El objetivo de este trabajo es estudiar las razones por las que las empresas manufactureras españolas conceden crédito comercial a sus clientes. Hemos analizado teórica y empíricamente 2 aspectos: el efecto producido por la crisis financiero-económica y la importancia que tiene la diversificación de la actividad y el tipo de cliente al que se le concede el crédito comercial. Las principales conclusiones que obtenemos son, por una parte, que el incremento del crédito comercial concedido en periodo de crisis provoca que las empresas sean menos competitivas, y en segundo lugar aportamos evidencia de que la diversificación de la actividad y el hecho de que los clientes sean más o menos homogéneos son determinantes en la concesión de crédito comercial.

This paper contributes to demonstrate the relevance of trade credit in the finances of the Spanish manufacturing companies. A theoretical and empirical analysis is made of the aspects of trade credit: its role within financial and economic crisis, and the relevance of diversification of activity, as well as the type of customer that receives trade credit. The main conclusions are, first, that the increase in trade credit granted in times of crisis causes companies to be less competitive and, secondly, evidence is provided that shows that diversification of activity and the fact that customers are more or less homogeneous are crucial to the trade credit policies.

El estudio de la decisión de conceder crédito comercial a los clientes ha estado, hasta hace una década, relegado a un segundo plano dentro del estudio de las decisiones financieras de la empresa. De hecho, había pocas investigaciones sobre el tema, especialmente a nivel nacional. En estos últimos años han surgido una serie de trabajos teóricos y empíricos que aportan mucha luz sobre el papel que juega esta decisión, tanto a nivel macroeconómico como a nivel de la empresa. Cabe destacar el incremento de trabajos empíricos publicados en el mercado español. El objetivo de este trabajo es estudiar las razones por las que las empresas conceden crédito comercial a sus clientes, aportando una serie de novedades respecto a los trabajos hasta ahora conocidos. En primer lugar, agrupamos las empresas en función del tipo de clientes a los que dirigen su actividad, ya que este factor determina, entre otras cosas, el nivel de riesgo moral que se soporta al conceder crédito. En segundo lugar, el estudio que presentamos se enmarca en una situación de crisis financiera y global de la economía, lo que nos permite estudiar el efecto que la crisis actual tiene sobre el crédito comercial.

Cada una de estas aportaciones se refiere a uno de los 3 factores que consideramos que determinan la política de crédito comercial: la realidad económica del entorno, el sector de actividad y la situación económico-financiera de la empresa, respectivamente.

Nuestro estudio se enmarca en un periodo de crisis financiera y global de la economía. Nos centramos en el periodo comprendido entre 2008 y 2011, es decir, desde el inicio de la crisis financiera hasta 4 años después, cuando la crisis se hace más severa.

Un factor fundamental que determina el comportamiento de las empresas es el sector al que pertenecen, tanto por el tipo de actividad como por el tipo de cliente al que se dirigen. En todos los estudios consultados, ya sea a nivel nacional o internacional, entre las variables que determinan la concesión de mayor o menor crédito destacan variables que definen las características del sector de actividad al que pertenece la empresa (como, por ejemplo, la variabilidad de la demanda o si el producto es perecedero o duradero). Dado que ya se ha demostrado que estas variables son determinantes, nosotros nos centramos en un sector de actividad. La inclusión de todos los sectores de actividad podría distorsionar los resultados respecto a otras variables no indicadoras del sector.

Nuestra investigación se dirige a un sector clave de la economía española: el sector manufacturero de la alimentación1. En 2012, como recoge el informe de la Federación Española de Industrias de la Alimentación y Bebidas (FIAB 2012) (Muñoz y Sosvilla, 2013), la industria de la alimentación y bebidas es el primer sector industrial de la economía española por el nivel de inversión extranjera, de la oferta de empleo y de la facturación global del sector. Así en 2012 representa un 7,6% del PIB y, respecto al empleo, representa el 17% del empleo industrial y el 2,5% de todo el empleo en España. Por tanto, en la actualidad es un sector estratégico y resulta especialmente interesante encaminar nuestros estudios hacia el mismo.

Además de la actividad que se realiza, es importante el tipo de cliente al que la empresa dirige dicha actividad. No se tomará la misma decisión de conceder crédito si el cliente es un distribuidor, mayorista o minorista, que si el cliente es el consumidor final, debido, fundamentalmente, al diferente nivel de riesgo moral que se soporta. Por esta razón, nuestra principal aportación consiste en realizar el estudio distinguiendo las empresas que solo son manufactureras y, por tanto, con clientes bastante homogéneos, de las empresas que realizan segundas actividades, como la venta al por mayor, la venta al por menor, actividades primarias de explotación o actividades ajenas a la alimentación.

Otro factor fundamental a la hora de tomar la decisión de conceder crédito es la situación económico-financiera de la propia empresa. Hemos estudiado la importancia de determinadas variables a la hora de explicar la decisión objeto de nuestro análisis, junto a variables de rentabilidad, tamaño, endeudamiento y eficiencia en costes.

El esquema del resto del trabajo es el siguiente. A continuación, basándonos en la literatura existente, exponemos las funciones que cumple la concesión de crédito comercial a nivel macroeconómico y a nivel interno de la empresa. En el tercer apartado describimos la muestra, así como las variables objeto de estudio. En el cuarto apartado presentamos la aproximación econométrica del modelo empírico. En el quinto apartado exponemos los resultados del análisis multivariante. Dedicamos el último apartado a exponer las conclusiones más relevantes de la investigación.

La concesión de crédito comercialEl crédito comercial es el aplazamiento en el pago que las empresas conceden a sus clientes en una transacción comercial de compraventa de bienes o servicios. Este aplazamiento se hace con el objetivo de captar clientes e incrementar ingresos; en contraposición, ello supone soportar el riesgo de impago. Así, podemos considerar la concesión de crédito comercial a los clientes como una inversión en activo corriente que pretende incrementar ventas a costa de soportar mayores riesgos.

Además de la importancia como decisión financiera de la empresa, al crédito comercial se le han asignado funciones a nivel macroeconómico, como la de ser mecanismo que permite debilitar y contrarrestar el impacto de una política monetaria restrictiva y mecanismo para reducir los costes de transacción. Que el crédito comercial cumpla en mayor medida una u otra de estas funciones dependerá fundamentalmente de 3 factores: la situación económica del entorno, la situación económico-financiera de la empresa y el sector al que pertenezca, factores estos 3 que van a determinar la decisión. A continuación consideramos estos elementos analizando la relación del crédito comercial con la situación económica del país, con las decisiones financieras de la empresa y con el sector de actividad, tanto por el tipo de activo como por el tipo de clientes.

La concesión de crédito comercial y la situación económicaLa literatura financiera2 ha justificado la utilización del crédito comercial por ser un mecanismo que contrarresta los efectos de una política monetaria restrictiva y de una reducción de la oferta de crédito de los intermediarios financieros ante una crisis financiera. Ante la dificultad por parte de las empresas de obtener financiación, se utiliza el crédito comercial. Algunos trabajos pioneros en esta línea son los de Meltzer (1960), Nadiri (1969) y Schwartz (1974). Desde este punto de vista, las empresas con mayor acceso a los mercados de capitales y con mayor liquidez incrementan, en estas situaciones de dificultad, el crédito que conceden a los clientes más restringidos financieramente, tanto en volumen como en aplazamiento del pago de las facturas.

El crédito comercial también es un mecanismo que facilita la fluidez de los intercambios comerciales y el desarrollo económico, al reducir los costes de transacción y los costes asociados al pago al contado. En este sentido destacan los trabajos de Nadiri (1969), Schwartz (1974), Ferris (1981), Emery (1984, 1987) y Petersen y Rajan (1997), que argumentan que al comprador le permite reducir el saldo medio de efectivo —y, por tanto, el coste de oportunidad de dicho saldo—, y al vendedor le facilita la gestión de existencias, sobre todo en sectores con elevada incertidumbre asociada a la demanda. Los proveedores prestan a los clientes con mayor facilidad que los intermediarios financieros, disminuyendo costes de intermediación y de tiempo a la hora de fluir el dinero a la empresa con necesidad de liquidez. Cuñat (2007) también justifica la concesión del crédito comercial por parte de los proveedores por su capacidad de controlar a los clientes y forzarles a pagar su deuda, por ejemplo cortando el suministro.

García y Maza (1996) y García-Vaquero y Alonso (2011) analizan la evolución a lo largo del tiempo del crédito comercial y del crédito bancario, observando que cuando el crédito bancario disminuye, el comercial aumenta, y viceversa. Así, durante 2008 y 2009 se produjo una ampliación generalizada de los periodos medios de cobro y de pago de las empresas.

La particularidad del crédito comercial como fuente financiera es que el prestatario y el prestamista se corresponden con el comprador y el vendedor, respectivamente. Por tanto, si nos encontramos en un periodo de expansión económica, el vendedor o proveedor es el que se esmerará en diseñar una política de clientes que atraiga al mayor número de estos. Si la economía está en recesión, serán los compradores o clientes, los que aumentarán los periodos de pago y el volumen de los créditos. Por tanto, un incremento en la cuenta de clientes puede ser voluntario o involuntario.

En este sentido, en momentos de dificultades financieras el crecimiento del crédito comercial concedido puede amplificar esa situación de dificultad afectando negativamente a la eficiencia y a la competitividad de las empresas. Así, las empresas que con el objetivo de incrementar ingresos y captar clientes decidan actuar sobre el crédito comercial, pueden conseguir el efecto contrario. Uno de los objetivos de nuestro estudio es encontrar evidencia de si son las empresas menos rentables y menos eficientes en costes las que incrementen en mayor medida el crédito comercial en periodo de crisis.

El análisis que aquí presentamos se enmarca en una situación de crisis global de la economía, periodo entre 2008 y 2011. El año 2008 fue un año de incertidumbre financiera y desconfianza económica en todo el mundo; la crisis financiera se extiende y se empieza a palpar en la economía real; se restringe el crédito bancario. Durante este año no han llegado los efectos de la crisis a todos los sectores, estando menos afectados aquellos cuya actividad es menos volátil y menos dependiente de la economía como es el sector de la alimentación. En el año 2011, después de 4 años de dificultades económicas, es un año de crisis de la eurozona y de crisis de deuda en los países desarrollados. En España el crecimiento económico es muy bajo y el crédito sigue sin llegar a la economía real.

Por tanto, es interesante analizar la actuación y la situación de las empresas manufactureras de la alimentación durante este período de crisis. En el informe económico3 FIAB 2008 se muestra cómo el efecto de la crisis en ese año es mínimo en el sector de la alimentación por ser un sector con menos riesgo de mercado. La producción de la industria española alimentaria experimentó un incremento del 1,3%. Aumentaron las ventas netas y el empleo en el sector en un 2,99%. A lo largo de los 4años siguientes de crisis cae el consumo, se incrementa el coste de la deuda, los márgenes cada vez se reducen más. Según el informe FIAB 2011, aunque el consumo interno de España disminuyó un 0,68%, las ventas netas del sector ascendieron un 1,77% y el número de empleados en un 0,41%, fundamentalmente por el incremento en las exportaciones.

La concesión de crédito comercial y la dirección financieraLa concesión de crédito comercial se puede contemplar como una decisión de inversión en activo corriente y, por tanto, propia de la dirección financiera de la empresa. Al igual que cualquier decisión financiera, debe ir encaminada a incrementar el valor de la empresa, a mejorar su rentabilidad y su eficiencia, minimizando el riesgo. La política de clientes se puede enmarcar dentro de las decisiones sobre la política de ventas, ya que permite actuar sobre el precio del producto, permite disminuir los problemas de selección adversa al ofrecer información a los clientes sobre la calidad del producto vendido y puede evitar riesgo moral obteniendo información sobre la solvencia del comprador.

Conceder aplazamiento en el pago de las facturas hace al producto más atractivo ya que, por una parte, abarata el precio del producto y, por otra, supone ofrecer una combinación del bien con el servicio de financiación. Una muestra de este papel se encuentra en Nadiri (1969), que presenta un modelo en el que equipara el crédito comercial con un gasto de promoción del producto. También Schwartz (1974) y Emery (1984) apuntan como motivo de la concesión de crédito comercial la mejora de la política de ventas, ya que proporciona al vendedor una forma eficiente de afectar a los precios respondiendo a las variaciones de la demanda de productos muy estacionales. Así, en periodos de baja demanda se puede conceder mayor aplazamiento, y en periodos de elevada demanda, disminuirlo (véase, por ejemplo, Long, Malitz y Ravid, 1993).

También se puede contemplar la concesión de crédito comercial como mecanismo de discriminación de precios. Permite vender a distintos clientes a distintos precios cuando la legalidad lo impida hacer directamente. Esta función es abordada en los trabajos de Meltzer (1960), Nadiri (1969), Brennan, Maksimovic y Zechner (1988), Main y Smith (1992) y Petersen y Rajan (1997).

Desde los años ochenta, con el desarrollo de las aplicaciones de la teoría de agencia aparece una nueva explicación del crédito comercial. Se contempla como una forma de señalizar la calidad del producto ante la existencia de selección adversa. Al no tener que pagarlo al contado, el cliente tiene tiempo de comprobar que el producto es de calidad y que no es defectuoso. Así, a las empresas jóvenes y con poca cuota de mercado les interesará dar a conocer su producto y crearse una reputación4. Destacan los trabajos teóricos de Smith (1987), Long et al. (1993) y Freixas (1993), los trabajos empíricos de Chee, Smith y Smith (1999), y con empresas manufactureras españolas los de Hernández de Cos y Hernando (1999), Bahillo (2000), Bastos y Pindado (2007), Rodríguez (2008a), García y Martínez (2010) y Martínez, García y Martínez (2013). Se deduce que el aplazamiento ofrecido en el pago será mayor cuanto más desconocida sea la calidad del bien, de forma que el crédito comercial forma parte de la política de comercialización de la empresa y de captación de clientes.

Además de la selección adversa, la teoría de agencia también incluye el estudio del riesgo moral, es decir, el riesgo de insolvencia o de comportamiento oportunista por parte del cliente5. Bastos y Pindado (2007) llegan a la conclusión de que si mayor es el riesgo moral, menor es el crédito comercial concedido.

La concesión de crédito comercial, el sector de actividad y el tipo de clienteEn la elección de una política de clientes u otra es clave el sector de actividad en que se opera y el tipo de clientes al que se dirige. En los estudios empíricos realizados para contrastar las teorías que justifican la concesión de crédito comercial, las variables significativas son muchas de ellas características del sector, como variables que indican si el producto es perecedero o duradero, la relación entre activos fijos y variables o la variabilidad de la demanda. Cabe destacar los trabajos empíricos realizados con empresas manufactureras españolas citados en el subapartado anterior.

Se observa diferencia en el nivel medio de concesión de crédito por parte de las empresas de sectores diferentes y uniformidad a lo largo del tiempo dentro de una industria. Por una parte, se advierte que sectores de productos perecederos conceden crédito en menor medida, debido a que no tiene sentido utilizar la concesión de crédito comercial para dar a conocer la calidad del producto. Por el contrario, en los sectores que fabrican bienes duraderos en que el tipo de producto no pierde valor y no experimenta transformaciones, es más fácil para el proveedor recuperarlo en caso de impago y, por tanto, es menos problemático conceder crédito comercial. En este último caso es interesante conceder aplazamiento de pago con la finalidad de señalizar la calidad del producto y atraer a más clientes.

Por otro lado, en sectores manufactureros con elevados costes fijos y alto margen de ventas se concede menos crédito. Al ser el apalancamiento operativo mayor, la empresa es más sensible al cobro de las ventas y es más importante no asumir riesgos de impago. Bastos y Pindado (2007) obtienen que las empresas con menor margen conceden más crédito comercial.

Si son sectores muy concentrados, es decir, en los que gran parte de los ingresos se concentran en pocas empresas, son las firmas pequeñas y jóvenes las que, para darse a conocer y captar cuota de mercado, pueden actuar sobre el crédito comercial. La utilización de la cuota de mercado como indicadora del tamaño para analizar la concesión de crédito comercial no genera resultados concluyentes ni, en algunos casos, esperados, al ser una variable especialmente sensible al sector (véase, por ejemplo, Hernández de Cos y Hernando, 1999, y García y Martínez, 2010).

El sector que nosotros estudiamos es el de las empresas manufactureras de la alimentación, que se caracteriza por ser de productos no duraderos, con la demanda bastante estable a lo largo del año y por tener la actividad poco concentrada. Por todo ello, cabe esperar que el crédito comercial concedido no sea muy alto al comparar con otros sectores, ya que ni sirve para estabilizar la demanda, ni para permitir detectar la calidad del producto. Efectivamente, Martínez et al. (2013), en un análisis descriptivo sobre el crédito comercial para 24 sectores manufactureros españoles, observan que el sector que engloba la alimentación, bebidas y tabaco es el que por término medio concede menos crédito comercial.

Además del sector de actividad, es fundamental el tipo de cliente al que se dirige la empresa y concede el crédito, por lo que en nuestro estudio agrupamos las empresas con este criterio. Si ante un impago es más fácil recuperar el bien vendido o su valor, menos arriesgado es conceder crédito comercial. Si el cliente transforma rápidamente el producto o lo consume pronto o lo revende también pronto, es más difícil recuperarlo, por lo que será más arriesgado y se concederá menos crédito por parte de los proveedores. Chee et al. (1999) realizan un estudio por medio de una encuesta separando las empresas por sectores y por grupos en función del tipo de cliente, y muestran que si el cliente es manufacturero o mayorista, al transformarse o revenderse rápidamente el producto, se concede menos crédito que si el cliente es minorista. En este último caso el riesgo es menor.

Muestra y variablesEn este apartado describimos los datos que hemos utilizado en nuestro estudio, cómo se ha seleccionado la muestra, así como el conjunto de variables económico-financieras que creemos pueden explicar el crédito comercial concedido.

Descripción de la muestraLa muestra sobre la que realizamos el estudio son las empresas manufactureras de la industria de la alimentación, del tabaco y bebidas según el código de CNAE-20096 emitido por el INE y extraídas de la base de datos SABIde Bureau van Dijk. Esta base proporciona el código de la actividad principal que realizan las empresas y el de las actividades secundarias. Es importante considerar estos datos porque la actividad va a determinar el tipo de cliente, y este es un factor determinante para explicar el crédito comercial concedido. Hemos agrupado las empresas de la muestra en función de las actividades secundarias que realizan. Distinguimos entre las empresas que solo son manufactureras y las que realizan alguna actividad secundaria: venta al por mayor, venta al por menor, actividades de explotación agroalimentaria y otras actividades ajenas al sector de la alimentación.

Para desarrollar nuestro estudio hemos elegido 2 años clave para la economía española: 2008, año en que se inicia oficialmente la crisis financiera con el anuncio de la bancarrota de Lehman Brothers, y el año 2011, cuando ya se materializan los duros efectos de esta crisis. De esta forma podremos conocer el efecto que la crisis ha provocado sobre la actuación de las empresas en materia de crédito a los clientes.

Sobre la muestra seleccionada hemos eliminado, en primer lugar, las empresas con datos no disponibles para alguna variable o con valor negativo en algunas magnitudes7. En segundo lugar, se han suprimido las empresas que mostraban algún dato contable muy extremo y que pudieran distorsionar los resultados. Tras el doble proceso de filtrado, la base pasa a tener 8.713 empresas manufactureras en el año 2008 y 9.574 en el año 2011, desechando un 4,7 y un 6,7% de los datos, respectivamente. Como vemos es un sector muy numeroso y, además, está poco concentrado8.

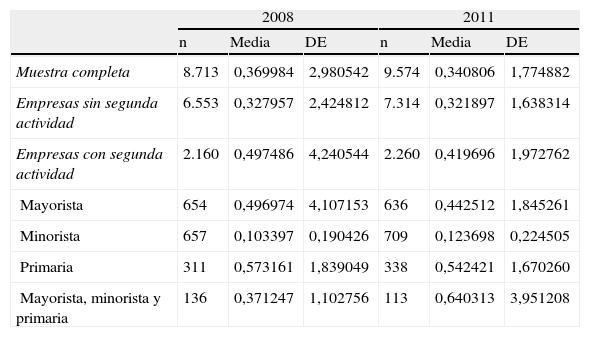

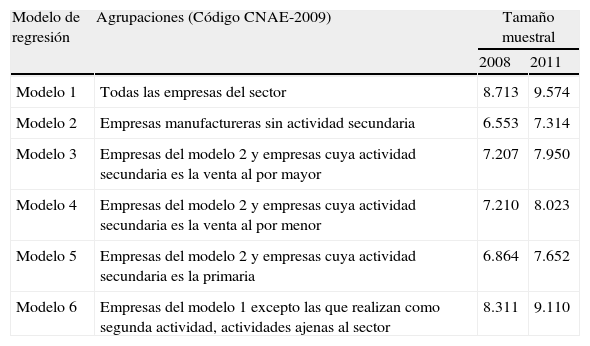

En la tabla 1 mostramos el número de empresas de cada uno de los subgrupos en que la hemos dividido en función de las actividades secundarias. Prácticamente una cuarta parte de empresas realizan, además de actividades de manufactura, otras actividades, siendo la mayor parte de ellas de venta al por mayor y/o venta al por menor.

Muestra y estadísticos descriptivos del crédito comercial

| 2008 | 2011 | |||||

| n | Media | DE | n | Media | DE | |

| Muestra completa | 8.713 | 0,369984 | 2,980542 | 9.574 | 0,340806 | 1,774882 |

| Empresas sin segunda actividad | 6.553 | 0,327957 | 2,424812 | 7.314 | 0,321897 | 1,638314 |

| Empresas con segunda actividad | 2.160 | 0,497486 | 4,240544 | 2.260 | 0,419696 | 1,972762 |

| Mayorista | 654 | 0,496974 | 4,107153 | 636 | 0,442512 | 1,845261 |

| Minorista | 657 | 0,103397 | 0,190426 | 709 | 0,123698 | 0,224505 |

| Primaria | 311 | 0,573161 | 1,839049 | 338 | 0,542421 | 1,670260 |

| Mayorista, minorista y primaria | 136 | 0,371247 | 1,102756 | 113 | 0,640313 | 3,951208 |

En esta tabla presentamos el tamaño de la muestra y los estadísticos descriptivos, media y desviación estándar (DE), para la variable crédito comercial (CRECOM), para los años 2008 (panel A) y 2011 (panel B). «Muestra completa» integra todas las empresas manufactureras de la base; «Empresas sin segunda actividad» integra las empresas exclusivamente manufactureras; «Empresas con segunda actividad» son aquellas que además de la actividad manufacturera acometen otra/s actividad/es. Dentro de estas últimas solamente hemos presentado los datos de los subgrupos «Mayorista», «Minorista», «Primaria» o una combinación de las 3.

Fuente: elaboración propia.

El crédito comercial concedido lo medimos como el cociente entre las cuentas pendientes de cobro a los clientes y la cifra de ventas (coincidimos, entre otros, con Hernández de Cos y Hernando, 1999; Bahillo, 2000; García y Martínez, 2010, y Rodríguez, 2008a). La variable así calculada mide por un lado el volumen de crédito concedido a los clientes, y por otro, indica el periodo medio de cobro. En la tabla 1, además del número de empresas, presentamos los estadísticos descriptivos del crédito comercial concedido (CRECOM) para los distintos subgrupos y para los 2 años objeto de estudio.

El valor medio de CRECOM en todo el sector no experimenta cambios destacables (pasa del 36,99% en 2008 al 34,08% en 2011). En esta línea, García y Maza (1996) observaban que la media no sufre alteraciones sustanciales dentro de un mismo sector a lo largo del tiempo. Asimismo ese valor medio no dista mucho del obtenido por Martínez et al. (2013) para el sector de la alimentación del año 2000 al 2007. Sin embargo, hay diferencias sustanciales en el valor medio de CRECOM si distinguimos los distintos subgrupos en los que hemos agrupado la muestra. En el grupo de empresas que solo son manufactureras la media es inferior respecto a la de todo el sector y tampoco presenta cambios destacables. Desciende ligeramente al pasar de del 32,79 al 32,19%. Por el contrario, las empresas que realizan actividades secundarias han concedido, por término medio, más crédito comercial a sus clientes (49,75% en 2008 y 41,97% en 2011). Cabe destacar que la media de esta variable en el grupo de empresas que realizan como segunda actividad la venta al por mayor es más elevada y, por el contrario, es bastante menor en el grupo de las empresas que realizan como segunda actividad la venta al por menor. Este resultado era de esperar, porque si se vende al por menor, el cliente es el consumidor final y, dado que es un producto perecedero, conceder crédito comercial supone soportar un elevado riesgo moral.

También observamos que al pasar del ejercicio 2008 al 2011, cuando los efectos de la crisis financiera ya son devastadores, ha disminuido la dispersión respecto a la media. Posiblemente esa disminución es causa de que empresas que concedían mucho crédito comercial a sus clientes han disminuido el plazo y/o el volumen, y las que menos crédito concedían lo han aumentado.

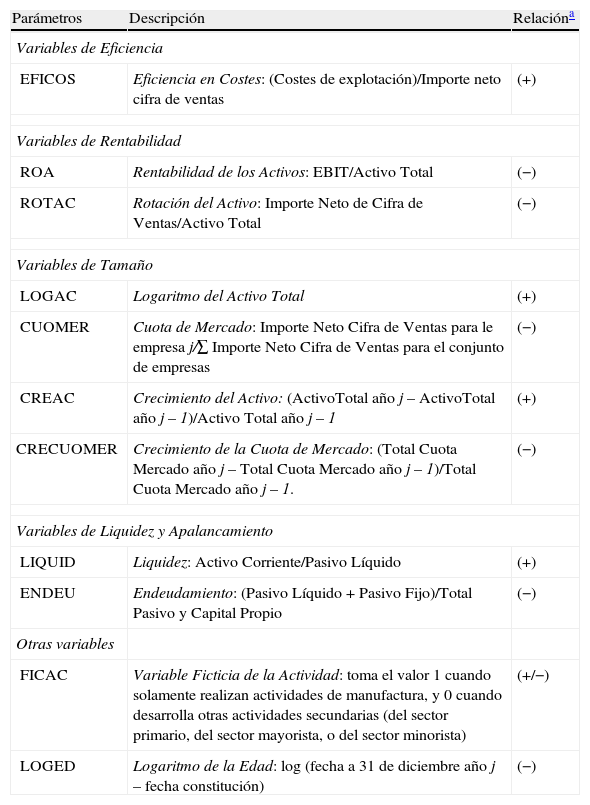

Análisis de las variables explicativasProponemos una serie de variables que permiten estudiar el efecto que tiene la situación económica, la dirección financiera, el sector de la actividad y el tipo de cliente sobre el crédito comercial. En la tabla 2 presentamos la lista de estas variables, su definición y la relación positiva/negativa que esperamos que mantengan con el crédito comercial. Junto con las variables de rentabilidad, eficiencia, tamaño, edad, liquidez y endeudamiento, tradicionales en este tipo de análisis, hemos incluido un parámetro novedoso: la variable ficticia de actividad (FICAC).

Descripción de las variables explicativas

| Parámetros | Descripción | Relacióna |

| Variables de Eficiencia | ||

| EFICOS | Eficiencia en Costes: (Costes de explotación)/Importe neto cifra de ventas | (+) |

| Variables de Rentabilidad | ||

| ROA | Rentabilidad de los Activos: EBIT/Activo Total | (−) |

| ROTAC | Rotación del Activo: Importe Neto de Cifra de Ventas/Activo Total | (−) |

| Variables de Tamaño | ||

| LOGAC | Logaritmo del Activo Total | (+) |

| CUOMER | Cuota de Mercado: Importe Neto Cifra de Ventas para le empresa j/∑ Importe Neto Cifra de Ventas para el conjunto de empresas | (−) |

| CREAC | Crecimiento del Activo: (ActivoTotal año j – ActivoTotal año j – 1)/Activo Total año j – 1 | (+) |

| CRECUOMER | Crecimiento de la Cuota de Mercado: (Total Cuota Mercado año j – Total Cuota Mercado año j – 1)/Total Cuota Mercado año j – 1. | (−) |

| Variables de Liquidez y Apalancamiento | ||

| LIQUID | Liquidez: Activo Corriente/Pasivo Líquido | (+) |

| ENDEU | Endeudamiento: (Pasivo Líquido+Pasivo Fijo)/Total Pasivo y Capital Propio | (−) |

| Otras variables | ||

| FICAC | Variable Ficticia de la Actividad: toma el valor 1 cuando solamente realizan actividades de manufactura, y 0 cuando desarrolla otras actividades secundarias (del sector primario, del sector mayorista, o del sector minorista) | (+/−) |

| LOGED | Logaritmo de la Edad: log (fecha a 31 de diciembre año j – fecha constitución) | (−) |

Fuente: elaboración propia.

La variable FICAC la diseñamos con la finalidad de estudiar qué efecto provoca en el crédito comercial concedido el hecho de que gran parte de las empresas manufactureras aborden otras actividades secundarias. Esta variable toma valor 1 si la empresa realiza exclusivamente la actividad principal de manufactura y toma valor 0 si la empresa realiza una o más actividades secundarias. Como se verá más adelante, hemos diseñado distintos modelos combinando los grupos de empresas, de forma que en cada uno la variable FICAC indica actividades distintas y el signo esperado también será distinto.

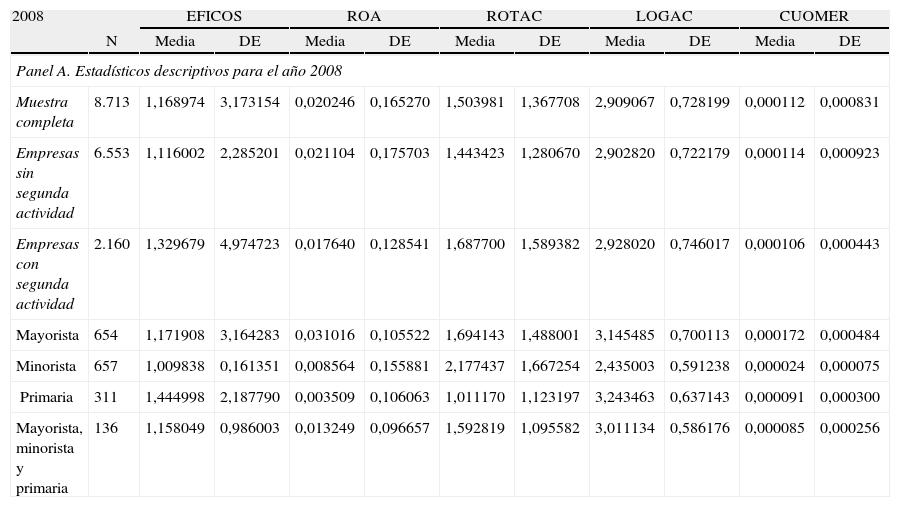

A continuación mostramos un análisis descriptivo de todas las variables explicativas (tabla 3), tanto para todo el sector como para todos los subgrupos en 2008 (panel A) y en 2011 (panel B). El crédito comercial puede incrementar el riesgo que soporta la empresa debido al riesgo moral que supone la posible morosidad del cliente. En este sentido, en momentos de dificultades financieras puede que sean las menos rentables, menos productivas y menos eficientes las que concedan más crédito comercial. Por esta razón esperamos una relación negativa de la rentabilidad sobre activos (ROA) y de la rotación del activo (ROTAC), y una relación positiva de la variable EFICOS, ya que su valor es mayor cuanto menor es la eficiencia.

Estadísticos descriptivos de las variables

| 2008 | EFICOS | ROA | ROTAC | LOGAC | CUOMER | ||||||

| N | Media | DE | Media | DE | Media | DE | Media | DE | Media | DE | |

| Panel A. Estadísticos descriptivos para el año 2008 | |||||||||||

| Muestra completa | 8.713 | 1,168974 | 3,173154 | 0,020246 | 0,165270 | 1,503981 | 1,367708 | 2,909067 | 0,728199 | 0,000112 | 0,000831 |

| Empresas sin segunda actividad | 6.553 | 1,116002 | 2,285201 | 0,021104 | 0,175703 | 1,443423 | 1,280670 | 2,902820 | 0,722179 | 0,000114 | 0,000923 |

| Empresas con segunda actividad | 2.160 | 1,329679 | 4,974723 | 0,017640 | 0,128541 | 1,687700 | 1,589382 | 2,928020 | 0,746017 | 0,000106 | 0,000443 |

| Mayorista | 654 | 1,171908 | 3,164283 | 0,031016 | 0,105522 | 1,694143 | 1,488001 | 3,145485 | 0,700113 | 0,000172 | 0,000484 |

| Minorista | 657 | 1,009838 | 0,161351 | 0,008564 | 0,155881 | 2,177437 | 1,667254 | 2,435003 | 0,591238 | 0,000024 | 0,000075 |

| Primaria | 311 | 1,444998 | 2,187790 | 0,003509 | 0,106063 | 1,011170 | 1,123197 | 3,243463 | 0,637143 | 0,000091 | 0,000300 |

| Mayorista, minorista y primaria | 136 | 1,158049 | 0,986003 | 0,013249 | 0,096657 | 1,592819 | 1,095582 | 3,011134 | 0,586176 | 0,000085 | 0,000256 |

| CREAC | CRECUOMER | LIQUID | ENDEU | LOGED | |||||||

| N | Media | DE | Media | DE | Media | DE | Media | DE | Media | DE | |

| Muestra completa | 8.713 | 0,104195 | 0,845183 | 0,189739 | 3,589452 | 2,991554 | 17,893048 | 0,703606 | 0,466034 | 1,037766 | 0,296680 |

| Empresas sin segunda actividad | 6.553 | 0,093333 | 0,832931 | 0,170174 | 3,431912 | 2,872551 | 16,278077 | 0,692065 | 0,465083 | 1,046062 | 0,297555 |

| Empresas con segunda actividad | 2.160 | 0,137147 | 0,880690 | 0,249095 | 4,030176 | 3,352587 | 22,081878 | 0,738616 | 0,467274 | 1,012597 | 0,292642 |

| Mayorista | 654 | 0,120254 | 0,476176 | 0,152770 | 2,905300 | 1,914667 | 4,989511 | 0,742700 | 0,494342 | 1,034641 | 0,304672 |

| Minorista | 657 | 0,084166 | 0,388098 | 0,075180 | 1,540366 | 3,073696 | 18,953602 | 0,749604 | 0,569006 | 1,005164 | 0,282439 |

| Primaria | 311 | 0,246376 | 1,839473 | 0,283497 | 2,604777 | 3,571276 | 23,936978 | 0,696190 | 0,315217 | 0,992830 | 0,279703 |

| Mayorista, minorista y primaria | 136 | 0,080106 | 0,289125 | 0,076122 | 0,963348 | 8,950442 | 58,843894 | 0,783197 | 0,300936 | 1,032034 | 0,291916 |

| 2011 | EFICOS | ROA | ROTAC | LOGAC | CUOMER | ||||||

| N | Media | DE | Media | DE | Media | DE | Media | DE | Media | DE | |

| Panel B. Estadísticos descriptivos para el año 2011 | |||||||||||

| Muestra completa | 9.574 | 1,194560 | 1,905315 | −0,043097 | 1,045243 | 1,533838 | 2,552019 | 2,839301 | 0,746790 | 0,000102 | 0,000761 |

| Empresas sin segunda actividad | 7.314 | 1,122203 | 1,342048 | −0,026184 | 1,039478 | 1,436980 | 2,641711 | 2,849965 | 0,751064 | 0,000099 | 0,000755 |

| Empresas con segunda actividad | 2.260 | 1,286999 | 2,864062 | −0,032293 | 0,855885 | 1,574359 | 1,709597 | 2,901063 | 0,752644 | 0,000105 | 0,000650 |

| Mayorista | 636 | 1,217708 | 3,030978 | 0,000026 | 0,156518 | 1,521070 | 1,238530 | 3,170044 | 0,704183 | 0,000175 | 0,000515 |

| Minorista | 709 | 1,141560 | 2,383389 | −0,104839 | 1,507527 | 2,086436 | 2,119824 | 2,398589 | 0,606747 | 0,000019 | 0,000044 |

| Primaria | 338 | 1,423268 | 2,185640 | 0,000332 | 0,129163 | 0,898251 | 1,015588 | 3,212743 | 0,628554 | 0,000073 | 0,000236 |

| Mayorista, minorista y primaria | 113 | 1,460969 | 4,187582 | −0,009724 | 0,178666 | 1,555848 | 1,129413 | 3,033354 | 0,585230 | 0,000084 | 0,000265 |

| CREAC | CRECUOMER | LIQUID | ENDEU | LOGED | |||||||

| N | Media | DE | Media | DE | Media | DE | Media | DE | Media | DE | |

| Muestra completa | 9.574 | 0,081117 | 0,986855 | 0,199377 | 2,227001 | 3,502113 | 26,796404 | 0,751354 | 1,337095 | 1,092418 | 0,296165 |

| Empresas sin segunda actividad | 7.314 | 0,096492 | 1,188869 | 0,185081 | 2,208662 | 3,938521 | 31,226528 | 0,720845 | 1,123007 | 1,084964 | 0,311219 |

| Empresas con segunda actividad | 2.260 | 0,092517 | 0,944938 | 0,258367 | 2,224746 | 3,098934 | 15,916651 | 0,776841 | 1,693851 | 1,101430 | 0,253030 |

| Mayorista | 636 | 0,101483 | 0,628790 | 0,174594 | 1,198740 | 2,803664 | 13,134274 | 0,695620 | 0,374358 | 1,125798 | 0,264354 |

| Minorista | 709 | 0,108008 | 1,470423 | 0,240764 | 2,115816 | 2,375707 | 6,978745 | 0,930628 | 2,952858 | 1,089727 | 0,247940 |

| Primaria | 338 | 0,057282 | 0,314228 | 0,353357 | 2,452092 | 5,988646 | 34,696627 | 0,678747 | 0,393377 | 1,076986 | 0,243681 |

| Mayorista, minorista y primaria | 113 | 0,050512 | 0,281460 | −0,00523 | 0,430561 | 1,680911 | 1,502043 | 0,768638 | 0,359840 | 1,137155 | 0,218141 |

En esta tabla presentamos los estadísticos descriptivos, media y desviación estándar (DE), para todas las variables definidas en la tabla 2, para los años 2008 (panel A) y 2011 (panel B). «Muestra completa» integra todas las empresas manufactureras de la base; «Empresas sin segunda actividad» integra las empresas exclusivamente manufactureras; «Empresas con segunda actividad» son aquellas que además de la actividad manufacturera acometen otra/s actividad/es. Dentro de estas últimas hemos presentado los datos de los subgrupos «Mayorista», «Minorista», «Primaria» o una combinación de las 3.

Fuente: elaboración propia.

Al observar en la tabla 3 la variable EFICOS vemos que el sector manufacturero español de la alimentación no ha sido eficiente en costes desde el principio de la crisis y, además, la disminución de la dispersión que presenta nos permite intuir que parte de las empresas que eran eficientes dejan de serlo después de 4 años de crisis.

Respecto a la rentabilidad sobre activos del sector, esta es del 2% en 2008 y del –4,3% en 2011. La disminución es alarmante. Si eliminamos todas las que comparten la manufactura con otra actividad la media también disminuye: pasa de 2,1% a –2,6%. Se observa que las empresas que también son mayoristas son, en general, más rentables que el resto de empresas del sector.

Por otra parte, y considerando el papel del crédito comercial para contrarrestar las restricciones financieras, debemos esperar una relación positiva del tamaño del activo (LOGAC) y la liquidez (LIQUID), es decir, que sean las empresas más grandes y las más líquidas las que más crédito concedan. También esperamos una relación positiva de la variable que mide el crecimiento del activo (CREAC).

Asimismo podemos esperar una relación negativa del nivel de endeudamiento (ENDEU). Un menor endeudamiento esconde una mayor generación interna de recursos, por lo que están en mejores condiciones de conceder crédito a los clientes. Los resultados de esta variable revelan un sector altamente endeudado. La media pasa del 70,36 al 75,13%, siendo muy similar si solo consideramos las empresas que no diversifican su actividad. Aunque no se pueden sacar conclusiones definitivas, llama la atención que en 2011 las empresas manufactureras que, por término medio, más han disminuido el endeudamiento son las que además de manufactureras son también mayoristas, siendo estas las que, por término medio, más crédito comercial han concedido. En cambio, el grupo que más ha incrementado su deuda es el de las empresas que también son minoristas, que, a su vez, son las que han concedido crédito comercial en menor medida.

Respecto a la edad (LOGED) y la cuota de mercado (CUOMER), cabe esperar una relación negativa y, por tanto, que sean las más jóvenes y las de menor cuota de mercado las que quieran captar clientes mejorando las condiciones de venta. Los resultados de otros trabajos muestran conclusiones contradictorias respecto a la cuota de mercado que atribuimos a la mezcla de sectores más y menos concentrados9. También hemos incluido la variable que muestra el crecimiento de la cuota de mercado (CRECUOMER) y de la que esperamos una relación negativa. La elevada dispersión respecto a la media de esta variable refleja que durante este periodo hay mucho movimiento en la industria y mucha competencia.

Metodología aplicadaEn este apartado exponemos el modelo empírico que hemos diseñado para estudiar el crédito comercial concedido por las empresas manufactureras españolas. Tras revisar la literatura financiera, hemos identificado distintos estudios que han puesto de manifiesto la existencia de relaciones entre determinadas variables económico-financieras y el volumen de crédito comercial concedido. Véase, entre otros, Bastos y Pindado (2007), Rodríguez (2008a) y García y Martínez (2010a, 2010b) para el mercado español, y Chee et al. (1999) y Bahillo (2000) para el mercado internacional.

Hemos realizado regresiones por el método de mínimos cuadrados ordinarios (MCO) para estudiar la capacidad explicativa que tienen las variables propuestas anteriormente, en primer lugar, con datos de 2008 y, en segundo lugar, con datos de 2011. De esta forma podemos comparar los modelos y resultados en 2 momentos clave, pudiendo comprobar los efectos que ha tenido la crisis financiera sobre el comportamiento de las empresas a la hora de conceder crédito a sus clientes.

Para poder analizar qué consecuencias podría tener sobre el crédito comercial concedido el hecho de que, dentro de un sector de actividad, muchas empresas lleven paralelamente más de una actividad económica, hemos planteado una serie de modelos de regresión explicados en la tabla 4. Cada uno de ellos estudia una agrupación distinta de las empresas manufactureras en función de las actividades secundarias que desarrollan. Con la estimación y el contraste de los modelos 1 y 2 podemos estudiar las posibles diferencias en los determinantes del crédito comercial en función de que las empresas estén diversificadas o no. Para el resto de casos (modelos 3 a 6), se estudia de forma aislada el efecto producido por cada una de las actividades que forman parte de la cadena de valor: venta al por mayor, venta al por menor, actividades del sector primario o ajenas al sector. La inclusión de la variable ficticia considerada (FICAC) nos permite analizar estas últimas cuestiones.

Agrupación de la muestra

| Modelo de regresión | Agrupaciones (Código CNAE-2009) | Tamaño muestral | |

| 2008 | 2011 | ||

| Modelo 1 | Todas las empresas del sector | 8.713 | 9.574 |

| Modelo 2 | Empresas manufactureras sin actividad secundaria | 6.553 | 7.314 |

| Modelo 3 | Empresas del modelo 2 y empresas cuya actividad secundaria es la venta al por mayor | 7.207 | 7.950 |

| Modelo 4 | Empresas del modelo 2 y empresas cuya actividad secundaria es la venta al por menor | 7.210 | 8.023 |

| Modelo 5 | Empresas del modelo 2 y empresas cuya actividad secundaria es la primaria | 6.864 | 7.652 |

| Modelo 6 | Empresas del modelo 1 excepto las que realizan como segunda actividad, actividades ajenas al sector | 8.311 | 9.110 |

Fuente: elaboración propia.

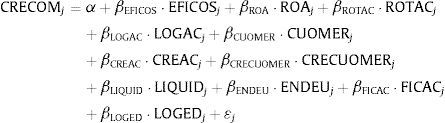

La estructura formal de la aproximación econométrica que hemos diseñado, y es extensible a todos los modelos propuestos10, es la siguiente:

donde CRECOMj representa el crédito comercial concedido a los clientes para la empresa j; α representa el intercepto (término constante) de la regresión; las βj ∀j=EFICOS, ROA, ROTAC, LOGAC, CUOMER, CREAC, CRECUOMER, LIQUID ENDEU, FICAC y LOGED, representan los valores estimados de los coeficientes de regresión minimocuadráticos en sección cruzada para las variables estudiadas, y ¿j representa la perturbación aleatoria independiente e igualmente distribuida mediante una N0,σj2.Posteriormente calculamos el estimador de los coeficientes βj para los 2 períodos (2008 y 2011), se realizan los contrastes individuales (de Wald) y conjuntos (betas iguales entre sí e iguales a cero) de los parámetros de cada modelo, y se obtienen las series de los errores. El error de estimación lo hemos calculado a partir de la suma de la media al cuadrado (errores debidos al sesgo de estimación) más la varianza de los residuos del modelo. Como medida de la bondad del ajuste presentamos el coeficiente de determinación ajustado (R2 ajustado).

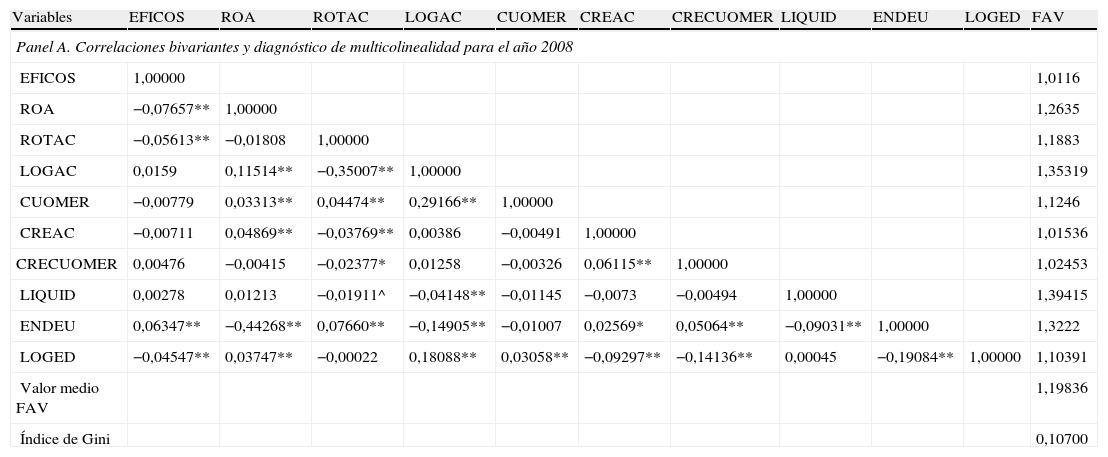

La utilización de las variables explicativas en el proceso de regresión podría provocar problemas de multicolinealidad, dado el alto grado de interrelación que se puede establecer entre ellas. Por tanto, implementar técnicas que permitan identificar y corregir estos problemas es fundamental para poder obtener unos estadísticos eficientes que nos permitan argumentar con objetividad. Con esta finalidad, aplicamos el factor de agrandamiento de la varianza (FAV). En la tabla 5 vemos que muchas de nuestras variables muestran correlación significativa y, por tanto, conviene llevar a cabo un estudio de presencia/ausencia de multicolinealidad.

Correlaciones bivariantes y diagnóstico de multicolinealidad de las variables explicativas

| Variables | EFICOS | ROA | ROTAC | LOGAC | CUOMER | CREAC | CRECUOMER | LIQUID | ENDEU | LOGED | FAV |

| Panel A. Correlaciones bivariantes y diagnóstico de multicolinealidad para el año 2008 | |||||||||||

| EFICOS | 1,00000 | 1,0116 | |||||||||

| ROA | −0,07657** | 1,00000 | 1,2635 | ||||||||

| ROTAC | −0,05613** | −0,01808 | 1,00000 | 1,1883 | |||||||

| LOGAC | 0,0159 | 0,11514** | −0,35007** | 1,00000 | 1,35319 | ||||||

| CUOMER | −0,00779 | 0,03313** | 0,04474** | 0,29166** | 1,00000 | 1,1246 | |||||

| CREAC | −0,00711 | 0,04869** | −0,03769** | 0,00386 | −0,00491 | 1,00000 | 1,01536 | ||||

| CRECUOMER | 0,00476 | −0,00415 | −0,02377* | 0,01258 | −0,00326 | 0,06115** | 1,00000 | 1,02453 | |||

| LIQUID | 0,00278 | 0,01213 | −0,01911^ | −0,04148** | −0,01145 | −0,0073 | −0,00494 | 1,00000 | 1,39415 | ||

| ENDEU | 0,06347** | −0,44268** | 0,07660** | −0,14905** | −0,01007 | 0,02569* | 0,05064** | −0,09031** | 1,00000 | 1,3222 | |

| LOGED | −0,04547** | 0,03747** | −0,00022 | 0,18088** | 0,03058** | −0,09297** | −0,14136** | 0,00045 | −0,19084** | 1,00000 | 1,10391 |

| Valor medio FAV | 1,19836 | ||||||||||

| Índice de Gini | 0,10700 | ||||||||||

| Variables | EFICOS | ROA | ROTAC | LOGAC | CUOMER | CREAC | CRECUOMER | LIQUID | ENDEU | LOGED | FAV |

| Panel B. Correlaciones bivariantes y diagnóstico de multicolinealidad para el año 2011 | |||||||||||

| EFICOS | 1,00000 | 1,11347 | |||||||||

| ROA | −0,17087** | 1,00000 | 6,47121 | ||||||||

| ROTAC | −0,04444** | −0,66166** | 1,00000 | 2,11026 | |||||||

| LOGAC | −0,01218 | 0,09676** | −0,24556** | 1,00000 | 1,2974 | ||||||

| CUOMER | −0,01288 | 0,00869 | 0,02221* | 0,30137** | 1,00000 | 1,12121 | |||||

| CREAC | −0,00466 | 0,02637** | −0,02395* | 0,00404 | −0,00154 | 1,00000 | 1,02116 | ||||

| CRECUOMER | −0,00564 | 0,00967 | −0,00683 | 0,03900** | −0,00426 | 0,02669** | 1,00000 | 1,00301 | |||

| LIQUID | 0,04427** | 0,00364 | −0,02639** | −0,01546 | −0,00988 | 0,002 | −0,00638 | 1,00000 | 1,05557 | ||

| ENDEU | 0,24611** | −0,87997** | 0,51160** | −0,14818** | −0,01141 | −0,01449 | −0,00672 | −0,02499* | 1,00000 | 5,02422 | |

| LOGED | −0,03482** | 0,01218 | −0,04214** | 0,21962** | 0,03746** | −0,13813** | −0,02768** | 0,00018 | −0,08003** | 1,00000 | 1,0904 |

| Valor medio FAV | 2,03254 | ||||||||||

| Índice de Gini | 0,16000 | ||||||||||

Se proporciona datos de todas las empresas consideradas en el 2008 (panel A) y 2011 (panel B): correlaciones bivariantes con su nivel de significatividad, el factor de agrandamiento de la varianza (FAV) para diagnosticar la presencia/ausencia de multicolinealidad, y el Índice de Gini como medida de la concentración, siendo la variable objeto de estudio el «importe neto de la cifra de ventas».

Nivel de significatividad de los contrastes: 10% (^), 5% (*) y 1% (**).

Fuente: elaboración propia.

Neter, Wasserman y Kutner (1989)11 señalan que valores individuales para el FAV mayores a 10 indican problemas de multicolinealidad, así como un valor medio superior a 6. Los valores de la FAV presentados en la tabla 5 (véase última columna) muestran que no existe ningún problema de multicolinealidad en los modelos utilizados tanto a nivel individual como en término medio (del orden de 1,19836 y 2,03254 para los años 2008 y 2011, respectivamente).

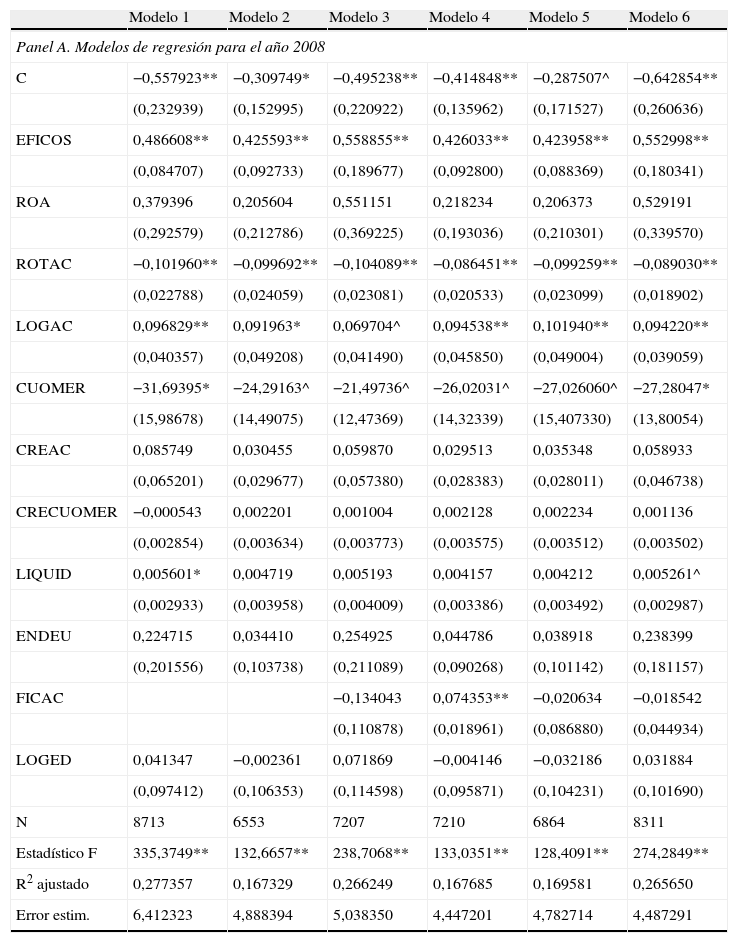

ResultadosEn este apartado presentamos los resultados obtenidos del trabajo, agrupados en 2 bloques. Exponemos en primer lugar los efectos que ha producido la crisis financiera sobre el comportamiento de las empresas en relación con la concesión de crédito comercial. En segundo lugar, destacamos la importancia de haber considerado en este estudio la variedad de actividades que realizan las empresas y, por tanto, de clientes a los que dirigen su actividad.

Efecto de la crisis financiera en el crédito comercial concedidoHemos utilizado el mismo método de análisis y las mismas variables explicativas en 2 años distintos para explicar el efecto de la crisis global de la economía en la concesión de crédito comercial por parte de las empresas manufactureras españolas. En primer lugar, en el año 2008, año en el que se anuncia la bancarrota de Lehman Brothers y en el que la crisis financiera no se ha materializado en el sector, y en segundo lugar, en el año 2011, un año en que la crisis está muy extendida en la economía española. Lo primero que merece nuestra atención a la vista de los resultados es que las regresiones efectuadas en 2011 muestran en todos los modelos unos errores de estimación mucho menores que las efectuadas en 2008. Este resultado nos parece muy interesante, ya que nos permite demostrar que la situación de la economía es uno de los factores fundamentales que explican el crédito comercial concedido por las empresas.

En 2008, 2 características son las más significativas en todos los modelos efectuados, EFICOS y ROTAC (tabla 6, panelA). Por un lado, las empresas que más crédito comercial conceden son las empresas menos eficientes, resultado que corrobora la idea argumentada anteriormente de que las empresas que con el objetivo de incrementar ingresos y captar clientes decidan actuar sobre el crédito comercial pueden conseguir el efecto contrario. Por otra parte, las empresas que más crédito conceden son las que tienen menor rotación de activos o, lo que es lo mismo, menor capacidad de generar actividad e ingresos. A este resultado también llegan Hernández de Cos y Hernando (1999) y Rodríguez (2008a).

Determinantes del crédito comercial concedido

| Modelo 1 | Modelo 2 | Modelo 3 | Modelo 4 | Modelo 5 | Modelo 6 | |

| Panel A. Modelos de regresión para el año 2008 | ||||||

| C | −0,557923** | −0,309749* | −0,495238** | −0,414848** | −0,287507^ | −0,642854** |

| (0,232939) | (0,152995) | (0,220922) | (0,135962) | (0,171527) | (0,260636) | |

| EFICOS | 0,486608** | 0,425593** | 0,558855** | 0,426033** | 0,423958** | 0,552998** |

| (0,084707) | (0,092733) | (0,189677) | (0,092800) | (0,088369) | (0,180341) | |

| ROA | 0,379396 | 0,205604 | 0,551151 | 0,218234 | 0,206373 | 0,529191 |

| (0,292579) | (0,212786) | (0,369225) | (0,193036) | (0,210301) | (0,339570) | |

| ROTAC | −0,101960** | −0,099692** | −0,104089** | −0,086451** | −0,099259** | −0,089030** |

| (0,022788) | (0,024059) | (0,023081) | (0,020533) | (0,023099) | (0,018902) | |

| LOGAC | 0,096829** | 0,091963* | 0,069704^ | 0,094538** | 0,101940** | 0,094220** |

| (0,040357) | (0,049208) | (0,041490) | (0,045850) | (0,049004) | (0,039059) | |

| CUOMER | −31,69395* | −24,29163^ | −21,49736^ | −26,02031^ | −27,026060^ | −27,28047* |

| (15,98678) | (14,49075) | (12,47369) | (14,32339) | (15,407330) | (13,80054) | |

| CREAC | 0,085749 | 0,030455 | 0,059870 | 0,029513 | 0,035348 | 0,058933 |

| (0,065201) | (0,029677) | (0,057380) | (0,028383) | (0,028011) | (0,046738) | |

| CRECUOMER | −0,000543 | 0,002201 | 0,001004 | 0,002128 | 0,002234 | 0,001136 |

| (0,002854) | (0,003634) | (0,003773) | (0,003575) | (0,003512) | (0,003502) | |

| LIQUID | 0,005601* | 0,004719 | 0,005193 | 0,004157 | 0,004212 | 0,005261^ |

| (0,002933) | (0,003958) | (0,004009) | (0,003386) | (0,003492) | (0,002987) | |

| ENDEU | 0,224715 | 0,034410 | 0,254925 | 0,044786 | 0,038918 | 0,238399 |

| (0,201556) | (0,103738) | (0,211089) | (0,090268) | (0,101142) | (0,181157) | |

| FICAC | −0,134043 | 0,074353** | −0,020634 | −0,018542 | ||

| (0,110878) | (0,018961) | (0,086880) | (0,044934) | |||

| LOGED | 0,041347 | −0,002361 | 0,071869 | −0,004146 | −0,032186 | 0,031884 |

| (0,097412) | (0,106353) | (0,114598) | (0,095871) | (0,104231) | (0,101690) | |

| N | 8713 | 6553 | 7207 | 7210 | 6864 | 8311 |

| Estadístico F | 335,3749** | 132,6657** | 238,7068** | 133,0351** | 128,4091** | 274,2849** |

| R2 ajustado | 0,277357 | 0,167329 | 0,266249 | 0,167685 | 0,169581 | 0,265650 |

| Error estim. | 6,412323 | 4,888394 | 5,038350 | 4,447201 | 4,782714 | 4,487291 |

| Modelo 1 | Modelo 2 | Modelo 3 | Modelo 4 | Modelo 5 | Modelo 6 | |

| Panel B. Modelos de regresión para el año 2011 | ||||||

| C | 0,037662 | −0,258651 | −0,134298 | −0,163401 | −0,171711 | −0,044497 |

| (0,152963) | (0,180800) | (0,182048) | (0,138317) | (0,164996) | (0,149571) | |

| EFICOS | 0,463990** | 0,557839** | 0,533581** | 0,506380** | 0,504927** | 0,505125** |

| (0,073496) | (0,075894) | (0,054873) | (0,077264) | (0,083430) | (0,065534) | |

| ROA | −0,237587** | −0,142218* | −0,139843* | −0,225867** | −0,145716* | −0,226045** |

| (0,082646) | (0,076294) | (0,072711) | (0,085061) | (0,071314) | (0,084987) | |

| ROTAC | −0,012515 | −0,037324** | −0,043932** | 0,007943 | −0,042306** | 0,000939 |

| (0,023214) | (0,011985 | (0,012401) | (0,021881) | (0,012422) | (0,023248) | |

| LOGAC | 0,038526 | 0,036096 | 0,030880 | 0,039036 | 0,036699 | 0,047751^ |

| (0,032239) | (0,037513) | (0,035068) | (0,033607) | (0,035128) | (0,029865) | |

| CUOMER | −27,78505* | −16,73404 | −17,92617 | −24,98369** | −18,48439^ | −29,37066** |

| (12,13834) | (11,19760) | (11,54230) | (11,99160) | (11,23730) | (12,97771) | |

| CREAC | 0,008787 | 0,012824^ | 0,014075*^ | 0,011007^ | 0,009594 | 0,009338 |

| (0,007802) | (0,007708) | (0,007503) | (0,006672) | (0,008864) | (0,007796) | |

| CRECUOMER | −0,002956 | −0,004086* | −0,003284 | −0,004404** | −0,004004* | −0,003910* |

| (0,001912) | (0,002125) | (0,002271) | (0,002115) | (0,002006) | (0,002139) | |

| LIQUID | 0,003666 | 0,004813 | 0,004691 | 0,004664 | 0,003809 | 0,003545 |

| (0,003328) | (0,003475) | (0,003408) | (0,003449) | (0,003414) | (0,003357) | |

| ENDEU | −0,313117** | −0,098438 | −0,082847 | −0,341655** | −0,090272 | −0,332986** |

| (0,122744) | (0,072123) | (0,068482) | (0,124797) | (0,070272 | (0,126739) | |

| FICAC | −0,073697 | 0,135726** | −0,024897 | 0,011094 | ||

| (0,054811) | (0,026144) | (0,106922) | (0,032781) | |||

| LOGED | −0,102088^ | −0,041698 | −0,050839 | −0,107950** | −0,040570 | −0,116224** |

| (0,056375) | (0,045417) | (0,041726) | (0,051245) | (0,046183) | (0,050686) | |

| N | 9574 | 7314 | 7950 | 8023 | 7652 | 9110 |

| Estadístico F | 292,6995** | 212,2746** | 258,0571** | 184,6296** | 173,4549** | 293,6462** |

| R2 ajustado | 0,233547 | 0,223560 | 0,262385 | 0,201149 | 0,198681 | 0,261119 |

| Error estim. | 1,643494 | 1,434616 | 1,386299 | 1,429386 | 1,554626 | 1,507675 |

Los datos en esta tabla se corresponden con los resultados de regresión (por MCO) de la ecuación [1], separando para los ejercicios 2008 (panel A) y 2011 (panel B), siendo la variable dependiente el crédito comercial (CRECOM). Se efectúan tantas regresiones como modelos propuestos en la tabla 4. Se proporcionan los coeficientes de regresión, y entre paréntesis la desviación estándar. Adicionalmente, en la parte inferior de la tabla aparece el contraste conjunto (estadístico F), el ajuste de bondad de cada modelo (R2 ajustado) y el error de estimación de cada modelo.

Nivel de significatividad de los contrastes: 10% (^), 5% (*) y 1% (**).

Fuente: elaboración propia.

También son significativas las variables de tamaño, CUOMER y LOGAC, la primera con signo negativo y la segunda, positivo. Como esperábamos, las empresas con menor cuota de mercado parece que quieren captar negocio mejorando las condiciones de venta del producto. Por otra parte, las empresas más grandes en volumen de activo conceden más crédito comercial, demostrando la idea de que las más grandes, con mayor acceso al mercado de capitales, conceden más crédito comercial. Desde este punto de vista, también vemos que las empresas con mayor liquidez (LIQUID) incrementan el crédito que conceden a los clientes. Esta variable tiene signo positivo, pero solo es significativa en el modelo que incluye las empresas de toda la muestra (modelo 1) y en el grupo que integra estas mismas empresas excluyendo a las que realizan alguna segunda actividad ajena al sector objeto de estudio (modelo 6).

En el año 2011 las variables significativas en todos los modelos son EFICOS y ROA (tabla 6, panelB). De esta forma encontramos la evidencia esperada de que las empresas menos rentables y menos eficientes en costes son las que incrementan en mayor medida el crédito comercial en periodo de crisis. Bastos y Pindado (2007), Bahillo (2000) y Hernández de Cos y Hernando (1999) también obtienen que la variable rentabilidad es significativa con signo negativo, lo que puede venir explicado por el carácter involuntario que para algunas empresas reviste la concesión de crédito comercial, especialmente en periodo de crisis.

Este último año sigue siendo significativa ROTAC, pero solamente en los modelos 2, 3 y 5. Por el contrario, la variable ENDEU, que en 2008 no era significativa, pasa a ser significativa con signo negativo en los modelos 1, 4 y 6, que incluyen las empresas que se dedican a la venta al por menor (al contrario de lo que ocurre con ROTAC). El nivel medio de endeudamiento aumenta mucho desde 2008 a 2011 en todo el sector, y especialmente en el grupo de minoristas, siendo también muy elevada la dispersión respecto a la media. En consecuencia, un menor endeudamiento esconde una mayor generación interna de recursos.

Otros resultados también nos indican la importancia de la agrupación que hemos realizado para estudiar el sector de las manufactureras. En 2011, las variables LOGED y CUOMER son significativas en todo el sector, indicando que las más jóvenes y con menor cuota de mercado conceden más crédito comercial. Es un resultado esperado, ya que como argumentamos anteriormente, en periodo de crisis a estas empresas les interesará dar a conocer su producto y crearse una reputación. Sin embargo estas 2 variables, aunque tienen el mismo signo, no son significativas en el modelo 2, lo que justifica los resultados contradictorios que otros estudios han obtenido respecto a estas variables y que hemos indicado anteriormente.

Por último, cabe señalar que en 2011 las variables de crecimiento (CREAC y CRECUOMER) son significativas en el grupo de empresas exclusivamente manufactureras. Por una parte, las que han incrementado el tamaño de su activo han concedido más crédito comercial y, por otra parte, las que han disminuido la cuota de mercado también han concedido más crédito comercial.

Efecto del tipo de cliente en el crédito comercial concedidoUno de los factores que hemos considerado fundamentales para explicar la política de clientes es el tipo de cliente a los que se dirige la empresa. La variable ficticia de actividad (FICAC) la diseñamos con esta finalidad, mostrando resultados estadísticamente significativos en el modelo 4 (tabla 6). En este modelo, la variable FICAC distingue entre las empresas que solo son manufactureras y las que tienen como segunda actividad la venta al por menor. Mientras las primeras tienen un tipo de cliente bastante homogéneo, especialmente mayorista, las empresas que además venden al por menor se dirigen también a consumidores finales.

El resultado de FICAC indica que las empresas que también se dedican a la venta al por menor conceden menos crédito comercial, lo que es lógico, dado que al ser parte de los clientes los consumidores finales, el riesgo moral asumido es muy elevado. Lo contrario ocurre si la mayoría de los clientes son mayoristas, ya que estos ni consumen ni transforman el producto, siendo, por tanto, menor el riesgo asumido al conceder crédito.

Otros resultados que también nos indican la importancia de la agrupación que hemos realizado para estudiar el sector de las manufactureras son los obtenidos en 2011. Este año la variable ROTAC es significativa en los modelos 2, 3 y 5, que tienen en común que en ninguno de ellos están incluidas las empresas que realizan como segunda actividad la venta al por menor. Todo lo contrario ocurre con las variables ENDEU, LOGED y CUOMER, que son significativas en los modelos 1, 4 y 6, precisamente los modelos que incluyen las empresas con actividad minorista, y la no distinción de estas empresas en los estudios consultados sobre el tema puede explicar los resultados contradictorios y no esperados que en ocasiones se producen.

Por último, nos parece interesante comparar los resultados obtenidos con los modelos 1 y 2. El primero, al englobar todas las empresas del sector manufacturero español de la alimentación, tiene clientes muy heterogéneos, y el modelo 2, al incluir solamente las empresas manufactureras que no realizan segundas actividades, tiene clientes con características más homogéneas. En 2008 las empresas menos productivas, menos eficientes y con menos cuota de mercado de los 2 modelos son las que más crédito comercial conceden. También las empresas más grandes son las que conceden más crédito. La variable LIQUID solo es significativa en el modelo 1.

En 2011 los resultados muestran menor error de estimación. Este año en que les afecta en mayor medida la crisis financiera y económica, en los 2 modelos las empresas menos rentables y menos eficientes son las que más crédito conceden. De esta forma, comprobamos que la crisis ha provocado que la rentabilidad y la eficiencia sean más determinantes.

En 2011, en el modelo 2, a las características anteriores se añade que son las empresas con menos rotación de activos o menos productivas las que más crédito conceden y aparecen como significativas las variables de crecimiento. Por una parte, las que han incrementado el tamaño de su activo han concedido más crédito comercial y, por otra parte, las que han disminuido la cuota de mercado también han concedido más crédito comercial. Podemos concluir que las empresas que han querido incrementar la cuota de mercado mediante la concesión de crédito comercial han conseguido el efecto contrario. Sin embargo, si nos fijamos en el modelo 1, en el que no hay distinción de empresas por actividades, la variable ROTAC no es significativa, y pasan a ser significativas CUOMER y ENDEU. Por término medio estas empresas están menos endeudadas y tienen menos cuota de mercado.

ConclusionesCon este trabajo contribuimos a demostrar la importancia del crédito comercial en las finanzas de la empresa y en la economía. Hemos analizado teórica y empíricamente, por una parte, el papel que juega en periodo de crisis financiera y económica; y por otra parte, la importancia que tiene el tipo de cliente al que se le concede el crédito comercial. Estas líneas de trabajo se corresponden con los 3 factores que creemos que determinan la política de crédito comercial, que son la realidad económica del entorno, el sector de actividad y la situación económico-financiera de la empresa.

Para llevar a cabo el estudio empírico hemos efectuado regresiones multivariantes acompañadas del estudio del agrandamiento de la varianza para poder analizar la ausencia/presencia de multicolinealidad y así garantizar la obtención de unos buenos estimadores y, consecuentemente, poder argumentar objetivamente sobre las causas que determinan la política del crédito comercial seguido por las empresas manufactureras.

Hemos aplicado el mismo análisis a distintos grupos de empresas dentro del sector atendiendo al tipo de clientes. Lo hemos hecho, en primer lugar, con datos de 2008, año en el que se anuncia la bancarrota de Lehman Brothers, y, en segundo lugar, con datos del año 2011, lo que nos ha permitido conocer el efecto de la situación económica en la decisión objeto de estudio. Destacamos que tanto en 2008 como en 2011 y para todos los grupos son las empresas menos eficientes en costes las que más crédito comercial conceden, siendo los errores de estimación de las regresiones efectuadas bastante menores en 2011.

Con el resultado obtenido demostramos que cuando la crisis es más aguda y mayores son las dificultades financieras, el incremento en el crédito comercial concedido afecta negativamente y en mayor medida a la eficiencia y, por tanto, a la competitividad de las empresas. Este resultado puede venir explicado porque el carácter involuntario que reviste parte del crédito comercial concedido es más acentuado en periodo de crisis.

Por otra parte, los resultados confirman la importancia de la agrupación que hemos realizado para estudiar el sector de las manufactureras. Si se analizan conjuntamente las empresas de un sector de actividad no se tiene en cuenta la heterogeneidad que existe en las características de los clientes. En este sentido, de los resultados obtenidos cabe destacar que el hecho de que las empresas manufactureras tengan como segunda actividad la venta al por menor es determinante a la hora de conceder más o menos crédito. Si son minoristas conceden menos crédito debido a que, por término medio, es mayor el riesgo moral que soportan porque parte de las ventas van dirigidas a los consumidores finales.

Los resultados de las demás variables también apoyan la importancia de la agrupación realizada, mostrando que, dentro de una industria, en función de las actividades que se realicen se tendrán distintos tipos de clientes y se llevarán a cabo distintas políticas.

Es importante destacar el resultado que obtenemos con la variable cuota de mercado. Si analizamos todas las empresas manufactureras independientemente de que realicen otras actividades secundarias, las empresas con menor cuota de mercado conceden más crédito comercial; sin embargo, si solo consideramos las empresas que no realizan actividades secundarias esta característica es menos significativa en 2008 y no es determinante en 2011. De esta manera justificamos los resultados contradictorios que otros estudios han obtenido respecto a esta variable, de forma que dentro de una industria, en función de las actividades que se realicen se tendrán distintos tipos de clientes y se llevarán a cabo distintas políticas.

Para concluir, destacamos las principales aportaciones que realizamos a la explicación de la concesión del crédito comercial. En primer lugar, con nuestros resultados queda justificado que el incremento del crédito comercial concedido en periodo de crisis provoca que las empresas sean menos competitivas en costes. En segundo lugar, aportamos evidencias de que el tipo de cliente y el hecho de que los clientes sean más o menos homogéneos son determinantes en la concesión de crédito comercial.

Al hacer referencia al sector manufacturero de la alimentación estamos incluyendo las industrias del tabaco y de las bebidas.

Podemos encontrar una extensa revisión de la literatura sobre el crédito comercial, así como de los distintos papeles que juega esta modalidad de crédito, en Rodríguez (2008b) o en Cuñat y Garcia (2012).

Para profundizar los efectos de la reputación en los beneficios empresariales, véase Martínez y Olmedo (2010).

La importancia del tipo de cliente la tratamos a continuación.

CNAE-2009: 10. Industria de la alimentación; 11. Fabricación de bebidas; 12. Industria del tabaco.

Estas magnitudes son: ingresos de explotación, importe neto de la cifra de ventas, valor del activo total, activo corriente, pasivo líquido y endeudamiento.

En la tabla 4 proporcionamos el índice de Gini como dato descriptivo del nivel de concentración del sector. El valor de este índice se mantiene bastante estable los 2 años en valores ligeramente superiores a 0,1.

Hernández de Cos y Hernando (1999) no obtienen valores estadísticamente significativos. Martínez et al. (2013) no encuentran evidencia suficiente de que las empresas con menor cuota de mercado concedan más crédito para mejorar sus resultados.