El gobierno es un agente que influye sobre la actividad económica a lo largo del ciclo económico mediante sus políticas tributaria y de gasto. El objetivo de este documento es construir un modelo fiscal de equilibrio general dinámico y estocástico neokeynesiano para Colombia (FISCO), en donde el gobierno juega un papel preponderante en la economía. Las cinco principales conclusiones del documento muestran que: la inflación compete tanto a la política monetaria como a la política fiscal; los choques a la política fiscal son contrarrestados en cierto grado por la política monetaria, pero choques a esta última son refrendados por la política fiscal; el recorte al gasto público de inversión impacta en mayor medida a la economía que el ajuste al de funcionamiento, y la regla fiscal estabiliza las finanzas públicas, pero ante ciertos choques.

The government is an agent that influences economic activity throughout the economic cycle, thereby affecting a country's real and nominal variables through income and spending policies. The purpose of this document is to construct a neo-Keynesian dynamic stochastic general equilibrium model (DSGE) for Colombia in which the government plays a key role in the economy. The five main conclusions of the document show that inflation is relevant for both monetary and fiscal policies; shocks to fiscal policy are offset to a certain degree by monetary policy, while shocks to monetary policy are endorsed by fiscal policy; additionally, cuts to public investment impact economic cycles to a greater extent than government spending cuts, and the fiscal rule helps to stabilise government finances in the face of certain shocks.

El gobierno es un agente que influye sobre la actividad económica a lo largo del ciclo económico mediante sus políticas tributaria y de gasto. También es un determinante importante de la estabilidad macroeconómica, en cuanto que esta depende, entre otros, de la sostenibilidad de sus finanzas. Estas dos razones demandan un estudio cuidadoso y fundamentado, tanto de su comportamiento como de la manera en que sus decisiones afectan la economía y comprometen las metas y el actuar de la autoridad monetaria.

La literatura colombiana es prolífera en el estudio de las finanzas del gobierno y de la política fiscal a lo largo de la historia. Son incontables los documentos que han analizado su comportamiento, las decisiones y la evolución de sus finanzas. La orientación, las metodologías, las coberturas e instrumentos de análisis utilizados son múltiples y van desde revisiones históricas hasta estudios parciales de tributos o gastos del gobierno central y el sector descentralizado. Dentro de la vasta literatura ha existido, sin embargo, un gran vacío en cuanto a la formalización y modelación de su comportamiento y de los impactos macroeconómicos de su actuar. Más aún, tal ausencia es mayor cuando se trata de analizar su interrelación con el proceder de la autoridad monetaria. El modelo desarrollado en este documento llena estos dos vacíos.

El objetivo es construir un modelo fiscal microfundamentado de equilibrio general dinámico y estocástico neokeynesiano-DSGE para Colombia (FISCO), en donde el gobierno juega un papel preponderante en la economía. El modelo se construye, calibra, estima y evalúa teniendo en cuenta las particularidades económicas e institucionales del país. El propósito es que sirva como herramienta de análisis de la política fiscal y su nexo con la economía y la política monetaria.

El modelo FISCO incorpora características de la economía colombiana, además de la de ser una economía pequeña y abierta. Así, están presentes en la modelación rigideces nominales de precios y salarios (Bonaldi, González y Rodríguez, 2011), el no cumplimiento de la hipótesis de poder de paridad de compra (González, Rincón y Rodríguez, 2010; Rincón, 2000; Rincón, Caicedo y Rodríguez, 2007), agentes ricardianos y no ricardianos (Carrasquilla y Rincón, 1990; Ojeda, Parra y Vargas, 2013; González, López, Rodríguez y Téllez, 2014)]1, impuestos distorsionantes (Hamann, Lozano y Mejía, 2011), gasto público «productivo» e «improductivo», financiación del gasto del gobierno con impuestos y deuda, una regla fiscal estructural2 y un bien primario (petróleo) que genera rentas importantes para la economía y el gobierno3.

Antes de continuar es necesario realizar algunas precisiones sobre los conceptos gasto público «productivo» e «improductivo» y sobre la naturaleza del modelo FISCO. Primero que todo, la discusión teórica y empírica sobre aquella categorización es de vieja data y, en general, se relaciona con teorías de bienes públicos, finanzas públicas y crecimiento económico4. Segundo, y con el objetivo de evitar controversia, en este documento se utilizan dichos conceptos para diferenciar entre el gasto público que altera la oferta de la economía a lo largo del ciclo, de aquel que impacta únicamente la demanda. Así, las cambiamos por las categorías gastos de inversión y de funcionamiento, respectivamente. El modelo en este aspecto se nutre de Leeper, Walker y Yang, 2010). Tercero, FISCO es un modelo del ciclo económico y, como tal, no incorpora y diferencia en su estructura el gasto público que está relacionado con el crecimiento económico, como por ejemplo los gastos en educación, infraestructura y calidad institucional. Tampoco hace parte de la modelación la sostenibilidad de la deuda pública.

La modelación se realiza para el gobierno —el gobierno nacional central en el argot de las finanzas públicas en el país—, y se deja por fuera al resto del sector público. Las razones que sustentan esta decisión son: es más sencillo de modelar, es el agente que toma las principales decisiones de política fiscal, el tamaño y comportamiento de sus finanzas son el determinante principal de la situación fiscal interna y de la estabilidad macroeconómica5, y porque captura el marco institucional actual de la política fiscal, que se rige por una regla. De acuerdo con la autoridad fiscal, el propósito de la regla es «asegurar un nivel sostenible de deuda pública; permitir un manejo contracíclico de la política fiscal y facilitar la coordinación fiscal y monetaria en el diseño de la política económica. Así mismo [… contribuir] a aliviar los efectos de la volatilidad cambiaria sobre diferentes actividades de la economía, en especial el sector transable, en la medida en que le permitirá [al gobierno] administrar eficientemente los recursos excedentarios que se generen por un posible auge minero-energético» (Echeverry, Suescún y Alonso, 2011).

Dado que uno de los objetivos del modelo FISCO es que permita analizar la interacción entre las políticas fiscal y monetaria, es bueno recordar las diferencias, similitudes e interrelaciones entre una y otra.

Las políticas fiscal y monetaria tienen diferencias sustanciales. La primera tiene que ver con los objetivos. El propósito de la política monetaria en Colombia es mantener una tasa de inflación baja y estable, en el marco de un régimen de inflación objetivo. En contraste, los objetivos de la política fiscal son múltiples y el énfasis sobre cada uno de ellos depende de razones no necesariamente económicas. En el corto y mediano plazo se podría argumentar que su objetivo es corregir el desbalance fiscal estructural y, como consecuencia, estabilizar la deuda. En el largo plazo se podrían enumerar el crecimiento, el empleo, la equidad y la sostenibilidad de sus finanzas.

La segunda se relaciona con los instrumentos de política utilizados. La política monetaria actual del país utiliza la tasa de interés de intervención como el principal instrumento, mientras que la política fiscal utiliza los impuestos, los gastos o ambos, y al interior de ellos diferentes tipos de impuestos o de gastos.

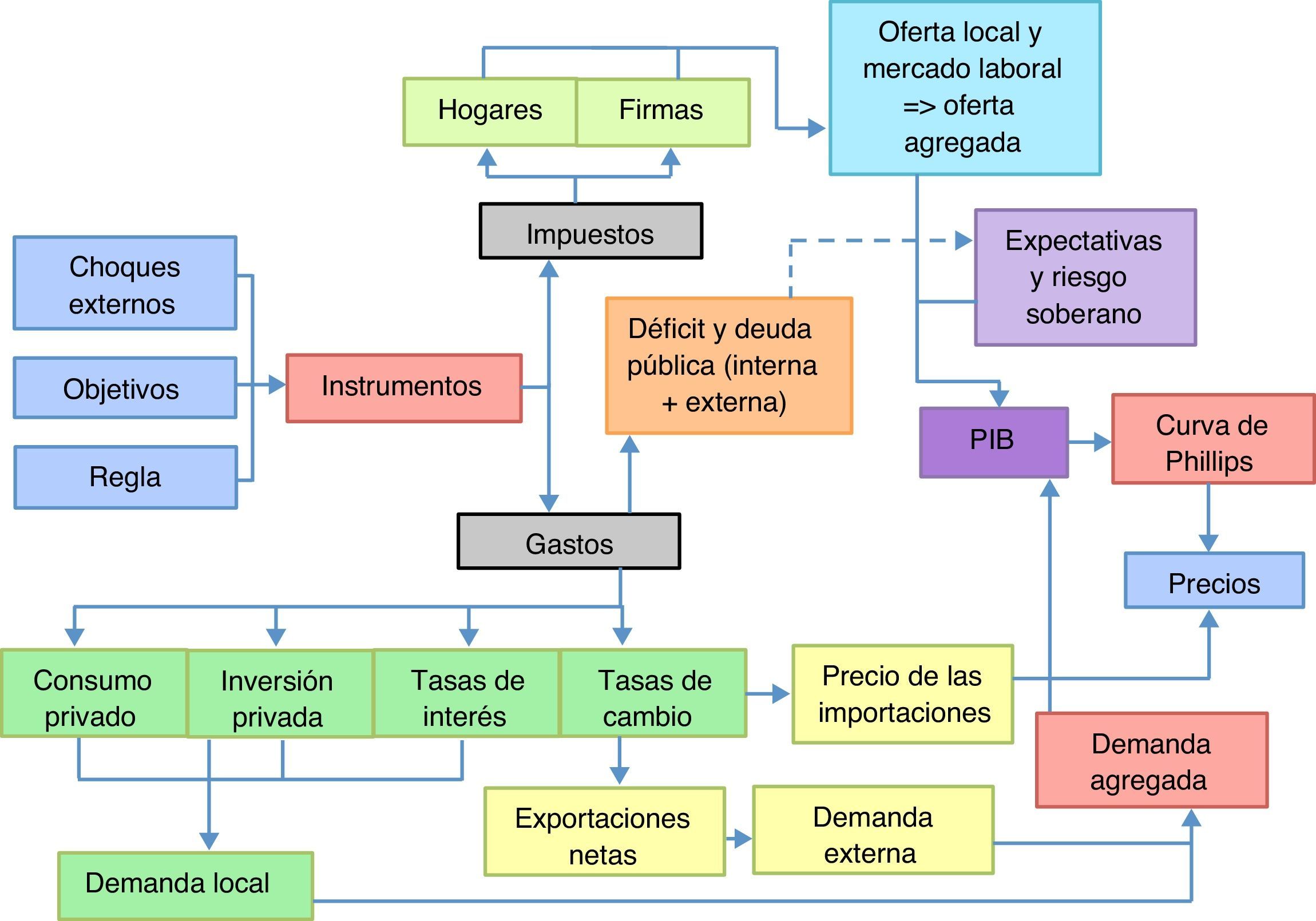

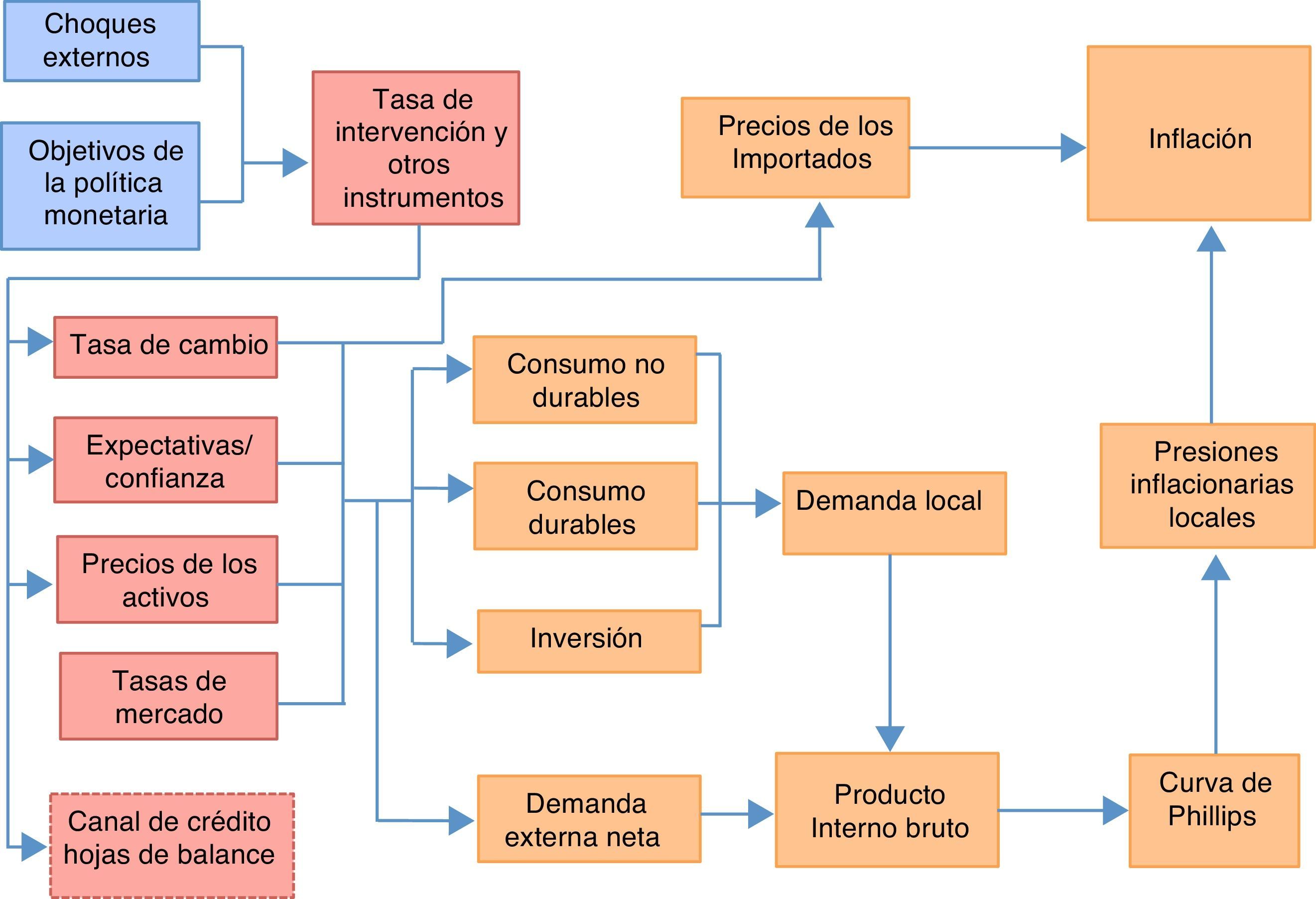

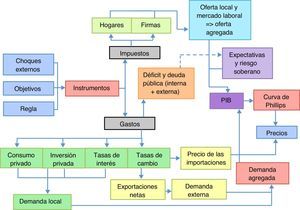

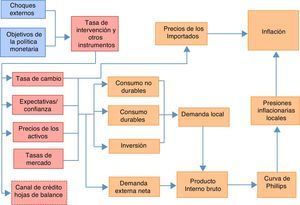

La tercera tiene que ver con los canales de transmisión de las decisiones de política. Mientras la política monetaria se transmite básicamente a través de cuatro canales —crédito, tasa de cambio, precios de los activos diferentes al cambiario y expectativas—, la fiscal lo hace a través de múltiples conductos, que dependen del instrumento utilizado (las figs. 1 y 2 muestran los canales de transmisión de las dos políticas).

Canales de transmisión de la política monetaria. Esta figura está disponible a color en la versión electrónica.

Fuente: Jalil y Mahadeva (2010).

La cuarta está relacionada con la temporalidad, la duración y la naturaleza de los impactos de sus decisiones. Mientras que los de la política monetaria tardan tiempo en reflejarse en sus objetivos intermedios o finales (entre uno y dos años), son de corta duración y de naturaleza transitoria, los de la política fiscal son generalmente más rápidos, pueden perdurar y tener carácter permanente, es decir, pueden cambiar los valores de largo plazo de las variables macroeconómicas.

Por último, con la operatividad misma de la política. En primer lugar, las decisiones de política monetaria son diseñadas, aprobadas e implementadas por un grupo independiente de manera discrecional y en el momento que lo consideren pertinente. Por otro lado, las principales decisiones de política fiscal toman tiempo, se implementan con rezago y deben hacer su paso, por ejemplo, por el Congreso de la República, con todas las circunstancias de tiempo y modo que esto implica6. En segundo lugar, la política monetaria colombiana no tiene una regla explícita de política, a pesar de que tiene una meta manifiesta; mientras que la fiscal sí, la regla sobre el balance fiscal estructural del gobierno. Como lo muestran los documentos oficiales, la regla impone metas fiscales de corto y mediano plazo y requiere una reducción del desbalance fiscal estructural del gobierno de manera gradual y sostenida.

Sin embargo, las políticas fiscal y monetaria tienen por lo menos una similitud. El control sobre el logro de sus objetivos no es exacto, porque enfrentan incertidumbres derivadas de las teorías, modelos y estadísticas sobre las que basan sus decisiones y de situaciones exógenas a sus decisiones, como pueden ser choques externos o internos a la economía, decisiones autónomas de los consumidores, las firmas o los inversionistas locales e internacionales y, en el caso de la política fiscal, de la inviabilidad social o política de sus iniciativas.

Las numerosas diferencias entre la política monetaria y fiscal, no obstante, no excluyen la necesidad de una coordinación muy estrecha entre ellas si se quieren alcanzar los objetivos macroeconómicos propuestos. Al respecto, uno de los requisitos para lograr el éxito del esquema de inflación objetivo es que no exista «dominancia fiscal». Esto significa que las consideraciones fiscales no pueden dictar la política monetaria. Para evitar la dominancia fiscal se requiere que el endeudamiento del gobierno con el banco central sea bajo o nulo, y que los mercados financieros sean lo suficientemente profundos para poder absorber las colocaciones de deuda pública (Debelle, Masson, Savastano y Sharma, 1998). También es necesario que el gobierno tenga una base de ingresos suficientemente amplia para no tener que depender sistemáticamente de rentas derivadas de la emisión de dinero, que crean inflación en el largo plazo o dominancia a la Sargent y Wallace (1981).

La ausencia de dominancia fiscal elimina el peligro de presiones inflacionarias de origen fiscal por medio del financiamiento primario del déficit. Con todo, la política fiscal puede afectar la inflación a través de un canal directo denominado la Teoría Fiscal del Nivel de Precios, que no depende de la monetización de los déficits públicos7. Todo lo que requiere es que una parte de la deuda pública emitida en bonos esté denominada en términos nominales, lo que hace que el valor real de la deuda dependa del nivel de precios8. En tales condiciones, si el gobierno no puede obtener los recursos reales necesarios para atender su deuda, la teoría mencionada crea un vínculo directo entre el déficit fiscal actual y el esperado, y la inflación. Esto podría producirse por medio de una política monetaria acomodaticia, que no aumente la tasa de interés a su nivel requerido, para permitir que el incremento de la inflación mantenga estable el nivel real de la deuda del gobierno (Leeper y Walker, 2012). Esta posibilidad amplía el campo de interacción entre la política fiscal y monetaria en la determinación del nivel de precios, haciendo aún más indispensable su coordinación.

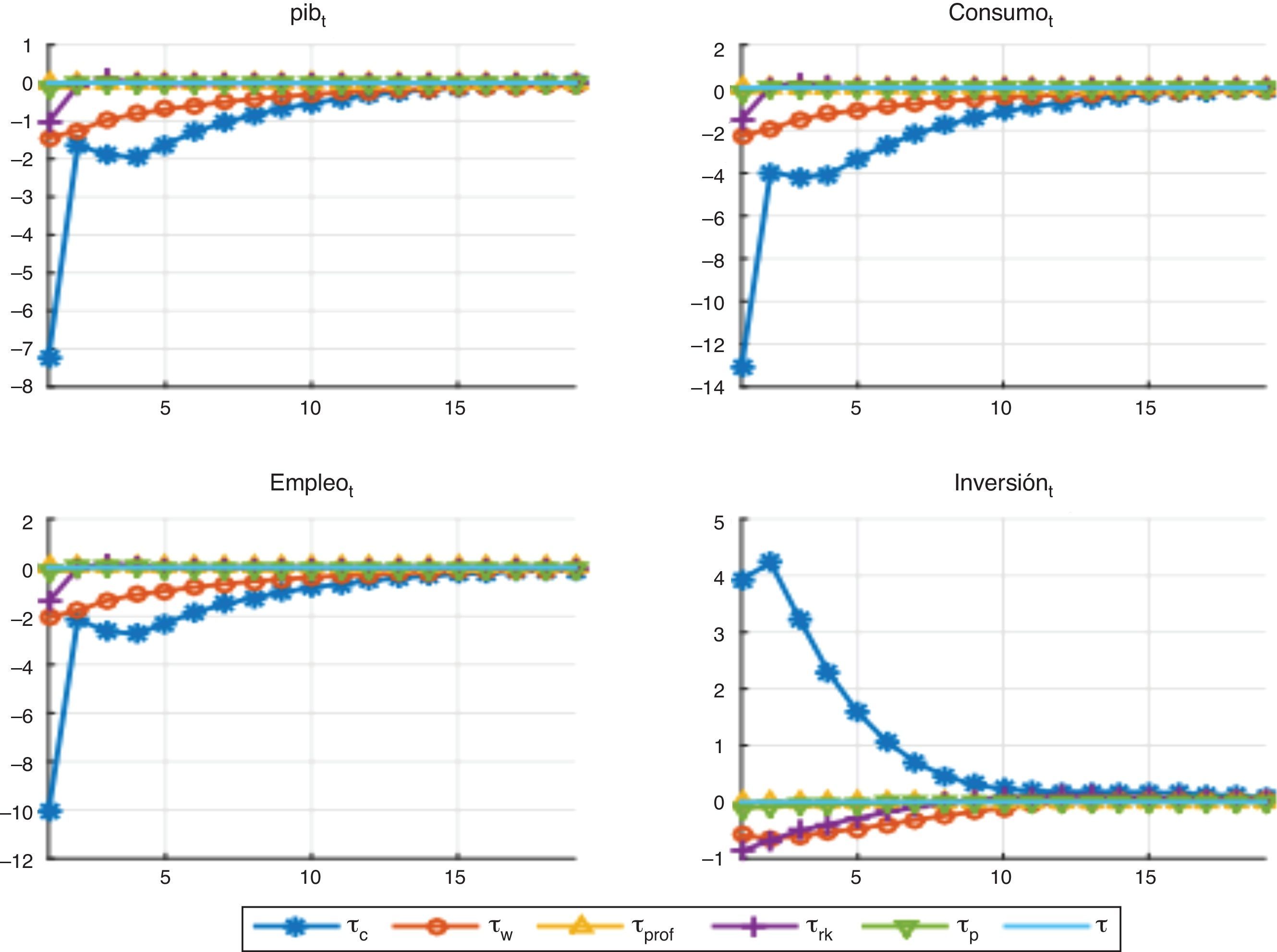

Las principales predicciones del modelo FISCO ante choques positivos y temporales a las tasas de tributación, al gasto de funcionamiento, al gasto de inversión, a la tasa de interés de política monetaria y a la renta petrolera del gobierno son las siguientes. El choque positivo y transitorio a las tasas de tributación disminuye el PIB, el consumo, la inversión privada (excepto cuando aumenta el impuesto al consumo), el empleo, el salario real, la inflación y la tasa de interés. En contraste, aumentan la tasa de cambio real y las exportaciones. En cuanto a la situación fiscal, mejoran los balances fiscales observado y estructural y el indicador de deuda. Frente al presente choque fiscal, que reduce el producto, el consumo y la inflación, la política monetaria responde mitigando los efectos negativos del choque sobre la actividad económica.

El modelo FISCO predice, por el contrario, que el choque al gasto de funcionamiento del gobierno eleva el PIB, el consumo, el empleo, el salario real y la inflación. A su vez, incrementa la tasa de interés y reduce la inversión, aprecia las tasas de cambio nominal y real, y reduce las exportaciones y el endeudamiento externo privado. Además, el choque empeora los balances fiscales del gobierno y aumenta su endeudamiento. Por último, el choque fiscal expansivo lleva a que la política monetaria reaccione y contrarreste el impulso fiscal, lo que deteriora aún más sus finanzas.

En contraste, el choque al gasto de inversión del gobierno aumenta el PIB, el consumo, el empleo, la inversión privada, el salario real, las tasas de cambio, las exportaciones, la inflación y la tasa de interés. Por su lado, la situación fiscal mejora, se reduce el riesgo país y el sector privado se endeuda más externamente. Adviértase que, en este caso, la reacción contractiva de la autoridad monetaria no deteriora las finanzas del gobierno.

Ahora, el choque a la tasa de interés de política monetaria deteriora de manera significativa el producto, el consumo, el empleo y la inversión privada. Estos efectos realimentan la respuesta positiva de los impuestos y la reducción del gasto del gobierno, con el fin de cumplir la regla fiscal. En otro frente, el choque reduce los salarios reales, aprecia las tasas de cambio, deteriora las exportaciones privadas y disminuye la inflación. Por su lado, la situación fiscal se deteriora y el costo del endeudamiento, tanto público como privado, aumenta. En este caso, el choque de política monetaria es de tal dimensión que la reducción de la inflación se hace a un costo alto en términos de demanda agregada y de deterioro de la situación fiscal, que se ve agravada por la necesidad de cumplir con la regla fiscal.

Por último, el choque positivo a la renta petrolera del gobierno aumenta el producto y el consumo, pero reduce el empleo, el salario real y la inversión privada. Así mismo, aprecia las tasas de cambio y deteriora las exportaciones privadas. Estos comportamientos son típicos del fenómeno que se ha denominado en la literatura «enfermedad holandesa», que se observa cuando se presentan choques a las rentas provenientes de sectores básicos de una economía. En cuanto a las variables nominales, el choque reduce la inflación y la tasa de interés. Por su lado, las finanzas del gobierno mejoran y la deuda cae, lo que resalta en este caso y en cierto grado el papel contracíclico de la regla. Finalmente, ante el choque actual, la política fiscal es expansiva y, aunque no compromete la inflación, sí crea costos para la economía porque la regla no es lo suficientemente contracíclica. La política monetaria es en este caso acomodaticia.

El documento está organizado de la siguiente manera. La segunda sección resume y cualifica los principales hallazgos empíricos de la literatura local e internacional sobre los efectos de la política fiscal. La tercera desarrolla el modelo y explica sus principales ecuaciones. La cuarta y quinta secciones calibran y estiman el modelo a partir de las estadísticas de la economía colombiana. La sexta sección ilustra las predicciones del modelo mediante una evaluación y análisis de los impactos macroeconómicos de choques positivos y transitorios a los impuestos, a los gastos de funcionamiento e inversión del gobierno, a la tasa de interés de política monetaria y a la renta petrolera. La última sección resume las principales conclusiones.

2Evidencia empíricaComo punto de referencia para analizar los resultados obtenidos por el modelo es importante indicar desde una perspectiva empírica cuáles son los impactos macroeconómicos de la política fiscal. En esta sección se discute evidencia internacional y para Colombia de los tamaños estimados de los multiplicadores del gasto y de los impuestos.

En el apéndice técnico de este documento (Rincón, Rodríguez, Toro y Tellez, 2014) se presenta un resumen de algunos de los resultados empíricos encontrados para los choques fiscales. Los valores de los estimadores son disímiles y parecen ser en sí mismos una variable endógena que depende del tipo de país estudiado, del estado de su economía, de la posición en el ciclo económico y de si son de corto o largo plazo. También parecen depender de las series fiscales particulares sobre las que recaen los choques, del período analizado, de la técnica econométrica, del procedimiento de identificación utilizado y del tipo de choque y su tamaño.

Partiendo de la información presentada en Rincón et al. (2014), nos atrevemos a sugerir algunas conclusiones a partir de sus estadísticas básicas. Primera, el multiplicador del gasto puede ser negativo y el de los impuestos, positivo. Así, el multiplicador del gasto se estima en un rango entre −0,99 y 2,28, con una media de 0,439, mientras el multiplicador de los impuestos entre −1,3 y 0,43, con una media de −0,2310. Segunda, el multiplicador del gasto, en valor absoluto, es mayor que el multiplicador de los impuestos, acorde con la predicción keynesiana. Tercera, un incremento del gasto público aumenta el producto y un incremento de los impuestos lo reduce, tomando como medida las medianas, corroborando el resultado común a todas las teorías discutidas en la sección anterior. Por último, un choque positivo al gasto eleva el consumo privado, por lo menos en el 65% de las estimaciones, y uno positivo a los impuestos lo reduce en el 50% de los casos.

En cuanto a la tasa de interés real, inversión privada, exportaciones netas y precios, los resultados muestran una respuesta positiva al choque del gasto en el 60, el 53, el 45 y el 63% de las estimaciones, respectivamente.

En conclusión, la evidencia empírica parece inclinarse hacia los modelos que predicen que un choque positivo al gasto (impuestos) aumenta (reducen) el producto y el consumo privado. En cuanto a las demás variables, la evidencia apoya las teorías que predicen que el choque al gasto público aumenta la tasa de interés real, reduce las exportaciones netas y aumenta los precios. La evidencia sobre la inversión privada se inclina en favor de lo que predice el modelo RBC estándar, que aumenta ante un choque positivo al gasto público, en contra de lo predicho por el resto de teorías11.

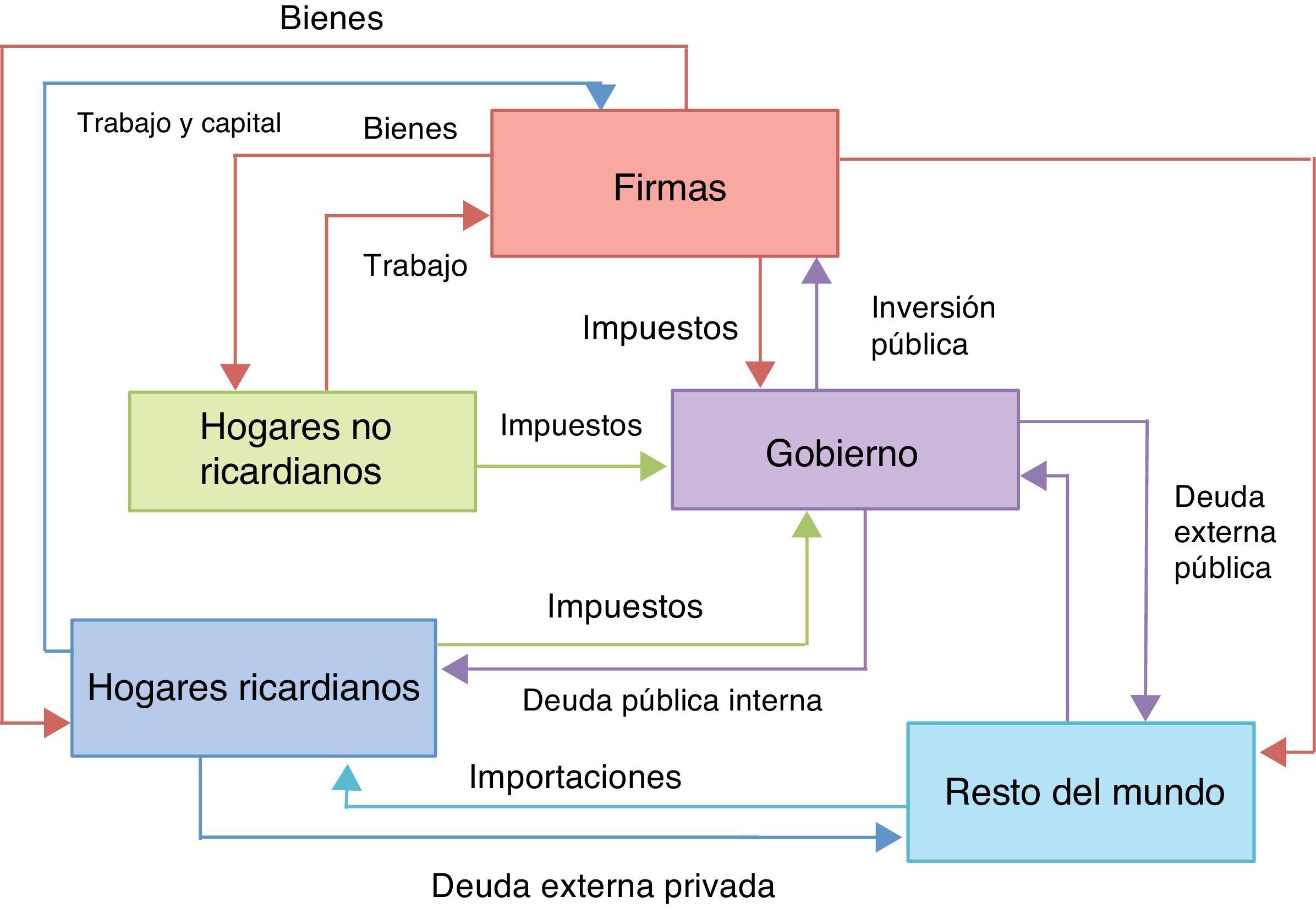

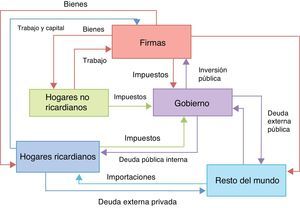

3El modeloEl modelo fiscal para Colombia FISCO es un modelo dinámico, estocástico y de equilibrio general DSGE para una economía pequeña y abierta en donde el gobierno juega un papel preponderante (fig. 3). El modelo es neokeynesiano porque incluye rigideces nominales en precios tanto de los bienes locales como de los importados. Este supuesto produce un traspaso incompleto de las variaciones de la tasa de cambio nominal del peso sobre los precios internos en el corto plazo, pero mantiene el cumplimiento de la paridad del poder adquisitivo en el largo plazo. El modelo se construye con base en desarrollos previos de Galí, López-Salido y Vallés (2007); Medina y Soto (2007); Kumhof y Laxton (2009); Monacelli y Perotti (2008a, 2008b); Leeper et al. (2010); Colciago (2011), y González et al. (2014).

El modelo incluye dos tipos de hogares, ricardianos y no ricardianos, que se diferencian porque los primeros tienen acceso a los mercados financieros y de capital, que les permiten suavizar intertemporalmente sus sendas de consumo. Esto implica que toman sus decisiones presentes teniendo en cuenta el futuro, es decir, son forward-looking. Por el contrario, los segundos no tienen acceso a dichos mercados y, por tanto, no pueden suavizar su consumo de tal manera que sus decisiones son tomadas teniendo en cuenta únicamente el pasado y el presente, es decir, son backward-looking. Los dos hogares toman decisiones de trabajo y consumo en cada periodo; sin embargo, solamente los hogares ricardianos son los dueños del capital y tienen la posibilidad de adquirir títulos emitidos por el gobierno o por el resto del mundo.

Adicionalmente, el modelo incluye dos tipos de firmas productoras: las que producen bienes nacionales y utilizan trabajo y capital, y las firmas que importan bienes del resto del mundo. Se supone que las firmas actúan en competencia monopolística en cada uno de los sectores en donde producen, de tal manera que existe diferenciación de precios.

El modelo incluye al banco central y al gobierno como dos agentes independientes. El objetivo del banco central es el cumplimiento de una meta de inflación, para lo cual utiliza la tasa de interés como su instrumento. El objetivo del gobierno es la consecución de un determinado balance fiscal estructural y hace uso de un menú de instrumentos entre impuestos y gastos para lograrlo12.

En esta sección se desarrollan las cuestiones que enfrentan cada uno de los agentes considerados en esta economía, sus restricciones y las condiciones de optimalidad, reales y ajustadas por crecimiento, que se deben cumplir para garantizar sus soluciones. Como se notará, se presentan y analizan únicamente las ecuaciones más importantes que caracterizan el comportamiento y las decisiones de cada uno de los agentes, las respectivas soluciones a sus problemas y las condiciones de equilibrio de la economía13.

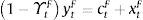

3.1HogaresHay una fracción Γ de hogares no ricardianos, indexados con nr, y una fracción 1−Γ de hogares ricardianos, indexados con r.

3.1.1Hogares ricardianosLos hogares ricardianos maximizan el flujo esperado de la utilidad en un horizonte infinito, dada una restricción de presupuesto y de recursos. Se supone que su función de utilidad es no separable entre consumo y trabajo y del tipo GHH (Greenwood, Hercowitz y Huffman, 1988), que tiene la propiedad de eliminar los efectos riqueza sobre la oferta de trabajo. La combinación de este tipo de preferencias y rigideces de precios permite que el consumo aumente ante un choque al gasto del gobierno, como se mostrará más adelante.

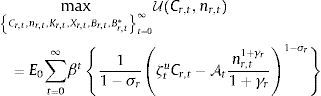

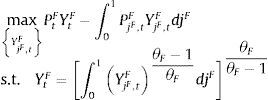

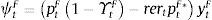

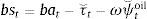

El problema de los hogares ricardianos consiste en seleccionar las sendas óptimas de consumo Cr,t, oferta de trabajo nr,t, medida en horas trabajadas, demanda de bonos del gobierno Br,t, demanda de deuda externa Br,t*, capital ofrecido Kr,t e inversión Xr,t. El hogar recibe ingresos nominales por cuenta de salarios Wr,t, rentas por el capital que alquila a las firmas Rtk, intereses it−1 por la deuda del gobierno en el período anterior Br,t−1 y remesas REMt del exterior, que se suponen exógenas y son convertidas a moneda nacional con la tasa de cambio nominal ℰt (unidades de moneda nacional por unidad de moneda extranjera). Por otro lado, debe pagar impuestos al consumo Tc,t, a las rentas del capital Trk, t a las rentas del trabajo Tw,t, a la riqueza o «impuesto al patrimonio» Tp,t e impuestos de suma fija Tt. Debido a que el hogar es el dueño del capital y de los beneficios de las firmas de bienes intermedios e importadores, la ecuación de acumulación del capital hace parte de su restricción. También le pertenecen los beneficios después de impuestos de las firmas de bienes intermedios Ψr,tax,tH y los de las firmas importadoras Ψr,tF14. Por último, suponemos que los hogares son dueños de una fracción ωoil de las exportaciones totales de petróleo que quedan en manos de los nacionales. El parámetro σr mide la elasticidad de sustitución intertemporal entre consumo y trabajo y Yr es el inverso de la elasticidad de Frisch15. El coeficiente At es el factor de crecimiento tecnológico. Así, el problema de los hogares está dado por:

Se supone que existen choques al consumo ζtu y a la inversión ζtx que siguen procesos exógenos AR(1).

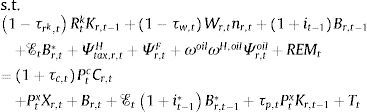

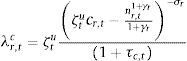

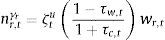

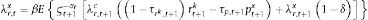

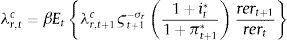

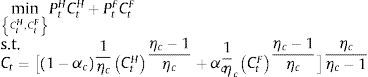

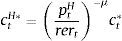

Las condiciones de primer orden, expresadas en términos reales y estandarizadas por crecimiento económico, son16:

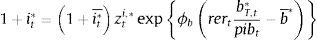

Donde la tasa de cambio real se define como rert=ℰtPt*Pt. La ecuación 1 corresponde a la restricción presupuestal de los hogares ricardianos, la ecuación 2 es la condición de optimalidad de su consumo, la ecuación 3 es la oferta de trabajo que, como suponemos, es independiente de la riqueza y depende directamente del salario. Las ecuaciones 4 y 5 determinan la oferta de capital y la demanda por bienes de inversión, respectivamente. Las ecuaciones 6 y 7 determinan las demandas por bonos del gobierno y deuda externa por parte de los hogares. Estas dos ecuaciones determinan la paridad no cubierta de los intereses de la economía. Finalmente, la ecuación 8 es la ecuación de acumulación de capital ajustada por el crecimiento económico.

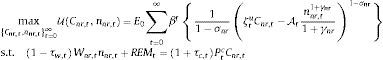

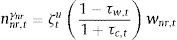

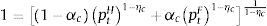

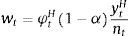

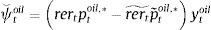

3.1.2Hogares no ricardianosAl igual que los hogares ricardianos, los no ricardianos maximizan el flujo esperado de la utilidad en un horizonte infinito, dada su restricción presupuestal. Sin embargo, los hogares no ricardianos no son propietarios de ningún tipo de capital y, por ende, no pueden invertir en bonos o en capital. Su ingreso son los salarios y se dedican exclusivamente al consumo. Se supone que reciben ingresos del exterior en forma de remesas, que completan el total de su ingreso. Al igual que para los ricardianos, se supone que su función de utilidad es no separable entre consumo y trabajo y del tipo GHH. Estos hogares encuentran la senda óptima de su consumo Cnr,t y trabajo nnr,t teniendo en cuenta el salario nominal que reciben Wnr,t y pagan impuestos al consumo y al salario17. Su problema de optimización es:

De forma similar, las condiciones de primer orden se presentan ajustadas por el crecimiento económico:

La restricción presupuestal de los hogares no ricardianos es la ecuación 9, y las ecuaciones 10 y 11 son las decisiones de demanda por bienes de consumo y oferta de trabajo.

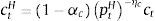

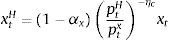

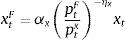

3.2Canasta de consumoDado que este es un modelo de economía abierta, se supone la existencia de una canasta de consumo total que se divide en consumo de bienes nacionales CtH y bienes importados CtF, donde los superíndices H y F representan la economía nacional y extranjera, respectivamente. El problema de minimización de gasto que resuelven los hogares consiste en seleccionar las sendas óptimas de CtH y CtF dados los precios PtH y PtF y una cesta agregadora de consumo total Ct.

De la optimización de este problema se encuentran las siguientes condiciones de primer orden:

La ecuación 12 corresponde al índice de precios de la economía, expresado en precios relativos. Las ecuaciones 13 y 14 conciernen a las demandas de los hogares por bienes nacionales e importados, respectivamente, las cuales dependen negativamente del precio relativo del bien y positivamente de consumo agregado.

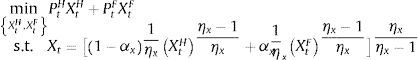

3.3Inversión nacional e importadaAl igual que el consumo, la inversión se divide en bienes de inversión nacionales XtH e importados XtF. El problema de minimización de costos se expresa como:

De forma análoga al problema del consumo, se obtienen las condiciones de primer orden:

La ecuación 15 es el precio de los bienes de inversión, que incluye componentes nacionales e importados y también se expresa en precios relativos. Las ecuaciones 16 y 17 corresponden a las demandas de los hogares por bienes nacionales e importados de inversión.

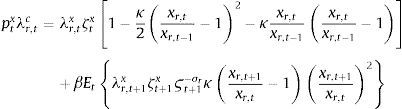

3.4Problema de las firmas nacionalesEn este modelo se supone que los precios son rígidos, de manera que su ajuste hacia el estado estacionario es más lento y amplifica el efecto de los choques. Aquí se emplea el modelo de fijación de precios de Rotemberg, que señala que el ajuste de precios es costoso y, por ende, gradual. Por último, y como se mencionó al comienzo de esta sección, se supone que los hogares ricardianos son los dueños de las firmas de bienes intermedios y, por ende, de sus beneficios.

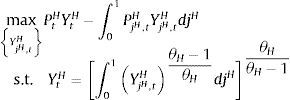

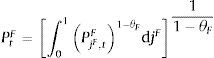

3.4.1Firma productora del bien finalLa firma productora del bien final opera en competencia perfecta. Su problema consiste en elegir las cantidades demandadas óptimas del bien intermedio (diferenciado) YjH,tH, que compra al precio PjH,tH, para agregarlos y crear un bien final YtH. Este bien podrá ser utilizado para consumo o para inversión y está valorado al precio PtH. El problema de la firma consiste en maximizar su beneficio suponiendo que no tiene costos asociados a la conversión de bienes intermedios en bienes finales18:

Al solucionar el problema se obtiene la función de demanda por el bien Yj.tH:

A partir de esta solución es posible derivar el índice de precios internos totales,

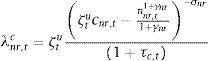

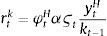

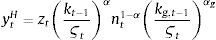

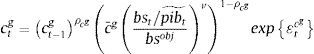

3.4.2Firmas productoras de bienes intermediosLa primera parte del problema de las firmas productoras de bienes intermedios consiste en seleccionar las cantidades óptimas de trabajo y capital que van a contratar:

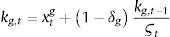

Donde zt es un choque de productividad transitorio que sigue un proceso exógeno y At representa el progreso tecnológico, que es exógeno y particular del trabajo, y se asume que no es estacionario y su tasa de crecimiento ςt≡ΔAt sigue un proceso autorregresivo de orden 1. La variable Kg,t−1 representa el gasto de inversión del gobierno y se modela como una externalidad positiva para estas firmas.

Las condiciones de primer orden que determinan las demandas de capital y trabajo están dadas respectivamente por:

donde φtH representa el costo marginal real de producción de la firma. La tecnología de producción ajustada por crecimiento es:

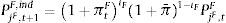

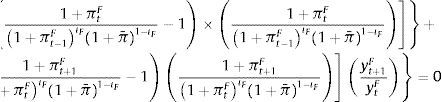

Las firmas productoras de bienes intermedios maximizan el valor de mercado de la firma sujeto a la demanda de sus productos por parte de las firmas de bienes finales. Así, las firmas eligen cuánto producir en cada período, sujetas a una función de costos cuadrática. Las firmas que no eligen los precios óptimos indexan el precio PjH,tH,ind al valor de la inflación interna total del período anterior πtH−1 y al valor de estado estacionario de la inflación π¯, ponderados por el parámetro ιH:

donde 1+πtF=PtFPt−1F.

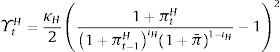

Bajo el esquema de fijación de precios a la Rotemberg, se supone que la firma productora del bien intermedio enfrenta un costo cuadrático de ajustar sus precios nominales en términos del bien intermedio YjH,tH, dado por:

donde KH≥0 determina el grado de rigidez de precios en el modelo. El costo de ajuste se incrementa con el tamaño del cambio de precios y con el tamaño de la producción agregada de la economía.

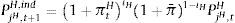

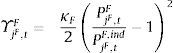

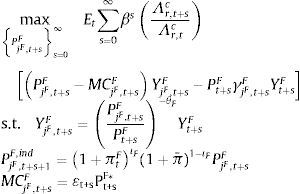

La segunda parte del problema de las firmas productoras de bienes intermedios consiste en seleccionar la senda óptima de precios PjF,t+sFs=0∞ que maximiza sus beneficios después de impuestos ψJH,tax,tH≡1−τψH,tψJH,tH, sujeto a la demanda del bien YJH,tH de la firma productora de bienes finales y a la regla de actualización de precios:

donde βΛr,t+scΛr,tc=βuct+1uct es el factor de descuento estocástico.

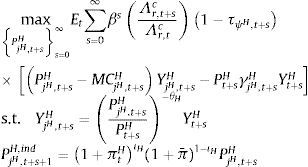

La condición de primer orden de este problema implica:

Los costos de ajustar los precios están dados por:

Por lo tanto, los beneficios agregados de la economía son:

y los beneficios después de impuestos,3.5Problema de las firmas importadorasLas firmas importadoras se dividen en dos tipos: las que compran un bien homogéneo en el mercado mundial y lo diferencian por medio de la producción de un bien importado diferenciado, y las agregadoras, que compran todos los bienes importados diferenciados y los agregan para convertirlos en un único bien importado que puede ser utilizado para consumo o inversión.

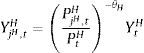

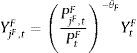

3.5.1Firma agregadora de bienes importadosSe supone que esta firma opera en competencia perfecta y elige las cantidades óptimas del bien importado y diferenciado YjF,tF, que compra al precio PjF,tF a cada firma jF-ésima, para agregarlos y crear un bien final YtF. Este podrá ser utilizado para consumo o inversión y su precio es PtF. Por lo tanto, el problema de la firma consiste en maximizar su beneficio, suponiendo que no tiene costos asociados a la conversión de bienes intermedios a bienes finales.

El problema es muy similar al de la firma agregadora de bienes finales; por ende, la demanda de la firma agregadora por la jF-ésima variedad YjF,tF está dada por:

y el nivel de precios de las importaciones es:3.5.2Firma importadoraSe supone que se cumple la ley de un solo precio en los puertos en los que las firmas importadoras compran el bien en el mercado mundial. No obstante, dichas firmas diferencian el bien, inicialmente homogéneo, por el poder monopolístico que poseen y que les permite maximizar beneficios seleccionando un precio óptimo. Tal como en el caso de las firmas productoras de bienes intermedios, se supone que las firmas importadoras enfrentan costos cuadráticos de ajustar sus precios. Esta propiedad, que introduce rigideces nominales, junto con su poder monopolístico, provoca que no se cumpla la ley de un solo precio. Por último, las firmas importan la proporción ιF del precio de venta a la inflación de los bienes importados πF y la restante fracción 1−ιF a la inflación de estado estacionario:

donde 1+πtF=PtFPt−1F.

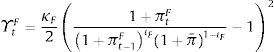

Nótese que se supone que la firma importadora enfrenta también un costo cuadrático de ajustar sus precios nominales en términos del bien importado YjF,tF dado por:

donde κF determina el grado de rigidez de precios en el modelo (KF≥0). De igual manera, el costo de ajuste se incrementa con el tamaño del cambio de precios y con el tamaño de la producción agregada de la economía.

Por lo tanto, el problema de las firmas importadoras consiste en seleccionar la senda óptima de precios PjF,t+sFs=0∞ que maximiza sus beneficios, expresados como ingresos menos los costos marginales MCjFF, sujetos a la demanda del bien YjH,tH de la firma productora de bienes finales y a la regla de actualización de precios:

donde βΛr,t+scΛr,tc=βuct+1uct es el factor de descuento estocástico y donde PtF* sigue un proceso AR(1).

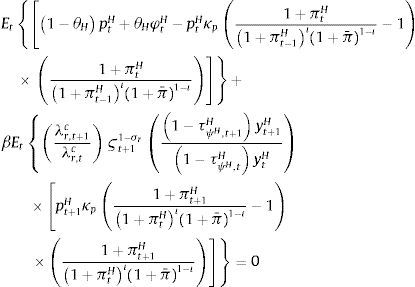

Si se reemplazan las restricciones en la función objetivo y se deriva con respecto a PjF,t+sFs=0∞, se obtiene la condición de primer orden de la firma:

Los costos de ajustar el precio se definen como:

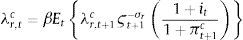

y los beneficios agregados generados por estas firmas son19:3.6Banco centralEn el modelo el banco central sigue una regla de política monetaria que tiene la siguiente forma:

donde 1+πtc=PtcPt−1c es la inflación de los bienes de consumo. Así, el banco central ajusta la tasa de interés nominal it, su instrumento de política, para lograr que la inflación de los bienes de consumo sea igual a la meta de inflación π¯. Nótese que aunque la función de reacción no incluye explícitamente la brecha del producto, el cumplimiento del objetivo inflacionario garantiza la suavización del ciclo económico, como lo muestra Walsh (2010).

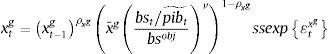

3.7GobiernoEl gobierno gasta Gt y lo cubre con impuestos a los hogares y a las firmas, ingresos mineros y deuda interna y externa. Gt se divide en gasto de funcionamiento Ctg y de inversión Xtg. El gasto real ajustado por crecimiento se define como:

donde las dinámicas de ambos tipos de gastos se suponen exógenas20.El gasto de inversión del gobierno determina el nivel de capital público que entra en la función de producción privada como una externalidad. De este modo, la ecuación de acumulación de capital público se especifica como:

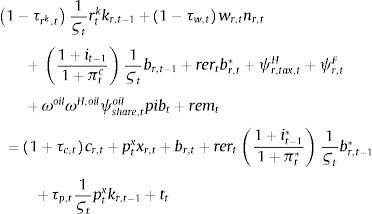

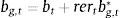

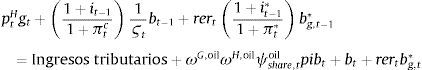

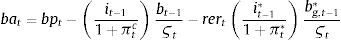

El gobierno percibe ingresos provenientes de los impuestos al consumo τc,t, a las utilidades de las firmas productoras de bienes intermedios τψH,t, a las remuneraciones al trabajo y al capital τw,t y τrk,t, al patrimonio τp,t e impuestos de suma fija Tt. Asimismo, el gobierno puede contraer deuda interna con los hogares Bt, por la que paga una tasa de interés nominal neta it, y deuda externa Bg,t*, por la que paga una tasa de interés externa nominal neta it*, ajustada por la tasa de cambio nominal ¿t. Por ende, la deuda total del gobierno Bg,t, deflactada y ajustada por crecimiento, está dada por:

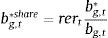

Mientras que los hogares deciden la cantidad de deuda interna del gobierno Bt que adquieren, la deuda externa del gobierno se modela de la siguiente manera:

donde la participación de la deuda externa dentro de la deuda total del gobierno bg,t*share se supone exógena21.

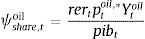

El gobierno cuenta también con rentas o dividendos provenientes del sector petrolero, que se supone que se derivan completamente de las exportaciones del sector22. De los ingresos totales del sector se supone que la fracción ωH,oil∈0,1 se queda en el país, ya sea en manos públicas o privadas, y la fracción restante 1−ωH,oil se envía al exterior en forma de remisión de utilidades. De la primera fracción, el porcentaje ωG,oil∈0,1 va para el gobierno y la proporción restante ωH,oil≡1−ωG,oil para los hogares23. De este modo, al gobierno le corresponde una fracción ωG,oilωH,oil de los ingresos petroleros totales del país Ψtoil.

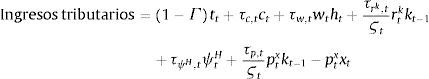

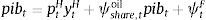

Por lo tanto, la restricción presupuestaria del gobierno es:

dondedonde ptoil,* es el precio del petróleo y Ytoil es la producción total del país24. En la modelación, calibración, estimación y funciones impulso-respuesta se utiliza directamente el producto de las anteriores dos variables, es decir, el ingreso petrolero del país.

El balance primario del gobierno BPt es la diferencia entre los ingresos tributarios y no tributarios y el gasto sin intereses o primario,

El balance total del gobierno BA es el balance primario menos los intereses que se pagan por la deuda adquirida en el período anterior:

De acuerdo con la regla fiscal colombiana, el gasto del gobierno es estructural. Entonces, se define el balance estructural BSt como la diferencia entre el balance del gobierno y los ingresos cíclicos tributarios y petroleros (se descuenta el ciclo económico y minero):

Donde

y las variables τ˜t denotan los valores estructurales.3.7.1Regla fiscalA diferencia de la política monetaria, el gobierno puede utilizar más de un instrumento de política, entre diferentes tipos de impuestos y gastos, con el fin de lograr su objetivo. Dado que el propósito fiscal del gobierno colombiano es el balance estructural como proporción del PIB, la regla fiscal puede ser expresada como alguna de las siguientes especificaciones (τj,t representa cada una de las tasas impositivas de las que dispone el gobierno, entre las que se incluye los impuestos de suma fija):

donde bsobj es la meta de balance estructural que establece la ley de la regla fiscal. Obsérvese que el cumplimiento de la regla debería garantizar la reducción de la deuda del gobierno como proporción del PIB.

Por último, el cumplimiento estricto de la regla implica que los instrumentos de política deben ajustarse lo necesario para que el balance estructural del gobierno como proporción del PIB sea igual a su meta25:

3.8Economía abierta e identidades macroeconómicasLa demanda por exportaciones del país CtH* está dada por la expresión:

donde ct* es la demanda externa, que se supone exógena por el supuesto de economía pequeña y abierta.

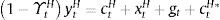

El producto interno por el lado de la demanda se divide así:

El producto total de la economía en términos reales por el lado de la oferta es igual a:

El bien importado se divide en bienes de consumo e inversión importados:

La deuda externa total BT,t* es la suma de las deudas externas privada y del gobierno:

La tasa de interés extranjera relevante it* depende de una tasa libre de riesgo i¯*, de la tasa de cambio real y de una prima de riesgo ajustada por la proporción de deuda externa a producto total de la economía:

donde zti,* representa un choque de riesgo externo y, al igual que i¯t*, se supone que sigue un proceso exógeno AR(1).

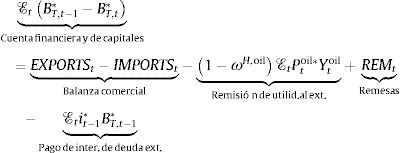

A partir de la agregación de las restricciones presupuestales de los agentes privados y gobierno se deriva el equilibrio de la balanza de pagos de la economía, presentada aquí en términos nominales26:

4CalibraciónEn esta sección se calibran algunos de los parámetros del modelo con el fin de ajustarlos a las relaciones de largo plazo del modelo. Estas se calculan utilizando información de cuentas nacionales del Departamento Nacional de Estadísticas (DANE), cuentas fiscales del Ministerio de Hacienda y Crédito Público y de la balanza de pagos del Banco de la República. Los cómputos toman el promedio trimestral para el período 2000:I hasta 2014:I y se expresan como porcentaje del PIB27.

A partir de la información de la demanda agregada proveniente de las cuentas nacionales se calcularon las relaciones nominales de consumo privado, inversión total, exportaciones e importaciones. De esta misma fuente, pero por ramas de actividad económica, se calculó el valor de la producción petrolera.

Con base en las cuentas fiscales del gobierno se calculan las relaciones nominales de ingresos y gastos. Los ingresos incluyen los tributarios y otros ingresos, como los dividendos recibidos de Ecopetrol. Los gastos contienen los de funcionamiento, intereses e inversión28. A partir de las estadísticas de deuda del Ministerio de Hacienda y del Banco de la República se calculan las relaciones de endeudamiento público interno y externo.

De forma similar, con base en las estadísticas de la balanza de pagos se calculan las relaciones de largo plazo de la cuenta corriente, la balanza comercial, el servicio de la deuda externa, la remisión de utilidades y las remesas. Por último, se utiliza la información de endeudamiento externo de esa fuente para ajustar la relación de deuda externa total al PIB.

La tabla 1 compara las relaciones de largo plazo obtenidas a partir de los datos con las derivadas de la calibración del modelo. Obsérvese que los valores de las deudas pública y privada, así como su servicio, son resultados de los supuestos de crecimiento, tasa de interés real y meta del balance fiscal estructural, y por lo tanto no necesariamente coinciden con los valores observados.

Relaciones de largo plazo

| Relaciones | Modelo (%) | Datos (%) |

|---|---|---|

| Cuentas nacionales | ||

| Consumo privado/PIB | 63,49 | 65,06 |

| Inversión/PIB | 22,73 | 21,07 |

| Exportaciones/PIB | 15,12 | 16,76 |

| Importaciones/PIB | 15,59 | 19,21 |

| Producción minera/PIB | 7,46 | 7,46 |

| Cuentas fiscales del gobierno | ||

| Ingresos por impuesto al consumo/PIB | 4,64 | 4,64 |

| Ingresos por impuesto a la renta/PIB | 5,17 | 5,17 |

| Ingresos por impuesto al patrimonio/PIB | 0,33 | 0,35 |

| Otros ingresos tributarios/PIB | 2,06 | 1,22 |

| Total ingresos tributarios/PIB | 12,20 | 12,46 |

| Renta petrolera (dividendos recibidos de Ecopetrol)/PIB | 1,44 | 1,57 |

| Gasto total/PIB | 14,25 | 14,25 |

| Gasto en inversión/PIB | 1,82 | 1,82 |

| Gasto en funcionamiento/PIB | 12,43 | 12,43 |

| Deuda total GNC/PIB | 33,35 | 37,33 |

| Deuda externa GNC/Deuda total GNC | 36,48 | 36,48 |

| Intereses deuda total/PIB | 1,79 | 2,98 |

| Balance total/PIB | −2,40 | −3,37 |

| Balance primario/PIB | −0,59 | −0,39 |

| Balanza de pagos | ||

| Remisión de utilidades/PIB | 2,67 | 2,70 |

| Transferencias/PIB | 2,64 | 2,24 |

| Intereses deuda externa/PIB | 1,46 | 1,29 |

| Balanza comercial/PIB | −0,47 | −0,48 |

| Cuenta corriente/PIB | −1,96 | −1,95 |

| Deuda externa/PIB | 27,18 | 27,18 |

Fuente: cálculos de los autores.

Para calibrar los ingresos tributarios como proporción del PIB se calculan las tasas impositivas implícitas de cada uno los impuestos modelados. En el caso del impuesto al consumo primero se calculan la relación del consumo al PIB y la participación de los ingresos por IVA del gobierno como porcentaje del PIB. Luego se multiplican estos resultados y se obtiene la tasa de tributación implícita del consumo. La tasa del impuesto al patrimonio se calcula de manera similar. Las tasas de renta se calculan multiplicando sus respectivas participaciones en el recaudo, según las declaraciones de renta, por la participación de los ingresos de renta del gobierno como porcentaje del PIB. Nótese que este no es el cálculo tradicional de las tasas efectivas sino una manera aproximada y práctica de obtenerlas y de obviar la discusión sobre la metodología de cálculo. Este mismo procedimiento se aplica para obtener las demás tasas de tributación. Así, las tasas impositivas implícitas calculadas son: consumo: τc¯=0,07308, rentas salariales: τw¯=0,02768, rentas de capital: τrk¯=0,10, beneficios: τψH¯=0,10 y patrimonio: τp¯=0,005.

5EstimaciónEn la estimación se utilizaron fuentes adicionales de información, para el mismo período. Para las variables reales como producto, consumo, formación bruta de capital fijo, exportaciones y producción minera se toman las diferencias trimestrales del logaritmo de las cuentas nacionales reales desestacionalizadas. La información de horas trabajadas y salarios se extrae de la encuesta continua de hogares y se calcula su variación trimestral.

Debido a la estacionalidad de las cuentas fiscales, como se mencionó antes, se utilizan los valores acumulados anuales de las series de ingresos y gastos desagregados del gobierno como proporción del PIB. En la estimación también hacen parte de las variables observables la razón de deuda interna y externa del gobierno al PIB y la razón de deuda externa total del país al PIB.

Para la inflación total e importada se utilizan las variaciones trimestrales respectivas del IPC desestacionalizadas. La depreciación real se calcula como la variación trimestral de la tasa de cambio real multilateral, aquella para el comercio no tradicional y que utiliza el índice de precios al por mayor en su construcción. En cuanto a la serie de la tasa de interés nominal interna se utilizó la tasa interbancaria (TIB).

La información de las variables externas también proviene de diferentes fuentes. La inflación externa y el PIB mundial son series para los Estados Unidos de Bloomberg. La tasa de interés externa libre de riesgo es la LIBOR y el spread es el EMBI, que también se toman de Bloomberg. Para algunas de las variables observables se utiliza un error de medida, que corresponde al 10% de la desviación estándar de la serie, y para el resto se estima el error.

Luego de obtenidas las series se realiza la estimación de los parámetros que afectan la dinámica del modelo por métodos bayesianos. Entre los parámetros estimados se encuentran la persistencia de las variables exógenas, las rigideces de precios, los costos de ajuste de la inversión y la sensibilidad de la tasa de interés externa ante cambios en la deuda externa. Para realizar la estimación se utilizó una regla de política fiscal, cuyo instrumento es el impuesto de suma fija Tt, ya que estos no generan distorsiones en la asignación de recursos de los agentes del modelo.

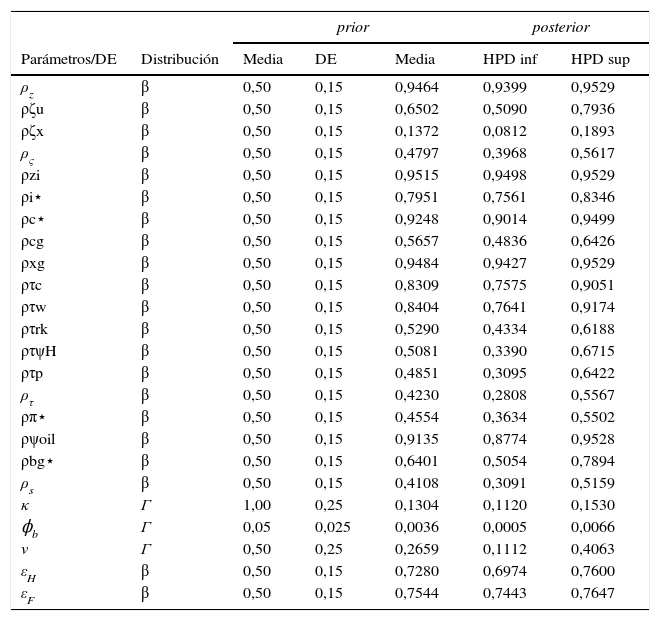

La tabla 2 muestra las distribuciones priors utilizadas y las posteriors encontradas en la estimación de los parámetros para cuatro cadenas de markov (MCMC) con 100.000 extracciones aleatorias cada una.

Distribución priors y posteriors de los parámetros

| prior | posterior | |||||

|---|---|---|---|---|---|---|

| Parámetros/DE | Distribución | Media | DE | Media | HPD inf | HPD sup |

| ρz | β | 0,50 | 0,15 | 0,9464 | 0,9399 | 0,9529 |

| ρζu | β | 0,50 | 0,15 | 0,6502 | 0,5090 | 0,7936 |

| ρζx | β | 0,50 | 0,15 | 0,1372 | 0,0812 | 0,1893 |

| ρς | β | 0,50 | 0,15 | 0,4797 | 0,3968 | 0,5617 |

| ρzi | β | 0,50 | 0,15 | 0,9515 | 0,9498 | 0,9529 |

| ρi⋆ | β | 0,50 | 0,15 | 0,7951 | 0,7561 | 0,8346 |

| ρc⋆ | β | 0,50 | 0,15 | 0,9248 | 0,9014 | 0,9499 |

| ρcg | β | 0,50 | 0,15 | 0,5657 | 0,4836 | 0,6426 |

| ρxg | β | 0,50 | 0,15 | 0,9484 | 0,9427 | 0,9529 |

| ρτc | β | 0,50 | 0,15 | 0,8309 | 0,7575 | 0,9051 |

| ρτw | β | 0,50 | 0,15 | 0,8404 | 0,7641 | 0,9174 |

| ρτrk | β | 0,50 | 0,15 | 0,5290 | 0,4334 | 0,6188 |

| ρτψH | β | 0,50 | 0,15 | 0,5081 | 0,3390 | 0,6715 |

| ρτp | β | 0,50 | 0,15 | 0,4851 | 0,3095 | 0,6422 |

| ρτ | β | 0,50 | 0,15 | 0,4230 | 0,2808 | 0,5567 |

| ρπ⋆ | β | 0,50 | 0,15 | 0,4554 | 0,3634 | 0,5502 |

| ρψoil | β | 0,50 | 0,15 | 0,9135 | 0,8774 | 0,9528 |

| ρbg⋆ | β | 0,50 | 0,15 | 0,6401 | 0,5054 | 0,7894 |

| ρs | β | 0,50 | 0,15 | 0,4108 | 0,3091 | 0,5159 |

| κ | Γ | 1,00 | 0,25 | 0,1304 | 0,1120 | 0,1530 |

| ϕb | Γ | 0,05 | 0,025 | 0,0036 | 0,0005 | 0,0066 |

| ν | Γ | 0,50 | 0,25 | 0,2659 | 0,1112 | 0,4063 |

| εH | β | 0,50 | 0,15 | 0,7280 | 0,6974 | 0,7600 |

| εF | β | 0,50 | 0,15 | 0,7544 | 0,7443 | 0,7647 |

Fuente: cálculos de los autores.

La estimación del modelo se realiza utilizando como instrumento fiscal los impuestos de suma fija, dado que estos impuestos no producen distorsiones en las asignaciones que realizan los agentes al interior de la economía.

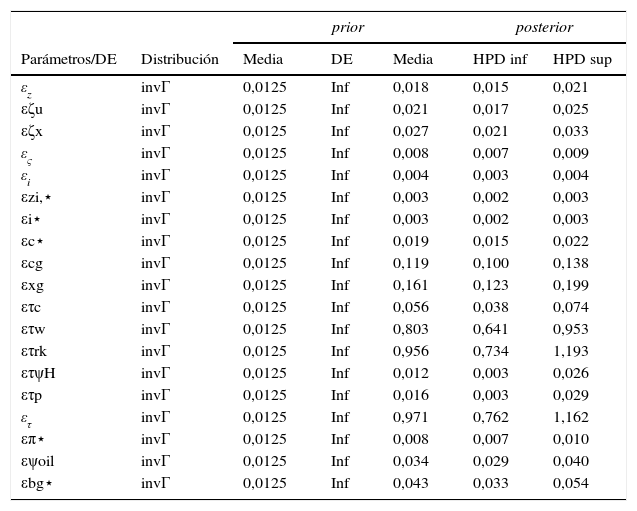

Adicionalmente se estiman las varianzas de los choques estructurales (tabla 3), junto con la varianza del error de medida para algunas series que se incluyen en la estimación (tabla 4)29.

Distribución priors y posteriors de las desviaciones estándar

| prior | posterior | |||||

|---|---|---|---|---|---|---|

| Parámetros/DE | Distribución | Media | DE | Media | HPD inf | HPD sup |

| εz | invΓ | 0,0125 | Inf | 0,018 | 0,015 | 0,021 |

| εζu | invΓ | 0,0125 | Inf | 0,021 | 0,017 | 0,025 |

| εζx | invΓ | 0,0125 | Inf | 0,027 | 0,021 | 0,033 |

| ες | invΓ | 0,0125 | Inf | 0,008 | 0,007 | 0,009 |

| εi | invΓ | 0,0125 | Inf | 0,004 | 0,003 | 0,004 |

| εzi,⋆ | invΓ | 0,0125 | Inf | 0,003 | 0,002 | 0,003 |

| εi⋆ | invΓ | 0,0125 | Inf | 0,003 | 0,002 | 0,003 |

| εc⋆ | invΓ | 0,0125 | Inf | 0,019 | 0,015 | 0,022 |

| εcg | invΓ | 0,0125 | Inf | 0,119 | 0,100 | 0,138 |

| εxg | invΓ | 0,0125 | Inf | 0,161 | 0,123 | 0,199 |

| ετc | invΓ | 0,0125 | Inf | 0,056 | 0,038 | 0,074 |

| ετw | invΓ | 0,0125 | Inf | 0,803 | 0,641 | 0,953 |

| ετrk | invΓ | 0,0125 | Inf | 0,956 | 0,734 | 1,193 |

| ετψH | invΓ | 0,0125 | Inf | 0,012 | 0,003 | 0,026 |

| ετp | invΓ | 0,0125 | Inf | 0,016 | 0,003 | 0,029 |

| ετ | invΓ | 0,0125 | Inf | 0,971 | 0,762 | 1,162 |

| επ⋆ | invΓ | 0,0125 | Inf | 0,008 | 0,007 | 0,010 |

| εψoil | invΓ | 0,0125 | Inf | 0,034 | 0,029 | 0,040 |

| εbg⋆ | invΓ | 0,0125 | Inf | 0,043 | 0,033 | 0,054 |

Fuente: cálculos de los autores.

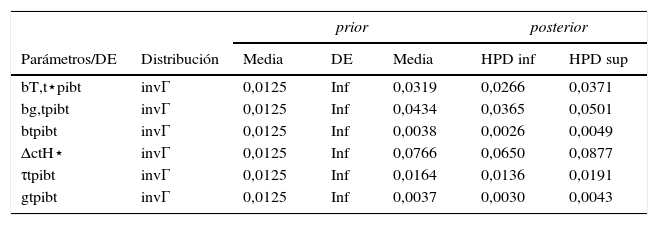

Distribución priors y posteriors de los errores de medida

| prior | posterior | |||||

|---|---|---|---|---|---|---|

| Parámetros/DE | Distribución | Media | DE | Media | HPD inf | HPD sup |

| bT,t⋆pibt | invΓ | 0,0125 | Inf | 0,0319 | 0,0266 | 0,0371 |

| bg,tpibt | invΓ | 0,0125 | Inf | 0,0434 | 0,0365 | 0,0501 |

| btpibt | invΓ | 0,0125 | Inf | 0,0038 | 0,0026 | 0,0049 |

| ΔctH⋆ | invΓ | 0,0125 | Inf | 0,0766 | 0,0650 | 0,0877 |

| τtpibt | invΓ | 0,0125 | Inf | 0,0164 | 0,0136 | 0,0191 |

| gtpibt | invΓ | 0,0125 | Inf | 0,0037 | 0,0030 | 0,0043 |

Fuente: cálculos de los autores.

Se utilizan priors poco informativas para todos los parámetros estimados. En el caso de los parámetros que gobiernan la persistencia de los choques, la persistencia de la regla de política monetaria y las rigideces de precios se utilizaron distribuciones Beta con media de 0,5 y desviación estándar de 0,15. Este prior implica que la higher posterior density de los parámetros está en un 90%, entre 0,25 y 0,74. Las distribuciones priors utilizadas para los costos de ajuste a la inversión, la sensibilidad de tasa de interés externa y la respuesta de política fiscal ante desviaciones del déficit estructural son Gamma. Este prior permite que la evaluación de los parámetros en la estimación tenga un soporte positivo. Con respecto a la estimación de las desviaciones estándar es común seleccionar distribuciones Inversa-Gamma con desviación estándar infinito, esto garantiza que la estimación de las desviaciones estándar es positiva y puede tomar cualquier valor que la estimación requiera.

6Análisis de políticaComo se señaló en la introducción, el objetivo principal de desarrollar el modelo FISCO es que sirva de herramienta de análisis de la política fiscal y su nexo con la economía y la política monetaria. Por este motivo, en esta sección se presentan y analizan simulaciones de las dinámicas de las principales variables macroeconómicas del país ante cuatro tipos de choques positivos y transitorios de política económica y un choque externo a los ingresos petroleros. Las dinámicas representan desviaciones del estado estacionario o valores de largo plazo, establecidos en la sección anterior. Estos ejercicios permitirán ilustrar el funcionamiento del modelo, sus bondades y sus posibles debilidades.

El primer ejercicio examina las consecuencias de un choque a las tasas de tributación. El segundo y tercero, las implicaciones de aumentos en los gastos de funcionamiento y de inversión. El cuarto, las repercusiones de un choque de política monetaria y su impacto sobre la economía, las finanzas del gobierno y la política fiscal. El último analiza las consecuencias de un choque a los ingresos petroleros del país, que se ven reflejados en un aumento de la renta petrolera del gobierno. En todos los casos, la autoridad fiscal reacciona a los choques y utiliza sus instrumentos de política con el fin de garantizar el cumplimiento de las metas de balance estructural establecidas en la regla. Hay que llamar la atención en que los choques analizados son a una frecuencia trimestral, de tal modo que si se quiere saber el tamaño anualizado del correspondiente choque se debe multiplicar el modelado por cuatro.

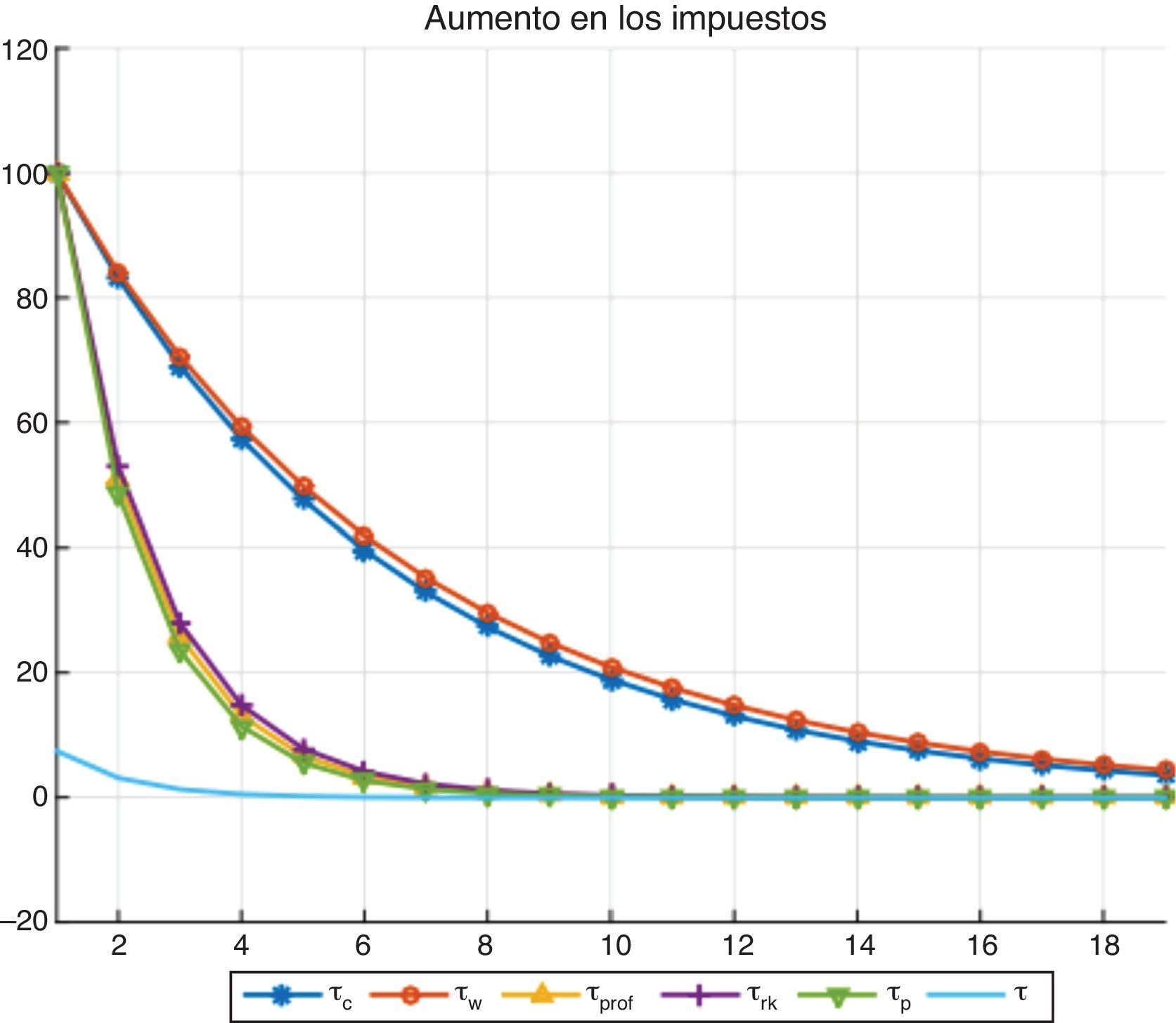

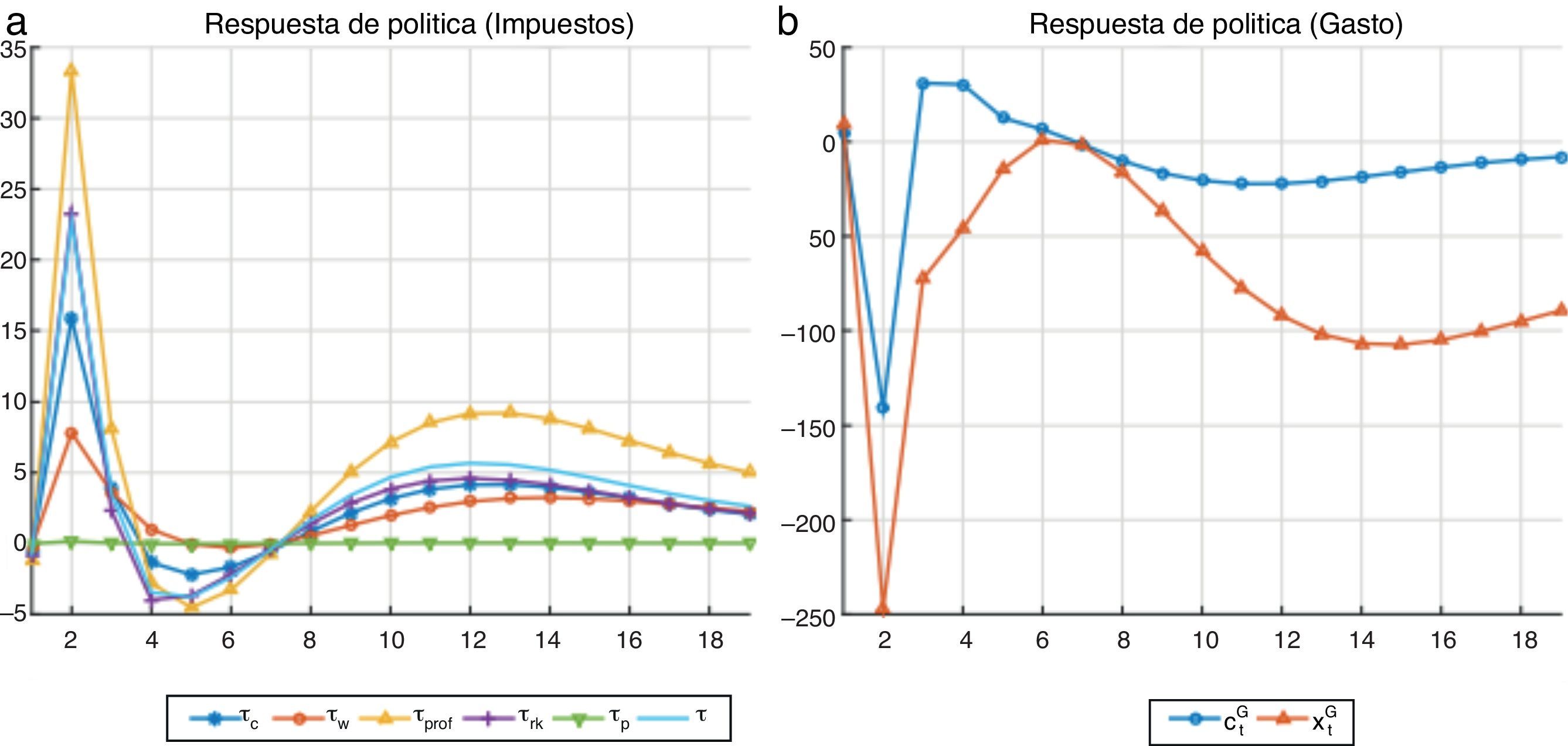

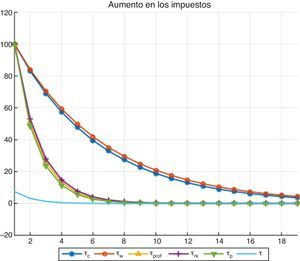

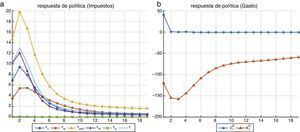

6.1Aumento en las tasas de tributaciónEn esta simulación se analiza el impacto de incrementar una a una las tasas de tributación en 100 puntos básicos (pb). Para este ejercicio se utiliza una sola regla de política fiscal, y es la que recurre a los impuestos de suma fija como el instrumento, ya que esto permite analizar las repercusiones macroeconómicas de los choques sin «contaminarlos» con la distorsión que generarían los demás impuestos. En otras palabras, se estudian los efectos macroeconómicos que generan los aumentos de las tasas de tributación y se utiliza un impuesto que no distorsiona como instrumento para alcanzar el objetivo de política.

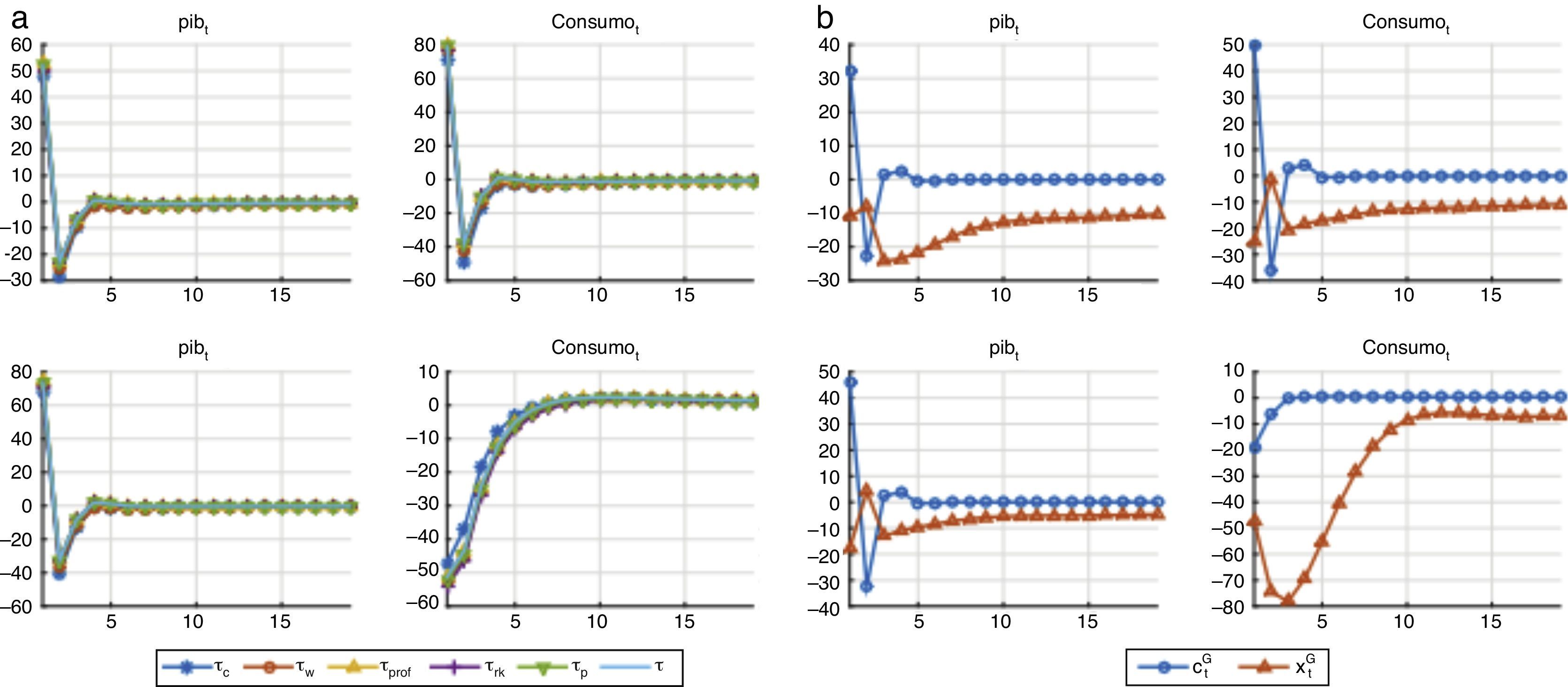

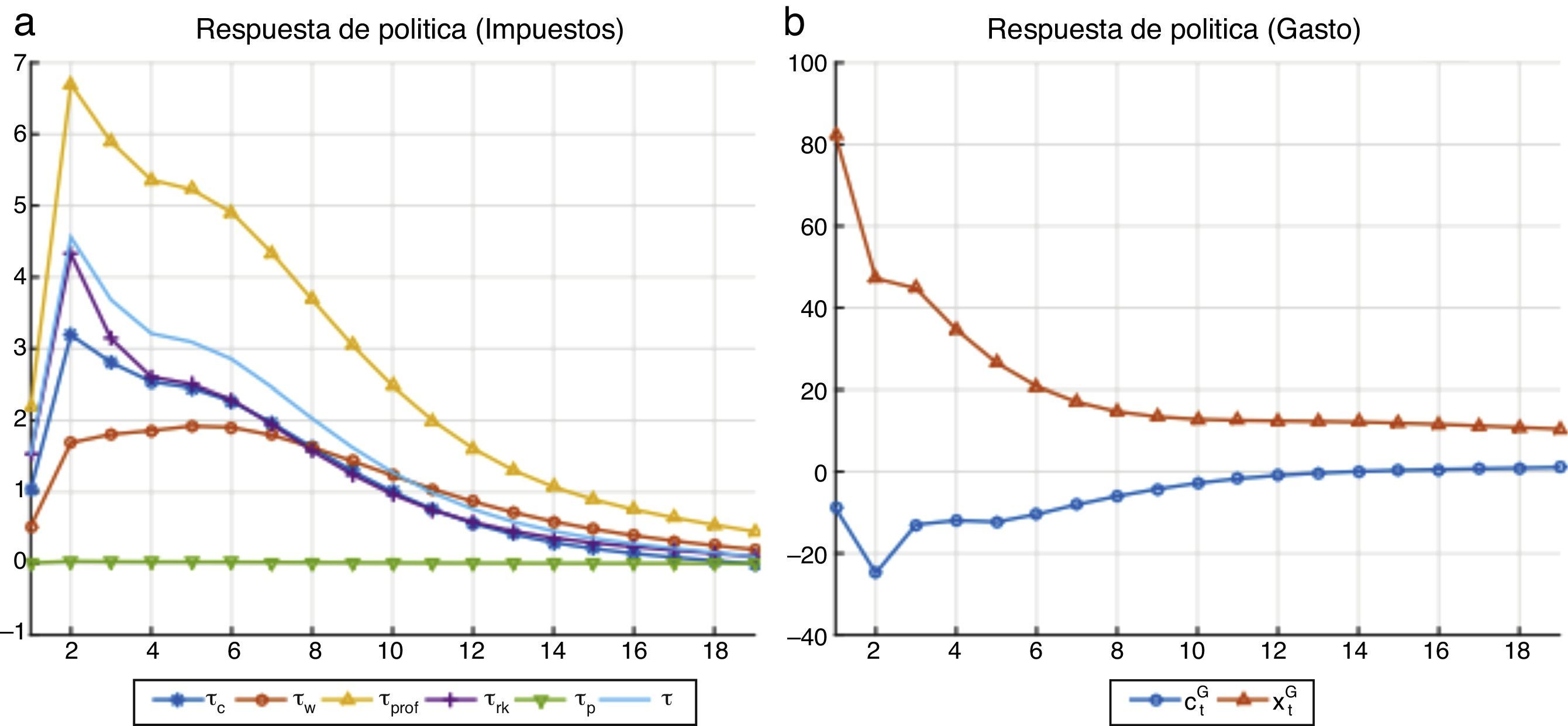

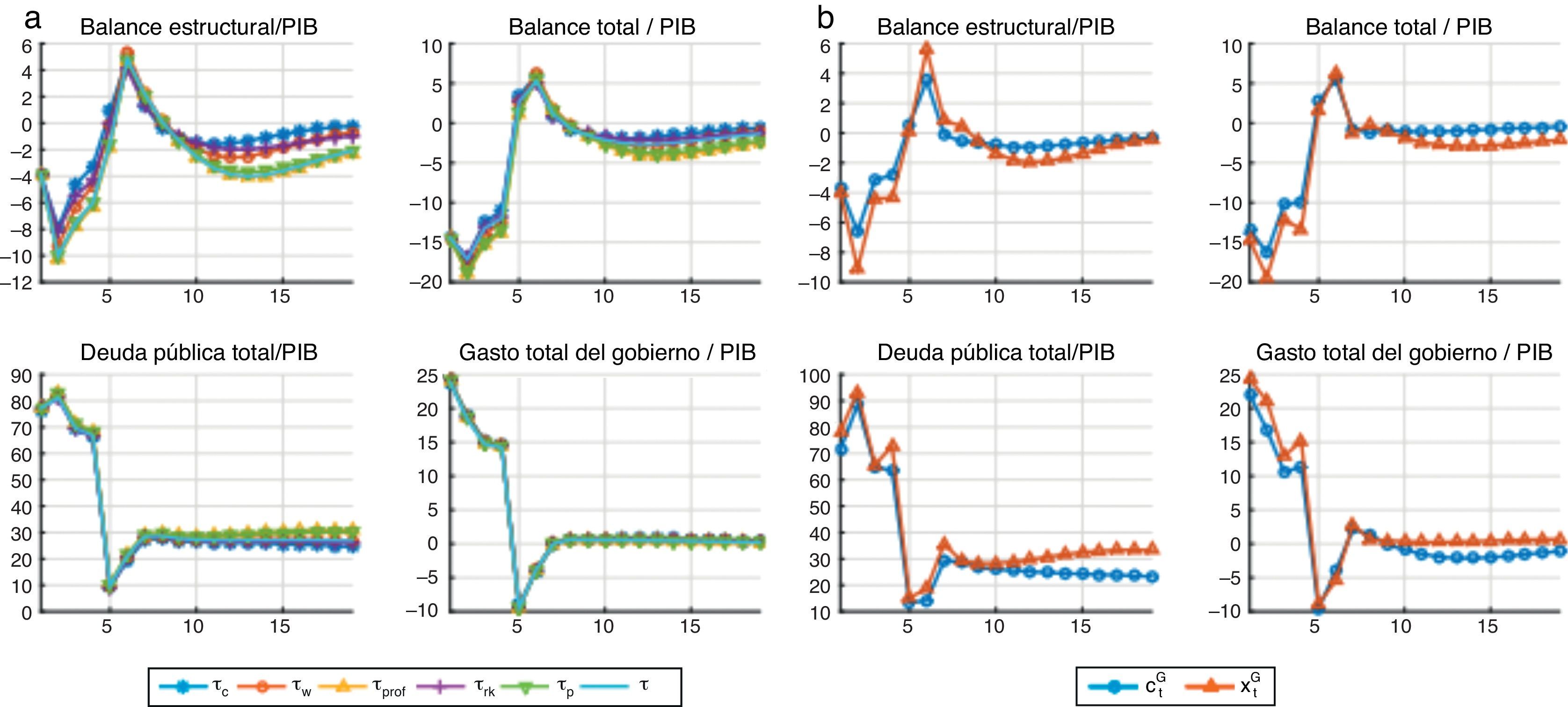

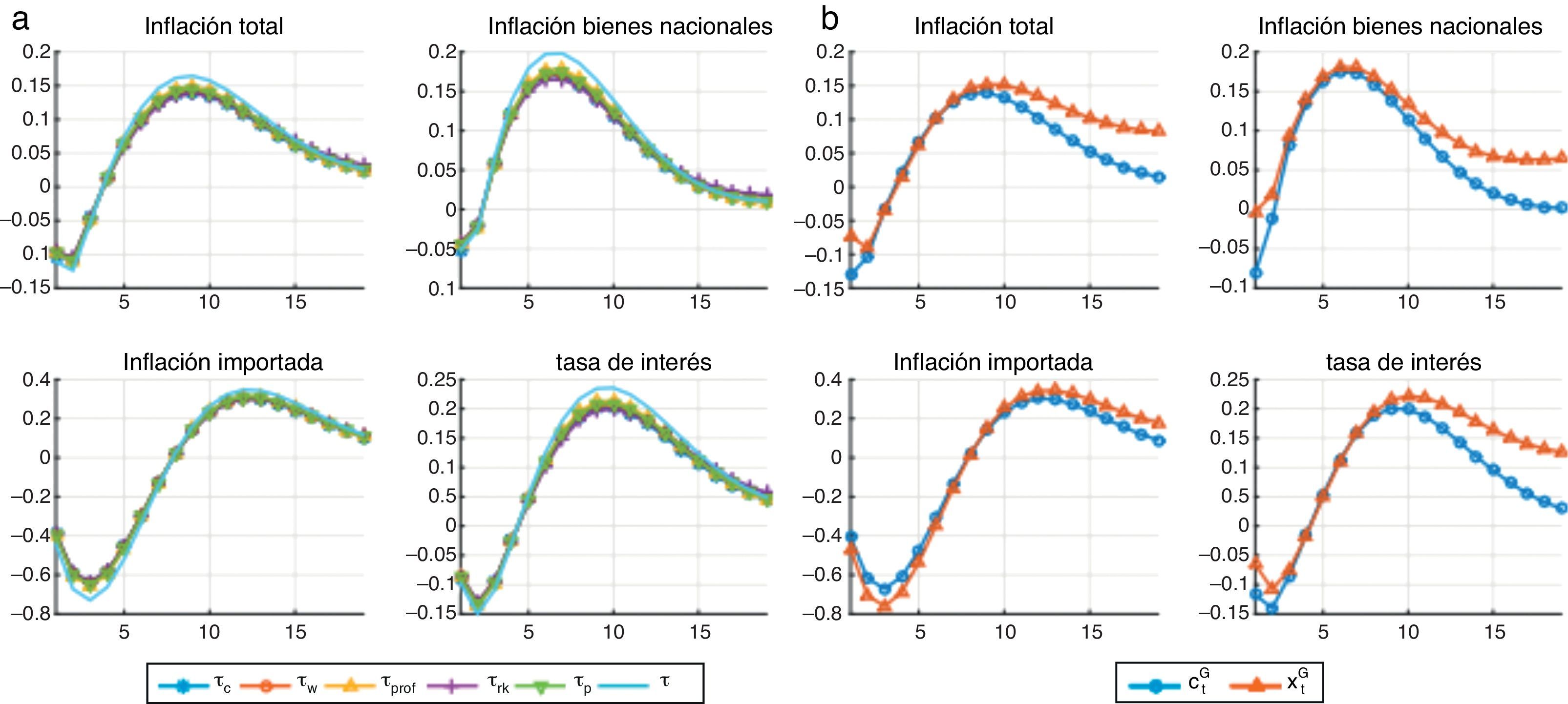

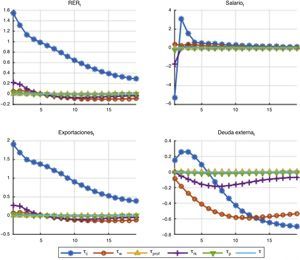

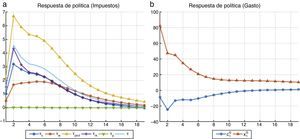

En la figura 4 se observa la dinámica del choque y su persistencia, definida por la estimación realizada, para cada uno de los impuestos. Se observa en primer lugar que la persistencia de los choques a los impuestos al consumo y al trabajo son las mayores y, consecuentemente, sus efectos sobre las variables macroeconómicas son amplificados.

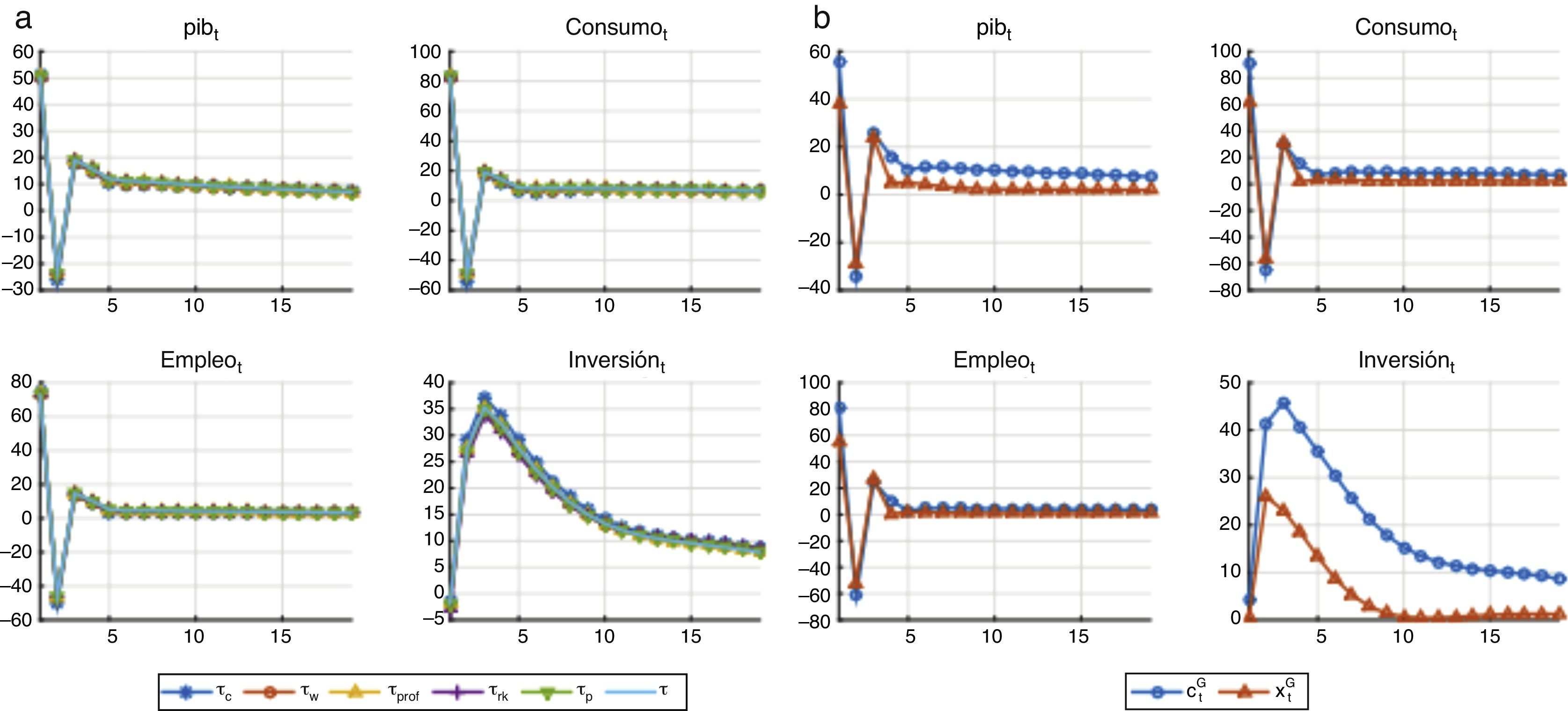

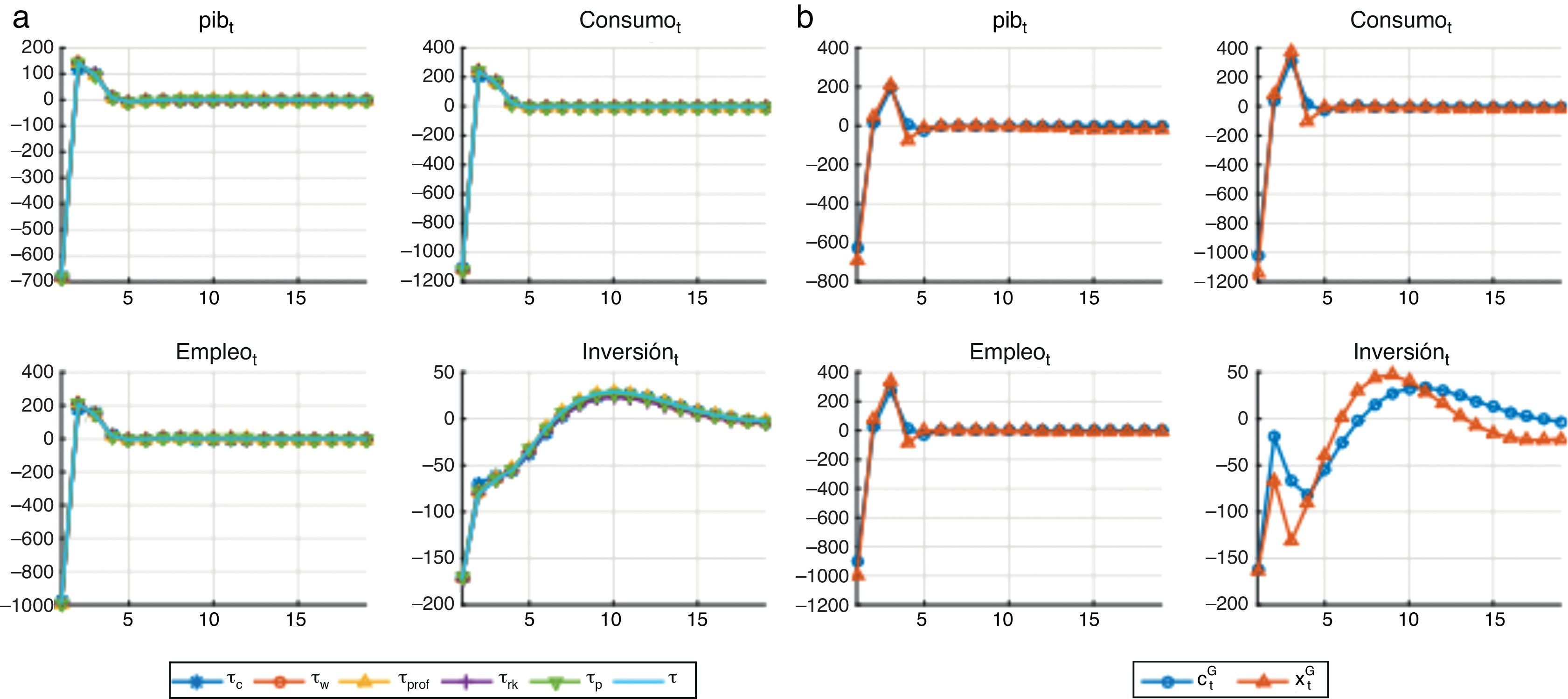

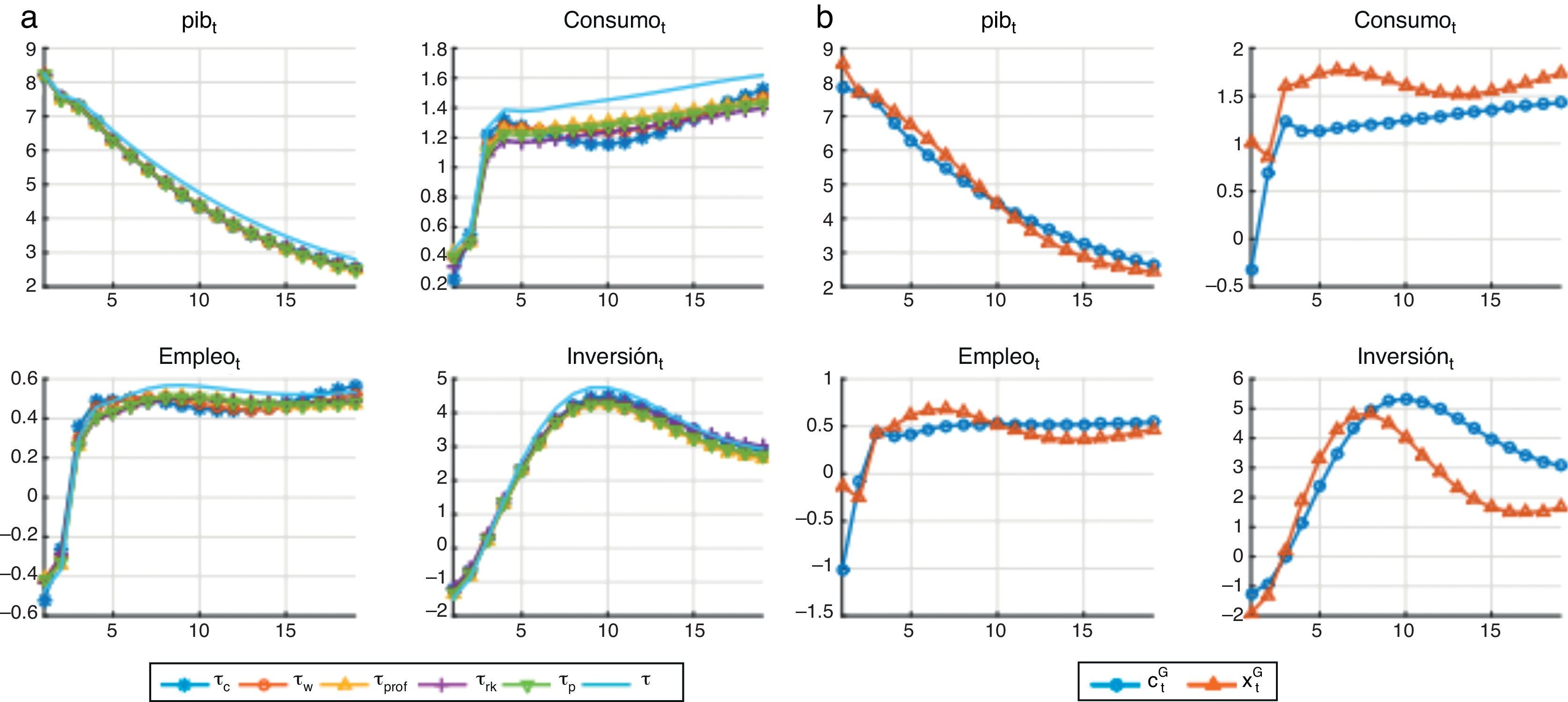

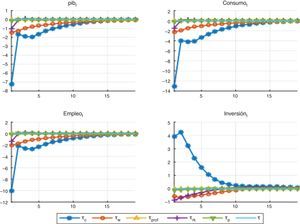

En segundo lugar, el aumento en las tarifas reduce el producto, el consumo y el empleo en valores promedio de 2pb (fig. 5)30. Claramente, el impuesto al consumo repercute negativamente y en mayor medida sobre las tres variables; sin embargo, al reducir el costo relativo de la inversión incentiva a los agentes a recomponer sus gastos desde consumo hacia inversión. El impuesto al consumo aumenta el precio relativo del consumo en este caso y se produce un aumento en la demanda por bienes destinados a inversión, dado que estos son relativamente más baratos que los de consumo.

De estos resultados se puede concluir que el multiplicador de los impuestos al impacto es relativamente pequeño en promedio y alrededor de −0,02.

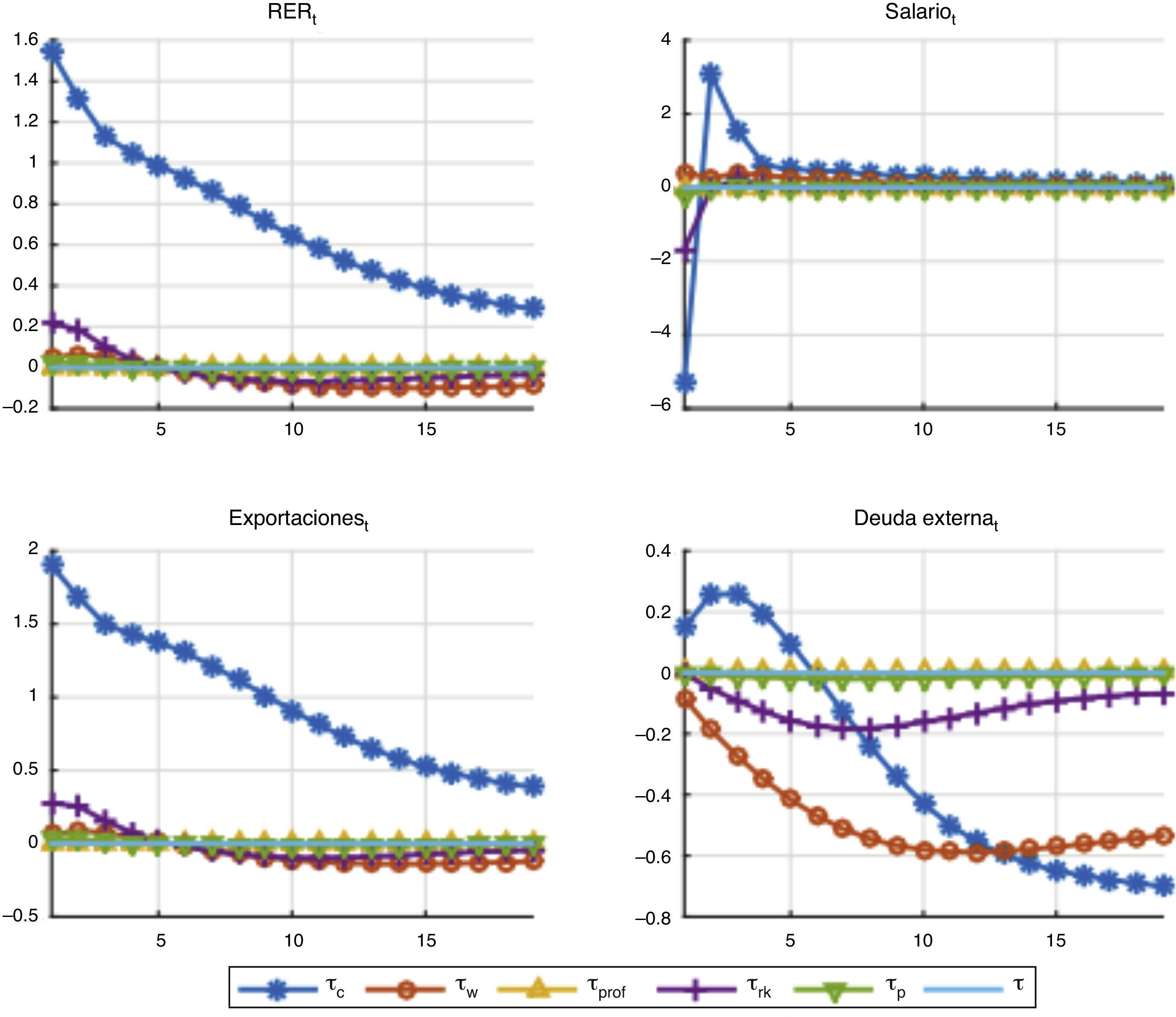

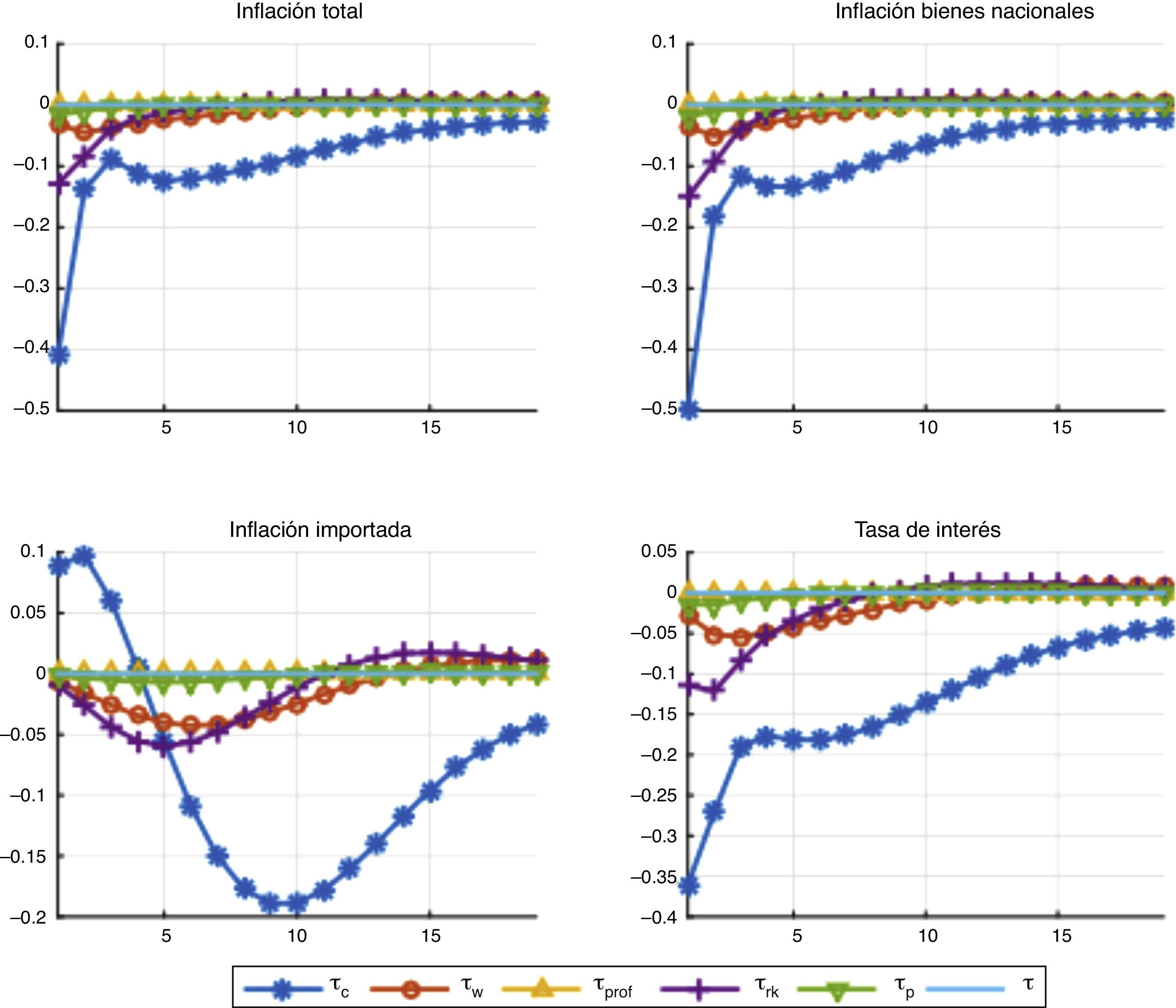

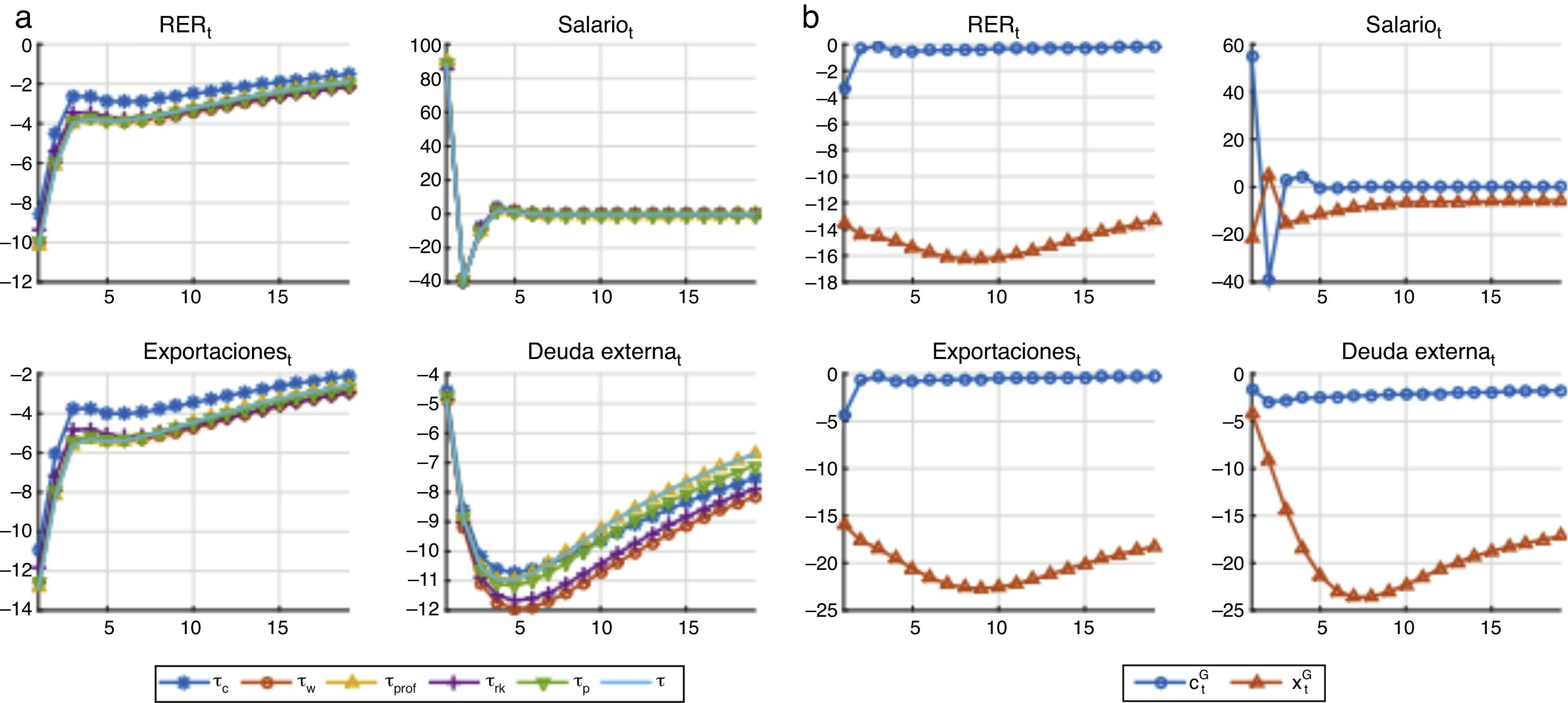

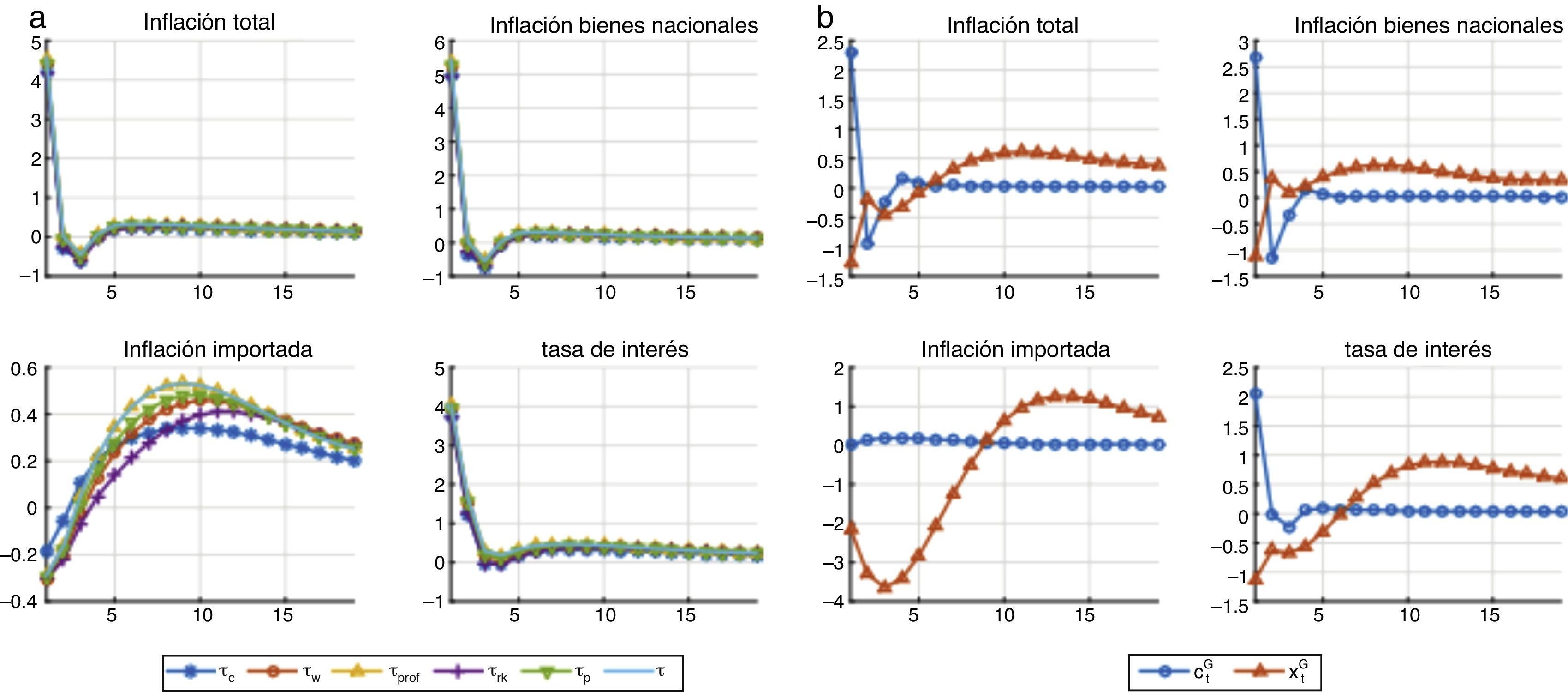

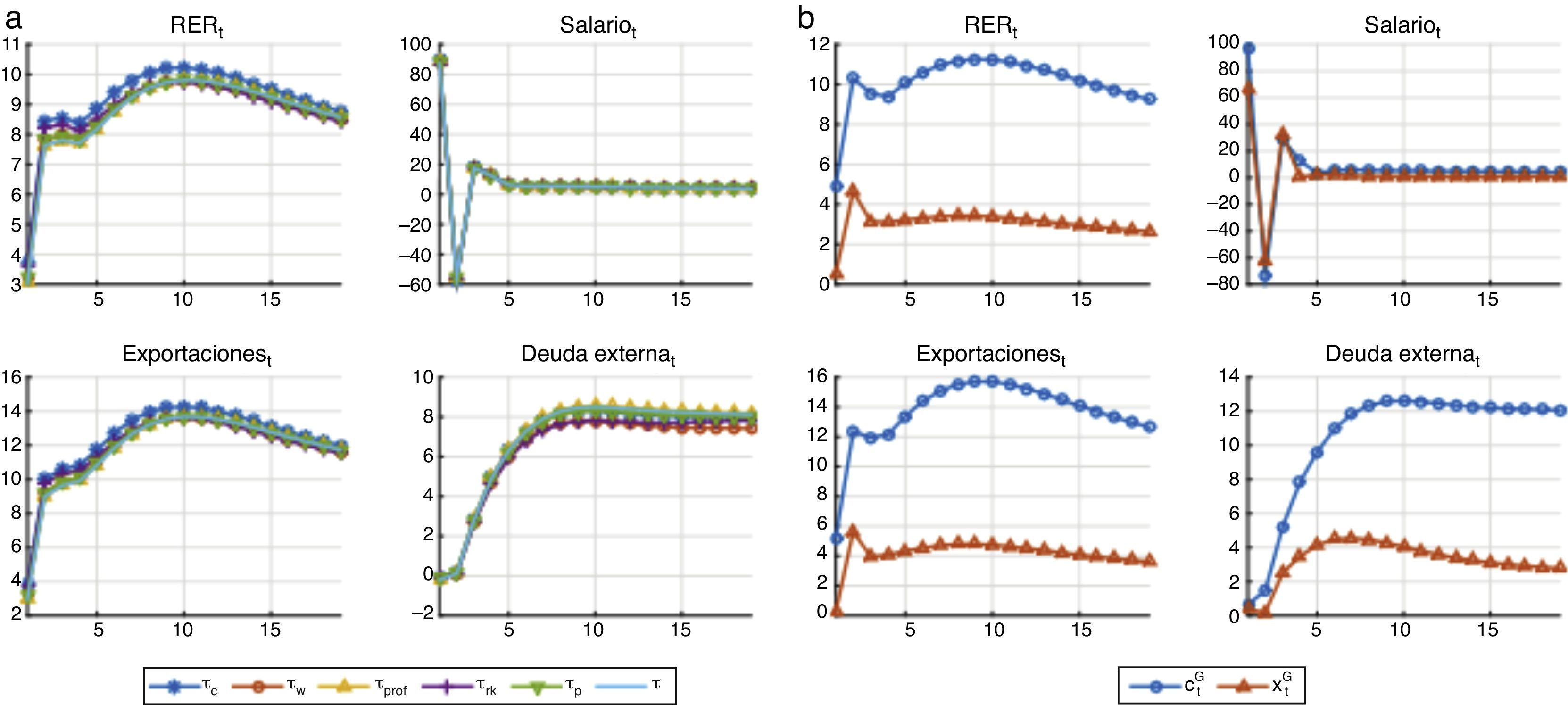

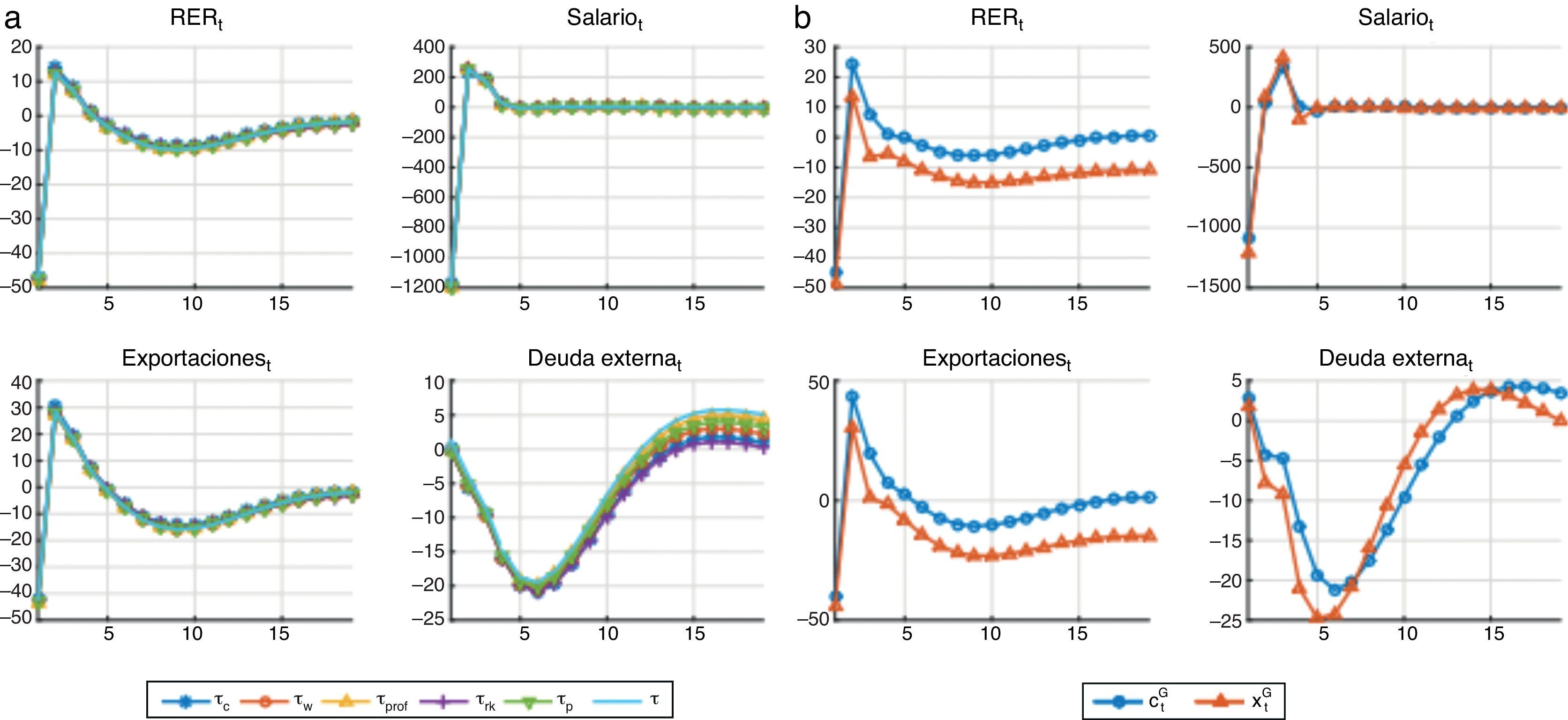

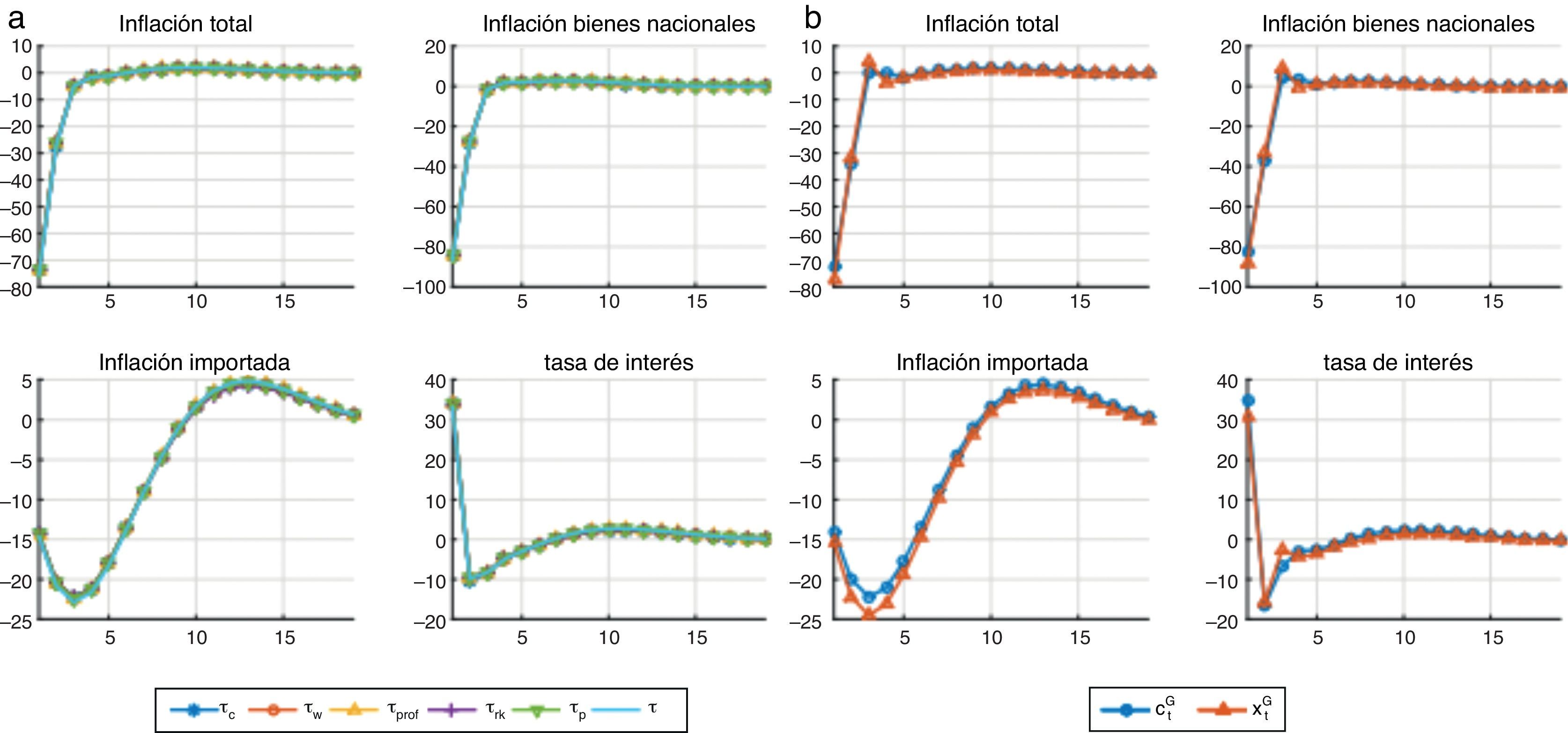

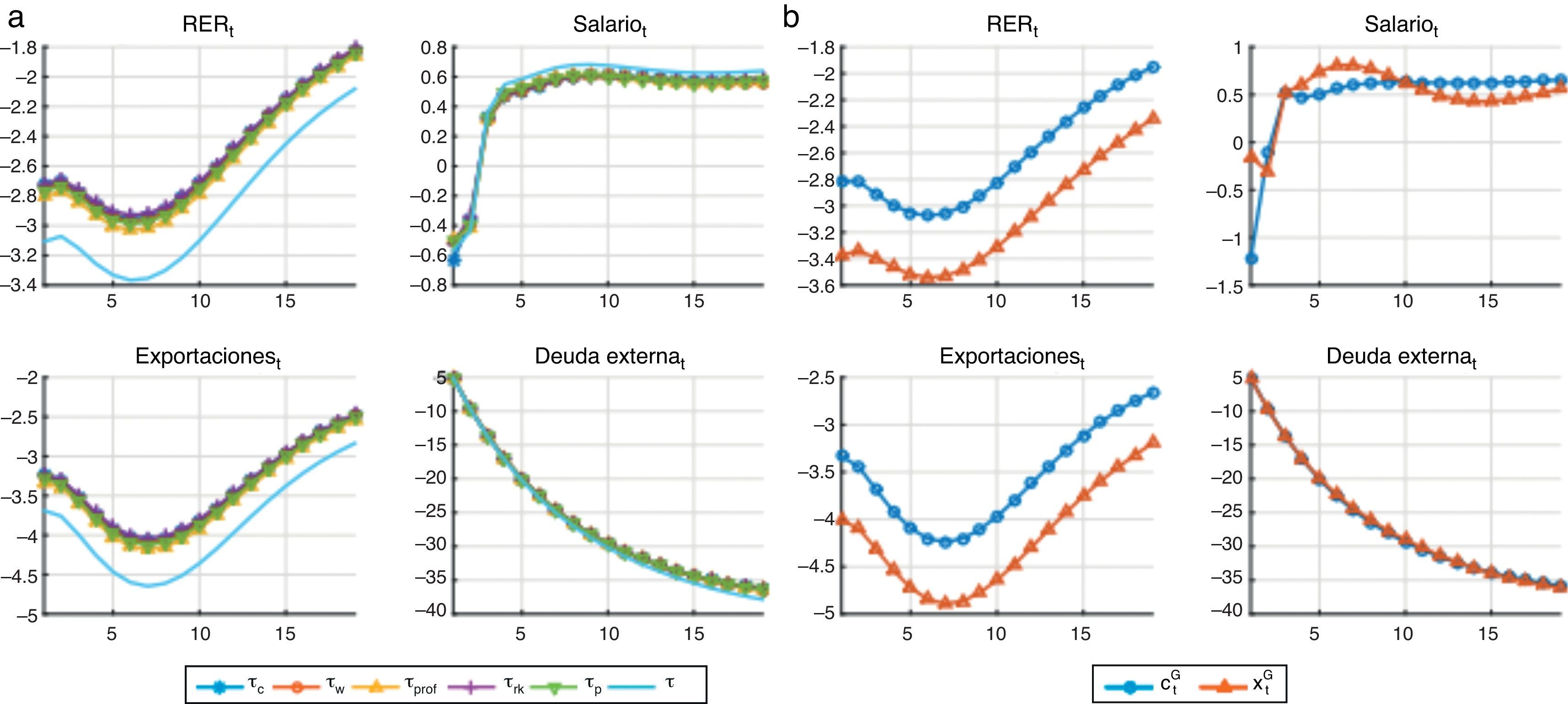

Dado que el choque a los impuestos afecta negativamente la demanda agregada, se reduce la demanda de trabajo y de ahí los salarios reales (fig. 6). Esto disminuye los costos marginales reales de producción y con ello la inflación (fig. 7). Por su lado, la regla de política del banco central implica una reducción de la tasa de interés nominal. En el ámbito externo, el mayor diferencial de intereses en favor de la tasa externa y la caída de la inflación, como se muestra enseguida, más que compensan la caída en el riesgo país causado por la disminución de la deuda externa y producen una depreciación de la tasa de cambio real. Como respuesta, las exportaciones de bienes no mineros aumentan.

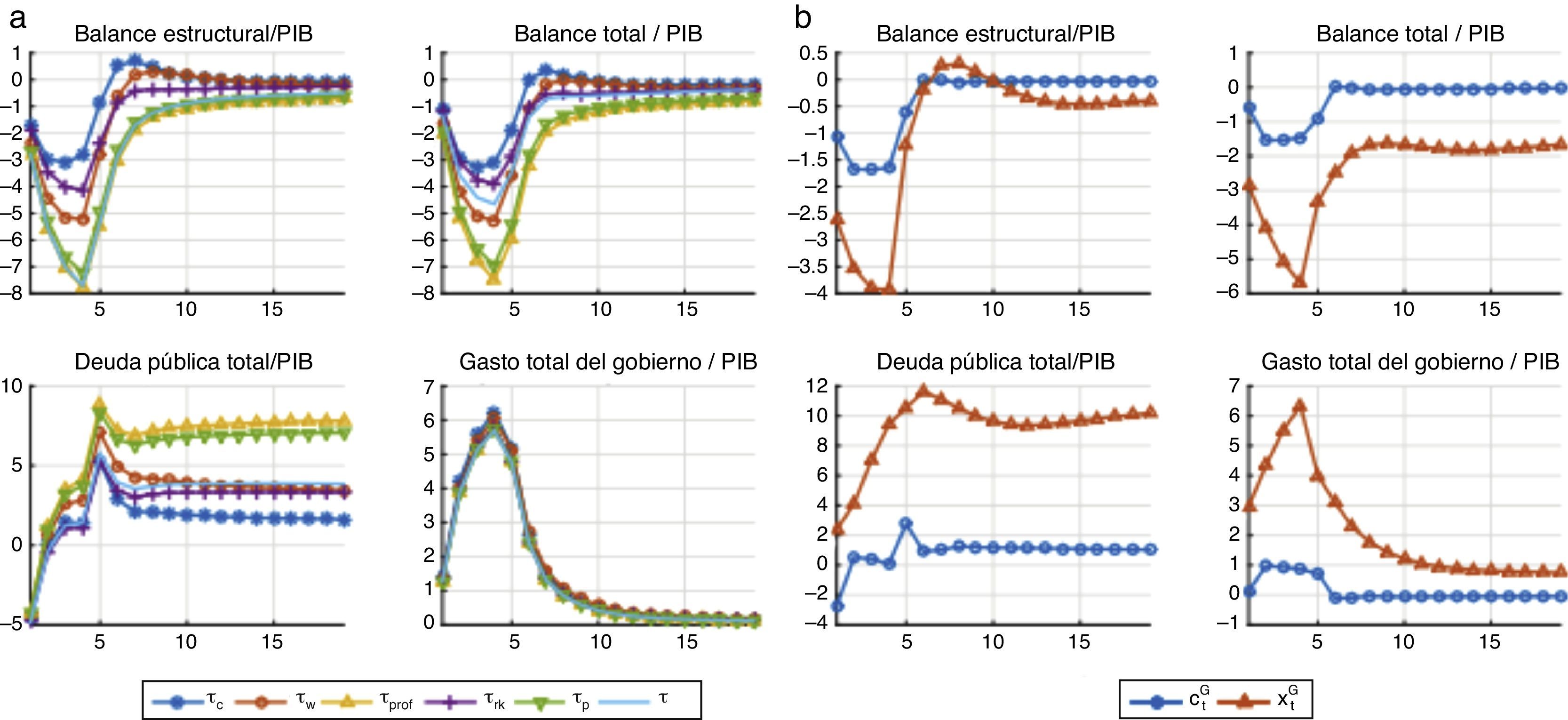

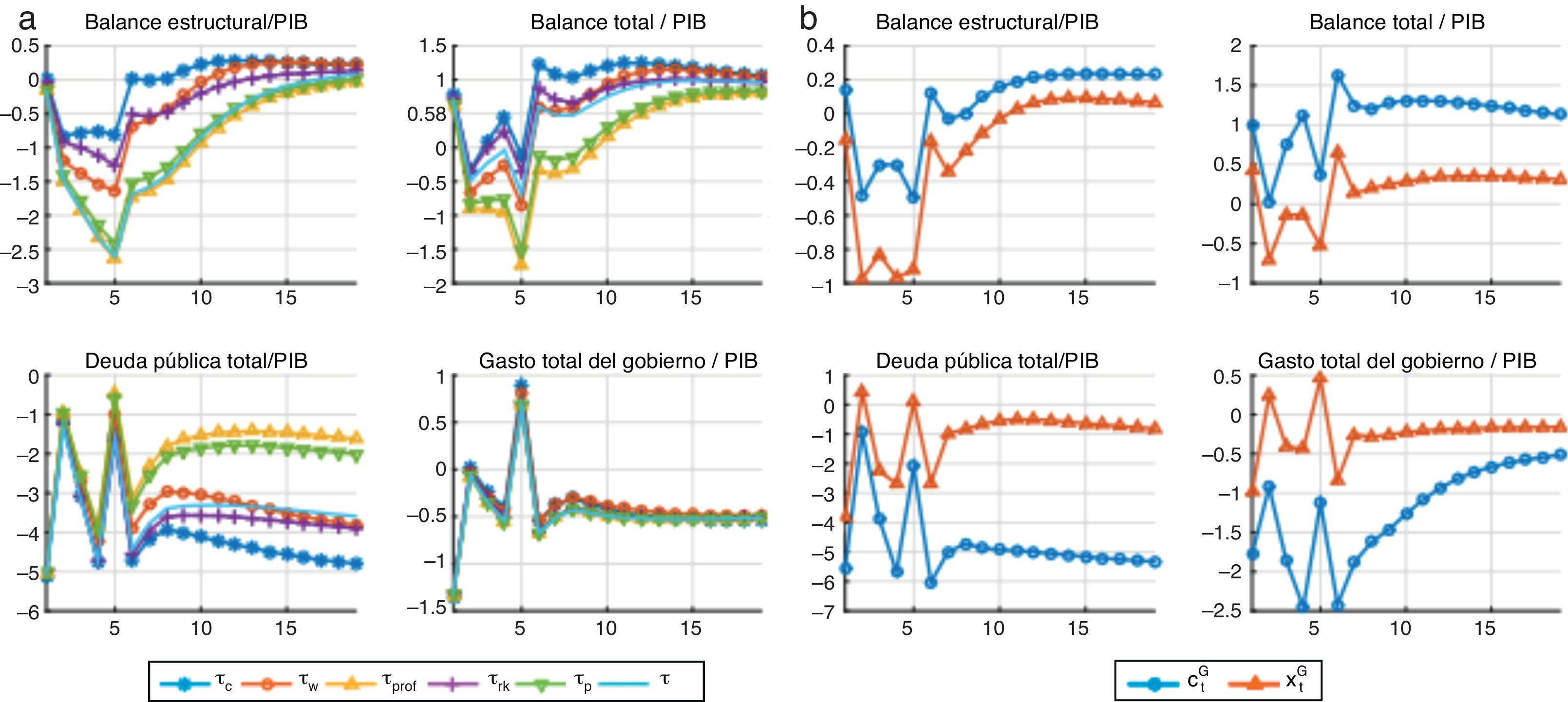

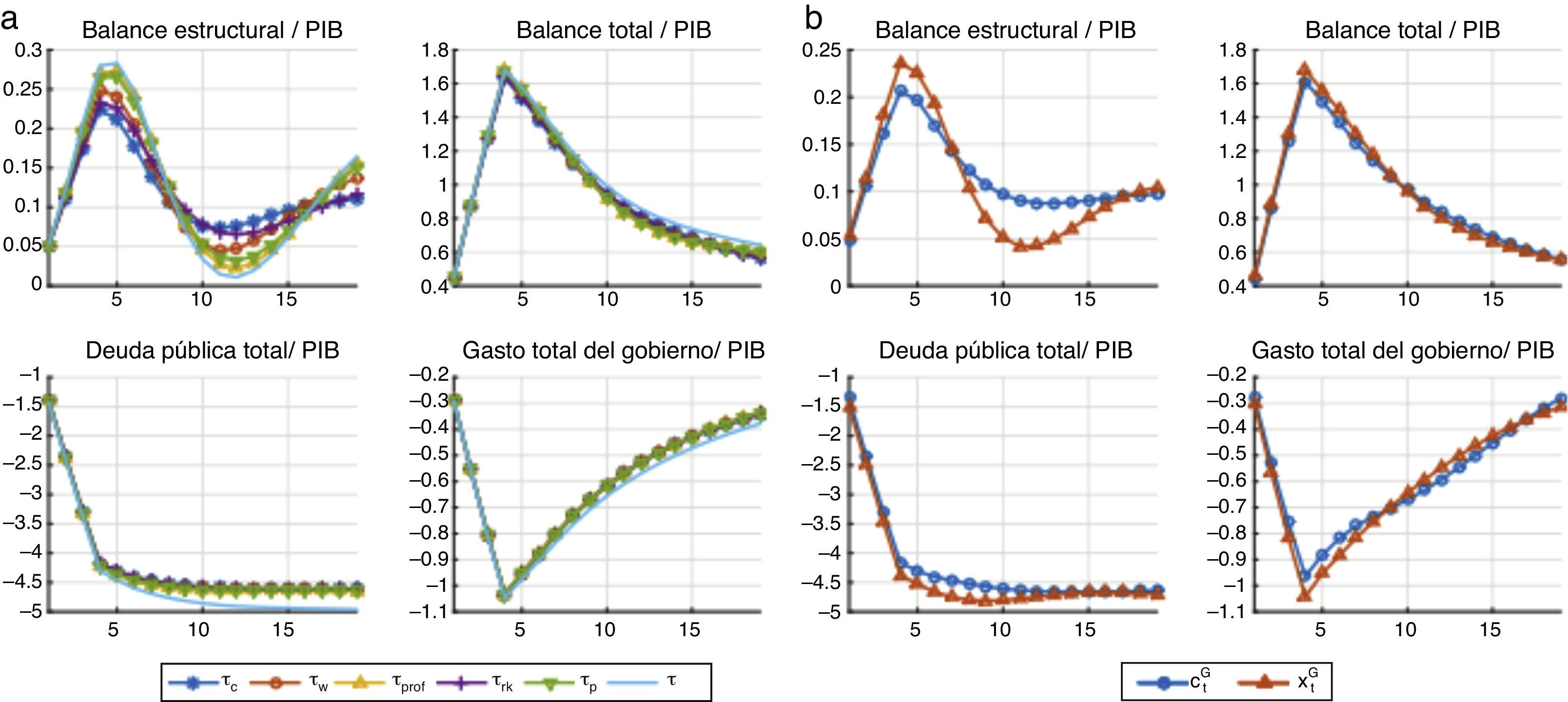

En cuanto a las repercusiones fiscales, en la figura 8 se observa, como es de esperar, que el aumento en los impuestos mejora el balance fiscal estructural, debido a que las tasas impositivas afectan los ingresos estructurales. En este caso, la mejora en el balance estructural es mayor que la del balance observado debido a que el PIB observado disminuye. La mejora en el balance fiscal reduce la deuda del gobierno y consecuentemente disminuye el costo de su endeudamiento y la prima de riesgo del país.

En conclusión, ante el aumento de las tasas de tributación disminuyen el PIB, el consumo, el empleo, el salario real, la inflación y la tasa de interés. En contraste, aumentan la inversión privada —excepto para los impuestos a los salarios y a las rentas del capital—, la tasa de cambio real y las exportaciones. Por su lado, los balances fiscales observado y estructural del gobierno mejoran, lo mismo que su indicador de deuda. Por último, el choque de política fiscal parece determinar la inflación a través de su impacto negativo sobre el consumo y la política monetaria actúa rápidamente bajando la tasa de interés, con el fin de apoyar la recuperación del producto.

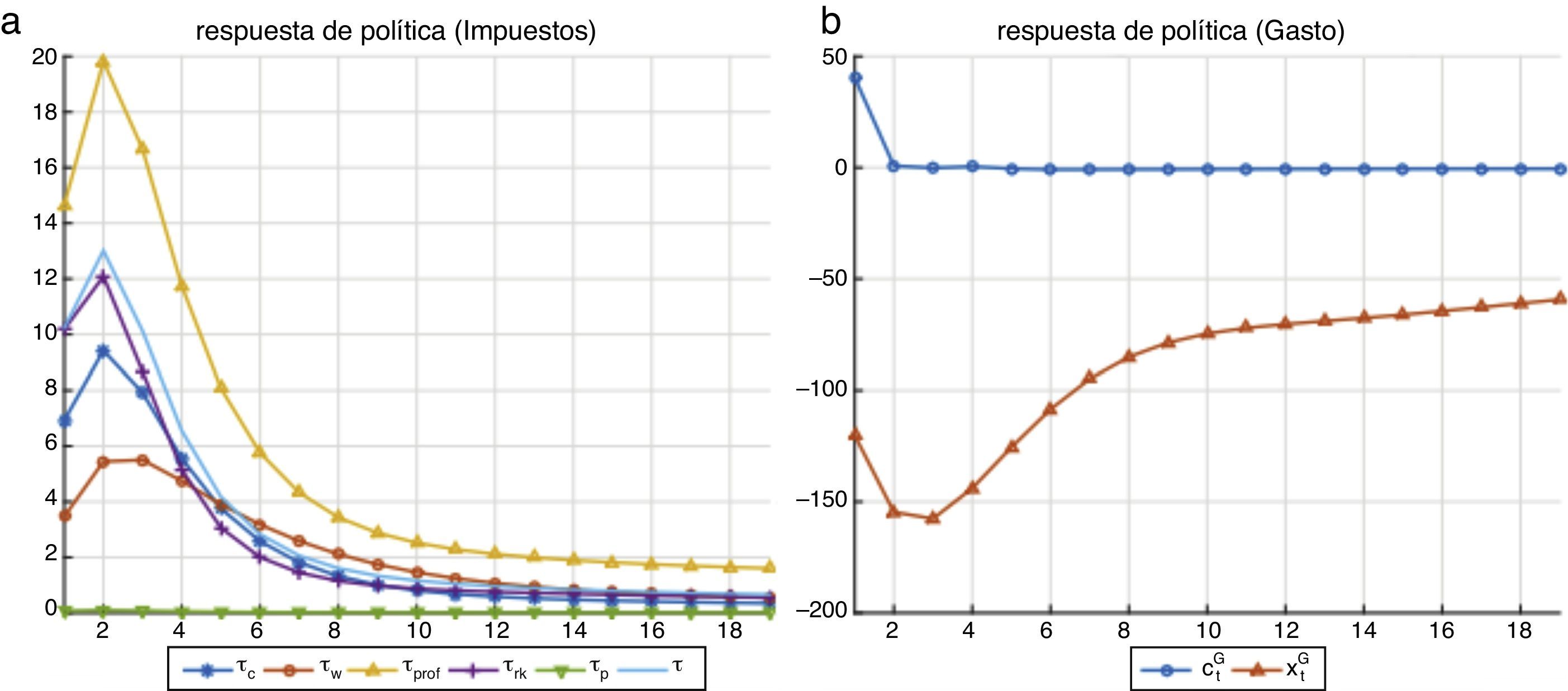

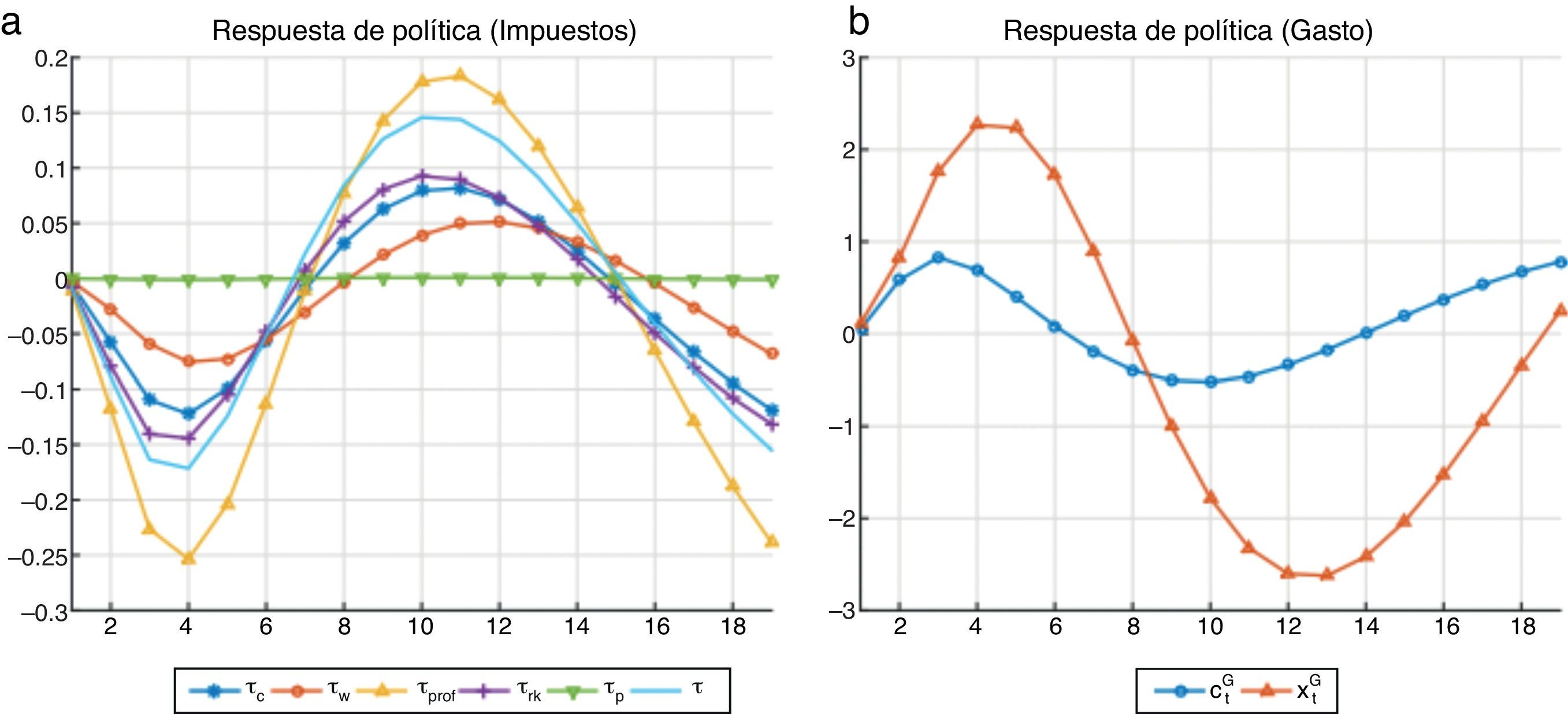

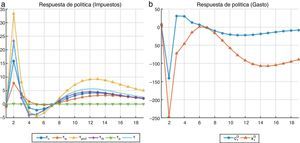

6.2Aumento en el gasto de funcionamiento del gobiernoEn este ejercicio se investigan los efectos de un aumento de 100pb en los gastos de funcionamiento del gobierno ctg. Como respuesta, la autoridad fiscal utiliza diferentes instrumentos para garantizar el cumplimiento de la meta fiscal requerida por la regla (fig. 9). Dado que el modelo fue estimado empleando una regla fiscal que utiliza los impuestos de suma fija, es posible pensar que los parámetros obtenidos en la estimación son una buena referencia a los verdaderos valores de los parámetros. En este caso, en cada una de las simulaciones se alternan las reglas de política y se utiliza el valor del parámetro estimado con la regla de impuestos de suma fija. Cuando se cambian las reglas de política, los agentes ajustan sus reglas de decisión acorde con la nueva política, pero manteniendo inalterados los parámetros profundos estimados. En teoría, es posible realizar el análisis de política cambiando la regla de política fiscal, ya que el modelo tiene características estructurales y eso garantiza que los parámetros profundos que se estimaron sean insensibles ante cambios en la política implementada.

El panela muestra los ajustes requeridos por tasa impositiva y el panelb, por tipo de gasto. Como se observa, los aumentos requeridos en las tarifas para financiar el aumento del gasto y cumplir la meta no son del mismo tamaño y persistencia. Si se realiza mediante los impuestos a las utilidades la tarifa debería aumentar 20pb, mientras que si lo hace con impuestos a los salarios o al consumo deberían aumentar entre 6 y 10pb. Por el contrario, el esfuerzo y el sacrificio en gastos de inversión serían mayores si la decisión es recortar el gasto.

La figura 10 muestra las consecuencias del aumento en el gasto sobre las variables macroeconómicas. En este caso se observa como, dependiendo del instrumento utilizado, el efecto multiplicador del gasto sobre el producto, el consumo, el empleo y la inversión privada puede variar de manera significativa y rápida. Como es de esperarse, si el choque positivo al gasto de funcionamiento es financiado con un impuesto que distorsiona, el efecto positivo multiplicador sobre el producto se reduce rápidamente (al impacto es de 0,5, luego −0,3 y por último 0). Más aún, si es financiado con reducciones en el gasto de inversión, se observa que el multiplicador es negativo, inclusive al impacto, y el choque disminuye el consumo, el empleo, el salario real, la inversión, la inflación y la tasa de interés, y es persistente. Por otro lado, la inversión privada se reduce cuando el instrumento son los gastos de funcionamiento a través del canal de tasas de interés, lo que puede considerarse como un efecto desplazamiento causado por la política fiscal expansiva. Estos dos últimos resultados se explican enseguida.

Sin embargo, este canal no actúa cuando el financiamiento proviene de un recorte en la inversión del gobierno, ya que la tasa de interés disminuye. En este caso, el canal que domina es el del producto, cuya caída disminuye la inflación y, con ella, la tasa de interés.

Antes de continuar es bueno resaltar dos conclusiones que se derivan de los anteriores resultados. La primera, que el multiplicador del gasto es mayor que el de los impuestos, lo que concuerda con la predicción keynesiana. La segunda, que el signo del multiplicador del gasto cambia dependiendo de si el aumento del gasto se financia con un recorte al funcionamiento o a la inversión. En el primer caso el multiplicador al impacto es 0,3, mientras en el segundo es −0,1.

La figura 11 muestra los efectos del choque sobre la tasa de cambio real y los salarios reales. Se observa primero una apreciación de la tasa de cambio, resultado que es independiente del instrumento que se utilice. Como indica la simulación, y en el caso de que las respuestas de política fueran los distintos tipos de impuestos o el gasto de funcionamiento, la apreciación real se asocia con la apreciación nominal causada por la ampliación en el diferencial de intereses nominales en favor de la tasa local y con el aumento de la inflación. Por su lado, y para las mismas respuestas de política, el salario real aumenta debido al aumento de la demanda agregada y al supuesto de rigidez de precios. Así, el choque de gasto genera un aumento en la demanda de trabajo que presiona los salarios al alza y realimenta la inflación, como se verá más adelante, vía el aumento de los costos marginales. En el frente externo, las exportaciones de bienes no mineros se reducen por la apreciación real y la deuda externa cae como consecuencia del aumento del costo del financiamiento, que crece como respuesta al aumento de la tasa de interés local y el aumento del endeudamiento del gobierno, explicado enseguida.

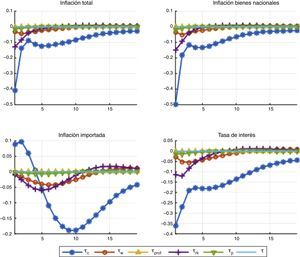

Las repercusiones sobre la inflación se muestran en la figura 12. Se observa que la inflación de bienes nacionales aumenta debido al incremento en los costos de producción, como se dijo antes. La inflación importada se reduce debido a la apreciación nominal. En respuesta al aumento de la inflación, el banco central incrementa la tasa de interés de política.

En el lado fiscal, la figura 13 describe los efectos del choque sobre las cuentas del gobierno. En este caso, se evidencia un deterioro en el balance fiscal total y estructural de similar magnitud. Esto se debe a que los gastos, en particular de funcionamiento, se consideran estructurales. El indicador de deuda del gobierno disminuye al impacto, por el efecto del aumento del denominador, es decir, del PIB. Sin embargo, luego de ello el indicador aumenta rápidamente debido al mayor desbalance fiscal.

En resumen, el choque al gasto de funcionamiento del gobierno eleva el PIB, el consumo, el empleo, el salario real y la inflación. A su vez, incrementa la tasa de interés y reduce la inversión. El aumento en la tasa de interés aprecia las tasas de cambio nominal y real, y reduce las exportaciones. En el frente fiscal, el choque empeora los balances fiscales del gobierno, aunque mejora el indicador de endeudamiento por el aumento del PIB. Esto trae como consecuencia una elevación de la prima de riesgo del país y una reducción del endeudamiento privado (recuérdese que en el modelo el endeudamiento público y el privado son complementarios). Por último, la política fiscal expansiva lleva a que la política monetaria reaccione para reducir la inflación y aumente la tasa de interés de política, lo que deteriora aún más la situación fiscal por el aumento del costo de endeudamiento31.

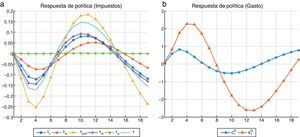

6.3Aumento en el gasto de inversiónEn este ejercicio se investigan los efectos de un aumento transitorio de 100pb en los gastos de inversión del gobierno xtg. En este caso, el aumento requerido en las tasas de tributación o de compensación en los gastos, con el fin de cumplir la regla, son menores que ante un choque a los gastos de funcionamiento, como lo muestran los panelesa yb de la figura 14.

La figura 15 indica que el choque a la inversión produce relativamente los mismos efectos positivos sobre el PIB, el consumo, el empleo y el salario real que el de funcionamiento; sin embargo, la diferencia radical se encuentra en la reacción de la inversión privada, que aumenta en esta ocasión después del impacto. De acuerdo con el modelo, lo que ocurre es que el choque a la inversión pública aumenta la productividad del capital privado, que responde con un aumento de su inversión, es decir, el choque a la inversión pública atrae la inversión privada y no lo contrario, como sucedía antes. Apréciese que cuando el choque es respondido con el gasto (panelb), el PIB, el consumo, el empleo y la inversión privada aumentan sin ambigüedad al impacto, situación que no se presentaba antes.

Es bueno resaltar que ante el choque actual el multiplicador del gasto es positivo (entre 0,4 y 0,5), sin importar el instrumento que se utilice como respuesta al choque, lo que contrasta con el resultado del choque al funcionamiento. Esto se convierte en evidencia para la literatura empírica que no encuentra explicación de por qué el multiplicador del gasto resulta algunas veces negativo. Seguramente esto tiene que ver con un problema de agregación en las estimaciones, que es develado aquí. Además, se mantiene el resultado que el multiplicador del gasto, en este caso de la inversión, es mayor que el de los impuestos.

En cuanto a las variables externas, la figura 16 muestra que el choque a la inversión deprecia la tasa de cambio real, aumenta las exportaciones y tiene un impacto nulo sobre la deuda externa privada al impacto, como se aprecia en los dos paneles. Esto contrasta de manera marcada con el choque al funcionamiento. Una pregunta natural que emerge aquí es: ¿por qué se deprecia la tasa de cambio real? La respuesta tiene que ver con la depreciación de la tasa de cambio nominal, que más que compensa la repercusión del aumento de la inflación.

Las repercusiones sobre la inflación y la tasa de interés se presentan en ambos paneles de la figura 17. Se observa que la inflación aumenta debido al aumento de los salarios, que se refleja en un incremento de los costos de producción, pero también debido al efecto costo producido por la devaluación nominal sobre los precios de los bienes importados. Como respuesta a las presiones inflacionarias, el banco central aumenta su tasa de interés de política.

En el frente fiscal, la figura 18 señala que el choque es neutro estructuralmente, mejora el balance observado (panelesa yb) y disminuye la deuda pública. Este resultado se explica por el aumento de los recaudos, principalmente por impuesto de renta y patrimonio ante el choque fiscal.

En breve, el choque al gasto de inversión del gobierno aumenta el PIB, el consumo, el empleo, la inversión privada, el salario real, las tasas de cambio, las exportaciones, la inflación y la tasa de interés. La situación fiscal mejora, se reduce el riesgo país y la deuda externa privada se incrementa. Desde el punto de vista de política económica, el choque fiscal causa una reacción contractiva de la autoridad monetaria, que esta vez no deteriora la situación fiscal.

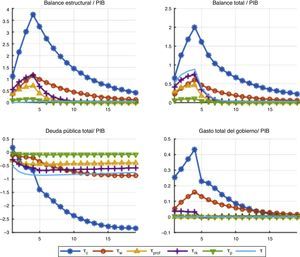

6.4Aumento de la tasa de interés de política monetariaEn este ejercicio se estudian las consecuencias de un aumento de 100pb en la tasa de interés de política monetaria it. Como respuesta se utilizan diferentes instrumentos para garantizar el cumplimiento de la regla fiscal. El panela de la figura 19 exhibe los ajustes requeridos por tasa impositiva y el panelb, por tipo de gasto. Se observa que las tasas no cambian al impacto, pero luego deben aumentar, principalmente los impuestos a las utilidades, rentas del capital y consumo. Si el instrumento son los gastos, el esfuerzo es más que proporcional al valor del choque en la tasa de interés, siendo la inversión del gobierno la que debe ajustarse en mayor medida.

La figura 20 presenta las implicaciones sobre el producto, el consumo, el empleo y la inversión privada del aumento de la tasa de interés de política monetaria, para los dos tipos de instrumentos. Se observa que, independientemente del instrumento utilizado, el impacto sobre tales variables es drástico y se realimenta con el efecto negativo sobre el producto causado por la respuesta contractiva de la política fiscal con el fin de cumplir la regla. Este resultado evidencia un comportamiento fuertemente restrictivo de las dos políticas y, en particular, de la fiscal, cuya regla lo obliga a ser contractivo ante el choque de política monetaria32. Por último, vale la pena resaltar la persistencia negativa que tiene el choque sobre la inversión privada.

La figura 21 muestra las implicaciones del choque sobre la tasa de cambio real y los salarios reales. Se observa una apreciación de la tasa de cambio real y una fuerte caída del salario real. La apreciación es resultado de la apreciación nominal causada por la ampliación en el diferencial de tasas de interés nominales en favor de la tasa local, que más que compensa la presión a la devaluación proveniente de la caída de la inflación. Nótese que la apreciación también reduce la inflación de los bienes importados. El salario real disminuye por la caída estrepitosa de la demanda agregada y por el supuesto de rigidez de precios. Esto se ve reflejado en la caída de los costos marginales que, junto con la apreciación y la caída de los precios de los importados, realimenta el efecto del choque monetario y presiona la inflación a la baja (fig. 22).

En el frente externo, la apreciación real reduce las exportaciones de bienes no mineros y la deuda externa privada, que no cambia al impacto pero luego disminuye como consecuencia del aumento del costo del financiamiento externo vía el aumento de la prima de riesgo del país.

En cuanto a la situación fiscal del gobierno, la figura 23 indica que el choque a la tasa de interés deteriora los balances fiscales y, especialmente, el indicador de la deuda, que aumenta por el mayor desbalance fiscal así como por la caída de la economía y el aumento del costo de endeudamiento. Como resultado del deterioro fiscal, aumenta el riesgo país y el costo privado de endeudarse en el exterior, como se comentó antes.

En conclusión, el choque a la tasa de interés deteriora de manera brusca el producto, el consumo, el empleo y la inversión privada. Estos efectos se realimentan con la respuesta positiva de los impuestos y la reducción del gasto del gobierno, con el fin de cumplir la regla fiscal. Claramente, las dos políticas actúan de manera contractiva. De la misma manera, el choque reduce los salarios reales, aprecia las tasas de cambio y deteriora las exportaciones no mineras, lo que se refleja en una presión adicional a la baja de la inflación. Por otro lado, el choque deteriora la situación fiscal y el costo del endeudamiento tanto para el gobierno como para el sector privado. Desde el punto de vista de la política económica, los resultados indican que el choque a la política monetaria es refrendado por la política fiscal y que la regla fiscal puede convertirse en un mecanismo que ayuda a profundizar una situación macroeconómica negativa, como en el caso del choque analizado.

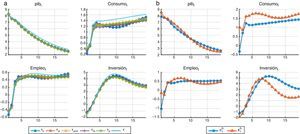

6.5Aumento de la renta petrolera del gobiernoEn esta simulación se examinan las consecuencias de un aumento de los ingresos petroleros del país del 1%. Obsérvese que este aumento afecta directamente la producción petrolera en la proporción definida en la calibración. Por este motivo, en la figura 24 se observa que el producto se incrementa en aproximadamente 8pb. Desde el punto de vista de las finanzas del gobierno, el choque mencionado es consistente con un aumento de su renta petrolera del orden de 0,13% del PIB.

En primer lugar, como ilustra la figura 25, la respuesta de los instrumentos es nula al impacto y luego menor, tanto en la reducción necesaria en los impuestos para cumplir la regla como en el aumento del gasto.

De manera adicional al efecto directo que tiene el choque sobre la producción petrolera, se presentan otros canales a través de los cuales se afectan las decisiones de los hogares, firmas y gobierno. En primera instancia, dado que una parte de los ingresos provenientes del sector minero son de los hogares, se provoca un efecto ingreso positivo que explica el aumento del consumo y una disminución del empleo y la inversión privada (fig. 25).

Por el lado del sector externo, las tasas de cambio nominal y real se aprecian, ante mayores entradas de recursos corrientes externos, e impactan negativamente las exportaciones no mineras reduciendo la producción de este tipo de bienes (fig. 26). La reducción de la demanda de estos bienes representa una reducción de los costos de producción, especialmente del salario real. Ante las menores presiones cambiarias y de costos, la inflación disminuye y con ella la tasa de interés (fig. 27). Por último, el aumento en los ingresos mineros produce una caída en el endeudamiento externo privado.

Con el leve mejoramiento de los balances fiscales del gobierno, su deuda se reduce. Esto permite una reducción del riesgo país que realimenta la entrada de capitales y la apreciación de la moneda local (fig. 28).

En resumen, el choque a los ingresos petroleros aumenta el producto y el consumo y reduce el empleo, el salario real y la inversión privada. En el frente externo aprecia las tasas de cambio y deteriora las exportaciones privadas diferentes al crudo. Este fenómeno ha sido interpretado por la literatura como una consecuencia económica de la llamada «enfermedad holandesa», que se presenta cuando existen choques positivos al precio o los ingresos de algún bien primario, en este caso del petróleo33. Por último, la inflación cae en respuesta a la apreciación cambiaria y a la reducción de costos, que lleva a una reducción de la tasa de interés. Los balances fiscales mejoran y su deuda cae.

7ConclusionesEl gobierno es un agente que influye sobre la actividad económica por medio de sus políticas de ingreso y de gasto. También es un determinante importante de la estabilidad macroeconómica de un país. Estas dos razones motivaron el presente estudio, que se considera novedoso porque llena un gran vacío existente en la literatura colombiana que ha estudiado las finanzas del gobierno, ya que formaliza y modela su comportamiento y los impactos macroeconómicos de su actuar y su interrelación con la política monetaria. Así, el documento construyó un modelo microfundamentado de equilibrio general dinámico y estocástico neokeynesiano-DSGE para Colombia con el propósito de que sirva como herramienta de análisis de la política fiscal y su nexo con la economía y la política monetaria.

Una vez que se construye, calibra y estima el modelo, teniendo en cuenta las particularidades económicas e institucionales de la economía colombiana, se procedió a simular sus respuestas ante cuatro choques positivos y transitorios de política económica y uno a los ingresos petroleros del país, con las siguientes conclusiones.

En primer lugar, el choque a las tasas de tributación disminuye el PIB, el consumo, el empleo, el salario real, la inflación y la tasa de interés. En contraste, aumentan la inversión privada, excepto para los impuestos a los salarios y a las rentas del capital, la tasa de cambio real y las exportaciones. Por otro lado, los balances fiscales observado y estructural del gobierno mejoran, lo mismo que el indicador de deuda.

El choque al gasto de funcionamiento del gobierno eleva el PIB, el consumo, el empleo, el salario real y la inflación. A su vez, incrementa la tasa de interés y reduce la inversión. El aumento en la tasa aprecia la tasa de cambio nominal y real y reduce las exportaciones. En el frente fiscal, el choque empeora los balances fiscales del gobierno y aumenta su endeudamiento. Esto trae como consecuencia una elevación de la prima de riesgo del país y una reducción del endeudamiento privado (recuérdese que en el modelo el endeudamiento público y privado son complementarios). Debe llamarse la atención que cuando la respuesta de política al choque es un recorte a la inversión pública, el multiplicador del gasto se vuelve negativo y el consumo, el empleo, el salario real, la inflación y la tasa de interés caen. Por último, la política fiscal expansiva lleva a que la política monetaria reaccione y aumente la tasa de interés de política, con el fin de reducir la mayor presión inflacionaria. Esta decisión deteriora aún más la situación fiscal porque aumenta el costo de su endeudamiento.

Por su lado el choque al gasto de inversión del gobierno tiene repercusiones que contrastan de manera marcada con el choque al gasto de funcionamiento. Así, el choque incrementa el PIB, el consumo, el empleo, la inversión privada, el salario real, las tasas de cambio, las exportaciones, la inflación y la tasa de interés. Además, mejora la situación fiscal, reduce el riesgo país y permite que el sector privado aumente su exposición a la deuda externa. En cuanto a las repercusiones de política económica, el choque a la inversión pública genera una reacción restrictiva de la autoridad monetaria, que no deteriora las finanzas del gobierno.

Cuando el choque se realiza a la tasa de interés de política monetaria, se deterioran de manera brusca el producto, el consumo, el empleo y la inversión privada. Estos efectos se realimentan por la respuesta positiva de los impuestos y la reducción del gasto del gobierno, con el fin de cumplir la regla fiscal. Claramente, las dos políticas actúan de manera coordinada. De la misma manera, el choque reduce los salarios reales, aprecia las tasas de cambio y deteriora las exportaciones privadas, lo que se refleja en una caída brusca de la inflación. Por otro lado, el choque deteriora la situación fiscal y el costo del endeudamiento tanto para el gobierno como para el sector privado.

En último lugar, el choque al ingreso petrolero del país, que se refleja en un aumento de la renta petrolera del gobierno, aumenta el producto y el consumo y reduce el empleo, el salario real y la inversión. En el frente externo aprecia las tasas de cambio y deteriora las exportaciones privadas diferentes al crudo. La inflación cae en respuesta a la apreciación cambiaria y a la reducción de costos, que lleva a una reducción de la tasa de interés. Los balances fiscales mejoran y la deuda cae.