Se analiza la relación entre los salarios reales y la balanza de pagos en América Latina para 1980-2011; se desarrolla una discusión teórica de la vinculación entre ambas variables, y se determina cómo la mejoría de las cuentas externas de la última década se acompañó con salarios reales por debajo de los niveles en los ochenta. En la parte empírica se utiliza el modelo de Thirlwall para calcular el crecimiento del producto potencial regional sujeto a restricción externa. Se concluye que la mejoría de las balanzas de pagos y reservas internacionales generarían márgenes de maniobra para aumentar los salarios regionales.

This work analyzes the relationship between real salaries and the balance of payments in Latin America from 1980 to 2011, developing a theoretical discussion of the link between these variables. It also describes how improved external accounts over the past decade have been accompanied by real salaries below 1980s levels. The empirical portion of this study uses Thirlwall’s model to calculate the growth of the potential regional product subject to external restrictions, concluding that an improved balance of payments and greater international reserves would create leeway to raise regional wages.

L’auteur analyse le rapport entre les salaires réels et la balance des paiements en Amérique latine sur la période 1980-2011 ; il développe un questionnement théorique du lien entre ces deux choses, et détermine comment l’amélioration des comptes externes de la dernière décennie s’est accompagnée de salaires réels inférieurs à ceux des années 80. Dans la partie empirique, il utilise le modèle de Thirlwall pour calculer la croissance du produit potentiel régional sujet à restriction externe. Il conclut que l’amélioration des balances de paiement et des réserves internationales créerait des marges de manœuvre pour augmenter les salaires régionaux.

Analisa-se a relação entre os salários reais e a balança de pagamentos na América Latina para 1980-2011; desenvolve-se uma discussão teórica da vinculação entre ambas variáveis, e se determina como a melhora das contas externas da última década se acompanhou com salários reais inferiores aos níveis registrados nos anos oitenta. Na parte empírica se usa o modelo de Thirlwall para calcular o crescimento do produto potencial regional sujeito a restrição externa. Conclui-se que a melhora da balança de pagamentos e das reservas internacionais gerariam margens de manobra para aumentar os salários reais.

本文分析了从1980年到2011年拉美的实际工资与国际收支的关系,并对这些变量的关系进行了讨论。本文还描述了在过去十年中外部账户的改善是如何实际工资变化的。在考虑到外部制约性因素的前提下,本文经验研究部分使用了瑟尔沃模型 模型计算了拉美地区潜在生产率,研究结论认为,国际收支的改善以及国际储备的增加能够为工资增长创造有利条件。

La mayoría de las economías de América Latina, a partir de la década de los ochenta, estuvieron sujetas a programas de ajuste estructural con medidas que restringían la demanda agregada, incentivaban la oferta y procuraban elevar la competitividad internacional. Independientemente de la pertinencia, suficiencia y calidad de estos programas y de los organismos internacionales que los promovían, es evidente que los mismos, entre otros elementos, parecen haber sido útiles para mejorar, luego de unas décadas, las principales cuentas de la balanza de pagos de los países de la región. Sin embargo, esta reorientación hacia el exterior, que también se plasmó en mayores niveles de reservas internacionales, se acompañó con reducciones en los ingresos reales de la población o de salarios reales que no crecieron al ritmo de las ganancias en la productividad nacional y regional.

El objetivo de este artículo es múltiple: analizar las vinculaciones teóricas explícitas e implícitas entre los salarios reales y la balanza de pagos, explorar empíricamente la relación entre los salarios reales, la balanza de bienes y servicios y del saldo de la balanza de pagos en América Latina entre 1980-2011. Se establece un modelo para determinar las posibilidades de crecimiento de las economías latinoamericanas a partir de la restricción externa, considerando el desempeño de los salarios reales en las exportaciones. Por último, se realizan diversos ejercicios de simulación para determinar el potencial de crecimiento económico regional aprovechando la bonanza externa y rehabilitando el papel de las remuneraciones como instrumento de política económica, frente al enfoque ortodoxo en que éste es un simple componente residual.

El tema no es nuevo, la Organización Internacional del Trabajo (oit, 2012a) propuso que hay que reequilibrar la participación de los sueldos y salarios tanto en los niveles nacional como mundial, evitando la visión simplista de que los países pueden salir de la recesión por vía de los ajustes en los salarios, y en cambio se deben destacar las políticas que promueven una mayor conexión entre el crecimiento de la productividad laboral y el crecimiento de las remuneraciones de los trabajadores. Esta organización señala que la presencia de un excedente en la cuenta corriente de la balanza de pagos de algunos países indica que hay espacio para estimular la demanda interna, principalmente mediante una mejor vinculación de los aumentos de la productividad y de los salarios. La búsqueda de ventajas por medio de la reducción del costo laboral desincentivaría la innovación económica y la productividad, y perjudicarían las relaciones laborales, que son elementos clave de la dinámica de una economía de mercado.

En lo formal, el documento tiene seis apartados, incluyendo la introducción y las conclusiones. El primero, incluye la revisión teórica de las vinculaciones entre salarios reales y balanza de pagos. En el segundo, se presenta el análisis de las estadísticas básicas. En el tercer apartado, se formula un modelo a partir de la perspectiva de Thirlwall, útil para determinar el potencial de crecimiento de las economías latinoamericanas. El cuarto, realiza diversos ejercicios de simulación que permiten identificar la importancia de la restricción externa y de las remuneraciones para que América Latina mejore su situación actual.

En este documento no se analiza detalladamente la evolución conjunta de los salarios reales y la cuenta financiera de la balanza de pagos, tampoco la evolución de los tipos de cambio nominales y reales de las diferentes economías latinoamericanas. El análisis de la evolución histórica y futura de los precios externos de las exportaciones e importaciones, y de los términos de intercambio, correspondería a una posterior aplicación a cada economía en particular y no a los subconjuntos y conjunto de América Latina ahora presentados.

Salarios reales, balanza de pagos y restricción externaEn la escuela neoclásica —o clásica en la literatura macroeconómica convencional— la vinculación de los salarios reales con la balanza de pagos es remota e indirecta. En el mercado de trabajo se determina el salario real y el nivel del empleo como resultado de la interacción de la oferta y la demanda de trabajo; esta última derivada de la función de producción agregada y desde esta perspectiva, de acuerdo a la ley de Say, es la oferta la que determina la demanda agregada. En las extensiones modernas, si la economía es abierta, las importaciones son una función del nivel de producto, como un insumo adicional de la de producción (Cortázar, 1986). En el modelo de Keynes la vinculación entre salarios reales y balanza de pagos también se mantiene lejana pero en una lógica diferente, no hay función de oferta de trabajo, el nivel de empleo es determinado por el de producción y no al revés, como en el modelo neoclásico por el principio de demanda efectiva. Los salarios son un elemento clave para la determinación de los precios. Aquí, cuando se abre la economía, las importaciones crecen por la mayor demanda, mismas que tendrían un efecto negativo sobre la balanza de pagos (De Pablo, 1993).

A partir de estos puntos de vista, toda la macroeconomía estándar establecerá la relación directa entre el nivel de la actividad y las importaciones y, será negativa, con respecto a la balanza comercial, la cuenta corriente y el saldo de la balanza de pagos. También, a la función explicativa de las importaciones agregarán las variables de los precios relativos como el tipo de cambio real, o la relación entre los precios de los bienes importados y los internos competitivos a tales bienes. Posteriormente, se agrega el mercado de bonos nacionales y extranjeros con libre movilidad de capitales bajo el régimen cambiario fijo y flexible, dando lugar al modelo Mundell-Fleming (1968 y 1962).

Dornbusch y Edwards (1989), aunque sin un modelo explícito, mencionan cómo los incrementos en los salarios reales deterioran el saldo de la balanza de pagos, desde la macroeconomía del populismo. Con esta perspectiva se postula un tipo particular de política económica latinoamericana que enfatiza en el crecimiento y la redistribución del ingreso, pero minimiza los riesgos de la inflación y el financiamiento deficitario, la restricción externa y la reacción de los agentes económicos ante políticas que operan fuera del mercado.

Kalecki (1956) explica la vinculación entre la distribución del ingreso, el nivel de demanda agregada y el producto. En Keynes los temas distributivos eran implícitos por medio de las propensiones a consumir que intervienen en el multiplicador del gasto. En rigor, el primer autor establece la relación entre la determinación de precios —donde los salarios son parte de los costos primos—, la distribución del ingreso y el nivel de actividad económica. Con Kalecki queda claro que el aumento/disminución de la participación de los sueldos y salarios en el producto o ingreso conduce, ceteris paribus, a que eleve/reduzca el nivel de demanda y producto. Sin embargo, en el modelo básico, la vinculación entre salarios, o su participación en el producto, con las importaciones no es directa. Los mayores niveles de importación afectan negativamente a la demanda agregada y al producto local.

Los poskeynesianos, seguidores de Kalecki, establecen claramente la vinculación entre los salarios, la distribución del ingreso, el nivel de actividad económica y el saldo de la cuenta corriente de la balanza de pagos. Taylor (1986) en el estudio que evalúa los efectos contractivos de una devaluación para Portugal establece un modelo con cuatro bloques: 1) precios donde los salarios, los precios de las importaciones, el margen de ganancia y los impuestos indirectos son sus factores explicativos, 2) distribución del ingreso, 3) demanda y nivel de producto y 4) equilibrio ahorro privado, público y externo-inversión. En este modelo los mayores niveles de salarios nominales repercuten sobre los precios y, al mismo tiempo, mejoran su participación en el ingreso, impulsando la demanda y el nivel del producto. Este a su vez aumenta los ingresos públicos (ahorro público) y el ahorro externo por las mayores importaciones asociadas a los niveles de demanda y producción más elevados. Posteriormente Taylor (1989) profundiza en la problemática de la balanza comercial y de pagos. Bacha (1982), en la línea poskeynesiana, define una función de pendiente negativa que establece el equilibrio de la balanza comercial entre los precios y el nivel de actividad económica. Gibson (1985) reitera la importancia de la restricción externa, mientras que Thirlwall (2003) la vincula con el crecimiento económico. El principio básico de este modelo es que la demanda por exportaciones determina el crecimiento del producto en el largo plazo. A su vez, el desempeño exportador depende de los factores tradicionales asociados a la demanda mundial y al comportamiento de los precios relativos internos respecto de los referentes internacionales. Luego los precios locales dependen de lo que ocurra con los márgenes de ganancia y el principal costo de producción, que son los salarios reales ajustados por las variaciones en la productividad del trabajo. En una versión más completa no sólo dependen de las exportaciones de bienes y servicios sino de los flujos de capital.

El análisis comprende las principales economías de América Latina, 18 en total: Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Panamá, Paraguay, Perú, República Dominicana, Uruguay y Venezuela. Se excluye a Cuba, Haití, y otras islas del Caribe y las recientes ex colonias europeas en América del Sur y Central. Las cuentas detalladas de las balanzas de pagos son del Fondo Monetario Internacional (fmi, 2013). Toda la información sobre el producto interno bruto (pib) en dólares corrientes y constantes es de los World Development Indicators del Banco Mundial (2013). Los salarios medios reales de los diferentes países seleccionados para el periodo 1980-2011 son de la Comisión Económica para América Latina y el Caribe (cepal, 2012). Sin embargo, cuando falta información para algunas economías y años en particular éstas se obtienen con fuentes internacional y local en los casos de Bolivia, Brasil, Ecuador, El Salvador, Honduras, Nicaragua, Perú, República Dominicana y Venezuela.

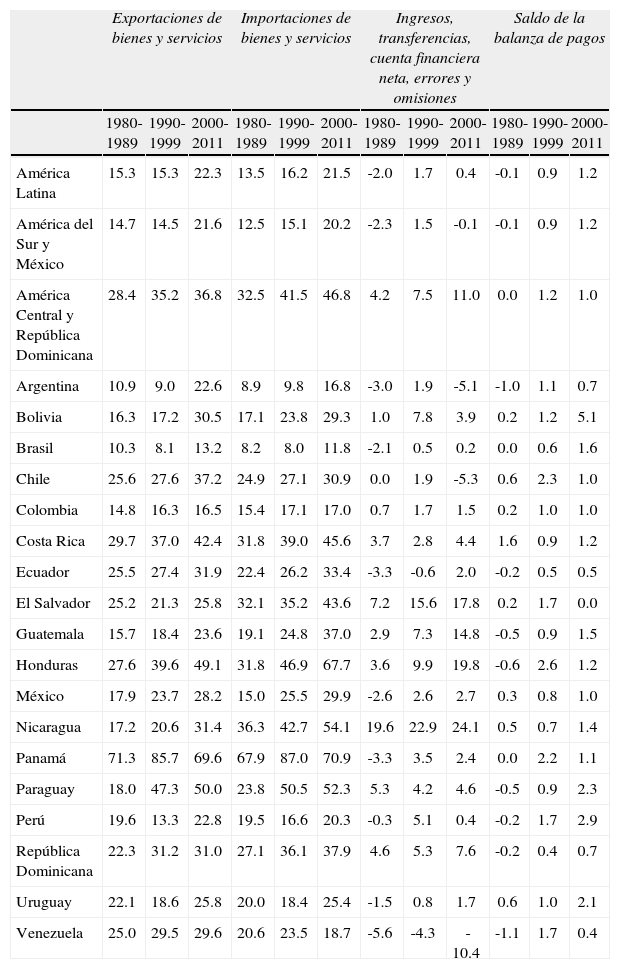

En el cuadro 1 se muestran las principales cuentas de la balanza de pagos de América Latina y de todos los países de la región analizados. Se presentan las cuentas relativas a las exportaciones y las importaciones de bienes y servicios, la suma de los ingresos, transferencias, cuenta financiera neta, errores y omisiones, y el saldo de la balanza de pagos correspondiente al promedio anual de las décadas del ochenta (1980-1989), del noventa (1990-1999) y del 2000 en adelante expresados como porcentaje del pib de cada país en particular y regional. La información para el conjunto de América Latina muestra efectivamente que durante la década de los ochenta el saldo de la balanza de pagos fue ligeramente negativo, para convertirse en positivo en los noventa y luego en mayor medida en el siglo xxi. Con la información expresada como porcentaje del pib no hay mejora alguna en las exportaciones de bienes y servicios entre la década de los ochenta y noventa, pero sí hay un salto a partir del 2000, aunque éste no es tan significativo. En cambio, las importaciones de bienes y servicios sí se incrementan respecto del promedio base en la década de los noventa y siguen creciendo en este siglo. No se debe olvidar que los procesos de apertura comercial en la región se iniciaron en los años ochenta.

| Exportaciones de bienes y servicios | Importaciones de bienes y servicios | Ingresos, transferencias, cuenta financiera neta, errores y omisiones | Saldo de la balanza de pagos | |||||||||

| 1980-1989 | 1990-1999 | 2000-2011 | 1980-1989 | 1990-1999 | 2000-2011 | 1980-1989 | 1990-1999 | 2000-2011 | 1980-1989 | 1990-1999 | 2000-2011 | |

| América Latina | 15.3 | 15.3 | 22.3 | 13.5 | 16.2 | 21.5 | -2.0 | 1.7 | 0.4 | -0.1 | 0.9 | 1.2 |

| América del Sur y México | 14.7 | 14.5 | 21.6 | 12.5 | 15.1 | 20.2 | -2.3 | 1.5 | -0.1 | -0.1 | 0.9 | 1.2 |

| América Central y República Dominicana | 28.4 | 35.2 | 36.8 | 32.5 | 41.5 | 46.8 | 4.2 | 7.5 | 11.0 | 0.0 | 1.2 | 1.0 |

| Argentina | 10.9 | 9.0 | 22.6 | 8.9 | 9.8 | 16.8 | -3.0 | 1.9 | -5.1 | -1.0 | 1.1 | 0.7 |

| Bolivia | 16.3 | 17.2 | 30.5 | 17.1 | 23.8 | 29.3 | 1.0 | 7.8 | 3.9 | 0.2 | 1.2 | 5.1 |

| Brasil | 10.3 | 8.1 | 13.2 | 8.2 | 8.0 | 11.8 | -2.1 | 0.5 | 0.2 | 0.0 | 0.6 | 1.6 |

| Chile | 25.6 | 27.6 | 37.2 | 24.9 | 27.1 | 30.9 | 0.0 | 1.9 | -5.3 | 0.6 | 2.3 | 1.0 |

| Colombia | 14.8 | 16.3 | 16.5 | 15.4 | 17.1 | 17.0 | 0.7 | 1.7 | 1.5 | 0.2 | 1.0 | 1.0 |

| Costa Rica | 29.7 | 37.0 | 42.4 | 31.8 | 39.0 | 45.6 | 3.7 | 2.8 | 4.4 | 1.6 | 0.9 | 1.2 |

| Ecuador | 25.5 | 27.4 | 31.9 | 22.4 | 26.2 | 33.4 | -3.3 | -0.6 | 2.0 | -0.2 | 0.5 | 0.5 |

| El Salvador | 25.2 | 21.3 | 25.8 | 32.1 | 35.2 | 43.6 | 7.2 | 15.6 | 17.8 | 0.2 | 1.7 | 0.0 |

| Guatemala | 15.7 | 18.4 | 23.6 | 19.1 | 24.8 | 37.0 | 2.9 | 7.3 | 14.8 | -0.5 | 0.9 | 1.5 |

| Honduras | 27.6 | 39.6 | 49.1 | 31.8 | 46.9 | 67.7 | 3.6 | 9.9 | 19.8 | -0.6 | 2.6 | 1.2 |

| México | 17.9 | 23.7 | 28.2 | 15.0 | 25.5 | 29.9 | -2.6 | 2.6 | 2.7 | 0.3 | 0.8 | 1.0 |

| Nicaragua | 17.2 | 20.6 | 31.4 | 36.3 | 42.7 | 54.1 | 19.6 | 22.9 | 24.1 | 0.5 | 0.7 | 1.4 |

| Panamá | 71.3 | 85.7 | 69.6 | 67.9 | 87.0 | 70.9 | -3.3 | 3.5 | 2.4 | 0.0 | 2.2 | 1.1 |

| Paraguay | 18.0 | 47.3 | 50.0 | 23.8 | 50.5 | 52.3 | 5.3 | 4.2 | 4.6 | -0.5 | 0.9 | 2.3 |

| Perú | 19.6 | 13.3 | 22.8 | 19.5 | 16.6 | 20.3 | -0.3 | 5.1 | 0.4 | -0.2 | 1.7 | 2.9 |

| República Dominicana | 22.3 | 31.2 | 31.0 | 27.1 | 36.1 | 37.9 | 4.6 | 5.3 | 7.6 | -0.2 | 0.4 | 0.7 |

| Uruguay | 22.1 | 18.6 | 25.8 | 20.0 | 18.4 | 25.4 | -1.5 | 0.8 | 1.7 | 0.6 | 1.0 | 2.1 |

| Venezuela | 25.0 | 29.5 | 29.6 | 20.6 | 23.5 | 18.7 | -5.6 | -4.3 | -10.4 | -1.1 | 1.7 | 0.4 |

Fuente: elaboración propia con base en el Banco Mundial y el FMI.

Respecto de la suma de la cuenta financiera, de ingresos y transferencias, errores y omisiones llama la atención el valor negativo en la década del ochenta asociado a la crisis de la deuda que generó el cierre de los flujos de endeudamiento público externo y los menores flujos de inversión extranjera. Durante la década de los noventa estos fueron más importantes, para reducir nuevamente su aportación a partir del año 2000 en adelante. En esta última década el saldo de la balanza de pagos se explica principalmente por la diferencia entre las exportaciones e importaciones de bienes y servicios, mientras que el aporte de las cuentas de ingresos y financieros es menor.

Cada economía tiene sus particularidades, mismas que no se analizan en este trabajo, pero también se pueden distinguir dos grandes tipos de dinámicas, las relativas a los países de América del Sur y México de mayor tamaño, respecto de Centroamérica y República Dominicana que comprende economías más pequeñas y de menores ingresos per cápita. El promedio de los países de América del Sur y México están influidos por el fuerte peso de Brasil, que corresponde a una economía más cerrada. La segunda influencia importante fue la de México, más abierta hacia el exterior. Durante la década de los ochenta, el saldo de la balanza de pagos de todo el grupo fue ligeramente negativo, resultado de la entrada de capitales negativa. En la década del noventa la balanza de bienes y servicios fue negativa por el inicio de los procesos de apertura comercial que fue financiada por la entrada de capitales. A partir del 2000 la balanza de bienes y servicios es positiva, y se acompaña de un saldo igual pero menor de los movimientos de capital. Las economías de América Central y República Dominicana han aumentado las exportaciones de bienes y servicios en las tres décadas, pero el crecimiento de las importaciones ha sido mayor en el tiempo, generando un desbalance negativo entre exportaciones e importaciones. Como contrapartida, este desequilibrio creciente es cubierto, en primer lugar, por recursos financieros (deuda e inversiones) y, en segundo, por los ingresos y transferencias (remesas) del exterior. Los saldos de la balanza de pagos son positivos pero inferiores al grupo de economías de América del Sur y México.

El saldo de la balanza de pagos ha sido positivo para toda América Latina, con excepción de lo ocurrido en la década de los ochenta. Ha mejorado a lo largo de las tres décadas en el caso de las economías de América del Sur y México, mientras que se deterioró ligeramente en el caso de los países de América Central y República Dominicana entre la década de los noventa y la actual. Los países con mayores saldos positivos, en el presente siglo, son: Bolivia, Perú, Paraguay y Uruguay. Son menores en El Salvador, Venezuela, Ecuador, República Dominicana y Argentina.

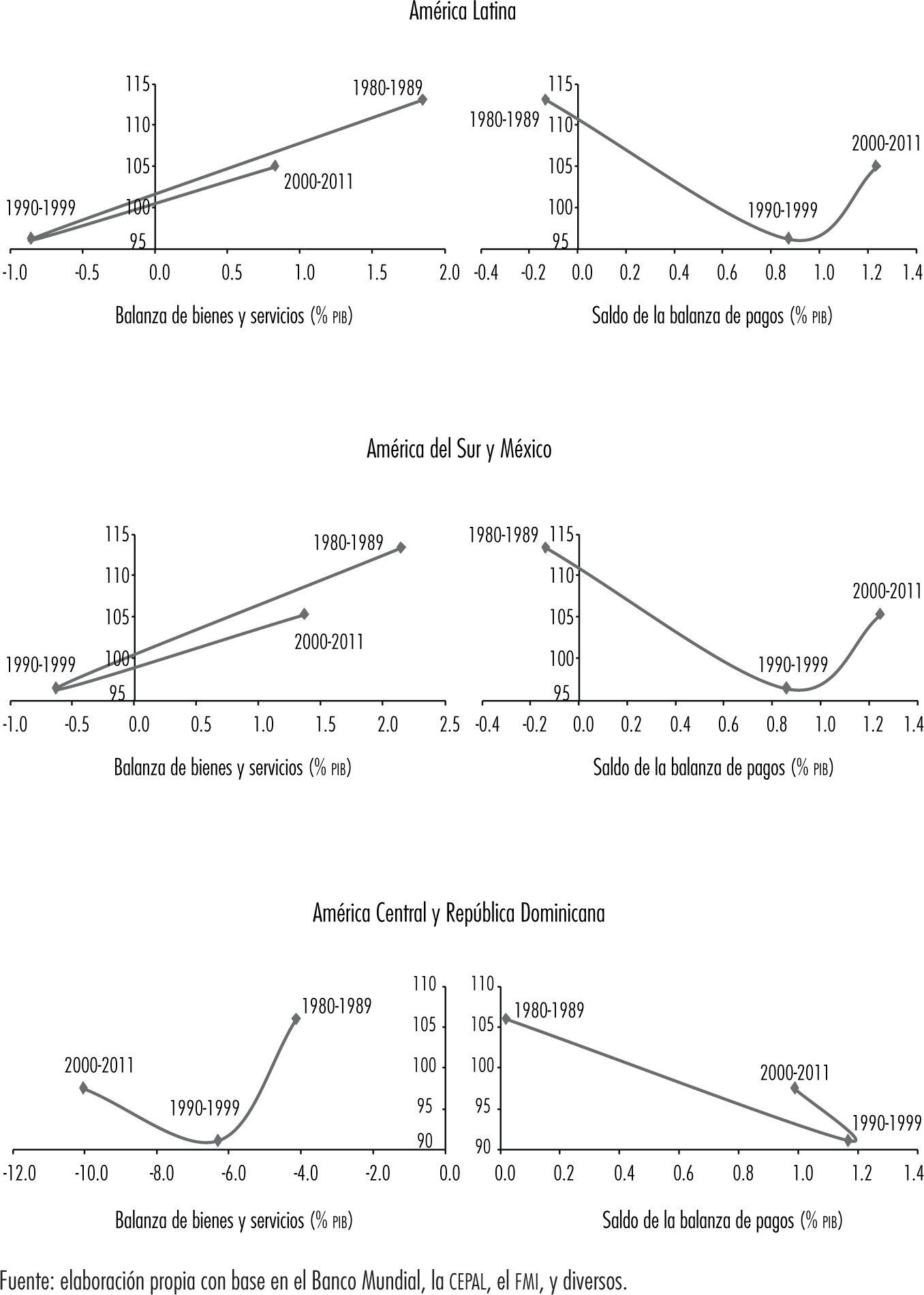

En la gráfica 1 se muestra tanto la trayectoria de los salarios reales y la balanza de bienes y servicios entre 1980-2011 —en la primera columna—, como la evolución de los salarios reales y el saldo de la balanza de pagos —en la segunda columna— de los diferentes grupos de países de América Latina para el mismo periodo. La información de los salarios reales se presenta en índice con año base 100 en el 2000, mientras que el balance entre las exportaciones e importaciones de bienes y servicios, y el saldo de la balanza de pagos están en porcentaje del pib de cada país como promedio de cada una de las tres décadas analizadas.

En todos los casos los salarios reales han sido más altos en la década 1980-1989 respecto de las de 1990-1999 y de 2000-2011, aunque los de la década 2000-2011 son, en todos los grupos analizados, superiores a los de la década 1990-1999. Los programas de ajuste estructural implantados en la mayoría de los países de América Latina, a partir de los ochenta, implicaron una contracción en los salarios reales que se observa más clara en la primera década posterior a éstos, mismos que se acompañaron con saldos negativos en las balanzas de bienes y servicios, como resultado de las aperturas comerciales aplicadas. Posteriormente, en la tercera década, las balanzas tienden a ser superavitarias, tanto por efecto precios y cantidades y esta situación se acompaña de salarios reales superiores a los de la década precedente.

El análisis anterior es válido para el subgrupo de América del Sur y México y para América Latina en conjunto. No es válido en el caso de América Central y República Dominicana. En éste, si bien la trayectoria de los salarios es similar a los grupos anteriores, la balanza de bienes y servicios es más negativa en la década 2000-2011 que en las anteriores. Estos países de menor tamaño aumentan sus déficit en las balanzas comerciales y de servicios en el tiempo, a diferencia de los ubicados en América del Sur y México. Los mayores desequilibrios requieren de financiamientos crecientes por medio de la cuenta financiera y de transferencias. De esta forma, los saldos de la balanza de pagos en promedio son positivos, aunque los del periodo 2000-2011 son menores a los del periodo precedente. América del Sur, México y América Latina mejoran continuamente sus saldos de la balanza de pagos a lo largo de los años con salarios reales inicialmente decrecientes y luego crecientes. Sin embargo, en el caso de América Central y República Dominicana el saldo promedio de la balanza de pagos es más positivo en 1990-1999, pero se reduce entre 2000-2011.

Fuente: elaboración propia con base en el Banco Mundial, la cepal, el fmi, y diversos.

En el cuadro 2 se observan cuatro casos para cada conjunto de variables (en sentido horario): mejora de salarios reales y de la balanza de bienes y servicios, deterioro en los salarios reales y mejora en la balanza de bienes y servicios, deterioros en los salarios reales y en la balanza de bienes y servicios, y deterioro de la balanza de bienes y servicios, y deterioro de la balanza de bienes y servicios y deterioro de la balanza de bienes y servicios y mejora de los salarios reales. En el caso de la balanza de pagos son cuatro escenarios: mejora del saldo de la balanza de pagos y en los salarios reales, también en la balanza de pagos pero deterioro en los salarios reales, deterioro en la balanza de pagos y caída en los salarios reales y deterioro en la balanza de pagos y mejora de los salarios reales. Entre paréntesis se presenta la distancia euclidiana de la posición final respecto de la inicial.1

Las economías que mejoran tanto su balanza de bienes y servicios y los salarios reales son en ese orden: Chile, Colombia, Argentina, Paraguay y Uruguay. En el caso contrario, deterioran su posición en ambas variables: Nicaragua, El Salvador, República Dominicana y Panamá. En situación intermedia, con deterioro en los salarios reales pero mejorando la balanza de bienes y servicios se ubican Venezuela, Perú, Brasil y Bolivia. En el grupo donde hay mejora en los salarios reales pero deterioro en la balanza de bienes y servicios se tiene a Honduras, Ecuador, Costa Rica, México y Guatemala. Al realizar la evaluación entre el salario real y el saldo de la balanza de pagos ningún país de América Latina ha deteriorado el saldo de la balanza de pagos entre 1980-1984 y 2005-2011.2

Modelo restringido por divisas y salarios realesSe ha seleccionado el modelo de Thirlwall (2003), como base para evaluar los efectos de la disponibilidad de divisas como restricción al crecimiento de las economías de América Latina. Al respecto, se desarrolla un modelo simple donde la disponibilidad de divisas se determina por las exportaciones reales de bienes y servicios, los flujos netos de ingresos, transferencias y la cuenta financiera neta, y una proporción del flujo de las reservas internacionales netas que en lugar de ser acumuladas se canalizarían hacia el apoyo del crecimiento económico. En el modelo más detallado se incorpora una función explicativa de las exportaciones donde se introduce el efecto de los salarios reales y del producto medio del trabajo, entre otras variables.

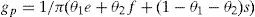

En la ecuación (1) se establece que la tasa de crecimiento del pib real (gp) es igual a la tasa de crecimiento del ingreso de divisas real (g1) por un parámetro que refleja el mayor crecimiento de las importaciones respecto del pib real (γ). La ecuación (2) establece que el parámetro anterior es una función inversa de la elasticidad de las importaciones reales respecto del pib real (π), que en el largo plazo tiende a tener valores entre 1 y 1.5, pero puede ser mayor en el corto plazo. La ecuación (3) establece que la tasa de crecimiento del ingreso de divisas real se explica por la suma ponderada (θ) del crecimiento de las exportaciones reales (e) y de las tasas de crecimiento real de los flujos de ingresos, transferencias y de la cuenta financiera neta (f). En la ecuación (4) se obtiene la forma reducida del primer modelo que permitiría determinar la tasa de crecimiento del pib potencial asociada a la restricción de divisas.

Los menores niveles de salarios reales de muchas de las economías latinoamericanas podrían explicar parte de la ganancia de reservas internacionales, en razón a que éstos implicarían menores niveles de importaciones.3 En tal dirección, la mejora de los salarios reales podría ser equivalente a que una proporción del incremento de las reservas internacionales netas (s) pueda canalizarse a apoyar el crecimiento económico. Para considerar este efecto se sustituye la ecuación (3) por la (5), obteniéndose la ecuación (6) como forma reducida del modelo.

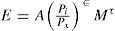

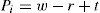

En el modelo más detallado se introduce una función explicativa de las exportaciones reales y de los precios que incorpora la evolución de las remuneraciones. Al respecto, se retoma la función de demanda por las exportaciones (E) que depende de los precios relativos de las exportaciones: precios internos (Pi), respecto de los precios externos (Px), medidos en una moneda común. Asimismo, las exportaciones también dependen del desempeño de la economía mundial (M). En la función de demanda de las exportaciones de la ecuación (7) se consideran dos elasticidades: la de precio de la demanda de exportaciones (∈) y la elasticidad ingreso, asociada a la demanda mundial (τ), donde ∈ < 0 y τ >0. Luego se toman logaritmos, se deriva respecto al tiempo y se expresa en términos de la tasa de crecimiento de las exportaciones de la ecuación (3), mientras que las otras variables son las tasas de crecimiento de las variables antes señaladas y sus elasticidades respectivas.

Se supone que los precios internos se determinan de acuerdo con la evolución de dos de sus componentes principales, los salarios reales (W), el producto medio del trabajo (R), y el margen de ganancias sobre el costo laboral: (1+ z) = T de la ecuación (9). De igual forma, se toman logaritmos, se deriva respecto al tiempo y se expresan las variables en términos de tasas de crecimiento. Después las ecuaciones (8) y (10) se reemplazan en la ecuación (6) para obtener la forma reducida del modelo ampliado.

De acuerdo a la ecuación (11) el aumento de la disponibilidad de divisas permitiría lograr mayores niveles de crecimiento del pib potencial, a menos que se eleve en mayor proporción la elasticidad de las importaciones reales respecto de éste. Un mayor crecimiento de los factores explicativos de las exportaciones reales de bienes y servicios, de los flujos de capital o de una fracción de las disponibilidades de divisas antes destinadas para acumular reservas internacionales son también fuentes de crecimiento económico. En el caso específico de los factores explicativos de las exportaciones reales de bienes y servicios, un incremento de los salarios reales, por encima del producto medio por trabajador, tendría un efecto negativo sobre las posibilidades de crecimiento de la economía, lo mismo que un incremento del margen de ganancia. Por otra parte, si se observa un alto crecimiento de la productividad del trabajo respecto del crecimiento de los salarios reales o se reduce el margen de ganancia de los sectores exportadores se eleva el potencial de crecimiento de las economías. En el anexo 1 se presenta una reseña de algunas aplicaciones previas del modelo de Thirlwall en América Latina.

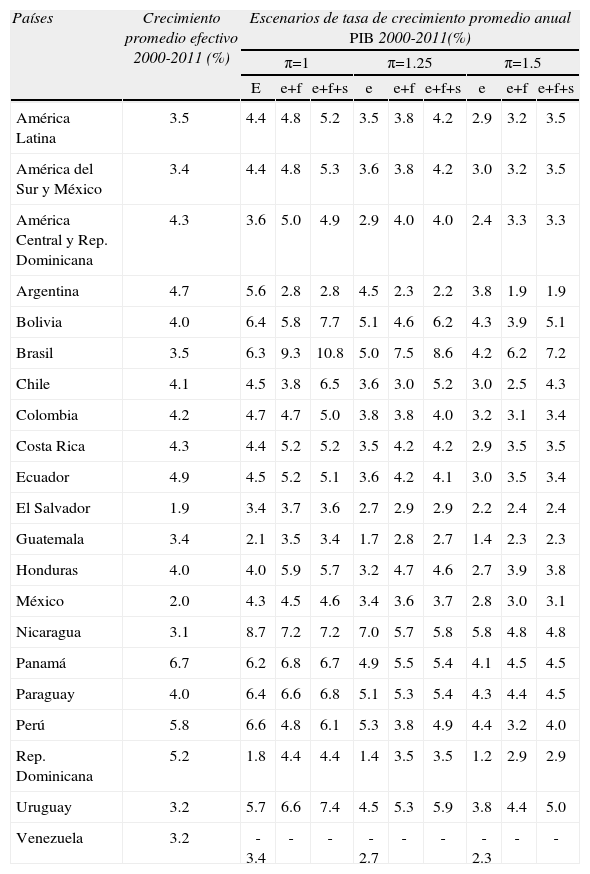

Ejercicios de simulación: Aprovechando la bonanza externaSe pretende comparar las tasas de crecimiento promedio del pib real efectivo observado en las diferentes economías latinoamericanas y los subconjuntos analizados entre 2000-2011, respecto de las tasas de crecimiento potenciales bajo diferentes escenarios. En el primer caso se considera que la elasticidad de las importaciones reales respecto del pib real sea 1, en el segundo caso 1.25 y en el tercero 1.5.4 En cada escenario se determina la tasa de crecimiento promedio potencial suponiendo que los ingresos reales de divisas son equivalentes a las exportaciones de bienes y servicios, de éstas más los flujos de ingresos y financieros netos considerados al agrupar las diferentes cuentas de la balanza de pagos.5 A la cuenta anterior se suma una proporción equivalente a la mitad del saldo de la balanza de pagos, bajo el supuesto que esas ganancias en reservas internacionales se podrían canalizar al crecimiento de pib real.6 El modelo que se utiliza es la forma reducida expresada en la ecuación (6) del apartado anterior.7

En el cuadro 3 se presentan los resultados de los tres escenarios del producto potencial con restricción externa respecto de la tasa de crecimiento del pib efectivo. En general, nos referiremos al escenario medio donde la elasticidad de las importaciones reales, respecto del pib real, es 1.25. En primer lugar, resulta relevante analizar el producto potencial y el efectivo por subgrupos. Al respecto, las economías de América Central y República Dominicana tuvieron una tasa de crecimiento efectiva superior a la potencial, razón por la cual no tendrían la capacidad para elevar su tasa de crecimiento. Ya están en los umbrales máximos de expansión de acuerdo a la restricción externa. En cambio, las economías de América del Sur y México han crecido por debajo de los niveles potenciales y, por tanto, tendrían márgenes de maniobra para mejorar su tasa de crecimiento efectiva. Asimismo, como resultado de la mayor aportación de este último grupo, el conjunto de América Latina tendría una capacidad de elevar su tasa de crecimiento anual en 0.32 puntos porcentuales hasta 3.82%, aprovechando la evolución del saldo de la balanza de pagos. Si se saca ventaja de la mitad de la ganancia anual de las reservas internacionales todas las economías de la región podrían crecer anualmente en 0.37 puntos porcentuales adicionales.

| Países | Crecimiento promedio efectivo 2000-2011 (%) | Escenarios de tasa de crecimiento promedio anual PIB 2000-2011(%) | ||||||||

| π=1 | π=1.25 | π=1.5 | ||||||||

| E | e+f | e+f+s | e | e+f | e+f+s | e | e+f | e+f+s | ||

| América Latina | 3.5 | 4.4 | 4.8 | 5.2 | 3.5 | 3.8 | 4.2 | 2.9 | 3.2 | 3.5 |

| América del Sur y México | 3.4 | 4.4 | 4.8 | 5.3 | 3.6 | 3.8 | 4.2 | 3.0 | 3.2 | 3.5 |

| América Central y Rep. Dominicana | 4.3 | 3.6 | 5.0 | 4.9 | 2.9 | 4.0 | 4.0 | 2.4 | 3.3 | 3.3 |

| Argentina | 4.7 | 5.6 | 2.8 | 2.8 | 4.5 | 2.3 | 2.2 | 3.8 | 1.9 | 1.9 |

| Bolivia | 4.0 | 6.4 | 5.8 | 7.7 | 5.1 | 4.6 | 6.2 | 4.3 | 3.9 | 5.1 |

| Brasil | 3.5 | 6.3 | 9.3 | 10.8 | 5.0 | 7.5 | 8.6 | 4.2 | 6.2 | 7.2 |

| Chile | 4.1 | 4.5 | 3.8 | 6.5 | 3.6 | 3.0 | 5.2 | 3.0 | 2.5 | 4.3 |

| Colombia | 4.2 | 4.7 | 4.7 | 5.0 | 3.8 | 3.8 | 4.0 | 3.2 | 3.1 | 3.4 |

| Costa Rica | 4.3 | 4.4 | 5.2 | 5.2 | 3.5 | 4.2 | 4.2 | 2.9 | 3.5 | 3.5 |

| Ecuador | 4.9 | 4.5 | 5.2 | 5.1 | 3.6 | 4.2 | 4.1 | 3.0 | 3.5 | 3.4 |

| El Salvador | 1.9 | 3.4 | 3.7 | 3.6 | 2.7 | 2.9 | 2.9 | 2.2 | 2.4 | 2.4 |

| Guatemala | 3.4 | 2.1 | 3.5 | 3.4 | 1.7 | 2.8 | 2.7 | 1.4 | 2.3 | 2.3 |

| Honduras | 4.0 | 4.0 | 5.9 | 5.7 | 3.2 | 4.7 | 4.6 | 2.7 | 3.9 | 3.8 |

| México | 2.0 | 4.3 | 4.5 | 4.6 | 3.4 | 3.6 | 3.7 | 2.8 | 3.0 | 3.1 |

| Nicaragua | 3.1 | 8.7 | 7.2 | 7.2 | 7.0 | 5.7 | 5.8 | 5.8 | 4.8 | 4.8 |

| Panamá | 6.7 | 6.2 | 6.8 | 6.7 | 4.9 | 5.5 | 5.4 | 4.1 | 4.5 | 4.5 |

| Paraguay | 4.0 | 6.4 | 6.6 | 6.8 | 5.1 | 5.3 | 5.4 | 4.3 | 4.4 | 4.5 |

| Perú | 5.8 | 6.6 | 4.8 | 6.1 | 5.3 | 3.8 | 4.9 | 4.4 | 3.2 | 4.0 |

| Rep. Dominicana | 5.2 | 1.8 | 4.4 | 4.4 | 1.4 | 3.5 | 3.5 | 1.2 | 2.9 | 2.9 |

| Uruguay | 3.2 | 5.7 | 6.6 | 7.4 | 4.5 | 5.3 | 5.9 | 3.8 | 4.4 | 5.0 |

| Venezuela | 3.2 | -3.4 | - | - | -2.7 | - | - | -2.3 | - | - |

Fuente: elaboración propia con base en el Banco Mundial y el FMI.

El componente principal que explicaría los ingresos de divisas de las economías de América del Sur y México serían las exportaciones de bienes y servicios, seguidos lejanamente por la mitad de las ganancias anuales de las reservas internacionales y, luego, por el consolidado de los ingresos, la transferencia y la cuenta financiera neta. En el caso de América Central y República Dominicana las exportaciones de bienes y servicios están en primer lugar, mientras que en la segunda posición se encuentra el consolidado de ingresos, transferencias y la cuenta financiera neta. No hay aportación de las reservas internacionales a los ingresos por divisas en este grupo de países. Para toda América Latina, entre 2000 y 2011, las cuentas financieras acumulan una aportación entre 3 y 4.5% del pib para los tres escenarios analizados. En el mismo periodo, la mitad de la ganancia anual de las reservas internacionales aportaría entre 3.4 y 5.2% del PIB acumulado.

Si se analiza la información por países destacaría Brasil, Uruguay, Nicaragua, Bolivia, México, Paraguay, Chile, El Salvador y Honduras como las economías que tendrían márgenes de acción para elevar sus tasas de crecimiento efectivas. En el otro lado, estarían Costa Rica, Colombia, Guatemala, Ecuador, Perú, Panamá, República Dominicana, Argentina y Venezuela que tendrían menores o nulos márgenes para hacerlo. La elevación de la productividad media del trabajo, por encima del crecimiento del salario real, es una fuente para el crecimiento del producto potencial con restricción externa de acuerdo a lo señalado en la ecuación (11) del apartado anterior.

En el caso de los países de América Central y República Dominicana la productividad crece por encima de los salarios reales entre 1981 y 1990 y posteriormente 2001-2005. Para América del Sur y México esto sucede entre 1986 y 2005, mientras que entre 1981-1985 y 2006-2011 los salarios reales crecieron por encima de la productividad. En todo el conjunto de las economías de América Latina ésta creció por arriba de los salarios reales entre 1986 y 2005, siendo el periodo de mayor crecimiento de la productividad respecto de los salarios reales entre 1986-1990. La evolución de esta variable acompañó al incremento del producto potencial de la economía.

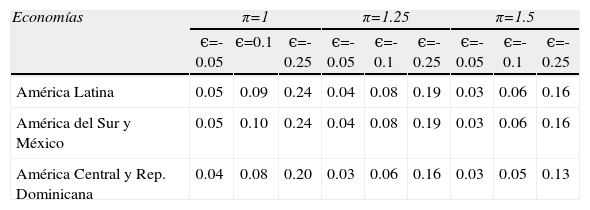

En el cuadro 4 se presenta un ejercicio de simulación para las dos subregiones y América Latina en su conjunto. Se simula que el crecimiento promedio de la productividad menos los salarios reales sea 1% promedio anual, suponiendo diferentes valores para la elasticidad precio de la demanda de las exportaciones : –0.05, –0.10 y –0.25, recordando que el valor de esta elasticidad para México fue -0.12. Al respecto, de acuerdo con la lógica del modelo, el crecimiento de la productividad del trabajo con respecto de los salarios podría contribuir a explicar el crecimiento del producto potencial de la región. Con una elasticidad precio de la demanda intermedia, bajo los tres escenarios de la elasticidad de las importaciones reales, el producto potencial de América Central y República Dominicana crecería entre 0.05 y 0.08%, anualmente. Si se trata de América del Sur y México fluctuaría entre 0.05 y 0.08%. En el caso de América Latina variaría entre 0.06 y 0.09%, anual.

| Economías | π=1 | π=1.25 | π=1.5 | ||||||

| ϵ=-0.05 | ϵ=0.1 | ϵ=-0.25 | ϵ=-0.05 | ϵ=-0.1 | ϵ=-0.25 | ϵ=-0.05 | ϵ=-0.1 | ϵ=-0.25 | |

| América Latina | 0.05 | 0.09 | 0.24 | 0.04 | 0.08 | 0.19 | 0.03 | 0.06 | 0.16 |

| América del Sur y México | 0.05 | 0.10 | 0.24 | 0.04 | 0.08 | 0.19 | 0.03 | 0.06 | 0.16 |

| América Central y Rep. Dominicana | 0.04 | 0.08 | 0.20 | 0.03 | 0.06 | 0.16 | 0.03 | 0.05 | 0.13 |

Fuente: elaboración propia con base en el Banco Mundial, la CEPAL, el FMI y The Conference Board.

Los resultados serían mayores si la elasticidad del precio de la demanda fuera más elástica, si la elasticidad de las importaciones reales al pib real fuera más reducida y cuando el incremento de la productividad es mayor. Si la productividad del trabajo menos el salario real crece a 2% anual, con una elasticidad de las importaciones respecto del pib real de 1.25, el producto potencial de América Latina crecería a 0.15% anual.

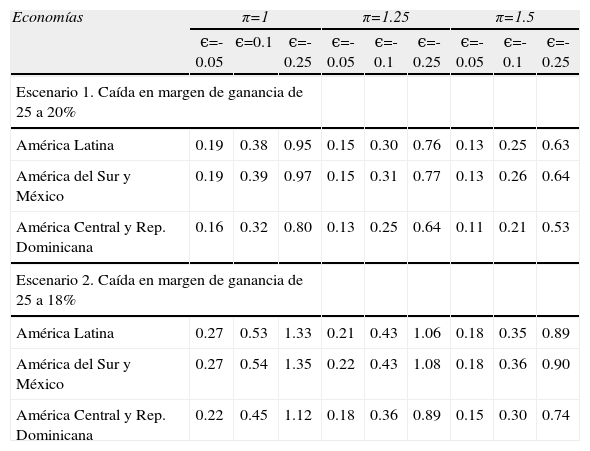

En el cuadro 5 se presenta otro ejercicio de simulación. En este caso se propone que se reduzca el margen de ganancia de los diferentes sectores exportadores de las economías latinoamericanas. Al respecto, ante la carencia de información microeconómica se supone que éste tendría, en promedio, un nivel de 25%,8 mismo que en los ejercicios podría bajar a 20 y 18%. La disminución del margen de ganancia no debería entenderse como una reducción de las utilidades en términos absolutos, ya que éstas podrían permitir mayores volúmenes de ventas con un menor margen unitario o mayores utilidades como resultado de menos costos agregados por el efecto de economías en escala asociados a un mayor nivel de producción y ventas.

| Economías | π=1 | π=1.25 | π=1.5 | ||||||

| ϵ=-0.05 | ϵ=0.1 | ϵ=-0.25 | ϵ=-0.05 | ϵ=-0.1 | ϵ=-0.25 | ϵ=-0.05 | ϵ=-0.1 | ϵ=-0.25 | |

| Escenario 1. Caída en margen de ganancia de 25 a 20% | |||||||||

| América Latina | 0.19 | 0.38 | 0.95 | 0.15 | 0.30 | 0.76 | 0.13 | 0.25 | 0.63 |

| América del Sur y México | 0.19 | 0.39 | 0.97 | 0.15 | 0.31 | 0.77 | 0.13 | 0.26 | 0.64 |

| América Central y Rep. Dominicana | 0.16 | 0.32 | 0.80 | 0.13 | 0.25 | 0.64 | 0.11 | 0.21 | 0.53 |

| Escenario 2. Caída en margen de ganancia de 25 a 18% | |||||||||

| América Latina | 0.27 | 0.53 | 1.33 | 0.21 | 0.43 | 1.06 | 0.18 | 0.35 | 0.89 |

| América del Sur y México | 0.27 | 0.54 | 1.35 | 0.22 | 0.43 | 1.08 | 0.18 | 0.36 | 0.90 |

| América Central y Rep. Dominicana | 0.22 | 0.45 | 1.12 | 0.18 | 0.36 | 0.89 | 0.15 | 0.30 | 0.74 |

Fuente: elaboración propia con base en el Banco Mundial, la CEPAL, el FMI y The Conference Board.

Para el escenario medio de una elasticidad de las importaciones reales respecto del pib real de 1.25 y de una del precio de la demanda de exportaciones de –0.1 el producto potencial de América Central y República Dominicana se incrementaría entre 0.25 y 0.36%. Si se tratara de América del Sur y México ésta se elevaría entre 0.31 y 0.43%. En el caso de toda América Latina el aumento del pib potencial estaría entre 0.3 y 0.43%. Si la elasticidad de las importaciones reales al pib real es 1.5, el producto potencial de América Central y República Dominicana se elevaría entre 0.21 y 0.3%. En el caso de América del Sur y México entre 0.26 y 0.36%. Si se trata de América Latina el aumento del producto potencial sería entre 0.25 y 0.35%. En definitiva, la reducción de los márgenes de ganancia elevaría el PIB potencial de las diferentes economías latinoamericanas. El efecto sobre el PIB potencial sería neutro si se propusiera elevar los salarios reales teniendo como contrapartida la reducción de los márgenes de ganancia unitarios.

ConclusionesA pesar de su importancia, no hay muchos estudios que evalúen el desempeño conjunto de la evolución de los salarios reales y la balanza de pagos. Lo que es claro, es que a propósito de los programas de ajuste estructural aplicados a la mayoría de los países de América Latina a partir de los años ochenta, estos priorizaron la esfera macroeconómica, como el equilibrio en las finanzas públicas, reducción de la inflación o la mejora de la balanza de pagos en desmedro de la evolución de los salarios reales, mismos que se convirtieron en una variable residual de la política económica.

La separación entre el análisis de la evolución de los salarios reales y la balanza de pagos tiene su explicación en el enfoque macroeconómico neoclásico donde dicha vinculación es remota e indirecta. Este es el paradigma básico de quienes diseñaron e implantaron los programas de ajuste en América Latina. Aún en el caso de las extensiones al modelo keynesiano, la vinculación entre ambas variables no es tan cercana. Los salarios son parte de la demanda agregada y, al crecer éstos, las importaciones aumentan, por lo que se deterioraría la balanza en cuenta corriente y la balanza de pagos. Con Kalecki, y en particular, con los modelos postkeynesianos, la relación se hace transparente y directa. La mejora de las remuneraciones puede afectar los precios, dependiendo de la evolución de la productividad del trabajo. Sin embargo, aumenta la participación en el ingreso, que eleva la demanda y el nivel del producto, afectando negativamente la balanza en cuenta corriente y la de pagos.

La información estadística sobre los saldos de la balanza de pagos de todas las economías de América Latina muestra una mejora a lo largo del tiempo. Sin embargo, en la década inicial de los ochenta se parte de un ligero saldo negativo asociado a la crisis de la deuda y los menores flujos de inversión extranjera. Es interesante anotar que los flujos financieros netos son importantes en la década de los noventa y de ahí son menores, razón por la cual la principal fuente de divisas son las exportaciones de bienes y servicios.

Hay muchas particularidades en las diferentes economías de la región, pero también se puede distinguir un comportamiento y desempeño más homogéneo cuando subdividimos la región en dos partes; por un lado, los países de América Central y República Dominicana que tienden a mostrar desequilibrios importantes en las balanzas de bienes y servicios y movimientos financieros compensatorios superiores, con saldos en las balanzas de pagos menores respecto del otro grupo de economías de América del Sur y México. Estas últimas tienden a mostrar balanzas de bienes y servicios positivas, con menores aportaciones de las cuentas financieras, pero con saldos de la balanza de pagos superiores al otro grupo de países analizados.

Es evidente que los saldos de las balanzas de pagos de las economías de América Latina han aumentado en lo que va del presente siglo. También han mejorado los salarios reales pero sin llegar a los niveles previos de la década de los ochenta. Fue en la década de los noventa cuando se observaron los salarios reales más reducidos.

La mejora de las balanzas de pagos regionales genera espacios para mejorar los salarios reales en especial para las economías que aún observan deterioro en los mismos. Aquí destacarían Nicaragua, Venezuela, Perú, El Salvador, Brasil, Bolivia, República Dominicana y Panamá. En el otro grupo estarían las economías que han mejorado, tanto sus salarios reales como sus balanzas de pagos, pero donde podría haber algún margen de maniobra. El modelo de Thirlwall permite calcular el producto potencial de las diferentes economías latinoamericanas tomando en cuenta la disponibilidad de divisas de las exportaciones de bienes y servicios, el saldo de la balanza de pagos que suma a las exportaciones la cuenta de ingresos y financiera neta, y la posibilidad de aprovechar una fracción de la ganancia de las reservas internacionales acumuladas a partir del presente siglo. También posibilita realizar ejercicios de simulación de los efectos de crecimientos de la productividad del trabajo respecto del aumento de los salarios reales y de la reducción de los márgenes de ganancia de las empresas exportadoras latinoamericanas.

Con el modelo anterior, aplicado para el periodo 2000-2011, se determina que las economías de América Central y República Dominicana tuvieron una tasa de crecimiento efectiva superior a la potencial, razón por la cual no tendrían la capacidad para elevar su tasa de crecimiento. Ya están en los umbrales máximos de expansión de acuerdo a la restricción externa. En cambio, las economías de América del Sur y México han crecido por debajo de los niveles potenciales y por tanto tendrían márgenes de maniobra para mejorar su tasa de crecimiento efectiva. Asimismo, si se aprovechara una fracción de la ganancia anual de las reservas internacionales, todas las economías de la región podrían crecer más anualmente; el mayor crecimiento de la productividad media del trabajo por encima del aumento de los salarios reales parece también haber contribuido al crecimiento del producto potencial de las economías de la región, mediante su aportación a mejorar el potencial exportador. De la misma forma, la reducción de los márgenes de ganancia de las empresas exportadoras contribuiría a elevar la competitividad exportadora al reducir los precios internos.

En el documento se propone una política que aprovechando la mejoría de las cuentas externas eleve los salarios reales sin afectar el potencial exportador y de crecimiento de las economías latinoamericanas. Al respecto, esto es posible mediante un ajuste compensado que aumente las remuneraciones pero al mismo tiempo se acompañe naturalmente con una reducción de los márgenes de ganancia unitarios. Con esta propuesta se rehabilita el papel de las remuneraciones como instrumento de política económica. Asimismo, no se afectan necesariamente las utilidades agregadas, por las mayores economías en escalas como resultado de los niveles de ventas internas más altos debido a la mayor cuota de las remuneraciones en el ingreso y la mayor productividad del trabajo de acuerdo al enfoque poskeynesiano.

No se discuten específicamente los instrumentos directos e indirectos para lograr que los salarios reales sean más elevados, pero lo que es claro es que se tienen los espacios para incrementarlos. Asimismo, el potencial de crecimiento de las economías latinoamericanas sería mayor si se aprovecha parte de la ganancia de las reservas internacionales obtenidas en la última década, haciendo frente a la apreciación de las principales monedas regionales. Los detalles por país de estas propuestas, analizando los efectos sobre las reservas, la evolución de los tipos de cambio reales y de la productividad, entre otros, rebasan los alcances de este artículo.

Anexo 1. Algunas aplicaciones del modelo de thirlwall en América latinaPacheco-López (2009), Madrueño (2009) y Jiménez (2010), realizan balances de los principales resultados de la aplicación del modelo de Thirlwall para diferentes economías latinoamericanas. Al respecto, la primera autora utiliza el modelo como parte de un estudio para analizar los efectos de la apertura comercial en la región, concluyendo que ésta ha sido un fracaso (con excepción de Chile y Venezuela), en la medida que la tasa de crecimiento de las exportaciones ha aumentado en menor proporción que la elasticidad ingreso de la demanda de importaciones. De esta forma la tasa de crecimiento del pib potencial se ha reducido en lugar de aumentar.

Madrueño tiene conclusiones similares a las de Pacheco-López y anota que prácticamente todos los estudios confirman la eficacia del modelo hasta los primeros años del siglo xxi. Se concluye que ha habido un deterioro en la mayoría de las economías con excepción de Chile y en algunos periodos de Venezuela. La experiencia generalizada es el incremento sustancial de la elasticidad ingreso de la demanda de importaciones posterior a la liberalización comercial. Sin embargo, hay un desacuerdo respecto al papel que tiene el tipo de cambio, los flujos netos de capital y las fricciones del lado de la oferta.9 Por último, Jiménez (2010) presenta una síntesis de los trabajos realizados para las economías desarrolladas y Perú, en particular, donde confirma que la principal restricción al crecimiento económico es la externa.

AgradecimientosSe agradece el apoyo de Favio Leiva Cárdenas, Brian Cevallos Fujiy y Juan de Dios Cárdenas como asistentes del proyecto. Asimismo, se reconocen los comentarios de Patricia del Hierro Carrillo y de los dictaminadores anónimos que permitieron mejorar el documento. Sin embargo, todos los problemas que subsistan son de exclusiva responsabilidad del autor.

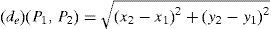

1 La distancia euclidiana entre dos puntos y de coordenadas y respectivamente es (de) entre dos puntos P1 y P2 de coordenadas (x1, y1) y (x2, y2), respectivamente es

Trayectoria entre el primero y último quinquenio de todo el periodo bajo análisis.

3En rigor la ganancia en reservas se podría producir por mayores exportaciones especialmente asociadas a la mejora de los términos de intercambio, a menores niveles de importación por menores niveles de demanda y una mayor entrada por la cuenta financiera neta y otras partidas asociadas.

4Los valores para la elasticidad de las importaciones reales respecto del pib real entre 1 y 1.5 son razonables si se supone que no habría una apreciación pronunciada en los tipos de cambio real al reorientar parte de la ganancia en las reservas internacionales al crecimiento económico.

5En este caso corresponden a los ingresos más transferencias, cuenta financiera neta, errores y omisiones de las balanzas de pagos. Tanto esta cuenta como la relativa a la proporción del saldo de la balanza de pagos se convierten a términos reales considerando el deflactor del pib de Estados Unidos.

6Muchas economías latinoaméricanas han acumulado volúmenes de reservas internacionales por encima de los “niveles óptimos”, mismas que pudieron canalizarse al crecimiento económico (Alarco, 2011a).

7Los ponderadores se calculan con la información promedio del año 2000 y 2011 y cuando las series estadísticas de los flujos financieros y los saldos de la balanza de pagos entre 1980-2011 son muy variables se aplica el filtro Hodrick-Prescott para obtener las tendencias en dichas variables y de ahí obtener las tasas de crecimiento promedio entre 2000-2011.

8Tasa inferior al margen de ganancia libre de impuestos de 27.2% del sector empresarial peruano, entre 2005-2008, donde hay una presencia significativa de empresas del sector minero extractivo y los hidrocarburos (Alarco, 2011b).

9En el caso de México el autor calcula una elasticidad de la demanda de las exportaciones respecto a los precios relativos de -0.12 y una elasticidad de la demanda de exportaciones respecto a la demanda mundial de 4.05.

La distancia euclidiana entre dos puntos y de coordenadas y respectivamente es (de) entre dos puntos P1 y P2 de coordenadas (x1, y1) y (x2, y2), respectivamente es

En rigor la ganancia en reservas se podría producir por mayores exportaciones especialmente asociadas a la mejora de los términos de intercambio, a menores niveles de importación por menores niveles de demanda y una mayor entrada por la cuenta financiera neta y otras partidas asociadas.

Los valores para la elasticidad de las importaciones reales respecto del pib real entre 1 y 1.5 son razonables si se supone que no habría una apreciación pronunciada en los tipos de cambio real al reorientar parte de la ganancia en las reservas internacionales al crecimiento económico.

En este caso corresponden a los ingresos más transferencias, cuenta financiera neta, errores y omisiones de las balanzas de pagos. Tanto esta cuenta como la relativa a la proporción del saldo de la balanza de pagos se convierten a términos reales considerando el deflactor del pib de Estados Unidos.

Muchas economías latinoaméricanas han acumulado volúmenes de reservas internacionales por encima de los “niveles óptimos”, mismas que pudieron canalizarse al crecimiento económico (Alarco, 2011a).

Los ponderadores se calculan con la información promedio del año 2000 y 2011 y cuando las series estadísticas de los flujos financieros y los saldos de la balanza de pagos entre 1980-2011 son muy variables se aplica el filtro Hodrick-Prescott para obtener las tendencias en dichas variables y de ahí obtener las tasas de crecimiento promedio entre 2000-2011.

Tasa inferior al margen de ganancia libre de impuestos de 27.2% del sector empresarial peruano, entre 2005-2008, donde hay una presencia significativa de empresas del sector minero extractivo y los hidrocarburos (Alarco, 2011b).

En el caso de México el autor calcula una elasticidad de la demanda de las exportaciones respecto a los precios relativos de -0.12 y una elasticidad de la demanda de exportaciones respecto a la demanda mundial de 4.05.