El presente artículo analiza algunos elementos cualitativos sobre la velocidad del dinero en México durante el período 1980–2014 con cuatro temas principales: la evolución del nivel de los agregados (base monetaria, M1 y M2), la de la velocidad del dinero, el vínculo entre dinero y precios y el vínculo entre el dinero y su velocidad con una conjetura principal: que la velocidad del dinero en México ha sido estable durante un prolongado período de tiempo, sobre todo si se toma en cuenta la de Estados Unidos, a pesar de la inestabilidad real y nominal de las variables críticas y la precariedad de las series monetarias disponibles.

This paper analyzes some qualitative topics on the velocity of money in Mexico dur-ing the period 1980–2014 with four main themes: the evolution of the level of ag-gregates (monetary base, M1 and M2), the velocity of money, the link between money and prices and the link between money and his velocity with a main conjecture: that the velocity of money in Mexico has been stable for a long time, especially if one considers the US velocity, despite real and nominal instability of the critical variables and the precariousness of the available monetary series.

¿Qué tan rápido el dinero cambia de manos en una economía? De la respuesta a esta pregunta se ha ocupado la literatura monetaria de manera intensa y detallada hace siglos, pero es la modalidad que desarrolló Irving Fisher la que fue imponiéndose en Estados Unidos. En ella la velocidad del dinero no es más que el cociente que resulta de dividir el ingreso nominal entre un cierto agregado monetario representativo, y el alza del valor de dicho cociente es sinónimo de una mayor velocidad. A pesar de que existen innumerables factores que afectan esta variable los teóricos han aislado algunos de ellos, al considerarlos más relevantes, y han obtenido frutos intelectuales diferenciados y prescripciones de política contrastantes. Aunque en diversos informes del banco central mexicano se le ha desenfatizado, aquí se presupone que el tema es todavía de gran relevancia.

El primer acápite de este trabajo, en ese talante, se ocupa de trazar su conjetura básica: que la velocidad del dinero en México ha sido estable durante un prolongado período de tiempo, sobre todo si se toma en cuenta la de Estados Unidos; y que a pesar de dos factores negativos presentes en nuestra economía: la inestabilidad real y nominal de las variables críticas y la precariedad de las series monetarias disponibles, sí se pueden obtener algunos resultados cualitativos de interés. El segundo acápite desmenuza cuatro tópicos conexos: la evolución del nivel de los agregados, la de la velocidad del dinero, el vínculo entre dinero y precios y el vínculo entre el dinero y su velocidad. Las reflexiones finales sintetizan los resultados de carácter más general.

IContrastación internacional: variables y series, 1960–2014La ecuación tradicional de la teoría de la cantidad de dinero que se popularizara con Irving Fisher, MV=PQ (donde la multiplicación de M, el acervo de dinero, por V, la velocidad de circulación, debe ser igual a la multiplicación de P, los precios, por Q, el producto total), constituye el punto de partida para analizar qué es lo que pasa con la velocidad del dinero. Si despejásemos para la velocidad la ecuación tendríamos que V=PQ/M, es decir, la velocidad (V) es igual al cociente que resulta de dividir el producto interno bruto (pib) nominal (PQ) entre la oferta monetaria (M) (medida, regularmente, con algún agregado monetario representativo). De modo que para hacer una contrastación internacional histórica entre Estados Unidos y México en la materia es necesario revisar las definiciones de cada una de las variables que conforman la ecuación de la cantidad de dinero.

Primeramente, y aunque los enunciados son muy parecidos, el pib a precios corrientes, o pib nominal, de acuerdo con la Oficina de Análisis Económico (Bureau of Economic Analysis) de Estados Unidos se define como “el valor de mercado de los bienes y servicios generados por el trabajo y las propiedades localizadas en Estados Unidos”; en México, de acuerdo con el banco central, el pib nominal se define como “la suma de los valores monetarios de los bienes y servicios producidos en un país durante un ejercicio” o “como la diferencia entre el valor bruto de la producción menos el valor de los bienes y servicios (consumo intermedio) que se usan en el proceso productivo”(Banco de México, 2015b). La inflación en México, por su parte, se define como “la tasa de crecimiento promedio de un período a otro de los precios de una canasta de bienes y servicios”, y el índice nacional de precios al consumir mide “a través del tiempo la variación de los precios de una canasta de bienes y servicios representativa del consumo de los hogares mexicanos” (Banco de México, 2015b).

La misma similitud la encontramos con la definición del agregado monetario M1. En Estados Unidos se calcula sumando el dinero en circulación, los cheques de viajero de emisores no bancarios y los depósitos a la vista, “cada uno ajustado estacionalmente por separado”, según la Junta de Gobernadores del Sistema de la Reserva Federal (Fed). La Fed de San Luis lo define como “la oferta monetaria del efectivo en circulación (billetes y monedas, cheques de viajero [de los emisores no bancarios], la demanda de depósitos y los depósitos a la vista)”; en México, el banco central lo define como el “compuesto por los billetes y monedas en poder del público, las cuentas de cheques en poder de residentes del país y los depósitos en cuenta corriente” (Banco de México, 2015b).

Específicamente en la sección número dos (sobre agregados monetarios y precios, 1988–2014) se tomarán en cuenta las siguientes definiciones de los agregados monetarios y de los precios. De acuerdo con el Banco de México (2015b), la base monetaria “por el lado de sus usos, se define como la suma de billetes y monedas en circulación más el saldo neto acreedor de las cuentas corrientes que el Banco de México lleva a las instituciones de crédito; por el lado de sus fuentes, como la suma de los activos internacionales netos en moneda nacional y el crédito interno neto” y el agregado monetario M2 incluye a M1 (definido líneas arriba), más la captación bancaria de residentes, los valores públicos y privados en poder de residentes y los fondos para el retiro.

¿Pero cómo se define la velocidad en cada país considerado? En Estados Unidos, de acuerdo con la Fed de San Luis, “es la frecuencia con la cual una unidad de dinero es usada para comprar bienes y servicios producidos domésticamente en determinado período de tiempo”, o es también “el número de veces que un dólar se gasta para comprar bienes y servicios por unidad de tiempo”. El Banco de México utiliza en su página electrónica la definición de “velocidad de circulación” propuesta por el Comité de Sistemas de Pago y Liquidación (2003) del Banco de Pagos Internacionales en el Glosario de términos utilizados en los sistemas de pago y liquidación: es “el promedio de veces que una unidad de medida del dinero (calculada, por ejemplo, por un agregado monetario) rota en un período determinado”.

Una segunda interrogante a aclarar es: ¿cuáles son las características de las series que se utilizaron? El pib nominal que se usó para el caso de Estados Unidos está disponible del primer trimestre de 1947 al tercer trimestre de 2014, para el agregado monetario M1 se utilizó la serie mensual de enero de 1959 a diciembre de 2014 y para la velocidad de M1 se utilizó la tasa trimestral ajustada estacionalmente del primer trimestre de 1959 al cuarto trimestre de 2014, todos del sistema fred. Para estudiar el caso mexicano se consideraron la serie del pib del sistema fred desde el primer trimestre de 1980 al tercer trimestre de 2014 y la serie del agregado monetario M1 de enero de 1977 a octubre de 2014. El sistema fred no tiene una serie —como sí la tiene para Estados Unidos— de la velocidad de M1, sino que se obtuvo de dividir el PIB a precios corrientes entre el agregado monetario M1.

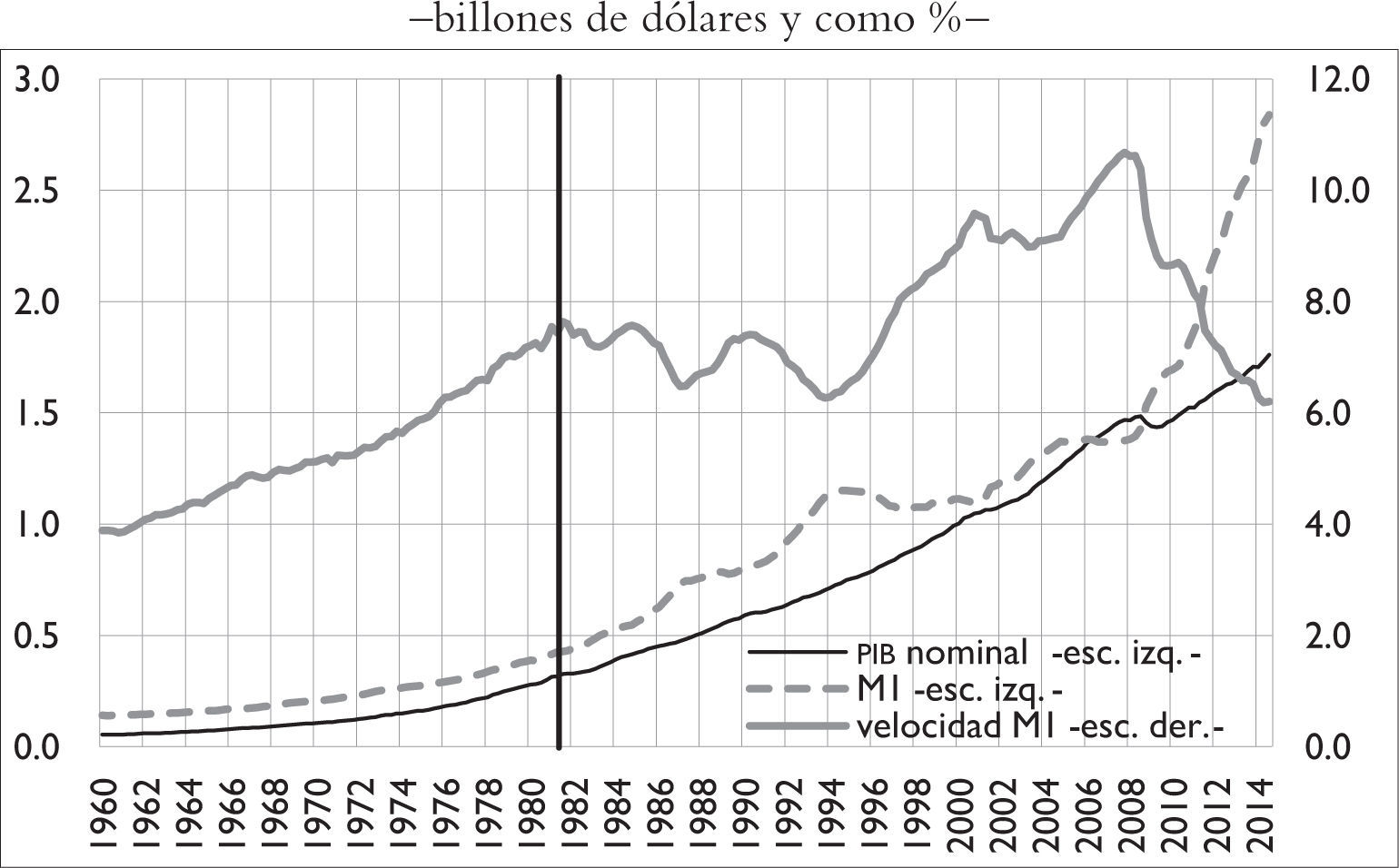

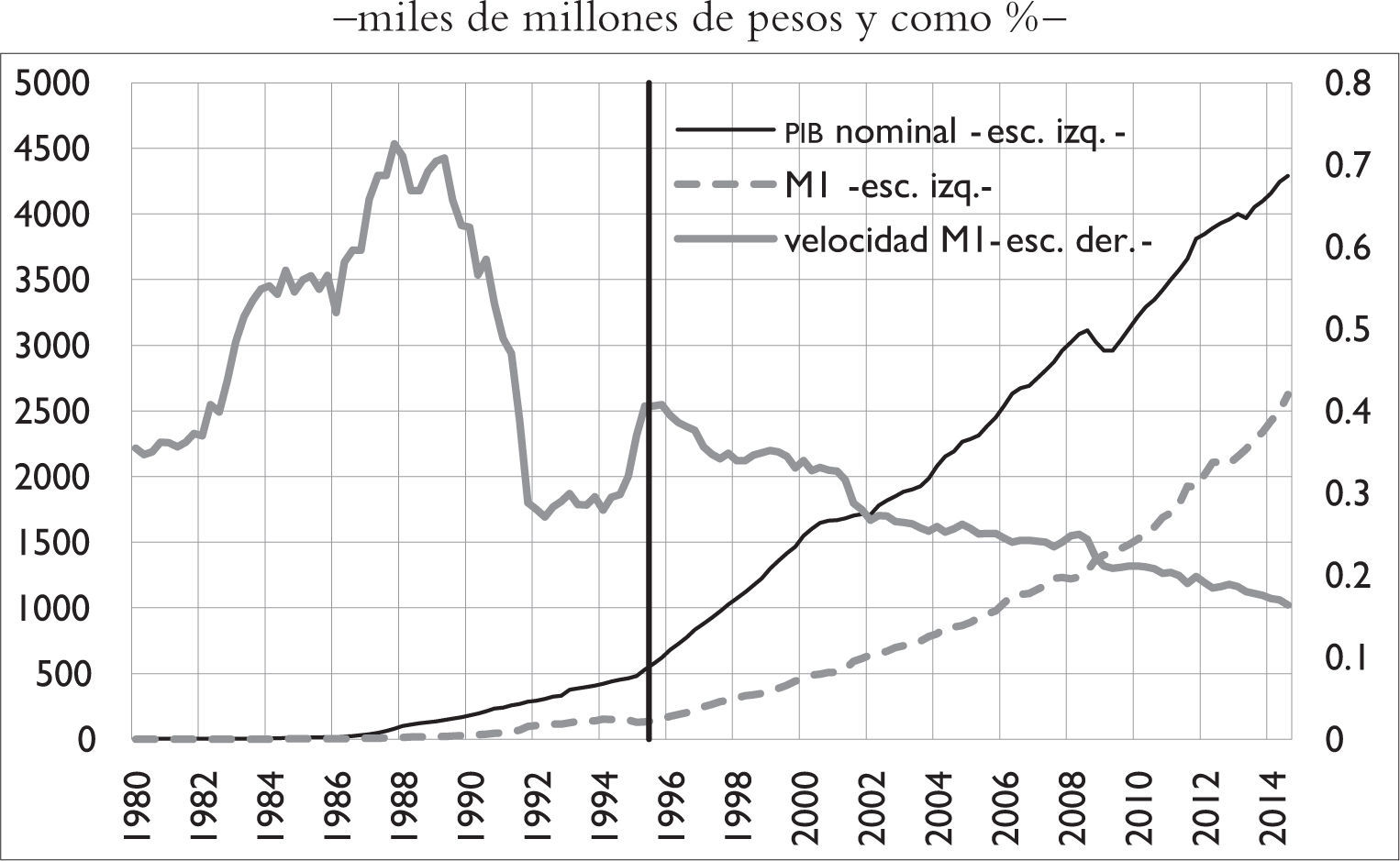

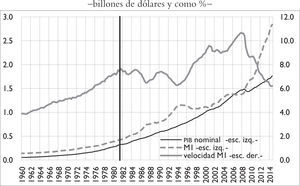

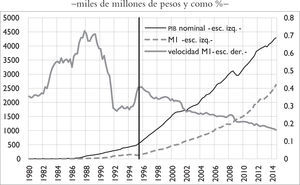

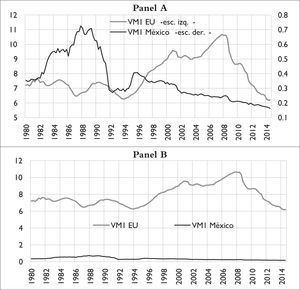

Con las precisiones anteriores, en lo que respecta a la evolución de las velocidades, no hay entre ambos países una asociación distinguible a primera vista. En Estados Unidos se pueden identificar cuatro ciclos durante 1960–2014: 1) de “estabilidad”, que va de 1960 a 1980; 2) otro de oscilaciones ligeramente declinantes, con dos pequeñas altas y bajas, de 1981 a 1995; 3) un período alcista de 1996 a 2008 y 4) uno completamente descendente de 2009 a 2014 (llegando, incluso, a los mismos niveles observados en 1994). En México se pueden identificar dos fases durante 1980–2014: 1) una de altas y bajas de 1980 a 1995 y 2) una claramente descendente de 1996 a 2014. El comportamiento del PIB nominal y del agregado M1 tienen una tendencia alcista durante los períodos considerados en ambos países, con una pequeña diferencia: a partir de 2009 el agregado M1 se disparó en Estados Unidos como reflejo de la política monetaria no convencional alentada por la Fed (véanse gráficas 1 y 2).

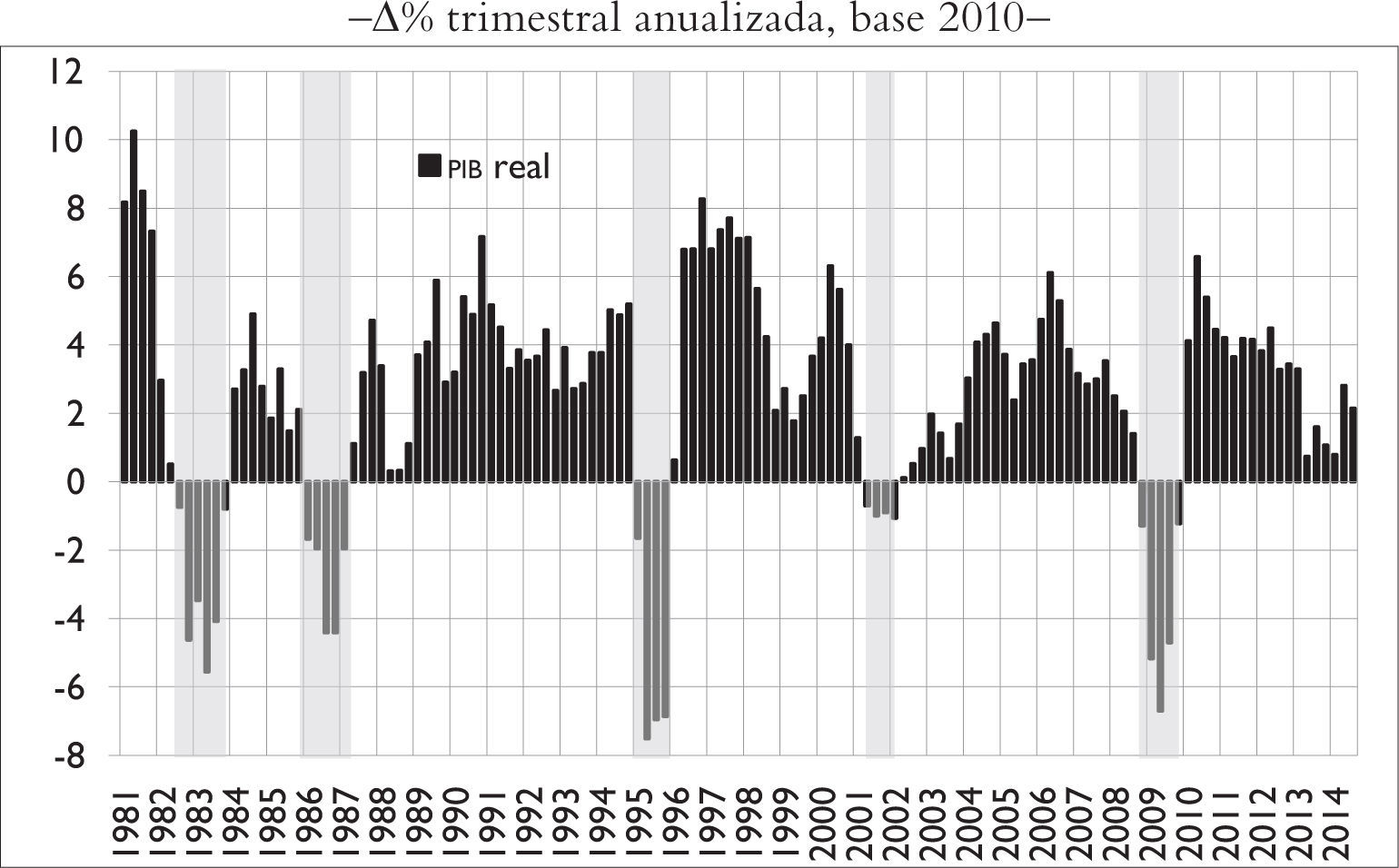

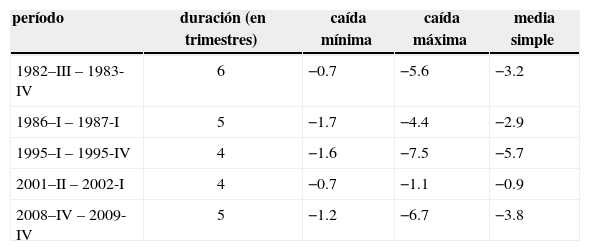

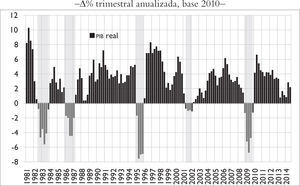

La contrastación anterior de las velocidades se da en un contexto doblemente problemático para México: el empírico y el institucional. Por una parte, el desempeño volátil de las variables reales y nominales clave ha lastrado el bienestar de los mexicanos durante varias décadas1 y, por otra, las series históricas sensibles para el análisis monetario presentan un respaldo institucional insuficiente, como veremos. Yendo a las variables: las caídas del producto mexicano real durante las últimas tres décadas y poco más son cinco, y sólo una de ellas es menor, esto es, se ubica en las proximidades de 1%; de las otras cuatro caídas dos son mayores a 6% y dos más son mayores a 4% (véase gráfica 3). Si el producto de largo plazo de la economía mexicana es de 3.5%, aproximadamente, cuatro de cinco recesiones han sido mayores a ese valor con signo negativo, por lo que pueden definirse como profundas o, si se quiere, intensas.

Si suponemos que los comovimientos del producto total mexicano con el producto industrial de Estados Unidos no anulan la hipótesis de que los ciclos económicos se originan en choques monetarios, el promedio grueso de una recesión (en el sentido aquí utilizado: una variación trimestral anualizada negativa de más de dos trimestres consecutivos) cada seis años no habla bien de la gestión del instituto emisor, amén de que cada recesión se ha extendido, al menos, cuatro trimestres, siendo las dos más intensas la de mediados de los noventa, específicamente la de 1995 (con una caída máxima de 7.5%), y la más reciente de 2008–2009 (con una contracción máxima de 6.7%). En ambos casos, utilizando la caída máxima o la media simple de los períodos, la economía se contrajo, en términos absolutos, más que el PIB potencial (véase cuadro 1).

México: períodos recesivos, 1982–2009 —base 2010—.

| período | duración (en trimestres) | caída mínima | caída máxima | media simple |

|---|---|---|---|---|

| 1982–III – 1983-IV | 6 | −0.7 | −5.6 | −3.2 |

| 1986–I – 1987-I | 5 | −1.7 | −4.4 | −2.9 |

| 1995–I – 1995-IV | 4 | −1.6 | −7.5 | −5.7 |

| 2001–II – 2002-I | 4 | −0.7 | −1.1 | −0.9 |

| 2008–IV – 2009-IV | 5 | −1.2 | −6.7 | −3.8 |

* Del conjunto de las observaciones del período.

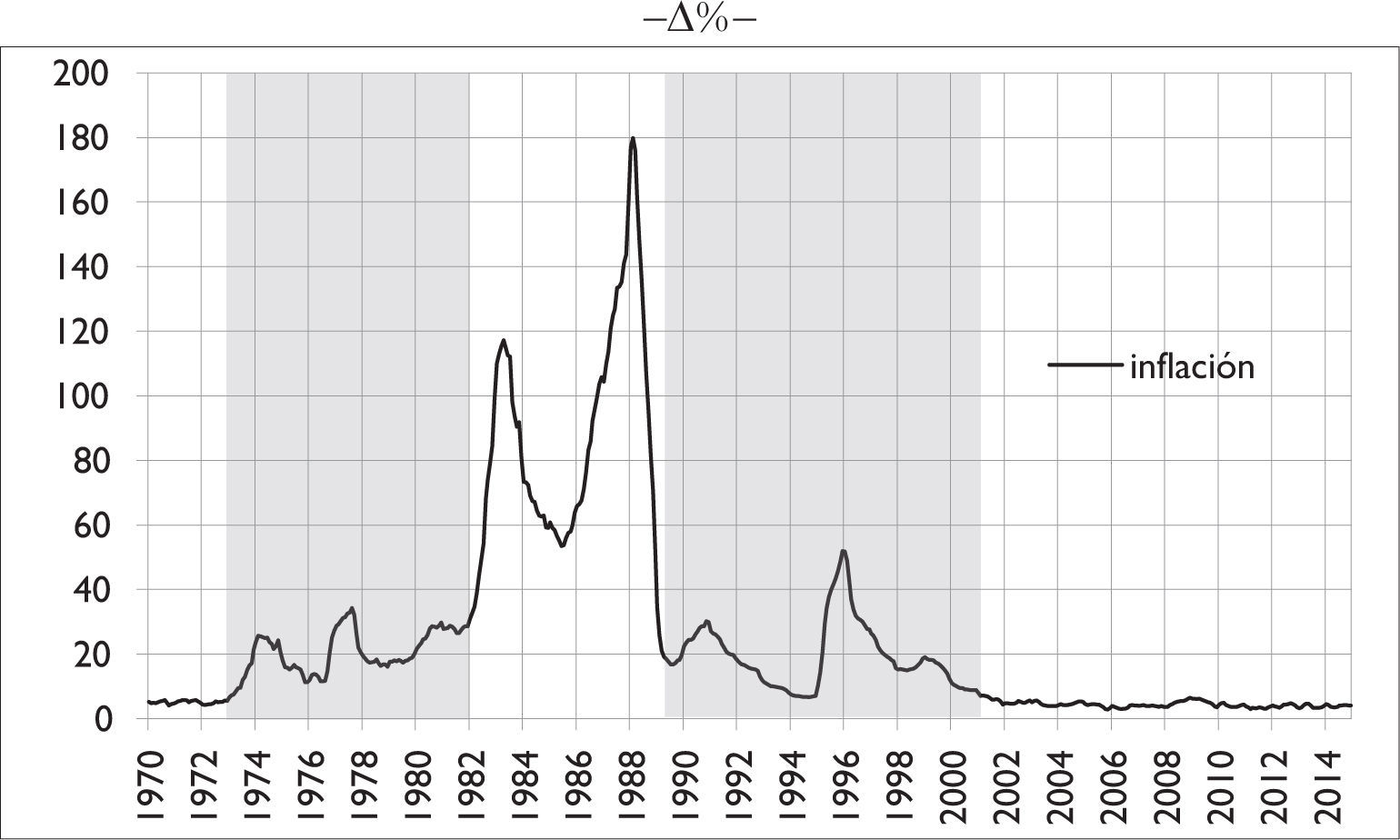

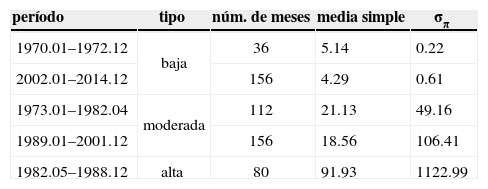

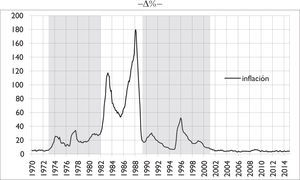

Esta severidad de cuatro de las cinco recesiones se ha visto acompañada, como resulta más o menos obvio, de un comportamiento inflacionario igualmente malo, parecido a una distribución normal, es decir, con inflaciones bajas en las puntas izquierda y derecha de la distribución, un período de inflación alta en el centro e inflaciones moderadas a sus costados (véase gráfica 4). Durante el período 1970–2014 esta tipología simple arroja los siguientes guarismos: 1) la considerada baja de enero de 1970 a diciembre de 1972 y de enero de 2002 a diciembre de 2014, tiene una media simple entre 4.29 y 5.14%; 2) la moderada de enero de 1973 a abril de 1982 y de enero de 1989 a diciembre de 2001, con una media simple entre 18.56 y 21.13%, y 3) la alta de mayo de 1982 a diciembre de 1988 con una media simple de 91.93% (véase cuadro 2).

México: inflación, 1970–2014

Nota: las áreas sombreadas representan períodos de inflación moderada como se la define en el texto.

México: inestabilidad inflacionaria, 1970–2014.

| período | tipo | núm. de meses | media simple | σπ |

|---|---|---|---|---|

| 1970.01–1972.12 | baja | 36 | 5.14 | 0.22 |

| 2002.01–2014.12 | 156 | 4.29 | 0.61 | |

| 1973.01–1982.04 | moderada | 112 | 21.13 | 49.16 |

| 1989.01–2001.12 | 156 | 18.56 | 106.41 | |

| 1982.05–1988.12 | alta | 80 | 91.93 | 1122.99 |

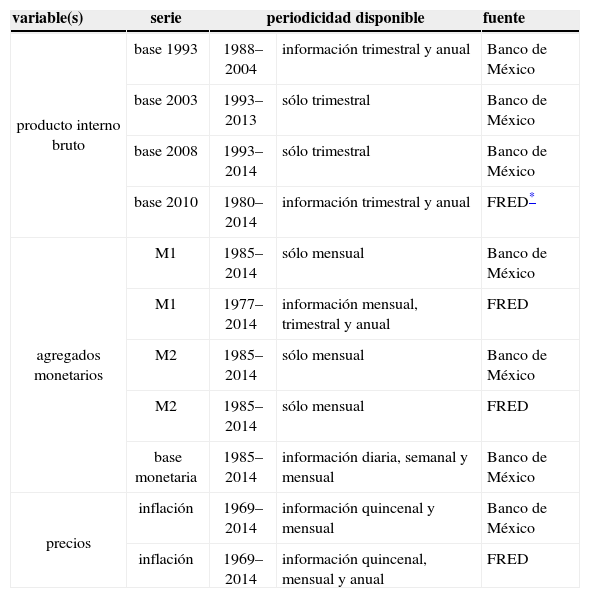

A lo anterior se añade el otro problema antes mencionado: la dificultad de la medición histórica del desempeño de la economía mexicana a partir de las series de datos disponibles en cada sistema de información nacional. Para el caso mexicano, que es nuestro país de estudio, se tomaron en cuenta las series del PIB nominal y real, de los agregados monetarios del sistema Federal Reserve Economic Data (fred) de la Fed de San Luis y la sección de Estadísticas del Banco de México. Dependiendo del análisis de que se tratase, se utilizó la serie que mejor permitió explicar y sustentar el comportamiento cualitativo de la velocidad de diferentes agregados y de las variables relacionadas.

Como la información disponible para el pib nominal mexicano en el sistema fred abarca un período mayor (1980–2014 con la base 2010) que los datos del Banco de México (1988–2004 con la base 1993 y 1993–2014 con la base 2008), se tomó la serie del pib nominal del sistema fred. Se consideró que la similitud entre la serie más nueva del pib nominal del Banco de México (base 2008) y la del sistema fred (base 2010) tienen un coeficiente de correlación de uno y que la serie del sistema fred unifica las dos series del Banco de México en una sola base (2010), lo que facilitó unir el análisis histórico y el actual.

El análisis de la velocidad de los agregados monetarios (H, M1, M2) se hizo con los datos disponibles en Banco de México (diciembre de 1985 a noviembre de 2014) a pesar de que en el sistema fred sólo la serie de M1 abarca un período mayor (de enero de 1977 a octubre de 2014). Aquí se consideró homologar la información, dado que el sistema fred no tiene una serie disponible de la base monetaria y, además, todas las series tienen una correlación de uno. Las dos series de los precios del sistema fred y de Banco de México tienen la misma periodicidad, de enero de 1969 a diciembre de 2014, y tienen una correlación de uno. Por tal motivo se utilizó la serie de Banco de México.

Para analizar la evolución del nivel de los indicadores monetarios H, M1, M2 se utilizaron las series de diciembre de 1985 a diciembre de 2014 y se dividieron en los subperíodos que abarcan las dos series del pib de Banco de México (bases 1993 y 2008)2 y la serie del sistema fred del agregado monetario M1 de enero de 1977 a octubre de 2014. Para las mediciones de la velocidad del dinero consideramos las series en miles de millones de pesos de Banco de México del pib a precios corrientes base 1993 que va de 1988 a 2004 (anual, ya no se actualiza), la más reciente serie del pib a precios corrientes base 2008 que va del primer trimestre de 1993 al tercer trimestre de 2014 y la del sistema fred que va del primer trimestre de 1980 al tercer trimestre de 2014, lo cual nos permitió un examen de mayor plazo. Esas mismas series se utilizaron para revisar el vínculo entre el dinero y los precios y su velocidad (véase cuadro 3).

México: series de producto, agregados monetarios y precios, 1969–2014.

| variable(s) | serie | periodicidad disponible | fuente | |

|---|---|---|---|---|

| producto interno bruto | base 1993 | 1988–2004 | información trimestral y anual | Banco de México |

| base 2003 | 1993–2013 | sólo trimestral | Banco de México | |

| base 2008 | 1993–2014 | sólo trimestral | Banco de México | |

| base 2010 | 1980–2014 | información trimestral y anual | FRED* | |

| agregados monetarios | M1 | 1985–2014 | sólo mensual | Banco de México |

| M1 | 1977–2014 | información mensual, trimestral y anual | FRED | |

| M2 | 1985–2014 | sólo mensual | Banco de México | |

| M2 | 1985–2014 | sólo mensual | FRED | |

| base monetaria | 1985–2014 | información diaria, semanal y mensual | Banco de México | |

| precios | inflación | 1969–2014 | información quincenal y mensual | Banco de México |

| inflación | 1969–2014 | información quincenal, mensual y anual | FRED | |

Estamos ahora en condiciones de abordar con más detalle los cuatro tópicos más básicos relacionados al tema: la evolución de los agregados monetarios, la velocidad de dichos agregados, y el vínculo de los agregados con la inflación y con su propia velocidad. Con este fin, como arriba se aclaró, para el cálculo del PIB nominal se tomaron en cuenta la serie de base 1993 y la de base 2008 del Banco de México —en la medida en que ellas, a pesar de su traslape, permiten abarcar completamente el período 1988–2014— y la serie de base 2010 del sistema FRED arriba comentado, la cual permite abarcar el período 1980–2014.

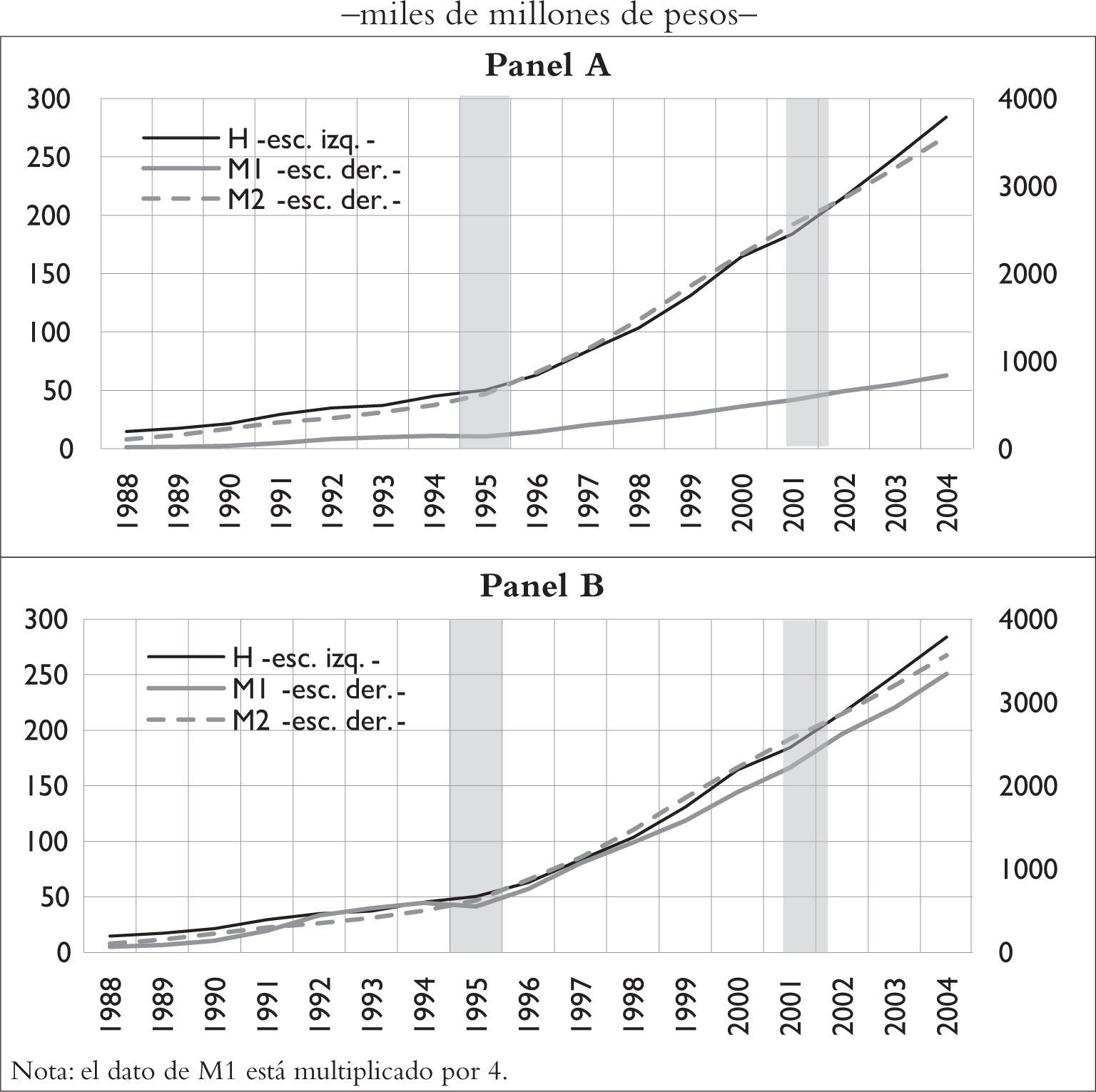

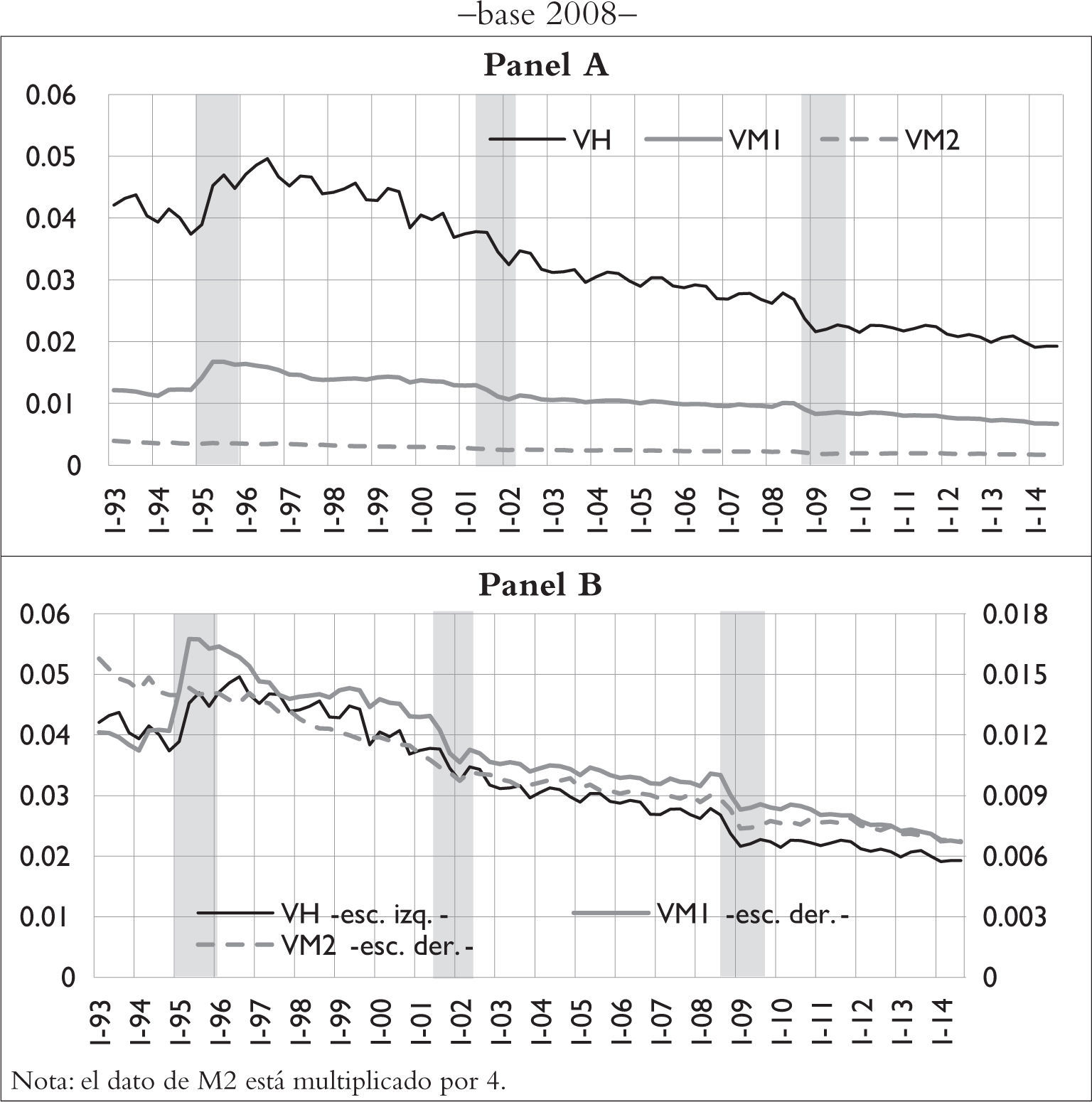

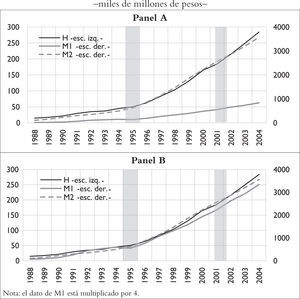

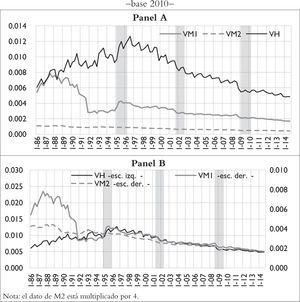

Pues bien, el primer rasgo que salta a la vista al examinar la serie de la base 1993 es que los niveles de los tres agregados en cuestión se mueven en dos etapas: la base monetaria (H), M1 y M2, a pesar de su propio desenvolvimiento, tienen una evolución conjunta suavemente ascendente durante el período 1988–1995 y una pendiente positiva mayor durante el período 1996–2004 (véase gráfica 5, panel A).3 El segundo rasgo es que H y M2, con el ajuste debido a las escalas, evolucionan casi como una sola variable (véase gráfica 5, panel A). Y el tercer rasgo es que las trayectorias de las tres variables son prácticamente idénticas, cuando los valores de M1 se ajustan para aproximarlos a H y a M2 (véase gráfica 5, panel B). Estos rasgos implican un comportamiento cualitativo de gran similitud.

México: base monetaria (H), M1 y M2, 1988–2004

Nota: la periodicidad de las gráficas se eligió con base en los subperíodos que permiten las series del pib, en este caso base 1993. Las áreas sombreadas corresponden a una recesión como se define en el texto.

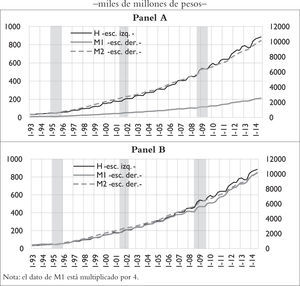

La serie de base 2008, en razón del período que abarca, no captura la primera de las dos etapas observadas en la serie de base 1993 pero sí puede observarse 1) que las tres variables siguen presentando niveles nítidamente crecientes (véase gráfica 6, paneles A y B), 2) que H y M2 siguen evolucionando como una sola variable, con el ajuste de escalas, de 2004 a 2014 (véase gráfica 6, panel A) y 3) que las trayectorias de las tres variables siguen siendo muy parecidas de 1993 a 2014, cuando los valores de M1 se ajustan para aproximarlos a H y a M2 (véase gráfica 6, panel B). De estos rasgos se infiere, simplemente, la extensión del “comportamiento cualitativo de gran similitud” antes citado.

México: base monetaria (H), M1 y M2, 1993–2014

Nota: la periodicidad de las gráficas se eligió con base en los subperíodos que permiten las series del pib, en este caso base 2008. Las áreas sombreadas corresponden a una recesión como se define en el texto.

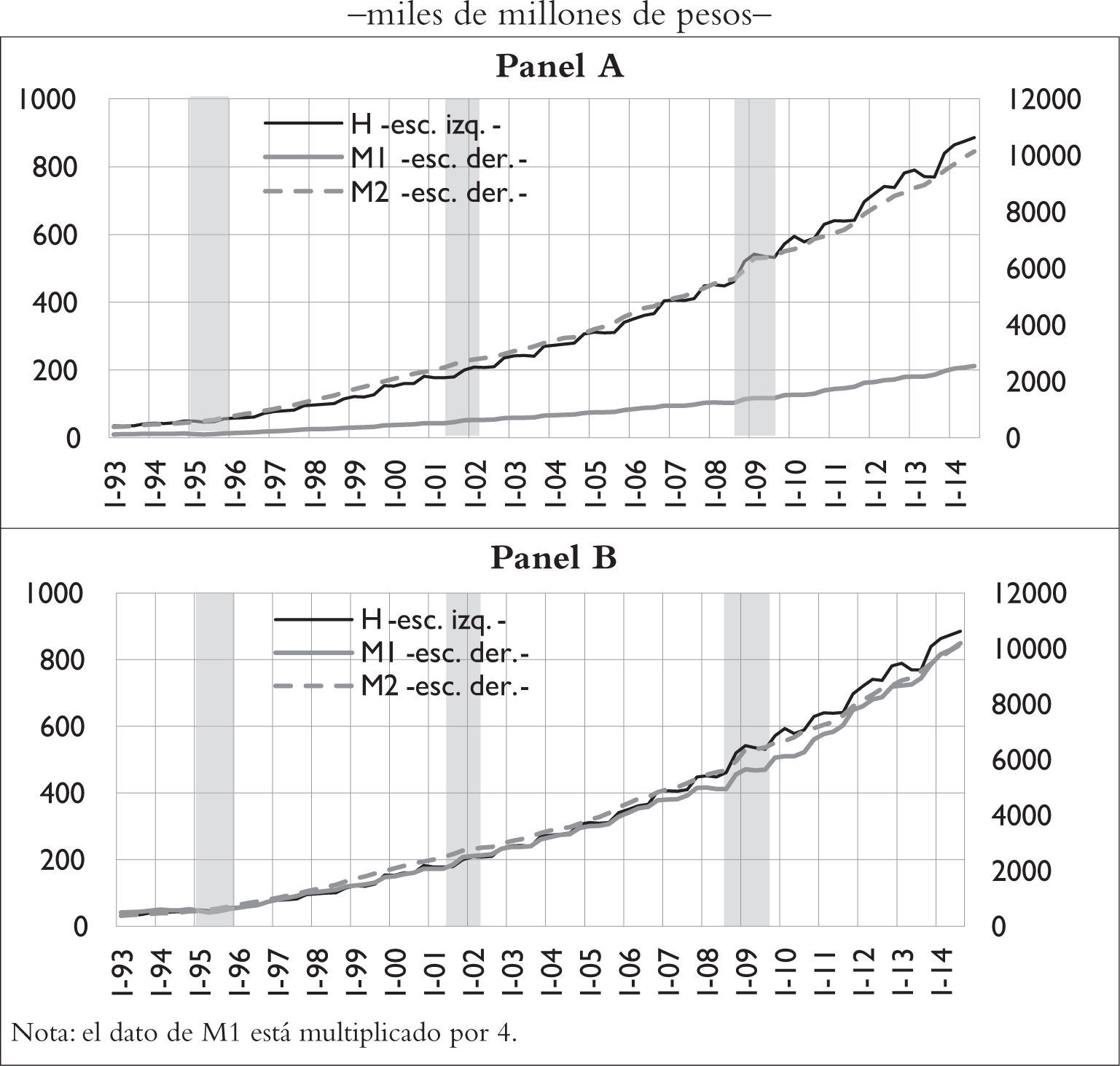

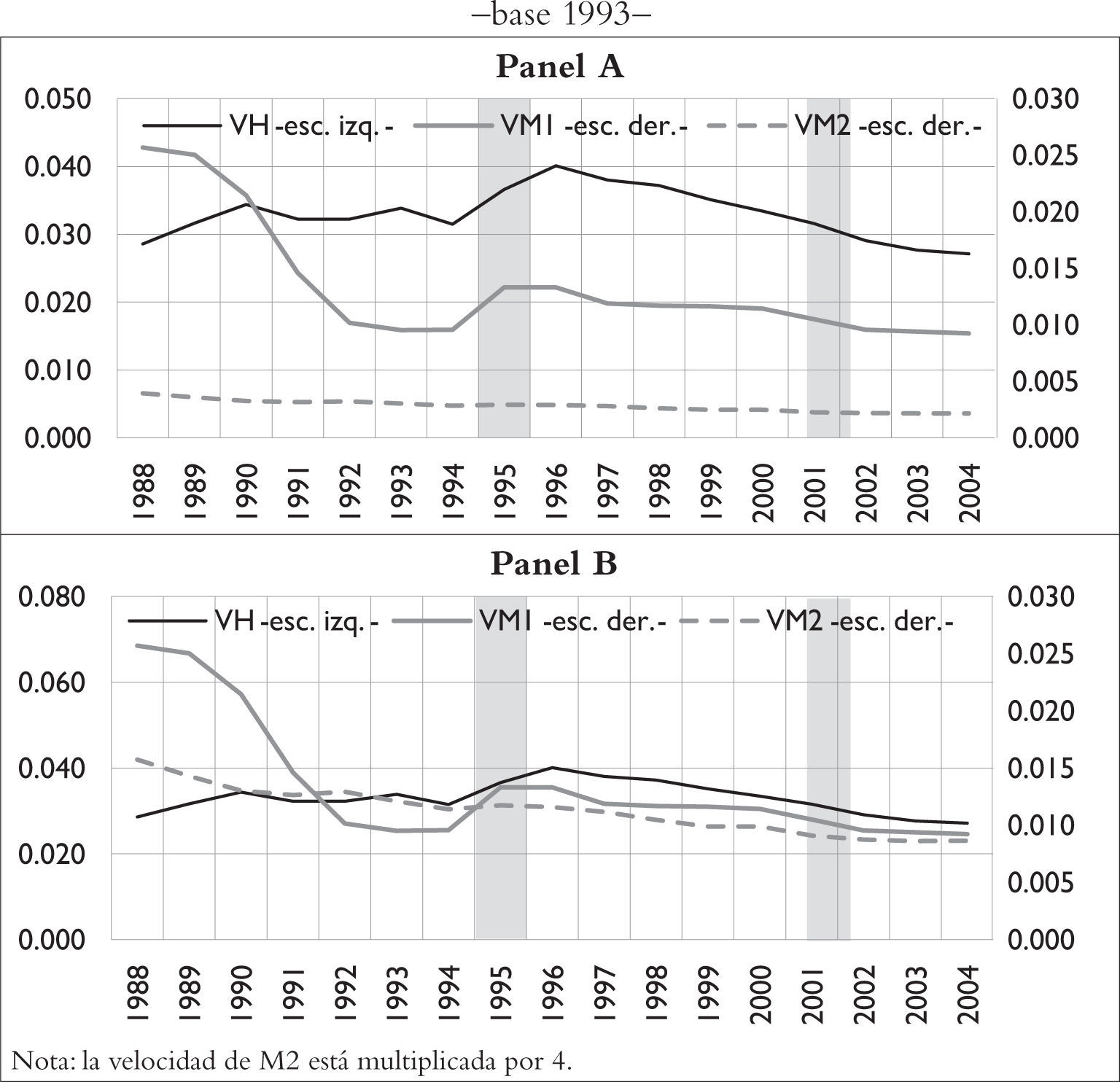

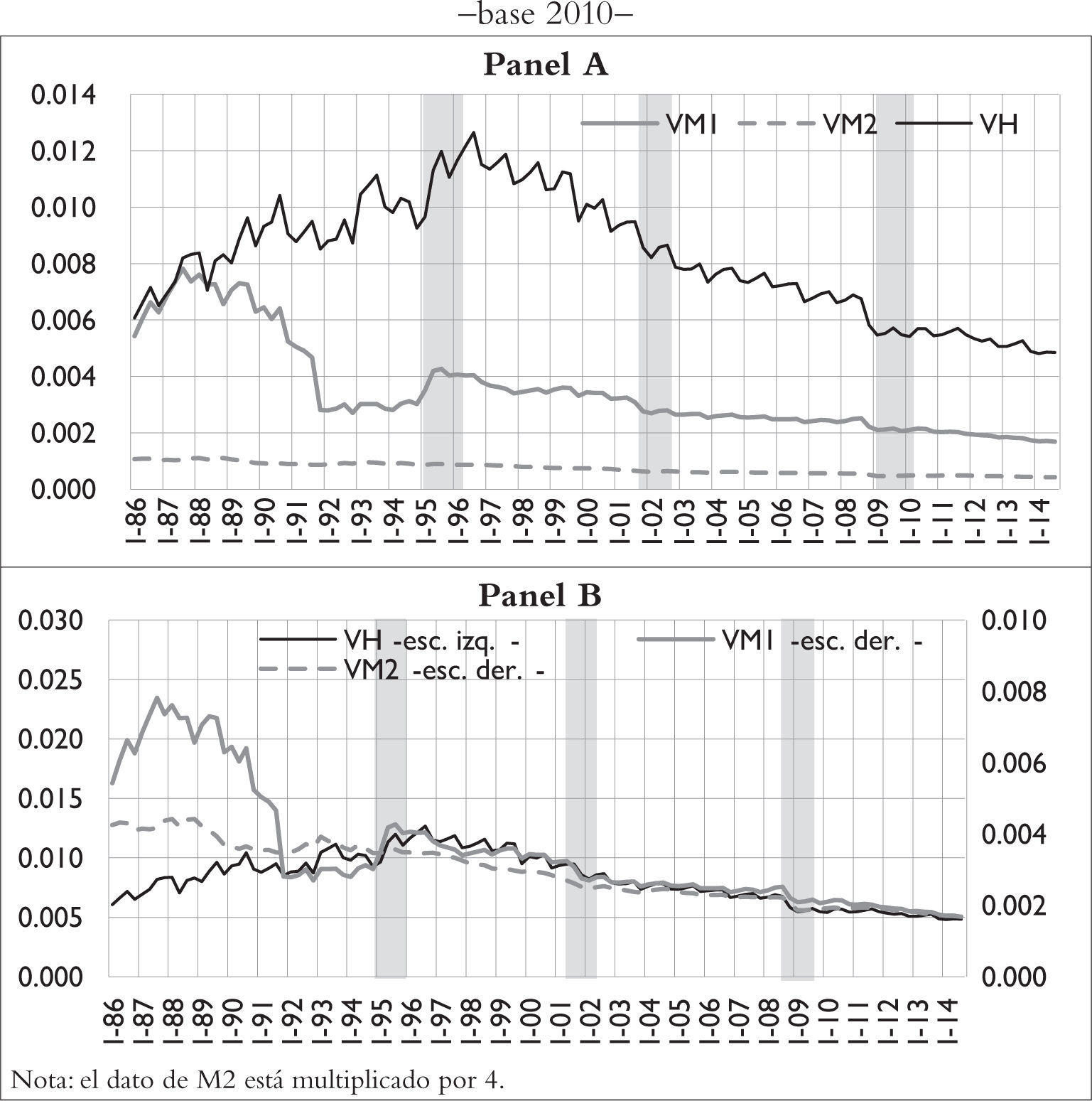

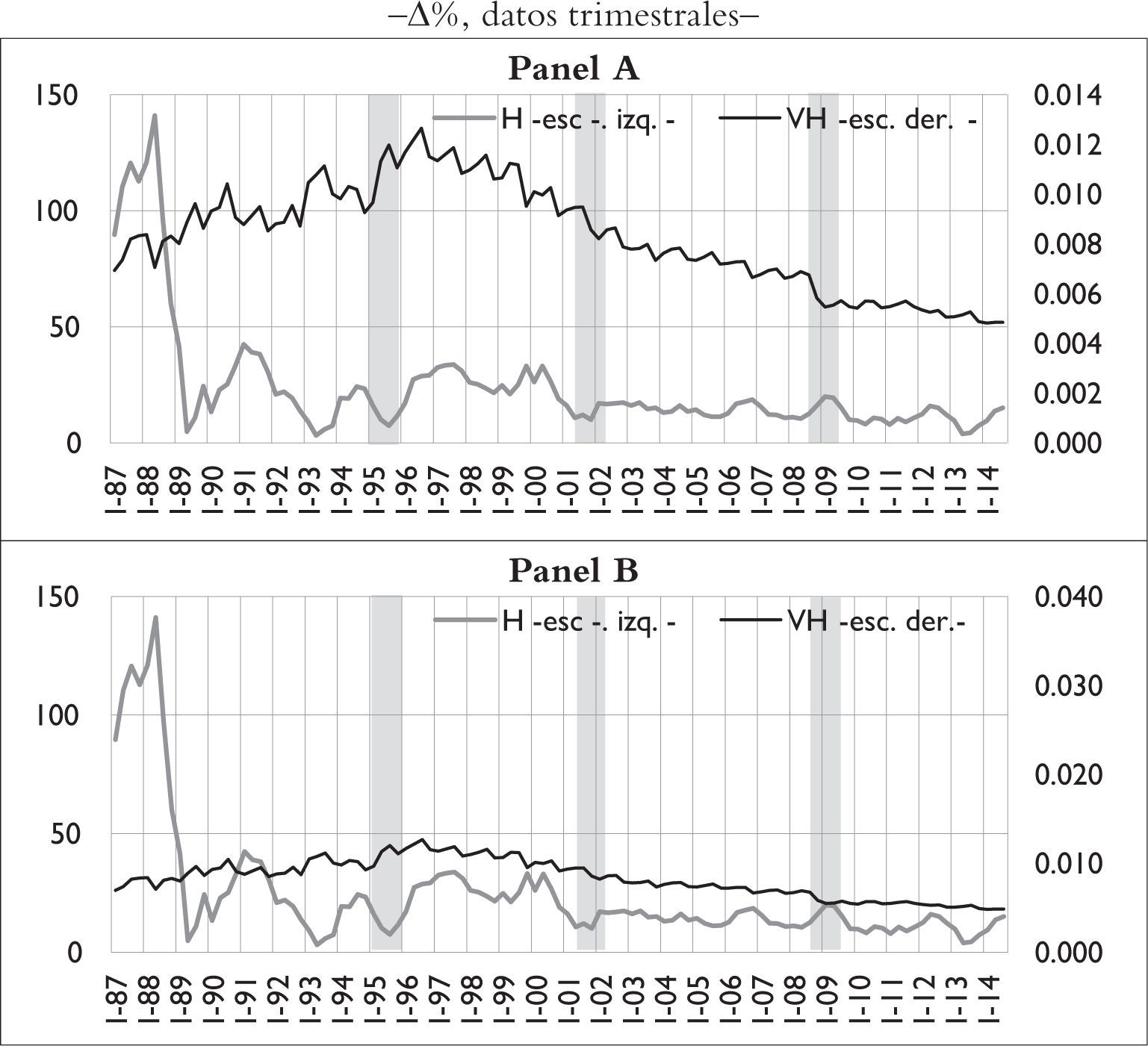

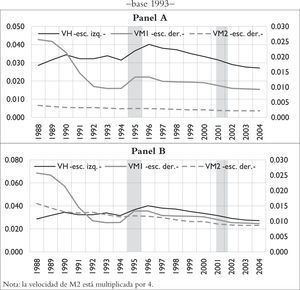

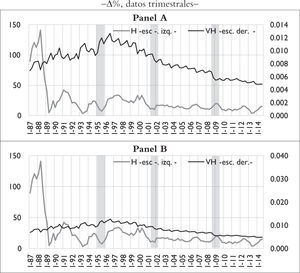

Considerando ahora la velocidad de los tres agregados en las series con base 1993 se pueden observar, en principio, dos etapas: que H y M1 están disociadas de 1988 a 1992 y que presentan comovimientos de 1993 a 2004, en tanto M2 sigue una evolución tremendamente estable pero a partir de 1997 su trayectoria se auna a los comovimientos de H y M1 (véase gráfica 7, panel A); el segundo aspecto a la vista es que la velocidad de los agregados en su conjunto es muy estable, inclusive en el caso de los dos agregados de mayor oscilación (la oscilación definida como la diferencia entre los valores máximos y mínimos del período): la velocidad de H y de M1 oscila en una centésima y fracción (0.013 y 0.016, respectivamente), mientras que M2 lo hace apenas dos milésimas (véase gráfica 7, panel A), y el tercer aspecto notorio es que entre 1988 y 2004 la velocidad de los tres agregados, en términos netos, es suavemente descendente (véase gráfica 7, paneles A y B).

México: velocidad de los agregados monetarios, 1988–2004

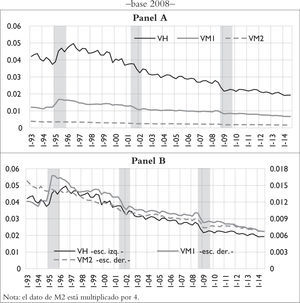

Si realizamos un ejercicio parecido con las series de la base 2008 los resultados son: 1) los comovimientos en la velocidad de H y M1 son muy altos y bajistas, como bajista es la trayectoria de la velocidad de M2, es decir, que ya no se perciben las diferencias de la primera etapa porque la serie no contiene esos datos y las similitudes de la segunda se extienden de 2005 hasta 2014 (véase gráfica 8, panel A); 2) las oscilaciones en la velocidad son también menores: las de H y M1 son de 0.031 y de 0.010 y la de M2 es de 0.002, es decir, tan pequeña como en la serie de la base 2003 y 3) una vez realizado el ajuste de M2, los comovimientos de las tres variables son muy fuertes a partir de 1996, lo cual permite aseverar que, a pesar del alza postcrisis de 1995–96, también en el período 1993–2014 la velocidad de los tres agregados, en términos netos, es suavemente descendente (véase gráfica 8, panel B).

México: velocidad de los agregados monetarios, 1993–2014

Ahora bien, para tener una visión continua y de mayor aliento sin enfrentar el problema de las diferentes series con años base distintos para el pib, se tomó la serie del sistema fred, base 2010, que va desde el primer trimestre de 1980 al tercer trimestre de 2014. A pesar de lo anterior, y por la disponibilidad de los datos para los indicadores monetarios, las series de H, M1 y M2 se tomaron del Banco de México, las cuales van de diciembre de 1985 a diciembre de 2014. El resultado de las tres décadas no cambia gran cosa lo que ya se ha observado arriba: 1) el período de disociación entre H y M1, que iba de 1988 a 1992 se ajusta a 1986–1991 y el de fuertes comovimientos, que iba de 1993 a 2004, simplemente inicia en 1992 y se prolonga hasta 2014, es decir, se dan variaciones muy menores respecto a lo observado y con descenso continuo partir de la postcrisis 1995–96 (véase gráfica 9, panel A), y 2) la velocidad de M2, luego del ajuste, se suma a los comovimientos a partir de 1992, y los tres indicadores vuelven a ser muy estables y suavemente descendentes (véase gráfica 9, panel B).

México: velocidad de los agregados monetarios, 1986–2004

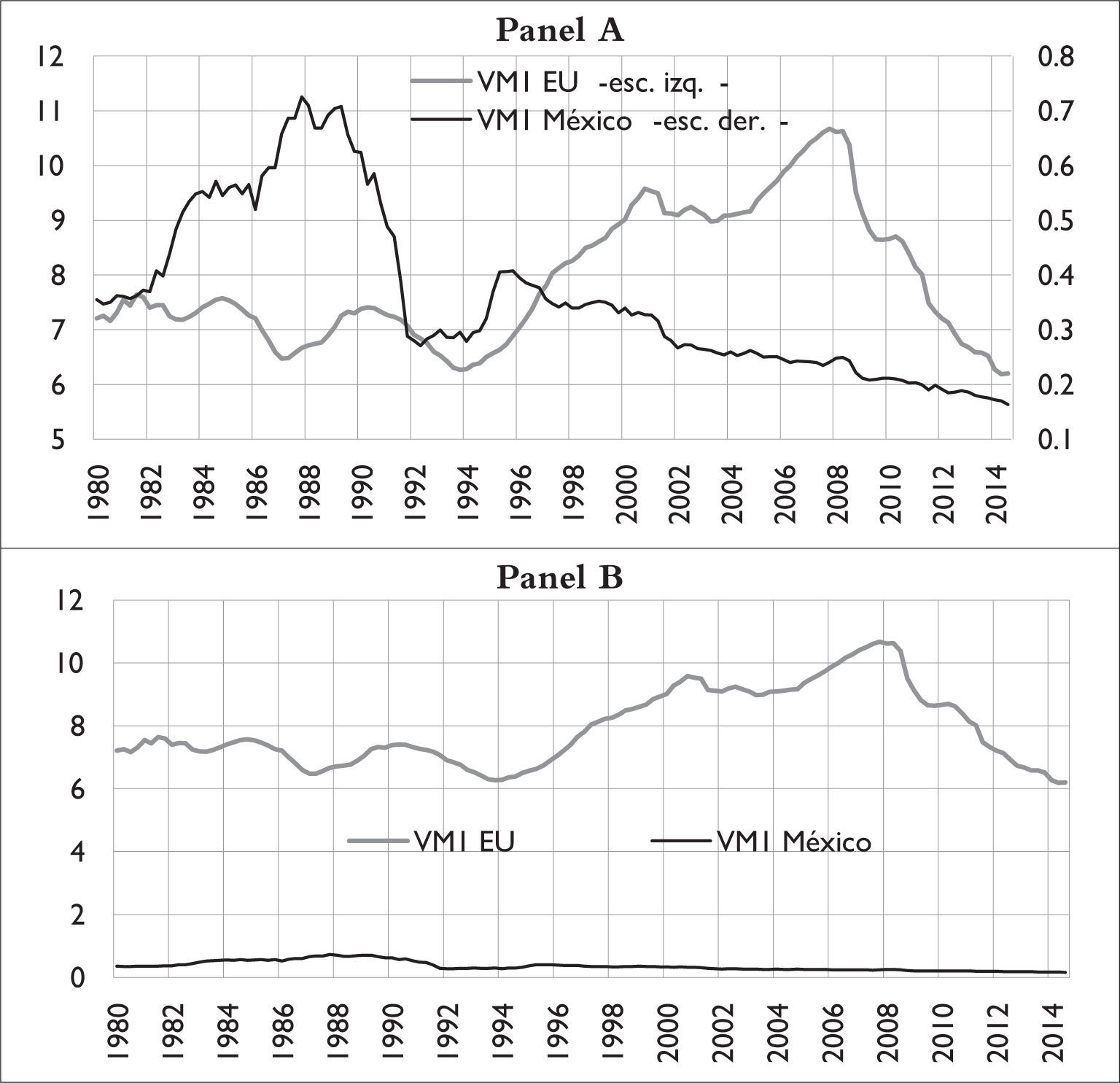

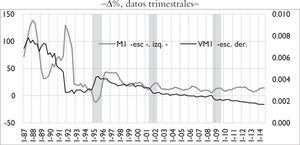

Para consolidar la idea de que la velocidad del dinero en México es muy estable y descendente durante las últimas dos décadas o poco más puede también utilizarse al agregado M1 mexicano contra el de Estados Unidos. Aproximándolas por escalas es muy claro que las dos variables están disociadas (véase gráfica 10, panel A) y manteniendo sus valores auténticos la diferencia es todavía más aguda (véase gráfica 10, panel B): la velocidad de M1 oscila en Estados Unidos más de 4 puntos y en México menos de uno (4.49 y 0.56 es la diferencia respectiva entre sus valores máximos y mínimos del período). Esta fuerte diferencia (la oscilación mexicana es 8 veces más pequeña que la estadounidense), en conjunción con lo argumentado en la primera sección (gráficas 1 y 2), confiere sentido al hecho de que la Reserva Federal haya operado con una tasa de interés como instrumento de política hasta el cierre de 2007: cuando la velocidad es muy inestable o no predecible la señalización de la política de la autoridad a través de agregados pierde fuerza.

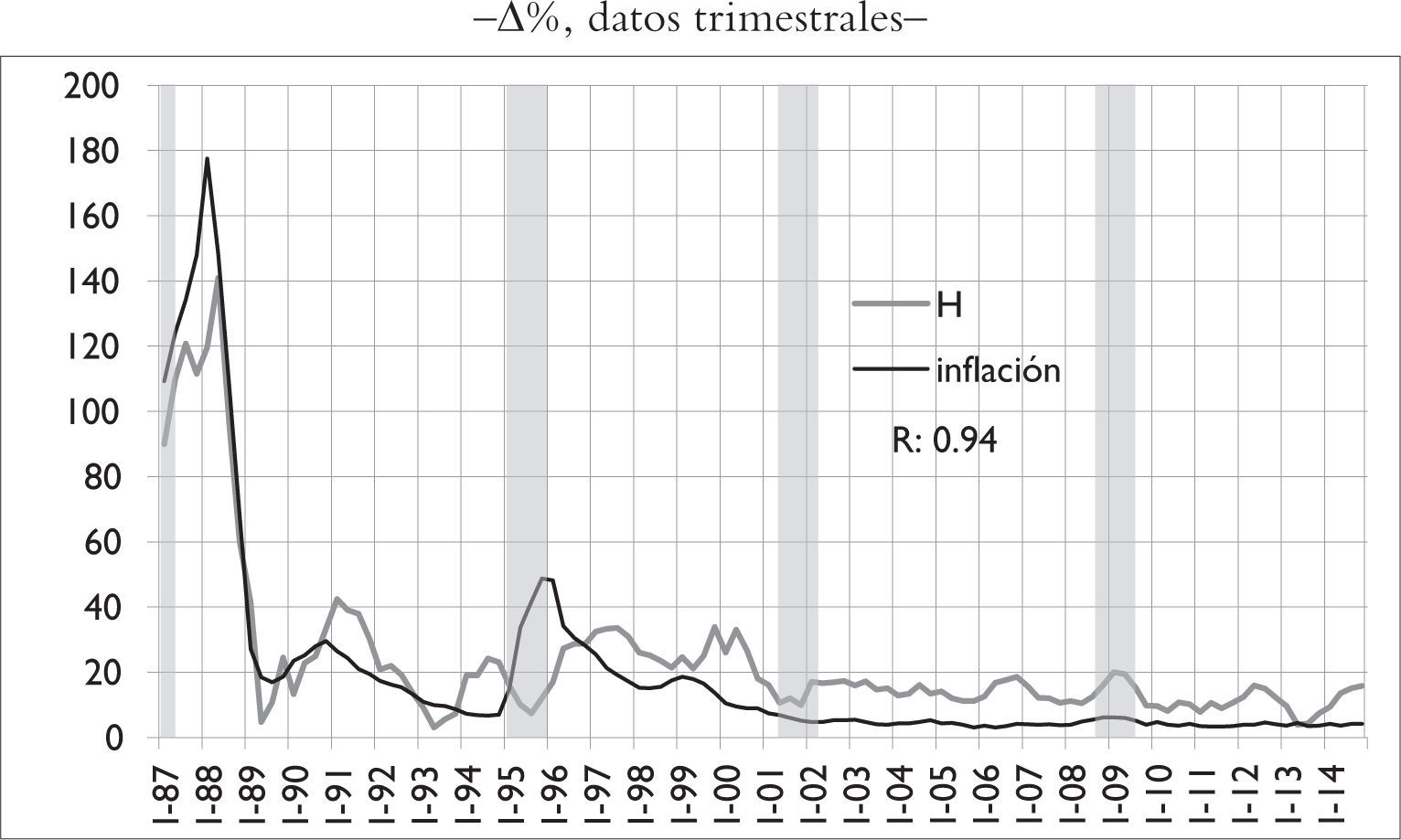

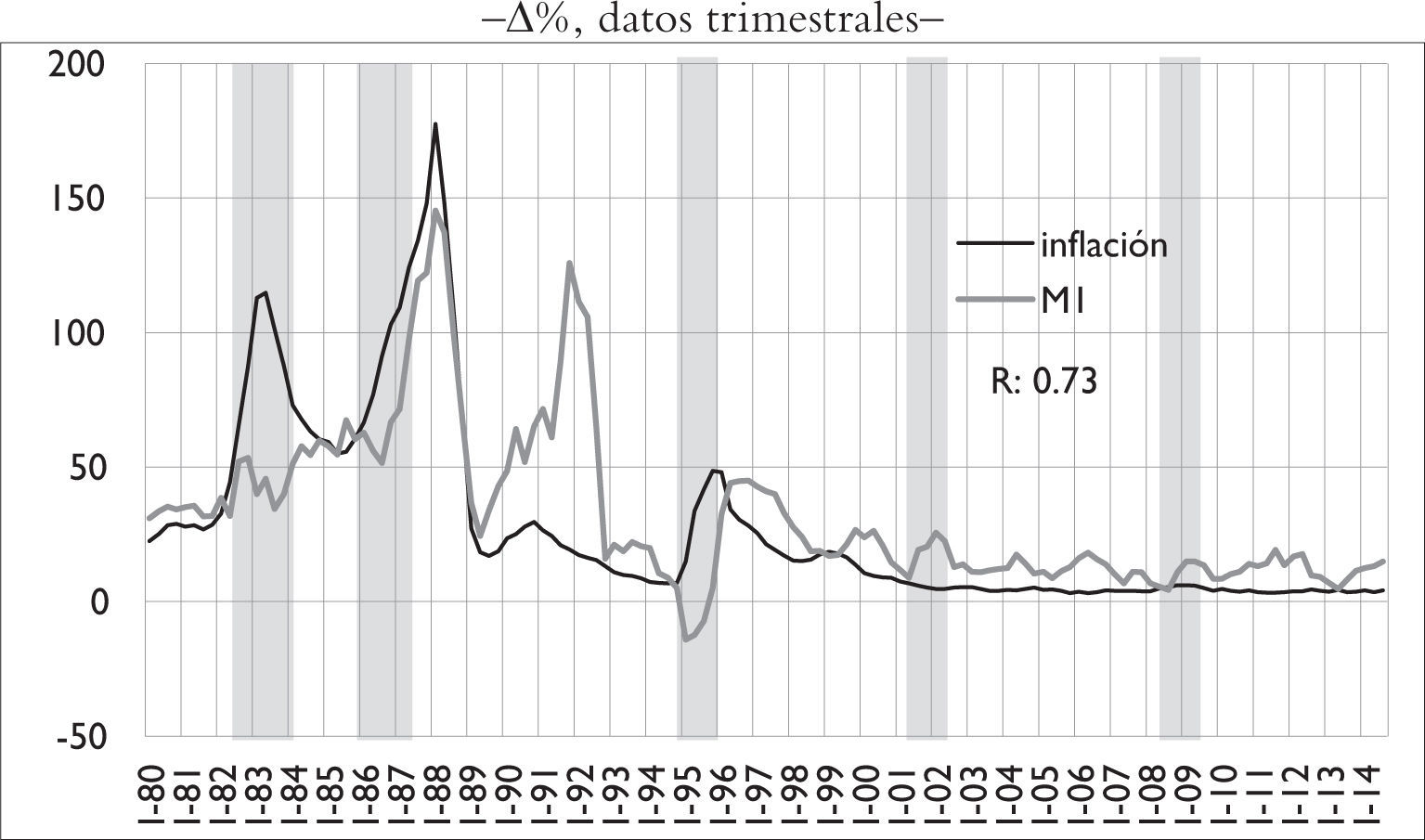

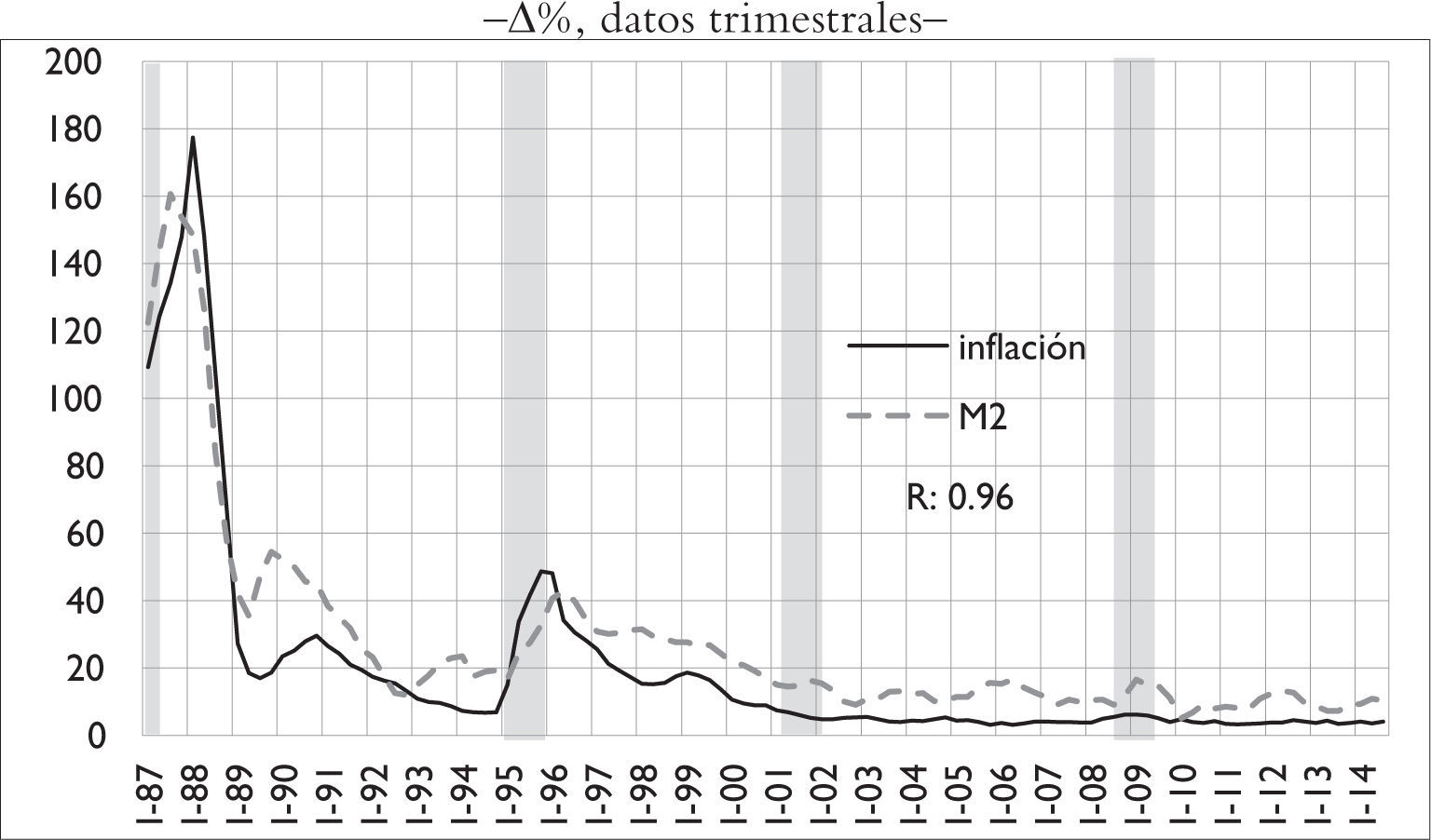

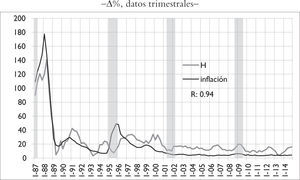

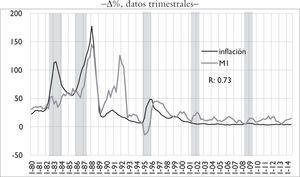

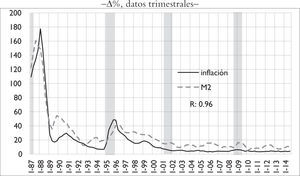

El tercer tópico es el relativo al vínculo entre la variación porcentual de los agregados monetarios y la tasa de cambio de los precios. Durante el período que va de 1980 a 2014 la asociación menos intensa es la que se da entre la inflación y M1 (de 0.73), mientras H ostenta una de 0.94 y M2 una de 0.96 (véanse gráficas 11, 12 y 13). Ciertamente, la medición se obtiene con datos no ajustados temporalmente (contemporáneos contra rezagados), sino sólo contemporáneos, pero ese procedimiento no es tan inusual y, de cualquier modo, presenta valores altamente significativos para un período de tres décadas y media: estaría apoyando el postulado de proporcionalidad de la teoría de la cantidad de dinero, según el cual la inflación y la variación porcentual de algún agregado monetario apropiadamente elegido tendrían correspondencia uno a uno, lo que no es cosa menor.

México: inflación y base monetaria (H), 1980–2014

Nota: las áreas sombreadas corresponden a una recesión como se define en el texto.

México: inflación y M2, 1980–2014

Nota: las áreas sombreadas corresponden a una recesión como se define en el texto.

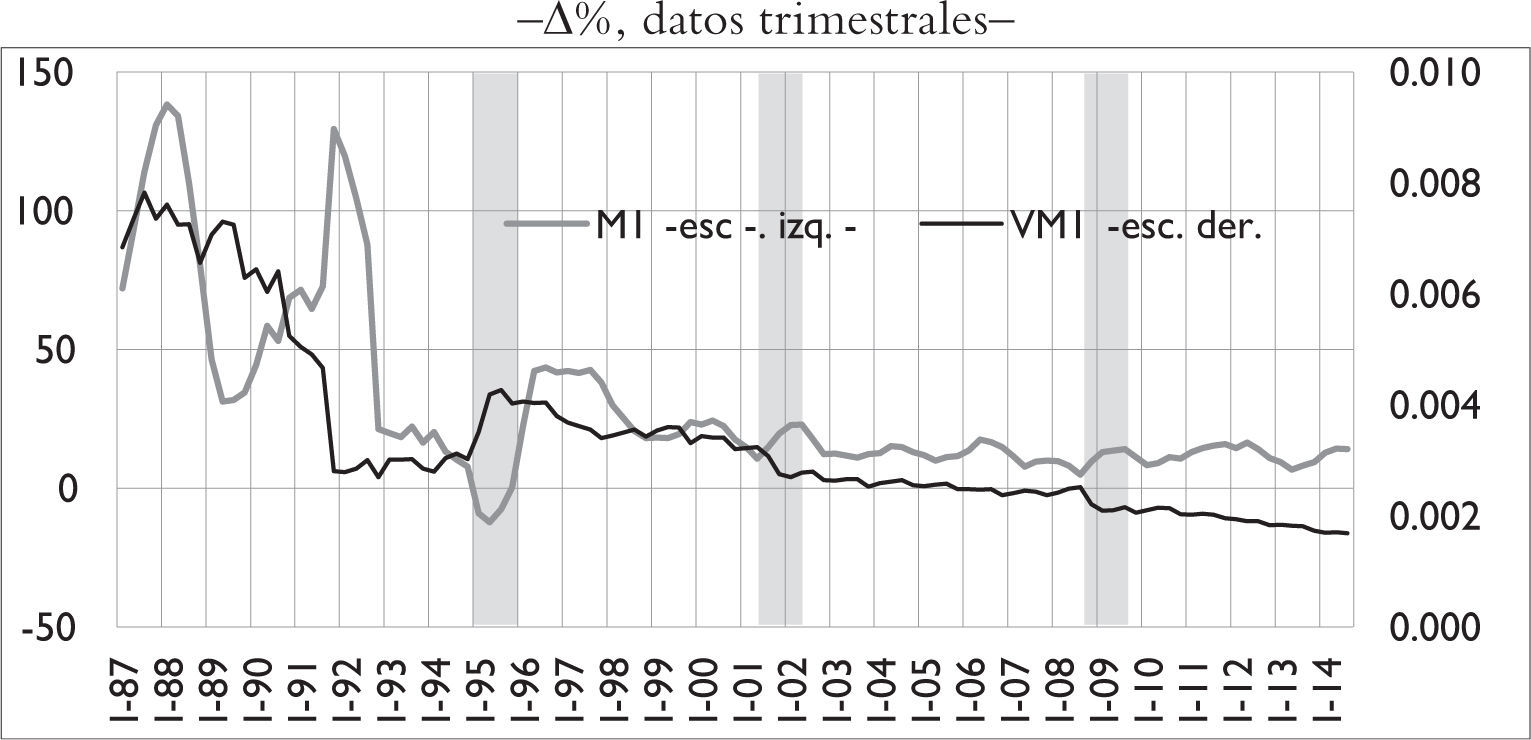

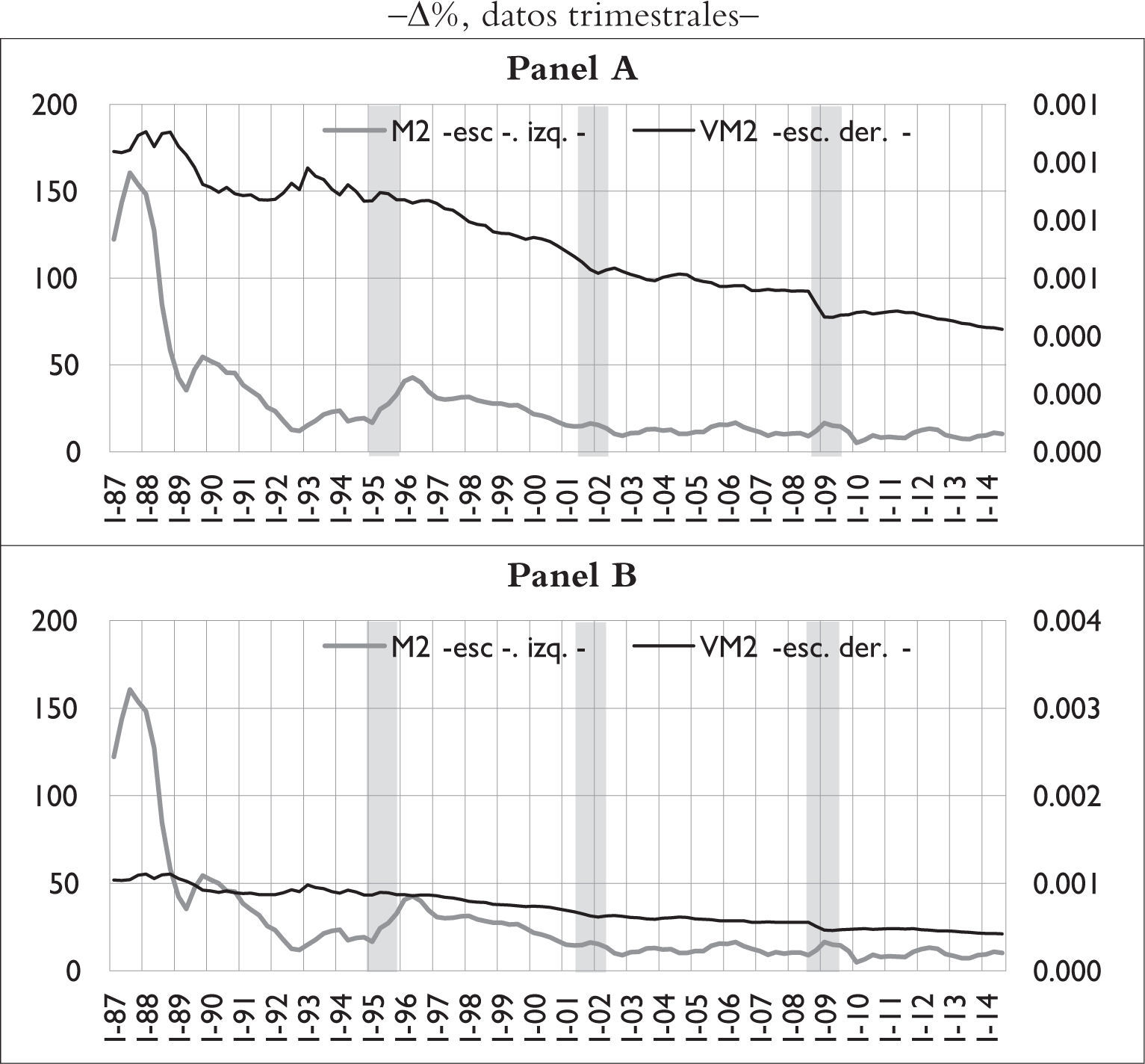

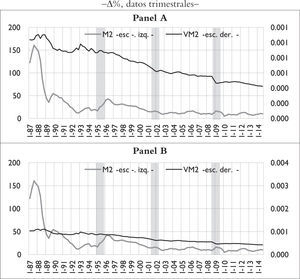

Finalmente, el cuarto tópico relevante es del vínculo entre la variación porcentual de los agregados y la velocidad del dinero. Por las razones ya dadas el período de estudio va de 1987 a 2014 y la fuente única de información es el Banco de México. El caso de la base monetaria presenta disociación entre el crecimiento del agregado y su velocidad en 1987 y 1988, que es el período de alta inflación en México, mientras que entre 1989 y 2014 la asociación no sólo es intensa sino además de igual signo, y sólo con ligeras desviaciones (véase gráfica 14, paneles A y B). En el caso de M1 la disociación se da en 1987–92 y la asociación de 1993 a 2014 es intensa y de igual signo (véase gráfica 15). Y para M2 se repite el patrón de H, incluyendo también ligeras desviaciones (véase gráfica 16, paneles A y B).

México: base monetaria (H) y velocidad de la H, 1987–2014

México: M1 y velocidad de M1, 1987–2014

México: M2 y velocidad de M2, 1987–2014

Este vínculo no siempre se revisa, pero su desempeño en tándem es parte de las predicciones de los seguidores de la tradición monetaria clásica. Mientras los herederos de la línea mercantilista suponían una cierta “pasividad compensatoria” de la velocidad del dinero, esto es, si la cantidad de dinero subía la velocidad monetaria tendría que bajar dejando inafectado el ingreso nominal, y viceversa —lo que justificaría orientar las políticas lejos de la moneda y sí hacia alguno de los componentes del propio ingreso, como el gasto público o la inversión privada—, los seguidores de la tradición clásica han insistido en que una y otra variables se mueven en la misma dirección, reforzando su efecto, que es lo que los gráficas para México, en efecto, nos muestran.

Reflexiones finales¿Qué podemos concluír luego de este periplo orientado por las variaciones cualitativas de la velocidad monetaria y de las variables a ella asociadas? Lo primero que puede decirse es que la evolución de la velocidad del dinero en México durante los últimos 35 años, medida tan sólo por el agregado monetario M1, es completamente diferente a la de Estados Unidos tanto en dirección y magnitud como en oscilación. Por eso algunas coincidencias exigen análisis ulterior: en Estados Unidos se suele justificar en lo errático de la velocidad la pertinencia de una variable de política de tasas de interés para la gestión de la Fed, mientras que México entró a un esquema de política con tasa de interés a partir de 2008, imitando el esquema estadounidense, cuando aquí el comportamiento de los agregados monetarios y de su velocidad, al menos desde mediados de los años noventa, ha sido muy estable.

Y qué decir del contexto macroeconómico mexicano y de la disponibilidad de las series en los sistemas de información nacional. Durante el período de estudio cuatro de cinco recesiones han sido realmente crudas y la inestabilidad inflacionaria, en una tipología simple, se ha expresado en 192 meses de inflación baja (35% del período), 268 de inflación moderada (50%) y 80 meses de inflación alta (15%), es decir, tanto en el ámbito real como en el nominal las variables macro mexicanas dan cuenta de una gestión ineficiente. Las series necesarias para un tratamiento estadístico fluido de la problemática (en cuanto a calidad, extensión, concatenamiento, etc.), y ya no sólo para una revisión cualitativa, requieren mayor trabajo por parte del instituto emisor.

Por su parte, la evolución de los niveles de los tres agregados monetarios es dispar, por la obvia razón de que representan diferentes rubros, pero si se ajustan sus diferencias la evolución conjunta puede caracterizarse por tres grandes rasgos: 1) su monto nominal es creciente a la largo de un cuarto de siglo, con una etapa lenta de 1988 a 1995 y otra más acelerada de 1996 a 2014, 2) si se ajustan las escalas y las magnitudes por algún múltiplo apropiado, los niveles de las tres variables se aúnan en su desempeño formando un solo haz, lo que hemos llamado “un comportamiento cualitativo de gran similitud” y 3) ese comportamiento cualitativo bietápico es, sobre todo, muy estable.

La evolución de la velocidad de los agregados, a su vez, tiene mucho parecido con la de los niveles: 1) existen dos etapas: la etapa 1988–1992 presenta disociaciones entre la velocidad H y la de M1, sobre todo, y la etapa 1993 a 2014, previo ajuste de escalas y magnitudes, muestra comovimientos consistentemente bajistas y 2) durante el segundo período, en particular, la velocidad del dinero es tremendamente estable, sobre todo si se la compara numéricamente con la de Estados Unidos: la oscilación de la velocidad del agregado M1 (como arriba se definió) es en México ocho veces menor que la de Estados Unidos (amén de lo dicho sobre las gráficas 1 y 2)

La corroboración en marcha de ciertos postulados clásicos se cierra con dos resultados muy llamativos. Por un lado, la correlación no rezagada sino contemporánea entre la variación porcentual de los agregados y la inflación es muy significativa: con H es de 0.94, con M1 es de 0.73 y con M2 es de 0.96, lo que trae a colación el postulado de proporcionalidad de la doctrina clásica de la cantidad de dinero. Y por otro lado, el vínculo entre la velocidad del dinero y la variación porcentual de los agregados, más allá de ligeras desviaciones, es intensa y bajista, mostrando la inoperancia de la tesis no clásica acerca de que ambas variables se moverían en dirección opuesta, “compensándose”. Este conjunto de resultados cualitativos no son, como queda a la vista, fruto de especulación alguna sino simples datos duros cuyo entramado favorece sin duda más a unas proposiciones teóricas que a otras. Nada más y nada menos.

Profesor de Posgrado de Economía, UNAM y alumno de la Maestría en Ciencias en Metodología de la Ciencia, ciecas-ipn, respectivamente. Ambos son integrantes del Seminario de Credibilidad Macroeconómica, Facultad de Economía, UNAM

Lo cual no obsta para que tal desempeño sea muy atractivo para fines propiamente científicos.

No se consideró la serie del pib a precios corrientes base 2003, que va desde el primer trimestre de 1993 hasta el primer trimestre de 2013, debido a su similitud con la serie de 2008 y porque la serie abarcaba el mismo período que la de 2008.

Las áreas sombreadas que se verán en esta gráfica y en las subsecuentes corresponden a los períodos recesivos ya definidos.