Este artículo analiza cómo el tlcan ha impactado las relaciones transatlánticas de México con la Unión Europea a raíz de la instrumentación del Acuerdo Global (2000) y de los Acuerdos Bilaterales de Protección a la Inversión Extranjera celebrados entre México y algún país comunitario desde 1995.

La hipótesis que guía este trabajo considera que en los últimos 13 años las relaciones transatlánticas de México han experimentado una relativa fragilización debido al menos a dos aspectos: uno estaría relacionado con las consecuencias de la adopción del nafta Parity en el Acuerdo Global la cual tuvo como consecuencia la utilización de México como una suerte de plataforma para redireccionar parte de bienes y capital europeos al mercado estadounidense. Un segundo hecho que fortalece nuestro análisis, es el impacto que ha producido el Acuerdo de Lisboa (2009) sobre el debate comunitario respecto a la validez y pertinencia de los mecanismos de solución de disputa en materia de inversión al que comúnmente recurren las empresas comunitarias en contra de gobiernos no-comunitarios, amparados en un bit/appris. Este aspecto se ha convertido en un argumento de peso en las estrategias de inversión de las compañías europeas en México y en América Latina, entre otras regiones.

This article analyzes the way nafta has affected Mexico's transatlantic relations with the European Union after the implementation of the Global Agreement between Mexico and the eu (2000) and the Bilateral Investment Protection Agreements concluded between Mexico and some European countries from 1995. The hypotheses of this work, consider that in the last 13 years, Mexico transatlantic relations have undergone a process of relative embrittlement motivated by at least two facts: first, would be the introduction of what is known as the nafta Parity in the negotiation process. One of the most tangible achievements of the agreement was that thanks to nafta Parity, Mexico used as a platform to redirect part of the investment and European goods, mainly to the usa, but also the rest of North America. A second aspect that strengthens our hypothesis is the impact that produced the Treaty of Lisbon (2009), along with the debate between Community member, linked to the European investment protection outside the EU and the validity and relevance of the settlement dispute mechanisms on investment, that European companies used against a non-EU countries through the protection it confers a bit/appris. This aspect has become a compelling argument to determine the investment criteria of the EU companies in Mexico and Latin America, among other regions.

Una de las consecuencias más visibles producidas por la instrumentación del Tratado de Libre Comercio de América del Norte (tlcan) durante su fase inicial, fue el reposicionamiento de los intereses y prioridades económicas de México dentro de la región de América del Norte. Este cambio implicó la reconsideración de su papel geoeconómico en esta región como parte de su espacio económico natural.

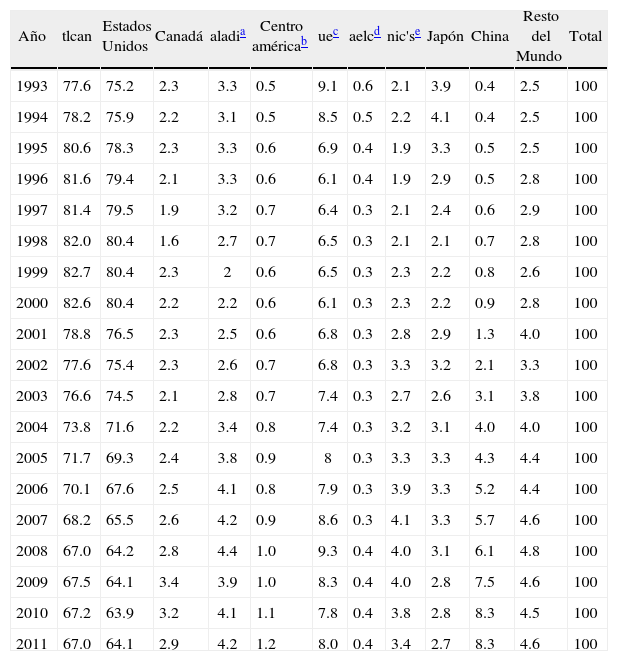

Derivado de lo anterior, se observa que a mediados de los años noventa, las relaciones de México con América Latina, pero también con Europa, pasaron a ocupar un segundo plano dentro de su estrategia internacional de comercio. Las relaciones económicas ya establecidas, continuaron su curso, pero experimentaron una relativa pérdida de dinamismo que mucho contrastaba con el renovado interés del gobierno mexicano en estrechar más sus vínculos económicos y políticos con sus socios en el tlcan, en particular con Estados Unidos (EU), como lo muestra el siguiente cuadro. (cuadro 1)

Comercio Exterior de México por Bloques Económicos, 1993–2012 (millones de dólares)

| Año | tlcan | Estados Unidos | Canadá | aladia | Centro américab | uec | aelcd | nic'se | Japón | China | Resto del Mundo | Total |

| 1993 | 77.6 | 75.2 | 2.3 | 3.3 | 0.5 | 9.1 | 0.6 | 2.1 | 3.9 | 0.4 | 2.5 | 100 |

| 1994 | 78.2 | 75.9 | 2.2 | 3.1 | 0.5 | 8.5 | 0.5 | 2.2 | 4.1 | 0.4 | 2.5 | 100 |

| 1995 | 80.6 | 78.3 | 2.3 | 3.3 | 0.6 | 6.9 | 0.4 | 1.9 | 3.3 | 0.5 | 2.5 | 100 |

| 1996 | 81.6 | 79.4 | 2.1 | 3.3 | 0.6 | 6.1 | 0.4 | 1.9 | 2.9 | 0.5 | 2.8 | 100 |

| 1997 | 81.4 | 79.5 | 1.9 | 3.2 | 0.7 | 6.4 | 0.3 | 2.1 | 2.4 | 0.6 | 2.9 | 100 |

| 1998 | 82.0 | 80.4 | 1.6 | 2.7 | 0.7 | 6.5 | 0.3 | 2.1 | 2.1 | 0.7 | 2.8 | 100 |

| 1999 | 82.7 | 80.4 | 2.3 | 2 | 0.6 | 6.5 | 0.3 | 2.3 | 2.2 | 0.8 | 2.6 | 100 |

| 2000 | 82.6 | 80.4 | 2.2 | 2.2 | 0.6 | 6.1 | 0.3 | 2.3 | 2.2 | 0.9 | 2.8 | 100 |

| 2001 | 78.8 | 76.5 | 2.3 | 2.5 | 0.6 | 6.8 | 0.3 | 2.8 | 2.9 | 1.3 | 4.0 | 100 |

| 2002 | 77.6 | 75.4 | 2.3 | 2.6 | 0.7 | 6.8 | 0.3 | 3.3 | 3.2 | 2.1 | 3.3 | 100 |

| 2003 | 76.6 | 74.5 | 2.1 | 2.8 | 0.7 | 7.4 | 0.3 | 2.7 | 2.6 | 3.1 | 3.8 | 100 |

| 2004 | 73.8 | 71.6 | 2.2 | 3.4 | 0.8 | 7.4 | 0.3 | 3.2 | 3.1 | 4.0 | 4.0 | 100 |

| 2005 | 71.7 | 69.3 | 2.4 | 3.8 | 0.9 | 8 | 0.3 | 3.3 | 3.3 | 4.3 | 4.4 | 100 |

| 2006 | 70.1 | 67.6 | 2.5 | 4.1 | 0.8 | 7.9 | 0.3 | 3.9 | 3.3 | 5.2 | 4.4 | 100 |

| 2007 | 68.2 | 65.5 | 2.6 | 4.2 | 0.9 | 8.6 | 0.3 | 4.1 | 3.3 | 5.7 | 4.6 | 100 |

| 2008 | 67.0 | 64.2 | 2.8 | 4.4 | 1.0 | 9.3 | 0.4 | 4.0 | 3.1 | 6.1 | 4.8 | 100 |

| 2009 | 67.5 | 64.1 | 3.4 | 3.9 | 1.0 | 8.3 | 0.4 | 4.0 | 2.8 | 7.5 | 4.6 | 100 |

| 2010 | 67.2 | 63.9 | 3.2 | 4.1 | 1.1 | 7.8 | 0.4 | 3.8 | 2.8 | 8.3 | 4.5 | 100 |

| 2011 | 67.0 | 64.1 | 2.9 | 4.2 | 1.2 | 8.0 | 0.4 | 3.4 | 2.7 | 8.3 | 4.6 | 100 |

Frente a la relativa desvinculación económica de México, la mayoría de los países de América Latina iniciaron un proceso de reacomodo en el que claramente se distinguen dos momentos. En el primero, estos países buscaron colectivamente, a través de la Asociación Latinoamericana de Integración (aladi), beneficiarse del tlcan, respaldando su interés en la cláusula de acceso contemplada en el tlcan.1

Desde la perspectiva mexicana, tal propuesta parecía no implicar la intención de mejorar su acceso al mercado mexicano, sino más bien, estaba destinada a obtener mejores términos en su entrada al estadounidense. Esta percepción, motivó que el gobierno mexicano no avalara dicho intento respaldándose en el artículo 2204 del capítulo 22 del tlcan (Gutiérrez-Haces, 2005; Vega, 2000: 145–147).

El segundo momento, consistió en la decisión que tomaron la mayoría de los países latinoamericanos en negociar de manera gradual y casi siempre individualizada, diversos acuerdos de libre comercio, o Acuerdos para la Promoción y Protección Recíproca de las Inversiones (appris) con Canadá, Estados Unidos y México con el ánimo de consolidar su propia regionalización.2

De esta forma, el tlcan en el mediano plazo contribuyó directamente a la aceleración del proceso de integración intra-regional en América Latina.

La respuesta de los países latinoamericanos no fue única, poco después la Unión Europea (ue) consideró seriamente la posición privilegiada que México había adquirid como un país miembro del tlcan y decidió aprovecharla ampliamente en particular a partir de 1997.

Estimulado por el nuevo entorno económico que propiciaba el tlcan, la ue reconsidero su proyecto económico en México, alentado por dos particularidades del tlcan que eran señaladamente auspiciosas para los intereses de la ue. La primera residía en que se trataba de un tratado de libre comercio Norte-Sur, en el que Estados Unidos y Canadá participaban por primera ocasión en un acuerdo de largo alcance, asociándose con un país en desarrollo; este hecho confería a México un status privilegiado con el que hasta ese momento no contaban los países europeos ni los latinoamericanos vis á vis de Estados Unidos y Canadá. La segunda particularidad, se refería a que se trataba de un acuerdo comercial, que por su propio contenido rebasaba ampliamente los términos tradicionales de este instrumento. La existencia de un capítulo avocado específicamente a regular y proteger la relación empresa extranjera-gobierno, y asimismo contar con un mecanismo de solución de conflictos de carácter extraterritorial, lo convertía en un instrumento clave para la estrategia de expansión económica de la ue en la región.3

Dado que la ue no contaba ni en ese momento, ni hasta la fecha, con algún tipo de acuerdo económico con Estados Unidos o con Canadá,4 consideró seriamente la oportunidad que le brindaba el tlcan para consolidar su propio proyecto comunitario en las Américas. En consecuencia, a partir de 1995, la ue emprendió una reorientación de su estrategia económica no solamente en América del Norte, sino también en la región latinoamericana. Este redireccionamiento buscaba equilibrar con su presencia las alternativas económicas de los países latinoamericanos; acelerar la liberalización en materia de inversión y comercio a favor de las empresas de la ue; e incluir algunos tópicos de su agenda en la Organización Mundial del Comercio (omc).

Objetivo y planteamientoEste trabajo busca analizar la manera cómo el tlcan ha incidido en las relaciones trasatlánticas de México y la ue a partir de la instrumentación del Acuerdo Global entre México y la ue (2000) y de los appris celebrados entre México y algún país europeo a partir de 1995.5

La hipótesis que guía este ensayo, considera que en los últimos 13 años las relaciones trasatlánticas de México han sufrido un proceso de relativa fragilización motivado al menos por dos causas: el papel que ha jugado el tlcan en la propia implementación del Tratado de Libre Comercio México-ue (tlcuem)6 y, los cambios que ha implicado en la relación el aumento de los appris celebrados entre los países de la ue y México.

Esta conjetura se apoya principalmente en tres hechos: uno, sería la introducción de lo que se conoce como el nafta Parity (la Paridad tlcan) en el proceso de negociaciones del Acuerdo Global (1997). Este recurso consistió en equiparar los beneficios que ofrecía el tlcan en el tlcuem (2000), en lo tocante a la liberalización de capitales y mercancías, bajo términos que podían ser similares o mejores que los establecidos en el tlcan, pero nunca inferiores. Uno de los logros más tangibles del Acuerdo Global7 fue que gracias a la Paridad tlcan, la ue utilizó a México como una plataforma para re-direccionar parte de la inversión y bienes europeos, principalmente hacia a Estados Unidos, pero también al resto de América del Norte.8

Durante las negociaciones del Acuerdo Global, México decidió jugar un rol muy distinto al que había desempeñado durante la negociación del tlcan. A diferencia de su posición de antaño, que básicamente consistía en no abrir el juego dentro del tlcan a otros países, en el caso europeo su estrategia se enfocó a capitalizar su membrecía tlcan y convertirse en una suerte de plataforma económica desde la cual las empresas europeas exportarían o reinvertirían en Estados Unidos y las Américas. Con ello, México optó por convertirse en el trasiego de los capitales y las mercancías de la ue hacia el resto de América del Norte, sacrificando en cierta medida, la permanencia a mediano plazo de parte de la inversión europea en México.9

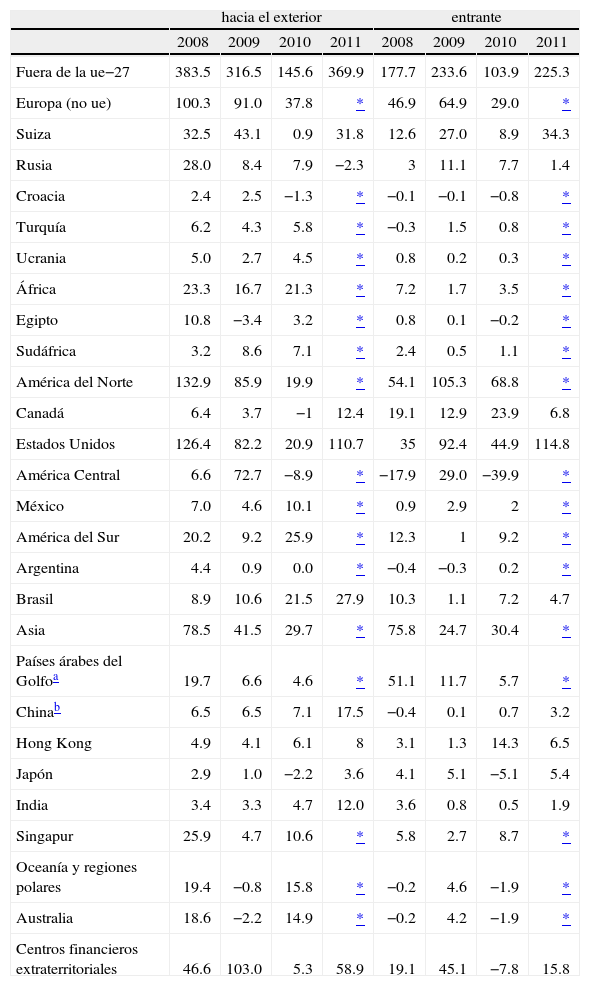

La segunda consideración que apoya nuestra hipótesis, es que las ventajas iniciales que ambas partes encontraban gracias a la equiparación de los privilegios del tlcan, han disminuido ante al surgimiento de nuevos competidores como China y Brasil, así como otras economías emergentes que actualmente cuentan con una considerable presencia en el mercado europeo y en el estadounidense. Aunado a esto, después de 1994 se observa la proliferación de acuerdos comerciales y de inversión, que disminuyeron muchos de los privilegios que la ue ha encontrado en la relación con México10 (véase cuadro 2).

Flujos de Inversión Extranjera Directa de la UE-27, 2008–2011 (billones de euros)

| hacia el exterior | entrante | |||||||

| 2008 | 2009 | 2010 | 2011 | 2008 | 2009 | 2010 | 2011 | |

| Fuera de la ue−27 | 383.5 | 316.5 | 145.6 | 369.9 | 177.7 | 233.6 | 103.9 | 225.3 |

| Europa (no ue) | 100.3 | 91.0 | 37.8 | * | 46.9 | 64.9 | 29.0 | * |

| Suiza | 32.5 | 43.1 | 0.9 | 31.8 | 12.6 | 27.0 | 8.9 | 34.3 |

| Rusia | 28.0 | 8.4 | 7.9 | −2.3 | 3 | 11.1 | 7.7 | 1.4 |

| Croacia | 2.4 | 2.5 | −1.3 | * | −0.1 | −0.1 | −0.8 | * |

| Turquía | 6.2 | 4.3 | 5.8 | * | −0.3 | 1.5 | 0.8 | * |

| Ucrania | 5.0 | 2.7 | 4.5 | * | 0.8 | 0.2 | 0.3 | * |

| África | 23.3 | 16.7 | 21.3 | * | 7.2 | 1.7 | 3.5 | * |

| Egipto | 10.8 | −3.4 | 3.2 | * | 0.8 | 0.1 | −0.2 | * |

| Sudáfrica | 3.2 | 8.6 | 7.1 | * | 2.4 | 0.5 | 1.1 | * |

| América del Norte | 132.9 | 85.9 | 19.9 | * | 54.1 | 105.3 | 68.8 | * |

| Canadá | 6.4 | 3.7 | −1 | 12.4 | 19.1 | 12.9 | 23.9 | 6.8 |

| Estados Unidos | 126.4 | 82.2 | 20.9 | 110.7 | 35 | 92.4 | 44.9 | 114.8 |

| América Central | 6.6 | 72.7 | −8.9 | * | −17.9 | 29.0 | −39.9 | * |

| México | 7.0 | 4.6 | 10.1 | * | 0.9 | 2.9 | 2 | * |

| América del Sur | 20.2 | 9.2 | 25.9 | * | 12.3 | 1 | 9.2 | * |

| Argentina | 4.4 | 0.9 | 0.0 | * | −0.4 | −0.3 | 0.2 | * |

| Brasil | 8.9 | 10.6 | 21.5 | 27.9 | 10.3 | 1.1 | 7.2 | 4.7 |

| Asia | 78.5 | 41.5 | 29.7 | * | 75.8 | 24.7 | 30.4 | * |

| Países árabes del Golfoa | 19.7 | 6.6 | 4.6 | * | 51.1 | 11.7 | 5.7 | * |

| Chinab | 6.5 | 6.5 | 7.1 | 17.5 | −0.4 | 0.1 | 0.7 | 3.2 |

| Hong Kong | 4.9 | 4.1 | 6.1 | 8 | 3.1 | 1.3 | 14.3 | 6.5 |

| Japón | 2.9 | 1.0 | −2.2 | 3.6 | 4.1 | 5.1 | −5.1 | 5.4 |

| India | 3.4 | 3.3 | 4.7 | 12.0 | 3.6 | 0.8 | 0.5 | 1.9 |

| Singapur | 25.9 | 4.7 | 10.6 | * | 5.8 | 2.7 | 8.7 | * |

| Oceanía y regiones polares | 19.4 | −0.8 | 15.8 | * | −0.2 | 4.6 | −1.9 | * |

| Australia | 18.6 | −2.2 | 14.9 | * | −0.2 | 4.2 | −1.9 | * |

| Centros financieros extraterritoriales | 46.6 | 103.0 | 5.3 | 58.9 | 19.1 | 45.1 | −7.8 | 15.8 |

2008–2010: Datos anuales de Inversión Extranjera Directa. Las cifras preliminares para el 2011 se basan en los datos trimestrales anualizados.

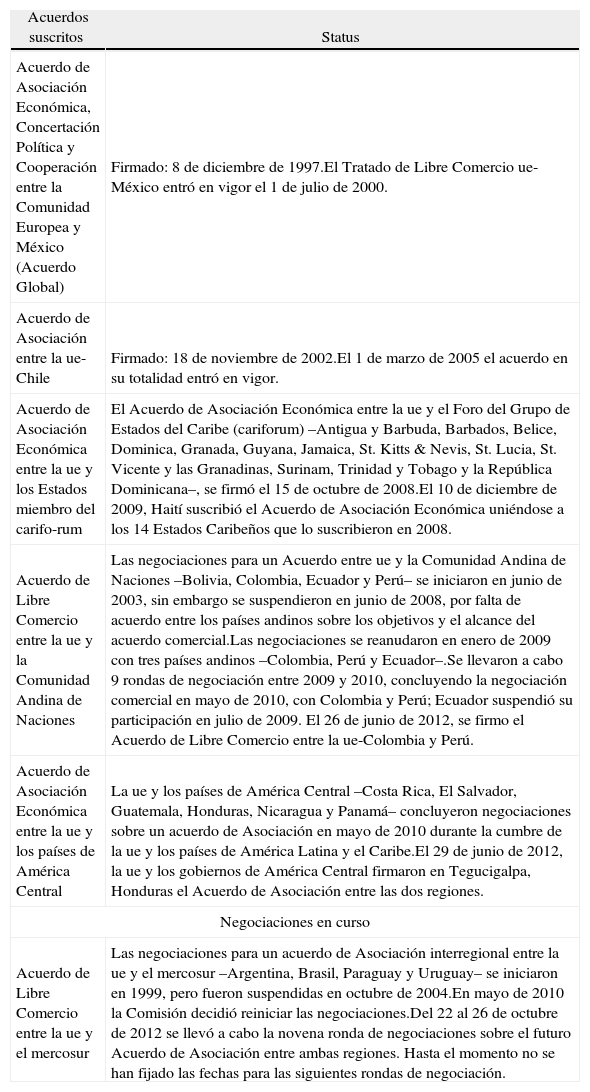

Acuerdos Comerciales entre la ue y América Latina y el Caribe

| Acuerdos suscritos | Status |

| Acuerdo de Asociación Económica, Concertación Política y Cooperación entre la Comunidad Europea y México (Acuerdo Global) | Firmado: 8 de diciembre de 1997.El Tratado de Libre Comercio ue-México entró en vigor el 1 de julio de 2000. |

| Acuerdo de Asociación entre la ue-Chile | Firmado: 18 de noviembre de 2002.El 1 de marzo de 2005 el acuerdo en su totalidad entró en vigor. |

| Acuerdo de Asociación Económica entre la ue y los Estados miembro del carifo-rum | El Acuerdo de Asociación Económica entre la ue y el Foro del Grupo de Estados del Caribe (cariforum) –Antigua y Barbuda, Barbados, Belice, Dominica, Granada, Guyana, Jamaica, St. Kitts & Nevis, St. Lucia, St. Vicente y las Granadinas, Surinam, Trinidad y Tobago y la República Dominicana–, se firmó el 15 de octubre de 2008.El 10 de diciembre de 2009, Haití suscribió el Acuerdo de Asociación Económica uniéndose a los 14 Estados Caribeños que lo suscribieron en 2008. |

| Acuerdo de Libre Comercio entre la ue y la Comunidad Andina de Naciones | Las negociaciones para un Acuerdo entre ue y la Comunidad Andina de Naciones –Bolivia, Colombia, Ecuador y Perú– se iniciaron en junio de 2003, sin embargo se suspendieron en junio de 2008, por falta de acuerdo entre los países andinos sobre los objetivos y el alcance del acuerdo comercial.Las negociaciones se reanudaron en enero de 2009 con tres países andinos –Colombia, Perú y Ecuador–.Se llevaron a cabo 9 rondas de negociación entre 2009 y 2010, concluyendo la negociación comercial en mayo de 2010, con Colombia y Perú; Ecuador suspendió su participación en julio de 2009. El 26 de junio de 2012, se firmo el Acuerdo de Libre Comercio entre la ue-Colombia y Perú. |

| Acuerdo de Asociación Económica entre la ue y los países de América Central | La ue y los países de América Central –Costa Rica, El Salvador, Guatemala, Honduras, Nicaragua y Panamá– concluyeron negociaciones sobre un acuerdo de Asociación en mayo de 2010 durante la cumbre de la ue y los países de América Latina y el Caribe.El 29 de junio de 2012, la ue y los gobiernos de América Central firmaron en Tegucigalpa, Honduras el Acuerdo de Asociación entre las dos regiones. |

| Negociaciones en curso | |

| Acuerdo de Libre Comercio entre la ue y el mercosur | Las negociaciones para un acuerdo de Asociación interregional entre la ue y el mercosur –Argentina, Brasil, Paraguay y Uruguay– se iniciaron en 1999, pero fueron suspendidas en octubre de 2004.En mayo de 2010 la Comisión decidió reiniciar las negociaciones.Del 22 al 26 de octubre de 2012 se llevó a cabo la novena ronda de negociaciones sobre el futuro Acuerdo de Asociación entre ambas regiones. Hasta el momento no se han fijado las fechas para las siguientes rondas de negociación. |

Finalmente, un tercer aspecto que fortalece nuestra hipótesis sería el impacto que ha producido tanto el Tratado de Lisboa (2009), como el debate comunitario vinculado a la protección de la inversión extranjera europea y la validez de los mecanismos de solución de controversias en materia de inversión, comúnmente utilizados para dirimir las disputas sobre inversión entre un gobierno no comunitario y una empresa europea amparada por un appris. Ambos se han convertido en argumentos de peso para marcar los criterios de inversión de la ue en México y América Latina, entre otras regiones.

Contextualizando la equiparación tlcan (nafta Parity)Al inicio de este ensayo, mencionamos la importancia que había tenido para la ue la equiparación de su Acuerdo Global con las reglas contenidas en el tlcan. La inclusión del nafta Parity, aunque fue el resultado de una exigencia de los negociadores europeos, fue aceptada de buen grado por el gobierno mexicano que consideró que dicha disposición incrementaría el comercio bilateral y atraería un mayor número de empresas europeas a México. Sin embargo, el recurso a la paridad tlcan, no debe ser considerada como una reivindicación original surgida directamente del Acuerdo Global ue-México. Esta equiparación, proviene de una iniciativa de ley, extensamente discutida durante cinco periodos legislativos en el Congreso de Estados Unidos, entre 1995 y 2002.

La iniciativa, conocida como Caribbean Basin Interim Trade Program/nafta Parity, fue aprobada por las dos cámaras y firmada por el Presidente Clinton el 18 de mayo de 2000, siendo autorizada su aplicación el 2 de octubre de 2000 en la Proclamación Presidencial número 7351 (Pregelj, 2005, Hinojosa, 1999).

En realidad, el uso de un recurso como el nafta Parity durante un proceso de negociación puede implicar dos interpretaciones y respuestas que en sí son excluyentes. Puede aludir a la iniciativa aprobada por el poder legislativo de Estados Unidos en el 2000, o también puede referirse al traslado de los beneficios del tlcan a otro acuerdo comercial negociado por México. En todo caso, el derecho a la equiparación es una demanda compleja; en algunos casos puede ser aceptada por los gobiernos involucrados en la negociación de un acuerdo o tratado, como ocurrió en el Acuerdo Global celebrado entre la ue y México, mientras que en otros, puede ser rechazada, como sucedió con la propuesta formulada por los países de la aladi a los negociadores del tlcan.

Los motivos que explican la adopción de una iniciativa legislativa como nafta Parity por el congreso estadounidense, se encuentran en los efectos colaterales que produjo la instrumentación del tlcan en terceros países. Tal fue el caso de la Caribbean Basin Economic Recovery Act (cbera), o también conocida como la Iniciativa de la Cuenca del Caribe (cbi)11 en las que parte de los beneficios adquiridos fueron disminuidos con la instrumentación del tlcan. Los países agrupados bajo estas iniciativas, perderían parte de sus ventajas en el mercado americano, en especial las exportaciones textiles.

Tomando en consideración la pérdida de efectividad de una importante iniciativa promovida por Estados Unidos en el Caribe, la 103o legislatura del Congreso estadounidense (1993–1994), analizó una propuesta de ley, que temporalmente ofrecería a los beneficiarios de la cbi, un trato comercial equivalente al que recibía México bajo el tlcan.

La iniciativa, contemplaba también, la posibilidad de eventualmente establecer un mecanismo de acceso al tlcan para los países de la Cuenca del Caribe o en su defecto, la firma de un acuerdo bilateral con Estados Unidos equivalente al tlcan. Estas propuestas resultaban enormemente controvertidas dado el daño que infringirían a la industria textil de Estados Unidos, así que a mediados de 1995, entraron en un impasse (Hinojosa y McCleery, 1999).

Años después, durante la 105° legislatura (1997–1998), varias estipulaciones sobre la paridad tlcan fueron de nuevo promovidas por la Cámara de Representantes, pero el Senado las omitió a pesar de que las estipulaciones sobre la equiparación, fueron plasmadas con un lenguaje distinto. Al final, la iniciativa de ley fue postergada nuevamente, básicamente porque muchos de los congresistas temían que la equiparación produjera un proceso interminable de adhesiones a futuros acuerdos, en las cuales el Senado podría perder cierto control y eventualmente alentaría el ingreso al mercado estadounidense por la puerta chica.

La discusión sobre la eventual equiparación del tlcan, una vez más fue introducida durante la 106° legislatura (1999–2000). Diversas versiones, discutidas anteriormente en las dos cámaras fueron planteadas de manera más conciliadora, logrando con esto que tanto la Cámara de Representantes, como el Senado la aprobaran y fuera firmada por el Presidente en mayo del 2000, bajo la denominación: Caribbean Basin Trade Partnership Act (cbtpa).12

Un programa de Paridad tlcan fue establecido en 24 países por una proclama presidencial e implementado en 14 países después de que la Oficina del Representante Comercial de Estados Unidos (ustr) determinó que había compatibilidad con la legislación estadounidense (Pregelj, 2005).

Esta legislación fue mejorada durante el 107° congreso (2001–2002), produciéndose una ampliación del ámbito del trato preferencial en la cbtpa. Este cambio pasó como ley en agosto de 2002.

El proceso de discusión inicial (1995) y la aprobación de la ley de Paridad en Estados Unidos (2000), avanzó de manera paralela a las negociaciones del Acuerdo Global de la ue con México, firmado en diciembre de 1997 e implementado en julio de 2000. Resulta evidente, que tanto los negociadores mexicanos, como los europeos, siguieron muy de cerca el proceso de discusión del nafta Parity en el congreso americano, de tal suerte que la propuesta de aplicar un recurso similar en la negociación europea no fue realmente una sorpresa, ni tampoco resultó una iniciativa tan desplazada.

Evidentemente, la gran diferencia que existía entre el rechazo que recibió la aladi al solicitar hacer uso de la cláusula de acceso del tlcan en 1994 y la propuesta de la ue respecto a una equiparación de privilegios en el Acuerdo Global, residía en que tal propuesta ya había pasado por el rasero de al menos tres periodos de sesiones legislativas y contaba con la venia y estricta supervisión de la ustr y la Comisión Internacional de Comercio de Estados Unidos (usitc). Indudablemente al Departamento de Economía de Estadounidense le interesaba que utilizando la plataforma mexicana, la ue se posicionara aún más en la economía americana, sin la necesidad de recurrir a la negociación de un acuerdo de libre comercio

La ue logró a través del tlcuem el mismo trato y condiciones similares de desgravación que México otorgó a Estados Unidos bajo el tlcan; cualquier preferencia futura concedida a este país debería ser otorgada en forma equivalente a la ue (Acuerdo de Asociación Económica, artículo 29, decisión 2). Al respecto, Pascal Lamy, declaró en su momento: “el nafta Parity facilitó el hecho de que México nos otorgara más de un 90% de lo que había autorizado a los Estados Unidos en el tlcan, y en algunas áreas más, como por ejemplo propiedad intelectual, bienes y servicios” (Lamy, Commissioner Trade Speech / 02/189).

La equiparación con el tlcan no se redujo al esquema de desgravación aplicado, cumplió también con los propósitos de la omc Plus, al incluir estipulaciones vinculadas con los llamado nuevos temas del sistema multilateral de comercio (Pérez Rocha, 2003). El Acuerdo Global y su puesta en marcha en el año 2000, no sólo se considero como una plataforma para avanzar hacia el mercado estadounidense, también incluyó diversos capítulos referentes a la inversión; compras gubernamentales, facilidades al comercio, políticas de competencia, servicios y derechos de propiedad intelectual. En suma, con estas inclusiones se logro avanzar en la agenda de la ue dentro de la omc al incluir los llamados temas de Singapur.13

Aunque la Paridad tlcan fue considerada dentro del Acuerdo Global, se estableció que en lo tocante al comercio, la apertura fuera progresiva y recíproca en los productos industriales. En el momento de su implementación, 82% de los productos manufactureros europeos fueron liberalizados, esta desgravación se completó en 2003.14

En revancha, las exportaciones mexicanas recibieron una exención parcial y selectiva; 47.6% de los bienes industriales mexicanos se liberalizaron en el momento de la instrumentación del tlcuem;15 5% en 2003 y el resto entre 2005 y 2007, con la limitante de una tarifa arancelaria máxima de sólo 5% entre 2003 y 2007 (Rozo, 2010: 19).

Paradójicamente, el proceso de desgravación arancelaria del tlcuem, contemplaba solamente tres años para las manufacturas y 10 años para los productos agrícolas, plazo mucho más corto que los 15 años establecidos en el tlcan.

Una correlación de fuerzas complicadaAntes de 1997, fecha en que se rubricaron tres instrumentos jurídicos con la ue,16 los países de la comunidad enfrentaban en México, una considerable discriminación comercial, en particular porque los aranceles a las importaciones europeas eran netamente superiores a los de Estados Unidos y Canadá, gracias a las ventajas que implicaba ser parte del tlcan.

La reglamentación del tlcan entrañaba una enorme exclusión para todos aquellos países que no hacían parte del acuerdo, en especial por la aplicación de las reglas de origen o de contenido nacional y la aplicación de elevados aranceles a las importaciones. En consecuencia, la ue entre 1994 y 1997, reconsideró seriamente los términos de su relación con México y decidió dar mayor peso a sus objetivos económicos que a los políticos, por medio de un Acuerdo Global (Gutiérrez Haces, 2004).

Este cambio ponía el acento sobre la necesidad de participar más activamente en el proceso de formación de nuevos bloques comerciales de tal manera que no fuera marginada principalmente por Estados Unidos. Este acuerdo, también fue el detonador de nuevas negociaciones comerciales de la ue con América Latina y el Caribe. Primero Chile, después el Mercado Común del Sur, seguido por América Central y la Comunidad del Caribe como puede observarse con mayor detalle en el siguiente cuadro (cuadro 3).

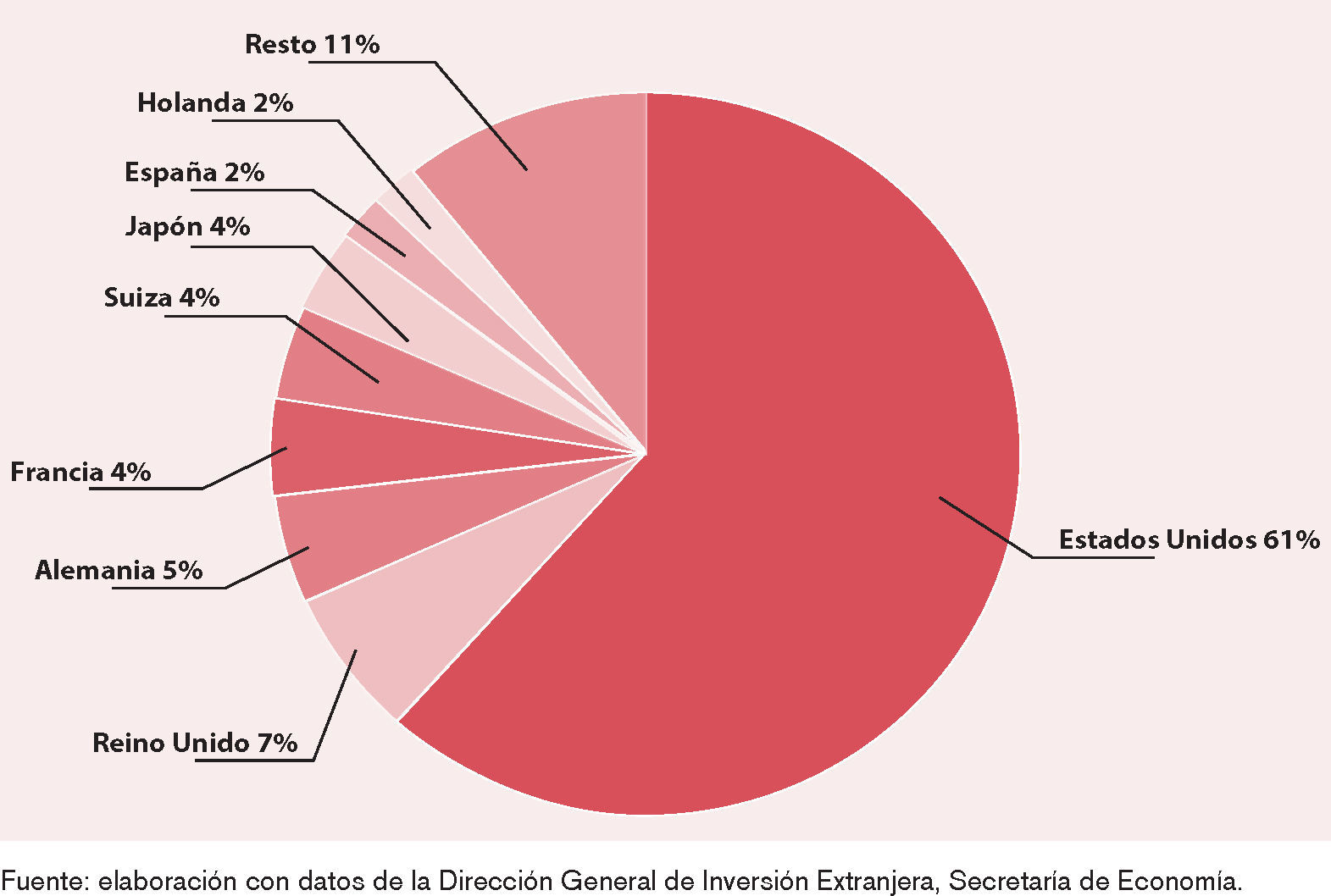

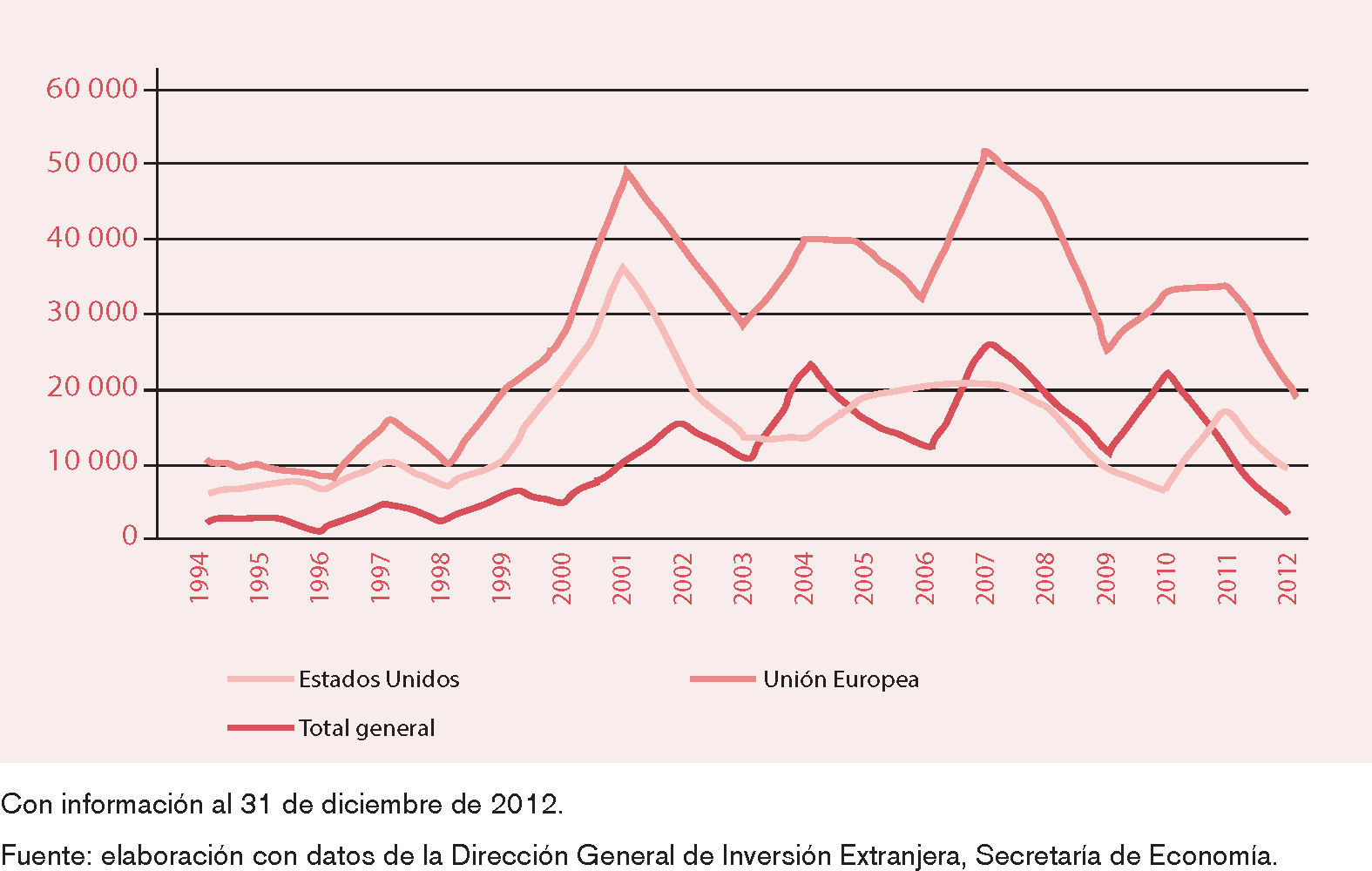

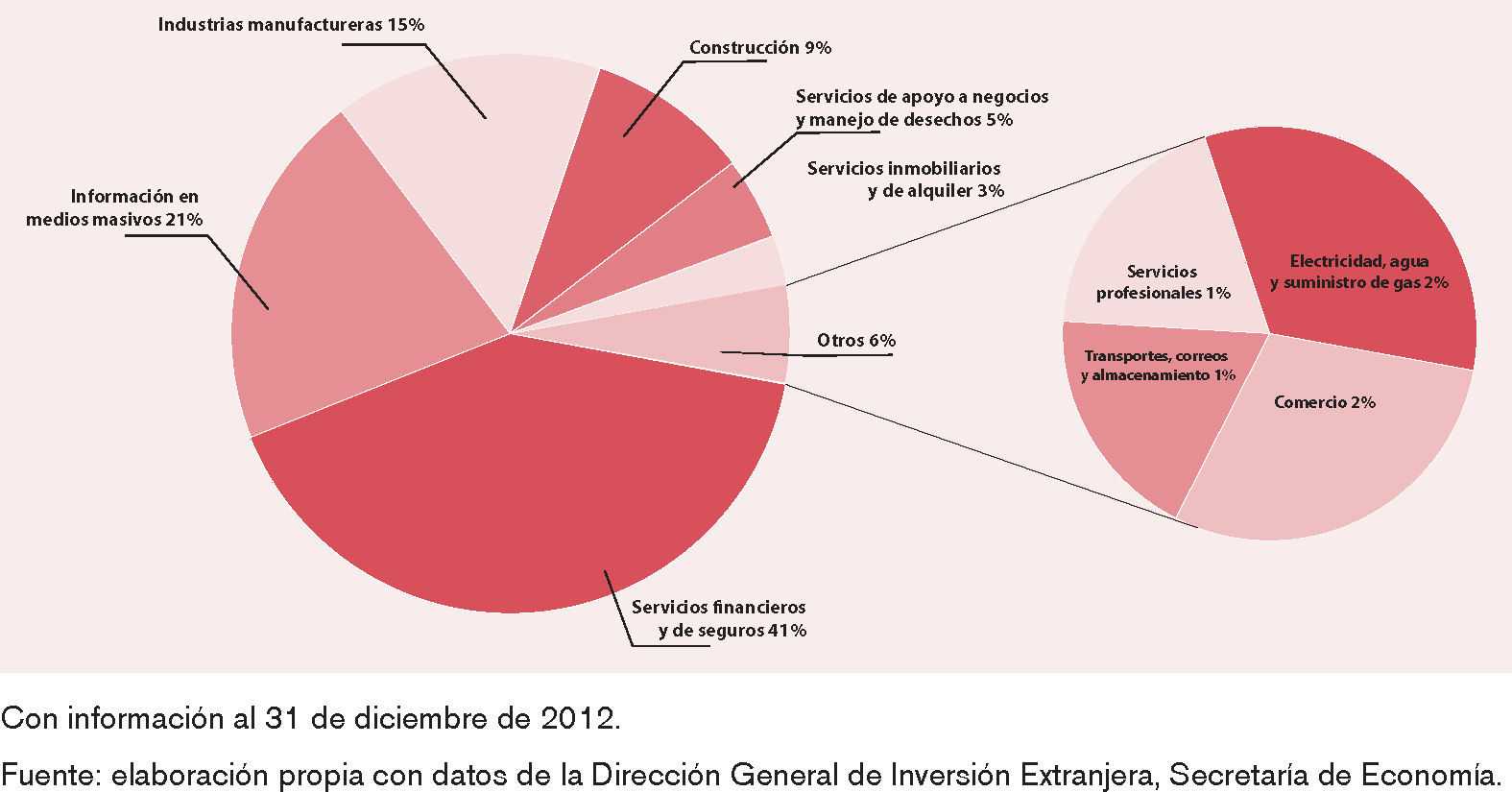

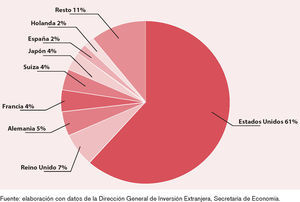

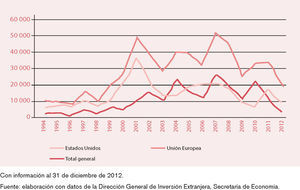

El tlcan ha representado un parte aguas en torno a la Inversión Extranjera Directa (ied), en un primer momento repercutió en los cambios legislativos que se llevaron a cabo durante la década de los noventa y, en un segundo momento en la estrategia de los grupos empresariales. Los beneficios otorgados a empresas de los países miembros del tlcan, incluyendo reglas de origen, beneficios arancelarios y todo un marco regulatorio que ofreció certidumbre a sus inversiones, influyó directamente en la estrategia de las grandes corporaciones europeas, las cuales buscaron ampliar sus inversiones no exclusivamente en el sector manufacturero, sino también en los servicios, en especial financieros y propiedad intelectual, donde la tasa de rentabilidad resultaba ser muy atractiva. Después de la firma e implementación del tlcan, México se convirtió en uno de los principales promotores de la desregulación de los flujos de inversión extranjera, vinculando explícitamente el comercio y los flujos de capital en las negociaciones comerciales llevadas a cabo por el gobierno a partir de 199417 (gráfica 1).

La puesta en marcha del tlcuem atrajo inicialmente un monto considerable de capitales europeos a México, independientemente de aquellos que ya se encontraban operando en el país, de tal manera que la inversión de la ue en el 2000 registró un incremento del 16.5%, un porcentaje superior al de la inversión estadounidense y japonesa en el mismo periodo.

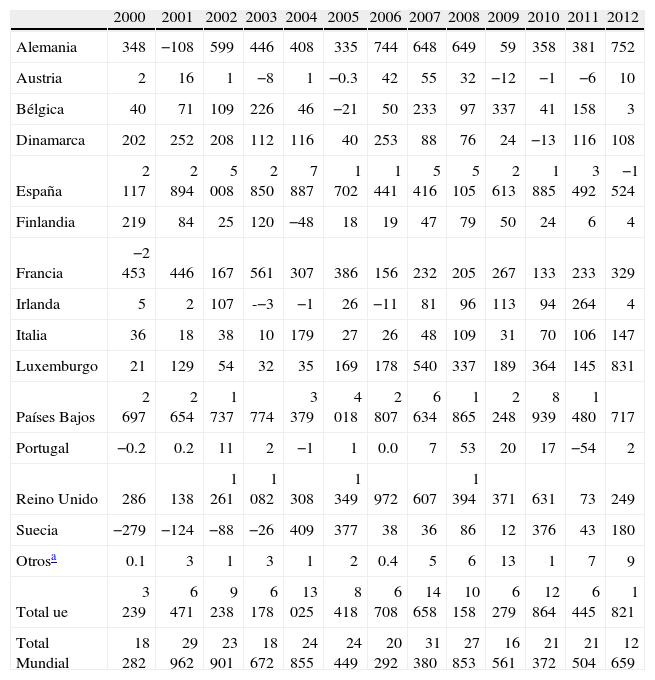

Si bien es cierto que la inversión de la ue en México logró aumentar, como lo podemos ver en los siguientes gráficos, no podemos dejar de mencionar que no se puede hacer una comparación rigurosa con el período anterior al tlcuem debido a los cambios de metodología en 1994 y 1999.18 Sin embargo, la inversión total de la ue en México en el periodo 1994–1999 fue de 13 924 millones de dólares y, para el periodo 2000–2012 ascendió a 105 502 millones de dólares. A partir del 2008, y como consecuencia de la crisis financiera global, los flujos de ied se resintieron a escala mundial. La ied de la ue en México ascendió a 4 658 millones de dólares en el 2007 –pasando por una serie de altibajos en los años sucesivos–, y contabilizándose por este concepto 1 821 millones de dólares en el 2012 (gráfica 2).

Desde 1999 los flujos de inversión de la ue se han mantenido en niveles constantes, por lo que ha fortalecido su posición como segundo inversionista en México. Como podemos observar en la gráfica 3, bajo el tlcuem, la ue ha sido el principal inversionista en México en tres ocasiones (2004, 2007 y 2010).19 (gráfica 3)

En 2012 la Secretaría de Economía reportó que para el periodo enero-diciembre, la ied en México ascendió a 12 659 millones de dólares, cantidad 34.9% menor a la reportada en el mismo periodo para el 2011 (19 439 millones de dólares). Esto se debió a que la ied captada por México se vio influida por un flujo negativo de 909 millones de dólares en el cuarto trimestre de 2012, esto como resultado de la venta de acciones de una institución financiera con capital extranjero.20 Sin esta operación, la ied en el cuarto trimestre de 2012 hubiera sido de 3 197 millones de dólares y para el año en su conjunto habría alcanzado un monto de 16 765 millones de dólares (Banco de México, 2013: 7).

En cuanto al origen de ied en el 2012, los Estados Unidos y la ue representan las fuentes más importantes de inversión, aportando respectivamente 58.5 y 14.4% de los capitales invertidos en México. A nivel de países individuales, Japón representó (13.1%), Canadá (8.2%), Luxemburgo (6.6%), Alemania (5.9%) y los Países Bajos (5.7%).21

Actualmente, los principales países inversionistas de la ue en México son España y Holanda; la inversión de estos dos países representó 77% de la ied total de la ue en el periodo 2000–2012, la cual asciende a un monto aproximado de 80 833 millones de dólares; el Reino Unido y Alemania le siguen en importancia, pero con montos muy inferiores a los dos primeros.22

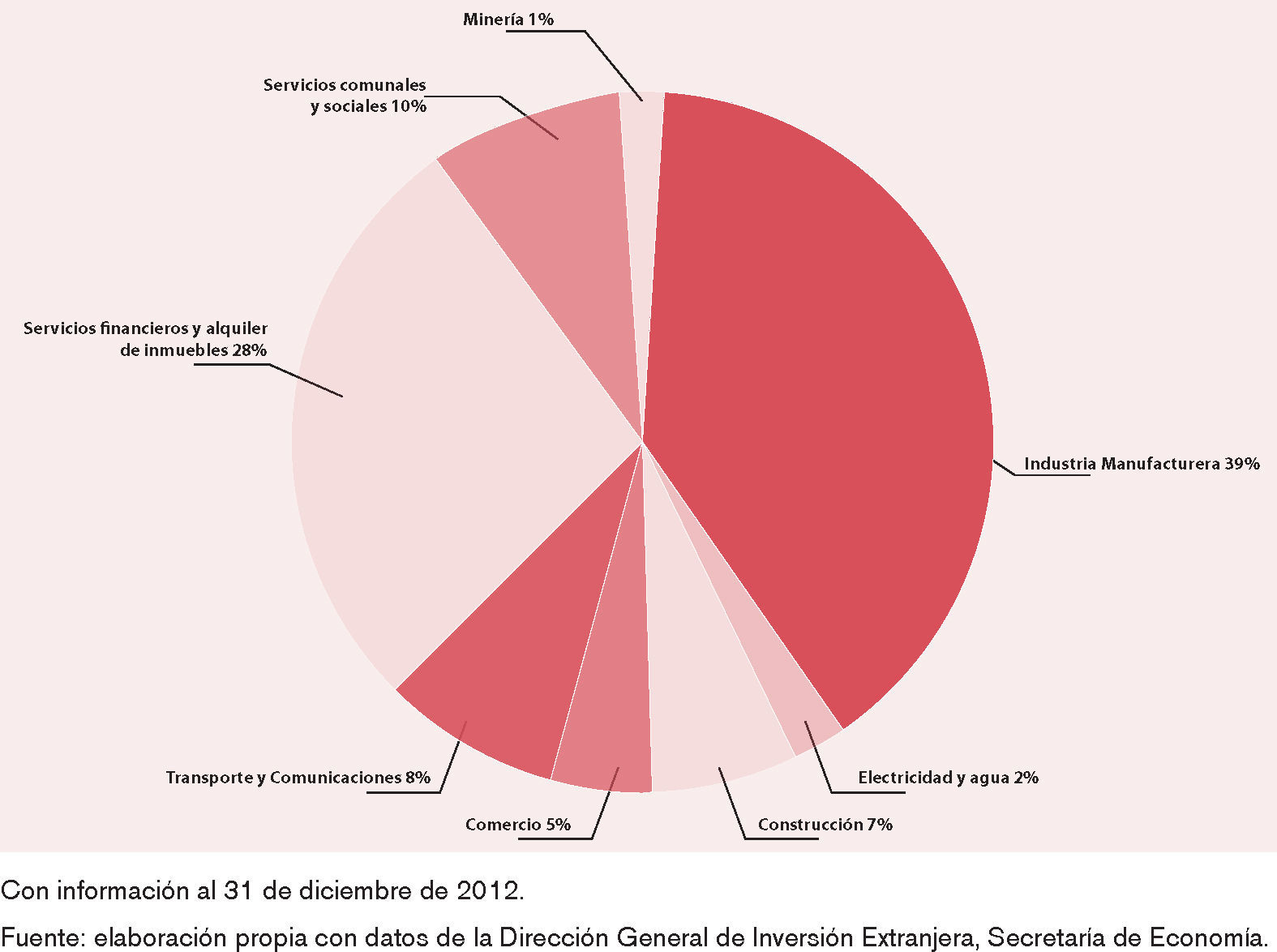

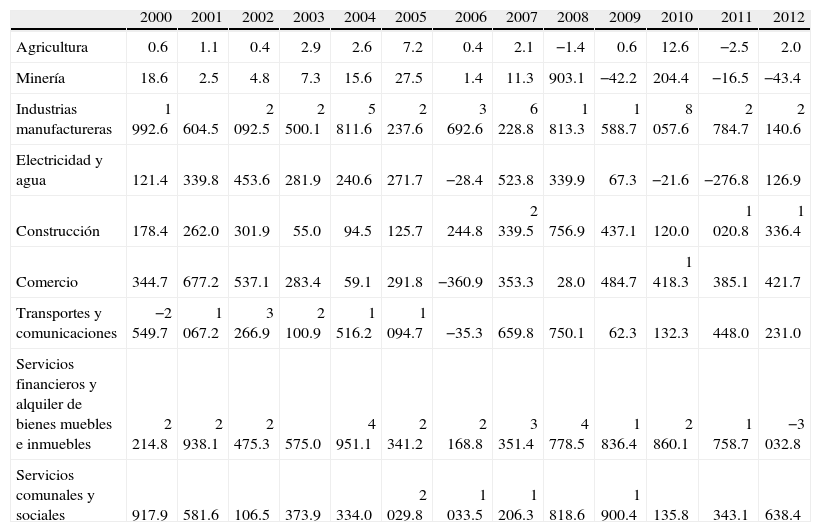

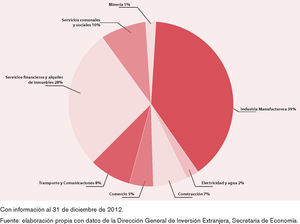

Durante el año 2012, la ied de la ue en México se concentró en el sector manufacturero, por un monto de 2,140 millones de dólares. En el sector financiero, se reflejó un registro negativo de ied por 3 032.8 millones de dólares,23 mientras que el sector de la construcción concentró 1 336 millones de dólares. En el cuadro 6 se puede analizar el comportamiento de la inversión por sectores.

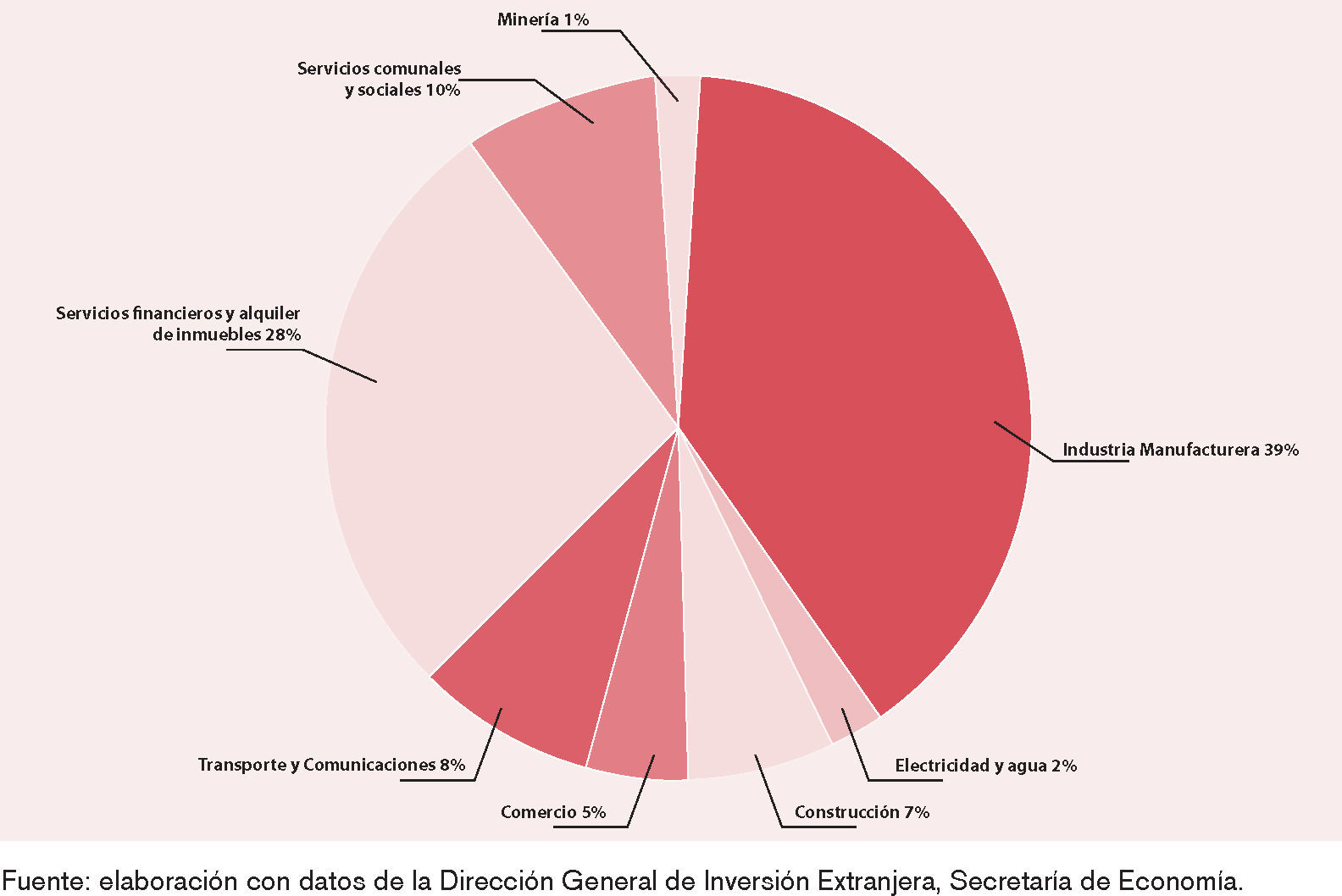

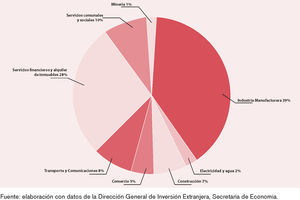

Como podemos observar en la gráfica 4, en el período 2000–2012, el sector manufac-turero se ha consolidado como el principal sector receptor de inversiones de la ue directas en México, con un monto total que asciende a 41 545 millones de dólares, un 39% del total invertido por la ue en México. En segundo lugar se encuentra el sector de servicios financieros. La inversión total de la ue en este sector se eleva a 2 921 millones de dólares, lo que representa 28% del total invertido para el mismo periodo.

Inversión Extranjera Directa de los Países de la ue en México, 2000–2012* (millones de dólares)

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Alemania | 348 | −108 | 599 | 446 | 408 | 335 | 744 | 648 | 649 | 59 | 358 | 381 | 752 |

| Austria | 2 | 16 | 1 | −8 | 1 | −0.3 | 42 | 55 | 32 | −12 | −1 | −6 | 10 |

| Bélgica | 40 | 71 | 109 | 226 | 46 | −21 | 50 | 233 | 97 | 337 | 41 | 158 | 3 |

| Dinamarca | 202 | 252 | 208 | 112 | 116 | 40 | 253 | 88 | 76 | 24 | −13 | 116 | 108 |

| España | 2 117 | 2 894 | 5 008 | 2 850 | 7 887 | 1 702 | 1 441 | 5 416 | 5 105 | 2 613 | 1 885 | 3 492 | −1 524 |

| Finlandia | 219 | 84 | 25 | 120 | −48 | 18 | 19 | 47 | 79 | 50 | 24 | 6 | 4 |

| Francia | −2 453 | 446 | 167 | 561 | 307 | 386 | 156 | 232 | 205 | 267 | 133 | 233 | 329 |

| Irlanda | 5 | 2 | 107 | -−3 | −1 | 26 | −11 | 81 | 96 | 113 | 94 | 264 | 4 |

| Italia | 36 | 18 | 38 | 10 | 179 | 27 | 26 | 48 | 109 | 31 | 70 | 106 | 147 |

| Luxemburgo | 21 | 129 | 54 | 32 | 35 | 169 | 178 | 540 | 337 | 189 | 364 | 145 | 831 |

| Países Bajos | 2 697 | 2 654 | 1 737 | 774 | 3 379 | 4 018 | 2 807 | 6 634 | 1 865 | 2 248 | 8 939 | 1 480 | 717 |

| Portugal | −0.2 | 0.2 | 11 | 2 | −1 | 1 | 0.0 | 7 | 53 | 20 | 17 | −54 | 2 |

| Reino Unido | 286 | 138 | 1 261 | 1 082 | 308 | 1 349 | 972 | 607 | 1 394 | 371 | 631 | 73 | 249 |

| Suecia | −279 | −124 | −88 | −26 | 409 | 377 | 38 | 36 | 86 | 12 | 376 | 43 | 180 |

| Otrosa | 0.1 | 3 | 1 | 3 | 1 | 2 | 0.4 | 5 | 6 | 13 | 1 | 7 | 9 |

| Total ue | 3 239 | 6 471 | 9 238 | 6 178 | 13 025 | 8 418 | 6 708 | 14 658 | 10 158 | 6 279 | 12 864 | 6 445 | 1 821 |

| Total Mundial | 18 282 | 29 962 | 23 901 | 18 672 | 24 855 | 24 449 | 20 292 | 31 380 | 27 853 | 16 561 | 21 372 | 21 504 | 12 659 |

Con información al 31 de diciembre de 2012.

Inversión Extranjera Directa de los Países de la ue en México por Sector, 2000–2012*

(millones de dólares)

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Agricultura | 0.6 | 1.1 | 0.4 | 2.9 | 2.6 | 7.2 | 0.4 | 2.1 | −1.4 | 0.6 | 12.6 | −2.5 | 2.0 |

| Minería | 18.6 | 2.5 | 4.8 | 7.3 | 15.6 | 27.5 | 1.4 | 11.3 | 903.1 | −42.2 | 204.4 | −16.5 | −43.4 |

| Industrias manufactureras | 1 992.6 | 604.5 | 2 092.5 | 2 500.1 | 5 811.6 | 2 237.6 | 3 692.6 | 6 228.8 | 1 813.3 | 1 588.7 | 8 057.6 | 2 784.7 | 2 140.6 |

| Electricidad y agua | 121.4 | 339.8 | 453.6 | 281.9 | 240.6 | 271.7 | −28.4 | 523.8 | 339.9 | 67.3 | −21.6 | −276.8 | 126.9 |

| Construcción | 178.4 | 262.0 | 301.9 | 55.0 | 94.5 | 125.7 | 244.8 | 2 339.5 | 756.9 | 437.1 | 120.0 | 1 020.8 | 1 336.4 |

| Comercio | 344.7 | 677.2 | 537.1 | 283.4 | 59.1 | 291.8 | −360.9 | 353.3 | 28.0 | 484.7 | 1 418.3 | 385.1 | 421.7 |

| Transportes y comunicaciones | −2 549.7 | 1 067.2 | 3 266.9 | 2 100.9 | 1 516.2 | 1 094.7 | −35.3 | 659.8 | 750.1 | 62.3 | 132.3 | 448.0 | 231.0 |

| Servicios financieros y alquiler de bienes muebles e inmuebles | 2 214.8 | 2 938.1 | 2 475.3 | 575.0 | 4 951.1 | 2 341.2 | 2 168.8 | 3 351.4 | 4 778.5 | 1 836.4 | 2 860.1 | 1 758.7 | −3 032.8 |

| Servicios comunales y sociales | 917.9 | 581.6 | 106.5 | 373.9 | 334.0 | 2 029.8 | 1 033.5 | 1 206.3 | 818.6 | 1 900.4 | 135.8 | 343.1 | 638.4 |

En tercer lugar, se ubica el sector de servicios comunales y sociales con un monto de 1 041 millones de dólares, lo que representa 10% de participación en las inversiones totales. El sector de transporte y comunicaciones, su participación asciende a 8 744 millones de dólares, un 8% de participación en las inversiones totales. Los sectores de la construcción y el comercio representan 7 y 5% respectivamente.

En el caso de los servicios, junto con el proceso de equiparación del Acuerdo Global, también se incorporaron dos cláusulas de capital importancia, la stand-still, que impide dar marcha atrás en los procesos de liberalización ya realizados y la cláusula de rendezvous a tres años, que establece la negociación de una liberalización que haga compatible el Acuerdo Global con las disposiciones establecidas por el artículo V del Acuerdo General sobre el Comercio de Servicios (gats) (Machado, 2008, Parte I).

Si se analiza el caso del sector servicios, el tlcuem marcó la pauta, para la presencia de grandes instituciones bancarias europeas en México. De los cuatro bancos más importantes en México, tres son europeos: bbva-Bancomer (España); Santander-Serfin (España); hsbc (Reino Unido) y, Citigroup (Estados Unidos), concentran 78% del crédito al consumo y 74% del financiamiento hipotecario.

La inversión de la ue se ha visto beneficiada por los cambios legislativos que México ha ido efectuando desde 1993. Uno de estos, fue la reforma energética en 2008 que aunque aún no permite la participación de la ied en las reservas de petróleo en aguas profundas del Golfo de México, así como la construcción de refinerías, ha liberalizado la subcontratación de empresas extranjeras en actividades como exploración y perforación en materia de hidrocarburos.

El Acuerdo Global México-ue, recogió parte de estas experiencias y tuvo buen cuidado de que la negociación no produjera grandes distorsiones dentro de la economía comunitaria.

En este caso, hubo factores que jugaron a favor de la ue como fue la distancia geográfica, la menor talla del comercio y de la inversión de la ue en comparación con la estadounidense, y la presencia de las Pequeñas y Medianas empresas (pyme) europeas generalmente fogueadas en la ue.

En este sentido se observa que uno de los efectos que produjo el Acuerdo Global, fue la aparición de un actor económico único, que en el caso del tlcan casi no tuvo relevancia. Las pyme europeas, dotaron al acuerdo de una particularidad única: cada una de las empresas internacionalizadas de la ue, presentan un modus operandi específico por ser originarias de 27 países distintos aunque agrupadas comunitariamente; esta singularidad, necesariamente ha representado cierta complejidad para México.

A las consideraciones anteriores debe añadirse el hecho de que los appris de la ue, negociados con México, no se remiten exclusivamente a proteger a las grandes empresas sino también a las pyme europeas. Aunque cabe señalar que los usuarios más frecuentes de los appris, son las grandes empresas, ya que una pyme difícilmente podría pagar los gastos inherentes al mecanismo de solución de controversias de un appris.

Las pyme establecidas en México bajo la cobertura del Acuerdo Global han tenido una trayectoria de implantación muy específica. En muchos casos son empresas familiares que comienzan exportando a México y que con el tiempo deciden establecerse en el país e inician operaciones de ensamblaje. Con frecuencia estas pyme se convierten en proveedoras de grandes empresas europeas, aunque no exclusivamente.

El hecho de que la mayoría de estas pequeñas empresas estén estrechamente vinculadas a las actividades de las transnacionales europeas, entraña dos distorsiones. Por una parte, las pyme dependen totalmente de las trasnacionales y por lo tanto funcionan en una suerte de circuito cerrado, por otra parte este esquema de operación deja muy poco espacio para que las pyme mexicanas participen y se beneficien del Acuerdo Global. Aunado a esto, se observa que las pyme europeas invierten en vinculación con las grandes empresas de la ue, debido a que carecen de suficientes recursos financieros como para pagar una infraestructura autónoma de las grandes empresas.

De acuerdo con un estudio publicado por protlcuem y la Secretaría de Economía de México, a partir del año 2000, la internacionalización de la pyme europeas ha crecido exponencialmente y la principal beneficiaria de este proceso ha sido la ue. En 2006, el 72% del comercio de las pyme y 77% de su inversión y joint ventures, habían privilegiado a uno o varios países de la ue-27, y sólo 4% a un país no perteneciente a la ue, lo cual nos permite inferir que parte de los magros resultados del Acuerdo Global con México podrían atribuirse a dichos factores.24

Aunado a esto, la inversión de las grandes empresas de la ue en México tiene una enorme concentración sectorial, ubicándose particularmente en el área financiera, el turismo o la energía. En este sentido, hablamos de una inversión que casi no produce un efecto de arrastre de las empresas mexicanas, como puede ocurrir en el sector manufacturero.

Las empresas europeas, en términos generales, no buscan invertir en México bajo el esquema de la maquila como lo hacen las empresas estadounidenses y asiáticas en la frontera norte. Los países europeos han establecido sus propios espacios de subcontratación en Europa del Este y en áfrica del Norte o en su defecto subcontratan a las pyme europeas establecidas en México para operar en tandem con una transnacional; en ambos casos estas opciones han dejado fuera de la jugada a un número considerable de pyme mexicanas lo cual evidentemente ha contribuido al cuestionamiento de la eficacia del Acuerdo Global para México.

Paradójicamente, México se ha convertido en una suerte de tubo de ensayo para las pyme europeas que en algunos casos llevan a cabo su primera gran experiencia de internacionalización en territorio mexicano antes de expandir sus operaciones a otros países de América Latina. Una peculiaridad de estas empresas es su eventual vinculación con algunas trasnacionales estadounidenses establecidas en México, como una forma de sacar ventaja a las facilidades que ofrece México en determinadas actividades.

Esta tendencia también se detecta con relación a su vinculación como proveedores de grandes empresas paraestatales mexicanas como la Comisión Federal de Electricidad y Petróleos Mexicanos. Ligado este hecho, las empresas europeas a través de sus gobiernos, han venido presionando al gobierno mexicano respecto a la liberalización total del sector energético.25 La empresa holandesa Shell ha manifestado su intención de competir en la generación de electricidad y distribución de gas natural. En este sector destacan las operaciones de las empresas Gas Natural de México y Repsol e Iberdrola de España, así mismo las plantas eólicas de Oaxaca, Baja California y Veracruz son de capital español. En esta tesitura, cabe mencionar que la empresa Electricité de France es el segundo mayor productor privado de energía eléctrica en México.

El futuro de la Inversión de la ue en México y los Acuerdos para la Promoción y Protección Recíproca de las InversionesUno de los aspectos más interesantes dentro del Acuerdo Global de México con la ue (1997), fue el referente a las estipulaciones en materia de inversión. Durante las negociaciones, la ue solicitó que se establecieran reglas menos ambiciosas que las que México acordó en el Capítulo 11 del tlcan. Una posible explicación de la postura europea, en materia de inversión, radica en que los países miembros de la ue, en ese momento, aún no estaban dispuestos a establecer el precedente de que la Comisión Europea responsable de la discusión del tlcuem, asumiera el control de la negociación de un tema de competencia compartida.26

En consecuencia, el artículo 15 del tlcuem, pese a la importancia de la ied en la economía real, presenta muy pocas especificaciones y no intenta imponer en su contenido una reglamentación exhaustiva, similar a la del capítulo 11 del tlcan. Mucho menos, establece un mecanismo de solución de disputas en materia de inversión como el del tlcan.

El artículo 15, incorpora lo acordado en los appris y establece las instrucciones relativas a la firma de los appris entre México y los Estados miembro de la ue. Cada uno de estos instrumentos, suscritos con los países europeos, reproduce medidas muy similares a las del tlcan y reflejan la influencia del Acuerdo Multilateral de Inversión (ami) propuesto por la ocde en 1995.

Desde un principio, la ue identificó en México su interés en invertir en proyectos relacionados con agricultura, minería, transporte, energía, turismo y la pyme, pero dentro del artículo 15 se dejó un amplio margen de maniobra a las empresas europeas, por considerar que los appris harían su parte, sin necesidad de que la ue interviniera como tal.

A petición de la ue, en el tlcuem no figuran estipulaciones reglamentarias específicas, concernientes a tópicos como trato justo y equitativo; trato nacional, reglas sobre expropiación e indemnizaciones; exigencias relacionadas con el comportamiento de las empresas europeas en el país huésped, asuntos laborales, y control de capitales, del tipo que se encuentran ampliamente detalladas en el capítulo 11 del tlcan.

A cambio se hace un llamado a las partes a desarrollar un marco favorable para la inversión con base en la negociación de los appris, para lo que la responsabilidad negociadora recae sobre cada Estado miembro de la ue, y no sobre la Comisión.

Hasta 2009, cada uno de los estados miembros tenía libertad para negociar sus propios appris con los gobiernos de su elección. La ue aceptaba tácitamente la presencia de tribunales no comunitarios como el ciadi o el cnudmi entre otras instancias de arbitraje no comunitarias.

Hasta fines de 2010, México había firmado un total de 27 appris, de los cuales 15 de ellos habían sido negociados con un país de la ue. Asimismo, la ue por cuenta propia, registra más de 1200 appris, desde que Alemania firmó el primer appris en el mundo con Pakistán, en 1959. Casi la mitad de los appris en vigor en todo el mundo corresponde a un país de la ue, con excepción de Irlanda que no participa en ninguno. Sin embargo, no todos los appris proponen los mismos estándares, lo que en consecuencia ha producido un terreno de juego desigual para las empresas de la ue (European Commission Communication, 2010b: 4–5).

Cualquier país que firma un appris, acepta expresamente, que una empresa de los países signatarios pueda presentar una demanda contra el gobierno huésped, de tal suerte que tendrá que recurrir a alguno de los tribunales reconocidos para dicho efecto. La mayoría de los países europeos son estados contratantes del ciadi, así que generalmente los conflictos se discuten en esta instancia o en el cnudmi, pero no exclusivamente.27

Si bien es cierto que el artículo 15 del tlcuem incorpora lo acordado en los appris, como se explicó anteriormente y no se consolida un marco jurídico nuevo en materia de inversión, no podemos dejar de mencionar, que el tlcuem prevé a través de la cláusula de revisión, modificaciones al marco jurídico correspondiente, con el objetivo de avanzar hacia la liberalización progresiva de los flujos de inversión.

Acuerdos para la Promoción y Protección RecÃprocas de las Inversiones de México con la ue hasta el 2012

| PaÃs | Firma | Entrada en vigor |

| Alemania | 25-agosto-1998 | 23-febrero-2001 |

| Austria | 29-junio-1998 | 26-marzo-2001 |

| Dinamarca | 13-abril-2000 | 23-septimbre-2000 |

| España | 10-octubre-2006 | 4-Abril-2008 |

| Eslovaquia | 26-octubre-2007 | 8-abril-2009 |

| Finlandia | 22-febrero-1999 | 30-agosto-2000 |

| Francia | 12-noviembre-1998 | 12-noviembre-2000 |

| Grecia | 30-noviembre 2000 | 26-septiembre-2002 |

| Italia | 24-noviembre-1999 | 5-diciembre-2002 |

| PaÃses Bajos | 13 de mayo de 1998 | 1 de octubre de 1999 |

| Portugal | 11-noviombre-1999 | 4-septiembre-2000 |

| Reino Unido | 12-mayo-2006 | 25-julio-2007 |

| República Checa | 4-abril-2002 | 13-marzo-2004 |

| Suecia | 3-octubre-2000 | 1-julio- 2001 |

| Unión Belgo-Lux | 27-agosto-1998 | 14-marzo-2003 |

Las negociaciones de estas cláusulas se iniciaron en el 2005 y fueron retomadas en el 2009.28 Con la entrada en vigor del Tratado de Lisboa (1 de diciembre de 2009), México ha reiterado a la ue su interés en negociar un capítulo único, ambicioso, moderno e integral en materia de inversión en el marco del tlcuem.29

Esta petición ha sido reiterada insistentemente por el gobierno mexicano ante el avance de las negociaciones del acuerdo entre Canadá y la ue, pero también motivada por la notificación hecha por la ustr, en marzo de 2013 al Congreso de Estados Unidos respecto a la intención de iniciar negociaciones de un acuerdo con la ue.30 A raíz de esto, México envió a mediados de este año, una nota al Congreso estadounidense, que actualmente se encuentra en período de consulta sobre esta negociación. En ella, expresa sus puntos de vista sobre este acuerdo y solicita oficialmente su inclusión, desde el inicio, en las negociaciones de la Asociación Transatlántica de Comercio e Inversión.

Un golpe de timón: los appris de los países miembros de la ueCon la entrada en vigor del Tratado de Lisboa el 1 de diciembre de 2009, el tema de la inversión directa fue agregada a la exclusiva política comercial común (artículo 207, Treaty on the Functioning of the European Union). En el mes de julio de 2010, la Comisión Europea, presentó al Parlamento y al Consejo Europeo dos documentos. Uno, el Proyecto de Reglamentación sobre la Creación de Acuerdos de Transición para los appris de los países miembro y, un Comunicado sobre la Futura Política de Inversión de la ue31 (European Commission, 2010a y 2010b).

Para entender esto de manera más nítida, debemos distinguir los diversos escenarios que preocupan a la Comisión respecto a futuras acciones de la ied dentro de la ue. Uno, sería que gobiernos y empresas extranjeras, protegidos por un appris, presenten una demanda en contra de un Estado miembro, produciéndose con ello un conflicto con las leyes comunitarias.32 Otro escenario, que podría vislumbrarse, sería aquel en que los appris europeos abrieran la puerta a la inversión extranjera y al mercado interno de la ue a terceros países. En este caso, ¿las operaciones de una determinada empresa serían reguladas por el appris o por las leyes comunitarias? El tercer escenario, es sin duda el más inquietante; correspondería a los conflictos sobre inversión, que podrían surgir entre los estados recién ingresados a la ue33 y los Estados miembro que tienen un appris de vieja data con ellos. En este caso, el appris establece el recurso a un tribunal extraterritorial, sin embargo si dicho conflicto surgiera después de la adhesión, tendría que decidirse qué derecho deberá prevalecer.

Hasta ahora, la gran mayoría de los appris han beneficiado y protegido las operaciones de las empresas provenientes de países desarrollados, dándose con ello un sesgo de los intereses corporativos hacia el Sur. Sin embargo, dado el dinamismo de las economías emergentes, es de esperar que algunos países del Sur no solamente inviertan, sino también hagan valer sus derechos en los países desarrollados gracias a un appris. Tal sería el caso de las 20 multinacionales mexicanas con mayor presencia internacional, que en 2011 registraron un total de 129 billones de dólares en activos foráneos y un monto total de 73 billones de dólares.34

Resulta evidente, que con la propuesta de un Reglamento, la Comisión Europea no busca establecer una suerte de appris comunitario, sino implementar cláusulas estándar35 que puedan ser aplicadas a todos los Estados miembro. En este sentido, el proyecto de transición es concebido pensando en los “excesivos privilegios” que los appris otorgan a las operaciones de las empresas extranjeras dentro del espacio comunitario.

No deja de sorprender que ante tamaño objetivo, el Tratado de Lisboa no establezca una definición precisa de inversión extranjera, a pesar de que uno de sus mandatos es la “competencia exclusiva” de la ue sobre la inversión extranjera. Posiblemente, esto se deba a que en muchos de los appris, así como en los capítulos sobre inversión de los tlc existe una enumeración exhaustiva de lo que se entiende por inversión lo cual ha producido enormes conflictos de interpretación cuando se quiere demandar a un gobierno por acciones “equivalentes a una expropiación” (Baert, 2010: 1; Gutiérrez-Haces, 2004).

Paulatinamente, la ue ha ido cediendo a las presiones de los países comunitarios y de las corporaciones, de tal forma que la ue renunció parcialmente a su propuesta principal plasmada en el contenido del Tratado de Lisboa: eliminar progresivamente todos los appris en vigor, en un plazo de siete años. A cambio de esto, planteó la autorización automática y sin revisión de los appris ya negociados, siempre y cuando su contenido sea compatible con los principios comunitarios. Gracias a esta disposición, la ue podrá retirar su autorización cuando un appri no responda a la legislación de la ue o que “constituya un obstáculo al desarrollo o puesta en marcha de las políticas comunitarias” (Maes, 2010: 5).

El Tratado de Lisboa plantea claramente la necesidad de introducir la Cláusula de la Nación más Favorecida (nmf) para que así todos los Estado miembro se beneficien del appris de un país de la ue. En cierto sentido, esta extensión de los derechos y beneficios de un appri, sería un símil de la equiparación tlcan, que la ue exigió a México en su Acuerdo Global.

La preocupación que inicialmente manifestaron los Estados miembro respecto a que un Acuerdo Global sobre inversión, podría producir un acceso indiscriminado al capital de las empresas de los países extranjeros contratantes dentro de la ue, podría quedar zanjada si se aplicara la cláusula nmf.

Actualmente, uno de los mayores temores de la Comisión, es la discriminación entre los inversores de la ue, ya que algunos reciben mejor trato que otros en terceros países por carecer de un appris. Esto naturalmente produce una clara asimetría respecto al trato que se otorga a los Estados miembro en relación directa con los appris suscritos. Por lo tanto, la aplicación de la cláusula de nmf permitiría extender los beneficios de un appris al resto de los inversores de la ue (Baert, 2010, 3).

Antes de la aparición del Tratado de Lisboa y de los dos documentos mencionados al inicio de esta sección, se prestaba poca atención a las interacciones y eventuales traslapes entre los appris y la ue, posiblemente porque el artículo 63 del Tratado de Funcionamiento de la ue “prohíbe todas las restricciones al movimiento de capital y pagos entre los Estados miembro, así como entre ellos y terceros países”. Este artículo ha sido uno de los principales objetivos de los appris: garantizar la libertad de transferencias del capital sin restricción ni tardanza.

A la luz de los efectos producidos por la actual crisis económica, ha surgido una amplia corriente de opinión que reivindica el derecho de los gobiernos a aplicar medidas de control transitorias al movimiento de capitales con el propósito de mitigar y prevenir futuras crisis. Esta corriente sostiene que tal decisión no debería de provocar que una empresa demande a dicho gobierno bajo el amparo de un appris36 (Gallagher, 2010: 1–22; Gutiérrez-Haces, 2012).

Ante la ausencia de una competencia comunitaria específica respecto a la negociación de los appris antes de la publicación del Tratado de Lisboa, durante décadas existieron dos regímenes legales independientes, uno regulado por el derecho público internacional vinculado a los appris y el otro, establecido y regulado por el derecho comunitario (Lavranos, 2010: 411–417).

Aunque las reglas de coexistencia han prevalecido, el derecho comunitario ha sostenido su supremacía sobre cualquier appris y las leyes internacionales sobre inversión. Es de esperar que conforme avance la instrumentación del Tratado de Lisboa será más clara la preponderancia de la sobre un régimen comunitario de protección a la inversión.

Después de un largo periodo de debates entre los grupos de lobby corporativos, los Estados miembros, y la elaboración de diversos estudios jurídicos, la propuesta de Reglamento, fue aprobada por las tres instituciones europeas responsables de la promulgación de leyes –la Comisión Europea, el Consejo de Ministros y el Parlamento Europeo- el 12 de diciembre de 2012, se publicó en el Diario Oficial de la ue, el Reglamento por el que se establecen las disposiciones transitorias sobre los appris entre los Estados miembro y terceros países.

La nueva legislación garantizará una transición gradual a la nueva política de inversión de la ue, proporcionando mayor certeza legal a los inversionistas europeos y extranjeros que se benefician de un tratado existente y, empodera a los Estados miembro de la ue para negociar bajo ciertas circunstancias nuevos appris.

La Comisión subrayó que los appris firmados por los Estados miembro seguirán teniendo validez en virtud del derecho internacional. Sin embargo los acuerdos que hayan sido firmados entre el 1 de diciembre de 2009 y el 9 de enero de 2013 por los Estados miembro tendrán que notificar a la Comisión, que acuerdo desean mantener o poner en vigor, así como incluir en su notificación una copia del acuerdo. La Comisión determinará si el acuerdo cumple con los requisitos establecidos; y autorizará el mantenimiento o la entrada en vigor del mismo con arreglo al Derecho de la Unión. En caso de que no se autorice lo notificará por escrito al Estado y expondrá las razones en que se basa su resolución (Diario Oficial de la ue, 2012).

En lo referente a la negociación de nuevos appris, la legislación permite a los Estados miembro negociar acuerdos con terceros países, siempre y cuando no contravenga lo establecido por el Derecho de la Unión.

Los cambios introducidos por el Tratado de Lisboa y la jurisprudencia del Tribunal Europeo de Justicia, han tenido importantes consecuencias para los appris suscritos por los Estados miembro, así como para la interacción entre el derecho internacional y el comunitario. Resulta evidente que gracias a estas decisiones, se reforzará la preponderancia del derecho comunitario lo cual reducirá significativamente el poder de los Estados Miembro respecto a su inversión en el extranjero gracias a los appris suscritos.

El objetivo último de los cambios propuestos, obedece al convencimiento de la Comisión respecto a que los appris deben estar alineados con el derecho comunitario. El mensaje explícito del Tratado de Lisboa expresa que en ningún caso, una corte internacional, ni un tribunal de arbitraje no comunitario, pueden socavar la jurisdicción de la Corte Europea de Justicia (Bernasconi-Osterwalder, 2012).

El debate comunitario respecto a la resolución de controversias en materia de ied después del tratado de LisboaDespués de cuatro años (2009–2012) de largas discusiones y de búsqueda de un consenso comunitario, el Tratado de Lisboa logró colocar el tema de la protección a la inversión extranjera directa en el ámbito de la política comercial común de la ue, logrando con ello que su regulación, disciplina y penalización sea una competencia exclusiva de la ue. Gracias a este cambio fundamental, la Unión es jurídicamente reconocida como un ente de derecho internacional que puede firmar acuerdos y se convierte en sujeto de una eventual demanda de controversias inversionista-Estado. Antes de 2012, esta situación era prácticamente inexistente, debido a la discrecionalidad con la que los Estados miembro habían negociado individualmente sus propios appris, y habían hecho uso de su derecho a demandar a un gobierno receptor de capitales originarios de un país europeo.

Como parte de éste debate del marco legal y la postura de negociación de los tratados de inversión. En mayo de 2012, la Comisión Europea, emitió un borrador sobre la propuesta de Reglamento sobre resolución de controversias entre inversores y Estados en los tratados de inversión de la ue.

Un aspecto destacable es que ni el Tratado de Lisboa, ni los documentos y declaraciones ad hoc sobre inversión, ponen bajo cuestionamiento el sistema arbitral del ciadi, ni tampoco reclaman su derecho a nombrar los árbitros o a recusarlos.37 Claro está, que una reclamación en ese sentido, podría resultar fuera de lugar ya que un número considerable de árbitros del ciadi y de la cnudmi actualmente son de nacionalidad europea (Cole, 2010).

El borrador de la propuesta de reglamento sobre la resolución de diferencias entre inversores y Estados en los tratados de la ue, tiene como fin último, establecer cuál es la responsabilidad financiera, que involucra las demandas inversionista-Estado. Sin embargo, queda pendiente establecer bajo qué circunstancias la Unión o el Estado miembro es responsable de una demanda y cómo deben actuar frente a los mecanismos de solución de controversias.

Sin duda, uno de los aspectos más controvertidos será idear un mecanismo de solución de disputas ad hoc bajo las normas de la ue, que deberá respetar los principios fundamentales del derecho comunitario, por lo que será necesario establecer clara y puntualmente las responsabilidades al interior de la Unión. Este aspecto tendrá particular importancia a la luz del debate comunitario que han desencadenado las diversas crisis financieras ocurridas en España, Irlanda y Grecia y aquellas que podrían ocurrir en otros países pertenecientes a la ue.38

De acuerdo con la jurisprudencia del Tribunal de Justicia de la ue, la responsabilidad internacional para el tratamiento otorgado con arreglo a la solución de controversias debe seguir el reparto de competencias entre la ue y los Estados miembro. En principio, la ue es responsable de la defensa de cualquier reclamo que alegue una violación de las normas incluidas en un acuerdo firmado por la ue, independientemente de que el tratamiento en cuestión sea proporcionado por la propia ue o por un Estado miembro.

La ue tiene la responsabilidad internacional en cuestiones de derecho internacional, y en consecuencia deberá pagar un laudo adverso y asumir los costos del litigio de cualquier disputa. Sin embargo por cuestiones relacionadas con su derecho interno, la ue se reserva el privilegio de establecer la responsabilidad financiera de acuerdo a los criterios establecidos por el Reglamento, y podrá determinar bajo qué circunstancias será responsabilidad de la ue cubrir los gastos de un laudo o si será un compromiso del Estado miembro el cubrirlos.39

ConclusionesDurante los 13 años de implementación del Acuerdo Global, necesariamente se ha dado un proceso de ajuste entre los diversos actores del acuerdo. Con los años, la agenda del tlcuem se ha ampliado en relación directa a la complejidad de la ue y México. En cierta medida, el tlcuem ha hecho su propio camino, pero innegablemente ha contado con un referente de peso como el tlcan.

Indudablemente los cambios producidos por el Tratado de Lisboa necesariamente tendrán un impacto substancial en las relaciones de México y la ue, en particular en lo relacionado con la protección de las empresas europeas y la posibilidad de que cambien los términos de los appris europeos.

Un aspecto insoslayable es el impacto de la crisis económica a nivel mundial, pero también la propia crisis de las instituciones europeas que de una forma u otra afectan la relación entre México y la ue

Aparentemente, el Acuerdo Global se encuentra bien encarrilado y ha logrado dar una mayor certidumbre a las relaciones de México y la ue, sin embargo es necesario una revisión a fondo que sirva para detectar sus fortalezas, pero también sus enormes debilidades. Sería un error, dejar el futuro de las relaciones transatlánticas en manos de la tendencia inercial que las ha caracterizado en los últimos años.

La autora agradece a los dictaminadores sus observaciones las cuales indiscutiblemente sirvieron para mejorar el contenido de este trabajo, así mismo su reconocimiento al apoyo técnico brindado por Carmen Uribe para la realización de esta investigación.

“Todo país o grupo de países podrán acceder al acuerdo presente, bajo reserva de las condiciones convenidas entre este país o grupo de países y la Comisión y después de la aprobación conforme a los procedimientos jurídicos aplicables a cada país”, Tratado de Libre Comercio de América del Norte, 1994, Parte VIII: Otras Disposiciones, Capítulo 22, Artículo 2204: Acceso.

El acrónimo más utilizado para identificar los Acuerdos para la Promoción y Protección Recíproca de las Inversiones es: bits y fippas por sus siglas en inglés y appris, por sus siglas en español. Este instrumento, es un tratado internacional basado en el derecho internacional público; es negociado entre dos estados con el propósito de promover y proteger la inversión de una empresa con la nacionalidad de uno de los estados contratantes. Un appris promueve la inversión garantizando inter alia tratamiento no discriminatorio, observancia de la cláusula de la nación más favorecida (nmf); trato justo y equitativo, libre transferencia de capital sin restricciones y compensación en caso de una injustificada expropiación o equivalente. Cuando una de las partes contratantes incumple una o varias de estas obligaciones, se puede recurrir al arbitraje internacional bajo las reglas del Centro Internacional de Arreglo de Diferencias Relativas a Inversiones (ciadi) del Banco Mundial o la Comisión de las Naciones Unidas para el Derecho Mercantil Internacional (cnudmi) perteneciente a Naciones Unidas, o de una instancia similar. En consecuencia, las disputas no son dirimidas por una corte doméstica, sino por un arbitraje extraterritorial.

Tratado de Libre Comercio de América del Norte, 1994, Parte v: Inversión, Servicios y Asuntos Conexos, Capítulo 11: Inversión, Sección B-Solución de Controversias entre una Parte y un Inversor de otra Parte.

La ue y Canadá iniciaron negociaciones en 2009, pero hasta la fecha este proceso no ha concluido. Por su parte, también se ha hablado de negociar un acuerdo amplio entre los Estados Unidos y la ue, pero hasta la fecha, la agenda de negociación no ha sido concretada.

España fue el primer país de la ue que firmó en 1995 un appris con México.

El principal documento del Acuerdo Global ue-México es el tlcuem, que contiene 11 capítulos: acceso a mercados; reglas de origen; normas técnicas; normas sanitarias y fitosanitarias; salvaguardas; inversión y pagos relacionados; compras del sector público; competencia; comercio de servicios; propiedad intelectual y solución de controversias.

El Acuerdo de Asociación Económica, Concertación Política y Cooperación (Acuerdo Global) es el primer acuerdo trasatlántico de la ue. Está formado por tres documentos: el Acuerdo Interino sobre Comercio y Cuestiones Relacionadas con el Comercio que entró en vigor en julio de 2000; el Acuerdo de Asociación Económica, Concertación Política y Cooperación que empezó a aplicarse en marzo de 2001; y la Declaración Conjunta entre los Estados Unidos Mexicanos y la Comunidad Europea y sus estados miembros.

Por ejemplo, en México las empresas automotrices europeas, básicamente Volkswagen, orientan sus estrategias hacia las exportaciones, sobre todo hacia los Estados Unidos para beneficiarse del tlcan (cepal, 2011: 79).

Esto pudo ocurrir porque el control de capitales se excluyó tanto en el Acuerdo Global como también en el contenido de los appris europeos.

La negociación actual (2013) de un acuerdo económico entre la ue y Canadá, presagia la reducción de las ventajas comparativas de México dentro del tlcuem, de la misma manera que lo haría la concreción de un proceso de negociación entre Estados Unidos y la ue, anunciado por el presidente Barak Obama en su discurso ante la Nación en febrero de 2013.

En 1984, como parte de la política exterior de Ronald Reagan se promulgó la cbera, con el objetivo de otorgar un tratamiento arancelario preferencial al ingreso en el mercado estadounidense a la mayoría de los productos provenientes de los países de Centroamérica y el Caribe.

La cbtpa reforma y amplía los beneficios de la cbera. Al satisfacer las preocupaciones económicas de los países del Cuenca del Caribe y restablecer un “campo de juego nivelado” con México referente a las preferencias arancelarias otorgadas por el tlcan. La cbtpa forma parte de la Trade and Development Act del 2000.

Cuatro temas incluidos en el programa de la omc en la conferencia Ministerial de 1996 que tuvo lugar en Singapur: comercio e inversiones, comercio y política de competencia, transparencia de la contratación pública y facilitación del comercio. A estos cuatro temas se le conoce comúnmente como temas Singapur.

La apertura agrícola fue más acotada, gozó de un periodo de desgravación de 10 años. En el 2010 fueron liberalizados 80% de las importaciones agrícolas de la ue y 42% de las importaciones hechas por México (Rozo, 2010: 19).

Los sectores liberalizados fueron: hidrocarburos, textiles, vestido y calzado y la industria automotriz. En este sector, México se comprometió a reducir sus aranceles para automóviles aceptó abrogar su Decreto Automotriz de 2003.

En estos instrumentos se encuentra la Cláusula Democrática (Titulo 1, artículo 1).

Para un mayor análisis sobre el tema véase el trabajo de elaboró Enrique Dussel, para la cepal en el año 2000.

Las estadísticas sobre la ied fueron homologadas desde 1994, de acuerdo con las recomendaciones sobre la balanza de pagos del Fondo Monetario Internacional (fmi) y la Organización para la Cooperación y el Desarrollo Económicos (ocde). Las estadísticas anteriores a 1994 no incluían transferencias de acciones de nacionales a extranjeros, importaciones de bienes de capital realizadas por empresas maquiladoras, reinversiones de utilidades efectuadas por empresas de ied y el monto de las cuentas entre empresas. A partir de 1999 se reportan todos los conceptos de la ied (nuevas inversiones, reinversión de utilidades y cuentas entre compañías) Dussel, 2000: 23–25.

En 2004 España llevó a cabo la compra total de Bancomer por el Grupo bbva, la ied europea en México llegó a ser más de 5,179 millones de dólares. Para el 2010 la ied europea en México alcanzó un máximo de aproximadamente 13,000 millones de dólares debido, a que la empresa Heineken (Países Bajos) adquirió las actividades cerveceras del grupo femsa.

En su comunicado banxico señala que de la venta de acciones de la institución financiera, por 4,106 millones de dólares, la gran mayoría de estas acciones (3,943 millones de dólares), fueron adquiridas por inversionistas extranjeros, por lo que en buena medida esta operación implicó fundamentalmente una transformación de inversión directa en inversión de cartera y, por ende, no implicó un retiro elevado de recursos de la economía.

Es importante mencionar que la unctad previó que la ied mundial en el 2012 tendría un aumento moderado, colocándose aún por debajo a los montos obtenidos en el 2007. Esto debido principalmente a la frágil recuperación de la economía mundial en el 2011, la cual se atribuye a la moderación del crecimiento a causa de la crisis de la deuda en los países desarrollados, la incertidumbre sobre el futuro del euro y el aumento de las perturbaciones de los mercados financieros (unctad, 2012).

Para el Reino Unido la ied total representa 8%, el cual asciende a un monto aproximado de 8 722, y en el caso de Alemania el monto es de 5 620, el cual corresponde 5% total de la ied de la ue en México en el mismo periodo.

La venta de acciones de Santander México por parte de Santander España a través de la Bolsa de Valores de Nueva York y México, se vio reflejado en un registro negativo de ied por 4 106 millones de dólares.

Como parte de una estrategia tendiente a contrarrestar esta situación, la Secretaria de Economía tutela el Programa Integral de Apoyo a Pequeñas y Medianas Empresas Unión Europea-México (piapyme), con un financiamiento compartido a partes iguales con la Comisión Europea por un monto inicial de 12 millones de Euros, el cual busca específicamente incrementar la competitividad y capacidad exportadora de las pymes mexicanas y europeas mediante acciones de asistencia técnica y capacitación, así como la transferencia de tecnología, desarrollo e innovación tecnológica que implica la conexión de alrededor de 15 operadores mexicanos con entidades homólogas en Europa. Destaca en este programa la participación de cerca de 400 empresas en proceso de búsqueda de inversiones conjuntas en el mercado europeo. La entidad gestora del programa es el Centro de Desarrollo Empresarial Unión Europea-México.

En el sector de hidrocarburos, las empresas europeas deben posicionarse en un sector donde predominan la empresa estatal Pemex, por lo cual, las empresas transnacionales han tenido que implementar estrategias flexibles, adaptarse a los cambios regulatorios y en algunos casos, desarrollar importantes negociaciones con los estados.

De los once temas comprendidos en el tlcuem, ocho son de competencia exclusiva de la Comisión Europea y tres (comercio de servicios; inversión y pagos relacionados y, propiedad intelectual) son de responsabilidad compartida mixta; esto significa que en las discusiones técnicas participa no sólo la Comisión Europea, sino también los estados miembro.

México no es estado miembro del ciadi, por lo tanto los conflictos empresa-Estado se dirimen por medio del Mecanismo Complementario del Convenio de Washington.

Existen cláusulas de revisión en los sectores de agricultura, servicios e inversión.

Esto se manifestó en la IX Reunión de la Comisión Parlamentaria Mixta México-ue, Cámara del Senado, 10 y 11 de diciembre de 2009. Más recientemente, en abril de 2013, las autoridades de México y Europa se reunieron para definir la fecha de inicio de las negociaciones tendientes a la ampliación de los alcances del tlcuem en los capítulos de agricultura, inversión y servicios, y añadir nuevos rubros como: prácticas regulatorias, cooperación ambiental y propiedad intelectual.

En esta fecha, se inició el periodo de consultas en que las personas interesadas podrán presentar sus puntos de vista por escrito o en forma oral a fin de que se consideren en las opiniones de los congresistas respecto a la Asociación Transatlántica de Comercio e Inversión.

Con la puesta en vigor del Tratado de Lisboa, la protección a la inversión extranjera directa pasó a formar parte de la política comercial de la ue como una competencia exclusiva. Sus principales aspectos fueron plasmados en un comunicado de la Comisión titulado “Hacia una política europea amplia de inversiones internacionales” presentado ante el Parlamento, el Consejo Europeo, el Comité Económico Social y el Comité de Regiones. También, se presentó un Reglamento del Parlamento y el Consejo Europeo que establece las disposiciones transitorias para los appris del Estado miembro, las cuales progresivamente se irán sustituyendo por los nuevos acuerdos comunitarios. La Comisión también elaboró una lista de países como sus socios privilegiados entre los cuales destaca Canadá, China, India, Mercosur, Rusia y Singapur. Todo parece indicar que en el mediano plazo se buscará negociar acuerdos de libre comercio o similares, que como en el tlcan, incluyan un capítulo sobre inversión en lugar de negociar un appris.

Las demandas de una empresa contra un Estado contratante de un appris siempre se resuelven en tribunales fuera del territorio del Estado demandado. Dichos conflictos pueden dirimirse en el ciadi o en el cnudmi, pero en caso de que la demanda vaya en contra de un gobierno comunitario, podría suscitarse un conflicto entre la aplicación del derecho comunitario o el derecho internacional sobre inversión.

El 1 de mayo de 2004, se incorporaron República Checa, Chipre, Eslovaquia, Eslovenia, Estonia, Hungría, Letonia, Lituania, Malta y Polonia. La última ampliación se llevó a cabo en el 2007 con el ingreso de Rumania y Bulgaria.

Las multinacionales mexicanas tienen una presencia económica de peso en la ue, así como en el resto de Europa. En 2011, estas empresas contaban con un número considerable de filiales, entre las que destacan Cemex (43), Bimbo (24), Grupo alfa (50), Mexichem (9), Gruma (36), kuo (28), Vitro (25), e ica (8) (Basave y Gutiérrez Haces, 2013).

En el memorando explicativo que acompaña la propuesta de regulación, se incluyen algunos ejemplos como la cláusula de terminación, cláusula de transferencia, cláusula de nmf (Baert, 2010: 1).

Más de 250 economistas firmaron el 31 de enero de 2011 una carta dirigida al Presidente Barak Obama pidiendo que se reformen las reglas de comercio de Estados Unidos que restringen el uso de controles de capital. Esta carta refleja el creciente consenso acerca de que los controles de capital aunque no son una panacea, son políticas económicas legítimas para prevenir y mitigar crisis financieras (Institute for Policy Studies, 2011).

El procedimiento de recusación de un árbitro está diseñado para garantizar niveles aceptables de imparcialidad dentro de un contexto de designación que en sí mismo está altamente abierto a la manipulación de las partes (Cole, 2010: 14). En años recientes, ha surgido un descontento generalizado, encabezado por los países latinoamericanos, que consideran que existe mucha parcialidad en el desempeño de los árbitros. Una de las principales críticas que se ha hecho a la lista de árbitros, es que se incluye pocos árbitros de los países en desarrollo. Bolivia denunció su membrecía al ciadi, el 2 de mayo de 2007, apoyándose en el artículo 25(4) y desconoció los appris pactados. Sin embargo, las empresas extranjeras continuaron presentando demandas contra este país, respaldados en que pese a la cancelación de un appris, las obligaciones continúan vigentes durante varios años (efecto residual). Posteriormente, la solicitud de Ecuador, desvinculándose parcialmente del ciadi al no aceptar arbitraje alguno en asuntos vinculados con los recursos naturales, no tuvo efecto alguno hasta que este país decidió oficialmente retirarse del ciadi, el 9 de julio de 2009.

Las relaciones empresa-Estado se vuelven particularmente sensibles bajo una situación de crisis o de recesión económica, por lo tanto el movimiento de los capitales extranjeros dentro de la ue, así como las operaciones de la inversión extranjera de los países pertenecientes a la comunidad necesitarán contar con un marco jurídico claro sobre las atribuciones del Parlamento y el Consejo Europeo en relación a los appris.

El pago de los laudos y gastos arbitrales se encuentra contemplado en el capítulo V del Reglamento. En su capítulo II (Reparto de Responsabilidad Financiera), establece que deberá “asumir la responsabilidad financiera la Unión en los casos que surjan por el tratamiento dado por las instituciones, órganos u organismos de la Unión”. El criterio para la asignación será el origen del tratamiento del cual se ha quejado el inversor, si el procedimiento se origina por un acto de la Unión, será responsabilidad financiera de la Unión; pero si el tratamiento se suscita por un acto de un Estado miembro, la responsabilidad financiera correrá por parte de dicho Estado.