En Uruguay, los esfuerzos por generar estadísticas históricas del producto enfocado del lado de la producción han permitido contar con estimaciones confiables que cubren el período que va desde 1870 hasta la actualidad. Sin embargo, la conceptualización del producto enfocado del lado del gasto ha recibido escasa atención y únicamente hay información disponible y sistemática de sus componentes del Sistema de Cuentas Nacionales (a partir de 1955). Este artículo comienza a llenar ese vacío y propone series de formación bruta de capital fijo, a precios corrientes y constantes, que cubren el período 1870-1955 y resultan compatibles con los datos oficiales. Asimismo, se propone una estimación de la variación de existencias, del stock bruto de capital fijo y de los precios de los bienes de capital. Se presentan las fuentes y metodología adoptadas y se validan las estimaciones discutiendo su trayectoria en función del contexto histórico y comparaciones con otras macromagnitudes.

In Uruguay, the efforts to reconstruct national historical statistics have focused on the production side (productive activities) providing confident estimations for a very long period, since 1870. However, little attention has being given to the demand components. Although some sporadic efforts have been made, systematic information of the expenditure components can only be found since 1955, published by the official national accounts system. This article aims at fulfilling this gap and brings a new historical series of gross fixed investment, at current and constant prices, for the period 1870-1955 which are consistent with the information available from national accounts. In addition, new long-term series of gross capital stock, inventory investment, and capital prices are also provided. The sources and methodology are carefully detailed. To validate the estimations, the trajectories of the series are discussed within the national historical context, and comparisons with other variables are offered.

En Uruguay, los esfuerzos por generar estadísticas históricas del producto enfocado del lado de la producción (por actividades productivas) han permitido contar con estimaciones confiables que cubren el período 1870-2011. Sin embargo, la conceptualización del producto enfocado del lado del gasto interno ha recibido escasa atención y, más allá de algunos esfuerzos1, únicamente se cuenta con información sistemática de los componentes del gasto correspondientes al Sistema de Cuentas Nacionales oficial (desde 1955 en adelante). Este artículo procura dar un paso para comenzar a llenar este vacío.

Se proponen series de formación bruta de capital fijo (FBKF), a precios corrientes y constantes, que cubren el período 1870-1955 y resultan compatibles con los datos disponibles de cuentas nacionales2. Estos cálculos incluyen la desagregación por principales componentes –maquinaria y equipos, construcción– y una estimación del stock bruto y de los precios del capital a lo largo de todo el período. También se aporta una estimación de la variación de existencias que permite obtener la formación bruta de capital. El artículo describe la metodología utilizada para la construcción de los indicadores de inversión y procura validarlos a partir de la discusión de sus trayectorias a la luz del contexto histórico y la comparación con otras macromagnitudes y países.

Uruguay evidenció una fuerte irregularidad en su tasa de inversión alternando períodos de marcada expansión con otros en los cuales los niveles no habrían llegado a cubrir los registros de reposición. El resultado de largo plazo fue una tasa promedio muy baja en la comparación internacional (apenas del 14%) y un stock de capital que creció apenas por debajo de la expansión del producto (2,7 vs. 2,9%). Las relaciones fundamentales con las cuales suele evaluarse el capital –los ratios capital-producto y capital-trabajo– muestran trayectorias muy consistentes con la historia económica nacional y varias de las expectativas teóricas en el campo de los paradigmas tecnoeconómicos del enfoque evolucionista. En cuanto al precio, los resultados que se obtienen de las estimaciones propias para el período que va desde finales del siglo xix hasta mediados del xix se ajustan perfectamente a la dinámica que mostraron economías productivamente similares. Esto es, se constata un encarecimiento relativo (respecto a los bienes de consumo) entre 1870 y 1949 que es consistente con el comportamiento encontrado en economías como la de Australia, Canadá, Suecia o Finlandia. Posteriormente, los precios se deprimieron hasta los años de 1970, cuando iniciaron una nueva recuperación.

La estructura del artículo incluye, además de esta introducción, 3 secciones. La segunda sección describe la aproximación metodológica para la construcción de las series, explicando tanto las fuentes de datos como las decisiones tomadas para estimar cada uno de los indicadores de inversión: formación bruta de capital fijo, a precios corrientes y constantes, variación de existencias y stock bruto de capital. La sección tercera propone una discusión de la evolución de los indicadores en perspectiva histórica y comparaciones con otros desempeños como ejercicio de validación de las series. La cuarta sección presenta las conclusiones y las líneas de trabajo futuras. El artículo contiene, además, un apéndice online con las fuentes y las series históricas.

2Aproximación metodológica: fuente de datos y estimacionesLas series de formación bruta de capital fijo, a precios corrientes y constantes, que propone este trabajo son el resultado de aplicar 2 metodologías. De 1955 en adelante su construcción se basa en la información de formación bruta de capital fijo que calcula y publica el Sistema de Cuentas Nacionales. Para el período histórico, 1870-1955, se estiman y proponen indicadores de inversión, tanto a precios corrientes como constantes, y se hace el esfuerzo de compatibilización con las anteriores. Por otra parte, a partir de las estimaciones de formación bruta de capital a precios constantes, se aplica el método de inventario permanente (MIP o PIM por sus siglas en inglés) para estimar una serie histórica de stock bruto de capital, la cual incluye una estimación de la variación de existencias. Todas las fuentes son presentadas en la tabla A1 y las series históricas están disponibles en la tabla A2, ambas incluidas en el apéndice online que acompaña este artículo.

2.1Series de formación bruta de capital fijo, 1955-2011Las cuentas nacionales se elaboran oficialmente desde 1955. Fueron publicadas por primera vez por el Banco de la República Oriental del Uruguay (BROU) en el año 1965 y, posteriormente, fueron elaboradas por el Banco Central del Uruguay (BCU). A partir de entonces comienza a calcularse el producto interno bruto (PIB) por destino que incluye los componentes del gasto: formación bruta de capital (formación bruta de capital fijo más variación de existencias), consumo final, exportaciones e importaciones. A su vez, la información sobre la formación bruta de capital fijo se presenta desagregada en 3 rubros: construcción, plantaciones y cultivos permanentes, y maquinaria y equipos.

Entre 1955 y 2011 la serie de formación bruta de capital fijo que se propone se construye empalmando las cifras anuales a partir de las publicaciones sucesivas que elaboró primero el BROU y luego el BCU. Se aplicaron 2 métodos para retropolar o empalmar series que fueron calculadas a partir de diferentes años base3.

Por un lado, para las series anuales a precios corrientes, se aplicó el método de interpolación entre años base asumiendo que las cuentas nacionales presentan información más exhaustiva en los años de referencia (Correa et al., 2003). El período intermedio que transcurre entre esos 2 años de referencia se estima por interpolación recurriendo a la evolución de los datos de la base más antigua de ambas series (scaling). Este método permite suavizar el comportamiento de la serie de modo que sean consistentes las estimaciones intermedias con los niveles de los años base y reflejar las fluctuaciones de las series originales (Correa et al., 2003; Ponce, 2004).

Por otro lado, para empalmar las series anuales a precios constantes se recurrió al método del indicador, que consiste en combinar una serie de tiempo (indicador) con el nivel más confiable de un período de referencia para la variable a retropolar. El punto de referencia determina el nivel general de la serie y el indicador, que suelen ser las estimaciones anteriores de cuentas nacionales u otras series relacionadas, los movimientos de cada período (Correa et al., 2003). Una opción de este método es la tasa de variación, que consiste en aplicar al nivel tomado a partir del nuevo año base –2005 en nuestro caso, el año base más actualizado del Sistema de Cuentas Nacionales del BCU– las tasas de variación de la serie calculada en las bases anteriores. De esta forma, se ajusta el nivel manteniendo sin cambiar las tasas de variación anual.

2.2Series de formación bruta de capital fijo, 1870-1955Para el período previo a 1955 no se dispone de series de formación de capital. En este trabajo se proponen estimaciones de series históricas a partir de la reconstrucción de 2 de los componentes: maquinaria y equipos, y construcción. Ambos constituyen los rubros principales de la formación de capital, ya que la inversión en plantaciones y cultivos permanentes resulta marginal4. A continuación, se explica la metodología y fuentes utilizadas para la reconstrucción de cada uno de los componentes. Como regla general, el ejercicio consiste en aplicar el método de la tasa de variación, para las series a precios tanto corrientes como constantes, tomando como referencia los niveles que ofrecen los empalmes de las series oficiales (a partir de 1955) y utilizar diversos índices históricos para proyectar hacia el pasado los valores de la serie base. Esta opción metodológica obliga a admitir limitaciones por su aplicación a precios corrientes (sobre todo pensando en la utilización de estos datos en el cálculo del gasto interno de la economía) aunque la alternativa no es viable en esta etapa de la investigación, ya que no se cuenta con estimaciones de niveles de inversión (en próximas instancias se realizarán estimaciones puntuales por década de la inversión que permitirán realizar el scaling correspondiente).

2.2.1Series de la construcción, valoración a precios corrientes y constantesLas estimaciones históricas sobre niveles de producción del sector de la construcción son la base de esta estimación. Si bien se trata de la actividad destinada a cualquier uso –residencial y no residencial–, en este trabajo se asume que ambos comportaron una misma tendencia en el largo plazo y no se realizan distinciones para efectuar la proyección5. Para el período 1900-1955 se considera el valor bruto de producción (VBP) calculado por Bertino y Tajam (1999) y, para cubrir 1870-1899, se incorpora el valor agregado bruto (VAB) estimado por Bértola et al. (1998). Conceptualmente, los gastos destinados a la inversión en construcción se aproximan a las ventas que aquel sector realiza a los agentes inversores y, por lo tanto, es asimilable al VBP. Para el siglo xix no se cuenta con esa información y, en su lugar, se trabaja con el VAB de la actividad, el cual es esperable que presente un movimiento en el tiempo similar al del VBP (aunque ello dependerá, críticamente, del comportamiento de los insumos)6. Finalmente, se tomaron promedios trienales de las series resultantes de empalmar el VBP 1900-1955 y el VAB 1870-1900.

Además, en el caso de las series a precios corrientes (también se realizó con las series de maquinaria y equipos) se consideraron como niveles «de partida» de la retropolación los promedios trienales durante el período de pos-Segunda Guerra Mundial (SGM) (1946-1955). Esta decisión se basa en la identificación de variaciones en los precios relativos durante este período que alteraban los valores esperados de formación bruta de capital fijo y rendían niveles exageradamente altos. Cabe recordar que buena parte de la valoración de los volúmenes proviene –directa o indirectamente– de precios del comercio exterior, los cuales estuvieron muy condicionados durante buena parte de este período.

2.2.2Series de maquinaria y equiposPara obtener la evolución de la formación bruta de capital en maquinaria y equipos, la opción metodológica es basarse en las importaciones de ese tipo de bienes bajo el supuesto de que su producción doméstica es marginal. Históricamente, la producción local de maquinaria y equipos ha sido muy escasa –incluso en los años de mayor industrialización sustitutiva de importaciones– y, actualmente, más del 90% de la inversión proviene del exterior. A partir de las series empalmadas para el período 1870-1955 se calcularon promedios trienales para suavizar fluctuaciones excesivas que dependen más de la forma de ingreso de mercaderías y registro que del proceso de inversión propiamente dicho.

2.2.2.1Valoración a precios corrientesLas importaciones de maquinaria y equipos de los años 1942-1955 surgen de los datos publicados por el Instituto de Economía (1969) de acuerdo a la clasificación de grandes categorías económicas. Los datos son divulgados en dólares y se convirtieron a pesos con el tipo de cambio de Maubrigades (2003). Como se comentó anteriormente, durante la década posterior a la SGM se consideraron promedios trienales debido a la existencia de fuertes variaciones en los precios relativos.

Para el período anterior a 1941 el principal problema que surge al trabajar con las importaciones, y con los datos de comercio exterior en general (ver Finch, 1980, 2005; Baptista y Bértola, 1999; Bonino et al., 2012b), es que las cifras están expresadas en pesos uruguayos a partir de precios de aforo. Por lo tanto, los valores no representan adecuadamente ni los niveles ni la evolución de las importaciones a precios de mercado. Conceptualmente, se trata de una contabilización próxima a la metodología de precios constantes puesto que los precios de aforo fueron modificados en solo 2 oportunidades, 1889 y 1923 (Finch, 1980). Se tomaron las siguientes decisiones para levantar estas limitaciones de las series hasta 1930.

Para 1931-1938 se consideraron las importaciones clasificadas por grandes categorías económicas que publica Finch (1980, p. 268) («por uso final» de acuerdo a su nomenclatura), quien utiliza promedios trienales como porcentaje sobre el total de las importaciones de aforo (correspondiente a 1923). Para expresar estas proporciones en valores se tomaron las cifras del total de importaciones que Finch (1980, p. 262) presenta en la tabla 5.3. Se aplicaron las participaciones a estos datos totales y se obtuvieron las cifras de importaciones de maquinaria y equipos a valores de aforo, en millones de pesos de moneda nacional. Asimilando los valores de aforo a cifras en valores constantes, para obtener los valores de mercado se utilizó un índice de precios del capital para reflactar las cifras. El índice de precios de los bienes de capital se obtuvo del trabajo de Davis (1966). Este autor calcula los respectivos índices de precios de EE. UU., Alemania y Gran Bretaña que cubren el período 1870-1955. Para construir un índice ponderado para aplicar a las importaciones de maquinaria uruguayas es posible calcular un indicador promedio de los 3 países. Para las ponderaciones se utilizaron las participaciones de EE. UU., Alemania y Gran Bretaña en las importaciones de Uruguay para el período 1900-1923 (tomando como base a Tajam [2004], y la base de datos del Área de Historia Económica del Instituto de Economía7). Se ponderó el índice de precios del capital tomando las ponderaciones de 1900-1923 para esos años, las participaciones del año 1900 para el período anterior y de 1923 para el posterior. No hay datos para los años de la Primera Guerra Mundial (PGM), 1912-1914, y se realizó una interpolación lineal para cubrir ese lapso. El índice obtenido constituye un indicador de precios en dólares, por lo cual las cifras calculadas de Finch (1980) fueron expresadas en dólares, luego «reflactadas» y, finalmente, otra vez convertidas a moneda nacional. Como los datos son agrupados en trienios, se mantuvo el mismo valor para cada subperíodo: 1930-1932, 1933-1935 y 1936-1938. Los valores de 1939-1941 fueron obtenidos por interpolación lineal. Cabe anotar que, estrictamente, este índice solo fue utilizado para poder empalmar la serie 1931-1938 con la correspondiente a 1870-1930 y que se explica a continuación8.

Finalmente, para cubrir el período 1870-1930 se recurre a las series de formación de capital estimadas por Tafunell (2011) y proporcionadas generosamente por el autor. Este trabajo ofrece un índice de formación de capital en maquinaria y equipos para varios países de América Latina entre 1870 y 1930 que resulta particularmente útil para la estimación. El índice es construido a partir de las cifras de exportaciones de ese tipo de bienes de los principales proveedores comerciales de los países latinoamericanos –Alemania, Gran Bretaña y EE. UU.– expresadas en libras esterlinas9. Ese índice, ajustado por un indicador de la evolución del tipo de cambio, permite retroproyectar el nivel de la serie desde 1930 hasta 1870. Este indicador salva el problema de los aforos que se menciona en el apartado anterior. En efecto, como las series estadísticas corresponden a los países exportadores de los bienes de capital y estos están valorados a precios de mercado, el índice constituye una excelente proxy a la dinámica de estas adquisiciones. El cambio en los costos del transporte durante el período puede introducir algunas distorsiones, aunque se considera que las mismas no afectan en forma determinante la evolución10.

2.2.2.2Valoración a precios constantesPara el período 1942-1955 las importaciones de maquinaria –agrícola, equipo industrial, y transporte y comunicaciones– (Instituto de Economía, 1969, p. 73) fueron deflactadas por el índice de precios de los bienes de capital, calculado por Davis (1966) y presentado en el apartado anterior. Los valores en dólares fueron convertidos en moneda nacional utilizando el tipo de cambio de Maubrigades (2003).

Para el período anterior, 1870-1941, se utilizan las series de formación bruta de capital estimadas por Tafunell (2011) que contienen información en dólares –basada en información de comercio exterior–y que fueron convertidas a pesos.

2.3Variación de existencias, 1870-2011La estimación histórica anual a precios constantes de la variación de existencias se realizó de acuerdo a los siguientes criterios. Para el período 1955-2011, las series están basadas en el Sistema de Cuentas Nacionales según el detalle de la tabla A1 del apéndice online. La serie histórica, 1870-1955, se estimó tomando como referencia la evolución de existencias de vacunos y ovinos (se asume que el resto de los bienes que pueden ser mantenidos en stock es marginal). Las cifras del stock de vacunos y ovinos surgen de los datos de los censos agropecuarios y adoptando la relación 5 ovinos=1 bovino para su consideración conjunta (en términos de unidades bovinas equivalentes [Astori et al., 1979]). Las series de stocks fueron anualizadas calculando interpolaciones lineales11 entre los datos disponibles12. La variación de existencias se utiliza para calcular el stock de capital y este solo se estima a precios constantes, razón por la cual no es necesario realizar estimaciones de esta variable a precios corrientes.

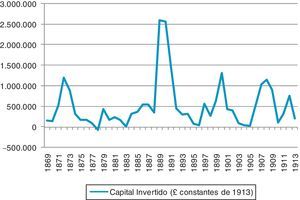

2.4Tasa de inversión, 1870-2011Contar con las series de formación bruta de capital fijo permite calcular el ratio en términos del producto para dimensionar su nivel y evolución de acuerdo al desempeño económico global. Se define la tasa de inversión como la relación entre la formación bruta de capital fijo y el PIB a precios corrientes, para cuyo cálculo es posible cubrir el período 1870-2011. Las series de PIB surgen de empalmar para 1955-2011 las series publicadas por el BROU y BCU y, para cubrir los años anteriores, se utilizaron las estimaciones de Bertino y Tajam (1999) para 1900-1955 y Bértola et al. (1998) para 1870-1900 (los detalles son presentados en Bonino et al. (2012a), donde se explica el método de empalme utilizado y los años de referencia para el scaling).

2.5Stock bruto de capital, 1870-2011Tras los primeros esfuerzos de cálculo realizados en un trabajo no publicado por la Comisión de Inversiones y Desarrollo Económico en 1964 (Comisión de Inversiones y Desarrollo Económico [CIDE], 1964), el único antecedente encontrado de estimación del stock de capital es el de Harberger y Wisecarver (1978) para el período 1965-197213. En general, el resto de las estimaciones son actualizaciones y variaciones sobre este cálculo de acuerdo al MIP con el objetivo de realizar ejercicios de contabilidad del crecimiento para la segunda mitad del siglo xx. Dentro de esa línea se encuentran Bucacos (1999), Blyde y Fernández-Arias (2004), Chumacero y Fuentes (2006) –quienes aplican una metodología adoptada de Bosworth y Collins (2003)–, De Brun (2004) –quien utiliza datos de Elías (1999)–, Fossati et al. (2005), Noya et al. (2003) y Theoduloz (2005)14.

El cálculo del stock de capital puede obtenerse aplicando diversos métodos aunque, como se señala en World Bank (2006, 2011), su factibilidad depende en gran medida de la disponibilidad de información. El enfoque que se utiliza en este trabajo es el propuesto en Jorgenson (1989, 1990) y Hulten (1990), y ha sido recientemente replicado en Prados de la Escosura y Rosés (2008). Usualmente, el stock de capital es definido como todos aquellos bienes tangibles utilizados para producir otros bienes y cuya duración excede la de un período de producción (convencionalmente se toma un año). El stock de capital incluye, por lo tanto, las infraestructuras de carácter residencial y no residencial, y maquinaria y equipos (United Nations, 1993). En el caso de Uruguay, el alto peso de la ganadería en la estructura económica nacional15 hizo conveniente incluir aproximaciones a ese stock a través de la variación de existencias.

El Sistema de Cuentas Nacionales da registro a los flujos de capital «nuevo» que se incorporan a la economía y que se adicionan a los ya existentes en un año t cualquiera (lt) aunque no publica el monto de capital que está usando la economía (Kt). De acuerdo al MIP es posible calcular ese stock como el resultado de la acumulación de flujos de inversión en los activos de capital existentes corregidos por las pérdidas de depreciación y obsolescencia. De ese modo, el stock de capital se compone de acuerdo al valor, a precios constantes, de las nuevas inversiones durante aquel año y las correspondientes tasas de depreciación (y reposición) (δt):

Este método requiere contar con 3 estimaciones: (i) series de formación bruta de capital, (ii) eficiencia de cada «oleada» (vintage) de capital y (iii) valor inicial de un stock de capital utilizado como benchmark.

Este trabajo contiene una propuesta de estimación para el primero de esos requerimientos, esto es, las series de formación bruta de capital (a precios constantes, adoptando 2005 como año base), que incluye la formación bruta de capital fijo más la variación de existencias, ambos presentados en las secciones anteriores

Para estimar la eficiencia del capital se asume un patrón de depreciación geométrico con una tasa, constante en el tiempo (δ), del 5% (en forma similar al supuesto del World Bank [2006, 2011])16 y, por lo tanto, el valor de los activos disminuyen a lo largo del tiempo pero el stock se mantiene en el cálculo hasta que su valor se hace cero (en esto difiere del supuesto que plantea el World Bank [2006, 2011], donde se considera un período de acumulación o de vida útil del capital único y de 20 años). De todos modos, la presente propuesta no está exenta de limitaciones. En particular, se toma la formación bruta de capital agregada sin considerar el tipo de bien. Esto constituye una restricción a la estimación que será mejorada en futuras instancias de la investigación puesto que es razonable pensar en distintos períodos de vida útil, y de tasas de depreciación por tipo de medio de producción, así como sus modificaciones en el transcurso del tiempo. El cálculo de tasas de depreciación diferenciadas por tipo de activo y la consideración de cambios en los escenarios históricos de la economía (directamente asociados con el progreso técnico) requiere de análisis específicos que exceden el objetivo principal de este trabajo.

Estimar el stock de capital en un período t determinado (Kt) requiere conocer el stock en el período anterior (Kt-1) como lo indica la ecuación (1) y, de hecho, es necesario conocer un stock inicial. Al no contar con dicho valor, se sigue la propuesta de Prados de la Escosura y Rosés (2008) que utilizan información de los niveles de inversión (lt), la tasa de crecimiento (r) y la tasa de depreciación (δ) –como indica la ecuación (2)– considerando como benchmark el dato del primer año de la estimación (t=1870).

De esta forma, el stock de capital en 1869 se calcula a partir del nivel de inversión en 1870, la tasa de depreciación del 5% y la variación en el stock de capital (r) que se aproxima a través del promedio anual de la tasa de crecimiento de la formación bruta de capital entre 1870 y 1880 (Prados de la Escosura y Rosés, 2008, p. 4).

Esta opción fue elegida para obtener series lo más largas posibles. La alternativa hubiera sido partir de alguna de las estimaciones de stock de la década del sesenta (como la de Harberger y Wisecarver, 1978) o la del World Bank (2011) para 1995, 2000 o 2005, aunque se prefirió considerar a ambas de respaldo y control, antes que de referencia.

3Validación de las series: perspectiva histórica y comparacionesLa validez de las series propuestas se basa en su adecuada representatividad del proceso inversor que evidenció la economía uruguaya en el largo plazo. Esa representatividad descansa en 2 conjuntos de consideraciones. Por un lado, en su consistencia con hechos y etapas históricas que den cuenta de cuán verosímiles resultan las estimaciones. Por otro lado, en la comparación con otras variables –para dimensionarlas en su nivel y evolución–, frente a otras economías que cuenten con estimaciones de similar naturaleza y con relación a estimaciones anteriores.

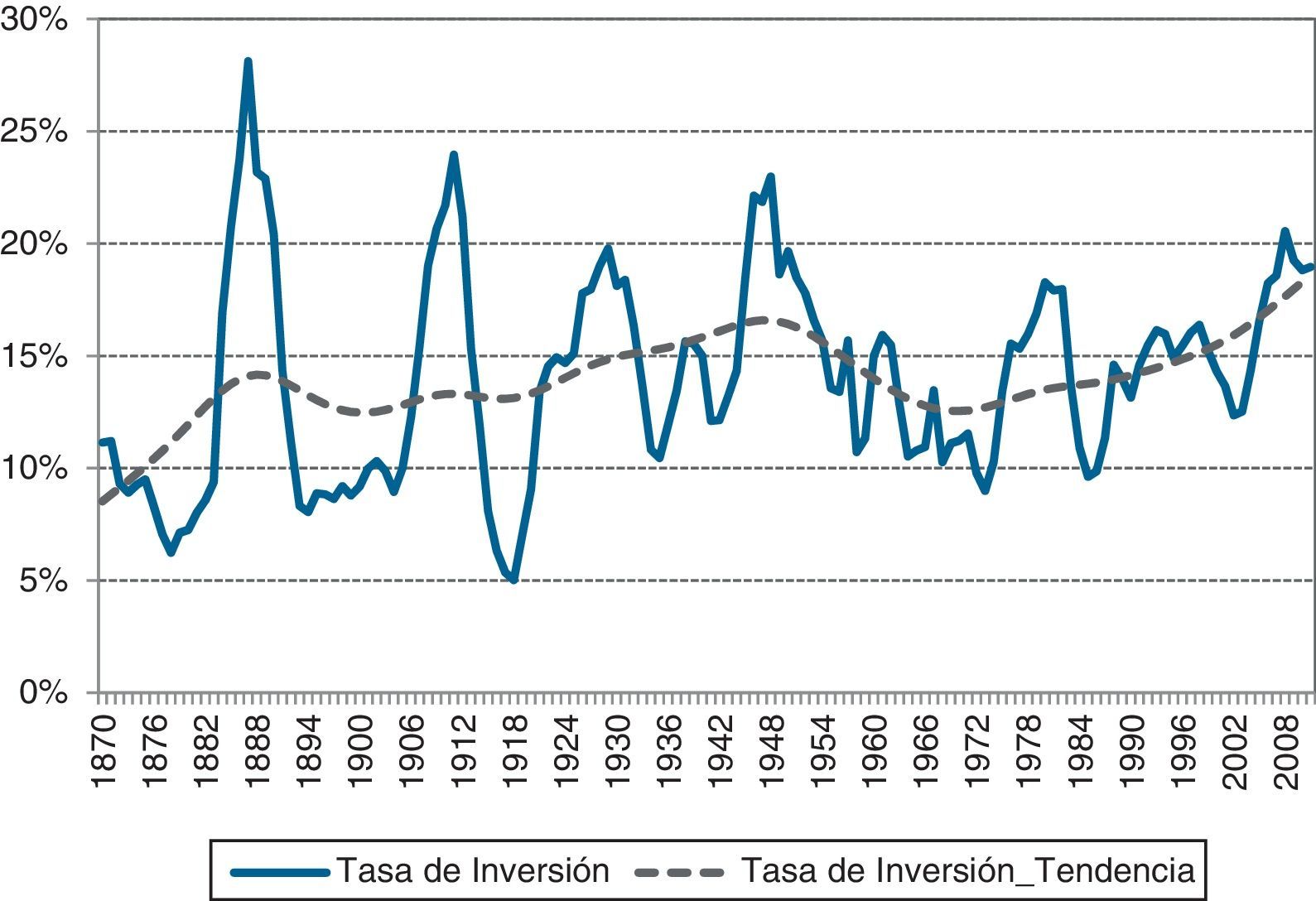

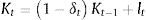

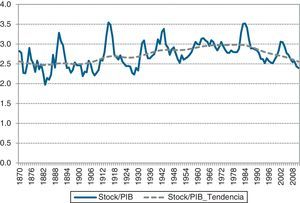

¿Qué sucedió con la inversión en perspectiva histórica? La evolución del ratio de inversión fija fue volátil y sin un patrón definido (fig. 1). En el largo plazo, 1870-2011, el promedio de la tasa de inversión fue de apenas un 14% aunque ese no es un ratio representativo del desempeño histórico. Con una desviación típica del 5% registró máximos históricos del 28% (1887), 24% (1911) y 23% (1948) y mínimos por debajo de los niveles usualmente admitidos como de reposición (6% en 1878 y 5% en 1918).

Tasa de inversión en Uruguay (1870-2011). Ratio FBKF/PIB (a precios corrientes).

La tendencia de la serie se estimó aplicando el filtro de Hodrick-Prescott.

Fuente: la inversión es elaboración propia en base a fuentes de la tabla A1 del apéndice online y sección 2.4 Para el PIB ver Bonino et al. (2012a) basado en Banco de la República Oriental del Uruguay (1965), Banco Central del Uruguay (1976, 1980, 1989, 1994), Bertino y Tajam (1999) y Bértola et al. (1998).

En la década de 1870 se observa una disminución del ratio pero, ya en la segunda mitad de los ochenta, la economía experimentó un boom de la construcción que se tradujo en tasas muy elevadas de la inversión, las cuales se aproximaron al 30%. Este auge finalizó abruptamente con la crisis de 1890, la cual constituyó un complejo período caracterizado por bancarrotas y por una depresión general de la economía. La inversión se recuperó lentamente durante la segunda mitad de los años noventa y rápidamente desde 1904, caracterizando un período de fuerte crecimiento económico que, en lo que a inversión se refiere, culminará con la PGM (en 1913 la inversión volvió a desplomarse). La década de los veinte constituyó años de recuperación en diversas esferas de la economía, y la formación de capital fijo alcanzó niveles cercanos al 20%. Sin embargo, la Gran Depresión aparece como un fuerte shock negativo y la tasa de inversión cayó hasta niveles poco superiores al 10% en 1934-1935. Luego, se aprecia una recuperación hasta que la SGM volvió a significar un fuerte impacto adverso. A partir de 1944, y probablemente determinado por el proceso de industrialización por sustitución de importaciones (ISI) o industrialización dirigida por el Estado que caracterizó al modelo de desarrollo de Uruguay durante los años cuarenta y cincuenta, la inversión promedió casi un 20% del PIB (19,2% en 1945-1954). Es en la segunda mitad de la década de 1950 cuando el modelo llega a su agotamiento y la inversión adopta una decidida trayectoria descendente. Otro boom de la construcción ocurrió en los años setenta, el cual produce un nuevo ciclo al alza que, como los anteriores, terminó con un fuerte declive de la tasa de inversión (la crisis de 1982). La década de los ochenta fue un período de pobre desempeño y dificultades para la formación de capital. La economía tuvo un proceso importante de crecimiento durante los noventa pero con bajas tasas de inversión (apenas un 15%), y sufrió un nuevo impacto negativo durante la crisis ocurrida en los primeros años del siglo xxi. Desde los años 2003-2004 se experimentó una recuperación significativa de la inversión hasta alcanzar niveles del 20%.

Si se obvian los picos tan pronunciados y se obtiene la tendencia más firme de la serie (línea discontinua de la figura 1) resulta ilustrativo relacionar la evolución de la inversión de acuerdo a lo que la literatura sobre crecimiento e historia económica de Uruguay ha identificado como sus «patrones de desarrollo». De acuerdo a diversos trabajos sobre la historia económica uruguaya (Bértola, 2000, 2008; Bonino et al., 2012a; Oddone, 2010; Willebald, 2006) se identifican 3 grandes etapas –separadas por períodos de transición más o menos definidos– que incluyen: la primera globalización y la economía agroexportadora (desde finales del tercer cuarto del siglo xix hasta los primeros años veinte); la industrialización dirigida por el Estado o la sustitución de importaciones (desde finales de los años treinta hasta el cierre de las década del cincuenta); y un período de re-globalización, apertura y liberalización financiera (desde los primeros años setenta hasta la actualidad).

La economía agroexportadora no requería, para su adecuado funcionamiento, ingentes flujos de inversión pues la base de la generación de ingresos estaba en la incorporación de tierra a la producción. Estrictamente, las relevantes habrían sido solo aquellas inversiones que alentaban ese proceso y que se resumían en obras de infraestructura (ferrocarriles, puertos, caminos) que permitían dar dinamismo a la colocación de la producción primaria en los mercados del exterior. El cambio de nivel de la serie entre 1870 y 1890 parece dar cuenta de esa creación de condiciones para el despegue de la economía primario-exportadora, así como su posterior mantenimiento hasta los años veinte.

En cambio, con la modificación del patrón productivo y una economía que comenzaba a industrializarse con mayor intensidad sobrevinieron las crecientes necesidades de formación de capital fijo y de ese proceso da cuenta el incremento en tendencia de la serie de inversión desde los años treinta hasta comienzos de la década del cincuenta. La estanflación que caracterizó a la economía durante los años sesenta estuvo acompañada por un fuerte proceso de descenso de la inversión que podría haber reforzado el propio declive y que no mostró evidencia clara de reversión hasta la primera mitad de los setenta. El nuevo patrón productivo, de renovada orientación exportadora y que procuraba abandonar las ventas al exterior de carácter más tradicional para avanzar hacia exportaciones de carácter manufacturero, requería recuperar los niveles de inversión. De todos modos, la economía continuó transitando por guarismos muy bajos y no será hasta 2005 cuando se lograrán alcanzar niveles similares a los exhibidos durante la ISI.

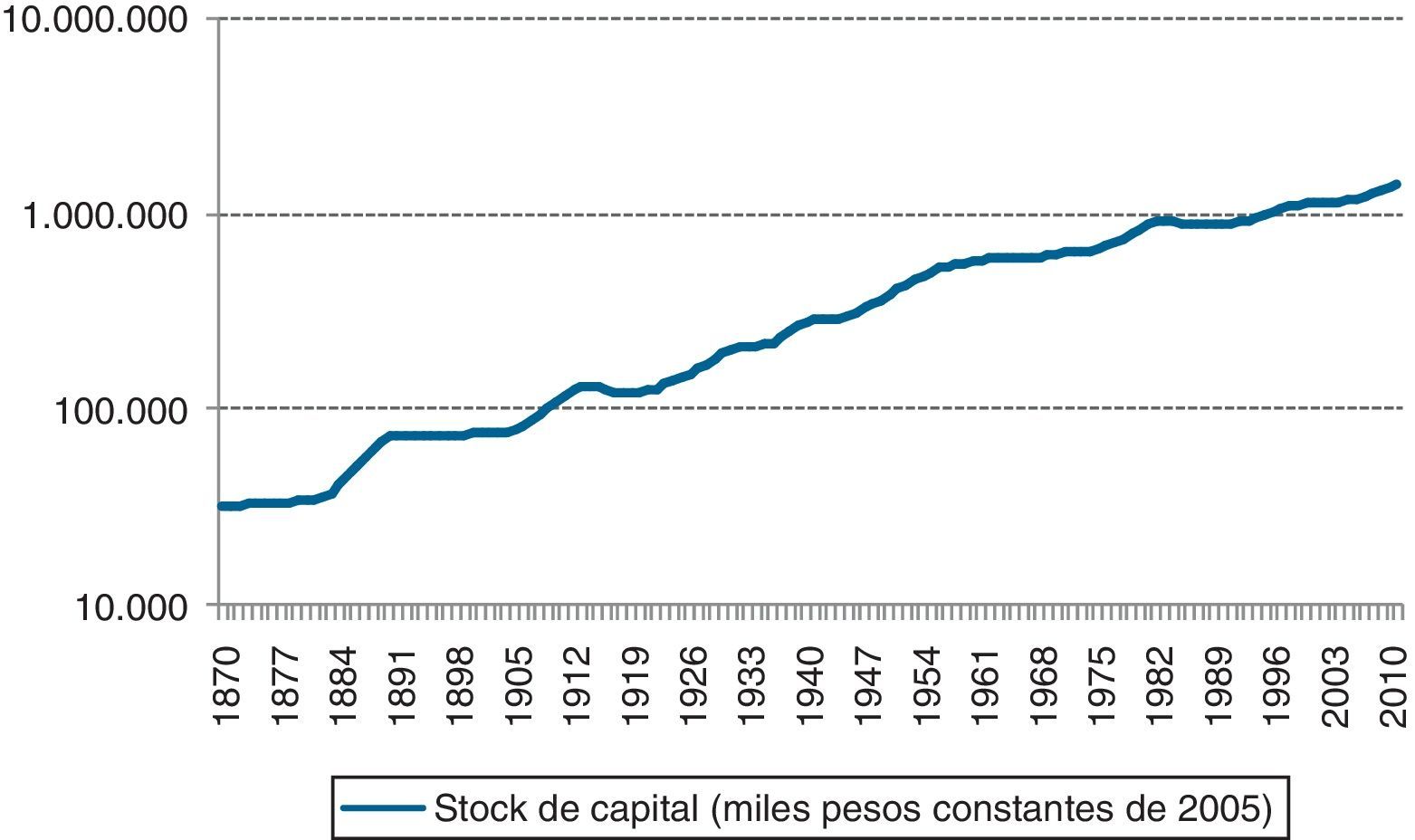

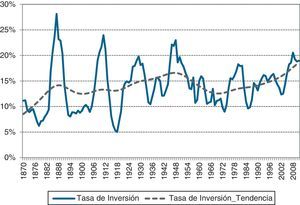

Las estimaciones de la inversión realizadas permiten construir una serie de stock bruto de capital en el largo plazo que es presentada en la figura 2 (incluye inversión fija y variación de existencias). Dentro de una tendencia claramente al alza, se observan 2 tipos de trayectoria. Hasta los años de la PGM el stock de capital comporta una sucesión de movimientos «en escalón» que desaparecen en las décadas subsiguientes para seguir una trayectoria más parsimoniosa. Es probable que esta diferencia responda al propio cambio de composición de la formación de capital fijo puesto que las obras de infraestructura –las predominantes hasta bien avanzados los años veinte– actúan por «empujes» y ello habría provocado dichos escalones. Más tarde, cuando las maquinarias y equipos ganaron lugar en la inversión, la trayectoria muestra una evolución sin mayores rupturas. Los resultados de una reciente investigación sobre el financiamiento del sistema ferroviario en Uruguay brindan evidencia que soporta esta hipótesis (ver Díaz, 2012).

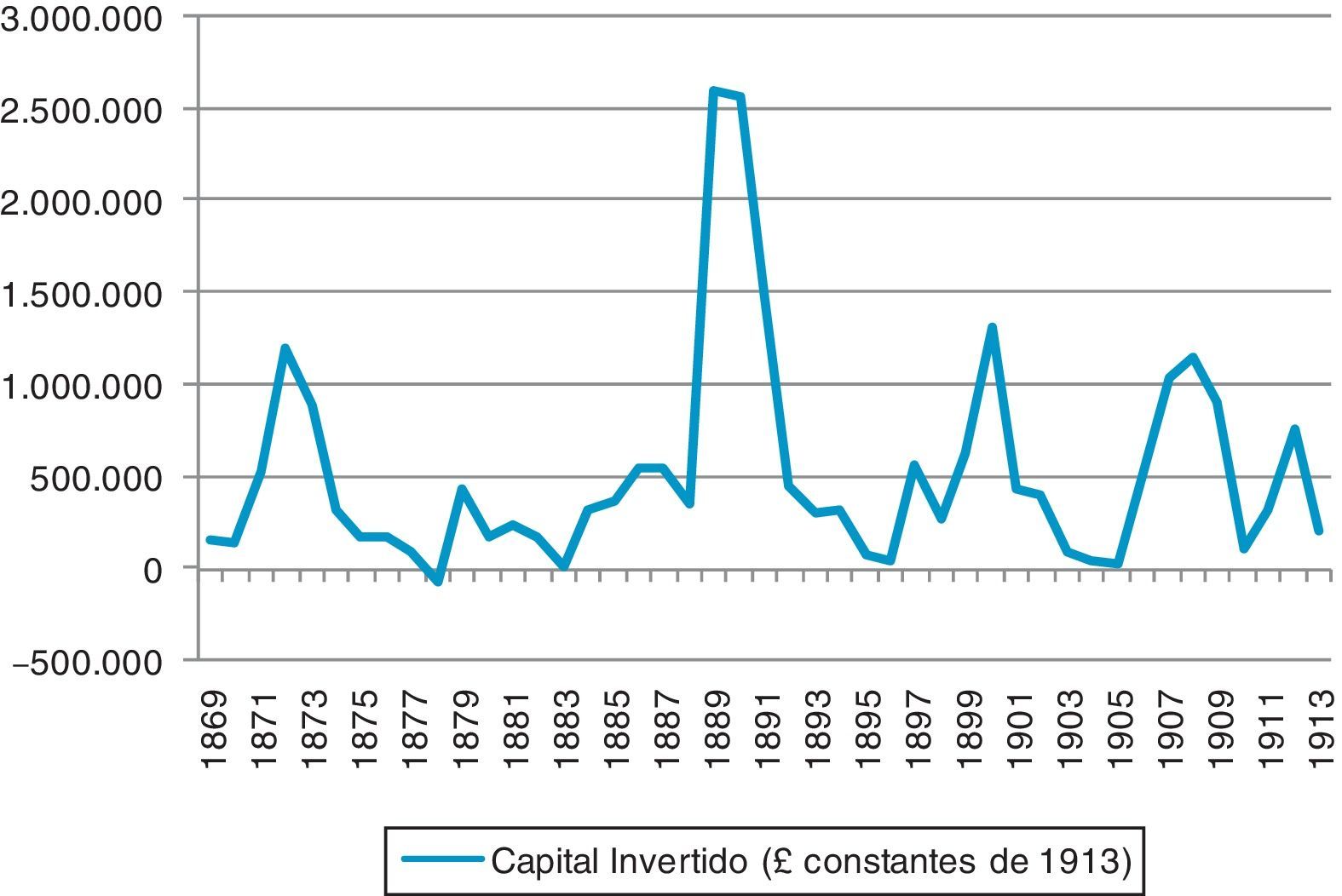

Díaz (2012) presenta la inversión en la construcción de vías férreas para el período 1870-1913 a precios constantes de este último año (fig. 3). La evolución absolutamente irregular de la serie y con los pronunciados picos al alza (que «crean” capital») es consistente con la trayectoria que muestra nuestra serie construida a partir de otras fuentes y metodología. Este trabajo permite, además, realizar otro contraste interesante. En promedio, y considerando precios corrientes17, la inversión en ferrocarril de Uruguay representó el 13,4% de la inversión total de la economía mientras que en España, por ejemplo, el ratio en un período comparable (1850-1913)18 fue del 11,4% (calculado según datos de inversión en ferrocarril de Herranz Loncán [2004], y datos de inversión de Prados de la Escosura [2003])19. Esta similitud entre los ratios vuelve a dar firmeza a nuestra estimación.

Inversión en la construcción de vías férreas en Uruguay. Libras esterlinas de 1913.

Fuente: Díaz (2012, p. 7).

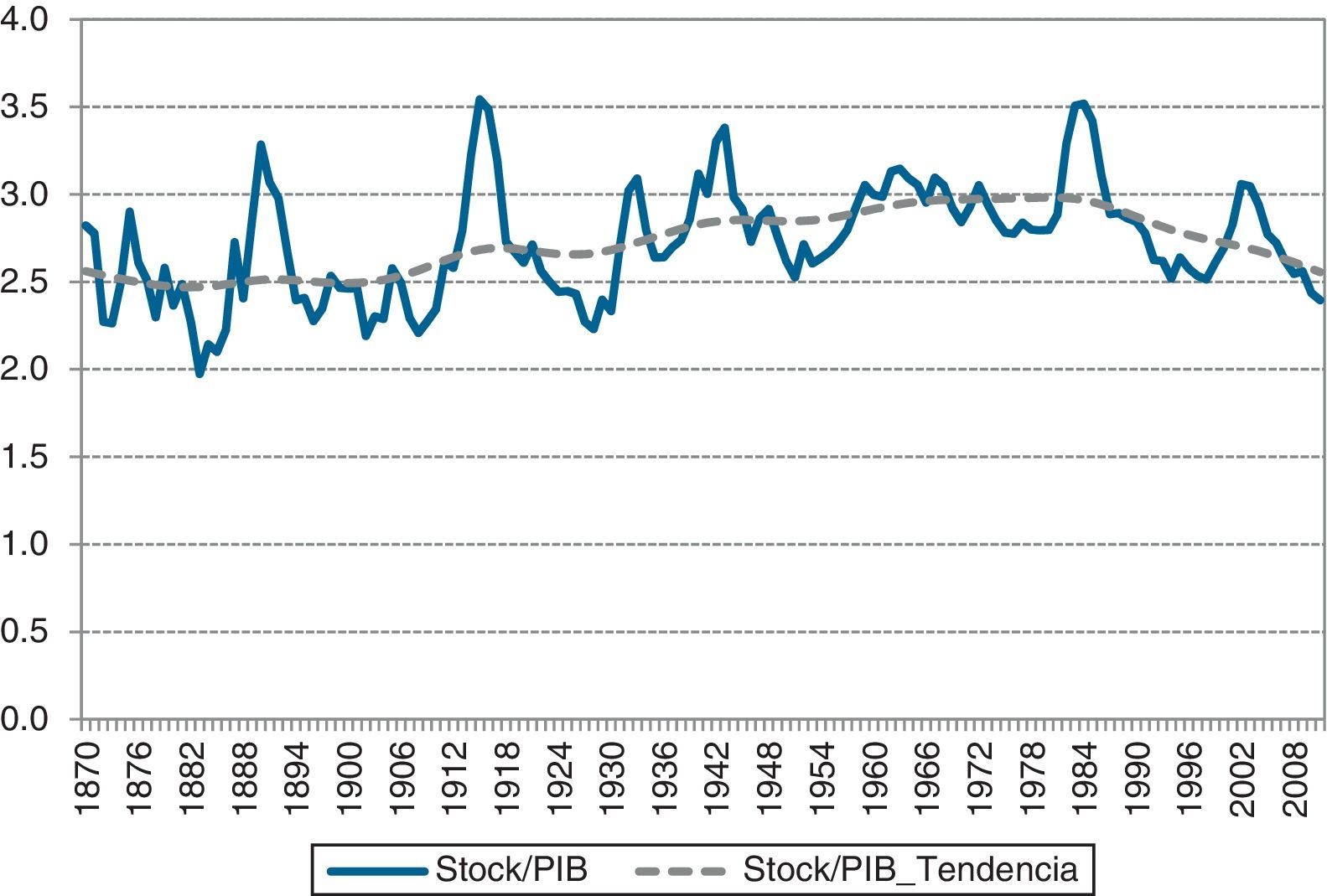

Desde una perspectiva de muy largo plazo (1870-2011), el stock de capital de Uruguay creció a una tasa acumulativa anual del 2,7%, apenas por debajo del PIB, que lo hizo a un ritmo del 2,9%. La relación entre el stock de capital y el PIB (el ratio capital-producto) osciló entre 2 y 3,5 con una trayectoria muy irregular que, de todos modos, permite identificar 2 tendencias bien firmes (fig. 4). Hasta los años setenta del siglo xx, la economía evidenció una creciente intensidad del capital físico en la producción que perdió vigor en la segunda parte de la década y declinó decididamente desde los años 1980. Si uno recurre a la teoría de los paradigmas tecnoeconómicos encuentra un correlato estrecho entre esta evidencia y su sucesión de largo plazo.

Ratio capital-producto en Uruguay. Stock de capital y PIB a precios de 2005.

La tendencia de la serie se estimó aplicando el filtro de Hodrick-Prescott.

Fuente: El stock de capital es elaboración propia en base a fuentes de la tabla A1 del apéndice online y sección 2.5. Para el PIB ver Bonino et al. (2012a) basado en Banco de la República Oriental del Uruguay (1965), Banco Central del Uruguay (1976, 1980, 1989, 1994), Bertino y Tajam (1999) y Bértola et al. (1998).

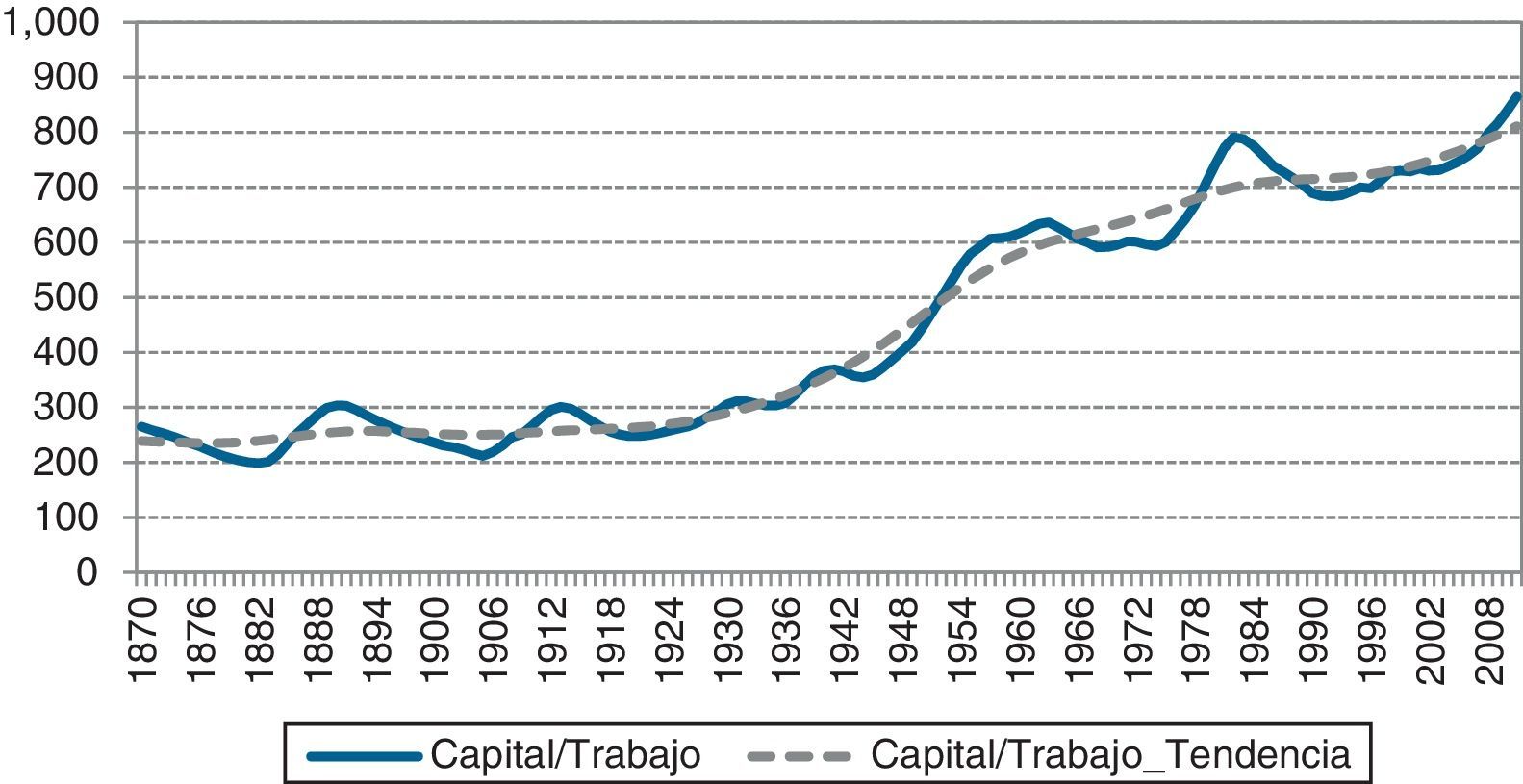

Pérez (2009) identifica 5 revoluciones tecnológicas desde el siglo xviii hasta la actualidad y que involucran a 3 de ellas en el período bajo estudio. La tercera revolución tecnológica –que tendría su génesis hacia los años de 1870– estuvo fundada en el acero, la electricidad y la ingeniería pesada; y la segunda, se habría comenzado a generalizar hacia los años de 1910, identificada con la era del petróleo, el automóvil y la producción en masa. Ambos paradigmas significaron –más allá de la intensidad con la cual cada uno se verificó en cada región– un papel crecientemente importante del capital físico en la producción. Sin embargo, la tercera revolución tecnológica –que habría comenzado desde los años de 1970– tuvo en la tecnología de la información y las telecomunicaciones sus factores clave y, en consecuencia, abrió el espacio a una producción crecientemente in-material, fundada en los servicios y menos dependiente de grandes inversiones. Uruguay, a su modo y a su escala, parece haber seguido una evolución compatible con estos patrones. La relación capital-trabajo da una visión complementaria a esta última caracterización (fig. 5).

Ratio capital-trabajo en Uruguay. Stock de capital (en millones de pesos de 2005) y población económicamente activa (en miles de personas).

La tendencia de la serie se estimó aplicando el filtro de Hodrick-Prescott.

Fuente: El stock de capital es elaboración propia en base a fuentes de la tabla A1 del apéndice online y sección 2.5. La serie de PEA está calculada a partir de CEPAL (2006), Fleitas y Román (2010) y Williamson (2000).

La relación entre el stock de capital (a precios constantes) y la cantidad de población económicamente activa muestra 3 etapas bien diferenciadas20. Inicialmente, una fase irregular y de muy bajo crecimiento en tendencia que caracterizó a la economía agroexportadora hasta los años veinte. Una segunda etapa de creciente capitalización de la producción, coincidente con la industrialización de la economía que tuvo una inflexión marcada en la segunda mitad de los años de 1950. Los sesenta transcurrieron con un indicador estable y los setenta comenzaron con un pico abrupto que declinó fuertemente en los ochenta. El resultado de estos últimos movimientos al alza y a la baja fue una trayectoria estable en tendencia que solo parece romperse desde comienzos del siglo xxi.

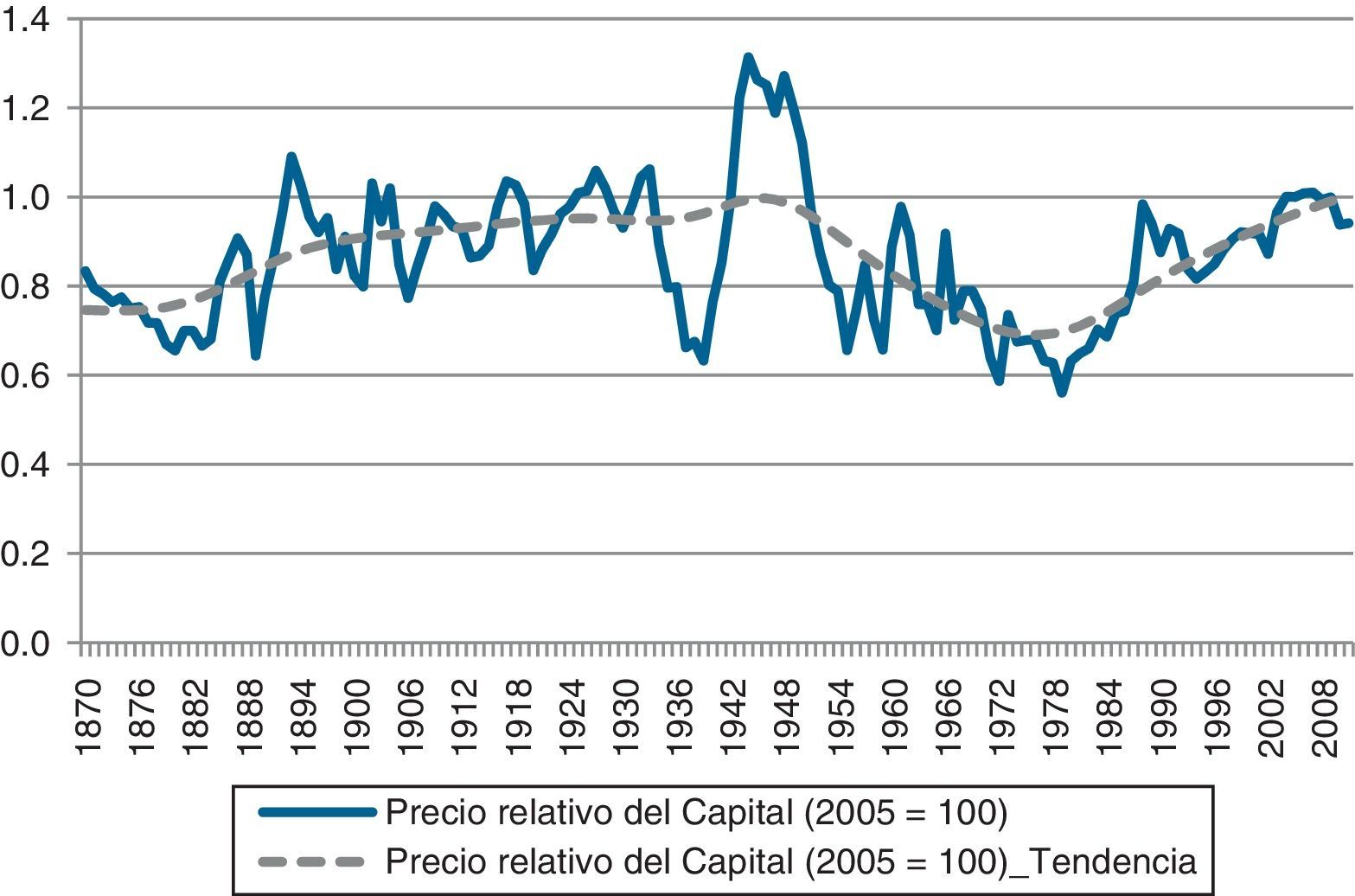

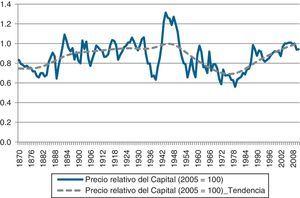

Finalmente, las estimaciones de la formación bruta de capital fijo a precios corrientes y constantes permiten calcular el deflactor implícito de la inversión. El principal interés analítico de este cálculo deviene de la comparación con otros tipos de bienes para evaluar trayectorias de precios relativos. En la figura 6 se realiza este ejercicio para contrastar los precios del capital fijo frente a los precios del consumo.

Precio relativo del capital en Uruguay (1870-2011). Ratio entre el deflactor implícito de la FBKF y el IPC (2005=100).

La tendencia de la serie se estimó aplicando el filtro de Hodrick-Prescott.

Fuente: El deflactor implícito de la FBKF se calcula a partir de las series de inversión, a precios corrientes y constantes, elaboradas en base a fuentes de la tabla A1 del apéndice y sección 2. La serie de IPC se toma de Instituto Nacional de Estadística (www.ine.gub.uy) y de Bértola et al. (1999).

La trayectoria del precio del capital fue irregular e, incluso, presentó distorsiones muy marcadas en torno a la SGM cuando, producto del conflicto, se vio seriamente restringido el comercio internacional de este tipo de bienes (importa recordar que en economías pequeñas y primario-exportadoras como la uruguaya, el grueso de la inversión en maquinaria y equipos proviene del exterior). Obviando la variabilidad y trazando la trayectoria que siguieron los precios (la línea discontinua en la figura 6) se observan tendencias analíticamente interesantes. Desde 1870 hasta mediados del siglo xx domina un proceso de encarecimiento sostenido de los bienes de capital respecto a los precios del consumo que se quiebra hacia 1946-1947. Desde ese momento y hasta mediados de los años setenta, la trayectoria fue descendente para mostrar, incluso, niveles menores que los que se habían evidenciado a finales del siglo xix. Por su parte, y coincidiendo con la conformación de una nueva modalidad de desenvolvimiento productivo, el precio del capital volvió a aumentar desde mediados de los años setenta hasta alcanzar guarismos próximos a la unidad en la primera década del siglo xxi.

La evolución pos-1955 deriva de información oficial del Sistema de Cuentas Nacionales y condice con los hechos y etapas del período. Las mayores dudas respecto a la construcción de la serie corresponden al período previo, pues entre 1870 y 1954 se trata de estimaciones propias. ¿Es verosímil este incremento relativo del precio del capital? La creciente sofisticación de los bienes de inversión, en combinación con el cambio en la composición de la formación de capital que pasó desde el predominio de obras de infraestructura hacia la participación creciente de maquinaria y equipos, resulta una interpretación plausible en este encarecimiento relativo. A ello se suma el propio cambio estructural de la economía que fecha, hacia los años cuarenta, el definitivo predominio manufacturero sobre la actividad agropecuaria en lo que hace a generación interna de valor (Bonino et al., 2012a). La actividad manufacturera es un demandante de bienes de capital más intensivo en habilidades (skill intensive goods) que la agropecuaria y, en consecuencia, contribuye a explicar el encarecimiento relativo del período. Para validar estas hipótesis es útil considerar el comportamiento de la composición del capital físico y contrastar la trayectoria de precios con lo sucedido en otros países.

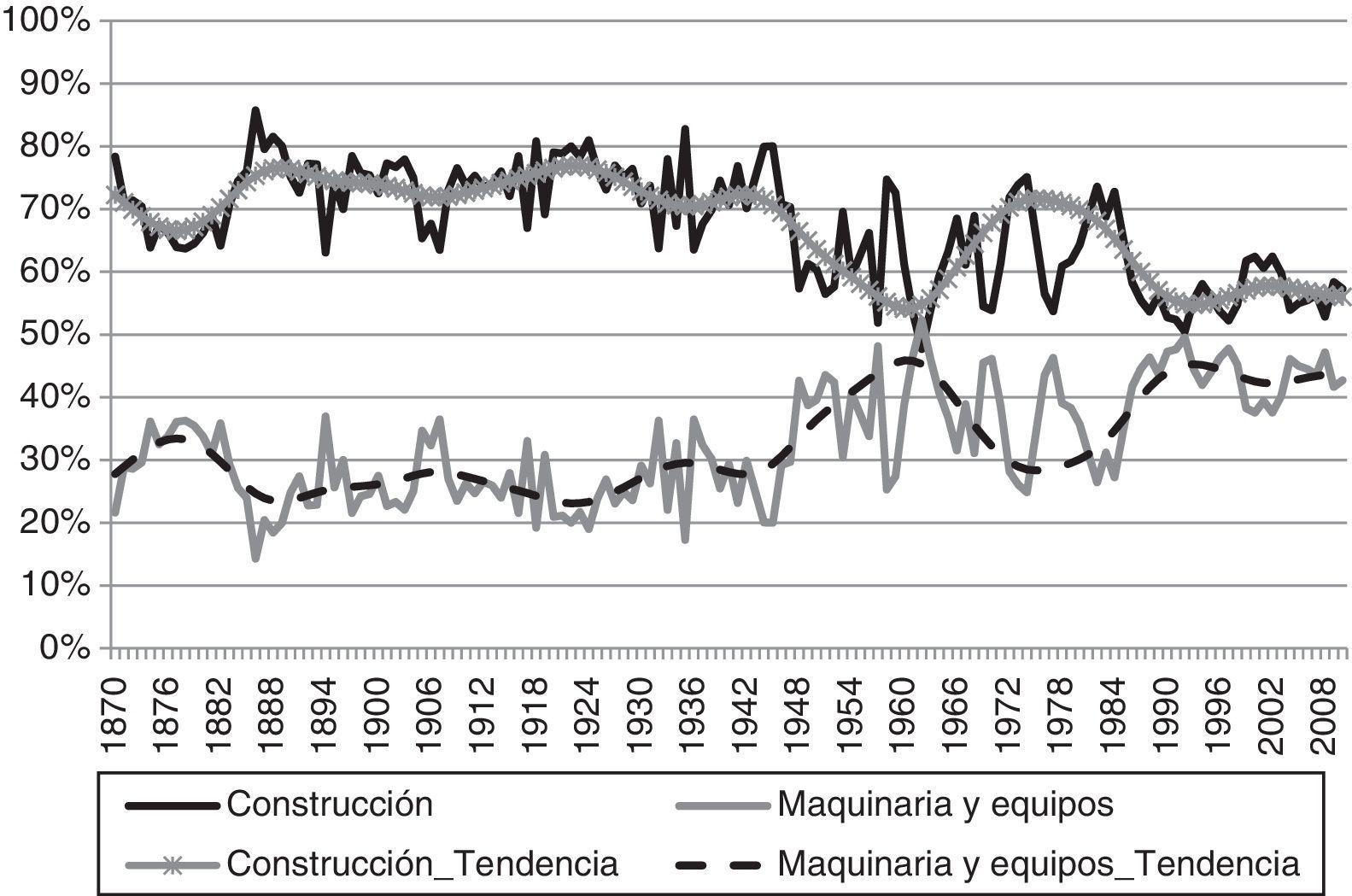

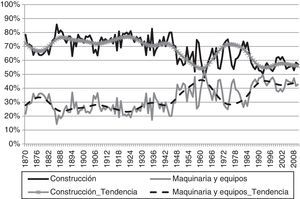

En primer lugar, en la figura 7 se presenta la evolución de la estructura del capital fijo de acuerdo a sus 2 principales componentes: construcción, y maquinaria y equipos. Considerando tendencias, es evidente que ambas participaciones se acercan durante el período de más fuerte industrialización (desde los años treinta hasta el transcurso de los sesenta) lo cual es consistente con el encarecimiento relativo de la inversión antes comentado. Tras un nuevo alejamiento de las participaciones en los setenta, desde los años ochenta vuelve a revertirse el proceso y en los últimos 20 años se asiste a una recomposición de la relación adoptando niveles similares a los del final de la ISI.

Formación bruta de capital fijo por componentes. Participación de la construcción, y maquinaria y equipos en el total de la inversión fija (series expresadas a precios corrientes).

Las tendencias de las series se estimaron aplicando el filtro de Hodrick-Prescott.

Fuente: Las series de inversión en construcción y en maquinaria y equipos son elaboración propia en base a fuentes de la tabla A1 del apéndice online y sección 2.

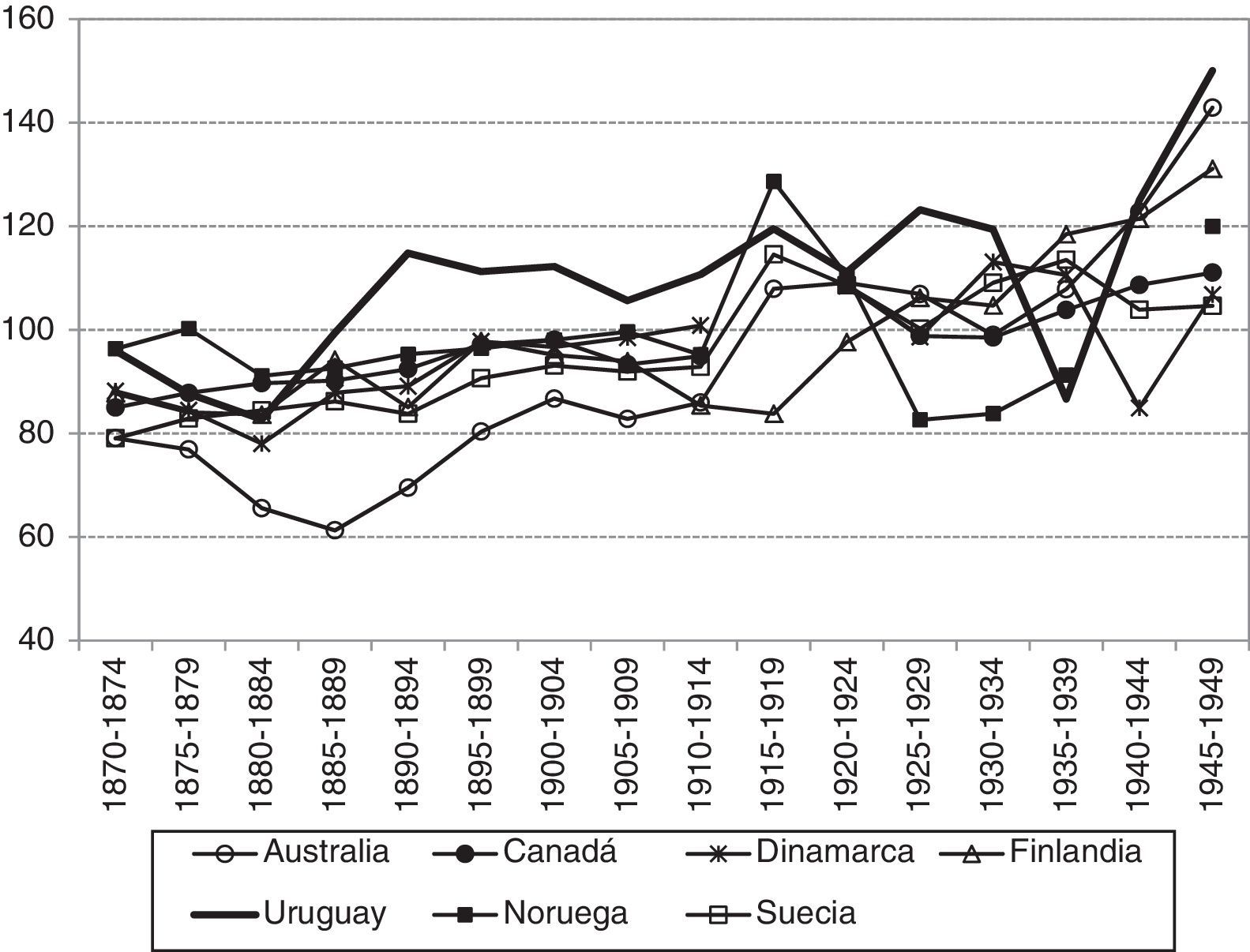

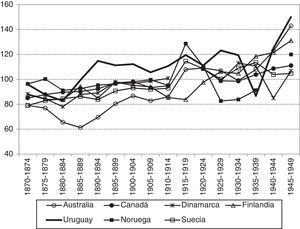

En segundo lugar, Collins y Williamson (2001) analizan la evolución del precio relativo del capital respecto al del consumo para 11 economías de la OECD cubriendo el período 1870-1950 (fig. 8). Se seleccionan algunos países de esa muestra considerando sus características productivas con el fin de conformar un conjunto de países comparables. Se consideran las economías abundantes en recursos naturales y que basaron su expansión (durante la mayor parte de los 80 años cubiertos) en las actividades agroexportadoras: Australia, Canadá, Noruega, Suecia, Dinamarca y Finlandia. Todos los países comparten la misma tendencia creciente durante el período, lo cual refuerza la verosimilitud de nuestra serie. Incluso, durante buena parte del período Uruguay mostró el índice de mayores niveles, lo cual es consistente con sus características de economía pequeña, muy especializada en producción agropecuaria y en la periferia (sur) del mundo.

Precio relativo del capital en Uruguay y países OECD (1870-1949). Ratio entre el deflactor implícito de la FBKF y el IPC, promedios quinquenales (1900=100).

Fuente: El deflactor implícito de la FBKF se calcula a partir de las series de inversión, a precios corrientes y constantes, elaboradas en base a fuentes de la tabla A1 del apéndice online y sección 2. Los datos de los países OCDE provienen de Collins y Williamson (2001).

Para cerrar esta panorámica histórica y de validación de las series, se hacen consideraciones en términos de volatilidad, puesto que se trata de uno de los tópicos en los cuales insiste la literatura del crecimiento. Si bien no es fácil determinar por medio de qué canales la volatilidad afecta a la expansión de las economías, se aprecia un relativo consenso en la literatura en cuanto a la relevancia de la inversión en esa relación. Según Toledo (2008), la formación bruta de capital es 4 veces más volátil que el producto y es procíclica a partir de un estudio de países latinoamericanos para el período 1950-2006. En el caso de Uruguay, Kamil y Lorenzo (1998) encuentran, para 1975-1998 (con series trimestrales), que la inversión es entre 2 y 3 veces más volátil que el producto y, además, resulta fuertemente procíclica. Por su parte, Carbajal y de Melo (2007) caracterizan los movimientos de la inversión en el período 1950-2004 y encuentran que su volatilidad es 5,5 veces la del PIB.

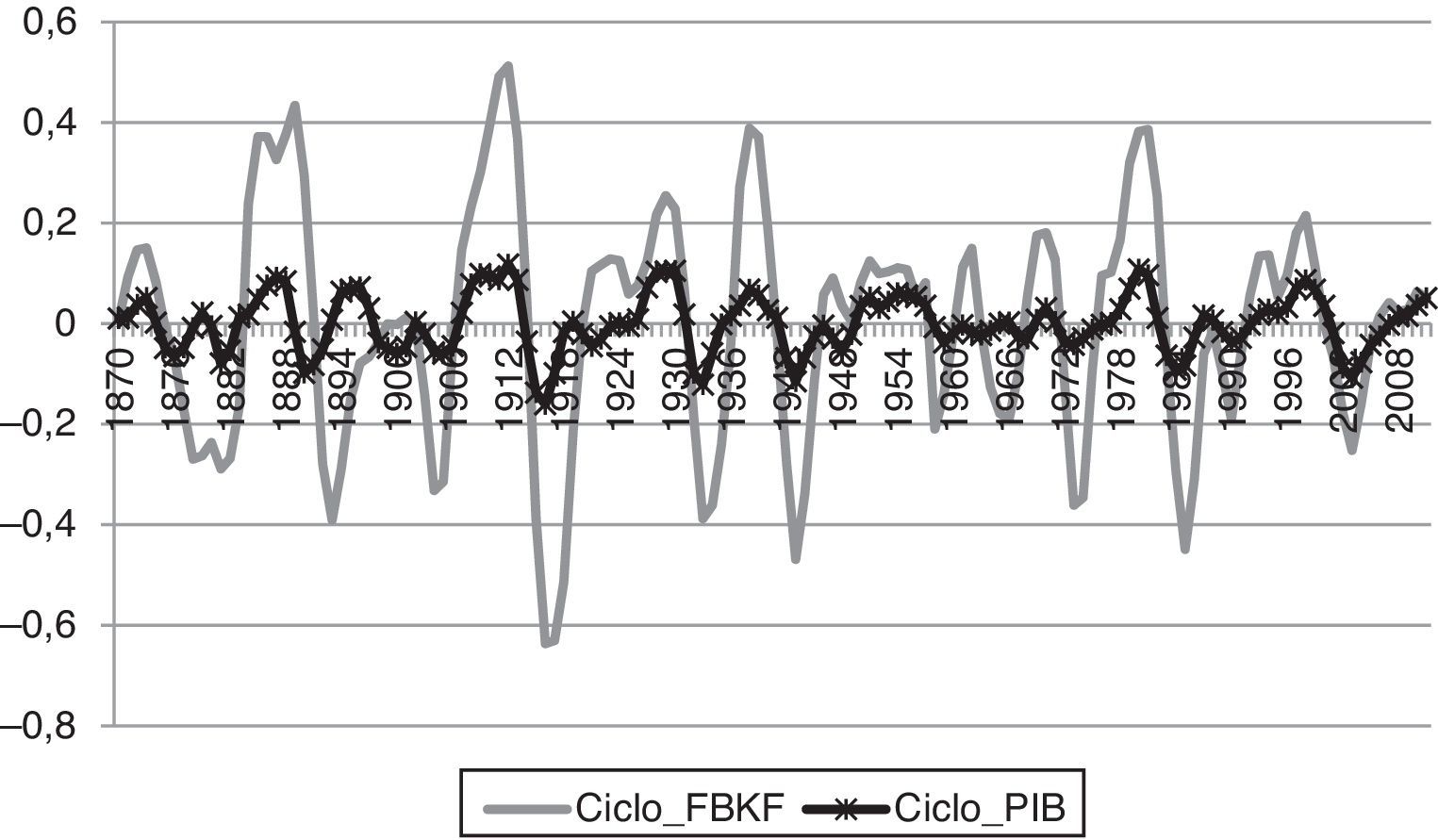

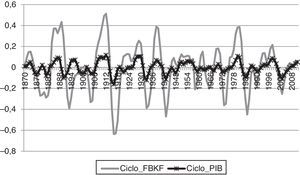

En un trabajo reciente, Román y Vázquez (2013) utilizan las series que aquí se presentan para volver sobre esta temática y aplicar nuevas técnicas de análisis. En la figura 9 se presentan los componentes cíclicos de las series de formación bruta de capital fijo y del PIB de Uruguay en el largo plazo (1870-2011) lo que permite interpretar la volatilidad a partir del desvío estándar de cada variable. Resulta evidente que la inversión presenta ciclos de mayor amplitud que el PIB, es decir, es más volátil. Mientras que la serie del PIB se aleja un 5,6% en promedio de su tendencia, la inversión fija lo hace un 23%, lo que da como resultado que la formación de capital fijo es 4,1 veces más volátil que el producto. Se trata de un resultado que está muy en línea con la evidencia internacional y concuerda con la nacional para períodos más cortos. Además, la inversión resulta procíclica respecto al PIB.

Volatilidad de la inversión y del producto para Uruguay (1870-2011). Ciclos de la inversión fija y del PIB.

Los componentes cíclicos de las series se estimaron a partir de la extracción de la tendencia aplicando el filtro Hodrick-Prescott a la señal tendencia-ciclo.

Fuente: Román y Vázquez (2013).

Finalmente, es pertinente realizar contrastes con estimaciones anteriores. Por un lado, los resultados están alineados con los cálculos de Harberger y Wisecarver (1978), los cuales están disponibles para el período 1965-1972. Para hacer comparables las cifras del stock de capital (las cuales están valoradas a precios constantes de 1961), estas fueron expresadas en términos del PIB que utilizaban los autores y se construyó el ratio capital-producto. Para ello, se incluyeron los ítems maquinaria y equipo, construcción privada, construcción pública e inventarios (se excluyeron las tierras). Los autores definen 3 escenarios, de estimación «baja», «media» y «alta», en función de diferentes tasas de depreciación, obteniéndose ratios promedio de 3; 3,5 y 4,1, respectivamente. Calculando el mismo ratio a partir de nuestra estimación (a precios constantes de 2005), se obtiene para el período un valor de 3 de capital-producto, similar a la estimación baja de los autores y apenas un 14% por debajo de la media (previamente, ya se había realizado un análisis específico de dicho ratio; ver figura 5).

También pueden llevarse a cabo comparaciones con los datos publicados por el Banco Mundial para el año 2005 (World Bank, 2011), lo que obliga a realizar varios ejercicios para hacer posible el contraste. Tal y como están las cifras, nuestra estimación del stock de capital excede a la del organismo en un 92%; prácticamente la mitad de ese diferencial responde a discrepancias en el método de estimación y, el resto, a discordancias en los datos.

En cuanto al método, el Banco Mundial calcula el stock de capital (Kt) a partir de una ecuación como la (3), utilizando series de inversión (I), una tasa de depreciación constante en el tiempo (δ), y asumiendo un período de vida útil de 20 años para los bienes de inversión, período tras el cual el valor del activo se deprecia totalmente (su valor se hace cero al final del período).

La ventaja de este cálculo es que no se requiere de un stock inicial de capital pero, como contrapartida, se pierden las primeras 20 observaciones de la serie. Esa diferencia implica que, de partida, el cálculo tomando nuestros datos muestre una brecha del 20% para el primer año en el cual las series coinciden (1889).

En cuanto a los datos, si se utilizan las cifras actualmente disponibles y actualizadas (tras el cambio de año base de 2005), el resultado es un 40% mayor que la cifra que presenta el Banco Mundial21. En World Bank (2011) no se especifica cuál fue la serie utilizada para el caso de Uruguay, aunque es razonable pensar que haya sido la de base 1983 (revisión en 1988) puesto que constituía la serie de formación bruta de capital a la fecha de la publicación. Si se utilizan esos datos, el stock calculado difiere en tan solo un 1,6% del utilizado por el World Bank (2011). Esta comparación nos debe llevar a reflexionar sobre las diferencias que resultan al utilizar metodologías y series diferentes. Se entiende que el Banco Mundial ha priorizado la comparación internacional antes que la precisión específica de cada país. Es sobre este punto que este trabajo también plantea una contribución, al utilizar las series más actualizadas y mejoradas de cuentas nacionales y un método que permite construir series largas de stock.

4Conclusiones y agendaEl objetivo de este artículo es presentar estimaciones de formación bruta de capital fijo, variación de existencias, stock bruto de capital y precio de los bienes de capital en el largo plazo (1870-2011) haciendo consistentes los datos derivados del Sistema de Cuentas Nacionales (1955-2011) con las denominadas «estimaciones históricas» que recurren a indicadores indirectos y diversos supuestos para construir las series.

Se presenta un detalle exhaustivo de todas las fuentes, supuestos y decisiones adoptadas para la consecución de este objetivo y, a continuación, se realizan varios ejercicios de validación de las series. En particular, se considera cuán adecuadamente se ajustan sus trayectorias al relato histórico y se realizan algunas comparaciones para evaluar su verosimilitud.

Uruguay evidenció una fuerte irregularidad en su tasa de inversión alternado períodos de marcada expansión con otros en los cuales los niveles no habrían llegado a cubrir los registros de reposición. El resultado de largo plazo fue una tasa promedio muy baja en la comparación internacional (apenas del 14%) y un stock de capital que creció apenas por debajo de la expansión del PIB (2,7 vs. 2,9%). Las relaciones fundamentales con las cuales suele evaluarse el capital –los ratios capital-producto y trabajo-producto– rinden trayectorias muy consistentes con la historia económica nacional y con varias de las expectativas teóricas en el campo de los paradigmas tecnoeconómicos de la perspectiva evolucionista. En cuanto al precio, los resultados que se obtienen de las estimaciones propias para el período 1870-1949 se ajustan perfectamente a la dinámica que mostraron economías productivamente similares y son consistentes con la evolución de la composición de la inversión por tipo de bien (construcción, y maquinaria y equipos). Finalmente, los análisis de volatilidad relativa muestran resultados muy compatibles con la evidencia internacional, dando cuenta de un proceso inversor 4 veces más volátil que la producción.

La agenda de trabajo está focalizada en profundizar en las evaluaciones que permitan dar validez a las series. En particular, se avanzará en 3 direcciones: (i) otorgar robustez a las series a través de ejercicios econométricos para evaluar su articulación con otras variables y dimensionarlas en diversos períodos históricos (los primeros esfuerzos son realizados en Fleitas et al. [2013]); (ii) avanzar en el detalle de la inversión por principales componentes y realizar estimaciones puntuales de la formación de capital por sectores productivos (los cálculos de Harberger y Wisecarver [1978], son la base de este trabajo); (iii) proponer comparaciones sistemáticas con series de similar naturaleza de otros países.

FinanciaciónEste trabajo se elaboró en el marco del proyecto «Instituciones e Inversión en el Uruguay» (Programa I+D) y del «Grupo Universitario de Investigación Comparada de América Latina» (Programa Grupos de Investigación I+D); ambos financiados por la Comisión Sectorial de Investigación Científica (CSIC) de la Universidad de la República, Uruguay. Además se contó con el apoyo del proyecto CEPR «Historical Patterns of Development and Underdevelopment: origins and persistence of the Great Divergence (HIPOD)».

Versiones anteriores de este documento fueron presentadas en las 8as Jornadas de Investigación de la Asociación Uruguaya de Historia Económica (AUDHE), 15-16 de agosto, 2012, Montevideo; en las III Jornadas Académicas de la Facultad de Ciencias Económicas y de Administración, Universidad de la República, 22-24 de agosto, 2012, Montevideo; en el Seminario de Investigación de Universidad ORT, 11 de octubre, 2012; y en el III Congreso Latinoamericano de Historia Económica-XXIII Jornadas de Historia Económica de Argentina, 23-27 de octubre, 2012, San Carlos de Bariloche. Agradecemos los comentarios y sugerencias recibidos, especialmente los realizados por Luis Bértola, Luis Cáceres, Néstor Gandelman, María Inés Moraes, Xavier Tafunell y José A. Ocampo. Asimismo este artículo se vio beneficiado por la atenta lectura de los evaluadores anónimos cuyos comentarios mejoraron significativamente su presentación y por las observaciones de los editores. Los errores remanentes son de nuestra entera responsabilidad.

Tajam (2004) realiza una aproximación a las cuentas nacionales para el período 1911-1930.

Un avance en una línea similar es realizado en Mariño (2011).

Similares métodos se aplican en Bonino et al. (2012a) para empalmar series del PIB (sectoriales y total) para el período 1870-2011.

La participación promedio de las plantaciones y cultivos representa solo un 4% de la formación bruta de capital fijo entre 1955 y 2011.

Los autores somos conscientes de que este supuesto es de dudosa veracidad. Una adecuada distinción entre inversión residencial y no residencial requiere de un trabajo específico y adicional que será realizado en próximas etapas de la investigación.

Para los años en común que comparten ambas estimaciones, 1900-1936, el VBP y el VAB de la construcción presentan una alta coincidencia si se mide a través del coeficiente de correlación lineal (0,94 a precios corrientes y 0,81 a precios constantes).

El Área de Historia Económica del Instituto de Economía de la Facultad de Ciencias Económicas y de Administración de la Universidad de la República.

El índice para el período 1870-1955 está a disposición de quien lo solicite a los autores.

Este indicador es el resultado de aplicar un promedio del índice de precios de maquinaria y otro de equipo de transporte, ponderando por la participación de cada rubro a las series originalmente expresadas a precios constantes (nuestro agradecimiento al Prof. Tafunell quien nos aclaró este punto).

Las exportaciones están valoradas a precios FOB y las importaciones a precios CIF. Como, para nuestro propósito, la valoración apropiada es la última, la evolución de la discrepancia entre ambos tipos de valoración se trasladaría, de hecho, a nuestra estimación. En Tena y Willebald (2012) se propone un ajuste para el caso del total de los bienes exportados de Argentina entre 1870 y 1913 cuya metodología está siendo replicada en Bonino et al. (2012b) y que puede ser la base de estas correcciones en el futuro.

Es bien conocida la elevada volatilidad de esta variable y ello puede no verse reflejado a partir del uso de interpolaciones lineales. Este aspecto será contemplado en próximas etapas de la investigación.

Los datos de stock de ganado se obtuvieron de censos agropecuarios y otras estimaciones disponibles para los siguientes años: 1874, 1883, 1900-1905, 1908, 1916, 1924, 1930, 1935-1950, 1956. Las cifras del siglo xx están publicadas en las estadísticas históricas de Nahum (2007), mientras que los datos de 1874 y 1883 se tomaron de Willebald (2013) quien trabajó en base a Barrán y Nahum (1971).

Recientemente, Mariño (2011) ha presentado un cálculo preliminar del stock de capital en el largo plazo que utiliza nuestras estimaciones previas.

Carracelas et al. (2009) realizan un repaso de los resultados de la mayoría de estos estudios.

Agradecemos los comentarios de Luis Bértola y María Inés Moraes al enfatizar la importancia de considerar el rodeo ganadero en las estimaciones del stock de capital en Uruguay.

Otras propuestas sobre los valores de la tasa de depreciación que se derivan de trabajos sobre la economía uruguaya son un 8% para el período 1940-1999 (Noya et al., 2003) y un 7% para un estudio entre 2003 y 2007 (Castro, 2010). Interesa también mencionar los supuestos que se han manejado por componentes de la inversión, como es el caso de Harberger y Wisecarver (1978) que trabajan con 3 escenarios de tasas de depreciación para maquinaria y equipos (10, 8 y 6%) y para la construcción (3; 2,5 y 2%).

Díaz (2012) presenta los datos expresadas en libras esterlinas constantes de 1913 las cuales fueron transformadas a pesos corrientes utilizando el deflactor implícito de capital presentado en este artículo y un tipo de cambio de 4,7 pesos por libra. Nuestro agradecimiento al autor quien nos ha cedido las series anuales de inversión en ferrocarril.

Se compara con un período más amplio pues la expansión del ferrocarril fue más temprana en España. Si adoptáramos el período 1870-1913, el ratio se reduce al 9% pues excluye del cálculo las fuertes inversiones que habitualmente se constituyen en el sistema a su inicio.

Nuestro agradecimiento a Alfonso Herranz quien generosamente compartió las series anuales españolas para poder realizar estos cálculos.

La PEA se refiere a la población mayor a 14 años que está ocupada o busca trabajo activamente. El cálculo de la serie se basa en CEPAL (2006) para 1997-2011 (datos originales quinquenales e interpolados linealmente); 1908-1996 son datos tomados de Fleitas y Román (2010); y finalmente para cubrir los años 1870-1907 se aplicó la variación de la fuerza de trabajo presentada en Williamson (2000).

En World Bank (2011, p. 181) se presenta la cifra del capital producido que incluye capital físico pero también tierras urbanas (el valor de la tierra se calcula como una proporción fija del 24% del capital físico [World Bank, 2011, p. 144]). El valor del capital producido en dólares de 2005 es de 9.743 (per cápita), cifra sobre la cual se calculó la parte correspondiente al capital físico.

- Download PDF

- Bibliography

- Additional material