La Ley de Auditoría de 2015 impone salvaguardas más estrictas en relación con la firma y el socio firmante de los informes de auditoría que la Ley de 2010. Se han impuesto medidas de alto coste para el mercado sin haber tenido tiempo para determinar si su efecto será positivo para los usuarios de la información contable.

ObjetivoEl objetivo de este trabajo es aportar evidencias sobre los efectos que el cambio de socio y el cambio de firma tienen en la calidad de la auditoría. Concretamente, analizamos si la rotación de socios tiene efectos positivos en la calidad de la auditoría por sí sola o si es una medida que debe ser complementada por la rotación de firmas.

Método y datosNos hemos centrado en los cambios observables de auditor y de firma en el mercado de auditoría español, restringido a las grandes compañías con síndrome de deterioro financiero, analizando si la calidad de la auditoría, medida como la emisión de incertidumbres por gestión continuada, se ve afectada por dichos cambios.

ResultadosLos resultados demuestran que la rotación de socio no afecta a la calidad de la auditoría. Tampoco se obtienen evidencias de que la rotación de firma por sí sola o junto con la rotación de socio afecte a la calidad de la auditoría.

ConclusionesSe han impuesto medidas de salvaguarda con alto coste para el mercado que no demuestran tener efectos en la calidad de la auditoría.

The new Spanish Audit Law (2015) includes stricter safeguards related to mandatory audit partner and audit firm rotation than the former Law (2010). These safeguards imply a high cost for the market, but evidence about their convenience for accounting information users is not conclusive.

ObjectiveTo provide evidence about the effect of mandatory audit partner and audit firm rotation on audit quality. Specifically, this report analyzes if audit partner rotation has a positive influence on audit quality by itself or it must be strengthened by audit firm rotation.

Method and sampleThis study focuses on the observable audit partner and audit firm changes in the Spanish market. The sample consists of the big companies with financial distress symptoms. The issuance of a going concern uncertainty acts as a proxy of audit quality. We analyze if financially distressed companies which changed their audit partner or audit firm have a higher probability to receive a going concern qualification.

ResultsThe results show that audit partner rotation doesn’t affect audit quality. Moreover, audit firm rotation by itself or together with audit partner rotation doesn’t influence audit quality.

ConclusionsHigh cost safeguard measures have been imposed on the market but they have not demonstrated to be any effect on audit quality.

En el año 2010, la Ley 12/2010, de 30 de junio, por la que se modifica la Ley 19/1988, de 12 de julio, de Auditoría de Cuentas, y que posteriormente apareció como texto refundido1, ratificó todas las reformas que en materia de auditoría había iniciado la Ley de Medidas de Reforma del Sistema Financiero2 ocho años antes. La nueva Ley de Auditoría, por tanto, apenas si modificó el escenario dibujado tras la promulgación de la Ley Financiera cuyos objetivos, como sus redactores recogían en su justificación, era devolver al mercado financiero la credibilidad que había perdido tras la sucesión de numerosos escándalos financieros nacionales e internacionales. Una de las medidas utilizadas para recuperar la confianza de los inversores en los mercados financieros fue proponer medidas adicionales para asegurar la independencia de los auditores asumiendo que la calidad de la información financiera viene estrechamente condicionada por la independencia con la que el auditor actúa frente a sus clientes (Francis, 2004).

Concretamente, la Ley Financiera introdujo una serie de salvaguardas para incrementar la independencia del auditor. Impuso límites, aun cuando sin especificar, al total de honorarios que un auditor puede obtener de un cliente, se limitó igualmente la posibilidad de prestación de un conjunto importante de servicios a un mismo cliente y se estableció la rotación obligatoria del socio auditor y de todos los miembros del equipo de auditoría. Dichas salvaguardas fueron incluidas en la Ley de Auditoría de 2010 sin que sus bondades hubieran sido objeto de análisis previo.

Posteriormente en 2015 se produce la publicación de una nueva Ley de Auditoría3, impulsada por reformas europeas que, de nuevo y sin dar tiempo a analizar los efectos que la Ley de 2010 había tenido sobre el mercado, impone nuevas normas que afectan a la independencia del auditor. Así, el objeto principal de esta Ley, según dice su preámbulo, es adaptar la legislación interna española a los cambios incorporados por la Directiva 2014/56/UE del Parlamento Europeo y del Consejo4 y por el Reglamento (UE) n.° 537/2014, del Parlamento Europeo y del Consejo5. En concreto, este Reglamento europeo en su artículo 17 modifica la duración máxima de los encargos de auditoría e impone la rotación de socios a las entidades de interés público.

La nueva Ley de Auditoría impone salvaguardas más estrictas en relación con la firma y el socio firmante de los informes de auditoría que la Ley de 2010. La rotación de socio, que se exigía cada 7 años, se debe realizar ahora cada 5 años (art. 40.2) y la rotación de firma cada 10 años a menos que exista coauditoría, que en este caso, la firma podrá permanecer 4 años más (art. 40.1). Es interesante tener en cuenta que estas restricciones a la contratación solo afectan a las entidades consideradas de interés público, es decir, a las grandes empresas, aquellas de gran impacto en la sociedad por su tamaño o por el objeto de su negocio. De esta forma, se han impuesto medidas de alto coste para el mercado sin haber tenido tiempo para determinar si su efecto será positivo para los usuarios de la información contable.

Además, esto se produce en un contexto como es el español que no es particularmente rico en el establecimiento de salvaguardas que preserven la independencia del auditor y, lo que es más interesante para el presente estudio, carece de políticas efectivas que reduzcan la influencia que el cliente tiene sobre el cambio de auditor. Tradicionalmente, y debido a la dispersión de la propiedad de los accionistas en las grandes compañías, la contratación del auditor en España ha estado sujeta a un alto grado de intervención por parte del gerente quedando el papel de los accionistas limitado a la ratificación de su propuesta (Código Olivencia,1998). Al mismo tiempo, debido al estancamiento del mercado de auditoría español, las firmas de auditoría son muy sensibles a la pérdida de clientes llegando a desarrollar estrategias agresivas para intentar retenerlos (De Fuentes y Pucheta-Martínez, 2009). De hecho, estudios previos han puesto de manifiesto evidencias empíricas de la existencia de compra de opinión de auditoría en este mercado (ver entre otros Gómez Aguilar, 2003). Por otro lado, tampoco es un mercado que se caracterice por un riesgo de litigio alto, por lo que el temor a las consecuencias de verse denunciado no es una salvaguarda efectiva de la independencia del auditor.

Todo ello lleva a considerar el contexto español como especialmente interesante para llevar a cabo el objetivo de este trabajo, cual es el aportar evidencias sobre los efectos que el cambio de socio y el cambio de firma tienen en la calidad de la auditoría. Concretamente, trataremos de analizar si la rotación de socios tiene efectos positivos en la calidad de la auditoría por sí sola o si es una medida que debe ser complementada por la rotación de firmas. Para ello, nos centraremos en los cambios observables de auditor y de firma en el mercado de auditoría español, restringido a las grandes compañías con síndrome de deterioro financiero, y analizaremos la propensión a emitir informes de auditoría con incertidumbres por gestión continuada.

A continuación, en el siguiente apartado, comenzaremos por detallar los argumentos a favor y en contra de la rotación de firmas y de socios de auditoría en relación con la calidad de la auditoría, deteniéndonos en la literatura previa más relevante. Posteriormente, estableceremos nuestras hipótesis para, en un apartado siguiente, describir el estudio empírico realizado y los resultados obtenidos. Finalmente, presentaremos las conclusiones del estudio así como la bibliografía más relevante.

La rotación de socios y sus efectos sobre la calidad de la auditoríaPreviamente a su incorporación en las normativas europea y española, la rotación de socios ya había sido objeto de intenso debate fundamentalmente entre reguladores y profesionales. El debate se centró en la eficacia o no de la medida, atendiendo a los beneficios y costes esperados de la misma. Obviamente, la falta de evidencias empíricas concluyentes no ha conseguido cerrar el debate.

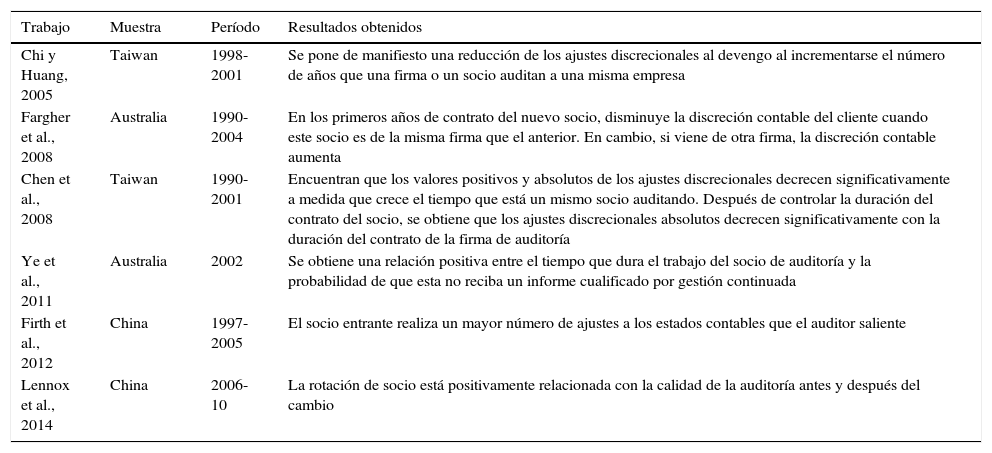

El beneficio más destacable que se espera de la rotación de socio es evitar que el auditor se familiarice con la empresa y deje de ser objetivo, afectándose su debido escepticismo profesional (IFAC, 2012). Las evidencias muestran que cuanto más tiempo dura el trabajo del socio de auditoría en una misma empresa, más probabilidad existe de que esta no reciba un informe cualificado por gestión continuada (Ye, Carson y Simnett, 2011). Por su parte, Lennox, Wu y Zhang (2014) obtienen que esta medida es positiva porque el socio saliente incrementa su calidad el año antes de dejar la auditoría de ese cliente y el socio entrante mejora dicha calidad en su primer año. Además, el socio entrante realiza un mayor número de ajustes a los estados contables que el auditor saliente (Firth, Rui y Wu, 2012).

Por otro lado, esta medida no supondría costes añadidos al cliente puesto que la firma de auditoría no cambiaría y por tanto no tendrían que incurrirse en los costes derivados de la puesta en marcha de una primera auditoría. El socio auditor entrante podría sacar partido de toda la información generada en las anteriores auditorías dado que la tecnología, los procedimientos y las bases de datos estarán a su disposición.

Pero la implantación de esta medida genera unos costes que, fundamentalmente en opinión de los profesionales, pueden provocar la ineficacia de la medida y su falta de utilidad. El coste más importante es la pérdida de conocimientos sobre el cliente que se produce cuando el socio y el equipo que lleva encargándose de la auditoría deben ceder su lugar a un nuevo socio y un nuevo equipo. El argumento es el siguiente, para desarrollar toda actividad profesional, y en nuestro caso la auditoría, se requiere de la obtención y utilización de dos tipos de conocimientos, los cuales pueden ser diferenciados atendiendo a su forma de adquisición (Jamous y Peliolle, 1970). De un lado, se encuentra el conocimiento tecnificado, es decir, el que puede ser articulado en procedimientos y normas estrictas. Debido a la importancia social atribuida a la auditoría, este tipo de conocimiento es definido por la propia regulación, existiendo procesos de habilitación profesional para el acceso a la actividad, así como procesos formativos reglados para la actualización del mismo. No obstante, la existencia de este conocimiento procedimental no garantiza enteramente el ejercicio eficiente de la auditoría, el auditor debe contar con la habilidad y experiencia suficientes para aplicarlo a un amplio rango de organizaciones de características muy diferentes. Es decir, la auditoría requiere de un estudio en profundidad de las características singulares de la empresa como serían datos históricos, sistemas de información y control, políticas y procedimientos específicos, etc., así como de un estudio profundo del contexto general en el que la información es procesada (situación del sector, naturaleza competitiva, regulación específica, etc.). Este tipo de conocimiento, dada la naturaleza específica del mismo, queda articulado en rutinas de trabajo y en experiencia acumulada que lo hace difícilmente codificable, convirtiéndose de esta forma en conocimiento tácito. En lo que se refiere a la forma de obtención, solo puede ser adquirido a través de la experiencia en el encargo concreto (Knapp, 1991; O’Leary, 1996; Johnson, Kurana y Reynolds, 2002). Ello implica que el menor conocimiento específico del cliente que posee el auditor en los primeros años del encargo hará que su capacidad de ofrecer un servicio de calidad sea menor en el inicio de la relación.

Las evidencias que pueden servir de apoyo a este argumento las encontramos en Chi y Huang (2005) y Chen, Lin y Lin (2008) que obtienen una reducción de los ajustes discrecionales al devengo al incrementarse el número de años que una firma o un socio auditan a una misma empresa. Se argumenta, por tanto, que la pérdida de conocimiento específico es un coste muy superior a los beneficios derivados de conseguir que los auditores no se familiaricen en exceso con el cliente. No obstante, Firth et al. (2012) muestran que la propensión a recibir informes cualificados aumenta con las firmas que están sujetas a rotación obligatoria de socios pero solo en entornos económicos menos desarrollados. Esto implica que la evidencia empírica no es concluyente con respecto a si esta medida tiene efectos positivos claros en la calidad de la auditoría por lo que, dado el coste que genera para el auditor, debe cuestionarse si el endurecimiento de la medida ha sido una solución acertada por parte de los reguladores.

Como resumen, en la tabla 1 se exponen las evidencias empíricas obtenidas sobre la relación entre la calidad de la auditoría y la rotación de socio que se ha puesto de manifiesto en trabajos realizados en los últimos años.

Evidencias empíricas relacionadas con el cambio de socio de auditoría y la calidad del trabajo realizado

| Trabajo | Muestra | Período | Resultados obtenidos |

|---|---|---|---|

| Chi y Huang, 2005 | Taiwan | 1998-2001 | Se pone de manifiesto una reducción de los ajustes discrecionales al devengo al incrementarse el número de años que una firma o un socio auditan a una misma empresa |

| Fargher et al., 2008 | Australia | 1990-2004 | En los primeros años de contrato del nuevo socio, disminuye la discreción contable del cliente cuando este socio es de la misma firma que el anterior. En cambio, si viene de otra firma, la discreción contable aumenta |

| Chen et al., 2008 | Taiwan | 1990-2001 | Encuentran que los valores positivos y absolutos de los ajustes discrecionales decrecen significativamente a medida que crece el tiempo que está un mismo socio auditando. Después de controlar la duración del contrato del socio, se obtiene que los ajustes discrecionales absolutos decrecen significativamente con la duración del contrato de la firma de auditoría |

| Ye et al., 2011 | Australia | 2002 | Se obtiene una relación positiva entre el tiempo que dura el trabajo del socio de auditoría y la probabilidad de que esta no reciba un informe cualificado por gestión continuada |

| Firth et al., 2012 | China | 1997-2005 | El socio entrante realiza un mayor número de ajustes a los estados contables que el auditor saliente |

| Lennox et al., 2014 | China | 2006-10 | La rotación de socio está positivamente relacionada con la calidad de la auditoría antes y después del cambio |

Como hemos visto, respecto al cambio de socio y en aplicación de la normativa, pueden distinguirse dos subperiodos, antes y después de 2003, siendo el primero aquel donde los cambios de socio se realizaban de forma voluntaria y el segundo el que incluye cambios de socio de forma obligatoria. Por otro lado, y como hemos comentado en el apartado anterior, no solo se ha acortado el período de rotación, sino que además se ha complementado con la obligación de rotar la firma cada 10 años6. Se entiende que la rotación de socios se ha considerado insuficiente y se complementa con esta nueva medida cuyos costes y beneficios también han generado posturas contradictorias.

Los beneficios que se atribuyen a la rotación de firma son fundamentalmente dos: que actúa como salvaguarda de la independencia del auditor y que evita la familiaridad con el cliente. Con respecto al primero, se sostiene que sin rotación de firma los auditores pueden llegar a ser económicamente dependientes de sus clientes y por esta razón son más susceptibles de ser influidos respecto a su opinión. Esta amenaza, que el Código de Ética de los Profesionales de la Contabilidad (IFAC, 2012) denomina intimidación, se sustenta en la existencia de evidencia empírica que revela que la opinión que emite el auditor influye sobre la decisión de mantener o cambiar al auditor (Chow y Rice, 1982; Krishnan, 1994; Krishnan y Stephens, 1995; Petty y Cuganesan, 1996; Lennox, 2000; entre otros). Si los auditores consideran a sus clientes como el origen de una renta perpetua, encuentran fuertes incentivos para mantenerlos durante el mayor tiempo posible, aunque esto implique en algunos casos reducir su independencia (Carcello y Nagy, 2004; Dopuch, King y Schwartz, 2001; Gietzman y Sen, 2002).

Para superar este problema, la rotación obligatoria se constituye como aquella medida que puede situar al auditor en una mejor posición para resistir las presiones de la empresa (Deis y Giroux, 1992; Copley y Doucet, 1993), dado que reduce su capacidad para reelegir al auditor de forma indefinida (Copley y Doucet, 1993) al truncar las rentas en la fecha de la rotación obligatoria. Por otra parte, la demanda del mercado incrementará debido a la rotación lo que supondrá que el auditor aumentará su capacidad de reponer clientes perdidos.

En segundo lugar, y coincidiendo aquí con la rotación de socio, esta medida puede paliar la amenaza de la familiaridad (IFAC, 2012). El argumento es similar al anterior. Una larga duración de la relación auditor-cliente puede llevar a la complacencia, es decir, a la pérdida del necesario escepticismo profesional (De Angelo, 1981; Shockley, 1981; Deis y Giroux, 1992; Raghunandan, Barry y Evans, 1994; Zeff, 2003).

Pero, de igual forma, esta medida conlleva una serie de costes asociados que ha generado que la profesión auditora muestre una fuerte resistencia a su introducción, argumentando que puede no resultar una medida eficiente y además resulta innecesaria. Con respecto a su eficiencia, el argumento es similar al mantenido en relación con la rotación de socio, pero con más matices. En este caso, si se introducen limitaciones a la permanencia de una firma a través de medidas de rotación obligatoria, habrá consecuencias, no solo sobre el conocimiento específico del cliente, sino también sobre la inversión inicial o costes de arranque de la auditoría.

Así, el conocimiento específico del cliente se verá afectado de diferentes formas. En primer lugar, se limitaría la capacidad del auditor para adquirir el conocimiento específico necesario del cliente que le posibilite realizar un trabajo de calidad. Este argumento está apoyado por evidencias que demuestran que los fallos de auditoría ocurren con más frecuencia cuando los auditores están realizando su primera o segunda auditoría con el cliente (AICPA, 1992; Geiger y Raghunandan, 2002; Carcello y Nagy, 2004). En segundo lugar, dado que este conocimiento específico no puede ser transferido al auditor entrante, la rotación obligatoria de firma tendría como efecto inmediato la destrucción del conocimiento específico basado en la experiencia que posibilita la realización de una auditoría de calidad (Arruñada y Paz-Ares, 1997). Y en tercer lugar, dado que el auditor solo encontrará incentivos para realizar mejoras tecnológicas que incrementen la eficiencia técnica en la prestación del servicio cuando existan expectativas de mantener el contrato durante un número importante de años (Elitzur y Falk, 1996), esta medida tendría como efecto la falta de innovación en el trabajo desarrollado por el auditor y los menores incentivos para invertir en sectores industriales complejos, forzando a los clientes a aceptar servicios de menor calidad provenientes de auditores generalistas (Petty y Cuganesan, 1996, p. 41; Arruñada y Paz-Ares, 1997).

Además, esta medida obligaría a tener que incurrir periódicamente en los importantes costes de arranque de las primeras auditorías (De Angelo, 1981), lo que supondría un incremento generalizado en los honorarios profesionales y la destrucción de la competencia entre firmas (Arruñada y Paz-Ares, 1997)7.

El segundo argumento que utiliza la profesión en contra de las medidas de rotación es que es innecesaria. Se basa en que los auditores tienen fuertes incentivos económicos para mantener la independencia. En concreto, tanto los efectos económicos asociados a la pérdida de reputación, los cuales se materializan en pérdidas de las rentas de otros clientes si el auditor demuestra su negligencia, como los costes de litigios se convierten en una salvaguarda natural que incrementan los incentivos de los auditores para actuar en todos los casos como independientes (AICPA, 1992, AICPA, 1997; Geiger y Raghunandan, 2002; Johnson et al., 2002). Diversos estudios empíricos realizados en los últimos años han revelado que en determinados contextos en los que la independencia del auditor podría verse amenazada, la necesidad de preservar la reputación se ha convertido en una salvaguarda natural de la misma (De Angelo, 1981; Reynolds y Francis, 2001; Craswell, Stokes y Laughton, 2002; De Fond et al., 2002). Esto se debe a que la reputación del auditor de realizar auditorías de alta calidad está positivamente asociada con la mayor obtención de altos honorarios y de atracción de clientes (Craswell, Francis y Taylor, 1995). Por tanto, la pérdida de reputación causada por la divulgación de la realización de auditorías de baja calidad puede imponer costes importantes a los auditores que reducen significativamente el valor presente de las futuras rentas derivadas de los servicios de auditoría y de otros que preste a sus clientes (Krishnan y Krishnan, 1996). Estas evidencias empíricas podrían llevarnos a concluir que no resulta necesario crear medidas costosas para preservar la independencia cuando ya existen fuertes incentivos a través del mantenimiento de la reputación que ya actúan de forma eficiente (Gietzman y Sen, 2002). Es más, la rotación obligatoria puede deteriorar los incentivos del auditor para construir su reputación (Arruñada y Paz-Ares, 1997).

En resumen, se argumenta que mientras los beneficios de la rotación de firmas son inciertos, los costes de su implementación son muy tangibles (AICPA, 1978, AICPA, 1992; ICAEW, 2002; GAO, 2003; FEE, 2004). Así, el argumento básico para rechazar la rotación obligatoria de firma se basa en que el incremento en los costes de su implementación serán más altos que los beneficios esperados para el cliente y el auditor, pudiendo incrementarse los riesgos de fallos de auditoría que generarían de esta forma importantes costes para la sociedad en general (AICPA, 1992).

Teniendo en cuenta esta falta de consenso sobre la bondad de estas dos medidas, analizar el impacto que la rotación de socios tiene en la calidad de la auditoría y si era necesario complementarla con una medida tan sumamente costosa como la rotación de firma constituirán el objetivo de este trabajo que, a continuación, se expresará en forma de hipótesis.

HipótesisTal y como hemos argumentado, la medida de rotación obligatoria de socio tiene defensores y detractores pero no se habían generado evidencias que apoyasen una u otra postura debido a su falta de implantación en los mercados. Pero puesto que esta medida ya lleva unos años implantada en el mercado español, entre otros, es el momento de realizar un análisis que nos permita obtener evidencias sobre los efectos que la rotación de socio tiene sobre la calidad de la auditoría y que permitan apoyar o no la decisión del regulador tanto nacional como internacional de reforzar la calidad de la auditoría mediante esta medida.

Para ello, en primer lugar, necesitamos una medida de la calidad de la auditoría que nos permita ver el efecto que la implantación de la rotación obligatoria tiene sobre ella. Si bien una de las más utilizadas en los últimos tiempos han sido los ajustes discrecionales al devengo (accruals), literatura reciente pone en duda su bondad como medida de la calidad de la auditoría (Bamber y Bamber, 2009), la razón fundamental es que no permite aislar el efecto que la calidad de la auditoría ha tenido en el resultado final que son los estados contables.

En este trabajo, la medida a utilizar es la emisión de un informe de auditoría en el que el auditor manifieste sus dudas sobre la continuidad de la actividad de la empresa auditada. El argumento es el siguiente. Diferentes autores (Mutchler, 1985; Wilkerson, 1987; Krishnan y Krishnan, 1996) describen el proceso de emisión de un informe con incertidumbre sobre la continuidad de la gestión como un proceso de dos etapas. La primera etapa es la identificación de una compañía con un problema potencial de continuidad de la gestión, el cual dependerá de dos factores: el deterioro financiero y la habilidad del auditor para detectarlo, es decir, la competencia del auditor. La segunda etapa es determinar si la empresa con dicho problema debería recibir un informe de auditoría con una incertidumbre por gestión continuada. Esta decisión dependerá de la independencia del auditor, esto es, su evaluación de los incentivos económicos para hacerlo. Por tanto, la probabilidad de recibir un informe de auditoría con incertidumbre por gestión continuada dependerá de tres factores: el nivel de deterioro financiero de la compañía, el grado de competencia del auditor y el nivel de independencia del auditor (Kida, 1980; McKeown et al., 1991; Krishnan y Krishnan, 1996).

Una vez se ha justificado la medida de la calidad de la auditoría que vamos a utilizar, las hipótesis a contrastar en nuestro trabajo son las siguientes. En primer lugar, hemos visto que los órganos reguladores internacionales han señalado a la rotación de socios como mecanismo para reforzar la independencia del auditor. Existe evidencia que así lo muestra, pero también hay trabajos que indican que el número de fallos en el informe de auditoría crece en el primer o segundo año del encargo. Por tanto, debemos comenzar nuestro análisis contrastando si el socio entrante, al tener menos alterada su percepción del negocio de la empresa por el paso del tiempo y al no dejarse influir por la confianza con su cliente, realizará un trabajo de auditoría de más calidad que el socio saliente. Por tanto, la primera hipótesis nula se formularía de esta forma:H1 La rotación de socios no incrementa la calidad de la auditoría.

En segundo lugar, y como hemos comentado anteriormente, antes de que la medida de rotación de socios tuviera tiempo de demostrar sus bondades, los organismos reguladores internacionales optaron por reforzarla disminuyendo el tiempo máximo de encargo a un socio (se pasó de 7 años a 5 años) e incluir la rotación de firma. Esto pone de manifiesto que los reguladores opinaron que la rotación de socios por sí sola no tiene los efectos esperados en cuanto a la independencia del auditor, dado que no se está disminuyendo su dependencia económica del cliente. Por tanto, será interesante ver, en primer lugar, el efecto que tiene la rotación de firma por sí sola y, en segundo lugar, el efecto diferenciador que tiene la rotación de firma con respecto a la rotación de socios. Las hipótesis nulas en este caso serían:H2 La rotación de firma no incrementa la calidad de la auditoría. La rotación de firma de auditoría no incrementa la calidad de la auditoría, en comparación con la rotación obligatoria de socios.

En esta línea, Fargher, Lee y Mande (2008) demostraron que en los primeros años de contrato del nuevo socio, disminuye la discreción contable del cliente cuando este socio es de la misma firma que el anterior. En cambio, si viene de otra firma, la discreción contable aumenta. Por tanto, el cambio de socio provoca un efecto de refresco en la auditoría que en el caso de cambio de firma se ve sobrepasado por la falta de conocimiento específico. Habrá que ver si nuestras evidencias pueden apoyar o no estos resultados. Finalmente, una investigación reciente ha demostrado que la implementación de medidas de rotación obligatoria para firmas de auditoría puede tener un papel positivo en ciertas circunstancias. Gietzmann y Senn (2002), usando teoría de juegos, obtienen que en mercados con relativamente pocos y grandes clientes, los beneficios de la rotación de firma obligatoria pesan más que los costes asociados a dicha medida. De esta forma, aunque el deseo de proteger la reputación se convierte en una garantía para que los auditores preserven su independencia, determinados autores (Carcello y Nagy, 2004; Johnson et al., 2002) sostienen que en un régimen sin rotación la dependencia económica del auditor, por los motivos antes resaltados, puede hacerse tan grande que supere al interés del auditor de preservar su reputación.

Análisis empíricoModelo para el contrate de las hipótesisPara analizar la posible relación que existe entre la calidad de la auditoría, subrogada a través de la emisión de informes de auditoría cualificados por gestión continuada (GC), y el cambio de firma o de socio estimaremos el siguiente modelo de regresión logística:

GCit es la variable dependiente, una dicotómica que toma valor 1 si para la empresa i en el año t el auditor recoge en su informe la existencia de dudas sobre la capacidad de la empresa para continuar con sus operaciones en el futuro, y 0 en caso contrario8.

Variables experimentalesCAMSOCit es una variable dicotómica que toma valor 1 si para la empresa i en el año t se observa un cambio en el socio firmante del informe de auditoría con respecto al año anterior, y 0 en caso contrario.

CAMFIRit es una variable dicotómica que toma valor 1 cuando i en el año t cambia de firma de auditoría, y 0 en caso contrario.

Variables de controlEn cuanto a las variables de control, hemos seleccionado algunas de las variables que la literatura previa especializada ha evidenciado como asociadas con la propensión a emitir opiniones calificadas por gestión continuada. En primer lugar, hemos incluido un aspecto relativo a las características del auditor como es su tamaño (NOMBREMARCA), medido en forma de variable dicotómica que toma valor 1 cuando el auditor es una de las grandes firmas internacionales de auditoría y 0 en caso contrario. Por un lado, se espera que las grandes firmas internacionales cuenten con mayor capacidad para detectar los problemas de continuidad de la empresa, al tiempo que se les atribuye mayores incentivos para informar de los mismos al ser mayores los costes que asumirían al ser descubiertas manteniendo una actitud no independiente o de falta de calidad en la auditoría (Mutchler, Hopwood y Mckeown, 1997). Sin embargo, algunos estudios empíricos han encontrado que los clientes de las grandes firmas internacionales de auditoría reciben menos opiniones calificadas por gestión continuada, hecho que atribuyen a las mejores condiciones financieras de los clientes de las grandes firmas internacionales (véase Carson et al., 2013). Debido a que la evidencia encontrada presenta resultados contradictorios (véase Carson et al., 2013), no predecimos ninguna relación entre esta variable y la variable dependiente.

En segundo lugar, hemos considerado el efecto de algunos aspectos de la relación auditor-cliente como son la existencia de un retraso en la emisión del informe de auditoría (RETRASO_INF) y la duración de la relación (DURACIÓN). En relación con la primera de ellas, numerosos estudios han demostrado que los auditores muestran más propensión a emitir informes cualificados por gestión continuada cuando existe un retraso importante en la emisión del informe de auditoría (véase Carson et al., 2013; Ruiz Barbadillo, Gómez Aguilar y Carrera Pena, 2006). La variable RETRASO_INF ha sido calculada como el número de días entre la fecha de cierre de las cuentas anuales y la fecha de emisión del informe de auditoría (McKeown et al., 1991; Mutchler et al., 1997; Geiger y Rama, 2003). A la luz de lo anterior, la relación esperada es positiva. La variable DURACIÓN se ha medido como el número de ejercicios económicos consecutivos que el auditor viene auditando al cliente (Craswell et al., 2002). El efecto de la duración del contrato en el comportamiento del auditor ha sido ampliamente estudiado por la literatura especializada con resultados no concluyentes (para una revisión véanse entre otros Ramsay, 2001; Cameran, Merlotti y Di Vincenzo, 2005; Carson et al., 2013). A la vista de estos argumentos encontrados no predecimos ninguna dirección en la relación entre la duración del contrato de auditoría y la propensión a emitir informes cualificados9.

Igualmente como otros factores explicativos del tipo de opinión emitida se han incluido varios aspectos relacionados con las características del cliente. La evidencia en general muestra que los auditores tienen una mayor propensión a emitir opiniones calificadas por gestión continuada cuanto menor es el tamaño del cliente, dado que mientras menor es el tamaño de la empresa más fácil es que incurra en quiebra (Dopuch, Holthausen y Leftwich, 1987; McKeown et al., 1991; Mutchler et al., 1997; Geiger y Raghunandan, 2001). El tamaño del cliente se ha medido a través del logaritmo del total de activo (LTA).

La situación financiera del cliente también ha sido identificada como otro de los factores que aumentan la probabilidad de que el auditor emita una opinión calificada por gestión continuada. Para capturar la situación financiera de la empresa hemos incluido las siguientes variables. En línea con los trabajos previos (Carcello, Hermanson y Huss, 1995 y Carcello, Hermanson y Huss, 1997; Carcello y Neal, 2000; DeFond et al., 2002; Ruiz Barbadillo, Gómez Aguilar, De Fuentes Barbera y García Benau, 2004 y Ruiz Barbadillo, Gómez Aguilar y Carrera Pena, 2006), para medir la situación financiera del cliente (ZFC) hemos utilizado el índice financiero desarrollado por Zmijewski (1984), que recoge la rentabilidad de la empresa, el apalancamiento financiero y la liquidez10. Esperamos una relación positiva entre esta variable y la variable dependiente. Adicionalmente, como medida de la liquidez más inmediata de la empresa se ha incluido el acid-test (LIQ), medido como el activo corriente menos las existencias, deflactado por el pasivo corriente. En línea con la evidencia previa, esperamos que cuanto menor sea la liquidez, mayor sea la probabilidad de emitir una opinión calificada por gestión continuada (Menon y Schwartz, 1987; Raghunandan y Rama, 1995).

La literatura previa también ha argumentado que cuando el auditor emite una opinión con salvedades en el año anterior la probabilidad de volver a emitir un nuevo informe con salvedades aumenta, en la medida que los elementos que crean incertidumbres en las empresas suelen persistir durante más de un ejercicio económico (Craswell et al., 2002). Para capturar este aspecto hemos incluido la variable GC_1, que toma valor 1 si el auditor emitió un informe expresando dudas sobre la gestión continuada de la empresa el ejercicio anterior, y cero en caso de que emitiera un informe limpio.

La variable COTIZA recoge el número de años que la empresa ha estado cotizando en Bolsa. Teniendo en cuenta que nuestros registros comienzan en el año 1990, este valor nunca podrá ser superior a 21. Numerosos trabajos han puesto de manifiesto una menor propensión a la quiebra de las empresas que llevan más años cotizando (Dopuch et al., 1987; DeFond et al., 2002; Blay y Geiger, 2013). Por otro lado, Hope y Langli (2010) obtienen que a más tiempo en bolsa, cuentan con más experiencia en el control contable y por tanto menor es su probabilidad de quiebra. Debido a ello, se ha incluido como variable de control con la intención de recoger el efecto que pueda tener sobre la variable a explicar.

También se han incluido una serie de factores que son considerados, tanto en la literatura previa como en las Normas Técnicas de Auditoría, como mitigantes de las dudas sobre la continuidad de la empresa. El primero de ellos es la recepción de apoyo financiero de los accionistas. Esta situación se ha recogido a través de la variable INCAP, que toma valor 1 si la empresa ha aumentado su capital con respecto al ejercicio anterior y cero en caso contrario (Geiger y Rama, 2003; Blay y Geiger, 2013). El segundo aspecto es la posibilidad de renegociar las deudas o de solicitar nueva financiación ajena, y ha sido incluido a partir de la variable INCDL, a la que se le asigna valor 1 cuando se ha producido un incremento en el nivel deuda a largo plazo con respecto al ejercicio anterior, y 0 en caso el resto de casos. Estos dos aspectos se espera que estén negativamente asociados con la probabilidad de emitir un informe de auditoría que refleje dudas sobre la continuidad de la empresa (Mutchler et al., 1997; Behn, Kaplan y Krumwiede, 2001).

Diversos trabajos han argumentado que el tipo de sector en el que opera la empresa puede influir en la probabilidad de emitir un informe salvedades por gestión continuada, porque el riesgo de las operaciones puede variar de un tipo de negocio a otro (Craswell et al., 2002). En este sentido, en los últimos años el sector inmobiliario ha soportado un riesgo superior al resto de los sectores, motivo por el cual hemos creado una variable dicotómica que identifique si la empresa pertenece al sector inmobiliario o no (INMOBILIARIA).11

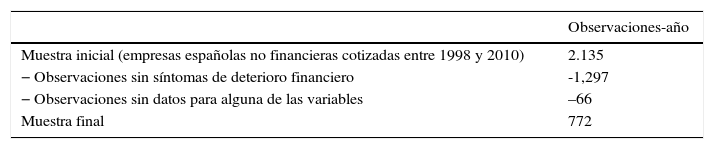

Diseño de la muestraPara el diseño de la muestra que permita la contrastación de las hipótesis enunciadas en este estudio, hemos seguido un procedimiento ampliamente aceptado en la literatura. En primer lugar, hemos confeccionado una base de datos referida a empresas españolas no financieras cotizadas en Bolsa12, de las cuales hemos extraído información de los registros públicos de la Comisión Nacional del Mercado de Valores. Como puede verse en la tabla 2, la muestra inicial está formada por 2.135 observaciones-año, correspondientes a un panel no equilibrado de 278 empresas, durante un periodo de trece años (1998 a 2010).

De esta muestra inicial se han seleccionado solo las empresas que presentan síntomas observables de deterioro financiero, ya que, en línea con los argumentos de Wilkerson (1987), cuando se analiza la probabilidad de una empresa de recibir un informe cualificado por gestión continuada es importante obtener una muestra de empresas en las que el grado de incertidumbre sobre su continuidad sea similar, dado que en caso contrario las diferencias, si se detectan, pueden venir explicadas por diferencias en las incertidumbres subyacentes a la que se enfrentan las empresas (Hopwood, Mckeown y Mutchler, 1994). Como indicadores de este deterioro se han considerado la existencia de un fondo de maniobra negativo, de unos fondos propios inferiores al capital suscrito o de pérdidas continuadas durante dos ejercicios consecutivos (ICAC, 1993). Así, se ha establecido que una empresa presenta síntomas de deterioro financiero cuando cumple al menos uno de los indicadores anteriores.

Igualmente, de la muestra resultante se han excluido las empresas en proceso de liquidación, puesto que para estas empresas los problemas de continuidad resultan evidentes, no aportando el informe de auditoría información adicional alguna. Esto supone una muestra de 838 observaciones pertenecientes a 186 empresas. De estas se han eliminado aquellas observaciones para las cuales no se ha podido obtener información para alguna de las variables del modelo, dejando una muestra final de 772 observaciones pertenecientes a 181 empresas (muestra 1), que se corresponde con la siguiente distribución de empresas/año de la tabla 3.

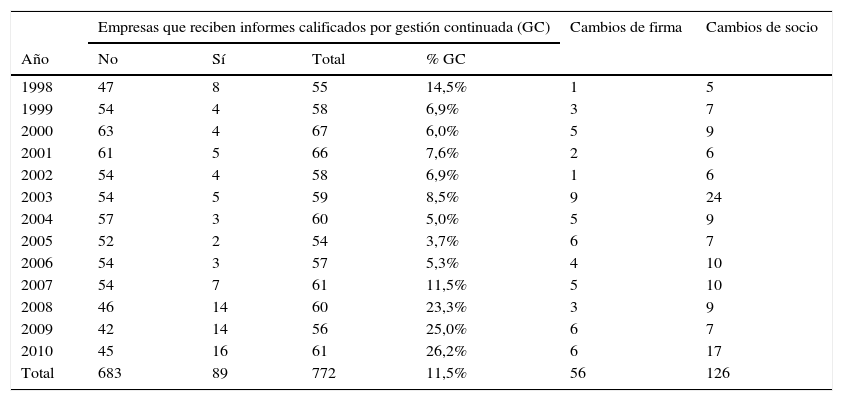

Distribución de empresas con deterioro financiero por año de la recepción de opiniones calificadas por gestión continuada (GC) en la muestra

| Empresas que reciben informes calificados por gestión continuada (GC) | Cambios de firma | Cambios de socio | ||||

|---|---|---|---|---|---|---|

| Año | No | Sí | Total | % GC | ||

| 1998 | 47 | 8 | 55 | 14,5% | 1 | 5 |

| 1999 | 54 | 4 | 58 | 6,9% | 3 | 7 |

| 2000 | 63 | 4 | 67 | 6,0% | 5 | 9 |

| 2001 | 61 | 5 | 66 | 7,6% | 2 | 6 |

| 2002 | 54 | 4 | 58 | 6,9% | 1 | 6 |

| 2003 | 54 | 5 | 59 | 8,5% | 9 | 24 |

| 2004 | 57 | 3 | 60 | 5,0% | 5 | 9 |

| 2005 | 52 | 2 | 54 | 3,7% | 6 | 7 |

| 2006 | 54 | 3 | 57 | 5,3% | 4 | 10 |

| 2007 | 54 | 7 | 61 | 11,5% | 5 | 10 |

| 2008 | 46 | 14 | 60 | 23,3% | 3 | 9 |

| 2009 | 42 | 14 | 56 | 25,0% | 6 | 7 |

| 2010 | 45 | 16 | 61 | 26,2% | 6 | 17 |

| Total | 683 | 89 | 772 | 11,5% | 56 | 126 |

En esta muestra, tal y como se observa en la tabla 3, encontramos que el auditor recoge en su informe la existencia de problemas en la capacidad de la empresa para continuar con sus operaciones en el futuro en 89 ocasiones. También se observa en la tabla 3 un incremento sustancial de la frecuencia de emisión de informes de auditoría en los que se resaltan dudas sobre la continuidad de la empresa, lo cual resulta consistente con el inicio de la crisis económica en España13.

En el periodo de análisis se han producido 56 cambios de firma y 126 cambios de socio. Se observa que la mayor incidencia de cambios de socio y de cambios de firma se produce en 2003, año posterior a la publicación de la Ley Financiera. De igual forma, se observa que la frecuencia con que se produce la rotación de socio es ligeramente superior a partir de que esta medida se convirtiera en obligatoria en 2002, viéndose cómo en 2010 hay de nuevo un número muy significativo de cambios debido a que dicha norma obligaba a los cambios de socio cada 7 años. En relación con los cambios de firma, debido a que la medida de rotación obligatoria no había sido implementada aún en el período analizado por este estudio se consideran todos voluntarios, es decir, que habrán sido motivados por honorarios o por cambios en la calidad de la auditoría demandada por la empresa.

Para aislar el efecto de la rotación de socio (hipótesis 1) nos centraremos en las empresas que teniendo deterioro financiero no hayan hecho un cambio de auditor, es decir de la muestra de 772 observaciones se eliminarán las observaciones de las 56 empresas que realizan un cambio de firma, dejando una muestra de 716 observaciones (muestra 2). El contraste de la hipótesis 2 (efecto de la rotación de firma) se hará sobre la muestra total de empresas con deterioro financiero (muestra 1). Por último, el efecto de la rotación de socio frente a la rotación de firma (hipótesis 3) será contrastado sobre la muestra de 182 empresas con deterioro financiero que realizan o un cambio de socio o un cambio de firma (muestra 3).

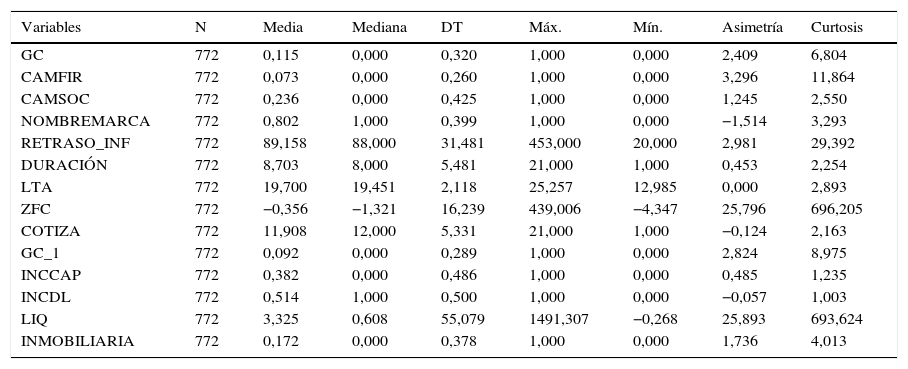

ResultadosEstadísticos descriptivos y análisis univarianteEn la tabla 4 se recogen los estadísticos descriptivos de la muestra de empresas con síntomas de deterioro financiero. Como puede observarse, un 11,5% de los informes emitidos a empresas con síntomas de deterioro financiero contenían dudas sobre la capacidad de la empresa para continuar sus operaciones en el futuro. La tasa de cambio de firma de auditoría es del 7,3% mientras que la de rotación de socio es superior (23,6%).

Estadísticos descriptivos

| Variables | N | Media | Mediana | DT | Máx. | Mín. | Asimetría | Curtosis |

|---|---|---|---|---|---|---|---|---|

| GC | 772 | 0,115 | 0,000 | 0,320 | 1,000 | 0,000 | 2,409 | 6,804 |

| CAMFIR | 772 | 0,073 | 0,000 | 0,260 | 1,000 | 0,000 | 3,296 | 11,864 |

| CAMSOC | 772 | 0,236 | 0,000 | 0,425 | 1,000 | 0,000 | 1,245 | 2,550 |

| NOMBREMARCA | 772 | 0,802 | 1,000 | 0,399 | 1,000 | 0,000 | −1,514 | 3,293 |

| RETRASO_INF | 772 | 89,158 | 88,000 | 31,481 | 453,000 | 20,000 | 2,981 | 29,392 |

| DURACIÓN | 772 | 8,703 | 8,000 | 5,481 | 21,000 | 1,000 | 0,453 | 2,254 |

| LTA | 772 | 19,700 | 19,451 | 2,118 | 25,257 | 12,985 | 0,000 | 2,893 |

| ZFC | 772 | −0,356 | −1,321 | 16,239 | 439,006 | −4,347 | 25,796 | 696,205 |

| COTIZA | 772 | 11,908 | 12,000 | 5,331 | 21,000 | 1,000 | −0,124 | 2,163 |

| GC_1 | 772 | 0,092 | 0,000 | 0,289 | 1,000 | 0,000 | 2,824 | 8,975 |

| INCCAP | 772 | 0,382 | 0,000 | 0,486 | 1,000 | 0,000 | 0,485 | 1,235 |

| INCDL | 772 | 0,514 | 1,000 | 0,500 | 1,000 | 0,000 | −0,057 | 1,003 |

| LIQ | 772 | 3,325 | 0,608 | 55,079 | 1491,307 | −0,268 | 25,893 | 693,624 |

| INMOBILIARIA | 772 | 0,172 | 0,000 | 0,378 | 1,000 | 0,000 | 1,736 | 4,013 |

Los descriptivos de las variables de control ponen de manifiesto que el 80% de las empresas de la muestra ha sido auditado por una de las grandes firmas internacionales. El tiempo medio desde que se cierra el ejercicio económico hasta la emisión del informe de auditoría es de 89 días. La duración media de la relación entre el auditor y el cliente es cercana a 9 años, esto nos lleva a pensar que la medida de rotación obligatoria impuesta cada 10 años no alterará sustancialmente el número de cambios de firma que se produzcan. En cuanto a las características de las empresas, por término medio llevan cotizando en Bolsa alrededor de 12 años y el 9,2% recibieron un informe con dudas sobre la continuidad de la empresa en el ejercicio anterior. Asimismo, el valor medio del test del ácido es de 3,3, sin embargo esto es consecuencia de una gran dispersión en los datos y su mediana está por debajo de 1, lo que podría ser un síntoma de liquidez insuficiente para atender a las deudas a corto plazo. En cuanto a los factores mitigantes, el 38% de las empresas de la muestra realizó una ampliación de capital, mientras que el 51% aumentó sus deudas a largo plazo. Por último, un 17% de las observaciones corresponden a empresas pertenecientes al sector inmobiliario.

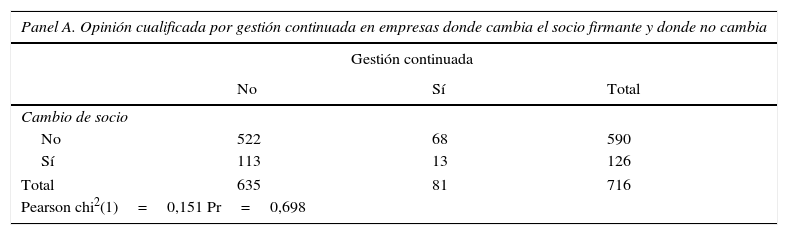

En la tabla 5 se presentan las tablas de contingencia con la relación entre la proporción de empresas con síntomas de deterioro financiero que reciben una opinión calificada por gestión continuada y las empresas donde se ha producido un cambio de socio o un cambio de firma de auditoría. En el panel A observamos que las empresas con deterioro financiero en las que se ha producido una rotación de socio reciben un informe calificado por gestión continuada en una proporción ligeramente inferior (10,31%) a la de aquellas que no han experimentado una rotación de socio (11,31%). El test de Pearson indica que esta diferencia no es significativa.

Opinión de auditoría en empresas que cambian de firma de auditoría o de socio

| Panel A. Opinión cualificada por gestión continuada en empresas donde cambia el socio firmante y donde no cambia | |||

|---|---|---|---|

| Gestión continuada | |||

| No | Sí | Total | |

| Cambio de socio | |||

| No | 522 | 68 | 590 |

| Sí | 113 | 13 | 126 |

| Total | 635 | 81 | 716 |

| Pearson chi2(1)=0,151 Pr=0,698 | |||

| Panel B. Opinión cualificada por gestión continuada en empresas que cambian de firma y empresas que no cambian | |||

|---|---|---|---|

| Gestión continuada | |||

| No | Sí | Total | |

| Cambio de firma | |||

| No | 635 | 81 | 716 |

| Sí | 48 | 8 | 56 |

| Total | 683 | 89 | 772 |

| Pearson chi2(1)=0,450 Pr=0,502 | |||

En el Panel B podemos ver que esta relación se invierte cuando lo que se produce es una rotación de la firma de auditoría al completo, ya que la frecuencia de recepción de un informe calificado por gestión continuada para estas empresas es del 14,28%, mientras que para las que no lo han realizado dicha frecuencia es del 11,31%. Esta diferencia tampoco resulta estadísticamente significativa.

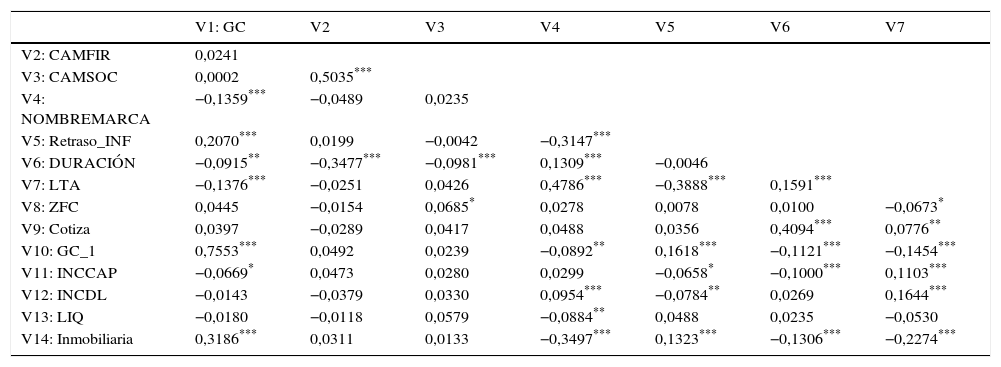

La tabla 6 muestra los coeficientes de correlación de Pearson entre las variables incluidas en nuestro estudio. La correlación que se observa entre las variables CAMFIR y CAMSOC es debida a que en la muestra completa hay 56 cambios de socio que son debidos a cambios de firma14.

Matriz de correlaciones

| V1: GC | V2 | V3 | V4 | V5 | V6 | V7 | |

|---|---|---|---|---|---|---|---|

| V2: CAMFIR | 0,0241 | ||||||

| V3: CAMSOC | 0,0002 | 0,5035*** | |||||

| V4: NOMBREMARCA | −0,1359*** | −0,0489 | 0,0235 | ||||

| V5: Retraso_INF | 0,2070*** | 0,0199 | −0,0042 | −0,3147*** | |||

| V6: DURACIÓN | −0,0915** | −0,3477*** | −0,0981*** | 0,1309*** | −0,0046 | ||

| V7: LTA | −0,1376*** | −0,0251 | 0,0426 | 0,4786*** | −0,3888*** | 0,1591*** | |

| V8: ZFC | 0,0445 | −0,0154 | 0,0685* | 0,0278 | 0,0078 | 0,0100 | −0,0673* |

| V9: Cotiza | 0,0397 | −0,0289 | 0,0417 | 0,0488 | 0,0356 | 0,4094*** | 0,0776** |

| V10: GC_1 | 0,7553*** | 0,0492 | 0,0239 | −0,0892** | 0,1618*** | −0,1121*** | −0,1454*** |

| V11: INCCAP | −0,0669* | 0,0473 | 0,0280 | 0,0299 | −0,0658* | −0,1000*** | 0,1103*** |

| V12: INCDL | −0,0143 | −0,0379 | 0,0330 | 0,0954*** | −0,0784** | 0,0269 | 0,1644*** |

| V13: LIQ | −0,0180 | −0,0118 | 0,0579 | −0,0884** | 0,0488 | 0,0235 | −0,0530 |

| V14: Inmobiliaria | 0,3186*** | 0,0311 | 0,0133 | −0,3497*** | 0,1323*** | −0,1306*** | −0,2274*** |

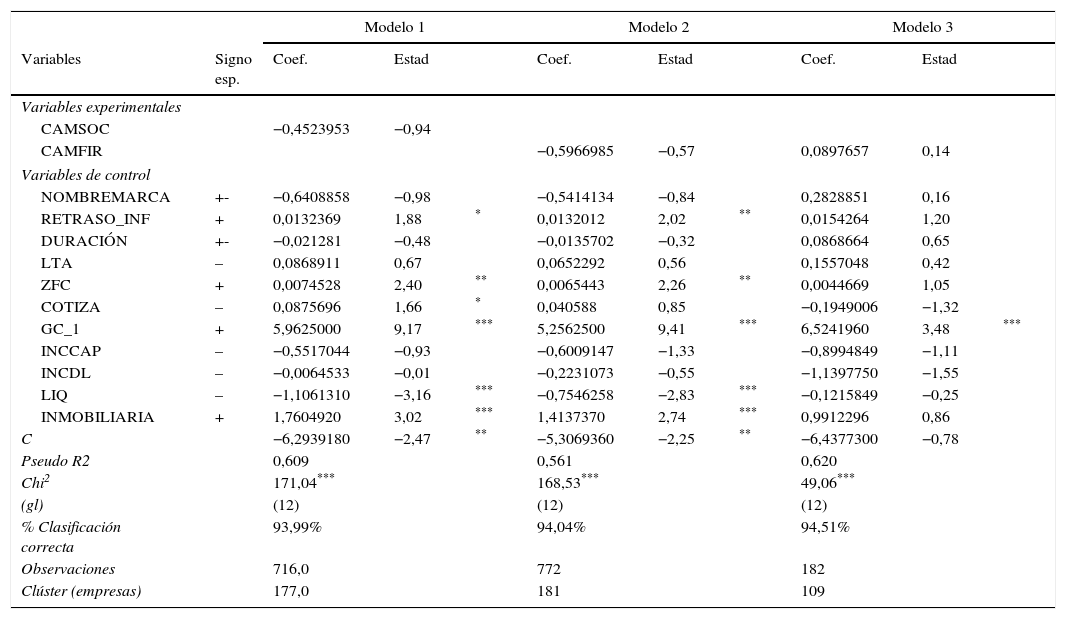

En la tabla 7 se recogen los resultados de los modelos de regresión logística que han sido estimados junto con diferentes medidas de la bondad del ajuste. La primera columna muestra los resultados del modelo utilizado para contrastar la hipótesis 1 para una muestra de empresas con síntomas de deterioro financiero donde no ha habido ningún cambio de firma (muestra 2). La segunda columna recoge el modelo utilizado en el contraste de la hipótesis 2 para la muestra completa de empresas con síntomas de deterioro financiero (muestra 1). Por último, el modelo 3 recoge el efecto del cambio de socio frente al cambio de firma sobre la probabilidad de emitir un informe expresando dudas sobre la continuidad de la empresa, para una muestra de empresas en las que ha tenido lugar o una rotación de socio o una rotación de firma (muestra 3).

Análisis de regresión logística entre la probabilidad de la empresa de recibir una opinión con salvedades por GC, la rotación de socio y la rotación de firma de auditoría

| Modelo 1 | Modelo 2 | Modelo 3 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Variables | Signo esp. | Coef. | Estad | Coef. | Estad | Coef. | Estad | |||

| Variables experimentales | ||||||||||

| CAMSOC | −0,4523953 | −0,94 | ||||||||

| CAMFIR | −0,5966985 | −0,57 | 0,0897657 | 0,14 | ||||||

| Variables de control | ||||||||||

| NOMBREMARCA | +- | −0,6408858 | −0,98 | −0,5414134 | −0,84 | 0,2828851 | 0,16 | |||

| RETRASO_INF | + | 0,0132369 | 1,88 | * | 0,0132012 | 2,02 | ** | 0,0154264 | 1,20 | |

| DURACIÓN | +- | −0,021281 | −0,48 | −0,0135702 | −0,32 | 0,0868664 | 0,65 | |||

| LTA | – | 0,0868911 | 0,67 | 0,0652292 | 0,56 | 0,1557048 | 0,42 | |||

| ZFC | + | 0,0074528 | 2,40 | ** | 0,0065443 | 2,26 | ** | 0,0044669 | 1,05 | |

| COTIZA | – | 0,0875696 | 1,66 | * | 0,040588 | 0,85 | −0,1949006 | −1,32 | ||

| GC_1 | + | 5,9625000 | 9,17 | *** | 5,2562500 | 9,41 | *** | 6,5241960 | 3,48 | *** |

| INCCAP | – | −0,5517044 | −0,93 | −0,6009147 | −1,33 | −0,8994849 | −1,11 | |||

| INCDL | – | −0,0064533 | −0,01 | −0,2231073 | −0,55 | −1,1397750 | −1,55 | |||

| LIQ | – | −1,1061310 | −3,16 | *** | −0,7546258 | −2,83 | *** | −0,1215849 | −0,25 | |

| INMOBILIARIA | + | 1,7604920 | 3,02 | *** | 1,4137370 | 2,74 | *** | 0,9912296 | 0,86 | |

| C | −6,2939180 | −2,47 | ** | −5,3069360 | −2,25 | ** | −6,4377300 | −0,78 | ||

| Pseudo R2 | 0,609 | 0,561 | 0,620 | |||||||

| Chi2 | 171,04*** | 168,53*** | 49,06*** | |||||||

| (gl) | (12) | (12) | (12) | |||||||

| % Clasificación correcta | 93,99% | 94,04% | 94,51% | |||||||

| Observaciones | 716,0 | 772 | 182 | |||||||

| Clúster (empresas) | 177,0 | 181 | 109 | |||||||

Los valores del estadístico se presentan ajustados, con los errores estándar robustos corregidos frente a la heterocedasticidad y tomando agrupaciones a nivel de empresa (Petersen, 2009; Choi, Kim y Zang, 2010). De forma adicional, se ha calculado el factor de inflación de la varianza (FIV) para todas las regresiones. El valor más alto que toma el FIV es 2,37, siendo en la mayoría de los casos inferior a 2, por lo que es poco probable que la variable sea colineal (Gujarati, 1997, p. 334). De ello inferimos que la multicolinealidad no es un problema en nuestras estimaciones.

Todos los modelos resultan significativos al 99%. La capacidad explicativa de los modelos ronda el 60% según el Pseudo R2. El porcentaje de clasificación correcta de todos los modelos es de aproximadamente un 94%. Estos resultados son consistentes con los trabajos anteriores (véase entre otros, Geiger y Rama, 2003; Ruiz Barbadillo et al., 2006; De Fuentes y Pucheta-Martínez 2009).

Los resultados del primer modelo muestran que la variable CAMSOC no resulta estadísticamente significativa. En línea con lo observado a nivel univariante, indica que la existencia de un cambio en el socio firmante del informe de auditoría no afecta a la probabilidad de emitir un informe calificado por gestión continuada. La falta de significatividad del coeficiente de esta variable nos permite aceptar nuestra primera hipótesis nula, lo que implica asumir que la rotación de socio no afecta a la calidad con la que el auditor actúa frente a la empresa.

En relación con nuestro segundo modelo, el cambio de auditor no parece ser tampoco un factor explicativo de la menor propensión a emitir opiniones de auditoría cualificadas por gestión continuada. Este resultado nos permite aceptar la segunda hipótesis, poniendo de manifiesto que la rotación de firma no ejerce influencia en la calidad del trabajo del auditor.

Finalmente, en el tercer modelo la falta de significatividad de la variable CAMFIR, en una muestra de empresas con deterioro financiero que cambian de firma (CAMFIR=1) o cambian de socio (CAMFIR=0), pone de manifiesto que el cambio de socio frente al cambio de firma tampoco explica la propensión a emitir una opinión calificada por gestión continuada. Se rechaza por tanto la tercera hipótesis nula, sugiriendo que la rotación de firma no tiene más influencia en la calidad de la auditoría que la rotación de socio.

En relación con las variables de control, en consonancia con la literatura previa, las que influyen de forma positiva y significativa en la probabilidad de emitir un informe calificado por gestión continuada en el modelo 1 y 2 son el retraso en la emisión del informe de auditoría (RETRASO_INF), el nivel de deterioro financiero (ZFC) de la empresa, la emisión de un informe calificado por gestión continuada en el ejercicio anterior, y el hecho de que la empresa pertenezca al sector inmobiliario. Por el contrario, el nivel de liquidez de la empresa (LIQ) ejerce una influencia negativa y significativa en la propensión a emitir una opinión calificada por gestión continuada. La variable COTIZA tiene una influencia positiva y ligeramente significativa (p<0,1) solo en el modelo 1. Se observa que para el modelo 3 la única variable que permanece significativa es la persistencia de una opinión calificada por gestión continuada. Esto puede deberse al reducido tamaño de la muestra teniendo en cuenta el elevado número de variables del modelo.

Análisis de robustez de los resultadosPara comprobar si el efecto de la rotación de socio o la rotación de firma es distinto tras la emisión de la Ley Financiera que convertía la rotación de socio en una medida obligatoria, hemos estimado nuevamente los modelos de la tabla 7 incluyendo una variable dicotómica (LEY) que toma valor 1 en el periodo de vigencia de la Ley Financiera (2002-2010) y 0 en el resto de años. Junto a esta variable hemos incluido el término de interacción de LEY*CAMFIR o LEY*CAMSOC según corresponda. Los resultados permanecen cualitativamente invariables, ni las variables experimentales, ni la variable LEY, ni sus términos de interacción resultan significativos.

Ettredge et al. (2011) sugieren que los costes asociados a la recepción de una opinión calificada por gestión continuada pueden ser superiores en un entorno de dificultades económicas, donde los ingresos de estos clientes ya se han visto reducidos y el acceso a la financiación es más limitado. Sus resultados constatan estos argumentos al detectar que los auditores muestran menos propensión a otorgar una opinión calificada por gestión continuada a los clientes más importantes en el periodo de crisis en comparación con el periodo anterior al inicio de la misma. Para comprobar si el efecto de la rotación de socio o la rotación de firma es distinto atendiendo al entorno macroeconómico, hemos estimado nuevamente los modelos de la tabla 7 introduciendo en los modelos una variable dicotómica (CRISIS) que toma valor 1 en el periodo de crisis (2008-2010) y 0 en el periodo precrisis (2002-2007), además del término de interacción de esta variable con las variables CAMFIR o CAMSOC según corresponda. Los resultados permanecen cualitativamente invariables, ni estas variables ni sus términos de interacción resultan significativos. Sin embargo, la variable CRISIS tiene un efecto positivo y significativo al 1% en la probabilidad de recibir un informe que exprese dudas sobre la continuidad de la empresa cuando esta presenta deterioro financiero.

Adicionalmente, en relación con la variable de control DURACIÓN que recoge el efecto de la duración de la relación auditor-cliente en probabilidad de emitir un informe cualificado por gestión continuada, se observa que siempre que se produce un cambio de firma, el valor de esta variable es 1. Aunque el estadístico FIV no arrojaba valores superiores a 2, para comprobar que esta correlación observada no esté afectando a la significatividad de la variable CAMFIR se han estimado los modelos de la tabla 7 eliminando la variable DURACIÓN, sin que los resultados presenten variaciones cualitativas.

Finalmente, hemos estimado nuevamente los modelos de la tabla 7 tomando efectos fijos por año (introducido a través de 8 variables dicotómicas para identificar los 9 años que componen la muestra) y efectos fijos por sector (tomando la clasificación sectorial en 12 sectores de la Bolsa de Madrid). Los resultados obtenidos no presentan diferencias significativas.

ConclusionesEl objetivo de este trabajo ha sido obtener evidencias empíricas sobre el efecto que el cambio de socio, impuesto desde 2002 a través de la Ley Financiera, ha tenido sobre la calidad de la auditoría y si era necesario no solo endurecer esta medida sino complementarla con la rotación de firma tal y como se ha hecho a través de la Ley de Auditoría de 2015. Utilizando como medida de la calidad de la auditoría la propensión a recibir informes con incertidumbres sobre continuidad de la gestión, los resultados muestran que ni la rotación de socios, ni la de firma tienen efectos en la probabilidad de emitir una opinión cualificada por gestión continuada a muestra formada por empresas no financieras con síntomas de deterioro financiero que cotizan en la Bolsa de Madrid.

Los resultados obtenidos nos inducen a considerar que los reguladores han impuesto al mercado medidas de alto coste que finalmente no están consiguiendo los resultados esperados, es decir, auditorías de mayor calidad. El efecto que estas medidas tienen en la destrucción del conocimiento experto de un cliente puede ser una de las razones que subyacen tras la falta de incremento de calidad cuando se produce un cambio de socio o de firma. Incluso cuando se comparan las dos medidas, no se aprecia un efecto diferencial entre ellas.

Otra justificación a estos resultados, y que supone realmente una limitación al trabajo presentado, es el no haber utilizado otras medidas de la calidad de la auditoría alternativas. Quizá la emisión de incertidumbres por gestión continuada es un subrogado de la calidad de la auditoría muy complejo que requiere de una toma de decisión a nivel de firma de auditoría y no de socio, por lo que podría no verse afectado por el cambio de socio. Por otro lado, este trabajo permite contrastar la efectividad de la medida de rotación de socio pero, respecto a la rotación de firma, el trabajo constituye una simulación porque durante el periodo analizado dicha medida fue voluntaria. Quizás los resultados hubieran sido distintos si dicha rotación hubiera sido obligatoria, y los auditores hubieran tenido conciencia de que iban a ser reemplazados por otra firma, ya que en ese caso, sí podrían haberse emitido más informes con salvedades por gestión continuada. En cualquier caso, es importante seguir aportando evidencias que pongan de manifiesto la utilidad o no de esta medida en tanto que arroja un alto coste al mercado no teniendo a cambio un impacto apreciable en la calidad de la auditoría de las empresas.

FinanciaciónEste estudio cuenta con la financiación del Ministerio de Ciencia e Innovación a través del proyecto ECO 2010-21627 y de la Junta de Andalucía por medio del proyecto P11-SEJ-08236.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Real Decreto Legislativo 1/2011, de 1 de julio, por el que se aprueba el texto refundido de la Ley de Auditoría de Cuentas.

Ley 44/2002, de 22 de noviembre conocida comúnmente como la Ley Financiera.

Ley 22/2015, de 20 de julio.

Ley de 16 de abril de 2014, por la que se modifica la Directiva 2006/43/CE del Parlamento Europeo y del Consejo, de 17 de mayo de 2006, relativa a la auditoría legal de las cuentas anuales y de las cuentas consolidadas, en lo que no se ajusta a ella.

Reglamento de 16 de abril de 2014, sobre los requisitos específicos para la auditoría legal de las entidades de interés público y por el que se deroga la Decisión 2005/909/CE de la Comisión.

A menos que se contrate una segunda firma de auditoría que coaudite a la empresa y que permitirá prolongar el contrato de la primera otros cuatro años más.

No solo los profesionales están de acuerdo con estos argumentos, la Government Accountability Office (GAO) de Estados Unidos llevó a cabo un estudio de los efectos de esta medida promovida por la Sarbanes Oxley Act (2002), concluyendo que la rotación de firma «puede no ser la medida más eficiente para reforzar la independencia del auditor y mejorar la calidad de la auditoría» (GAO, 2003, 2).

En los informes anteriores a la auditoría del ejercicio económico 2010 la existencia de tal circunstancia daba lugar a la emisión de una salvedad en el informe de auditoría. Tras la emisión de la Resolución de 21 de diciembre de 2010, del Instituto de Contabilidad y Auditoría de Cuentas, se establece “la obligatoriedad de hacer mención en un párrafo de énfasis, sin que la opinión se vea afectada, por la existencia de incertidumbres sobre la capacidad de la entidad para continuar como empresa en funcionamiento, siempre que dichas circunstancias se informen adecuadamente en las cuentas anuales conforme a lo exigido en el marco normativo de información financiera” (p. 3) .

Hemos de resaltar que la duración del contrato se trata en este estudio como un subrogado de la independencia, si bien, también puede medir aspectos relacionados con el conocimiento dado que mientras mayor sea la duración del contrato mayor experiencia adquirirá el auditor en el contexto de la empresa, lo que puede explicar que tenga más capacidad para detectar los problemas de continuidad de la empresa.

Este índice presenta la siguiente forma funcional: ZFC = -4.336 — 4.513 (beneficio neto/total activo) + 5,679 (deuda total/total activo) + 0,004 (activo corriente/pasivo corriente). Mientras mayor sea su valor, mayor será el deterioro financiero del cliente.

Como análisis de sensibilidad (no mostrado), se han incluido como variables dicotómicas el resto de sectores que componen la clasificación sectorial de la Bolsa de Madrid.

No se han considerado las empresas de naturaleza financiera porque el significado de los ratios financieros puede diferir significativamente del resto de empresas, lo que podría producir resultados empíricos inconsistentes.

Si bien la frecuencia de emisión de opiniones calificadas por gestión continuada en el periodo 2002 a 2007 es inferior a los datos aportados por Carson et al. (2013) para una muestra de empresas no financieras contenidas en los registros de la Securities Exchange Commission (SEC) (en torno al 16%), durante el periodo 2008 a 2010 esta relación se invierte, manteniéndose la ratio de estas empresa en un 17%.

Como se explicó en la definición de la muestra, para el contraste del efecto de la rotación de socio (hipótesis 1) estas observaciones han sido eliminadas.