En la Unión Europea se está viviendo actualmente un intenso debate en torno a la regulación de la auditoría de cuentas. Uno de los temas más relevantes y controvertidos es la definición del tamaño de las empresas obligadas a auditarse. Este trabajo está centrado en el estudio de la contratación voluntaria del servicio de auditoría. En concreto, se examinan los factores que determinan la continuidad del cliente cuando este deja de estar obligado a auditarse. Como metodología de investigación se realiza una encuesta a 275 pymes en España. Los resultados obtenidos ponen de manifiesto que la percepción de la mejora en la calidad de la información financiera y en el control de los registros contables internos es el principal factor que contribuye a continuar contratando de forma voluntaria el servicio. Además, dicha continuidad es más probable en las empresas que ya se auditan voluntariamente, en las auditadas por firmas internacionales y en las que mantienen una menor relación con las entidades de crédito y otros prestamistas.

The European Union is currently experiencing an intense debate over the legal regulation of auditing. One of the most important and controversial issues is the definition of the size of the companies that are required to audit their annual accounts. This work is focused on studying the voluntary hiring of auditing services. In particular, it examines the factors that may lead companies to continue hiring an auditor voluntarily if they were no longer required to do so. The research methodology is based on a survey that was conducted on 275 SMEs in Spain. The results show that the perception of the improvement in the quality of financial reporting and in the control of internal accounting records is the main factor contributing to continue hiring the audit service voluntarily. Moreover, such continuity is more likely in companies that are already audited voluntarily, that are audited by international firms and that maintain a lower relation with credit institutions and other lenders.

Dentro del contexto europeo, España ha sido una de las economías más castigadas por la crisis financiera desatada en 2008. La situación vivida desde entonces por las micro, pequeñas y medianas empresas (mipymes) que operan en el país, que representan el 99,7% del total de empresas con asalariados, es un claro reflejo de este hecho (Gobierno de España, 2016). Bajo esta coyuntura, son muchas las empresas que, si bien han logrado mantenerse en el mercado, han experimentado importantes reducciones en su cifra de negocios y en el personal en plantilla. Esto ha provocado, entre otras consecuencias, que el número de empresas situadas por encima de los umbrales de tamaño que obligan a auditar las cuentas anuales haya descendido notablemente. Según datos del Instituto de Contabilidad y Auditoría de Cuentas (ICAC, 2015), organismo público que regula esta actividad profesional en España, el número de auditorías obligatorias ha disminuido en torno a un 24% desde el inicio de la crisis, fundamentalmente por la reducción de empresas obligadas por razones de tamaño.

Por otra parte, es preciso aludir a la aprobación de la Directiva 2014/56/UE (Parlamento y Consejo Europeo, 2014a) y del Reglamento 2014/537/UE (Parlamento y Consejo Europeo, 2014b), que han intensificado la discusión en torno a la regulación legal de la auditoría en el ámbito de la Unión Europea. En el caso concreto de España, ya desde la entrada en vigor de la Directiva 2006/43/CE (Parlamento y Consejo Europeo, 2006) y la posterior publicación del Libro Verde sobre política de auditoría (Comisión Europea, 2010), son varios los trabajos que se han centrado en analizar los efectos en el mercado de los diferentes cambios regulatorios, por ejemplo, en materia de independencia (García Blandón y Argilés Bosch, 2013). El presente trabajo se focaliza en otro de los temas que en la actualidad está siendo objeto de amplio debate: la definición del tamaño de las empresas obligadas a auditarse. En nuestro país, los límites que actualmente marcan esta obligación son: activo total: 2.850.000 euros; importe neto de la cifra anual de negocios: 5.700.000 euros, y número de trabajadores: 50. Ahora bien, la Directiva 2013/34/UE (Parlamento y Consejo Europeo, 2013) eleva las 2 primeras cifras hasta los 4.000.000 y 8.000.000 de euros, respectivamente, disponiendo que las cuentas anuales de las empresas que se sitúan por debajo de esos umbrales quedan exentas de la obligación de auditarse. Si esta elevación de niveles se traspusiera a España, otro importante número adicional de empresas dejarían de estar obligadas a auditarse (Montoya del Corte, Fernández Laviada y Martínez García, 2014).

Lo expuesto en los 2 párrafos anteriores justifica la oportunidad e interés por conocer, en el momento actual, las variables que contribuyen a explicar la contratación voluntaria del servicio de auditoría. Y es que la crisis imperante en los últimos años y la actual tendencia en el entorno europeo a reducir la obligatoriedad de la auditoría pueden suponer un grave menoscabo de la calidad de la información divulgada por las empresas y, por ende, de la transparencia de los mercados. En este sentido, el sector de la auditoría en España ya ha levantado la voz de alarma sobre esta circunstancia, advirtiendo que la reducción de empresas auditadas acarrea numerosas consecuencias indeseables, como una grave pérdida en la credibilidad de la información financiera, un incremento de la opacidad y del fraude empresarial, y una mayor concentración del mercado de auditoría (ICJCE, 2012).

Ante esta situación, la presente investigación se plantea con la motivación de contribuir a la escasez de literatura previa sobre la contratación voluntaria del servicio de auditoría en España y aportar evidencia adicional, en un contexto de crisis, a la obtenida en otros Estados miembros de la Unión Europea, como Reino Unido (Collis, Jarvis y Skerratt, 2004) y Finlandia (Niemi, Kinnunen, Ojala y Troberg, 2012). De forma específica, el objetivo de este trabajo es examinar los factores determinantes de la continuidad en la contratación del servicio de auditoría para el caso español, con el propósito de explicar por qué las pymes que demandan el servicio podrían estar interesadas en seguir haciéndolo de forma voluntaria en el futuro. Para ello se recaba información a través de encuestas administradas de forma personal a los directivos de 275 pymes españolas.

Por tanto, resulta de interés abordar esta investigación en el momento actual y en el contexto español fundamentalmente por 3 razones. La primera es la actualidad del tema analizado, con base en la propuesta de la UE de aumentar los umbrales de exención. La segunda reside en las diferencias institucionales existentes entre España y los países donde previamente se han realizado este tipo de estudios (véase García-Benau, 1991). Reino Unido, por ejemplo, cuenta con una fuerte tradición auditora y desarrollo de la profesión contable, siendo la iniciativa privada la encargada de desarrollar las normas de auditoría. Los países nórdicos, por su parte, tienen extendida la auditoría obligatoria prácticamente a todas las empresas. España, sin embargo, no comparte tales características. De hecho, es el sector público el que asume la labor de incluir dentro de la legislación los requisitos y normas en esta materia, y los parámetros que delimitan la obligación legal de la auditoría son mucho mayores que los establecidos en los países nórdicos (véase, por ejemplo, Sundgren y Svanström, 2013). Por último, cabe señalar que los trabajos anteriores se han llevado a cabo en épocas de bonanza económica, mientras que el presente se enmarca en un contexto de crisis, lo cual puede contribuir a la literatura existente en esta línea de investigación.

Lo que resta de trabajo se estructura como sigue. Tras esta introducción, se repasan las principales aportaciones de la literatura previa sobre el tema y se plantean las hipótesis de investigación. En el tercer apartado, se describe la metodología de investigación y las variables utilizadas en el estudio empírico. A continuación, se analizan y discuten los resultados alcanzados. Por último, antes de las referencias bibliográficas, se exponen las conclusiones más interesantes y las implicaciones que se derivan.

Literatura previa e hipótesisDentro del marco general de la teoría de la agencia, se estudia la demanda voluntaria del servicio de auditoría como elemento de control que persigue reducir los problemas de gestión originados por la existencia de asimetrías de información y conflictos de intereses entre principales y agentes (Jensen y Meckling, 1976). Debido a la separación entre propiedad y control, el propietario no puede observar directamente el nivel de esfuerzo y la calidad de quienes la gestionan, que podrían actuar conforme a sus propios intereses. De este modo, un factor importante en la supervivencia de las empresas es el control de los problemas de agencia (Fama, 1980; Fama y Jensen, 1983).

En esta línea, son numerosas las investigaciones que analizan la influencia del tamaño en la propensión de una empresa para contratar una auditoría de forma voluntaria, ya que se entiende que a medida que las entidades se hacen más grandes y complejas, se vuelven más difíciles de controlar, siendo necesaria una supervisión más exhaustiva (Knechel, Niemi y Sundgren, 2008). A pesar de que existen algunos trabajos que no obtienen diferencias significativas entre empresas de distinto tamaño (Carey, Simnett y Tanewski, 2000; Senkow, Rennie, Rennie y Wong, 2001), la mayoría revela un incremento de la demanda voluntaria de auditoría a medida que las empresas aumentan su dimensión (Chow, 1982; Abdel-Khalik, 1993; Tauringana y Clarke, 2000; Collis, 2003, 2008, 2012; Collis et al., 2004; Hay y Davis, 2004; Haw, Qi y Wu, 2008; Niemi et al., 2012; Dedman, Kausar y Lennox, 2014). Por otra parte, en cuanto a la idoneidad, suficiencia y validez del triple criterio de tamaño establecido por los reguladores para fijar la obligación de auditoría, Collis et al. (2004) demuestran cómo el importe neto de la cifra anual de negocios puede representar por sí solo al tamaño, mientras que las variables referentes al importe total de las partidas del activo y al número medio de trabajadores podrían ser excluidas. Teniendo en cuenta lo anterior, se plantea como primera hipótesis de investigación:H1 Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada positivamente con el tamaño de la empresa, medido a través del importe neto de la cifra anual de negocios.

Sin embargo, si bien es cierto que las mencionadas relaciones de agencia son más comunes en las grandes empresas, también en las más pequeñas pueden surgir disputas entre los inversores, proporcionando la auditoría de las cuentas anuales una protección esencial (Freedman y Godwin, 1993). Con relación a estas últimas, varias investigaciones diferencian entre las empresas que tienen un carácter familiar y las que no. Inicialmente, todas plantean una relación negativa con la demanda voluntaria del servicio de auditoría, ya que una menor dispersión de la propiedad origina menos asimetrías de información y conflictos de intereses y, por tanto, una menor necesidad de supervisión. No obstante, solo algunas evidencian que el hecho de que una empresa sea familiar supone un menor incentivo para contratar una auditoría de forma voluntaria (Collis, 2003; Collis et al., 2004), mientras que otras no encuentran relación significativa entre el carácter familiar y la demanda voluntaria del servicio (Collis, 2012; Niemi et al., 2012). En consecuencia, se plantea como segunda hipótesis de investigación:H2 Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada negativamente con el hecho de que la empresa sea familiar.

Por otra parte, en las grandes empresas se entiende que los «principales» son los accionistas, quienes delegan en los «agentes» o directivos la responsabilidad para administrar el negocio. En las pequeñas, por el contrario, al estar la propiedad más concentrada, los «principales» incluyen no solo a los inversores externos, sino también a los prestamistas y acreedores que están distantes de las acciones de la dirección (Power, 1999). Tanto es así que son varios los autores que sostienen que, en las pequeñas empresas, las relaciones de agencia con los proveedores de la deuda son más importantes que las existentes entre los propietarios y la dirección a la hora de demandar una auditoría (Chung y Narasimhan, 2001; Seow, 2001; Hay y Davis, 2004). En este sentido, las cuentas anuales auditadas son un elemento crucial en la concesión de préstamos por parte de las entidades financieras, ya que pueden contribuir a la mitigación de las asimetrías de información entre las partes (Berry, Faulkner, Hughes y Jarvis, 1993). En esta misma línea, un estudio realizado para el ámbito español demuestra que las pymes auditadas se benefician de un descuento en el coste financiero de la deuda (Huguet y Gandía, 2014). De este modo, resulta pertinente incluir como tercera hipótesis de investigación:H3 Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada positivamente con la existencia de relaciones de agencia entre la empresa y sus prestamistas.

Además, las pequeñas empresas suelen disponer de escasos recursos y conocimientos para la realización de tareas de contabilidad, como la preparación de las cuentas anuales, la declaración de impuestos, la confección de nóminas, etc., por lo que habitualmente requieren la figura de un consultor externo que las asesore (Carsberg, Page, Sindall y Waring, 1985; Gooderham, Tobiassen, Døving y Nordhaug, 2004). En este sentido, los resultados de Collis (2012) refuerzan la literatura previa que destaca el papel clave que juegan los contables en el asesoramiento sobre regulación en general (Blackburn, Eadson, Lefebvre y Gans, 2006) y sobre contabilidad y auditoría en particular (Collis, 2003; Collis et al., 2004). Niemi et al. (2012), por su parte, demuestran empíricamente que la externalización de funciones contables críticas aumenta la probabilidad de contratar una auditoría voluntaria, a fin de controlar el posible problema de riesgo moral y asegurar que el contable externo no se comporte de manera oportunista. Por tanto, siguiendo este razonamiento, se plantea como cuarta hipótesis de investigación:H4 Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada positivamente con el hecho de que la empresa utilice la figura de un consultor o asesor externo para la llevanza de la contabilidad y la elaboración de las cuentas anuales.

Sobre la base de lo expuesto anteriormente, el control de los problemas de agencia representa un incentivo para las empresas a la hora de contratar una auditoría de manera voluntaria. Para conseguirlo, aquellas empresas con mayores asimetrías de información optan, además, por contratar una firma de auditoría de ámbito internacional, generalmente una Big-4 (Hay y Davis, 2004). Esto se debe a que, a pesar de que algunos estudios manifiestan que no existen diferencias significativas entre la calidad de las grandes firmas internacionales y otras de menor dimensión (Boone, Khurana y Raman, 2010; Lawrence, Minutti-Meza y Zhang, 2011; Campa, 2013), generalmente los auditores grandes tienen mayor reputación y son considerados más competentes en términos profesionales, por lo que se entiende que intensifican la calidad y la credibilidad de la información financiera, reduciendo así los costes de supervisión de los stakeholders (DeAngelo, 1981; Beatty, 1989; DeFond, 1992; Willenborg, 1999; Francis, Maydew y Sparks, 1999; Khurana y Raman, 2004; Pittman y Fortin, 2004; Fan y Wong, 2005; Cano Rodríguez, 2007; Ruiz Barbadillo y Gómez Aguilar, 2007; Niskanen, Karjalainen y Niskanen, 2011; De Fuentes, García Benau, Pucheta Martínez y Ruiz Barbadillo, 2015). Por otra parte, algunos trabajos previos demuestran que las empresas auditadas por este tipo de firmas se benefician, por ejemplo, de la obtención de tipos de interés más reducidos (Pittman y Fortin, 2004; Karjalainen, 2011; Chu, Mathieu y Mbagwu, 2013; Koren, Kosi y Valentincic, 2014). Con todo ello, a fin de conocer si tales efectos positivos derivados de la contratación de una firma de mayor tamaño suponen un incentivo a la hora de continuar demandando el servicio de auditoría de forma voluntaria, tal y como se demuestra en el estudio de Dedman et al. (2014), se plantea la quinta hipótesis de investigación:H5 Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada positivamente con el hecho de que la empresa esté auditada por una firma de auditoría de ámbito internacional.

Desde otra perspectiva, algunos trabajos tratan de conocer, a través de encuestas a directivos, los beneficios que las pequeñas empresas perciben del servicio de auditoría y, sobre todo, si consideran que estos sobrepasan su coste. Los resultados obtenidos dentro de esta línea son contradictorios. Por una parte, son varios los estudios en los que se considera que los beneficios de la auditoría están por encima de su coste (Chung y Narasimhan, 2001; Collis, 2003, 2008, 2010; Collis y Jarvis, 2000; Collis et al., 2004; Duréndez Gómez-Guillamón, 2006; Niemi et al., 2012). Sin embargo, existen investigaciones que evidencian que el precio de la auditoría se percibe como elevado en comparación con el beneficio que reporta a la empresa y a los terceros con los que esta se relaciona (Freedman y Godwin, 1993; Rennie, Senkow, Rennie y Wong, 2003; Carey, Knechel y Tanewski, 2013). Johnson y Lys (1990) llegan a afirmar que el precio de la auditoría es un factor clave al decidir si contratar el servicio, incluso con independencia de la utilidad que se le atribuya. En esta línea, y siguiendo la postura de la Unión Europea de reducir las cargas administrativas de las pequeñas empresas mediante la exención de auditoría, se plantean las siguientes hipótesis de investigación:H6 Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada negativamente con el precio del servicio. Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada negativamente con la percepción de que el coste del servicio es elevado.

Entre los beneficios que las empresas pueden encontrar en el servicio de auditoría, algunas investigaciones se centran en el estudio de la mejora de su imagen frente a terceros externos. Así, por ejemplo, entre los resultados obtenidos cabe destacar que las empresas que auditan voluntariamente sus cuentas anuales tienen mayor facilidad de acceso al crédito (Pittman y Fortin, 2004; Allee y Yohn, 2009; Hope, Thomas y Vyas, 2011), pagan tipos de interés más bajos por su deuda (Blackwell, Noland y Winters, 1998; Kim, Simunic, Stein y Yi, 2011; Minnis, 2011) y disfrutan de mejores puntuaciones crediticias (Lennox y Pittman, 2011; Dedman y Kausar, 2012). Sin embargo, para el caso concreto de las pequeñas empresas, los principales usuarios de las cuentas anuales son, generalmente, sus propios directivos (Page, 1984; Carsberg et al., 1985). En este tipo de compañías, los sistemas de control interno suelen ser menos formales y estar menos desarrollados, en cuyo caso la auditoría puede ayudarlas a corregir sus debilidades (Carey et al., 2000). De ahí que estudios previos encuentren que la percepción de beneficios para la mejora de la gestión interna de la empresa es un determinante fundamental de la demanda de auditoría voluntaria, sobre todo en términos de mejora de la calidad de la información financiera y control de los registros contables internos (Collis, 2003; Collis y Jarvis, 2000; Collis et al., 2004; Niemi et al., 2012). Sobre la base de esta literatura se incluyen, por último, la octava y novena hipótesis de investigación en este trabajo:H8 Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada positivamente con la percepción de que la auditoría proporciona un control de los registros contables internos. Ceteris paribus, la continuidad en la demanda de auditoría de forma voluntaria está asociada positivamente con la percepción de que la auditoría mejora la calidad de la información financiera.

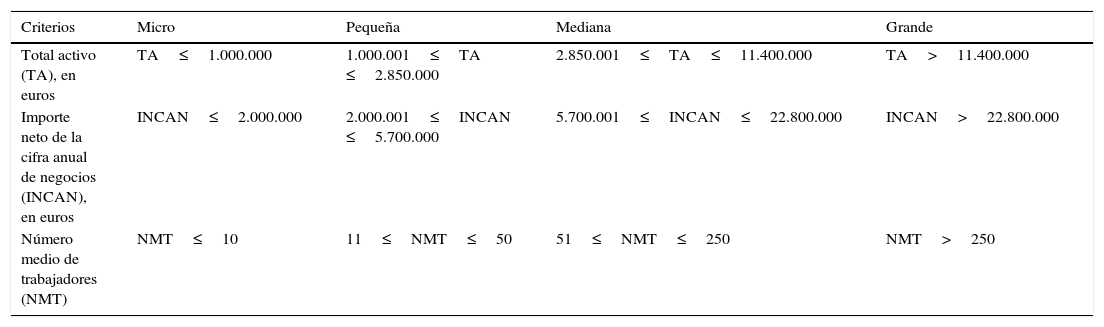

Tras revisar los estudios previos sobre el tema y formular las hipótesis de trabajo, se desarrolla una investigación cuantitativa sobre las pymes receptoras del servicio de auditoría en todo el territorio nacional español. Para la definición de las pymes se toman como referencia los criterios de tamaño establecidos en la legislación española en materia de contabilidad que hacen referencia a la formulación de cuentas anuales abreviadas. La tabla 1 muestra de manera resumida tales umbrales, que permiten clasificar las empresas en función de su dimensión. De este modo, quedan excluidas del presente estudio las micro y las grandes empresas, limitándose este únicamente a las pequeñas y medianas.

Clasificación de las empresas según su tamaño

| Criterios | Micro | Pequeña | Mediana | Grande |

|---|---|---|---|---|

| Total activo (TA), en euros | TA≤1.000.000 | 1.000.001≤TA ≤2.850.000 | 2.850.001≤TA≤11.400.000 | TA>11.400.000 |

| Importe neto de la cifra anual de negocios (INCAN), en euros | INCAN≤2.000.000 | 2.000.001≤INCAN ≤5.700.000 | 5.700.001≤INCAN≤22.800.000 | INCAN>22.800.000 |

| Número medio de trabajadores (NMT) | NMT≤10 | 11≤NMT≤50 | 51≤NMT≤250 | NMT>250 |

La selección de las empresas participantes se realiza utilizando la base de datos Sistema de Análisis de Balances Ibéricos (SABI), de la cual se obtiene un marco muestral conformado por 12.336 pymes, que suponen el 22,1% del total de 55.723 empresas auditadas obligatoria y voluntariamente en España en 2010 (ICAC, 2011), dejando fuera entidades cotizadas, de crédito, de seguros y de servicios de inversión. La recogida de información se lleva a cabo entre mayo y junio de 2011 mediante un cuestionario estructurado, administrado a través de entrevistas personales a los directores generales o gerentes de las empresas. La muestra final objeto de estudio está conformada por 275 pymes auditadas, que fueron seleccionadas mediante un procedimiento aleatorizado simple y contactadas previamente vía telefónica, obteniendo una tasa de respuesta del 13,75% (sobre un total de 2.000 llamadas efectuadas). Cabe señalar que del total de encuestados, el 91,6% son hombres, la edad media se sitúa en 50 años, y la mayoría ha cursado estudios universitarios o de posgrado (78,6%).

El cuestionario consta de 4 secciones diferenciadas: 1) datos generales —7 cuestiones—; 2) datos de la contabilidad —12 cuestiones—; 3) datos de la auditoría —10 cuestiones—, y 4) opinión general sobre la auditoría de cuentas —4 cuestiones—. En la primera de ellas se recoge información general de la empresa, como su antigüedad, el sector de actividad en el que opera o datos personales del gerente. En la segunda, se recopilan algunas cifras clave, como el importe de la cifra de negocios, los activos o el número de empleados. Además, se pregunta quién es la persona encargada de llevar la contabilidad de la empresa, así como quiénes reciben, en su caso, copia de las cuentas anuales. En la tercera sección se formulan cuestiones relacionadas con la auditoría de las cuentas anuales que ha contratado la empresa. Por ejemplo, quién ha sido el auditor, qué precio ha tenido el servicio o si este les parece elevado. También se pregunta acerca de su intención de contratar el servicio de forma voluntaria en el futuro. Por último, se les pide que opinen sobre la auditoría de cuentas en general. Una de esas preguntas está formada por 19 ítems sobre la utilidad de la auditoría, que los encuestados debían valorar mediante una escala Likert (1-5). Un ejemplo es el siguiente: «Exprese su grado de acuerdo con la afirmación “La auditoría de cuentas aumenta la fiabilidad y credibilidad de la información financiera de la empresa”».

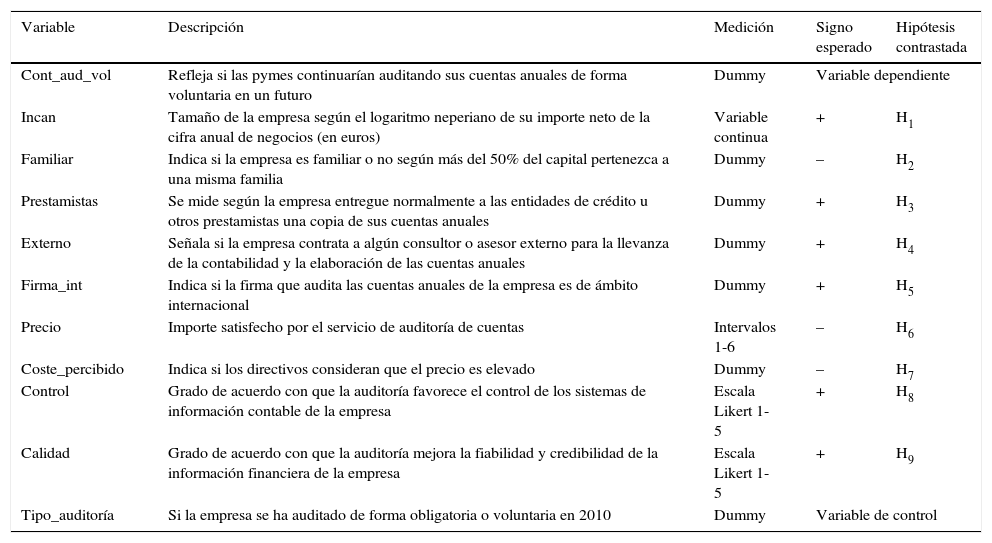

Descripción de las variables y metodologíaLa elección y definición de variables se hace fundamentalmente siguiendo los trabajos de Collis et al. (2004) y Niemi et al. (2012). En la tabla 2 se presenta un resumen de las variables incluidas en el posterior análisis.

Variables incluidas en el análisis de la continuidad en la contratación del servicio de auditoría de forma voluntaria

| Variable | Descripción | Medición | Signo esperado | Hipótesis contrastada |

|---|---|---|---|---|

| Cont_aud_vol | Refleja si las pymes continuarían auditando sus cuentas anuales de forma voluntaria en un futuro | Dummy | Variable dependiente | |

| Incan | Tamaño de la empresa según el logaritmo neperiano de su importe neto de la cifra anual de negocios (en euros) | Variable continua | + | H1 |

| Familiar | Indica si la empresa es familiar o no según más del 50% del capital pertenezca a una misma familia | Dummy | – | H2 |

| Prestamistas | Se mide según la empresa entregue normalmente a las entidades de crédito u otros prestamistas una copia de sus cuentas anuales | Dummy | + | H3 |

| Externo | Señala si la empresa contrata a algún consultor o asesor externo para la llevanza de la contabilidad y la elaboración de las cuentas anuales | Dummy | + | H4 |

| Firma_int | Indica si la firma que audita las cuentas anuales de la empresa es de ámbito internacional | Dummy | + | H5 |

| Precio | Importe satisfecho por el servicio de auditoría de cuentas | Intervalos 1-6 | – | H6 |

| Coste_percibido | Indica si los directivos consideran que el precio es elevado | Dummy | – | H7 |

| Control | Grado de acuerdo con que la auditoría favorece el control de los sistemas de información contable de la empresa | Escala Likert 1-5 | + | H8 |

| Calidad | Grado de acuerdo con que la auditoría mejora la fiabilidad y credibilidad de la información financiera de la empresa | Escala Likert 1-5 | + | H9 |

| Tipo_auditoría | Si la empresa se ha auditado de forma obligatoria o voluntaria en 2010 | Dummy | Variable de control | |

«Cont_aud_vol» es la variable dependiente utilizada en el análisis. Refleja si las pymes continuarían auditando sus cuentas anuales de forma voluntaria en un futuro. Se asigna un 1 si, efectivamente, tienen intención de seguir contratando el servicio de forma voluntaria, y un 0 en caso contrario.

«Incan» (H1) es el tamaño de la empresa, medido como el logaritmo neperiano del importe neto de la cifra anual de negocios (Niemi et al., 2012). Según el estudio de Collis et al. (2004), esta variable por sí sola puede representar al tamaño, resultando el total de partidas del activo y el número de trabajadores variables no significativas. Como en la mayoría de trabajos previos, se espera que tenga una influencia positiva sobre la variable dependiente.

Para contrastar la segunda hipótesis se incluye la variable «familiar» (H2). Siguiendo el estudio de Carey et al. (2000), esta variable indica si la empresa es familiar o no según más del 50% del capital pertenezca a una misma familia (valor 1) o no (valor 0). Se opta por esta definición ya que las propuestas por Collis et al. (2004) y Niemi et al. (2012) son consideradas excesivamente restrictivas y permisivas, respectivamente. Se espera una asociación negativa con la continuidad en la demanda de auditoría de forma voluntaria.

Una tercera variable es «prestamistas» (H3), que refleja las relaciones de agencia entre la empresa y terceros proveedores de deuda. Para medir la relación de la pyme con agentes de financiación externa se utiliza el mismo subrogado que en las investigaciones de Collis (2003, 2010) y Collis et al. (2004). De esta manera, se mide si la empresa entrega normalmente a las entidades de crédito u otros prestamistas una copia de sus cuentas anuales (valor 1) o no (valor 0), ya que estas son vitales en los procesos de evaluación o calificación crediticia (Guiral Contreras, Gonzalo Angulo y Rodgers, 2007). Se espera una asociación positiva con la variable dependiente.

Por su parte, «externo» (H4) señala si la empresa contrata (valor 1) o no (valor 0) a algún consultor o asesor externo para la llevanza de la contabilidad y la elaboración de las cuentas anuales (Collis, 2012; Niemi et al., 2012). Dado que esa relación puede generar asimetrías de información, se espera que la variable esté positivamente relacionada con la intención de continuar demandando el servicio de auditoría de forma voluntaria.

«Firma_int» (H5) hace referencia al tamaño de la firma que audita las cuentas anuales de la empresa. Se asigna el valor 1 si la firma de auditoría es de ámbito internacional, y el valor 0 en caso contrario (Dedman et al., 2014; Koren et al., 2014). En este estudio se consideran firmas internacionales las Big-4 (Deloitte, PwC, KPMG y Ernst & Young) junto con BDO, Grant Thornton, Confeauditores, Auren, Gassó RSM y Mazars, por ser las 10 sociedades de auditoría con mayor facturación total en España en el año de estudio. Dados los beneficios que puede reportar la contratación de una firma internacional, se espera una relación positiva con la variable dependiente.

A continuación, «precio» (H6) y «coste_percibido» (H7) hacen referencia al precio de la auditoría. La primera refleja, en 6 intervalos, el importe satisfecho por la contratación del servicio (1: menos de 1.000 euros; 2: entre 1.000 y 5.000 euros; 3: entre 5.001 y 10.000 euros; 4: entre 10.001 y 15.000 euros; 5: entre 15.001 y 20.000 euros, y 6: más de 20.000 euros). La segunda indica si los directivos consideran que dicho coste es elevado (valor 1) o no (valor 0). Esta definición es similar a la propuesta en el estudio de Collis (2012), que valora si el coste de la auditoría es percibido como una carga importante. Se espera una relación negativa de estas 2 variables con la continuidad en la contratación voluntaria de la auditoría.

Las variables «control» (H8) y «calidad» (H9) miden el grado de acuerdo con que la auditoría favorece el control de los sistemas de información contable de la empresa y con que mejora la fiabilidad y credibilidad de la información financiera de la empresa, respectivamente. Se espera que estas variables, medidas a través de una escala Likert (1: mayor grado de desacuerdo; 5: mayor grado de acuerdo), estén asociadas positivamente con la variable dependiente (Collis, 2003, 2010, 2012; Collis et al., 2004; Niemi et al., 2012).

Por último, como variable de control se incluye «tipo_auditoría», que indica si las empresas de la muestra se han auditado de forma obligatoria (valor 0) o voluntaria (valor 1) en el año de estudio. Dado que no se dispone de datos sobre el carácter del encargo, en esta investigación se utiliza una medida subrogada del mismo. De esta manera, se considera que se auditan obligatoriamente las empresas que sobrepasan, durante 2 o 3 años consecutivos en el período 2008-2010, al menos 2 de los 3 criterios de tamaño utilizados para fijar los umbrales de exención. Igualmente, se considera que se auditan de forma voluntaria aquellas que se sitúan, durante 2 o 3 años consecutivos en el mismo período, por debajo de al menos 2 de esos 3 criterios.

Para el contraste de las hipótesis planteadas, se utiliza un modelo de regresión logística binaria multivariante, que permite predecir el resultado de la variable dependiente en función de múltiples variables independientes. En este estudio, como ya se ha mencionado, el objetivo es explicar qué factores influyen en la actitud de las empresas ante la posibilidad de auditar sus cuentas anuales de forma voluntaria. La elección de este tipo de análisis es pertinente dada su amplia utilización en la investigación contable y de auditoría (e.g. Caso Pardo, García Díez, López Díaz y Martínez Arias, 2003; Piñeiro Sánchez, de Llano Monelos y Rodríguez López, 2012; González-Díaz, García-Fernández y López-Díaz, 2015), justificada fundamentalmente por su flexibilidad y su robustez (Hair, Anderson, Tatham y Black, 1999). La estimación se lleva a cabo mediante un método backward, que parte del modelo con todas las variables seleccionadas y va eliminando en pasos sucesivos aquellas sin significación estadística. En este caso el número de iteraciones es igual a 6.

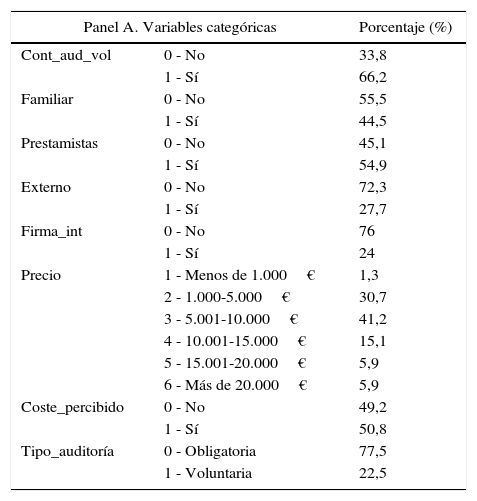

ResultadosEstadísticos descriptivos y análisis bivariablesLa tabla 3 recoge estadísticos descriptivos de los datos. Por un lado, el panel A muestra información sobre las frecuencias de las variables categóricas («cont_aud_vol» —variable dependiente—, «familiar», «prestamistas», «externo», «firma_int», «precio», «coste_percibido» y «tipo_auditoría»). Por otro, el panel B incluye tanto las frecuencias como los valores medios de las 3 variables continuas incluidas en el análisis («incan», «control» y «calidad»).

Estadísticos descriptivos

| Panel A. Variables categóricas | Porcentaje (%) | |

|---|---|---|

| Cont_aud_vol | 0 - No | 33,8 |

| 1 - Sí | 66,2 | |

| Familiar | 0 - No | 55,5 |

| 1 - Sí | 44,5 | |

| Prestamistas | 0 - No | 45,1 |

| 1 - Sí | 54,9 | |

| Externo | 0 - No | 72,3 |

| 1 - Sí | 27,7 | |

| Firma_int | 0 - No | 76 |

| 1 - Sí | 24 | |

| Precio | 1 - Menos de 1.000€ | 1,3 |

| 2 - 1.000-5.000€ | 30,7 | |

| 3 - 5.001-10.000€ | 41,2 | |

| 4 - 10.001-15.000€ | 15,1 | |

| 5 - 15.001-20.000€ | 5,9 | |

| 6 - Más de 20.000€ | 5,9 | |

| Coste_percibido | 0 - No | 49,2 |

| 1 - Sí | 50,8 | |

| Tipo_auditoría | 0 - Obligatoria | 77,5 |

| 1 - Voluntaria | 22,5 | |

| Panel B. Variables continuas | Porcentaje (%) | Media | |

|---|---|---|---|

| Incan | Variable continua | 8.961.502,94€ | |

| Control | 1 - Total desacuerdo | 3,6 | 3,87 |

| 2 - Algo en desacuerdo | 7,6 | ||

| 3 - Ni acuerdo ni desacuerdo | 15 | ||

| 4 - Algo de acuerdo | 45,8 | ||

| 5 - Total acuerdo | 28 | ||

| Calidad | 1 - Total desacuerdo | 1,4 | 4,25 |

| 2 - Algo en desacuerdo | 3,3 | ||

| 3 - Ni acuerdo ni desacuerdo | 10,9 | ||

| 4 - Algo de acuerdo | 37,1 | ||

| 5 - Total acuerdo | 47,3 | ||

Un primer análisis permite diferenciar 2 grupos de empresas en función de su actitud hacia la auditoría voluntaria: aquellas dispuestas a continuar auditando sus cuentas anuales de forma voluntaria en un futuro (n=182) y aquellas que renunciarían a ello (n=93). En consecuencia, se pone de manifiesto que la mayoría de las empresas encuestadas (66,2%) seguiría contratando el servicio de forma voluntaria. Este porcentaje es similar al 63% obtenido en Reino Unido (Collis et al., 2004) y al 60% en Finlandia (Niemi et al., 2012). Adicionalmente, se observa el perfil general de las empresas de la muestra respecto a las variables incluidas en el modelo. Cabe destacar, en este sentido, que la mayor parte de las empresas están auditadas, en el año de estudio, de forma obligatoria (77,5%) y por una firma no internacional (76%).

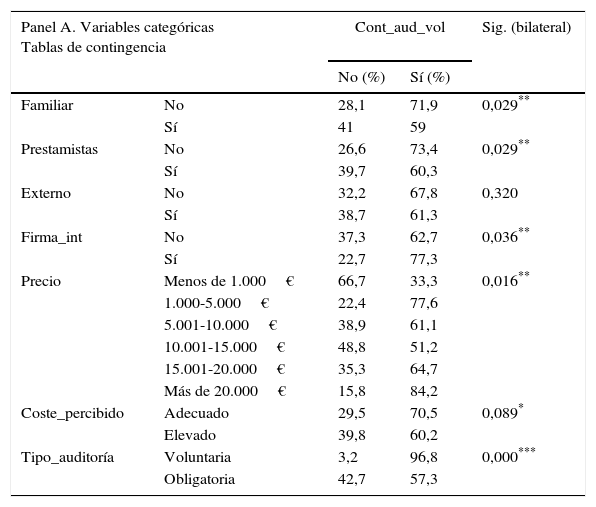

A continuación, la tabla 4 recoge las asociaciones entre la variable dependiente y las variables a testar. Como en el caso anterior, el panel A muestra los resultados obtenidos para las variables de tipo categórico (tablas de contingencia), mientras que el panel B recoge la información relativa a las variables continuas (test de diferencia de medias). Los resultados obtenidos en los análisis de contingencia (panel A) muestran que existe una asociación significativa entre la variable dependiente («cont_aud_vol») y 6 de las variables categóricas incluidas en el estudio. En particular, la intención de las empresas de seguir contratando el servicio de auditoría de forma voluntaria en el futuro está relacionada significativamente con el carácter familiar («familiar», sig.=0,029), las relaciones con los prestamistas («prestamistas», sig.=0,029), la dimensión de la firma que audita las cuentas anuales («firma_int», sig.=0,036), el precio del servicio («precio», sig.=0,016), la percepción de coste («coste_percibido», sig.=0,089) y el carácter voluntario u obligatorio del contrato («tipo_auditoría», sig.=0,000). Por otro lado, los resultados obtenidos en las pruebas de diferencia de medias muestran que efectivamente los valores medios de las variables «incan» (sig.=0,064), «control» (sig.=0,000) y «calidad» (sig.=0,000) son estadísticamente diferentes según las 2 categorías de la variable dependiente (intención o no de seguir contratando el servicio de auditoría de forma voluntaria en el futuro).

Análisis bivariables

| Panel A. Variables categóricas Tablas de contingencia | Cont_aud_vol | Sig. (bilateral) | ||

|---|---|---|---|---|

| No (%) | Sí (%) | |||

| Familiar | No | 28,1 | 71,9 | 0,029** |

| Sí | 41 | 59 | ||

| Prestamistas | No | 26,6 | 73,4 | 0,029** |

| Sí | 39,7 | 60,3 | ||

| Externo | No | 32,2 | 67,8 | 0,320 |

| Sí | 38,7 | 61,3 | ||

| Firma_int | No | 37,3 | 62,7 | 0,036** |

| Sí | 22,7 | 77,3 | ||

| Precio | Menos de 1.000€ | 66,7 | 33,3 | 0,016** |

| 1.000-5.000€ | 22,4 | 77,6 | ||

| 5.001-10.000€ | 38,9 | 61,1 | ||

| 10.001-15.000€ | 48,8 | 51,2 | ||

| 15.001-20.000€ | 35,3 | 64,7 | ||

| Más de 20.000€ | 15,8 | 84,2 | ||

| Coste_percibido | Adecuado | 29,5 | 70,5 | 0,089* |

| Elevado | 39,8 | 60,2 | ||

| Tipo_auditoría | Voluntaria | 3,2 | 96,8 | 0,000*** |

| Obligatoria | 42,7 | 57,3 | ||

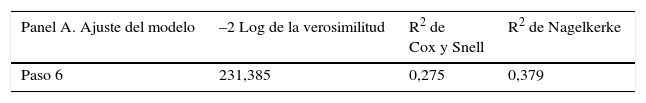

En el panel A de la tabla 5 se presenta un resumen de las medidas de bondad de ajuste del modelo: la primera es el valor del estadístico –2LL, que mide hasta qué punto un modelo se ajusta bien a los datos, y las otras 2 son coeficientes de determinación (R2), que expresan la proporción, en tanto por uno, de la variación explicada por el modelo. En este sentido, la bondad de ajuste del modelo es mayor para valores de –2LL reducidos y de R2 cercanos a uno.

Regresión logística binaria

| Panel A. Ajuste del modelo | –2 Log de la verosimilitud | R2 de Cox y Snell | R2 de Nagelkerke |

|---|---|---|---|

| Paso 6 | 231,385 | 0,275 | 0,379 |

| Panel B. Estimación del modelo | B | ET | Wald | gl | Sig. | Exp (B) | |

|---|---|---|---|---|---|---|---|

| Paso 6 | Prestamistas | 0,986 | 0,347 | 8,097 | 1 | 0,004*** | 2,681 |

| Firma_int | –1,079 | 0,406 | 7,052 | 1 | 0,008*** | 0,340 | |

| Control | 0,516 | 0,186 | 7,744 | 1 | 0,005*** | 1,676 | |

| Calidad | 0,624 | 0,200 | 9,728 | 1 | 0,002*** | 1,867 | |

| Tipo_auditoría | –3,276 | 0,790 | 17,209 | 1 | 0,000*** | 0,038 | |

| Constante | –0,622 | 1,184 | 0,276 | 1 | 0,599 | 0,537 | |

Los coeficientes y valores obtenidos deben interpretarse siguiendo la definición de las variables independientes y su relación esperada con la variable dependiente (ver tabla 2).

* Sig.<0,1.

** Sig.<0,05.

En primer lugar, el estadístico –2LL en el modelo final es 231,385. Este valor representa un mejor ajuste que el de las investigaciones previas de Collis et al. (2004) y de Niemi et al. (2012), con valores de 311,09 y 313,46, respectivamente. Además, los coeficientes de determinación son muy similares, e incluso ligeramente superiores, con un 27,5% para el R2 de Cox y Snell y un 37,9% para el R2 de Nagelkerke, frente al 34,8% del estudio de Collis et al. (2004) y al 29% del de Niemi et al. (2012). Si bien es cierto que estos 2 estudios utilizan como coeficiente de determinación el pseudo R2 de McFadden, ambas medidas son similares y tienen una misma interpretación. Aun así, otros trabajos previos que han estudiado igualmente la demanda voluntaria del servicio de auditoría han reportado menores valores de estos coeficientes, como el de Carey et al. (2000), con un 14,1%, o el de Hay y Davis (2004), con un 10,8%.

Por su parte, el panel B muestra los resultados obtenidos. Se observa cómo el modelo estimado apoya la influencia de 4 de las variables consideradas: «prestamistas» (H3), «firma_int» (H5), «control» (H8) y «calidad» (H9). Asimismo, la variable de control incluida en el modelo («tipo_auditoría») también resulta significativa.

Comenzando el análisis de resultados de la regresión logística por la variable de control «tipo_auditoría», se pone de manifiesto que las empresas que contratan la auditoría sin estar obligadas a ello son más propensas a seguir con el servicio voluntariamente en el futuro (p=0,000). De hecho, el 96,8% de pymes encuestadas que se auditan voluntariamente afirman que continuarán con el servicio de auditoría aunque no estén obligadas, frente al 57,3% de las que se auditan por imperativo legal.

Con relación a las variables «control» (H8) y «calidad» (H9), ambas resultan significativas, en el sentido positivo esperado, a la hora de explicar el comportamiento de las empresas respecto a la demanda voluntaria del servicio de auditoría (p=0,005 y p=0,002, respectivamente). En concreto, en la línea de otros trabajos que analizan la utilidad de la auditoría para sus clientes, las empresas que perciben importantes mejoras en el control de sus registros contables internos y en la calidad de la información financiera es más probable que sigan contratando un auditor en el futuro sin estar obligadas a ello (Collis, 2003; Collis y Jarvis, 2000; Collis et al., 2004; Niemi et al., 2012).

Igualmente, para la variable «firma_int» (H5) también se obtiene significatividad estadística en el sentido positivo esperado (p=0,008). Por tanto, las empresas cuyas cuentas anuales son auditadas por una firma internacional es más probable que sigan contratando el servicio de forma voluntaria, confirmando así los hallazgos de Dedman et al. (2014). De esta manera, se aporta evidencia adicional a la amplia línea de investigaciones que apoyan la hipótesis de que las firmas de auditoría más grandes proporcionan un servicio de mayor calidad, ya sea por su alto nivel de recursos e infraestructuras, por su experiencia en diferentes sectores o por sus mayores incentivos para mantener su sólida reputación de marca (DeAngelo, 1981; Beatty, 1989; DeFond, 1992; Willenborg, 1999; Francis et al., 1999; Khurana y Raman, 2004; Pittman y Fortin, 2004; Fan y Wong, 2005; Cano Rodríguez, 2007; Ruiz Barbadillo y Gómez Aguilar, 2007; Niskanen et al., 2011; De Fuentes et al., 2015).

En cuanto a la variable «prestamistas» (H3), cabe destacar el coeficiente negativo que tiene asociado en el modelo estimado (p=0,004; B –0,986). Este signo es contrario al esperado, poniendo de manifiesto que las empresas que mantienen una mayor relación con agentes de financiación externa (les entregan normalmente una copia de sus cuentas anuales) son menos propensas a seguir contratando el servicio de auditoría de forma voluntaria. Por tanto, la evidencia obtenida no contribuye en la misma línea de las investigaciones previas que sustentan que las empresas que contratan el servicio de auditoría perciben una mejora en las relaciones con sus prestamistas, reduciendo los problemas de agencia (Abdel-Khalik, 1993; Senkow et al., 2001; Collis, 2003, 2008, 2010, 2012; Collis et al., 2004; Niemi et al., 2012), facilitando el acceso al crédito (Pittman y Fortin, 2004; Allee y Yohn, 2009; Hope et al., 2011) y obteniendo unas condiciones más favorables, por ejemplo, en los tipos de interés (Blackwell et al., 1998; Kim et al., 2011; Minnis, 2011).

Ante este resultado, se realizan algunos análisis adicionales, con el propósito de arrojar luz sobre la evidencia obtenida. En primer lugar, al tomar en consideración la variable «tipo_auditoría», se observa que solamente las empresas obligadas a auditarse y que mantienen mayor relación con las entidades de crédito y otros prestamistas son las que con menor probabilidad seguirían contratando el servicio de forma voluntaria (p de la Chi-cuadrado=0,054). Esto hace pensar que este tipo de empresas ven en la auditoría únicamente el cumplimiento de un requerimiento legal, sin percibir que el servicio recibido tenga utilidad o les aporte valor añadido en sus relaciones con terceros. De forma adicional, esto mismo sucede al considerar la variable «firma_int», de tal manera que solamente las pymes auditadas por firmas que no son internacionales y que mantienen mayor relación con las entidades de crédito y otros prestamistas son las que con menor probabilidad seguirían contratando el servicio de forma voluntaria (p de la Chi-cuadrado=0,021). Esto podría estar relacionado con la reputación del auditor, medida a través de su tamaño en el mercado (Ruiz Barbadillo y Gómez Aguilar, 2007). En este sentido, se apoyaría la existencia de una mayor reputación de las firmas internacionales, que sería reconocida por los proveedores de financiación ajena con importantes beneficios para las empresas auditadas por este colectivo (Pittman y Fortin, 2004; Mansi, Maxwell y Miller, 2004; Cano Rodríguez, Sánchez Alegría y Arenas Torres, 2008; Karjalainen, 2011; Chu et al., 2013; Koren et al., 2014).

Estos 4 factores («prestamistas» [H3], «firma_int» [H5], «control» [H8] y «calidad» [H9]) son relevantes con independencia de que la persona que elabora las cuentas anuales pertenezca a la empresa o sea un tercero ajeno a ella, ya que la variable «externo» (H4) no resulta significativa. En este sentido, el modelo no permite contribuir en la línea de los estudios de Collis (2012) y Niemi et al. (2012), y podría ser indicativo de la inexistencia de asimetrías de información y conflictos de intereses cuando se contrata un asesor externo, en quien la empresa puede tener la misma o incluso más confianza que en sus propios empleados.

Por otra parte, se observa que ni el coste real de la auditoría («precio» [H6]) ni la percepción que del mismo tienen los directivos de las empresas («coste_percibido» [H7]) son determinantes a la hora de continuar contratando voluntariamente el servicio. De este modo, se apoya el razonamiento de otras investigaciones anteriores, que determinan que la auditoría aporta un valor añadido a las empresas, las cuales además lo perciben como superior a su precio (Chung y Narasimhan, 2001; Collis, 2003, 2008, 2010; Collis y Jarvis, 2000; Collis et al., 2004; Duréndez Gómez-Guillamón, 2006; Niemi et al., 2012).

Finalmente, cabe señalar que, de forma contraria a lo esperado inicialmente, el tamaño («incan» [H1]) y el carácter familiar de las empresas («familiar» [H2]) no tienen una influencia significativa sobre la variable dependiente. Aun así, existen trabajos en la literatura previa que tampoco confirman la relación del tamaño de las empresas (Carey et al., 2000; Senkow et al., 2001) y su naturaleza familiar (Collis, 2012; Niemi et al., 2012) con la demanda de auditoría voluntaria. En el contexto de este trabajo, estos resultados parecen ser coherentes con el momento de crisis en el que se llevó a cabo el estudio, ya que las dificultades económicas y financieras afectaron a todo tipo de empresas, y en ese momento quizás pudieron ver la auditoría como un servicio cuyo coste se podía eliminar. No obstante, ambas variables deben interpretarse con las debidas cautelas, según la definición propuesta y el tamaño muestral del presente estudio.

ConclusionesCon este trabajo se contribuye a la literatura previa enfocada al estudio de los factores determinantes de la continuidad en la contratación del servicio de auditoría de forma voluntaria. En concreto, se corroboran los resultados obtenidos por Collis et al. (2004) y Niemi et al. (2012), de tal manera que las empresas dispuestas a seguir auditándose voluntariamente perciben importantes beneficios en el servicio. En este sentido, se comprueba que la mejora en la calidad de la información financiera y en el control de los registros contables, medidas a través de la percepción de los auditados, son factores que aumentan la probabilidad de que las empresas continúen contratando el servicio sin estar obligadas.

Por otra parte, en la línea de otras investigaciones previas, los resultados obtenidos son indicativos de que el servicio de auditoría en las pymes tiene mayor calidad cuando lo prestan firmas de auditoría de mayor dimensión, ya que es más probable que estas empresas continúen contratando el servicio de forma voluntaria cuando este se lo prestan sociedades de auditoría internacionales. A este respecto cabe destacar, además, que la existencia de relaciones de agencia entre la empresa y sus prestamistas, principalmente entidades de crédito, disminuye la probabilidad de contratar el servicio de auditoría de forma voluntaria. No obstante, esta situación no se produce en las empresas que ya se auditan voluntariamente ni en las que son auditadas por firmas internacionales. En este último caso, las empresas auditadas por firmas de gran dimensión, las cuales cuentan, por su parte, con una mayor reputación en el mercado, parecen percibir importantes ventajas en sus relaciones con terceros.

Estos resultados permiten alcanzar la siguiente conclusión. En principio, las pymes pueden preferir el seguimiento y trato más personalizados de los despachos de menor dimensión, al entender que las grandes firmas de auditoría, dada la menor visibilidad y riesgo de litigio de este tipo de empresas, podrían cometer más fallos al estar menos preocupadas por el riesgo reputacional (Azkue Irigoyen, 2012; Aguiar-Díaz y Díaz-Díaz, 2015). Sin embargo, cuando este tipo de empresas tienen la necesidad de acudir a terceros en busca de financiación parecen valorar más la mayor reputación que el mercado atribuye a las firmas internacionales, ya que contratar una sociedad de auditoría de mayor prestigio puede redundar en facilidades o ventajas tanto en el acceso como en las condiciones de crédito (Pittman y Fortin, 2004; Mansi et al., 2004; Cano Rodríguez et al., 2008; Karjalainen, 2011; Chu et al., 2013; Koren et al., 2014).

El estudio que aquí se presenta es de plena actualidad, ofreciendo un contenido de información muy valioso del que se desprenden implicaciones prácticas de interés para diferentes colectivos. En primer lugar, para los organismos reguladores en la Unión Europea, a efectos de evaluar la idoneidad de las medidas propuestas para el conjunto de Estados miembros. La elevación de los niveles para la exención de la obligación de auditoría con el ánimo de reducir las cargas administrativas de las pequeñas empresas es una medida que merece una mayor reflexión. En vista de los beneficios que la contratación del servicio reporta a las pymes, sobre todo en términos de gestión interna, podría resultar conveniente la revisión de tal iniciativa. En este sentido, este trabajo apoya la decisión del ICAC, en España, que ha optado por no adoptar, al menos por el momento, esta disposición de la Unión Europea. Además, se ofrece información relevante para las propias pymes, en especial para aquellas que no han contratado nunca el servicio de auditoría, ya que pueden ser desconocedoras de los beneficios que puede proporcionarles. Asimismo, este trabajo sirve de orientación a las sociedades de auditoría, ya que al conocer los aspectos que más valoran las pymes para contratar el servicio voluntariamente pueden diseñar programas de captación de clientes más adecuados.

Todo lo anterior debe interpretarse con las debidas cautelas, al existir algunas limitaciones. Se debe tener en cuenta que el ámbito geográfico del estudio se circunscribe al entorno español, con unas características particulares que pueden diferir de las de otros contextos. La medida de la probabilidad de optar por una auditoría voluntaria está basada en el comportamiento esperado de las empresas, y no en su decisión real. No ha sido posible obtener datos exactos del porcentaje de propiedad de las empresas analizadas y de los honorarios satisfechos por la auditoría, por lo que la definición de las variables relativas al carácter familiar y al precio puede influir en los resultados. Para la variable referente al carácter obligatorio o voluntario de la auditoría se utiliza un subrogado en función del tamaño de la empresa auditada, pudiendo existir alguna empresa cuya auditoría se considera voluntaria en este estudio que en realidad esté obligada a auditarse, como es el caso de que una minoría de socios lo encargue al registrador mercantil, lo dictamine un juez o bien la entidad forme parte de un grupo consolidado auditado. Por último, no se hace distinción entre las Big-4 y el resto de firmas de auditoría de ámbito internacional, de tal manera que podrían existir diferencias en la percepción de la calidad de estas y del resto de firmas de gran tamaño.

Finalmente, este trabajo plantea diferentes líneas futuras de investigación. En primer lugar, se podría ampliar el presente estudio, considerando la inclusión de otras variables de interés, tales como el nivel y tipo de formación de los directivos de las empresas y la duración del contrato con la sociedad de auditoría. Además, resultaría interesante consultar las decisiones reales de las empresas en otros Estados miembros de la Unión Europea donde ya se hayan adoptado los nuevos umbrales, analizando su motivación para continuar con la contratación voluntaria de la auditoría o bien para prescindir de este servicio. También se podría examinar en mayor profundidad la motivación de las pymes que ya contratan la auditoría de forma voluntaria, a fin de poder trasladar a otras que nunca se hayan auditado las ventajas o beneficios que este servicio puede aportarles. Asimismo, es necesario realizar análisis adicionales acerca de las posibles diferencias en las auditorías realizadas por firmas internacionales, diferenciando especialmente las Big-4, y por despachos de auditoría de menor dimensión, de tal manera que se obtenga evidencia complementaria sobre la calidad y la percepción de la relación coste-beneficio del servicio. Por último, se podría poner el foco en el estudio de la auditoría voluntaria desde la perspectiva de otros grupos de stakeholders, como las entidades financieras o las agencias de calificación crediticia.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Los autores agradecen la colaboración de la Cátedra Pyme de la Universidad de Cantabria (http://www.catedrapyme.es), que cuenta con el patrocinio del Banco Santander y de la Consejería de Economía, Hacienda y Empleo del Gobierno de Cantabria. Además, los autores agradecen los comentarios y observaciones realizados por los revisores anónimos de la revista, que sin duda han contribuido a la mejora sustancial de este artículo.