Las estadísticas de búsquedas en internet constituyen una herramienta que cada vez tiene más peso en la investigación de las ciencias sociales. En este artículo proponemos utilizar las estadísticas de búsquedas en internet, obtenidas a través de la herramienta Google Insights, como indicador del estado de confianza o aversión al riesgo de los inversores. Con esta información elaboramos un índice de aversión al riesgo (IAR) a partir del volumen de búsquedas realizadas en Google sobre ciertos términos económicos o financieros que se correlacionan negativamente con la evolución de los mercados. En este artículo demostramos empíricamente a través de un modelo econométrico que las estadísticas de búsquedas en Google aportan información relevante sobre la evolución de los mercados financieros y que el IAR aporta señales de inversión con capacidad predictiva sobre la evolución de los principales índices bursátiles europeos, observándose rentabilidades esperadas negativas si el IAR se incrementa y positivas en caso contrario.

Internet searches statistics is a tool that is becoming more important in social science research. We propose to use the Internet search statistics, obtained through Google Insights, as an indicator of confidence or risk aversion of investors. Using this information we developed a Risk Aversion Index (RAI) from the volume of searches done on Google over certain economic or financial terms that are negatively correlated with the market trends. In this paper we show empirically through an econometric model that Google search statistics provide important information on the evolution of financial markets and the RAI provides investment signals with predictive power over the evolution of the main European stock index giving negative returns if the RAI increases and positive otherwise.

El análisis bursátil ha buscado desde hace años señales que nos indiquen si una compra o venta de acciones puede ser rentable. Este análisis se ha desarrollado principalmente bajo 2 enfoques: el análisis fundamental y el análisis técnico (Rojo y López, 2004). El segundo es cuestionado por ser «poco científico», mientras que el primero es cuestionado porque se aprecia que los precios objetivos siguen a los precios del mercado, y no al revés. En cualquier caso, ambos análisis se fundamentan en las expectativas sobre la evolución futura de los valores, expectativas que cada analista elabora basándose en su formación, experiencia e intuición. Esta construcción de expectativas y toma de decisiones está condicionada por factores que en ocasiones trascienden del ámbito económico o financiero, llegando al plano anímico o personal.

El objetivo de este estudio es, a partir de un modelo de regresión lineal multivariable, identificar una medida del interés o la preocupación de los inversores por determinados temas relacionados con la economía y las finanzas, y utilizar dicha métrica para construir un índice de aversión al riesgo en el cual apoyarnos para la toma de decisiones de inversión asumiendo que menor (mayor) aversión al riesgo se corresponderá con mercados alcistas (bajistas). Este análisis se realizará bajo un modelo de simulación de hipotéticas señales de inversión a lo largo de la muestra analizada.

1.1La influencia del estado de ánimo en las decisiones de inversiónHarding y He (2011) analizaron si el estado de ánimo de los inversores afecta a las decisiones de inversión, realizando un ejercicio experimental. En dicho ejercicio los participantes fueron asignados al azar en 3 grupos a los que se les entregaban documentos que podrían inducir cambios en su estado de ánimo. Después de la manipulación del estado de ánimo, los participantes realizaron 3 operaciones de inversión. Los resultados basados en las operaciones realizadas ponen de manifiesto que los inversores inducidos en un estado de ánimo positivo muestran cada vez menos aversión al riesgo que los inversores inducidos en un estado de ánimo negativo. La evidencia encontrada por estos autores muestra que los cambios en el estado de ánimo de los inversores causan cambios en su aversión al riesgo, y por lo tanto en sus decisiones de inversión. Estos resultados establecen una relación causal desde el estado de ánimo de los inversores hacia el rendimiento de las acciones.

El estado de ánimo de los inversores puede estar afectado por múltiples motivos. Así, Bouman y Jacobsen (2002) analizan para 37 países los rendimientos obtenidos en el periodo mayo-octubre en comparación con los rendimientos conseguidos en el resto del año. En su análisis observan que el efecto «vender en mayo» está presente en 36 de los 37 países analizados. Los autores justifican esta anomalía al identificar una relación positiva y significativa entre la duración y el momento de las vacaciones, y el impacto de estas en la actividad inversora. Al igual que el efecto «vender en mayo», hay otros patrones estacionales frecuentemente reconocidos, como el «efecto enero» (Seyhun, 1988; Kim, 2006), que consiste en la evidencia de que según el comportamiento de la bolsa en el mes de enero así se comportará el resto del año basándose en ciertos factores, como factores legales (en diciembre se suelen hacer las mayores aportaciones a planes de pensiones), las fiestas de fin de año (se acortan las sesiones y se posponen muchas decisiones de inversión para el año siguiente), factores psicológicos (efectuar una inversión en enero permite tener todo el año por delante para enmendar errores si va mal) o factores presupuestarios (las tesorerías de los bancos dan dinero a sus traders para que inviertan y el contador se pone a cero en enero).Pero no solo las vacaciones tienen efecto sobre los mercados, y varios artículos han demostrado que los resultados deportivos también influyen en el estado de ánimo y, por tanto, en las decisiones de inversión. Edmans, García y Norli (2007) identificaban que el cambio en el estado de ánimo provocado por resultados deportivos en fútbol, cricket, rugby y baloncesto tenía una fuerte conexión con ciertas anomalías en el rendimiento de los mercados. Chang, Chen, Chou y Lin (2012) estudiaron cómo afectaban los resultados de los equipos de fútbol americano de la NFL a los rendimientos en el NASDAQ de las empresas localizadas en áreas geográficas cercanas a la ciudad del equipo, observando que tras una derrota los rendimientos esperados son menores y que el efecto es más sensible dependiendo de lo importante o inesperada que sea la derrota. Mishra y Smyth (2010) estudiaron el efecto de los partidos de los equipos indios de cricket sobre el mercado de valores indio, concluyendo que las victorias no tienen relevancia estadística, mientras que las derrotas generan movimientos significativos negativos. Berument, Ceylan y Gozpinar (2006) realizaron un estudio similar para los principales equipos de la liga turca, concluyendo que las victorias del Besiktas en la Liga de Campeones provocaban incrementos en rendimiento esperado de la Bolsa turca. En esta misma línea, Gómez y Prado (2012) estudiaron la rentabilidad esperada del Ibex 35 en la sesión bursátil siguiente a un partido de la selección española de fútbol, demostrando que tras una derrota la rentabilidad esperada es negativa, mientras que es positiva en caso contrario.Si seguimos profundizando en la materia, encontramos que se han intentado ligar los sucesos bursátiles con hechos astrológicos. Zheng, Yuan y Zhu (2001), al investigar la relación entre las fases lunares y el rendimiento de los mercados financieros en 48 países distintos, encontraron que los rendimientos son menores en los días cercanos a la luna llena que los experimentados en los días cercanos a la luna nueva, en una magnitud que oscila entre el 3 y el 5% anual.

1.2La medición del estado de ánimoSi concluimos que el estado de ánimo de los inversores afecta a los mercados financieros, el reto que surge es cómo medir ese estado de ánimo y relacionarlo con los mercados. Darling (1955) proponía medir la confianza en «los negocios» y su relación con los precios del mercado de valores utilizando la relación entre dividendos y beneficios, mientras que Lemmon y Portniaguina (2006) realizaron estudios similares utilizando series temporales procedentes de las encuestas de confianza del consumidor, como medida del optimismo de los inversores. Utilizando los resultados de esta encuesta como variable explicativa, Lemmon y Portniaguina (2006) encuentran evidencias empíricas de que se puede predecir la evolución de las cotizaciones de valores de pequeña y mediana capitalización, así como de valores de baja participación institucional.

Con el desarrollo de la tecnología y el boom de las redes sociales experimentado en la segunda década del sigloxxi están surgiendo aproximaciones alternativas al uso de encuestas, que se manifiestan en nuevas técnicas y experimentos para estudiar y evaluar el estado de ánimo de los inversores.

El R-Word Index del semanario The Economist mide el número de artículos publicados en periódicos como Financial Times o The Wall Street Journal en los que se utiliza la palabra «recesión». Gerow y Keane (2011) estudian la relación entre la frecuencia de uso de diferentes palabras y la evolución de los mercados. Estos autores proponen que cambios en la distribución de la frecuencia en la que se usan determinadas palabras en prensa reflejan los movimientos del mercado de valores. Bollen, Mao y Zeng (2010) manifiestan que este principio es el seguido por los gestores del fondo de inversión Derwent Absolute Return Fund Ltd. para establecer sus decisiones de inversión.

Otra herramienta que está cobrando especial interés en la investigación relacionada con las ciencias sociales es Google Insights o Google Trends y las estadísticas de búsquedas en internet que facilita. Gómez y Prado (2012) elaboran un modelo en el que la evolución de los índices bursátiles queda explicada por el estado de ánimo de los inversores, considerando este estado de ánimo según las estadísticas de búsquedas en Google de determinados términos relacionados con los mercados financieros. A partir de una muestra de datos semanales que abarca desde enero de 2006 hasta diciembre de 2010, el modelo estimado presenta una elevada capacidad explicativa según los coeficientes de determinación obtenidos, y se aprecia que búsquedas de términos pesimistas como «economic crisis» o «bear market» son altamente significativos y presentan una relación negativa con respecto a la evolución del mercado.

Otros trabajos publicados también utilizan la información de Google Insights para explicar la evolución de los mercados financieros; por ejemplo, la demanda y la volatilidad de grandes valores cotizados en el NYSE y en el NASDAQ (Vlastakis y Markellos, 2012), mientras que Smith (2012) la utiliza para explicar la volatilidad del mercado de divisas. Rose y Spiegel (2012) utilizan la información de Google Insights para explicar la iliquidez del dólar durante la crisis financiera.

En un plano económico no estrictamente financiero, Askitas y Zimmermann (2009) demostraron la fuerte correlación de búsquedas de términos en alemán como «oficina de desempleo» o «tasa de desempleo» con la evolución del mercado laboral alemán, estudio similar al de McLaren y Shanbhidge (2011), que en el ámbito del mercado británico usaron el volumen de estadísticas de Google para explicar la evolución del mercado laboral e inmobiliario.

1.3Capacidad predictiva de las estadísticas de búsquedas en GoogleTeniendo en cuenta los antecedentes del estudio descrito, podemos asumir que las decisiones de inversión están basadas en las expectativas futuras de los inversores, y que estas expectativas están condicionadas por el estado de ánimo de los inversores, que les hace ser más o menos aversos al riesgo. El problema al que nos enfrentamos es cómo medir este estado de ánimo de los inversores y, por lo tanto, su grado de aversión al riesgo.

Hemos visto que Lemmon y Portniaguina (2006) demostraron que las encuestas de confianza del consumidor tenían capacidad predictiva; sin embargo, el desarrollo tecnológico y de internet, así como los hábitos de sus usuarios, están provocando que surja una herramienta con mayor potencia. Las estadísticas de búsquedas en internet que algunas herramientas de búsqueda como Google ofrecen de forma gratuita1 presentan ciertas ventajas sobre las encuestas ya que son gratuitas, están a un clic del usuario, se pueden obtener directamente en formato electrónico —lo que facilita su tratamiento—, son personalizables por categoría, periodo e incluso zona geográfica, y apenas presentan desfase de tiempo al estar disponibles on-line.

Como muestra de su capacidad predictiva, a partir de las últimas elecciones generales de Estados Unidos las estadísticas de búsquedas en Google están siendo usadas como indicadores de quién ganará las elecciones con al menos la misma precisión que las encuestas pero con las ventajas anteriormente descritas2.

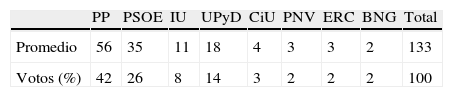

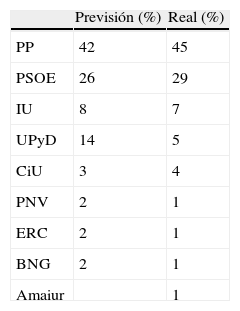

A modo ilustrativo de esta capacidad predictiva, en las pasadas elecciones generales españolas del 20 de noviembre de 2011 hicimos un simple ejercicio descargando las estadísticas de búsquedas de las siglas de los partidos políticos con representación en el Congreso, restringiendo la zona al periodo de la campaña electoral y a la zona geográfica de España. Los promedios de los índices de búsquedas realizadas se recogen en la tabla 1, y sobre ese promedio efectuamos una simple regla de tres para calcular el porcentaje de los votos que recibiría cada partido.

El ejercicio lo hicimos en la jornada de reflexión y no nos llevó más de 5min, fue gratuito y la verdad es que, a excepción de UPyD, que generó más interés que votos, poco nos equivocamos, como se puede observar en la tabla 2. Graefe y Armstrong (2010) o Lui, Metaxas y Mustafaraj (2011) han publicado artículos que abundan en la utilidad de Google Insights a la hora de predecir resultados electorales.

La capacidad predictiva de las estadísticas de búsqueda de Google también ha sido contrastada en otros ámbitos diferentes de la política. Así, Choi y Varian (2009, 2012) utilizaron la información de Google Insights para crear un modelo de predicción a corto plazo de diversos indicadores económicos como las ventas de automóviles, los niveles de desempleo o los principales destinos de viajes, o para predecir el estado de confianza del consumidor.

2Capacidad explicativa de las estadísticas de búsquedas de Google2.1Hipótesis y metodologíaTeniendo en cuenta la potencia de las estadísticas de búsquedas en Google, que empiezan a tener relevancia en el entorno académico, en este artículo proponemos utilizar como indicador del estado de confianza de los inversores y de su nivel de aversión al riesgo, en lugar de encuestas, el volumen de búsquedas realizadas en Google sobre ciertos términos económicos o financieros. Asumimos que, con el desarrollo de internet, cada vez que tenemos interés por un tema concreto lo primero que hacemos es una búsqueda del mismo y consultar dónde nos lleva esta búsqueda. Debe tenerse en consideración que Google es el buscador mayoritario de internet, con más del 80% de las búsquedas totales realizadas en la red. Google registra las búsquedas realizadas por los usuarios de internet, las monitoriza y pone las estadísticas a disposición de los usuarios para su consulta.

La hipótesis a contrastar será conocer si las estadísticas de búsquedas en Google aportan información relevante sobre la evolución de los mercados financieros. Para ello proponemos un modelo de regresión lineal en el que:

- •

La variable endógena será la evolución del Eurostoxx 50, representativo de la evolución de la bolsa en la zona europea.

- •

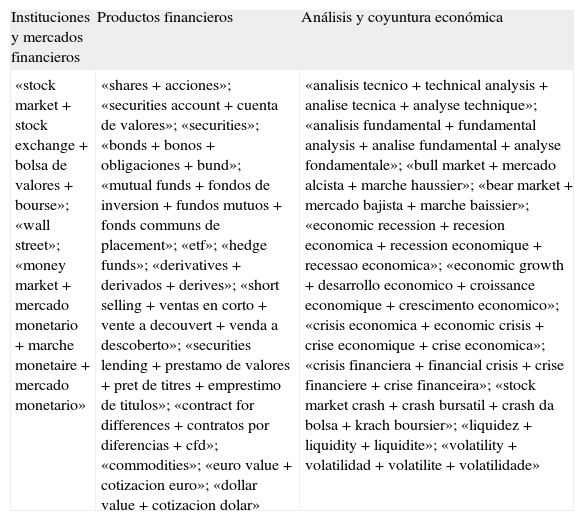

Las variables exógenas serán las estadísticas de búsquedas en Google de términos en inglés, español, francés y portugués asociados a diferentes áreas, como se resume en la tabla 3.

Tabla 3.Términos estudiados

Instituciones y mercados financieros Productos financieros Análisis y coyuntura económica «stock market + stock exchange + bolsa de valores + bourse»; «wall street»; «money market + mercado monetario + marche monetaire + mercado monetario» «shares + acciones»; «securities account + cuenta de valores»; «securities»; «bonds + bonos + obligaciones + bund»; «mutual funds + fondos de inversion + fundos mutuos + fonds communs de placement»; «etf»; «hedge funds»; «derivatives + derivados + derives»; «short selling + ventas en corto + vente a decouvert + venda a descoberto»; «securities lending + prestamo de valores + pret de titres + emprestimo de titulos»; «contract for differences + contratos por diferencias + cfd»; «commodities»; «euro value + cotizacion euro»; «dollar value + cotizacion dolar» «analisis tecnico + technical analysis + analise tecnica + analyse technique»; «analisis fundamental + fundamental analysis + analise fundamental + analyse fondamentale»; «bull market + mercado alcista + marche haussier»; «bear market + mercado bajista + marche baissier»; «economic recession + recesion economica + recession economique + recessao economica»; «economic growth + desarrollo economico + croissance economique + crescimento economico»; «crisis economica + economic crisis + crise economique + crise economica»; «crisis financiera + financial crisis + crise financiere + crise financeira»; «stock market crash + crash bursatil + crash da bolsa + krach boursier»; «liquidez + liquidity + liquidite»; «volatility + volatilidad + volatilite + volatilidade»

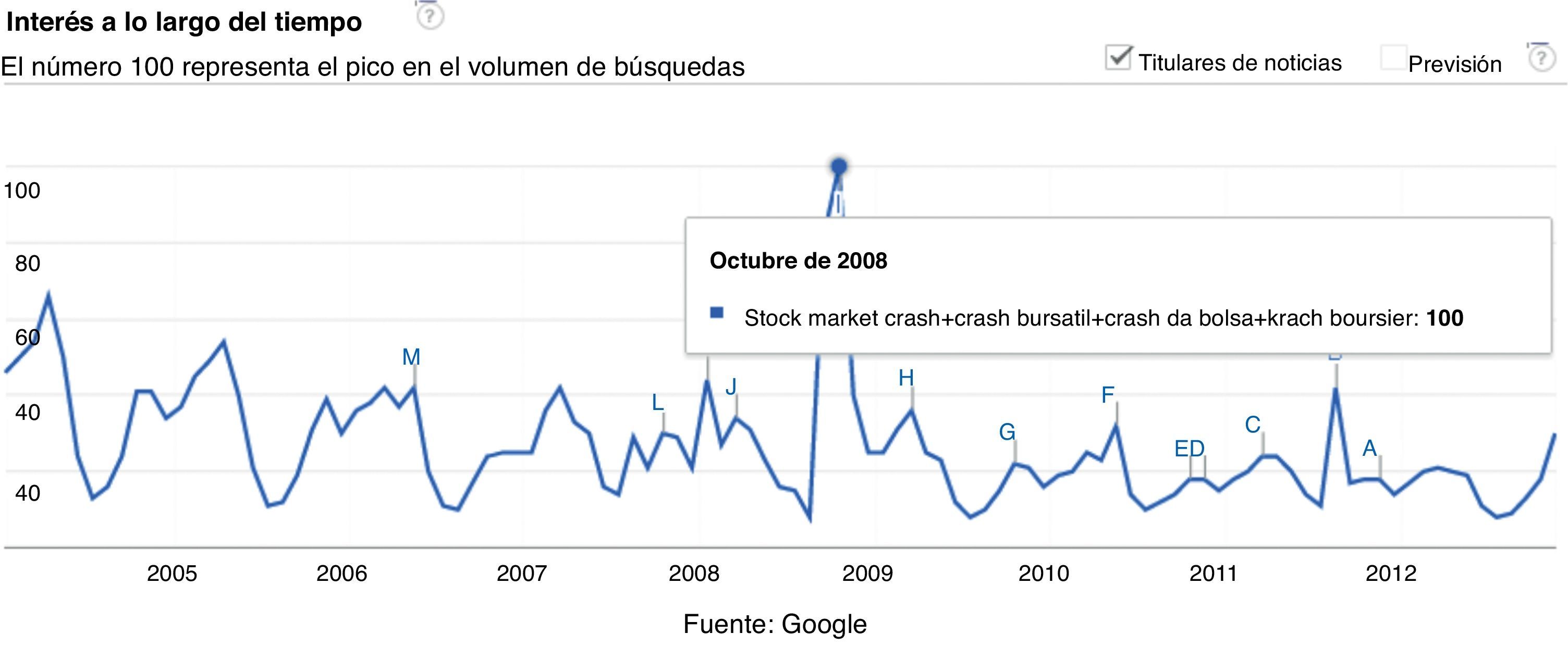

Las series temporales de los términos que forman la relación anterior y que han sido consideradas para el análisis fueron sometidas previamente a un análisis gráfico, considerándose objeto de estudio solamente aquellos términos para los cuales sus búsquedas fueron máximas o mínimas en momentos coincidentes con algún evento económico o financiero relevante. Por ejemplo, en la figura 1 se muestra la serie histórica de las búsquedas de «stock market crash+crash bursátil+crash da bolsa+krach boursier», observándose que tiene su máximo en octubre de 2008, coincidiendo con las violentas caídas de todas las bolsas mundiales a raíz de la quiebra de Lehman Brothers.

Según el trabajo de George Weber en 19973, el inglés, el español, el francés y el portugués son, en líneas generales, los 4 idiomas con mayor número de hablantes como primera y segunda lengua del mundo occidental (tabla 4), por lo que consideramos que las estadísticas de búsquedas de Google realizadas con términos de esos 4 idiomas será una muestra muy representativa del interés de la población occidental sobre dichos temas. La regresión se realiza entre índices y variables exógenas en un mismo período con el objetivo de identificar la capacidad explicativa del modelo, y entre índices y variables exógenas con un retardo para valorar la capacidad del mismo a la hora de hacer pronósticos.

Idiomas por número de hablantes

| 1. Chino mandarín | 1.120 millones |

| 2. Inglés | 480 millones |

| 3. Español | 320 millones |

| 4. Ruso | 285 millones |

| 5. Francés | 265 millones |

| 6. Hindi/Urdu | 250 millones |

| 7. Árabe | 221 millones |

| 8. Portugués | 188 millones |

| 9. Bengalí | 185 millones |

| 10. Japonés | 133 millones |

| 11. Alemán | 109 millones |

Google ofrece los datos de sus estadísticas de búsqueda con frecuencia semanal, y el dato es representativo de las búsquedas realizadas de domingo a sábado siguiente. Para homogeneizar los períodos analizados tomamos las cotizaciones de los índices analizados al cierre de dicha semana, es decir, el cierre de cada viernes (siempre que este no sea festivo). Disponemos de una muestra de datos de frecuencia semanal que comienza en enero de 2004 y finaliza en febrero de 2012. Contamos por tanto con 430 observaciones. Creemos que la muestra utilizada puede ser representativa por los siguientes motivos:

- •

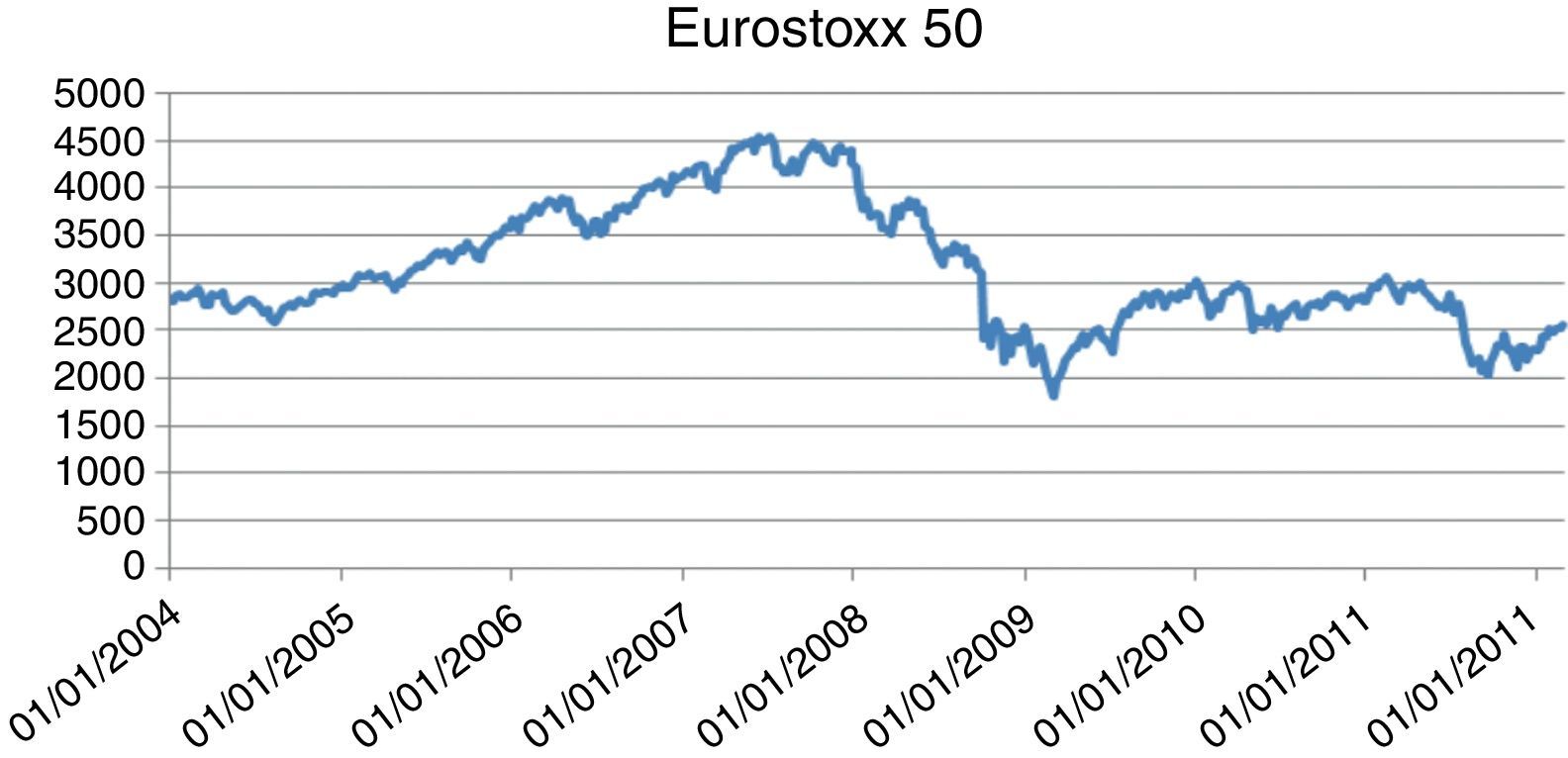

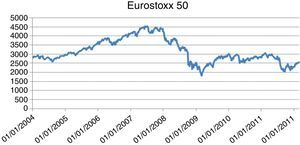

Contexto económico de la muestra. En el periodo analizado tenemos una primera fase alcista desde enero de 2004 hasta finales de 2007, a la que sigue una fuerte fase bajista en el año 2008, con su recuperación posterior. El último tramo de la muestra, caracterizado por lo indeciso de las tendencias, podemos calificarlo como de mercado horizontal aunque con reservas (fig. 2). Consideramos que esta diversidad de entornos enriquece los resultados que se generarán.

- •

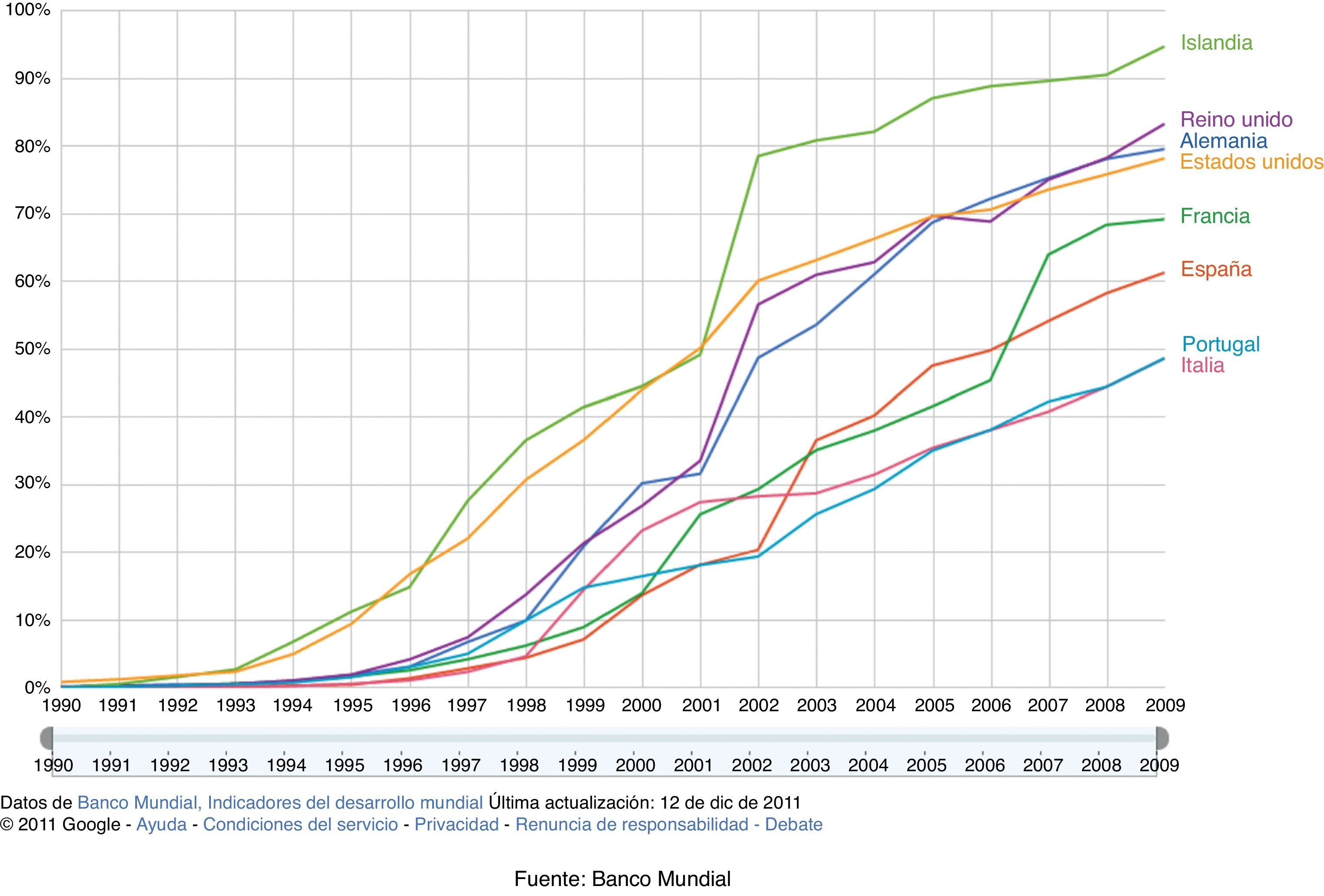

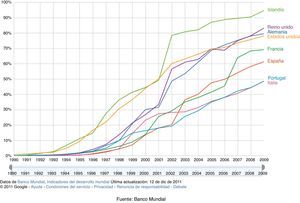

Uso de internet. El grado de acceso a internet ha crecido exponencialmente en los países de nuestro entorno, donde aproximadamente el 70% de la población tiene acceso a internet, llegándose incluso al 94% en países como Islandia, y su crecimiento se ha estabilizado a partir de 2004 (fig. 3).

Las estadísticas de búsquedas en Google se han descargado directamente de la página de Google, estadísticas de búsqueda. Las cotizaciones de Eurostoxx proceden de Six Telekurs y han sido descargadas de la página Yahoo Finance (http://es.finance.yahoo.com/).

2.3ResultadosLas regresiones realizadas se han calculado utilizando el software econométrico gretl 1.9.5cvs. En la tabla 5 puede observarse el resultado de la regresión de las cotizaciones del Eurostoxx contra las estadísticas de búsquedas enumeradas anteriormente.

Evolución de Eurostoxx en función de estadísticas de Google

| Modelo 1. MCO, usando las observaciones 2004/01/16-2012/03/02 (T = 425) | ||||

| Variable dependiente: Eurostoxx | ||||

| Coeficiente | Desv. típica | Estadístico t | p | |

| const | 2.747,64 | 206,759 | 13,29 | 1,48e-033*** |

| AnalisisFundame | 0,0846509 | 1,27512 | 0,06639 | 0,9471 |

| AnalisisTecnico | –4,59844 | 2,66748 | –1,724 | 0,0855* |

| Bull | 1,08576 | 1,44286 | 0,7525 | 0,4522 |

| Bear | –7,56492 | 1,72225 | –4,392 | 1,44e-05*** |

| CrecimientoEcon | –6,19893 | 2,30839 | –2,685 | 0,0076*** |

| Recesion | –2,75964 | 1,61761 | –1,706 | 0,0888* |

| CrisisEconomica | –22,0453 | 3,45909 | –6,373 | 5,18e-010*** |

| CrisisFinancier | –0,0614007 | 4,48587 | –0,01369 | 0,9891 |

| Crash | –11,9147 | 2,83309 | –4,206 | 3,23e-05*** |

| Liquidez | 12,2987 | 2,62840 | 4,679 | 3,97e-06*** |

| Volatilidad | 3,54373 | 2,43351 | 1,456 | 0,1461 |

| Dinero | 7,67105 | 3,68115 | 2,084 | 0,0378** |

| Bonos | –4,88758 | 2,59724 | –1,882 | 0,0606* |

| Commodities | –5,27164 | 2,17531 | –2,423 | 0,0158** |

| Derivados | 12,1363 | 2,23337 | 5,434 | 9,67e-08*** |

| CFD | –5,05444 | 2,70874 | –1,866 | 0,0628* |

| Dollar | –20,8553 | 2,47708 | –8,419 | 7,11e-016*** |

| Euro | –0,538891 | 1,47389 | –0,3656 | 0,7148 |

| Fondos | 21,4928 | 2,17776 | 9,869 | 1,12e-020*** |

| HedgeFund | 12,4706 | 1,47853 | 8,434 | 6,38e-016*** |

| ETF | 11,4811 | 1,44143 | 7,965 | 1,79e-014*** |

| Valores | –31,6860 | 3,27959 | –9,662 | 5,85e-020*** |

| CuentaValores | –0,587850 | 0,563181 | –1,044 | 0,2972 |

| PrestamoValores | 0,723329 | 1,15540 | 0,6260 | 0,5316 |

| Acciones | 9,31331 | 3,04383 | 3,060 | 0,0024*** |

| VentaCorto | –2,25701 | 1,24690 | –1,810 | 0,0710* |

| Indice | –1,58071 | 1,62084 | –0,9752 | 0,3300 |

| MercadoValores | 11,4991 | 4,67402 | 2,460 | 0,0143** |

| MercadoMonetari | 10,5225 | 3,03343 | 3,469 | 0,0006*** |

| WallStreet | –7,38777 | 1,34219 | –5,504 | 6,69e-08*** |

| Media de la vble. dep. | 3.155,229 | D.T. de la vble. dep. | 651,3743 |

| Suma de cuad. residuos | 16.627.497 | D.T. de la regresión | 205,4307 |

| R-cuadrado | 0,907573 | R-cuadrado corregido | 0,900535 |

| F(30, 394) | 128,9605 | Valor p (de F) | 1,2e-183 |

| Log-verosimilitud | –2.850,126 | Criterio de Akaike | 5.762,251 |

| Criterio de Schwarz | 5.887,866 | Crit. de Hannan-Quinn | 5.811,876 |

| rho | 0,507220 | Durbin-Watson | 0,984631 |

Fuente: elaboración propia.

Las estadísticas de búsquedas en Google que han resultado significativas (y por tanto asumimos que tienen capacidad explicativa sobre la evolución del índice correspondiente) están marcadas con un asterisco cuando el contraste se realiza en un intervalo de confianza del 90%, con 2 asteriscos si es del 95%, y con 3 asteriscos si es del 99%.

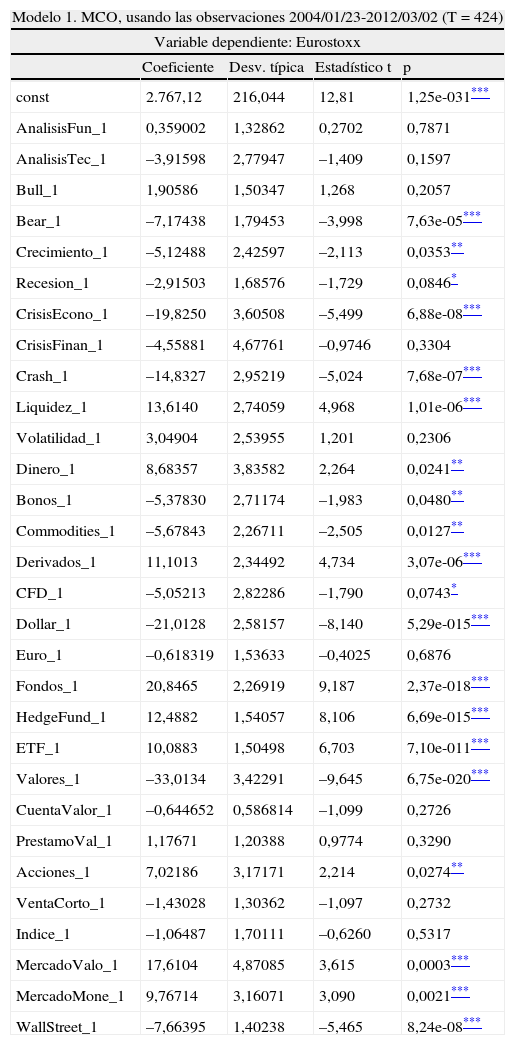

Para valorar su capacidad predicativa realizamos la misma regresión, pero en este caso contra un retardo en las variables explicativas (tabla 6).

Evolución de Eurostoxx en función de estadísticas de Google retardadas

| Modelo 1. MCO, usando las observaciones 2004/01/23-2012/03/02 (T = 424) | ||||

| Variable dependiente: Eurostoxx | ||||

| Coeficiente | Desv. típica | Estadístico t | p | |

| const | 2.767,12 | 216,044 | 12,81 | 1,25e-031*** |

| AnalisisFun_1 | 0,359002 | 1,32862 | 0,2702 | 0,7871 |

| AnalisisTec_1 | –3,91598 | 2,77947 | –1,409 | 0,1597 |

| Bull_1 | 1,90586 | 1,50347 | 1,268 | 0,2057 |

| Bear_1 | –7,17438 | 1,79453 | –3,998 | 7,63e-05*** |

| Crecimiento_1 | –5,12488 | 2,42597 | –2,113 | 0,0353** |

| Recesion_1 | –2,91503 | 1,68576 | –1,729 | 0,0846* |

| CrisisEcono_1 | –19,8250 | 3,60508 | –5,499 | 6,88e-08*** |

| CrisisFinan_1 | –4,55881 | 4,67761 | –0,9746 | 0,3304 |

| Crash_1 | –14,8327 | 2,95219 | –5,024 | 7,68e-07*** |

| Liquidez_1 | 13,6140 | 2,74059 | 4,968 | 1,01e-06*** |

| Volatilidad_1 | 3,04904 | 2,53955 | 1,201 | 0,2306 |

| Dinero_1 | 8,68357 | 3,83582 | 2,264 | 0,0241** |

| Bonos_1 | –5,37830 | 2,71174 | –1,983 | 0,0480** |

| Commodities_1 | –5,67843 | 2,26711 | –2,505 | 0,0127** |

| Derivados_1 | 11,1013 | 2,34492 | 4,734 | 3,07e-06*** |

| CFD_1 | –5,05213 | 2,82286 | –1,790 | 0,0743* |

| Dollar_1 | –21,0128 | 2,58157 | –8,140 | 5,29e-015*** |

| Euro_1 | –0,618319 | 1,53633 | –0,4025 | 0,6876 |

| Fondos_1 | 20,8465 | 2,26919 | 9,187 | 2,37e-018*** |

| HedgeFund_1 | 12,4882 | 1,54057 | 8,106 | 6,69e-015*** |

| ETF_1 | 10,0883 | 1,50498 | 6,703 | 7,10e-011*** |

| Valores_1 | –33,0134 | 3,42291 | –9,645 | 6,75e-020*** |

| CuentaValor_1 | –0,644652 | 0,586814 | –1,099 | 0,2726 |

| PrestamoVal_1 | 1,17671 | 1,20388 | 0,9774 | 0,3290 |

| Acciones_1 | 7,02186 | 3,17171 | 2,214 | 0,0274** |

| VentaCorto_1 | –1,43028 | 1,30362 | –1,097 | 0,2732 |

| Indice_1 | –1,06487 | 1,70111 | –0,6260 | 0,5317 |

| MercadoValo_1 | 17,6104 | 4,87085 | 3,615 | 0,0003*** |

| MercadoMone_1 | 9,76714 | 3,16071 | 3,090 | 0,0021*** |

| WallStreet_1 | –7,66395 | 1,40238 | –5,465 | 8,24e-08*** |

| Media de la vble. dep. | 3.155,911 | D.T. de la vble. dep. | 651,9917 |

| Suma de cuad. residuos | 18.006.213 | D.T. de la regresión | 214,0498 |

| R-cuadrado | 0,899862 | R-cuadrado corregido | 0,892218 |

| F(30, 393) | 117,7198 | Valor p (de F) | 2,4e-176 |

| Log-verosimilitud | –2.860,807 | Criterio de Akaike | 5.783,613 |

| Criterio de Schwarz | 5.909,155 | Crit. de Hannan-Quinn | 5.833,214 |

| rho | 0,460211 | Durbin-Watson | 1,079154 |

Fuente: elaboración propia.

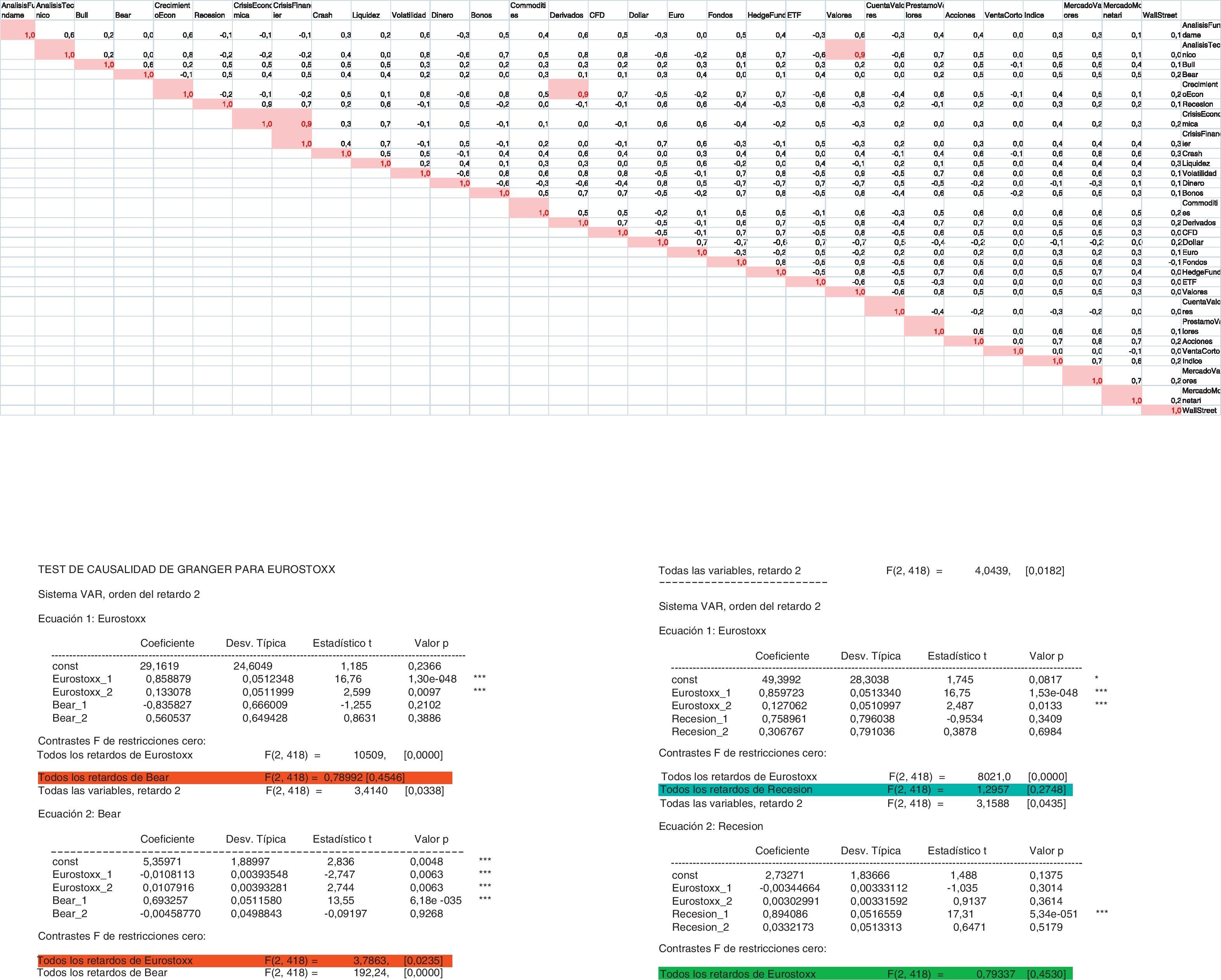

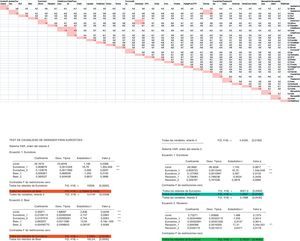

El grado de ajuste del modelo es elevado, alcanzando el 90% en ambas regresiones según su coeficiente de determinación y, a pesar de la multitud de variables explicativas utilizadas en la regresión, apenas existe multicolinealidad en el modelo ya que, como se puede observar en la tabla de correlaciones del anexo 1, solo tenemos un índice de correlación mayor a 0,9 en 3 de las 435 correlaciones resultantes, correspondientes a «crisis económica» vs «crisis financiera», «derivados» vs «crecimiento económico» y «valores» vs «análisis técnico».

Nuestras principales interpretaciones de los parámetros obtenidos en las regresiones anteriores son las siguientes:

- •

Productos financieros:

- ∘

Mayores búsquedas de términos como «dinero» o «money» son coherentes con un mercado alcista (subidas en el índice analizado).

- ∘

El incremento de búsquedas de términos como «acciones» o «shares» es indicativo de un mercado alcista y prevé subidas en los índices estudiados, mientras que un mayor interés por la venta en corto presenta signos negativos, lo que se correspondería con un mercado bajista.

- ∘

Un mayor interés por activos financieros alternativos a la inversión en renta variable como la renta fija (bonds) o los commodities anticipa un contexto bajista (parámetros negativos), mientras que un mayor interés por los derivados explica subidas en la renta variable (a pesar de que los derivados permiten posiciones cortas).

- ∘

Un mayor interés por fondos de inversión de cualquier tipo nos indica y anticipa un mercado alcista con subidas en los índices estudiados (a pesar de que los fondos de inversión cotizados (ETF) permiten instrumentar estrategias bajistas).

- ∘

Un mayor interés por el dólar presenta signos negativos, anticipando posiblemente la desinversión en Europa para invertir en otras plazas financieras denominadas en dólares, mientras que un mayor interés por el euro no es significativo.

- ∘

- •

Análisis y coyuntura económica:

- ∘

Un mayor interés por el análisis técnico presenta parámetros negativos, siendo coherente con caídas en los índices y anticipando un mercado bajista.

- ∘

Las búsquedas de «bull market» no resultan significativas (parámetro positivo), por lo que asumimos que apenas tiene capacidad explicativa, mientras que las búsquedas de «bear market» son significativas al 99% en ambas ocasiones y con parámetros negativos. Cuando los inversores muestran su aversión al riesgo incrementando su preocupación por un mercado bajista, se observan y prevén caídas en los índices estudiados.

- ∘

Las búsquedas de términos sobre la coyuntura económica (p.ej., «crisis económica») son significativas al 99% y tienen parámetros negativos. Cuando se incrementa la preocupación por la evolución de la economía a nivel macroeconómico las bolsas caen y prevén caídas en las bolsas, tanto para búsquedas de «crisis» como de «crecimiento».

- ∘

La preocupación por un crash bursátil es significativa al 99% y también tiene un efecto negativo.

- ∘

El interés por el nivel de liquidez es significativo al 99%, con un efecto positivo sobre la evolución de los índices estudiados, mientras que la volatilidad no se muestra significativa.

- ∘

En general, podemos extractar las siguientes ideas:

- •

El incremento de las búsquedas en internet de productos financieros o mercados alternativos a la renta variable europea nos indica mercados bajistas y prevé la caída del Eurostoxx.

- •

El incremento en el interés (o la preocupación) por la coyuntura económica nos indica mercados bajistas y prevé la caída del Eurostoxx.

A partir de los resultados de las regresiones anteriores, para valorar la capacidad explicativa y predictiva del modelo proponemos realizar un ejercicio de simulación. El ejercicio de simulación se desarrolla bajo la siguiente secuencia:

- 1.

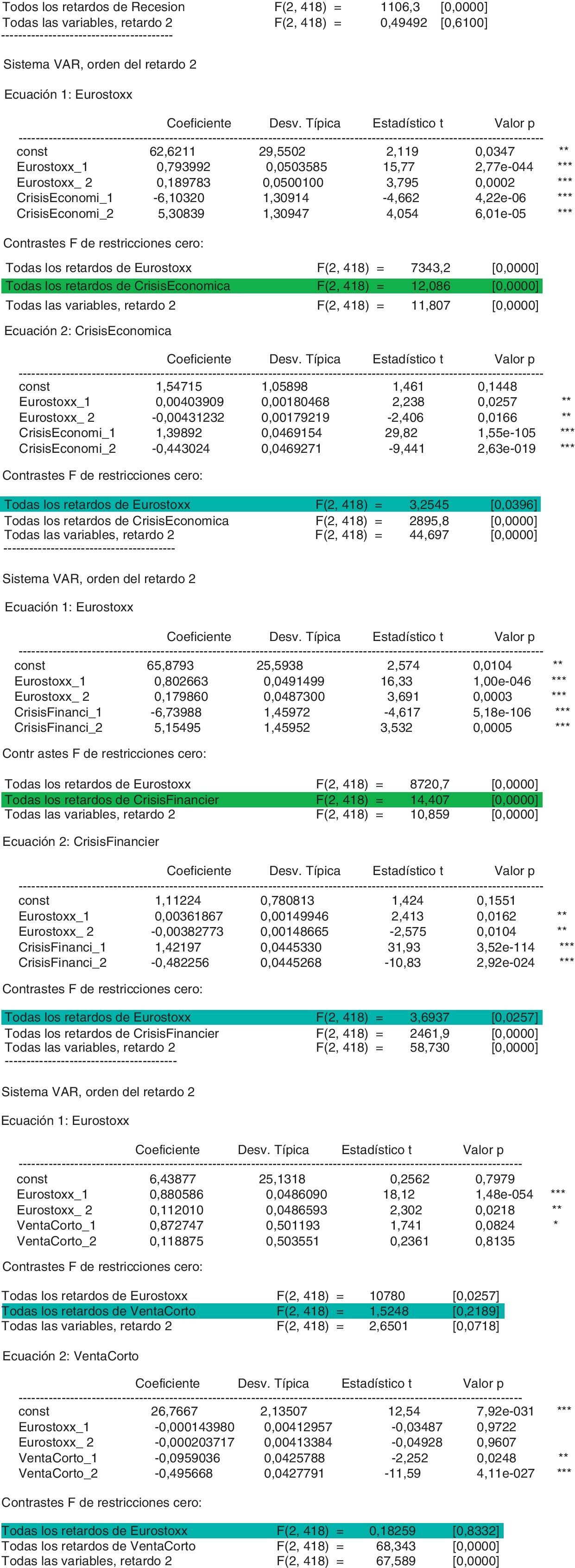

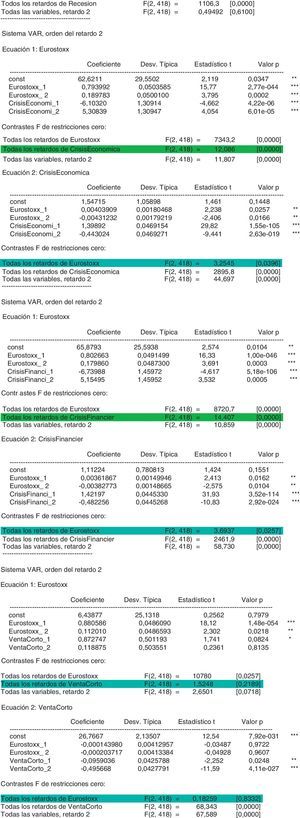

Descargamos las estadísticas de búsquedas en Google de los siguientes términos que han resultado significativos con parámetros negativos: bear market+mercado bajista+economic recession+recesion economica+crisis economica+economic crisis+crisis financiera+financial crisis+short selling+venta en corto. En general estas estadísticas de búsquedas en Google han demostrado ser causa en el sentido de Granger sobre los índices estudiados tal y como se recoge en el anexo 1, donde se aprecia que la capacidad explicativa sobre la variable endógena es mayor, atendiendo el estadístico F, cuando se incorpora la información de las variables exógenas, relación de causalidad que no se da en sentido contrario.

- 2.

Si las estadísticas de Google de las búsquedas anteriores aumentan debemos interpretarlo como un incremento en las malas expectativas de los inversores, y por tanto prevén una evolución bajista en los índices bursátiles de la zona de referencia. Sería por tanto una señal de venta. Si no hay variación, sería una señal neutra. Y si disminuyen, sería una señal de compra. Las señales serían más fuertes si el salto en las estadísticas es mayor. Consideramos por tanto que las estadísticas de búsqueda de estos términos constituyen un índice de aversión al riesgo (IAR) que tiene capacidad explicativa sobre la evolución de los mercados bursátiles europeos.

- 3.

Comparamos las señales emitidas por el IAR con la evolución de varios índices bursátiles, tanto en la misma semana como en la semana siguiente a la señal de compra o venta. Los índices estudiados son:

- ∘

Eurostoxx (sin limitar las estadísticas por zona geográfica).

- ∘

DAX (utilizamos el IAR extraído de estadísticas de búsquedas realizadas exclusivamente en la zona de Alemania).

- ∘

CAC 40 (IAR de Francia).

- ∘

FTSE (IAR del Reino Unido).

- ∘

Ibex 35 (IAR de España).

- ∘

Las hipótesis que queremos validar en este análisis, por tanto, son las siguientes:

- •

H1. La rentabilidad esperada en la semana en la que se observa una señal de compra (venta) de IAR es positiva (negativa).

- •

H2. La rentabilidad esperada en la semana siguiente a la que se observa una señal de compra (venta) de IAR es positiva (negativa), lo que nos daría la capacidad predictiva del IAR.

- •

H3. Señales de compra (venta) más fuertes provocadas por mayores variaciones en el IAR generan rentabilidades esperadas mayores (menores).

Trabajamos con una muestra de 450 observaciones de frecuencia semanal que abarca desde enero de 2004 hasta agosto de 2012. La fuente es la misma: el IAR se ha obtenido directamente de la página web de Google, mientras que las cotizaciones del Eurostoxx y el resto de índices europeos proceden de Six Telekurs y han sido descargadas de la página web de Yahoo Finance.

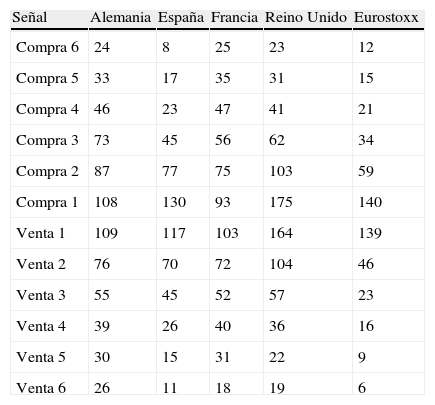

En la muestra estudiada encontramos 3.294 señales de compra o venta de distintos niveles de intensidad. Identificamos una señal de Compra1 (Venta1) cuando el IAR disminuye (aumenta) en un punto o más, es decir, una señal de intensidad baja, mientras que las señales de intensidad alta Compra6 (Venta6) se dan con disminuciones (incrementos) del IAR de 6puntos o más. La distribución de señales identificadas es la que se recoge en la tabla 7. Obviamente, se observa que el número de observaciones de las señales de mayor intensidad es menor, por lo que las rentabilidades estimadas para estas señales deben ser interpretadas con cautela.

Señales de índice de aversión al riesgo

| Señal | Alemania | España | Francia | Reino Unido | Eurostoxx |

| Compra 6 | 24 | 8 | 25 | 23 | 12 |

| Compra 5 | 33 | 17 | 35 | 31 | 15 |

| Compra 4 | 46 | 23 | 47 | 41 | 21 |

| Compra 3 | 73 | 45 | 56 | 62 | 34 |

| Compra 2 | 87 | 77 | 75 | 103 | 59 |

| Compra 1 | 108 | 130 | 93 | 175 | 140 |

| Venta 1 | 109 | 117 | 103 | 164 | 139 |

| Venta 2 | 76 | 70 | 72 | 104 | 46 |

| Venta 3 | 55 | 45 | 52 | 57 | 23 |

| Venta 4 | 39 | 26 | 40 | 36 | 16 |

| Venta 5 | 30 | 15 | 31 | 22 | 9 |

| Venta 6 | 26 | 11 | 18 | 19 | 6 |

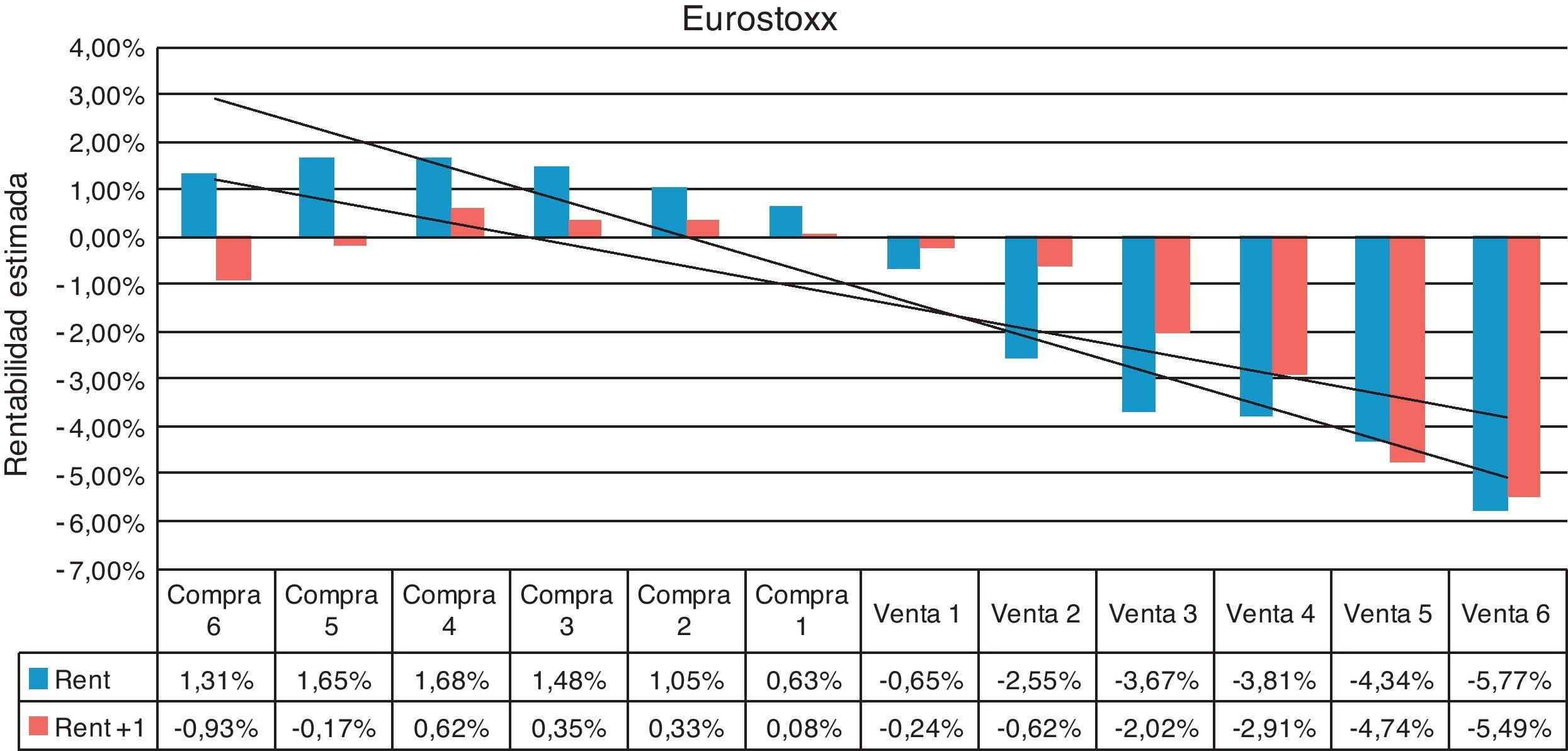

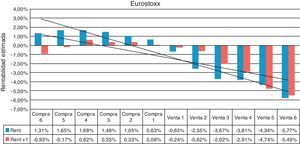

En la figura 4 observamos que el análisis realizado para el Eurostoxx valida la hipótesis H1 con rentabilidades estimadas positivas cuando se dan señales de compra, y que se valida la hipótesis H2 con capacidad predictiva del IAR excepto para las señales Compra6 y 5, que solo tienen 12 y 15 observaciones, respectivamente. También validamos la hipótesis H3, a excepción de nuevo de las rentabilidades estimadas de Compra6 y 5.

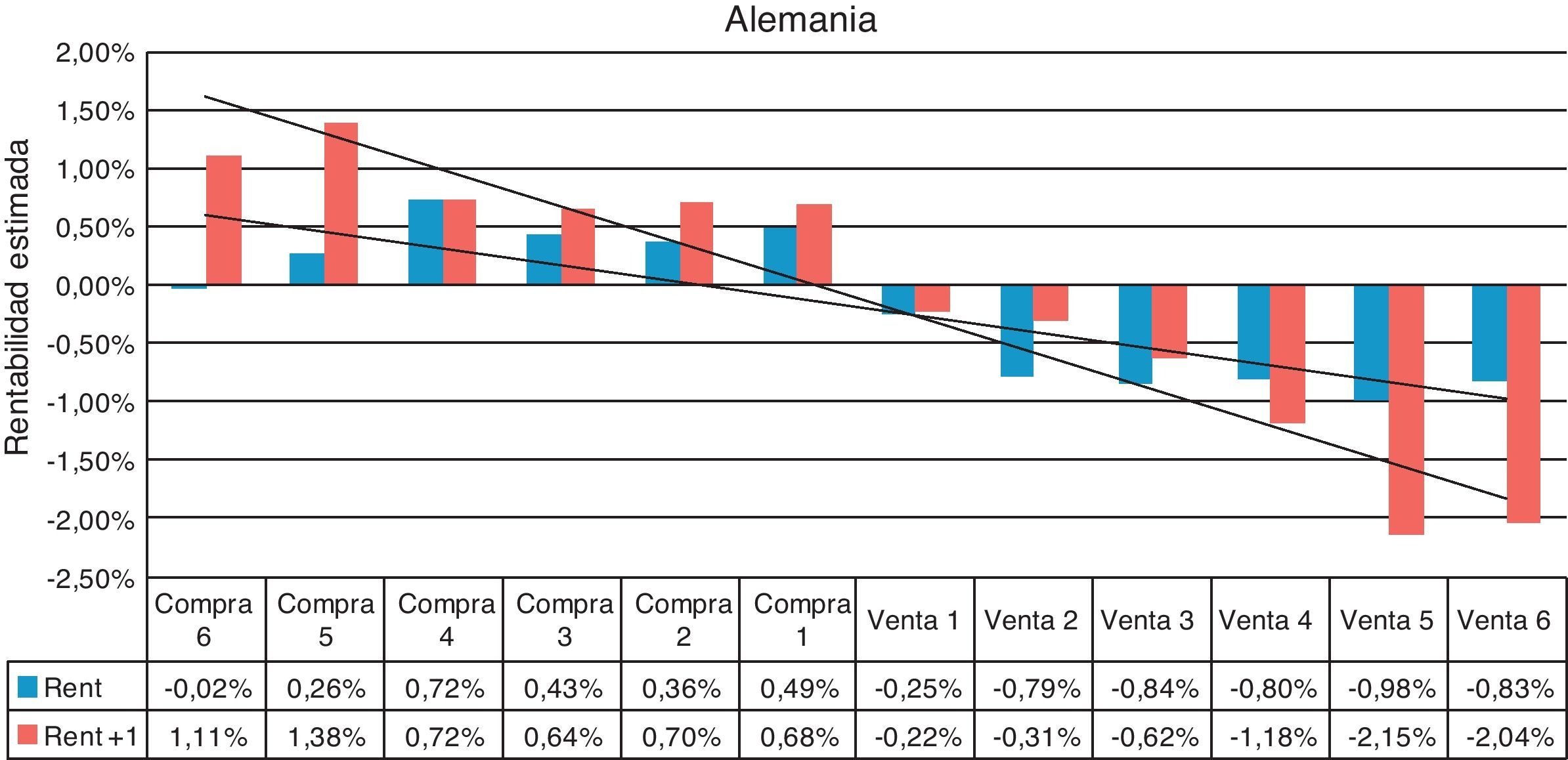

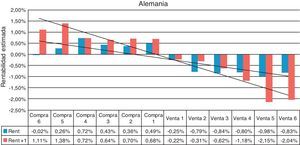

En el estudio del DAX con el IAR obtenido de búsquedas realizadas exclusivamente en la zona de Alemania (fig. 5) validamos de nuevo las hipótesis H1 y H2 (excepto para Compra6), observándose de nuevo de forma generalizada rentabilidades esperadas mayores (menores) con señales de compra (venta) más intensas (H3).

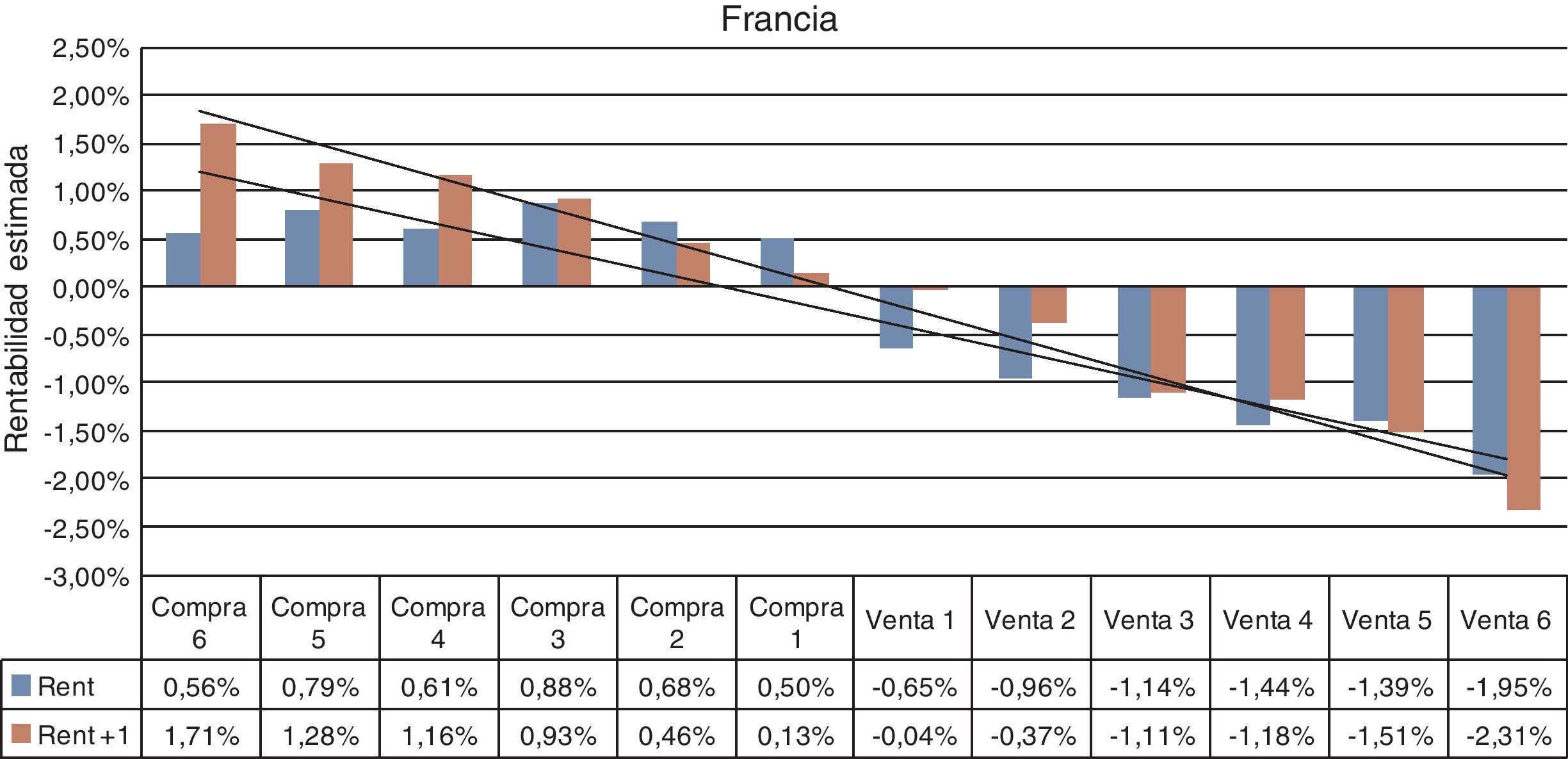

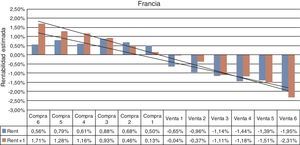

En la figura 6 tenemos los resultados del estudio del IAR de Francia sobre el CAC, donde observamos que se validan por completo las hipótesis H1 y H2, así como una clara tendencia generalizada que valida H3.

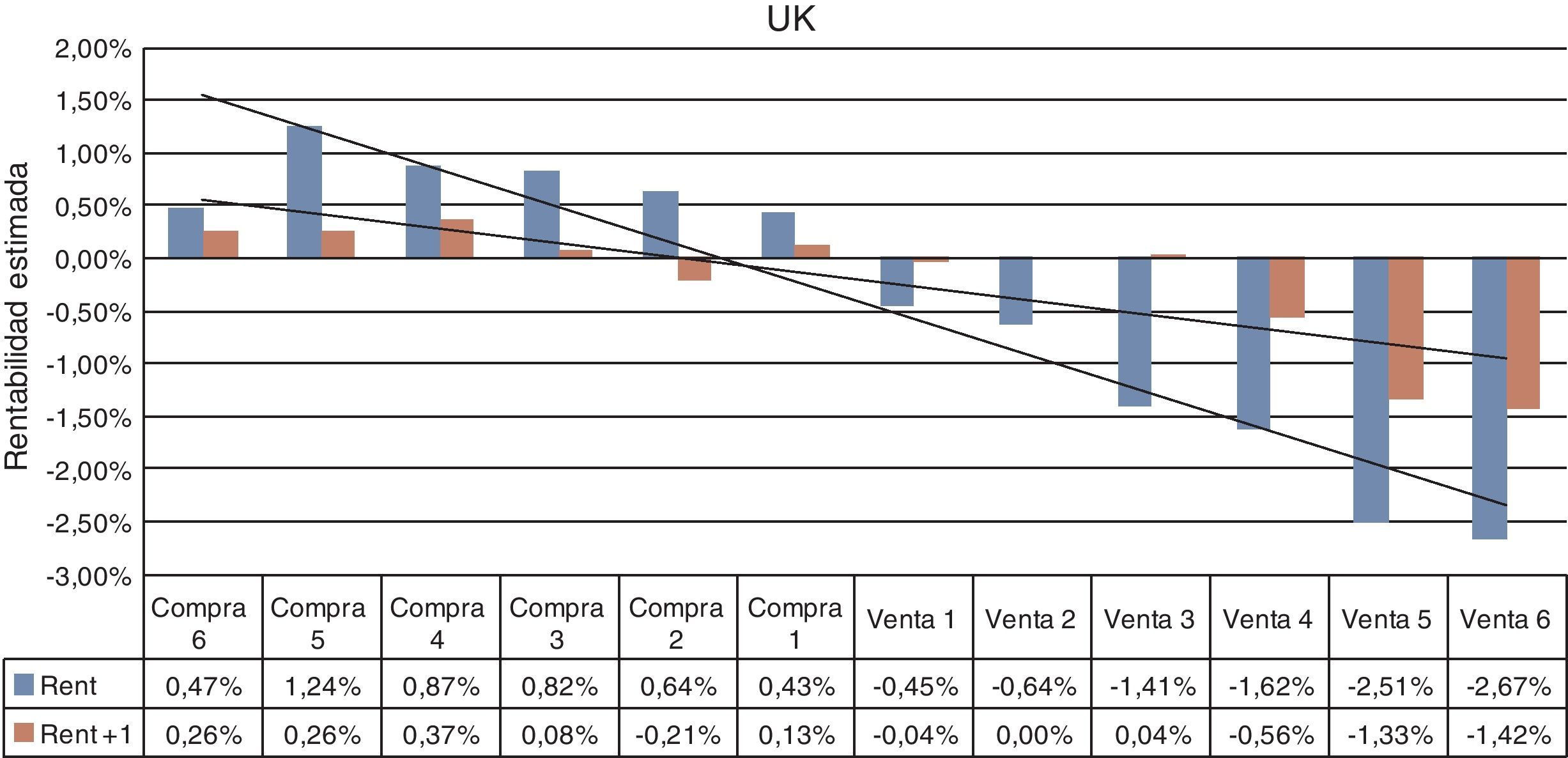

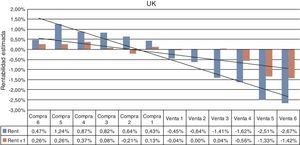

El estudio de Inglaterra (fig. 7) valida la hipótesis H1 en todos los casos y valida H2 con 2excepciones: en Compra2 y en Venta3. De nuevo la tendencia es incremental, con mayor intensidad de la señal de inversión (H3).

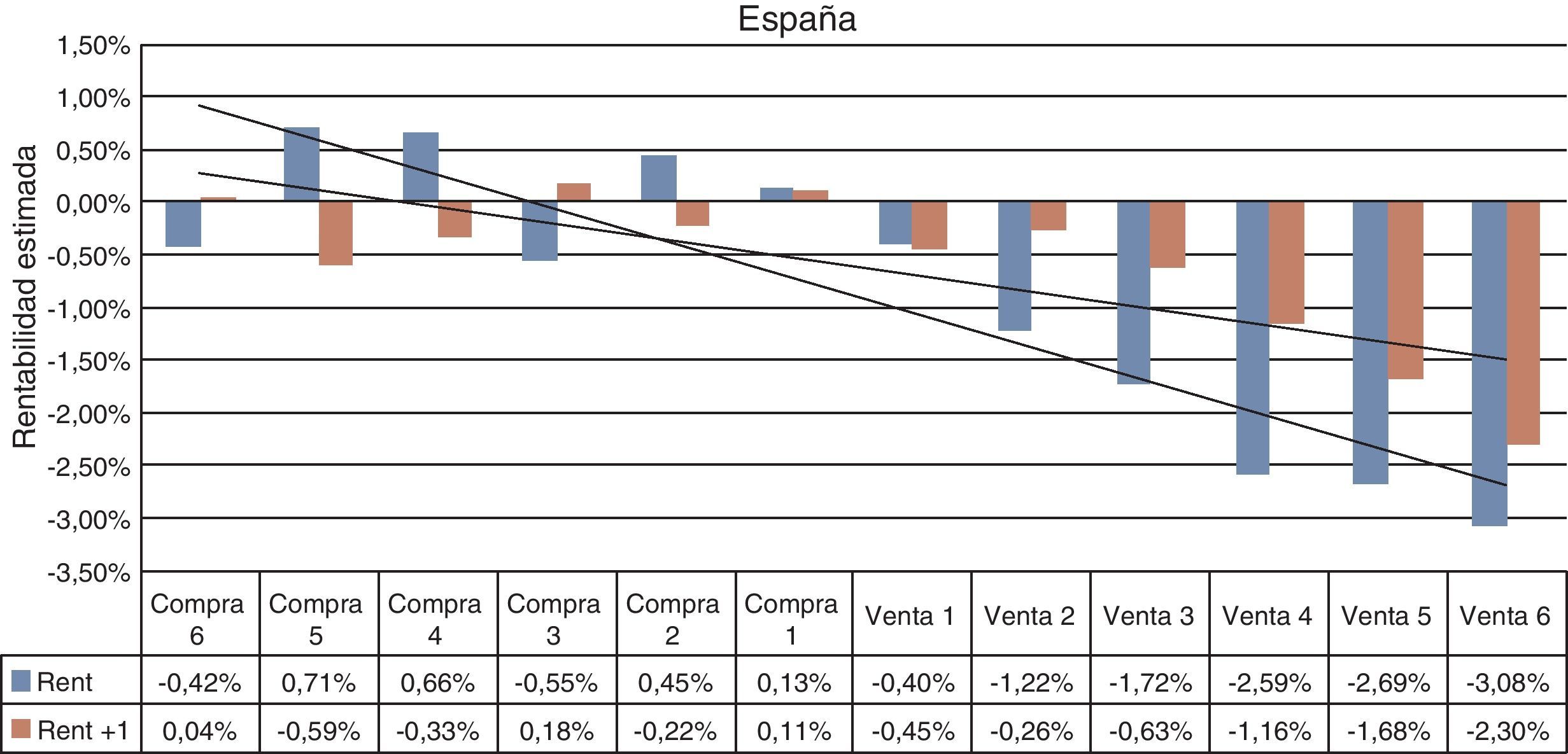

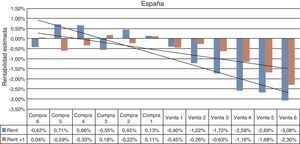

Por último, el análisis realizado para España (fig. 8) valida estrictamente todas las hipótesis (H1, H2 y H3) para las señales de venta, mientras que H1 no se valida en 2ocasiones para señales de compra y H2 no se valida en 3ocasiones para señales de compra. Hay que tener en cuenta que España tiene un índice de acceso a internet (fig. 1) menor que el del resto de países estudiados, y este es un posible factor a considerar sobre la precisión del IAR.

4ConclusionesAtendiendo a los antecedentes del estudio citados en este trabajo, podemos concluir que existen múltiples factores que a través del estado de ánimo de los inversores inciden en su grado de aversión al riesgo —y, por tanto, en sus decisiones de inversión—, lo que afecta a la evolución de los índices bursátiles. Medir este estado de ánimo a través de las encuestas de confianza del consumidor ha demostrado tener capacidad explicativa y predictiva (Lemmon y Portniaguina, 2006).

En los últimos años, en paralelo a la evolución de la tecnología e internet, se han comenzado a utilizar como sustitutivo de las encuestas las estadísticas de búsquedas en internet, que ofrecen resultados al menos igualmente confiables y suponen grandes ventajas en coste, facilidad de manejo de la información, disponibilidad del dato, etc. Nuestro estudio demuestra que las estadísticas de búsquedas en internet tienen capacidad explicativa y predictiva sobre la evolución de los índices bursátiles analizados, de tal manera que un incremento en las búsquedas de términos con connotaciones pesimistas explica y anticipa caídas en las bolsas, mientras que los incrementos en las búsquedas términos con connotaciones optimistas son seguidos de subidas.

Para valorar la capacidad predictiva de las estadísticas obtenidas de Google Insights hemos realizado un simple ejercicio de simulación a partir de las estadísticas de búsqueda de varios términos que habían mostrado una significativa correlación negativa con la evolución de los índices estudiados. A partir de dichas estadísticas de búsqueda creamos un índice de aversión al riesgo (IAR) del inversor. Ante saltos hacia arriba (abajo) en el IAR interpretamos una señal de venta (compra) y analizamos la rentabilidad esperada en la muestra utilizada tanto para la semana de la señal como para la semana siguiente. Nuestro estudio demuestra que las señales de inversión emitidas por el IAR promedian rentabilidades positivas para las señales de compra y negativas para las señales de venta, tanto en la misma semana como en la semana siguiente a la de la señal, ofreciendo un valor absoluto mayor cuanto más intensa es la señal del IAR. Entendemos por tanto que las estadísticas de búsquedas pueden ser un indicador de compra o venta a considerar, al igual que se utilizan otros muchos indicadores procedentes del análisis técnico y fundamental.

Las estadísticas de búsquedas en Google están disponibles de forma gratuita en http://www.google.com/insights/search/

La prensa internacional, sobre todo en soportes on-line, está haciéndose eco de esta tendencia hacia el uso de las estadísticas de búsquedas en Google como instrumento predictivo; por ejemplo: http://mashable.com/2012/02/02/google-search-trends-election/

Para más información, véase el artículo de George Weber: «Top Languages: The World's 10 Most Influential Languages», publicado en diciembre de 1997 (Language Monthly. 3;12-18:1997).