Este documento hace una revisión de la relación gasto-ingreso de la economía mexicana en los últimos 35 años. A través de este análisis es posible describir su comportamiento en 4 etapas. El objetivo es mostrar evidencia de que factores como (1) la restricción en la expansión del gasto, (2) la disciplina fiscal y (3) los altos precios de hidrocarburos, entre otros, tienen un impacto en la dinámica gasto-ingreso en el periodo estudiado.

This document proposes the review of the relationship income-expenditure for the Mexican economy under the behavior they have had in the last 35 years can be described in four moments. The objective is to provide evidence of how the study period in the relationship of income and expenditures in the country has changed because of different events such as the restrictions on the expansion of spending, the achievement of fiscal discipline, high oil prices that have resulted in additional revenue, among other elements.

Es común en las discusiones de finanzas públicas detenerse a valorar la relación que existe entre los flujos de ingreso y los flujos de gasto, técnicamente algunos podrían suponer que los países pueden gastar tanto como ingresos puedan generar, lo cual de forma implícita implicaría la dependencia del gasto público respecto de los ingresos. Otros podrán argumentar que el gasto de gobierno se ve limitado tan sólo al cumplimiento de los objetivos sociales que un Estado deba garantizar, con lo cual se presupone que el gasto público es exógeno respecto de los ingresos.

En función del análisis normativo se puede ofrecer una interpretación de la relación de los flujos en el marco de las finanzas públicas y de las finanzas privadas, en principio se podría denotar una diferencia crucial de enfoques de acuerdo con Ramírez (2014): “la diferencia entre finanzas públicas y privadas radica en el hecho de que mientras para las finanzas privadas el punto de partida son ingresos disponibles o la búsqueda de ingresos futuros, el problema consistirá en cómo aplicar ese recurso en la consecución de los ingresos futuros. En el caso de las finanzas públicas los gastos se encuentran determinados de acuerdo con las necesidades de la sociedad y en función de ello se buscará la forma más conveniente de allegarse recursos teniendo en cuenta que mediante la propia obtención de los mismos se pueden generar beneficios para la sociedad”

En ese sentido mientras las finanzas privadas parten del ingreso, las públicas lo hacen del gasto. No obstante, aquellos que pugnan por los equilibrios fiscales visualizan al Estado como una empresa y dado entonces dependiente de sus ingresos.

En un análisis de corte positivo son notorios dos hechos, por una parte, la relación estrecha que mantienen los ingresos y gastos públicos y por la otra su carácter cambiante en el tiempo. La correspondencia entre dichas variables tiene que ver con diferentes circunstancias y elementos como pueden ser:

- 1.

Las variaciones en el contexto al que se enfrentan las economías. En función del ciclo económico se toman posturas fiscales que van a dar por resultado variaciones en el saldo fiscal. De acuerdo con el ciclo se van alternando los déficit y superávit.

- 2.

El margen en el uso de fuentes de financiamiento extraordinarias. Países con elevados niveles de endeudamiento, con problemas en su balanza de pagos, con bajas tasas de crecimiento van a tener dificultades para obtener recursos adicionales, siendo probable que mantenga disciplina fiscal, durante largos periodos.

- 3.

Contar con fuentes de ingresos alternas como es el caso de los ingresos petroleros. La variación en los precios del petróleo ha sido notable, tomando como referencia la mezcla mexicana en el año 2000 el precio por barril se ubicaba en 23.34 usd., alcanzó un máximo en el año de 2008 a un precio de 84.38 usd., para después retroceder y alcanzar un nuevo máximo en el año de 2012 con un precio de 101.96 usd. En 2015 el precio había caído a 43.28 usd.

- 4.

Alternancia en el Poder Político. En algunos países de Latinoamérica se dio un viraje hacia la izquierda que llevó a un cambio en el ejercicio de las finanzas públicas teniendo como resultado un incremento en el nivel del gasto que no necesariamente resultó deficitario.

- 5.

La soberanía de la moneda. Países que han declinado la soberanía de su moneda pierden margen de operación de sus finanzas públicas, dicha soberanía se pierde cuando se tiene que garantizar su convertibilidad a un metal precioso o a alguna divisa

La lista anterior no intenta ser exhaustiva sino más bien ilustrativa sobre algunas de las causas por las cuales la relación de los flujos de ingresos y gastos públicos pueden cambiar en el tiempo. El tema de la relación entre los flujos mencionados no es nuevo y en muchos de los casos se estudian con el afán de realizar medidas de control en los saldos fiscales y para ello es necesario discernir en dónde se generan los desequilibrios.

Para lograr la disciplina fiscal se puede ir en dos sentidos; controlar el gasto público mediante medidas de austeridad o bien incrementar los ingresos, pero el problema consiste en la relación de las variables. La reducción del gasto público podría incidir en menores ingresos vía una contracción de la actividad económica o bien, realizar un incremento de los ingresos públicos puede incidir en una ampliación del gasto público derivado de la nueva disponibilidad de recursos.

En el presente documento se propone la revisión de la relación ingreso-gasto para la economía mexicana en virtud del comportamiento que han tenido dichas variables en los últimos 35 años que puede describirse en cuatro momentos: el primero de un amplio ajuste, mediante la reducción del gasto público que tuvo su clímax en la renegociación de la deuda, la amortización de una parte importante de la misma y el consecuente alivio en la reducción del pago de su servicio; el segundo de estabilidad resultado de amplios ingresos provenientes de la privatización de empresas públicas; el tercero de una expansión del gasto sin el rompimiento abrupto con la disciplina fiscal por los altos precios del petróleo y; el desajuste de las finanzas públicas bajo el problema de la crisis de los subprimes y una nueva caída en el financiamiento petrolero derivado de la caída de los precios del barril.

El objetivo del presente documento consiste en realizar una aproximación a la causalidad de los flujos de ingresos y gastos del sector público en México para el periodo de 1982 a 2015, considerando que en dicho periodo se pueden identificar cuatro posturas diferentes en materia de la operación de las finanzas públicas. La relevancia del documento consiste en ampliar la discusión al respecto de la postura fiscal que se ha mantenido en todo el periodo, que es valorada por una gran mayoría como ortodoxa. De forma adicional es importante comprender la dinámica de las finanzas públicas para estar en condiciones de llevar acabo mejores propuestas de política fiscal.

Para tal fin lo que resta del documento se integra de la siguiente manera: II) se describen los postulados básicos que tratan de aportar una explicación sobre la relación y causalidad que deben guardar las variables de gasto e ingreso público y se enuncian algunas de las investigaciones empíricas que estudian la relación en países y momentos determinados; III) se ofrece una descripción de dichas variables para el caso de México, IV) se presentan los datos, el modelo y los resultados obtenidos para la economía mexicana y; V) se ofrece una conclusión al respecto.

IIPosturas teóricas y evidencia empíricaEl análisis de relación de dos series de tiempo puede arrojar cuatro posibles resultados: Una independencia causal donde los datos aun cuando puedan presentar una relación ésta no tiene influencia sobre el comportamiento de las variables; una relación bidireccional donde se tiene una situación de retroalimentación entre ambas; o bien una relación unidireccional de una variable sobre la otra. La relación bidireccional es conocida como la hipótesis de sincronización fiscal, mientras que la relación unidireccional puede tomar dos connotaciones diferentes que son conocidas como la hipótesis de ingreso-gasto o la hipótesis de gasto-ingreso.

Gasto-IngresoLa hipótesis gasto-ingreso puede ser apreciada en distintas formas, por una parte pensando en el argumento keynesiano que sostiene que el gasto de gobierno es capaz de generar un efecto positivo sobre la actividad económica eliminando cualquier brecha entre la actividad potencial y la real obteniendo así una mayor recaudación impositiva y con ello el gasto propicia una cantidad mayor de ingresos, bajo esta estructura de pensamiento la lógica sería cuánto quieres recaudar, cuánto tendrás que gastar, en este caso no se configura una condición de fragilidad de las finanzas públicas en la medida que el gasto es generador de ingresos.

La hipótesis de gasto-ingreso, supone que el gasto de gobierno es exógeno y que por lo tanto no se depende de los ingresos para incrementar los gastos. El elemento determinante de la relación está a cargo del gasto, si en una situación es necesario incrementar el gasto se hace y posteriormente se toman las decisiones sobre la manera en que dicho gasto tendrá que ser financiado. A groso modo, se podría decir que el ingreso está en función del gasto.

A diferencia del pensamiento keynesiano que parte del supuesto de que la intervención del gobierno tiene impactos positivos sobre la actividad económica, la corriente preponderante supone la neutralidad de la acción fiscal, en ese sentido Barro (1974, 1979, 1989 y 1996), argumenta basándose en el Teorema de la Equivalencia Ricardiana (ter) que todo préstamo gubernamental hoy, será financiado con incremento de impuestos futuros, así el incremento del gasto conducirá a una cantidad mayor de ingresos. También supone que dado un aumento no anticipado del gasto público éste será seguido por un aumento de los ingresos públicos como proporción del pib. Barro supone que el gobierno determina qué tanto gasto debe llevar a cabo y posteriormente busca los ingresos necesarios para hacerlo; y, aun cuando se dé la posibilidad de realizar su financiamiento mediante la emisión de bonos en el presente, en el futuro eso será equivalente a un incremento en los impuestos, ante el rechazo de la ilusión fiscal, más gasto de gobierno irremediablemente tendrá como consecuencia más ingresos, con la diferencia de que los ingresos adicionales son resultado de un incremento en las tasas impositivas más que el resultado de una ampliación en la base gravable.

Al igual que Barro (1979), Peacock y Wiseman (1979) suponen que un incremento temporal en el gasto del gobierno, ya sea justificado por un contexto de crisis o de necesidad social, tiende en muchos casos a volverse permanente lo que conduce a su vez a un incremento permanente de los impuestos para financiarlo, en esta visión se supone que si se quiere reducir el déficit fiscal es necesario realizar incrementos no anticipados de los impuestos o bien tener reglas estrictas sobre el control del gasto (Vuletin, 2003). En la actualidad, cuando se quiere flexibilizar la política fiscal ante escenarios de crisis económica, en muchos casos se recomienda hacerlo por el lado de los ingresos ante lo complicado que resulta regresar el gasto al nivel previo.

En un estudio para usa, usando datos anuales para el periodo de 1946-1983, Anderson et al. (1986) encuentran evidencia sobre la determinación del gasto como un primer momento que es seguido de su financiamiento, mismo que podría estar dado por impuestos, préstamos y emisión monetaria, en el estudio los autores utilizan como variables de control el pib y la inflación, encontrando evidencia que relaciona positivamente al pib tanto con los ingresos como con los gastos, pero descartando una relación con la inflación. Los autores concluyen que el debate debe ser dirigido a limitar el tamaño del gobierno y en ese sentido cualquier limitación del gasto debería ser efectiva en la disminución del déficit fiscal o el mantenimiento de la disciplina, pero en aquellos casos donde la existencia de restricciones sobre los ingresos estuviera presente ello podría establecer un límite al gasto.

Ingreso-GastoLa hipótesis ingreso-gasto de acuerdo con Friedman (1978), se verifica si ante un incremento en la recaudación impositiva el gobierno gasta más ante la existencia de mayores recursos. La idea básica que se encuentra detrás del planteamiento de Friedman es el supuesto de que una política destinada a incrementar los ingresos para buscar el equilibrio fiscal no es sustentable en la medida en que el comportamiento de los ingresos tributarios incide en las erogaciones públicas sin que ello resuelva el problema del déficit, por tanto, sería mejor actuar directamente sobre la reducción del gasto si se deseara sanear las finanzas públicas.

A diferencia de Friedman, quien asume una relación directa entre ingresos y gastos, Buchanan y Wagner (1978) presentan estimaciones que sugieren que la relación juega en un sentido contrario. Explican que sus resultados obedecen a que la disminución de los impuestos conlleva la percepción en los votantes de que los programas públicos son más baratos y, como consecuencia, están dispuestos a demandar una mayor cantidad de los mismos dando como resultado un incremento en el gasto del gobierno,1 dentro de su argumentación también toma relevancia la estructura impositiva en la medida en que se prevé que si el incremento del gasto se financiara con impuestos directos los ciudadanos pugnarían por una disminución en los impuestos.

Bajo esta hipótesis la alternativa de política no consiste en los ajustes por el lado del ingreso ya que no importa si se incrementan o disminuyen los impuestos, el gasto de gobierno tiene su propia dinámica.

Es importante notar que la distinción entre Barro (1974, 1979) y Buchanan y Wagner (1978) radica en la percepción de los ciudadanos respecto a la acción del Estado, ya que para el primero la inexistencia de la ilusión fiscal no condiciona un incremento mayor en el gasto por la presión de la ciudadanía al notar que puede obtener más beneficios de la acción estatal que de los particulares. Mientras que en el caso de los segundos es elemento indispensable contar con la ilusión fiscal para que su explicación pueda tener validez.

Como ya se comentó la hipótesis de ingreso-gasto, determina que los niveles de gasto se ajustan a los niveles de ingreso. Fasano y Wang (2002) argumentan que para los países del Consejo de Cooperación del Golfo se verifica esta hipótesis, por lo tanto, se supone que el gasto de gobierno sigue a los ingresos, lo que sugiere una política de gasto procíclica que depende del ingreso por concepto del petróleo.

Sincronización fiscalDada la hipótesis de la Sincronización fiscal, el gobierno puede cambiar los ingresos y los gastos de forma simultánea, la política fiscal es valorada en función de los beneficios del gasto y su costo que será reflejado en los impuestos (Musgrave, 1966, Meltzer y Richard 1981). La idea consiste en suponer que, en un gobierno democrático y representativo, las decisiones sobre ingresos y gastos son realizadas de forma simultánea por los funcionarios respectivos con el objetivo de mantener las finanzas públicas en equilibrio.

En un estudio para 5 países en desarrollo de los cuales forma parte México, se determinó usando datos de 1895 a 1984 que existe una relación bidireccional entre el ingreso y gasto gubernamental, por lo tanto, las medidas de solución que establecían los autores Baffes y Shah para controlar el déficit consistían en incrementar los ingresos y recortar los gastos de forma simultánea (Baffes y Shah, 1990).

NeutralidadNo existe relación entre gastos e ingresos más allá de la legislación fiscal, los gastos e ingresos se desvinculan en la medida que cada uno de ellos tiene sus propios objetivos y esto se logra mediante la posibilidad de financiamiento alterno diferente a los impuestos. Baghestani y McNown (1994), argumentan que finalmente la asignación de ingreso y gasto del gobierno son funciones supuestamente regidas por leyes e instituciones y en ese sentido pueden ser autónomas una de otra.

En la actualidad el estudio empírico de la relación que guarda el gasto con el ingreso ha sido un tema relevante y recurrente para las economías en vías de desarrollo que han presentado ciertos desequilibrios fiscales debido principalmente que al conocer el ánimo de causalidad entre ellas se puede ofrecer alguna alternativa de política económica. La diversidad de metodologías para abordar el problema, son amplias, aun cuando los últimos estudios se han llevado a cabo mediante modelos de vectores autorregresivos en sus diferentes modalidades.

IIIBreve descripción de las variables fiscales en MéxicoMéxico al igual que muchos países de Latinoamérica enfrentó en 1982 una crisis económica ocasionada en gran medida por un mundo que cambiaba y al cual se enfrentaba con un lastre bastante importante originado por la deuda pública que en su mayoría era externa. A partir de ese año la economía nacional aprendería tres premisas que hoy en día siguen siendo el marco de actuación: Disciplina fiscal (austeridad), Privatización y liberalización económica. El cumplimiento de dichas premisas tendría por resultado crecimiento económico, que si bien se ha logrado por momentos es insuficiente y errático.

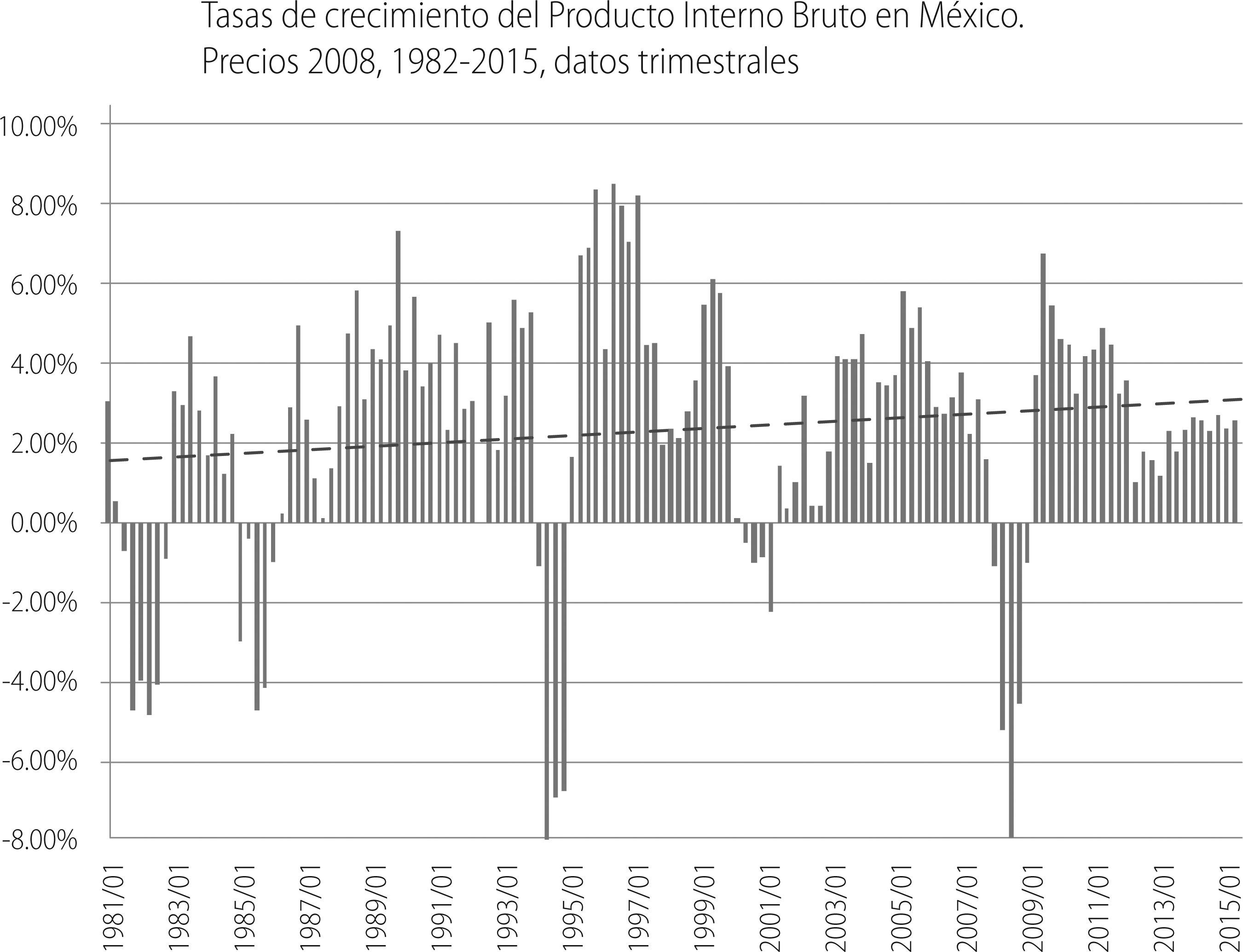

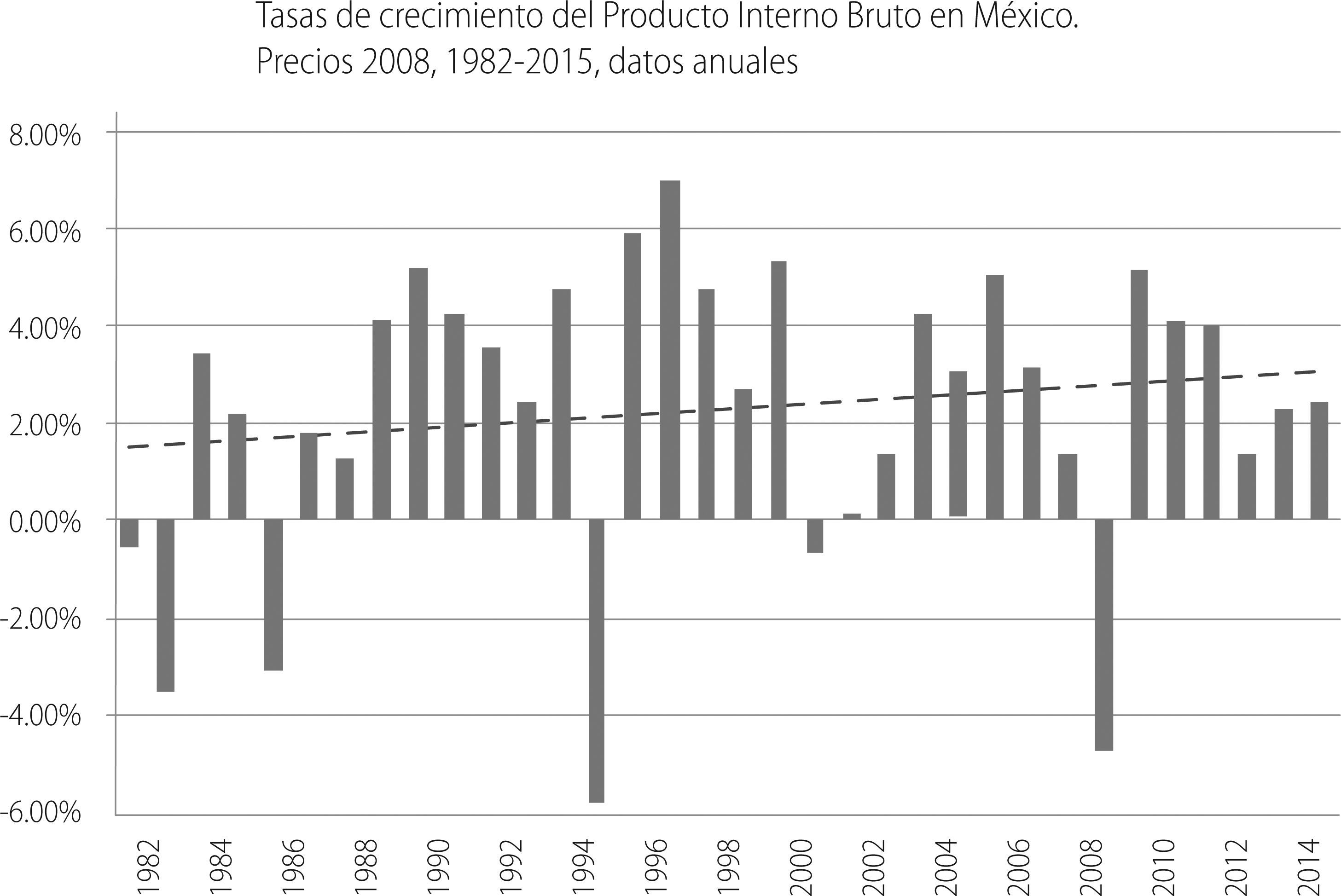

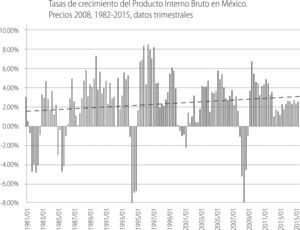

Desde el año mencionado el crecimiento de México ha presentado dos constantes: tasas bajas e inestables, como se puede apreciar en las gráficas 1 y 2, en donde se muestra el comportamiento de la tasa de crecimiento económico en términos trimestrales y anuales.

La presentación trimestral resulta importante ya que de acuerdo con el nber (National Bureau of Economic Research) una economía que presenta dos trimestres consecutivos con tasa de crecimiento negativas se encuentra técnicamente en una recesión, en el periodo han ocurrido cinco eventos de crisis económica y en algunos otros de desaceleración.

La presentación de los datos anuales deja ver de una forma más clara cuál es la realidad del desempeño económico del país de 1982 a 2015, la tasa de crecimiento promedio fue de 2.30% en términos reales. Tomando en cuenta el crecimiento de la población la tasa de crecimiento es de 0.55%. Con ese nivel de crecimiento es poco probable que se pueda avanzar en temas de mejoramiento del bienestar de la sociedad, como es la reducción de la pobreza, la distribución del ingreso, la generación de empleos, etc.

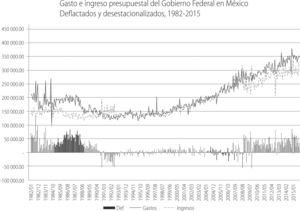

En todo este periodo ¿qué ha pasado con las finanzas públicas, han mantenido una misma postura teórica o se han ajustado al cambio del contexto? En principio se analizará el ingreso presupuestal del Gobierno Federal mexicano y sus gastos presupuestales, para posteriormente realizar el primer acercamiento a la relación del ingreso presupuestal con el gasto primario.2

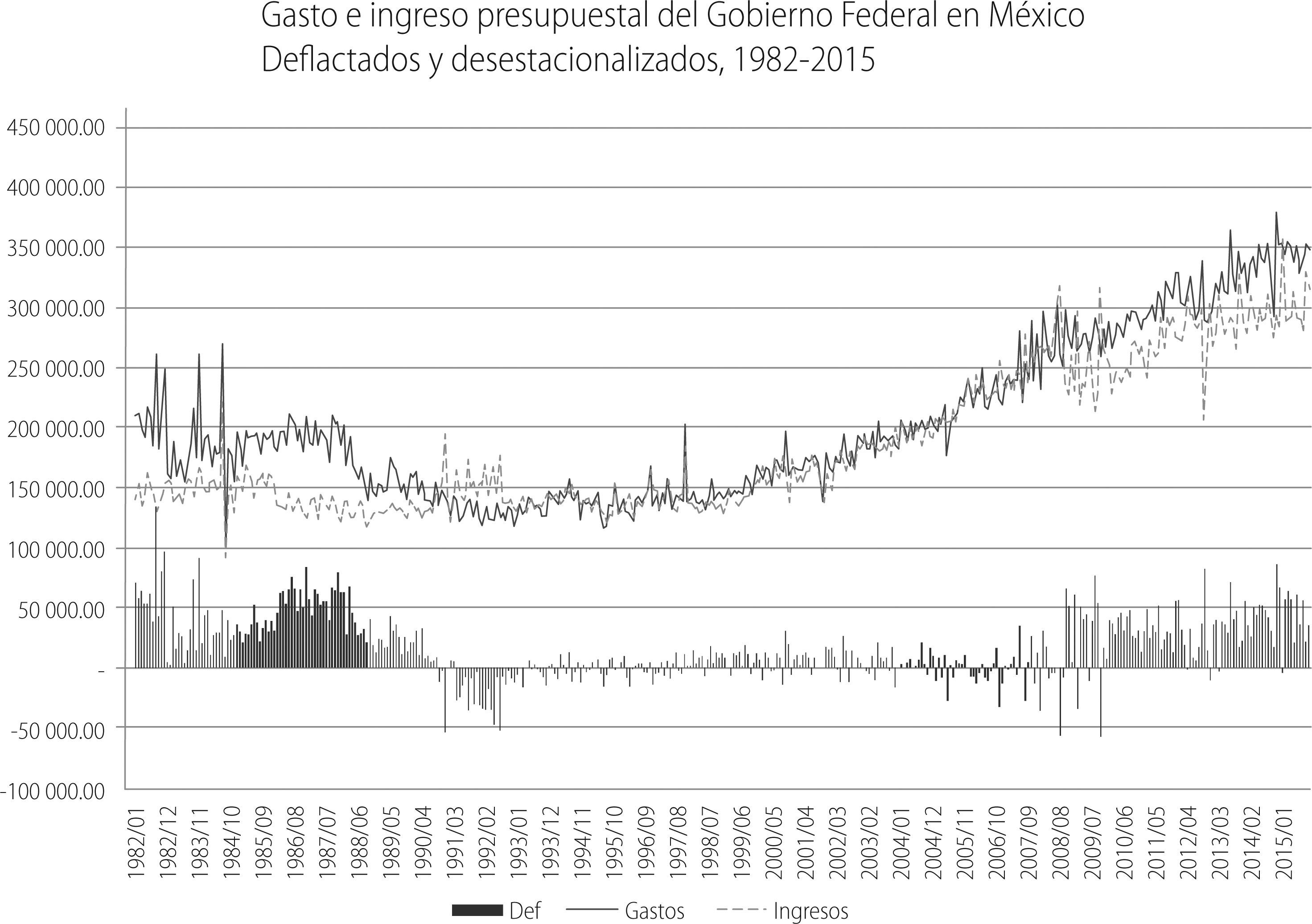

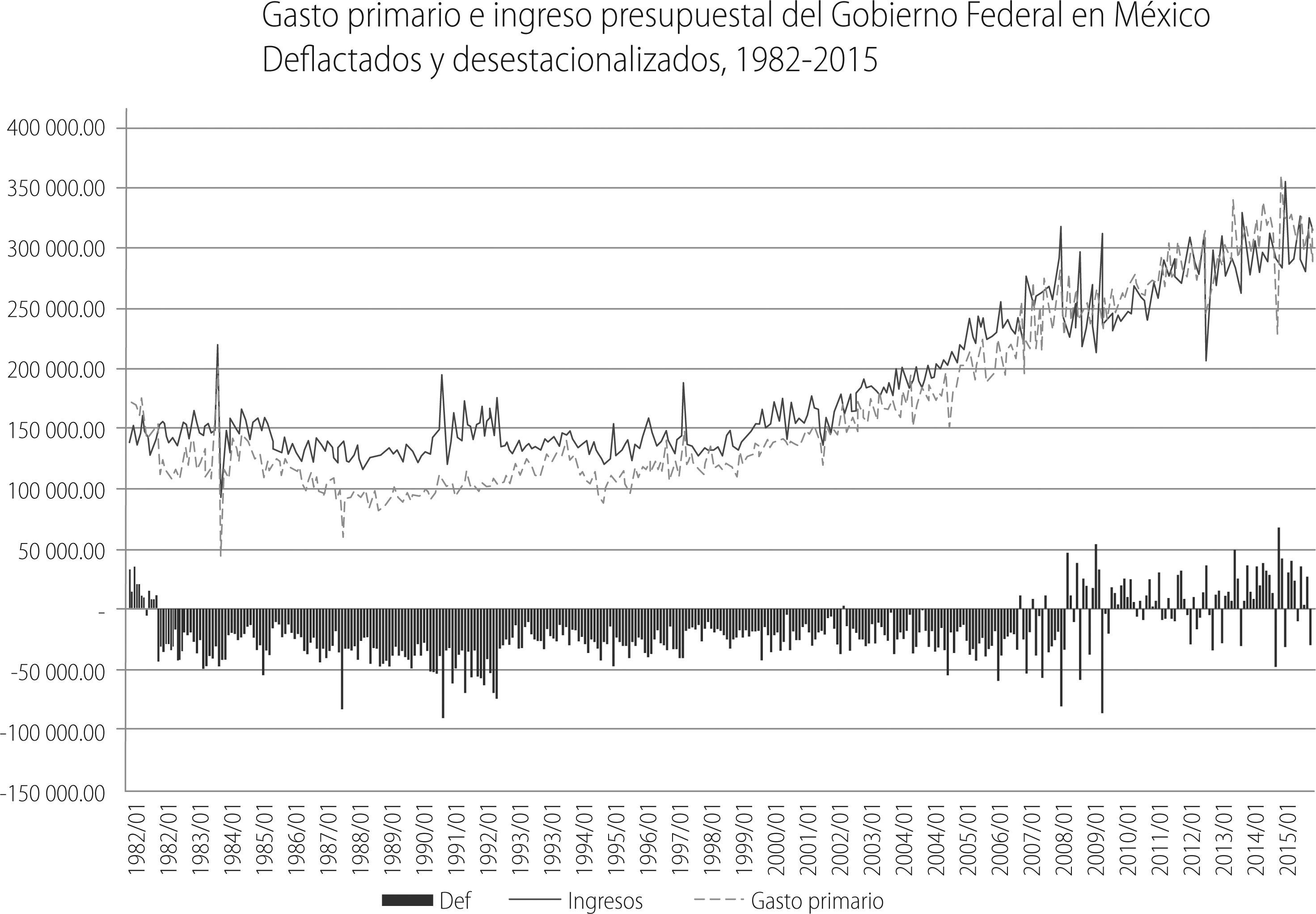

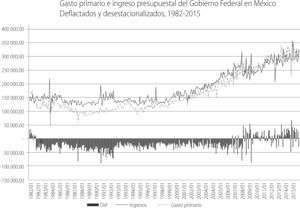

Tal como se había comentado en páginas anteriores de 1982 a 2015, se podrían establecer cuatro patrones de comportamiento en las finanzas públicas (Gráfica 3):

- •

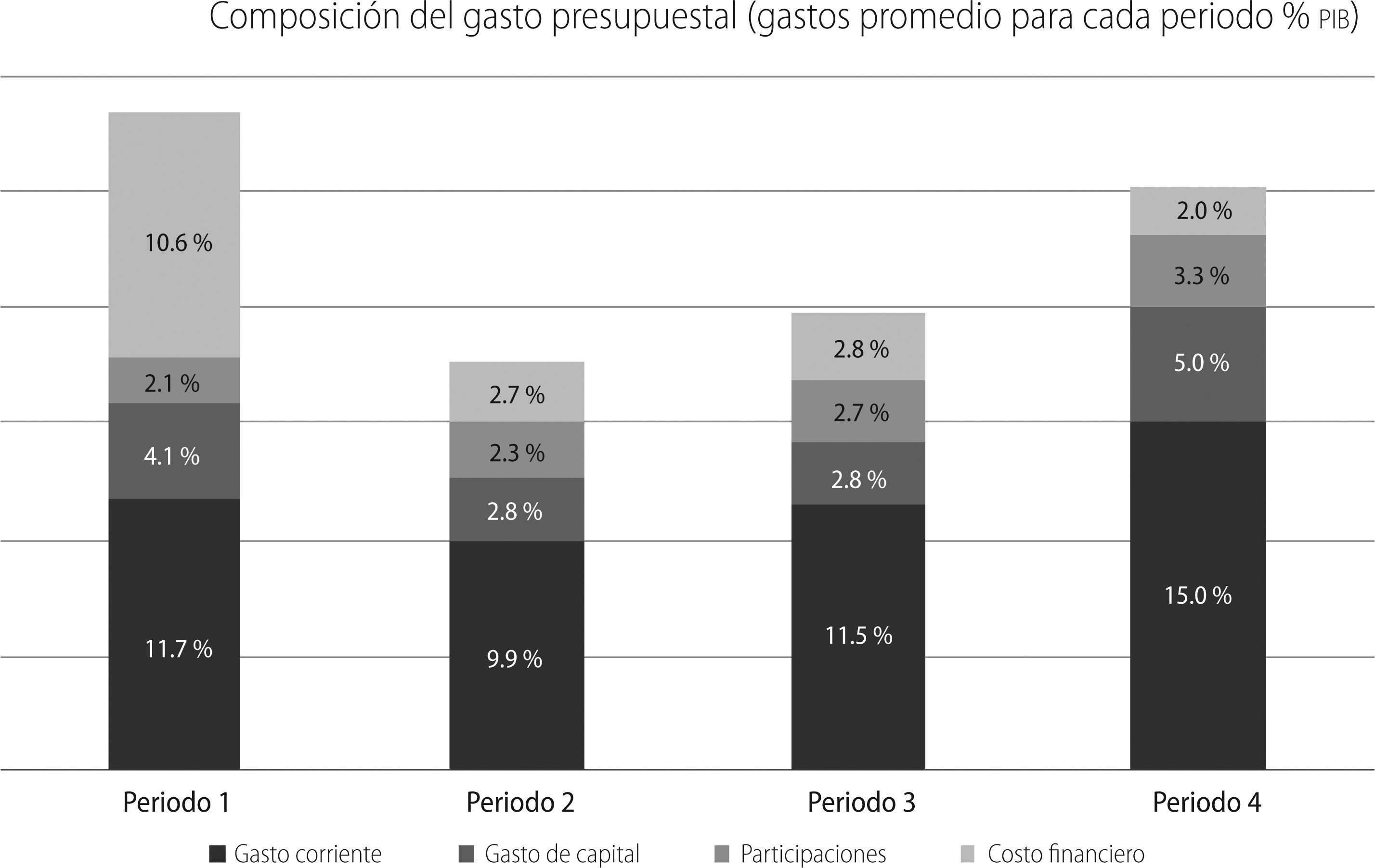

En principio, de 1982 a octubre de 1990 el déficit fiscal tuvo una magnitud relevante y se debía básicamente al pago del servicio de la deuda. La estrategia que posibilitó la reducción del déficit fiscal tiene que ver con la renegociación de la deuda que se logra de forma satisfactoria mediante el Plan Brady puesto en marcha en 1989.3 En 1987 el costo financiero representaba el 15% del Producto interno bruto, mientras que el déficit fiscal estaba ligeramente por del bajo del 11% en relación con el pib, para 1990 el costo financiero representaba el 7% y el déficit era menor al 2% en relación con el pib.

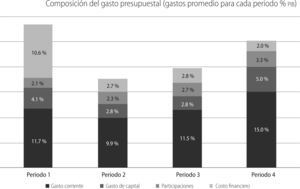

En el periodo los ingresos permanecieron relativamente estables con algunas variaciones que se debieron a los ingresos petroleros y los ajustes fueron principalmente en el gasto tanto corriente como de capital, de 1982 a 1990 pasaron del 12.2% al 9.3% y del 6.4% al 3.0% respectivamente en relación con el pib.

- •

El segundo momento tiene que ver con el periodo de noviembre de 1990 a octubre de 1994, época dorada del Salinismo, en el cual las finanzas públicas observan una salud inmejorable ejerciendo superávit, en parte la estrategia estuvo soportada en el proceso de privatizaciones que se había comenzado desde la década anterior. De acuerdo con Ramírez (2007), las privatizaciones tienen efectos de largo y corto plazo para las finanzas públicas, en el corto plazo (y se podría decir que en el muy corto plazo) se experimenta una mejoría en los ingresos y egresos ya que se obtienen ingresos por la venta y se disminuyen los gastos en el mantenimiento de las paraestatales. De largo plazo también se pueden mejorar los ingresos y gastos, en el primer caso las empresas privadas que ahora son eficientes pagan impuestos y por el lado del gasto si los recursos de las ventas de las empresas se usaron en pago de deuda se reduce el gasto en pago de intereses.

En 1991 y 1992 el rubro de aprovechamientos representó cerca del 15% de los ingresos totales para cada año, cifra que fue mayor a la recaudación registrada por el iva, esos ingresos extraordinarios se derivaron de las privatizaciones de los bancos comerciales y de Telmex. Por su parte la contracción del gasto seguía firme y se daba principalmente en el gasto de capital que en 1994 representaba tan sólo 2.9% del pib, por su parte el servicio de la deuda, para ese año fue del 1.85% en relación con el pib registro mínimo histórico de los últimos 35 años. El tercer momento va de noviembre de 1994 a diciembre de 2007, en éste periodo las finanzas pueden parecer armonizadas, se ejercen pequeños déficits que son acompañados de algunos superávits. El esquema de precios altos del petróleo registrado a nivel mundial mejoró los ingresos públicos del país, en el año 2000 los ingresos petroleros representaban 4.9% del pib y seis años después se ubicarían en 8.6%, nivel máximo por lo menos desde 1980 y hasta ese momento.

El gasto tuvo una tendencia ascendente derivada básicamente del gasto corriente que había pasado de 1994 a 2007 del 10.8% en relación con el pib a 13.1%, mientras que el gasto de capital para los mismos años lo hizo del 2.9% al 3.6%. El costo financiero se había estabilizado y aun cuando ya no tenía el peso abrumante de los 80's representaba el de 2.8% del pib.

La holgura que permitió la renta petrolera y el incremento del gasto podría encuadrarse en la hipótesis de ingreso-gasto, en función de que los ingresos petroleros no conllevan una carga fiscal para los contribuyentes lo que hace más baratos los servicios públicos e incrementa la demanda por los mismos.

- •

El cuarto escenario que va de 2008 a 2015 se caracteriza por haber regresado de nueva cuenta al uso de las finanzas públicas que se permiten la operación de recursos deficitarios. La crisis de los subprimes dio por resultado a nivel teórico una serie de reflexiones que apuntaban a replantear el uso activo de la política fiscal, mientras que en la práctica diversas economías comenzaron a instrumentar medidas de reducción de tasas impositivas y ampliación del gasto público con la intención de palear los efectos perniciosos de la crisis.

En este periodo el país continuó con la ampliación de su gasto público presupuestal en sus tres grandes agregados que son el gasto corriente, el de capital y las participaciones a entidades federativas (Gráfica 5). La variación del gasto de 2007 a 2015 representaba poco más de 5 puntos porcentuales del pib, mientras que la de los ingresos fue de 1.7 puntos, en todo el periodo se registró el uso de gasto deficitario, derivado en buena medida por la condición de que los ingresos tributarios no fueron capaces de subsanar la caída del ingreso petrolero.

La hipótesis gasto-ingreso en su versión keynesiana podría explicar en cierta medida la tendencia del gasto, pero dado el incremento de los impuestos realizados en la reforma fiscal del actual gobierno y de los incrementos al precio del diésel y la gasolina dan espacio en la valoración del ter y por otra parte dado que el incremento en el gasto se ha dado con mayor énfasis en el gasto social4 no se puede dejar de lado el argumento de Peacock y Wiseman (1979).

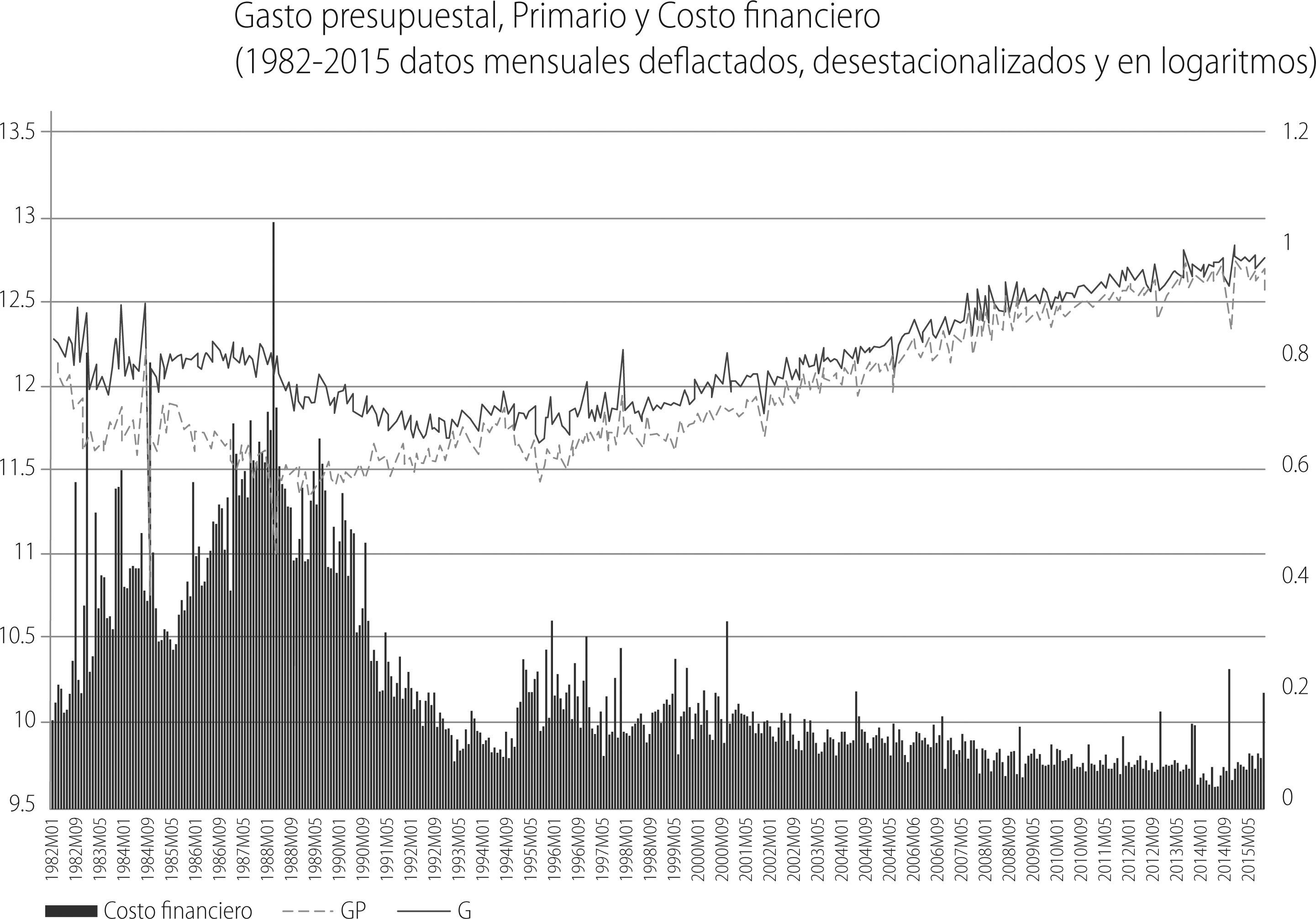

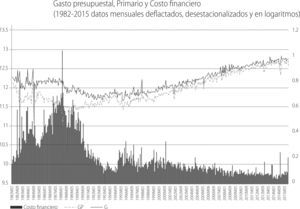

La Gráfica 3da una panorámica completa al respecto de la relación cambiante que han tenido las finanzas públicas en lo relativo a sus ingresos y gastos presupuestarios tal como se ha comentado. Pero si la historia se cuenta usando el gasto primario en lugar del gasto presupuestal total se tendría otra visión que se puede remitir a dos escenarios distintos de acuerdo con la manifestación del déficit, ya que, durante una gran cantidad de años, 26 para ser exactos, las finanzas públicas ejercieron un superávit primario, como se puede apreciar en la Gráfica 4.

Es importante considerar que el presente año 2016 se ha iniciado con un regreso a las medidas de control del gasto público relacionadas con una menor cantidad de recurso provenientes de los hidrocarburos para 2017 la política de recortes parece continuar de acuerdo con el proyecto de presupuesto de egresos de la federación correspondiente y aun cuando en términos nominales cada año es mayor al anterior en términos reales una vez que se descuenta la inflación correspondiente se tiene una tasa de crecimiento negativa alrededor de 1.5 puntos porcentuales para cada año. Por lo cual 2016 representa el inicio de un posible cambio en la relación de los flujos de las finanzas públicas al nivel de agregación que se ha trabajo en el presente documento

IVDatos, modelo y resultadosLos datos utilizados son mensuales y corresponden al periodo de 1982 a 2015, la razón para tomar tal periodo consiste en contar con un lapso de tiempo lo suficientemente amplio para llevarnos a conclusiones al respecto, tomando en cuenta que durante todo ese tiempo la política económica que se realizó estuvo supeditada al paradigma neoclásico. Los cambios a nivel de política fiscal han respondido más a una condición de coyuntura que a decisiones de cambio en la manera en la que se aprecian los efectos en la misma, el miedo al uso de la política fiscal es una condición arraigada en la mente de la sociedad, la cual siempre observa con satisfacción las políticas de austeridad.

Las variables de trabajo son las referentes al ingreso presupuestal (I), gasto presupuestal (G) y gasto primario (GP). Todos los datos están deflactados y desestacionalizados. Para deflactar los datos se utilizó el Índice Nacional de Precios al Consumidor (inpc), mientras que para desestacionalizarlos se implementó un mecanismo conocido como Tramo/Seats, desarrollado por Gómez y Maravall (1996).5

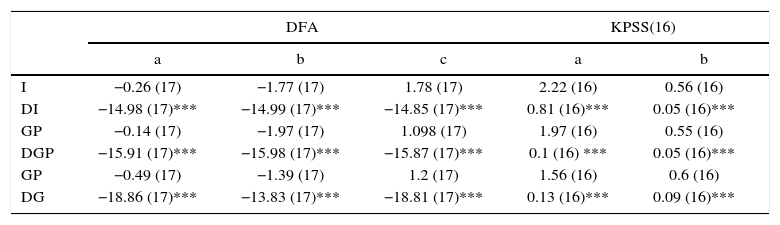

Analizando el grado de integración de las variables, los resultados de la prueba de raíces unitarias (Cuadro 1) arroja evidencia suficiente para argumentar que las series tienen un orden de integración I(1), por lo tanto se puede establecer una relación de largo plazo siempre y cuando los residuales presenten un orden de integración I(0), lo que indicará que las variables están cointegradas y por lo tanto se elimina la crítica de la relación espuria. En ambos casos los residuales resultaron estacionarios, es decir I(0).

| DFA | KPSS(16) | ||||

|---|---|---|---|---|---|

| a | b | c | a | b | |

| I | −0.26 (17) | −1.77 (17) | 1.78 (17) | 2.22 (16) | 0.56 (16) |

| DI | −14.98 (17)*** | −14.99 (17)*** | −14.85 (17)*** | 0.81 (16)*** | 0.05 (16)*** |

| GP | −0.14 (17) | −1.97 (17) | 1.098 (17) | 1.97 (16) | 0.55 (16) |

| DGP | −15.91 (17)*** | −15.98 (17)*** | −15.87 (17)*** | 0.1 (16) *** | 0.05 (16)*** |

| GP | −0.49 (17) | −1.39 (17) | 1.2 (17) | 1.56 (16) | 0.6 (16) |

| DG | −18.86 (17)*** | −13.83 (17)*** | −18.81 (17)*** | 0.13 (16)*** | 0.09 (16)*** |

Dónde: I es el ingreso presupuestal en logaritmo, GP es el gasto primario en logaritmos y G es el gasto presupuestal.

Nota: Las dos primeras pruebas estadísticas pretenden rechazar la hipótesis nula. Los valores críticos para un nivel de significancia del 5%, para las pruebas ADF con un tamaño de 500 son -3.42 incluyendo constante y tendencia (modelo b), -2.87 incluyendo constante (modelo a) y -1.95 sin constante ni tendencia (modelo c) Maddala y Kim (1998: 64). En el caso de la prueba KPSS la hipótesis nula confirma que la serie estacionaria y sus valores críticos al 5% son 0.463 (modelo a) y 0.146 (modelo b). La letra D que antecede a la nomenclatura de las series de datos se refiere a la primera diferencia de las series respectivamente.

Un procedimiento necesario al tener tantas y diferentes posturas teóricas,6 es comprobar la causalidad de la relación, o bien utilizar un var (modelos de vectores autorregresivos) que es un modelo a-teórico que trata de brindar mayor información al respecto de todas las posibles explicaciones entre variables. Normalmente se usa el var cuando se tienen series de orden de integración al menos de primer orden y si dichas series además están cointegradas se puede usar un vec (Modelos de vectores de corrección de error).

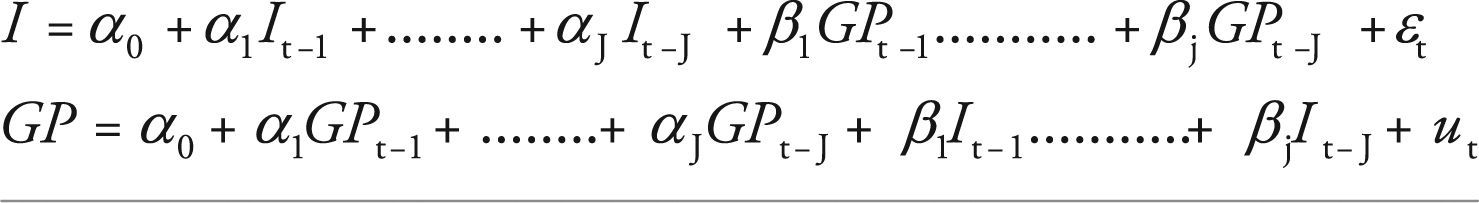

Las presunciones de al menos dos posturas teóricas (gasto-ingreso, ingreso-gasto) conducen a suponer que alguna de las dos variables debe ser considerada como exógena, para determinar ese hecho se podría usar la prueba de causalidad de Granger (Engel y Granger, 1987), dicha prueba se realiza al estimar las siguientes ecuaciones y es correcta su valoración siempre y cuando las variables estén cointegradas:

Donde:

I y GP = Variables endógenas de interés

J = al número de rezagos usados

¿ y u = a los errores o perturbaciones aleatorias

La primera ecuación establece que “I” está relacionada con sus valores pasados, así como con los valores pasados de “GP”, la segunda ecuación establece una conclusión similar para “GP”. Una vez comprobada la cointegración de las variables tanto en el periodo completo 1982-2015 como en los diferentes subperiodos descritos anteriormente, es posible suponer que existe una dinámica de largo y corto plazo. Dados los propósitos del documento de aportar evidencia sobre la verificación de distintas posturas es suficiente presentar las pruebas de causalidad de Granger.

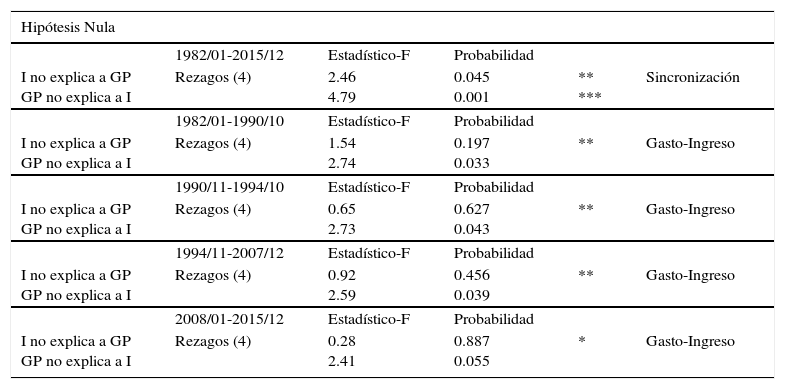

En el Cuadro 2, se presentan los resultados de la prueba de causalidad a la Granger para los ingresos presupuestales y los gastos primarios. Es interesante notar que para el periodo completo 1982-2015, se da una sincronización entre los ingresos y los gastos lo que nos indica que existe una relación de retroalimentación entre ambos flujos, pero eso no podría encontrar una respuesta en el sentido de lo que comentan Musgrave (1966) y Meltzer y Richard (1981) sobre la valoración y percepción que tienen los agentes económicos en relación con el cobro de impuestos y el uso de los recursos y es que en México los ingresos petroleros jugaron un papel sustancial como un ingreso adicional que permitió la posibilidad de mantener gastos adicionales.

Prueba de Causalidad de Granger

| Hipótesis Nula | |||||

|---|---|---|---|---|---|

| 1982/01-2015/12 | Estadístico-F | Probabilidad | |||

| I no explica a GP GP no explica a I | Rezagos (4) | 2.46 4.79 | 0.045 0.001 | ** *** | Sincronización |

| 1982/01-1990/10 | Estadístico-F | Probabilidad | |||

| I no explica a GP GP no explica a I | Rezagos (4) | 1.54 2.74 | 0.197 0.033 | ** | Gasto-Ingreso |

| 1990/11-1994/10 | Estadístico-F | Probabilidad | |||

| I no explica a GP GP no explica a I | Rezagos (4) | 0.65 2.73 | 0.627 0.043 | ** | Gasto-Ingreso |

| 1994/11-2007/12 | Estadístico-F | Probabilidad | |||

| I no explica a GP GP no explica a I | Rezagos (4) | 0.92 2.59 | 0.456 0.039 | ** | Gasto-Ingreso |

| 2008/01-2015/12 | Estadístico-F | Probabilidad | |||

| I no explica a GP GP no explica a I | Rezagos (4) | 0.28 2.41 | 0.887 0.055 | * | Gasto-Ingreso |

Dónde: I es el ingreso presupuestal en logaritmo y GP es el gasto primario en logaritmos. (Los asteriscos indican el nivel de confianza con el cual se rechaza la hipótesis nula y es * a 10%, ** a 5% y *** 1%)

Sin embargo, independientemente de los recursos adicionales, no es posible desconocer que en un escenario amplio las finanzas públicas tienden a un déficit cero ya que los déficit son compensados con superávits por lo que no sería raro pensar que en el largo plazo las finanzas públicas tienden a ser ortodoxas y siendo así validan la hipótesis de la sincronización fiscal.

En los periodos 1982-1990, 1990-1994 y 1994-2007, se verifica la hipótesis gasto-ingreso, bajo la cual se supone que el componente exógeno es el gasto público, sin embargo, en México la explicación apropiada no tiene que ver con una lógica de una política fiscal expansiva, sino más bien un gobierno reactivo a una condición de hechos en los cuales es capaz de ajustar su gasto a los recursos disponibles independientemente del efecto que esto tenga en el desempeño de la economía.

En el periodo 2008-2015, aun cuando se podría tomar marginalmente el gasto como exógeno (a 10%), la razón es muy distinta a los periodos subsecuentes. La política fiscal tiene toques expansivos por el lado del gasto, independientemente de qué tan fielmente pueda el gasto ser seguido por los ingresos. Por lo tanto, aun cuando el gasto se manifiesta exógeno en todos los periodos, las explicaciones son distintas.

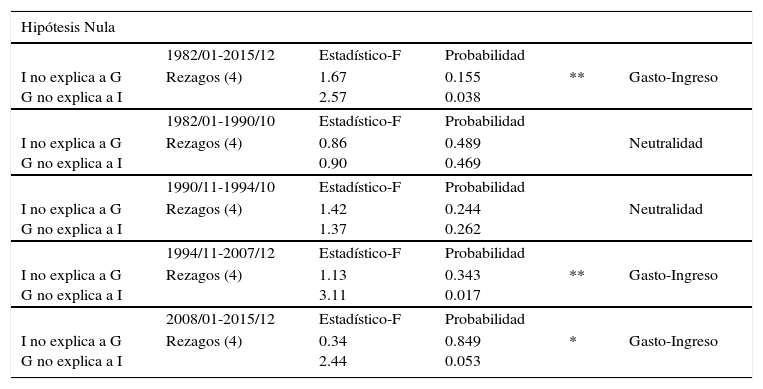

En el Cuadro 3, se muestran los resultados de la prueba de causalidad de Granger, pero usando ahora el gasto presupuestal en lugar de tan sólo el gasto presupuestal primario, que como se ha comentado la diferencia entre ambos es el costo financiero de la operación del Estado, el pago de intereses.

Prueba de Causalidad de Granger

| Hipótesis Nula | |||||

|---|---|---|---|---|---|

| 1982/01-2015/12 | Estadístico-F | Probabilidad | |||

| I no explica a G G no explica a I | Rezagos (4) | 1.67 2.57 | 0.155 0.038 | ** | Gasto-Ingreso |

| 1982/01-1990/10 | Estadístico-F | Probabilidad | |||

| I no explica a G G no explica a I | Rezagos (4) | 0.86 0.90 | 0.489 0.469 | Neutralidad | |

| 1990/11-1994/10 | Estadístico-F | Probabilidad | |||

| I no explica a G G no explica a I | Rezagos (4) | 1.42 1.37 | 0.244 0.262 | Neutralidad | |

| 1994/11-2007/12 | Estadístico-F | Probabilidad | |||

| I no explica a G G no explica a I | Rezagos (4) | 1.13 3.11 | 0.343 0.017 | ** | Gasto-Ingreso |

| 2008/01-2015/12 | Estadístico-F | Probabilidad | |||

| I no explica a G G no explica a I | Rezagos (4) | 0.34 2.44 | 0.849 0.053 | * | Gasto-Ingreso |

Dónde: I es el ingreso presupuestal en logaritmo y G es el gasto presupuestal. (Los asteriscos indican el nivel de confianza con el cual se rechaza la hipótesis nula y es * a 10%, ** a 5% y *** a 1%).

Tal como quedó en evidencia en las Gráficas 3 y 4, la implicación de usar el gasto presupuestal o el gasto primario a la hora de comparar con los ingresos presupuestales tiene que ver con el resultado en el saldo fiscal. En el periodo completo 1982-2015 a diferencia del uso de gasto primario, el Cuadro 3, muestra evidencia sobre la hipótesis gasto-ingreso. En los periodos de 1982-1990 y 1990-1994, se evidencia una postura de neutralidad, que puede ser explicada en el primer caso por una lógica de gastos presupuestales inflados por el costo financiero derivado del pago de intereses, por lo que no se logra una relación entre los ingresos y los gastos presupuestales. En el segundo caso se tiene una serie de ingresos adicionales procedentes de los procesos de privatización que se tienen en esos años y que son registrados como ingresos adicionales (Ramírez, 2007).

La historia posterior en los periodos de 1994-2007 y 2008-2015 son muy similares tanto para el gasto primario como para el gasto presupuestal y la razón que puede explicar eso es que en los dos periodos referidos el gasto en pago de intereses se ha mantenido relativamente constante lo que hace que las series se muevan de manera uniforme como se puede apreciar en la Gráfica 6.

VConclusionesDe acuerdo con la evidencia presentada se puede argumentar que en los últimos 35 años la relación que han mantenido los ingresos y los gastos públicos ha sido diferente, pudiendo comprobar tres de las cuatro hipótesis que se exploraron en la revisión de la literatura:

En el caso de la neutralidad entre las variables esto se da en dos periodos en los cuales la política fiscal resultaba neutral al comportamiento de la economía, en los momentos de recesión y bajo crecimiento no abonaban para tratar de sortearla y en el periodo de la recuperación los ingresos extraordinarios no podrían vincularse al gasto dado que dependían de otros factores como los esquemas de privatización, liberalización y desregulación.

- •

La sincronización fiscal habla de un proceso de bidireccionalidad en el cual las variables no son exógenas una de otra y en el caso de México se verifica tan sólo en el periodo completo. Como ya se comentó tal parece que la sincronización fiscal obedece a una lógica ortodoxa de las finanzas públicas, en la cual los gobiernos se asemejan a una empresa y están obligados a pagar sus deudas en algún momento. En un contexto más heterodoxo esto podría o no cumplirse ya que la deuda no importa por su magnitud nominal sino por su relación con el nivel de producto de la economía.7

- •

La hipótesis gasto-ingreso que se verifica en diferentes periodos es de suyo complicada de explicar para una economía que tiene recursos adicionales y que es capaz de ajustar su ingreso a su gasto mediante ajustes en los precios del petróleo, la pérdida de significancia para el último periodo puede estar inmersa en esa lógica de precios del petróleo a la baja y un gobierno que aumentó su gasto a costa de incrementar sus niveles de deuda. Un problema sustancial que tiene el incremento del gasto consiste en su capacidad para modificarse y eso dependerá en mucho de no generar una población rentista de los ingresos del Estado, la mejor forma de lograr la flexibilidad del gasto es destinarlo a gasto de capital y a programas sociales que en realidad logren la independencia de ingreso de los beneficiarios.

Es menester mencionar que el gasto en México sigue siendo bajo en comparación con otras economías en condiciones similares, no obstante, mientras el país no sea capaz de realizar una reforma tributaria que mejore los ingresos públicos es difícil pensar en un incremento del gasto que sea suficiente a los requerimientos de país, así mismo mientras no se mejore el marco institucional que dé garantías respecto a la eficiencia en el uso de los recursos la solución no consiste en incrementar el gasto gubernamental.

Algunos ajustes y consideraciones que podrían mejorar el nivel de análisis y la contundencia de la explicación tiene que ver con la desagregación del gasto y los ingresos. En el caso del gasto desagregándolo en corriente y de capital y por el lado del ingreso trabajando sobre ingresos petroleros y no petroleros o bien sobre ingresos tributarios y no tributarios. De forma adicional a sólo considerar los flujos de gastos e ingreso también se podrían incluir el saldo fiscal, la actividad de la economía, los niveles de endeudamiento, etc.

Por último, el presente documento es una primera aproximación a las relaciones del gasto e ingresos públicos, por lo que en siguientes avances se tomarán en cuenta la desagregación de los datos y la generación de algunos modelos dinámicos sobre los cuales se puedan establecer algunas propuestas de política económica relacionada al ejercicio del gasto público y su determinación.

Profesor de asignatura de la fe unam. Sus líneas de investigación son: Finanzas Públicas, Gasto Gubernamental, Ingresos Públicos, Política Fiscal, Crecimiento Económico, Administración pública.

Resulta importante comentar que la distorsión en la percepción de los ciudadanos puede darse ante escenarios donde el constante aumento de gasto deficitario por parte del gobierno rompe la relación que tienen los impuestos con el costo de los bienes que ofrece el Estado, generando una falsa eficiencia en sus acciones.

El gasto primario es el gasto presupuestal sin considerar el costo de financiamiento, es decir el pago de intereses.

Para ampliar los detalles sobre el Plan Brady se puede revisar a Carsten y Gándara (1990).

En 1990 el gasto clasificado como gasto social representaba el 4.9% del gasto programable del sector público para 2015 su magnitud era del 12.42%

Tramo (Time Series Regression with ARIMA Noise, Missing Observation, and Outliers) y Seats (Signal Extraction in ARIMA Time Series).