O estudo objetivou analisar entre as empresas brasileiras familiares de diferentes setores econômicos da BM&FBovespa, se aquelas listadas nos níveis diferenciados de governança, com conselhos de administração menores e mais independentes possuíam melhor qualidade da informação contábil. Pesquisa quantitativa realizada com 96 companhias familiares. Para analisar a qualidade da informação, utilizouse quatro características: persistência dos resultados e do fluxo de caixa (Dechow e Schrand, 2004); conservadorismo (Ball e Shivakumar, 2005); oportunidade (Bushman et al., 2004) e; relevância (Ohlson, 1995). Em relação a governança corporativa, concluise que a adoção à níveis diferenciados de governança da BM&FBovespa e maior independência do conselho de administração influenciam para que ocorra maior persistência, conservadorismo, oportunismo e relevância da informação contábil. No entanto, não foi possível concluir que o tamanho do conselho de administração influencia na qualidade da informação contábil.

The study aimed to analyze between families of different economic sectors of the BM&FBovespa Brazilian companies are those listed in different levels of governance, boards of smaller and independent directors had a better quality of accounting information. Quantitative research conducted with 96 family companies. To analyze the quality of information, we used four characteristics: (Bushman et al., 2004) persistence of the results and cash flow (Dechow e Schrand, 2004), conservatism (Ball e Shivakumar, 2005) and opportunity; relevance (Ohlson, 1995). In relation to corporate governance, it is concluded that the adoption of different levels of governance BM&FBovespa and greater independence of the board influence to greater persistence, conservatism, opportunism and relevance of accounting information occurs. However, it was not possible to conclude that the size of the board influences the quality of accounting information.

À medida em que o mercado de capitais se desenvolve, um número maior de stake–holders investe e passa a ter o capital atrelado às empresas investidas. Nesse ambiente, a evidenciação de informações é fundamental para proporcionar maior clareza para tais stakeholders que realizarão maiores investimentos em companhias que ofereçam informações mais connâveis e seguras.

A evidenciação, de acordo com Iudícibus (2006:81), é muito importante, pois “[...] está ligada aos objetivos da contabilidade, ao garantir informações diferenciadas para os vários tipos de usuários”. O autor menciona que evidenciar informações de qualidade pode ser uma alternativa para a contabilidade diminuir as falhas, principalmente no que se refere à demanda de informação externa por parte de acionistas e investidores.

Uma das formas de evidenciar é por meio das demonstraçôes nnanceiras que devem conter informações de qualidade para cumprirem o objetivo apresentado no Pronunciamento Conceitual Básico (2008, p. 3) do Comitê de Pronunciamentos Contábeis (CPC), de fornecer informações que sejam úteis para os usuários na tomada de decisões e avaliações.

A qualidade da informação contábil é indispensável para a segurança no momento de examinar a empresa, por isso, diversos estudos nacionais e internacionais (Almeida, 2010; Ball e Shivakumar, 2005; Cardoso, Carvalho e Almeida, 2009; Dalmácio e Alencar, 2006; Gabriel e Silveira, 2011; Leuz, Nanda e Wysocki, 2003; Paulo, Antunes e Formigoni, 2006; Paulo e Martins, 2007) têm analisado propriedades da informação contábil, como por exemplo, persistência, oportunidade, conservadorismo, relevância, entre outras.

Os estudos demonstram que diversos fatores podem ser capazes de influenciar na qualidade da informação contábil. Destacamse o grau de competição do mercado (Almeida, 2010; Stiglitz, 2002), fatores institucionais dos países (Leuz et al., 2003; Paulo e Martins, 2007), concentração de propriedade (Almeida, 2010; Ball e Shivakumar, 2005), maiores proporções de ativos intangíveis (Clacher, 2010; Klapper e Love, 2004; Moura et al., 2014Moura, Theiss e da Cunha, 2014) e melhores práticas de governança corporativa (Antunes e Costa, 2007; Gabriel e Silveira, 2011; Lopes, 2009).

No Brasil, pouca atenção tem sido dada em relação a análise desses fatores em empresas familiares. As empresas familiares desempenham um papel importante no desenvolvimento e crescimento econômico do país. No entanto, questões relacionadas a qualidade da informação contábil em empresas familiares brasileiras ainda permanecem como lacunas de pesquisa.

Diante desse contexto, a questão problema que norteia esta pesquisa é: qual a influência dos níveis diferenciados de governança corporativa da BM&FBovespa, tamanho e independência do conselho de administração na qualidade da informação contábil em empresas brasileiras de controle familiar. Assim, o objetivo deste estudo é analisar entre as empresas brasileiras familiares de diferentes setores econômicos da BM&FBovespa, se aquelas listadas nos níveis diferenciados de governança corporativa, com conselhos de administração menores e mais independentes possuem melhor qualidade da informação contábil.

Um grande número de empresas brasileiras é controlada por seus fundadores, ou pelas famílias dos fundadores e herdeiros, conforme apontam Burkart, Panunzi, Shleifer (2003), porém, ainda existem poucos estudos realizados sobre a qualidade de informações nas empresas de controle familiar, dessa forma, tornase relevante a realização desta pesquisa.

O estudo está estruturado em sete seções, iniciando com essa introdução. Em seguida, apresenta o referencial teórico que aborda conteúdos sobre qualidade da informação contábil, governança corporativa e estudos anteriores sobre qualidade da informação em empresas familiares e não familiares. Após, apresenta os aspectos metodológicos utilizados para o desenvolvimento da pesquisa. Em seguida, faz a análise dos dados e, por último, apresenta as considerações flnais do estudo.

Qualidade da informação contábilA análise da qualidade da informação contábil vem ocupando lugar de destaque entre os temas atuais no estudo da teoria da contabilidade, pois, ao evidenciar informação de qualidade se reduz o grau de incerteza, a assimetria da informação e ocorre ainda, a melhoria da eficiência do mercado de capitais no que tange à gestão do risco, uma vez que M maior possibilidade de compreensão da informação contábil pelos diversos grupos de usuários que dela se utilizam (Chaney, Faccio e Parsley, 2011).

Não existe apenas uma única métrica para medir a qualidade da informação contábil, segundo Lopes (2009) e Almeida (2010), mas sim, diversos modelos que capturam diferentes propriedades, dentre elas: gerenciamento de resultados, conservadorismo, relevância, tempestividade da informação, persistência e oportunidade. Neste estudo, destacam-se a persistência, conservadorismo, oportunidade e relevância.

O principal benefício da persistência dos resultados contábeis, conforme descreve Paulo e Martins (2007) referese à possibilidade da previsão dos resultados futuros e, conse-quentemente, na avaliação do valor dos ativos. A persistência como métrica da qualidade da informação contábil possibilita veriflcar se os resultados contábeis persistem ao logo do período corrente e se persistirão nos períodos seguintes.

O conservadorismo, de acordo com o International Accounting Standards Board (IASB, 2001:51), “consiste na inclusão de certa dose de cautela na formulação dos julga-mentos necessários na elaboração de estimativas em certas condições de incertezas, no sentido de que ativos ou receitas não sejam superestimados e passivos ou despesas não sejam subestimados”. Para Antunes e Mendonça (2008) o conceito de conservadorismo está atrelado à prudência e consiste na tendência de postergar as boas notícias e antecipar más.

Em relação à oportunidade da informação contábil, Bushman, Chen, Engel e Smith (2004) mencionam que pode ser medida pela associação entre o resultado contábil divulgado e o retorno da ação no período. As informações contábeis devem ser fornecidas aos usuários de forma oportuna, no momento em que ocorrem, pois, havendo demora da divulgação de informações, a contabilidade deixa de ser oportuna, ocorrendo assim, redução de utilidade dos números contábeis (Antunes e Mendonça, 2008).

Quanto à relevância, as informações contábeis podem ser consideradas relevantes para os diversos stakeholders quando estes podem utilizálas para a tomada de decisões, ou seja, quando atendem sua expectativa informacional. Sendo assim, a relevância da informação contábil está ligada à associação entre os números contábeis e o retorno de mercado das ações da empresa (Ohlson, 1995).

Nesse sentido, a qualidade da informação contábil é descrita por Antunes, Mendonça, Azevedo e Alencar (2008) como sendo o grau de funcionalidade da contabilidade como mecanismo de impedimento da expropriação dos recursos. Havendo possibilidade de expropriação os usuários da informação procuram por mecanismos de proteção que possam transmitir maior segurança, como a governança corporativa, por exemplo (Alhazaimeh, Palaniappan e Almsaflr, 2014; Razali e Arshad, 2014).

Empresas com mecanismos mais rígidos de governança podem reduzir práticas de gerenciamento de resultados, reconhecerem mais oportunamente as perdas econômicas (conservadorismo condicional) nos lucros contábeis e aumentarem a relevância e a capacidade da informação contábil no mercado de capitais (Bala, 2013; Lopes, 2009; Razali e Arshad, 2014).

Governança corporativaA Governança Corporativa é descrita por Silveira (2004) como um conjunto de mecanismos de incentivo e controle, internos e externos que possui como principal objetivo garantir maior transparência das decisões tomadas pelos controladores. O código das melhores práticas de governança corporativa, do Instituto Brasileiro de Governança Corporativa (IBGC, 2009:19), descreve a governança corporativa como “o sistema pelo qual as organizações são dirigidas, monitoradas e incentivadas, envolvendo os relacionamentos entre proprietários, conselho de administração, diretoria e órgãos de controle”.

A Bolsa de Valores, Mercadorias e Futuros de São Paulo, terceira maior bolsa do mundo em valor de mercado (depois de EUA e Alemanha), a segunda das Américas, depois dos Estados Unidos, e a líder no continente latinoamericano, trata das práticas de governança corporativa, no mercado de ações brasileiro, segmentadas em níveis diferenciados. Conforme Almeida, Santos, Ferreira e Torres (2010) os critérios de adesão visam diminuir a assimetria informacional entre os investidores e as empresas participantes destes grupos, através de maior transparência das informações divulgadas, e reduzir o custo de captação de recursos no mercado.

De acordo com a BM&FBovespa (2014), os níveis de Governança Corporativa são segmentos de listagem destinados à negociação de ações emitidas por empresas que se comprometem, voluntariamente, com a adoção de práticas de governança corporativa adicionais em relação ao que é exigido pela legislação, ampliando os direitos dos acionistas e melhorando a qualidade das informações. Os níveis de Governança Corporativa são assim deflnidos pela BM&FBovespa (2014:s/p):

Nível 1: práticas diferenciadas de governança corporativa, que contemplam basicamente regras de transparência e dispersão acionária.

Nível 2: além das regras de transparência e dispersão acionária exigidas no Nível 1, contempla também as de equilíbrio de direitos entre acionistas controladores e minoritários.

Novo Mercado: conjunto ainda mais amplo de práticas de governança. A grande diferença do Novo Mercado para os Níveis é a proibição de emissão de ações preferenciais: no Novo Mercado, as empresas devem ter somente ações ordinárias.

As práticas de governança corporativa, de modo geral, devem seguir princípios básicos da transparência, equidade, prestação de contas e responsabilidade corporativa, assim como dispor de mecanismos de controle, tais como o conselho de administração, conselho fiscal e auditoria (IBGC, 2009).

O conselho de administração, segundo Fama (1980), é o mecanismo de controle interno central para monitorar os gestores. Oliveira e Costa (2004, p. 2) destacam que ele é “[...] o centro das discussões sobre governança corporativa e também o principal representante dos acionistas e grupos de interesse na companhia”. Além disso, o conselho de administração tem a responsabilidade de garantir que a gestão da empresa seja executada visando o interesse de todos os acionistas (Schiehll e Santos, 2004). Nesse sentido, Silveira, Barros e Famá (2003) complementam que a principal função do conselho é monitorar a gestão da empresa, sendo que somente conselheiros externos proflssionais tendem a ser monitores encazes.

Os conselhos de administração são compostos por membros internos e externos. Martins e Rodrigues (2005) enfatizam que a amplitude da independência e transparência nos conselhos de administração das empresas resulta necessariamente da quantidade de conselheiros externos. Para os autores quanto mais membros externos compuserem o conselho, maior será a independência deles na tomada de decisões.

Quanto ao tamanho do conselho, o código de melhores práticas de governança corporativa do Instituto Brasileiro de Governança Corporativa (IBGC, 2009) recomenda que o conselho de administração tenha uma composição mínima de 5 e, no máximo, 11 membros. Como exemplo de pesquisas brasileiras que investigaram o tamanho dos conselhos de administração, podem ser citados os de Correia e Amaral (2009), Martins e Rodrigues (2005), Moura e Beuren (2011), Silveira et al, (2003).

Correia e Amaral (2009) observam que os conselhos numerosos podem ocasionar o surgimento de conflitos internos, devido a uma possível dinculdade de muitas pessoas chegarem a um consenso nas decisões, ou seja, o elevado número de conselheiros pode causar problemas de comunicação e coordenação. Silveira et al. (2003) corroboram enfatizando que a efetividade do conselho diminui na medida em que ele ultrapassa certo número de membros.

Depreendese da literatura que a adoção aos níveis diferenciados de governança corporativa, por parte das companhias abertas brasileiras, contribui para a melhoria da qualidade das práticas de governança. Inferese também que o conselho de administração desempenha um papel fundamental na governança corporativa, mas que deve possuir, principalmente, membros externos e não ser formado por um número elevado de conselheiros.

Isto posto, é possível inferir também que as empresas listadas em níveis diferenciados de governança corporativa, que possuem conselhos de administração mais independentes e que apresentam uma composição do conselho de acordo com a recomendação do IBGC (5 a 11 membros) poderiam dispor de maior qualidade da informação contábil.

Estudos anteriores sobre qualidade da informação em empresas familiares e não familiaresEm muitas empresas o controle é exercido por seus fundadores, ou pelas famílias dos fundadores e herdeiros (Burkart et al., 2003). Mesmo assim, ainda existem poucos estudos identincados sobre a qualidade das informações em empresas de controle familiar. Ali, Chen e Radhakrishnan (2007), por exemplo, analisaram a qualidade da informação em uma amostra composta por 500 empresas, das quais 177 eram de controle familiar. Os resultados demonstraram que as empresas familiares tendem a divulgar menos informações voluntárias. Para os autores este fato ocorreu em virtude de incentivos para redução da interferência dos acionistas não familiares. Concluíram que as empresas familiares, quando comparado com as não familiares, apresentam menos erros de previsões de analistas e menores volatilidades.

Jaggi, Leung e Gul (2009) analisaram se maior independência do conselho de administração influenciava na redução do gerenciamento de resultados. A análise ocorreu em um conjunto de empresas de Hongo Kong, no período de 1998 a 2000. Os resultados demonstraram que maior proporção de membros externos estava associada a um acompanhamento mais eflcaz para reduzir o gerenciamento de resultados. Concluíram que uma maior proporção de membros externos no conselho contribuía para dissuadir os gestores a não manipularem os resultados divulgados. No entanto, verincaram também que a encácia do monitoramento dos membros externos reduzia em empresas de controle familiar.

Lima, Fonseca e Brito (2009), analisaram o conservadorismo nos resultados contábeis dos bancos portugueses utilizando os modelos de reversão de componentes proposto por Basu (1997) e o de Ball e Shivakumar (2005). A pesquisa foi realizada no período de 2000 a 2007 em 52 bancos, sendo 33 de capital aberto e 19 fechados. Os resultados da aplicação do modelo de Basu (1997) revelaram que não havia evidências da presença de conservadorismo condicional nos lucros contábeis reportados pelos bancos que atuavam em Portugal. Ao analisar os resultados obtidos com a aplicação do modelo de Ball e Shivakumar (2005) reafirmam o modelo anterior, revelando que os lucros contábeis das instituições financeiras de capital aberto não apresentavam um grau maior de conservadorismo em relação às instituições financeiras de capital fechado pesquisada.

Paulo (2009) avaliou a qualidade das informações contábeis, quando da emissão pública dos diversos títulos emitidos pelas companhias brasileiras. A pesquisa foi realizada no período de 2000 a 2006 em empresas que efetuaram ofertas públicas de ações e debêntures no período, formando uma amostra de 436 empresas/ano. Os resultados da pesquisa evidenciaram que os números contábeis não são signincativamente diferentes nos períodos em torno da emissão pública de ações e debêntures. Portanto, a oferta pública de títulos não afeta a qualidade das informações contábeis.

Cascino, Pugliese, Mussolino e Sansone (2010) pesquisaram sobre a qualidade das informações em empresas italianas não financeiras de capital aberto listadas em Bolsa, com dados referentes ao período de 1998 a 2004. A amostra do estudo compreendeu 114 empresas, sendo destas 74 familiares e 40 empresas não familiar. Perceberam que empresas familiares transmitem informações financeiras de maior qualidade em comparação com as empresas não familiares. Demonstraram que os relatórios apresentados por empresas familiares são mais transparentes e oportunos, características positivas ao processo gerencial de qualidade.

Mansor, Che–Ahmad, Ahmad–Zaluki e Osman (2013) investigaram a influência da governança corporativa na qualidade da informação contábil em uma amostra total de 264 companhias abertas da Malásia. Os pressupostos foram de que mecanismos de governança corporativa eram capazes de superar o gerenciamento de resultados em empresas familiares. Os resultados mostraram que, em empresas familiares, apenas o número de reuniões realizadas pela diretoria minimizam as práticas de gerenciamento. Por outro lado, nas empresas não familiares, a independência do conselho de administração, existência de comitê de auditoria, nãodualidade do cargo de diretor presidente e presidente do conselho, tamanho do comitê de auditoria, auditoria interna e qualincaçâo dos auditores foram mecanismos de governança identincados como capaz de ajudar a minimizar as práticas de gerenciamento.

Stockmans, Lybaert e Voordeckers (2013) analisaram a influência do conselho de administração em restringir o gerenciamento de resultados em empresas familiares privadas. A análise ocorreu em uma amostra composta por 295 empresas belgas no ano de 2003. Os resultados revelaram que uma maior proporção de conselheiros externos e a não dualidade no cargo de diretor presidente e presidente do conselho de administração exerciam efeito restritivo sobre o gerenciamento de resultados.

MetodologiaPara atender ao objetivo proposto no artigo, realizouse pesquisa quantitativa. A população é composta pelo conjunto de companhias abertas familiares listadas na BM&–FBovespa, sendo que aquelas que exerciam atividades nnanceiras, as que não tinham informações necessárias para todas as variáveis utilizadas e, ainda, aquelas que apresentaram dados numéricos com 4 desviospadrão em relação à média (outlier) foram excluídas da amostra. Assim como ocorreu nas pesquisas de Paulo e Martins (2007), Paulo (2009), Gabriel e Silveira (2011).

Para identincar as companhias familiares, utilizouse neste estudo a metodologia de Porta, Lopez de Silanes e Shleifer (1999), que rastreou a cadeia de propriedade até identincar o último acionista controlador. Consideraram como último acionista controlador aquele que, de forma direta ou indireta, possuía o controle da empresa da amostra pesquisada. Foi considerada como familiar qualquer empresa em que uma família ou um indivíduo era o proprietário final (em termos de direitos de voto), com participação mínima de 10%.

Após os procedimentos metodológicos adotados, a amostra desta pesquisa foi composta por 96 companhias familiares listadas em diferentes setores econômicos, tais como: Bens industriais (18), construção e transporte (18), consumo cíclico (23), consumo não cíclico (10), materiais básicos (18) e tecnologia da informação, telecomunicações e utilidade pública (9).

Para analisar a qualidade da informação contábil, foram utilizadas quatro características: persistência, oportunidade, conservadorismo e relevância. Todas as regressões foram estimadas em painel, verincando os pressupostos das regressões e usando os recursos de efeito fixo e erro padrão robusto.

Assim como nos estudos de Paulo e Martins (2007) e Paulo (2009), para mensurar a persistência da informação contábil foi utilizado o modelo de Dechow e Schrand (2004), conforme Equação 1:

Xit+1 = Resultado operacional (ou, fluxo de caixa operacional) da empresa i do ano t+1

Xit= Resultado operacional (ou, fluxo de caixa operacional) da empresa i do ano t

εit= erro da regressão.

No modelo, as variáveis Xit+1 e Xit foram substituídas, respectivamente, pelo resultado operacional do período seguinte (ROit+1) e do período corrente (ROit); enquanto que para avaliar a persistência dos fluxos de caixa, as variáveis foram substituídas pelo fluxo de caixa operacional do período seguinte (FCOit+1) e do período corrente (FCOit). Considerouse que, os resultados contábeis foram mais persistentes do que os fluxos de caixa quando a estimativa do seu coeflciente α1 era mais próximo de 1. Esse procedimento metodológico é consistente com o adotado por Dechow (1994), Barth, Cram e Nelson (2001) e Dechow e Schrand (2004).

Para analisar o nível de conservadorismo das empresas da amostra adotouse o modelo de Ball e Shivakumar (2005), assim como nos estudo de Paulo et al. (2006); Paulo e Martins (2007); Paulo (2009); Coelho e Lima (2009), de acordo com a Equação 2:

em que:

ΔLLCit = variação no lucro líquido contábil da empresa i do ano t-1 para o ano t;

ΔLLCit-1 = variação no lucro líquido contábil da empresa i do ano t-2 para o ano t-1;

DΔLLCit-1 = variável dummy para indicar se existe variação negativa no lucro líquido contábil da empresa i do ano t-1 para o ano t, assumindo valor 1 se ΔNIit < 0, e 0 nos demais casos;

εit = erro da regressão.

O modelo de Ball e Shivakumar (2005) permite a analise do nível de conservadorismo, apenas, por meio de variáveis contábeis, ou seja, sem a necessidade do uso de variáveis de mercado como o preço das ações necessárias no modelo de Basu (1997), por exemplo. No modelo de Ball e Shivakumar (2005) o conservadorismo está relacionado à ocorrência ou não de reversão dos resultados contábeis.

Neste modelo a signiflcância estatística do coeflciente a2 revela reversão de resultados contábeis positivos (variações positivas do resultado). Em virtude da exigência de maior grau de veriflcabilidade para o reconhecimento de receitas/ganhos, esperase que as variações positivas constituam componente persistente do resultado contábil e que, portanto, não sejam revertidas. Sendo assim, esperase que o coeflciente a2 não seja estatisticamente signiflcativo.

O coeflciente a3 estima a ocorrência de reversão de resultados contábeis negativos (variações negativas do resultado). Em razão da baixa veriflcabilidade para o reconhecimento de despesas/perdas, os resultados negativos tendem a ser transitórios, ou seja, revertidos em períodos seguintes. Assim, esperase que o coeflciente a3 seja negativo e estatisticamente significative», dado que essa reversão ocorreria em direção contrária à variação negativa do resultado.

Para analisar a oportunidade da informação contábil utilizouse o modelo de Bushman et al. (2004), assim como nos estudos de Antunes (2007); Antunes e Costa (2007); Santos e da Costa (2008); Antunes et al (2008), de acordo com a Equação 3:

em que:

RCit = Resultado Contábil (lucro/prejuízo) da empresa i no ano t;

PAit = preço da ação da empresa i no ano t;

RAit = Retorno da ação da empresa i no ano da adesão t ;

Dit = variável dummy que assume valor 1 quando o retorno da ação da empresa i no tempo t é negativo e assume valor 0 quando o retorno da ação da empresa i no tempo t é positivo;

eit= erro da regressão.

Mensurase a oportunidade da informação contábil por intermédio do coeficiente a1 da equação. Esse coeficiente mensura diretamente a velocidade do reconhecimento do retorno econômico pelo resultado contábil. Valores maiores, positivos e mais significativos para o coeficiente a1 refletem uma informação contábil mais oportuna (mais rápida).

Quanto à relevância da informação contábil, assim como nos estudos de Antunes e Costa (2007); Antunes e Mendonça (2008); Antunes et al. (2008); utilizouse o modelo de Ohlson (1995), conforme Equação 4:

em que:

Pit = é o preço da ação da empresa i no período t;

LPAit = é o lucro por ação da firma i no período t;

PLAit = é o patrimônio líquido por ação da firma i no período t.

eit= erro da regressão.

O modelo de Ohlson (1995) estima a incorporação das informações contidas no patrimônio líquido e no resultado contábil ao preço das ações da empresa em virtude da interação dos agentes no mercado acionário. Portanto, a métrica revela a contribuição dos números contábeis no processo de avaliação da empresa ou precificaçâo de suas ações. Os coeficientes a1 e a2 demonstram a relevância do lucro e do PL, dessa forma, valores maiores, positivos e mais significativos para ambos indicam maior relevância da informação contábil para a precificaçâo das empresas.

Os dados utilizados neste estudo, para o cálculo das variáveis de persistência, oportunidade, conservadorismo e relevância, foram obtidos por meio do banco de dados Economática e referemse ao período de 2008 a 2010. O preço de fecho das ações é de 30 de abril do ano seguinte.

Em relação as práticas de governança corporativa, inicialmente foram identincadas as empresas da amostra que encontravamse listadas nos níveis diferenciados de governança corporativa da BM&FBovespa. Para tal, foi consultado o site da BM&FBovespa, em 31 de março de 2011.

Em seguida, foi identifleado o número total de membros do conselho de administração, o número total de membros internos e o número total de membros externos. Estes dados foram coletados manualmente, em cada ano, para cada empresa da amostra. Para o ano de 2008 os dados foram coletados nos Relatórios de Informações Anuais (IANs) e para os anos de 2009 e 2010 os dados foram coletados nos Formulários de Referência.

O pressuposto é de que as empresas familiares participantes dos níveis diferenciados de governança corporativa, que possuem conselhos de administração mais independentes e que apresentam uma composição do conselho de acordo com a recomendação do IBGC (5 a 11 membros) podem transmitir maior segurança aos acionistas e melhorar a qualidade das informações disponibilizadas ao público.

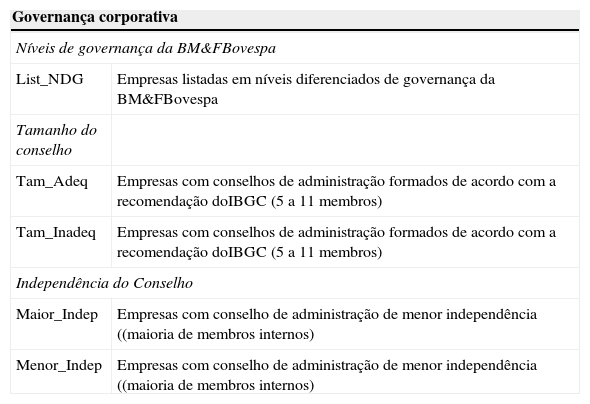

Após, partiuse para a análise. Os resultados das variáveis de qualidade da informação contábil foram apresentados de acordo com os níveis de governança corporativa, de acordo com o tamanho do conselho de administração e, ainda, de acordo com a independência do conselho, conforme tabela 1.

Grupos de análise da pesquisa.

| Governança corporativa | |

|---|---|

| Níveis de governança da BM&FBovespa | |

| List_NDG | Empresas listadas em níveis diferenciados de governança da BM&FBovespa |

| Tamanho do conselho | |

| Tam_Adeq | Empresas com conselhos de administração formados de acordo com a recomendação doIBGC (5 a 11 membros) |

| Tam_Inadeq | Empresas com conselhos de administração formados de acordo com a recomendação doIBGC (5 a 11 membros) |

| Independência do Conselho | |

| Maior_Indep | Empresas com conselho de administração de menor independência ((maioria de membros internos) |

| Menor_Indep | Empresas com conselho de administração de menor independência ((maioria de membros internos) |

Notase na tabela 1, em relação aos níveis diferenciados de governança corporativa da BM&FBovespa, que foram apresentados os indicadores de qualidade da informação das empresas familiares listadas e não listadas em níveis diferenciados de governança da BM&FBovespa. Quanto ao tamanho do conselho de administração, foram apresentados os resultados das empresas familiares com conselhos de administração formados de acordo com o tamanho recomendado pelo IBGC e das empresas familiares que não possuíam conselhos no tamanho recomendado. No tocante a independência do conselho, apresentaramse os resultados das empresas familiares com conselho de administração segregados em maior e menor independência.

Análise dos dadosEsta seção contém a análise dos dados coletados. Primeiramente, apresentamse os resultados das regressões estatísticas para a persistência dos resultados contábeis e do fluxo de caixa obtidos por meio do modelo de Dechow e Schrand (2004). Em seguida, os resultados das regressões para o conservadorismo, mensurado pelo modelo de Ball e Shivakumar (2005). Na sequência, os resultados obtidos pelo modelo de Bushman et al. (2004) para a oportunidade e, por último, demonstramse os resultados das regressões geradas a partir do modelo de Ohlson (1995) que possibilitou a análise da relevância da informação contábil.

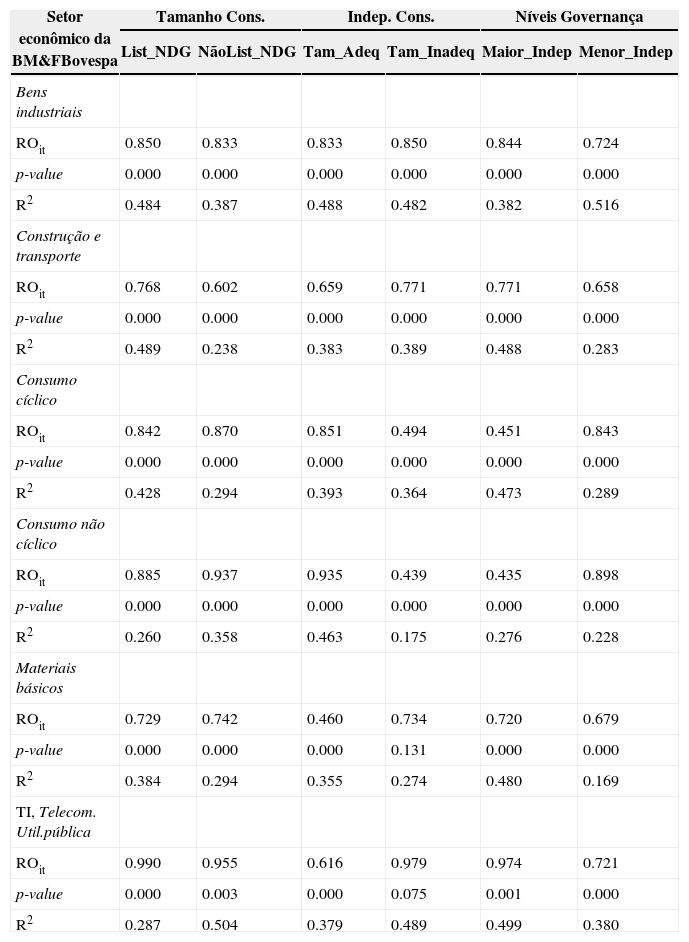

Notase na tabela 2, que o modelo utilizado para analisar a persistência dos resultados contábeis nas empresas familiares da amostra tem um R2 entre os setores que variou de 0.169 e 0.516, com destaque para as empresas dos setores de bens industriais (média = 0.457) e tecnologia da informação, telecomunicações e utilidade pública (média = 0.423) com os melhores índices médios de ajustamento. Os menores níveis de ajustamento do modelo estavam entre as empresas dos setores de consumo não cíclico e materiais básicos, com índices médios de 0.293 e 0.326.

Persistência dos resultados contábeis.

| Setor econômico da BM&FBovespa | Tamanho Cons. | Indep. Cons. | Níveis Governança | |||

|---|---|---|---|---|---|---|

| List_NDG | NãoList_NDG | Tam_Adeq | Tam_Inadeq | Maior_Indep | Menor_Indep | |

| Bens industriais | ||||||

| ROit | 0.850 | 0.833 | 0.833 | 0.850 | 0.844 | 0.724 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 |

| R2 | 0.484 | 0.387 | 0.488 | 0.482 | 0.382 | 0.516 |

| Construção e transporte | ||||||

| ROit | 0.768 | 0.602 | 0.659 | 0.771 | 0.771 | 0.658 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 |

| R2 | 0.489 | 0.238 | 0.383 | 0.389 | 0.488 | 0.283 |

| Consumo cíclico | ||||||

| ROit | 0.842 | 0.870 | 0.851 | 0.494 | 0.451 | 0.843 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 |

| R2 | 0.428 | 0.294 | 0.393 | 0.364 | 0.473 | 0.289 |

| Consumo não cíclico | ||||||

| ROit | 0.885 | 0.937 | 0.935 | 0.439 | 0.435 | 0.898 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 |

| R2 | 0.260 | 0.358 | 0.463 | 0.175 | 0.276 | 0.228 |

| Materiais básicos | ||||||

| ROit | 0.729 | 0.742 | 0.460 | 0.734 | 0.720 | 0.679 |

| p-value | 0.000 | 0.000 | 0.000 | 0.131 | 0.000 | 0.000 |

| R2 | 0.384 | 0.294 | 0.355 | 0.274 | 0.480 | 0.169 |

| TI, Telecom. Util.pública | ||||||

| ROit | 0.990 | 0.955 | 0.616 | 0.979 | 0.974 | 0.721 |

| p-value | 0.000 | 0.003 | 0.000 | 0.075 | 0.001 | 0.000 |

| R2 | 0.287 | 0.504 | 0.379 | 0.489 | 0.499 | 0.380 |

Os níveis de ajustamento foram semelhantes aos encontrados por Paulo (2009) cujos níveis de ajustamento do modelo variaram entre 0.062 e 0.532 para as empresas que emitiram ações e entre 0.000 e 0.555 para aquelas que emitiram debêntures. Os resultados também foram semelhantes aos de Paulo e Martins (2007) que analisaram uma amostra composta por empresas da América Latina e dos Estados Unidos da América no período de 1996 a 2005 em que os níveis de ajustamento do modelo variaram entre 0 e 0.613. Portanto, percebese que o modelo apresenta um nível de ajustamento adequado para a análise desta pesquisa.

Ao analisar os coeficientes da variável explicativa do modelo de persistência dos resultados contábeis (ROit), verificase, por meio da tabela 2, que as empresas dos setores de bens industriais, construção e transporte e, também, as empresas de tecnologia da informação, telecomunicações e utilidade pública que encontramse nos níveis diferenciados de governança corporativa da BM&FBovespa, com conselhos de administração mais independentes e com tamanho diferente do que é recomendado pelo IBGC apresentaram maior persistência nos resultados contábeis.

No setor de materiais básicos, notase maior persistência entre as empresas constantes nos níveis diferenciados de governança, que possuem conselhos mais independentes, porém, nesse setor há maior persistência nos resultados das empresas que possuem conselhos, cujo tamanho está de acordo com as recomendações do IBGC. Os setores de consumo cíclico e não cíclico apresentaram resultados mais persistentes para as empresas que se encontravam fora dos níveis diferenciados de governança, com conselhos de administração menos independentes e, também, de tamanho recomendado.

De forma geral, em relação a governança corporativa, verincouse entre as 96 empresas familiares, maior persistência dos resultados naquelas que encontravamse listadas nos níveis diferenciados de governança corporativa da BM&FBovespa, maior persistência, também, entre as empresas com conselhos de administração mais independentes e, um equilíbrio entre empresas com conselhos de tamanho recomendado e não recomendado pelo IBGC.

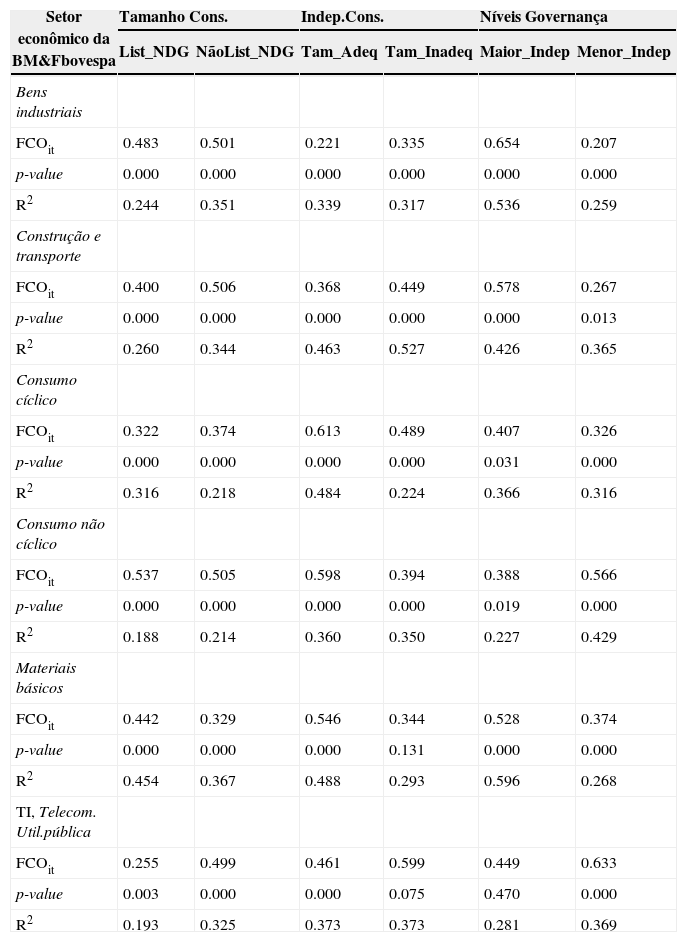

Na tabela 3, descrevemse os resultados das regressões estatísticas para a persistência do fluxo de caixa obtido por meio do modelo de Dechow e Schrand (2004).

Persistência do fluxo de caixa operacional.

| Setor econômico da BM&Fbovespa | Tamanho Cons. | Indep.Cons. | Níveis Governança | |||

|---|---|---|---|---|---|---|

| List_NDG | NãoList_NDG | Tam_Adeq | Tam_Inadeq | Maior_Indep | Menor_Indep | |

| Bens industriais | ||||||

| FCOit | 0.483 | 0.501 | 0.221 | 0.335 | 0.654 | 0.207 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 |

| R2 | 0.244 | 0.351 | 0.339 | 0.317 | 0.536 | 0.259 |

| Construção e transporte | ||||||

| FCOit | 0.400 | 0.506 | 0.368 | 0.449 | 0.578 | 0.267 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.000 | 0.013 |

| R2 | 0.260 | 0.344 | 0.463 | 0.527 | 0.426 | 0.365 |

| Consumo cíclico | ||||||

| FCOit | 0.322 | 0.374 | 0.613 | 0.489 | 0.407 | 0.326 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.031 | 0.000 |

| R2 | 0.316 | 0.218 | 0.484 | 0.224 | 0.366 | 0.316 |

| Consumo não cíclico | ||||||

| FCOit | 0.537 | 0.505 | 0.598 | 0.394 | 0.388 | 0.566 |

| p-value | 0.000 | 0.000 | 0.000 | 0.000 | 0.019 | 0.000 |

| R2 | 0.188 | 0.214 | 0.360 | 0.350 | 0.227 | 0.429 |

| Materiais básicos | ||||||

| FCOit | 0.442 | 0.329 | 0.546 | 0.344 | 0.528 | 0.374 |

| p-value | 0.000 | 0.000 | 0.000 | 0.131 | 0.000 | 0.000 |

| R2 | 0.454 | 0.367 | 0.488 | 0.293 | 0.596 | 0.268 |

| TI, Telecom. Util.pública | ||||||

| FCOit | 0.255 | 0.499 | 0.461 | 0.599 | 0.449 | 0.633 |

| p-value | 0.003 | 0.000 | 0.000 | 0.075 | 0.470 | 0.000 |

| R2 | 0.193 | 0.325 | 0.373 | 0.373 | 0.281 | 0.369 |

Percebese na tabela 3, que o modelo para persistência do fluxo de caixa resultou em um R2 que variou entre os setores de 0.188 e 0.596, com destaque para as empresas dos setores de materiais básicos e construção e transporte com os melhores índices médios equivalentes a 0.411 e 0.398, respectivamente. O menor nível de ajustamento do modelo para persistência do fluxo de caixa estava entre as empresas dos setores de consumo não cíclico e as empresas de tecnologia da informação, telecomunicações e utilidade pública com índices de 0.295 e 0.298.

Novamente os níveis de ajustamento foram semelhantes aos encontrados por Paulo (2009) e Paulo e Martins (2007), um pouco inferiores ao do modelo de persistência dos resultados contábeis, no entanto, ainda semelhantes, sendo assim, percebese que o modelo novamente apresenta um nível de ajustamento adequado para a análise.

Ao analisar os coeflcientes da variável explicativa do modelo (FCOit), na tabela 3, verificase novamente que as empresas dos setores de bens industriais e construção e transporte listadas nos níveis diferenciados de governança corporativa da BM&FBovespa, com conselhos de administração mais independentes e de tamanho inadequado, apresentaram maior persistência do fluxo de caixa, assim como já havia ocorrido em relação ao resultado operacional.

No setor de consumo não cíclico, notase maior persistência entre as empresas com conselhos de administração menos independentes e de tamanho diferente das recomendações do IBGC, assim como ocorre no setor de materiais básicos, no entanto, no setor de consumo não cíclico há maior persistência, também, para as empresas que se encontravam fora dos níveis diferenciados de governança corporativa da BM&FBovespa.

Notase ainda na tabela 3 que no setor de consumo cíclico há maior persistência entre as empresas listadas nos níveis diferenciados de governança, com conselhos menos independentes e de tamanho diferente do que é recomendado pelo IBGC. No grupo de empresas de tecnologia da informação, telecomunicações e utilidade pública ocorria maior persistência nas empresas fora dos níveis de governança, com conselhos mais independentes e com tamanho de acordo com as recomendações do IBGC.

No que se refere a governança corporativa, de forma geral, verincouse maior persistência do fluxo de caixas nas empresas que se encontravam listadas nos níveis diferenciados de governança corporativa da BM&FBovespa, maior persistência, também, entre as empresas com conselhos mais independentes e com tamanho dentro das recomendações. Além disso, assim como nos estudos de Dechow e Schrand (2004), Paulo (2009) e Paulo e Martins (2007), na maioria dos setores, os resultados operacionais têm maior nível de persistência nos resultados futuros quando comparado a persistência dos fluxos de caixa.

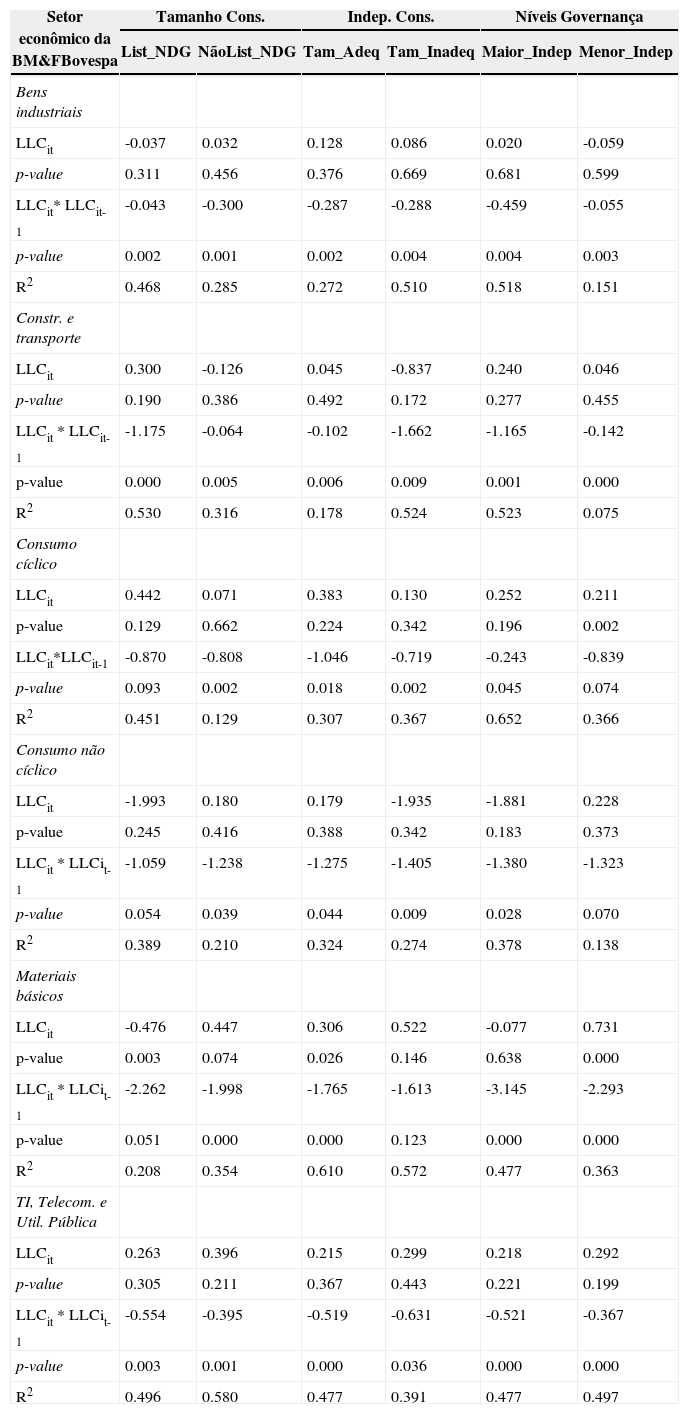

Na tabela 4 apresentamse os resultados das regressões para o conservadorismo, mensurado pelo modelo de Ball e Shivakumar (2005).

Conservadorismo.

| Setor econômico da BM&FBovespa | Tamanho Cons. | Indep. Cons. | Níveis Governança | |||

|---|---|---|---|---|---|---|

| List_NDG | NãoList_NDG | Tam_Adeq | Tam_Inadeq | Maior_Indep | Menor_Indep | |

| Bens industriais | ||||||

| LLCit | -0.037 | 0.032 | 0.128 | 0.086 | 0.020 | -0.059 |

| p-value | 0.311 | 0.456 | 0.376 | 0.669 | 0.681 | 0.599 |

| LLCit* LLCit-1 | -0.043 | -0.300 | -0.287 | -0.288 | -0.459 | -0.055 |

| p-value | 0.002 | 0.001 | 0.002 | 0.004 | 0.004 | 0.003 |

| R2 | 0.468 | 0.285 | 0.272 | 0.510 | 0.518 | 0.151 |

| Constr. e transporte | ||||||

| LLCit | 0.300 | -0.126 | 0.045 | -0.837 | 0.240 | 0.046 |

| p-value | 0.190 | 0.386 | 0.492 | 0.172 | 0.277 | 0.455 |

| LLCit * LLCit-1 | -1.175 | -0.064 | -0.102 | -1.662 | -1.165 | -0.142 |

| p-value | 0.000 | 0.005 | 0.006 | 0.009 | 0.001 | 0.000 |

| R2 | 0.530 | 0.316 | 0.178 | 0.524 | 0.523 | 0.075 |

| Consumo cíclico | ||||||

| LLCit | 0.442 | 0.071 | 0.383 | 0.130 | 0.252 | 0.211 |

| p-value | 0.129 | 0.662 | 0.224 | 0.342 | 0.196 | 0.002 |

| LLCit*LLCit-1 | -0.870 | -0.808 | -1.046 | -0.719 | -0.243 | -0.839 |

| p-value | 0.093 | 0.002 | 0.018 | 0.002 | 0.045 | 0.074 |

| R2 | 0.451 | 0.129 | 0.307 | 0.367 | 0.652 | 0.366 |

| Consumo não cíclico | ||||||

| LLCit | -1.993 | 0.180 | 0.179 | -1.935 | -1.881 | 0.228 |

| p-value | 0.245 | 0.416 | 0.388 | 0.342 | 0.183 | 0.373 |

| LLCit * LLCit-1 | -1.059 | -1.238 | -1.275 | -1.405 | -1.380 | -1.323 |

| p-value | 0.054 | 0.039 | 0.044 | 0.009 | 0.028 | 0.070 |

| R2 | 0.389 | 0.210 | 0.324 | 0.274 | 0.378 | 0.138 |

| Materiais básicos | ||||||

| LLCit | -0.476 | 0.447 | 0.306 | 0.522 | -0.077 | 0.731 |

| p-value | 0.003 | 0.074 | 0.026 | 0.146 | 0.638 | 0.000 |

| LLCit * LLCit-1 | -2.262 | -1.998 | -1.765 | -1.613 | -3.145 | -2.293 |

| p-value | 0.051 | 0.000 | 0.000 | 0.123 | 0.000 | 0.000 |

| R2 | 0.208 | 0.354 | 0.610 | 0.572 | 0.477 | 0.363 |

| TI, Telecom. e Util. Pública | ||||||

| LLCit | 0.263 | 0.396 | 0.215 | 0.299 | 0.218 | 0.292 |

| p-value | 0.305 | 0.211 | 0.367 | 0.443 | 0.221 | 0.199 |

| LLCit * LLCit-1 | -0.554 | -0.395 | -0.519 | -0.631 | -0.521 | -0.367 |

| p-value | 0.003 | 0.001 | 0.000 | 0.036 | 0.000 | 0.000 |

| R2 | 0.496 | 0.580 | 0.477 | 0.391 | 0.477 | 0.497 |

Verincase na tabela 4, que o modelo utilizado para analisar o conservadorismo tem um R2 entre os setores que variou de 0.075 e 0.652, com destaque para as empresas dos setores de tecnologia da informação, telecomunicações e utilidade pública com os melhores índices de ajustamento do modelo cuja variação flcou entre 0.391 e 0.580 (média de 0.486). O modelo também apresentou um maior poder explicativo no setor de materiais básico onde a variação flcou entre 0.208 e 0.610 (média de 0.431). O menor nível de ajustamento do modelo estava entre as empresas do setor de consumo não cíclico (média de 0.286).

Os níveis de ajustamento foram superiores aos encontrados no estudo de Lima et al. (2009), cujos níveis de ajustamento do modelo variaram entre 0.078 e 0.109. Os resultados também foram semelhantes aos de Paulo et al. (2006) que analisaram companhias de capital fechado e companhias de capital aberto no período de 2000 a 2004 em que os níveis de ajustamento do modelo variaram de 0.208 e 0.441, sendo assim, percebese novamente que o modelo apresenta um nível de ajustamento adequado para a análise do conservadoorismo na amostra pesquisada.

Também é possível veriflcar na tabela 4 que o coeflciente a2 do modelo (LLCit), não possui signiflcancia estatística para a maioria das companhias da amostra, com exceção apenas das empresas do setor de consumo cíclico que encontravamse fora dos níveis diferenciados de governança e para as empresas do setor de materiais básicos com conselhos menos independentes e, também, fora dos níveis de governança. Portanto, confirmase que os resultados positivos se tornam componente persistente do lucro contábil, não sendo revertidos nos períodos subsequentes na maioria das empresas analisadas.

Ao analisar o coenciente a3 do modelo (LLCit * LLCit-1) que estima a ocorrência de reversão de resultados contábeis negativos, na tabela 4, notase a existência de signincância estatística na maioria dos setores, exceto nas empresas fora dos níveis diferenciados de governança e com conselhos de tamanho não recomendado do setor de consumo cíclico, também as empresas fora dos níveis diferenciados, com conselhos menos independentes e de tamanho fora das recomendações do IBGC do setor de consumo não cíclico, e ainda, as empresas com conselhos mais independentes e de tamanho não recomendado do setor de materiais básicos. Portanto, há evidencias de que ocorrem diferenças no reconhecimento das boas e más notícias nos resultados das empresas da amostra. Percebese que as perdas econômicas são reconhecidas de forma mais oportuna do que os ganhos, conforme se espera na presença do conservadorismo.

Ao realizar o somatório dos coencientes (LLCit + LLCit * LLCit) dos setores, encontramse valores mais negativos, ou seja, maior conservadorismo para as empresa do setor de consumo não cíclico. Nesse setor as empresas listadas em níveis diferenciados de governança (–3.261), que possuem conselho mais independentes (-3.340) e de tamanho diferente do que é recomendado pelo IBGC (-3.052) demonstraramse mais conservadoras.

Os resultados dos somatórios dos coencientes, conforme é possível verincar na tabela 4, também foram bastante negativos para as empresas do setor de materiais básicos, onde as empresas participantes dos níveis de governança (-3.222) de conselhos menos independentes (-1.459) e de tamanho não recomendado (-2.738) demonstraramse mais conservadoras do que aquelas não listadas nos níveis (-1.562) com conselhos mais independentes (-1.091) e de tamanho de acordo com as recomendações do IBGC (-1.551).

Notase, ainda na tabela 4, que os valores menos negativos, referemse ao setor de bens industriais onde as empresas participantes dos níveis diferenciados (-0.439), com conselho mais independentes (-0.202) e de tamanho adequado (-0.268) revelaramse mais conservadoras que as não participantes dos níveis diferenciados (-0.114), com conselhos menos independentes (-0.159) e de tamanho inadequado (-0.080).

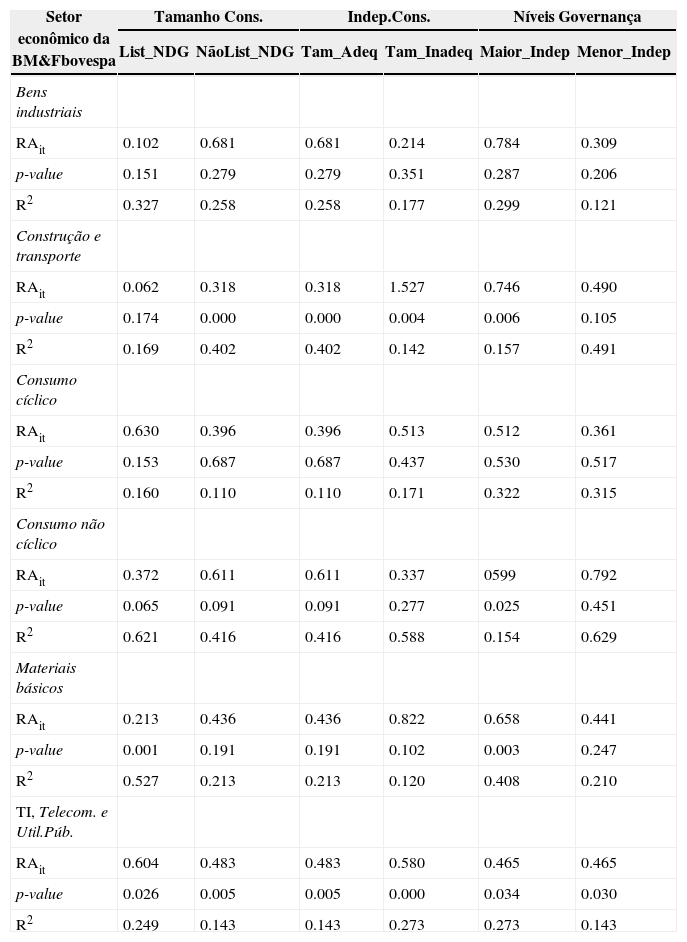

Na tabela 5, apresentamse os resultados obtidos pelo modelo de Bushman et al. (2004) para análise da oportunidade da informação contábil.

Oportunidade da informação contábil.

| Setor econômico da BM&Fbovespa | Tamanho Cons. | Indep.Cons. | Níveis Governança | |||

|---|---|---|---|---|---|---|

| List_NDG | NãoList_NDG | Tam_Adeq | Tam_Inadeq | Maior_Indep | Menor_Indep | |

| Bens industriais | ||||||

| RAit | 0.102 | 0.681 | 0.681 | 0.214 | 0.784 | 0.309 |

| p-value | 0.151 | 0.279 | 0.279 | 0.351 | 0.287 | 0.206 |

| R2 | 0.327 | 0.258 | 0.258 | 0.177 | 0.299 | 0.121 |

| Construção e transporte | ||||||

| RAit | 0.062 | 0.318 | 0.318 | 1.527 | 0.746 | 0.490 |

| p-value | 0.174 | 0.000 | 0.000 | 0.004 | 0.006 | 0.105 |

| R2 | 0.169 | 0.402 | 0.402 | 0.142 | 0.157 | 0.491 |

| Consumo cíclico | ||||||

| RAit | 0.630 | 0.396 | 0.396 | 0.513 | 0.512 | 0.361 |

| p-value | 0.153 | 0.687 | 0.687 | 0.437 | 0.530 | 0.517 |

| R2 | 0.160 | 0.110 | 0.110 | 0.171 | 0.322 | 0.315 |

| Consumo não cíclico | ||||||

| RAit | 0.372 | 0.611 | 0.611 | 0.337 | 0599 | 0.792 |

| p-value | 0.065 | 0.091 | 0.091 | 0.277 | 0.025 | 0.451 |

| R2 | 0.621 | 0.416 | 0.416 | 0.588 | 0.154 | 0.629 |

| Materiais básicos | ||||||

| RAit | 0.213 | 0.436 | 0.436 | 0.822 | 0.658 | 0.441 |

| p-value | 0.001 | 0.191 | 0.191 | 0.102 | 0.003 | 0.247 |

| R2 | 0.527 | 0.213 | 0.213 | 0.120 | 0.408 | 0.210 |

| TI, Telecom. e Util.Púb. | ||||||

| RAit | 0.604 | 0.483 | 0.483 | 0.580 | 0.465 | 0.465 |

| p-value | 0.026 | 0.005 | 0.005 | 0.000 | 0.034 | 0.030 |

| R2 | 0.249 | 0.143 | 0.143 | 0.273 | 0.273 | 0.143 |

Percebese na tabela 5, que o modelo utilizado para analisar a oportunidade da informação contábil tem um R2 que variou entre os setores de 0.026 e 0.629, com destaque para as empresas do setor de consumo não cíclico com os melhores índices de ajustamento da amostra cuja variação flcou entre 0.154 e 0.629 (média de 0.466). O modelo também apresentou maior nível de ajustamento, ou seja, maior poder explicativo no setor de construção e transporte onde a variação flcou entre 0.142 e 0.501 (média de 0.310). O menor nível de ajustamento do modelo estava entre as empresas do setor de consumo cíclico (0.026 e 0.322-médiade0.184).

Os níveis de ajustamento foram semelhantes aos encontrados por Antunes e Costa (2007) que pesquisaram uma amostra composta por empresas listadas e não listadas nos níveis diferenciados de governança corporativa da BM&FBovespa. A análise referese aos anos de 1999 a 2005 onde os níveis de ajustamento do modelo variaram entre 0.046 e 0.6618, sendo assim, percebese que o modelo apresenta um nível de ajustamento adequado para a análise desta pesquisa.

É possível observar ainda na tabela 5, que todos os coencientes (RAit) oram positivos e estatisticamente signincativos para as empresas do setor de tecnologia da informação, telecomunicações e utilidade pública. Nesses setores a informação contábil, de acordo com os resultados, pode ser considerada mais oportuna nas empresas listadas nos níveis diferenciados de governança, que possuem conselhos mais independentes e de tamanho diferente do recomendado pelo IBGC.

Também se destacam positivamente na tabela 5, as empresas do setor de construção e transporte que não apresentaram significância estatística, somente para as empresas que não se encontram listadas nos níveis diferenciados de governança e com conselhos de administração formados por um tamanho diferente do recomendado. Neste setor, a informação contábil pode ser considerada mais oportuna para as empresas listadas nos níveis de governança, que possuem conselhos mais independentes e com tamanho de acordo com as recomendações do IBGC.

Negativamente, destacamse na tabela 5, os setores de bens industriais e consumo cíclico que não apresentaram signincância estatística em nenhum dos casos, sendo assim, a informação contábil não pode ser considerada oportuna para as empresas desses setores.

No tocante a governança corporativa, de modo geral, a informação contábil pode ser considerada mais oportuna entre as empresas que se encontravam listadas nos níveis diferenciados de governança corporativa da BM&FBovespa, também, entre as empresas com conselhos de administração mais independentes e, novamente, ocorre um equilíbrio entre empresas com conselhos de tamanho constituídos dentro e fora das recomendações do IBGC.

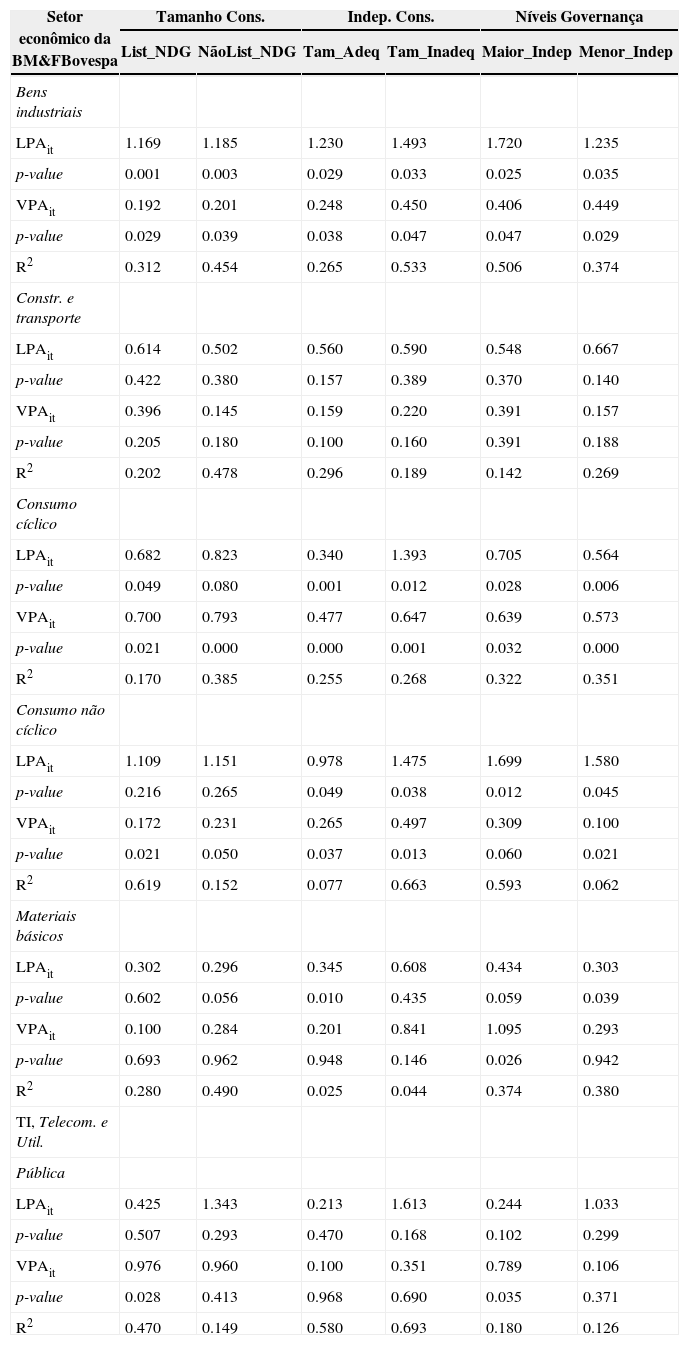

A seguir, demonstramse os resultados das regressões geradas a partir do modelo de Ohlson (1995) que possibilitou a análise da relevância da informação contábil.

Notase na tabela 6, que o modelo utilizado para analisar a relevância dos resultados contábeis tem um R2 que variou entre os setores de 0.025 a 0.693, com destaque para as empresas do setor de bens industriais com os melhores índices de ajustamento do modelo, cuja variação flcou entre 0.265 e 0,506 (média de 0.407). O modelo também apresentou maior nível de ajustamento, ou seja, maior poder de explicação no setor de materiais básicos onde a variação flcou entre 0.245 e 0,644 (média de 0.402). O menor nível de ajustamento do modelo estava entre as empresas do setor de construção e transporte, com índices entre 0.142 e 0.478 (média de 0.263).

Relevância da informação contábil.

| Setor econômico da BM&FBovespa | Tamanho Cons. | Indep. Cons. | Níveis Governança | |||

|---|---|---|---|---|---|---|

| List_NDG | NãoList_NDG | Tam_Adeq | Tam_Inadeq | Maior_Indep | Menor_Indep | |

| Bens industriais | ||||||

| LPAit | 1.169 | 1.185 | 1.230 | 1.493 | 1.720 | 1.235 |

| p-value | 0.001 | 0.003 | 0.029 | 0.033 | 0.025 | 0.035 |

| VPAit | 0.192 | 0.201 | 0.248 | 0.450 | 0.406 | 0.449 |

| p-value | 0.029 | 0.039 | 0.038 | 0.047 | 0.047 | 0.029 |

| R2 | 0.312 | 0.454 | 0.265 | 0.533 | 0.506 | 0.374 |

| Constr. e transporte | ||||||

| LPAit | 0.614 | 0.502 | 0.560 | 0.590 | 0.548 | 0.667 |

| p-value | 0.422 | 0.380 | 0.157 | 0.389 | 0.370 | 0.140 |

| VPAit | 0.396 | 0.145 | 0.159 | 0.220 | 0.391 | 0.157 |

| p-value | 0.205 | 0.180 | 0.100 | 0.160 | 0.391 | 0.188 |

| R2 | 0.202 | 0.478 | 0.296 | 0.189 | 0.142 | 0.269 |

| Consumo cíclico | ||||||

| LPAit | 0.682 | 0.823 | 0.340 | 1.393 | 0.705 | 0.564 |

| p-value | 0.049 | 0.080 | 0.001 | 0.012 | 0.028 | 0.006 |

| VPAit | 0.700 | 0.793 | 0.477 | 0.647 | 0.639 | 0.573 |

| p-value | 0.021 | 0.000 | 0.000 | 0.001 | 0.032 | 0.000 |

| R2 | 0.170 | 0.385 | 0.255 | 0.268 | 0.322 | 0.351 |

| Consumo não cíclico | ||||||

| LPAit | 1.109 | 1.151 | 0.978 | 1.475 | 1.699 | 1.580 |

| p-value | 0.216 | 0.265 | 0.049 | 0.038 | 0.012 | 0.045 |

| VPAit | 0.172 | 0.231 | 0.265 | 0.497 | 0.309 | 0.100 |

| p-value | 0.021 | 0.050 | 0.037 | 0.013 | 0.060 | 0.021 |

| R2 | 0.619 | 0.152 | 0.077 | 0.663 | 0.593 | 0.062 |

| Materiais básicos | ||||||

| LPAit | 0.302 | 0.296 | 0.345 | 0.608 | 0.434 | 0.303 |

| p-value | 0.602 | 0.056 | 0.010 | 0.435 | 0.059 | 0.039 |

| VPAit | 0.100 | 0.284 | 0.201 | 0.841 | 1.095 | 0.293 |

| p-value | 0.693 | 0.962 | 0.948 | 0.146 | 0.026 | 0.942 |

| R2 | 0.280 | 0.490 | 0.025 | 0.044 | 0.374 | 0.380 |

| TI, Telecom. e Util. | ||||||

| Pública | ||||||

| LPAit | 0.425 | 1.343 | 0.213 | 1.613 | 0.244 | 1.033 |

| p-value | 0.507 | 0.293 | 0.470 | 0.168 | 0.102 | 0.299 |

| VPAit | 0.976 | 0.960 | 0.100 | 0.351 | 0.789 | 0.106 |

| p-value | 0.028 | 0.413 | 0.968 | 0.690 | 0.035 | 0.371 |

| R2 | 0.470 | 0.149 | 0.580 | 0.693 | 0.180 | 0.126 |

Os níveis de ajustamento do modelo de relevância foram semelhantes aos encontrados por Alencar e Dalmácio (2006) que investigaram uma amostra de 336 companhias abertas que negociavam ações na BM&FBovespa. A análise referese ao período 2000 a 2004 e os níveis de ajustamento do modelo variaram entre 0.288 e 0.659.

Ao analisar os coeflcientes (LPAit e VPAit) que traduzem a relevância da informação contábil, percebese na tabela 6, que os maiores valores e estatisticamente signiflcativos, conforme determina o modelo, correspondem ao setor de bens industriais. Nesses setores, as empresas que se encontravam listadas nos níveis diferenciados de governança, com conselhos mais independentes e de tamanho adequado, possuíam informações de maior relevância.

O setor de consumo não cíclico também se destaca com coeflcientes mais elevados e signiflcativos. Nesse setor, novamente as empresas listadas nos níveis diferenciados de governança, de conselhos mais independentes e com tamanho de acordo com as recomendações do IBGC possuíam informações de maior relevância.

Destacase ainda na tabela 6, porém, de forma negativa, o setor de construção e transporte, em que os resultados não apresentaram signiflcância estatística em nenhum dos casos, sendo assim, a informação contábil não pode ser considerada relevante nesse setor.

Em relação a governança corporativa, de modo geral, a informação contábil pode ser considerada mais relevante entre as empresas que encontravamse listadas nos níveis diferenciados de governança corporativa da BM&FBovespa, novamente, entre as empresas com conselhos de administração mais independentes e, também, ocorre um equilíbrio entre empresas com conselhos constituídos, cujo tamanho está em conformidade e fora de conformidade com as recomendações do IBGC.

ConclusõesO estudo objetivou analisar entre as empresas brasileiras familiares de diferentes setores econômicos da BM&FBovespa, se aquelas listadas nos níveis diferenciados de governança corporativa, com conselhos de administração menores e mais independentes possuem melhor qualidade da informação contábil. Para tal, realizouse pesquisa quantitativa em uma amostra composta por 96 companhias familiares listadas na BM&FBovespa.

Para analisar a qualidade da informação contábil, foram utilizadas quatro características: persistência dos resultados contábeis e do fluxo de caixa (Dechow e Schrand, 2004); conservadorismo (Ball e Shivakumar, 2005); oportunidade (Bushman et al., 2004) e; relevância (Ohlson, 1995).

Quanto à persistência dos resultados contábeis, verincouse maior persistência do fluxo de caixas nas empresas que se encontravam listadas nos níveis diferenciados de governança corporativa da BM&FBovespa, maior persistência, também, entre as empresas com conselhos mais independentes e equilíbrio entre empresas com tamanho do conselho em conformidade e fora de conformidade com as recomendações do IBGC. Assim como nos estudos de Dechow e Schrand (2004), Paulo (2009) e Paulo e Martins (2007), na maioria dos setores, os resultados operacionais têm maior nível de persistência nos resultados futuros quando comparado a persistência dos fluxos de caixa.

Em relação ao conservadorismo, encontraramse evidências de que ocorrem diferenças no reconhecimento das boas e más notícias nos resultados das empresas da amostra, ou seja, as perdas econômicas são reconhecidas de forma mais oportuna do que os ganhos, conforme se espera na presença desse princípio. De modo geral, as empresas listadas nos níveis diferenciados de governança e com conselhos mais independentes demonstraramse mais conservadoras. Novamente, percebeuse equilíbrio entre empresas com conselhos de tamanho de acordo com o recomendado e não recomendado pelo IBGC.

Ao analisar a oportunidade e a relevância, assim como em relação a persistência e ao conservadorismo, a informação contábil pode ser considerada mais oportuna e relevante entre as empresas que se encontravam listadas nos níveis diferenciados de governança corporativa da BM&FBovespa e com conselhos de administração mais independentes.

Em relação a governança corporativa, concluise que a adoção à níveis diferenciados de governança da BM&FBovespa e maior independência do conselho de administração influenciam para que ocorra maior persistência dos resultados e do fluxo de caixa, maior conservadorismo e também maior oportunismo e relevância da informação contábil. No entanto, não é possível concluir que o tamanho do conselho de administração exerce influência na qualidade da informação contábil.

Nesse sentido, sugerese que os novos estudos analisem a qualidade da informação contábil observando as evidências das empresas familiares e não familiares. Além disso, sugerese que se amplie a pesquisa utilizando outros modelos econométricos para analisar a qualidade das informações contábeis, inclusive em outros períodos de tempo.