El préstamo participativo y el capital riesgo tienen distinta naturaleza, pues mientras el primero es un recurso ajeno, el capital riesgo es un fondo propio. Sin embargo, los profesionales de ambos sectores no encuentran, desde una perspectiva cualitativa, diferencias entre estos instrumentos.

Con el objetivo de sustentar cuantitativamente esta percepción, el presente trabajo aborda el análisis estadístico comparativo del efecto que cada uno de estos recursos tiene en 11 variables representativas del crecimiento empresarial, de modo que podamos determinar las posibles analogías entre el impacto que ejercen el préstamo participativo y el capital riesgo sobre el crecimiento de la pequeña y mediana empresa (PYME).

Los resultados obtenidos en este estudio muestran que ambos instrumentos actúan como una palanca, de forma similar, en el crecimiento de las empresas que financian. Esta conclusión resulta de interés para los organismos públicos en sus políticas de apoyo a las PYME, así como para las entidades de capital riesgo en cuanto al diseño de sus paquetes de inversión y, finalmente, para los empresarios en la toma de decisiones de financiación de sus planes de crecimiento.

Participating loans and venture capital are different in nature. While the former are resources that belong to others, venture capital is one's own equity. However, professionals in both sectors find no differences between these two instruments in terms of quality.

In order to back up this viewpoint in quantitative terms, this research performs a comparative statistical analysis of the effect that each of these resources has on eleven variables representing business growth. The ultimate goal is to determine any possible analogies between the impact that participating loans and venture capital have on small and medium enterprises (SME) growth.

The results obtained in this study show that these instruments act as leverage, in a similar way, in the development of the firms that provide the financing. This conclusion is of interest to public organisations and their policies aimed at supporting SMEs, as well as to venture capital firms in terms of the design of their investment packages and, finally, to business people for making decisions regarding their development plans.

Desde que el préstamo participativo se introdujera en el marco financiero de nuestro país en la década de los ochenta del pasado siglo, este recurso ha evolucionado hasta convertirse en una figura especialmente destinada a respaldar el plan de crecimiento de la PYME.

Pero la evolución de este préstamo también le ha posicionado como un recurso mucho más cercano al capital social que a la propia deuda. Tanto es así que las entidades concedentes de préstamos participativos lo perciben como «un capital riesgo con pacto de devolución»1.

No obstante, este enfoque ha tenido un sustento meramente cualitativo, pues hasta el presente trabajo no se había realizado un estudio estadístico que reforzara cuantitativamente la apreciación de los prestamistas participativos.

Precisamente el interés de este artículo radica en que es el primer estudio empírico que se aborda sobre el préstamo participativo. El importante calado que ha conseguido esta figura en nuestro sistema financiero, especialmente en el ámbito de las PYME, creemos que justifica su estudio.

Desde esta perspectiva, el objetivo principal del presente trabajo es evidenciar las posibles similitudes presentes en el impacto que el préstamo participativo y el capital riesgo ejercen sobre el crecimiento de la PYME. Para ello, realizamos un análisis comparativo de las variables representativas del crecimiento empresarial, esto es, analizaremos cuantitativamente si el efecto que tienen estos recursos financieros sobre el crecimiento de la empresa es análogo o, en su caso, sustancialmente diferente.

Previamente al estudio estadístico describiremos las principales características de cada uno de estos instrumentos financieros, a través de sus similitudes y diferencias. De esta forma, introduciremos el préstamo participativo y el capital riesgo en el contexto del trabajo estadístico.

En cuanto a las diferencias existentes entre estas fuentes de financiación, la más llamativa es su distinta naturaleza. Así, mientras que el préstamo participativo tiene consideración de deuda (y como tal se refleja en el pasivo del balance), el capital riesgo es puro capital social aportado por un inversor financiero especializado. Esta diferencia conlleva, a su vez, un distinto tratamiento fiscal en sus respectivas remuneraciones, pues mientras los intereses del préstamo son íntegramente deducibles, los dividendos repartidos al capital obviamente no lo son.

Otra diferencia presente en estas figuras financieras es la que se observa en el proceso de acceso, de tal manera que el del capital riesgo es lento y costoso pues la búsqueda de inversores y la negociación suelen encargarse a un asesor experto en operaciones corporativas. Por el contrario, el acceso al préstamo participativo es muy ágil por no requerir intermediarios, informe de valoración de la empresa ni due diligence.

La última diferencia destacable es la que se produce en el momento de la desinversión, que en el caso del capital riesgo puede llegar a suponer la entrada de socios adversos creando un verdadero conflicto en la empresa. Esta contingencia no ocurre en el préstamo participativo pues, como en cualquier deuda, su vencimiento no genera tal problema entre las partes.

No obstante, sus diferencias, el préstamo participativo y el capital riesgo comparten múltiples similitudes, entre las que destaca el idéntico destino de la financiación. De esta manera, ambos recursos se dirigen a financiar el plan estratégico de la empresa, por lo que tienen un horizonte temporal situado en el largo plazo.

Además, el prestamista participativo y el inversor arriesgado aplican similares criterios para aprobar sus respectivas operaciones, basados fundamentalmente en la capacidad profesional del equipo gestor y en la viabilidad del proyecto a financiar, esto es, en el potencial de rentabilidad y en el riesgo asociado.

Al mismo tiempo, los 2 financiadores someten a sus PYME a un intenso control, exigiéndoles contractualmente estados financieros auditados, presupuestos e informes de cumplimiento de objetivos y desviaciones. El grado de control incluso lleva a ambos operadores a tener presencia en el Consejo de Administración, el socio arriesgado por derecho propio, mientras que el prestamista participativo por acuerdo contractual, con voz aunque sin voto.

Esta estricta supervisión se entiende si tenemos en cuenta que tanto la remuneración como la recuperación de la inversión dependen, para ambas figuras, de la evolución de la empresa financiada2.

Pero el aspecto de proximidad más relevante se encuentra en que ambos financiadores aportan a la PYME un valor añadido, y este rasgo les diferencia notablemente del resto de proveedores financieros (Wright y Robbie, 1998). Dicho valor añadido tiene un triple componente: por un lado, está constituido por el asesoramiento estratégico y financiero que los 2 operadores proporcionan desde su posición en el Consejo de Administración (Gorman y Sahlman, 1989).

De otro lado, también aporta valor añadido el prestigio que confieren estos recursos ante terceros, como consecuencia de la cuidada selección de empresas que realizan los 2 financiadores. Este prestigio alcanza, incluso, a las entidades de crédito, que valoran muy positivamente a las PYME en el análisis de riesgo previo a la concesión de financiación, ampliando de este modo su capacidad de endeudamiento y, en consecuencia, su capacidad de inversión (Tykvová, 2007).

Por último, ambos financiadores favorecen los vínculos comerciales entre las sociedades de sus respectivas carteras, creando de esta manera relaciones de sinergia con evidentes implicaciones en el resultado de las pymes financiadas (Baum y Silverman, 2004).

En definitiva, los efectos del valor añadido que confieren los 2 inversores repercuten, finalmente, en el crecimiento de la empresa. Concretamente, y para el caso particular del capital riesgo, el asesoramiento estratégico es reconocido por diversos estudios como la causa del mayor crecimiento empresarial respecto de otras fuentes de financiación (Bertoni, Colombo y Grilli, 2005; Balboa, Martí Pellón y Zieling, 2006; Chemmanur, Krishnan y Nandy, 2007).

Sin embargo, otros autores afirman que la aceleración del crecimiento se debe a la cuidada selección de empresas que realizan los profesionales del capital riesgo, a través del minucioso análisis del plan de negocio, de la capacidad del empresario y de los directivos, así como de la potencialidad del sector (Shepherd y Zacharakis, 2002).

Sea cual fuere la causa, existe abundante literatura que reconoce el capital riesgo como una palanca impulsora del crecimiento de la empresa participada, con un impacto mayor que el provocado por otros instrumentos financieros (Gompers y Lerner, 2001; Balboa, Martí y Zieling, 2011; Hellmann y Puri, 2000; Davila, Foster y Gupta, 2003; Martí Pellón, Salas y Alférez, 2011, entre otros).

En este trabajo partiremos de la experiencia empírica previa que valida el efecto catalizador del capital riesgo. Asumiendo esta premisa, comprobaremos estadísticamente si el préstamo participativo tiene un efecto análogo al del capital riesgo, es decir, si se comporta también como un acelerante del crecimiento de la PYME.

En definitiva, trataremos de sustentar cuantitativamente la visión de los profesionales del sector, en cuanto que «el préstamo participativo es un capital riesgo con pacto de devolución».

Las empresas del estudioEl estudio comparativo ha hecho necesaria la elaboración de 2 muestras de empresas, una de ellas constituida por pyme financiadas con préstamo participativo y, la otra, por compañías de igual tamaño participadas por capital riesgo.

La relación de empresas financiadas con préstamo participativo nos la proporcionó la Empresa Nacional de Innovación, S.A. (ENISA), entidad de capital público especializada en la concesión de estos préstamos a PYME. En este sentido, es importante señalar que ENISA es la sociedad de referencia en el mercado nacional de préstamos participativos.

Por su parte, la Asociación Española de Entidades de Capital Riesgo (ASCRI) nos facilitó la lista de empresas participadas por capital riesgo.

Los criterios de selección aplicados han sido los siguientes:

- 1.

PYME según la Recomendación de la UE, que se encontraran en fase de desarrollo o expansión y no estuvieran financiadas simultáneamente con préstamo participativo y capital riesgo.

- 2.

Financiación recibida inferior a 1,5 millones de euros, pues este es el límite que impone Enisa en sus préstamos participativos.

- 3.

Acceso a la financiación limitado al intervalo temporal comprendido entre los años 2001 y 2007.

En el proceso de depuración se han eliminado, por la parte de empresas respaldadas con préstamo participativo, las que estaban financiadas al mismo tiempo con capital riesgo, las de reciente creación por no disponer de datos contables históricos suficientes, las PYME absorbidas por otras compañías y las liquidadas.

Respecto de la muestra de empresas participadas por capital riesgo, se han seguido los mismos criterios anteriores, pero la depuración en este grupo nos ha llevado a eliminar un número mucho mayor de empresas, pues se han desechado, además, las que no cumplían el requisito de PYME o estaban financiadas con un volumen superior a 1,5 millones de euros. Asimismo, se han eliminado todas las que no obedecían a operaciones de expansión, como operaciones de MBO, MBI, o sustitución, entre otras.

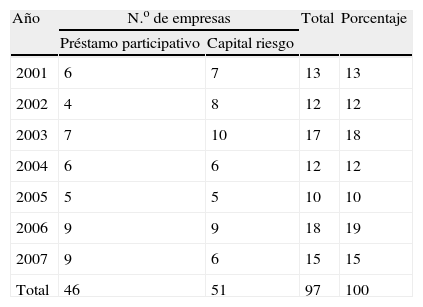

Finalmente, las muestras quedaron configuradas por 46 PYME para el grupo del préstamo participativo, y por 51 PYME para el del capital riesgo tal y como recoge la tabla 1.

Como se puede observar, para cada uno de los 2 grupos de empresas se han constituido 7 subgrupos, según el año en que se ha producido el acceso a las respectivas financiaciones.

¿Qué variables se han comparado?El estudio comparativo entre el efecto del préstamo participativo y del capital riesgo en el crecimiento empresarial se ha fundamentado en el análisis de un conjunto de variables representativas de dicho crecimiento.

La selección de variables ha tenido en cuenta las utilizadas por otros autores en trabajos previos realizados, en especial, sobre el efecto del capital riesgo en el crecimiento empresarial (Acosta, Correa y González, 2002; Alemany y Martí, 2005; Balboa et al., 2011, 2012; Haro, Caba y Cazorla, 2011; Manigart y van Hyfte, 1999; Martí y Ferrer, 2012).

Además, con la finalidad de desagregar la información y ampliar las conclusiones, hemos organizado estas variables en:

- •

Variables determinantes del crecimiento económico.

- •

Variables determinantes del crecimiento financiero.

- •

Variables determinantes de la capacidad de crecimiento.

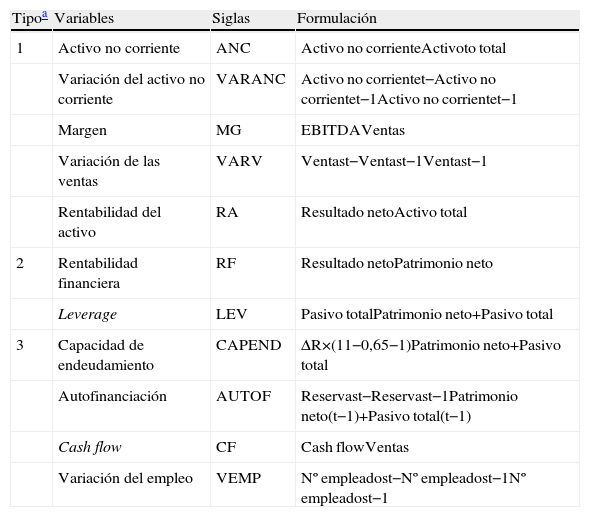

La tabla 2 recoge las variables seleccionadas, junto con su nomenclatura y formulación:

Variables utilizadas en el estudio estadístico

| Tipoa | Variables | Siglas | Formulación |

| 1 | Activo no corriente | ANC | Activo no corrienteActivoto total |

| Variación del activo no corriente | VARANC | Activo no corrientet−Activo no corrientet−1Activo no corrientet−1 | |

| Margen | MG | EBITDAVentas | |

| Variación de las ventas | VARV | Ventast−Ventast−1Ventast−1 | |

| Rentabilidad del activo | RA | Resultado netoActivo total | |

| 2 | Rentabilidad financiera | RF | Resultado netoPatrimonio neto |

| Leverage | LEV | Pasivo totalPatrimonio neto+Pasivo total | |

| 3 | Capacidad de endeudamiento | CAPEND | ΔR×(11−0,65−1)Patrimonio neto+Pasivo total |

| Autofinanciación | AUTOF | Reservast−Reservast−1Patrimonio neto(t−1)+Pasivo total(t−1) | |

| Cash flow | CF | Cash flowVentas | |

| Variación del empleo | VEMP | Nº empleadost−Nº empleadost−1Nº empleadost−1 |

El primer grupo, que recoge las variables de crecimiento económico, está constituido por el activo no corriente relacionado con el activo total, la variación del activo no corriente y la variación de las ventas. Todas las variaciones se han calculado del mismo modo: el parámetro de un año menos el parámetro del año anterior, respecto al parámetro del año anterior. Hemos incluido también el margen, como la relación entre el EBITDA y las ventas.

Por último, en este grupo hemos considerado la ratio rentabilidad del activo. Esta variable sustituye a la ratio rentabilidad económica, que es la utilizada por la mayoría de autores. El motivo se debe a la distinta naturaleza que tienen el préstamo participativo y el capital riesgo, pues entendemos que esta diferencia es de tal envergadura que debía reflejarse de algún modo en el estudio.

En consecuencia, optamos por introducir el resultado neto en lugar del beneficio neto de explotación, propio de la rentabilidad económica, porque el resultado neto sí recoge la distinta naturaleza al incluir la remuneración del préstamo como gasto financiero y, al mismo tiempo, no considerar la remuneración del capital riesgo por ser un dividendo.

Respecto a las variables de crecimiento financiero, hemos utilizado la rentabilidad financiera y el leverage, esta última como medida del nivel de endeudamiento. Introducir el leverage en el estudio tiene su interés, pues del nivel de endeudamiento que presente la empresa depende su capacidad para tomar nuevas deudas o, lo que es lo mismo, su capacidad de inversión y, en consecuencia, su capacidad de crecimiento.

Pero no solo nos interesaba el crecimiento de la PYME en un momento dado, ya que más allá considerábamos relevante analizar su capacidad para crecer basada en su potencial de generación y captación de financiación.

En este sentido, hemos incluido un grupo de parámetros representativos de la capacidad de crecimiento, constituido por el cash flow sobre ventas, el incremento de reservas sobre los recursos financieros totales y la variación del número de empleados.

Asimismo, incluimos la ratio capacidad de endeudamiento, que hemos definimos a partir de la expresión del efecto multiplicador de la autofinanciación. Para eliminar el problema que planteaba introducir distintos leverages, nos propusimos aplicar un único coeficiente de endeudamiento. Obviamente, debía tratarse de un leverage reconocido por la literatura como objetivo y, con este criterio, introdujimos un leverage del 65%, sustentado en el estudio más reciente que nos ofrecía la literatura sobre la ratio de endeudamiento de las PYME españolas (López Gracia y Sogorb, 2008).

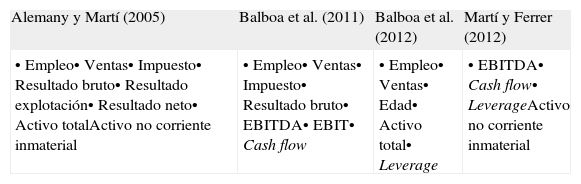

Entre los 3 grupos de variables, hemos contemplado un total de 11 ratios basándonos en los parámetros utilizados en estudios previos sobre el capital riesgo, tal y como ilustra la tabla 3.

Variables utilizadas en la literatura objeto de estudio

| Alemany y Martí (2005) | Balboa et al. (2011) | Balboa et al. (2012) | Martí y Ferrer (2012) |

| • Empleo• Ventas• Impuesto• Resultado bruto• Resultado explotación• Resultado neto• Activo totalActivo no corriente inmaterial | • Empleo• Ventas• Impuesto• Resultado bruto• EBITDA• EBIT• Cash flow | • Empleo• Ventas• Edad• Activo total• Leverage | • EBITDA• Cash flow• LeverageActivo no corriente inmaterial |

Fuente: elaboración propia.

Como hemos comentado previamente, cada una de las 2 muestras (préstamo participativo y capital riesgo) está constituida a su vez por 7 grupos de empresas según el año de acceso a la financiación, comprendido en el intervalo 2001 a 2007. Para cada uno de estos años, el trabajo comparativo se desagrega en 2 estudios.

En el primero de ellos se comparan las variables determinantes del crecimiento durante cada uno de los 3 años posteriores a la entrada de financiación, es decir, para cada uno de los 7 grupos de empresas hemos comparado las variables de cada uno de los años del trienio posterior al acceso a las respectivas financiaciones.

No obstante, en la fecha de realización de este trabajo todavía no se encontraban disponibles las cuentas del año 2010, por lo que en los 2 grupos de empresas correspondientes al año 2007, únicamente pudimos comparar cada año de los 2 posteriores. En consecuencia, el periodo de estudio abarca desde el año 2001 hasta el año 2009.

Para acometer este estudio comparativo se ha realizado, inicialmente, un análisis estadístico descriptivo por año y tipo de financiación. A continuación, hemos realizado una comparación de medias entre los 2 tipos de financiación en cada uno de los años del trienio posterior a la entrada de fondos. Para realizar el contraste de medias se ha aplicado el test paramétrico de la t de Student y, para robustecer los resultados, hemos realizado el test no paramétrico U de Mann-Whitney. Esta parte se ha completado con el test de Wald Wolfowitz para contrastar la igualdad de distribuciones.

El segundo estudio comparativo ha consistido en analizar la intensidad del cambio producido en el crecimiento de las empresas financiadas con cada uno de los instrumentos financieros comparables. Así, para cada año de entrada de la financiación, hemos considerado el salto en el crecimiento producido entre el año inmediatamente anterior a dicho acceso (año −1) y el tercer año posterior al mismo (año +3).

Teniendo en cuenta los 7 grupos de empresas correspondientes al préstamo participativo y al capital riesgo, el horizonte temporal de este segundo estudio ha abarcado desde el año 2000 hasta el año 2009.

Para abordar esta parte del trabajo empírico, hemos recurrido al análisis de la varianza. En concreto, se ha aplicado el test ANOVA factorial y, en este caso, los factores han sido el tipo de financiación, el año de concesión y, por último, el efecto conjunto año y tipo. La información de los resultados de la prueba ANOVA se ha completado con el test de Tukey.

Como variables dependientes han actuado la diferencia de ratios (DR) y la diferencia de numeradores (DN). La primera de ellas es la diferencia, entre el año (+3) y (−1) de las mismas ratios que hemos definido anteriormente, mientras que la segunda consiste en la diferencia, también entre los años (+3) y (−1), de los numeradores de las mismas ratios. De este modo, compararemos la intensidad del cambio producido en las variables, medido tanto en términos relativos como absolutos, entre las empresas de ambos tipos de financiación.

En todas las pruebas estadísticas hemos considerado un nivel de significación del 5%, criterio ampliamente extendido en la investigación empírica.

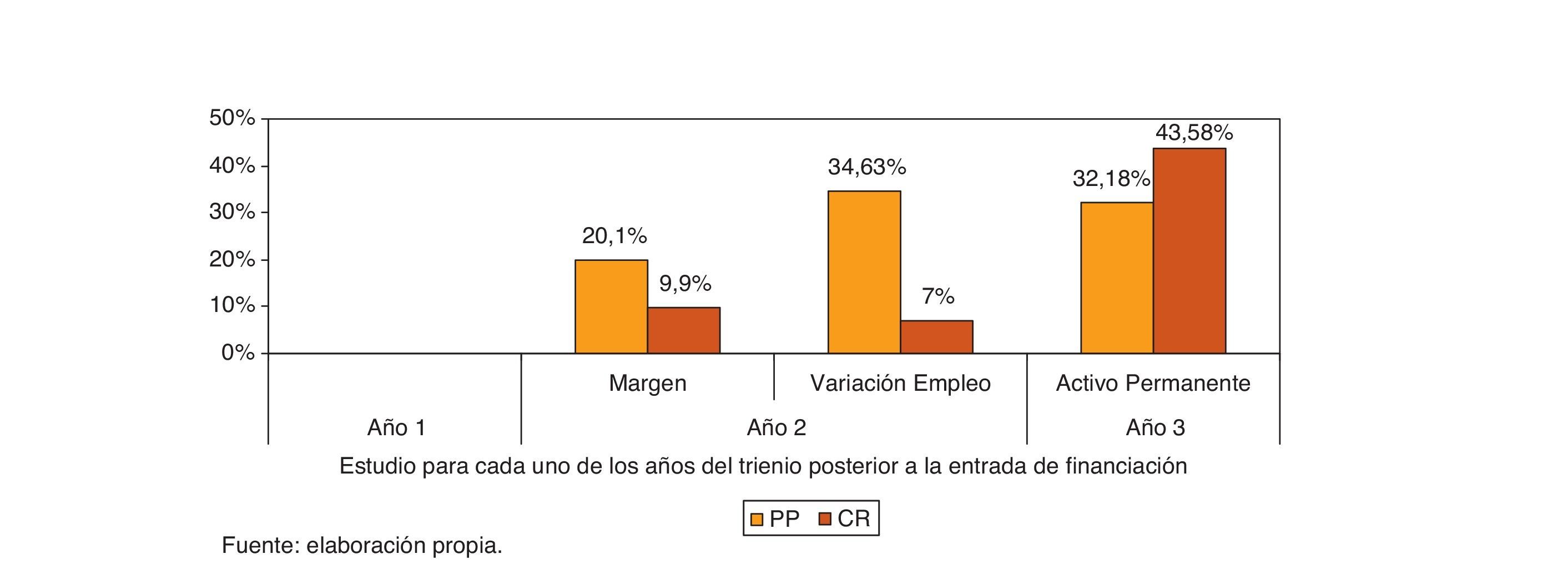

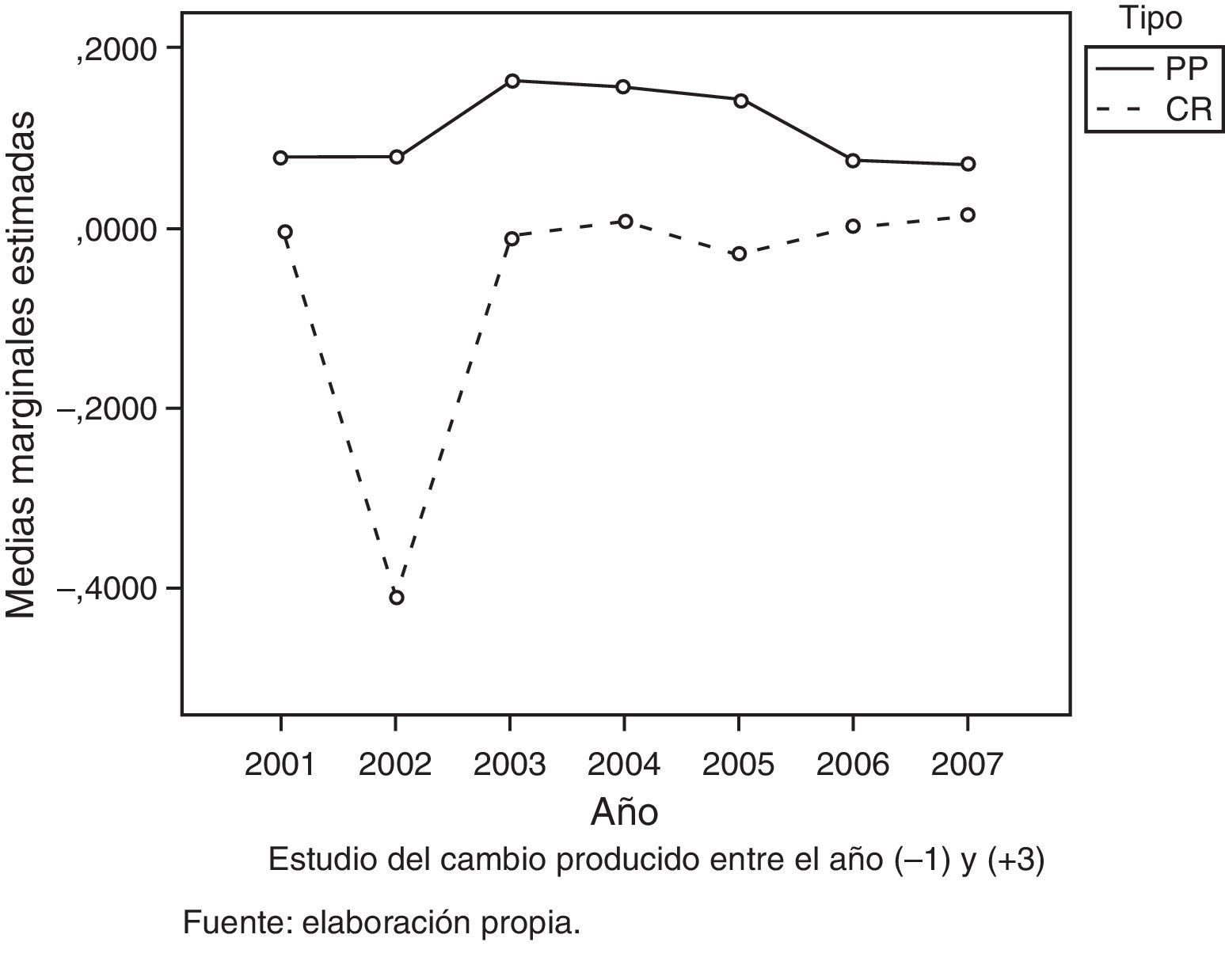

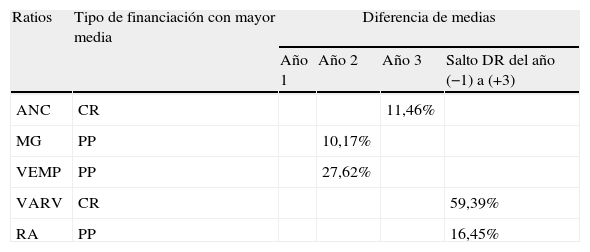

Resultados obtenidosEl estudio comparativo realizado sobre la evolución de las variables determinantes del crecimiento, en cada año del trienio posterior al acceso de financiación, evidencia que únicamente existen diferencias significativas en 3 de ellas, tal y como se muestra en la figura 1.

Como se puede apreciar, en el año 1 no existe ninguna diferencia sustancial entre el conjunto de las variables de ambos tipos de financiación. Esto es, las empresas de sendos grupos tienen un comportamiento estadístico idéntico.

Respecto al año 2, las diferencias se observan en las medias del margen y de la variación de empleo, de modo que las empresas financiadas con préstamo participativo muestran, en la media, un margen del EBITDA sobre ventas del 20,1% (DE=27,7%). Por su parte, las empresas respaldadas con capital riesgo presentan un margen medio del 9,9% (DE=19%).

Este resultado se podría corresponder con una mejor gestión de los costes en las empresas apoyadas por el préstamo participativo o, alternativamente, en una mayor preocupación del prestamista participativo por conseguir una reducción de costes.

Atendiendo a la ratio empleo, se infiere que las empresas del grupo préstamo participativo logran mayores incrementos de esta variable. En concreto, un aumento medio del 34,63% (DE=85,28%) frente a un 7% (DE=21,1%) de aumento en las compañías del grupo capital riesgo. Este resultado es coherente con las directrices de ENISA que, como entidad pública, confiere especial importancia a la creación de empleo, siendo precisamente este uno de sus objetivos.

Resumiendo, en el año 2 los mayores datos los ostentan las PYME financiadas mediante préstamo participativo, con una diferencia de medias entre los 2 grupos de empresas del 10,17% para el margen, y del 27,62% para la variación de empleo.

Por otra parte, el año 3 se distingue porque únicamente la variable activo no corriente presenta una diferencia significativa entre las 2 muestras de empresas. Para el préstamo participativo la media de esta ratio es del 32,12% (DE=23,25%), mientras que para el capital riesgo el activo no corriente resulta, en promedio, del 43,58% (DE=24,38%). La diferencia entre estas medias es del 11,46%.

Recuérdese que esta ratio expresa el peso del activo no corriente en el conjunto del activo pero, por otro lado, el estudio empírico no señala diferencias sustanciales en la variación del activo no corriente de los 2 grupos de empresas.

La yuxtaposición de los resultados de ambas ratios, activo no corriente y variación del activo no corriente, nos lleva a deducir que el mayor peso del activo no corriente en las empresas financiadas con capital riesgo se debe, en realidad, a una disminución del activo circulante. Consecuentemente, parece que el capital riesgo logra mejorar la gestión del activo circulante con mayor intensidad que el préstamo participativo.

Este resultado debería ser muy apreciado por las PYME financiadas con capital riesgo, especialmente teniendo en cuenta que la gestión adecuada del activo circulante es, precisamente, uno de los puntos débiles en las empresas de menor tamaño.

Recapitulando lo anterior, cabe señalar que de las 11 ratios estudiadas en el análisis comparativo realizado para cada uno de los años del trienio posterior a la inyección de fondos, únicamente 3 de las variables presentan diferencias significativas entre los 2 grupos de empresas. Concretamente, han sido el activo no corriente, el margen y la variación de empleo las ratios que han mostrado un comportamiento distinto.

En cuanto a la segunda parte del trabajo empírico, centrado en analizar las diferencias de la intensidad del cambio producido en las variables entre los años (−1) y (+3), los resultados obtenidos sobre las diferencias de ratios (DR) han revelado que el factor año de acceso no produce ninguna diferencia significativa en las DR de las variables objeto de estudio.

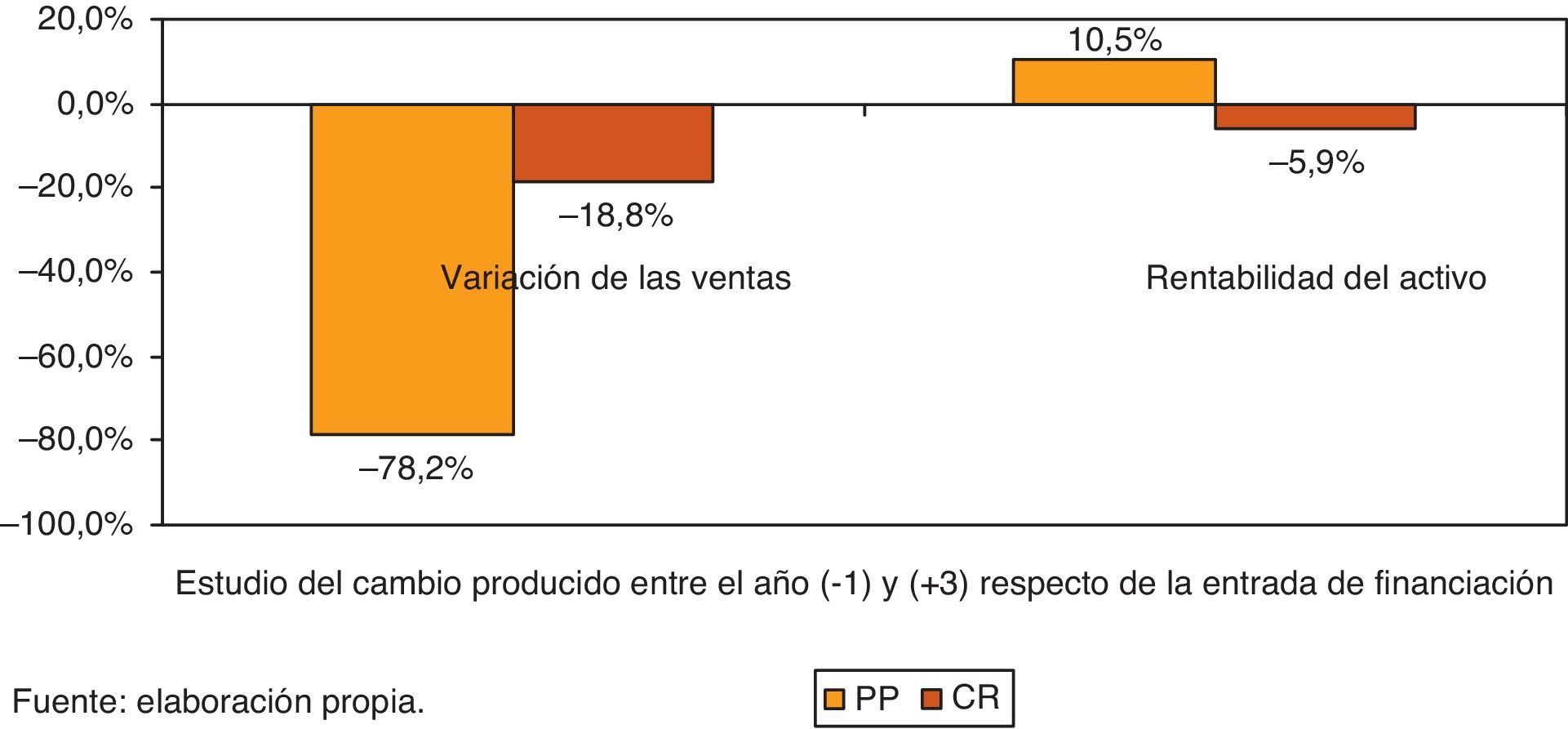

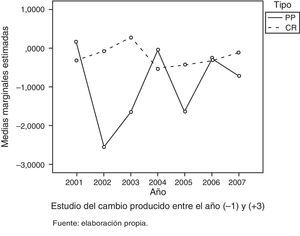

Sin embargo, el factor tipo de financiación sí afecta a las DR. En este caso, son las ventas y la rentabilidad del activo las variables que presentan una significación distinta entre las 2 muestras de empresas, tal y como recoge la figura 2.

Respecto a la variación de las ventas obsérvese que, para ambos grupos de empresas, este parámetro ha sufrido una disminución en el tercer año de entrada de la financiación respecto al año anterior al evento.

En el caso de las empresas del préstamo participativo, dicho decremento medio se ha situado en el 78,2%, si bien la desviación de los datos respecto a la media también ha resultado muy elevada (DE=179%). Para las compañías del capital riesgo, el promedio de la disminución de las ventas ha supuesto un 18,8%, con una desviación estándar igualmente elevada, aunque no tan llamativa como en el caso anterior (DE=89,7%).

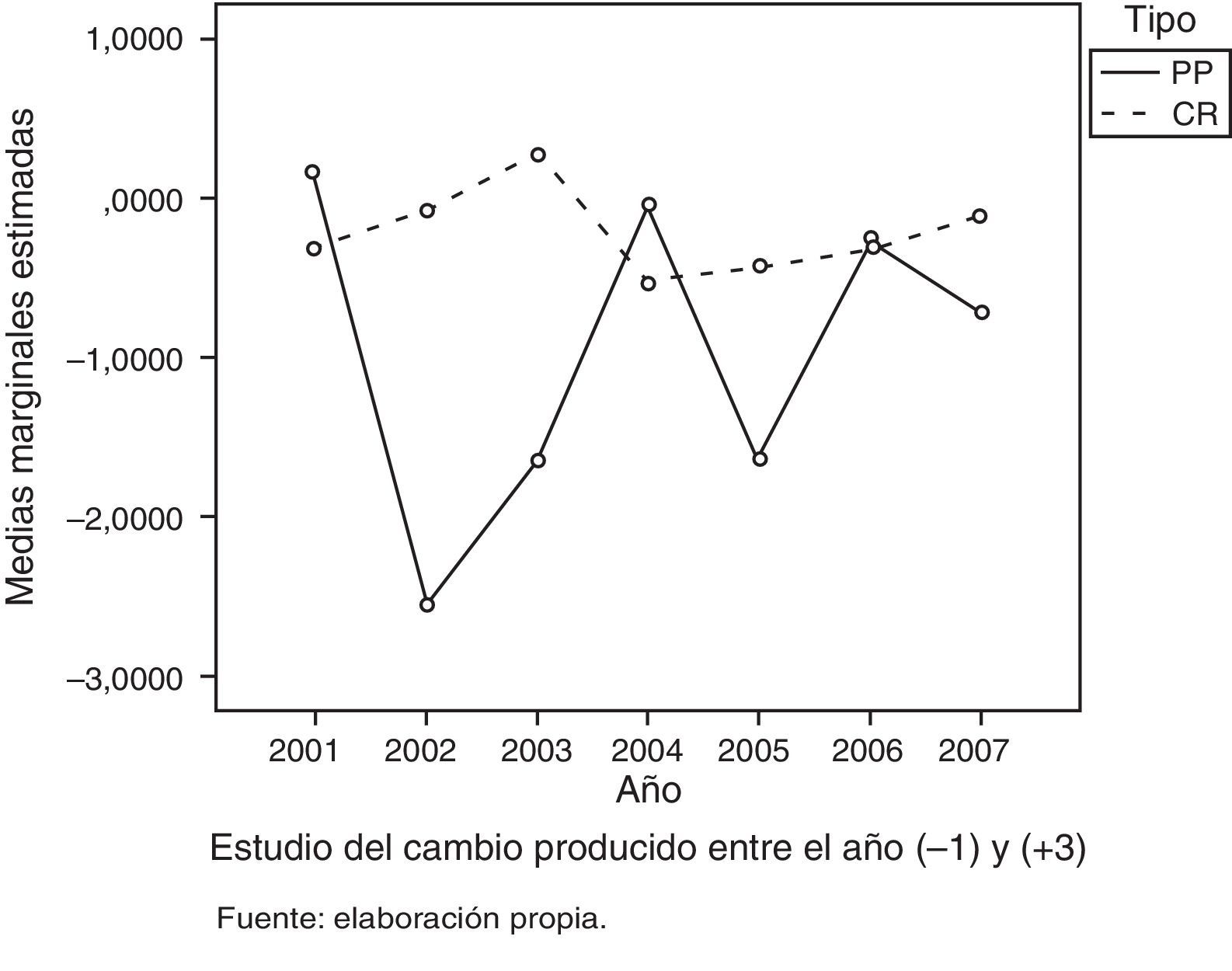

Para comprender mejor el comportamiento de tal parámetro, la figura 3 muestra las medias que ha presentado el cambio de la variación de las ventas producido entre el año inmediatamente anterior a la entrada de financiación (−1) y el tercer año posterior a este evento (+3). Y ello para cada uno de los 7 años en que ha entrado la financiación en cada grupo de empresas.

Como se puede apreciar, las empresas financiadas con capital riesgo presentan, en general, unos cambios más elevados en la variación de las ventas. Pero esta mayor intensidad en el capital riesgo no muestra un patrón estable a lo largo de todo el periodo estudiado, pues las DR de las empresas del tipo préstamo participativo muestran 3 repuntes puntuales (años 2001, 2004 y 2006) por encima del tipo capital riesgo.

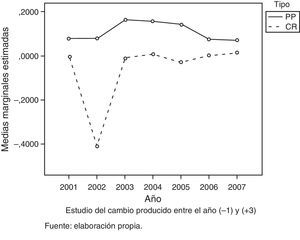

En cuanto a la rentabilidad del activo, el salto que se produce en esta variable entre los años (−1) y (+3) es del 10,5% (DE = 20,5%) para las empresas del grupo préstamo participativo, mientras que en el grupo capital riesgo se observa una disminución del 5,9% (DE = 42,0%) para la rentabilidad.

En la figura 4 se muestra la evolución del salto que se produce en la rentabilidad del activo, considerado para cada uno de los 7 años en que se accede a la financiación para las 2 muestras de empresas, préstamo participativo y capital riesgo.

Aunque aparentemente se produce una diferencia sustancial en el año 2002 entre ambos tipos de financiación, esta diferencia no es señalada como significativa por el test de Tukey. Como hemos podido comprobar en la información de origen, esta patente disminución del año 2002 es provocada por una única empresa, cuya DR de la rentabilidad del activo es manifiestamente menor a la del resto de empresas.

Del estudio estadístico sobre el cambio producido entre el tercer año de la entrada de financiación respecto al año anterior de acceso a la misma se desprende que, a pesar de que en ambos grupos de empresas se ha producido una disminución de las ventas, las compañías respaldadas por el préstamo participativo logran incrementar la rentabilidad del activo. Este incremento no se observa en las empresas del capital riesgo pero, sin embargo, para este grupo se produce un aumento del 5,1% (DE=59,75) en su rentabilidad financiera.

En definitiva, no obstante la disminución de las ventas, los 2 grupos de empresas logran incrementar su rentabilidad. La justificación que parece subyacer en esta situación es, para sendos grupos, una optimización de sus costes. Sea cual fuere la causa, la constatación del aumento de rentabilidad queda en línea con los trabajos precedentes realizados sobre el impacto del capital riesgo (Alemany y Martí, 2005; Balboa et al., 2012; Martí y Ferrer, 2012).

Tras el estudio del salto producido en la DR de las variables, hemos procedido a aplicar la prueba ANOVA a la DN de las mismas variables. Los resultados obtenidos evidencian que ni el factor año, ni el factor tipo, ni el efecto conjunto de ambos factores influyen en la intensidad del cambio de las ratios entre ambos grupos de empresas.

Como resumen de los resultados obtenidos en los estudios estadísticos realizados, la tabla 4 recoge la diferencia de medias para las variables que se han mostrado distintas, así como el tipo de financiación que ha presentado la media mayor en las mencionadas variables.

ConclusionesLa principal conclusión que se extrae de los resultados obtenidos consiste en que las diferencias observadas en los 2 tipos de financiación se concentran, fundamentalmente, en las variables representativas del crecimiento económico.

Concretamente son, en el estudio realizado año a año, el activo no corriente y el margen las ratios los que presentan diferencias significativas. Pero en este sentido cabe señalar que las diferencias observadas en dichas variables han sido puntuales y no se han mantenido sostenidas en el tiempo, ni tampoco se han mostrado distintas en el salto del crecimiento ocurrido en el tercer año.

Es decir, en el estudio comparativo realizado entre el año (−1) y (+3), las variables anteriores no se han revelado diferentes. En su lugar, han sido la variación de las ventas y la rentabilidad del activo los parámetros que se han mostrado distintos, lo que viene a corroborar la puntualidad de las diferencias presentes en el análisis realizado para cada uno de los años.

También resulta llamativo el hecho de que ninguno de los 2 instrumentos comparados ostente algún protagonismo en el número de variables que marcan las diferencias del crecimiento económico, pues ambos se reparten esta cifra de forma equitativa, esto es, 2 a 2, como se puede observar en la tabla 4.

En resumen, respecto al crecimiento económico se concluye que, salvando las excepciones y especialmente las que aparecen de forma puntual, el préstamo participativo y el capital riesgo presentan analogías en el impacto que ejercen sobre dicho crecimiento.

Por otro lado, ninguna de las ratios representativas del crecimiento financiero muestra medias estadísticamente distintas. Pese a la distinta naturaleza de los instrumentos comparados, resulta curioso que ambos grupos de empresas hayan tendido a aproximar tanto el leverage como la rentabilidad financiera. Especialmente teniendo en cuenta el diferente efecto que la remuneración de cada una de estas financiaciones tiene sobre la cuenta de resultados y, consecuentemente, sobre la rentabilidad.

Finalmente, la capacidad de crecimiento tampoco presenta diferencias entre las medias de las ratios comparadas. En este contexto, la capacidad de endeudamiento, partiendo de un leverage objetivo del 65%, no muestra un comportamiento distinto en ambos grupos de empresas.

Dado que la capacidad de endeudamiento está estrechamente relacionada con la dotación de reservas, se podría concluir, por una parte, que ambos financiadores promueven políticas de autofinanciación similares y, por otra, que ambos instrumentos tienden a equilibrar óptimamente la relación entre los recursos propios y los ajenos.

En cuanto a la variación de empleo, únicamente se han detectado diferencias a favor del préstamo participativo en el segundo año tras el acceso a la financiación. Esta diferencia resulta coherente con la política de promoción de empleo mantenida por ENISA.

Recapitulando, de los resultados obtenidos en el estudio estadístico se concluye que, salvando las excepciones observadas, los 2 grupos de empresas muestran análogas capacidades de crecimiento.

Pero esta afirmación tiene un alcance más profundo, porque teniendo en cuenta que el valor añadido del capital riesgo es uno de los 2 factores responsables del mayor crecimiento en el análisis comparativo frente a los medios tradicionales de financiación, entonces podemos afirmar que lo que subyace en las conclusiones de este estudio empírico es la confirmación de que el préstamo participativo aporta un valor añadido equivalente al del capital riesgo.

Por todo ello, la conclusión final es que, en general, ambos instrumentos tienen un impacto similar en el crecimiento económico, financiero y en la capacidad de crecimiento.

En consecuencia, hemos logrado alcanzar el objetivo fundamental de este trabajo, esto es, demostrar cuantitativamente que, tal y como entienden los profesionales del sector, «el préstamo participativo es un capital riesgo con pacto de devolución».

Aplicación prácticaLos resultados y conclusiones de este estudio resultan de interés tanto en el ámbito de la Administración pública, como en el entorno de las entidades de capital riesgo y en el perímetro de las PYME.

En cuanto a la Administración, el presente trabajo puede contribuir a reforzar las perspectivas del préstamo participativo público, como instrumento para promover el empleo y el crecimiento empresarial de forma equivalente al capital riesgo.

Respecto al interés que puede suscitar en los empresarios de las PYME, este estudio aporta una apreciable información para ser utilizada en sus decisiones de financiación del crecimiento y, de este modo, puedan decantarse por la opción que consideren más adecuada a sus necesidades financieras.

Finalmente, las conclusiones obtenidas también resultan interesantes para las entidades de capital riesgo, pues pueden aplicarlas para configurar sus paquetes de inversión en cuanto a la combinación óptima de préstamos participativos y capital.

Según palabras textuales de D. Rafael Luengo, antiguo Consejero Delegado de ENISA, citadas en una entrevista con uno de los autores.

El préstamo participativo es, por definición legal, deuda subordinada. Por lo tanto, en caso de situación concursal, tanto el prestamista participativo como el socio arriesgado perderían su inversión. En cuanto a la remuneración del préstamo participativo, al menos una parte del interés ha de quedar vinculado, también por imperativo legal, a la evolución de la empresa. Habitualmente, el tramo participativo del interés se vincula al beneficio de la empresa prestataria.