Los estados financieros numéricos, para su adecuada interpretación, necesitan ser enmarcados en un contexto de referencia, datos facilitados por la empresa en su información narrativa. El objetivo del presente trabajo es el estudio de la neutralidad de la información contenida en el informe de gestión, cualidad fundamental para que la información divulgada por las empresas sea fiable y, por lo tanto, de calidad. Para ello analizamos el empleo de diversas estrategias de manipulación de la información narrativa durante el período 2007-2009 en una muestra de empresas españolas cotizadas. Los resultados alcanzados respaldan la hipótesis de que la información narrativa está orientada hacia las relaciones públicas, siendo utilizada para tratar de construir y proyectar una determinada imagen. Así, cuando las empresas sufren un deterioro en su desempeño financiero, son poco objetivas en la descripción de dicho desempeño: elaboran una información de difícil lectura, no emplean un tono pesimista y no divulgan más noticias malas que buenas. Además, en estas empresas se tiende a atribuir la responsabilidad de las malas noticias a factores externos a las mismas.

Numerical financial statements, for a proper interpretation, need to be framed in a context of reference, information provided by the company in its narrative information. The aim of this work is the study of the neutrality of the director's report, fundamental quality so that the information given by the companies was reliable and, therefore, of quality. For this analysis the employment of diverse strategies of manipulation of the narrative information during the period 2007-2009 in a sample of listed Spanish companies. The results achieved support the hypothesis that the narrative information is oriented toward public relations, being used to try to build and to project a certain image. Thus, when the companies suffer a deterioration in its financial performance, there are few objectives in the description its performance: provide difficult to read information. A pessimistic tone is not used and do not give more bad news than good. Furthermore, in these companies, there is a tendency to attribute the responsibility of the bad news to external factors.

Los informes anuales, y en especial sus secciones narrativas, han experimentado un incremento de tamaño muy considerable en las últimas décadas. Este incremento de la información narrativa se ha producido como resultado de la respuesta de la empresa a las demandas de información adicional. Las exigencias informativas solían referirse a la publicación de un informe que recoja la visión de la dirección acerca de la situación del negocio y también de sus perspectivas futuras, documento que en España recibe el nombre de informe de gestión y que ha sido objeto de análisis en el presente trabajo. En el informe de gestión la información financiera se acompaña de otra no financiera y de carácter contextual para permitir, de este modo, una mejor comprensión de la posición actual y futura de la empresa.

Los organismos reguladores reconocen la relevancia de la presentación de este tipo de datos, así como de los problemas ligados a su presentación e interpretación debido a la diversidad de operaciones que realizan las empresas, la especificidad de las industrias y la forma de operar de cada empresa, lo cual limita las posibilidades de estandarización de esta información. Por ello, los requerimientos informativos como, por ejemplo, las guías que se facilitan, se limitan a indicar los contenidos clave que deben incluirse en los informes de la dirección, sin especificar los datos precisos que deben ser revelados o cómo han de ser presentados. Será la dirección, finalmente, la que seleccione la información que se va a divulgar, así como la forma en que va a ser presentada.

Por lo tanto, dada su naturaleza, este tipo de información puede ser objeto de manipulación. Así, su contenido y su formato de presentación pueden ser aprovechados por la dirección de la empresa de manera oportunista para influir en las percepciones que los usuarios tienen de la empresa, ocultando o maquillando la información para evitar las interpretaciones perjudiciales o, al menos, para reducirlas.

El objetivo del presente trabajo es analizar la neutralidad, y por lo tanto la calidad, de la información narrativa, centrándonos concretamente en un tipo de información especialmente importante para el usuario: la información sobre los resultados financieros de la empresa divulgada en el informe de gestión. El estudio está contextualizado en el período de inicio de la crisis económica y financiera puesto que, en épocas de inestabilidad económica, en las cuales la incertidumbre es mayor, la información de calidad cobra mayor importancia como así reconocen distintos organismos reguladores (International Accounting Standards Board, 2010).

Los resultados alcanzados en nuestro estudio indican la existencia de un comportamiento oportunista en la elaboración de la información narrativa. Así, cuando las compañías tienen un empeoramiento en su desempeño financiero, en la descripción de los resultados financieros obtenidos se produce un oscurecimiento de la información, haciéndose de más difícil lectura. Además, estas empresas no efectúan una exposición equilibrada de la gestión realizada, puesto que no divulgan mayor número de noticias malas que buenas, y no emplean un lenguaje pesimista en la descripción del desempeño. Por último, en el análisis de las causas a las que son atribuidas las noticias de carácter financiero, en las compañías con deterioro de su desempeño existe una tendencia a descargar la responsabilidad de las malas noticias en factores externos a la empresa. Por otro lado, encontramos que, con independencia del desempeño financiero obtenido, la dirección de las empresas atribuye a méritos propios la ocurrencia de buenas noticias.

El presente estudio contribuye a la literatura previa sobre la calidad de la información narrativa en varios aspectos. Así, en el ámbito de España solo tenemos constancia de dos trabajos (Góez, 2003; Pascual, 2006) que estudien en el informe de gestión alguna de las estrategias de manipulación analizadas en nuestro trabajo. Ambas investigaciones se centran exclusivamente en el análisis de la facilidad de lectura del informe, no estudiando su neutralidad, y analizando solamente un único ejercicio económico. Tampoco en el ámbito internacional, hasta donde llega nuestro conocimiento, existen trabajos que analicen de forma conjunta el empleo de diferentes técnicas de manipulación de la información narrativa en el informe de gestión. Así, existiendo diversos trabajos que analizan la legibilidad de la información (Dempsey, Harrison, Kimberly y Seiler, 2010), su tono (Rutherdord, 2005), el signo de las noticias divulgadas (Clatworthy y Jones, 2003) o las causas a las que estas son atribuidas (Aerts, 2005), no existe ninguno que analice dichas características de forma conjunta para una misma pieza informativa. Por último, tampoco se ha realizado hasta la fecha ningún análisis para una información tan valiosa como la que trata sobre los resultados financieros de la empresa, objeto del presente trabajo.

En el aspecto metodológico, como medida del tono optimista/pesimista hemos elaborado un índice que utiliza un listado de palabras clave mucho más amplio que los utilizados hasta la fecha (Henry, 2006), lo que implica que la medida es mucho más fiable. Por último, en la medición de las noticias positivas/negativas, elaboramos una herramienta en forma de índice que nos permite medir de forma objetiva el signo (positivo, neutral o negativo) de los informes en función de las noticias divulgadas en el documento, no utilizada hasta el momento en la literatura previa.

Tras esta introducción, el estudio dedica el siguiente apartado a la realización de un repaso de la investigación previa y al planteamiento de hipótesis. El tercer apartado engloba el diseño de la investigación: la selección de la muestra, la descripción de las variables y la metodología empleada, mostrando el cuarto epígrafe los resultados alcanzados, exponiendo en el siguiente apartado las principales conclusiones alcanzadas y sus implicaciones.

Literatura previa e hipótesisLa investigación de los factores determinantes del empleo de las técnicas de manipulación de la información descansa en la teoría positiva de la contabilidad (Watts y Zimmerman, 1986). En concreto, la teoría de la agencia es susceptible de ser utilizada para explicar la utilización de prácticas tendentes a proporcionar una imagen favorable de la empresa. Según esta teoría, la separación entre propiedad y control –característica de las empresas modernas– origina conflictos de intereses entre directivos y accionistas (Jensen y Meckling, 1976).

En un contexto económico caracterizado por la existencia de asimetrías de información –los propietarios poseen menos información que los gestores–, la dirección de la compañía no tiene incentivos para mostrar la imagen fiel de esta a través de los estados financieros, ya que podría ser perjudicial para sus intereses personales –prestigio, recompensas económicas–. De ahí el interés de la dirección por ocultar o sesgar la información que presentan, con el objetivo de engañar o de influir en la percepción de los usuarios.

En concreto, los gestores pueden seleccionar las alternativas contables que se alineen con sus intereses, con el objeto de orientar de algún modo la cifra de resultados u otras medidas semejantes en su propio beneficio (Jensen, 2003), distorsionando los estados contables. Así, de acuerdo con Martínez-Ferrero, Prado-Lorenzo y Fernández-Fernández, 2013 la manipulación contable «debe entenderse como el empleo por parte de la gerencia de diferentes técnicas con el objetivo de conseguir el resultado deseado, sin tener por ello que presentar unos resultados exactamente falsos». De la misma forma, también pueden emplear la información narrativa como una herramienta de marketing ante los accionistas, tratando de mostrar su gestión como óptima.

La investigación que en el campo contable trata de la manipulación de la información narrativa se fundamenta en lo que en psicología se denomina impression management, que tiene su base en el trabajo de Goffman (1959). Este campo de investigación se preocupa del proceso por el cual los individuos intentan controlar la imagen que los demás tienen de ellos, modificando su imagen o su identidad para influir en las percepciones de otros de los que se espera alcanzar determinados beneficios. En la información narrativa este comportamiento supone el trato desigual por lo que respecta al contenido y a la extensión de la información acerca de los hechos favorables y desfavorables o a su forma de presentación, derivando en la falta de calidad y, por lo tanto, de utilidad de la información suministrada.

La neutralidad de la información narrativa requiere un tratamiento equilibrado tanto de las buenas como de las malas noticias, equilibrio que es posible alterar haciendo uso de diversas estrategias como, entre otras, las siguientes:

- -

El oscurecimiento de la información, haciendo que la información resulte de más difícil lectura, menos clara, cuando las noticias divulgadas son malas.

- -

Divulgación de buenas noticias a pesar de tener un desempeño negativo, así como la descripción de dichas noticias empleando lenguaje optimista.

- -

La atribución egoísta de las causas de los resultados, esto es, la atribución de las buenas noticias a méritos internos (reducción de costes, diversificación,…) y la explicación de las malas por causas externas a la empresa (precio del petróleo, fenómenos meteorológicos,…).

En el presente estudio se comprobará la utilización de las anteriores estrategias en la parte del informe de gestión en la que es explicado el desempeño financiero: la información sobre resultados financieros, y ello en función del desempeño financiero obtenido por las empresas.

La legibilidadLa comprensibilidad de la información narrativa es una de las características más importantes para lograr la efectividad en la comunicación entre empresas y usuarios de la información. Si los datos no son comprendidos por el usuario de los estados financieros difícilmente serán utilizados o lo serán de forma incorrecta. La legibilidad o dificultad de lectura de un texto es un subrogado de su comprensibilidad utilizado de forma habitual en la literatura sobre la materia (Góez, 2003; Pascual, 2006; Dempsey et al., 2010; Bakar y Ameer, 2011) y empleado en el presente estudio.

La investigación previa ha señalado que el desempeño financiero de la empresa actúa como factor determinante de elecciones efectuadas por la dirección que afectan a la claridad en materia informativa.

En concreto, distintos estudios se han centrado en la asociación entre legibilidad y desempeño financiero, señalando una relación positiva entre ambas variables. Así, Dempsey et al. (2010), que estudian la legibilidad de los informes anuales de una muestra de sociedades de inversión inmobiliaria de compañías estadounidenses, señalan que las empresas con mayor rentabilidad económica elaboran documentos más fáciles de leer. En la misma línea, la investigación de Bakar y Ameer (2011), realizada sobre informes de responsabilidad social corporativa de empresas malayas, encuentra una asociación positiva entre diferentes medidas del desempeño financiero de la empresa –rentabilidad económica, ratio de liquidez y ratio valor mercado/valor libros– y la legibilidad. Estos autores indican, asimismo, que los gestores de las empresas con buen desempeño financiero tratan de enviar una señal de sus resultados a los mercados a través de la mayor facilidad de lectura de sus informes. Por el contrario, la dirección de las empresas con peor desempeño financiero elabora unos documentos más complejos con la intención de esconder las malas noticias.

Por lo tanto, basándonos en los mencionados trabajos empíricos, consideramos que la claridad de la información narrativa puede estar condicionada por el signo de los resultados obtenidos por la entidad. Así, las empresas cuyos resultados experimenten un deterioro serán menos neutrales en la forma de presentar su información, pues intentarán oscurecerla. De acuerdo con lo señalado, formulamos la siguiente hipótesis:H1 Existe una relación positiva entre el desempeño financiero y la legibilidad de la información sobre los resultados financieros.

La preocupación por la neutralidad de la información narrativa ha llevado a que muchos trabajos previos la hayan analizado en función de su tono optimista o pesimista. Los gestores de las empresas pueden utilizar el lenguaje en los documentos divulgados como un mecanismo para distorsionar la imagen de la empresa ante los usuarios de la información, utilizando palabras optimistas (notable, excelente, buen,…) a pesar de haber sufrido un empeoramiento en su desempeño financiero. El objetivo es realzar su gestión para salvaguardar o incrementar su prestigio, dado el conflicto de intereses entre gestores y propietarios contemplado por la teoría de la agencia.

La mayoría de los trabajos sobre la materia concluyen que el tono de la información narrativa no refleja el desempeño de la empresa en el ejercicio económico. Así se manifiesta en trabajos realizados sobre diferentes informaciones narrativas incluidas en el informe anual, como los análisis realizados sobre la carta del presidente (Clatworthy y Jones, 2003) o sobre el informe de gestión (Rutherford, 2005), en los que se constata que el tono está sesgado hacia el optimismo.

Asumiendo que las conclusiones obtenidas en los citados trabajos se pudieran extrapolar al caso español, existiría un sesgo optimista en el tono del informe de gestión independientemente de la valoración positiva o negativa del desempeño financiero de la empresa. Por lo tanto, enunciamos la siguiente hipótesis:H2 Independientemente del desempeño financiero del ejercicio, el tono de la información sobre los resultados financieros es optimista.

Como hemos señalado anteriormente, en el conflicto de intereses entre directivos y accionistas según la teoría de la agencia, los gestores tienen incentivos para ocultar información o para sesgar la información presentada con el objetivo de engañar o influir en la percepción de los usuarios. De esta forma pueden emplear el informe de gestión como una herramienta de marketing ante los accionistas, tratando de mostrar su gestión como óptima. Para ello pueden utilizar diferentes técnicas de manipulación de la información narrativa, entre ellas la dirección de la empresa puede revelar de forma selectiva los resultados que le beneficien y ocultar los que le perjudiquen aun a costa de dañar a la otra parte del contrato (los propietarios).

Estudios como el de Clatworthy y Jones (2003), sobre las cartas del presidente, o el de Guillamon-Saorin (2006), sobre los comunicados de prensa, constatan que existe un sesgo en la selección de las noticias sobre los resultados financieros divulgados en esos documentos. Por lo tanto, los gestores de la empresa pueden tratar de influir en los juicios que los usuarios se formen sobre el desempeño de la empresa, eligiendo entre un conjunto de noticias aquellas más favorables para incluirlas en el informe. En consecuencia, planteamos la siguiente hipótesis:H3a Independientemente del desempeño financiero del ejercicio, el signo de las noticias financieras históricas divulgadas en el informe es positivo.

La contextualización de los resultados alcanzados por la empresa es una información de gran valor para los usuarios de la información financiera. Teniendo en cuenta los resultados de trabajos empíricos anteriores (Tsang, 2002; Clatworthy y Jones, 2003), consideramos que el comportamiento que consiste en atribuir de manera egoísta el acaecimiento de las noticias lo realizan los gestores con la intención de influir en la imagen proyectada a los receptores de la información y, por lo tanto, su presencia es independiente del signo del desempeño financiero del ejercicio. Enunciamos así la hipótesis:H4a Independientemente de su desempeño financiero, las empresas realizan una atribución egoísta de sus noticias.

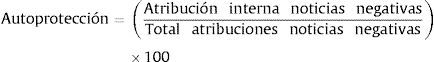

Consideramos necesario realizar un análisis individualizado de dos componentes de las atribuciones egoístas en la explicación de los resultados: el autoensalzamiento o atribución a causas internas de las noticias positivas y la autoprotección o atribución a razones externas de las noticias negativas. Diversos trabajos (Hooghiemstra, 2003; Aerts, 2005, Keusch, Bollen y Hassink, 2012) han estudiado estos dos componentes de forma separada, encontrando diferencias en el uso de ambos en función del desempeño financiero de la empresa. Para testar esa diferencia en nuestro estudio, formulamos las siguientes hipótesis:H4b Independientemente de su desempeño financiero, las empresas realizan una atribución interna de sus noticias positivas. Independientemente de su desempeño financiero, las empresas realizan una atribución externa de sus noticias negativas.

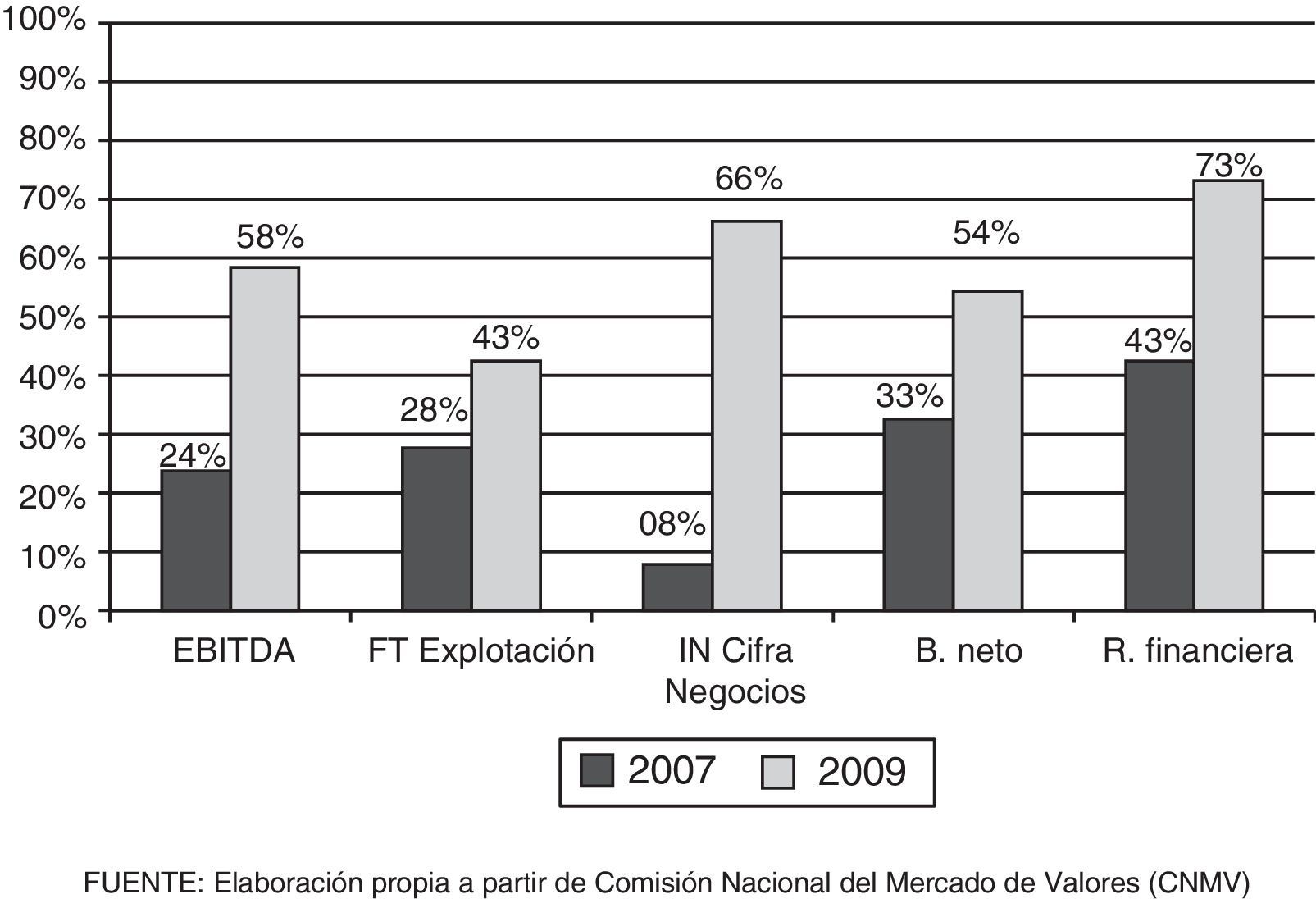

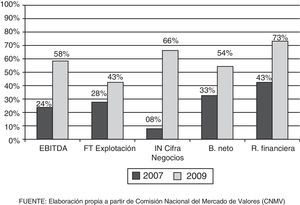

Con objeto de contrastar las anteriores hipótesis de estudio hemos seleccionado una muestra de empresas cotizadas en el Índice General de la Bolsa de Madrid durante tres años consecutivos. En el período objeto de análisis, que comprende los ejercicios económicos 2007, 2008 y 2009, se produjo un profundo cambio en la situación económica general en España, pasando de una bonanza económica a una profunda crisis1. Este importante cambio tuvo repercusiones en la situación económica de las empresas analizadas. Así, por ejemplo, observamos en el figura 1 que mientras en el 2007 tan solo un 8% de las empresas analizadas habían experimentado un descenso en su importe neto de la cifra de negocios, dicho porcentaje se incrementó hasta el 66% en el año 2009, lo que posiblemente tiene influencia en su política de divulgación.

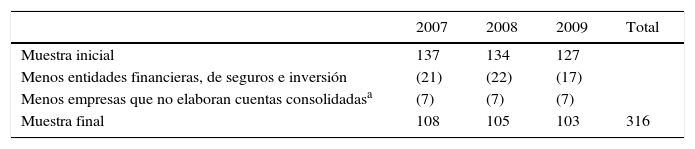

A la población le hemos aplicado los siguientes filtros o motivos de exclusión que se muestran en la tabla 1:

- a)

Entidades financieras, de seguros y de inversión, ya que estas entidades tienen una legislación específica por lo que respecta a los requerimientos informativos.

- b)

Empresas que no elaboran cuentas anuales consolidadas e informe de gestión consolidado, pues este documento es el que va a ser objeto de estudio.

Selección de la muestra

| 2007 | 2008 | 2009 | Total | |

|---|---|---|---|---|

| Muestra inicial | 137 | 134 | 127 | |

| Menos entidades financieras, de seguros e inversión | (21) | (22) | (17) | |

| Menos empresas que no elaboran cuentas consolidadasa | (7) | (7) | (7) | |

| Muestra final | 108 | 105 | 103 | 316 |

Así, la muestra final está formada por un total de 316 grupos de empresas cotizados, que representan prácticamente un 80% de la población.

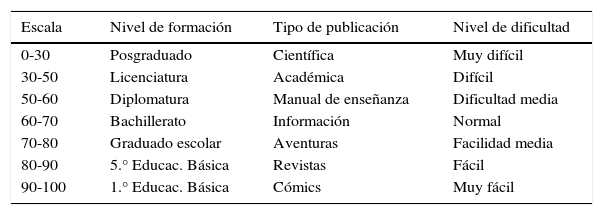

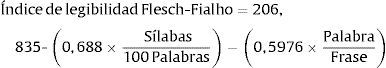

Medida de las variables dependientesLa legibilidadExisten múltiples métodos para el cálculo de la legibilidad de un texto, en nuestro estudio utilizamos la fórmula empleada con mayor frecuencia en la investigación sobre este tema, el índice Flesch (adaptado al castellano por Fialho, Fuertes y Pascual (2002).

El índice se apoya en la longitud de las sílabas y de las frases del texto analizado. La fórmula se basa en que la complejidad sintáctica va asociada a una cierta complejidad cognitiva, ya que poner en relación un mayor número de elementos implica una dificultad mayor y, por consiguiente, una operación mental más elaborada (Salvador, 1985). Cuanto menor sea el valor del índice mayor es la dificultad de lectura del texto según la escala que reproducimos en la tabla 2.

Clasificación de la legibilidad

| Escala | Nivel de formación | Tipo de publicación | Nivel de dificultad |

|---|---|---|---|

| 0-30 | Posgraduado | Científica | Muy difícil |

| 30-50 | Licenciatura | Académica | Difícil |

| 50-60 | Diplomatura | Manual de enseñanza | Dificultad media |

| 60-70 | Bachillerato | Información | Normal |

| 70-80 | Graduado escolar | Aventuras | Facilidad media |

| 80-90 | 5.° Educac. Básica | Revistas | Fácil |

| 90-100 | 1.° Educac. Básica | Cómics | Muy fácil |

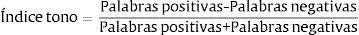

La mayoría de los trabajos sobre el análisis del tono de la información narrativa de las empresas se basan en la utilización de listados de palabras clave (optimistas/pesimistas). Nuestro trabajo parte del listado de palabras clave adaptadas al lenguaje financiero realizado por Henry (2006) (105 palabras clave positivas y por 85 negativas) y lo hemos ampliado con la inclusión de vocablos extraídos de los propios informes de gestión analizados. Además, hemos evitado importantes problemas lingüísticos en la clasificación de palabras como son, por ejemplo, la polisemia y la homonimia2. Nuestro listado final de palabras clave está compuesto por 1.081 palabras (544 positivas y 537 negativas).

A continuación, a modo de ejemplo presentamos dos párrafos. En el primero de ellos se utilizan palabras clave positivas de nuestro listado, dando lugar a un texto en el que se aprecia un tono optimista. En el segundo de los párrafos se emplean palabras clave negativas de nuestra lista, lo que hace que este texto tenga un claro tono pesimista. «En 2007 Altadis ha conseguido unos brillantes resultados…. La actividad de Cigarrillos de Altadis ha confirmado los excelentes resultados… con un magnífico comportamiento en España, Marruecos y Oriente Próximo». (Altadis, 2007). «El EBITDA de 2009 se situó en… debido, en gran medida, al débil comportamiento de la división inmobiliaria, que sufrió la contracción de márgenes de la actividad de promoción ….» (Acciona, 2009).

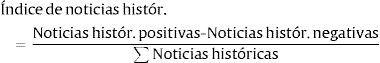

Tras el recuento realizado el índice de tono se ha calculado de la siguiente forma:

Esta medida captura el nivel positivo/negativo del texto, siendo más optimista o pesimista cuanto más próximo esté a 1 o a −1, respectivamente.

La selección de noticiasEn el estudio de la selección de noticias nuestro propósito es capturar el signo positivo/negativo del conjunto de las noticias relacionadas con el desempeño financiero de la empresa identificada. La unidad de análisis es la noticia financiera, no la oración, por lo tanto, en una oración puede haber una sola noticia financiera o varias. Basándonos en el trabajo de Hooghiemstra (2003) consideramos noticias financieras las que incluyen alguna variable de la cuenta de pérdidas y ganancias u otras calculadas a partir de ellas: rentabilidad financiera o EBITDA, entre otros3. Una vez identificada la noticia hemos codificado su signo, que puede ser positivo o negativo, y su orientación temporal, es decir, si es histórica, al referirse a sucesos pasados, o de previsión al enunciar hechos futuros.

Así por ejemplo, en la oración «Los ingresos de explotación en 2009 disminuyeron €82,1 millones (un 7,8%)…» (Códere, 2009), codificamos una noticia financiera, negativa e histórica.

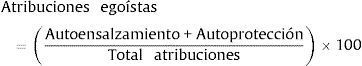

En la oración «… los ingresos de explotación aumentan un 4,5% y el resultado de explotaciónun 3,3% …» (AGBAR, 2009), codificamos dos noticias financieras, ambas positivas e históricas. El índice toma la siguiente forma:

El índice tomará el valor 1 si todas las noticias financieras divulgadas son positivas, o el valor −1 si todas las noticias publicadas son negativas.

Las atribuciones egoístas de noticiasEl último aspecto objeto de análisis son las explicaciones de la dirección, en particular las causas a las que son atribuidas las noticias. Múltiples investigaciones han confirmado que los administradores atribuyen con mayor probabilidad las malas noticias a causas externas y las buenas a causas internas (Clatworthy y Jones, 2003; Keusch et al., 2012) esta tendencia se denomina atribución egoísta de noticias. Aunque este comportamiento puede ser el producto inconsciente de la percepción de la realidad o tener una finalidad informativa, la mayoría de los trabajos realizados consideran que es el resultado de un intento de la dirección con la finalidad de distorsionar la imagen de la empresa.

La atribución egoísta de noticias tiene dos componentes: autoensalzamiento y autoprotección. La atribución de noticias es autoensalzatoria cuando las noticias positivas son achacadas a factores internos de la empresa por ejemplo «Como consecuencia de la estrategia de expansión internacional del Grupo, los mercados europeos han sido la región con mayor crecimiento en las ventas…» (Inditex, 2007) o bien cuando se resalta su obtención a pesar de la existencia de circunstancias externas negativas para la empresa ejemplo «2009ha sido un buen año para Abengoa a pesar del contexto económico…» (Abengoa, 2009).

La autoprotección consiste en exculparse de las malas noticias atribuyéndolas a causas externas: «…este descenso se ha debido principalmente a la depreciación del peso mexicano…» (Códere, 2009) o escudándose en los esfuerzos realizados: «A pesar del incremento del número de asegurados en un 5,6%, se produce una disminución del resultados en 11,0 millones de euros…» (Agbar, 2009).

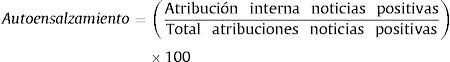

Consideramos las atribuciones como una frase o sentencia en la cual se ofrece las razones o causas de las noticias financieras identificadas en el apartado anterior. Hemos identificado tanto las atribuciones explícitas que están ligadas a las noticias mediante conectores del tipo: debido a, por, a pesar,… como aquellas relacionadas de forma implícita. Las medidas relacionadas con las atribuciones son las siguientes:

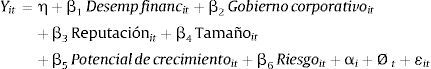

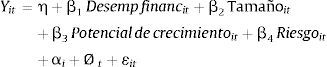

El modelo de regresiónEn nuestro estudio disponemos de un conjunto de variables dependientes e independientes para un conjunto de empresas y durante un período de tiempo (tres ejercicios económicos). Contamos, por lo tanto, con un conjunto de datos longitudinales o datos de panel. Por lo tanto, para verificar las hipótesis hemos formulado un modelo de regresión de mínimos cuadrados ordinarios siguiendo la metodología de datos de panel, siendo el modelo propuesto el siguiente:

donde la variable dependiente Yit son las diferentes medidas elaboradas sobre la legibilidad, el tono, la selección de noticias y las atribuciones egoístas; αi son los efectos no observables que varían entre las empresas, pero no en el tiempo; Øt son los efectos no observables que varían en el tiempo, pero no entre los individuos; y ¿it es el término de error, que representa el efecto de todas las demás variables que varían entre empresas y a través del tiempo. Para contrastar las hipótesis relativas al tono y la selección de noticias, y en línea con la literatura sobre la materia, no hemos incluido las variables gobierno corporativo y reputación, siendo el modelo de regresión similar al anterior excluyendo las citadas variables:Desemp financ. Para medir el desempeño financiero de la empresa, variable independiente utilizada en nuestro trabajo para comprobar la neutralidad de la información, hemos considerado la evolución de cinco variables financieras clave que miden la marcha del negocio. Así, asignamos un punto por una variación positiva en cada uno de los siguientes indicadores: importe neto de la cifra de negocios, EBITDA, beneficio neto, rentabilidad financiera y flujo de tesorería de explotación. Por lo tanto, la medida toma valores comprendidos entre 0 y 5, de forma que una empresa que presente variaciones de incremento en sus cinco variables tomará el valor 5 y, por el contrario, si se vieron disminuidos sus cinco resultados nuestro indicador de desempeño tomará el valor 0.

Con objeto de asegurar que la existencia de cualquier relación entre las variables dependientes e independientes no se debe a la influencia de otras variables, incluimos una serie de variables de control en nuestros modelos de regresión, que ya han sido utilizadas como factores determinantes en la investigación previa sobre la calidad de la información financiera.

Gobierno corporativo. Teniendo en cuenta las recomendaciones del denominado Informe Aldama y de los Principios del buen gobierno corporativo, hemos tenido en cuenta tres reglas clave para considerar la existencia de un buen gobierno corporativo:

- -

Que no coincidan en la misma persona los cargos de presidente del consejo de administración y de máximo ejecutivo.

- -

Que el número de independientes en el consejo sea, al menos, un tercio del total.

- -

Que el comité de auditoría esté presidido por un consejero independiente.

Nuestra variable tomará valores comprendidos entre 0 y 3, en función del recuento del cumplimiento de las anteriores condiciones.

Reputación. Para evaluar la reputación de las empresas objeto de estudio se ha utilizado el índice de buena reputación Monitor Empresarial de Reputación Corporativa correspondiente al año posterior al del informe de gestión analizado. Se ha asignado el valor 0 a las empresas que no figuraban en el índice Monitor Empresarial de Reputación Corporativa y el valor 1 a aquellas compañías incluidas en ese índice.

Tamaño. Medimos esta variable como el logaritmo neperiano del total del activo a final del ejercicio.

Crecimiento. Medimos esta variable como el valor de mercado de las acciones al final del ejercicio entre el patrimonio neto en esa misma fecha.

Riesgo. Medimos el riesgo financiero mediante la ratio de endeudamiento, entendida como la deuda entre el patrimonio neto al final de ejercicio.

Una vez implementado el análisis con datos de panel, cuando se realice el test de redundancia y se concluya que existe efecto temporal, en la regresión utilizaremos las variables dummy año_2008 y año_2009 para explicitar el efecto temporal en la divulgación de la información.

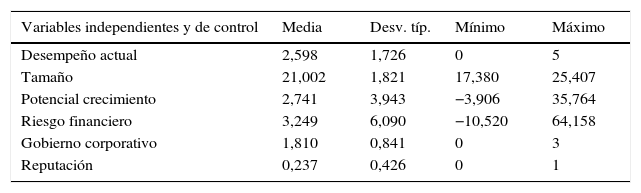

A continuación mostramos los estadísticos descriptivos de las variables independientes y de control que forman parte del análisis multivariante (tabla 3).

Estadísticos descriptivos de las variables independientes

| Variables independientes y de control | Media | Desv. típ. | Mínimo | Máximo |

|---|---|---|---|---|

| Desempeño actual | 2,598 | 1,726 | 0 | 5 |

| Tamaño | 21,002 | 1,821 | 17,380 | 25,407 |

| Potencial crecimiento | 2,741 | 3,943 | −3,906 | 35,764 |

| Riesgo financiero | 3,249 | 6,090 | −10,520 | 64,158 |

| Gobierno corporativo | 1,810 | 0,841 | 0 | 3 |

| Reputación | 0,237 | 0,426 | 0 | 1 |

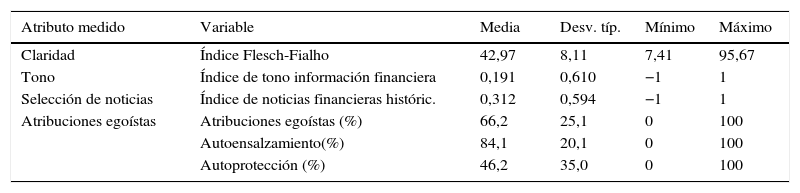

Con objeto de detectar problemas de multicolinealidad entre las variables independientes y de control, hemos calculado el índice de tolerancia y el factor de inflación de la varianza (FIV)4. Comprobamos que el índice de tolerancia es en todos los casos superior a 0,10 y el FIV inferior a 10, por lo que descartamos problemas de multicolinealidad. Los estadísticos descriptivos de las variables dependientes utilizadas en el análisis multivariante son las que se presentan en la tabla 4.

Estadísticos descriptivos de las variables dependientes

| Atributo medido | Variable | Media | Desv. típ. | Mínimo | Máximo |

|---|---|---|---|---|---|

| Claridad | Índice Flesch-Fialho | 42,97 | 8,11 | 7,41 | 95,67 |

| Tono | Índice de tono información financiera | 0,191 | 0,610 | −1 | 1 |

| Selección de noticias | Índice de noticias financieras históric. | 0,312 | 0,594 | −1 | 1 |

| Atribuciones egoístas | Atribuciones egoístas (%) | 66,2 | 25,1 | 0 | 100 |

| Autoensalzamiento(%) | 84,1 | 20,1 | 0 | 100 | |

| Autoprotección (%) | 46,2 | 35,0 | 0 | 100 |

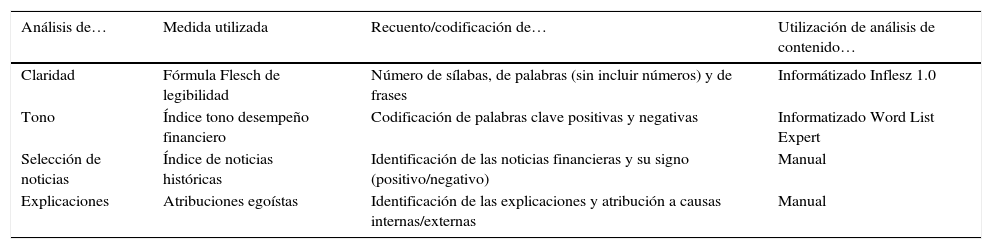

En nuestra investigación, la recogida de información para la determinación de los diferentes indicadores ha sido realizada utilizando la metodología del análisis de contenido. Esta metodología ha sido ampliamente utilizada en el campo de las ciencias sociales, y en particular en las investigaciones que analizan la información narrativa (Beattie, 2014). Una parte del análisis que hemos realizado se ha llevado a cabo utilizando programas informáticos y otra de forma manual (tabla 5).

Metodología empleada en el estudio

| Análisis de… | Medida utilizada | Recuento/codificación de… | Utilización de análisis de contenido… |

|---|---|---|---|

| Claridad | Fórmula Flesch de legibilidad | Número de sílabas, de palabras (sin incluir números) y de frases | Informátizado Inflesz 1.0 |

| Tono | Índice tono desempeño financiero | Codificación de palabras clave positivas y negativas | Informatizado Word List Expert |

| Selección de noticias | Índice de noticias históricas | Identificación de las noticias financieras y su signo (positivo/negativo) | Manual |

| Explicaciones | Atribuciones egoístas | Identificación de las explicaciones y atribución a causas internas/externas | Manual |

En la elaboración de variables como la fórmula de legibilidad y el tono, en las que la interpretación de los datos no era importante, se han realizado recuentos de datos utilizando programas informáticos. Los informes de gestión, obtenidos en formato PDF de la página web de la Comisión Nacional del Mercado de Valores, fueron transformados a formato Word a través del programa informático ABBY PDF Transformer 2.0. A continuación, se depuraron los documentos, eliminando títulos, encabezados, subencabezados, tablas, gráficos, notas al pie, abreviaturas (etc., Dña.) y siglas (S. A., S. L.).

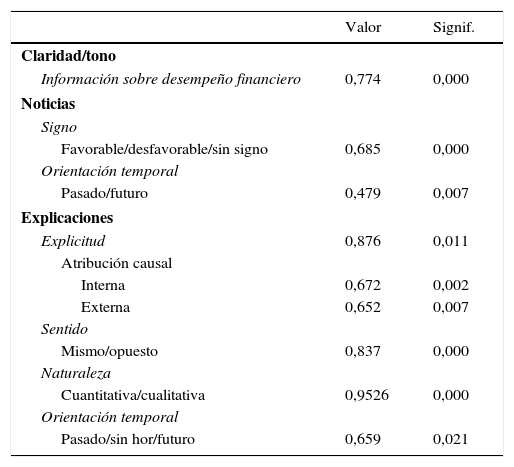

El análisis de contenido manual fue aplicado en la obtención del resto de variables: identificación de la información sobre desempeño financiero, codificación de las noticias financieras y de sus explicaciones. Dicha metodología consigue un mayor grado de detalle y riqueza en el conocimiento de los diferentes aspectos objeto de estudio. Para limitar la subjetividad del proceso de codificación manual se ha utilizado un protocolo de codificación, esto es, se han elaborado una serie de criterios para tratar de sistematizar la codificación. Además, al tener en cuenta la subjetividad, se ha considerado importante medir la fiabilidad del análisis, comprobando si los resultados del proceso de codificación se repiten en caso de ser realizados en otro momento del tiempo por otro observador, para lo cual se ha utilizado el índice kappa propuesto por Cohen (1960).

La muestra objeto del análisis de fiabilidad está formada por veintiún informes de gestión correspondientes a siete empresas seleccionadas aleatoriamente durante los tres ejercicios económicos estudiados. Esos informes fueron codificados por un segundo observador, siendo en general muy elevado el grado de acuerdo (tabla 6).

Índice kappa de concordancia

| Valor | Signif. | |

|---|---|---|

| Claridad/tono | ||

| Información sobre desempeño financiero | 0,774 | 0,000 |

| Noticias | ||

| Signo | ||

| Favorable/desfavorable/sin signo | 0,685 | 0,000 |

| Orientación temporal | ||

| Pasado/futuro | 0,479 | 0,007 |

| Explicaciones | ||

| Explicitud | 0,876 | 0,011 |

| Atribución causal | ||

| Interna | 0,672 | 0,002 |

| Externa | 0,652 | 0,007 |

| Sentido | ||

| Mismo/opuesto | 0,837 | 0,000 |

| Naturaleza | ||

| Cuantitativa/cualitativa | 0,9526 | 0,000 |

| Orientación temporal | ||

| Pasado/sin hor/futuro | 0,659 | 0,021 |

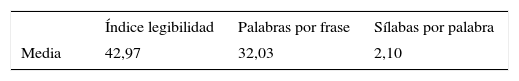

Encontramos que por término medio se dedican a la información sobre los resultados financieros 757 palabras, lo que supone casi un 12% del peso del informe. El nivel de legibilidad de dicha información es de 42,97(tabla 7), situándose en la parte superior del rango 30-50 en la clasificación propuesta por Flesch (1948) (tabla 2). Aun perteneciendo al rango de legibilidad calificado como difícil, encontramos que este tipo de información es de más sencilla lectura que el informe de gestión en su conjunto, el cual es de muy difícil lectura (Góez, 2003; Pascual, 2006). Esta diferencia puede ser explicada por el hecho de que en este tipo de información la intensidad numérica es mucho mayor que en el resto del informe, y la información numérica va acompañada de preposiciones –a, de, desde, entre otras–, cuya longitud es muy corta.

La investigación sobre la materia ha demostrado que la memoria inmediata de un lector medio retiene una media de entre quince y veinte palabras, dependiendo de la importancia del tema objeto de lectura. El número de palabras por frase es de 32,03, que indica un elevado grado de dificultad de lectura de esta información.

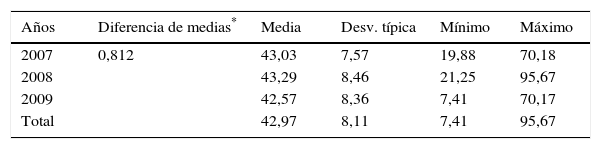

La legibilidad de este tipo de información apenas varía a lo largo del período temporal estudiado, por lo que no puede decirse que el empeoramiento de la situación en el entorno de la compañía tenga relación con este tipo de información (tabla 8).

Evolución temporal de la legibilidad de los resultados financieros

| Años | Diferencia de medias* | Media | Desv. típica | Mínimo | Máximo |

|---|---|---|---|---|---|

| 2007 | 0,812 | 43,03 | 7,57 | 19,88 | 70,18 |

| 2008 | 43,29 | 8,46 | 21,25 | 95,67 | |

| 2009 | 42,57 | 8,36 | 7,41 | 70,17 | |

| Total | 42,97 | 8,11 | 7,41 | 95,67 |

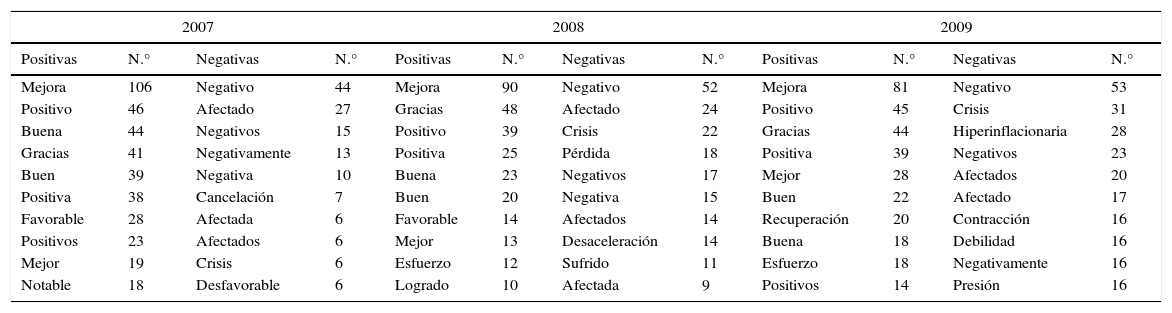

En el estudio del tono hemos identificado un total de 2.922 palabras optimistas/pesimistas que coinciden con nuestro listado de palabras clave. En la tabla 9 se muestra para los distintos ejercicios económicos analizados las diez palabras clave positivas y negativas más frecuentes. A través de la evolución de los vocablos utilizados podemos observar el deterioro de la situación económica que tuvo lugar a lo largo del período.

Frecuencia de palabras clave en la información sobre resultados financieros

| 2007 | 2008 | 2009 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Positivas | N.° | Negativas | N.° | Positivas | N.° | Negativas | N.° | Positivas | N.° | Negativas | N.° |

| Mejora | 106 | Negativo | 44 | Mejora | 90 | Negativo | 52 | Mejora | 81 | Negativo | 53 |

| Positivo | 46 | Afectado | 27 | Gracias | 48 | Afectado | 24 | Positivo | 45 | Crisis | 31 |

| Buena | 44 | Negativos | 15 | Positivo | 39 | Crisis | 22 | Gracias | 44 | Hiperinflacionaria | 28 |

| Gracias | 41 | Negativamente | 13 | Positiva | 25 | Pérdida | 18 | Positiva | 39 | Negativos | 23 |

| Buen | 39 | Negativa | 10 | Buena | 23 | Negativos | 17 | Mejor | 28 | Afectados | 20 |

| Positiva | 38 | Cancelación | 7 | Buen | 20 | Negativa | 15 | Buen | 22 | Afectado | 17 |

| Favorable | 28 | Afectada | 6 | Favorable | 14 | Afectados | 14 | Recuperación | 20 | Contracción | 16 |

| Positivos | 23 | Afectados | 6 | Mejor | 13 | Desaceleración | 14 | Buena | 18 | Debilidad | 16 |

| Mejor | 19 | Crisis | 6 | Esfuerzo | 12 | Sufrido | 11 | Esfuerzo | 18 | Negativamente | 16 |

| Notable | 18 | Desfavorable | 6 | Logrado | 10 | Afectada | 9 | Positivos | 14 | Presión | 16 |

Así, vemos que en el ejercicio 2007 es muy común la utilización de palabras positivas como mejora y positivo, que denotan el desarrollo de un buen ejercicio económico. En los ejercicios posteriores los anteriores vocablos no son tan frecuentes, siendo remplazados por otros como esfuerzo, que indican la voluntad de salir de una situación económica difícil. En las expresiones negativas se incrementa notablemente el uso del vocablo crisis, así como también de otros como desaceleración en el año 2008 y contracción y debilidad en el año 2009, palabras relacionadas con el contexto de deterioro económico, y que se emplean en la explicación de los resultados financieros obtenidos.

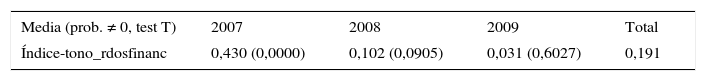

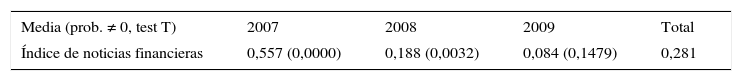

Por lo que respecta a la aplicación del índice de tono, que puede tomar valores entre 1 (máximo optimismo) y −1 (máximo pesimismo), mostramos los resultados en la tabla 10. También realizamos el test t para una muestra, para comprobar si dichos valores son distintos de cero, valor que tomaría una información con un tono neutral.

En los resultados obtenidos, observamos que en el ejercicio 2007 el tono del informe es claramente optimista (0,430), disminuyendo de forma importante durante los años de crisis económica. Aún así, en el ejercicio 2008, año de comienzo de la crisis, el tono sigue siendo optimista ya que es distinto de cero, aunque presenta una significación débil (p<0,10), siendo en el ejercicio 2009 neutral. Por lo tanto, aun en un ejercicio en el cual los resultados empresariales se redujeron de manera muy importante, las empresas no emplearon más palabras pesimistas que optimistas en la descripción de su desempeño financiero.

La selección de noticiasEn el proceso de codificación de noticias financieras hemos identificado un total de 6.040 noticias, de las cuales 5.172 fueron bien positivas o bien negativas, 89 no variaron con respecto al ejercicio anterior, y en 779 de esas noticias no se indica su variación en relación con períodos anteriores.

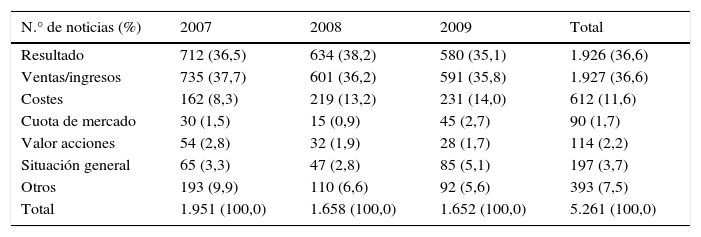

En primer lugar, hemos analizado a qué se refieren las noticias sobre resultados financieros. Según los datos recogidos en la tabla 115, la mayoría de las noticias se distribuyen a partes iguales entre las relativas a resultado y ventas/ingresos, suponiendo en su conjunto estos dos temas casi las tres cuartas partes del total. Del resto de las variables, podemos decir que las noticias sobre costes y sobre la situación general de la empresa muestran una evolución claramente ascendente durante el período analizado. Además, constatamos que la gran mayoría de las noticias están cuantificadas (82,5%) y se refieren a hechos pasados (94,9%).

Contenido de las noticias sobre resultados financieros

| N.° de noticias (%) | 2007 | 2008 | 2009 | Total |

|---|---|---|---|---|

| Resultado | 712 (36,5) | 634 (38,2) | 580 (35,1) | 1.926 (36,6) |

| Ventas/ingresos | 735 (37,7) | 601 (36,2) | 591 (35,8) | 1.927 (36,6) |

| Costes | 162 (8,3) | 219 (13,2) | 231 (14,0) | 612 (11,6) |

| Cuota de mercado | 30 (1,5) | 15 (0,9) | 45 (2,7) | 90 (1,7) |

| Valor acciones | 54 (2,8) | 32 (1,9) | 28 (1,7) | 114 (2,2) |

| Situación general | 65 (3,3) | 47 (2,8) | 85 (5,1) | 197 (3,7) |

| Otros | 193 (9,9) | 110 (6,6) | 92 (5,6) | 393 (7,5) |

| Total | 1.951 (100,0) | 1.658 (100,0) | 1.652 (100,0) | 5.261 (100,0) |

A continuación, y de la misma forma que hicimos con el tono, analizamos a través de un índice el signo de las noticias sobre los resultados financieros divulgados en los informes de gestión (tabla 12). Como hemos señalado en la medición de la variable, dicho índice toma valores entre 1, si todas las noticias divulgadas son positivas, y −1, si todas las noticias son negativas. Dado que nuestro objetivo es conocer si las noticias incluidas en la información sobre resultados son en su conjunto positivas o negativas, y al igual que hicimos en el estudio del tono, analizamos si dicho índice es distinto de cero a través del test t para una muestra.

En los resultados obtenidos observamos que el signo de las noticias financieras es notoriamente positivo en el ejercicio 2007, disminuyendo de forma significativa durante los ejercicios de la recesión económica. A pesar del descenso del índice en el año 2008, las noticias incluidas en el informe son claramente positivas, siendo el signo neutral para las del ejercicio 2009, al no ser estadísticamente distinto de 0. Por lo tanto, y al igual que en el caso del tono, vemos que a pesar del brusco descenso del desempeño financiero, las empresas no divulgan más noticias negativas que positivas. En consecuencia, el caso de la información narrativa, los resultados obtenidos son contrarios al denominado conservadurismo contable (Basu, 1997), según el cual el resultado contable recoge antes las malas que las buenas noticias6.

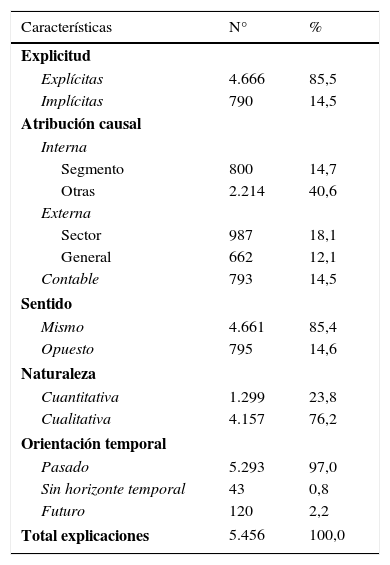

La atribución egoísta de noticiasEn el análisis de las atribuciones, en primer lugar estudiamos sus características, tanto en número como en porcentaje (tabla 13). La gran mayoría de las explicaciones codificadas son realizadas de forma explícita (85,5%), es decir, con conectores del tipo «debido a», «a pesar de», que sirven de nexo entre la noticia y su explicación. Tan solo en un pequeño porcentaje (14,6%) de las 5.456 explicaciones la relación entre noticias y atribución es opuesta, del tipo «a pesar de» cuando la explicación es explícita.

Características de las explicaciones

| Características | N° | % |

|---|---|---|

| Explicitud | ||

| Explícitas | 4.666 | 85,5 |

| Implícitas | 790 | 14,5 |

| Atribución causal | ||

| Interna | ||

| Segmento | 800 | 14,7 |

| Otras | 2.214 | 40,6 |

| Externa | ||

| Sector | 987 | 18,1 |

| General | 662 | 12,1 |

| Contable | 793 | 14,5 |

| Sentido | ||

| Mismo | 4.661 | 85,4 |

| Opuesto | 795 | 14,6 |

| Naturaleza | ||

| Cuantitativa | 1.299 | 23,8 |

| Cualitativa | 4.157 | 76,2 |

| Orientación temporal | ||

| Pasado | 5.293 | 97,0 |

| Sin horizonte temporal | 43 | 0,8 |

| Futuro | 120 | 2,2 |

| Total explicaciones | 5.456 | 100,0 |

Este porcentaje es superior al de las empresas estadounidenses (12,7%) y al de las empresas holandesas (9,5%) y algo inferior en comparación con las empresas japonesas (15,8%), según determina Hooghiemstra (2003) en su trabajo sobre las cartas del presidente.

Un 14,5% de las explicaciones son atribuidas a razones contables: amortizaciones, deterioros, … porcentaje muy inferior al 32% de las empresas belgas (Aerts, 2005).

Asimismo, podemos decir que las explicaciones son eminentemente cualitativas, ya que solamente un 23,8% se apoyan en cifras, dato algo superior al hallado por Aerts (2005) en las empresas belgas (17%). Finalmente, cabe señalar que prácticamente todas las explicaciones están basadas en sucesos pasados (97%).

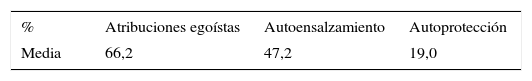

A continuación, analizamos las causas a las que son atribuidas las noticias financieras divulgadas por las empresas a través de la proporción de atribuciones egoístas, y de sus dos componentes: autoensalzamiento y autoprotección (tabla 14).

En los datos de la tabla 14 podemos observar que un 66,2% de las atribuciones son egoístas, correspondiendo en su mayoría a la atribución a causas internas de las noticias favorables (47,2%), frente a la atribución a circunstancias externas de las noticias desfavorables (19,0%). Los resultados coinciden con las conclusiones más habituales de la literatura sobre la materia (Bettman y Weitz, 1983; Tsang, 2002).

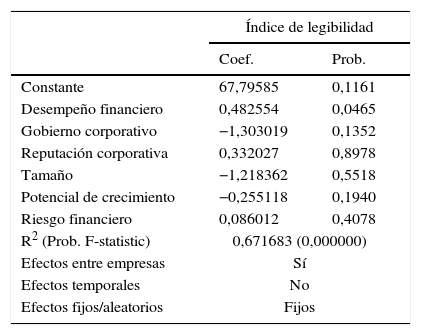

Análisis multivarianteLa legibilidadEn los resultados del estudio de la legibilidad (tabla 15), podemos observar que las empresas con peor desempeño financiero elaboran una información sobre resultados más opaca, con mayor complejidad sintáctica. Estos resultados concuerdan con los obtenidos por Hossain y Siddiquee (2009) sobre los MD&A, o por Baker y Kare (1992) sobre las cartas del presidente. Por lo tanto, podemos concluir que las empresas con peor desempeño financiero divulgan una información sobre los resultados financieros de más difícil lectura, confirmándose la hipótesis H1 planteada. Además, y como vimos en el análisis univariante, no existe efecto temporal en la dificultad de lectura de la información, esta no varía durante la crisis económica.

Regresión sobre la legibilidad

| Índice de legibilidad | ||

|---|---|---|

| Coef. | Prob. | |

| Constante | 67,79585 | 0,1161 |

| Desempeño financiero | 0,482554 | 0,0465 |

| Gobierno corporativo | −1,303019 | 0,1352 |

| Reputación corporativa | 0,332027 | 0,8978 |

| Tamaño | −1,218362 | 0,5518 |

| Potencial de crecimiento | −0,255118 | 0,1940 |

| Riesgo financiero | 0,086012 | 0,4078 |

| R2 (Prob. F-statistic) | 0,671683 (0,000000) | |

| Efectos entre empresas | Sí | |

| Efectos temporales | No | |

| Efectos fijos/aleatorios | Fijos | |

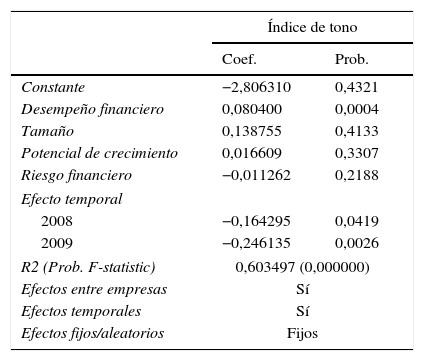

En relación al tono empleado en la exposición de la información sobre resultados financieros, observamos que el índice (tabla 16) nos indica que el tono es más pesimista en las empresas con peor desempeño financiero, por lo tanto, rechazamos la hipótesis H2 planteada, el tono no es optimista con independencia del desempeño financiero. Sin embargo, la disminución del optimismo cuando el desempeño empeora tiene un límite. Como vimos en el análisis univariante las empresas, aun teniendo un desempeño desfavorable, no emplean más palabras negativas que positivas en la exposición del mismo, no siendo por lo tanto nunca pesimistas.

Regresión sobre el tono

| Índice de tono | ||

|---|---|---|

| Coef. | Prob. | |

| Constante | −2,806310 | 0,4321 |

| Desempeño financiero | 0,080400 | 0,0004 |

| Tamaño | 0,138755 | 0,4133 |

| Potencial de crecimiento | 0,016609 | 0,3307 |

| Riesgo financiero | −0,011262 | 0,2188 |

| Efecto temporal | ||

| 2008 | −0,164295 | 0,0419 |

| 2009 | −0,246135 | 0,0026 |

| R2 (Prob. F-statistic) | 0,603497 (0,000000) | |

| Efectos entre empresas | Sí | |

| Efectos temporales | Sí | |

| Efectos fijos/aleatorios | Fijos | |

También encontramos evidencia de que existe un claro efecto temporal, disminuye el optimismo del tono durante los ejercicios de crisis económica, 2008 y 2009, años en los cuales el desempeño de las empresas empeora.

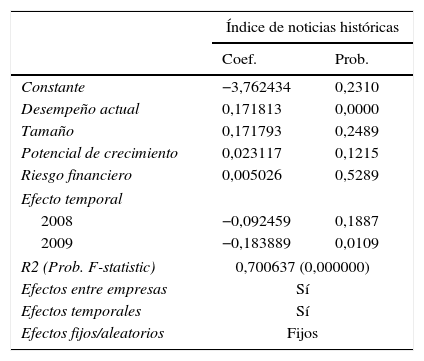

La selección de noticiasEn relación al signo de las noticias divulgadas, la tabla 17 nos muestra que su signo (positivo/negativo) está positivamente relacionado con los resultados obtenidos en el ejercicio, empeorando a medida que lo hacen los resultados empresariales. Por lo tanto, rechazamos la hipótesis H3 planteada, no se divulgan más noticias positivas que negativas con independencia del desempeño financiero obtenido. Sin embargo, al igual que observamos en el caso del tono, aunque cuando se produce un deterioro del desempeño se divulgan menos noticias positivas, no se llega a divulgar mayor número de noticias de carácter negativo, como comprobamos en el análisis univariante realizado.

Regresión sobre la selección de noticias

| Índice de noticias históricas | ||

|---|---|---|

| Coef. | Prob. | |

| Constante | −3,762434 | 0,2310 |

| Desempeño actual | 0,171813 | 0,0000 |

| Tamaño | 0,171793 | 0,2489 |

| Potencial de crecimiento | 0,023117 | 0,1215 |

| Riesgo financiero | 0,005026 | 0,5289 |

| Efecto temporal | ||

| 2008 | −0,092459 | 0,1887 |

| 2009 | −0,183889 | 0,0109 |

| R2 (Prob. F-statistic) | 0,700637 (0,000000) | |

| Efectos entre empresas | Sí | |

| Efectos temporales | Sí | |

| Efectos fijos/aleatorios | Fijos | |

Además, podemos observar que el signo de las noticias sobre los resultados financieros se hace cada vez más negativo en los ejercicios 2008 y 2009, aunque solo en este último año la diferencia es estadísticamente significativa.

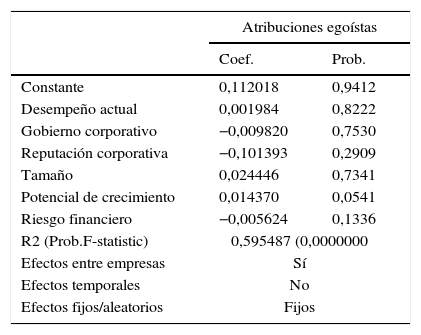

La atribución egoísta de noticiasEn cuanto a la atribución de noticias, ya en el análisis univariante implementado constatamos que en general existe una tendencia egoísta en la explicación de las noticias. Sin embargo, en el análisis multivariante observamos que no existe relación con el desempeño financiero de la empresa (tabla 18), es decir, existe una atribución egoísta de las noticias independientemente del desempeño, confirmándose nuestra hipótesis H4a. Cabe señalar que no existen más atribuciones egoístas en los años de crisis económica, puesto que el test de redundancia indica que no existe efecto temporal.

Regresión sobre las atribuciones egoístas

| Atribuciones egoístas | ||

|---|---|---|

| Coef. | Prob. | |

| Constante | 0,112018 | 0,9412 |

| Desempeño actual | 0,001984 | 0,8222 |

| Gobierno corporativo | −0,009820 | 0,7530 |

| Reputación corporativa | −0,101393 | 0,2909 |

| Tamaño | 0,024446 | 0,7341 |

| Potencial de crecimiento | 0,014370 | 0,0541 |

| Riesgo financiero | −0,005624 | 0,1336 |

| R2 (Prob.F-statistic) | 0,595487 (0,0000000 | |

| Efectos entre empresas | Sí | |

| Efectos temporales | No | |

| Efectos fijos/aleatorios | Fijos | |

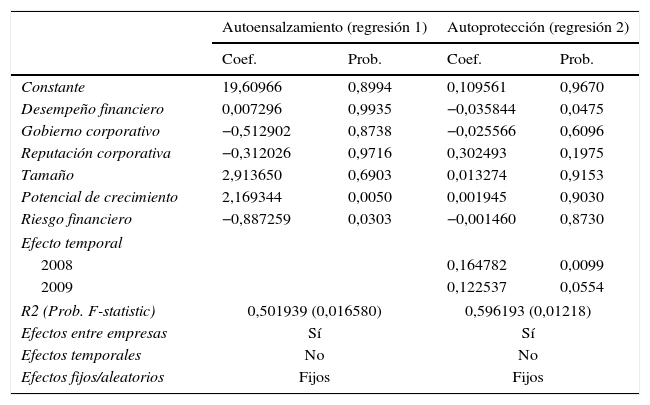

En el análisis del detalle de las atribuciones egoístas estudiamos los dos elementos que componen la atribución egoísta de noticias: la autoprotección y el autoensalzamiento, que mostramos en la tabla 19.

Regresiones sobre el autoensalzamiento y la autoprotección

| Autoensalzamiento (regresión 1) | Autoprotección (regresión 2) | |||

|---|---|---|---|---|

| Coef. | Prob. | Coef. | Prob. | |

| Constante | 19,60966 | 0,8994 | 0,109561 | 0,9670 |

| Desempeño financiero | 0,007296 | 0,9935 | −0,035844 | 0,0475 |

| Gobierno corporativo | −0,512902 | 0,8738 | −0,025566 | 0,6096 |

| Reputación corporativa | −0,312026 | 0,9716 | 0,302493 | 0,1975 |

| Tamaño | 2,913650 | 0,6903 | 0,013274 | 0,9153 |

| Potencial de crecimiento | 2,169344 | 0,0050 | 0,001945 | 0,9030 |

| Riesgo financiero | −0,887259 | 0,0303 | −0,001460 | 0,8730 |

| Efecto temporal | ||||

| 2008 | 0,164782 | 0,0099 | ||

| 2009 | 0,122537 | 0,0554 | ||

| R2 (Prob. F-statistic) | 0,501939 (0,016580) | 0,596193 (0,01218) | ||

| Efectos entre empresas | Sí | Sí | ||

| Efectos temporales | No | No | ||

| Efectos fijos/aleatorios | Fijos | Fijos | ||

En la regresión 1, que trata de explicar la tendencia a atribuir de forma interna las noticias positivas, confirmamos los hallazgos del análisis univariante: no existe diferencia temporal en el autoensalzamiento de noticias positivas, por lo que la empresa se atribuye los méritos de las noticias favorables aun en época de bonanza económica, lo que puede ser indicativo de un comportamiento manipulador en este tipo de atribuciones.

También observamos que no existe ninguna relación entre el autoensalzamiento y el desempeño financiero obtenido por la empresa en el ejercicio, confirmándose, por lo tanto, nuestra hipótesis H4b de que los gestores se atribuyen el mérito de las noticias positivas independientemente del desempeño obtenido.

Por lo que respecta a la exculpación de la dirección en relación con las noticias negativas (autoprotección), en la regresión 2 observamos que se incrementan durante el período temporal analizado. Constatamos que durante los ejercicios de crisis económica los gestores atribuyen mayor proporción de noticias negativas a los factores del entorno. Esa tendencia puede deberse a razones informativas y no distorsionadoras de la realidad, coincidiendo con las conclusiones de trabajos como los de Bettman y Weitz (1983) o Tsang (2002).

También observamos que la autoprotección se produce en mayor medida en aquellas empresas que tuvieron un deterioro de sus resultados financieros y, por lo tanto, no es independiente del desempeño financiero obtenido por la empresa, motivo este por el que nuestra hipótesis H4c no se confirma.

La autoprotección es una reacción que trata de minimizar la importancia de las noticias negativas. Nuestras conclusiones se alinean con las de trabajos como los de Bettman y Weitz (1983) o Aerts (2005), ya que la dirección de las empresas con un desempeño financiero favorable asumen en mayor medida la responsabilidad de las malas noticias, contrariamente a la actitud que muestran los gestores de las empresas con resultados negativos, que culpan al entorno más que a las causas internas.

Una razón para esta actitud de las empresas con desempeño financiero favorable puede ser la de dar credibilidad a sus explicaciones, ya que teniendo resultados financieros positivos el hecho de asumir la responsabilidad de las malas noticias publicadas transmite al usuario una sensación de sinceridad, incrementando así su credibilidad, factor fundamental en aquellas empresas que operan en mercados de capitales.

Los resultados obtenidos en nuestro estudio permiten confirmar y ampliar los hallazgos encontrados en la literatura previa sobre la materia. Así, nuestro trabajo extiende la evidencia empírica encontrada en trabajos como los de Dempsey et al. (2010) o Bakar y Ameer (2011) en relación con la legibilidad de la información narrativa, de Clatworthy y Jones (2003) o Rutherford (2005) con respecto a su tono, de Guillamon-Saorin (2006) en relación a la selección de noticias o de Bettman y Weitz (1983) o Tsang (2002) en cuanto a las atribuciones egoístas. En concreto, nuestro estudio permite ampliar los resultados alcanzados en los anteriores estudios a una pieza informativa tan importante como la dedicada en el informe de gestión a describir y explicar el desempeño financiero de la empresa. De forma que podemos afirmar que los gestores de las empresas que obtuvieron un deterioro de su desempeño financiero no son neutrales en la descripción y explicación de su gestión.

ConclusionesEl estudio de la calidad de la información divulgada por las empresas ha sido un tópico recurrente en la investigación contable de las últimas décadas. En concreto, en la investigación sobre la información narrativa muchos trabajos han tomado como subrogado de su calidad, bien la cantidad de información, bien la dispersión a través de diferentes ítems considerados importantes, o bien los atributos de la información divulgada (previsiones, cuantificación…). Otro enfoque distinto mide la calidad de la información narrativa a través del examen de sus características cualitativas para obtener un diagnóstico acerca de su neutralidad, característica fundamental para que la información sea útil. Esta opción es la tomada en nuestro estudio, analizando la imparcialidad de la información a través del estudio de diferentes características de la información divulgada sobre resultados financieros en el informe de gestión.

La reciente publicación en España de la «Guía para la elaboración del informe de gestión de las empresas cotizadas» (Comisión nacional del Mercado de valores, 2013) pone de manifiesto la necesidad de mejorar la calidad de la información contenida en dicho documento. Entre las reglas para la elaboración de los informes, en la guía se incluye la objetividad en el análisis de los hechos, indicándose que «una exposición que sea un recuento de éxitos corre el riesgo de volverse irrelevante». Además, contempla que «la exposición debería ser fiel y proveer explicaciones más que justificaciones», dejando constancia, por lo tanto, de la merma para la utilidad de la información la atribución interna de las buenas noticias y la externa de las malas, sin motivos justificados.

Esta necesidad de mejorar la neutralidad de la información contenida en el informe de gestión de las empresas españolas cotizadas es confirmada por los resultados obtenidos en nuestro trabajo. En primer lugar, la información sobre resultados es de difícil lectura en todas las empresas, siendo peor esta cualidad de la información en las empresas que sufrieron un deterioro en su desempeño financiero. En estas empresas, y en relación a la divulgación objetiva de noticias, constatamos que no divulgan todas las malas noticias que debían, y no emplean un lenguaje pesimista. Por último, en relación a la explicación de las noticias, las empresas con peor desempeño se exculpan de las malas noticias, mientras que las compañías con buenos resultados asumen en mayor medida su responsabilidad, seguramente como medio para ganar credibilidad. Por último, encontramos evidencia de que, independientemente del desempeño obtenido por la empresa, los gestores se atribuyen los méritos de las noticias positivas.

Los resultados obtenidos tienen importantes implicaciones tanto para usuarios como para organismos reguladores. Así, dada la subjetividad de la información sobre resultados financieros, los usuarios de la información deben ser cautos en su interpretación. Por otro lado, y puesto que una información narrativa de calidad es fundamental para un funcionamiento eficiente de los mercados financieros, y dado que el único control externo a la empresa existente sobre la información narrativa en España, la auditoría de cuentas, se limita a los aspectos cuantitativos en el informe de gestión, consideramos que los organismos reguladores deben emitir nuevas normas o recomendaciones de actuación relativas a la supervisión y verificación por parte de los auditores de la información narrativa. Asimismo, consideramos necesaria la mejora del control interno de las empresas, asegurando la autonomía plena de los mecanismos internos de fiscalización de la información elaborada por las firmas. Recientemente se han dado pasos en este sentido con la publicación en 2015 del «Código de buen gobierno corporativo de las sociedades cotizadas», que trata de reforzar la independencia y asegurar la especialización de los miembros de la comisión de auditoría, que es uno de los más importantes órganos de control interno de la empresa, con el objetivo, entre otros, de que la información suministrada por las empresas a los mercados financieros sea veraz.

Por último, con objeto de mejorar la deficiente legibilidad de la información, sería recomendable la publicación en España de un manual de buenas prácticas que oriente a las compañías en la elaboración de información narrativa más comprensible, a modo de los elaborados en los Estados Unidos o en Inglaterra.

El estudio realizado no está exento de limitaciones, estando la primera relacionada con la metodología empleada, el análisis de contenido. A pesar de que se han utilizado programas informáticos para el recuento de ciertos valores, también se ha empleado el análisis de contenido manual ante la imposibilidad de codificar ciertas características de la información por medios automatizados, por lo que es inevitable cierto grado de subjetividad en los datos. La segunda limitación está relacionada con la muestra, así esta puede estar sesgada al incluir solo empresas de gran tamaño por lo que las conclusiones no serían generalizables a todo tipo de empresas.

Conflicto de interesesEl autor declara no tener ningún conflicto de intereses.

El autor desea agradecer las valiosas aportaciones de los dos revisores anónimos por sus acertadas sugerencias y pertinentes comentarios en las primeras versiones del presente trabajo.

La variación interanual del Producto Interior Bruto (PIB) fue de un 3,5% en el año 2007, de un 0,9 en el 2008, y de un −3,7% en el 2009.

Las palabras polisémicas son aquellas que tienen una raíz común, pero significados diferentes como, por ejemplo, la palabra extraordinario, que tiene dos significados muy distintos. Las palabras son homónimas cuando se escriben igual no teniendo una raíz común, y tienen significados diferentes como, por ejemplo, banco.

Por su importancia, también hemos identificado aquellas noticias que tratan sobre la cuota de mercado, la situación general de la empresa, el valor de la acción o el flujo de tesorería de explotación.