El objetivo de este trabajo es analizar si el Consejo de Administración de las empresas cotizadas españolas crea valor en las mismas. Para ello, planteamos diferentes hipótesis que abordan la relación que existe entre el porcentaje de consejeros independientes y dominicales, así como el tamaño, actividad y dualidad de poder del Consejo de Administración con la creación de valor en la empresa. Esta la mediremos a través de la rentabilidad económica de la empresa y el ratio market-to-book. Utilizando una muestra de empresas cotizadas desde 2004 hasta 2011, ambos inclusive, los resultados han revelado que tanto la actividad como determinado tamaño del Consejo de Administración contribuyen a crear valor en la empresa. Concretamente, las conclusiones revelan que el número de reuniones del Consejo de Administración se asocia positivamente con la creación de valor, así como el tamaño del mismo, pero hasta cierto punto, ya que llegado a este, el incremento de un miembro adicional en el Consejo de Administración hace disminuir la creación de valor en la empresa. Por otra parte, los resultados han documentado que la presencia de consejeros independientes y dominicales, así como la dualidad de poder en el Consejo de Administración, no influyen en la creación de valor en la empresa.

The aim of this paper is to analyse whether the Board of Directors of Spanish listed companies influence their performance. Several hypotheses are put forward to determine the relationship between the percentage of independent and institutional directors, as well as the size, activity and CEO duality on the Board and company performance. This variable is measured by means of the return-on-assets ratio and the market-to-book ratio. Using a sample of companies listed from 2004 to 2011, inclusive, the findings show that the activity and a determined size of the Board of Directors contribute to company performance. The conclusions particularly reveal that the number of meetings of the Board of Directors is associated positively with company performance, as well as the size of the Board, but only to a certain point, since once this point has been reached, the increase of one additional member on the Board reduces company performance. On the other hand, the results show that the presence of independent and institutional directors, as well as the CEO duality, on the Board do not influence company performance.

El Consejo de Administración (CA) es uno de los mecanismos clave para el control de los directivos, ya que la separación entre propiedad y dirección, especialmente en las grandes empresas, hace que con frecuencia se presente una situación de divergencia de intereses y asimetría de información entre ambos grupos. Sin embargo, la pasividad por parte de la propiedad hace que los directivos acaben controlando la empresa, de forma que el CA deja de cumplir su papel fundamental de control. Asimismo, los conflictos de intereses dentro de las sociedades, el surgimiento de nuevos fraudes financieros y el aprovechamiento de las asimetrías de información no han cesado, evidenciando el mal funcionamiento del CA y repercutiendo negativamente en los resultados empresariales. En este sentido, autores como Aguilera (2005) opinan que para que las empresas creen valor, los CA tienen que ser eficientes a la hora de desempeñar las funciones que le son designadas.

Los escándalos financieros surgidos en los últimos tiempos hicieron saltar la alarma, y generaron la necesidad de contar con una serie de códigos y leyes que delimitaran el poder de los directivos y marcaran pautas de actuación en el funcionamiento global del gobierno de la empresa. Surgieron también iniciativas con la finalidad de reforzar el papel del CA como un mecanismo que debe velar por los intereses de los accionistas y debe ejercer una exhaustiva supervisión del equipo directivo. Entre ellas destacan los Códigos de Buen Gobierno Corporativo, los cuales hacen hincapié en la importancia que tiene el CA en la creación de valor de la empresa. Compartimos un escenario mundial en el que los mercados financieros asumen cada vez más protagonismo, estando más integrados y globalizados. Sin embargo, en muchas ocasiones la disciplina externa de los mercados y el entorno legal resultan insuficientes, y es por ello que los Códigos tratan de mejorar el Gobierno Corporativo de las empresas, garantizando una gestión orientada hacia la creación de valor de los accionistas.

En España, el primer Código de Buen Gobierno Corporativo se publicó en 1998; conocido como Informe o Código Olivencia, estaba inspirado en el Informe Cadbury (1992), de origen anglosajón y referente para los posteriores códigos. El Informe Olivencia (1998) recomendaba establecer como objetivo último de la compañía —y por tanto, como criterio que debía presidir la actuación del CA— la maximización del valor de la empresa o la creación de valor para el accionista. En el año 2003, el Informe Aldama sustituye al Informe Olivencia (1998), y no es hasta el año 2006 cuando se publica el Código de Buen Gobierno Unificado, conocido como Código Conthe, armonizando y unificando los Códigos Olivencia (1998) y Aldama (2003). Este último Código también expresaba su deseo de que todos los miembros del CA tuvieran la misión de defender la viabilidad a largo plazo de la empresa, y la obligación de cooperar en la protección conjunta de los intereses de la sociedad. El Código Conthe (2006) profundiza en esta idea y establece que el CA desempeñe sus funciones con unidad de propósito e independencia de criterio, dispense el mismo trato a todos los accionistas y se guíe por el interés de la compañía, entendido como hacer máximo, de forma sostenida, el valor económico de la empresa.

En este sentido, varios estudios previos han documentado cómo las características del CA, tales como su composición (Ben-Amar y André, 2006; Brown y Caylor, 2006; Fernández, Gómez y Fernández-Méndez, 1998) o su tamaño (Jackling y Johl, 2009; Cheng, 2008; Fernández et al., 1998; Yermack, 1996), entre otras, influyen en la creación de valor de la empresa.

El CA es una de las principales figuras para el buen funcionamiento de la empresa y ocupa un lugar vital para el cumplimiento de los intereses de los diferentes stakeholders de la misma. Por ello, el objetivo de este trabajo es analizar si las características del CA de las empresas cotizadas españolas contribuyen a crear valor en las empresas, tal y como sugieren los códigos de buen gobierno corporativo y algunas investigaciones previas, y aún más viendo los antecedentes y casos surgidos por la mala gestión de este mecanismo de control tanto a nivel internacional como nacional. Concretamente, en la prensa hemos podido leer acusaciones a consejeros que deciden premiarse de forma personal, ofrecen préstamos a los propios miembros del CA, firman acuerdos para obtener planes de incentivos a largo plazo ligados a pólizas multimillonarias una vez cumplidos los 65años, y disfrutan de elevadísimos sueldos e indemnizaciones por formar parte de la alta cúpula de la empresa.

Estas razones nos han impulsado a centrar este trabajo en el caso español, donde las empresas se caracterizan por tener una propiedad altamente concentrada, los inversores gozan de escasa protección legal —particularmente el accionista minoritario— y los mercados de capitales están menos desarrollados en comparación con los de los países del ámbito anglosajón, entre otras cuestiones. Este trabajo contribuye a la literatura existente en varios aspectos. En primer lugar, este estudio pone de manifiesto la influencia que ciertas características de la composición del CA tienen en la creación de valor de la empresa. Concretamente, los resultados han documentado que el número de reuniones o actividad del CA se relaciona positivamente con la rentabilidad económica de la empresa, contrario a lo evidenciado por estudios como el de Brick y Chidambaran (2010), quienes documentan que no hay relación entre el número de reuniones y la rentabilidad económica. Esta evidencia pone de manifiesto que los CA no son tan inactivos, tal y como sugiere Jensen (1993), ya que un mayor número de reuniones incidirá positivamente en la creación de valor de la empresa, dado que pueden ejercer un mayor control de la dirección de la empresa y conseguir, en mayor medida, que las obligaciones del CA estén en consonancia con los intereses de los accionistas. Este resultado también nos permite rebatir la idea que defiende Reyes Recio (2002) para el contexto español, cuando señala que las reuniones del CA no son necesariamente prácticas, ya que los consejeros externos disponen de tiempo limitado y la mayor parte del tiempo dedicado a las reuniones es absorbido por las tareas rutinarias, dejando poco espacio al CA para ejercer sus obligaciones y ejercer un control más exhaustivo de la alta dirección. Por otra parte, los resultados también han demostrado que el número de miembros del CA influye positivamente en el ratio market-to-book, pero siempre que el CA esté formado por un número determinado de miembros, ya que la evidencia ha revelado que a partir de un número determinado de miembros la creación de valor disminuye. Contrario a este resultado, que documenta una relación no lineal entre el tamaño del CA y la creación de valor, Mínguez y Martín (2005) observan para el contexto español una relación negativa entre el tamaño del CA y la creación de valor de la empresa, mientras que Pearce y Zahra (1992) revelan una asociación positiva. Nuestro trabajo apoya la idea de que cuantos más miembros tenga el CA, mayor será la variedad y riqueza de opiniones, así como mayor también será la capacidad de supervisión del mismo, a la vez que facilitará la conexión con otros órganos de gobierno corporativo. Asimismo, cuando el CA tenga que ejercer una función de asesoramiento será más eficaz a medida que se incremente su tamaño. Por lo tanto, a mayor dimensión del CA, mayor será la probabilidad de que se cree valor en la empresa, pero un elevado número de miembros también puede impedir la toma de decisiones rápida y eficiente, dado que puede que haya problemas de coordinación e información, además de que puede ser frecuente que se produzca una disminución de las responsabilidades, lo que se traduce en una pobre contribución de los miembros del CA y, por consiguiente, en una reducción de la creación de valor en la empresa. Así pues, para que la empresa cree valor, la dimensión del CA debería ser un equilibrio entre las ventajas (supervisión y asesoramiento) y desventajas (problemas de coordinación, control y toma de decisiones) apuntadas. Finalmente, los resultados de este estudio también podrían incentivar la revisión de los códigos de gobierno corporativo ofreciendo una mayor laxitud en las recomendaciones sobre la presencia de una mayoría de consejeros independientes en los CA o sobre la dualidad en el cargo de presidente del CA y Consejero-Delegado de la empresa, ya que lo que influye en la creación de valor es la dimensión y actividad del CA.

El trabajo se estructura en 6 apartados. Tras esta introducción, en el segundo apartado se analiza la literatura previa relativa al tema que estudiamos, mientras que en el tercer apartado planteamos las hipótesis que se van a contrastar. En el cuarto apartado se describen la muestra y las variables utilizadas, así como la metodología aplicada. A continuación, en el quinto apartado se comentan los resultados obtenidos, mientras que en el sexto y último apartado se indican las conclusiones a las que hemos llegado, las limitaciones del trabajo y las futuras líneas de investigación.

2Literatura previaUn elenco importante de estudios previos (Kiel y Nicholson, 2005; Westphal y Bednar, 2005) ha estudiado la relación entre las características del CA y la creación de valor de la empresa. La mayoría de estos trabajos comparten la opinión que es vital que el CA sea efectivo para poder desempeñar las funciones que le son encomendadas, ya que de esta forma podrá crear valor en la empresa (Aguilera, 2005). Estos trabajos pueden enmarcarse en 3 grandes líneas de investigación: la primera aborda el papel de control del CA, tal y como defiende la teoría de agencia (Letza, Sun y Kirkbridge, 2004; Sundaramurthy y Lewis, 2003); la segunda analiza su papel de servicio (perspectiva stewardship) defendiendo que el CA aporta asesoramiento al equipo directivo (Davis, Schoorman y Donaldson, 1997; Donaldson, 1990), y la tercera estudia su papel como enlace entre la organización y su entorno (dependencia de recursos), argumentado que el CA es necesario para captar recursos que mejoren los resultados económicos de la empresa, gracias a los lazos y contactos que tienen los consejeros con el entorno (Goodstein, Gautam y Boeker, 1994; Hendry y Kiel, 2004; Hillman, Cannella y Paetzold, 2000).

Gran parte de los estudios previos se basan únicamente en la teoría de agencia para definir qué relación existe entre el CA y la creación de valor de la empresa, pero la incorporación en el análisis de su función asesora ha hecho que estudios recientes tengan presente la perspectiva stewardship, destacando su importancia, sobre todo, en entornos turbulentos y en épocas de crisis. En este sentido, De Andrés y Vallelado (2008), Coles, Daniel y Naveen (2008) y Raheja (2005) clasifican las responsabilidades del CA en base a dos funciones principales. La primera de ellas haría referencia a la supervisión (teoría de agencia), y la segunda, a la función de colaboración, donde, según estos autores, se englobarían la perspectiva stewardship y la dependencia de recursos.

Ahora bien, existen diferentes posturas acerca de las funciones que debe realizar el CA, ya que muchos autores señalan que no hay diferencia entre ellas (Hendry y Kiel, 2004), e incluso otros afirman que los CA desempeñan diferentes roles a la vez, y por tanto se han de considerar conjuntamente varios enfoques teóricos para conocer y entender las actividades que este órgano lleva a cabo (Lynall, Golden y Hillman, 2003 y Roberts, McNulty y Stiles, 2005).

A pesar de las diferentes posturas que se han puesto de manifiesto con respecto al marco teórico en el que debería enmarcarse un estudio que tiene por objetivo analizar la asociación entre el CA y la creación de valor, este trabajo se enmarca dentro de la teoría de la agencia, perspectiva que se centra en la función de supervisión o control que desempeña el CA. La teoría de la agencia señala que debido a la existencia de asimetrías en la información y de contratos incompletos, existen conflictos de agencia entre propietarios y directivos que llevan asociados un coste. En la medida en que factores internos, como las estructuras de gobierno corporativo, permitan reducir dichos costes, se convertirán en importantes conductores de creación de valor. La explicación de que un gobierno corporativo débil causa costes de agencia y, por lo tanto, afecta a la creación de valor de la empresa (Core, Guay y Rusticus, 2006), presenta a los CA como mecanismo de gobierno clave para alinear los intereses de accionistas y directivos. El control es una de las principales tareas del CA, y si se acepta que esta función puede realizarse mejor por CA independientes y activos, entre otras cuestiones, el CA podría sugerirse como un mecanismo de reducción de los costes asociados a los problemas de agencia, lo que supondría en última instancia crear valor en la empresa (Hillman y Dalziel, 2003).

La estructura del CA es un factor clave para el estudio de las funciones que desempeña (Huse, 2005). Determinadas características como su tamaño, su independencia y su propiedad interna, entre otras, reflejan la habilidad y la capacidad de los consejeros para desempeñar eficientemente una u otra función, y por tanto cabe esperar que dicha composición influya sobre su eficiencia. Ahora bien, según Linck, Setter y Yang (2008), la estructura óptima del CA depende de las necesidades específicas de asesoramiento y supervisión que tenga la empresa, así como de los costes y beneficios asociados a esas funciones.

El gran interés que ha suscitado el análisis de la influencia del CA en la creación de valor de la empresa no ha venido acompañado por los resultados revelados por las investigaciones, ya que estos son contradictorios (Kim, 2005). En este sentido, algunos autores determinan que existe una relación positiva entre las características del CA y la creación de valor de la empresa, mientras que otro conjunto de trabajos documenta una relación negativa (Abdo y Fisher, 2007). Por otra parte, autores como Core, Holthausen y Larcker (1999) y Dalton y Dalton (2011), entre otros, concluyen que las características del CA no influyen en la creación de valor de la empresa.

En línea con la literatura previa, aproximamos la eficiencia del CA a través de la creación de valor de la empresa, bajo el argumento de que cuanto más eficiente sea el CA en el desempeño de sus funciones, mejor gobernada estará la empresa, lo que se traducirá en una mayor creación de valor de la compañía (Daily y Dalton, 1993).

3Hipótesis3.1Consejeros externos del Consejo de AdministraciónAutores como Ben-Amar y André (2006), Brown y Caylor (2006) y Fernández et al. (1998), entre otros, has evidenciado que la composición del CA puede influir en la creación de valor de la empresa.

En un CA se puede distinguir entre consejeros externos e internos. A los externos también se les denomina consejeros no ejecutivos, ya que no están vinculados al equipo directivo de la empresa, mientras que los internos, que sí están vinculados con la dirección de la empresa al ostentar cargos directivos, se les denomina consejeros ejecutivos (Dalton, Daily, Ellstrand y Johnson, 1998).

Desde la perspectiva supervisora, un CA compuesto mayoritariamente por consejeros externos podría desempeñar una supervisión más eficiente de las decisiones y actividades del equipo directivo, que si estuviera formado en gran parte por consejeros internos. El motivo principal reside en que estos últimos, a pesar de tener más experiencia, mejor conocimiento del funcionamiento de la empresa y mayor acceso a la información interna de la misma, se muestran más reacios a supervisar a los directivos que no maximicen el valor de la empresa, bien por su vínculo con el Consejero-Delegado o bien por los beneficios privados que pueden obtener (Hermalin y Weisbach, 1998; Raheja, 2005; Rosenstein y Wyatt, 1990). Esta reticencia de los consejeros internos a observar el comportamiento de aquellos directivos que no tienen como objetivo maximizar el valor de la empresa produce, según algunos autores (Walsh y Seward, 1990; Westphal, 1999), un atrincheramiento de intereses directivos.

En este sentido, varios estudios aseguran que la independencia del CA es fundamental para que este sea eficaz y desarrolle adecuadamente su función de control (Bhagat y Black, 2002; Hermalin y Weisbach, 1991; John y Senbet, 1998; Rosenstein y Wyatt, 1990), ya que los consejeros externos son más proclives a alinear sus intereses con los de los accionistas (Mallette y Fowler, 1992; Rechner, Dalton y Sundaramurthy, 1993). En cambio, otros autores comparten la opinión de que la maximización de la creación de valor requiere que todas las funciones del consejo se desarrollen de forma efectiva, por lo que una combinación adecuada de externos e internos puede ser la mejor composición (Andrés y Vallelado, 2008).

La evidencia empírica relativa a la relación entre los consejeros externos y la creación de valor de la empresa no es concluyente. Autores como Andrés y Vallelado (2008), Ho, Wu y Xu (2011), Fernández et al. (2008), Jackling y Johl (2009), Krivogorky (2006), McDonald, Westphal y Graebner (2008), O’Connell y Cramer (2010), Pearce y Zahra (1992), Premuroso y Bhattacharya (2007) y Rosenstein y Wyatt (1990), entre otros, documentan una asociación positiva entre la presencia de consejeros externos en el CA y la creación de valor de la empresa, mientras que Carter, d'Souza, Simkins y Gary (2010), Linck et al. (2008), Hermalin y Weisbach (1998) y Yermack (1996) evidencian una relación negativa. Por el contrario, Coles et al. (2001), Core et al. (1999), Haniffa y Hubaid (2006) y Villalonga y Amit (2006), entre otros, no revelan una relación estadísticamente significativa entre la presencia de consejeros externos y la creación de valor de la empresa.

Teniendo en cuenta que la presencia de consejeros externos en un CA puede propiciar un mayor incremento en el control interno de la empresa, una mayor revelación de información así como una búsqueda más eficaz de acciones y decisiones que protejan a los accionistas, predecimos una relación positiva entre este tipo de consejeros y la creación de valor de la empresa. Ahora bien, a diferencia de los estudios realizados en el ámbito anglosajón, donde se limitan a distinguir entre consejeros externos e internos, en el contexto español se pueden distinguir, dentro de los consejeros externos, entre independientes y dominicales. Ello se debe a la estructura de propiedad que suelen presentar las empresas españolas, caracterizada básicamente por un elevado grado de concentración en manos de un único accionista. El alto grado de concentración de la propiedad en España, tal y como apunta Cuervo-Cazurra (1998), hace que los CA estén dominados por los grandes accionistas, dejándoles potestad para influir en la toma de decisiones y en el comportamiento de los directivos.

Los consejeros externos independientes no tienen vínculos con la propiedad de la empresa y se les designa por su experiencia y reputación profesional, representando los intereses de los pequeños accionistas. Por otra parte, los consejeros externos dominicales sí tienen vínculos profesionales y/o personales con la propiedad de la empresa, a pesar de no formar parte del equipo directivo, y representan los intereses de los grupos accionariales de referencia (Informe Olivencia, 1998). Además, estos últimos pueden influir por sí solos, o por acuerdos con otros, en el control de la sociedad, e incluso cuando de todos ellos se espera que aporten un punto de vista distanciado del equipo de dirección, no se puede asegurar que no tengan incentivos, intereses y vínculos en común. Tal y como apuntan García Osma y Gill de Albornoz Noguer (2007), los CA de las empresas cotizadas españolas se caracterizan por tener un porcentaje significativo de consejeros dominicales. Las autoras concluyen que la presencia de los consejeros dominicales en el CA contribuye a incrementar la calidad de la información financiera, mientras que los consejeros independientes no influyen en dicha calidad.

Así pues, y gracias a sus significativas participaciones en el capital de la empresa, los consejeros dominicales tienen la potestad de influir en la toma de decisiones y en el comportamiento de los directivos. A pesar de ello, esta influencia no tiene por qué ir encaminada a la maximización del valor de la sociedad, ya que pueden obtener beneficios privados a costa de los pequeños accionistas, que apenas tienen representación en el CA. En este caso, el principal riesgo radica entre la expropiación de los accionistas mayoritarios versus minoritarios y no entre la gerencia y los accionistas. Ante esta situación, el CA deberá velar para que no se vean lesionados los intereses de los accionistas minoritarios, y de ahí el papel fundamental de los consejeros independientes, quienes tratan de controlar y evitar el oportunismo de los grandes accionistas.

En esta línea, algunos trabajos (Anderson y Reeb, 2003; Faccio et al., 2001; Gómez-Mejía, Larraza y Makri, 2003; Morck y Yeung, 2003; Villalonga y Amit, 2006) apuntan que el poder que ejercen en las empresas los grandes accionistas tiene como resultado la expropiación de riqueza a los gerentes, trabajadores y accionistas minoritarios, y no la maximización del valor de la empresa. Además, indican que la toma de decisiones va en detrimento de los intereses de los accionistas minoritarios.

Consistente con estas proposiciones, Dalton et al. (1998) indican que los consejeros externos independientes aportan objetividad y experiencia con la que minimizar la expropiación. Por otra parte, Guido y Plaza, 2011 señalan, como razones que justifican la presencia del consejero independiente en un CA, su implicación en corregir posibles desequilibrios de poderes y de conflictos de agencia, su interés en mejorar la calidad del gobierno de la sociedad y en garantizar el interés social en la toma de decisiones del CA y, por último, su dedicación en aportar eficacia a la labor de supervisión de los directivos.

Así pues, con respecto a los consejeros externos independientes predecimos que velarán por los intereses de los accionistas minoritarios y actuarán con la finalidad de maximizar la creación de valor de la empresa, mientras que para los consejeros externos dominicales no está claro qué posiciones adoptarán en relación con el objetivo de crear valor para la misma, ya que representan a accionistas mayoritarios y pueden influir en la propiedad de la empresa. Por tanto, las hipótesis que planteamos son las siguientes:H1 El porcentaje de consejeros independientes en el CA se asocia positivamente con la creación de valor en la empresa. El porcentaje de consejeros dominicales en el CA se asocia positiva o negativamente con la creación de valor en la empresa.

Eisenberg, Sundgren y Wells (1998) y Yermack, 1996, entre otros, argumentan que el tamaño del CA es uno de los factores en los que se fundamenta su eficiencia. Ahora bien, es difícil estimar a priori si la dimensión del CA influye positiva o negativamente en la eficiencia supervisora del mismo y, por consiguiente, en la creación de valor de la empresa, ya que los resultados revelados por la evidencia previa son contradictorios.

En este sentido, Jackling y Johl (2009), Guest (2009), Kiel y Nicholson (2003) y Pearce y Zahra (1992), entre otros, documentan una relación positiva entre el tamaño del CA y la creación de valor de la empresa. Estos trabajos argumentan que al contar con más miembros, habrá una mayor riqueza y mayor variedad de opiniones y de experiencias y un aumento de la capacidad de supervisión del CA, a la vez que se generarán más lazos entre la empresa y el entorno, facilitando así la obtención de recursos que repercutan favorablemente en la creación de valor de la empresa (Guest, 2009). En la misma línea, estudios recientes han demostrado que bajo determinados contextos en los que la función de asesoramiento cobra más importancia que la de supervisión, los CA de mayor tamaño son más eficaces (Coles et al., 2008; Linck et al., 2008).

Sin embargo, un CA con un elevado número de miembros podría suponer un impedimento para la toma de decisiones rápida y eficiente, generando problemas de coordinación e información (Bennedsen, Kongsted y Nielsen, 2008; Caspar, 2005; Cheng y Courtenay, 2006; Jensen, 1993; Willekens, Bauwhede y Gaeremynck, 2004). En este sentido, en el campo de la psicología se ha demostrado empíricamente que los grandes grupos frecuentemente sufren una disminución de las responsabilidades o improductividad social, generando una pobre contribución tanto en esfuerzo como en calidad (Latene, Williams y Harkins, 1979; Janis, 1989). En el terreno del gobierno empresarial, Song y Windram (2004) se han manifestado en contra de que el CA sea muy numeroso porque genera un sentimiento generalizado de dificultad en la asunción de responsabilidades de forma individual.

En este sentido, Lehn, Patro y Zhao (2008) concluyen que el tamaño del CA debe estar en relación con el tamaño de la empresa y con sus oportunidades de crecimiento, y en consecuencia no debe fijarse en base a un tamaño concreto recomendado por una norma. Por tanto, el CA ha de tener un tamaño adecuado que facilite la toma de decisiones y reduzca los costes de su funcionamiento, garantizando la diversidad de criterio y ajustándose a las necesidades empresariales. Asimismo, Judge y Zeithmal (1992) concluyen que cuanto mayor es el tamaño del CA, menor es la implicación del CA en la toma de decisiones estratégicas.

Aunque la evidencia empírica en este campo ha sido mixta, gran parte de la misma (Eisenberg et al., 1998; Jesen, 1993; Yermack, 1996) ha demostrado una relación negativa entre el tamaño del CA y la creación de valor de la empresa (Azofra Palenzuela y Fernández Álvarez, 1999; De Andrés, Azofra y López, 2005; Mínguez y Martín, 2005; Wiblin y Woo, 1999). Esta evidencia indica que en CA con un elevado número de miembros los beneficios relativos a la mayor diversidad de opiniones y facilidad del procesamiento de información se ven más que compensados por los costes relacionados con la menor operatividad y flexibilidad a la hora de la toma de decisiones.

Otras aportaciones revelan la existencia de una relación no lineal entre dimensión del CA y la creación de valor de la empresa, puesto que los incrementos en el tamaño del CA aumentan la creación de valor de la empresa hasta un punto, a partir del cual este efecto desaparece o se vuelve negativo (Hillman, Shropshire, Certo, Dalton y Dalton, 2011; O’Connell y Cramer, 2010). De este modo, la influencia del tamaño del CA sobre la creación de valor de la empresa será un equilibrio entre las ventajas (supervisión y asesoramiento) y las desventajas (problemas de coordinación, control y toma de decisiones).

Por lo tanto, la relación entre la dimensión del CA y la creación de valor de la empresa parece una cuestión empírica sobre la cual caben diversas formulaciones. Por ello, la hipótesis que planteamos a continuación la expresamos en términos de relación tanto lineal (positiva o negativa) como no lineal, concretamente cuadrática.H3 El número de miembros que tenga el CA se asocia positivamente, negativamente, o incluso puede tomar una forma no lineal, con la creación de valor de la empresa.

La literatura previa considera la actividad del CA como otra variable relevante para estudiar la efectividad de este órgano empresarial (Fraguas, 2003; Medrano García, 2010).

Jensen (1993) sugiere que los CA son relativamente inactivos y que se ven forzados a mantener un mayor control y a reunirse con mayor frecuencia cuando existen problemas. De este modo, un número escaso de reuniones provocará un menor control de la dirección de la empresa, traduciéndose probablemente en una menor creación de valor. Siguiendo este argumento, Conger, Finegold y Lawler (1998) señalan que el número de reuniones del CA puede considerarse una medida que indicará cómo de efectiva es la tarea de control que desempeña el CA, concluyendo que los CA que se reúnen con más frecuencia consiguen, en mayor medida, que sus obligaciones estén en consonancia con los intereses de los accionistas.

Reyes Recio (2002) comparte la idea de los anteriores autores y afirma que un mayor número de reuniones implica que los consejeros dediquen más tiempo a consultar, desarrollar estrategias y controlar a la dirección. No obstante, también defiende que las reuniones del CA no son necesariamente prácticas, ya que los consejeros externos disponen de tiempo limitado y la mayor parte del tiempo dedicado a las reuniones es absorbido por las tareas rutinarias, dejando poco espacio al desarrollo de un control exhaustivo de la alta dirección. En esta misma línea, otros autores señalan que aunque el CA se reúna, uno de sus principales problemas es la falta de tiempo para desempeñar sus obligaciones (Lipton y Lorsch, 1992). Además, como señalan Forbes y Milliken (1999), entre otros, no es suficiente que los consejeros posean cierta formación y habilidades, sino que es necesario que hagan uso de ellas durante las reuniones del CA.

Respecto a las recomendaciones de los Códigos españoles de Buen Gobierno acerca del número de reuniones del CA, ninguno expresa una periodicidad óptima. Así, el Código Olivencia (1998) recomienda que para asegurar el adecuado funcionamiento del Consejo, sus reuniones se celebren con la frecuencia necesaria para el cumplimiento de su misión. Asimismo, el Código Unificado (2006) aconseja que el CA se reúna con la frecuencia precisa para desempeñar con eficacia sus funciones, siguiendo el programa de fechas y asuntos que establezca al inicio del ejercicio, mientras que el Informe Aldama (2003) no hace mención en cuanto a la periodicidad de las reuniones del CA.

Pero ¿qué relación tiene la actividad del CA con la creación del valor de la empresa? A la hora de analizar la repercusión que puede tener la actividad del CA en la creación de valor de la empresa hemos apreciado que existen escasos trabajos empíricos que dediquen su estudio a ello. Concretamente, Vafeas (1999) analizó si el número de veces que se reúne el CA afecta a los resultados de la empresa. Según este autor, la relación entre la frecuencia de las reuniones y la creación de valor de la empresa no está clara, puesto que dichas reuniones generan ventajas e inconvenientes para la misma.

Las ventajas se obtienen al considerar las reuniones como una medida de la efectividad en el desempeño de la tarea de control del CA (Conger et al., 1998), puesto que en ese tipo de reuniones se toman decisiones para establecer estrategias, se solucionan problemas y se controla la gestión. Por otro lado, los inconvenientes se relacionan con los costes que se ocasionan por dichas reuniones (tiempo que emplea la dirección o los gastos de viaje y las dietas que se pagan a los consejeros, entre otros). Por lo tanto, Vafeas (1999) concluyó que es el CA quien tendrá que buscar la celebración de un número óptimo de reuniones. Por otro lado, Brick y Chidambaran (2010) no evidencian una relación significativa entre el número de reuniones del CA y el ratio ROA (Return on Assets), mientras que McDonald et al. (2008) y Payne, Beuson y Finegold (2009) sí encuentran una relación positiva entre las reuniones del CA y los resultados de la empresa.

A pesar de que la literatura previa no es concluyente, predecimos una relación positiva entre la actividad del CA y la creación de valor de la empresa, dado que cuantas más reuniones celebre el CA, mayor será la probabilidad de que se pueda ejercer un control más exhaustivo del funcionamiento de la organización y del equipo directivo, y por consiguiente ello puede implicar una mayor creación de valor de la empresa.

Por tanto, la hipótesis que planteamos es la siguiente:H4 La actividad del CA se asocia positivamente con la creación de valor en la empresa.

Los escándalos empresariales surgidos en los últimos tiempos (Bankia, CAM, Caixa Galicia) han revitalizado el debate sobre la existencia de una relación entre la dualidad de poder y los resultados empresariales (Baliga, Moyer y Rao, 1996; Boyd, 1995; Desai, Kroll y Wright, 2003). En este sentido, Jensen (1993) afirma que cuando existe esta dualidad de poder, se pueden generar actuaciones oportunistas y mermar la eficiencia del CA (Blackburn, 1994). En la misma línea, García Lara, García Osma y Penalva (2007) documentan que los CA en los que no existe dualidad de poder publican información financiera de mayor calidad.

Daily y Dalton (1993) evidencian una relación entre la elección de la estructura de liderazgo y los resultados obtenidos. Los trabajos previos que han analizado la relación entre la dualidad de poder y la creación de valor de la empresa han revelado resultados contradictorios (Dalton et al., 1998; Dey, Engel y Lim, 2011).

Trabajos previos ofrecen evidencia sobre la repercusión que la dualidad del cargo entre el Presidente del CA y el Consejero-Delegado puede tener sobre la elaboración de información financiera de baja calidad y la manipulación de beneficios (Dechow, Sloan y Sweeney, 1996), además de poder verse obstaculizada la labor de supervisión que el CA realiza sobre el equipo directivo. Asimismo, Jensen (1993) afirma que cuando existe esta dualidad de poder, se pueden generar actuaciones oportunistas y mermar la eficacia y la eficiencia del CA (Blackburn, 1994), pudiendo influir negativamente en la creación de valor de la empresa.

Los Códigos de Buenas Prácticas también destacan la influencia de la composición de la estructura de poder en los resultados empresariales. El Código Cadbury (1992) se muestra a favor de la separación del cargo de Presidente del CA y el de Consejero-Delegado, ya que mantiene que la función del Presidente del CA es vital para garantizar el buen gobierno de la empresa, y por ello debe ser independiente de la figura del Consejero-Delegado. El Informe Hampel (Committee on Corporate Governance, 1998) sigue las recomendaciones del Código Cadbury (1992), pero en este caso sí permite que los cargos recaigan en una misma persona, siempre que la empresa justifique tal decisión. El Informe Olivencia (1998) y el Informe Aldama (2003) no se pronuncian a favor o en contra de la separación, ya que a pesar de reconocer que la estructura de poder dual dificulta la supervisión del equipo directivo, también argumentan que la separación de ambas figuras puede privar al Presidente del CA a tener un liderazgo claro, dificultar la transmisión de información entre la alta dirección y generar costes de coordinación en la organización. Por ello, concluyen que depende de las características y circunstancias individuales de la empresa el unificar o no los cargos de estas 2 figuras. En este sentido, el Código Unificado (2006) defiende las conclusiones a las que han llegado el Informe Olivencia (1998) y el Informe Aldama (2003), pero apunta que en el caso de que exista la estructura dual será necesario realizar una evaluación anual a este último.

Autores como Christensen, Kent y Stewart (2010), Dahya, García y van Bommel (2009), Faleye (2007) y Tuggle, Simon, Reutzel y Biernmen (2010) apoyan la teoría de agencia y concluyen que la dualidad está asociada negativamente con la rentabilidad de la empresa, puesto que impide que el CA ejerza de manera independiente su función de control sobre la dirección. Del mismo modo, este efecto negativo podría explicarse porque la dualidad facilita la acumulación de poder en una misma persona y da lugar a información financiera de baja calidad, a la manipulación de beneficios y a la generación de actuaciones oportunistas, además de verse mermada la eficiencia del CA. Finalmente, Adams, Almeida y Ferreira (2005), Elsayed (2007), Lam y Lee (2008) y Meyer (2006) no encuentran una relación estadísticamente significativa entre la dualidad de cargos y la creación de valor de la empresa. Por el contrario, otros estudios apoyan la perspectiva stewardship, ya que documentan una relación positiva entre la dualidad y los resultados empresariales. Los argumentos que defiende esta relación positiva son que, al ser la misma persona, se unificará el mando de poder, evitando así la confusión de tener 2 portavoces públicos en la empresa, y se mejorará la transmisión de información y la disminución de los costes de coordinación (Corbetta y Salvato, 2004; Martínez Campillo, 2004; Mínguez y Martín, 2005; Song, Yuan y Gao, 2006).

En otro sentido, Finkelstein y d’Aveni, 1994 afirman que será más probable encontrar estructuras duales cuando las empresas atraviesen épocas de baja rentabilidad, y compitan en entornos de baja hostilidad o altamente complejos, ya que la unión de los cargos de Presidente del CA y de Consejero-Delegado transmite a los accionistas un mensaje de fortaleza, unidad de mando y liderazgo, mientras que en periodos con resultados positivos en los que existe una alta rentabilidad destacarán las estructuras independientes o no duales, y se contará con un CA vigilante, donde el Consejero-Delegado dispondrá de un poder informal.

Así pues, y aunque la evidencia previa no es concluyente, nosotros predecimos que cuando recaiga en una misma persona la figura del Consejero-Delegado y del Presidente del CA, este último estará dominado por el Consejero-Delegado y su imparcialidad estará comprometida. En este caso, y al no ser un Presidente objetivo, se producirá una disminución de la capacidad supervisora del propio CA, uno de los principales mecanismos de control que tienen los accionistas con respecto al oportunismo de los directivos. Además, el Consejero-Delegado, como un consejero interno más, puede mostrarse más reticente a controlar a aquellos miembros del equipo directivo que no maximicen el valor de la empresa (Hermalin y Weisbach, 1998) y anteponer sus intereses al de los accionistas. Por lo tanto, la hipótesis que planteamos es la siguiente:H5 La dualidad en el cargo de Presidente del CA y Consejero-Delegado de la empresa se asocia negativamente con la creación de valor de la empresa.

Para contrastar las hipótesis que hemos planteado, contrastaremos el siguiente modelo:

En el presente trabajo, para medir la creación de valor de la empresa (CVE) hemos utilizado 2 variables dependientes: a)el ratio market-to-book, definido como MTB y calculado como el cociente entre la capitalización bursátil de la empresa (valor de mercado del patrimonio neto de la empresa) y el valor contable del patrimonio neto de la empresa, utilizado también como variable dependiente por otros trabajos previos (Barnhart, Marr y Rosenstein, 1994; Bonn, Yoshikawa y Phan, 2004; García-Ramos y García Olalla, 2011; Rehman y Shah, 2013), y b)la rentabilidad económica (Mínguez y Martín, 2005; Esteban Salvador, 2007; Rouf, 2011; Al Manaseer, al-Hindawi, al-Dahiyat y Sartawi, 2012), definida como RE y calculada como el cociente entre el beneficio antes de intereses e impuestos y el activo total.Magnitudes como el price to earnings ratio (PER), que utilizan el precio de una acción y el beneficio neto anual para valorar a las empresas, adquirieron protagonismo como técnica de análisis financiero durante algunos años frente al ratio MTB. Ahora bien, la evidencia revelada por autores como Rosenberg, Reid y Lanstein (1985) y Fama y French (1992), entre otros, quienes documentaron comportamientos anómalos en la rentabilidad bursátil asociada al PER, junto con el relanzamiento de modelos de valoración basados exclusivamente en variables contables (Feltham y Ohlson, 1995; Ohlson, 1995), hicieron que el ratio MTB fuera considerado por los académicos como un instrumento básico para valorar empresas. Trabajos recientes (Ganguli y Agrawal, 2009; Shan y McIver, 2011; Wahla, Shah y Hussain, 2012) documentan que el ratio MTB constituye una adecuada medida de las expectativas del mercado (de los accionistas) acerca de la capacidad de la empresa para generar en el futuro riqueza para sus accionistas. En la misma línea, Penman (1991,1996) y Fama y French (1995) corroboran la utilidad del ratio MTB para determinar empresas más o menos rentables.

Por otra parte, la RE puede ser considerada como un indicador efectivo de la rentabilidad y negocio de la empresa (Al-Matari, al-Swidi y Fadzil, 2014). En la misma línea, autores como Klapper y Love (2002), Haniffa y Hubaid (2006) e Ibrahim y AbdulSamad (2011), entre otros, también defienden esta idea acerca de la RE, destacando que niveles elevados de la misma reflejan que la empresa utiliza efectivamente sus activos en pro de los intereses económicos de los accionistas.

En definitiva, Al-Matari et al. (2014) concluyen que los indicadores contables, como la rentabilidad económica, se utilizan para conocer la valoración de las empresas en el corto plazo, mientras que las variables de mercado, como el ratio MTB, representan la creación de valor futura de la empresa a más largo plazo. Así pues, la combinación del ratio MTB y la RE supone una buena representación de la empresa, y por lo tanto las 2 magnitudes pueden considerarse buenas aproximaciones de la creación de valor de la misma (Chung y Pruitt, 1994; Perfect y Wiles, 1994; Caprio, Laeven y Levine, 2007; Andrés y Vallelado, 2008; Lin y Lin, 2014).

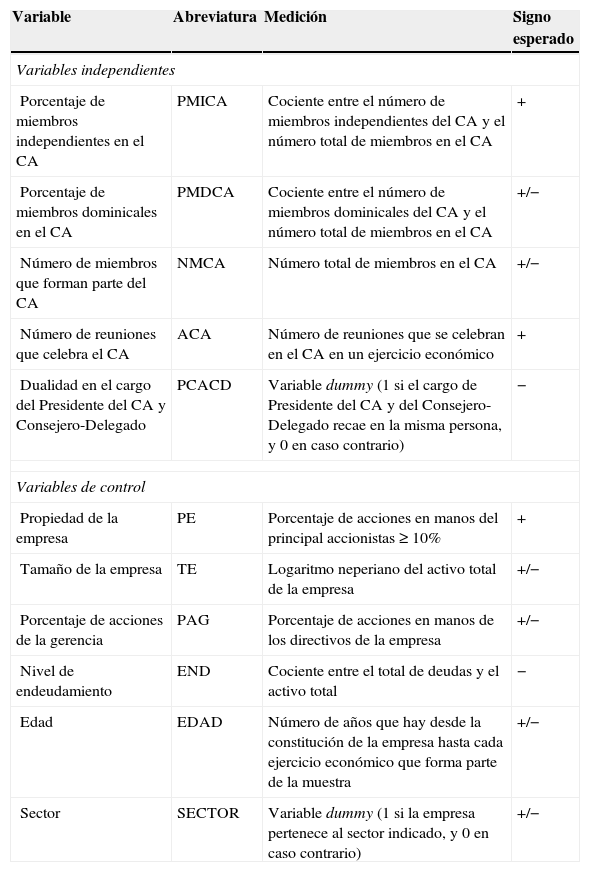

En la tabla 1 se ofrece un resumen de las variables independientes y de control que se utilizan en el modelo.

Variables independientes y de control

| Variable | Abreviatura | Medición | Signo esperado |

|---|---|---|---|

| Variables independientes | |||

| Porcentaje de miembros independientes en el CA | PMICA | Cociente entre el número de miembros independientes del CA y el número total de miembros en el CA | + |

| Porcentaje de miembros dominicales en el CA | PMDCA | Cociente entre el número de miembros dominicales del CA y el número total de miembros en el CA | +/− |

| Número de miembros que forman parte del CA | NMCA | Número total de miembros en el CA | +/− |

| Número de reuniones que celebra el CA | ACA | Número de reuniones que se celebran en el CA en un ejercicio económico | + |

| Dualidad en el cargo del Presidente del CA y Consejero-Delegado | PCACD | Variable dummy (1 si el cargo de Presidente del CA y del Consejero-Delegado recae en la misma persona, y 0 en caso contrario) | − |

| Variables de control | |||

| Propiedad de la empresa | PE | Porcentaje de acciones en manos del principal accionistas ≥ 10% | + |

| Tamaño de la empresa | TE | Logaritmo neperiano del activo total de la empresa | +/− |

| Porcentaje de acciones de la gerencia | PAG | Porcentaje de acciones en manos de los directivos de la empresa | +/− |

| Nivel de endeudamiento | END | Cociente entre el total de deudas y el activo total | − |

| Edad | EDAD | Número de años que hay desde la constitución de la empresa hasta cada ejercicio económico que forma parte de la muestra | +/− |

| Sector | SECTOR | Variable dummy (1 si la empresa pertenece al sector indicado, y 0 en caso contrario) | +/− |

A su vez, hemos utilizado variables independientes.

La primera de ellas es el porcentaje de miembros independientes que componen el CA, definiéndola como PMICA y calculándola como el cociente entre el número de miembros independientes en el CA y el número total de miembros en el CA. Para esta variable esperamos un signo positivo, ya que un mayor porcentaje de miembros independientes en el CA facilitará la maximización de valor de la empresa.

La segunda variable independiente que hemos definido es el porcentaje de miembros dominicales que componen el CA (PMDCA), y la calculamos como el cociente entre el número de miembros dominicales en el CA y el número total de miembros en el CA. Para esta variable predecimos un signo tanto positivo como negativo, dado que no está clara qué posición adoptará un consejero dominical con respecto al objetivo de crear valor para la empresa.

La tercera variable independiente que utilizamos es el número de miembros que forman el CA, definiéndola como NMCA. En este trabajo vamos a estudiar si hay una relación tanto lineal (NMCA) como no lineal, concretamente cuadrática (NMCA2). La variable la calculamos como el logaritmo neperiano del número total de miembros del CA y no pronosticamos ningún signo, ya que tampoco está clara la repercusión que la dimensión del CA puede tener en la rentabilidad económica.

La cuarta variable independiente que consideramos en el modelo es el número de reuniones que celebra el CA al año, y la definimos como ACA. Esta variable la calculamos como el número de reuniones que celebra el CA y esperamos un signo positivo para la misma, ya que a mayor número de reuniones, los miembros del CA podrán ejercer un mayor control y velar para maximizar el valor de la empresa.

La quinta y última variable independiente que incorporamos al modelo es la dualidad en el cargo de Presidente del CA y de Consejero-Delegado de la empresa. Esta variable la definimos como PCACD y la calculamos como una variable dummy que tomará valor 1 si recae en la misma persona el cargo de Presidente del CA y el de Consejero-Delegado, y 0 en caso contrario. Para esta variable esperamos un signo negativo, ya que el Consejero-Delegado antepondrá sus intereses particulares a los de los accionistas, no ejerciendo control sobre aquellos miembros del CA que no tengan por objetivo maximizar el valor de la empresa.

4.1.3Variables de controlAsimismo, hemos considerado varias variables de control que pueden influir en las variables dependientes. La primera variable de control que consideramos es la propiedad de la empresa, y la definimos como PE. Varios autores (Demsetz y Villalonga, 2001; López Iturriaga y Rodríguez Sanz, 2001) analizan la influencia de la estructura de la propiedad en los resultados económicos de la empresa. Esta variable la medimos a través del porcentaje de acciones en manos del principal accionista de la empresa, que al igual que Reyes Recio (2002) para el caso español, situamos el punto de corte de la propiedad en manos del mayor accionista en el 10%. El signo esperado para esta variable es positivo, ya que tenemos en cuenta el interés de los accionistas en maximizar el valor de la empresa. Somos de la opinión de que a pesar de que una estructura concentrada se traduce en un exceso de poder en manos de una o pocas personas, el hecho de evitar posibles comportamientos abusivos y oportunistas de los directivos en contra de dicho interés resulta ser una mejor opción para maximizar el valor de la empresa. La segunda variable de control que hemos considerado es el tamaño de la empresa, definida como TE y calculada como el logaritmo neperiano del total de los activos. Caspar (2009) y Zott y Amit, 2008 revelan que el tamaño de la empresa afecta a los rendimientos empresariales. Autores como Calvo-Flores Segura, García Pérez de Lema y Arqués Pérez (2000) y Huerta, Contreras, Almodóvar y Navas (2010) documentan una relación positiva entre el tamaño de la empresa y la creación de valor, mientras que Fariñas y Martín Marcos (2001) concluyen que el tamaño de la empresa influye negativamente en la rentabilidad económica. En el mismo sentido, Jara-Bertín, López-Iturriaga y López-de-Foronda (2011) también concluyen que en las pequeñas y medianas empresas el ratio MTB es mayor. Así pues, dado que la evidencia previa no es concluyente, no predecimos ningún signo respecto a la relación entre tamaño de la empresa y creación de valor (medida a través de la rentabilidad económica y el ratio MTB), pudiendo tomar la variable tamaño de la empresa un signo tanto positivo como negativo.

Otra variable de control que consideramos es la propiedad de los directivos. Esta variable la definimos como PAG y la mediremos a través del porcentaje de acciones en manos de los directivos de la empresa. La hipótesis de convergencia de intereses (Cho, 1998; Jensen y Meckling, 1976) apunta que la participación accionarial por parte de los gestores está relacionada positivamente con el valor de la empresa, ya que esta participación contribuye a alinear los intereses de directivos con los del resto de accionistas. En cambio, la hipótesis del atrincheramiento (Fama y Jensen, 1983; López Iturriaga y Rodríguez Sanz, 2001; Weisbach, 1988) señala que un mayor porcentaje de acciones en manos de los directivos puede ser aprovechado por estos para evitar que les cesen, en caso de que actúen de forman ineficiente, como puede ser no velar por la creación de valor de la organización. Demsetz y Villalonga (2001) no encuentran una relación estadísticamente significativa entre la propiedad de los gerentes y el valor de la empresa. Así pues, dado que la participación gerencial puede dar lugar tanto a la convergencia como al atrincheramiento de intereses, para esta variable esperamos un signo tanto positivo como negativo.

La cuarta variable de control que hemos tenido en cuenta en nuestro modelo es el nivel de endeudamiento o leverage (END), medido como el cociente entre el total de deudas y el activo total. Algunos autores defienden que es bueno endeudarse, ya que puedes beneficiarte de los ahorros fiscales que dicha deuda te genera y, por tanto, aumentar así el valor de la empresa (Modigliani y Miller, 1963). En cambio, otros autores (Jensen y Meckling, 1976) afirman que hay otras imperfecciones del mercado, como las asimetrías de la información y los costes de quiebra y de agencia, que provocan que un mayor endeudamiento pudiera hacer que el valor de la organización disminuyera. En la misma línea, Arrondo (2002), Martín Ugedo (2000) y Otero, Fernández, Vivel y Reyes (2007), entre otros, documentan que las empresas menos endeudadas son más rentables. Así pues, el signo que esperamos para esta variable es negativo, ya que consideramos que un mayor nivel de endeudamiento por parte de la empresa disminuirá el valor de la misma. La edad de la empresa es otra variable de control que consideramos. Se calcula como el número de años que hay desde la constitución de la empresa hasta cada ejercicio económico que forma parte de la muestra, y se define como EDAD. En línea con las conclusiones de algunos estudios (Lansberg, 1983; Donckels y Lambrecht, 1999; Pérez-González, 2006), la edad de la empresa resulta relevante en la creación de valor. Estudios como los de Villalonga y Amit (2006) y De Andrés y Vallelado (2008) documentan que la edad de la empresa se relaciona de forma positiva con la creación de valor de la empresa y la rentabilidad cuando la dirección recae en manos los miembros fundadores. Sin embargo, cuando recae en los descendientes, y por tanto la edad de la empresa es mayor, su valor y rentabilidad descienden. Barron, West y Hannan (1994) revelaron resultados similares. McConaughy, Walker, Henderson y Mishra (1998) y McConaughy, Matthews y Fialko (2001), por el contrario, opinan que los sucesores son mejores gestores y alcanzan mejores resultados, otorgando a la edad de la empresa un vínculo positivo con los resultados. Por lo tanto, para esta variable esperamos un signo tanto positivo como negativo entre la variable edad y la rentabilidad y el MTB como variables dependientes. La última variable de control que utilizamos es el sector al que pertenece la empresa y la definimos como SECTOR (i). La clasificación sectorial que utilizamos es la de la Bolsa de Madrid, que contempla 6 sectores: 1)Petróleo y energía; 2)Materiales básicos, industria y construcción; 3)Bienes de consumo; 4)Servicios de consumo; 5)Servicios financieros e inmobiliarios, y 6)Tecnología y telecomunicaciones. Estas variables dummy tomarán el valor 1 si la empresa pertenece al sector indicado, y 0 en caso contrario. La categoría de referencia será la variable SECTOR6. Burriel, Labrador y Brusca (2012) e Hidalgo, García y Demetrio (2012) revelan una relación positiva entre el sector y el valor de la empresa, mientras que Carter et al. (2010) evidencian una relación positiva y negativa dependiendo del sector en el que opera la empresa. Así pues, para esta variable esperamos un signo tanto positivo como negativo, ya que la creación de valor dependerá de cada sector en concreto.

4.2MuestraLa muestra inicial está formada por todas las empresas no financieras cotizadas en el mercado continuo español desde 2004 hasta 2011. Las entidades financieras se han excluido porque llevan una contabilidad diferente a la de las empresas industriales, y porque dado el tipo de actividad que desarrollan presentan ratios de endeudamiento bastante elevados, y por tanto este hecho podría sesgar los resultados obtenidos. Para la obtención de los datos hemos recurrido a la página web de la Comisión Nacional del Mercado de Valores (CNMV), concretamente a los Informes financieros anuales e Informes anuales sobre Gobierno Corporativo de cada una de las empresas analizadas y a la base de datos SABI.

Hemos formado un panel de datos incompleto de 934 observaciones-año de 162 empresas. El panel de datos es incompleto porque durante el periodo de estudio algunas empresas han dejado de cotizar y otras han empezado a cotizar. No obstante, las estimaciones de modelos con paneles incompletos son tan fiables como las que se realizan con paneles completos (Arellano, 2003).

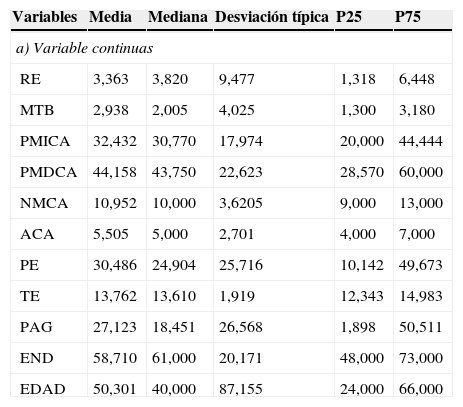

5Resultados obtenidos5.1Estadísticos descriptivosEn la tabla 2 se muestran los estadísticos descriptivos de las variables continuas y dicotómicas. Así pues, se puede observar que la rentabilidad económica media de las empresas de la muestra es del 3,36% y que el ratio market-to-book medio asciende a 2,93. Por otra parte, el 32,43% de los miembros del CA son independientes y el 44,16% son dominicales, mientras que el tamaño medio del CA es de 10,95 miembros. También se puede apreciar que los CA se reúnen, de media, 5,5 veces al año. El 30,49% de las acciones de las empresas están en manos del principal accionista. Ello significa que las empresas cotizadas españolas están, en general, dirigidas por los accionistas, especialmente por uno de ellos. El tamaño medio de la empresa es 13,76 (log total activos), el porcentaje de acciones en manos de la gerencia es del 27,12%, el nivel de endeudamiento medio de la empresa asciende a 58,71% y la edad media de las empresas de la muestra es de 50,30 años.

Estadísticos descriptivos

| Variables | Media | Mediana | Desviación típica | P25 | P75 |

|---|---|---|---|---|---|

| a) Variable continuas | |||||

| RE | 3,363 | 3,820 | 9,477 | 1,318 | 6,448 |

| MTB | 2,938 | 2,005 | 4,025 | 1,300 | 3,180 |

| PMICA | 32,432 | 30,770 | 17,974 | 20,000 | 44,444 |

| PMDCA | 44,158 | 43,750 | 22,623 | 28,570 | 60,000 |

| NMCA | 10,952 | 10,000 | 3,6205 | 9,000 | 13,000 |

| ACA | 5,505 | 5,000 | 2,701 | 4,000 | 7,000 |

| PE | 30,486 | 24,904 | 25,716 | 10,142 | 49,673 |

| TE | 13,762 | 13,610 | 1,919 | 12,343 | 14,983 |

| PAG | 27,123 | 18,451 | 26,568 | 1,898 | 50,511 |

| END | 58,710 | 61,000 | 20,171 | 48,000 | 73,000 |

| EDAD | 50,301 | 40,000 | 87,155 | 24,000 | 66,000 |

| % (0) | % (1) | ||||

|---|---|---|---|---|---|

| b) Variables dummy | |||||

| PCACD | 65,60 | 34,40 | |||

| PYE | 87,41 | 12,59 | |||

| MBIC | 68,97 | 31,03 | |||

| BC | 67,02 | 32,98 | |||

| SC | 86,17 | 13,83 | |||

| SFEI | 97,52 | 2,48 | |||

| TYT | 92,91 | 7,09 | |||

ACA: número de reuniones que celebra el CA; BC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de bienes de consumo, y 0 en caso contrario; EDAD: logaritmo neperiano del número de años que hay desde la constitución de la empresa hasta cada ejercicio económico que forma parte de la muestra; END: nivel de endeudamiento; MBIC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de los Materiales básicos, industria y construcción, y 0 en caso contrario; MTB: ratio market-to-book; NMCA: número de miembros que forman el CA; PAG: porcentaje de acciones en manos de los gerentes de la empresa; PCACD: variable dicotómica que toma el valor 1 si recae en la misma persona el cargo del Presidente del Consejo de Administración y el del Consejero-Delegado de la empresa, y 0 en caso contrario; PE: propiedad de la empresa; PMDCA: porcentaje de miembros dominicales en el CA; PMICA: porcentaje de miembros independientes en el CA; PYE: variable dicotómica que toma el valor 1 si la empresa pertenece al sector del petróleo y energía, y 0 en caso contrario; RE: rentabilidad económica de la empresa; SC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de servicios de consumo, y 0 en caso contrario; SFEI: variable dicotómica que toma el valor 1 si la empresa pertenece al sector servicios financieros e inmobiliarios, y 0 en caso contrario; TE: tamaño de la empresa; TYT: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de tecnología y telecomunicaciones, y 0 en caso contrario.

Asimismo, los datos revelan que en el 34,40% de los CA de las empresas cotizadas españolas coincide la figura del presidente del CA con la del Consejero-Delegado. Finalmente, se puede observar que el 12,59% de las empresas de la muestra pertenecen al sector del petróleo y energía, el 31,03% al de los materiales básicos, industria y construcción, el 32,98% al de bienes de consumo, el 13,83% pertenece al de los servicios de consumo, el 2,48% al de servicios financieros e inmobiliarios y el 7,09% restante al sector de la tecnología y las telecomunicaciones.

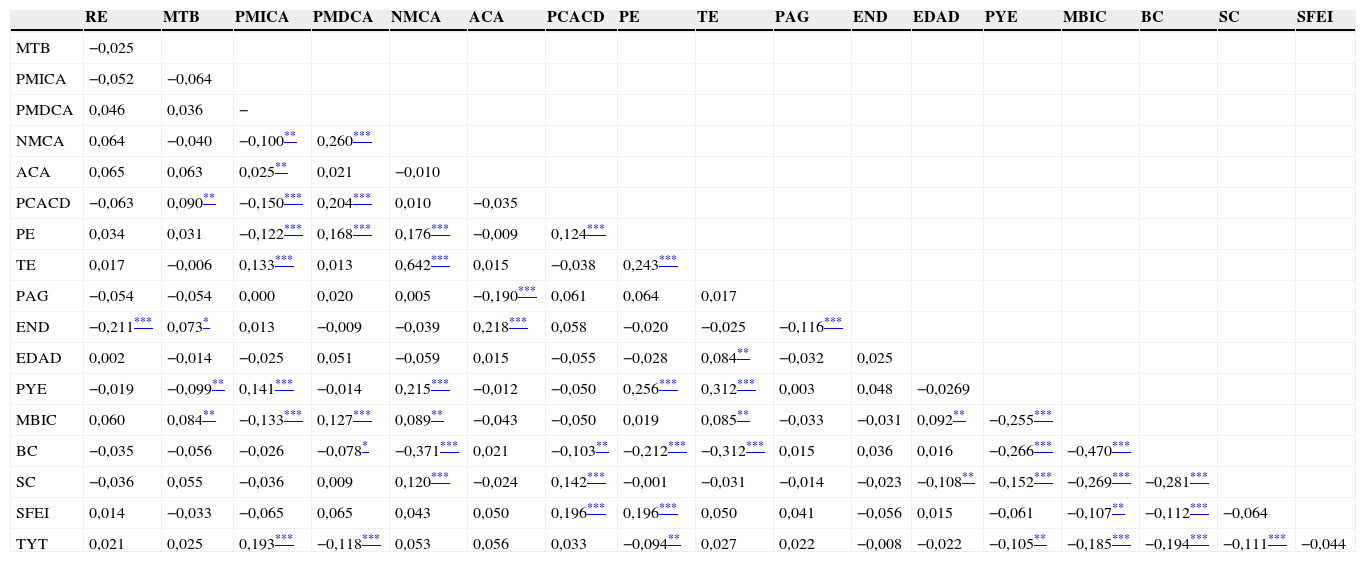

Para evaluar si existe multicolinealidad, hemos calculado los coeficientes de correlación de Pearson de todas las variables incluidas en el modelo. En la tabla 3 se presentan los resultados de la matriz de correlación. Del análisis de esta tabla se puede observar que la correlación entre algunos pares de variables es estadísticamente significativa al 1, al 5 o al 10%. Ahora bien, ninguno de los coeficientes de correlación es lo suficientemente alto (>0,80) para causar importantes problemas de multicolinealidad (véase Archambeault y Dezoort, 2001, y Pucheta-Martínez y Fuentes-Barberá, 2008). Además se ha calculado el factor de incremento de la varianza (FIV), y para ninguna de las variables se ha obtenido un FIV superior a 10, lo que indica que no existen problemas de multicolinealidad.

Coeficientes de correlación de Pearson

| RE | MTB | PMICA | PMDCA | NMCA | ACA | PCACD | PE | TE | PAG | END | EDAD | PYE | MBIC | BC | SC | SFEI | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| MTB | −0,025 | ||||||||||||||||

| PMICA | −0,052 | −0,064 | |||||||||||||||

| PMDCA | 0,046 | 0,036 | − | ||||||||||||||

| NMCA | 0,064 | −0,040 | −0,100** | 0,260*** | |||||||||||||

| ACA | 0,065 | 0,063 | 0,025** | 0,021 | −0,010 | ||||||||||||

| PCACD | −0,063 | 0,090** | −0,150*** | 0,204*** | 0,010 | −0,035 | |||||||||||

| PE | 0,034 | 0,031 | −0,122*** | 0,168*** | 0,176*** | −0,009 | 0,124*** | ||||||||||

| TE | 0,017 | −0,006 | 0,133*** | 0,013 | 0,642*** | 0,015 | −0,038 | 0,243*** | |||||||||

| PAG | −0,054 | −0,054 | 0,000 | 0,020 | 0,005 | −0,190*** | 0,061 | 0,064 | 0,017 | ||||||||

| END | −0,211*** | 0,073* | 0,013 | −0,009 | −0,039 | 0,218*** | 0,058 | −0,020 | −0,025 | −0,116*** | |||||||

| EDAD | 0,002 | −0,014 | −0,025 | 0,051 | −0,059 | 0,015 | −0,055 | −0,028 | 0,084** | −0,032 | 0,025 | ||||||

| PYE | −0,019 | −0,099** | 0,141*** | −0,014 | 0,215*** | −0,012 | −0,050 | 0,256*** | 0,312*** | 0,003 | 0,048 | −0,0269 | |||||

| MBIC | 0,060 | 0,084** | −0,133*** | 0,127*** | 0,089** | −0,043 | −0,050 | 0,019 | 0,085** | −0,033 | −0,031 | 0,092** | −0,255*** | ||||

| BC | −0,035 | −0,056 | −0,026 | −0,078* | −0,371*** | 0,021 | −0,103** | −0,212*** | −0,312*** | 0,015 | 0,036 | 0,016 | −0,266*** | −0,470*** | |||

| SC | −0,036 | 0,055 | −0,036 | 0,009 | 0,120*** | −0,024 | 0,142*** | −0,001 | −0,031 | −0,014 | −0,023 | −0,108** | −0,152*** | −0,269*** | −0,281*** | ||

| SFEI | 0,014 | −0,033 | −0,065 | 0,065 | 0,043 | 0,050 | 0,196*** | 0,196*** | 0,050 | 0,041 | −0,056 | 0,015 | −0,061 | −0,107** | −0,112*** | −0,064 | |

| TYT | 0,021 | 0,025 | 0,193*** | −0,118*** | 0,053 | 0,056 | 0,033 | −0,094** | 0,027 | 0,022 | −0,008 | −0,022 | −0,105** | −0,185*** | −0,194*** | −0,111*** | −0,044 |

ACA: número de reuniones que celebra el CA; BC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de bienes de consumo, y 0 en caso contrario; EDAD: logaritmo neperiano del número de años que hay desde la constitución de la empresa hasta cada ejercicio económico que forma parte de la muestra; END: nivel de endeudamiento; MBIC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de los materiales básicos, industria y construcción, y 0 en caso contrario; MTB: ratio market-to-book; NMCA: número de miembros que forman el CA; PAG: porcentaje de acciones en manos de los gerentes de la empresa; PCACD: variable dicotómica que toma el valor 1 si recae en la misma persona el cargo del Presidente del Consejo de Administración y el del Consejero-Delegado de la empresa, y 0 en caso contrario; PE: propiedad de la empresa; PMDCA: porcentaje de miembros dominicales en el CA; PMICA: porcentaje de miembros independientes en el CA; PYE: variable dicotómica que toma el valor 1 si la empresa pertenece al sector del petróleo y energía, y 0 en caso contrario; RE: rentabilidad económica de la empresa; SC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de servicios de consumo, y 0 en caso contrario; SFEI: variable dicotómica que toma el valor 1 si la empresa pertenece al sector servicios financieros e inmobiliarios, y 0 en caso contrario; TE: tamaño de la empresa; TYT: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de tecnología y telecomunicaciones, y 0 en caso contrario.

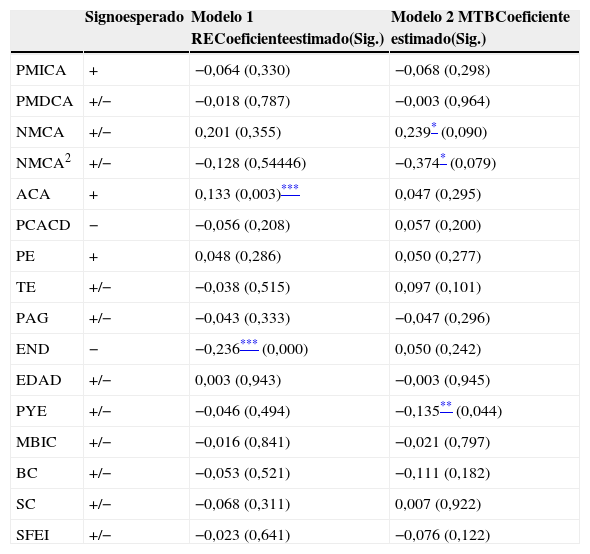

En este apartado vamos a analizar los resultados obtenidos de la regresión lineal.

Tal y como se observa en la tabla 4, el modelo1, donde la variable dependiente es la rentabilidad económica de la empresa (RE), es estadísticamente significativo al 1%. En lo que respecta a las variables porcentaje de miembros independientes en el CA (PMICA) y el porcentaje de miembros dominicales en el CA (PMDCA), observamos que las 2 presentan un signo negativo, contrario al esperado para la primera variable, aunque ninguna de ellas es estadísticamente significativa. Así pues, a tenor de estos resultados no podemos aceptar las hipótesis1 y 2. Por lo tanto, no podemos afirmar que la presencia de miembros independientes en el CA influya en la creación de valor en la empresa, incrementando la rentabilidad económica, al igual que tampoco podemos concluir que el porcentaje de miembros dominicales afecte positiva o negativamente a la creación de valor en la empresa.

Resultados de la regresión lineal

| Signoesperado | Modelo 1 RECoeficienteestimado(Sig.) | Modelo 2 MTBCoeficiente estimado(Sig.) | |

|---|---|---|---|

| PMICA | + | −0,064 (0,330) | −0,068 (0,298) |

| PMDCA | +/− | −0,018 (0,787) | −0,003 (0,964) |

| NMCA | +/− | 0,201 (0,355) | 0,239* (0,090) |

| NMCA2 | +/− | −0,128 (0,54446) | −0,374* (0,079) |

| ACA | + | 0,133 (0,003)*** | 0,047 (0,295) |

| PCACD | − | −0,056 (0,208) | 0,057 (0,200) |

| PE | + | 0,048 (0,286) | 0,050 (0,277) |

| TE | +/− | −0,038 (0,515) | 0,097 (0,101) |

| PAG | +/− | −0,043 (0,333) | −0,047 (0,296) |

| END | − | −0,236*** (0,000) | 0,050 (0,242) |

| EDAD | +/− | 0,003 (0,943) | −0,003 (0,945) |

| PYE | +/− | −0,046 (0,494) | −0,135** (0,044) |

| MBIC | +/− | −0,016 (0,841) | −0,021 (0,797) |

| BC | +/− | −0,053 (0,521) | −0,111 (0,182) |

| SC | +/− | −0,068 (0,311) | 0,007 (0,922) |

| SFEI | +/− | −0,023 (0,641) | −0,076 (0,122) |

| Efectos fijos | Incluidos | Incluidos | |

|---|---|---|---|

| F (Sig.) | 2,669*** (0,000) | 2,568*** (0,000) | |

| R2 ajustado | 0,313 | 0,307 |

Coeficientes estimados a través de mínimos cuadrados ordinarios. En el modelo 1, la variable dependiente es la rentabilidad económica de la empresa (RE), mientras que el modelo 2 la variable dependiente es el ratio market-to-book ratio (MTB).

ACA: número de reuniones que celebra el CA; BC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de bienes de consumo, y 0 en caso contrario; EDAD: logaritmo neperiano del número de años que hay desde la constitución de la empresa hasta cada ejercicio económico que forma parte de la muestra; END: nivel de endeudamiento; MBIC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de los Materiales básicos, industria y construcción, y 0 en caso contrario; NMCA: número de miembros que forman el CA; PAG: porcentaje de acciones en manos de los gerentes de la empresa; PCACD: variable dicotómica que toma el valor 1 si recae en la misma persona el cargo del Presidente del Consejo de Administración y el del Consejero-Delegado de la empresa, y 0 en caso contrario; PE: propiedad de la empresa; PMDCA: porcentaje de miembros dominicales en el CA; PMICA: porcentaje de miembros independientes en el CA; PYE: variable dicotómica que toma el valor 1 si la empresa pertenece al sector del petróleo y energía, y 0 en caso contrario; SC: variable dicotómica que toma el valor 1 si la empresa pertenece al sector de servicios de consumo, y 0 en caso contrario; SFEI: variable dicotómica que toma el valor 1 si la empresa pertenece al sector servicios financieros e inmobiliarios, y 0 en caso contrario; TE: tamaño de la empresa.

Por otra parte, la variable número de miembros del CA (NMCA) la hemos estudiado de una forma tanto lineal (NMCA) como no lineal, concretamente cuadrática (NMCA2). Los resultados revelan que la variable NMCA arroja un signo positivo, mientras que la variable NMCA2 presenta un signo negativo, pero ninguna de ellas es estadísticamente significativa. Por tanto, la tercera hipótesis tampoco puede ser aceptada, y por consiguiente no podemos concluir que la dimensión del CA repercuta en la creación de valor de la empresa. Las variables número de reuniones que celebra el CA (ACA) y dualidad en el cargo Presidente-Consejero-Delegado (PCACD) arrojan un signo positivo y negativo, respectivamente, tal y como hemos pronosticado, pero solo es estadísticamente significativa al 1% la actividad del CA. Así pues, podemos aceptar la hipótesis4 pero no la 5. Así pues, a tenor de estos resultados, podemos concluir que a mayor actividad del CA se incrementa la rentabilidad económica de la empresa, pero la dualidad en el cargo no influye en la creación de valor de la empresa.

En relación con las variables de control, la única variable estadísticamente significativa al 1% es el nivel de endeudamiento de la empresa (END), presentado un signo negativo. Así pues, podemos concluir que a medida que se incrementa el endeudamiento de la empresa, se reduce la rentabilidad económica de la empresa. El resto de variables de control no son estadísticamente significativas.

El modelo 2, cuya variable dependiente es el ratio market-to-book, también es estadísticamente significativo al 1%. A tenor de los datos, podemos observar que las variables que representan el porcentaje de consejeros independientes y dominicales no son estadísticamente significativas, y por tanto las hipótesis 1 y 2 no pueden ser aceptadas. Por lo que respecta al tamaño del CA, para este modelo también se ha estudiado una relación tanto lineal como no lineal, y los resultados revelan que las variables que representan la dimensión del CA arrojan el signo esperado y son estadísticamente significativas al 10%. Así pues, los datos ponen de manifiesto que existe una relación tanto lineal como no lineal, concretamente cuadrática, entre el tamaño del CA y el ratio market-to-book. Por lo tanto, estos resultados nos permiten aceptar la hipótesis 3, y por consiguiente podemos afirmar que el tamaño del CA afecta positivamente al ratio market-to-book de la empresa, pero hasta cierto punto, a partir del cual si añadimos un miembro más en el CA, dicha relación será negativa. Por tanto, las empresas deben encontrar el número óptimo de miembros que componen el CA. Las variables número de reuniones que celebra el CA (ACA) y dualidad en el cargo Presidente-Consejero-Delegado (PCACD) arrojan un signo positivo, pero ninguna de ellas es estadísticamente significativa. Así pues, estos resultados no nos permiten aceptar las hipótesis4 y 5, y por tanto no podemos concluir que la actividad del CA y la dualidad de cargos no afectan al ratio market-to-book.

Con respecto a las variables de control, solo la variable que representa al sector del petróleo y energía presenta un signo negativo, tal y como hemos predicho, y es estadísticamente significativa al 5%.

6ConclusionesLa repercusión que el CA tiene en la creación de valor de la empresa es un tema que ha suscitado gran interés y debate. Ahora bien, los resultados que ha revelado la evidencia previa no son concluyentes (Kiel y Nicholson, 2005; Westphal y Bednar, 2005).

En los últimos años, la crisis económica actual y la pérdida de confianza de los inversores en la información económico-financiera que publican las empresas, tras los escándalos financieros (Enron, CAM), han incrementado la inquietud de mirar con lupa las actuaciones y características de los CA, puesto que su misión de velar por la creación de valor de la empresa y de evitar comportamientos oportunistas y desleales no ha sido, en algunas ocasiones, cumplida.

En España, en aras de que las empresas sean más transparentes, se han publicado varios Códigos de Buen Gobierno Corporativo, haciendo especial hincapié en la importancia del CA en cuanto a la creación de valor de la organización. Por ello, el objetivo de este estudio es analizar si la actividad y composición del CA (consejeros independientes y dominicales, tamaño y dualidad en el cargo) crea valor en las empresas cotizadas españolas, medido este a través de la rentabilidad económica de la empresa y el ratio market-to-book.

Los resultados han revelado que el porcentaje de consejeros independientes y dominicales no influyen ni en la rentabilidad económica ni en el ratio market-to-book, es decir, los consejeros externos del CA no contribuyen a crear valor en la empresa. Estos resultados están en línea con los documentados por Coles et al. (2001), Core et al. (1999), Haniffa y Hubaid (2006) y Villalonga y Amit (2006). Por otra parte, los resultados nos permiten concluir que la dimensión o tamaño del CA no repercuten en la rentabilidad económica, pero sí en el ratio market-to-book, tanto de forma lineal como no lineal. Así pues, a tenor de estos resultados podemos concluir que el número de miembros del CA incrementa el ratio market-to-book, pero hasta cierto punto, a partir del cual el ratio comenzará a disminuir a medida que se añada un miembro más en el CA. Evidencia similar revelaron Hillman et al. (2011) y O’Connell y Cramer (2010), quienes argumentaban que se ha de buscar un equilibrio entre las ventajas (supervisión y asesoramiento) y las desventajas (problemas de coordinación, control y toma de decisiones) de ser un CA compuesto por muchos consejeros.

El estudio también documenta que la actividad del CA influye positivamente en la rentabilidad económica de la empresa, pero no en el ratio market-to-book. Por tanto, podemos concluir que el número de reuniones del CA contribuye a crear valor en la empresa, ya que a medida que se incrementa la actividad del CA, se incrementa la rentabilidad económica de la empresa. Estas conclusiones están en línea con los resultados documentados por McDonald et al. (2008) y Payne et al. (2009). Finalmente, los resultados también han puesto de manifiesto que la dualidad de poder en el CA no afecta a la creación de valor de la empresa, ya que no repercute ni en la rentabilidad económica de la empresa ni en el ratio market-to-book.

A tenor de estas conclusiones, podemos afirmar que los CA de las empresas cotizadas españolas tienen poca efectividad en la creación de valor de la empresa. Sin embargo, y a pesar de los resultados obtenidos, somos de la opinión de que las actuaciones y decisiones que toma el CA sí afectan a los resultados económicos de la empresa, y que este organismo debe velar por conseguir la maximización de valor de la organización. En este sentido, vemos necesario reforzar este organismo para que su labor como «protector» ante comportamientos oportunistas se vea cumplida, y para que la consecución de un crecimiento empresarial sea el objetivo principal de la empresa. Para ello, considerar las recomendaciones realizadas por los Códigos españoles de Buen Gobierno, o implantar leyes más duras en caso de llevar a cabo fraudes financieros, podría mejorar la actuación del CA, así como también potenciar un mayor control y asesoramiento para generar un crecimiento empresarial positivo.

Asimismo, nos gustaría destacar una limitación de este trabajo. En este estudio nosotros documentamos asociación, no causalidad, entre la actividad y el tamaño del CA y la creación de valor en la empresa.

Para finalizar, queremos hacer hincapié en posibles líneas de investigación futuras que se pueden derivar de esta investigación. Una de ellas podría ser analizar la influencia del CA en el valor de la empresa utilizando como subrogado de este el crecimiento de las ventas o la rotación de los activos, en lugar de la rentabilidad económica o el ratio market-to-book. Por último, y dado el grado de concentración que presentan las empresas cotizadas españolas, se podría realizar el mismo estudio analizando una muestra de empresas familiares y no familiares.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Este trabajo se ha beneficiado de la ayuda del proyecto de investigación ECO2011-29144-C03-02 y FEDER concedida por el Ministerio de Ciencia e Innovación.