En este trabajo se analiza el efecto de los cambios en las políticas y criterios contables sobre el patrimonio neto consolidado a 1 de enero de 2008 de los grupos españoles, no cotizados, que no aplicaron las NIIF como consecuencia de la adaptación de la normativa contable, instrumentada a través del nuevo PGC y la nota explicativa del ICAC sobre las normas de formulación de cuentas anuales consolidadas. Asimismo, se evalúan los efectos de la transición a la nueva normativa teniendo en cuenta el tamaño de los grupos. Con este objetivo, se examinaron las cuentas anuales consolidadas de los 100 mayores grupos españoles formuladas de acuerdo con la normativa española, buscando diferencias significativas entre los patrimonios netos bajo ambas normativas. Los resultados obtenidos ofrecen evidencia sobre la ausencia de impacto significativo en el patrimonio neto consolidado de estos grupos españoles en la transición a las nuevas normas contables del ejercicio 2007 al 2008 y, con ello, de que la información resulta útil para los usuarios en cuanto a su comparabilidad. Por consiguiente, el hecho de que el Gobierno permitiera para los grupos (y empresas) españoles que no aplican NIIF no presentar información comparativa, puede considerarse finalmente una decisión acertada, pues ha facilitado la transición a las nuevas normas sin coste de comparabilidad y sin problemas de presentación y conversión de las cifras anteriores.

This paper analyzes the effect of changes in accounting policies and criteria on consolidated equity at January 1st 2008 among Spanish unlisted groups that did not implement the International Financial Reporting Standards (IFRS), following the revision of the accounting rules implemented through the new General Accounting Plan and the explanatory note published by the Institute of Accounting and Accounts Auditing (ICAC) on the standards for the presentation of consolidated financial statements. In addition, we evaluate the effects of the transition to the new rules, taking into account the size of each group. To do so, we analyzed the consolidated annual accounts of the 100 largest Spanish firms which have been prepared in accordance with applicable Spanish regulations, by seeking significant differences between equities under the two sets of standards. The results obtained show there has been no significant impact on the consolidated net assets of Spanish groups that have not implemented the international rules regarding the transition to new accounting standards for 2007-2008, and therefore that the information, by enabling comparability, is useful for users. Therefore, the decision by Spanish Government to allow groups that do not implement the IFRS not to present comparative information can be considered to have been correct, as this has facilitated the transition to the new standards without provoking comparability costs and troubles of presentation and conversion.

En la última década hemos asistido a un continuo proceso de convergencia de la normativa contable. En el año 2000, la recomendación de la Comisión Europea de exigir que las cuentas consolidadas de las empresas cotizadas se elaborasen conforme a las normas del International Accounting Standard Board (IASB) tenía como objetivo mejorar la comparabilidad y la homogeneidad de la información financiera. Esta declaración de intenciones se concretó con la aprobación del Reglamento 1606/2002 del Parlamento Europeo y del Consejo, que obligó al uso obligatorio de las Normas Internacionales de Información Financiera (NIIF) en la elaboración de la información financiera consolidada para grupos cotizados europeos a partir de enero de 2005, estableciendo asimismo la posibilidad de que los Estados miembros permitieran o requirieran, a las sociedades no obligadas a aplicar la normativa internacional, a que elaborasen sus cuentas anuales individuales y consolidadas siguiendo los criterios de las NIIF.

A este respecto, en España, la Comisión de Expertos creada en 2001 para la elaboración de un informe sobre la situación actual del país y las líneas básicas para abordar la reforma (Libro Blanco de la Contabilidad) estimó conveniente que los principios y criterios que las empresas debían emplear en la elaboración de sus cuentas individuales habían de ser los de la normativa nacional, si bien, para lograr una adecuada homogeneidad de la información contable suministrada en el ámbito español, la normativa nacional debía estar en sintonía con lo regulado en las NIIF adoptadas por la Unión Europea (UE). Por lo que se refiere a los grupos de sociedades que no cotizaran en un mercado regulado, recomendó que en la elaboración de las cuentas consolidadas aplicaran los criterios de valoración de las NIIF aprobadas por la Comisión Europea.

No obstante lo anterior, dado que la normativa española se iba a adaptar a dichos criterios, consideraba que podría también conseguirse que se cumplieran los criterios NIIF a través de la nueva normativa española. Consecuencia de todo ello, la ley 62/2003 de 30 de diciembre, de medidas fiscales, administrativas y del orden social, modificó la normativa mercantil española adecuándola al citado Reglamento, obligando únicamente a los grupos cotizados a presentar a partir del ejercicio 2005 sus cuentas anuales consolidadas en normativa NIIF y permitiendo, asimismo, su aplicación voluntaria al resto de grupos nacionales.

A partir de estas recomendaciones, el resto de grupos españoles, los no cotizados, y la totalidad de empresas individuales tuvieron que esperar varios años a que el Gobierno aprobara una nueva normativa contable adaptada a los estándares internacionales. Esto finalmente se abordó a través de la Ley 16/2007, de 4 de julio, de reforma y adaptación de la legislación mercantil en materia contable para su armonización internacional con base en la normativa de la UE, por la que se modificaron el Código de Comercio y el Texto Refundido de la Ley de Sociedades Anónimas. Como desarrollo de la citada ley, se aprobó el Real Decreto 1514/2007, de 16 de noviembre, del Plan General de Contabilidad (PGC), y el Real Decreto 1515/2007, de 16 de noviembre, por el que se aprobó el Plan General de Contabilidad de Pequeñas y Medianas Empresas y los criterios contables específicos para microempresas, lo que provocó que se pasara de un modelo dual teórico a un modelo a 4 bandas práctico. Además, y a efectos de cumplir con los nuevos preceptos del Código de Comercio en relación con la cuentas consolidadas, el Institute of Accounting and Accounts Auditing (ICAC) publicó en noviembre de 2008 (ICAC, 2008) una nota explicativa sobre los criterios a seguir en su elaboración para los ejercicios que comenzaran a partir de 1 de enero de 2008. Solución esta provisional por entender que no era oportuna la aprobación de una nueva norma de consolidación habida cuenta que la UE se encontraba todavía discutiendo la adopción de las nuevas versiones de las NIIF3 sobre combinación de negocios y la NIC27 sobre presentación de cuentas consolidadas y estados separados, aprobadas por el IASB en ese mismo año 2008 (IASB, 2008).

El régimen transitorio para la aplicación de la nueva normativa permitía a las empresas y grupos españoles que formulasen las cuentas anuales del primer ejercicio en que éste se aplicara sin incluir información comparativa relativa al ejercicio anterior, a diferencia de los requerimientos de la NIIF1 «Adopción por primera vez de las normas internacionales». Además, daba opción de valorar todos los elementos patrimoniales del balance de apertura conforme a los principios y normas anteriores, excepto para los instrumentos financieros que se valorasen a valor razonable, a diferencia también de la NIIF1, que únicamente permite las exenciones recogidas en sus apéndices C y D.

Se ha podido constatar que la mayoría no presentó información comparativa con respecto al año anterior; incluso solo el 30% de las sociedades individuales cotizadas lo hicieron (Fitó, Gómez y Moya, 2010). Por este motivo, apenas se dispone de información financiera comparativa de los grupos que elaboraron sus cuentas consolidadas a partir de los principios y normas del nuevo PGC, aunque, paradójicamente, son los que componen la mayor parte del tejido industrial español. Para los grupos que no aplican la norma internacional solo es posible observar el efecto del cambio en la normativa aplicada para la elaboración de su información financiera, sobre la cifra del patrimonio neto consolidado, a partir de la información recogida en la nota de la memoria consolidada relativa a la transición a las nuevas normas contables.

En este contexto, el objetivo del presente trabajo fue analizar el efecto de los cambios en las políticas y criterios contables sobre el patrimonio neto consolidado a 1 de enero de 2008 de los grupos españoles que no aplicaron las NIIF como consecuencia de la adaptación de la normativa local a la internacional, instrumentada a través del nuevo PGC y la nota explicativa del ICAC sobre las normas de formulación de cuentas anuales consolidadas. Asimismo, tratamos de evaluar los efectos de la transición a la nueva normativa teniendo en cuenta el tamaño de los grupos.

Para la consecución de nuestros objetivos, estructuramos el trabajo de la siguiente forma: en primer lugar, revisamos brevemente la literatura existente sobre esta materia; a continuación, describimos la selección de la muestra de estudio y exponemos la metodología con las hipótesis a contrastar y las técnicas estadísticas empleadas; posteriormente, exponemos los resultados obtenidos y la discusión de los mismos, para finalizar con la exposición de las conclusiones.

Revisión de la literaturaEn los últimos años, tras los avances logrados en el proceso de armonización contable, ha proliferado la investigación empírica centrada en el análisis de dicho proceso y sus efectos en la comparabilidad de los estados financieros (Cañibano y Mora, 2000; Haller, 2002; Moya y Plantikanova, 2007; Street y Gray, 2002).

Los estudios realizados se han acometido desde distintos enfoques, ya sea: a)analizando las estrategias de adopción de las NIIF en distintos países, así como el impacto en la regulación y tradición nacional (Alexander y Schwenke, 2003; Haller y Eierle, 2004; Vellam, 2004); b)examinando el progreso logrado en la armonización entre la normativa internacional y la normativa contable local de cada país (Cairns y Nobes, 2000; Deloitte Touche Tohmatsu, 2002, 2003; Deloitte, 2011; Epstein y Mirza, 2000) o de una muestra de empresas de diferentes países que elaboran sus estados financieros según las Normas Internacionales (Cairns, 2001; Street, 2002; Street y Gray, 2002); c)tratando de determinar los principales factores que han motivado a las empresas a preparar voluntariamente sus estados financieros bajo normativa distinta a la local —NIIF o US GAAP— (Cuijpers y Buijink, 2005; Francis, Khurana, Martin y Pereira, 2008; García Benau y Zoiro Grima, 2002), o d)considerando cuáles son las repercusiones cuantitativas y/o cualitativas en determinados atributos de la información financiera, como son, entre otros, su comparabilidad, su calidad o su relevancia para influir en los mercados de valores (Callao, Ferrer, Jarne y Laínez, 2009; Daske, 2006; Van de Meulen, Gaeremynck y Willekens, 2007). Es en esta última línea de investigación de la adaptación de la normativa local a la internacional y su repercusión cuantitativa y cualitativa, en particular sobre su comparabilidad, donde encuadramos nuestro estudio.

Tradicionalmente, los trabajos de investigación de convergencia y armonización contable se habían centrado en estudiar y cuantificar las diferencias entre las normas contables locales y las normas contables americanas —USGAAP— (Davis-Friday y Rivera, 2000; Ortiz, Martinez y Clavel, 2003), probablemente debido a la superioridad de este mercado de capitales y a la obligación impuesta por la US Securities and Exchange Commission (SEC) de que quien quisiera cotizar en el New York Stock Exchange (NYSE) debía hacerlo en norma americana, pues no se aceptaban los estados financieros elaborados según la normativa del país de origen (a diferencia del mutuo reconocimiento que imperaba en los años noventa en Europa).

Sin embargo, en la última década, es la normativa emitida por el IASB la que se ha impuesto como referente mundial a la hora de legislar en cada país, bien a través de la aplicación directa de la misma, bien manteniendo su propia normativa nacional, pero declarando que esta «está adaptada» o «converge» con las NIIF. El interés de los países por adoptar esta normativa se justifica por 2 motivos fundamentales (García-Olmedo Garrido y Rodríguez Ariza, 2010). Por un lado, las NIIF están consideradas como normas de alta calidad (Ball, 2006; Schipper, 2005). Por otra parte, existe un «efecto señal» que se produce cuando un país o una empresa cambia voluntariamente las NIIF (Karamanou y Nishiotis, 2009), de forma que, aunque el compromiso asumido tiene un coste, también aporta en sí mismo valor. Chua y Taylor (2008) expresan una idea similar al afirmar que la expansión de las NIIF se debe en parte a que confieren legitimidad institucional, entre otros motivos por estar respaldadas por importantes grupos de interés y reguladores.

El respaldo final a las NIIF vino de la mano de la propia SEC, que el 4 de marzo de 2008 emitió una norma (SEC, 2008) que permitía a las sociedades que elaborasen sus estados primarios de acuerdo a las NIC/NIIF que no los reconciliaran a los US GAAP; decisión que tenía su germen inicial en el acuerdo de Norwalk de 2002 entre el FASB y el IASB.

Entre los estudios que han analizado el impacto de la aplicación de las NIIF en el contexto europeo, destacamos: Cordeiro, Couto y Silva, 2007; Horton y Serafeim, 2006; Hung y Subramayan, 2007; Jermakowicz, 2004; Lantto y Sahlström, 2009; Ormrod y Taylor, 2004; Soffian, 2010; Van Tendeloo y Vanstraelen, 2008), donde en todos ellos se analiza el impacto de la reforma en las magnitudes de los estados financieros, en distintos países, obteniendo unos resultados significativos. Las conclusiones de todos estos estudios son coincidentes con los obtenidos, a nivel oficial, por el European Committee of Central Balance Sheet Data Offices (ECCBSO), en su estudio «Quantitative impacts of first-time adoption of IFRSs», realizado sobre los grupos cotizados de Bélgica, Francia, Italia y España. En general, este impacto es distinto para cada país como consecuencia de las diferencias particulares entre la normativa local y las NIIF y la forma de su implementación (Ashbaugh y Pincus, 2001; Ding, Hope, Jeanjean y Stolowy, 2007; Leuz, 2010; Nobes, 2001; Nobes, 2006), siendo menor el efecto en España debido a la adaptación más conservadora y a la elección de la opción internacional más semejante a la que venía utilizándose en nuestra anterior normativa (Aledo Martínez, García Martínez y Marín Diazaraque, 2010).Dentro del contexto español, las líneas de investigación referentes a los efectos cuantitativos y de comparabilidad consecuencia de la armonización contable internacional en las empresas y grupos españoles las podemos agrupar en 3 grandes grupos: a)los centrados en las entidades financieras españolas que aplican la Circular 4/2004 del Banco de España, que establece un modelo de información bancaria acorde con las NIIF (Marín, Palacios y Martínez, 2008; Pérez, 2006); b)los que analizan el impacto de la introducción de la obligatoriedad de aplicar las NIIF a los grupos cotizados no financieros en el ejercicio 2005 (Aledo Martínez, García Martínez y Marín Diazaraque, 2006, Alvarado Riquelme, Ampudia Fernández y Prado Roman, 2009; Callao, Jarne y Laínez, 2007 y Callao et al., 2009; Perramón Costa, 2006; Rodríguez, Slof y Solá, 2009), y c)los que estudian los efectos de la normativa local adaptada a la normativa internacional a las empresas individuales no financieros en el ejercicio 2008 (Callao, Ferrer y Laínez, 2010; Fitó et al., 2010).

Todos estos trabajos utilizaban muestras que se circunscribían, bien al conjunto de empresas (Callao et al., 2010; Fitó et al., 2010) o grupos (Aledo Martínez et al., 2006; Fitó et al., 2010; Rodríguez et al., 2009) no financieros que cotizan en el mercado de la bolsa española, bien al conjunto de grupos no financieros pertenecientes al IBEX-35 (Alvarado Riquelme et al., 2009; Callao et al., 2007; Perramón Costa, 2006), siendo muy complicado encontrar trabajos sobre la implantación de la nueva normativa en sociedades o grupos de sociedades que no coticen, que son sin embargo los que representan el mayor porcentaje de grupos nacionales.

Esta ausencia de trabajos trae causa, primero, en que este tipo de sujetos, en España, no habían sido obligados a formular sus cuentas anuales en normativa nacional adaptada a la internacional hasta el ejercicio 2008, y segundo, por la gran ausencia de bases de datos, listados o registros oficiales de reconocido prestigio y solvencia, para este tipo de sujetos, que sean accesibles y asequibles para los investigadores, tal y como sí que ocurre con las cotizadas (www.cnmv.es). Entre los que han analizaron la justificación de las posibles diferencias encontradas en los patrimonios consolidados, destacamos los de Callao et al., 2007; Martínez Churiaque, 2007; San Frutos, 2008 y Trujillano Olazarri, 2008.

Nuestro trabajo trataba de aportar una evidencia adicional a esta última línea de investigación, analizando los grupos españoles que aplican normativa local adaptada a la normativa internacional —por tanto, no cotizados—, pues todos los estudios indicados del contexto español utilizan como muestra a grupos y empresas individuales que cotizan en el mercando bursátil español. Tratamos, por tanto, de suplir, en parte, la carencia de trabajos de carácter empírico sobre la implantación de la nueva normativa a estos sujetos contables españoles.

MetodologíaSelección de la muestra de estudioAnte esta situación, decidimos utilizar, como base de datos de nuestro estudio, el ranking de las 5.000 mayores empresas y grupos de España no financieros, ordenados por sus ingresos brutos, publicado anualmente por la revista Actualidad Económica, seleccionando como muestra al conjunto de los 100 mayores grupos españoles que no aplican norma internacional (excluyendo también a los grupos financieros) y que presentaron cuentas anuales consolidadas en el ejercicio 2008 (Actualidad Económica, 2009).

Trabajamos sobre la hipótesis de que los grupos que conforman este ranking son los de mayor tamaño nacional y, por tanto, los que más probabilidades tenían de parecerse a los grandes grupos que cotizan en el mercado continuo español (que aplican normativa internacional y que son objeto de la mayor parte de los trabajos de investigación anteriormente señalados), consiguiendo a priori, de esta forma, la mejor muestra posible en cuanto a homogeneidad interna y cualitativamente más comparable con la utilizada en la literatura previa, al objeto de conseguir una potencial discusión de resultados.

Para conformar la muestra final de estos 100 grupos, analizamos los 269 mayores grupos españoles recogidos en este ranking: 104 grupos venían ya aplicando normativa internacional y 65 grupos fueron eliminados por no haber podido disponer de información válida sobre las mismos, principalmente: a)porque, al ser subgrupo de un grupo mayor que deposita cuentas consolidadas en un Estado miembro de la UE, no habían formulado cuentas consolidadas, y depositaron como tales las de su grupo mayor (20 grupos); b)porque en 2008 aprovecharon para cambiar y aplicar por primera vez la norma internacional (10 grupos), y c)por no tener disponibles sus cuentas consolidadas 2008 en los registros mercantiles de España (35 grupos).

Para evidenciar el impacto de la variable tamaño de los grupos en los efectos del cambio normativo, obtuvimos 3 estratos, en base a la cifra de ingresos brutos, dependiendo de si se sitúan en el primer tercio (grupos grandes), en el tercio central (grupos medianos) o en el último tercio (grupos pequeños).

La información a analizar para la evaluación del efecto del cambio de normativa era la contenida en la nota de la memoria consolidada del ejercicio 2008 denominada «Aspectos derivados de la transición a las nueva normas contables», que recogía la conciliación del patrimonio neto consolidado al inicio del ejercicio, partiendo de los fondos propios del anterior, identificando las partidas de ajuste entre ambas magnitudes y su explicación y justificación normativa.

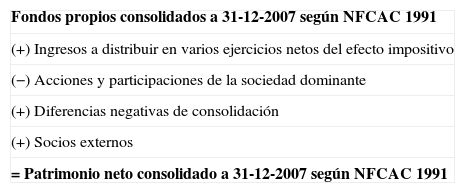

Variables de estudioAntes de aplicar las correspondientes técnicas de análisis se hacía conveniente, siguiendo el trabajo realizado por Callao et al. (2010), homogenizar la variable objeto de estudio, «Patrimonio neto», dado que la misma no existía como tal en la anterior normativa, si bien había sido una partida objeto de regulación a través de la Resolución del ICAC de 20 de diciembre de 19961, por la que se fijaban los criterios generales para determinar el concepto de patrimonio neto contable a efectos de los supuestos de reducción de capital y disolución de sociedades regulados en la legislación mercantil.

Estas reclasificaciones, con indicación de su efecto positivo o negativo en el patrimonio neto consolidado, son las siguientes:

| Fondos propios consolidados a 31-12-2007 según NFCAC 1991 |

| (+) Ingresos a distribuir en varios ejercicios netos del efecto impositivo |

| (−) Acciones y participaciones de la sociedad dominante |

| (+) Diferencias negativas de consolidación |

| (+) Socios externos |

| = Patrimonio neto consolidado a 31-12-2007 según NFCAC 1991 |

Tras establecer el efecto global del cambio de normativa sobre la cifra de patrimonio neto, nos planteamos analizar qué ajustes son los que provocan mayores efectos en el período de transición. Para ello, y siguiendo también a Callao et al. (2010), cuantificamos los ajustes realizados por los grupos en su conciliación del patrimonio en función de su origen y las partidas que se ven afectadas y calculamos el peso relativo de cada uno de ellos sobre el total de ajustes realizados en cada grupo. El peso relativo de cada ajuste se calculó, como se indica en la siguiente ecuación, como cociente entre el valor absoluto del ajuste en cuestión y la suma de los valores absolutos de los ajustes efectuados para ese grupo.PRi−j=Ajustei−j∑iAjustei−j

PR i-j: peso relativo del ajuste i en el grupo j.

Ajuste i-j: importe del ajuste i en el grupo j.

Además, estos análisis explicativos han sido realizados para los distintos tamaños de grupos.

HipótesisLos estudios anteriores realizados para España (Aledo Martínez et al., 2006; Callao et al., 2007; Perramón Costa, 2006; Alvarado Riquelme et al., 2009; Rodríguez et al., 2009) mostraban que la magnitud «patrimonio neto» se veía considerablemente afectada por la introducción de las NIIF el 1 de enero de 2005. Dada la vocación de convergencia con los Reglamentos Comunitarios que contienen las NIC/NIIF adoptadas, manifestada expresamente por el legislador en la introducción del PGC 2007, no esperábamos que el 1 de enero de 2008, 3 años más tarde, cuando la norma se hacía extensiva a todos los grupos, estos resultados fueran a cambiar. Más aún, cuando disponíamos de estudios sobre dicho impacto en el patrimonio (Callao et al., 2010) y en diversas magnitudes de los estados financieros (Fitó et al., 2010) de empresas españolas individuales cotizadas. Por tanto, la hipótesis nula probada para el patrimonio neto consolidado era:H1 «El cambio aplicable a los grupos que aplican normativa contable española ejerce una influencia significativa en la comparabilidad del patrimonio neto consolidado.»

Estudios previos mostraban la existencia de una asociación positiva entre el tamaño y el nivel de comparabilidad (Aledo Martínez et al., 2006; Giner Inchausti, 1997; Palacios Manzano, Martínez Conesa y Marín Hernández, 2007; Wallace, Naser y Mora, 1994). En este sentido, y al igual que en el estudio realizado por Marín et al. (2008) para la primera aplicación de la Circular del Banco de España 4/2004, obtuvimos 3 estratos de grupos, dependiendo de si se sitúan en el primer tercio (grupos grandes), en el tercio central (grupos medianos) o en el último tercio (grupos pequeños), si bien nuestra variable de estratificación fueron los ingresos brutos a diferencia de los citados trabajos cuya variable era los activos netos totales. Utilizamos esta variable, primero porque era el criterio de ordenación de nuestra base de datos y, segundo, porque la variable ingresos es sin duda, la referencia más utilizada por el legislador español en el establecimiento de límites, jerarquías y tratamientos diferenciales vinculados al tamaño de las empresas y grupos nacionales, tanto en el ámbito mercantil (formulación de cuentas anuales normales o abreviadas, exención por razón de tamaño para formular cuentas anuales consolidadas) como en el ámbito fiscal (consideración de gran empresa, de reducida dimensión…), o como en el de la auditoría (obligación de auditar, rotación de auditores en aplicación del principio de independencia, empresas de interés público). En consecuencia, la hipótesis nula que queríamos probar era:H2 «El tamaño de los grupos es un factor explicativo de la comparabilidad del patrimonio neto consolidado ante el cambio de criterios contables aplicados por los grupos españoles.»

Los resultados de los estudios previos nos llevaban a esperar la existencia de una relación significativa y positiva entre el cambio de la normativa contable y el tamaño del grupo con el grado de comparabilidad de sus patrimonios netos.

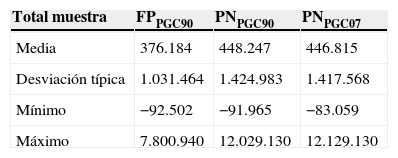

Técnicas de análisisSeleccionados los 100 grupos a estudiar, en primer lugar calculamos los principales estadísticos (mínimo, máximo, media y desviación típica) que caracterizan las distribuciones de frecuencia de las variables analizadas (FP1990, PN1990 y PN2007). La metodología aplicada para evaluar el impacto de la normativa en el patrimonio neto va dirigida a determinar si las diferencias observadas entre los distintos grupos son suficientes para poder afirmar que este factor tiene una incidencia significativa en el comportamiento de nuestra variable. En consecuencia, las pruebas estadísticas a realizar debían orientarse hacia el contraste de la diferencia observada en las medidas de posición central, la media y, en su caso, la mediana del indicador estudiado. Concretamente, nos preguntamos si el PGC 1990 y el PGC 2007 proporcionan unas cifras significativamente diferentes.

Aplicamos pruebas paramétricas y pruebas no paramétricas según si las variables siguen, o no, una distribución normal. Para las variables que seguían una distribución normal, aplicamos la prueba de t de Student para contrastar la diferencia de medias. Si las variables seguían una distribución que no es normal, aplicamos el test no paramétrico de Wilcoxon-Mann-Withney.

Se ha comprobado, mediante el test de Kolmogorov-Smirnov, que prueba la normalidad, que ninguna de las 3 series de valores (Fondos Propios a 31-12-2007, Patrimonio neto a 31-12-2007 y Patrimonio neto a 1-1-2008) resultó normal. Por tanto, para realizar el análisis de sus posibles diferencias se aplicaron técnicas no paramétricas, en particular el test no paramétrico de los rangos de signo de Wilcoxon.

Resultados y discusiónResultados del total de la muestra analizada (100 elementos)- i.

El cambio normativo no ocasionó variación significativa en el valor del Patrimonio neto «reclasificado» según normativa PGC90 (media de 448.247) y Patrimonio neto según normativa PGC2007 (media de 446.815), habiéndose producido una leve disminución del −0,12% en términos relativos medios.

- ii.

La mera transformación de la magnitud Fondos propios (media de 376.184) a Patrimonio Neto (media de 446.815), todo bajo normativa PGC90, ocasionó un incremento significativo en esta magnitud en los grupos españoles, habiéndose producido un aumento notable del 13,64% en términos relativos medios.

- iii.

Al comparar la magnitud Fondos propios según normativa PGC90 (media de 376.184) con la magnitud Patrimonio neto según normativa PGC2007 (media de 448.247), se seguía obteniendo un incremento significativo entre ambas magnitudes, pero en menor medida, siendo el aumento del 13,58% en términos relativos medios. Esto quería decir que los ajustes motivados por el cambio normativo habían reducido el patrimonio neto de los grupos españoles, previamente incrementado materialmente por las reclasificaciones, pero en una cuantía menor al citado incremento, no siendo sin embargo dicha reducción significativa.

Por tanto, rechazamos la hipótesis 1, pues el cambio contable en la normativa mercantil aplicable a los grupos españoles no ejerció una influencia significativa en la comparabilidad de la variable (homogeneizada) Patrimonio neto consolidado (variación PNPGC07 y PNPGC90).

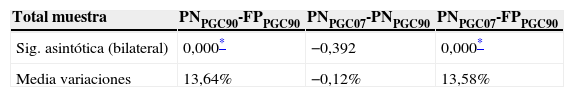

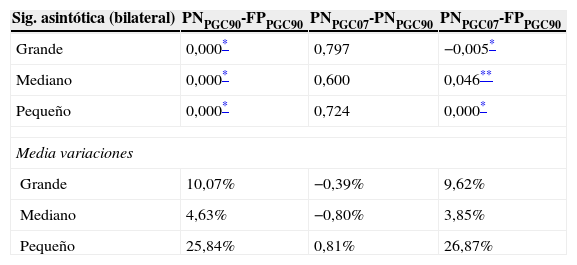

Resultados de la muestra segmentada por tamañoAl segmentar la muestra objetivo por tamaño (los 33 más grandes, los 33 medianos y los 34 más pequeños), los resultados anteriormente obtenidos para el total de la muestra se volvieron a repetir. Por tanto, el tamaño no afectó a los resultados obtenidos. Si bien se observaba que son los grupos calificados como «pequeños» quienes experimentaron una mayor variación relativa media en las variables objeto de estudio (25,84, 0,81 y 26,87%) frente a los grupos calificados como «medianos» que experimentaron la menor variación relativa media (4,63, −0,80 y 3,85%). En situación intermedia se posicionan los grupos calificados como «grandes» (10,07, −0,39 y 9,62%).

Por tanto, rechazamos la hipótesis 2, pues el tamaño de los grupos no es un factor explicativo de la comparabilidad de la variable (homogeneizada) patrimonio neto consolidado.

Si comparamos nuestros resultados en el patrimonio neto consecuencia del cambio normativo con los obtenidos en los trabajos correspondientes a las líneas de investigación indicados en nuestra revisión de la literatura previa para el contexto español, obtenemos que:

- a)

Los centrados en las entidades financieras españolas que aplicaron la Circular 4/2004 del Banco de España, que establecía un modelo de información bancaria acorde con las NIIF, mostraban que el patrimonio neto disminuía. Pérez (2006) lo cuantificó en un 6,5%, como consecuencia principal de la disminución de los intereses minoritarios motivada por la reclasificación de las acciones preferentes, que tienen ahora naturaleza de pasivos financieros, la reducción también de las reservas en entidades valoradas por el método de la participación, así como a las reservas de ejercicios anteriores que, aunque tienen aumentos como consecuencia de la valoración a valor razonable, disminuyen como consecuencia de los ajustes que hubo que realizar a la fecha de aplicación por las comisiones de préstamos que se llevaron a resultados de ejercicios anteriores y deben retrotraerse, ya que debieron periodificarse y, por tanto, disminuyen las reservas.

- b)

Los que analizaban el impacto de la introducción de la obligatoriedad de aplicar las NIIF a los grupos cotizados no financieros en el ejercicio 2005 (Aledo Martínez et al., 2006; Alvarado Riquelme et al., 2009; Callao et al., 2007, 2009; European Committee of Central Balance Sheet Data Offices [ECVBSO, 2007)]) mostraban una disminución del patrimonio neto. Todos ellos encontraron diferencias estadísticamente significativas en la magnitud patrimonio neto, disminuyéndolo. En los mismos, y si tenemos en cuenta que los socios externos no computaban en las diferencias obtenidas, la disminución así obtenida era consecuencia principal de 3 grandes ajustes con signo negativo: los propios de la transición que afectan a reservas (entre ellos destacan los deterioros del inmovilizado, la cancelación de gastos operativos y financieros activados), los socios externos por variaciones en el perímetro de consolidación y la reclasificación de las acciones propias. Por todo ello, señalamos que existieron diferencias significativas en los impactos de cambio de normativa entre los grupos no financieros cotizados que aplicaron por primera vez normativa internacional (año 2005) y los grupos no financieros nacionales que aplicaron por primera vez el PGC07 y que después de analizar los ajustes involucrados en unos y otros, y habida cuenta que las diferencias entre una y otra normativa (Garrido y Vázquez, 2011) no explicarían tales diferencias en los impactos en sus patrimonios (únicamente se encuentran diferencias significativas en la contabilización de las subvenciones, pues en la normativa internacional [NIC 20, párrafos 24 y siguientes] estas figuran bien como partidas de ingresos diferidos, bien como deducciones del importe en libros de los activos, con los que se relacionan, pero en ambos casos fuera del patrimonio neto), concluimos que el efecto diferencial de unos grupos y otros venía motivado por la propia estructura y composición de su cuentas anuales y no por la normativa.

- c)

Por último, los que estudian los efectos no financieros de la normativa local adaptada a la normativa internacional a las empresas individuales en el ejercicio 2008, encontraron un incremento significativo en el patrimonio neto, donde destacamos el trabajo de Callao et al. (2010), del que hemos replicado su misma metodología en nuestro trabajo, y donde la variación del patrimonio neto venía motivada, principalmente, por los cambios en las políticas contables centradas en el cálculo del deterioro de las participaciones en el patrimonio de empresas del grupo y asociadas (bien en función de los flujos de efectivo descontados esperados de la citada participación, bien por la sustitución de su base de referencia, pues ahora se sustituye los fondos propios por el patrimonio neto, y que ambos procedimientos provocan que en la mayoría de los casos sean superiores al importe en libros y, por tanto, no sea necesario deteriorarlas), en la valoración de instrumentos financieros a valor razonable, en los efectos fiscales de la transición y en el reconocimiento y valoración de las operaciones de cobertura, confirmando el importante efecto que tuvo la primera aplicación del valor razonable sobre los instrumentos financieros. Estos mismos resultados sobre el patrimonio neto los encontramos en las conclusiones a las que llegaron Fitó et al. (2010) al analizar esta variable junto con otras muchas más del balance y la cuenta de pérdidas y ganancias, sobre la misma muestra de empresas individuales españolas no financieras que cotizan en el mercado bursátil español. Por tanto, existió una diferencia en el efecto de la nueva normativa contable en las cuentas individuales de las sociedades cotizadas y las cuentas consolidadas de los grupos que aplican norma nacional. La razón de esta discrepancia vendría motivada, principalmente, por la no inclusión a nivel de cuentas consolidadas del cambio de criterio en valoración de inversiones en el patrimonio de empresas del grupo y asociadas que fue el que mayor efecto tuvo en dicho estudio, dado que los posibles deterioros y sus aplicaciones no tienen sitio en las cuentas consolidadas, pues son objeto de eliminación en el proceso de consolidación.

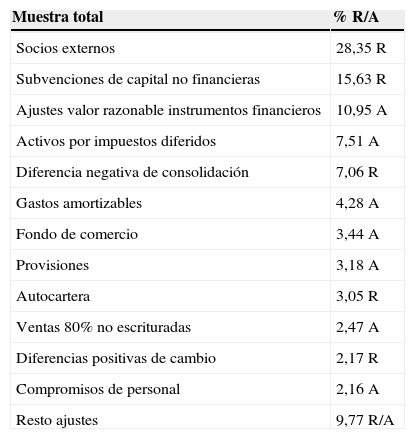

Tras analizar y discutir los resultados del efecto global del cambio de normativa sobre la cifra de patrimonio neto (homogeneizado), en la que concluimos que el mismo no era significativo, ni para el total de la muestra, ni segmentándola en razón de su tamaño, pero que sí ponía de manifiesto cambios significativos al comparar la variable fondos propios (bajo la anterior normativa) con la variable patrimonio neto (bajo la nueva normativa), nos planteamos analizar qué partidas son las que provocan mayores efectos en el período de transición, con independencia de su consideración de ajuste o reclasificación. Para ello, cuantificamos la totalidad de las partidas intervinientes en la conciliación de los fondos propios bajo normativa PGC90 (FPPGC90) y patrimonio neto bajo normativa PGC07 (PNPGC07), y calculamos el peso relativo de cada uno de ellos sobre el total de ajustes y reclasificaciones realizados en cada grupo. Este peso relativo se calcula como cociente entre el valor absoluto del ajuste y/o reclasificación en cuestión y la suma de los valores absolutos de la totalidad de los mismos efectuados para cada grupo analizado.

Analizamos el peso específico de cada reclasificación y ajuste para el total de la muestra y, dado que los resultados alcanzados anteriormente en la muestra segmentada por tamaño eran coincidentes con los correspondientes a la muestra total sin segmentar, no analizamos en este apartado dicha segmentación, por no ser el tamaño un elemento diferenciador de la muestra (tablas 1-4).

Resultados muestra total del test de rangos y signos de Wilcoxon para las variables FPPGC90, PNPGC90 y PNPGC07, así como la media de sus variaciones porcentuales

Estadísticos descriptivos de las variabl--es FPPGC90, PNPGC90 Y PNPGC07

| FPPGC90 | PNPGC90 | PNPGC07 | |

|---|---|---|---|

| Grande | |||

| Media | 771.152 | 961.370 | 950.688 |

| Desviación típica | 1.712.105 | 2.398.013 | 2.383.145 |

| Mínimo | 43.305 | 51.592 | 43.758 |

| Máximo | 7.800.940 | 12.029.130 | 12.129.130 |

| Mediano | |||

| Media | 231.927 | 242.733 | 242.624 |

| Desviación típica | 235.061 | 246.451 | 244.298 |

| Mínimo | −92.502 | −91.965 | −83.059 |

| Máximo | 848.172 | 922.023 | 923.760 |

| Pequeño | |||

| Media | 132.846 | 149.685 | 155.949 |

| Desviación típica | 240.586 | 243.410 | 283.901 |

| Mínimo | −8.214 | −4.808 | −6.611 |

| Máximo | 1.416.895 | 1.437.380 | 1.686.926 |

Resultados por tamaño del test de rangos y signos de Wilcoxon para las variables FPPGC90, PNPGC90 y PNPGC07, así como la media de sus variaciones porcentuales

Considerando globalmente todos los grupos de la muestra, el impacto cuantitativo total que ha experimentó el patrimonio neto consolidado en su transformación desde la variable fondos propios consolidados (FPPGC90) hasta la variable patrimonio neto consolidado (PNPGC07), quedaba explicado, principalmente, por la incorporación de los socios externos (28,35%) y las subvenciones de capital no financieras (15,63%), la valoración de instrumentos financieros a valor razonable (10,95%), el reconocimiento de activos por impuestos diferidos (7,51%) y por la reclasificación de la diferencia negativa de consolidación (7,06%). En la tabla 5 se muestran las reclasificaciones (R) y ajustes (A) realizados por los grupos con motivo del cambio normativo, ordenadas según su importancia relativa en el impacto total experimentado por el patrimonio neto.

Impacto de las distintas partidas sobre el patrimonio neto

| Muestra total | % R/A |

|---|---|

| Socios externos | 28,35 R |

| Subvenciones de capital no financieras | 15,63 R |

| Ajustes valor razonable instrumentos financieros | 10,95 A |

| Activos por impuestos diferidos | 7,51 A |

| Diferencia negativa de consolidación | 7,06 R |

| Gastos amortizables | 4,28 A |

| Fondo de comercio | 3,44 A |

| Provisiones | 3,18 A |

| Autocartera | 3,05 R |

| Ventas 80% no escrituradas | 2,47 A |

| Diferencias positivas de cambio | 2,17 R |

| Compromisos de personal | 2,16 A |

| Resto ajustes | 9,77 R/A |

A: ajuste; R: reclasificación.

A modo de resumen, podemos señalar que los cambios contables (reclasificaciones y ajustes) que incidieron de forma más relevante en el patrimonio neto consolidado fueron, por este orden, las reclasificaciones (R) de los socios externos y de las subvenciones de capital no financieras y los ajustes (A) por aplicación del valor razonable para valorar instrumentos financieros y el reconocimiento de activos por impuestos diferidos (principalmente por el reconocimiento de créditos por bases imponibles negativas y deducciones y bonificaciones fiscales pendientes de aplicar, que de acuerdo con el PGC de 1990 no habían sido reconocidos, fundamentalmente por la referencia al ámbito temporal de 10años para su activación o reversión y que, en el nuevo PGC, consecuencia de la eliminación de la preeminencia del principio de prudencia, no aparece).

ConclusionesPodemos concluir que los cambios en los criterios contables introducidos en el nuevo PGC2007 como consecuencia de la adopción de la normativa internacional no supusieron una alteración significativa en el valor de los patrimonios netos consolidados de los grupos españoles que no aplicaron las NIIF —no cotizados—, si bien es verdad que sí que los modificaron, principalmente por la valoración de los instrumentos financieros a valor razonable (y que a corto plazo era presumible que continuaran afectándolos de manera negativa, por factores relacionados con la crisis económica y por la caída generalizada de la Bolsa, indicador fundamental para la aplicación del valor razonable a los instrumentos financieros de cartera de negociación y mantenidos para la venta) y por el reconocimiento de activos fiscales. En consecuencia, y al no afectar el cambio normativo al atributo de comparabilidad de la información, en la transición del ejercicio 2007 al 2008, se garantizó que la información fue útil para los usuarios, esto es, que eran capaces de comparar los estados financieros de una entidad en distintos ejercicios con el fin de identificar tendencias en la evolución financiera de su actividad y, por consiguiente, el hecho de que el Gobierno (Disposición Transitoria Cuarta del PGC-07) permitiera para los grupos españoles que no aplican NIIF no presentar información comparativa puede considerarse, finalmente, una buena decisión, pues no solo facilitó la transición a las nuevas normas sin coste de comparabilidad, sino que además evitó reconvertir los formatos anteriores a los nuevos formatos de estados financieros consolidados, lo que hubiera sido una fuente de problemas de presentación y de conversión, pues las categorías no eran las mismas, ni siquiera en el propio patrimonio neto.

Por otro lado, al comparar la variable Fondos propios consolidados (anterior variable de referencia al analizar la situación patrimonial de los grupos) con la variable Patrimonio neto consolidado (actual variable de referencia) sí se ponían de manifiesto variaciones significativas de valor, elevándose de manera relevante. Es por ello que el usuario de la información recogida en las cuentas anuales consolidadas del ejercicio 2008, al analizar la variación y conciliación de los patrimonios netos consolidados a 1 de enero de 2008, debía ser consciente de la gran diferencia en el concepto de reclasificación o ajuste propiamente dicho consecuencia del cambio normativo. Frente a las reclasificaciones, los ajustes determinan diferencias entre 2 magnitudes que son realmente comparables: las cifras de patrimonio neto consolidado bajo el PGC90 y bajo el PGC07. Por consiguiente, los datos así obtenidos debían ser depurados inicialmente antes de tomar decisiones equivocadas en relación a los efectos producidos por la adaptación a las normas internacionales en los patrimonios netos de los grupos españoles.

Estos resultados también avalaban los criterios establecidos por el ICAC en la ya vieja resolución del año 1996, pues ya anticipaba conceptos y reclasificaciones al patrimonio que, finalmente, fueron incorporados a nuestro PGC del año 2007.

Somos conscientes de las limitaciones en cuanto a la representatividad de la muestra analizada respecto del conjunto de grupos nacionales, y que sea la cifra de ventas la variable que determine el tamaño de los mismos y no otras como el total de activos o el patrimonio.

Por último, proponemos analizar los efectos producidos por la transición a las nuevas normas en los grupos nacionales, en función de otras variables, como por ejemplo por sectores de actividad. Adicionalmente, proponemos analizar los efectos de la citada transición en las sociedades dominantes de estos grupos, al objeto de compararlos con estudios previos sobre sociedades dominantes cotizadas.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Recordemos que en dicha resolución se consideran componentes positivos del patrimonio neto: los fondos propios, las subvenciones de capital y las diferencias positivas de cambios recogidas en balance, los ingresos fiscales a distribuir en varios ejercicios y los préstamos participativos. Con signo negativo se incluyen las acciones o participaciones propias.