Este documento analiza las condiciones de estabilidad de un modelo de simulación dinámico que representa la estrategia de intervenciones esterilizadas aplicadas por Banxico durante el periodo 1976-2013. El análisis descubre que dos de las vulnerabildades sobresalientes para esa estrategia son: a) la posibilidad de que la tasa de interés externa de referencia para México aumente por encima de la doméstica y b) de que caigan los ingresos petroleros del país. Ante ese cambio, la disyuntiva de política para Banxico está en aumentar la restricción monetaria para elevar la tasa de interés doméstica más que la externa o lo contrario, porque ambas opciones tienen la capacidad de compensar las dos vulnerabilidades; la primera alternativa tendría el costo de cargar las pérdidas del ajuste a los sectores no financieros del país; mientras que la segunda, puede distribuir tales pérdidas progresivamente.

This text analyzes conditions for stability in a dynamic simulation model of Banxico's sterilized interventions in the time period 1976-2013. The analysis reveals that two of the most striking vulnerabilities of this strategy were: a) the potential for the external reference interest rate for Mexico to rise above the domestic rate and b) the risk that oil revenue in the country would fall. In light of this change, Banxico is faced with the policy dilemma of choosing between tightening monetary restrictions to increase the domestic interest rate above the external rate or doing the opposite, because both options could counterbalance these vulnerabilities. The former would come at the cost of shifting the burden of the losses from the adjustment to non-financial sectors in the country, while the second would distribute these losses progressively.

Ce document analyse les conditions de stabilité d’un modèle de simulation dynamique qui représente la stratégie d’interventions stérilisées appliquées par Banxico durant la période 1976-2013. L’analyse révèle que deux des aspects qui vulnérabilisent particulièrement cette stratégie sont: a) la possibilité que le taux d’intérêt externe de référence pour le Mexique augmente et dépasse le taux interne et b) la possibilité que les revenus pétroliers du pays chutent. Face à ce changement, l’alternative de politique pour Banxico consiste à augmenter la restriction monétaire pour élever le taux d’intérêt interne plus que l’externe ou le contraire, chacune de ces deux options pouvant compenser les deux facteurs de vulnérabilité; la première alternative aurait pour coût de faire payer les pertes de l’ajustement aux secteurs non financiers du pays tandis que la seconde peut répartir de telles pertes progressivement.

Este documento analisa as condições de estabilidade de um modelo de simulação dinâmico que representa a estratégia de intervenções esterilizadas aplicadas por Banxico durante o período 1976-2013. A análise descobre que duas das vulnerabilidades sobressalientes para essa estratégia são: a) a possibilidade de que a taxa de juros externa de referência para o México aumente por acima da doméstica; b) de que desabem as receitas petroleiras do país. Ante essa mudança, a disjuntiva de política para Banxico está em aumentar a restrição monetária para elevar a taxa de juros doméstica mais que a externa ou o contrário, porque ambas as opções têm a capacidade de compensar as duas vulnerabilidades; a primeira alternativa teria o custo de imputar as perdas do ajuste aos setores financeiros do país, enquanto que a segunda, pode distribuir essas perdas progressivamente.

本文分析了墨西哥中央银行1976∼2013年实用的汇率干预政策, 以研究动态仿真模型中稳定所需要的条件。分析表明, 汇率干预政策存在两大缺陷: a) 墨西哥潜在的外部参考利率会上升, 高于其国内利率; b)石油收入将会下降。考虑到上述变化, 墨西哥中央银行面临着政策困境, 即紧缩货币政策, 以提高国内利率高于外部利率, 或采取相反的政策, 因为这两项政策选择可以抵消上述的脆弱性。第一种政策选择的成本是把政策调整的损失转移到了非金融部门, 然而, 第二种政策选择是把损失进行累进的分担。

Desde 1996 el gobierno volvió explícita su política de intervenciones para la acumulación-desacumulación de divisas en la Reserva Internacional con fines de regulación cambiaria (Banxico, 1996), aplicada a través de mecanismos temporales de compra-venta de dólares (Banxico, 2008 y 2014a); adicionalmente, desde 2009ha ejercido una política monetaria de objetivos de inflación (Banxico, 2014b) basada en la definición de un objetivo operacional para la tasa de interés interbancaria diaria, utilizando como instrumento más importante la compra-venta de títulos de deuda pública (Banxico, 2007). El gobierno, sin embargo, no ha reconocido públicamente que haya administrado de manera coordinada ambas estrategias a pesar de tener la facultad legal para ello (Banxico, 2014c, Art. 23), muy probablemente porque de esa forma ha evitado apegarse a algún objetivo cambiario,en línea con la recomendación del Fondo Monetario Internacional (fmi) en la materia (Capraro y Perrotini, 2011, así como Calvo, 1991, causas que puede tener).

La hipótesis de este documento es que, pese a la reticencia del fmi y del propio Banxico, en la práctica, las políticas monetaria y cambiaria de México, se han combinado para conformar una estrategia de intervenciones esterilizadas, que ha estado vigente desde que fue abandonado el régimen de tipo de cambio fijo y, por consiguiente, aún antes de poner en marcha el mecanismo de compra-venta de divisas y la política antiinflacionaria basada en el modelo de objetivos de inflación. Cada vez más, los estudios que analizan este último modelo documentan el vínculo existente entre las políticas mencionadas cuando ese modelo es aplicado en economías abiertas (Ball, 1999; Svensson, 2000; Taylor, 1995 y 1999), soportando la validez de la hipótesis antes planteada por lo menos durante el periodo en que dicho modelo ha estado vigente en México. Un argumento adicional que apoya la validez del supuesto antes de ese periodo es el de la epidemia del miedo a flotar (Calvo y Reinhart, 2002) causada, entre otros motivos, por “la dolarización de los pasivos externos (o ‘pecado original’)” (Mantey, 2013a).

Las intervenciones esterilizadas son también evidentes en los datos: el aumento de 1.9 billones de pesos que registró la reserva de divisas entre 1976 y 2013 y la colocación de 1.5 billones de instrumentos de deuda pública por parte del Banco de México, en exceso al endeudamiento utilizado para financiar el déficit económico amplio y la emisión monetaria, implican que esa institución atesoró en sus arcas, principalmente como pasivos de regulación monetaria, prácticamente todo el circulante generado por las intervenciones cambiarias.

Aunque la acumulación neta de divisas implicada por las anteriores cifras tiende a ser considerada como el aspecto que mejor explica la estabilidad cambiaria que ha prevalecido en México en los últimos años, la relación entre las intervenciones y el desenvolvimiento del tipo de cambio no es incuestionable, pues incluso autores proclives a la estrategia de objetivos de inflación documentan el aumento en la volatilidad cambiaria que puede derivar de dicha política antiinflacionaria, a pesar de las intervenciones (Svensson, 2000). Otros autores van más allá, pues ponen en entredicho que tales intervenciones siquiera influyan en el nivel y la volatilidad del tipo de cambio (Disyatat y Galati, 2005; Gimaraes y Karacadag, 2004). La evidencia empírica para México, por su parte, no se aleja de este hallazgo si se considera que el país ha experimentado sus más graves crisis inflacionarias, cambiarias y de fuga de capitales, aún a pesar de haber estado vigente la estrategia de intervenciones esterilizadas.

El efecto antiinflacionario de la restricción monetaria implicada por la esterilización de las intervenciones tampoco es incuestionable. Incluso autores proclives a la política de objetivos de inflación cuestionan la eficiencia de esta última cuando no es correctamente calibrada (Ball, 1999; Ball y Mankiw, 2002; Svensson, 1997 y 1999; Svensson y Woodford, 2005; Taylor, 1979 y 1980) y, en caso de ser aplicada a economías abiertas, no incorpora como instrumento alguna regla para el tipo de cambio (Ball, 1999; Svensson, 1998). A su vez, los datos muestran que el gobierno de México no ha abandonado el control directo de los precios líderes, a pesar de tener en marcha la estrategia de objetivos de inflación, como es el caso de los salarios, las gasolinas, la electricidad y el transporte urbano, así como el propio tipo de cambio.

Si bien el modelo que se expone en este documento, no niega que las intervenciones esterilizadas influyan en el desenvolvimiento del tipo de cambio y la inflación, sí asume que los propósitos precautorios o estabilizadores no han sido su única, ni principal motivación. La hipótesis que retoma la modelación es que ese propósito consistió en satisfacer los requerimientos exigidos al país por los inversionistas privados desregulados y los organismos financieros internacionales que le han proporcionado financiamientos de emergencia indispensables. Al actuar para maximizar su ganancia y garantizar el pago de esta última, tales entidades han condicionado los financiamientos a la exigencia de que la estrategia macroeconómica de México adopte ese mismo objetivo como su principal motivación y,como el monto y capacidad para pagar esa ganancia, son definidos por los resultados de la estrategia de intervenciones esterilizadas, esta última ha sido transformada en uno de los mecanismos que más contribuye a cumplir con tal objetivo maximizador y, en esa medida, a profundizar la financiarización del país.

En la práctica, tales requerimientos han implicado imponer a la política económica de México diversos resultados específicos, como sostener equilibrios a toda costa y controlar la inflación. En materia de intercambio de capitales con el exterior, lograr el primero de esos resultados le ha significado al país sostener la equivalencia entre los costos y beneficios de la acumulación de divisas,y para conseguir ese equilibrio, frente a la facilidad de entrada y salida que tienen los capitales externos y frente a la creación o destrucción unilateral de liquidez en monedas de reserva que realizan los mercados financieros internacionales (Op. Cit.), México se ha visto obligado a intervenir su mercado cambiario. Al combinarse dicha exigencia con el requerimiento de controlar la inflación, el país se ha visto obligado también a esterilizar el impacto monetario de sus intervenciones cambiarias. Con esas intervenciones-esterilizaciones, efectivamente, Banxico ha controlado conjuntamente la inflación, la tasa de interés y el tipo de cambio, ubicándolas en valores que han garantizado la concentración de la mayor parte de los acervos domésticos como activos del sector financiero y pasivos del sector no financiero, evidenciando que las intervenciones esterilizadas son una política financiarizadora.

En esa estrategia de intervenciones esterilizadas orientadas a sostener y profundizar el proceso de financiarización, el efecto más visible de la restricción monetaria implicada por las esterilizaciones ha sido la presión al alza sobre la tasa de interés, característica en los países similares a México que han adoptado el modelo de objetivos de inflación como política antiinflacionaria, pues en tales casos, los bancos centrales han tendido a incrementar más las tasas de interés domésticas ante una fuga de capitales y a disminuir menos esas mismas tasas ante una entrada de capitales, cuando intervienen al mercado cambiario que cuando no (Ostry, Ghosh y Chamon, 2012). Puesto que la ganancia financiera está positivamente indexada a la tasa de interés doméstica, ello explica la tendencia de las intervenciones esterilizadas a concentrar los activos domésticos a favor del sector financiero (Rodríguez, 2014).

Las intervenciones, por su parte, han proporcionado al gobierno las divisas que tarde o temprano termina utilizando para pagarles esa ganancia a los inversionistas en bonos públicos con acceso a los mercados internacionales de capitales, lo cual se vuelve evidente por la sincronización que ha existido desde 1976 entre el desenvolvimiento de los flujos de egresos de la Reserva Internacional y los déficit por intereses y utilidades de la balanza de servicios factoriales (Rodríguez, 2014). Tales inversionistas son, en su mayoría, administradores de los fondos de pensiones, estos últimos, propiedad de las grandes corporaciones financieras internacionales que poseen prácticamente todos los bancos que operan en México; también, son inversionistas externos no relacionados a los fondos de pensiones, pero asociados de cualquier forma a corporaciones externas. El traspaso de las divisas de la reserva a dichas corporaciones por su parte, opera a través de un mecanismo (descrito en Rodríguez, 2014) que asigna los costos de la estrategia a los trabajadores, vinculando así a las dos figuras antagónicas del capitalismo finacierista.

Es precisamente en los periodos de fuga cuando la redistribución a favor del sector financiero se vuelve efectiva y surge o aumenta la volatilidad cambiaria (Calvo y Mishkin, 2003). La redistribución a favor del sector financiero es también de mayor magnitud cuando los retiros agotan la reserva de divisas del país y se acompañan por aumentos caóticos del tipo de cambio (Op. Cit.) En esos periodos ha tendido a disminuir el monto de las intervenciones, pero a ampliarse la esterilización, incrementándose el tipo de cambio y la prima de riesgo de las inversiones en moneda doméstica. La reducción de la intervención significa que en esos periodos México ha entrado a etapas de mayor flexibilidad cambiaria aún sin abandonar el régimen cambiario imperante, implicando que más que reflejar un cambio en dicho régimen (Céspedes, Chang y Velasco, 2004; Eichengreen y Hausmann, 1999), las variaciones en la valuación del riesgo reflejan, en el fondo, la incertidumbre sobre la capacidad del país para pagar su deuda, esté o no valuada en divisas, porque los beneficiarios de la misma son inversionistas internacionales, lo cual devuelve a la problemática del “pecado original” (Eichengreen y Hausmann, 2003; Eichengreen, Hausmann y Panizza, 2007).

Lo anterior significa que México puede disminuir la concentración regresiva de sus acervos si evita la inestabilidad de las variables externas involucradas en la estrategia de intervenciones esterilizadas, volviéndose central establecer, en ese contexto, los límites de esa inestabilidad. Considerando ese hecho, este documento tiene el propósito de descubrir tales límites de estabilidad,1 para analizar sus principales determinantes y para valorar las posibles consecuencias de que las mencionadas variables alcancen tales límites. La definición de éstos, por su parte, se basa en el modelo de simulación segmentado de ecuaciones en diferencias con coeficientes variables presentado en este documento. Conesos propósitos el siguiente apartado enmarca teóricamente el modelo que se presenta y resuelve, respectivamente, en los apartados 2 y 3. El apartado 4 presenta las condiciones de estabilidad derivadas de la solución; finalmente, a manera de conclusión, se comparan las condiciones de estabilidad vigentes con las prevalecientes en el pasado. El documento tiene tres anexos que pueden solictarse al autor,2 uno de procedimientos matemáticos, otro de datos y un tercero con las referencias bibliográficas en extenso.

Por cuestiones de espacio, no se incluye un apartado que proponga políticas alternativas a las intervenciones esterilizadas. Al respecto, el debate se ha concentrado en la posibilidad de abandonar esa estrategia para flexibilizar al tipo de cambio. Sin embargo, este documento no propone esa política, por considerarla inviable y porque reconoce el impacto perverso de las fluctuaciones cambiarias para países que no pueden incrementar infinitamente sus disponibilidades de divisas por no ser emisores de monedas patrón. Por el contrario, asume y muestra que el tipo de cambio ha tenido límites más estrechos de estabilidad y, por tanto, mayor posibilidad de presentar comportamiento caótico en los periodos en los que el país ha enfrentado limitaciones de divisas para moderar la volatilidad de esa variable, que lo han obligado a entrar en regímenes de mayor flexibilidad. Ésta por su parte ha facilitado la detonación y ha aumentado la regresividad de las redistribuciones de acervos concentrando los activos a favor del sector financiero. En tal contexto, la completa flexibilidad cambiaria conlleva aún mayores riesgos que la estrategia de intervenciones esterilizadas (Mantey, 2013b). Ello implica que una estrategia que revierta los efectos perversos de las intervenciones esterilizadas es necesariamente una que privilegie la redistribución progresiva del ingreso y de los acervos y que solamente después de ello, favorezca la ganancia financiera; también, que evite que tales ganancias salgan del país; sin embrago, su aplicación sin riesgos cambiarios requiere del acuerdo de los organismos encargados de administrar los acervos internacionales. En ese contexto es más relevante definir los objetivos de las políticas de esterilización, de gasto público, de impuestos e intercambio comercial, que el régimen cambiario (Calvo, 2003).

1MARCO TEÓRICOLavoie y Seccareccia (2004) muestran que las estrategias de metas dobles, como es la de intervenciones esterilizadas, pueden sostenerse siempre que la moneda doméstica reciba presiones de apreciación, el banco central disponga de más de un instrumento de esterilización y los costos de esterilización sean nulos. Solorza (2013) argumenta que las dos primeras condiciones se han cumplido para el caso de México, pero no la última.

Bofinger y Wollmershäuser (2001), por su parte, señalan que una de las condiciones para la sostenibilidad se define por el costo de la esterilización (Cts), que debe ser nulo (Cts = 0) y tiene dos componentes: el costo o ganancia por interés (Cti) y la pérdida o retorno por valuación de la reserva monetaria (Ctv). El primero, determinado por el diferencial entre la tasa de interés doméstica (it-1) y externa (i*t-1), y el segundo por variación porcentual del tipo de cambio (st). Al combinar ambos componentes, resulta la condición para lograr la gratuidad de la política, que es: Cts = 0 = it-1–i*t-1–(st–st-1), la cual puede expresarse como una formulación ex post de la condición de paridad de la tasa de interés, dada por: st– st-1= it-1– i*t-1. Esta paridad indica que la flotación administrada es viable, siempre que la trayectoria del tipo de cambio siga al diferencial de tasas de interés.

Frenkel (2007) muestra que la anterior condición es equivalente al requerimiento de que el costo de la esterilización sea nulo o negativo, cumpliéndose: it ≤ i*t + et, para e = st – st-1. Para Frenkel, sin embargo, esa condición no está completa, pues omite el impacto negativo en la tasa de interés, de la relación entre el stock de pasivos emitidos con fines de esterilización (Lt) y el valor en moneda doméstica del stock de reserva de divisas (REt), quedando mejor expresada como 1) it ≤ (i*t + et)/(L/RE)t. La consecuencia es que el límite impuesto a la tasa de interés, por la suma (i*t + et), no es infranqueable, pues la tasa de interés puede ser mayor que dicha suma si la relación (L/RE)t es menor que uno. Un caso que analiza Frenkel es el de una economía cuyo gobierno aplica una política de objetivos de inflación truncada que responde exclusivamente a la brecha inflacionaria, mostrando que la sostenibilidad de las intervenciones esterilizadas está garantizada, en un marco de aumento de la tasa de interés mayor a la brecha inflacionaria, cuando (L/RE)t es menor a la unidad.

A diferencia del modelo de Frenkel, el que se presenta en el apartado 2, no estudia la implicación sobre la tasa de interés de la condición de sostenibilidad, definida por la ecuación 1, sino el impacto de esa misma condición en las variaciones cambiarias. En el modelo de Frenkel, el último impacto se define al despejar de la ecuación 1, la variable et: et ≥ it(L/RE)t-1 – i*t. En el modelo presentado en el apartado 2, esta última condición es la que se estudia, solamente que planteada para la condición ex post de la paridad de tasas de interés, definida por 2) et ≥ it-1 (L/RE)t-1 – i*t-1. Luego, la ecuación 2 es re-expresada en términos de una prima de riesgo sobre el tipo de cambio φt, quedando como: et ≥ it-1– i*t-1+ φt que, para Frenkel, toma la forma de la ecuación 4) φ = it-1 [(L/RE)t-1–1], lo cual se vuelve evidente porque al sustituir 4 en 3 resulta la condición 2 y al despejar de esta última it-1, se obtiene la condición de sostenibilidad 1. La ecuación 2, por su parte, aclara que la condición de sostenibilidad de Frenkel, que propone un valor menor a la unidad para la relación (L/RE), es equivalente a la condición de que esa misma estrategia involucre una prima de riesgo no positiva sobre el tipo de cambio, puesto que con (L/RE)t-1 ≤ 1, φ t≤ 0 y, en tal caso, se cumplen 1 y 2. Ello significa que la condición de Frenkel tampoco es infranqueable, pues si (L/RE)t-1 es mayor a la unidad, la estrategia de intervenciones esterilizadas y la de objetivos de inflación es sostenible para una tasa de interés doméstica creciendo más que la brecha inflacionaria, si el costo de la política es transferido al tipo de cambio en la forma de una prima de riesgo positiva, la cual implica volatilidad cambiaria.

El modelo del apartado 2 también coincide con el modelo de Frenkel en el aspecto contable de la condición de sostenibilidad. Para Fenkel, la condición de sostenibilidad surge de la necesidad de mantener la variación de los pasivos (Pt) por debajo de la variación de activos (RE)t del gobierno; es decir, de lograr la desigualdad: ΔPt ≤ Δ(RE)t. En el modelo del apartado 2 se utiliza esa misma condición pero interpretando la variación de pasivos como el costo de la estrategia y la variación de activos como el beneficio de la misma. Aunado a ello, la valuación del costo y beneficio es asociado a las fuentes de financiamiento específicas que tuvo disponibles Banxico, con el fin de ajustar el ejercicio de simulación del modelo mencionado, a los datos disponibles para el caso estudiado y para obtener límites de estabilidad específicos para ese mismo caso.

La otra diferencia entre el trabajo de Frenkel y el presentado en la siguiente sección, se refiere al análisis temporal. El modelo de Frenkel define y analiza el límite de sostenibilidad de la estrategia; el modelo del apartado 2, por su parte, asume que la sostenibilidad está garantizada en todo periodo, porque la equivalencia entre la variación de activos y pasivos es también garantizada en todo periodo. Si la primera de esas variaciones, identificada por Frenkel como ΔPt, se denota como ΔSDet y, la segunda, identificada como ΔSEt, se denota como ΔSRt, su equivalencia puede escribirse como: ΔSDet = ΔSRt, la cual se asume cumplida para todo t en este trabajo, al ser interpretada como la condición de equilibrio del modelo. Ese artificio permite concentrar el análisis en la estabilidad temporal de la estrategia, al proponer ecuaciones para SDet y SRt. Con ello, se consigue un sistema de tres ecuaciones, suficiente para resolver las variaciones de la reserva (ΔSRt), de los pasivos (ΔSDet) y del tipo de cambio (Δτt). En el caso del tipo de cambio, la solución es re-expresada en términos de la condición de paridad de tasas de interés ex post, para descubrir la prima de riesgo incluida en su definición, obteniéndose expresiones para las tres variables, que toman la forma de un conjunto de ecuaciones en diferencia de coeficientes variables. Las ecuaciones que expresan las trayectorias temporales de tales ecuaciones en diferencia, y que son soluciones para estas últimas, definen las condiciones de estabilidad temporal de las trayectorias, analizadas en el apartado 4.

La implicación sobresaliente de ese análisis es que México pudo mantener la política de intervenciones esterilizadas y, de hecho, esta última fue siempre sostenible para diferentes grados de control cambiario aún con tasas de interés superiores a la suma de la tasa de interés externa y el tipo de cambio, sin cumplirse que la relación L/RE fuera menor a la unidad, porque el país aceptó cargar primas de riesgo positivas sobre su tipo de cambio. Al generar fuerte volatilidad sobre esta última variable, ese cargo vuelve también evidente que la estrategia de intervenciones esterilizadas no ha sido siempre una política estabilizadora, lo que cuestiona la legitimidad de su aplicación desde el punto de vista de la equidad distributiva y también del objetivo declarado de la estrategia. También vuelve evidente la necesidad de que el resto de la política económica compense el impacto de ese costo sobre las hojas de balance de los agentes económicos no beneficiados por la volatilidad cambiaria ni por el aumento de la tasa de interés doméstica mayor a la inflación.

2PLANTEAMIENTO DEL MODELOAdemás de lo expuesto en el apartado anterior, el modelo aquí presentado se basa en la hipótesis de que la estrategia de intervenciones esterilizadas aplicada en México no tuvo siempre la misma disponibilidad de recursos para ser financiada, registrando cambios en sus fuentes de financiamiento que segmentaron el desenvolvimiento de las variables externas involucradas por dicha estrategia, en cuatro grandes periodos. Esos cambios de fuentes de financiamiento, por su parte, generaron costos y beneficios de la estrategia, diferentes para cada uno de esos cuatro periodos, con la respuesta del mercado reflejada en la prima de riesgo cargada al tipo de cambio. La definición de los periodos, responde a la información empírica disponible, la cual indica que tres de los cuatro grandes lapsos temporales antes mencionados coinciden, a su vez, con las etapas que este documento asume que ha tenido el proceso de financiarización de México (planteadas en Rodríguez, 2012).

El primero de esos periodos, coincidente con la etapa de transición del modelo de sustitución de importaciones al modelo financiarizador (inició en 1976, cuando México abandonó el régimen de tipo de cambio fijo y finalizó en 1988, durante la crisis petrolera más grave que ha experimentado el país. Ese lapso se caracteriza por ser el periodo durante el cual Banxico financió la conformación de reservas con la venta de petrobonos y valuó los costos de esas divisas como equivalente a las variaciones del saldo de la deuda externa. Cabe señalar que ese indicador sigue siendo el que toma Banxico para valuar el costo de las divisas porque lo considera como el que mejor refleja el costo de oportunidad de las mismas al ser una aproximación del rendimiento de su uso alternativo, así como de la escala y la variabilidad de los pagos al exterior, tanto por déficit de exportaciones como por entradas de capitales y un sustituto, aunque imperfecto, de la propia reserva (Banxico, 2009). Con la fuente de financiamiento citada, los beneficios de la reserva o variación de activos (ΔSRt /SRt-1), estuvo positivamente relacionada con los rendimientos por intereses (rt+1–ret+1) y cambiarios (Δτt+1/τt) generados por los ingresos petroleros (ΔYpt /Ypt-1) invertidos en la propia reserva de divisas. Los costos de esos activos (ΔSDe/SDet-1) estuvieron determinados por la tasa de interés doméstica (Δrt /rt-1), que fue la tasa pagada por la mayor parte de emisiones de petrobonos (Rodríguez, 2012).

El segundo periodo, coincidente con la etapa de las compras apalancadas del proceso de financiarización de México, inició en 1989 y finalizó en 1994, durante la segunda crisis más grave que ha tenido el país desde 1925. La causa del cambio, fue el colapso de los ingresos petroleros el año previo, pues anuló la única fuente de financiamiento de la reserva de divisas en la etapa anterior. Ante ese panorama, el gobierno tuvo que utilizar prácticamente todos los ingresos adicionales del sector público presupuestario para compensar la caída de los ingresos petroleros y aún más, para renegociar la deuda externa del país y procurar una limitada regulación cambiaria. Tales ingresos provinieron principalmente de la privatización de las empresas que para entonces todavía eran públicas. En ese contexto la reserva aumentó en la misma proporción en que aumentaron los ingresos públicos petroleros (ΔYpt /SRt-1) y no petroleros (ΔYtt /SRt-1), netos del costo de la deuda doméstica generada por la esterilización del efecto monetario de la acumulación de divisas, definido por los intereses (rt – ret)(1–Δτt/τt-1) de la deuda en valores del gobierno (ΔSDivt/ SRt-1). La variación de los pasivos (ΔSDet/SDet-1) estuvo determinada por el diferencial de la tasa de interés externa respecto a la tasa de interés doméstica (ret– rt).

La tercera etapa, coincidente con el periodo de la deuda del consumidor del proceso de financiarización de México que es aún vigente, inició en 1995. El cambio no solo se debió a que para ese año el producto de la privatización de las empresas públicas se había agotado, sino a que quizá por la lección que le dejó la crisis del año previo, Banxico añadió a la reserva, además de los recursos provenientes de las fuentes de la etapa anterior, que fueron los ingresos públicos petroleros (ΔYpt /SRt-1) y no petroleros (ΔYtt/ SRt-1), divisas suficientes para pagar los costos por intereses (ret – rt) y cambiarios (Δτt/τt-1) derivados de su deuda en valores (ΔSDivt/SRt-1). Esa política de adicionar una parte del producto del endeudamiento interno a las fuentes de adquisición de divisas, vinculó la emisión de bonos públicos domésticos con la acumulación de reservas disponibles para ejercer la administración cambiaria, dando forma a una estrategia de intervenciones esterilizadas propiamente dicha que tuvo como intermediario la política de objetivos de inflación. Con relación a los pasivos, en ese periodo el gobierno comenzó a valuar su deuda globalmente (Op. Cit.), administrándola con la finalidad de mantener un endeudamiento total, externo (ΔSDet/SDet-1) mas doméstico {[(ΔSDit/ SDit-1)(1 + ret) / (1 – rt)]}, idéntico a las variaciones de los ingresos petroleros (ΔYpt/ Ypt-1)[(1 + ret)/(1 + rt)], pues tales recursos fueron la principal garantía de pago de los compromisos en divisas que tenía el país. En otras palabras, el gobierno administró su deuda total para lograr la equivalencia siguiente: (ΔSDet/ SDet-1)+[(ΔSDit/ SDit-1)(1 + ret) / (1 – rt)] = (ΔYpt/Ypt-1) [(1+ret) / (1+rt)]. Esta equivalencia vinculó positivamente al costo de los pasivos utilizados para acumular divisas (ΔSDet/ SDet-1) con la garantía de pago representada por los ingresos petroleros (ΔYpt/ Ypt-1) [(1 + ret)/(1 + rt)] y negativamente con el costo del endeudamiento doméstico [(ΔSDit/SDit-1)(1+ret)/(1-rt)].

Esa estrategia para la acumulación y financiamiento de divisas resultó tan exitosa que México pudo incrementar sus activos de reserva a niveles nunca antes vistos; pese a ello, la estrategia fue abandonada en 2002 cuando Banxico adoptó el objetivo de reducir el ritmo de esa acumulación, quizá porque la consideró excesiva, modificando los determinantes de la reserva, que respondió a un nuevo modelo sostenido hasta 2007. En la práctica, la estrategia de desacumulación de divisas significó disminuir la variación de activos (ΔSRt/SRt-1) a un nivel que respaldó solamente la ganancia cambiaria (Δτt/ τt-1) y por intereses domésticos (rt – ret) de la deuda interna pública (ΔSDit), restando de las otras fuentes de financiamiento de reserva (ΔYpt +ΔYtt), un monto equivalente a la deuda interna (ΔSDit) que no se destinó al pago de intereses, más dos veces la deuda interna en valores (ΔSDivt). La valuación del costo de esos activos no se modificó.

En 2008 el gobierno inició la conformación de la estrategia cambiaria que aún se encuentra vigente. Ese cambio no provino de la falta de recursos, sino de que México pudo contar de lleno con divisas del fmi que le permitieron inaugurar un nuevo periodo de acumulación neto de reservas que combinó dos fuentes de financiamiento, los recursos externos y los domésticos. El nuevo enfoque se reflejó en un vigoroso crecimiento de la acumulación de divisas de Banxico en 2008, porque recibió el impacto de la inversión inicial realizada por el gobierno en esa cuenta de ahorro, orientada a abrir y sostener el mercado de los bonos públicos valuados en moneda extranjera que comenzó a colocar el país en mercados externos (Banxico, 2009). En los hechos, la reserva de divisas aumentó en la misma proporción que los ingresos públicos petroleros (ΔYpt) y no petroleros (ΔYtt), a lo que se sumaron recursos que respaldaron toda la nueva deuda interna en valores (ΔSDivt) con ganancia cambiaria (Δτt/ τt-1) y por intereses (rt – ret) incluida, anunciando quizá la expectativa de expandir el mercado exterior de los bonos públicos mexicanos valuados en moneda extranjera al mismo nivel que el mercado de los bonos públicos valuados en moneda doméstica. El costo de esas divisas, sin embargo, se modificó en 2009, registrando un aumento extraordinario ese año porque estuvo indexado al stock de bonos colocados en el exterior en 2008, que entró completo en la valuación de tal costo en 2009, como si hubiera sido un flujo, porque partió del nivel prácticamente nulo que tuvo la deuda externa en 2008 y tuvo un valor equivalente a la variación de la deuda interna en valores (ΔSDivt/ SDivt-1) más los ingresos petroleros (ΔYpt/Ypt-1), similar a la entrada de divisas de reserva de 2008. Es así que el periodo 2008-2009 puede considerarse como de transición poque combinó, en 2008, una nueva valuación de la reserva con la valuación del costo de las divisas de la etapa anterior y, en 2009, la valuación de la reserva de 2008 con una nueva valuación del costo de las divisas, todo ello para adaptar las dos valuaciones a las divisas extraordinarias que entraron a la reserva en 2008, las cuales se reflejaron como un costo de tales divisas en 2009, equivalente a la variación de la deuda interna en valores más la variación de ingresos petroleros, reflejando la expectativa de aumentar a ese nivel las colocaciones de bonos domésticos en el exterior. Después de ese incremento de una sola vez, a partir de 2010, la valuación del costo de las divisas siguió creciendo en un monto indexado a los intereses generados por su valor del año previo.

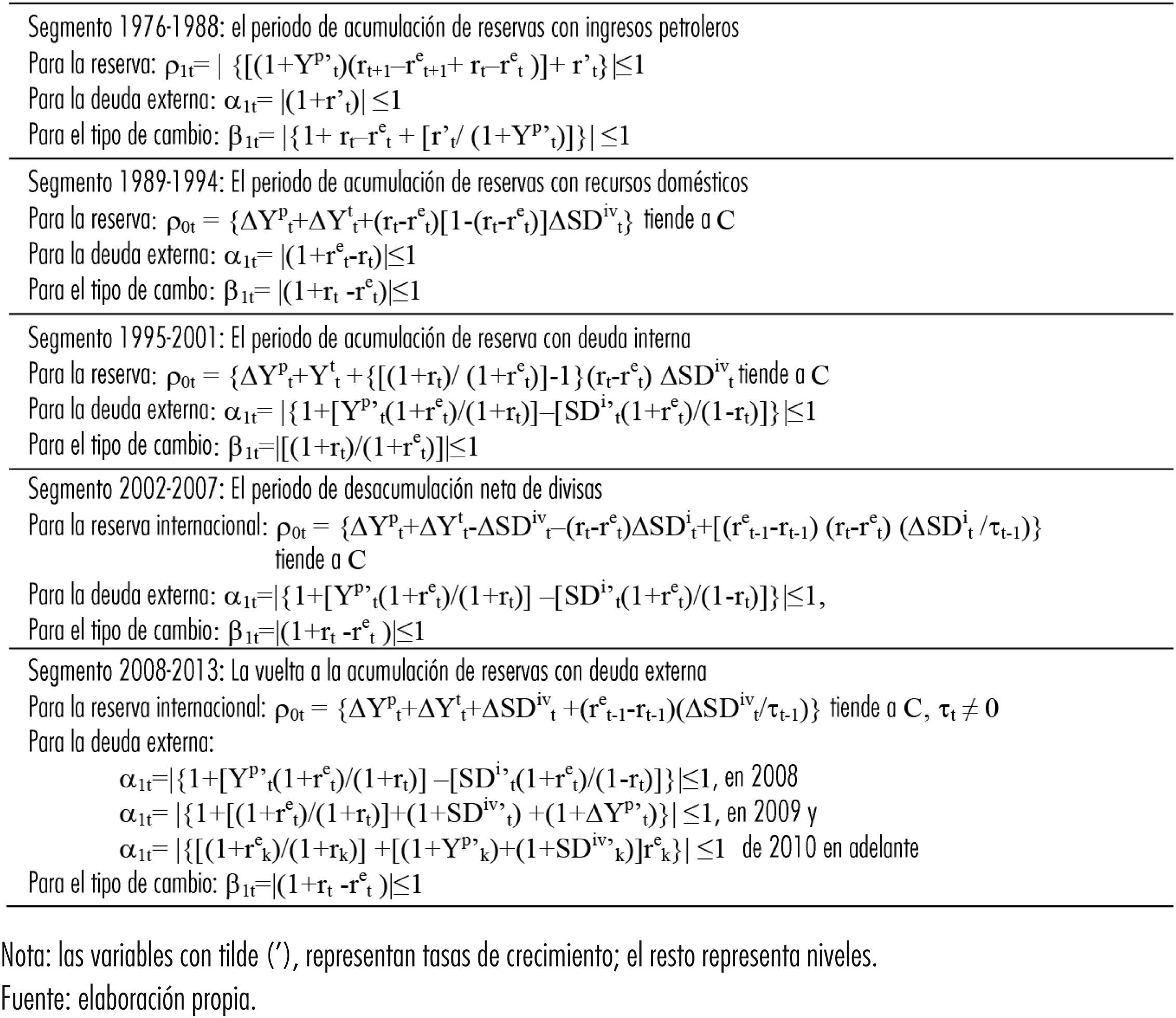

La forma específica en que se combinaron todas esas variables en cada uno de los periodos definidos con anterioridad para determinar la variación de activos (ΔSRt /SRt-1) y la de pasivos (ΔSDe/SDet-1) derivadas de la acumulación de divisas, es descrita por las ecuaciones del cuadro 1, el cual define también el tipo de cambio prevaleciente en el mercado, resultante de volver equivalentes los costos y los beneficios de las divisas acumuladas en la reserva. En otras palabras, resultante de sustituir cada una de las expresiones para (ΔSRt/SRt-1) y para (ΔSDe/SDet-1) en la equivalencia (ΔSRt/SRt-1) = (ΔSDe/SDet-1) y luego despejar dicho tipo de cambio del resultado, así como de adicionarle a este último lo que se denota en el cuadro 1 como prima de riesgo bruta. Se nota en el cuadro que con ese procedimiento el tipo de cambio de mercado puede expresarse también como la suma de la paridad ex post de tasas de interés y la prima de riesgo neta. Los detalles de esos cálculos pueden revisarse en el Anexo de Procedimientos Matemáticos.

La simulación de las ecuaciones definidas en el cuadro 1 sigue muy de cerca al desenvolvimiento que tuvieron los mismos indicadores en niveles y tasas de crecimiento durante el periodo analizado, con una correlación entre las simulaciones y las observaciones estimada en alrededor de 86%,3 atestiguando la validez empírica de las mencionadas ecuaciones. Considerando lo anterior y, en todo caso, tomando en cuenta las limitaciones del modelo, el análisis que presenta el apartado 4 explica ese desenvolvimiento y se basa en las condiciones de estabilidad derivadas de resolver las ecuaciones en diferencia representadas en el cuadro 1.

3LA SOLUCIÓN AL MODELOPara resolver la dinámica temporal de los cuatro sistemas de ecuaciones, presentados en el cuadro 1, se resumieron o representaron mediante tres ecuaciones más generales que toman la forma: SRt = ρ1t SRt-1 + ρ0t; SDet = α1t SDet-1 + α0t y, τt = β1tτt-1 + β0t. Estas últimas son equivalentes a las ecuaciones del cuadro 1 cuando sus parámetros se restringen a los valores descritos en el cuadro 2, con valores nulos para los coeficientes no presentados ahí, constituyendo un modelo de tres ecuaciones en diferencia con coeficientes variables que tienen una trayectoria temporal que toma la forma general: yt = (Πk=0t-1γ1k)y0 +Σm=0t-1(Πk=m+1t-1γ1k) γ0m (Shone, 2002, pp: 102-105). En esta última ecuación, yt puede tomar los valores SRt, SDet y τt, asociados respectivamente, a valores para γ1k equivalentes a α1k, β1k y ρ1k, así como a valores para γ0m equivalentes a α1k, β1k y ρ1k, y a valores para γ0 equivalentes a SR0, SDe0 y τ0, asumiendo que estos últimos son los valores adquiridos en el período inicial, t=0, por la eserva internacional, la deuda externa y el tipo de cambio, respectivamente.

Las ecuaciones para las trayectorias temporales, o soluciones de las ecuaciones en diferencia, por su parte, sirven para analizar la estabilidad dinámica de la variable a la que representan. En el caso más simple, arrojan soluciones estables o constantes en el tiempo para dichas variables si los multiplicandos distintos a SR0, SDe0 y τ0 son menores o iguales a la unidad y los sumandos tienden a un valor constante, resultando en soluciones inestables en caso contrario. En ese mismo esquema más simple posible, esas dos condiciones se satisfacen si los parámetros α1k, β1k y ρ1k, son inferiores o iguales a la unidad en valor absoluto periodo a periodo y, para valores de γ1k unitarios, tienden a un valor constante las sumas Σm=0t-1(Πk=m+1t-1γ1k) γ0m. En lo que sigue se presentan las conclusiones del análisis del valor específico que tuvieron esos parámetros, así como sus límites de estabilidad.

4LOS LÍMITES DE LA ESTABILIDAD CAMBIARIALos límites de la estabilidad del tipo de cambio, deuda externa y reserva internacional derivados de las trayectorias temporales de las variables involucradas en la estrategia de intervenciones esterilizadas se resumen en el cuadro 2. La conclusión más importante que surge de analizar el desenvolvimiento de esas condiciones para el segmento vigente entre 1976 y 1988, es que la estrategia aplicada durante ese periodo en materia de acumulación de divisas, deuda externa y tipo de cambio, no contuvo ningún mecanismo estabilizador y el gobierno aplicó una política de tasas de interés contrapuesta a ese propósito.

En el caso del proceso que gobernó a la deuda externa, el requisito para conseguir su desenvolvimiento estable es representado por la desigualdad: |(1+r’t) | ≤ 1, que implica la necesidad de tasas negativas de crecimiento para la tasa de interés doméstica. En el caso del tipo de cambio la estabilidad requería cumplir la desigualdad: |{1+rt–ret + φt}| ≤ 1. Como en ese periodo prevaleció un diferencial positivo y creciente de las tasas de interés domésticas, el cumplimiento de esa desigualdad requería que la prima de riesgo ofrecida por el mercado cambiario, dada por: φt = r’t /(1+Yp’t), fuera lo suficientemente negativa para compensar el efecto expansivo del diferencial positivo sobre el tipo de cambio y la prima de riesgo podía tomar valores negativos, solamente si los ingresos petroleros y la tasa de interés se movían en sentido contrario: si (1+Yp’t) era positiva con r’t, negativa y viceversa. Lograr lo anterior con r’t, negativa, aseguraba también la estabilidad cambiaria. En los hechos, aunque el gobierno aplicó una estrategia de tasas de interés decrecientes, éstas nunca llegaron a tener tasa de crecimiento negativo y, contrariamente a lo requerido por la estabilidad del tipo de cambio, se movieron en la misma dirección que el crecimiento de los ingresos petroleros hasta 1985. La estabilidad de la reserva requería que se cumpliera la desigualdad: |{[(1+Yp’t)(rt+1–ret+1 + rt–ret)]+ r’t}| ≤ 1, puesto que en ese lapso tanto la tasa de crecimiento de la tasa de interés (r’t > 0) como el diferencial de intereses [(rt – ret) > 0] fueron positivos entonces los aumentos de los ingresos petroleros eran compatibles con dicha condición si el diferencial mencionado era menor o igual a la unidad, cumpliendo: -3 ≤ (rt+1– ret+1) ≤ 1; como ocurrió con holgura antes de 1986, pero desde ese año los ingresos petroleros cayeron continuamente y, ante esa reducción, el diferencial de intereses debía superar la unidad para cumplir: -2 ≥ (rt+1 – ret+1) ≥ 1. Lo que ocurrió en la práctica es que el gobierno revirtió la tendencia decreciente de las tasas de interés ese periodo, ajustándose a la condición de estabilidad cambiaria, pero no logró incrementarlas lo suficiente para estabilizar la reserva.

Fue en 1989 cuando el gobierno incluyó en su modelo de financiamiento de la reserva, un mecanismo estabilizador orientado a regular las fluctuaciones de esa variable, más por falta de recursos que como producto de una planificación clara. En ese modelo, la reserva comenzó a recibir la influencia de la deuda en valores, con la magnitud y sentido del impacto, regulado por el diferencial de la tasa de interés doméstica. Pese a ese mecanismo, igual que en la etapa anterior, el modelo adoptado entre 1989 y 1994, tenía condiciones de estabilidad incompatibles para las tres variables estudiadas. Específicamente, mientras que la estabilidad del tipo de cambio requería que se cumpliera la desigualdad: |(1+rt - ret)| ≤ 1 y, por consiguiente, que el diferencial de intereses fuera negativo pero superior a -2; la estabilidad de la deuda externa necesitaba que ese mismo diferencial fuera positivo pero inferior a 2, cumpliendo: |(1+ret– rt)| ≤ 1; finalmente, la estabilidad de la reserva, sujeta a mantener constante la suma {ΔYpt+ΔYtt+ (rt– ret)[1 – (rt – ret)]ΔSDivt}, requería que el diferencial no fuera nulo ante cambios en los ingresos petroleros que no fueran compensados con modificaciones en los ingresos no petroleros.

La contradicción evidente ocurría entre la deuda externa y el tipo de cambio, y tenía dos causas; una de ellas, es que el modelo no vinculó el mecanismo estabilizador de la reserva con el desenvolvimiento de la deuda externa; la otra fue que al formar expectativas sólidas del pago de intereses por las inversiones en moneda doméstica, en divisas líquidas y en el muy corto plazo, equivalentes al diferencial de intereses, la estrategia de política económica llevó a cero la prima de riesgo neta contenida en el tipo de cambio, anulando la presencia de algún mecanismo compensatorio del efecto cambiario de ese diferencial.

Al iniciar la vigencia del modelo, la deuda externa era un proceso estable que tendía a cero, mientras que el tipo de cambio era un proceso inestable que tendía al infinito. Basado en ese desenvolvimiento, el gobierno aplicó una política monetaria orientada a cerrar la brecha entre la tasa de interés doméstica y la tasa de interés externa que, de un nivel superior a 60 puntos porcentuales disminuyó a 0.83 puntos porcentuales entre 1988 y 1993. Con esas cantidades,la raíz característica mayor a la unidad que había caracterizado al proceso que gobernaba al tipo de cambio antes de 1994 se redujo prácticamente a la unidad, aumentando a ese mismo valor la raíz menor a la unidad del proceso que definió la deuda externa. Si bien ese acomodo era compatible con un proceso de raíz unitaria de tendencia estable para ambas variables, dependía de la estabilidad de la reserva.

Esta última, estaba determinada por la capacidad del país para estabilizar las fuentes de ingresos y gastos de esa cuenta de ahorro, requiriendo la aplicación de una política fiscal constante que mantuviera en una cantidad fija la suma de las variaciones de sus ingresos no petroleros (ΔYtt), petroleros (ΔYpt) y por intereses de la emisión de valores [(rt – ret)[1 – (rt – ret)]ΔSDivt], incluidos en: {ΔYpt+ΔYtt+(rt – ret)[1 – (rt – ret)]ΔSDivt}, lo que podía lograrse compensando las fluctuaciones de los ingresos presupuestales con cambios en sentido contrario de los intereses de la deuda en valores. Ese mecanismo, que continúa vigente hasta la fecha, le otorgó al gobierno mayor control de su reserva en los periodos en los que tuvo capacidad para decidir la dirección y magnitud de sus colocaciones de valores domésticos; pese a ello, conforme se fue cerrando la brecha entre la tasa de interés doméstica y la externa, fue desvaneciéndose a cero el efecto de ese mecanismo. En específico, entre 1989 y 1992 los intereses de la deuda en valores reforzaron el impacto del tipo de ingresos de la reserva con menor variación en valor absoluto, que fueron los ingresos petroleros. De hecho, la caída de la deuda en valores ponderada por (rt – ret)[1 – (rt – ret)], de 1992, prácticamente tuvo la misma magnitud del aumento que experimentaron los ingresos no petroleros, mientras que los petroleros casi no se modificaron, permitiendo la fluctuación más baja que haya tenido la reserva entre 1989 y 1994. Los últimos dos años de la etapa, sin embargo, el diferencial de intereses prácticamente se redujo a cero, provocando que los cambios de la deuda en valores dejaran de influir en la condición de estabilidad, la cual quedó definida por la capacidad del gobierno para estabilizar la suma (ΔYpt + ΔYtt), que fue lo que no logró. Específicamente, en 1993 los dos tipos de ingresos tuvieron caídas, volviendo negativa su suma y provocando, al año siguiente, el ajuste a la baja de la reserva más importante de los noventa. A ello se sumó que el tipo de cambio y la deuda externa alcanzaron la raíz unitaria.

Para 1995, ese desenvolvimiento que tendía a volverse caótico, se ajustó conforme a un nuevo modelo de comportamiento vigente hasta 2001, que vinculó el mecanismo estabilizador de la reserva con la deuda externa, al valuarse en conjunción con la deuda interna. Ello implicó una prima de riesgo distinta de cero, equivalente a φt = –(Δτt/τt-1)ret, que moderó el desenvolvimiento del tipo de cambio, porque se redujo con las devaluaciones [si Δτt / τt-1 > 0 entonces φt = – (Δτt / τt-1)ret < 0], bajando el ajuste cambiario, definido por: Δτt / τt-1 = (rt – ret) + φt. En ese periodo se cumplió una solución para el tipo de cambio dada por: τt = {Πk=0t-1[(1+rk) / (1+ rek)]}τ0 =3τ0, bajo la cual[(1 + r1) / (1 + re1)] = 3 y, por tanto, rt = 2 + 3rt, implicando que la tasa de interés debía ubicarse en un valor de 2 más 3 veces la tasa de interés externa, equivalente a 20%, para estabilizar al tipo de cambio en tres veces su valor de 1994, que fue precisamente lo que ocurrió. La estabilidad de la deuda externa por su parte, estaba definida por la condición: |{1+[Yp’(1+ret) / (1+rt)]–[SDi’t(1+ret) / (1-rt)]}| ≤ 1, cuyo cumplimiento requería que la relación entre el crecimiento de esa variable y el de los ingresos petroleros, se mantuviera por debajo de: [(1-rt) / (1+rt)], en valor absoluto, condición que se sostuvo prácticamente todo el periodo, haciendo caer tendencialmente a cero a la deuda externa, en un desenvolvimiento que compensó el crecimiento también tendencial de la reserva. La estabilidad de esta última, tuvo los mismos determinantes que en el periodo previo, requiriendo que el gobierno llevara a un valor constante el término {ΔYpt + Ytt + {[(1+rt) / (1+ret)]-1}(rt -ret) ΔSDivt, el cual difiere del vigente antes de 1995, porque el efecto de las variaciones de la deuda interna en valores estuvo ponderado por: {[(1+rt) / (1+ret)] – 1}(rt – ret). Debido a que en este periodo el diferencial de intereses, junto con la relación [(1+rt) / (1+ret)], fueron positivos, las variaciones de la deuda en valores recuperaron su impacto en la reserva, incrementándola menos que proporcional mente porque, con excepción de 1997 {[(1+rt)/ (1+ret)]-1}(rt-ret) fue menor a la unidad; en tal contexto, la deuda interna fue administrada para compensar las variaciones de los ingresos no petroleros pero con signo contrario.

Con un desenvolvimiento claramente estable que no cambió ni en formulación ni en tendencia para el caso de la deuda externa, el mercado cambiario modificó la valuación del riesgo a partir de 2002, por un mecanismo vigente hasta 2013, que pagó por el riesgo de aumentos del diferencial de las tasas de interés externas frente a las domésticas, al definirse la prima de riesgo φt = [(ret-1 – rt-1) / τt-1]. Entonces, además de requerir que φt tendiera a un valor constante, el tipo de cambio tuvo como condición de estabilidad la desigualdad |(1 + rt – ret)| ≤ 1, como esta última se cumplió y además (rt – ret) se estabilizó en alrededor de 0.03, el tipo de cambio tendió a apreciarse en una magnitud de dos veces ese promedio cada año, entre 2002 y 2007, con el producto (1 + rt – ret) (ret-1 – rt-1) corrigiendo las fluctuaciones. La estabilidad cambiaria implicada por lo anterior, así como la nueva valuación del riesgo, se reflejaron en la estrategia de reservas adoptada en el periodo, que volvió decreciente su acumulación. Durante esos años, la valuación de la reserva conservó y, de hecho, volvió fijo e inversamente proporcional,el efecto de la deuda interna en valores sobre esa variable, al quedar definida su condición de estabilidad por el requerimiento de mantener constante la suma: {ΔYpt + ΔYtt – ΔSDivt + {(ΔSDit) (rt – ret) [(ret-1 – rt-1) – (1/τt-1)]}, en la cual, a diferencia de la del periodo previo, el impacto de ΔSDivt fue fijado en -1. Adicionalmente, incluyó lo que puede considerarse como la primera versión de un mecanismo corrector de esa proporción fija, incialmente asociado a las variaciones de la deuda interna total(ΔSDit), ponderada por el diferencial de intereses (rt – ret) y por una valuación adaptativa del efecto cambiario sobre ese diferencial [(ret-1 – rt-1) – (1/τt-1)]. La corrección sin embargo, fue pequeña, porque la brecha de intereses volvió a cerrarse. Con ello, la estabilidad de la reserva estuvo determinada por la capacidad del gobierno para administrar las fluctuaciones de su deuda en valores para compensar las fluctuaciones de sus ingresos, con la diferencia con relación al periodo previo, de que ambas variables debían moverse en igual sentido y magnitud porque entraron con signo contrario en la definición de la reserva.

A partir de 2008 y hasta 2013, el desenvolvimiento de la reserva estuvo determinado por el término: {ΔYpt +ΔYtt +ΔSDivt + φt (ΔSDivt)}, que difiere del que fue vigente la etapa anterior porque el impacto de las variaciones de la deuda en valores se volvió positivo. También, porque el mecanismo corrector de ese impacto estuvo definido por la deuda en valores y no por la deuda interna total, siendo ponderado por la prima de riesgo, φt = [(ret-1 – rt-1)/ τt-1]. Puesto que en ese periodo las fluctuaciones cambiarias estuvieron determinadas por: Δτt / τt-1 = (rt – ret) + φt, es evidente que el mecanismo corrector transmitió a la reserva lo ocurrido con las fluctuaciones cambiarias ante las modificaciones de φt; en específico, mayor valuación del riesgo, derivada de reducciones en la tasa de interés doméstica o de aumentos en la tasa de interés externa, tuvo un efecto devaluatorio que incrementó la proporción de deuda interna convertida en reserva y viceversa. Conforme el diferencial de intereses se ha ido cerrando, el impacto de ese mecanismo corrector ha ido desvaneciéndose, dejando la estabilidad de la reserva dependiente de la capacidad para compensar con endeudamiento en valores, las fluctuaciones de ingresos públicos.

En 2009 el gobierno incrementó su acceso a los mercados internacionales de capitales, aumentando su deuda externa expositivamente solamente ese año, al insertarla en un proceso con raíz característica definida por: {1 + [(1+ret) / (1+rt)]+[1+(ΔSDivt / SDivt-1)]+[1+(ΔYpt/Ypt-1)]}, que es mayor a 3 e implicó, por tanto, un aumento mayor a 300% de dicha variable. Puesto que desde 2010 ese crecimiento se suavizó, volviéndose de raíz unitaria, al tener una condición de estabilidad dada por: |{[(1+ret) / (1+rt)] + {[1+(ΔYpt / Ypt-1)]+[1+(ΔSDivt / SDivt-1)]}ret}| ≤ 1, en la cual los efectos de la deuda en valores y los ingresos petroleros estuvieron ponderados por la tasa de interés externa, que fue decreciente y menor a la unidad.

CONCLUSIONESLas condiciones que definen la estabilidad de los procesos que más recientemente han gobernado al desenvolvimiento de la deuda externa, el tipo de cambio y la reserva internacional, incorporaron mecanismos estabilizadores que no existían en el pasado y que han permitido que esas variables sean procesos de raíz unitaria con tendencia estable. Pese a ello, las primeras dos variables siguen teniendo condiciones de estabilidad incompatibles, recordando a la situación vigente entre 1989 y 1994. La condición de estabilidad para la deuda externa es: |{[(1+ret)/(1+rt)] +{[1+(ΔYpt / Ypt-1)]+[1+(ΔSDivt / SDivt-1)]}ret} | ≤ 1, cuyo segundo término tiende a cero con ret < 1, quedando la condición de cumplir: [(1+ret) / (1+rt)] ≤ 1, la cual implica: 2 ≥ rt – ret ≥ 0, misma que es idéntica a la que fue vigente entre 1989 y 1994, pero contraria a la del tipo de cambio pues, para esta última variable, las condiciones de estabilidad son, por un lado: |(1+rt -ret)|≤1, la cual requiere -2 ≤ (rt – ret) ≤ 0, a lo que se suma mantener constante φ = [(ret-1 – rt-1) / τt-1]. Esta última, por su parte, se vuelve nula si el diferencial de intereses doméstico y externo se acerca a cero, caso en el cual el tipo de cambio es un proceso de raíz unitaria.

Ahora bien, con variaciones positivas de los ingresos petroleros y la deuda en valores, la reducción a cero del diferencial de intereses porque la tasa externa aumente al nivel de la interna, genera un efecto sobre el endeudamiento externo más violento que en el caso en que el diferencial se cierre por la reducción de la tasa de interés doméstica al nivel de la externa, porque en la última situación el impacto es unitario, equivalente a [(1 + ret) / (1+rt)], y, en la primera, el efecto incluiría ese mismo impacto unitario, más el que proviene del término {[1+(ΔYpt / Ypt-1)] + [1 + (ΔSDivt / SDivt-1)]}ret, que es positivo si las variaciones de los ingresos petroleros y la deuda interna son también positivos, resultando en raíces mayores a la unidad. Ello podría evitarse, si el aumento de la tasa de interés externa es compensado con reducciones de la deuda interna en valores que disminuyan la tasa de interés doméstica, porque ello reduciría también la volatilidad del tipo de cambio, al convertirlo en un proceso de raíz menor a la unidad. Igualmente disminuiría la capacidad de endeudamiento externo, pero esa caída sería compensada por la menor volatilidad cambiaria. En el caso de la reserva, se volvería nulo el efecto de la deuda interna ponderado por φt en la condición de estabilidad que actualmente tiene, dada por la necesidad de mantener constante la suma {ΔYpt + ΔYtt + ΔSDivt + φt (ΔSDivt)}, implicando que la estabilidad dependería solamente de la capacidad del gobierno para compensar con su endeudamiento interno las fluctuaciones de sus ingresos presupuestales. No obstante, como quedó claro antes, los aumentos de la deuda interna tienden a desestabilizar la deuda externa porque si bien incrementan la reserva en una proporción dada por: 1 – φ = (τt-1 – ret-1 + rt-1) / τt-1, también aumentan la deuda externa en una proporción ret, implicando que el efecto en la reserva tiende a superar al efecto en el aumento de deuda externa, al cumplirse: (τt-1 + rt-1 – ret-1) > τt-1ret. Pero si el diferencial de intereses se anula (τt-1 + rt-1 – ret-1) tiende a τt-1 que, con ret < 1, es mayor a τt-1ret, significando que cerrar la brecha entre los intereses domésticos y externos porque la tasa de interés doméstica disminuya al nivel de la externa, dejará un acumulación de reservas superior a la deuda externa, pero si ello ocurre porque aumenta la tasa de interés externa, hay mayor posibilidad de que ocurra lo contrario y el país se vuelva insolvente, siendo esta una de las vulnerabilidades evidentes para México; la otra, es la caída de los ingresos petroleros.

Esta última tiende a disminuir proporcionalmente la reserva internacional por su impacto en el primer término de la condición de estabilidad de esa variable; también tiende a reducir la capacidad de endeudamiento externo del gobierno, por su presencia en el segundo término de la condición de estabilidad de tal endeudamiento, con un impacto menos que proporcional para ret suficientemente debajo de la unidad, implicando que esta última reducción sería menor a la de la reserva, lo que también llevaría al país a la insolvencia. La transmisión de esos impactos al tipo de cambio está condicionado por la respuesta de la política monetaria. Si esta última aumenta la emisión de valores en la misma magnitud que la caída de los ingresos petroleros y la tasa de interés doméstica se incrementa, aumenta la capacidad de endeudamiento externo del país, debido a los últimos dos términos de la condición de estabilidad de esa variable; sin embargo, no es claro el efecto positivo sobre la reserva, porque el segundo término de su condición de estabilidad permanecería constante y el primer término sería menor, lo que sí es claro es que aumentaría la volatilidad cambiaria, porque el mayor diferencial de intereses derivado no sería totalmente compensado por la reducción de la prima de riesgo también implicada. La alternativa de inducir la caída de la tasa de interés doméstica, disminuyendo la deuda en valores, reduciría la capacidad de endeudamiento externo y la reserva, pero también las fluctuaciones cambiarias. En cualquiera de las dos vulnerabilidades, hay que considerar que cuando las variables analizadas han alcanzado sus límites de inestabilidad, su desenvolvimiento se ha vuelto más que incierto, sobre todo cuando el cambio responde a variables que México no puede controlar, en la medida en que los agentes tienden a reaccionar a ello modificando su respuesta al riesgo y, con ello, el modelo entero que gobierna el desenvolvimiento de las variables mencionadas, así como el efecto de estrategias ya probadas. Pero si los agentes no cambiaran esa valuación, el impacto desestabilizador del aumento de la tasa de interés externa y/o de la caída de los ingresos petroleros, podría ser compensado disminuyendo la restricción monetaria, lo cual evitaría la volatilidad del tipo de cambio y distribuiría progresivamente el costo del ajuste.

BIBLIOGRAFÍA BÁSICA(Referida a las fuentes directamente asociadas al planteamiento del modelo, el resto, puede consultarse en el Anexo Bibliográfico, disponible a los lectores mediante solicitud a la autora a través de violetta@unam.mx)

Bofinger, Peter y Timo Wollmershäuser (2001), “Managed Floating: Understanding the New International Monetary Order”, Würzburg Economic Papers, núm. 30.

Frenkel, R. (2007), “La sostenibilidad de la política de esterilización”, Centro de Economía y Finanzas para el Desarrollo de la Argentina (cefidar), Documento de Trabajo, núm. 17, agosto, pp. 1-18.

Banco de México. Estadísticas en internet, disponibles en www.banxico.org.mx

Instituto Nacional de Estadística, Geografía e Informática. Banco de Información Económica en internet, disponible en www.inegi.org.mx

Nacional Financiera. La economía mexicana en cifras, varios años, México.

Reserva Federal Estadounidense. Información en internet, disponible en www.federalreserve.gov

Secretaría de Hacienda y Crédito Público. Estadísticas en internet, disponibles en www.shcp.gob.mx

Referida a la estabilidad de la teoría de las ecuaciones en diferencias, específicamente al término de Shone, R. (2002), pp. 85-105 y Elaydi, S. (2000), pp. 173–243.