Este artículo tiene como objetivo identificar los factores relacionados con las características del producto que el fabricante y el distribuidor consideran para la comercialización de alimentos especiales en mercados nicho internacionales. Para esto se empleó una metodología cualitativa de estudio de casos a través de entrevistas en profundidad. Los resultados reflejan que la calidad sigue siendo el factor por excelencia en la negociación del distribuidor/importador con el fabricante para comercializar sus productos en el mercado nicho de alimentos especiales. La relación entre el fabricante y los distribuidores debe ser estrecha y fluida de forma que fortalezca la confianza y estimule el desarrollo de una relación mutualmente beneficiosa a largo plazo.

This article aims at identifying the factors related to the characteristics of the product that manufacturers and distributors take into account for the commercialization of specialty food in international niches markets. The qualitative methodology of case studies based on in-depth interviews constitutes the research tool in this study. The results reflect that quality remains as the essential factor in the negotiation between the distributor/importer and the manufacturer to market their products in the niche market of specialty food. The relationship between the manufacturer and the distributors should be close and fluid in a way that strengthens trust and encourages the development of a mutually beneficial long-term relationship.

Este artigo tem como objetivo identificar os fatores relacionados com as características do produto que o fabricante e o distribuidor levam em consideração para a comercialização de alimentos especiais em mercados nicho internacionais. Para isso, uma metodologia de estudo de caso qualitativo foi utilizada através de entrevistas em profundidade. Os resultados mostram que a qualidade continua a ser o fator de excelência na negociação do distribuidor/importador com o fabricante para comercializar os seus produtos no nicho de mercado para alimentos. A relação entre o fabricante e os distribuidores deve ser estreita e fluida para reforçar a confiança e incentivar o desenvolvimento de um relacionamento mutuamente benéfico a longo prazo.

La mayoría de los estudios empíricos sobre las relaciones diádicas fabricante/distribuidor se abordan desde una perspectiva conductual y organizacional, para así identificar las motivaciones de esas relaciones (Katsikeas y al-Khalifa, 1993; Wagner y Alderdice, 2006) y los niveles de poder con los que juegan ambas partes (Kaleka, Piercy y Katsikeas, 1997; Butaney y Wortzel, 1988; Machat, 2009; Beylier, Messeghem y Fort, 2011). Sin embargo, pocas investigaciones estudian las características del producto que el fabricante considera que el intermediario tiene en cuenta para la distribución de sus productos en el extranjero y, en segundo lugar, los factores que el distribuidor toma en consideración en la negociación con el fabricante para comercializar sus productos en el extranjero. Este juego de percepciones y asunciones entre fabricante y distribuidor es aún más complejo cuando se trata de productos de un mercado nicho.

Uno de los primeros estudios que aborda el tema es el de Katsikeas y al-Khalifa (1993). Este estudio analiza los factores que influyen en la motivación para establecer relaciones de negocio entre las empresas de exportación y de importación en el Reino Unido, a partir de las relaciones entre los fabricantes exportadores ingleses con distribuidores de Bahrein (país asiático). En otro estudio sobre las relaciones entre fabricantes y distribuidores en la industria de alimentos de Francia, Machat (2009) pone de manifiesto que ante los grandes cambios, alta competencia y cercanía con el cliente, los distribuidores conocen mejor las necesidades y las demandas de los clientes y son, por tanto, quienes deciden cuáles son los mejores canales de distribución y las características que debe tener el producto para que resulte atractivo al mercado potencial. Machat (2009) postula que el distribuidor tiene cada vez más poder decisional en la selección del fabricante, el cual finaliza en una posición de subordinación ante la decisión del distribuidor. Keating (2010) coincide, pero aclara que ambas partes tienen unas funciones que deben ser realizadas y coordinadas para obtener éxito. En el mercado nicho de alimentos especiales, cumplir con esas funciones (calidad, servicio, garantía, etc.) permite que el fabricante pueda crear relaciones de redes con sus distribuidores, quienes a final se convierten en la cara de la marca que el fabricante representa y la puerta de entrada de Pymes a mercados foráneos (Orengo-Serra, 2015). También, Goodman y Dion (2001) enfatizan que los distribuidores tienen un papel proactivo en la introducción de nuevos productos, ya que conocen mejor a los clientes finales.

La tendencia mundial a introducir alimentos especiales en mercados nicho en países foráneos requiere conocer detalladamente la estrategia de distribución de tales productos especializados. En el mercado nicho de alimentos especiales, las variables determinantes que confieren competitividad y diferenciación al fabricante son la calidad, la denominación de origen y las características del producto como orgánico y artesanal (Canavari, Castellini y Spadoni, 2010; Fischer, 2010; Toften y Hammervoll, 2010a,b). Aun cuando estos factores relacionados con el producto son importantes, no existe un conceso sobre los factores que son relevantes para los fabricantes e intermediarios. Es esta carencia la que se quiere remediar, cuando menos parcialmente, con el presente artículo, limitado a empresas de Puerto Rico y de Estados Unidos. Dado lo anterior, se parte de las siguientes preguntas:

- 1.

¿Cuáles son los factores que el fabricante considera que el distribuidor tiene en cuenta para comercializar alimentos especiales en el extranjero?

- 2.

¿Cuáles son los factores que el distribuidor toma en consideración en la negociación con el fabricante para comercializar alimentos especiales de este en el extranjero?

- 3.

¿Existen significativas diferencias o similitudes entre las respuestas de ambos miembros de la cadena?

Este artículo es original y contribuye a la literatura desde cuatro puntos de vista. Primero, ofrece datos empíricos donde se observa una relación diádica interdependiente entre el fabricante y el distribuidor, impulsada por el intercambio de conocimiento en el mercado nicho de alimentos especiales. Segundo, se analiza el fenómeno desde perspectivas duales y de forma simultánea: la perspectiva del fabricante y la del distribuidor sobre los factores que toman ambos grupos en consideración para la comercialización de los productos en mercados nicho. Tercero, es uno de los escasos estudios que aborda las relaciones entre fabricantes y distribuidores desde la perspectiva del producto como elemento medular en la toma de decisión. Cuarto, es probablemente el primer estudio que aborda esa relación en el contexto de un territorio colonial insular pequeño y su relación política con su metrópoli, y también explica por qué las pymes puertorriqueñas miran con prioridad el mercado del norte y regional en su expansión foránea. Este último punto es importante destacarlo, pues arroja luz sobre el entorno favorable para los fabricantes de Puerto Rico en su penetración en el mercado de Estados Unidos, entre los cuales existe una relación de libre comercio, aunque desbalanceada, pues Puerto Rico importa más alimentos (alrededor de 80%) de los que exporta a este mercado, como se verá más adelante.

El presente documento se estructura de la siguiente manera: la introducción presenta los antecedentes y preguntas de investigación; la segunda parte presenta la revisión de la literatura donde se aborda el marco teórico sobre características del producto que el fabricante y el distribuidor consideran relevantes para comercializar alimentos especiales en mercados nicho internacionales; la tercera sección ubica el fenómeno bajo análisis en el contexto de la relación vinculante que prevalece entre Puerto Rico y Estados Unidos; la cuarta parte describe la metodología cualitativa (entrevista en profundidad) del estudio de caso, la cual constituye la herramienta de investigación en este estudio; la quinta parte presenta los principales resultados obtenidos del procesamiento de los datos y la discusión de los mismos, y en la sexta sección están las conclusiones con las implicaciones más relevantes e invitaciones a estudios futuros.

2Revisión de la literaturaDesde principios de la década de los ochenta del siglo pasado hasta principios de este milenio, una limitada literatura en las disciplinas de gerencia de la cadena de suministros y de mercadeo aborda el tema de las relaciones entre miembros de la cadena y el desempeño y expansión de la firma (Bello, Chelariu y Zhang, 2003; Anderson y Coughlan, 1987; Rosson y Ford, 1982), donde el papel del fabricante y de sus vendedores, así como la del consumidor, determinan el grado de poder del distribuidor en la cadena (Butaney y Wortzel, 1988; Zemanek y Frankel, 2001). La mayoría de las investigaciones abordan las relaciones entre fabricante y distribuidor en sectores de manufactura industrial y distribuidores mayoristas. Al analizar estas investigaciones se puede observar una tendencia a relaciones con un alto nivel de dependencia del distribuidor hacia su proveedor; cuando el distribuidor mercadea una marca que le genera un fuerte apalancamiento del cliente, le dificulta cambiar a otro proveedor, afectando así los niveles de calidad en el servicio (Lemmink, Wetzels y Koelemeijer, 1996) y limitando el papel del distribuidor como uno soslayado a sus proveedores.

Por el contrario, otras investigaciones, como las de Rosson y Ford (1982), sugieren que el desempeño de un fabricante en el extranjero está estrechamente vinculado a la naturaleza de las relaciones entre el fabricante y su distribuidor en el extranjero, y que esa naturaleza está relacionada con ciertas características de las empresas participantes (experiencia, incertidumbre alrededor de la relación, profundidad en la relación); adicionalmente, no ponen al distribuidor en una posición subyugada al fabricante, sino que ambos juegan un papel determinante.

A partir de 2001 aparecen investigaciones que abordan los determinantes o variables asociadas al grado de compromiso en las relaciones entre el distribuidor y fabricante (Goodman y Dion, 2001; Toften y Hammervoll, 2010b) para compartir información (Vázquez-Casielles, Iglesias y Varela-Neira, 2013) y medir los niveles de satisfacción y lealtad del distribuidor (López, Santos y Trespalacios, 2011) con relación al fabricante y los determinantes del fabricante en la selección de sus distribuidores. Estas investigaciones abordan el tema de las relaciones entre fabricante y distribuidor desde una perspectiva conductual e interorganizacional.

El estudio de Wagner y Alderdice (2006) evidencia, a través del caso de la empresa británica Scott Trout & Salmon, que el desarrollo exitoso de las relaciones entre distribuidor y proveedor es una de las variables que incide en la eficiencia en la gerencia de la cadena de suministros. En este caso, mediante un acuerdo con el distribuidor, la empresa usa la comercialización asistida (piggyback) en la red de distribución para así disminuir sus costos y poder suplir a mercados que anteriormente no podía abastecer por los altos costos de transportación.

Por otra parte, Chris y Chen (2008) realizan un estudio empírico sobre los determinantes que toma en cuenta al fabricante en la selección del distribuidor. Los autores usan cuatro constructos (infraestructura de la firma, capacidades de mercadotecnia, capacidades de logísticas e intensidad en las relaciones) derivados de la literatura sobre gerencia de la cadena de suministros, logística y mezcla de mercadeo; con ellos, quieren determinar los factores que emplea el fabricante en la selección del distribuidor en el sector industrial de tecnologías de información.

Si bien algunos estudios abordan el tema de las relaciones entre el distribuidor y el fabricante en la industria de alimentos y bebidas de masa (Machat, 2009; Vázquez-Casielles et al., 2013; Beylier et al., 2011), otros estudios se enfocan en el mercado nicho de alimentos especiales (Toften y Hammervoll, 2010c, Beylier et al., 2011); ambos estudios posicionan al distribuidor como el proactivo en la decisión de distribuir productos alimenticios especiales regionales que apelan al país de origen, en este caso productos típicos de Francia bajo una marca privada (Reflets de France) creada por el distribuidor. Es decir, las relaciones entre el distribuidor/fabricante son determinadas por productos específicos que el distribuidor solicita al fabricante mediante alianzas de producción exclusiva; en este caso para Carrefour, mayorista internacional líder en Europa (Beylier et al., 2011). Este estudio revela que el distribuidor adquiere el control y determina qué productos regionales le interesan en su portafolio de distribución.

El estudio de Machat (2009), también realizado en Francia, resulta pertinente para esta investigación, pues primero analiza el fenómeno en pymes (fabricantes y distribuidores) en el sector de alimentos y bebidas en general y, en segundo lugar, sus resultados revelan que el fabricante tiene un papel de dependencia en la cadena de suministros debido al poder que han ido adquiriendo los distribuidores. Este poder se debe a la liberalización del mercado mundial y la tecnología, lo que ha favorecido la entrada de nuevos productos alimenticios de calidad a precios competitivos.

En esa línea, Toften y Hammervoll (2010c) encontraron que los distribuidores de alimentos especiales reportaban un alto nivel de compromiso hacia sus proveedores. Según el estudio, ese compromiso se evidenciaba a través de las relaciones desarrolladas entre ellos, las cuales eran limitadas, pero de largo plazo, personales, sólidas y con beneficios que redundaban en un amplio intercambio de información, generación de innovaciones, lealtad y consultoría previa a la toma de decisiones estratégicas. Este estudio resulta interesante porque el nivel de compromiso de los distribuidores con relación a sus proveedores ubica al primero como un agente proactivo y determinante en la relación.

3Contexto: Puerto Rico y Estados UnidosLos territorios insulares de pequeña talla se caracterizan por ser economías abiertas dependientes en su mayoría de su comercio exterior y de las relaciones comerciales establecidas con territorios aledaños o con sus antiguas metrópolis. La prosperidad de estas economías insulares caribeñas, por ejemplo, depende de la maestría de sus empresas domésticas (en su mayoría pequeñas) y de insertarse activamente en actividades comerciales internacionales (Williams, 2011), para así tener un mercado más amplio que el meramente local, muy pequeño en comparación. Por tanto, el emprendimiento se ubica como elemento motor del desarrollo económico de las pequeñas islas, aunque esté limitado por las barreras insulares, tal como la burocracia del gobierno, escasos recursos, etc. (Baldacchino y Fairbairn, 2006). Lo anterior explica cómo estos territorios están obligados a desarrollar su competitividad en aquellos productos y servicios altamente diferenciados y que apelan a mercados nicho particulares, como el turismo de salud, de terapias de aguas termales y de bienes exóticos de consumo en el Caribe. La isla francesa de Saint Barthélemy en el Caribe, es un ejemplo de cómo el mercado nicho de productos de lujo ha permitido la expansión internacional de micro empresas tales como Ligne Saint Barth en el mercado de productos de belleza premium, convirtiendo el territorio en un ícono mundial de lujo (Orengo-Serra y Theng, 2015). En otras palabras, el emprendimiento se torna una ventaja absoluta que les permite sobrepasar los obstáculos naturales de aislamiento (Crusol y Vellas, 1996).

Aunque Puerto Rico es un territorio insular, sus peculiaridades político-económicas lo vinculan a Estados Unidos, lo cual explica por qué el mercado estadounidense sigue siendo su socio comercial primario. Como territorio de Estados Unidos, Puerto Rico, con 3,6 millones de habitantes registrados en 2013, comparte, según la Junta de Planificación de Puerto Rico (JPPR), las instituciones más importantes con este país, por ejemplo, el sistema judicial, monetario y tarifario (JPPR, 2014). Su estatus particular de Estado Libre Asociado (ELA) permite que el territorio colonial disfrute de mayor autonomía gubernamental, lo que se traduce en un aparato jurídico local. Sin embargo, esa autonomía relativa ha estado en discusión debido a la crisis que ha venido afectado el territorio desde 2008. Esta crisis ha repercutido en el incremento de los niveles de desempleo, recortes de fondos federales y la imposición de una Junta de Supervisión Fiscal Federal, bajo la Ley conocida como Puerto Rico Oversight, Management, and Economic Stability Act (PROMESA), aprobada en junio de 2016 y que confiere poderes plenarios a la Junta para administrar el país. Aunque este escenario pone en debate el nivel de autonomía del ELA, hay que reconocer que Puerto Rico es una de las economías insulares del Caribe más abiertas, con libre movilidad de bienes y servicios, capital y empleo hacia el mercado de Estados Unidos. Aponte-García y Orengo-Serra (2017) sostienen que al ser un territorio colonial de Estados Unidos con desempleo alarmante (12% en octubre de 2016) y tasas de crecimiento negativas (−2 a −3% del producto nacional bruto real en 2016), Puerto Rico puede implementar estrategias de desarrollo donde las pymes asuman un papel proactivo mediante incremento de sus exportaciones hacia ese mercado y a los demás en la región con los que Estados Unidos posee acuerdos comerciales.

Desde la perspectiva de la agricultura, en Puerto Rico este es un sector débil que ocupa apenas un 1,6% de la fuerza laboral. Según datos de la JPPR, para los años 2014 y 2015 Puerto Rico presenta una balanza comercial negativa en su comercio exterior de alimentos (excluyendo bebidas), ya que las importaciones de alimentos sobrepasan sus exportaciones para ambos periodos. Para los años 2014 y 2015 las importaciones de alimentos ascendieron a $3,3 y $3,4 millones de dólares, respectivamente, mientras las exportaciones apenas alcanzaron $2,4 y $2,8 millones de dólares en ese mismo periodo (JPPR, 2015). Por otra parte, el ingreso bruto agrícola total ascendió apenas a $946.758 millones de dólares (Departamento de Agricultura de Puerto Rico, 2014a). Los productos de mercados nicho han crecido sustancialmente en los últimos años, y el mercado de productos orgánicos es líder, así como de alimentos especiales con atractivo regional (Hueth, Ibarburu y Kliebenstein, 2007). El mercado de alimentos especiales o gourmet es uno en crecimiento en Estados Unidos, particularmente los alimentos étnicos, por la fuerte presencia de comunidades extranjeras (Specialty Food Association [SFA], 2014).

Adicionalmente, la crisis en Puerto Rico explica también el incremento en el flujo migratorio de profesionales puertorriqueños a Estados Unidos, lo que podría también explicar el incremento en la demanda de este tipo de productos.

Curiosamente, esto es un elemento positivo para revitalizar las exportaciones puertorriqueñas de alimentos especiales. Como se presenta más adelante, no se puede ignorar que los distribuidores entrevistados no conocían los productos de los fabricantes bajo análisis, lo que levanta una alerta roja en los niveles de conocimiento de los distribuidores estadounidenses con relación a los fabricantes puertorriqueños de alimentos especiales. Este hecho refuerza también la importancia de este trabajo investigativo.

4MetodologíaEsta investigación utilizó la metodología cualitativa de estudio de caso. La principal fuente de recopilación de datos primarios fue la entrevista personal en profundidad. Las unidades de análisis fueron dos: empresas pequeñas y medianas (pymes) de capital local y dedicadas a la fabricación de alimentos especiales de Puerto Rico, y distribuidores de alimentos especiales localizados en Estados Unidos.

El estudio de casos se ha convertido en una metodología popular en las investigaciones de negocios internacionales, según reflejan las revistas científicas líderes del campo (Piekkari, Welch, y Paavilainen, 2009). El estudio de casos es una alternativa que va más allá de teorizar inductivamente, ya que puede generar explicaciones causales y contextualizar la teoría (Welch, Piekkari, Plakoyiannaki y Paavilainen, 2011).

Según Denzin (1970), con el propósito de entender un fenómeno desde diferentes puntos de vista en ocasiones se utiliza la estrategia de la triangulación, esto es, la combinación de dos o más teorías, fuentes de datos o métodos de investigación en el estudio de un fenómeno singular. En esta investigación se incluyó triangulación de fuentes de datos que consistió en la consideración del punto de vista de los distintos grupos que conforman la realidad objeto de estudio, los fabricantes y los distribuidores. Esta metodología es necesaria, ya que el proceso de toma de decisión de los fabricantes en la vida real es complejo y está influenciado por múltiples factores, por lo que se utilizaron diferentes fuentes de recopilación de datos secundarios para evidenciar los factores que realmente se toman en consideración. Esto incluyó publicaciones divulgadas en los medios digitales suministradas por las empresas y por organizaciones gubernamentales de comercio e industria.

Para este estudio, la unidad de análisis son las pymes pertenecientes al mercado de alimentos especiales ubicada geográficamente en Puerto Rico y Estados Unidos. Aunque la muestra original ascendía a 12 empresas, Yin (2009) y Eisenhardt y Graebner (2007) recomiendan analizar no más de 10 casos, por lo que para este estudio se determinó que 8 empresas podían ofrecer un marco general detallado sobre el fenómeno bajo estudio.

En Puerto Rico, la muestra se compone de cuatro fabricantes de alimentos especiales. Estas compañías desarrollan algún tipo de actividad internacional, sea consistente o esporádica, pero con interés en la expansión de sus productos a mercados foráneos por medio de un distribuidor para introducir el producto al mercado de interés. Se realizaron entrevistas a personas de diferentes niveles gerenciales como gerentes de mercadeo, dueños de empresas, directores ejecutivos y gerentes de exportación. Para el caso de Puerto Rico, las empresas se obtuvieron del Directorio Agrofresco del País, del Departamento de Agricultura de Puerto Rico (2014b). Para el caso de Estados Unidos, se procedió a analizar el directorio de socios de alimentos especiales de la Specialty Food Association y las recomendadas por los mismos fabricantes entrevistados. Para cada grupo de empresas se realizaron entrevistas a los ejecutivos que aceptaron participar del estudio.

En Estados Unidos, la muestra se compone también de cuatro distribuidores de alimentos especiales. Para este estudio se definió al distribuidor como aquel intermediario minorista, mayorista, bróker, compañía o casa comercial establecida en Estados Unidos. Para esta segunda muestra se realizaron entrevistas en profundidad a personas con diferentes posiciones gerenciales dentro de las empresas, como dueños, agentes importadores, gerentes de ventas y mercadeo de supermercados, cadenas de tiendas, restaurantes, tiendas de conveniencia, mayoristas, tiendas de especialidad y coffee shops.

Las entrevistas en profundidad para ambas muestras se realizaron entre agosto-diciembre de 2014 y enero-mayo de 2015.

Para la entrevista en profundidad se diseñó un protocolo de preguntas. El protocolo contenía una guía de preguntas semiestructuradas abiertas y cerradas, las cuales se adaptaron y se tradujeron al inglés para las entrevistas a los distribuidores. Las preguntas se organizaron bajo bloques temáticos como sugieren expertos en el diseño de protocolos de preguntas (Turner, 2010; Miles y Huberman, 1994; Yin, 2009; Hernández, Fernández y Baptista, 2004; Tellis, 1997; Zainal, 2007).

Cada entrevista fue diseñada de lo más general a lo más específico. El proceso se dividió en tres fases:

- 1.

Fase introductoria, en la cual se informó al entrevistado el objetivo de la entrevista, el uso de los datos recopilados, la audiencia que tendrá acceso a los mismos, tiempo de duración, y solicitud de autorización para grabar o filmar la misma.

- 2.

Fase de desarrollo, donde se procedió a desarrollar un ambiente de confianza con el entrevistado minutos previos a iniciar la entrevista. Se introdujo el tema con algún asunto en particular que estaba en el ambiente relacionado con la comercialización de alimentos especiales en mercados nicho. Luego se retomó el tema mediante la guía de bloques temáticos.

- 3.

Fase final, en la cual se validó de forma general la información mediante un resumen que el entrevistador hizo al entrevistado. Esto permitió que la persona entrevistada corrigiera algún dato mal interpretado o que profundizara aún más. El objetivo final en esta fase es de profundizar y alcanzar un mayor nivel de detalle en la información.

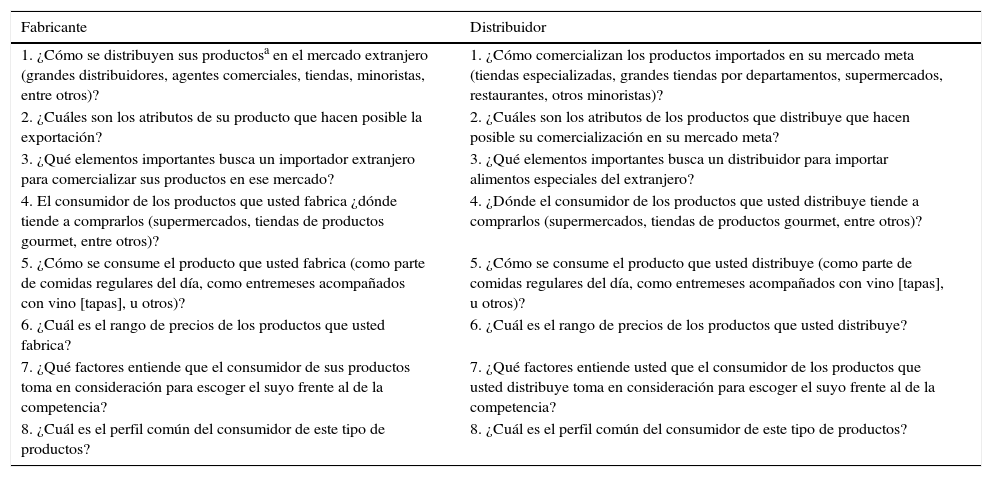

Las preguntas del primer bloque temático correspondían a información demográfica: posición en la empresa, años en el sector o industria, nombre de la empresa, etc. El segundo bloque temático lo componían preguntas relacionadas con el tema bajo análisis. Entre las preguntas medulares del segundo bloque temático se incluyen las que se encuentran en la tabla 1.

Guía de preguntas

| Fabricante | Distribuidor |

|---|---|

| 1. ¿Cómo se distribuyen sus productosa en el mercado extranjero (grandes distribuidores, agentes comerciales, tiendas, minoristas, entre otros)? | 1. ¿Cómo comercializan los productos importados en su mercado meta (tiendas especializadas, grandes tiendas por departamentos, supermercados, restaurantes, otros minoristas)? |

| 2. ¿Cuáles son los atributos de su producto que hacen posible la exportación? | 2. ¿Cuáles son los atributos de los productos que distribuye que hacen posible su comercialización en su mercado meta? |

| 3. ¿Qué elementos importantes busca un importador extranjero para comercializar sus productos en ese mercado? | 3. ¿Qué elementos importantes busca un distribuidor para importar alimentos especiales del extranjero? |

| 4. El consumidor de los productos que usted fabrica ¿dónde tiende a comprarlos (supermercados, tiendas de productos gourmet, entre otros)? | 4. ¿Dónde el consumidor de los productos que usted distribuye tiende a comprarlos (supermercados, tiendas de productos gourmet, entre otros)? |

| 5. ¿Cómo se consume el producto que usted fabrica (como parte de comidas regulares del día, como entremeses acompañados con vino [tapas], u otros)? | 5. ¿Cómo se consume el producto que usted distribuye (como parte de comidas regulares del día, como entremeses acompañados con vino [tapas], u otros)? |

| 6. ¿Cuál es el rango de precios de los productos que usted fabrica? | 6. ¿Cuál es el rango de precios de los productos que usted distribuye? |

| 7. ¿Qué factores entiende que el consumidor de sus productos toma en consideración para escoger el suyo frente al de la competencia? | 7. ¿Qué factores entiende usted que el consumidor de los productos que usted distribuye toma en consideración para escoger el suyo frente al de la competencia? |

| 8. ¿Cuál es el perfil común del consumidor de este tipo de productos? | 8. ¿Cuál es el perfil común del consumidor de este tipo de productos? |

Con el propósito de asegurar la validez del contenido, la guía de preguntas fue sometida a pruebas pilotos y de comprensión de traducción. La prueba prepiloto la diseñaron estudiantes de maestría del curso de Investigación de Mercados y profesores del campo de mercadeo, gerencia y metodología de investigación. El objetivo de la prueba prepiloto era: determinar si el contenido de las preguntas estaba vinculado al objetivo de la investigación; verificar si el tiempo estipulado inicialmente para cada pregunta era el adecuado; cotejar si el orden lógico de las preguntas alcanzaba el nivel de comprensión esperado, y comprobar si se había mantenido la integridad en la traducción de las preguntas de un idioma a otro en la versión adaptada que fue traducida de la guía. Esta prueba interna, realizada en el salón de clases, permitía a los investigadores garantizar la calidad, la eficiencia y el enfoque correcto para el cual se diseñó la guía.

La prueba piloto se administró a un grupo de fabricantes y distribuidores previo a la ejecución formal de las entrevistas. Partiendo de sus recomendaciones se realizaron unos cambios buscando que los resultados respondieran a los objetivos del estudio. La recopilación de datos primarios se realizó coordinando entrevistas con los fabricantes y distribuidores a través de una carta de invitación enviada por correo electrónico y por teléfono. Dado lo anterior, se procedió a coordinar las entrevistas con las empresas que aceptaron participar en el estudio. Las entrevistas se realizaron personalmente, vía Skype y por teléfono.

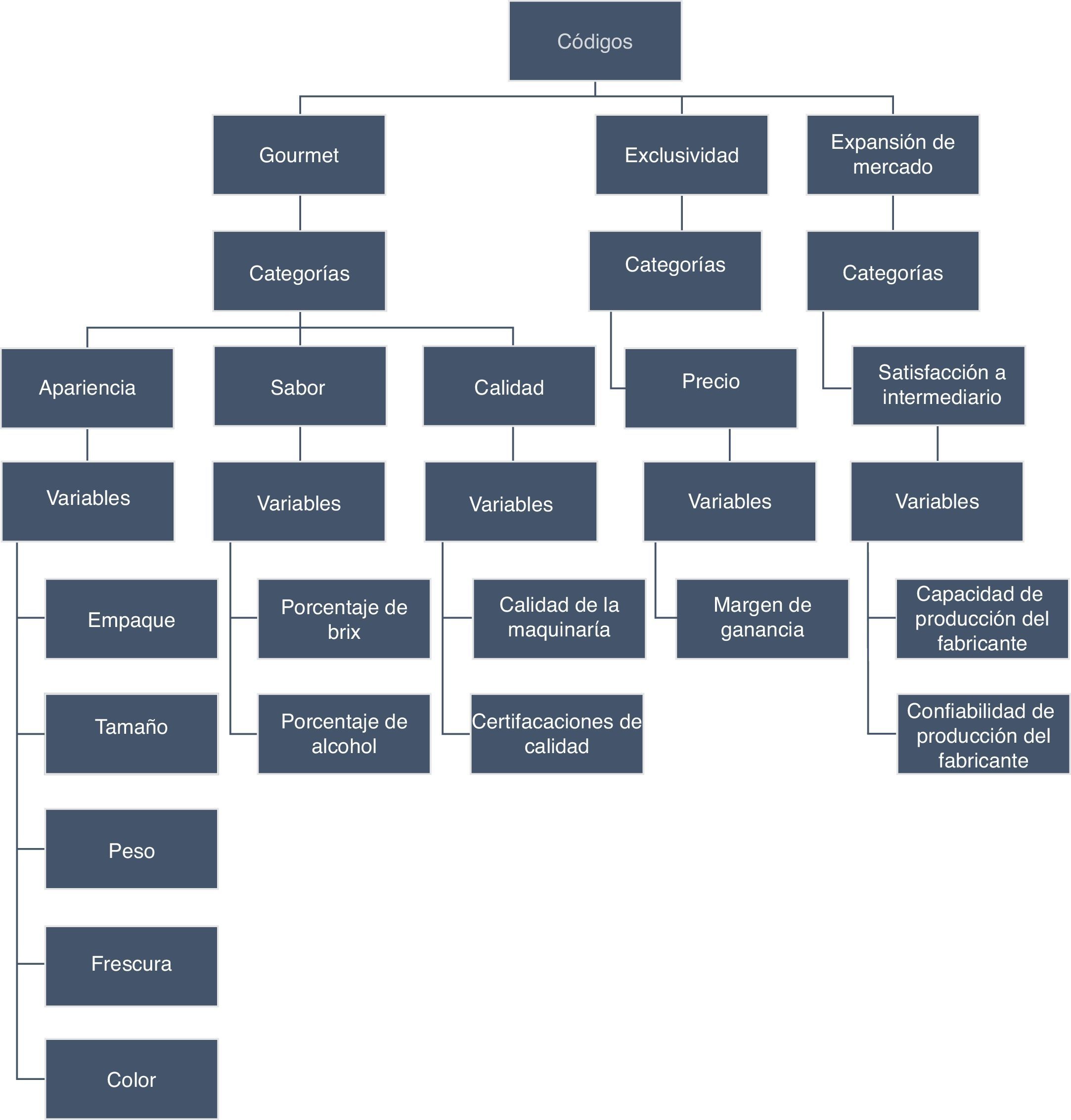

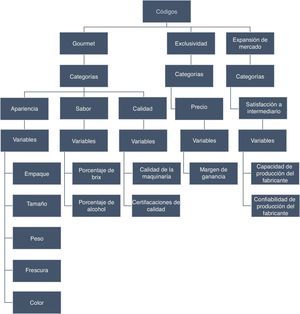

Luego de recopilados los datos, se procedió a tabular y organizar la información para realizar los análisis de los datos mediante el conteo de frecuencias credenciales, el cual se usó para darle confiabilidad y transparencia al proceso como se condujo la investigación (Hannah y Lautsch, 2011). La figura 1 presenta un ejemplo del proceso de codificación y clasificación de variables identificadas como parte del proceso de las entrevistas. Para este ejemplo se utilizó el Caso4:DCP. Los datos cualitativos se organizaron en una matriz por variables y tipo de empresa, lo que permitió observar las tendencias del fenómeno (fig. 1). Con el objetivo de proteger la identidad y preservar el anonimato de las empresas, se identificaron estas con la etiqueta enumerada de caso y seudónimo: Caso1:PMM, Caso2:TAC, Caso3:DBO, y así sucesivamente. Finalmente, se realizó una comparación de los resultados obtenidos de las entrevistas en profundidad y de los datos secundarios para identificar diferencias o similitudes entre la percepción de los fabricantes y la de los distribuidores, sobre los factores que ellos entienden son importantes para la comercialización de alimentos especiales en mercados nicho extranjeros.

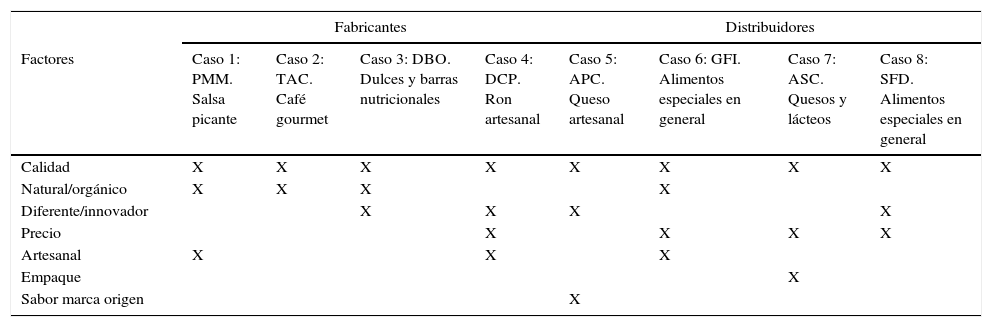

5AnálisisLas relaciones diádicas entre el fabricante y el distribuidor es un activo para tener éxito en la industria de alimentos especiales, ya que cada uno ayuda a estimular el desarrollo de otras fuentes o formas adicionales de calidad a las tradicionales (Straete, 2008). Como se observa en la tabla 2, el mercado nicho de alimentos especiales (artesanales, orgánicos y naturales) se distingue por la alta diferenciación y calidad de los productos que se distribuyen en limitada escala mundial (Canavari et al., 2010). Estas variables son necesarias para el éxito de cualquier empresa en mercados nicho foráneos, pues confieren al producto un carácter distintivo enriqueciendo el valor del producto y la práctica de una política de precios premium (Turid-Kvam, Magnus y Stræte, 2014).

Matriz de los factores que el fabricante/distribuidor toma en consideración en la comercialización de alimentos especiales

| Fabricantes | Distribuidores | |||||||

|---|---|---|---|---|---|---|---|---|

| Factores | Caso 1: PMM. Salsa picante | Caso 2: TAC. Café gourmet | Caso 3: DBO. Dulces y barras nutricionales | Caso 4: DCP. Ron artesanal | Caso 5: APC. Queso artesanal | Caso 6: GFI. Alimentos especiales en general | Caso 7: ASC. Quesos y lácteos | Caso 8: SFD. Alimentos especiales en general |

| Calidad | X | X | X | X | X | X | X | X |

| Natural/orgánico | X | X | X | X | ||||

| Diferente/innovador | X | X | X | X | ||||

| Precio | X | X | X | X | ||||

| Artesanal | X | X | X | |||||

| Empaque | X | |||||||

| Sabor marca origen | X | |||||||

Fuente: elaboración propia.

El florecimiento del mercado nicho de alimentos especiales ha impactado tanto los negocios como a sus consumidores. La preocupación de estos por adquirir alimentos saludables es uno de los factores relacionados con crecimiento del comercio mundial de alimentos especiales, dentro de los cuales se consideran líderes (SFA, 2014) aquellos certificados 100% naturales, orgánicos, libre de GMO (fabricado sin ingredientes genéticamente modificados, por su sigla en inglés de Genetically Modified Foods). En Estados Unidos, el aumento en el número de importadores de alimentos especiales étnicos, particularmente de la cocina mediterránea, latina (México excluido) e India (SFA, 2014), es uno de los resultados que ha tenido el crecimiento de este mercado nicho. Así se establecen cada vez más pymes en mercados internacionales nicho de alimentos especiales, con una oferta altamente diferenciada y de calidad (procesos de cultivo orgánicos, artesanales, certificaciones, etc.), en los que el precio no está en juego ante el valor percibido por consumidor sobre ese producto especial (Turid-Kvam et al., 2014). Lo anterior se evidencia en el presente estudio de casos, donde se pudo observar que la calidad es uno de los factores que juega un papel significativo en el desarrollo de esa relación diádica fabricante/distribuidor para la comercialización de alimentos especiales.

A continuación se presenta un resumen de la entrevista realizada a cada fabricante y se discuten los resultados en ese grupo de fabricantes. Más adelante se presenta un resumen de la entrevista realizada a cada distribuidor y se discuten los resultados encontrados en ese grupo de distribuidores. Finalmente, se presenta una discusión de resultados comparando ambos grupos.

5.1¿Cuáles son los factores que el fabricante entiende que el distribuidor toma en consideración para la comercialización de sus productos en el extranjero?5.1.1Caso 1: PMMEsta joven empresa familiar inicia operaciones en la fabricación de salsas picantes, miel y mermeladas a base de frutas tropicales naturales en el 2001. Durante ese periodo, la empresa se concentra en la perfección de sus productos ajustándose a las preferencias de su mercado meta hasta lograr en el 2008 la certificación de producto artesanal 100% natural. La alianza de distribución estratégica con Malgor & Compañía permite que PMM tenga presencia en todo el país a través de las grandes cadenas de tiendas por departamentos como Wal-Mart, los supermercados Amigo y Supermax. Su participación en la feria Fancy Food Show, celebrada en Washington, D.C. en julio de 2011, permite que PMM inicie formalmente exportaciones al mercado de Estados Unidos. Las ventas al exterior se focalizan en la costa este de Estados Unidos, aunque a través de Whole Foods Market y Amazon logran impactar mercados poco tradicionales como el de Canadá y Reino Unido. Sus exportaciones representan el 12% de sus ventas totales anuales.

Los factores que PMM entiende que un distribuidor toma en consideración para comercializar sus productos son la calidad y su condición de ser un producto 100% artesanal y natural, elaborado sin preservativos. La calidad la adjudican al ingrediente principal de su producto estrella, el ají habanero, considerado como una de las especies más picantes del mundo, así como otros ingredientes naturales del trópico, consideraciones que posicionan este producto como único en su clase. Su nivel de picor fluctúa entre los niveles de 100.000 a 350.000 en escala Scoville.

Cabe señalar que, además de la fabricación, PMM distribuye productos orgánicos y especiales de otras pymes puertorriqueñas usando el comercio electrónico como canal de distribución. La empresa ha desarrollado una página web dedicada a la venta de productos gourmet elaborados por fabricantes puertorriqueños. La tienda virtual es resultado de la organización de productos puertorriqueños bajo una asociación cooperativa que les permite mover sus productos de forma justa y equitativa. Esto no es nuevo en el mercado de alimentos especiales y de origen, como el vino, quesos, embutidos, café, té, etc. En Francia, el comercio electrónico de vinos representaba, en 2009, el 39% de las ventas totales. De este total, el 18% de la venta en línea está en manos de grupos de productores y minoristas de vinos (Montant y Pupion, 2011).

5.1.2Caso 2: TACEsta joven empresa se establece en el 2010 con el objetivo de poner en práctica un modelo innovador de cultivo, procesamiento y venta de café especial en mercados internacionales, donde todos los participantes del proceso producto tengan acceso a recibir beneficios equitativos y a un mercado dependiente y transparente. Este modelo permite que los agricultores mejoren la calidad del café que producen y que reciban un pago justo por su producción. El éxito de este modelo ha permitido que esta empresa pueda entrar en mercados internacionales de café especial dominado por dos productores mundiales principales (Jamaica y Hawai). El modelo de TAC garantiza que el café producido por los agricultores que participen del mismo tenga una calificación Q-Score mínima de 85 de un máximo de 100 puntos. Esto significa que el café producido responde al grado Specialty, lo que le permite comercializarlo en mercados especiales. TAC exporta su totalidad de la producción a mercados de Centro y Suramérica y Estados Unidos, a mayoristas principalmente. El modelo involucra agricultores de Colombia, República Dominicana y Costa Rica. Su calidad y el hecho de ser un producto orgánico son los factores que TAC entiende que el distribuidor busca para comercializar café especial.

5.1.3Caso 3: DBOEsta empresa familiar se dedica, desde 1996, a la fabricación de dulces y barras nutricionales tropicales artesanales, 100% naturales, sin preservativos. Sus ventas anuales ascienden a $2,4 millones de dólares (2014), de las cuales el 20% corresponde a las exportaciones a sus principales mercados del Caribe, Centro y Suramérica y la costa este de Estados Unidos. En estos países tienen presencia a través de US Wholesalers, TJ Maxx, Wal-Mart, Burlington, Marshalls, PriceSmart y Amazon.com.

La calidad que se caracteriza por los ingredientes del producto y por su valor nutricional, así como el carácter de elaboración artesanal, son los elementos que DBO entiende que el distribuidor busca en un fabricante para comercializar alimentos especiales. DBO entiende que lo que hace diferente y único sus productos es, también, que sus ingredientes son a base de frutas tropicales (mango, tamarindo, coco, fruta de la pasión), su empaque colorido y la marca que alude al país de origen, «…al ser un dulce típico de nuestro país, la parte cultural ha jugado un rol muy importante, ya que no hemos tenido que orientar al consumidor sobre los sabores de los dulces; en vista de que son muy bien conocidos, nos hemos enfocado en que el consumidor, al momento de decidir por un “dulce típico” elija “DBO” como “branding” y nos hemos destacado por la calidad y frescura de nuestros productos, esa es nuestra mayor ventaja competitiva dentro y fuera del país» (comunicación personal, Dueño y Director Ejecutivo de DBO, septiembre de 2014).

5.1.4Caso 4: DCPSimilar al caso de DBO, DCP inicia operaciones en 2010 apelando a la cualidad exótica de su producto, ron con un nivel alto de alcohol, y buscando el segmento internacional de consumidores de bebidas alcohólicas con sabores frutales. En la entrevista, DCP coincide con los demás casos al indicar que es la calidad y el ofrecer un producto diferente a precio competitivo lo que busca un distribuidor para comercializar sus productos en mercados internacionales.

La calidad se observa también en el control, selección y trazabilidad de las materias primas para la elaboración de sus rones (pulpa de frutas y azúcares), elementos que deben cumplir con ciertas condiciones y requerimientos de procesos, que ubiquen su producto en lo que DCP indica como 100% natural, sin preservativos ni olores artificiales, de elaboración artesanal. Este hecho es como un valor añadido que la diferencia de otras empresas.

DCP inicia operaciones de manufactura de ron con sabores en 2011 e inmediatamente inicia exportaciones al mercado latino de los estados de Nueva York y New Jersey mediante el uso del mercadeo «boca a boca» en restaurantes y licorerías cuyos dueños son de origen latinoamericano. Para 2014, su volumen de ventas asciende a $1,4 millones de dólares, de los cuales el 10% proviene de las ventas en el extranjero. La calidad que también se expresa por la diferenciación de su producto se resalta en DCP mediante la tecnología de desfragmentación de gases tóxicos en el proceso de filtración alcohólica del ron pitorro, que lo hace único en su clase.

5.2Resumen de resultados presentado por fabricantes de alimentos especialesLos casos entrevistados son pymes establecidas en Puerto Rico con menos de 20años de operación. Estas empresas elaboran productos a escala pequeña, entre los cuales destacan el café, salsas, licor, dulces típicos y frutas y vegetales exóticos tropicales. Con relación a los factores que el fabricante de alimentos especiales entiende que el distribuidor toma en consideración para comercializar sus productos en el extranjero, todos concuerdan que el primer factor es la calidad del producto. Se observa que, aunque no lo mencionan de forma explícita, la calidad es vista como un conjunto de atributos que incluyen sabor, presentación, ingredientes y certificaciones que garantizan formas de elaboración y procesamiento. Sin embargo, para ellos estos atributos que forman parte del concepto de calidad son mencionados de forma separada; es decir, todos concuerdan que el factor principal que entienden que el distribuidor toma en consideración para la comercialización de sus productos en el extranjero es la calidad, seguido por producto 100% natural, diferente/innovador, artesanal. Solamente una empresa indicó el precio como factor importante (tabla 2). Finalmente, los fabricantes de alimentos especiales puntualizan que los mercados foráneos potenciales para la distribución y venta de sus productos lo configura el mercado nicho de población latina en Estados Unidos, así como consumidores (restaurantes) de las islas del Caribe.

5.3¿Cuáles son los factores que el distribuidor toma en consideración en la negociación con el fabricante para comercializar sus productos en el extranjero?5.3.1Caso 5: APCEsta empresa comercializa más de 200 diferentes tipos de quesos gourmet artesanales procedentes de Estados Unidos y de Europa. La empresa inicia operaciones en Long Island (Nueva York) y abre su primera tienda en 2004. Es una empresa que cotiza en el NYSE y genera un volumen de ventas entre $3 y $6 millones de dólares. Distribuye sus productos a restaurantes exclusivos, hoteles y a través del comercio electrónico a mayoristas de Estados Unidos, Europa y Puerto Rico. En Estados Unidos el principal mercado es California y Nueva York. Los atributos que APC toma en cuenta en el proceso de selección de fabricantes son que ofrezca un producto de calidad innovadora y que se diferencie de los quesos tradicionales, sin importar el costo. El rango de precios de venta del queso gourmet fluctúa entre $20 y $40 dólares por libra. Cabe señalar que el entrevistado es el dueño de la empresa y es un maître connaiseur (maestro catador) de la industria. Además de estos dos atributos, el sabor, así como la apariencia y el origen o marca, son elementos que la empresa toma en cuenta, pues atiende un segmento de mercado exigente.

5.3.2Caso 6: GFIEsta empresa comercializa alimentos especiales orgánicos, artesanales y naturales de marcas reconocidas en la costa este y sur de Estados Unidos y el Caribe. Inicia operaciones en 1967 en Atlanta y logra posicionarse como una de los distribuidores líderes de alimentos especiales de Estados Unidos. Al igual que los casos anteriores, internet constituye una de las herramientas que le ha permitido incrementar su demanda. Su cartera de proveedores la componen fabricantes estadounidenses, ingleses, franceses, italianos, alemanes, españoles y neozelandeses. Marcas como Vivaldi, Reypenaer, La Bonne Vie, Rutherford & Meyer fortalecen la oferta de alimentos especiales de GFI.

Para esta empresa, sin embargo, el sabor del producto, así como la calidad a precio razonable, son los factores vinculados al producto que buscan al seleccionar un fabricante para comercializar sus productos. También toman en cuenta la historia detrás del producto y, si es producto lácteo o bebida, el nivel de añejamiento. Esto explica por qué se enfocan en proveedores con una oferta de un producto natural, artesanal y libre de pesticidas. GFI comercializa sus productos a minoristas como supermercados, tiendas de especialidad y restaurantes. «El atributo principal que busca nuestro cliente en un producto es buen sabor, buen valor y a un precio razonable. La tendencia está creciendo y la gente quiere experimentar nuevos sabores, nueva variedad de alta calidad. El consumidor americano promedio tiene el dinero para gastarlo en algo único y diferente, por lo que está dispuesto a probar algo nuevo como un buen queso, aunque sea un pequeño lujo» (comunicación personal, Gerente General de GFI, octubre de 2014).

5.3.3Caso 7: ASCEs una empresa familiar que lleva en el mercado más de 60 años elaborando y distribuyendo quesos al mercado de la costa centro-oeste de Estados Unidos y en el extranjero. Distribuye tanto a mayoristas como a minoristas, entre los cuales se encuentran empresas de servicios de comida, restaurantes y tiendas de especialidad. La calidad a precio razonable, así como la presentación o empaque, son los factores que esta empresa busca al seleccionar un producto de fabricantes locales y extranjeros. A estos atributos se les añade que sean productos orgánicos y certificados como libres de hormonas y químicos.

5.3.4Caso 8: SFDEs una empresa con más de 20 años de experiencia en la fabricación, distribución y venta de alimentos especiales, además de importar productos del exterior y mercadear marcas privadas. Posee una gran variedad de alimentos: galletas, embutidos, chocolates, panes, arroces, pastas, salsas, conservas, especies, entre otros. La variedad de sus productos radica en que son alimentos que se diferencian de los de masa por sus atributos de productos innovadores, de calidad a buen precio. Exportan e importan hacia y desde Europa, África, Asia e India.

Un moderno sistema de control de inventario y de distribución, así como de investigación y desarrollo (I&D), permite que esta empresa atraiga a los mejores proveedores de productos especiales y establezca redes de negocio. La mayoría de sus marcas son importadas de fabricantes, quienes también tienen la opción de comercializar sus productos bajo las marcas privadas que SFD desarrolla. Su experiencia ha permitido que marcas innovadoras de proveedores como Aldi, Moo & Oink, Simon Home Foods y Roundy alcancen distribución en mercados extranjeros. La calidad del producto a precio razonable son las dos principales variables que esta empresa busca en un producto a comercializar. El posicionamiento de esta empresa y su exposición a nivel mundial están muy vinculados con su presencia en las ferias de alimentos más importantes del mundo, a saber: Gulf Show, Anuga, Sial y Palma.

5.4Resumen de resultados presentado por distribuidores de alimentos especialesLos casos entrevistados son empresas establecidas y que operan en Estados Unidos desde hace más de dos décadas. Con pocas excepciones, son mayoristas de productos especiales lácteos, embutidos, bebidas, salsas, café, chocolate, especias y alimentos étnicos. Los canales de distribución de los mayoristas son básicamente tiendas al detal, supermercados y restaurantes. Los casos entrevistados son empresas reconocidas a nivel de Estados Unidos con presencia en internet.

Como se observa en la tabla 2, para comercializar los productos de fabricantes de alimentos especiales el distribuidor toma en consideración variables como la calidad del producto, precio, diferente/innovador, empaque y su condición de producto natural. Solamente una empresa destacó sabor, marca y origen como elementos adicionales a la calidad y precio como relevantes en la negociación con proveedores para la comercialización de alimentos especiales. A pesar de que el origen de los alimentos especiales proviene de fabricantes en Puerto Rico (territorio de Estados Unidos), los distribuidores estadounidenses no presentan una cultura de negocios en este mercado nicho con Puerto Rico, pues poco más de la mitad de los entrevistados indicaron no estar familiarizados con productos gourmet o alimentos especiales procedentes de Puerto Rico. Esto coincide con estadísticas de comercio exterior de esta economía insular, pues un alto porcentaje de los alimentos de consumo masivo en Puerto Rico es importado de Estados Unidos. Esto resulta paradójico, pues es de esperarse que los distribuidores en Estados Unidos conozcan bien el comercio de alimentos con este territorio insular.

5.5Discusión de resultados comparando ambos grupos: fabricantes y distribuidoresEn estudios realizados previamente se ha debatido cuáles son los factores que los intermediarios/importadores toman en consideración para decidir comercializar un producto. Entre los primeros estudios, Tookey (1970) había encontrado que el precio era uno de los factores determinantes; por otra parte, Rao (1977) expuso que los factores más importantes para el intermediario/importador era la calidad del producto y apoyo promocional. Más adelante, Machat (2009) menciona que lo que ha favorecido la entrada de nuevos productos alimenticios en Francia por pymes distribuidoras de alimentos es la calidad del producto a precios competitivos.

Específicamente, en la industria de alimentos especiales, el estudio de Beylier et al. (2011) sitúa las características del producto como factores determinantes en la selección del fabricante por distribuidores de gran escala como el caso de Carrefour. Los autores informan que la calidad y sabor en alimentos especiales de denominación de origen (produit du terroir) bajo la marca privada de Carrefour (Reflet du Terroir) constituyen los factores de éxito en la legitimación del distribuidor en la cadena de valor y, por ende, en la selección de su proveedor o fabricante, en este caso pymes fabricantes francesas y foráneas de alimentos especiales.

Los hallazgos de estos estudios coinciden en parte con los encontrados en el presente. La calidad sigue siendo el factor por excelencia en la negociación del distribuidor/importador con el fabricante para comercializar sus productos en el mercado nicho de alientos especiales, mientras que en el mercado masivo de alimentos es una combinación de calidad-precio.

Como se observa en la tabla 2, los hallazgos encontrados en esta investigación coinciden con Rao (1977), Katsikeas y al-Khalifa (1993), Machat (2009) y Beylier et al. (2011), pues la calidad a precios competitivos del producto prevalece como el factor más importante para los distribuidores para la comercialización de productos de fabricantes exportadores. Sin embargo, difiere en que aun cuando para los distribuidores y fabricantes la calidad es un factor que ambos entienden que el distribuidor toma en consideración para comercializar en el extranjero, el precio no resultó factor primario. Para los distribuidores, la calidad viene acompañada de precio competitivo en ese proceso de decisión.

Lo anterior es comprensible, pues mientras los fabricantes son pymes que elaboran alimentos especiales en pequeña escala y en cierto grado a nivel artesanal, con un pequeño número de empleados y con un portafolio de productos limitado, los distribuidores son empresas medianas con la capacidad de mover en la cadena miles de productos al día hacia destinos tan lejanos como India, África y Europa; como consecuencia de esta diferencia, el precio al que el intermediario compra el producto es un elemento trascendental en el proceso de adquirir un producto para comercializarlo en mercados internacionales. Es importante entender que ambos participantes parten de diferentes puntos de partida, y aunque ambos están en búsqueda de ganancias, el fabricante entiende que la calidad es el elemento más importante para productos artesanales, mientras que el distribuidor busca bajar sus costos para poder obtener ganancias por la reventa del producto. Según la Oficina de Estudios y Políticas Agrarias (ODEPA, 2003), citado por Troncoso y Lobos (2004), el productor estaría dispuesto a recibir un menor valor si se le asegura una compra constante, y el intermediario bajaría sus márgenes siempre que sea factible aumentar los volúmenes, es decir, cada uno parte de diferentes intereses.

6ConclusionesLas empresas orientadas a mercados nicho dependen de sus ventajas en recursos, de productos de alta calidad y de las relaciones personales de confianza y compromiso (Toften y Hammervoll, 2009) que desarrollan con sus pares. La estrategia de mercado nicho es un proceso continuo (Dalgic y Leeuw, 1994), el cual requiere el desarrollo de relaciones a largo plazo entre los miembros de la cadena de valor (Toften y Hammervoll, 2009, 2010a,b), porque la demanda en el mercado puede disminuir y/o desaparecer (Noy, 2010). Por tal condición, la relación entre el fabricante y los distribuidores debe ser estrecha, de manera que permita que ambos puedan desarrollar sólidas capacidades de mercadeo con bienes especializados y conocimiento profundo del mercado, con un apoyo a toda la empresa y una base de consumidores leales y firmes (Parrish, Cassill y Oxenham, 2006; Toften y Hammervoll, 2009, 2010b).

Esta relación entre el fabricante de alimentos especiales y el distribuidor será duradera en la medida que haya convergencia o mejor entendimiento de los factores que el fabricante de alimentos especiales y el distribuidor consideren importantes para la comercialización efectiva de estos productos en el mercado nicho. En la medida que la empresa fabricante/exportadora tenga la habilidad para adaptar su producto y diferenciarlo, mayor será la probabilidad de que este sea aceptado en el mercado foráneo. Para lograr este objetivo se recomienda fortalecer el proceso de comunicación efectiva y compromiso que se desarrolla entre ambas partes de la cadena de suministro (Toften y Hammervoll, 2009, 2010b). Esta comunicación permitirá un intercambio de conocimiento que contribuirá a la habilidad del fabricante para enfocar adecuadamente el diseño de la estrategia de producto (Wu, Sinkovics, Cavusgil y Roath, 2007).

El intercambio de conocimiento tendrá como resultado un mejor entendimiento de los aspectos culturales de los diferentes países, lo que minimizará posibles conflictos por malentendidos y dificultades; sin duda, esto resultará en beneficios y negocios saludables para ambas partes (Simonin, 1999). Para lograr este nivel de comunicación se recomienda que la cadena de valor sea más corta para que así la conexión entre los fabricantes e intermediarios sea directa, simple y rápida (Fearne y Hughes, 2000; Hingley, 2001).

Por otro lado, es importante enfatizar que, aunque el obtener ganancias es importante para ambos participantes de la cadena de suministro (fabricantes y distribuidores), para los fabricantes son relevantes los costos de producción y los costos de comercialización, mientras que para los intermediarios son importantes también los costos de adquisición de los productos y los gastos involucrados en la comercialización con el objeto de obtener beneficios (Troncoso y Lobos, 2004). A esta diferencia responde que los fabricantes entiendan que para los distribuidores lo más importante es la calidad, mientras que para los distribuidores/intermediarios lo más relevante es el precio de adquisición del producto.

Un aspecto importante para el distribuidor es que el producto sea diferente/innovador, lo que le garantiza contar con una oferta nueva, sin alterar o poner en entredicho la calidad. Sin embargo, pone al fabricante frente a la disyuntiva de maximizar el valor añadido de sus productos mediante el desarrollo de atributos adicionales que puedan superar su condición de oferta a escala pequeña con precios premium, o mediante una oferta altamente diferenciada a precios competitivos. Este cambio le permitiría negociar con distribuidores reconocidos de amplio alcance y cuyas metas son generar economías de alcance y de escala. Esta disyuntiva representa un reto para los fabricantes, ya que deberán ser creativos en el diseño de estrategias gerenciales y de mercadotecnia (4Ps) que aumenten la convergencia entre ambos grupos; de conseguirlo, podrán desarrollar un alto nivel de compromiso que motivará una relación de largo plazo, con un amplio intercambio de información, generación de innovaciones, lealtad y de consultoría previa a toma de decisiones estratégicas (Toften y Hammervoll, 2010b).

Este estudio tiene grandes implicaciones tanto para los fabricantes/exportadores como para los distribuidores/importadores, ya que ambos deben trabajar para coincidir en los atributos que debe tener un producto. El estudio sugiere que en la medida que los fabricantes conozcan los factores que son relevantes para los distribuidores/importadores, estos últimos pueden diseñar estrategias de mercadeo a partir de esos factores que coinciden con las expectativas del mercado (Katsikeas y al-Khalifa, 1993). En este caso, el factor calidad de producto a precios competitivos será un factor que los fabricantes deben tener como prioridad en el diseño de estrategias de mercadeo y de producción de alimentos especiales, aunque la literatura de mercados nicho sugiere que, en este tipo de mercado, el valor añadido reposa en la variable de diferenciación del producto o rareza y no en el precio (Shani y Chalasani, 1992; Dalgic y Leeuw, 1994). Lo anterior es así porque el mercado nicho es aquel integrado por clientes individuales o grupo pequeño de clientes con características o necesidades similares (Dalgic y Leeuw, 1994) y la estrategia se distingue por ser diseñada para llenar unas especificidades individuales que busca el consumidor y que forman parte de ese pequeño grupo homogéneo que ha sido ignorado por otros (Shani y Chalasani, 1992; Dalgic y Leeuw, 1994).

Por otro lado, los distribuidores/importadores deben ser asesores importantes en proveer información necesaria sobre el mercadeo a mercados, en particular a los mercados nicho foráneos de tal forma que ayude a los fabricantes a desarrollar estrategias de exportación efectivas que permitan exportar productos de forma consistente, con objetivos claramente definidos y con una estrategia deliberada (Toften y Hammervoll, 2010c). Esto requiere que el fabricante exportador fortalezca sus competencias (confianza, intercambio de conocimiento y relaciones contractuales definidas) en los canales de exportación, lo que permite a su vez reducir los costos del oportunismo del distribuidor y tener éxito en mercados foráneos (Wu et al., 2007; Machat, 2009). Ambos grupos deben trabajar como socios de negocios para disminuir la brecha entre las percepciones de ambos. En el mercado nicho de alimentos especiales esto se logra en la medida que se incorporen otros factores importantes que permitan fortalecer la relación, como los métodos de comunicación efectiva y desarrollo de confianza mutua (Toften y Hammervoll, 2014).

Este estudio permite formular líneas futuras de investigación que ayudarán a entender mejor la interacción, y sus repercusiones, entre fabricante y distribuidor. A continuación se señalan brevemente varias de tales posibles investigaciones.

Una primera podría extender el estudio ampliando la muestra de fabricantes/exportadores y distribuidores/importadores de alimentos especiales. Es más, sería importante incorporar otros factores tales como conductuales, de relación de confianza, logística, estrategias de mercadeo, entre otros, para conocer si existen diferencias o similitudes entre estos dos grupos con relación a los factores que se identifiquen.

Una segunda labor investigativa se originaría porque los fabricantes de alimentos especiales y/o gourmet están usando cada vez más el comercio electrónico como canal de distribución, ya que les permite llegar más rápido al cliente final y al minorista. Esta dinámica representa nuevos retos a los distribuidores tradicionales con presencia física, pues nuevas empresas entran a competir en ese mercado nicho. De hecho, los mismos productores y fabricantes se han unido para ellos mismos distribuir sus productos y alcanzar economías de escala y de alcance, como en caso de la industria del vino en Francia (Montant y Pupion, 2011). Este futuro estudio podría analizar el impacto del comercio electrónico en la relación diádica fabricante/distribuidor para la comercialización de alimentos especiales, o el papel del comercio electrónico versus el distribuidor tradicional en la estrategia de expansión foránea del fabricante de alimentos especiales. El desarrollo de la firma no solo depende de su posición externa y del juego de las fuerzas a las que está sujeta, sino también depende de los recursos que tiene a su disposición y la forma en que los invierte en el servicio de su oferta para sus clientes. La firma debe conocer qué posición quiere ocupar en el comercio electrónico como canal de distribución. En este contexto, otra investigación sería explorar qué tipos de recursos son una fuente de ventaja competitiva para la comercialización de alimentos especiales vía comercio electrónico.

Como otra posible investigación, hay muchos estudios sobre cómo crear valor para que la combinación entre fabricantes y distribuidores sea competitiva, pero se han circunscrito mayormente en la relación entre los dos componentes principales: fabricante y manufacturero. Sin embargo, hay que notar que quien consume el producto también es un componente importante en el desarrollo de la ventaja competitiva. Al final, son los consumidores quienes deciden si compran o no un producto basado en qué tan real perciben los beneficios de los productos (Gilmore y Pine, 2007). Por tal razón, es crítica la evaluación de los consumidores sobre atributos de los alimentos especiales para contrastar con los resultados de fabricantes y distribuidores. Esta línea de investigación puede ser enfocada bajo la teoría de Supply Chain Orientation, la cual tiene como punto de partida la teoría de orientación al mercado (Shanmugan y Kabiraj, 2012), pues la cadena de proveedores debe tener como centro al consumidor (Bowersox y Closs, 1996; Cooper, Lambert y Pagh, 1997) para la creación de valor y satisfacción de los clientes (Kohli y Jaworski, 1990; Narver y Slater, 1990).

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Al Dr. Juan Antonio Peña Hevia, Facultad de Administración de Empresas, Universidad de Puerto Rico, Recinto de Río Piedras, por su colaboración en la edición del artículo.