En este documento se presenta un modelo de equilibrio general dinámico con cambio técnico endógeno. El modelo se utiliza como guía de interpretación del caso colombiano del período 1925-2012. Las principales conclusiones son las siguientes: la tasa de cambio técnico y, por tanto, la de crecimiento económico de estado estable dependen de un equilibrio entre el beneficio individual de innovar y su costo de oportunidad; los impactos aleatorios (imprevistos) que apartan la tasa de cambio técnico de su nivel de estado estable tienen efectos permanentes sobre el nivel del producto contrarios a los predichos por el modelo estándar (Cass-Koopmans-Ramsey). En el caso colombiano, las políticas fiscal y de comercio exterior proteccionista han generado, con posterioridad a 1930, efectos permanentes negativos sobre el producto. El canal contemplado por el modelo ha sido la promoción del desvío transitorio de recursos productivos hacia la producción presente en detrimento de las actividades de innovación.

This document presents a dynamic general equilibrium model with endogenous technical change. The model is used to guide an interpretation of the Colombian case for the period 1925-2012. The main conclusions are the following: the steady state technical change and economic growth rates depend upon a balance between the individual benefit for innovation and its opportunity cost. Random shocks causing a gap between the steady state technical change rate and its effective level have a permanent effect on the product level in the opposite direction to the prediction by the Cass-Koopmans-Ramsey model. After 1930, in Colombia, fiscal and foreign trade policies have generated permanent negative effects on output. According to the paper's model the channel has been the promotion of diversion of productive resources towards the present production at the expense of innovation activities.

Los economistas afirman que el principal motor de crecimiento económico en el largo plazo es el cambio técnico reflejado en el aumento persistente de la llamada productividad total de los factores o productividad multifactorial. Los modelos de «crecimiento endógeno» son aquellos que explican este aumento.

El objetivo central de este documento es presentar un modelo de cambio técnico endógeno. El modelo es sencillo: hace abstracción de bienes de producción o de métodos de producción heterogéneos y de posiciones de monopolio para los innovadores. Se modela el cambio técnico simplemente como el incremento persistente de la eficiencia laboral en el seno de una empresa representativa (una metáfora de simplificación) gracias al destino de una parte de su capacidad productiva material y humana a las tareas de innovación, lo cual implica sacrificar producción presente. El grado de uso de la capacidad material y humana en la producción presente sostiene una relación negativa con la asignación de recursos a las actividades de innovación. El empresario afronta, por tanto, un dilema entre innovar (y lograr mayores beneficios futuros) o atender la demanda por la producción presente, dilema que se «resuelve» igualando el valor presente del beneficio (marginal) de la innovación con el costo de oportunidad (marginal) de esta, que es el sacrificio de producción presente.

Con tales características el modelo logra una predicción inusual: todo aquello que consiga aumentar transitoriamente el grado de utilización de la capacidad productiva en la producción presente en detrimento de la asignación de recursos a la innovación generará en el futuro un efecto negativo permanente sobre el producto.

Si el modelo es útil, debería contribuir a nuestro entendimiento del crecimiento del producto colombiano per cápita en el largo plazo. Un intento de interpretación de este asunto es el otro objetivo de este documento1.

Este documento tiene 6 secciones. Las restantes 5 secciones son las siguientes: la que revisa la literatura y establece los nexos del presente modelo con ella y revela, en términos generales, sus alcances y limitaciones a la luz de la literatura (sección2); la que presenta el modelo (sección3); la que trata de simulaciones realizadas con el modelo (sección4); la que aborda el caso colombiano (sección5), y la que resume y concluye (sección 6). En 2 anexos se discuten 2 asuntos: a)el caso del cambio técnico en una economía que se abre (Anexo 1), y b)las características de un ejercicio econométrico cuyos resultados apoyan una predicción del modelo teórico (Anexo 2). En el Anexo 3 se presentan los datos básicos del caso colombiano utilizados en este artículo.

2Un resumen del modelo y de sus alcances y limitaciones, y su relación con la literatura sobre crecimiento económicoEl modelo que se presenta en la sección3 de este documento se puede resumir así: es un modelo de equilibrio general dinámico determinístico de una economía cerrada. La tasa de crecimiento económico (la tasa de aumento del producto por trabajador y per cápita) en la situación de estado estable es igual a la tasa de cambio técnico, una propiedad común a todos los modelos de crecimiento económico. Además, este modelo pertenece a la familia de los de cambio técnico endógeno. Lo específico de este modelo (su «valor agregado») es la manera de modelar el cambio técnico: este depende del grado de utilización de la capacidad productiva en la producción presente de la empresa representativa en el siguiente sentido: el mejoramiento técnico exige «subutilizar» la capacidad productiva, es decir, requiere un grado relativamente bajo de utilización de dicha capacidad en la producción presente, y, por tanto, destinar una parte de la capacidad productiva (capital y trabajo) a innovar a fin de alcanzar un mayor nivel tecnológico en el futuro (sacrificando, entonces, producción presente a cambio de mayor producción futura).

Puesto que el empresario enfrenta, por tanto, un dilema intertemporal, las condiciones de óptimo se derivan de la maximización del valor presente de la empresa. Así, se puede afirmar que el cambio técnico responde a una escogencia óptima del grado de utilización de la capacidad productiva en la producción presente. De otra parte, los hogares eligen las trayectorias óptimas de consumo y ahorro; con ello, y con las trayectorias óptimas de capital (y, por ende, de inversión) establecidas por los empresarios al maximizar el valor de las empresas, queda definido un equilibrio macroeconómico dinámico, entendido este como el logro del conjunto de los valores de las variables endógenas en cada momento de un estado estable en el cual los agentes optimizan y los mercados se «vacían».

El modelo tiene varios antecesores sin que, hasta donde alcanza mi conocimiento, pueda decirse que alguno de ellos es igual al del presente texto en todo sentido. A continuación defenderé esta afirmación.

Kaldor (1957) y Kaldor y Mirrlees (1962), en la perspectiva keynesiana (precios inflexibles, funciones de producción de coeficientes fijos, propensiones exógenas al ahorro, etc.), y Arrow (1962) y Shell (1966), en la neoclásica, fueron los pioneros de la corriente que ha intentado, de una manera explícita y formal, hacer depender el avance técnico de una actividad económica de innovación. Tanto en Kaldor (y Kaldor y Mirrlees) como en Arrow, el ritmo de cambio técnico fue considerado dependiente de la tasa de inversión2. Arrow y Shell fueron conscientes de las externalidades y costos fijos de la actividad de innovar, y de lo que esto supone para las empresas que podrían innovar si estuviesen en condiciones de competencia.

El trabajo de Shell (1966) es parecido al presentado aquí en el siguiente sentido: la innovación requiere recursos. Shell planteó esto así: el incremento de la productividad conjunta de los factores o multifactorial exige dedicar una parte del producto a esto, así que, según Shell, dicho aumento es una cierta fracción del producto multiplicada por la fracción exitosa de la actividad inventiva, suponiendo que esta exige dedicar recursos a la innovación, y teniendo en cuenta que esta actividad es riesgosa: algunos intentos son exitosos; otros fracasan. Shell amplió el modelo macroeconómico estándar de crecimiento teniendo en cuenta esto y sus propiedades dinámicas. Pero no derivó conclusiones sobre los determinantes últimos de la innovación ni sobre política económica. Además, supuso exógena la tasa de ahorro requerida para apoyar la innovación (esto es, supuso exógena una cierta fracción del producto asignable a labores de innovación).

Dentro de la literatura sobre crecimiento endógeno una vertiente importante ha sido la de la acumulación endógena de capital humano originada en los trabajos de Arrow, Schultz, Becker, Ben-Porath, Phelps, Tamura y Uzawa3, y desarrollada de manera extraordinaria bajo una perspectiva macroeconómica por Lucas (1988, 1993, 2002). Dicha acumulación explicaría muy buena parte del crecimiento observado de la productividad conjunta del capital físico y del trabajo, si este se midiese simplemente por el número de horas o personas que trabajan4.

Otra vertiente del crecimiento endógeno, la más directamente «heredada» de Arrow (1962), fue inaugurada (o, tal vez mejor, reinaugurada) por Romer (1990), y se ha concentrado en el análisis de los procesos de cambio técnico y, por ende, de aumento de la productividad multifactorial derivados de la utilización de una fuerza laboral formalmente calificada en las actividades de «investigación y desarrollo» (R&D), y que, cuando son exitosas, conducen a la creación de nuevos medios de producción que dan la oportunidad de monopolios transitorios y ganancias extraordinarias, mientras subsisten. Una variante dentro de esta línea de investigación fue la llamada schumpeteriana, desarrollada por Aghion y Howitt (1992), quienes hicieron explícita la destrucción de valor de empresas que producen bienes que se tornan obsoletos gracias al mismo cambio técnico asociado a los procesos de R&D y que, por esa destrucción, hace posible el traslado de recursos productivos hacia nuevas actividades5.

Un trabajo de Kremer publicado en 1993 es sobresaliente en muchos sentidos. Tiene una explicación de la evolución del producto total, del producto per cápita y de la población mundiales desde el comienzo de la humanidad hasta 1990. El factor básico común a tal evolución es el cambio técnico, y este es endógeno. Si nos atenemos a ciertas características de la corriente inaugurada por Romer (1990), podría decirse que Kremer (1993) es un trabajo inscrito en ella. En efecto, Kremer (1993) hace énfasis en la tesis de que el cambio técnico es esencialmente creación de ideas y que estas son bienes no rivales (con sus implicaciones en cuanto a externalidades y costos fijos), así que el tamaño de la población, dados otros factores, tiene un efecto positivo sobre la probabilidad del surgimiento de una idea (una innovación en proyecto) y permite una mayor «amortización» de su costo entre los usuarios finales de las producciones realizadas gracias a las nuevas ideas.

Pero en 2 asuntos específicos Kremer no se matricula en la escuela inaugurada por Romer: a)el tamaño mismo de la población y su tasa de crecimiento son variables endógenas en Kremer (1993), y b)el cambio técnico, tal como se modela allí, no se deriva de una búsqueda de ganancias de monopolio utilizando un recurso humano especializado en R&D; el cambio técnico lo hacen personas en abstracto (sin distinciones; con una cierta probabilidad de éxito, que es exógena), y no hay relación entre cambio técnico y ganancias de monopolio, una relación hipotética presente en Romer (1990) y enfatizada aún más por Aghion y Howitt (1992) recurriendo a conjeturas y tesis de Schumpeter. En lo referente a estructuras de mercado, el modelo implícito de Kremer (1993) es de competencia, incluso para las épocas ya avanzadas de consolidación del capitalismo industrial.

Pero esto es justificable. En efecto, Arrow mostró (tanto en 1962 como en 2012) que puede existir el caso de la empresa en competencia que es innovadora en cuanto a reducción de costos6. Gilbert (2006) y Shapiro (2012) respaldaron a Arrow en cuanto a rechazar la idea de que el monopolio genera innovación y la competencia la frena. Algunos trabajos empíricos, como los de Geroski, Nickell, y Blundell, Griffith y Van Reenen (citados en Aghion y Howitt, 2009) y Holmes, Levine y Schmitz (2008) han encontrado efectos positivos del grado de competencia sobre la innovación. Esto, sin duda, llevó a revisar los trabajos teóricos de corte schumpeteriano como el de Aghion y Howitt de 1992. En Aghion y Howitt (2009, cap. 12) se muestra (gracias a una ampliación de su modelo schumpeteriano de 1992) la relación teórica compleja (no lineal) que habría entre el grado de competencia y la innovación, pues operan efectos contrarios asociados al grado de competencia y a las características de cada sector productivo. Así, según su modelo, si un sector está conformado por empresas que compiten entre sí, si su distancia con respecto a la frontera tecnológica no es demasiado grande, si la distancia tecnológica entre unas y otras empresas no es, tampoco, excesiva y si hacen innovaciones de manera gradual (esto es, si no hay grandes saltos que permitan a un innovador pequeño desplazar al líder y convertirse él mismo en la empresa dominante), un sector denominado por ellos (neck-and-neck firms sector), entonces un creciente grado de competencia conduce a mayor innovación7,8.

Después del anterior recorrido por el campo de la literatura, se podría decir que el modelo que se presenta en la siguiente sección es, en un cierto sentido, «lucasiano»: pertenecería, por su preocupación básica y por la manera de expresar la hipótesis central (el cambio técnico exige quitar recursos a la producción presente), a la corriente inspirada en el famoso trabajo de Lucas (1988)(Mechanics…), reconociendo, no obstante, que tiene algunos elementos comunes con el de Kremer (1993).

En efecto, en el modelo de las páginas siguientes hay algo que «pertenece» a Kremer (1993): el cambio técnico no depende de expectativas de ganancias de monopolio derivadas de emplear personal especializado en R&D (o comprar sus inventos); el cambio técnico lo podría hacer «cualquiera» y en situación de competencia. Pero de otra parte, este modelo tiene elementos ausentes en Kremer (1993): a)se origina en una discusión de las implicaciones del costo de oportunidad del cambio técnico (para los propósitos de Kremer esta ausencia es justificada), y b)el cambio técnico requiere la utilización previa de capital (físico), además de trabajo. Por último, el modelo, a diferencia del de Kremer, tiene una limitación: la tasa de crecimiento de la fuerza laboral es exógena.

Este modelo supera, en algunas otras dimensiones, los campos lucasiano y de Kremer. En efecto, se aborda de una manera explícita el tema del cambio técnico a través de la hipótesis de maximización del valor de una empresa representativa. Y puesto que se requiere, según el presente modelo, no solo trabajo sino también capital físico para generar cambio técnico, entonces la explicación del ritmo de este resulta más rica en cuanto al número de sus factores determinantes que lo que se encuentra en los trabajos referidos de Lucas y Kremer9.

3El modelo3.1La empresa representativa y la producciónEn lo que sigue se supondrá que el producto de la sociedad se genera en empresas y que existe una empresa representativa. Esta empresa produce «unidades de PIB» utilizando capital y trabajo bajo rendimientos constantes de escala y marginales decrecientes. La empresa se encuentra en situación de competencia perfecta. Puesto que sus rendimientos son constantes con respecto a la escala, el número de empresas es irrelevante para la determinación de las variables endógenas importantes (el producto y el capital por trabajador; la relación capital/producto; la productividad marginal del capital; la tasa de ahorro, etc.).

Por ello, si adicionamos el supuesto de que en la economía solo hay una empresa, que esta tiene las propiedades anteriores y que utiliza todo el capital y toda la fuerza de trabajo disponibles, entonces la empresa también representa el lado de la producción de la sociedad en su totalidad, y las variables endógenas importantes tales como el producto por trabajador o el capital por trabajador de toda la economía serán iguales a los de la empresa representativa.

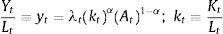

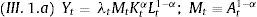

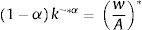

Sea, entonces:

siendo Y, K, A, L y α el producto, el capital, el factor de eficiencia de la fuerza laboral, la fuerza laboral y la elasticidad del producto al capital, respectivamente. En cuanto al factor λ, quedará más claro su significado en los siguientes párrafos; por ahora bastará con aclarar que es el grado de utilización de la capacidad productiva material y humana [medida esta por la combinación KαAtLt1−α ] en la producción presente.

Por tanto:

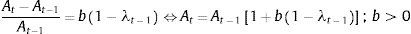

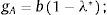

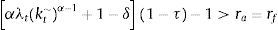

En lo que sigue se supondrá que el cambio técnico (en el largo plazo) consiste solo en incrementos persistentes de la eficiencia laboral (A; cambio técnico potenciador del trabajo)10, que, por tanto, el factor λ no tiene cambios persistentes o permanentes de largo plazo, y que la tasa de aumento del factor A sostiene la siguiente relación funcional con el factor λ:

;Una defensa de la hipótesis representada por la ecuación 3.4 es la siguiente (que sirve también para aclarar más el significado de λ): el incremento futuro de la eficiencia laboral exige un sacrificio presente: abstenerse de utilizar todo el capital y todo el recurso laboral, es decir, exige dedicar una parte de la capacidad productiva de la empresa al mejoramiento del factor A. El parámetro b mide la eficiencia de esta actividad de innovación o mejoramiento técnico e incorpora una probabilidad de éxito de los intentos de innovar11.

Por tanto, la hipótesis 3.4 dice que el aumento permanente de la eficiencia laboral o, de manera equivalente (como se aclara en la nota 9 de pie de página), en la productividad multifactorial solo es posible si el grado de uso de la capacidad productiva en la producción presente es menor que 100% a fin de dedicar una parte de esa capacidad a actividades y procesos que son, hoy, «improductivos» pero que permitirán mañana una mayor productividad multifactorial.

Eso significa que se reconoce que tanto la sociedad como los propietarios de la empresa soportan un costo de oportunidad en la generación del cambio técnico: prescindir de mayor producción hoy a cambio de una mayor producción futura12.

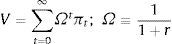

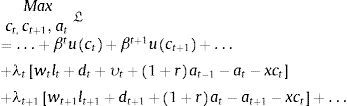

Puesto que hay un dilema intertemporal, los propietarios de la empresa representativa no maximizan la ganancia del período t; maximizan el valor presente de la empresa, medido este por la suma en valor actual de la serie de sus flujos de caja.

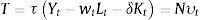

De otra parte, supondremos la existencia de un gobierno cuya única función es recaudar, sin costo, un impuesto a la ganancia de la empresa y repartir el recaudo entre las familias como un subsidio13. El impuesto es proporcional a la ganancia:

Siendo Tyτ el recaudo y la tarifa del impuesto, respectivamente. Se considerará que la tarifa es una variable exógena.

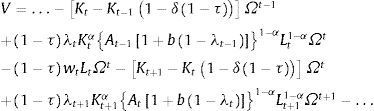

Por tanto, el flujo de caja de la empresa en cada período (sus ingresos menos sus egresos corrientes y de capital y su pago de impuestos) es:

siendo π, w, δ el saldo periódico del flujo de caja, el salario real (salario en términos del producto, cuyo precio es 1) y la tasa de depreciación del capital, respectivamente. No sobra aclarar que este modelo contempla solo un bien producido que sirve como bien de consumo y como bien de capital; por tanto, el precio del bien de capital, con respecto al bien que se produce (el mismo bien), es 1, como lo implica la ecuación 3.5.

El problema del empresario (propietario o su agente) es maximizar el valor de la empresa, V:

Siendo r la tasa de interés real. Más adelante quedará claro que esta tasa tiene un nivel constante en el estado estable, así que el supuesto incorporado en la ecuación 3.6, a saber, que esta tasa es constante, no tiene consecuencias graves.

La maximización del valor de la empresa, V, se sujeta a las restricciones 3.2, 3.4 y 3.5, a valores dados de K0, A0, λ0, y a que:

Las variables de control son λt, Kt y Lt.

Es útil la siguiente re-escritura de V teniendo en cuenta las restricciones 3.2, 3.4 y 3.5:

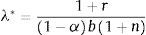

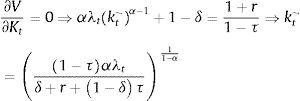

Las condiciones de primer orden de la maximización de V se deducen fácilmente con lo anterior:

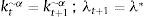

En el estado estable: kt∼α=kt+1∼α ; λt+1=λ*. Sea, además, en el estado estable:

Por tanto:

En el estado estable:

Así que un aumento (permanente) de la tarifa del impuesto a la ganancia, permaneciendo lo demás constante, reduce el monto del capital por unidad de trabajo eficiente.

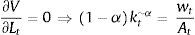

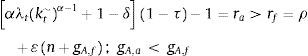

Finalmente:

Así que, en el estado estable:

La ecuación 3.10 implica que en el estado estable:

3.2El hogar representativo, el consumo y el bienestar socialLos grandes supuestos que se harán a continuación son convencionales.

Existe un hogar representativo del conjunto de los hogares. El número total de personas que conforman el hogar es constante, así que el cambio poblacional se presenta a través del aumento del número de hogares. La utilidad del hogar depende del consumo per cápita del hogar. El tiempo de trabajo (asalariado) que ofrece el hogar es una cantidad exógena y, por ende, la oferta laboral de toda la sociedad es también una magnitud exógena.

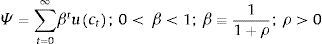

El problema del hogar es maximizar su función de bienestar:

Con sujeción a la siguiente restricción presupuestal:

Siendo β, ρ, l, d, υ, a, x y c el factor de descuento, la tasa (subjetiva) de descuento de la utilidad futura, el trabajo, el monto total de dividendos, el subsidio, el activo financiero (o, de manera precisa, el activo que genera un rendimiento, cuya tasa, suponemos, es igual a la tasa de interés), el número de personas del hogar y el consumo per cápita, respectivamente.

Las variables de control del hogar son: ct, ct+1, at.

El problema se puede expresar y resolver con la técnica del lagrangeano:

Las condiciones de primer orden son:

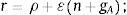

De las 3 condiciones se deduce que:

Bajo el siguiente supuesto usual en la literatura macroeconómica: uc=c1−ε−11−ε; ε>0, la condición 3.14 equivale a:

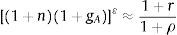

El consumo agregado, C, es igual al número de hogares, N, multiplicado por el consumo per cápita. Se puede suponer que el producto per cápita crece, en el estado estable, a la misma tasa a la que crece el consumo per cápita, así que el producto agregado, Y, crece a la tasa combinada de aumento del consumo per cápita (que es gA) y de la población:

Para valores de n relativamente pequeños, podemos suponer que:

La población total y el número de hogares crecen a la misma tasa (el número de personas por hogar es constante), que supondremos estable e igual a la tasa de aumento de la oferta laboral e igual, a su turno, a la tasa de aumento de la población ocupada de estado estable, n (ecuación 3.7). Puesto que, en el estado estable, k∼ y, por ende, y∼ se estabilizan, el producto total crecerá, en dicho estado, a la tasa: 1+n1+gA−1. A esa misma tasa crecerá, entonces, el consumo total. Por tanto, la ecuación 3.15 equivale a la siguiente:

Por tanto14:

Por último, la restricción presupuestal del gobierno, tomada como igualdad, es:

Es decir, el recaudo de impuestos (derivado del impuesto a la ganancia) es igual al subsidio recibido por los hogares. Dado el número de hogares, N, 3.17 determina el subsidio por hogar, υ.

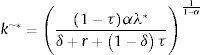

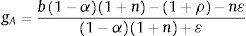

3.3El estado estableCon 5 ecuaciones (las ecuaciones 3.4, 3.8, 3.9, 3.10 y 3.16) se define el estado estable; re-escribámoslas para mayor comodidad:

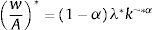

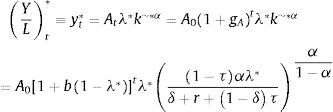

Además, vale la pena enfatizar que, de acuerdo con las ecuaciones 3.3.a y 3.21, el producto por trabajador en el estado estable es:

Por tanto, dado un valor inicial de A (A0, perteneciente a una trayectoria de estado estable), el producto por trabajador crecerá a lo largo de tal trayectoria a la misma tasa a la que crece la variable A: gA, puesto que todo lo demás es constante.

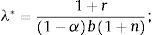

Este modelo es de fácil solución. Tiene dos bloques. El primero (ecuaciones 3.18, 3.19 y 3.20) permite encontrar los valores de λ*, gA y r, dados unos parámetros. El segundo bloque (ecuaciones 3.21 y 3.22) se soluciona una vez conocidos los valores de λ* y r.

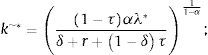

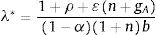

El valor de estado estable de λ es:

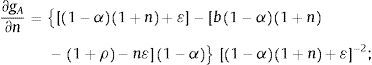

La tasa de cambio técnico (de estado estable) es:

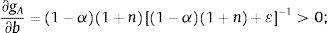

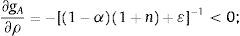

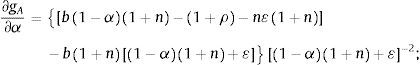

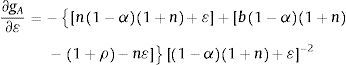

Por tanto:

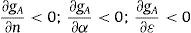

En consecuencia, para valores razonables desde el punto de vista económico, puede afirmarse que:

Así, entre los 5 parámetros que inciden en la tasa de aumento de A en el estado estable, el único que tiene efecto positivo sobre esta es el factor b.

Cabe anotar que un incremento del parámetro b significa un aumento de la eficiencia con la cual se utilizan los recursos productivos en la generación de mayor productividad multifactorial (o mayor eficiencia laboral) futura. Por tanto, el incremento de b reduce el costo de oportunidad neto (neto del beneficio) de utilizar los recursos para generar cambio técnico, es decir, reduce la desutilidad del sacrificio de producción presente. Y, por el contrario, los incrementos de los otros parámetros elevan tal costo de oportunidad (valorado subjetivamente en los casos de ρ y

El otro resultado que llama la atención es el del efecto negativo de la tasa de aumento de la población laboral sobre la tasa gA. Este es un resultado contrario al de 2 modelos básicos de cambio técnico endógeno, el de Romer (1990) y el de Aghion y Howitt (1992)16, pero es equivalente al obtenido por Zuleta y Alberico (2007), aunque el de estos se enmarca en otro contexto: el del cambio técnico no neutral o sesgado17.

Los párrafos precedentes se resumen en las siguientes proposiciones:

Proposición 1. Un incremento (decremento) del parámetro b (parámetro de eficiencia en el uso de la capacidad productiva humana y material para generar cambio técnico) aumenta (disminuye) la tasa de cambio técnico de estado estable, permaneciendo lo demás constante.

Proposición 2. Un incremento (decremento) del parámetro ρ (la tasa subjetiva de descuento de las utilidades futuras) reduce (aumenta) la tasa de cambio técnico de estado estable, permaneciendo lo demás constante.

Proposición 3. Para valores razonables de los parámetros b, n, α, ρ,

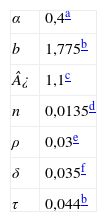

La tabla 1 presenta los valores de 7 parámetros del modelo en un escenario básico («escenario base»). En lo posible tales valores se pueden juzgar (grosso modo) verosímiles a la luz de la experiencia colombiana de los últimos 20años. Aquellos parámetros que tienen dimensión temporal (b, n, ρ, δ) hacen referencia a unidades por año.

Parámetros: escenario base

Compatibles con las cifras de la tabla 2 (réplica de observaciones de variables endógenas para el caso colombiano). La relación entre el recaudo de impuestos a personas jurídicas y PIB fue del 4,4% aproximadamente en 1990 (gráfico 3 de Junguito y Rincón, 2007).

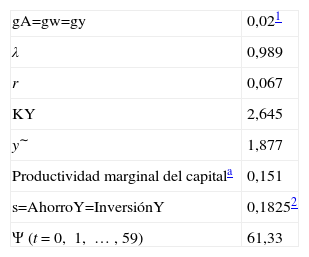

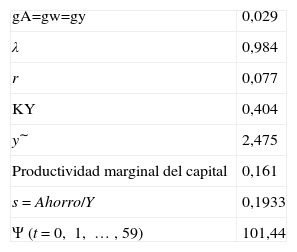

La tabla 2 presenta los principales resultados o estimaciones de las principales variables endógenas que se hacen constantes en el estado estable. Los 4 principales resultados son los siguientes: a)una tasa de crecimiento del producto por trabajador (2% anual, similar a la colombiana de los períodos 1936-2012 y 2002-2012); b)una tasa de interés (real) igual a 6,7% anual (la mediana colombiana del período 1906-1997 fue 6,7% aproximadamente, mayor que la de Estados Unidos)18; c)una relación capital/producto (K/Y) que es similar a la colombiana del período 1989-2012, y d)una tasa de ahorro igual a 18,3%, similar a la colombiana del período 2000-2012.

Principales variables endógenas que se hacen constantes en el estado estable Escenario base

| gA=gw=gy | 0,021 |

| λ | 0,989 |

| r | 0,067 |

| KY | 2,645 |

| y∼ | 1,877 |

| Productividad marginal del capitala | 0,151 |

| s=AhorroY=InversiónY | 0,18252 |

| Ψ (t=0, 1, …, 59) | 61,33 |

gw: tasa anual de crecimiento del salario real;

gy: tasa anual de crecimiento del producto por trabajador (y).

La última fila de la tabla 2 es una medida del bienestar social en un horizonte de estado estable hipotético: 60años. El único interés que tiene la medida es servir de comparación con la que resulta de un escenario alternativo.

Para calcular el bienestar social, Ψ, según la ecuación 3.11, se requiere estimar el consumo per cápita de cada uno de los 60años del horizonte supuesto de estado estable. Para el cálculo se aplica la ley de formación del capital:

Siendo cpc el consumo per cápita y L/P la proporción de la oferta laboral en la población total (P es la población total), que se supuso constante e igual a 0,4519. El cálculo supuso que a lo largo de todo el horizonte el producto y el capital por trabajador (y, k) siguen la trayectoria de estado estable.

La tabla 3 presenta nuevos valores para las variables de la tabla 2. Los nuevos valores obedecen a que, en un nuevo escenario («escenario alternativo1»), hay un valor distinto de b: 1,8, es decir, 14% mayor que el del escenario base (los demás parámetros permanecen constantes).

Algunos resultados sobresalientes del nuevo escenario son estos: la tasa de crecimiento económico se multiplica en 1,45 veces y la medida de bienestar social se multiplica en 1,65 veces como resultado de un incremento aparentemente modesto del parámetro b, permaneciendo lo demás constante. Además, las tasas de interés y ahorro aumentan (en 15 y 6%, respectivamente) y se reduce la relación capital/producto (en 6,3%)20.

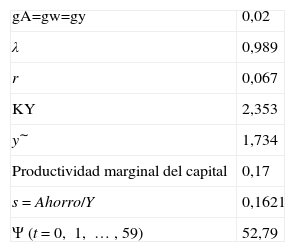

Un tercer escenario («escenario alternativo2») deja el parámetro b en su nivel inicial (el del «escenario base», 1,775) y mantiene también los demás parámetros en sus valores iniciales, excepto uno: la tasa de impuesto a la ganancia, τ. En el nuevo escenario la tarifa es 0,06 en vez de 0,044 (pasa a ser un 36% mayor).

Como se observa en la tabla 4, ante el aumento de la tarifa del impuesto a la ganancia no se alteran las tasas de crecimiento de la economía ni la de interés, pero se reduce la relación capital/producto en el 11% (y se reducen el capital por trabajador y el producto por trabajador, en vista de que la oferta laboral es exógena) y también disminuyen la tasa de ahorro y el bienestar social (caen 11,2 y 13,9%, respectivamente, comparados sus niveles con los del escenario base).

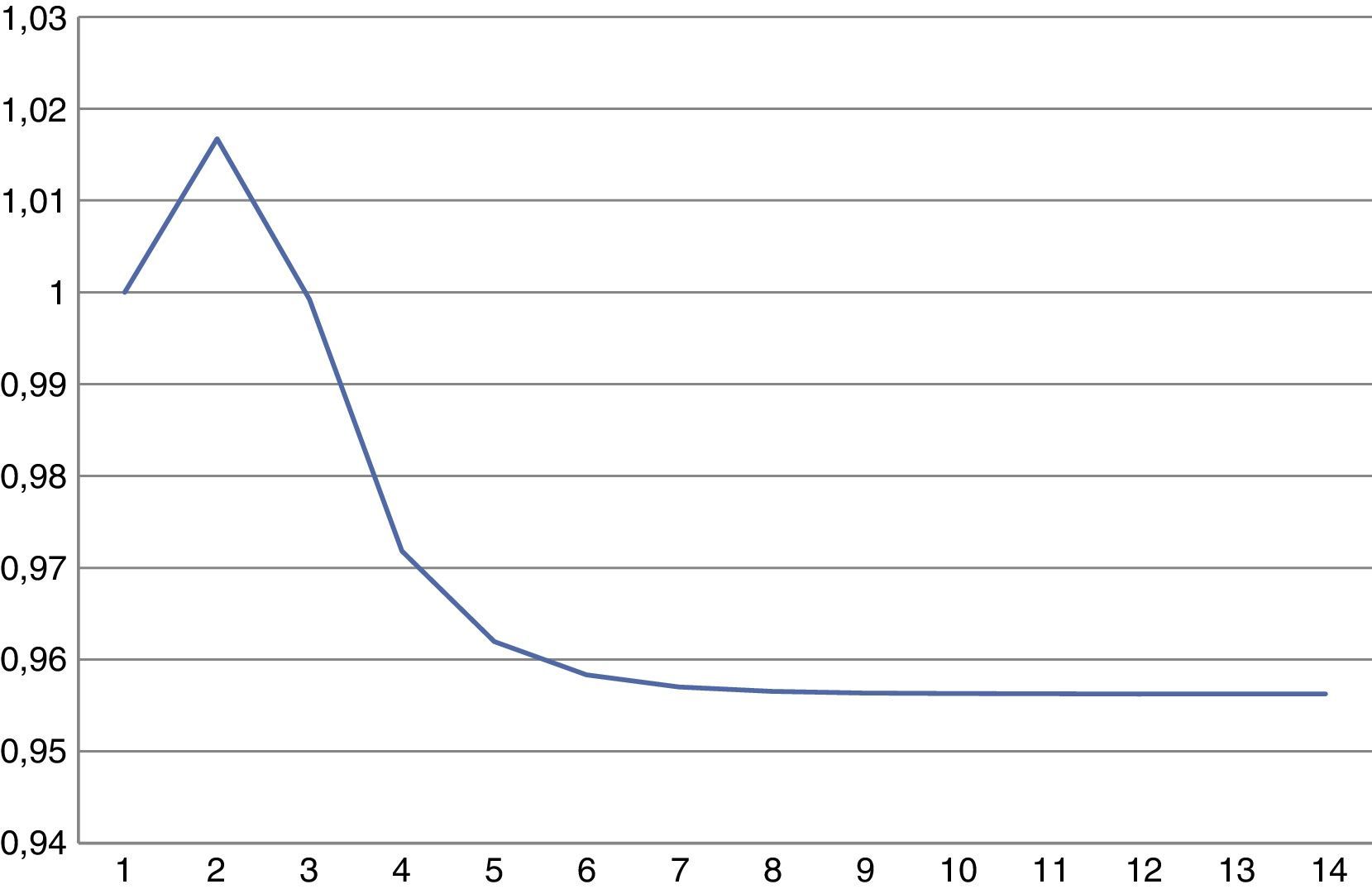

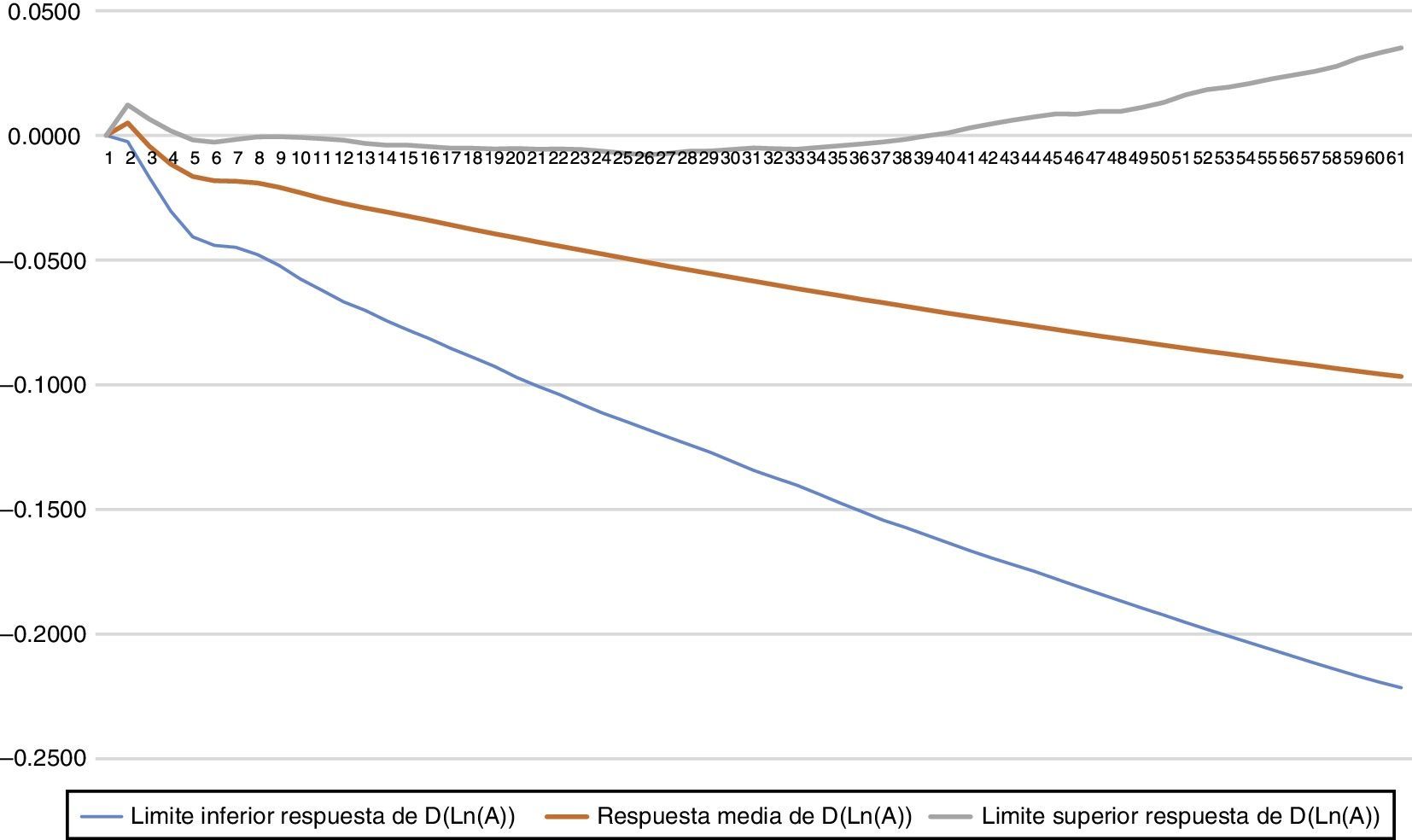

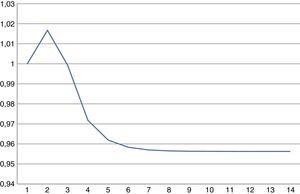

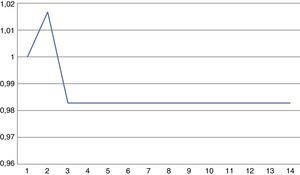

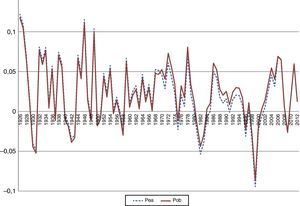

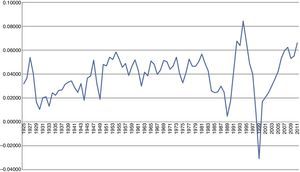

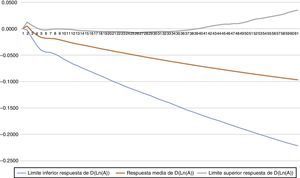

Otro ejercicio con resultados interesantes fue el siguiente: suponer que la variable λ es perturbada de manera transitoria, así: recibe un impacto positivo (igual al 1% de su valor de estado estable) en un cierto período y luego retorna a su nivel original (choque de efecto transitorio sobre λ). Esta perturbación solo afecta transitoriamente la tasa de crecimiento de A (que en el estado estable es igual a la tasa de crecimiento del producto por trabajador), pero tiene un efecto permanente sobre el nivel del producto por trabajador. En términos concretos, la primera reacción del producto es al alza; posteriormente cae, y, al final, su nuevo nivel de estado estable es menor que el inicial, permaneciendo lo demás constante. La pérdida de producto por trabajador es del 4,4% anual (comparando los estados estables con y sin choque). La figura 1 muestra este resultado.

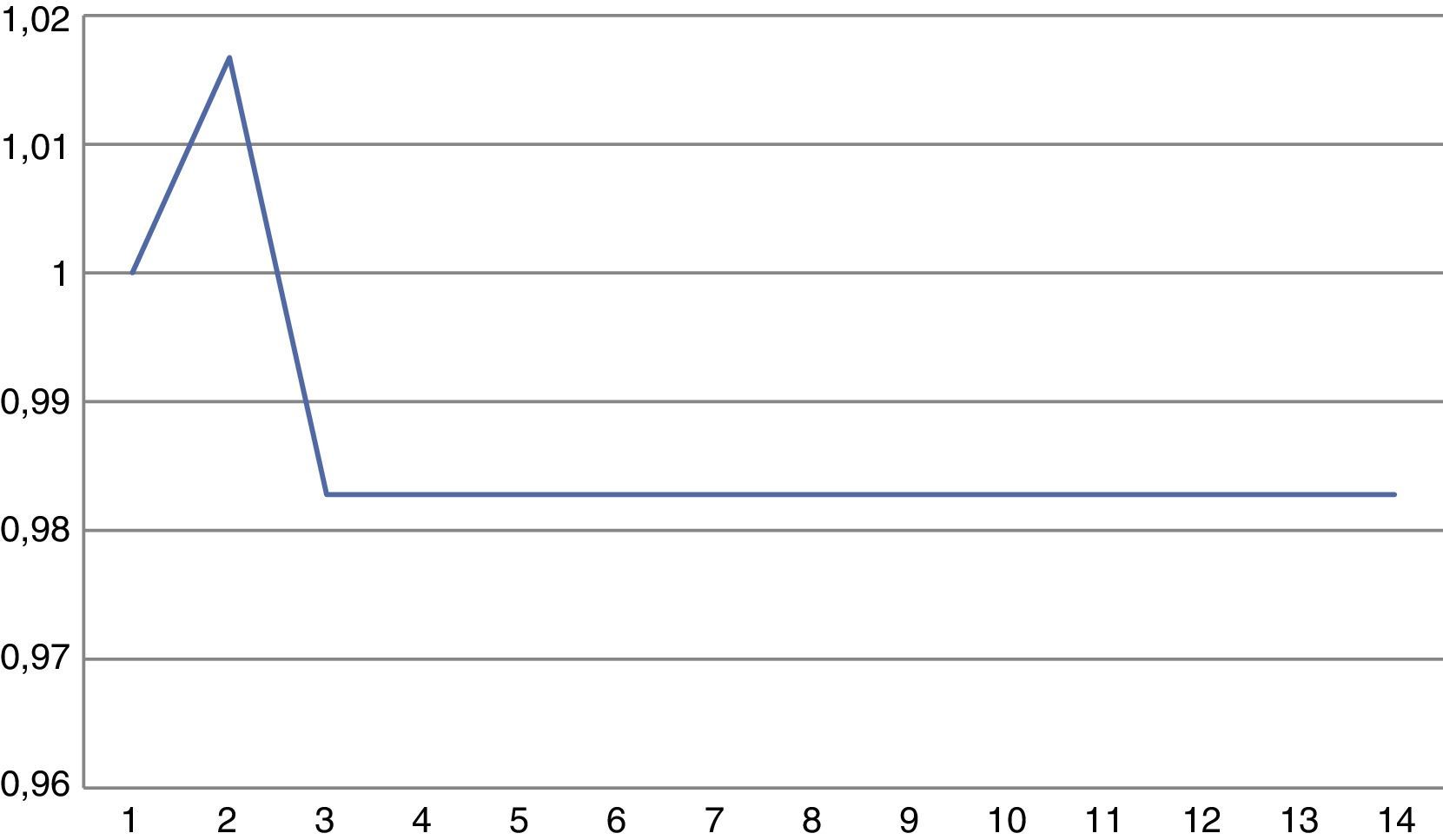

Pero si se supone que el retorno pleno se alcanza en el año siguiente, también se observa una pérdida permanente de producto por trabajador, aunque menor: 1,7% por año (fig. 2).

La siguiente proposición sintetiza lo anterior:

Proposición 4. Un choque positivo (negativo) transitorio a la variable λ (el grado de utilización de la capacidad productiva material y humana en la producción presente) tiene efectos transitorios sucesivamente positivos y negativos (negativos y positivos) y amortiguados sobre la tasa de crecimiento de A pero un efecto permanente negativo (positivo) sobre el nivel del producto por trabajador.

De lo anterior se puede deducir que si una economía soporta una serie de choques aleatorios (recibidos en primera instancia sobre la variable λ) pero con predominio de los impactos positivos con respecto a los negativos (es decir, si la media de la serie de los choques es mayor que 0), se observaría una caída de la tasa de crecimiento del producto (total, por trabajador y per cápita) durante la época en que se registran tales impactos (o probablemente con algún rezago) y, en consecuencia, una caída permanente del nivel del producto aun si los parámetros determinantes de la tasa de cambio técnico de estado estable permanecen constantes.

Mucho de lo anterior es común al modelo neoclásico estándar (el modelo Cass-Koopmans-Ramsey)21. La diferencia específica que caracteriza el presente modelo al respecto es la siguiente: los impactos positivos aleatorios recibidos por la variable λ, permaneciendo constantes los parámetros básicos del cambio técnico, se observarían como impactos positivos aleatorios a la «productividad multifactorial» observada (es decir, a la relación YKαL1−α). En consecuencia, si la serie de choques aleatorios a λ tuviese un sesgo positivo (la media de estos fuese mayor que 0), entonces el resultado del presente modelo parecería paradójico a la luz del modelo estándar: una época de «buena suerte», si se juzga por la dirección de los choques, sería sucedida por otra época con tendencias a la caída transitoria de la tasa de crecimiento del producto per cápita y a la caída permanente de su nivel gracias a los efectos negativos rezagados sobre las tasas de cambio técnico de los mencionados choques a λ.

De una manera más específica, supongamos que un choque positivo a la variable λ resulte de un incremento imprevisto y transitorio de un componente exógeno de la demanda agregada22. En el mundo real el ejemplo típico es un aumento (imprevisto y transitorio) del gasto público. Y supongamos que ante tal aumento se responde con mayor producción elevando el grado de utilización de la capacidad productiva, es decir, aumentando λ. Es este caso se podría afirmar que el llamado «multiplicador del gasto público» de corto plazo (la relación entre el aumento del producto presente y el aumento del gasto público presente) es, como usualmente se supone, mayor que 0, pero que el multiplicador acumulado o de largo plazo (el cociente entre la suma de los aumentos de los productos futuros y el aumento del gasto público presente) es negativo23.

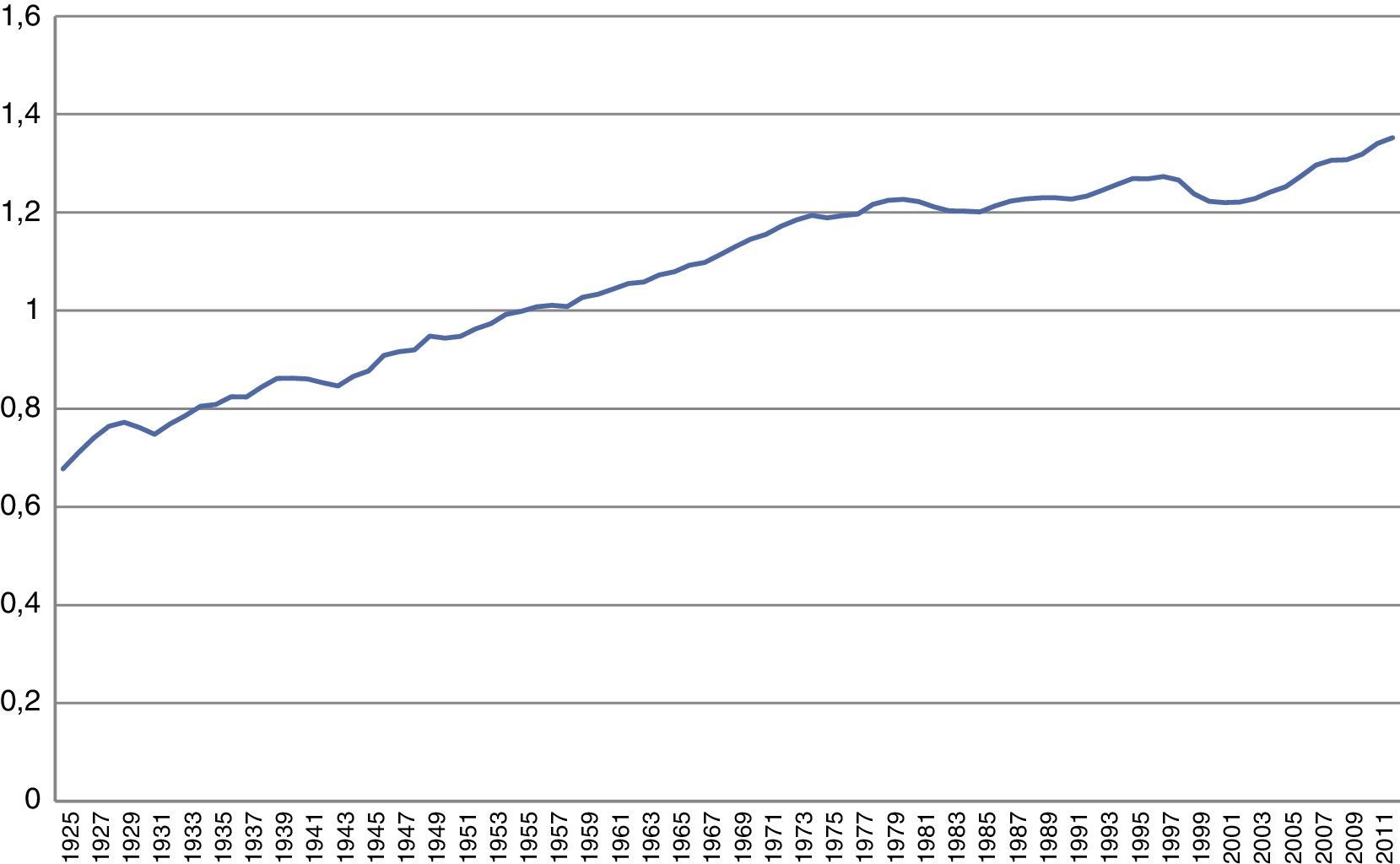

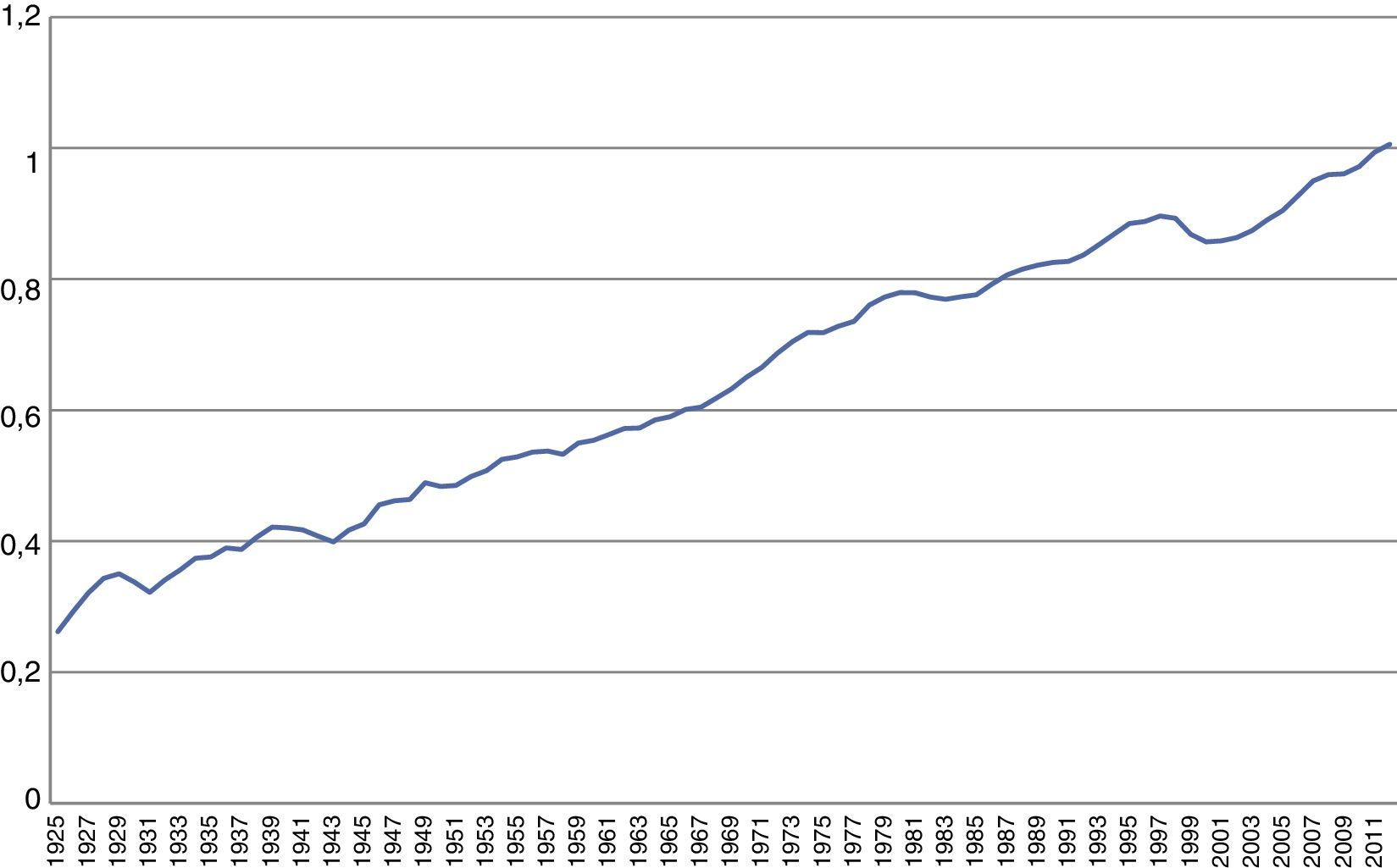

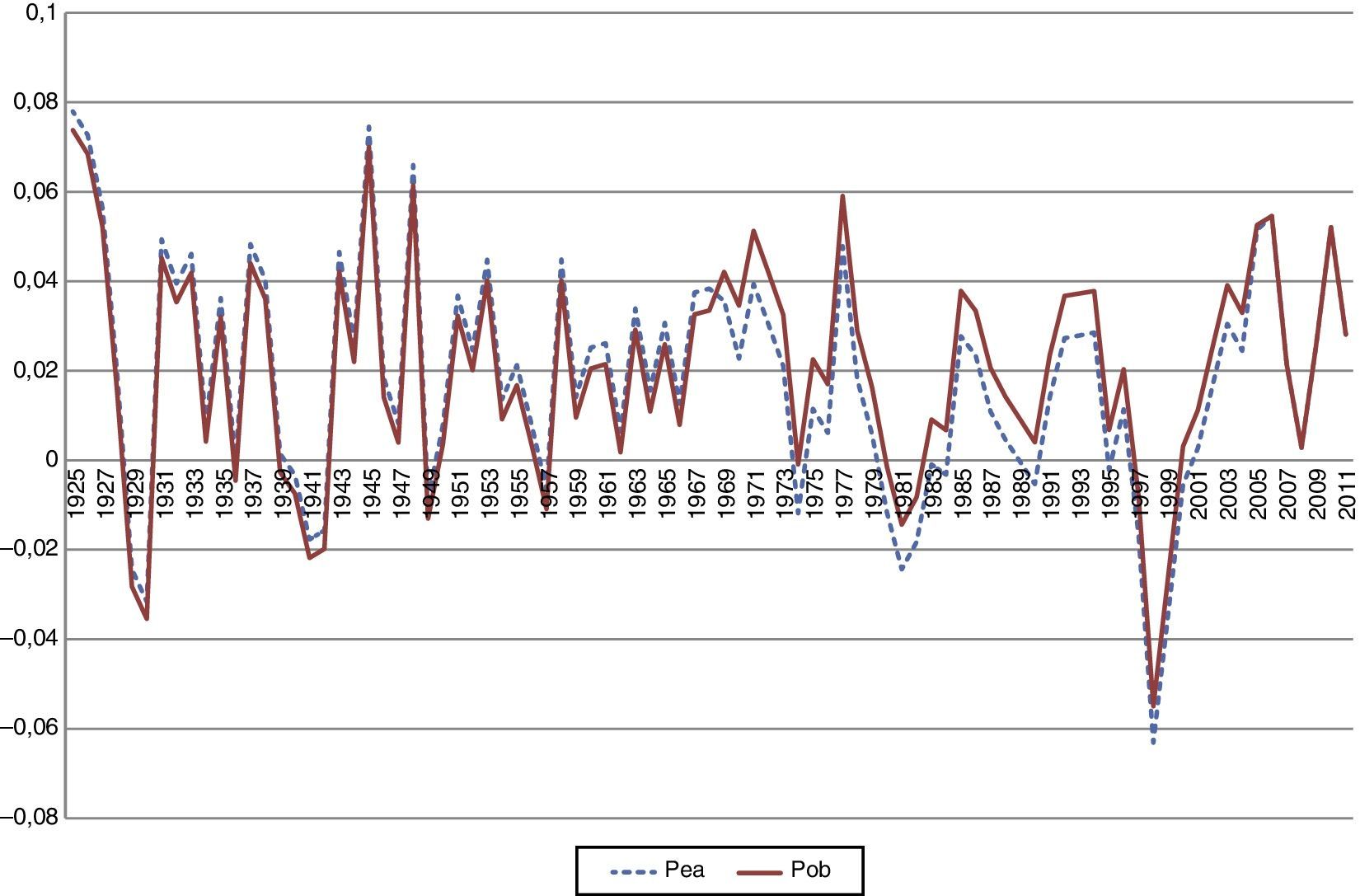

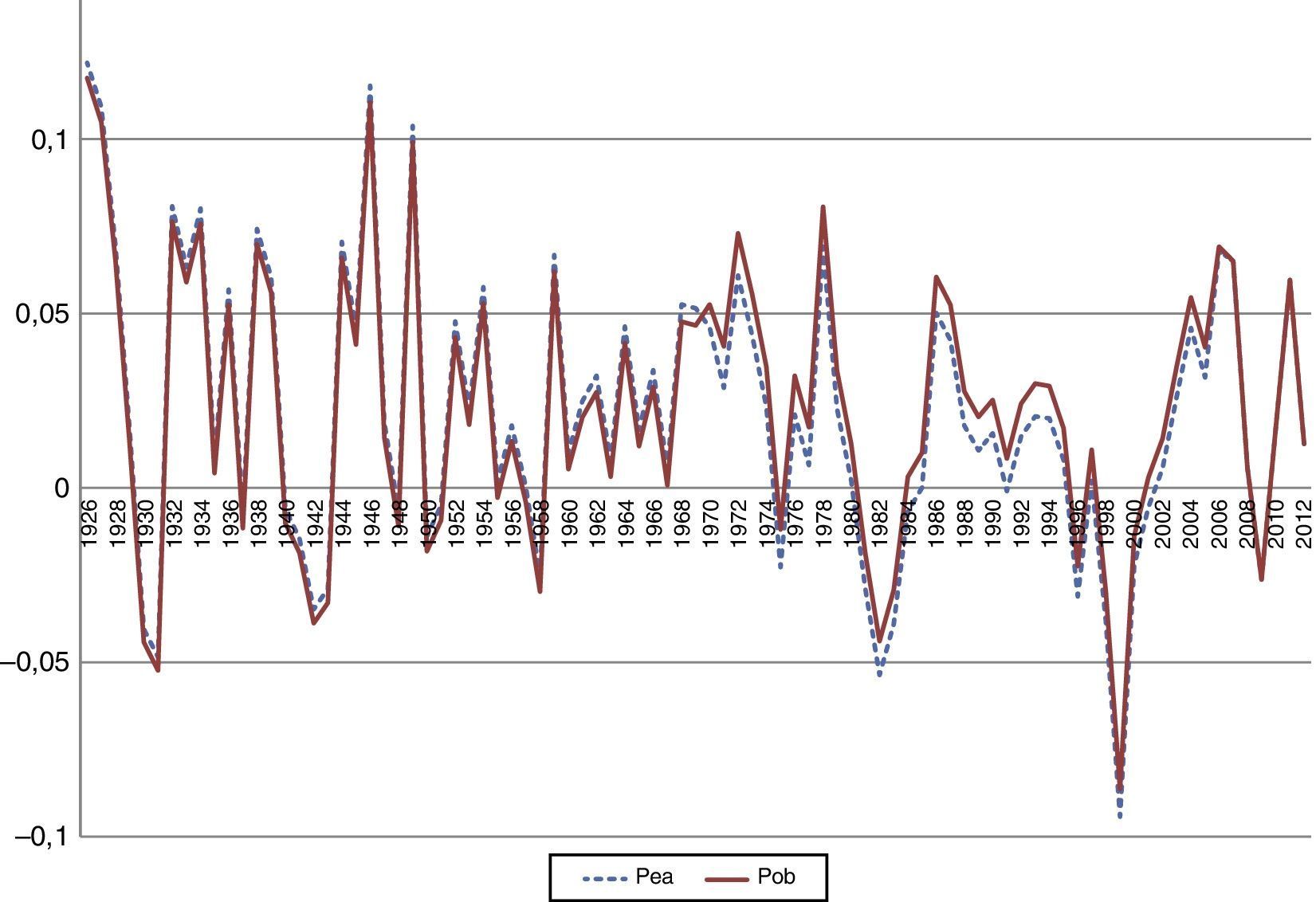

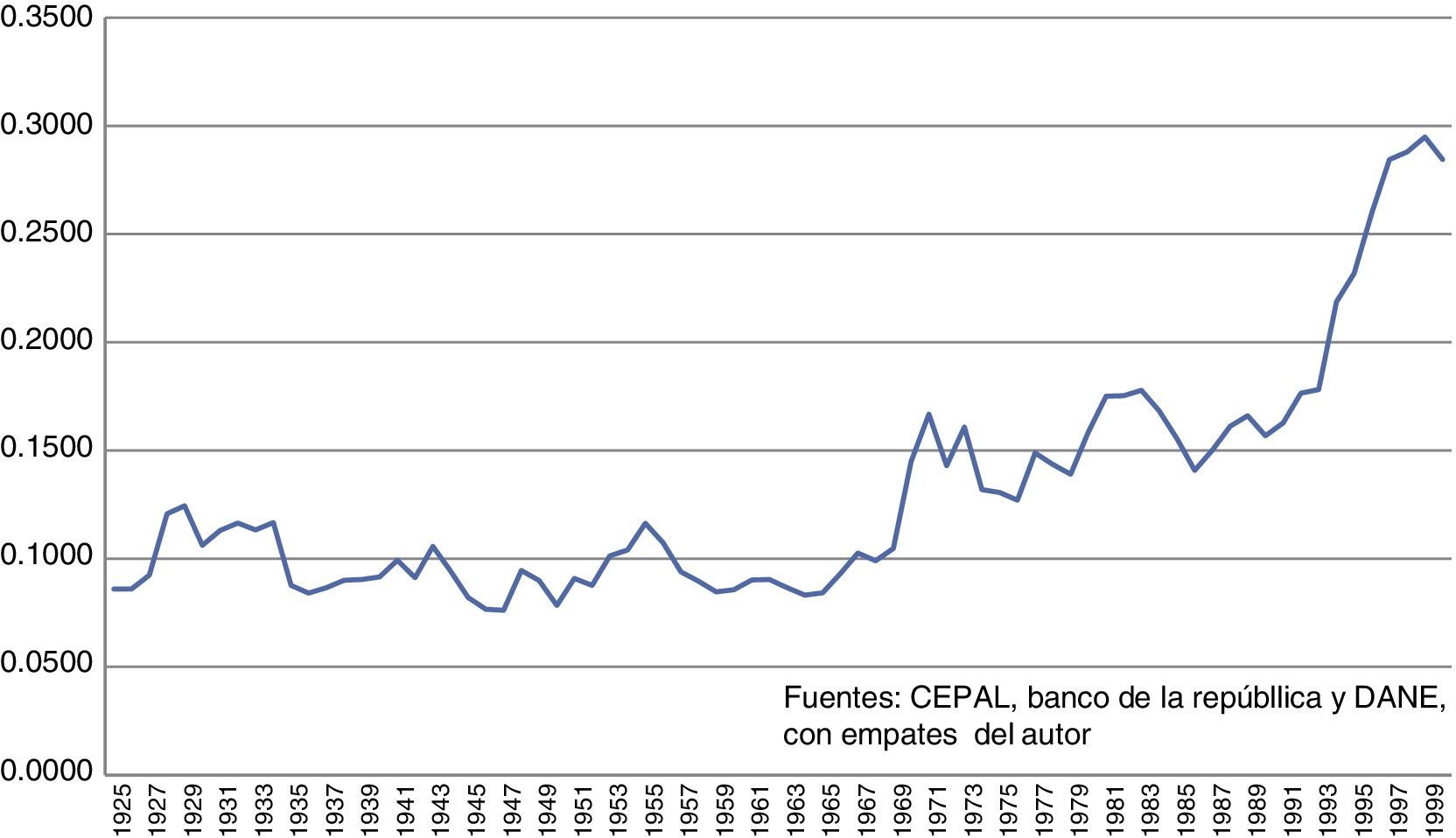

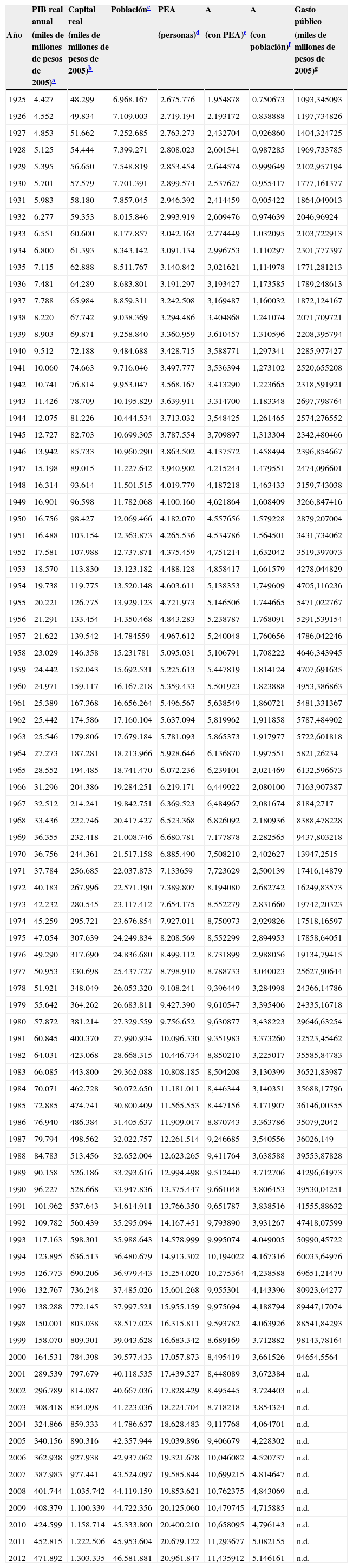

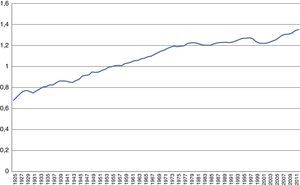

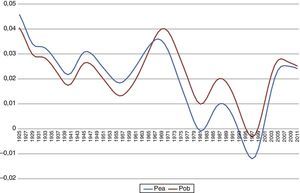

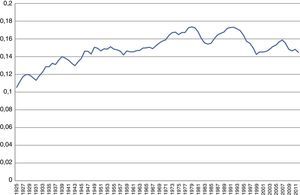

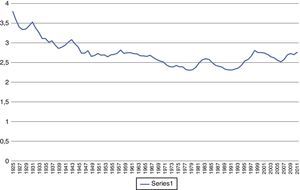

5El caso colombiano de largo plazo5.1Las cifras y una primera interpretaciónColombia dispone de series de frecuencia anual de variables macroeconómicas y demográficas que se remontan, en varios casos, a 190524. Pero el mayor número de series macroeconómicas tiene como año inicial 1925 (haciendo los empates requeridos)25. Las figuras siguientes (3 a 12) cubren los 87 años corridos desde 1925 hasta 2012.

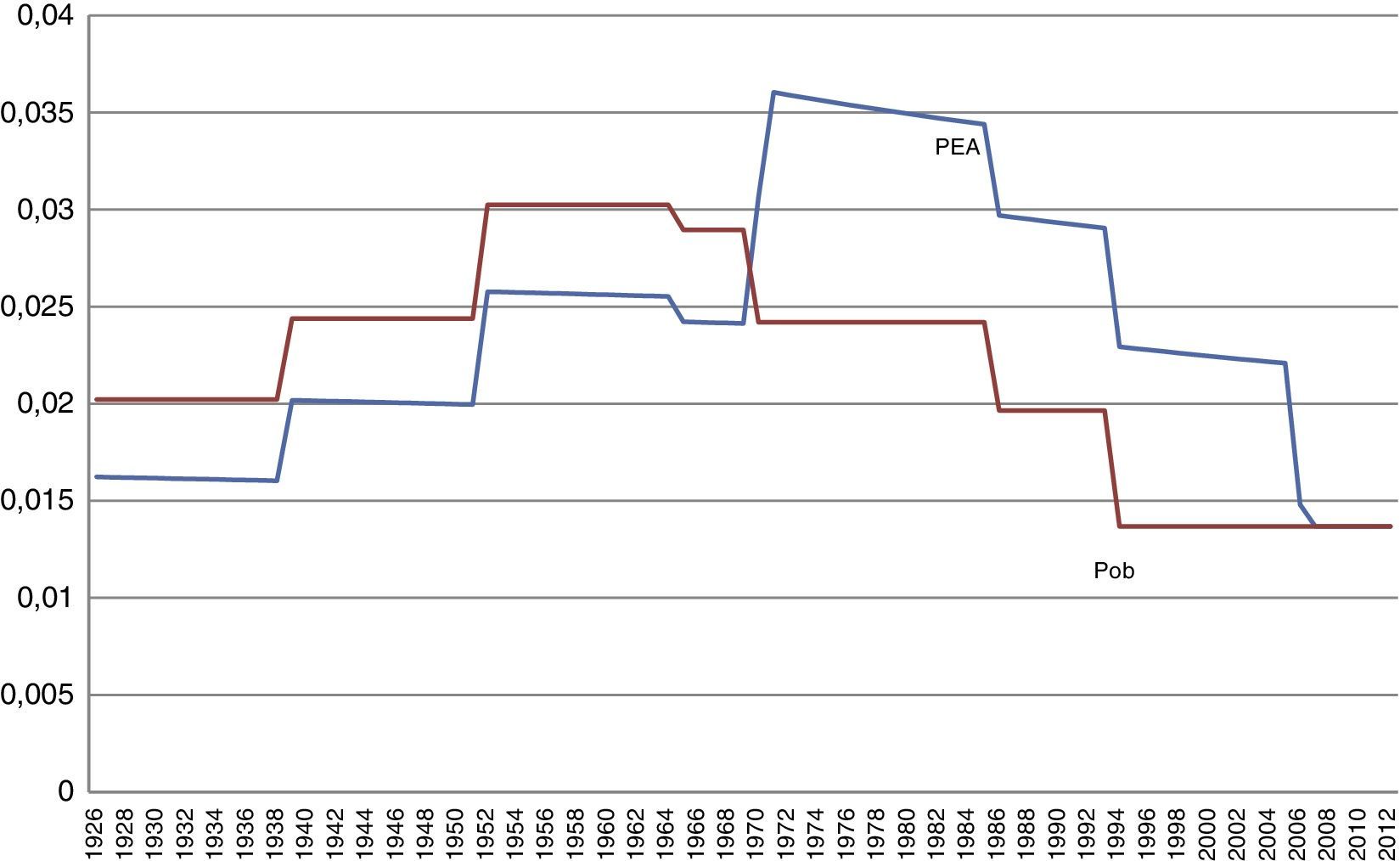

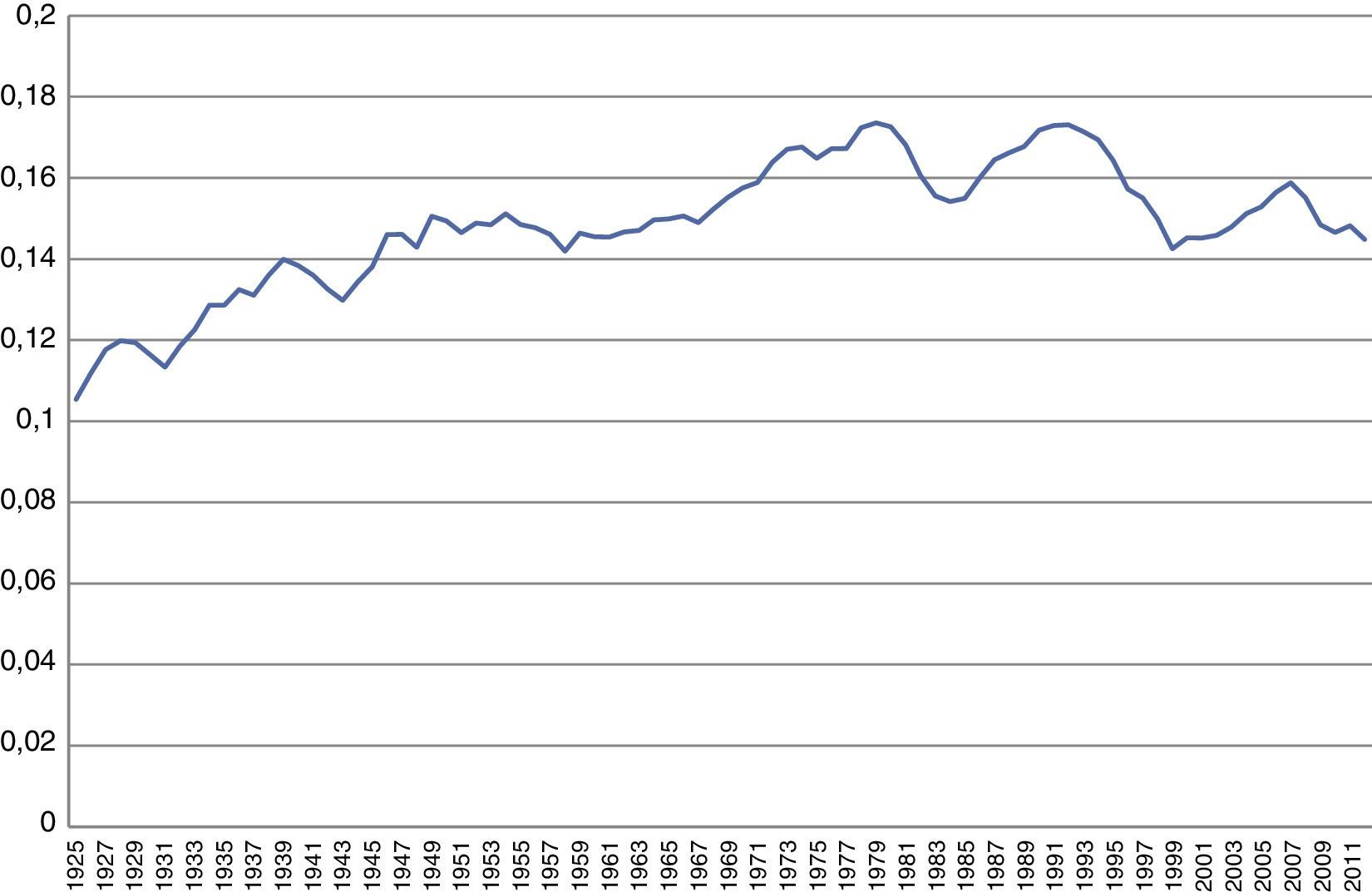

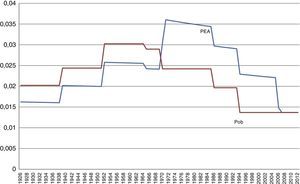

La figura 3 presenta 2 series: las tasas de aumento de la población y de la población económicamente activa (PEA)26. Las figuras 4–7 presentan estimaciones de los niveles (en logaritmos) y las tasas de crecimiento del PIB real per cápita y por trabajador (por miembro de la PEA) con base en las series de población, PEA, y PIB a precios de 2005 (empatando series del PIB a precios constantes de distintas bases). La figura 8 presentan las tasas de aumento de la productividad multifactorial teniendo en cuenta la población total y la PEA27.

Los cálculos de las tasas de aumento de la productividad multifactorial se basan en la ecuación 3.3.a:

De esta ecuación se deduce que la tasa de crecimiento de la productividad multifactorial (tasa de cambio técnico o de aumento de A) de largo plazo es:

Es decir, se supone (con base en el modelo) que el grado de utilización de la capacidad productiva en la producción presente es, en el estado estable, constante28.

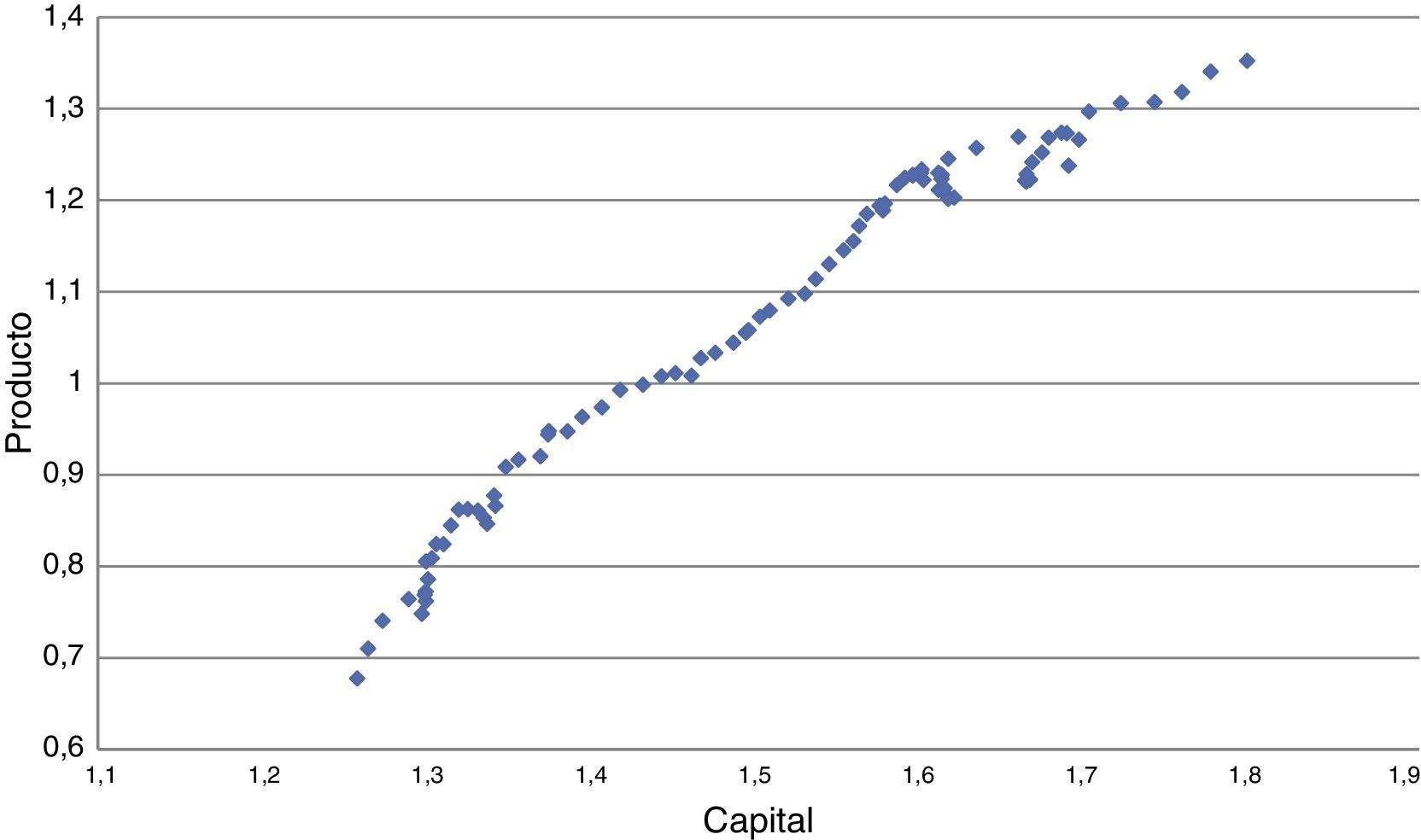

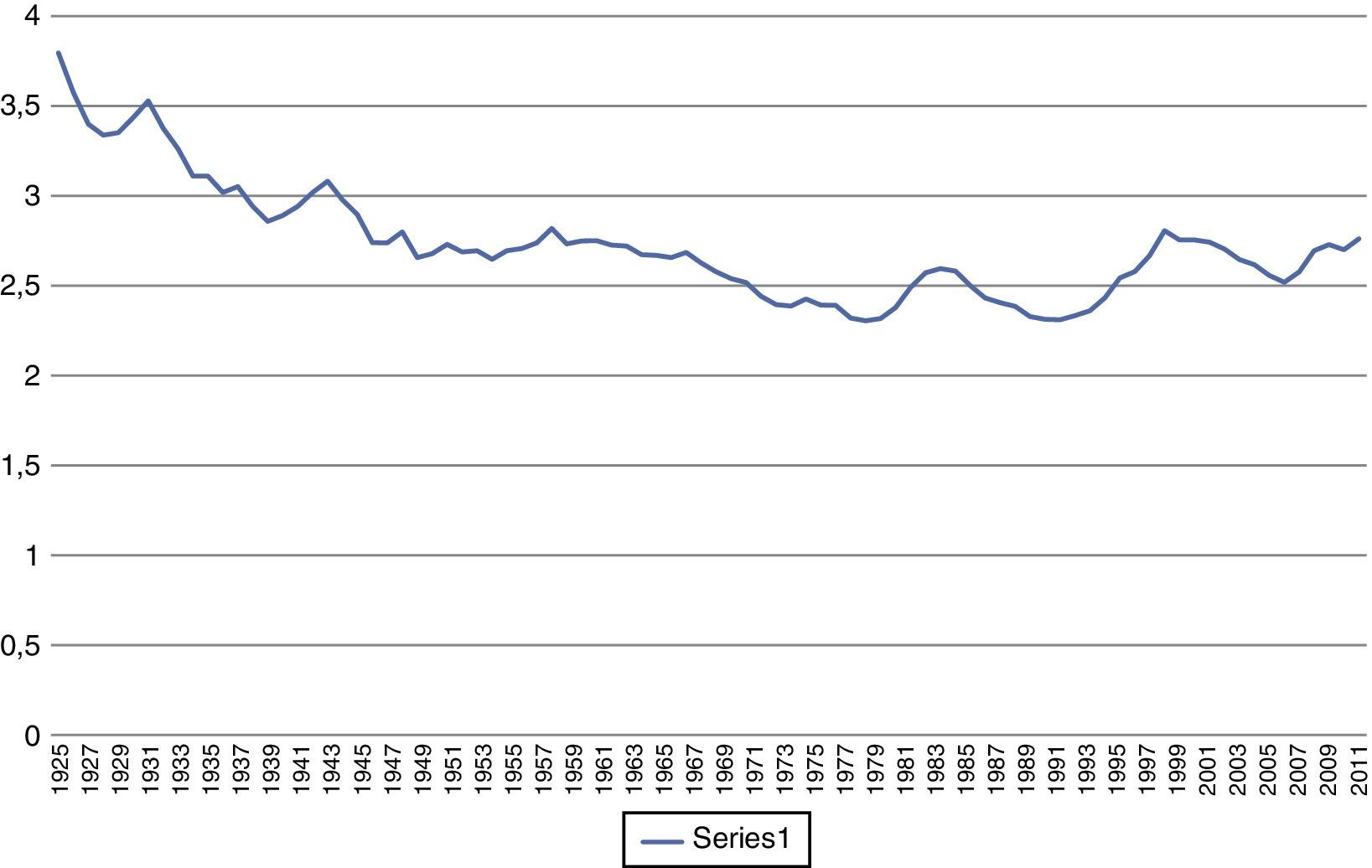

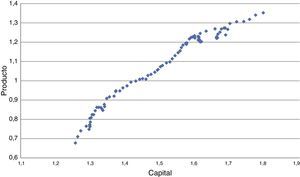

La figura 9 muestra el conjunto de las 87 parejas anuales producto por trabajador (miembro de la PEA) frente a capital por trabajador observadas entre 1925 y 2012. La relación funcional que parece más adecuada para representar ese conjunto es cóncava, indicando una tendencia a la caída de la productividad marginal del capital. Esta tendencia parecería presentarse desde mediados de los años ochenta, aproximadamente (fig. 10).

La tendencia a la caída de la productividad marginal del capital se explica por la declinación de la tasa de aumento de la productividad multifactorial entre 1986 y 2000 y por unas tasas inusualmente altas de aumento del capital en la primera mitad de los años noventa y con posterioridad al año 2001 (figs. 11 y 12).

Hechas esas aclaraciones, y basándonos en la observación de los gráficos, se puede anotar lo siguiente:

- 1.

Tal como lo predice el modelo teórico, en el largo plazo las tasas anuales medias de crecimiento del producto por trabajador y per cápita fueron aproximadamente iguales entre sí (fig. 6) e iguales, grosso modo, a la tasa de aumento de la productividad multifactorial (el ritmo de cambio técnico; fig. 7); esta tasa fue del 2% anual aproximadamente entre 1925 y 2012. Esto significa que el ingreso real por habitante se multiplicó por 5,5 en estos 87 años29.

- 2.

La tasa de crecimiento de la oferta laboral (PEA), n, subió entre 1925 (en realidad desde antes) y 1970; posteriormente ha declinado (fig. 3). Según el modelo, esta evolución de la tasa de aumento de la fuerza laboral debió inducir (permaneciendo lo demás constante) un comportamiento temporal de la tasa de cambio técnico bajo la forma de una u: caída entre 1925 y 1970; incremento después de 1970.

Para aclarar esto recordemos que, de acuerdo con la ecuación 3.23, la tasa de cambio técnico de estado estable depende de 5 parámetros:

,pues el factor λ permanece constante en su nivel óptimo en el estado estable.

Supongamos ahora que 4 de estos parámetros han sido estables a través del tiempo, a saber: b, ρ, α, ¿. Por tanto, la variación de la tasa de cambio técnico se puede expresar así:

Y ya se dedujo que: ∂gA∂n<0 .

Se puede afirmar que, permaneciendo lo demás constante, el aumento de la tasa de crecimiento de la oferta laboral entre 1925 y 1970 habría aumentado apenas 0,0002 la tasa de cambio técnico, y la caída posterior de aquella, entre 1970 y 2012, la habría disminuido en una magnitud similar30. Estos efectos habrían podido permanecer «ocultos» entre los componentes aleatorios de las series de Cuentas Nacionales requeridas para estimar la productividad multifactorial.

3. Las tasas de aumento de la productividad multifactorial (calculadas bien sea con la PEA o con la población total) mostraron una tendencia leve a caer. La tendencia no fue una declinación constante (fig. 8). La tendencia parece presentarse desde 1926 y terminar en algún momento entre los años 1995 y 1999.

El modelo teórico no incluye mecanismos o canales para describir una declinación de largo plazo de la tasa de cambio técnico. Con todo, el modelo sí es útil al respecto: permite señalar un posible factor determinante de dicha tendencia, ya descartada la posibilidad de que los cambios de la tasa de aumento de la población hubiesen sido los responsables de la caída tendencial del ritmo de cambio técnico. Ese posible factor es el parámetro de eficiencia (el factor b) del proceso de transformación de los recursos productivos (capital y trabajo) en avances técnicos posteriores, puesto que supondré, en lo que sigue, que los otros 3 factores determinantes de la tasa de cambio técnico (distintos de la tasa de aumento de la fuerza laboral y del factor b), a saber, la tasa de descuento de la utilidad (ρ), la elasticidad del producto al capital (α) y el inverso de la elasticidad de sustitución intertemporal del consumo (

4. Las tasas de crecimiento del producto por trabajador y per cápita y las tasas de aumento de la productividad multifactorial mostraron variaciones significativas de corto y mediano plazo a lo largo del período 1925-2012. Varias razones podrían señalarse al respecto. El modelo expuesto en este documento sustenta una de tales razones: los choques imprevistos soportados por el factor λ (el grado de uso de la capacidad productiva en la producción presente) tienen efectos transitorios en sentido inverso sobre la futura tasa de cambio técnico (un aumento hoy en λ reduce la tasa de cambio técnico en los momentos siguientes; luego λ y la tasa de cambio técnico regresan a sus niveles de estado estable), pero dichos choques tienen, entonces, un efecto permanente sobre el nivel del producto: un efecto negativo si el choque soportado por λ fue positivo, y un efecto positivo si el choque fue negativo.

En las secciones siguientes veremos la posible relación entre las alteraciones de largo y corto plazo de la tasa de cambio técnico y los cambios de los regímenes de política económica32.

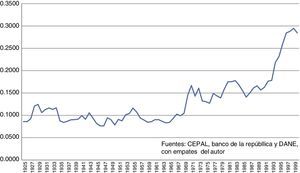

5.2Los efectos de las políticas de gasto público y de comercio exterior5.2.1El gasto público y la política fiscalEntre 1925 y 1965 el tamaño del Estado colombiano fue pequeño y con modestas variaciones alrededor de una tendencia casi constante. Posteriormente se ha observado una expansión casi continua y rápida del sector público, con velocidades de ascenso cambiantes entre diferentes subperíodos (fig. 13)33.

Una implicación del ascenso del sector público ha sido el aumento de la presión fiscal. ¿Qué efectos ha tenido esto? Según el modelo, cuanto mayor es la tarifa del impuesto a la ganancia de las empresas menores serán, permaneciendo lo demás constante, la tasa de inversión y la relación capital/trabajo (el valor medio del capital por trabajador), y menor, por tanto, el producto por trabajador, cayendo proporcionalmente más el capital que el producto (en concordancia con esto, los datos muestran, como ya se mencionó, una relación aparentemente cóncava de largo plazo entre el producto por trabajador y el capital por trabajador; fig. 9). La razón de lo anterior es que este impuesto, en el modelo, recae sobre el beneficio marginal, así que modifica los incentivos: afecta la decisión de invertir por la vía de su impacto en la productividad marginal del capital, neta de impuestos.

La presión fiscal del gobierno nacional (nivel central), medida por la proporción del recaudo de impuestos en el PIB, fue del 4% en 1925 y del 17,5% en 200334. Si suponemos que el recaudo de impuestos del gobierno nacional equivalió al 50% del realizado por el conjunto del sector público (nacional y entidades regionales) en 1925 y al 80% en 200335, resultaría que el recaudo total de impuestos por el sector público fue del 8% del PIB en 1925 y del 22% del PIB en 200336.

Supongamos ahora que los componentes productivos del gasto público (infraestructura, educación, investigación y salud) y los estrictamente necesarios para mantener el orden requerido para el desenvolvimiento de la actividad productiva han montado, en promedio, al 65% del total entre 1925 y 201237. Con este supuesto, se puede deducir que la presión fiscal asociada a gasto público improductivo (el gasto contemplado por el modelo) pasó del 3% del PIB en 1925 al 8% en 2012.

De acuerdo con la calibración numérica del modelo en el escenario base, excepto por modificar la tarifa del impuesto, τ, en el rango 4-8%, las elasticidades medias de 3 variables en ese rango de tarifas, a saber, la tasa de ahorro, el capital por trabajador y el producto por trabajador, son: −0,421, −0,699 y −0,281.

Significa lo anterior que la expansión del sector público colombiano, en su componente improductivo (que podría justificarse bajo otros criterios), ha significado que la sociedad colombiana tenga, ahora, una tasa de ahorro, un nivel de capital por trabajador y un producto por trabajador un 42, un 70 y un 28% inferiores, permaneciendo lo demás constante, a los que tendría en ausencia del aumento de las áreas improductivas del sector público, y en vista de que esta expansión se ha financiado parcialmente con el impuesto a la ganancia de las empresas (el recaudo del impuesto de renta a personas jurídicas, básicamente empresas, pasó del 3 al 7% del PIB entre 1980 y 2000)38. Y según los resultados reportados en la tabla 4, referidos a simulaciones de impactos de aumentos de la tarifa de impuestos, la pérdida porcentual de bienestar social sería casi similar (ligeramente mayor) a la caída de la tasa de ahorro (que, como se dijo, fue del 42%). Esta es una pérdida de eficiencia estática, pues no implica alteraciones de la tasa de aumento de la productividad multifactorial.

Pero hay algo más: el crecimiento del sector público se hizo más intenso después de 1969 (hubo 2 grandes saltos después de 1969: 1979 y 1990; fig. 13). A mi juicio, esto tuvo un efecto similar al del proteccionismo: se estimuló en un primer momento la producción (y, quizá, las innovaciones en nuevos productos y procesos para atender la creciente demanda estatal), pero posteriormente los productores exitosos percibieron, probablemente, mayor rentabilidad en la producción presente para atender el mayor gasto público que en mantener el esfuerzo innovador.

En términos del modelo, los incrementos inesperados del gasto público tendrían la característica de choques positivos soportados por el factor λ: aumentan el grado de utilización de la capacidad productiva en la producción presente; reducen, en los momentos siguientes, pero de manera transitoria, la tasa de cambio técnico, y finalmente tienen un impacto negativo permanente sobre el producto.

Adicionalmente, los incrementos persistentes del gasto público entre 1970 y 2000 podrían haber contribuido a reducir el parámetro b de eficiencia del proceso innovador y, así, la tasa de cambio técnico en esos 30años. ¿Por qué? Es de suponer que cuanto mayor sea el peso relativo de las ventas que realizan las empresas al estado, menores son (en general, y permaneciendo lo demás constante) los incentivos de los empresarios para innovar (en nuevos procesos y productos) buscando mayor penetración en los mercados internacionales o mayor competitividad frente a los oferentes de bienes importados.

Una implicación de estos movimientos predichos por el modelo es una hipótesis que se puede poner a prueba empírica, a saber: ante un aumento del gasto público los empresarios responden aumentando la producción presente por la vía de acrecentar el grado de utilización de su capacidad productiva en esta actividad. Pero esto implica sustraer recursos de capital y trabajo del proceso conducente a la innovación y, por tanto, afectar negativamente las producciones futuras. Por tanto, debería esperarse, según todo esto, que ante un aumento de la tasa de crecimiento del gasto público tienda a reducirse, con algún rezago, la tasa de aumento de la productividad total de los factores (o, de manera equivalente, la tasa de aumento de A).

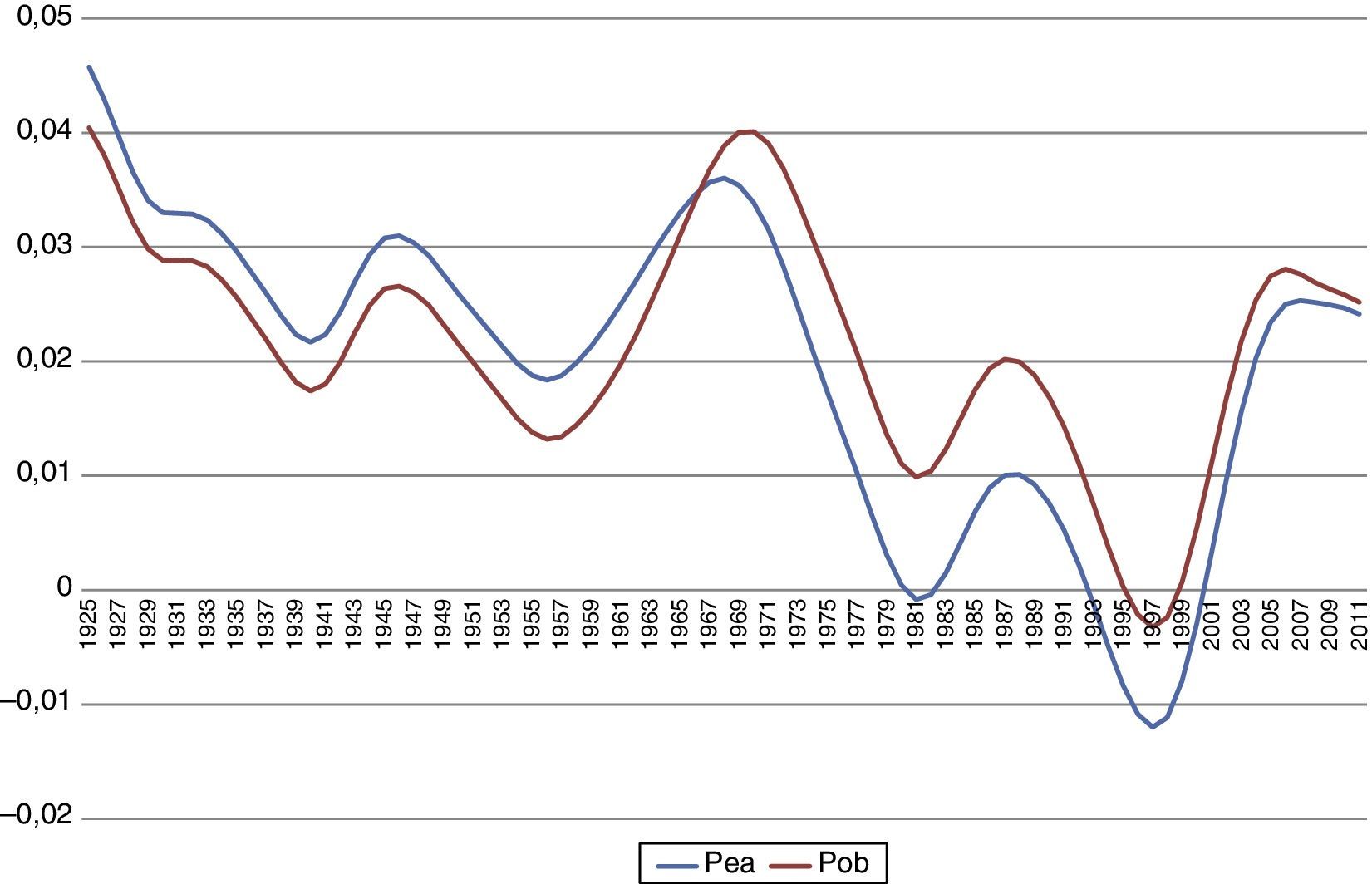

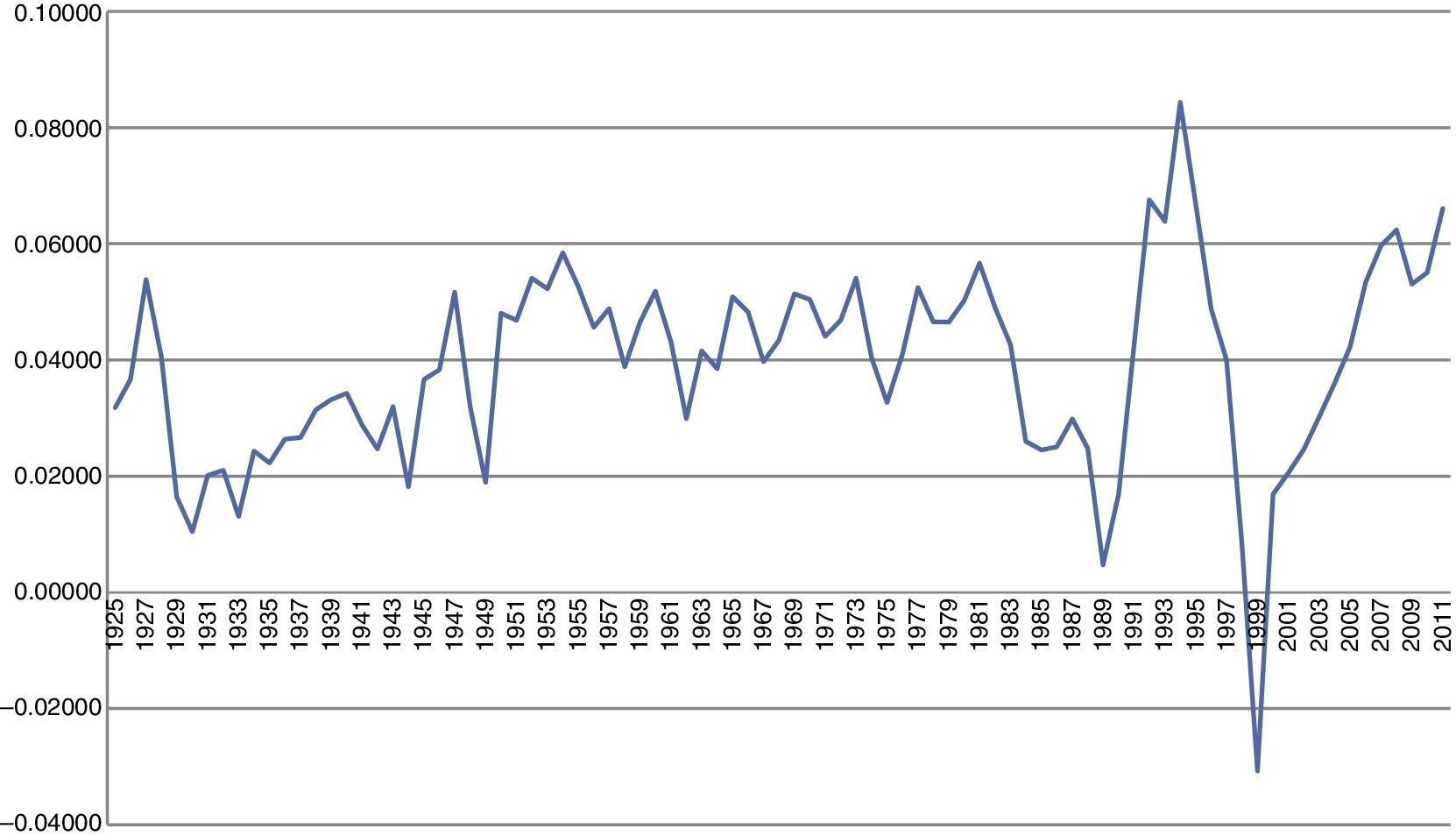

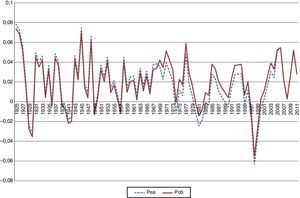

Un ejercicio econométrico arrojó resultados favorables a la hipótesis anterior en el caso colombiano y en el siguiente sentido: se encontró un efecto negativo de mediano/largo plazo (entre 5 y 39años) de un incremento (un «choque» único, equivalente a una desviación estándar) de la tasa de aumento del gasto público sobre la tasa de aumento de la productividad multifactorial, utilizando series de frecuencia anual del período 1925-200039. La figura 14 muestra estos resultados en términos de los estimadores puntuales de esta suerte de «multiplicador del gasto público» (o, más precisamente, de la relación entre el aumento de la tasa de crecimiento del factor A y la tasa de aumento del gasto público asociada al mencionado choque) y sus intervalos de confianza (al 95%)40.

Puesto que los datos de gasto público incluyen los rubros de gastos tanto productivos como improductivos, no es de extrañar que en el muy largo plazo (40 o más años después del choque) el efecto de un incremento del gasto público total, en Colombia, sea esencialmente nulo, a juzgar por los intervalos de confianza (al 95%). Pero, en todo caso, estos resultados ayudan a entender, a nuestro juicio, la caída del ritmo de cambio técnico y, por ende, el aumento de la relación capital/producto a lo largo del período 1970-1998, los años del rápido y notable aumento del gasto público.

5.2.2Las políticas de comercio exteriorLa historia de la política de comercio exterior del período 1925-2012 se resume así: una fase corta dominada por un régimen de comercio libre (1925-1930), reemplazada por una fase larga de sustitución de importaciones (1930-1966), que fue cambiada, a su turno, por una estrategia mixta de promoción de exportaciones y sustitución de importaciones (1966-1989), con las contradicciones propias de ambas estrategias41, seguida después por una apertura al exterior (primeros pasos a fines de los ochenta, y los audaces de principios de los noventa) y, finalmente, en 1993-2012, por el retorno (tenue, difuso y disimulado) al proteccionismo (sobre todo para-arancelario) combinado con la búsqueda y la celebración de acuerdos bilaterales de libre comercio.

No tuvimos una economía completamente cerrada entre los años treinta y mediados de los ochenta ni tenemos ahora una economía completamente abierta (tabla 5)42.

Un indicador del grado de apertura en economías latinoamericanas: (Exportaciones+Importaciones)/PIB

| 1980 (%) | 1990 (%) | 2012 (%) | |

|---|---|---|---|

| Argentina | 11,5 | 15 | 35,7 |

| Bolivia | 46,8 | 46,7 | 71,2 |

| Brasil | 20,4 | 15,2 | 26,9 |

| Chile | 40,8 | 66 | 66,6 |

| Colombia | 31,8 | 35,4 | 37,8 |

| Costa Rica | 63,3 | 76 | 79,7 |

| Ecuador | 52 | 65 | 64,4 |

| El Salvador | 67,4 | 49,8 | 74,8 |

| Guatemala | 47,1 | 45,9 | 63,8 |

| Honduras | 80,3 | 76,1 | 116,8 |

| México | 23,7 | 38,3 | 69,6 |

| Nicaragua | 67,5 | 71,3 | 123,7 |

| Panamá | 186,9 | 165,4 | 154,2 |

| Paraguay | 44 | 72,7 | 93,5 |

| Perú | 41,8 | 29,6 | 50,2 |

| República Dominicana | 48,1 | 77,5 | 63,2 |

| Uruguay | 35,7 | 41,6 | 55,9 |

| Venezuela | 50,6 | 59,6 | 43,9 |

Tomado del cuadro 6.1(b) de Mankiw (2014).

Antes de 1930 la sustitución de importaciones fue un proceso «natural»: su motor fue la protección brindada por los altos costos del transporte de las mercancías, sobre todo desde los puertos hasta las ciudades del interior, y algo de esta protección natural persiste como se puede deducir al comparar los casos de Colombia y algunos otros países latinoamericanos según la tabla 5. A partir de 1930 (y especialmente a raíz de la crisis cambiaria de 1931) la sustitución de importaciones y la industrialización asociada a esta tuvieron un nuevo motor: el proteccionismo estatal, que fue relativamente alto entre 1930 y principios de los cuarenta (GRECO, 2002, p. 390, y Villar y Esguerra, 2007, p. 102).

El ritmo medio de innovación fue alto entre 1926 y 1935, como muestra la figura 7. El problema fue que sus 2 motores (los altos costos del transporte interno y el proteccionismo estatal) estaban condenados a perder potencia. Las barreras geográficas y el proteccionismo estatal generaron innovación (se innova para lograr sustituir un bien importado con un nuevo producto de origen local), pero el innovador, una vez alcanzado su propósito, y ya con un mercado protegido para su bien, sustituto del importado gracias a esas barreras y al proteccionismo, pierde el incentivo a innovar43. Su incentivo yace, ahora, en concentrar sus recursos en la producción presente. Desde el punto de vista del modelo, las caídas transitorias de la tasa de cambio técnico mostradas en la figura 7 podrían interpretarse como el resultado de lo que se ilustró mediante la figura 1: ante un impacto positivo del grado de utilización de la capacidad productiva en la producción presente (un impacto posterior al de la innovación inicial) se reducen, transitoriamente, el ritmo de cambio técnico y, permanentemente, el nivel del producto futuro. Así, muy probablemente, el cierre de la economía permitió un nivel de producción mayor y un grado de uso de los recursos en la producción presente más alto que los que se habrían registrado sin la política proteccionista pero, posteriormente, el producto efectivamente observado ha debido ser (a la luz del modelo teórico) inferior al que se habría generado en ausencia de tal política.

El grado de proteccionismo se redujo entre 1951 y 1956. Luego, entre 1956 y 1967 aumentó, y después se ha mantenido alto en medio de altibajos (tabla 5; ver también Villar y Esguerra, 2007, p. 103, y García et al., 2014). Con todo, el alto grado de proteccionismo, consolidado principalmente en los años treinta y cuarenta, y entre 1956 y 1967, probablemente redujo el factor b de eficiencia del proceso de innovación y, por ende, la tasa de cambio técnico a lo largo de los años 1930-1998 (de acuerdo con Álvarez, Buera y Lucas, 2013, un comercio más libre genera no solo una mejora estática de eficiencia sino que hace más frecuentes los intercambios de ideas y conocimientos técnicos entre quienes participan en los negocios internacionales)44.

6Resumen y conclusionesEl motor del crecimiento económico de largo plazo es la innovación técnica y, por ende, el conjunto de sus factores determinantes.

La innovación o cambio técnico tiene beneficios pero también costos, tanto para el empresario típico como para la sociedad, porque exige la utilización de recursos escasos. El beneficio es el aumento de la producción futura, y el costo es de oportunidad: sacrificar producción en el presente, así que hay un ritmo óptimo de innovaciones: el que resulta del equilibrio en el margen entre el beneficio, traído a valor presente, y el costo de oportunidad de los recursos asignados a la innovación45. En el largo plazo, la tasa de cambio técnico refleja los resultados de decisiones de optimización al respecto.

El asunto de los costos y beneficios sociales de la innovación y su nivel óptimo está en el corazón del modelo que soporta este documento. El modelo lo incorpora a través de la metáfora de la empresa representativa. Este enfoque tiene limitaciones, pero también ventajas, si se lo compara con el enfoque de empresas más o menos innovadoras en competencia imperfecta o monopolística y empresas usuarias de las innovaciones en competencia perfecta (este último enfoque también tiene, claro está, sus ventajas, entre ellas orientar la discusión sobre la política estatal con respecto a patentes, derechos de propiedad intelectual, mercados financieros e inversión en R&D, política financiera, etc.). La ventaja del presente enfoque es permitir de una manera directa y sencilla expresar y calcular los beneficios y costos para la sociedad de innovar, y derivar la tasa óptima de cambio técnico con base en la tendencia a la igualación en el margen de los beneficios y costos de la innovación cuando se requieren 2 factores: trabajo homogéneo y capital físico.

El producto por trabajador de la economía podrá mantener un crecimiento persistente a condición de que el beneficio de asignar recursos al cambio técnico supere su costo de oportunidad. En el estado estable, la tasa de aumento del producto por trabajador es igual a la tasa de cambio técnico; esta, a su vez, depende de 5 parámetros básicos de la economía, uno de estos de impacto positivo, a saber: el grado de eficiencia de la actividad de innovación, que tiene en cuenta ya una probabilidad de éxito del intento de innovar, y 4 de impacto negativo: la tasa subjetiva de descuento de las utilidades periódicas generadas por el consumo futuro, el inverso de la elasticidad de sustitución intertemporal del consumo, la elasticidad del producto al capital y la tasa de crecimiento de la oferta laboral (esta es exógena en el presente modelo). Los últimos 4 parámetros ejercen un efecto negativo sobre la tasa de cambio técnico porque inciden de manera positiva en el costo de oportunidad de asignar unos recursos a la innovación en vez de dedicarlos a la producción presente.

El modelo genera una predicción inusual (e incompatible con el modelo neoclásico estándar de crecimiento económico: el modelo Cass-Koopmans-Ramsey), a saber: un choque único positivo que aumente el producto transitoriamente por la vía de aumentar el grado de uso de los recursos en la producción presente (derivado, por ejemplo, de política fiscal o de la política de comercio exterior) tendrá un efecto negativo perdurable sobre sus niveles posteriores, si se comparan estos niveles con los que se registrarían en ausencia del choque46, al desviar recursos hacia la producción presente en detrimento de lo que se asigna a la innovación. Así, el modelo predice un multiplicador de corto plazo del gasto público (o de elevar las barreras a las importaciones o de cualquier otro factor que logre aumentar transitoriamente el grado de utilización de la capacidad productiva asignada a la producción presente) positivo pero un multiplicador del gasto público negativo en el largo plazo teniendo en cuenta solo su impacto sobre la tasa de aumento de la productividad multifactorial o ritmo de cambio técnico. La evidencia colombiana del período 1925-2000 indica que tal efecto hipotético del incremento del gasto público en el mediano/largo plazo (entre 5 y 39 años) es negativo, y en el de muy largo plazo (40 o más años) es nulo.

En Colombia, entre 1925 y 2012 las tasas de crecimiento económico (medidas bien sea por las de aumento del producto por trabajador o per cápita) y de cambio técnico (la de aumento de la productividad multifactorial) fueron, aproximadamente, del 2% anual, en medio de oscilaciones de corto y mediano plazo, y de una tendencia (aunque leve) a decrecer entre 1926 y mediados o fines de los años noventa.

¿Cómo podría explicarse la ocurrencia de las oscilaciones de corto y mediano plazo de la tasa de cambio técnico? El modelo predice que los choques transitorios positivos soportados en primera instancia por el grado de utilización de la capacidad productiva en la producción presente (como los que provienen de aumentos sorpresivos del gasto público, de los subsidios o de barreras a las importaciones) tienen un efecto inicial positivo sobre el nivel de la producción, unos efectos posteriores negativos, de mediano plazo, sobre la tasa de cambio técnico y, en el largo plazo, un efecto nulo sobre esta pero un efecto permanente negativo sobre el nivel del producto.

Por lo demás, es muy probable que las políticas de comercio exterior y de gasto público hubiesen generado, en el largo plazo, una reducción del factor b (el de eficiencia en el proceso de transformar recursos productivos en mejoramientos técnicos futuros, con su efecto negativo sobre la tasa de cambio técnico) y un nivel medio de este factor inferior al que habría tenido la economía colombiana entre 1930 y 1999, y, por ende, entre 1930 y 2012, si Colombia hubiese mantenido políticas e instituciones aperturistas con posterioridad a 1930 (y afrontado los choques externos desfavorables y las crisis de las economías desarrolladas con una tasa de cambio nominal flexible) e impedido, después de 1970, ese excesivamente rápido y pronunciado aumento del gasto público. Quedaría por averiguar si los beneficios para la sociedad de semejante aumento del gasto público (evaluables con otro modelo) compensaron su costo, medido este en términos de producción perdida en el largo plazo. Es de esperar que esta tarea sea objeto de futuras investigaciones.

Conflicto de interesesEl autor declara no tener ningún conflicto de intereses.

Vamos a suponer ahora el caso de una economía previamente cerrada, cuyo producto por trabajador es menor que el de las economías de frontera técnica porque los niveles de su factor de eficiencia laboral, A, son, hasta vísperas de la apertura, sustancialmente inferiores a los de aquellas, y cuya tasa de aumento de A, gA, es menor que la de dichas economías, pero que, como consecuencia de obstáculos a la movilidad de capitales, la tasa de interés de la economía atrasada es mayor que la tasa de interés de las economías de frontera4747 El modelo de la sección 3 es de economía cerrada pero no incorpora esta distorsión, es decir, considera un estado estable en el cual ρ+εn+gA= αλtkt∼α−1+1−δ1−τ−1=r.

¿Qué pasa a raíz de la apertura? Es de esperar que la apertura aumente el parámetro b de eficiencia de la economía atrasada, y que esta empiece, entonces, a incrementar su factor A a tasas más altas que antes, durante varios años, y mientras tanto logre reducir su brecha de ingresos per cápita. Podemos suponer que, durante esta transición:

Esa desigualdad expresa que la productividad marginal del capital, neta de depreciación y de impuestos (el lado izquierdo de la igualdad en la expresión anterior), se hará superior a la tasa de interés, con lo cual se acelerarán, transitoriamente, la inversión y la tasa de crecimiento económico.

La economía cerrada y atrasada (antes de la apertura) tiene, supuestamente, no solo un nivel menor de A sino también unas menores tasas de crecimiento de esta variable y, por ende, del producto por trabajador. El resultado de la apertura es no solo reducir la brecha de ingresos per cápita con respecto a las economías de frontera sino también aumentar la tasa de crecimiento económico (con sobrerreacción transitoria)4848 Acá se está suponiendo que no se reducirá hasta llegar a cero la brecha en el nuevo estado estable porque la economía atrasada soporta un costo de desatraso cuya magnitud media es menor cuanto mayor sea la brecha pero es creciente con respecto a cada reducción adicional de la brecha (un modelo con estas implicaciones se encuentra en el cap. 6 de Jones y Vollrath, 2013). Pero en todo caso, este modelo sí implica que se observaría un flujo neto de capital hacia la economía atrasada durante la fase de transición con apertura. Un sumario breve en términos formales de esta discusión se encuentra en Acemoglu (2009, pp. 648 y ss.).

Así, este modelo (o esta clase de modelos) lleva implícita una conclusión: la apertura de una economía atrasada previamente cerrada tiene 3 grandes efectos de largo plazo sobre esta: a)reduce la tasa de interés doméstica si antes de la apertura era superior a la internacional; b)aumenta la tasa de crecimiento del producto por trabajador (la aumenta transitoriamente con más intensidad en el corto que en el largo plazo), gracias al efecto de la apertura sobre el parámetro de eficiencia b, y c)reduce la brecha del ingreso por trabajador y per cápita de la economía atrasada con respecto a los correspondientes de las economías de frontera.

En condiciones de estado estable cada sociedad puede tener una tasa (óptima) de cambio técnico distinta a la de otros países, aunque los flujos internacionales de información y el intercambio de conocimientos influyen en el factor de eficiencia b, pues otros 4 parámetros, además de b, determinan esta tasa (ecuación 3.23). Pero se esperaría que los demás factores no difieran excesivamente entre economías abiertas, tendiendo entonces las tasas de cambio técnico a ubicarse en un rango no excesivamente amplio en el largo plazo4949 Juzgado este rango por el de las tasas de crecimiento del producto por trabajador entre 1960 y 2008 de países de nivel alto y medio de ingreso per cápita según Jones y Vollrath (2013, tabla C.2).

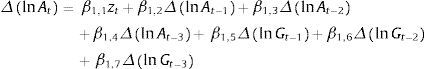

A continuación describiremos la estrategia empírica utilizada para encontrar los efectos que tienen los cambios de la tasa de crecimiento del gasto público sobre los cambios de la tasa de cambio técnico.

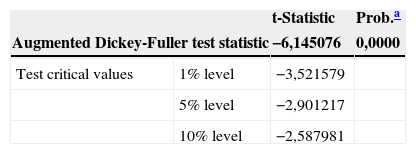

En primer lugar se pusieron a prueba las hipótesis de existencia de raíz unitaria para las series de los logaritmos de la productividad multifactorial (A) y del gasto público real (G), y de existencia de estacionariedad para las primeras diferencias de estas series (tablas A-1 y A-2).

Prueba de raíz unitaria para D(LNA)

| t-Statistic | Prob.a | ||

|---|---|---|---|

| Augmented Dickey-Fuller test statistic | −6,145076 | 0,0000 | |

| Test critical values | 1% level | −3,521579 | |

| 5% level | −2,901217 | ||

| 10% level | −2,587981 | ||

Null Hypothesis: D(LNA) has a unit root.

Exogenous: Constant.

Lag Length: 0 (Automatic - based on SIC, maxlag=3).

Prueba de raíz unitaria para D(LNG)

| t-Statistic | Prob.a | ||

|---|---|---|---|

| Augmented Dickey-Fuller test statistic | −7,585973 | 0,0000 | |

| Test critical values: | 1% level | −3,521579 | |

| 5% level | −2,901217 | ||

| 10% level | −2,587981 | ||

Null Hypothesis: D(LNG) has a unit root.

Exogenous: Constant-

Lag Length: 0 (Automatic - based on SIC, maxlag=3)-

Como se puede ver en la tabla A-1, no hay evidencia de que la primera diferencia del logaritmo natural de la productividad multifactorial tenga raíz unitaria, teniendo en cuenta que no hay tendencia (pero sí intercepto) y con 3 rezagos.

Según la tabla A-2 tampoco hay evidencia de que la primera diferencia del logaritmo natural del gasto público tenga raíz unitaria, teniendo en cuenta que no hay tendencia (pero sí intercepto) y con 3 rezagos.

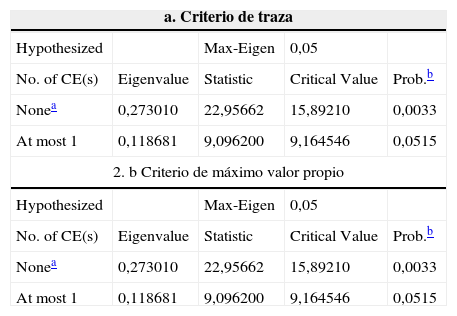

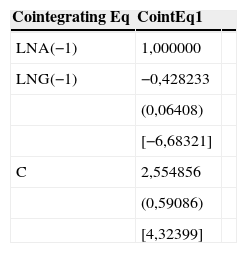

A continuación se tomó el camino de verificar la cointegración entre la variable A y el gasto público, G, y desarrollar un modelo VEC entre estas 2 variables para estimar los efectos que tienen los cambios de la última variable sobre la primera tanto en el corto como en el largo plazo.

Se corrió la prueba de cointegración de Johansen para los logaritmos naturales de las variables mencionadas, con 3 rezagos, intercepto y sin tendencia determinística5050 El número de rezagos es 3 debido a que así lo sugiere el criterio de información de Akaike. Véase Montenegro (2010) para más detalles sobre la prueba.

Resultados de prueba de cointegración de Johansen 2

| a. Criterio de traza | ||||

|---|---|---|---|---|

| Hypothesized | Max-Eigen | 0,05 | ||

| No. of CE(s) | Eigenvalue | Statistic | Critical Value | Prob.b |

| Nonea | 0,273010 | 22,95662 | 15,89210 | 0,0033 |

| At most 1 | 0,118681 | 9,096200 | 9,164546 | 0,0515 |

| 2. b Criterio de máximo valor propio | ||||

| Hypothesized | Max-Eigen | 0,05 | ||

| No. of CE(s) | Eigenvalue | Statistic | Critical Value | Prob.b |

| Nonea | 0,273010 | 22,95662 | 15,89210 | 0,0033 |

| At most 1 | 0,118681 | 9,096200 | 9,164546 | 0,0515 |

Fuente: cálculos propios usando el software Eviews 8.

Coeficientes estimados para el modelo VEC propuesto

| Cointegrating Eq | CointEq1 | |

|---|---|---|

| LNA(−1) | 1,000000 | |

| LNG(−1) | −0,428233 | |

| (0,06408) | ||

| [−6,68321] | ||

| C | 2,554856 | |

| (0,59086) | ||

| [4,32399] |

| Error Correction | D(LNA) | D(LNG) |

|---|---|---|

| CointEq1 | 0,044747 | 0,129262 |

| (0,01273) | (0,03797) | |

| [3,51429] | [3,40472] | |

| D(LNA(−1)) | 0,185661 | −0,339585 |

| (0,12469) | (0,37178) | |

| [1,48899] | [−0,91340] | |

| D(LNA(−2)) | 0,067196 | 0,614333 |

| (0,12391) | (0,36947) | |

| [0,54228] | [1,66274] | |

| D(LNA(−3)) | −0,206979 | −0,601864 |

| (0,11772) | (0,35100) | |

| [−1,75822] | [−1,71469] | |

| D(LNG(−1)) | 0,070187 | 0,145103 |

| (0,03795) | (0,11315) | |

| [1,84952] | [1,28239] | |

| D(LNG(−2)) | −0,092960 | −0,045098 |

| (0,03744) | (0,11164) | |

| [−2,48271] | [−0,40395] | |

| D(LNG(−3)) | −0,022927 | −0,062475 |

| (0,03888) | (0,11594) | |

| [−0,58964] | [−0,53886] |

Fuente: cálculos propios utilizando el software Eviews 8.

Comprobado que hay como máximo una relación de cointegración entre los logaritmos del gasto (G) y de la productividad multifactorial (A), procedimos (luego de validar que las primeras diferencias de las series, es decir, las tasas de crecimiento de las variables, no poseen raíz unitaria) a estimar un modelo VEC que establece las relaciones entre las tasas de crecimiento de la A y las del gasto público. El modelo VEC, según el criterio de Akaike, tiene un número óptimo de rezagos igual a 3; basados en la prueba de Johansen, no se tuvo en cuenta tendencia determinística pero sí el intercepto.

Así, las ecuaciones estimadas son las siguientes5252 Los coeficientes fueron estimados usando el software Eviews 8. Para un mayor detalle sobre la metodología de estimación, véase Montenegro (2010).

Así, con base en la especificación anterior, la tabla A-4 muestra tanto la ecuación de cointegración estimada como los coeficientes del modelo de corrección de error, a partir de los cuales es posible realizar un análisis de impulso-respuesta.

Dada la estimación, se realizó un análisis de impulso-respuesta que permite conocer cuánto se desvía de la media la tasa de crecimiento de A cuando la tasa de crecimiento del gasto del gobierno se incrementa, de manera ortogonal, en una desviación estándar (estos resultados se presentaron en la figura 14 del cuerpo principal). De esta forma es posible identificar los efectos de corto, mediano y largo plazo que tienen los cambios en el incremento del gasto público sobre nuestro indicador de cambio técnico en el caso colombiano. Para los intervalos de confianza utilizamos la metodología de bootstraping, con una confianza del 95%5353 Los cálculos de los intervalos se hicieron utilizando el software JMulTi.

| PIB real anual | Capital real | Poblaciónc | PEA | A | A | Gasto público | |

|---|---|---|---|---|---|---|---|

| Año | (miles de millones de pesos de 2005)a | (miles de millones de pesos de 2005)b | (personas)d | (con PEA)e | (con población)f | (miles de millones de pesos de 2005)g | |

| 1925 | 4.427 | 48.299 | 6.968.167 | 2.675.776 | 1,954878 | 0,750673 | 1093,345093 |

| 1926 | 4.552 | 49.834 | 7.109.003 | 2.719.194 | 2,193172 | 0,838888 | 1197,734826 |

| 1927 | 4.853 | 51.662 | 7.252.685 | 2.763.273 | 2,432704 | 0,926860 | 1404,324725 |

| 1928 | 5.125 | 54.444 | 7.399.271 | 2.808.023 | 2,601541 | 0,987285 | 1969,733785 |

| 1929 | 5.395 | 56.650 | 7.548.819 | 2.853.454 | 2,644574 | 0,999649 | 2102,957194 |

| 1930 | 5.701 | 57.579 | 7.701.391 | 2.899.574 | 2,537627 | 0,955417 | 1777,161377 |

| 1931 | 5.983 | 58.180 | 7.857.045 | 2.946.392 | 2,414459 | 0,905422 | 1864,049013 |

| 1932 | 6.277 | 59.353 | 8.015.846 | 2.993.919 | 2,609476 | 0,974639 | 2046,96924 |

| 1933 | 6.551 | 60.600 | 8.177.857 | 3.042.163 | 2,774449 | 1,032095 | 2103,722913 |

| 1934 | 6.800 | 61.393 | 8.343.142 | 3.091.134 | 2,996753 | 1,110297 | 2301,777397 |

| 1935 | 7.115 | 62.888 | 8.511.767 | 3.140.842 | 3,021621 | 1,114978 | 1771,281213 |

| 1936 | 7.481 | 64.289 | 8.683.801 | 3.191.297 | 3,193427 | 1,173585 | 1789,248613 |

| 1937 | 7.788 | 65.984 | 8.859.311 | 3.242.508 | 3,169487 | 1,160032 | 1872,124167 |

| 1938 | 8.220 | 67.742 | 9.038.369 | 3.294.486 | 3,404868 | 1,241074 | 2071,709721 |

| 1939 | 8.903 | 69.871 | 9.258.840 | 3.360.959 | 3,610457 | 1,310596 | 2208,395794 |

| 1940 | 9.512 | 72.188 | 9.484.688 | 3.428.715 | 3,588771 | 1,297341 | 2285,977427 |

| 1941 | 10.060 | 74.663 | 9.716.046 | 3.497.777 | 3,536394 | 1,273102 | 2520,655208 |

| 1942 | 10.741 | 76.814 | 9.953.047 | 3.568.167 | 3,413290 | 1,223665 | 2318,591921 |

| 1943 | 11.426 | 78.709 | 10.195.829 | 3.639.911 | 3,314700 | 1,183348 | 2697,798764 |

| 1944 | 12.075 | 81.226 | 10.444.534 | 3.713.032 | 3,548425 | 1,261465 | 2574,276552 |

| 1945 | 12.727 | 82.703 | 10.699.305 | 3.787.554 | 3,709897 | 1,313304 | 2342,480466 |

| 1946 | 13.942 | 85.733 | 10.960.290 | 3.863.502 | 4,137572 | 1,458494 | 2396,854667 |

| 1947 | 15.198 | 89.015 | 11.227.642 | 3.940.902 | 4,215244 | 1,479551 | 2474,096601 |

| 1948 | 16.314 | 93.614 | 11.501.515 | 4.019.779 | 4,187218 | 1,463433 | 3159,743038 |

| 1949 | 16.901 | 96.598 | 11.782.068 | 4.100.160 | 4,621864 | 1,608409 | 3266,847416 |

| 1950 | 16.756 | 98.427 | 12.069.466 | 4.182.070 | 4,557656 | 1,579228 | 2879,207004 |

| 1951 | 16.488 | 103.154 | 12.363.873 | 4.265.536 | 4,534786 | 1,564501 | 3431,734062 |

| 1952 | 17.581 | 107.988 | 12.737.871 | 4.375.459 | 4,751214 | 1,632042 | 3519,397073 |

| 1953 | 18.570 | 113.830 | 13.123.182 | 4.488.128 | 4,858417 | 1,661579 | 4278,044829 |

| 1954 | 19.738 | 119.775 | 13.520.148 | 4.603.611 | 5,138353 | 1,749609 | 4705,116236 |

| 1955 | 20.221 | 126.775 | 13.929.123 | 4.721.973 | 5,146506 | 1,744665 | 5471,022767 |

| 1956 | 21.291 | 133.454 | 14.350.468 | 4.843.283 | 5,238787 | 1,768091 | 5291,539154 |

| 1957 | 21.622 | 139.542 | 14.784559 | 4.967.612 | 5,240048 | 1,760656 | 4786,042246 |

| 1958 | 23.029 | 146.358 | 15.231781 | 5.095.031 | 5,106791 | 1,708222 | 4646,343945 |

| 1959 | 24.442 | 152.043 | 15.692.531 | 5.225.613 | 5,447819 | 1,814124 | 4707,691635 |

| 1960 | 24.971 | 159.117 | 16.167.218 | 5.359.433 | 5,501923 | 1,823888 | 4953,386863 |

| 1961 | 25.389 | 167.368 | 16.656.264 | 5.496.567 | 5,638549 | 1,860721 | 5481,331367 |

| 1962 | 25.442 | 174.586 | 17.160.104 | 5.637.094 | 5,819962 | 1,911858 | 5787,484902 |

| 1963 | 25.546 | 179.806 | 17.679.184 | 5.781.093 | 5,865373 | 1,917977 | 5722,601818 |

| 1964 | 27.273 | 187.281 | 18.213.966 | 5.928.646 | 6,136870 | 1,997551 | 5821,26234 |

| 1965 | 28.552 | 194.485 | 18.741.470 | 6.072.236 | 6,239101 | 2,021469 | 6132,596673 |

| 1966 | 31.296 | 204.386 | 19.284.251 | 6.219.171 | 6,449922 | 2,080100 | 7163,907387 |

| 1967 | 32.512 | 214.241 | 19.842.751 | 6.369.523 | 6,484967 | 2,081674 | 8184,2717 |

| 1968 | 33.436 | 222.746 | 20.417.427 | 6.523.368 | 6,826092 | 2,180936 | 8388,478228 |

| 1969 | 36.355 | 232.418 | 21.008.746 | 6.680.781 | 7,177878 | 2,282565 | 9437,803218 |

| 1970 | 36.756 | 244.361 | 21.517.158 | 6.885.490 | 7,508210 | 2,402627 | 13947,2515 |

| 1971 | 37.784 | 256.685 | 22.037.873 | 7.133659 | 7,723629 | 2,500139 | 17416,14879 |

| 1972 | 40.183 | 267.996 | 22.571.190 | 7.389.807 | 8,194080 | 2,682742 | 16249,83573 |

| 1973 | 42.232 | 280.545 | 23.117.412 | 7.654.175 | 8,552279 | 2,831660 | 19742,20323 |

| 1974 | 45.259 | 295.721 | 23.676.854 | 7.927.011 | 8,750973 | 2,929826 | 17518,16597 |

| 1975 | 47.054 | 307.639 | 24.249.834 | 8.208.569 | 8,552299 | 2,894953 | 17858,64051 |

| 1976 | 49.290 | 317.690 | 24.836.680 | 8.499.112 | 8,731899 | 2,988056 | 19134,79415 |

| 1977 | 50.953 | 330.698 | 25.437.727 | 8.798.910 | 8,788733 | 3,040023 | 25627,90644 |

| 1978 | 51.921 | 348.049 | 26.053.320 | 9.108.241 | 9,396449 | 3,284998 | 24366,14786 |

| 1979 | 55.642 | 364.262 | 26.683.811 | 9.427.390 | 9,610547 | 3,395406 | 24335,16718 |

| 1980 | 57.872 | 381.214 | 27.329.559 | 9.756.652 | 9,630877 | 3,438223 | 29646,63254 |

| 1981 | 60.845 | 400.370 | 27.990.934 | 10.096.330 | 9,351983 | 3,373260 | 32523,45462 |

| 1982 | 64.031 | 423.068 | 28.668.315 | 10.446.734 | 8,850210 | 3,225017 | 35585,84783 |

| 1983 | 66.085 | 443.800 | 29.362.088 | 10.808.185 | 8,504208 | 3,130399 | 36521,83987 |

| 1984 | 70.071 | 462.728 | 30.072.650 | 11.181.011 | 8,446344 | 3,140351 | 35688,17796 |

| 1985 | 72.885 | 474.741 | 30.800.409 | 11.565.553 | 8,447156 | 3,171907 | 36146,00355 |

| 1986 | 76.940 | 486.384 | 31.405.637 | 11.909.017 | 8,870743 | 3,363786 | 35079,2042 |

| 1987 | 79.794 | 498.562 | 32.022.757 | 12.261.514 | 9,246685 | 3,540556 | 36026,149 |

| 1988 | 84.783 | 513.456 | 32.652.004 | 12.623.265 | 9,411764 | 3,638588 | 39553,87828 |

| 1989 | 90.158 | 526.186 | 33.293.616 | 12.994.498 | 9,512440 | 3,712706 | 41296,61973 |

| 1990 | 96.227 | 528.668 | 33.947.836 | 13.375.447 | 9,661048 | 3,806453 | 39530,04251 |

| 1991 | 101.962 | 537.643 | 34.614.911 | 13.766.350 | 9,651787 | 3,838516 | 41555,88632 |

| 1992 | 109.782 | 560.439 | 35.295.094 | 14.167.451 | 9,793890 | 3,931267 | 47418,07599 |

| 1993 | 117.163 | 598.301 | 35.988.643 | 14.578.999 | 9,995074 | 4,049005 | 50990,45722 |

| 1994 | 123.895 | 636.513 | 36.480.679 | 14.913.302 | 10,194022 | 4,167316 | 60033,64976 |

| 1995 | 126.773 | 690.206 | 36.979.443 | 15.254.020 | 10,275364 | 4,238588 | 69651,21479 |

| 1996 | 132.767 | 736.248 | 37.485.026 | 15.601.268 | 9,955301 | 4,143396 | 80923,64277 |

| 1997 | 138.288 | 772.145 | 37.997.521 | 15.955.159 | 9,975694 | 4,188794 | 89447,17074 |

| 1998 | 150.001 | 803.038 | 38.517.023 | 16.315.811 | 9,593782 | 4,063926 | 88541,84293 |

| 1999 | 158.070 | 809.301 | 39.043.628 | 16.683.342 | 8,689169 | 3,712882 | 98143,78164 |

| 2000 | 164.531 | 784.398 | 39.577.433 | 17.057.873 | 8,495419 | 3,661526 | 94654,5564 |

| 2001 | 289.539 | 797.679 | 40.118.535 | 17.439.527 | 8,448089 | 3,672384 | n.d. |

| 2002 | 296.789 | 814.087 | 40.667.036 | 17.828.429 | 8,495445 | 3,724403 | n.d. |

| 2003 | 308.418 | 834.098 | 41.223.036 | 18.224.704 | 8,718218 | 3,854324 | n.d. |

| 2004 | 324.866 | 859.333 | 41.786.637 | 18.628.483 | 9,117768 | 4,064701 | n.d. |

| 2005 | 340.156 | 890.316 | 42.357.944 | 19.039.896 | 9,406679 | 4,228302 | n.d. |

| 2006 | 362.938 | 927.938 | 42.937.062 | 19.321.678 | 10,046082 | 4,520737 | n.d. |

| 2007 | 387.983 | 977.441 | 43.524.097 | 19.585.844 | 10,699215 | 4,814647 | n.d. |

| 2008 | 401.744 | 1.035.742 | 44.119.159 | 19.853.621 | 10,762375 | 4,843069 | n.d. |

| 2009 | 408.379 | 1.100.339 | 44.722.356 | 20.125.060 | 10,479745 | 4,715885 | n.d. |

| 2010 | 424.599 | 1.158.714 | 45.333.800 | 20.400.210 | 10,658095 | 4,796143 | n.d. |

| 2011 | 452.815 | 1.222.506 | 45.953.604 | 20.679.122 | 11,293677 | 5,082155 | n.d. |

| 2012 | 471.892 | 1.303.335 | 46.581.881 | 20.961.847 | 11,435912 | 5,146161 | n.d. |

Aclaraciones y fuentes:

a PIB real pesos de 1975 para 1925-1990: GRECO (2002); PIB real 1990-2000 a precios de 1994: Posada y Rojas (2008); conversión a precios de 2005; PIB real a precios de 2005: B. de la R. con base en DANE. Fuentes primarias: CEPAL (1957); B. de la R. y DANE.

b Capital real: basado en la relación K/Y para 1925-2000; fuentes: GRECO (2002) y Posada y Rojas (2008), capital real 2001-2012: con base en cifras de inversión bruta 2000-2012 (fuente: DANE) con método de Harberger (1969); tasa de depreciación: 3,5%/año.

c Población: cifras suavizadas, 1925-2000: Flórez (2000), Posada y Rojas (2008); 2000-2012: DANE.

d PEA: cifras suavizadas, con base en: CELADE, Flórez (2000), GRECO (2002), Posada y Rojas (2008) y DANE.

e,fAPEA=PIB/PEAK/PEA11−0,4;APobPIB/PobK/Pob0,411−0,4

g Fuentes: 1925-1950: CEPAL (1957); 1950-1993: López et al. (1996) 1994-2000: Posada y Gómez (2002) (tabla 3).

Hice avances sustanciales y logré terminar una primera versión de este documento cuando estuve vinculado como profesor de planta en la Escuela de Ingeniería de Antioquia. Agradezco las ayudas, sugerencias y críticas de Miguel Acosta, Hugo Carrillo, Wilman Gómez, Camilo Morales, Remberto Rhenals, los participantes en los seminarios de investigación del Banco de la República (Medellín) y de EAFIT, dos evaluadores anónimos y el editor de la revista ESPE. Con todo, los errores y vacíos son de mi exclusiva responsabilidad. El anexo 2 utiliza de manera intensa una sección del documento de Acosta y Posada (2014).