El connotado astrofísico norteamericano Carl Sagan, ya fallecido, postula que la ciencia es más una forma de pensar que un corpus de conocimiento. Si la ciencia económica está destinada a lograr en algún momento un estatus equiparable al actualmente ocupado por las ciencias naturales, particularmente al de la física, es necesario aplicar las matemáticas, una herramienta fundamental para develar patrones y generalidades susceptibles de estudio y modelación.

En el primer inciso de esta nota se aborda la diferencia sustantiva entre la ciencia moderna, particularmente el caso de la física y la economía. Se continúa en la segunda sección con una argumentación básica de cómo se insertan las matemáticas en esta última para su cientifización y menciono un breve ejemplo donde se justifique de manera meramente enunciativa lo abordado. Se cierra con algunos comentarios finales.

IEconomía y cienciaExiste un segmento importante dentro de la disciplina económica que prefiere las conjeturas basadas en una cadena de causalidades explicadas por la intuición y en cierto grado de experiencia que las postulaciones formales consistentes. Es cierto que, en su momento, el poder de la intuición impulsó el desarrollo de nuestra ciencia dotándola de conceptos fundamentales y descripciones narrativas sumamente valiosas de las relaciones entre ellos y los fenómenos de interés pero la actualidad exige ir más allá.

Tenemos grandes obras como las de Adam Smith, David Ricardo, Malthus, Marx y Keynes por mencionar algunos de los más conocidos e influyentes que no matematizaron el contenido de sus obras logrando, no obstante, una gran coherencia interna susceptible de formalización. A estos autores y muchos otros actuales de la talla de Paul Krugman1 y del ya fallecido Friedrich von Hayek,2 debemos una diversa riqueza teórica. Sin embargo, gran parte del debate económico actual se basa en conjeturas gestadas en contextos sociales críticos impregnados de juicios de valor e ideologías políticas no siempre fundamentados en la formalización que exige actualmente la ciencia moderna.

Los economistas deben estar dispuestos a superar los paradigmas del pasado y presente, prejuicios personales, culturales, políticos y juicios de valor para aceptar la evidencia derivada de la verificabilidad/falsabilidad y usar ésta para lograr avances científicos en sus áreas de interés y preocupaciones sociales. La ciencia moderna se esfuerza por descubrir las regularidades y patrones que rigen la realidad de un fenómeno inteligible mediante la empiria, y de esta manera acercarnos a la verdad en una trayectoria asintótica.

Parafraseando a uno de los más connotados astrofísicos de nuestro tiempo, Neil deGrasse Tyson,3 lo fascinante de la ciencia es que es cierta y verificable, independientemente de nuestras preferencias, por lo que me permito recurrir al ámbito de lo extraordinariamente pequeño, al mundo subatómico, para ejemplificar la validez de las afirmaciones mencionadas.

El mundo cuántico es una realidad totalmente diferente a la de nuestra experiencia cotidiana y nuestro sentido común sería totalmente inútil y engañoso para entenderlo. En este mundo, por extraño que parezca, entre más certeza se tenga con respecto a la posición de una partícula, menor será la certeza de conocer su velocidad.4 Las partículas aparecen y desaparecen para reaparecer en otro lugar en una danza aparentemente aleatoria que sigue un patrón de comportamiento descrito mediante un espacio infinito de probabilidades.

Las partículas y antipartículas tienen lo que se denomina quantum entanglement5 donde, sin importar la distancia, una partícula y su antipartícula se “comunican” y toman spin6 contrario, aún si están a miles de millones de kilómetros entre sí. Basarnos en nuestra intuición para comprender este mundo ajeno a nuestra experiencia cotidiana sería un error terrible, ya que nuestro cerebro no evolucionó para sobrevivir y por ende interpretar un mundo tal. Nos parezca lógico o no, simplemente los patrones descubiertos y confirmados una y otra vez dentro de los laboratorios afirman que la realidad a esa escala es así.

Pero, ¿qué implicaciones tiene esto para la ciencia económica? Primeramente que la ciencia moderna no teme desbancar paradigmas, hipótesis y hasta teorías cuando la evidencia y su formalización develan patrones contra-intuitivos mientras que muchos economistas son reticentes a ello, me atrevo a decir, por la dificultad que supone eliminar juicios de valor heredados de su naturaleza social y que son más asequibles para los poderes fácticos y el público en general.

En contraste, este escepticismo organizado de la ciencia ha brindado frutos que nos han permitido explicar el origen del universo, determinar la composición química de las estrellas y galaxias, medir la edad del universo, explicar la naturaleza de los agujeros negros, quásares, pulsares, dimensiones físicas de orden superior, viaje en el tiempo, relatividad, materia oscura, por mencionar algunos.

IIMatemáticas y crisisLas matemáticas son una ciencia formal que no se limita por las condiciones físicas del mundo o por los prejuicios, preferencias o juicios de valor de los individuos. Las matemáticas no son una ciencia empírica en el sentido de la física, su génesis no es la observación de un fenómeno particular de su objeto de conocimiento sino un conjunto de premisas básicas llamadas axiomas que se utilizan de forma rigurosamente lógica para producir corolarios, lemas y teoremas (no teorías) que son ciertos, universales y verificables.

Son un lenguaje desinteresado en el sentido de imparcialidad para ve-rificar/falsar, compartir y contrastar resultados entre las diferentes disciplinas de forma totalmente objetiva. No obstante las exigencias epistemológicas del siglo xxi, algunos economistas parecieran, por lo menos en cierta medida, tomar como dogma de fe las argumentaciones narrativas de algún o algunos personajes históricos o contemporáneos sin someter dichas afirmaciones al espíritu escéptico de la ciencia.

Es cierto que en política monetaria los bancos centrales de los países más desarrollados y con un nivel de vida alto, han ido optando por la modelación estándar sustentada en las matemáticas y así contar con evidencia develada por el patrón matemático subyacente al fenómeno estudiado. No obstante, en su gestión cotidiana se ven en la necesidad de atender asuntos de corto plazo que en muchas ocasiones contravienen dichos modelos. La solidez de éstos permitirá evaluar distintos escenarios para la toma de decisiones en política económica de la forma más científica posible dada la información con que se cuente.

Algunas voces podrán recriminar a la economía estándar de la situación económica actual pero no es el caso. La evidencia muestra que la no observancia de dichos patrones y actuar de forma excesivamente discrecional provocó las crisis económicas globales recurrentes. Los responsables dieron mayor importancia, en su momento, al factor político, social, cultural o corporativo que al comportamiento subyacente del fenómeno descrito por las matemáticas.

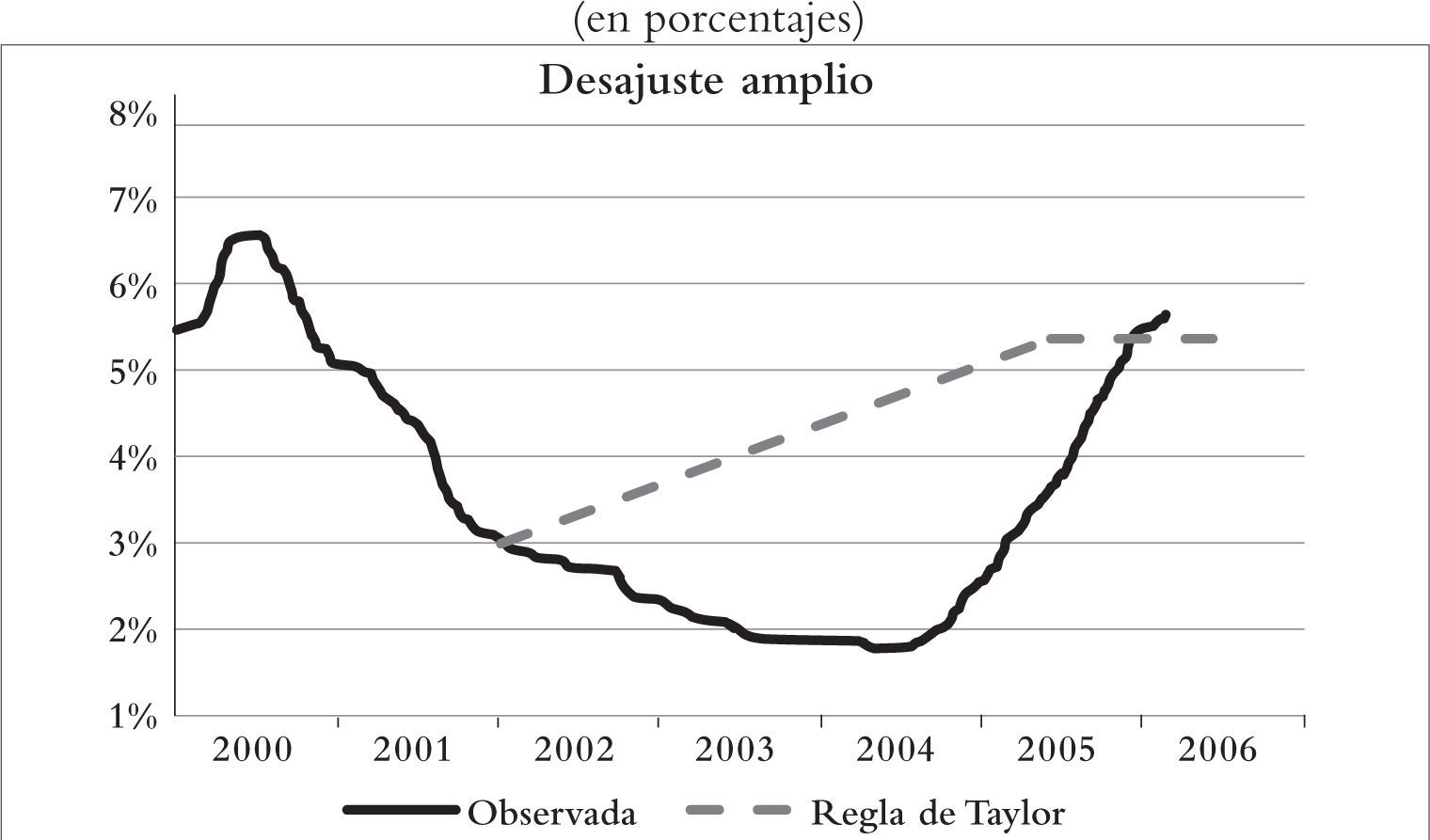

Un ejemplo es la génesis de la crisis conocida a nivel mundial como subprime, inmobiliaria o crisis de 2008. Durante la gestión de Alan Greenspan la operación de la Fed7 mantuvo un nivel de tasa de fondos federales (tff) que era descrita por la regla de Taylor y que se conoció como “la gran moderación”. En 2002, dicha tff se alejó de la trayectoria descrita por la regla como se aprecia en la Gráfica 1, lo que provocó que el costo del financiamiento bajara y resultase atractiva la inversión en los bienes raíces.

Muchas operadoras de fondos y bancos de inversión vieron una gran oportunidad para invertir pues el valor del inmueble superaría por mucho el costo del mismo, situación que provocó la atomización de dichas inversiones en instrumentos de deuda que se distribuyeron por todo el mundo. Cuando la Fed ajusta su tff las deudas a tasa variable crecen por encima del valor de mercado de los bienes inmuebles haciendo imposible su pago.

Al no pagarse dichas deudas los instrumentos de deuda asociadas con dichas inversiones en inmuebles, se vuelven tóxicos. Esto provocó el pánico generalizado a nivel mundial que resultó en la indefectible caída de los mercados de la construcción y mercados relacionados, lo que contaminó a los demás y generó la quiebra de grandes instituciones financieras como Lehman Brothers.

Este es solamente un ejemplo enunciativo8 para ilustrar la importancia que tiene el seguir una regla de política que no es meramente una expresión simplista de los hechos, sino el resultado sintético de todo un aparato matemático complejo que busca darle una racionalización a la operación del banco central. Es la matemática al servicio de la teoría para una toma de decisiones racional con la información disponible.

Comentarios finalesResulta evidente que los economistas al no contar con el beneficio de un laboratorio para experimentación como los químicos o los biólogos, no pueden aislar variables, variar condiciones y circunstancias por lo que necesitan a la par de la física teórica a las matemáticas como medio para encontrar los patrones y generalidades que permitan simular escenarios de la realidad a través de los modelos.

Los economistas somos científicos sociales y como tales debemos investigar con un talante cada vez más “duro” en el sentido de la formalización de la evidencia pero siempre dentro de un marco de compromiso social. Encontrar los patrones y generalidades universales que mejor describan la realidad de los fenómenos estudiados requiere gran rigor matemático y habilidad interpretativa teórica en aras del avance científico.

La ciencia económica demanda hoy en día, segunda década del siglo xxi, más economistas que no basen su argumentación en la retorica y fama (merecida o no) de cierto autor o autores desarrollada en sus obras, sino en los resultados ofrecidos por las herramientas matemáticas. De esta manera la ciencia económica avanzará a paso firme sin servir intereses personales y acorde con la epistemología de la ciencia moderna, desprovista de juicios de valor dentro del marco de la herramienta más poderosa desarrollada por el intelecto humano para entender la realidad más allá de nuestras limitaciones físicas evolutivas, la matemática.

El autor es egresado de la maestría de la Facultad de Economía, unam, y miembro del Seminario de Credibilidad Macroeconómica, Facultad de Economía, unam

Economista y catedrático ganador del premio Nobel de Economía en 2008, cuyas diversas −y en ocasiones contradictorias− posiciones le ha puesto al centro de la crítica dentro de la economía estándar en Estados Unidos.

Economista y catedrático ganador del premio Nobel en Economía en 1974. Famoso por su defensa del liberalismo económico mediante la explicación del papel del dinero y de cómo los cambios de precios comunican información que ayuda a la coordinación de los esfuerzos individuales en la economía. Fallece en 1992.

Astrofísico norteamericano conductor de la nueva serie “Cosmos” originalmente escrita y conducida por Carl Sagan, que fue transmitida en los años ochenta. Actualmente funge como director del observatorio de Hayden e investigador asociado del Departamento de Astrofísica del Museo Estadounidense de Historia Natural.

Conocido como principio de incertidumbre de Heisenberg.

Término que podría traducirse como “enlace invisible cuántico” donde las partículas subatómicas guardan con sus contrapartes llamadas antipartículas un intercambio de información con respecto a la orientación de su carga eléctrica.

Término de la física que, en este contexto, podría traducirse como “orientación de carga eléctrica” de acuerdo al lugar que ocupen los polos positivo y negativo de la partícula en un momento dado

Término con el que comúnmente se designa a la Reserva Federal, banco central de los Estados Unidos.

Para un detallado recuento de los hechos referidos sugiero la lectura del libro Getting off track de John Taylor publicado en 2008 por Hoover Institution Press, California.