El trabajo estudia diferentes opciones reales simples y compuestas contenidas en los contratos de leasing, bajo una metodología que combina el método de préstamo equivalente (MPE) y opciones reales. Primero se presenta formalmente el MPE y el modelo binomial para valorar las opciones del contrato. Seguidamente se analiza el valor al vencimiento de las opciones del leasing clasificadas en: a) simple: de compra, de cancelar anticipadamente, de renovación y excluyente de renovación-compra, y b) compuesta: a riesgo (venture); canon atado a intensidad de uso (percentage) y de pago diferido. Utilizando diferentes casos son valuadas las opciones combinando el modelo binomial y el MPE, estimando valor expandido y valor el valor de la opción sobre el valor. Finalmente se presentan las principales conclusiones.

The paper studies different simples and complex real options contained in the leasing contracts, below a methodology that combines the equivalent loan method (ELM) and real options. First is showed formally the ELM and the binomial model for valuing the agreement's options. Next is analyzed the leasing's options terminal value classified in: (i) simple: buy, anticipated cancel, renew and exclusive renew-buy, and (ii) compound: venture; percentage; and with deferred payment. Over a basis case are values the options combining the binomial model and the ELM, estimating expanded value and option value over contract. Finally is showing the main conclusions.

En los últimos tiempos el leasing1 ha cobrado significativa importancia como instrumento de adquisición alternativo a la opción de compra financiada, producto de la creciente complejidad y evolución de los negocios. Esta modalidad permite ofrecer en arrendamiento diferentes tipos de activos como oficinas, edificios, plantas, equipamientos informáticos, autos, camiones, aeronaves, barcos, equipo pesado o especializado destinado a la producción (por ejemplo, para la construcción o medicinal), etc. Existen modalidades de arrendamientos atípicos y complejos que incorporan opciones operativas, en particular para bienes caracterizados por su larga vida útil (inmuebles, embarcaciones, aeronaves) o significativa variabilidad en características tecnológicas y de mercado (equipos de tecnología de vanguardia). Las mismas incrementan el valor para las partes intervinientes, producto de la flexibilidad operativa del instrumento (Copeland y Weston, 1982; Lee, Martin y Senchack, 1982; McConnell y Schallheim, 1983; Grenadier, 1996; Trigeorgis, 1996; Grenadier, 1997; Liang y Shusheng Li, 2012). La correcta valoración de este tipo de contratos demanda del uso de la «teoría de pagos contingentes» y los conceptos propios de las «opciones reales».

Tradicionalmente el valor actual correspondiente al flujo derivado del leasing se estima utilizando el método del préstamo equivalente (MPE) (Myers, Dill y Bautista, 1976; Benninga, 2008). El método no pierde precisión en la medición del valor, ya que no cuantifica las opciones contenidas en el contrato. Consecuentemente, la valuación a través del MPE arroja un valor inferior al que se obtendría si se incorporase el valor de las opciones reales contenidas en el contrato. Esta es la causa que motiva y justifica el empleo de las opciones reales en la medición del valor actual expandido del contrato (Trigeorgis, 1997).

El presente trabajo desarrolla y ejemplificada las expresiones matemáticas para valorar opciones simples y compuestas contenidas en diferentes modalidades de leasing, a través del método binomial. El valor así calculado integra el valor total expandido del arrendamiento, conjuntamente con el valor estático arrojado por el MPE. En la siguiente sección se desarrolla el marco teórico relativo al MPE. Se introducen los conceptos de valor expandido y su cuantificación a través del modelo binomial. Son explicados sus parámetros, el concepto de equivalente cierto y la formulación general propuesta para valorar el contrato de leasing con opciones. Para cada uno de los casos se estudian las ecuaciones correspondientes a la determinación del valor al vencimiento, ya que el cálculo del valor actual de la opción sigue el clásico proceso recursivo del método binomial. Seguidamente se ilustra el funcionamiento de los diferentes contratos utilizando ejemplos específicos para arrendamientos con opciones simples y complejas, determinando el valor expandido del contrato como la suma del valor del MPE más el valor actual de la opción y el porcentaje que representa el valor de la opción sobre el valor total del leasing. Finalmente se resumen las principales conclusiones.

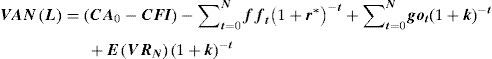

Marco teórico: el método del préstamo equivalente y las opciones contenidas en el contrato de arrendamiento mediante el modelo binomialEl método del préstamo equivalenteValorar una corriente de flujo requiere formular todos los ingresos y egresos tanto explícitos como implícitos o de oportunidad. Esa es una de las características distintivas del método conocido como del préstamo equivalente (MPE) (Myers et al., 1976) para determinar el valor actual de la corriente de pagos correspondientes a un contrato de arrendamiento financiero. En su formulación original:

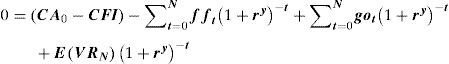

donde la diferencia CA0−CFI=V0 representa el valor de adquisición menos el crédito fiscal originado por la adquisición del bien2, fft=−pt+aft−pft es el flujo de fondos integrado por los pagos de cánones ajustados por los costos y ahorros fiscales de la operación, en donde ct=pt−aft; siendo pt pago del contrato; aft ahorro fiscal del periodo del canon y pft desahorro fiscal de las amortizaciones; r* es la tasa de costo de la deuda antes de impuestos, got los gastos operativos a cargo del tomador, EVRN el valor esperado de rescate (si lo hubiese); k el costo del capital del activo y N la fecha de vencimiento correspondiente al contrato. El costo financiero del contrato mediante el presente método se determina de la siguiente manera:Si la tasa ry > r*; VAN L>0, la elección es arrendar; en caso contrario se activa la opción de compra financiada.

En la medida que el contrato no prevea opciones el MPE se constituye en una útil herramienta para analizar la conveniencia del arrendamiento frente a la compra. Si el acuerdo incorpora alternativas (por ejemplo, la compra, la cancelación anticipada, la extensión, la emisión de títulos colaterales convertibles en activos financieros, entre otras) es menester capturar el valor de dicha flexibilidad. En este punto se propone combinar el MPE con los conceptos de la teoría de opciones reales y, consecuentemente, el de valor expandido de una serie de pagos contingentes derivados del contrato de arrendamiento.

El valor de las opciones realesLa teoría financiera, a través de la teoría de opciones, provee de los modelos de valuación de opciones reales cuantificando el valor adicional de las oportunidades de potenciar ganancias y limitar pérdidas que eventualmente presente el proyecto (Dixit y Pindyck, 1994). Los modelos de opciones reales tienen por fin calcular el valor expandido o estratégico (Trigeorgis, 1997) entendido como la suma del valor actual neto estático (descuento de flujo de fondos) y el valor de las «opciones reales» operativas y estratégicas de la inversión. La valuación de las opciones reales contenidas en proyectos de inversión, empresas en marcha y activos reales ha quedado reservada preferentemente para los modelos planteados en tiempo discreto. Son utilizados en el planteo de modelos de decisión y en la mayoría de las aplicaciones de opciones reales (Trigeorgis, 1995, 1997; Luherman, 1998; Amram y Kulatilaka, 1998; Mun, 2004), reconociendo sus raíces en el clásico modelo binomial (Cox, Ross y Rubinstein, 1979). Debido a su versatilidad, se adapta a distintas modalidades y adecuaciones según: a) se trabaje con rejillas o árboles (Brandao, Dyer y Hahn, 2005; Smith, 2005); b) el enfoque propuesto sea binomial o trinomial (Rendleman y Bartter, 1979; Jarrow y Rudd, 1982; Boyle, 1988; Rubinstein, 2000; Jabbour, Kramin y Young, 2001; Chance, 2007); c) probabilidades objetivas, equivalentes ciertos y probabilidades implícitas (Rubinstein, 1994; Derman, Kani y Chriss, 1996; Arnold, Crack y Schwartz, 2004; Arnold y Crack, 2003); d) momentos estocásticos de orden superior y transformaciones sobre la distribución binomial (Rubinstein, 1998; Haahtela, 2010; Milanesi, 2012; Milanesi, Pesce y el Alabi, 2013); e) enfoques para la estimación de la volatilidad (marketed asset disclaimer [MAD]: riesgos de mercados y privados-volatilidades cambiantes) (Smith y Nau, 1995; Copeland y Antikarov, 2001; Haahtela, 2011), y f) aplicaciones de teoría de juegos (Smit y Trigeorgis, 2004).

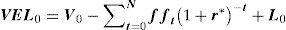

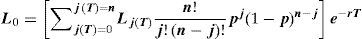

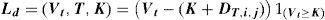

Notado como (VE), el valor expandido o estratégico representa la suma entre el valor actual estático (VA) y el valor actual de las opciones (VO) (Trigeorgis, 1997). En la valoración de arrendamiento con opciones el valor expandido del contrato (VEL0) es la suma del valor estimado MPE, VANL y el valor actual de las opciones contenidas en el contrato (L0), conforme queda expresado en la siguiente ecuación:

donde V0 representa el valor de adquisición neto de créditos fiscales del activo, r* el costo de la deuda antes de impuestos, fft el flujo de fondos neto de impuestos del leasing y L0 el valor actual esperado de las opciones del contrato.En el trabajo se propone valorar las opciones reales del contrato (L0), con el clásico modelo binomial CRR (Cox et al., 1979). Este se desarrolla en un ambiente neutral al riesgo, lo que implica que el mismo permite valorar las opciones en términos de sus flujos de fondos esperados, actualizados desde el vencimiento hasta el presente suponiendo que los flujos crecen a la tasa libre de riesgo. Consecuentemente, la tasa a la cual crece el subyacente no afecta el valor del derivado, pero la volatilidad relacionada con los rendimientos del subyacente cobra significatividad en el valor de la opción3. La valuación neutral al riesgo en opciones requiere que exista perfecta correlación entre los cambios en el valor de la opción y del activo subyacente, debido a que las variaciones de este son el único factor de riesgo para el derivado. Por ejemplo, una cartera compuesta por una posición larga en la opción y la adecuada posición corta en el subyacente no debería tener ningún tipo de fluctuación aleatoria, ya que las variaciones en el precio de la acción (posición corta) se balancean con las variaciones en la opción de compra. El resultado de la estrategia precedente consiste en una cartera que genera un rendimiento equivalente al tipo libre de riesgo, y la clave para su construcción consistió en determinar la cantidad de acciones a ser vendidas en corto. Esta cantidad se conoce como «Delta», y se estima a partir de un modelo financiero4.

La valuación neutral al riesgo permite valorar derivados proyectando o simulando recorridos neutrales al riesgo correspondiente al subyacente para calcular los flujos de fondos de la opción. Estos son recursivamente actualizados a la fecha de valoración para finalmente ser promediados y obtener el valor intrínseco del derivado; por lo tanto, el valor promedio de los flujos de fondos esperados actualizados de la opción es el valor teórico de la opción.

Por lo tanto, en la valoración de las opciones reales de una inversión empleando el modelo binomial en un entorno neutral al riesgo se requiere primero estimar los coeficientes de ascenso (u) y descenso (d). Los parámetros indicados son la base para derivar los coeficientes equivalentes ciertos y la rejilla binomial para construir el recorrido estocástico del activo subyacente. Su cálculo requiere estimar la medida de volatilidad (σ)5 correspondiente al subyacente, ya que u=eσt y d=e−σt. De estos surge la expresión de coeficiente equivalente cierto: p=(e(r−δ)−d)/(u−d) y 1−p, respectivamente. En la expresión anterior, r representa la tasa libre de riesgo y δ el rendimiento de conveniencia (convenience yield). Este último, para el caso de activos financieros (acciones y bonos) es representado por dividendos o retornos, mientras que para los commodities se integra por la diferencia entre los beneficios derivados de la disponibilidad inmediata del bien menos sus costos de acarreo.

La expresión general utilizada para estimar el valor actual de las opciones contenidas en el contrato es:

donde Lj(T) representa el valor al vencimiento que adoptan las diferentes modalidades de opciones para el j-ésimo nodo (j=(0…n)); T representa el periodo de tiempo correspondiente al ejercicio de la opción; r es la tasa libre de riesgo y p, 1-p son los coeficientes equivalentes ciertos. La ecuación precedente representa la versión sintética del proceso recursivo utilizado en la valoración de opciones aplicando el método binomial.En la siguiente sección serán desarrolladas las ecuaciones correspondientes a los valores al vencimiento Lj(T) de distintas modalidades de opciones contenidas en los contratos de arrendamiento. Conforme fue expuesto, determinado el valor al vencimiento de las opciones, su valor actual se obtiene mediante la ecuación 4. En primer lugar son expuestas 4 tipologías de opciones simples contenidas en los contratos de leasing: de compra, cancelación anticipada, renovación y de renovación-compra. Seguidamente las expresiones correspondientes a contratos con opciones complejas: de riesgo (venture lease); con canon atado a la intensidad de uso (percentage lease); con diferimientos de pago (lease with deferred payment).

Cabe aclarar que el titular de la opción es el tomador (arrendatario) en todas las modalidades estudiadas en este trabajo, con la excepción de los contratos de venture leasing y percentage leasing. Por lo tanto, desde la perspectiva del arrendatario el valor actual de la opción L0 incrementa el valor expandido (VEL0) (ecuación 3). En los casos del venture leasing y percentage leasing la titularidad de las opciones está concebida a favor del dador, con el fin de incentivar a este a la entrega de activos bajo la modalidad de arrendamiento. En estos casos, desde la perspectiva del tomador, el valor de la opción reduce el valor actual neto expandido.

Opción de compraLa opción de compra se encuadra dentro del grupo de opciones simples, de uso frecuente en los contratos de arrendamiento. Otorga al tomador el derecho de obtener la propiedad del bien a cambio del pago de un precio de ejercicio (EXt). En términos de opciones financieras se asemeja a un call, por lo tanto su valor terminal es:

El ejercicio de la opción de compra se efectiviza en la medida en que el valor del bien Vt supere el precio pactado. Si el ejercicio se pacta para una fecha determinada (T), la opción es del tipo europeo; en caso contrario, si el ejercicio se efectiviza antes del vencimiento del contrato, es del tipo americano6. En este el ejercicio se determina comparando para cada periodo (t<T) el valor terminal con el valor teórico de la opción de compra. Si el Vt>LOC,t, la opción debe ser ejercida; en caso contrario, se continúa con el contrato.

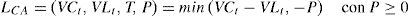

Opción de cancelar anticipadamenteEsta cláusula permite al tomador cancelar de manera anticipada el contrato de arrendamiento, siendo este el titular de la opción. Cuando el valor actual de los flujos de fondos provenientes de continuar las operaciones generados por el subyacente (VCt) menos el valor actual del saldo de pagos del leasing (VLt), en el instante T es menor que la multa por pago anticipado P, la opción de cancelación anticipada es ejercida. Su valor terminal se expresa de la siguiente manera;

En función al momento en que se pacte la oportunidad de cancelar anticipadamente el tratamiento de la opción, se asimila a opción de compra europea o americana. Para este último caso, si en el instante t<T el valor terminal es mayor al teórico VTt>LCA,t, la opción debe ejercitarse, con la correspondiente cancelación anticipada del contrato.

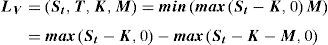

Opción de renovar el contratoEsta opción permite al tomador, titular de la opción, extender el contrato por plazo de tiempo adicional N′. Si el vencimiento original se pacta N=T, la cláusula de renovación dispone la opción de extensión a N+N′ periodos. Su tratamiento se asemeja al de la opción con cancelación anticipada (ecuación 6), ya que se supone vencimiento ficticio del contrato en el nuevo plazo (N′=N+t) y su correspondiente ejercicio de la opción de cancelar anticipadamente en el plazo original (N), sin penalidad alguna. La opción de renovar se ejerce siempre que el valor actual de los flujos de fondos provenientes de las operaciones del bien menos el valor actual del saldo de pago del contrato sea positivo:

En varias ocasiones se conjugan 2 opciones: a)compra del activo en el vencimiento inicialmente pactado (N=T), y b)renovación del contrato para extenderlo a un nuevo vencimiento N′=N+t, la de mayor valor. Para este caso el valor terminal de la opción surge como el máximo valor entre la opción de renovar sin penalidad (ecuación 7) y la opción de compra (ecuación 5) consecuentemente:

Arrendamiento con colateral convertible (venture leasing)Esta clase de producto financiero posibilita el acceso al uso de activos fijos de alto valor en empresas de base tecnológica típicas de sectores biotecnológicos, de capital cerrado, en sus diferentes etapas (desarrollo, expansión y madurez), financiando necesidades de infraestructura y equipamiento específico. Estos contratos se complementan con el aporte de capital privado de parte de inversores de riesgo (venture capital). Una de las principales ventajas consiste en morigerar la dilución de la participación en el capital de parte de los emprendedores fundadores, ya que el proyecto o la inversión incremental en tecnología no se financia íntegramente con capital de riesgo privado, empleando el venture leasing como alternativa de financiamiento con colateral (Klieman, 2001).

Bajo esta modalidad el arrendatario suscribe un contrato donde se compromete a pagos en concepto de alquiler del equipo y paralelamente se estructura como colateral y en carácter de compensación por el riesgo adicional que significa un arrendatario start-up7, la emisión de bonos (warrants) convertibles en participaciones de capital8. Los títulos son ejercibles en una fecha determinada con las siguientes opciones para el dador titular de la opción: a)percibir una serie de pagos con valor actual M, o b)comprar acciones del arrendatario a un precio de ejercicio K. A menudo se pactan cláusulas de protección del arrendatario, ya que si el emprendimiento es exitoso y la diferencia entre el valor de cotización de la parte de capital correspondiente a la firma (S) y el precio de ejercicio pactado (K) excede el valor del warrant (M), la opción de conversión expira. Consecuentemente, el valor terminal de la opción es asimilable a una opción de compra europea valor límite M, siendo el flujo de fondos terminal:

Según la expresión anterior, al vencimiento el arrendatario paga el valor de la opción o el valor actual de los flujos de fondos del warrant. Al desagregar la ecuación anterior se obtiene:

Desarrollando la expresión anterior, se plantea el valor terminal de la opción de la siguiente manera:

La opción tiene un límite de valor igual a M y se expresa como la diferencia entre 2 call europeas con precios de ejercicio K y K+M, respectivamente. En otras palabras, para estimar el valor terminal se considera la diferencia de 2 opciones de compra europeas (call 1 y call 2) con diferentes precios de ejercicio. El límite de máximo pago M actúa como cláusula de protección para el arrendatario, ya que por debajo del valor del warrant, el arrendador ejerce la opción de adquirir acciones o partes de capital correspondientes al emprendimiento a un precio de ejercicio K.

Canon fijo y porcentaje (percentage lease)Esta modalidad de arrendamiento vincula parte de los flujos de fondos que recibe el dador al grado de intensidad o uso del activo objeto del contrato9. A cambio, este se compromete a mantener en perfecto estado operativo el bien, reduciendo el riesgo asumido por el arrendatario ante potenciales desperfectos por su utilización. La presente modalidad es empleada con frecuencia en el caso de arrendamientos sobre inmuebles, en donde el tomador se compromete al pago de un canon base y un porcentaje sobre el nivel de ingresos10 (Wheaton, 2000). En los contratos de alquiler sobre locales en espacios comerciales se establece un valor fijo por metro cuadrado y un porcentaje sobre ingresos por ventas en tanto y en cuanto se supere un determinado precio de ejercicio. A menudo el precio de ejercicio por metro cuadrado se estima como el ratio entre el valor fijo del alquiler y el porcentaje11, conocido el resultado como punto de equilibrio del contrato.

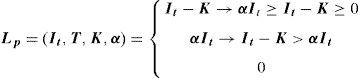

Esta modalidad de contrato permite promover disminuciones en el costo fijo del canon y trasladar el riesgo del negocio producido por la volatilidad de los ingresos por ventas al dador o propietario del inmueble. Asimismo, y dependiendo de las características del contrato, se pueden incorporar cláusulas a favor del tomador y dador limitando el monto total de ingresos empleados como base de cálculo con techos (caps) y pisos (floors)12. Siendo It los ingresos por ventas en el momento T, K el nivel mínimo de ventas pactado y α el porcentaje de ventas pagadas al arrendatario, el valor terminal de la opción contenida en el contrato es: si las ventas (I) exceden el nivel precio de ejercicio o punto de quiebre (K), el dador recibe un pago adicional al canon al vencimiento T de una suma I-K o αI; el menor de los dos, conforme surge de la siguiente expresión:

De la expresión anterior se deriva que el valor terminal correspondiente a las opciones del contrato se desagrega en 2 opciones de compra europeas, con igual fecha de vencimiento pero diferentes precios de ejercicio: K y K/1-α.

Premio y pago diferido del activo (lease with deferred payment)Existen modalidades de contratos de leasing en que el arrendatario solamente paga el alquiler por su uso, pero se pueden disponer cláusulas donde se otorgue la opción exclusiva o preferencial de adquirir el activo arrendado a un ventajoso y diferido precio (K) al vencimiento del contrato. El tomador abona un derecho exclusivo D más el valor de la opción de compra K. El derecho exclusivo se paga al vencimiento (T), siempre que el precio de mercado del bien sea superior al precio de ejercicio más el derecho que se paga. El premio D no tiene valor constante, y a menudo se pacta como fracción del valor del bien (V). Consecuentemente, el valor del premio a pagar es contingente: DT,(i,j)=α×VT(i,j) y pagadero en tanto VT>K+D. El valor terminal de la opción queda expresado en la siguiente ecuación:

Las opciones reales contenidas en los arrendamientos. Análisis de casosEn la presente sección son aplicados los modelos de valuación de leasing en los casos de arrendamientos tradicionales con opción de compra, cancelación anticipada y extensión, y se estudia el arrendamiento por un operador turístico de un bus de media distancia para viajes domésticos. Para la modalidad venture leasing fue seleccionado el caso de financiamiento de compra de equipamiento asegurada con warrant por una empresa de base tecnológica del sector de ciencias naturales en fase de expansión. En el caso del leasing a porcentaje es estudiado el alquiler por metro cuadrado, tomando como base los datos correspondientes a complejos comerciales dedicados a la indumentaria femenina radicados en Estados Unidos. Finalmente, para ilustrar el funcionamiento de los arrendamientos con pagos diferidos se analizó el caso de arrendamiento y compra de equipamiento informático.

El método del préstamo equivalenteSe presenta un caso donde una empresa de servicios turísticos radicada en la provincia de Buenos Aires, Argentina, se encuentra estudiando la alternativa de alquilar o comprar un bus de media distancia afectada al traslado de pasajeros en viajes locales. Se trata de la compra de un bus Volkswagen 18320 EOT de media y larga distancia modelo 2014 cuyo costo de adquisición en t=0 es V0=$1.529.000. En este caso, según las normas tributarias locales la compra no genera crédito fiscal (CF) a favor del adquirente. Existe la posibilidad de suscribir un contrato de arrendamiento con la entidad Nación Leasing perteneciente al Banco de la Nación Argentina. El leasing base establece las siguientes condiciones: 36 pagos mensuales, vencidos y consecutivos de valor pt = $63,498 cada uno. A mes adelantado la cuota 37 otorga el derecho a ejercer la opción de compra pactada en un 5.5% del valor convenido ($84,477). A los efectos de simplificar los cuadros, se suponen pagos anuales coincidentes con el año calendario, tal que el flujo de fondos anual correspondiente al pago de cuotas asciende a $761,976.00. Los costos de transacción producto del contrato son consideraros un flujo incremental provocado por leasing. Estos se integran por la comisión cobrada por la entidad financiera 2% ($37,001.80) e impuesto de sellos sobre contrato 4% ($67,889.77)13. Estos son abonados al momento de perfeccionar la operación jurídica, consecuentemente disminuyendo el valor producto del ahorro de fondos que provoca el leasing en comparación a la compra.

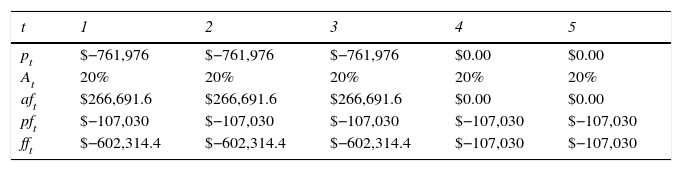

Tanto el seguro a pagar como los impuestos sobre el rodado son un flujo no incremental cuando se estudian las alternativas de compra versus arrendamiento14. Por razones de simplicidad se supone que en el supuesto de compra se contrata con la misma entidad aseguradora similar cobertura. Otros datos adicionales: vida útil asignada a los rodados según las normas fiscales es de 5 años, depreciación del 20% anual, alícuota marginal del 35% correspondiente al impuesto a las ganancias, costo de tomar deuda para financiar la compra antes de impuesto promedio para préstamos prendarios15r*=30%; tasa libre de riesgo r=10%. A continuación se calcular el valor actual neto y costo financiero sin opciones aplicando el MPE. Para facilitar la exposición de las tablas, los valores se presentarán en magnitudes anuales. En la tabla 1 se presentan los flujos de fondos del contrato.

Flujos de fondos correspondiente al contrato base

| t | 1 | 2 | 3 | 4 | 5 |

|---|---|---|---|---|---|

| pt | $−761,976 | $−761,976 | $−761,976 | $0.00 | $0.00 |

| At | 20% | 20% | 20% | 20% | 20% |

| aft | $266,691.6 | $266,691.6 | $266,691.6 | $0.00 | $0.00 |

| pft | $−107,030 | $−107,030 | $−107,030 | $−107,030 | $−107,030 |

| fft | $−602,314.4 | $−602,314.4 | $−602,314.4 | $−107,030 | $−107,030 |

El valor actual de los pagos del leasing VAL=∑t=0Nfft1+r*−t es de −$1,160,171.41, y el valor actual neto del contrato (comprar-financiar versus arrendar) es de VANL=V0−VAL de $277,088.59. El costo financiero del leasing 0=V0−VALry asciende al 16.98%, siendo inferior al costo de la deuda antes de impuestos r* y al costo de la deuda neto de impuestos r* 19.5%. A continuación serán estimados el impacto en el valor que presentan las posibles opciones sobre el contrato.

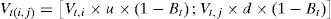

Opción de compraPara estimar la opción de compra contenida en el contrato, se supone que el valor del bien evoluciona siguiendo un proceso del tipo geométrico browniano (GBM) ajustado por la depreciación económica estimada del mismo, Bt de 20% el primer año y luego el 15% por año16. El valor del subyacente evoluciona periódicamente a razón de:

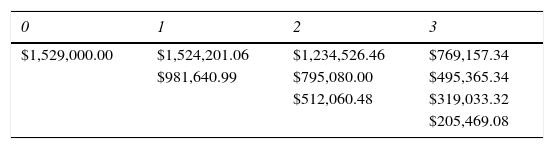

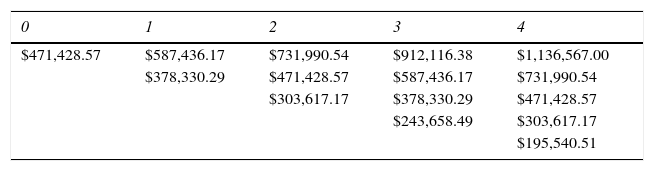

En la ecuación precedente, u representa el coeficiente de ascenso y d el coeficiente de descenso. Para su estimación se debe contar con el dato de la volatilidad del subyacente. En este caso se supone un desvío σV=21,97%, donde u=1.2461 y d=0.8025. Con estos datos se está en condiciones de elaborar la rejilla binomial, conforme se expone en la tabla 2.

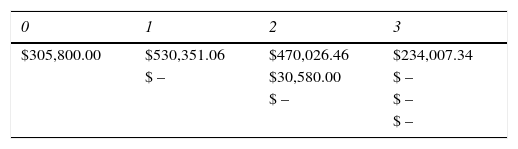

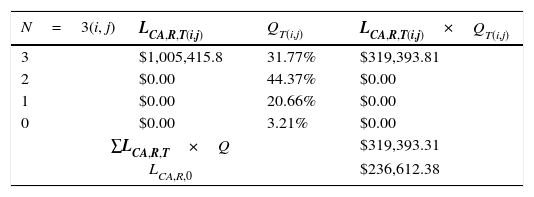

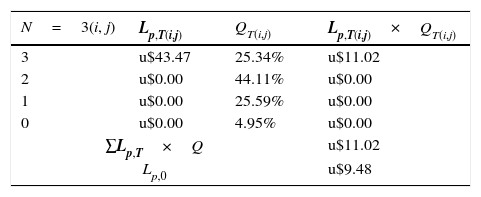

En el contrato se dispone que la opción de compra es ejercida finalizado el contrato, en el periodo N=3. La tabla 3 presenta el valor al vencimiento producto de calcular el valor de la opción de compra LOC,T(i,j) (ecuación 5), el valor al vencimiento ajustado por su probabilidad de ocurrencia, LOC,T(i,j)×QT(i,j), y el valor actual de la opción en t=0, L0 (ecuación 4), donde r=10%, p=0.6823 y (1-p)=0.3177.

El valor al vencimiento en N=3 asciende a $452,527.87 y el valor actual teórico es de $274,471.03. Con estos datos se está en condiciones de calcular el valor expandido de leasing VEL0 (ecuación 1). Este asciende a $551,560.62, producto de la diferencia entre el valor actual de los pagos del contrato incorporando la opción y el costo neto de adquisición (V0−VAL; $1,437,260 − $885,699.38). El valor relativo de la opción de compra frente al valor actual de los pagos del contrato presenta el 23.66% (L0/VAL. La tabla 4 expone la rejilla binomial en el caso supuesto que se disponga el ejercicio de la opción de compra en cada periodo hasta el vencimiento, estimando el valor al vencimiento en cada nodo (ecuación 5).

En los nodos donde VTt>LOC,t se ejerce la opción de compra; en caso contrario rige el contrato de arrendamiento hasta su fecha de expiración, conforme se expone en la tabla 5.

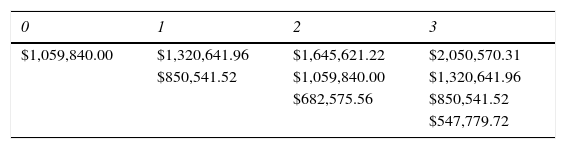

Opción de cancelar anticipadamenteContinuando con el caso base, se supone que el contrato brinda la posibilidad de cancelación anticipada (ecuación 6) en t=2. En este caso, (VCt) es el valor correspondiente flujo de fondos generado por el activo en el instante t=0, siendo este de $1,059,84017. El flujo de fondos proyectado sigue un proceso estocástico del tipo GBM: VCt(i,j)=VCt,i×u;VCt,j×d, con valores en los parámetros similares al del subyacente: desvío σV=21,97%, u=1.2461 y d=0.8025, respectivamente. Con estos datos se construye la rejilla binomial correspondiente a la evolución de los ingresos esperados del activo expuesta en la tabla 6.

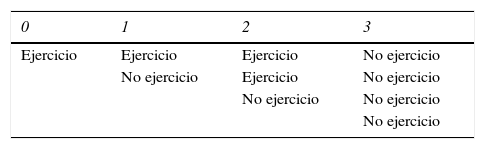

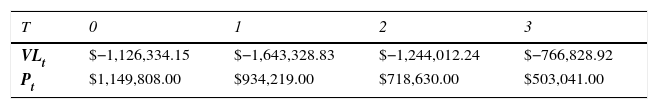

El valor actual de los pagos del leasing (VLt) se obtiene para cada periodo actualizando a la tasa r* el flujo de pagos futuros a concretar. El contrato establece que a medida que transcurre el tiempo, el valor de la penalidad decrece proporcionalmente con el valor residual: Pt=P×∑t=0NBt, siendo pactada en función al valor de origen menos depreciación promedio del vehículo. En la tabla 7 se presenta la evolución del valor actual de los pagos del contrato y la penalidad.

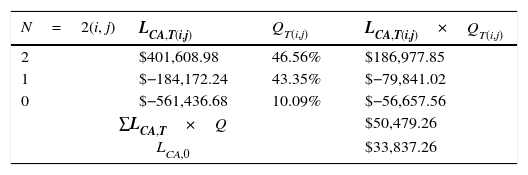

Aplicando la ecuación 6, se estima el valor de la opción de cancelación anticipada del contrato en N=2, donde (VLt=2=−$1.244.012, 24) y Pt=$718.630.

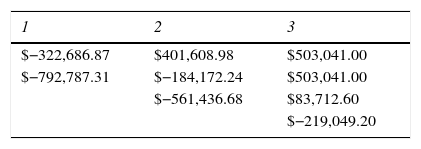

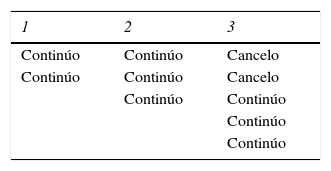

El valor de la opción de cancelación anticipada en N=2 asciende a $50,479.26 y el valor actual teórico es de $33,837.26, conforme se expone en la tabla 8. El valor expandido de leasing VEL0 asciende a $310,925.85 (V0−VAL; $1,437,260 − $1,126,334.15), y el valor de la opción de compra sobre valor actual de los pagos, 2.92%: (L0/VAL. En caso de que el contrato estipule que el derecho a ejercer la opción sea concretado en cualquier periodo hasta la fecha de vencimiento, se asimila a una opción americana. El valor al vencimiento y la opción ejercida son expuestos en las tablas 9 y 10.

En la tabla 10 se presentan los nodos donde VTt>LCA,t; por lo tanto, se produce el ejercicio de la opción de extinción contractual de forma anticipada.

En este caso, la conveniencia económica de cancelar anticipadamente se ve disipada, ya que solo en los nodos superiores del tercer año el ejercicio de la opción tiene valor.

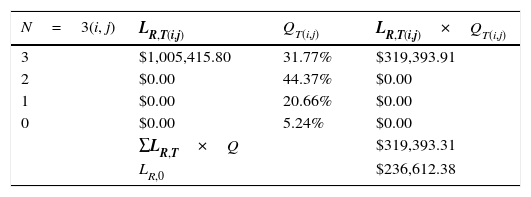

Opción de renovación del contratoSe supone que el contrato de arrendamiento incorpora la cláusula de renovación por un lapso de tiempo similar al originalmente pactado, desde el momento N¿=3. En t=3 el valor actual de los pagos futuros del arrendamiento es de $1,045,154.51 (VLt=4∑t=4N=6fft1+r*−t) y el proceso estocástico correspondiente a VCt presenta similar tratamiento al expuesto en la tabla 6. Con las ecuaciones 4 y 7 se obtienen los valores de la opción al vencimiento y teóricos correspondientes a la opción, expuestos en la tabla 11.

El VEL0 asciende a $596,481.90 (V0−VAL; $1,437,260 − $840,778.10) y el valor de la opción de compra sobre valor actual de los pagos es del 20.39%: (L0/VAL. Si adicionalmente se incorpora la cláusula de opción de compra en forma excluyente de la opción de renovación en el periodo N=3, se debe utilizar la ecuación 8 con el fin de calcular el valor terminal de la opción. Se combinan 2 opciones, ejerciendo aquella que arroje el máximo valor entre renovar o comprar del activo.

En la tabla 12 los resultados obtenidos son similares a la tabla 11. Recuérdese que el precio de ejercicio asciende al 5.5% del valor contado, y que la opción se define como máximo valor entre: a)renovar o dejar expirar el contrato, versus b)ejercer la opción de compra o dejar expirar el arrendamiento: maxmaxVCt−VLt,0;maxVt−EXt,0. El nodo 3 de la tabla 12 indica que se obtiene un mayor valor de la alternativa a)renovación en relación a b)ejercicio opción de compra. Los restantes nodos indican que ni la renovación, ni el ejercicio de la opción generan mayor valor que la extinción del contrato del arrendamiento.

De riesgo (venture lease)Para ilustrar el funcionamiento de esta modalidad se utilizará un caso vinculado a una empresa de base tecnológica del sector de ciencias de la vida (life science) en etapa de expansión. El valor teórico de la empresa obtenido mediante el método de descuento de flujos de fondos asciende a u$18,000,000. La firma necesita apalancar sus operaciones por una suma total de aproximadamente u$15,000,000, de los cuales u$5,000,000 serán destinados a la adquisición de equipamiento específico. Existen 2 alternativas para obtener el financiamiento requerido: a)financiar íntegramente con capital de riesgo e inversores privados, y b)programar una mezcla de fondos donde la compra de los equipos se solventa suscribiendo un contrato de venture leasing. A diferencia de la primera alternativa, la suma de u$10,000,000 se apalanca con fondos provenientes de capital de riesgo e inversores privados. El resto es financiado mediante un acuerdo de leasing garantizado con warrants18.

La duración del contrato de arrendamiento es de 48 meses. Asimismo se pacta a favor del dador un rendimiento objetivo al vencimiento del 20% efectivo anual. Como consecuencia de que en el ordenamiento tributario la renta proveniente de intereses se encuentra alcanzada por el impuesto a las ganancias, se practica un acrecimiento del rendimiento objetivo, considerando una alícuota marginal del 35%19. El canon mensual correspondiente a un préstamo de u$5,000,000 con tasa acrecentada del 30.77% efectivo anual asciende a u$194,829.34. Por razones de simplicidad se trabajará con magnitudes anuales, siendo el canon anual (12 pagos vencidos) de u$2,337,952.08. El colateral se erige bajo la forma de warrants convertibles en participación del patrimonio de la firma. El ejercicio de la opción de conversión en participación de capital se pacta en el mes 48 con precio de ejercicio K=$600,000, valor unitario M=$500,000, cantidad 10 warrants y valor correspondiente a la participación unitaria de capital en el proyecto (S0) = $471,428.5720. El proceso estocástico de S es del tipo GBM: St(i,j)=St,i×u;St,j×d, y se presenta en la tabla 13. Se debe considerar que el equipo se deprecia generando ahorros fiscales para su propietario en un 20% anual, tasa libre de riesgo del 10%, volatilidad valor de la firma σ=44.7% y consecuentemente parámetros u=1.24 y d=0.80.

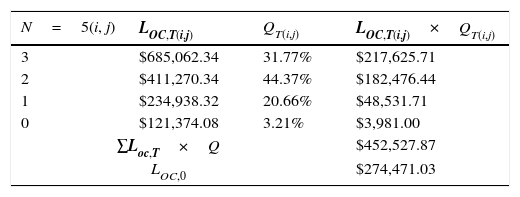

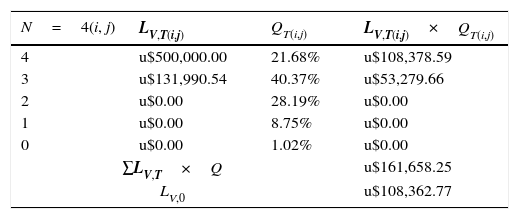

El valor al vencimiento y el valor actual de la opción se obtiene aplicando las ecuaciones 4 y 9, conforme se expone en la tabla 14.

Valor terminal y valor teórico opción de canje warrant-parte de capital

| N=4(i, j) | LV,T(i,j) | QT(i,j) | LV,T(i,j)×QT(i,j) |

|---|---|---|---|

| 4 | u$500,000.00 | 21.68% | u$108,378.59 |

| 3 | u$131,990.54 | 40.37% | u$53,279.66 |

| 2 | u$0.00 | 28.19% | u$0.00 |

| 1 | u$0.00 | 8.75% | u$0.00 |

| 0 | u$0.00 | 1.02% | u$0.00 |

| ∑LV,T×Q | u$161,658.25 | ||

| LV,0 | u$108,362.77 | ||

En el nodo 4 se activa la protección para el arrendatario, ya que el valor de la parte de capital producto de la favorable evolución del negocio supera el límite superior de la opción St−K≥M, obteniendo el importe canjeando al warrant por la parte de capital. En los nodos 2, 1 y 0 la parte de capital asume un valor intrínseco proyectado inferior al precio de ejercicio K. En este caso asume el riesgo el arrendador. Finalmente, el nodo 3 asume el valor de la parte de capital dentro del intervalo cerrado K;M.

Desde la perspectiva del dador, el rendimiento efectivo antes de impuestos es del 30.77%, los flujos de pagos son [ff0=u$(5,000,000); ff1.4=u$2,337,952.08], después de impuesto se alcanza la rentabilidad objetivo del 20%. Cabe destacar que los flujos de fondos con opciones no son simétricos; en este caso la ventaja de la flexibilidad estratégica se encuentra del lado del dador. Finalmente, el valor expandido del contrato VEL0 es de u$747,219 (V0−VAL y el valor de la opción de canje sobre el valor actual de los pagos es del 2.61% (L0/VAL.

Con canon atado a intensidad de uso (percentage lease)Para ilustrar la metodología de valoración correspondiente a este tipo de leasing será analizado el caso de alquiler de un local de ventas en el rubro accesorios femeninos en Estados Unidos. Los datos correspondientes a precios promedio y porcentajes son obtenidos del Urban Land Institute (ULI)21. En este caso se establece un valor promedio fijo de arrendamiento de u$50 por metro cuadrado y un porcentajes α sobre el nivel de ingresos proyectados It del 5%, con precio de ejercicio K = $400. Las ventas promedios por metro cuadrado para este tipo de comercio son de u$30822. La duración del contrato es de 3años. El precio de compra por metro cuadrado, dependiendo del estado en que se ubique y las características del inmueble, para este sector es de U$34423, con una volatilidad en los ingresos por ventas del 15% anual. Se supone que de adquirir el bien, este se deprecia a razón del 2% anual, y que el alquiler se deduce íntegramente de la base del impuesto a la renta, siendo alícuota del 35%24. Desde la perspectiva del tomador los flujos de fondos del leasing por metro cuadrado son [ff0=u$344.00; ff1.3=u$−34.91; ff4.46(VA)=u$−19.96]. El valor actual de los pagos, suponiendo una tasa del 12% efectivo anual, asciende a u$−96.53 y el VAN de la operación del leasing es de u$247.47, claramente ventajoso frente a la compra.

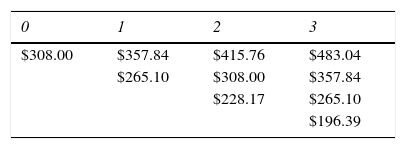

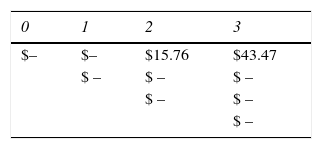

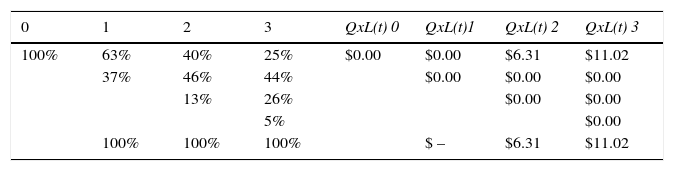

Si la cláusula contractual de cobro a porcentaje es europea, esta se dispara en t=3. Los ingresos siguen un proceso GBM, siendo volatilidad ventas del 15%, tasa libre de riesgo 5% anual, u=1.16, d=0.86 (tabla 15).

Tanto el valor al vencimiento como el valor actual de la opción se obtienen aplicando las ecuaciones 4, 12 y 13, conforme reza en la tabla 16.

El valor expandido del contrato VEL0 asciende a u$237.99 (V0−VAL; (u$344 − u$9.48 − u$96.53); el valor de la opción de compra sobre el valor actual de los pagos es del 9.82% (L0/VAL.

Si la cláusula de cobro es americana, todos los años se debe revisar el contrato, determinando en cada periodo cuándo se dispara el valor esperado superando el nivel de ejercicio. Para este ejemplo, esto acontece en los periodos 2 y 3, nodos superiores (tabla 17).

El valor esperado correspondiente a los flujos de fondos de la opción se obtiene mediante el producto del valor terminal por su probabilidad de ocurrencia, conforme se expone en la tabla 18.

El valor actual de los pagos es u$15.19, que surge de $6.31.e−0.05.2+$11.02.e−0.05.3, siendo superior al valor de la opción europea u$9.48. En este caso, como en el anterior, el hecho de que el arrendamiento se sujete a una corrección en base a un porcentaje hace que el valor actual para el tomador disminuya, si se compara esta situación con similar contrato sin opciones, ya que la opcionalidad se encuentra planteada a favor del dador.

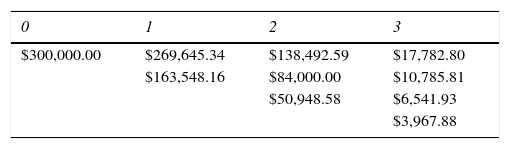

Premio por pago diferido del activo (lease with deferred payment)Para ilustrar la presente modalidad caso se analiza el contrato de alquiler de equipo informático cuya duración es de 36 meses25. El leasing contiene un componente financiero escalonado del 1% los primeros 3meses, del 2% en los meses 4 a 6 y del 3% desde el mes 7 hasta la finalización (36), siendo el valor del equipo V0= u$300,000. Consecuentemente, las cuotas mensuales son de valor c1.3=u$8,583; c4.6=u$8,883; c5.36=u$9,083. Por razones de exposición, las tablas se presentan con los valores anuales: caño 1: u$106,500, caño 2,3: u$109,000.

El precio de ejercicio (K) es previamente pactado y surge de la diferencia entre V0−E(Bt), en donde EBt representa la depreciación económica estimada acumulada, siendo esta del 98% a fecha de ejercicio. El valor del activo (Vt) sigue un proceso GBM con desvalorización acelerada; por ello la tasa de depreciación se supone a razón del 30% anual. El premio que debe abonar el tomador por el derecho preferencial DT,(i,j) es de α= 5% sobre el valor del bien a fecha de ejercicio de la opción. El mismo se paga bajo la condición de que Vt>K. Suponiendo una volatilidad de precio en equipos informáticos del 25%, una tasa libre de riesgo del 10% y coeficientes u=1.28 y d=0.77, se tiene el proceso estocástico que sigue el precio (tabla 19).

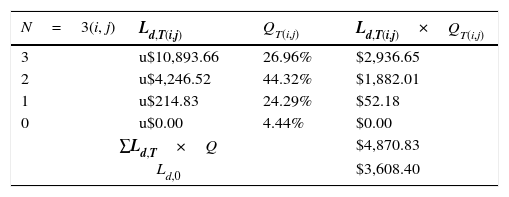

Aplicando la ecuación 14 se obtiene el valor terminal y teórico del contrato (tabla 20).

En los nodos 3, 2 y 1 se ejerce la opción preferente de comprar al valor pactado K más el premio contingente DT,(i,j). La corriente de pagos a la que se enfrenta el tomador del contrato es [ff0=u$300,000; ff1=u$−90,225; ff2.3=u$−91,850]; a una tasa del 10%, el valor actual de los pagos es de u$226,940. El VEL0 es de u$76,668.32 (V0−VAL; u$300,000+u$3,608.4 − $226,940), valor de la opción de compra sobre valor actual de los pagos del 1,59% (L0/VAL).

ConclusionesVarios contratos pactan una serie de pagos fijos y eventualmente flujos contingentes. En estos tipos de instrumentos determinar su valor requiere conjugar las virtudes de los métodos de valuación estáticos y de pagos contingentes, donde los modelos de opciones son instrumentos empleados para tal fin. El contrato de leasing no escapa a dicha circunstancia y por ello es importante estimar su valor expandido, producto de la suma entre el valor estático y el valor de las opciones reales.

El presente trabajo propuso un modelo para valuar contratos de arrendamientos con opciones simples y complejas articulando las características del MPE, en el tramo estático de valor, y el modelo binomial para valorar la flexibilidad estratégica (opciones). El modelo propuesto se caracteriza por su simplicidad y versatilidad, ya que el valor actual de las opciones surge de estimar los posibles valores terminales ajustados por su probabilidad de ocurrencia descontados al tipo sin riesgo. El factor clave consiste en identificar las opciones contenidas en el contrato y determinar su valor. Conforme fue expuesto, de todas las modalidades analizadas, exceptuando el arrendamiento de riesgo (venture leasing) y el vinculado a intensidad de uso (percentage leasing), la flexibilidad se plantea a favor del tomador del instrumento. Adicionalmente, para realizar una correcta evaluación entre la conveniencia de arrendar o comprar no debe perderse de vista el impacto en el valor que tienen las opciones del contrato. Cuando estas son a favor del tomador, tienen como efecto un incremento del valor actual del contrato a favor del tomador, frente al mismo caso sin opciones. Si la opcionalidad se plantea a favor del dador (venture y porcentaje leasing), el valor añadido incentiva al último al empleo de este instrumento para ceder el uso y goce de activos bajo esta modalidad o eventualmente disminuir el valor de los cánones. No trabajar con una concepción de valor expandido conduce a subvaluaciones (sobrevaloraciones) del contrato, ignorando el agregado (reducción) de valor de las opciones a favor del tomador (dador).

En el presente trabajo se hará referencia al instrumento con las palabras leasing o arrendamientos. Las partes intervinientes serán denominadas tomador, arrendatario, dador, arrendador.

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.

El método considera al costo de adquisición como un ahorro de oportunidad.

En la práctica es más complejo estimar la tasa de crecimiento que la volatilidad (Wilmott, 2009).

Como usualmente se necesita un modelo matemático para calcular la letra griega Delta y los modelos financieros son aproximaciones, no réplicas exactas de la compleja realidad, la eliminación total teórica del riesgo es un ideal difícil de verificar en la práctica. Las principales limitaciones instrumentales de la valuación neutral al riesgo son: a) requiere un continuo balance de la cobertura, ya que Delta continuamente (no discretamente) cambia, por ende se debe vender-comprar acciones para mantener la posición libre de riesgo, y b) se deben cumplir ciertos supuestos vinculados al proceso estocástico del activo (seguir un movimiento geométrico browniano, sin saltos y con volatilidad conocida y finita).

La «teoría de opciones reales» supone que esta se obtiene a partir del desvío del activo financiero réplica (gemelo). Para ello es condición que los flujos de fondos del proyecto se encuentren perfectamente correlacionados con la variabilidad precio del activo financiero gemelo. Un fuerte supuesto de la teoría de opciones es que los mercados sean completos; sin perjuicio de ello, una gran debilidad del enfoque es la no completitud de los mercados (Wang y Halal, 2010). Existen diversos enfoques que, partiendo de determinados supuestos, proponen soluciones a la falta de completitud del mercado (distinción entre riesgos de mercado y privados en el proyecto [Smith y Nau, 1995] o el enfoque Marketed Asset Disclaimer [MAD] [Copeland y Antikarov, 2001]).

En el caso de una opción financiera de compra americana donde el subyacente no paga dividendos durante la vida del instrumento, el valor se asemeja a una opción financiera de compra europea. En este caso el valor del subyacente está integrado por la evolución del precio del activo objeto del leasing, que, a diferencia de un activo financiero, incorpora la pérdida de valor objeto de la depreciación que sufre el bien.

Este tipo de emprendimientos se caracterizan por los magros indicadores financieros relativos a su solvencia y capacidad de endeudamiento, por estar en su etapa inicial (early stage company). Como consecuencia de ello, no tienen calificación suficiente para acceder a un leasing convencional con una entidad bancaria.

Por lo general los términos de este tipo de arrendamiento son flexibles, permitiendo acordar la duración, la estructura de pagos y el monto de warrants emitidos. La duración de estos contratos oscila entre 24 a 48 meses, siendo la amortización e intereses devengada en los cánones comprometidos. Los warrants ofician de garantía para compensar el riesgo en exceso que toma el dador al financiar una empresa privada de base tecnológica, principalmente en su etapa de crecimiento. Los warrants por lo general pueden ejercerse desde su emisión, y la opción se mantiene abierta por un lapso de tiempo, inclusive después de que la firma se consolida y eventualmente hace oferta pública de su capital.

Por ejemplo en el caso de los rodados, la medida de intensidad de uso que a menudo se emplea son los kilómetros recorridos, máquinas fotocopiadoras vinculadas a número de copias, equipos de computación vinculados a ciclos de CPU, inmuebles vinculando la intensidad de uso a los beneficios generados.

En algunos casos la base para el cálculo del porcentaje está dada por los gastos documentados, en el caso de que la actividad no genere ventas por motivos ajenos al riesgo del negocio, como por ejemplo interrupciones voluntarias por modificaciones edilicias. Durante dicho periodo el nivel de ventas puede verse afecto y, consecuentemente, como medida de protección para el dador, se toman los gastos documentados como base de imposición.

Por ejemplo, si el valor fijo del alquiler por metro cuadrado se estipula en $20 y el porcentaje sobre ventas es del 5%, el precio de ejercicio es de $400 por metro cuadrado.

Por ejemplo, se puede establecer un techo bajo la siguiente cláusula: «el arrendatario debe pagar un monto base más un 5% sobre el nivel de ventas, en donde el monto variable resultante de aplicar el porcentaje sobre ventas no debe exceder el importe base fijo». Si el monto mensual fijo es de $2.000, entonces el pago variable no puede exceder de $2.000, o el nivel de venta tope es de $40.000, arrojando como máximo un flujo para el dador de $4.000. En este caso la cláusula de protección es a favor del tomador. En los pisos se estipulan cláusulas donde al pago fijo se le adiciona una suma fija o porcentaje mínimo sobre ventas; si estos valores no son superados, se activa la cláusula de protección para el dador, percibiendo el pago fijo más el mínimo.

En ambos casos la base imponible la brinda el valor de adquisición del rodado.

Por lo general es el dador del contrato quien impone las condiciones de pago de seguro, ya que este conserva la propiedad del rodado hasta el ejercicio de la opción. En este caso la entidad procede a facturar conjuntamente con el canon mensualmente el valor de la prima, y trimestralmente el pago de las cuotas correspondiente al impuesto del automotor aplicado sobre rodados en la Provincia de Buenos Aires, según ordenanza fiscal.

Fuente: estadísticas Banco Central de la República Argentina (BCRA), www.bcra.gov.ar/estadis/es020200.asp.

Según datos referenciales de la Asociación de Concesionarios de la República Argentina (www.acara.com.ar) en su serie de valorizaciones.

El valor en t=0 de $1,059,840 correspondiente al flujo de fondos se obtiene suponiendo un ingreso por boleto vendido de $400, proyectándose una ocupación del vehículo de 46 pasajeros por viaje, para trayectos promedios de 600km. La frecuencia es de 4 viajes semanales (16 mensuales o, en términos anuales, 192). Los costos operativos (compuestos por: combustible, mantenimiento, tributos sobre automotor, sueldos e impuesto a las ganancias) ascienden al 70% de los ingresos estimados. Por lo tanto, el flujo de fondos en t=0 es de: VC0=$3,532,800–$2,472,960=$1,059,840.

Una de las principales ventajas de esta modalidad de financiamiento consiste en la protección que brinda a los emprendedores fundadores contra la dilución de su participación en el capital de la empresa de base tecnológica. Si se opta por la primera alternativa, además del mayor costo del capital de riesgo e inversores privados, se estaría diluyendo la propiedad de la firma en un 45% a favor de estos últimos. El contrato de leasing amortigua el efecto, ya que la transferencia de propiedad o participación a nuevos inversores se reduce a un 36%.

El acrecentamiento (grossing-up) en este caso surge de calcular la tasa bruta antes del impacto del impuesto, es decir 0.35/1−0.35=53.8%, siendo la tasa ajustada del 30.77%=20%×1.538.

El valor intrínseco surge de tomar el valor total sin apalancamiento inicial u$18,000,000 más el incremento de capital requerido u$15,000,000, dividido el total de partes sociales transferibles (70) en manos de los socios fundadores del proyecto 55% y el 45% en inversores y fondos de capital de riesgo.

Dollars & Cents of Shopping Centers®The SCORE®2008. Edición a cargo del Urban Land Institute (Washington), 2008. Publicación de consulta obligatoria para los profesionales del sector inmobiliario ofreciendo información objetiva de ingresos y gastos de una muestra de 1,000 centros de compra en Estados Unidos y Canadá. Conforme se indican en la publicación, las rentas fijas por alquiler varían en un rango de U$2.40 hasta u$50 por metro cuadrado para pequeños locales. Los porcentajes de venta varían entre el 1 y el 9% de los ingresos brutos, dependiendo del tamaño y del sector de negocio de venta minorista

Los datos relativos a ventas promedios fueron obtenidos del sitio http://web.mit.edu/course/4/4.293/Phoenix/Research/BizStats/RetailSalesperSquareFoot.pdf. Cabe destacar que la cifra de ventas dependen del rubro, siendo el rubro de mayor valor venta el de joyas y artículos suntuosos (u$880 por metro cuadrado) y el de menor valor la venta minorista de libros (u$199). Los metros cuadrados en alquiler varían en función del rubro, de las características y de las dimensiones del centro de compra. Los centros de compra regionales son los que superan los 500,000metros cuadrados, los intermedios tienen dimensiones entre 500,000 y 300,000metros cuadrados, y finalmente los de pequeñas dimensiones van de 300,000 a 100,000metros cuadrados.

Los datos fueron obtenidos de http://www.statemaster.com/graph/lif_sho_mal_pri_per_squ_fee-malls-price-per-square-feet. El estado de Alaska es el lugar más costoso por metro cuadrado (u$429.15) y Nevada el más económico (u$158).

En este caso, durante 46 periodos el costo de oportunidad de arrendar en materia fiscal implica perder la deducción de amortizaciones; consecuentemente, se debe actualizar la corriente futura de 46 ahorros fiscales en concepto de amortizaciones y computar en t=4 en el flujo de fondos del leasing.

Esta modalidad de leasing fue lanzada al mercado en el año 2012 por Hewlett Packard Co. para equipos con valor superior a u$250,000.