El objetivo de este trabajo es conocer las diferencias de género al valorar factores no financieros y financieros por los ejecutivos de crédito de instituciones financieras a la hora de autorizar un préstamo a la PYME mexicana. Mediante un análisis empírico se ha estudiado a los ejecutivos de crédito de 25 intermediarios financieros. Los resultados señalan que son las mujeres las que valoran como más importantes los factores no financieros de los prestatarios, frente a sus compañeros.

The aim of this study is to know the gender differences in assessing financial and non-financial factors by risk managers of financial institutions when approving a bank loan to Mexican SMEs. Through an empirical study the loan officers of 25 financial intermediaries have been analaised. The results show that it is women who value as more important the non-financial factors in borrowers than men.

Actualmente las empresas, independientemente de su tamaño, operan en un ambiente de gran volatilidad provocada por la crisis mundial de 2008-2009. Dicha crisis es consecuencia de la globalización2, que ha cambiado las formas de producir y comercializar productos y servicios. La pequeña y mediana empresa (PYME) representa el motor de la economía tanto en países desarrollados como en países emergentes. Es reconocido el importante rol que tiene la PYME, a nivel mundial, en aspectos como generación de empleo y creación de riqueza (Ayyagari, Beck y Demirgüc-Kunt, 2007; BID, 2009, Presbitero y Rabellotti, 2014).

De acuerdo con datos de la Organización para la Cooperación y Desarrollo Económico (OCDE), la PYME constituye el 99% de las unidades económicas, generando el 52% de empleos, entre los países miembros (OCDE, 2007).

Para el caso específico de México, la PYME genera el 52% del PIB y el 74% del empleo total (OCDE, 2011; INEGI, 2014).

De acuerdo con estudios del Banco de México (Banxico), la fuente de financiamiento para activos fijos más usada por la PYME mexicana son los proveedores, y la segunda opción corresponde a la banca comercial, con el 20% del crédito (Gómez, García y Marín 2008; Pavón, 2010; Banxico, 2014).

En las últimas décadas se puede apreciar en la literatura financiera el creciente interés que ha suscitado, entre otros factores, la posible influencia del género del ejecutivo de crédito a la hora de la aprobación de un crédito a la PYME. Los estudios reportan que las empresarias perciben discriminación en función de su género a la hora de solicitar un crédito bancario (Fay y Williams, 1993). Un estudio realizado con 150 empresarias reveló que solo un 19% de las mujeres entrevistadas emplearon créditos bancarios para iniciar sus negocios, contra un 32% que prefirió emplear sus ahorros como capital inicial. Adicionalmente, un 16% de las entrevistadas consideró que eran tratadas con algún tipo de discriminación (Wilson, Carter, Tagg, Shaw y Lam, 2007).

Para el caso de América Latina y México, en el emprendimiento femenino, sin embargo, uno de los mayores retos que enfrentan las empresarias es el acceso a un crédito, por lo que sus opciones de financiamiento son familiares y amigos (Elizundia, 2015). Se ha señalado la importancia de obtener un crédito para aumentar la productividad de las empresas, si es utilizado de manera eficiente, es decir, empleado para inversiones rentables (Villalpando, 2015).

Parte importante del trabajo de los ejecutivos de riesgo consiste en la recopilación, monitoreo y análisis de información del comportamiento de los solicitantes de crédito para determinar su capacidad de pago (Bellucci, Borisov y Zazzaro, 2010; Uchida, Udell y Yamori, 2012).

Todo lo anterior se dirige a la pregunta de investigación que guía el estudio: ¿Existen diferencias de género al valorar factores financieros y no financieros, por parte de los ejecutivos de crédito de instituciones financieras, a la hora de aprobar un crédito a la PYME mexicana?

El resto del trabajo se ha estructurado como sigue: a continuación se expone la revisión de la literatura. Luego se muestra la metodología del estudio empírico, detallando los objetivos, las características de la muestra y la justificación de variables. Posteriormente se analizan los resultados, y para finalizar se presentan las conclusiones.

Revisión de la literaturaEs importante la participación de los ejecutivos de crédito en el proceso de otorgamiento de financiación, ya que las decisiones que toman pueden afectar tanto a las empresas como al banco, no interesando el tipo de tecnología de préstamo que empleen (Bellucci, Borisov y Zazzaro, 2011). Ciertamente, la información que manejan los ejecutivos de crédito implica un esfuerzo de recopilación y análisis de datos, cuidadosamente compilados gracias al contacto cotidiano con los clientes, fomenta la confianza mutua, la llamada relación de préstamo (relationship lending, por su nombre en inglés), puede reducir el daño moral, selección adversa y costos de transacción que puede sufrir la PYME (Moro y Fink, 2013). Sin embargo, sigue existiendo información asimétrica, principalmente de 2 tipos. Por un lado son los prestatarios los que saben su capacidad de pago, su buena voluntad y sobre todo datos de carácter «suave», difíciles de medir (Berger y Udell, 2002, 2006). Por otro lado, en el interior del banco como parte de su organización, las instituciones financieras otorgan incentivos monetarios y no monetarios a sus ejecutivos para motivar la negociación y colocación de préstamos, y dicha remuneración depende del monto del préstamo otorgado. Por esta razón, la colocación de préstamos se puede incrementar para el logro de un incentivo por parte del ejecutivo. Cuando no existen incentivos o la probabilidad de fracaso del préstamo no afecta la carrera del ejecutivo, los préstamos pueden disminuir (Agarwal y Wang, 2008).

Los estudios señalan que las decisiones sobre aprobación de créditos se ven influidas por el género del ejecutivo de crédito, especialmente las mujeres, a quienes se ha caracterizado como adversas al riesgo y menos seguras de sí mismas que los hombres (Bymes, Miller y Schafer, 1999; Croson y Gneezy, 2009). Por su parte, Bharat, Narayanan y Seyhun (2009), en su estudio analizando el periodo de 1975 a 2008, señalan que los ejecutivos de crédito tienen más facilidad para obtener datos privados de los prestatarios, lo que les da ventaja en su desempeño al otorgar créditos respecto de sus compañeras. Es conocido el lento avance profesional de las mujeres respecto del desarrollo de sus colegas, debido a una menor propensión a aceptar trabajos lejos de la familia; igualmente, son menos competitivas que sus compañeros en el logro de los incentivos económicos establecidos por los bancos para negociar un crédito (Croson y Gneezy, 2009).

Adicionalmente, existe evidencia que muestra a las mujeres como menos adversas al riesgo que los hombres (Charness y Gneezy, 2007), dando como resultado préstamos más seguros. Las mujeres otorgan menos préstamos que los hombres, pero en dichos créditos existe menor probabilidad de impago. En la investigación de 7.800 líneas de crédito disponibles de bancos italianos realizada por Bellucci et al. (2010) se señala la relevancia del género entre las partes que intervienen en un crédito bancario. Del lado de los prestatarios, son las emprendedoras quienes enfrentan una menor disposición de créditos, aunque no se probó que pagaran mayores tasas de interés en caso de obtener un préstamo, siendo este resultado independiente de la información disponible de las prestatarias. En cuanto al género de los ejecutivos de crédito, las mujeres eran más adversas al riesgo y menos seguras de sí mismas que los ejecutivos, por lo que restringían la aprobación de nuevos préstamos en comparación con los hombres. Si se emplea la teoría de la agencia (Jensen y Meckling, 1976) para comprender la relación entre los ejecutivos de crédito y los bancos, donde el principal es el banco y el agente el ejecutivo de crédito, se puede intuir la generación de información asimétrica y daño moral. Otros estudios refieren que a mayor edad y experiencia del ejecutivo, medida por el número de años laborando en instituciones financieras en el área de crédito, sin importar su género, pueden mejorar su desempeño (Andersson, 2004).

Existen formas alternativas de financiamiento que evitan discriminar a mujeres, sobre todo a las de bajos recursos, como lo hizo Yunus (1976) en la Grameen Foundation al proponer microcréditos para autoempleo en una pequeña localidad de Bangladesh, obteniendo grandes logros económicos y empoderamiento de pequeñas empresarias3. En este tipo de financiación también existen diferencias de género, como señala el estudio realizado en México, donde los resultados indican que el género de los ejecutivos de crédito es de vital importancia para aumentar la tasa de recuperación de préstamos, lo que puede deberse a la facilidad de los varones para actuar como consejeros de las prestatarias recomendando pagar sus préstamos (Van der Berg, Lensink y Servin, 2015), en contraste con el trabajo realizado en Brasil, donde no se encontraron diferencias de género en los ejecutivos, pero sí existen en cuanto al género de los solicitantes (Agier y Szafarz, 2013).

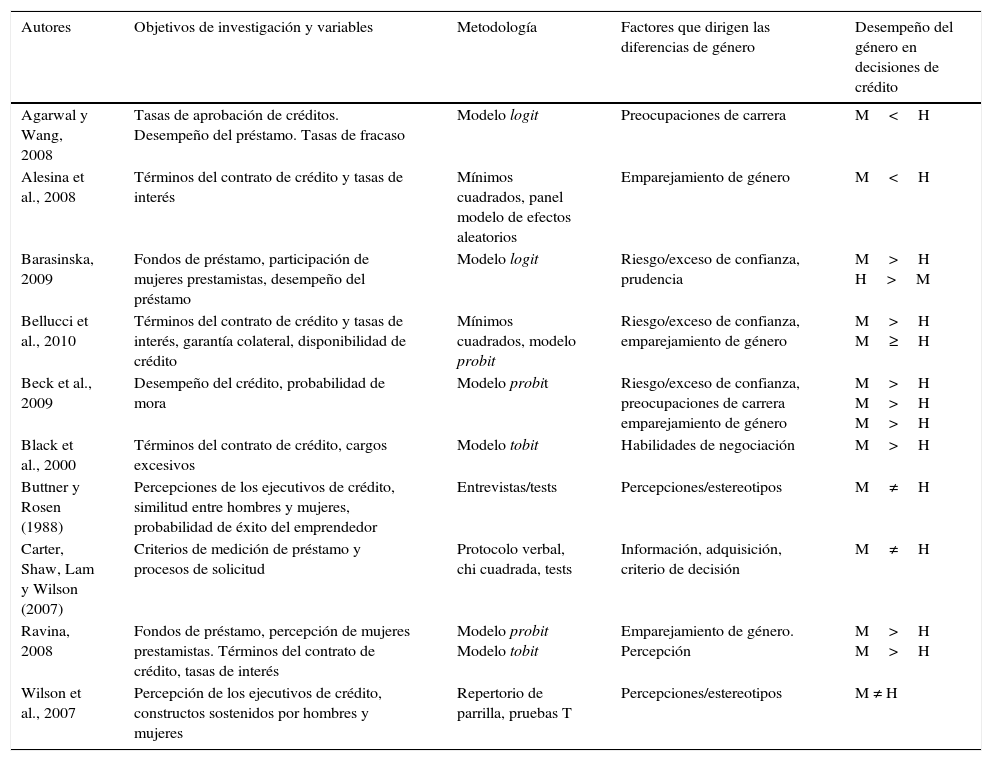

Al revisar la evidencia empírica sobre género de los ejecutivos, se observan resultados ambiguos, como se puede constatar en el resumen de la tabla 1, donde se muestra que autores como Agarwal y Wang, en su estudio de 2009, analizando las tasas de aprobación de créditos y el desempeño de los ejecutivos en las tasas de fracaso, emplearon un modelo logit, con lo que obtuvieron mejores resultados en los ejecutivos. Por otro lado, Alesina, Lotti y Mistrulli (2008), mediante análisis de datos de panel, estudiaron los términos del contrato y las tasas de interés, confirmando mejores resultados en el desempeño de los hombres. Sin embargo, existen otras investigaciones que favorecen a las ejecutivas cuando desarrollan análisis sobre la recuperación de créditos, mediante el uso de un modelo logit (Barasinska, 2009). De la misma forma, Beck, Behr y Güttler (2009), al considerar el desempeño del crédito y la probabilidad de moratoria, empleando un modelo probit, obtienen resultados favorables para las mujeres, debido a mejores capacidades para proyectar y monitorear los préstamos que autorizan, presentando menores problemas para recuperarlos, principalmente cuando se trata de prestatarias, confirmando así los resultados obtenidos de manera previa por Black, Boehm y DeGennaro (2000) y Buttner y Rosen (1988). En el estudio sobre la coincidencia de género entre ejecutivos de crédito y solicitantes, los resultados muestran mejores tasas de interés y mayores montos de crédito para contratantes del mismo sexo que los ejecutivos (Beck, Behr y Madestam, 2011).

Resumen de estudios sobre diferencias de género en los ejecutivos de crédito

| Autores | Objetivos de investigación y variables | Metodología | Factores que dirigen las diferencias de género | Desempeño del género en decisiones de crédito |

|---|---|---|---|---|

| Agarwal y Wang, 2008 | Tasas de aprobación de créditos. Desempeño del préstamo. Tasas de fracaso | Modelo logit | Preocupaciones de carrera | M<H |

| Alesina et al., 2008 | Términos del contrato de crédito y tasas de interés | Mínimos cuadrados, panel modelo de efectos aleatorios | Emparejamiento de género | M<H |

| Barasinska, 2009 | Fondos de préstamo, participación de mujeres prestamistas, desempeño del préstamo | Modelo logit | Riesgo/exceso de confianza, prudencia | M>H H>M |

| Bellucci et al., 2010 | Términos del contrato de crédito y tasas de interés, garantía colateral, disponibilidad de crédito | Mínimos cuadrados, modelo probit | Riesgo/exceso de confianza, emparejamiento de género | M>H M≥H |

| Beck et al., 2009 | Desempeño del crédito, probabilidad de mora | Modelo probit | Riesgo/exceso de confianza, preocupaciones de carrera emparejamiento de género | M>H M>H M>H |

| Black et al., 2000 | Términos del contrato de crédito, cargos excesivos | Modelo tobit | Habilidades de negociación | M>H |

| Buttner y Rosen (1988) | Percepciones de los ejecutivos de crédito, similitud entre hombres y mujeres, probabilidad de éxito del emprendedor | Entrevistas/tests | Percepciones/estereotipos | M≠H |

| Carter, Shaw, Lam y Wilson (2007) | Criterios de medición de préstamo y procesos de solicitud | Protocolo verbal, chi cuadrada, tests | Información, adquisición, criterio de decisión | M≠H |

| Ravina, 2008 | Fondos de préstamo, percepción de mujeres prestamistas. Términos del contrato de crédito, tasas de interés | Modelo probit Modelo tobit | Emparejamiento de género. Percepción | M>H M>H |

| Wilson et al., 2007 | Percepción de los ejecutivos de crédito, constructos sostenidos por hombres y mujeres | Repertorio de parrilla, pruebas T | Percepciones/estereotipos | M ≠ H |

Fuente: elaboración propia, traducción libre basada en Bellucci, Borisov y Zazzaro (2010).

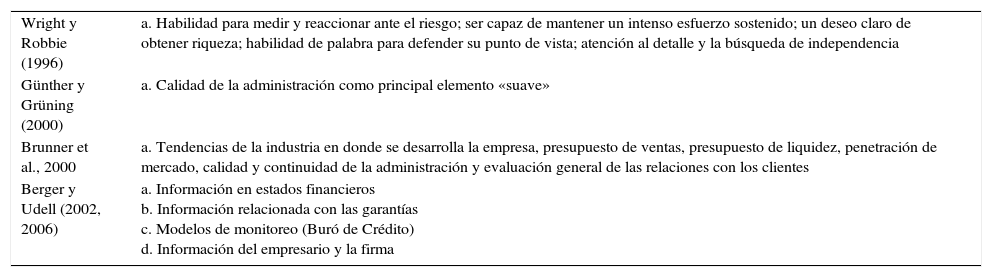

El estudio de los factores considerados por las instituciones financieras para la aprobación de un crédito se ha dirigido de manera tradicional al análisis de «datos duros» (hard information, por su nombre en inglés), como el análisis de estados financieros o existencia de un Buró de Crédito, es decir, información fácilmente cuantificable. Pero se pueden encontrar estudios donde se valoran «datos suaves» (soft information, por su nombre en inglés), lo que equivale a información sobre las interacciones de la PYME con sus proveedores, clientes, competidores y alianzas con otros negocios en el mercado donde se desempeñan, lo que es llamado relationship lending y relationship banking, por sus nombres en inglés, para promocionar relaciones banco-prestatario en la obtención de un crédito (Udell, 2008). Se pueden mencionar algunos estudios, que se presentan en la tabla 2.

Estudios de datos suaves

| Wright y Robbie (1996) | a. Habilidad para medir y reaccionar ante el riesgo; ser capaz de mantener un intenso esfuerzo sostenido; un deseo claro de obtener riqueza; habilidad de palabra para defender su punto de vista; atención al detalle y la búsqueda de independencia |

| Günther y Grüning (2000) | a. Calidad de la administración como principal elemento «suave» |

| Brunner et al., 2000 | a. Tendencias de la industria en donde se desarrolla la empresa, presupuesto de ventas, presupuesto de liquidez, penetración de mercado, calidad y continuidad de la administración y evaluación general de las relaciones con los clientes |

| Berger y Udell (2002, 2006) | a. Información en estados financieros b. Información relacionada con las garantías c. Modelos de monitoreo (Buró de Crédito) d. Información del empresario y la firma |

Fuente: elaboración propia con base en los autores mencionados.

La medida de factores no financieros o «suaves» del prestatario, como los rasgos de experiencia más apreciados del emprendedor, la probada habilidad de liderazgo y de gestión seguida de la completa familiaridad con el mercado objetivo de la inversión y la disponibilidad de proporcionar buenas referencias, son valorados como elementos importantes para el acceso a un crédito bancario (Berger y Udell, 2002). En lo referente a las características deseables del producto se subrayan: contar con un nicho de mercado es altamente apreciado; la necesidad de tener el producto bien desarrollado, al grado de contar con un prototipo; un alto grado de aceptación del producto; percepción de calidad en el producto y buena reputación de la empresa, así como la experiencia y la capacidad de la fuerza de ventas.

Con relación a la información más importante del mercado, se ha dado mayor importancia a contar con un mercado objetivo con una tasa de crecimiento significativa y el establecimiento de sistemas de control organizacional, factores que son mencionados también por los estudiosos como medidas apreciadas por los intermediarios financieros para facilitar el acceso al financiamiento (Wright y Robbie, 1996).

MetodologíaMediante un estudio empírico se aplicó una encuesta a los responsables de crédito para conocer si el género del ejecutivo de riesgo afecta la valoración de factores financieros y no financieros a la hora de aprobar un crédito a los pequeños empresarios.

Objetivo que persigue el estudioConocer si existen diferencias de género al valorar factores financieros y no financieros por los ejecutivos de riesgo de instituciones financieras a la hora de autorizar un crédito a la PYME mexicana.

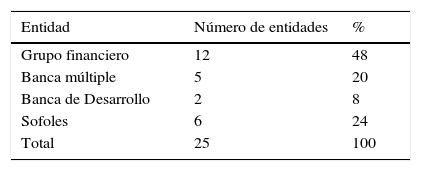

Diseño y cobertura de la muestraLa población objeto de estudio proviene del Padrón de Entidades Supervisadas (PES) por la Comisión Nacional Bancaria y de Valores (CNBV)4, órgano desconcentrado de la Secretaría de Hacienda y Crédito Público (SHCP) responsable de supervisar y regular a las entidades que conforman el Sistema Financiero Mexicano. Por lo anterior, se ha respetado la clasificación de esta institución en este estudio, es decir: a) Grupo Financiero, b) institución de Banca Múltiple, c) Banca de Desarrollo y d) Sociedad Financiera de Objeto Limitado (Sofoles) o Sociedad Financiera de Objeto Múltiple (Sofomes). Adicionalmente, se consultaron 3 fuentes: a) la Asociación de Bancos de México (ABM)5, compuesta por 17 entidades; b) Sociedades no financieras (8), denominadas Sociedades Financieras de Objeto Limitado (Sofoles), para lograr una muestra representativa de entidades especializadas en dar crédito a la PYME, agrupadas en la Asociación Mexicana de Entidades Financieras Especializadas, A.C.(AMFE)6, y c) el Banco de Comercio Exterior7 (Bancomext) y NAFIN8 como principales representantes de la banca de desarrollo que apoya a la PYME, sumando 27 entidades financieras, accediendo a contestar la encuesta solo 25 instituciones financieras; por tanto, la tasa de respuesta fue del 94%. El tipo de muestreo fue discrecional, debido a que no todos los bancos otorgan créditos a la PYME. El nivel de confianza de la encuesta se calculó en el 95%. En la primera etapa de la investigación se aplicó una prueba piloto, con 3 cuestionarios para probar la claridad de las preguntas. En todo momento se ha respetado el secreto estadístico de la información recopilada.

Medición de variablesVariable dependiente- •

Género. Variable nominal, toma valor de 0 cuando es mujer y 1 cuando es hombre.

- •

Edad del ejecutivo. Variable continua.

- •

Experiencia del ejecutivo. Variable continua. Número de años de trabajando en el área riesgo. A partir de esta variable se construye una dicotómica, que toma valor 0 cuando el ejecutivo tiene menos de 10 años de antigüedad y se denomina inexperto; toma valor 1 cuando el ejecutivo tiene 10 o más años y se denomina experto. Usada anteriormente por Andersson (2004).

- •

Formación profesional. Variable nominal. Se agruparon 2 categorías: otras profesiones toma valor de 0 y profesionales de áreas económico-administrativas, 1.

- •

Personalidad y experiencia del empresario (16 ítems). A partir de la opinión subjetiva del entrevistado, se mide la importancia de los factores que influyen en la valoración de los factores presentados usando una escala Likert, donde 1 significa poco importante y 5 muy importante. Variable empleada anteriormente por Tyebjee y Bruno (1984); Fried y Hisrich (1994); Wright y Robbie (1996); Wright, Robbie y Ennew (1997); Manigart, Wright, Robbie, Desbrieres y de Waele (1998); Brunner, Krahnen y Weber, 2000; Van Auken (2001); Grunert, Norden y Weber (2005); Pintado, García y Van Auken (2007).

- •

Producto o servicio y mercado de la empresa (15 ítems). Empleando una escala Likert donde 1 es poco importante y 5 muy importante, y partiendo de la información proporcionada por los funcionarios financieros, se mide la importancia de los elementos del mercado y el producto o servicio. Se respeta la variable empleada con anterioridad por Tyebjee y Bruno (1984), Fried y Hisrich (1994), Wright y Robbie (1996), Wright et al. (1997), Manigart et al. (1998), Brunner et al., 2000 y Pintado et al., 2007.

- •

Estrategia y organización de la empresa (11 ítems). Esta variable mide la importancia de los elementos presentados en opinión de los entrevistados, por medio de una escala tipo Likert donde 1 es poco importante y 5 muy importante. La variable ha sido empleada en estudios anteriores por Wright y Robbie (1996), Van Auken (2001) y Pintado et al., 2007.

- •

Información contable (16 ítems). Por medio de esta variable se pretende medir, en opinión de los entrevistados, la importancia de 16 ítems relacionados con información cuantitativa de las empresas. Se emplea una escala Likert donde 1 es poco importante y 5 es muy importante, como se usó anteriormente por Wright y Robbie (1996), Manigart et al. (1998), Manigart et al. (2002) y Pintado et al., 2007.

Para caracterizar la muestra, se ha empleado el Padrón de la Comisión Nacional Bancaria y de valores (CNBV). Así, la distribución de la muestra está formada en su mayor parte por Grupos Financieros (48%), seguidos de Banca Múltiple (20%). Las 2 mayores instituciones de banca de desarrollo en México constituyen el 8% de la muestra, y las Sofoles constituyen el 24% (tabla 3).

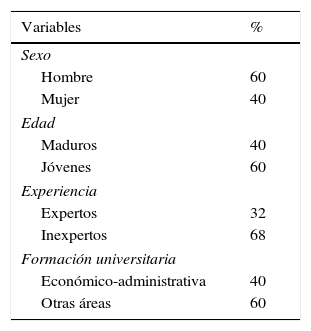

En la tabla 4 se pueden observar las características de los ejecutivos entrevistados; en un 60% son hombres, contra el 40% de mujeres. En su mayoría son jóvenes (60%) e inexpertos (68%). Adicionalmente, en un porcentaje mayor (60%) tienen una formación universitaria en áreas diferentes a las económico-administrativas.

Valoración de factores no financieros y financieros por los ejecutivos de créditoValoración de la personalidad y experiencia del empresarioDe acuerdo con la encuesta aplicada a los ejecutivos y ejecutivas de crédito de entidades financieras, se solicitó que valoraran la importancia que daban a los factores financieros y no financieros a la hora de aprobar o no una solicitud de crédito.

Para apreciar los factores no financieros se analizaron aspectos sobre la personalidad y la experiencia del empresario; producto o servicio y mercado de la empresa; estrategia y organización. Para estimar aspectos financieros se estudió la información contable. Es importante señalar que para ello se enfatiza en variables relativas a: género (hombre o mujer), experiencia (expertos e inexpertos) y formación de los ejecutivos (estudios en área económico-administrativa u otra).

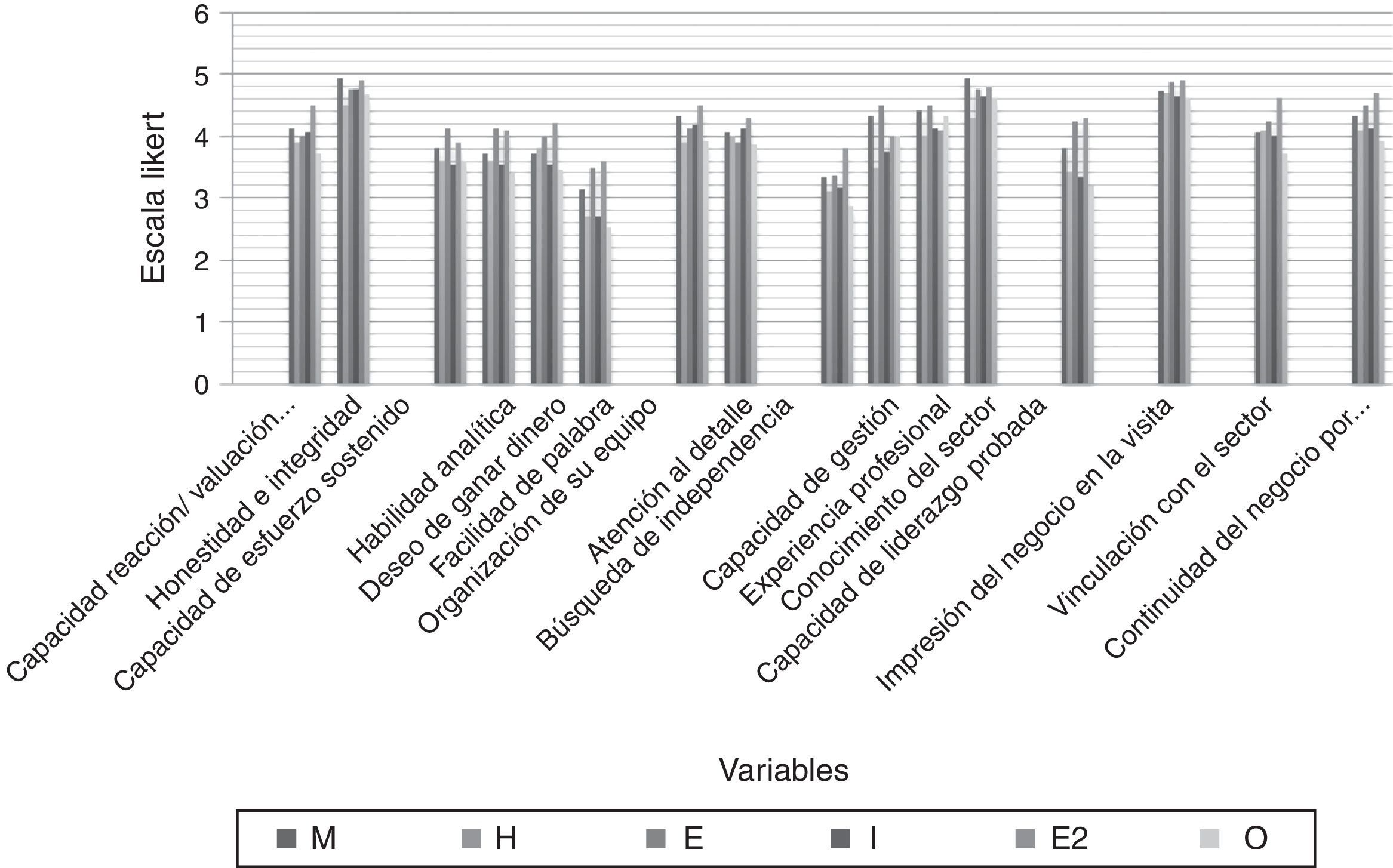

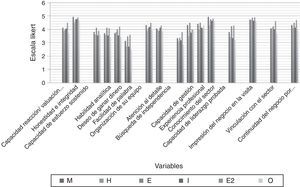

Así, con respecto al factor no financiero, personalidad y experiencia del empresario, las funcionarias estimaron en primer lugar la honestidad e integridad del empresario, con una media de 4.93 de una escala de 1 a 5, en comparación con la de 4.50 asignada por los hombres. En segundo lugar, las mujeres calificaron el conocimiento del sector con una valoración de 4.93; en cambio, los hombres lo estimaron en 4.30. En tercer lugar, las mujeres apreciaron la experiencia profesional con una media de 4.40, en comparación con los hombres, que la consideraron en 4.00 (tabla 5).

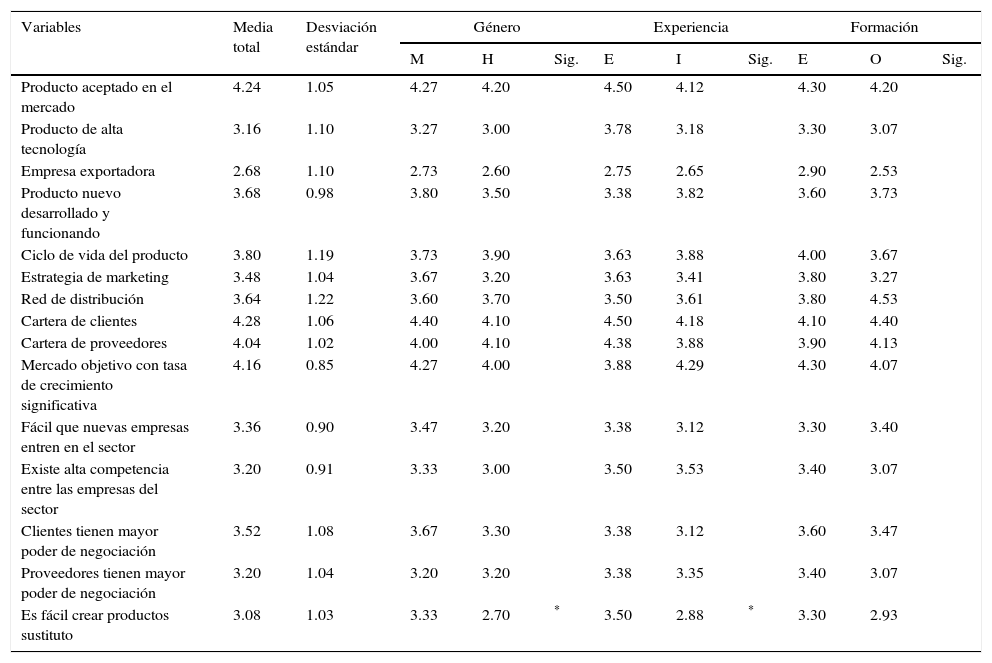

Valoración del producto o servicio y del mercado de la empresa

| Variables | Media total | Desviación estándar | Género | Experiencia | Formación | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| M | H | Sig. | E | I | Sig. | E | O | Sig. | |||

| Producto aceptado en el mercado | 4.24 | 1.05 | 4.27 | 4.20 | 4.50 | 4.12 | 4.30 | 4.20 | |||

| Producto de alta tecnología | 3.16 | 1.10 | 3.27 | 3.00 | 3.78 | 3.18 | 3.30 | 3.07 | |||

| Empresa exportadora | 2.68 | 1.10 | 2.73 | 2.60 | 2.75 | 2.65 | 2.90 | 2.53 | |||

| Producto nuevo desarrollado y funcionando | 3.68 | 0.98 | 3.80 | 3.50 | 3.38 | 3.82 | 3.60 | 3.73 | |||

| Ciclo de vida del producto | 3.80 | 1.19 | 3.73 | 3.90 | 3.63 | 3.88 | 4.00 | 3.67 | |||

| Estrategia de marketing | 3.48 | 1.04 | 3.67 | 3.20 | 3.63 | 3.41 | 3.80 | 3.27 | |||

| Red de distribución | 3.64 | 1.22 | 3.60 | 3.70 | 3.50 | 3.61 | 3.80 | 4.53 | |||

| Cartera de clientes | 4.28 | 1.06 | 4.40 | 4.10 | 4.50 | 4.18 | 4.10 | 4.40 | |||

| Cartera de proveedores | 4.04 | 1.02 | 4.00 | 4.10 | 4.38 | 3.88 | 3.90 | 4.13 | |||

| Mercado objetivo con tasa de crecimiento significativa | 4.16 | 0.85 | 4.27 | 4.00 | 3.88 | 4.29 | 4.30 | 4.07 | |||

| Fácil que nuevas empresas entren en el sector | 3.36 | 0.90 | 3.47 | 3.20 | 3.38 | 3.12 | 3.30 | 3.40 | |||

| Existe alta competencia entre las empresas del sector | 3.20 | 0.91 | 3.33 | 3.00 | 3.50 | 3.53 | 3.40 | 3.07 | |||

| Clientes tienen mayor poder de negociación | 3.52 | 1.08 | 3.67 | 3.30 | 3.38 | 3.12 | 3.60 | 3.47 | |||

| Proveedores tienen mayor poder de negociación | 3.20 | 1.04 | 3.20 | 3.20 | 3.38 | 3.35 | 3.40 | 3.07 | |||

| Es fácil crear productos sustituto | 3.08 | 1.03 | 3.33 | 2.70 | * | 3.50 | 2.88 | * | 3.30 | 2.93 | |

ANOVA, significación de la F

Por lo que se refiere a la variable experiencia, los expertos e inexpertos coinciden en calificar la honestidad e integridad del empresario y el conocimiento del sector como rasgos más importantes (4.75 y 4.76, respectivamente). La característica menos valorada fue búsqueda de independencia, para los expertos, con una media de 3.38 (fig. 1).

Valoración de la personalidad y experiencia del empresario.

Valor del ítem: 1: menor importancia; 5: mayor importancia.

Género funcionario: H: hombre; M: mujer.

Experiencia funcionario: E: experto; I: inexperto.

Formación: E: estudios área económico-administrativa; O: otras áreas.

Fuente: elaboración propia.

En relación con la valoración de la personalidad y la experiencia del empresario, los ejecutivos con formación profesional en áreas económico-administrativas valoraron como más importantes la honestidad e integridad del empresario y la impresión del negocio en la visita del ejecutivo, con una calificación de 4.90, seguida de conocimiento del sector, con un valor de 4.80, en una escala de 1 a 5 (fig. 1).

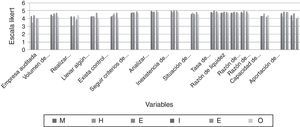

Valoración del producto o servicio y del mercado de la empresaEn la tabla 5 se puede observar la valoración del producto o servicio y del mercado de la empresa en la media total de ejecutivos estudiados. En primer lugar figura el contar con una cartera de clientes con una calificación de 4.28, y el segundo lugar fue para la variable contar con un producto aceptado en el mercado (4.24). Tratándose de género, las mujeres valoraron la cartera de clientes (4.40), contra 4.10 estimado por los hombres. En segundo lugar, contar con un producto aceptado en el mercado y desempeñarse en un mercado con un objetivo de crecimiento recibió una apreciación de 4.27, en comparación con los hombres, que asignaron valores de 4.20 y 4.00, respectivamente. Adicionalmente, entre género de ejecutivos, existe una diferencia estadísticamente significativa al 90% en la variable facilidad de crear productos sustitutos (90%) (tabla 5).

Considerando la experiencia de los expertos, estimaron la cartera de clientes y contar con un producto aceptado en el mercado con un valor de 4.50, contra 4.12 y 4.18, respectivamente; ya en tercer lugar se colocó el contar con una cartera de proveedores (4.38). Al analizar los resultados de ejecutivos expertos e inexpertos, se observan diferencias estadísticamente significativas al 90% en la variable posibilidad de crear productos sustitutos. Para los ejecutivos con formación profesional en áreas económicas, contar con un producto aceptado en el mercado y operar en un mercado con un objetivo de crecimiento se calificó con el mismo valor (4.30), en contraste con los ejecutivos de otra formación, que las estimaron en 4.20 y 4.07, respectivamente (tabla 5).

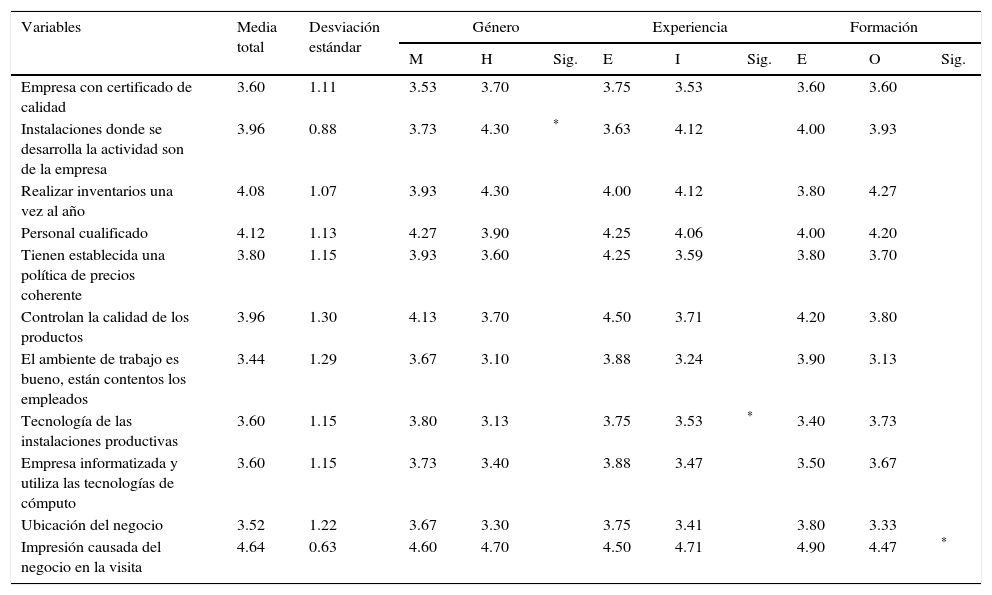

Valoración de la estrategia y organización de la empresaEn la tabla 6 se pueden constatar las respuestas del total de los ejecutivos de crédito entrevistados que calificaron como más importante la impresión del negocio al visitarlo, con una valoración de 4.64 en una escala de 1 a 5, seguido por contar con personal cualificado (4.12); la realización de inventarios al menos una vez al año fue valorada con 4.08.

Valoración de la estrategia y organización de la empresa

| Variables | Media total | Desviación estándar | Género | Experiencia | Formación | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| M | H | Sig. | E | I | Sig. | E | O | Sig. | |||

| Empresa con certificado de calidad | 3.60 | 1.11 | 3.53 | 3.70 | 3.75 | 3.53 | 3.60 | 3.60 | |||

| Instalaciones donde se desarrolla la actividad son de la empresa | 3.96 | 0.88 | 3.73 | 4.30 | * | 3.63 | 4.12 | 4.00 | 3.93 | ||

| Realizar inventarios una vez al año | 4.08 | 1.07 | 3.93 | 4.30 | 4.00 | 4.12 | 3.80 | 4.27 | |||

| Personal cualificado | 4.12 | 1.13 | 4.27 | 3.90 | 4.25 | 4.06 | 4.00 | 4.20 | |||

| Tienen establecida una política de precios coherente | 3.80 | 1.15 | 3.93 | 3.60 | 4.25 | 3.59 | 3.80 | 3.70 | |||

| Controlan la calidad de los productos | 3.96 | 1.30 | 4.13 | 3.70 | 4.50 | 3.71 | 4.20 | 3.80 | |||

| El ambiente de trabajo es bueno, están contentos los empleados | 3.44 | 1.29 | 3.67 | 3.10 | 3.88 | 3.24 | 3.90 | 3.13 | |||

| Tecnología de las instalaciones productivas | 3.60 | 1.15 | 3.80 | 3.13 | 3.75 | 3.53 | * | 3.40 | 3.73 | ||

| Empresa informatizada y utiliza las tecnologías de cómputo | 3.60 | 1.15 | 3.73 | 3.40 | 3.88 | 3.47 | 3.50 | 3.67 | |||

| Ubicación del negocio | 3.52 | 1.22 | 3.67 | 3.30 | 3.75 | 3.41 | 3.80 | 3.33 | |||

| Impresión causada del negocio en la visita | 4.64 | 0.63 | 4.60 | 4.70 | 4.50 | 4.71 | 4.90 | 4.47 | * | ||

ANOVA, significación de la F

En lo referente al género, los hombres dan mayor apreciación a la impresión del negocio causada en la visita del ejecutivo de crédito, con una media de 4.70, en contraste con las mujeres (4.60); ya en segundo sitio, con igual valoración (4.30), señalan que las instalaciones donde se realiza la actividad de la empresa sean propias, además de realizar inventarios al menos una vez al año. Igualmente, se destacan diferencias estadísticamente significativas entre el género de ejecutivos al 90%, ya que son los varones los que dan mayor importancia a que la empresa sea propietaria de las instalaciones donde realiza sus actividades (tabla 6).

En lo que se refiere a la variable experiencia, son los ejecutivos inexpertos quienes califican con valores más altos a la impresión del negocio durante la visita al negocio (4.71); en segundo lugar, que la empresa sea dueña de las instalaciones y realizar inventarios una vez al año (4.12). Adicionalmente, se destacan diferencias estadísticamente significativas al 90% en la variable tecnologías de las instalaciones productivas, siendo los expertos los que asignan una calificación mayor.

Por otra parte, los ejecutivos con formación universitaria en áreas económicas señalan en primer lugar la impresión causada durante la visita del ejecutivo al negocio, con una valoración de 4.90 en una escala de 1 a 5. En segundo sitio señalan al control de calidad, con una media de 4.20. Entre estos grupos estudiados se pueden apreciar diferencias estadísticamente significativas a un 90% en la variable impresión causada del negocio en la visita, siendo dicha variable calificada como más importante para los 2 tipos de ejecutivos de crédito con formación en áreas económico-administrativas (4.90) y formación en otras áreas (4.47) (tabla 6).

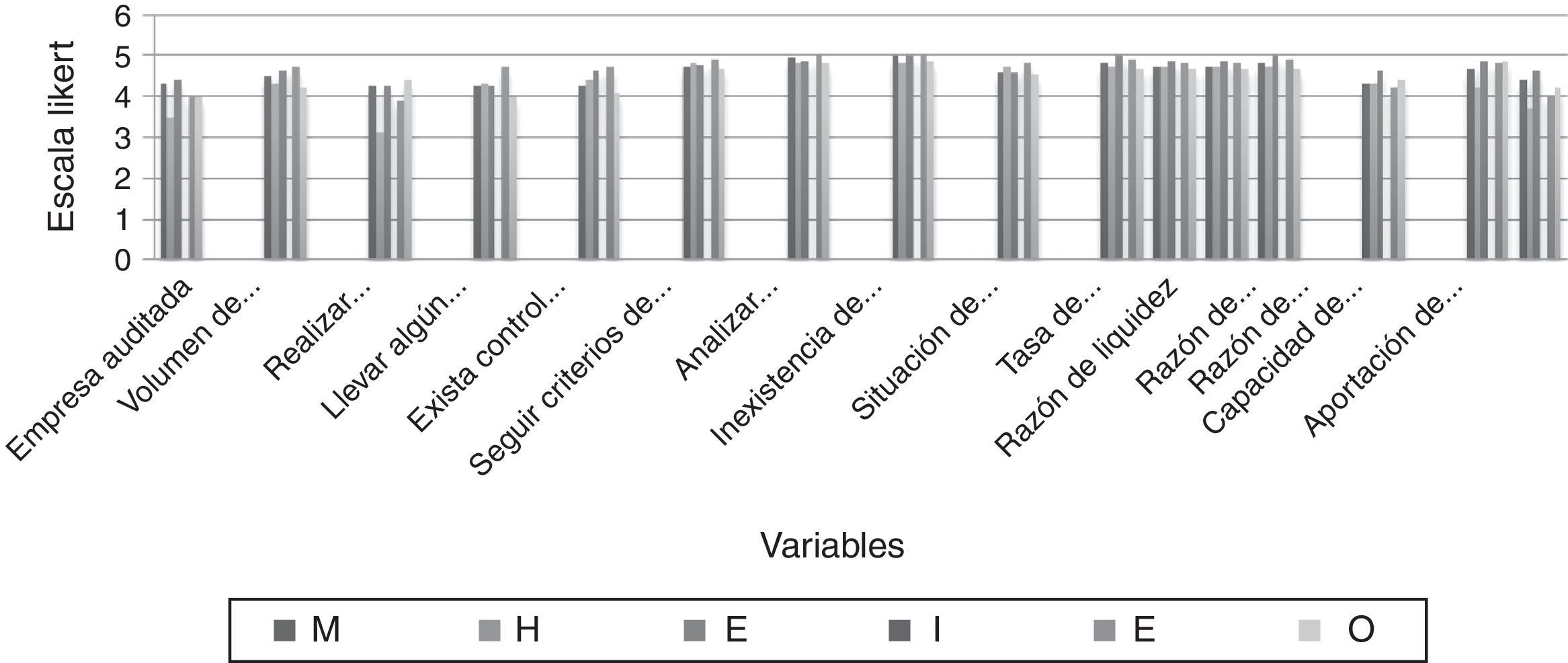

Valoración de la información contablePor lo que respecta al género, las mujeres calificaron con el máximo valor (5.00) la inexistencia de apariciones en el Buró de Crédito, en comparación con los hombres (4.88); en segundo lugar, el análisis frecuente de la situación económica y financiera de la empresa (4.93), en contraste con los hombres (4.80), y en el tercer sitio las ejecutivas estimaron como importantes las tasas de crecimiento de ventas y la rentabilidad (4.80), a diferencia de la estimación dada por los hombres, de 4.70 (fig. 2).

Se puede observar que los resultados coinciden cuando se trata de las variables experiencia y formación profesional en áreas económico-financieras de los ejecutivos para la variable inexistencia de apariciones en el Buró de Crédito (5.00).

ConclusionesEste trabajo ha buscado conocer las diferencias de género al valorar el grado de importancia que dan los ejecutivos de crédito de entidades financieras a factores financieros y no financieros del perfil de una empresa a la hora de aprobar un préstamo a la PYME mexicana. Debido a las características de este tipo de empresas, como tamaño, edad y opacidad de la información financiera, son catalogadas como clientes con un nivel elevado de riesgo para la recuperación de un crédito, lo que afecta su acceso a la financiación. Una opción para resolver esta problemática se presenta en la recolección y monitoreo de información de la PYME por parte de los hombres y mujeres que laboran como ejecutivos de crédito en instituciones financieras, dando como resultado una relación de préstamo que puede disminuir problemas de información asimétrica, daño moral y selección adversa. Es importante conocer los parámetros que emplean hombres y mujeres responsables de tramitar créditos para aprobar la financiación a la PYME industrial mexicana.

El rol que desempeñan los funcionarios de crédito en la recopilación, monitoreo y análisis de información «suave» y «dura» del comportamiento de los solicitantes de un crédito es vital para determinar la capacidad de pago de la PYME. Sin embargo, el conocimiento de dichos datos solo beneficia a los involucrados en la relación de préstamo (banco y cliente).

Para responder a la pregunta de investigación planteada en este estudio se realizó un estudio empírico con 25 entidades financieras. Los factores no financieros valorados como más importantes por las funcionarias fueron:

- a)

Del perfil del empresario, señalan la honestidad e integridad en primer lugar, seguido del conocimiento del sector en que se desarrolla; lo anterior ratifica la importancia dada por ejecutivas de riesgo a la información de tipo «suave» de los pequeños prestatarios, lo que podría compensar la falta de un historial crediticio.

- b)

En cuanto al perfil de la empresa, es importante para las ejecutivas de crédito que la empresa cuente con una buena cartera de clientes y un producto aceptado por el mercado, implicando un buen posicionamiento de la PYME en el mercado y representando una ventaja competitiva para las empresas.

- c)

En relación con la estrategia y organización de la empresa, las funcionarias de crédito señalaron como elemento más importante la impresión del negocio en la visita de conocimiento que realizan las entidades financieras de la PYME solicitante, sobre aspectos como contar con personal cualificado o realizar inventarios una vez al año.

Todo lo mencionado da soporte a los argumentos planteados en la literatura financiera empírica sobre el uso de información de tipo cualitativo («suave») de la PYME por parte de las entidades financieras para la aprobación un crédito bancario (Berger y Udell, 2002; Grunert et al., 2005), siendo las mujeres quienes dan mayor valoración a factores no financieros.

Al valorar la información contable como factor financiero, son las ejecutivas financieras que destacaron como factor de mayor importancia, para la PYME, no estar reportada en el Buró de Crédito, lo que implica una valoración de información de tipo «dura». Estos resultados coinciden con estudios previos, donde se afirma: si una empresa se halla reportada en el Buró de Crédito no es sujeta de crédito, y lo mismo sucede con las empresas de menos de 2 años de operación (Udell, 2008; CCE, 2008).

Desde el punto de vista de la práctica financiera es importante destacar que la mayoría de las valoraciones dadas por las funcionarias de crédito a factores no financieros son superiores que las otorgadas por sus compañeros, lo que responde positivamente a la existencia de diferencias de género en la evaluación de las características de tipo «suave» del empresario. Por todo lo anterior, se concluye que son las ejecutivas de crédito quienes realizan una valoración más holística a la solicitud de un préstamo realizada por una PYME mexicana, lo que coincide con estudios realizados con anterioridad (Beck et al., 2009).

Este análisis aporta a la teoría financiera el destacar la importancia dada por las entidades crediticias a factores no financieros de la PYME, subrayando la ventaja de recopilar y monitorear información financiera, actividad principal de sus ejecutivas y ejecutivos de crédito, que, unida a la información financiera, pueda valorar de manera integral la capacidad de pago de la PYME. Para los empresarios, este trabajo les aporta los elementos cualitativos que deben tomar en cuenta para incrementar sus posibilidades de obtener un préstamo ante una institución financiera. Conocer los aspectos cualitativos de la PYME que son importantes para las entidades financieras permitirá a los asesores públicos y privados orientar sus servicios hacia el fomento de tales elementos.

Las limitaciones del trabajo dan pauta para líneas de investigación futuras. Por tratarse de un estudio de corte transversal, realizar uno de tipo longitudinal permitiría dar mayor soporte a los resultados de este estudio. Debido a que las bases de datos del comportamiento de la PYME en el reembolso de créditos ante entidades financieras son propiedad de estas, sería oportuno buscar la realización de estudios, en colaboración con las instituciones financieras, sobre la recuperación de préstamos otorgados, de acuerdo con el género de los ejecutivos de crédito, como se ha hecho en otros estudios (Beck et al., 2009; Bellucci et al., 2010; Beck, Behr y Madestam, 2011), lo que permitiría confirmar los resultados de este trabajo.

Este trabajo es producto del Proyecto de Investigación denominado: “Análisis de factores administrativos, contables y fiscales que afectan el desempeño de PYME de Puebla”, financiado por PRODEP. Con la colaboración del alumno Ariel Eugenio Castillo Flores, con número de matrícula 201233822.

Una versión previa de este documento fue presentada en el XVII Congreso AECA en Pamplona, España, en 2013.

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.

Stigliz (2002:11) la define como «la supresión de las barreras al libre comercio y la mayor integración de las economías nacionales».

Se puede ampliar la información en el siguiente enlace: http://www.grameenfoundation.org/bio/muhammad-yunus

CNBV, 2013. Se consultó la Web: www.cnbv.gob.mx el 23 de junio de 2013

ABM, 2013. Se consultó la Web: www.abm.org.mx el 23 de junio de 2013.

AMFE, 2013. Se consultó la Web: www.amfe.com.mx el 15 de junio de 2013.

Bancomext, 2013. Se consultó la Web: www.bancomext.gob.mx el 17 de junio de 2013.