Este trabajo estudia los determinantes que han influido en la solvencia de las entidades de crédito españolas. Se contrastan 8 hipótesis con datos obtenidos de las cuentas anuales de las entidades de crédito que cubren desde el año 2004 al 2011.

Se utilizan 2 metodologías para el contraste de las hipótesis. Para las 6 primeras se utilizan modelos econométricos de datos de panel no balanceados. Entre los resultados se constata que la dependencia de los mercados mayoristas, la situación socioeconómica que ha llevado al incremento de la morosidad y de los deterioros, contribuyen de forma negativa en la solvencia. La cartera de activos, las inversiones inmobiliarias, el apalancamiento, el incremento en gastos de personal y administración y el margen de interés y otros ingresos contribuyen al incremento de la solvencia. Para las 2 últimas hipótesis se utiliza el análisis discriminante. Se contrasta el diferente comportamiento que han tenido las variables utilizadas en el modelo econométrico respecto a 2 subgrupos dentro de la muestra: cajas de ahorros y bancos por una parte, y entidades que han recibido ayudas públicas y las que no por la otra. Los resultados constatan que sí existen diferencias entre entidades con ayudas y sin ayudas, pero no entre bancos y cajas.

This paper studies the determining factors that have influenced the solvency of Spanish credit institutions. Eight hypotheses are contrasted with data obtained from the annual accounts of credit institutions covering the period from 2004 to 2011.

Two methodologies are used for testing the hypotheses. Econometric models an unbalanced panel data was used for the first six. From the results, it appears that a there is a dependence on the wholesale markets and the socio-economic situation, which has led to an increase in arrears and decline, contributing negatively to solvency. The portfolio of assets, investment property, leverage, increase in personnel expenses and administration and marginal interest and other income contribute to higher solvency. For the last two hypotheses discriminant analysis is used. A contrast between the different behaviours presented by the variables used in the econometric model and two sub-groups within the sample, that is: savings banks and banks on the one hand and entities that have received aid and on the other hand those that have not needed it. The results indicate that differences do exist between entities without aid, although not between commercial and savings banks.

Los fondos propios constituyen la masa patrimonial más importante en todas las empresas. Esta masa patrimonial en las entidades de crédito es la base principal para construir el indicador de solvencia. Este indicador se define en los acuerdos de Basilea como una ratio entre el capital y el activo, si bien el capital se considera de forma amplia y en él se incluyen otras masas patrimoniales que no son fondos propios de forma estricta. Para el denominador se toman los activos ponderados por riesgo, que como su nombre indica se trata de una ponderación según el riesgo de los activos de las entidades de crédito. Este indicador ha sido y sigue siendo muy importante, ya que es el que se toma en consideración para evaluar la salud de las entidades de crédito en los test de estrés de la Comisión Europea y de la EBA.

La disminución de este indicador motivado por el consumo de fondos propios de las entidades de crédito españolas ha conllevado la mayor inyección de fondos públicos en el sistema financiero español hasta la fecha y ha provocado un proceso de fusiones que ha desembocado en un cambio radical del mapa de las entidades de crédito españolas. Las cajas de ahorros han llevado a cabo la mayor consolidación bancaria realizada en España hasta la fecha, habiendo utilizado las estrategias de crecimiento externo frente a las de desarrollo interno para reestructurar el sector con el objetivo de mejorar la solvencia (Gutiérrez Fernández et al., 2013). A finales de 2014, de las 59 entidades (45 Cajas y 14 Bancos comerciales significativos en el sistema financiero español) tan solo quedaban 17 grupos, y las ayudas públicas recibidas por las entidades financieras por parte del FROB, el FGD y el MEDE ascienden a más de 60.000 millones de euros (ver tabla en el anexo 1).

Todas las reformas, tanto las originadas por las administraciones españolas como por los nuevos requerimientos de capital basados en Basilea III, están encaminadas a reforzar la solvencia de las entidades financieras. Por lo que se considera la solvencia y sus determinantes, en este periodo, lo suficientemente importantes para su estudio, tanto por las consecuencias que han tenido, en cuanto a la reestructuración del mapa financiero español y las ayudas comprometidas, como por la adecuación a los nuevos requerimientos basados en Basilea III.

El objetivo que se plantea en el presente trabajo es estudiar los determinantes de la solvencia. Los resultados servirán para predecir e intentar evitar futuras situaciones como las que han llevado a la reducción significativa de la solvencia y para planificar las acciones que se deben llevar a cabo para cumplir con los requisitos de Basilea III.

La metodología utilizada para estudiar los determinantes de la solvencia es el análisis econométrico con diversos modelos de regresiones, así como el análisis discriminante y los test de diferencia de medias. Junto con los determinantes de la solvencia se estudiará si existen diferencias entre el grupo de entidades que han recibido ayudas en el proceso de reestructuración y las que no, así como si las cajas de ahorros han tenido un comportamiento diferente a los bancos comerciales.

Como resultados más importantes encontramos que las inversiones inmobiliarias y las adjudicaciones no han tenido ningún efecto negativo en la solvencia, sino todo lo contrario. El incremento del apalancamiento también ha mejorado la solvencia de las entidades de crédito. Sin embargo, el incremento de financiación procedente de los bancos centrales, de los mercados mayoristas internacionales y de los pasivos subordinados ha perjudicado la solvencia. Otro resultado importante es el efecto de los gastos de administración y personal respecto a la solvencia, ya que su coeficiente es positivo, por lo que las entidades de crédito que realizan mayores esfuerzos en inversión en recursos humanos obtienen una mayor solvencia. Por último, sí se han encontrado diferencias entre las entidades que han necesitado ayudas y las que no; sin embargo, estas diferencias no son tan evidentes entre cajas de ahorros y bancos comerciales.

Este trabajo contribuye a la literatura de 2 formas. Por una parte, se construye un modelo econométrico con el que se pueden determinar y predecir qué variables de entre las partidas de las cuentas anuales (balance y cuenta de pérdidas y ganancias) son determinantes en la evolución de la solvencia en este periodo. Además se obtendrá información respecto a las diferencias entre cajas de ahorros y bancos, por una parte, y entidades que han recibido ayudas y las que no, por otra. Los resultados obtenidos en los modelos servirán para gestionar las masas patrimoniales con el propósito de conseguir el objetivo de solvencia marcado en las normas de Basilea III.

El trabajo se estructura de la siguiente manera. En el apartado primero se ha presentado el estado de la cuestión justificando la importancia del tema. En el segundo se presentan los objetivos y las hipótesis a contrastar. En el tercero se presenta la metodología utilizada. En el cuarto, los resultados, y en el quinto, las conclusiones.

2Objetivos y marco teóricoEl objetivo en este trabajo será averiguar los determinantes que han sido significativos en la evolución de la solvencia, en el periodo comprendido entre 2004, antes del inicio de la crisis financiera internacional, en el que las entidades están en plena expansión, hasta el año 2011.

Un segundo objetivo será comprobar si existen diferencias en la evolución de la solvencia entre las cajas de ahorros y los bancos comerciales y entre las entidades que han precisado de las ayudas y las que no, en los determinantes que han sido significativos en la solvencia.

Las nuevas normas sobre exigencia de capital incluyen algunos elementos que han afectado de forma importante a las entidades de crédito españolas durante la crisis sufrida. Entre las principales reformas, según Rodríguez de Codes Elorriaga (2010), está: a) un aumento en la calidad del capital; b) una modificación en el cálculo de los riesgos para determinadas exposiciones que la crisis actual ha demostrado que estaban mal capturados, como la cartera de negociación, y c) se introducirá una ratio de apalancamiento como medida complementaria a la ratio de solvencia para controlar el excesivo apalancamiento.

En el caso singular de la crisis española, el gran riesgo inmobiliario asumido por las entidades de crédito ha tenido un efecto muy importante en la credibilidad de la solvencia patrimonial de las mismas (Climent-Serrano y Pavía, 2015). Para subsanar esta falta de fiabilidad se ha tenido que corregir el valor contable de los activos de las entidades de crédito a través del incremento de las dotaciones para el deterioro mediante 2 reales decretos ley para adaptar el valor en libros al valor de mercado.

Así mismo, el gran crecimiento experimentado por el sistema financiero español, muy superior al crecimiento del PIB —y, por tanto, de la economía—, se ha sustentado en fuentes de financiación de los mercados mayoristas internacionales, incrementado de forma muy importante la dependencia de este tipo de fuentes. Según López Andión et al. (2013), el incremento generalizado del crédito que se ha dado en las entidades de crédito españolas, financiado con titulizaciones, ha incrementado el riesgo, ya que se ha materializado en activos más arriesgados.

El impacto de la crisis económica en las cuentas anuales de las entidades de crédito españolas ha sido muy importante, sobre todo en cuanto a la morosidad y el deterioro, por una parte, y la gestión de los costes y de los ingresos, por otra (Climent-Serrano y Pavía, 2015).

Por último, una de las características singulares de la crisis española ha sido el impacto diferenciado que ha tenido la crisis en los 2 tipos de entidades que existían es el sistema financiero español (cajas de ahorros y bancos comerciales), ya que prácticamente toda la reestructuración y las ayudas públicas han recaído en las cajas de ahorros o en sus bancos dependientes (Maudos, 2011; Climent Serrano, 2012; Climent Serrano y Pavía, 2014). Este diferente impacto se puede justificar por el destino de parte de los beneficios de las cajas de ahorros, ya que según Martínez-Campillo et al. (2013) el esfuerzo realizado en obra social ha podido contribuir a peores niveles de rentabilidad.

Tomando en consideración estas premisas se desarrollarán 8 hipótesis para estudiar el efecto de cada una de ellas sobre la solvencia en las entidades de crédito españolas antes del inicio de las nuevas exigencias de capital basadas en Basilea III que empezaron en 2012 y que cubra un periodo amplio en la evolución del crecimiento del volumen de negocio de las entidades de crédito. Por ello se ha escogido el periodo 2004 a 2011.

Para este trabajo, y dado que los componentes que se incluyen en el numerador y denominador del coeficiente de solvencia basado en las normas de Basilea han tenido bastantes cambios en el periodo estudiado, se ha calculado esta ratio como fondos propios respecto del activo de la entidad. De este modo se consigue homogeneizar la ratio de solvencia para todo el periodo.

En cuanto a los determinantes que pueden influir en la solvencia de las entidades de crédito, a raíz de lo expuesto en la literatura se han considerado las siguientes hipótesis.

2.1Hipótesis de contraste1. Cartera. Compuesta por las masas patrimoniales: cartera de activos a vencimiento, cartera a corto plazo de deuda y cartera a corto plazo de capital. Estas variables, en los 3 casos, están construidas como una ratio en la que en el numerador está la variable descrita y en el denominador el activo.

Al tratarse de inversiones, lo habitual es que se materialicen en mayores beneficios y que contribuyan al incremento de la solvencia. Sin embargo, al estudiar un periodo en el que la crisis ha afectado de forma importante, se puede esperar pérdidas y que contribuya a la disminución de la solvencia. Sobre este segundo apartado Rossignolo et al. (2013) analizan el efecto de la crisis bursátil de 2008 en la cartera de negociación y cómo esta crisis afectó a la solvencia al disminuir la capitalización de las entidades españolas, portuguesas, irlandesas y griegas, resultados acordes con los obtenidos por Maudos (2012). En este caso se esperaría una relación inversa entre la evolución del capital y estas variables.H1 Todos los ingresos de las entidades de crédito deberían incrementar la solvencia. Sin embargo, tanto la crisis bursátil como la evolución del mercado han contribuido al descenso del valor de la cartera de inversión de las entidades de crédito españolas. Por lo tanto, no se espera a priori un determinado signo en los coeficientes del modelo de regresión.

2. Riesgos inmobiliarios. Compuesto por: inversiones inmobiliarias y adjudicaciones. Las variables están construidas como una ratio en la que el nominador es la variable descrita y el denominador el activo.

El resultado esperado del coeficiente dependerá de los resultados obtenidos por las entidades de crédito en estas actividades. Al considerar el periodo 2004-2011 se espera que las pérdidas sufridas en estas masas patrimoniales contribuyan a la disminución de la solvencia. Así lo exponen Berges Lobera et al. (2011), Carbó Valverde y Maudos (2010) y Maudos (2012), ya que responsabilizan a la actividad de promoción y construcción de la disminución de la solvencia en las entidades de créditos españolas.H2 La gran inversión inmobiliaria realizada por las entidades de crédito españolas, junto con la explosión de la burbuja inmobiliaria, ha contribuido a la disminución de la solvencia de las entidades de crédito españolas. Se espera que los coeficientes tengan signo negativo.

3. Apalancamiento. En este caso utilizamos la ratio depósitos-créditos clientes.

Se pueden dar 2 situaciones: a) al incrementar el apalancamiento, y por tanto el volumen de créditos, se espera que se asuma un nivel más elevado de riesgo y que se traduzca en una disminución de los fondos propios de la entidad de crédito, y b) al incrementar el apalancamiento y mantener los fondos propios, aumentará la rentabilidad de los fondos propios (ROE) y, por tanto, la solvencia debe aumentar.

Salas y Saurina (2002) estudian la relación entre el nivel de créditos y el capital de las entidades de crédito españolas, utilizado datos de panel mediante el modelo de Arellano y Bond, obteniendo unos resultados ambiguos, ya que en el caso de los bancos la relación es negativa y significativa estadísticamente, pero en el caso de las cajas de ahorro esta relación es positiva y la variable no resulta significativa. Sinkey y Greenawalt (1991) estudian los bancos norteamericanos en el periodo 1984-1987 y llegan a la conclusión de que cuando mayor es el nivel de capital de las entidades de crédito, menor es el impacto de pérdidas al incrementar el volumen de créditos. Foos et al. (2010) concluyen en un estudio de los bancos europeos, incluidos los españoles, que el incremento excesivo de los créditos provoca una disminución del ratio de solvencia. Carbó Valverde y Rodríguez Fernández (2009) incluyen entre los errores que han conducido a la actual crisis financiera el elevado apalancamiento, y Maudos (2011, 2012) considera que el gran apalancamiento ha sido un elemento de presión sobre la solvencia del sistema financiero.

Por lo que se consideran las 2 posibilidades en el signo esperado del coeficiente.H3 El crecimiento basado en el incremento del apalancamiento debe incrementar la solvencia por el incremento de los ingresos con el mismo capital, por lo que el signo esperado será positivo. A medio y largo plazo existe un peligro de incremento de morosidad al incrementar el nivel de riesgo, pero esto no se detectaría en el análisis que se desarrolla, que es a corto plazo.

4. Dependencia de mercados mayoristas. Las variables utilizadas son: la financiación por parte de los bancos centrales, los recursos obtenidos mediante los débitos negociables en los mercados mayoristas y la deuda subordinada. Las variables se construyen con estas variables en el numerador de la ratio y el activo en el denominador.

En este caso, en situaciones «normales» se esperará que cuanto mayor sea la financiación de los mercados internacionales mayor sea la solvencia de la entidad, por 2 circunstancias: por el mayor volumen de negocio y porque, para obtener recursos de estos mercados, se exige una solvencia acreditada de las entidades de crédito que concurren a él. Sin embargo, ante la coyuntura que se ha producido, que ha conllevado el cierre de estos mercados a partir de 2008, las entidades que estaban financiadas de forma importante por estos mercados han sufrido problemas que han podido producir una disminución de la solvencia. En este sentido, Maudos (2011, 2012) considera que la gran dependencia de la financiación mayorista es un elemento de presión sobre la solvencia del sistema financiero. De forma similar se expresan Carbó Valverde y Rodríguez Fernández (2009), Carbó Valverde y Maudos (2010) y Berges Lobera et al. (2011).H4 El incremento en la financiación internacional en los mercados mayoristas ha contribuido a la disminución de la solvencia de las entidades de crédito españolas. Se espera que los coeficientes del indicador tengan signo negativo.

5. Factores socioeconómicos. Este indicador está compuesto por los deterioros (provisiones por insolvencias). La variable se construye como una ratio con esta masa patrimonial en el numerador y el activo en el denominador.

La coyuntura socioeconómica con incremento del paro y con la caída del PIB ha hecho que aumente la morosidad (Freixas Dargallo et al., 1994; Saurina Salas (1998); Fernández de Lis et al., 2000; Salas y Saurina (2002); Delgado y Saurina, 2004; González Pascual y Díez Cebamanos, 2010; Brent et al., 2011; Esteban Carranza y Estrada, 2012), y este aumento de la morosidad ha provocado el incremento de los deterioros.

Se espera que el incremento de estas partidas contables disminuya de forma notable la solvencia de las entidades de crédito españolas. Así se expresan Carbó Valverde y Rodríguez Fernández (2009), Carbó Valverde y Maudos (2010), Berges Lobera et al. (2011), Maudos (2012) y Carbó Valverde et al. (2012), responsabilizando a esta masa patrimonial de la disminución de la solvencia.H5 La coyuntura socioeconómica es uno de los factores que han provocado el incremento de la morosidad y, por tanto, el incremento de los deterioros, disminuyendo de esta forma la solvencia de las entidades de crédito españolas. El signo esperado de los coeficientes de este indicador será negativo.

6. Rendimientos y gestión. Este indicador está formado por las siguientes variables: rendimientos de capital, resultado de participadas gastos administración, comisiones y margen de interés. La forma en la que se construyen las variables es similar a las anteriores, como una ratio en la que en el numerador está la variable descrita y en el denominador el activo de la entidad.

En este caso se espera que cuanto más eficiente sea la entidad, mayor sea el incremento de solvencia, por lo que se espera una relación positiva en las masas patrimoniales de ingresos, como el margen de interés y las comisiones, y negativa sobre los gastos de administración (Liu y Wilson, 2010; Carbó Valverde y Maudos, 2010; Carbó Valverde et al., 2012).

Sin embargo, en los gastos de administración, al estar construida la variable como gastos de administración sobre activo, y no sobre margen bruto, no se mide la eficiencia, y podría darse el caso de que al incrementar los gastos de administración aumente la productividad de la entidad con una mejor gestión, por lo que en este caso el signo esperado sería positivo.

Sobre esta variable, los gastos de administración u operativos, hay otra teoría, ya que, como señala Rodríguez (1990), los costes operativos de las empresas bancarias constituyen uno de los principales determinantes de su probabilidad de insolvencia, puesto que al reducir sus beneficios exigirán un refuerzo de su solvencia, incrementando sus dotaciones de capital. Por ello es de esperar una relación positiva entre estas variables y el cociente de capital objetivo. Este resultado es corroborado por el trabajo de Barrios (2003), en el que obtiene un signo positivo en el coeficiente de la variable que representa a estos gastos en el estudio del capital de las cajas de ahorro mediante datos de panel.H6 El signo esperado de los coeficientes debe de ser distinto en las cuentas de ingresos y en las de gastos. En las partidas de gastos se esperara signo negativo, y en las de ingresos, positivo. Ahora bien, algunos autores, como Abreu y Mendes (2003) y Carbó Valverde y Rodríguez Fernández (2007) obtienen signo positivo en algunos gastos, como los gastos de personal, demostrando que la aportación de los recursos humanos es superior a los gatos que ocasiona.

7. Diferencia de comportamiento entre cajas de ahorros y bancos. En principio no debería haber diferencia entre las cajas de ahorros y los bancos, pero a la luz de los trabajos estudiados, como los de Salas y Saurina (2002), Maudos (2011) y Climent Serrano (2013), sí es de esperar que existan diferencias entre los 2 tipos de entidades, y sobre todo a raíz de los acontecimientos que han sucedido en la reestructuración financiera española, en la que casi toda ha recaído en las cajas de ahorros, por lo que se esperara que esta diferencia sea negativa para las cajas de ahorros. Para construir este indicador utilizaremos una variable ficticia que tomará el valor 1 si es banco y cero si es caja de ahorros.H7 Los autores estudiados en la literatura coinciden en el comportamiento diferente de cajas de ahorros y bancos en este periodo, de tal manera que los bancos han realizado una mejor gestión que las cajas de ahorro en cuanto a solvencia.

8. Por último introducimos un indicador nuevo para detectar si antes del inicio de la crisis financiera ya se podían detectar las diferencias entre las entidades que al final del periodo han recibido ayudas públicas de las que no. En este caso la variable será una variable ficticia, con valor 1 las entidades que no han recibido ayudas y cero las que sí las han recibido.H8 En todo el periodo estudiado, y por lo tanto ya antes de llegar la inyección de capital realizada, ya existían diferencias entre las entidades que han recibido ayudas y las que no.

Los datos utilizados para el estudio son las cuentas de resultados y las memorias de las entidades que conforman la muestra desde 2004, ejercicio de pleno crecimiento, hasta 2011, prácticamente finalizada la reestructuración financiera.

La variable dependiente se denomina solvencia y está construida como fondos propios respecto al activo. En las normas basadas Basilea II el concepto de «capital» es bastante amplio. Masas patrimoniales que no son fondos propios se incluyen en el Tier I y sobre todo en el Tier II. Además, ha habido bastantes cambios durante el periodo estudiado. Para poder homogeneizar los datos obtenidos de las cuentas anuales de las entidades de crédito se ha considerado utilizar los fondos propios como numerador de esta ratio, que será la variable dependiente, sobre todo después de que uno de los objetivos de Basilea III es aumentar la calidad del capital.

Para contrastar las 6 primeras hipótesis seguiremos la metodología utilizada por Tarus et al. (2012) en la extensión de la metodología del modelo de Ho y Saunders (1981) que aplica este contraste para establecer los determinantes del margen de intereses. Para contrastar las 2 últimas hipótesis utilizaremos al análisis discriminante y se realizará un test de medias para comprobar las diferencias entre los 2 grupos de entidades.

4Resultados4.1Resultados econométricosLa disponibilidad de información para una muestra de 72 entidades de crédito y 8 periodos temporales permite explotar la doble dimensión temporal y de sección cruzada de la muestra mediante un modelo econométrico no balanceado de datos de panel.

En primer lugar se realiza la regresión por medio del modelo de mínimos cuadros ordinarios (MCO) por medio de coeficiente constante, con efectos fijos y mínimos cuadrados generalizados para el modelo con efectos aleatorios. Después de estudiar las regresiones y realizar el test de homogeneidad y el test de Hausman, el modelo con una mayor calidad es el que se realiza con efectos fijos. Así, se considera que existen unas características específicas de cada entidad, constantes a lo largo del tiempo, pero no medibles u observables, que pueden afectar a dicha relación, αi, de manera que el modelo de efectos fijos finalmente especificado es:

siendo variablesit las variables que configuran los indicadores descritos en el apartado anterior.

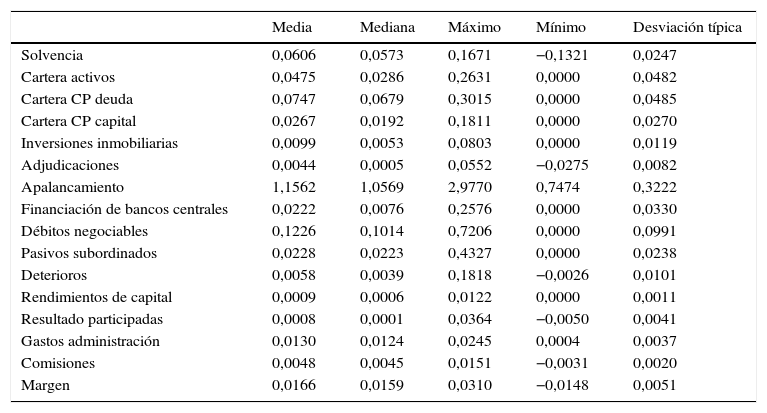

En la tabla 1 se muestran los estadísticos descriptivos de las variables.

Estadísticos descriptivos

| Media | Mediana | Máximo | Mínimo | Desviación típica | |

|---|---|---|---|---|---|

| Solvencia | 0,0606 | 0,0573 | 0,1671 | −0,1321 | 0,0247 |

| Cartera activos | 0,0475 | 0,0286 | 0,2631 | 0,0000 | 0,0482 |

| Cartera CP deuda | 0,0747 | 0,0679 | 0,3015 | 0,0000 | 0,0485 |

| Cartera CP capital | 0,0267 | 0,0192 | 0,1811 | 0,0000 | 0,0270 |

| Inversiones inmobiliarias | 0,0099 | 0,0053 | 0,0803 | 0,0000 | 0,0119 |

| Adjudicaciones | 0,0044 | 0,0005 | 0,0552 | −0,0275 | 0,0082 |

| Apalancamiento | 1,1562 | 1,0569 | 2,9770 | 0,7474 | 0,3222 |

| Financiación de bancos centrales | 0,0222 | 0,0076 | 0,2576 | 0,0000 | 0,0330 |

| Débitos negociables | 0,1226 | 0,1014 | 0,7206 | 0,0000 | 0,0991 |

| Pasivos subordinados | 0,0228 | 0,0223 | 0,4327 | 0,0000 | 0,0238 |

| Deterioros | 0,0058 | 0,0039 | 0,1818 | −0,0026 | 0,0101 |

| Rendimientos de capital | 0,0009 | 0,0006 | 0,0122 | 0,0000 | 0,0011 |

| Resultado participadas | 0,0008 | 0,0001 | 0,0364 | −0,0050 | 0,0041 |

| Gastos administración | 0,0130 | 0,0124 | 0,0245 | 0,0004 | 0,0037 |

| Comisiones | 0,0048 | 0,0045 | 0,0151 | −0,0031 | 0,0020 |

| Margen | 0,0166 | 0,0159 | 0,0310 | −0,0148 | 0,0051 |

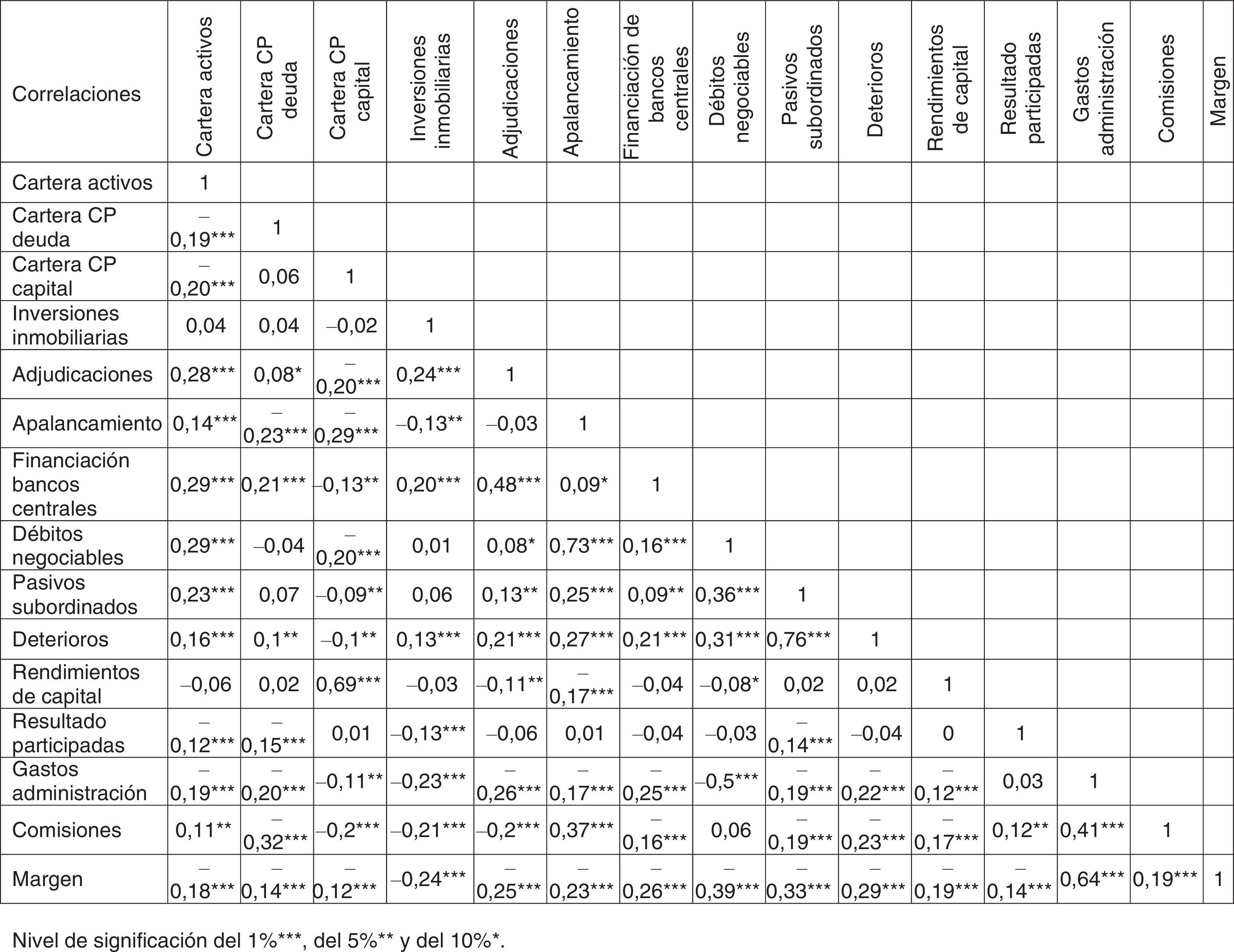

Por la construcción de algunas de las variables se podría esperar que tuvieran efectos indirectos con otras, lo que conllevaría un problema de multicolinealidad. Para evaluar este posible problema se han calculado las correlaciones entre las variables, constatándose que no existen problemas de esta índole (tabla 2). Además se ha obtenido el factor de inflación de la varianza, y se confirma que no existen problema de multicolinealidad (ver columnas 3 y 7 de la tabla 3).

Todos los modelos se han estimado mediante el estimador de errores estándar robustos consistentes a la heterocedasticidad.

En primer lugar se estiman 2 modelos: uno con todas las variables explicativas y otro incluyendo una variable ficticia que representa las entidades que han recibido ayudas.

A raíz del dato del estadístico Durwin-Watson, es posible que exista autocorrelación de primer orden en los residuos. Para corregir esta circunstancia se han realizado 2 nuevas regresiones una por MCO, incluyendo la variable independiente como explicativa con retardo de un ejercicio y otro modelo con una variable ficticia que representa los años de crisis respecto a los de crecimiento.

Por último, se estiman 2 modelos por el método general de momentos de Arellano y Bond (MGM): uno con todas las variables y otros con efectos fijos respecto a los años.

Para la estimación de los modelos se ha utilizado el programa econométrico EViews en su versión 7, y para el análisis discrimínante, la aplicación SPSS versión 22.

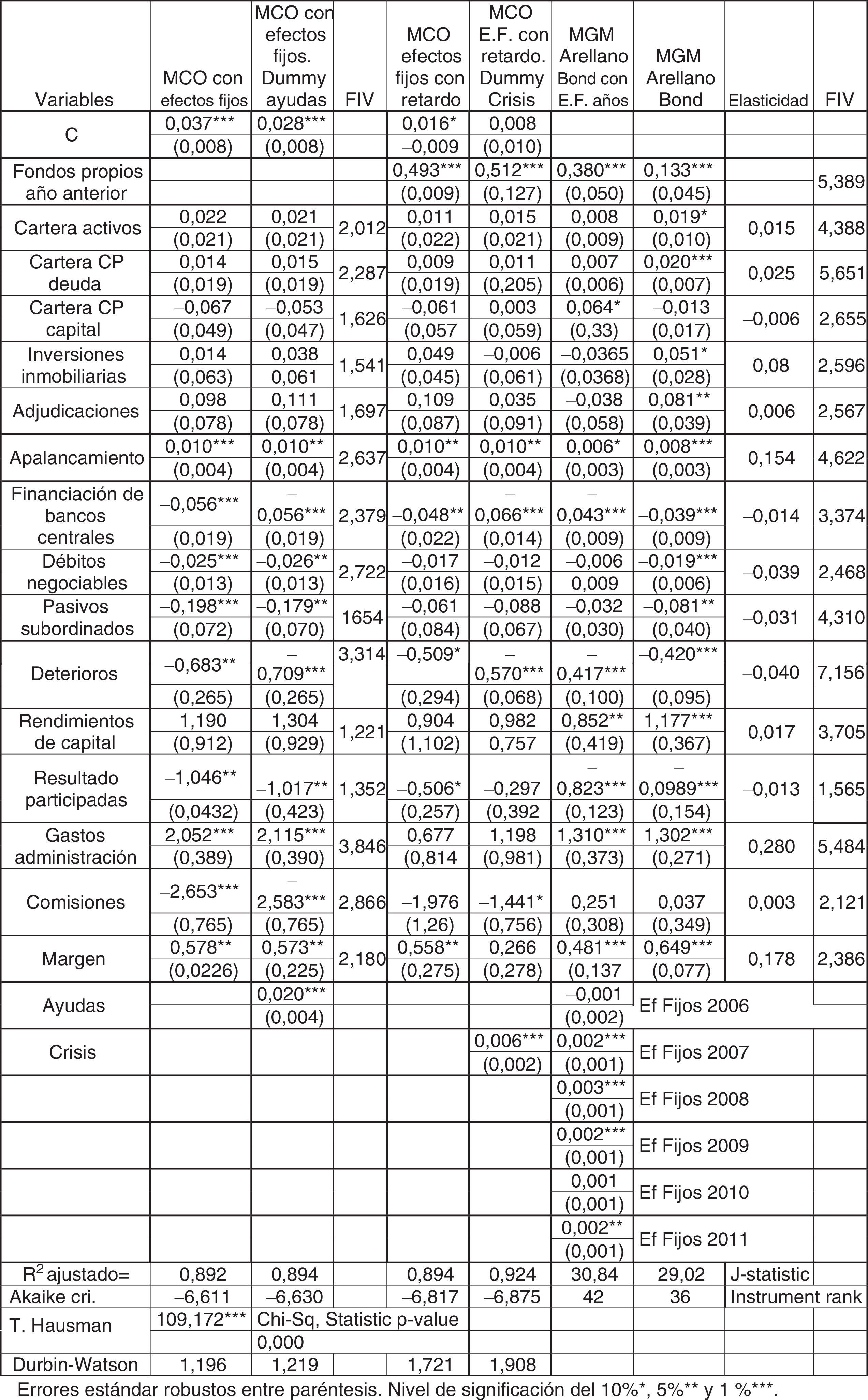

Los resultados de todos los modelos indican que tienen un importante nivel de predicción/explicación de los determinantes de la solvencia, ya que el R2 ajustado es de 0,89 (tabla 3). Esto último podría llevar a pensar que existe un problema de sobre-parametrización y que se está modelando el ruido en los datos. A fin de disipar esta duda y siguiendo la filosofía de la machine learning (Bishop, 2006), se dividió aleatoriamente la muestra en 2 grupos, uno de modelización (learning group), con el 80% de las observaciones, y otro de evaluación (test group), con el 20% restante. Los resultados de la prueba arrojaron una excelente capacidad predictiva del modelo, coherente con los R2 observados.

En todos los modelos se mantiene constante el signo de todos los coeficientes y muy similares los valores, lo que indica que los modelos son consistentes.

Los resultados de las hipótesis a contrastar son los siguientes:H1 Cartera de valores. Al examinar los coeficientes de las 3 variables encontramos que, a pesar de la crisis, estas variables contribuyen al incremento de la solvencia, ya que la única de las variables que tiene signo negativo es la de la cartera de capital, y resulta no significativa estadísticamente en todos los modelos. Sin embargo, los coeficientes de la cartera de activos y de la de deuda son positivos y las variables resultan significativas en el MGM. Por lo tanto, se puede afirmar que el impacto de la crisis no ha afectado a la cartera de las entidades de crédito, ya que contribuyen al incremento de la solvencia. Las inversiones inmobiliarias y los riesgos aparejados a ellas son, según la mayoría de autores, responsables de la crisis financiera de las entidades de crédito españolas. Sin embargo, a raíz de los datos obtenidos en los 4 modelos no se aprecia de la misma manera, ya que el signo de los coeficientes de las 2 variables que forman las inversiones inmobiliarias y las adjudicaciones han resultado positivos y significativos estadísticamente en el MGM. Esta circunstancia puede ser compatible con los resultados y opiniones de la mayoría de autores de la literatura, ya que en la cuenta de inversiones inmobiliarias es factible que las entidades no actualicen el valor de las inversiones al valor de mercado, por lo que el valor en libros sería superior al de mercado y no aflorarían las pérdidas de las mismas. Hay que tener en cuenta que en 2012, periodo que no está incluido en la muestra, se publicaron 2 decretos ley con el propósito de actualizar los activos que tenían en balance las entidades de crédito españolas al precio de mercado. Por otro lado, en las adjudicaciones se registran los valores de los inmuebles una vez descontados los deterioros, por lo que en este caso, cuando se incorporan, lo hacen corrigiendo su valor para adecuarlo al valor de mercado. Apalancamiento. El signo del coeficiente de todos los modelos es positivo y significativo estadísticamente. Por lo tanto, un incremento del apalancamiento contribuye al incremento de la solvencia. En este caso la elasticidad es de 0,154, por lo que por cada punto que se incremente el apalancamiento incrementa un 0,154% la solvencia. Así pues, se cumple la hipótesis planteada. Dependencia de mercados mayoristas. Esta hipótesis sí se cumple. En este caso las 3 variables que conforman el indicador —la financiación por parte de los bancos centrales, la captación de recursos en los mercados mayoristas por medio de la emisión de débitos negociables y la emisión de deuda subordinada— contribuyen a la disminución de la solvencia. Las 3 variables tienen signo negativo; 2 resultan significativas estadísticamente, con un nivel de significación del 1 y del 5% en 3 de los modelos, y la financiación de los bancos centrales en los 6 modelos resulta significativa estadísticamente al 1 y al 5%. Situación socioeconómica. También se cumple de la forma prevista, ya que los deterioros tienen el coeficiente negativo en todos los modelos. Así pues, el entorno socioeconómico que ha llevado a un incremento de la morosidad —y por lo tanto de los deterioros— ha contribuido a la disminución de la solvencia. Rendimientos y gestión. La hipótesis relacionada con la gestión de los ingresos y gastos de las entidades de crédito no se puede confirmar en su conjunto. En cuanto a los ingresos, los rendimientos de capital y el margen resultan significativos y con el signo positivo esperado, por lo que cuantos más ingresos obtienen las entidades de crédito por estos conceptos, mayor es su solvencia. En el caso del margen, la elasticidad es de 0,178. Sin embargo, el resultado de las empresas participadas resulta negativo y significativo en 5 de los 6 modelos. Las comisiones resultan no significativas estadísticamente en los modelos de Arellano y Bond, y significativa con signo negativo en el modelo con retardo; este dato es importante, ya que cuanto mayor son las comisiones, menor es la solvencia. Pero el dato más interesante es el signo positivo del coeficiente de la variable gastos de administración, que comprende los gastos de personal y otros gastos generales de administración. Este resultado, que se repite en todos los modelos, significa que un mayor gasto en personal y otros gastos relacionados no merma la solvencia de la entidad de crédito, sino todo lo contrario, la refuerza, con una elasticidad de 0,280. Este resultado coincide con otras investigaciones expuestas en el marco teórico. Los trabajos de Claessens et al. (2001), Abreu y Mendes (2003), Carbó Valverde y Rodríguez Fernández (2007) y Agoraki (2010) relacionan de forma positiva los gastos de personal y de administración con el margen de interés, y Climent Serrano y Pavía (2014) determinan que el incremento de los gastos de administración y personal aumentan la rentabilidad medida por el ROA. Por lo tanto, este puede ser un campo para profundizar sobre los resultados obtenidos y ampliar de manera considerable las investigaciones sobre el mismo.

La variable ficticia que representa los periodos de crisis ha resultado significativa y con signo positivo. Este resultado se debe a 2 causas: a) al esfuerzo de las entidades de crédito de incrementar los recursos propios ante la disminución de los beneficios, y b) a las presiones del regulador de incrementar la calidad de recursos propios de mayor calidad respecto a los de segunda categoría (Tier I respecto a Tier II), y sobre todo porque en este trabajo se toma como representante de la solvencia los fondos propios exclusivamente.

Por otro lado, se han incluido efectos fijos temporales en el modelo de Arellano y Bond. Cuatro de los años tienen coeficiente positivo y resultan significativos estadísticamente; son los años 2007, 2008, 2009 y 2011. Los años 2010 y 2006 no resultan significativos, y este último es el único con el signo del coeficiente negativo.

Por último, la variable dependiente con retardo incluida en el MGM ha resultado significativa y con un coeficiente de 0,380 en el modelo con efectos fijos temporales y de 0,133 en el simple, por lo que se observa cierta inercia en el modelo. También se ha incluido en la estimación por MCO una variable ficticia que representa las entidades que han recibido ayudas y las que no; en este caso el signo positivo del coeficiente ya anticipa los resultados que obtenemos mediante el análisis de medias y discriminante. La variable ficticia indica que existen diferencias, en cuanto a la solvencia, entre las entidades que han recibido ayudas y las que no, favorable a las entidades que no han recibido las ayudas, por lo que parte de las causas que han llevado a esta situación ya se divisaban en las masas patrimoniales de los años anteriores.

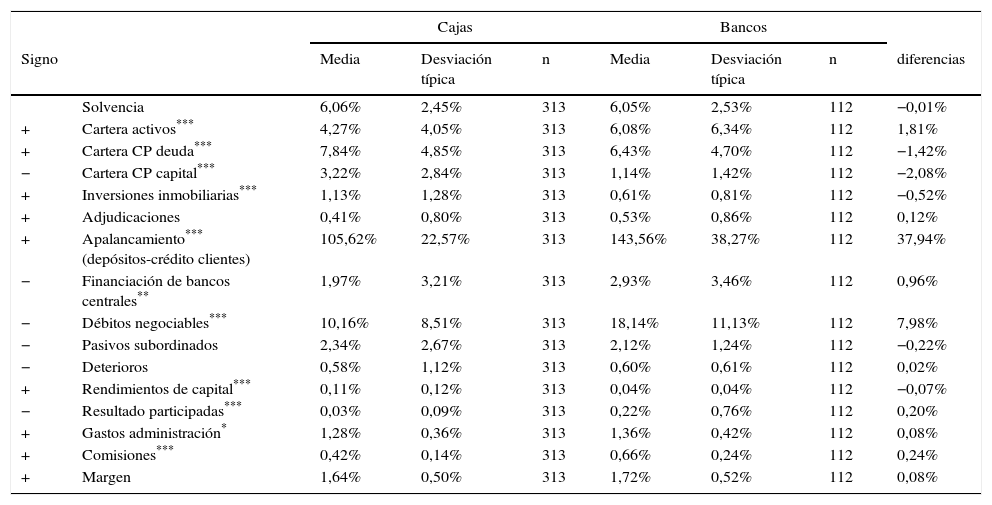

4.2Resultados descriptivos y análisis discriminante4.2.1Test de diferencia medias cajas de ahorros-bancosLa tabla 4 muestra el test de diferencia de medias de las variables estudiadas entre cajas de ahorros y bancos. Se observa que en la solvencia no existen diferencias entre las cajas de ahorros y los bancos en este periodo. Sin embargo, sí existen diferencias significativas en las variables que se han utilizado como determinantes. Destaca la gran diferencia en el mayor apalancamiento de los bancos respecto de las cajas de ahorros. Los bancos también tienen una media significativamente mayor en la cartera de activos, en la financiación por parte de los bancos centrales, en la financiación en débitos negociables en los mercados mayoristas, en los resultados de las participadas, en los gastos de personal y administración y en las comisiones, mientras que las cajas de ahorros tienen una media significativamente mayor que los bancos en la cartera de deuda y de capital a corto plazo, en las inversiones inmobiliarias y en los rendimientos de capital.

Diferencia de medias entre cajas de ahorros y bancos

| Cajas | Bancos | |||||||

|---|---|---|---|---|---|---|---|---|

| Signo | Media | Desviación típica | n | Media | Desviación típica | n | diferencias | |

| Solvencia | 6,06% | 2,45% | 313 | 6,05% | 2,53% | 112 | −0,01% | |

| + | Cartera activos*** | 4,27% | 4,05% | 313 | 6,08% | 6,34% | 112 | 1,81% |

| + | Cartera CP deuda*** | 7,84% | 4,85% | 313 | 6,43% | 4,70% | 112 | −1,42% |

| − | Cartera CP capital*** | 3,22% | 2,84% | 313 | 1,14% | 1,42% | 112 | −2,08% |

| + | Inversiones inmobiliarias*** | 1,13% | 1,28% | 313 | 0,61% | 0,81% | 112 | −0,52% |

| + | Adjudicaciones | 0,41% | 0,80% | 313 | 0,53% | 0,86% | 112 | 0,12% |

| + | Apalancamiento*** (depósitos-crédito clientes) | 105,62% | 22,57% | 313 | 143,56% | 38,27% | 112 | 37,94% |

| − | Financiación de bancos centrales** | 1,97% | 3,21% | 313 | 2,93% | 3,46% | 112 | 0,96% |

| − | Débitos negociables*** | 10,16% | 8,51% | 313 | 18,14% | 11,13% | 112 | 7,98% |

| − | Pasivos subordinados | 2,34% | 2,67% | 313 | 2,12% | 1,24% | 112 | −0,22% |

| − | Deterioros | 0,58% | 1,12% | 313 | 0,60% | 0,61% | 112 | 0,02% |

| + | Rendimientos de capital*** | 0,11% | 0,12% | 313 | 0,04% | 0,04% | 112 | −0,07% |

| − | Resultado participadas*** | 0,03% | 0,09% | 313 | 0,22% | 0,76% | 112 | 0,20% |

| + | Gastos administración* | 1,28% | 0,36% | 313 | 1,36% | 0,42% | 112 | 0,08% |

| + | Comisiones*** | 0,42% | 0,14% | 313 | 0,66% | 0,24% | 112 | 0,24% |

| + | Margen | 1,64% | 0,50% | 313 | 1,72% | 0,52% | 112 | 0,08% |

Nivel de significación: *10%; **5%; ***1%.

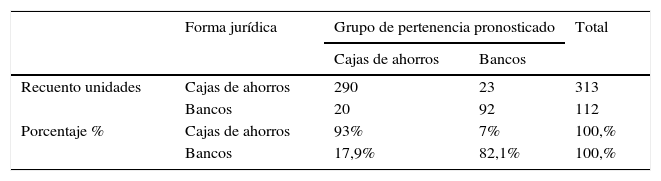

En el test de medias se ha comprobado que no existen diferencias significativas entre cajas de ahorros y bancos respecto a la evolución de la solvencia en el periodo estudiado. Sin embargo, sí existen diferencias en los determinantes que se han utilizado para determinar la solvencia. Como se puede ver en la tabla 5, en el análisis discriminante el 93% de cajas son clasificadas de forma diferenciada como cajas, y el 82,1% de los bancos como bancos.

Análisis discriminante cajas de ahorros y bancos

| Forma jurídica | Grupo de pertenencia pronosticado | Total | ||

|---|---|---|---|---|

| Cajas de ahorros | Bancos | |||

| Recuento unidades | Cajas de ahorros | 290 | 23 | 313 |

| Bancos | 20 | 92 | 112 | |

| Porcentaje % | Cajas de ahorros | 93% | 7% | 100,% |

| Bancos | 17,9% | 82,1% | 100,% | |

Clasificados correctamente el 90,1% de los casos.

Además, destacar que de los 20 inputs que son bancos y son clasificados como cajas, 11 pertenecen a bancos regidos por cajas de ahorros (Banco de Valencia y Banco Gallego). Así también, de las 23 cajas de ahorros que son consideradas como bancos 11 corresponden a ejercicios de Bancaja y Caja Madrid.

Según los resultados expuestos no se puede corroborar la séptima hipótesis relacionada con la diferencia de comportamiento en cuanto a solvencia de las cajas de ahorros y los bancos. Aunque mediante el análisis discriminante sí se ha podido ver que existen diferencias significativas entre los 2 grupos de entidades de crédito.

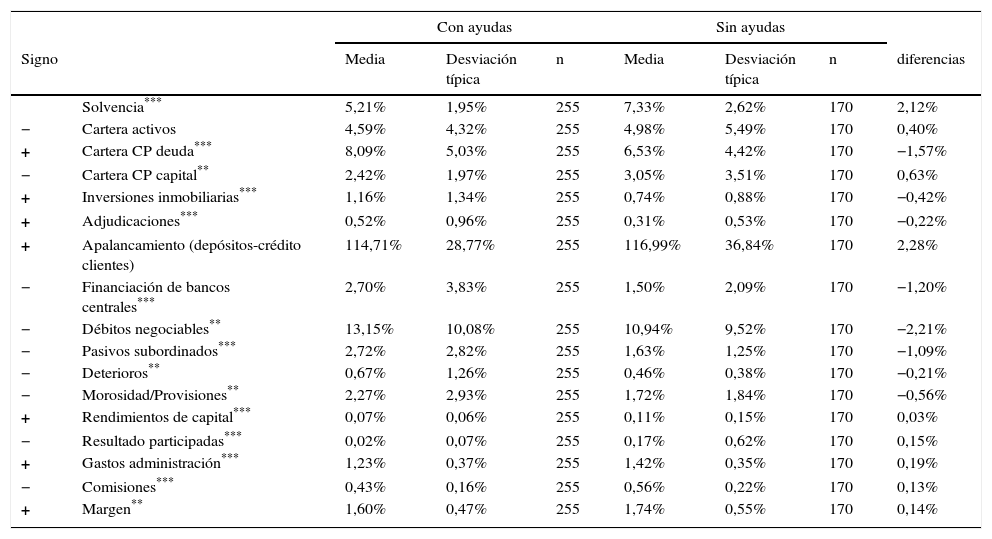

4.2.3Test de diferencia medias cajas de entidades con ayudas y sin ayudasEn el caso de las entidades que han necesitado ayudas públicas sí existen diferencias significativas, como podemos ver el en test de medias de la tabla 6. Además, estas diferencias son muy importantes, del 2,12%, lo que representa una diferencia del 40% entre los 2 grupos de entidades.

Diferencia de medias entre entidades con ayudas y sin ayudas

| Con ayudas | Sin ayudas | |||||||

|---|---|---|---|---|---|---|---|---|

| Signo | Media | Desviación típica | n | Media | Desviación típica | n | diferencias | |

| Solvencia*** | 5,21% | 1,95% | 255 | 7,33% | 2,62% | 170 | 2,12% | |

| − | Cartera activos | 4,59% | 4,32% | 255 | 4,98% | 5,49% | 170 | 0,40% |

| + | Cartera CP deuda*** | 8,09% | 5,03% | 255 | 6,53% | 4,42% | 170 | −1,57% |

| − | Cartera CP capital** | 2,42% | 1,97% | 255 | 3,05% | 3,51% | 170 | 0,63% |

| + | Inversiones inmobiliarias*** | 1,16% | 1,34% | 255 | 0,74% | 0,88% | 170 | −0,42% |

| + | Adjudicaciones*** | 0,52% | 0,96% | 255 | 0,31% | 0,53% | 170 | −0,22% |

| + | Apalancamiento (depósitos-crédito clientes) | 114,71% | 28,77% | 255 | 116,99% | 36,84% | 170 | 2,28% |

| − | Financiación de bancos centrales*** | 2,70% | 3,83% | 255 | 1,50% | 2,09% | 170 | −1,20% |

| − | Débitos negociables** | 13,15% | 10,08% | 255 | 10,94% | 9,52% | 170 | −2,21% |

| − | Pasivos subordinados*** | 2,72% | 2,82% | 255 | 1,63% | 1,25% | 170 | −1,09% |

| − | Deterioros** | 0,67% | 1,26% | 255 | 0,46% | 0,38% | 170 | −0,21% |

| − | Morosidad/Provisiones** | 2,27% | 2,93% | 255 | 1,72% | 1,84% | 170 | −0,56% |

| + | Rendimientos de capital*** | 0,07% | 0,06% | 255 | 0,11% | 0,15% | 170 | 0,03% |

| − | Resultado participadas*** | 0,02% | 0,07% | 255 | 0,17% | 0,62% | 170 | 0,15% |

| + | Gastos administración*** | 1,23% | 0,37% | 255 | 1,42% | 0,35% | 170 | 0,19% |

| − | Comisiones*** | 0,43% | 0,16% | 255 | 0,56% | 0,22% | 170 | 0,13% |

| + | Margen** | 1,60% | 0,47% | 255 | 1,74% | 0,55% | 170 | 0,14% |

Nivel de significación: **5%; ***1%.

Se puede destacar que, en las entidades sin ayudas, de entre las variables con diferencias significativas estadísticamente tienen mayores medias en: cartera a corto plazo de capital, rendimientos de capital, resultados de las participadas, gastos de administración, comisiones y margen, mientras que las entidades con ayudas tienen unas medias significativamente mayores en las variables: cartera a corto plazo de deuda, inversiones inmobiliarias, adjudicaciones, financiación de bancos centrales, financiación mediante débitos negociables en los mercados mayoristas, pasivos subordinados y deterioros.

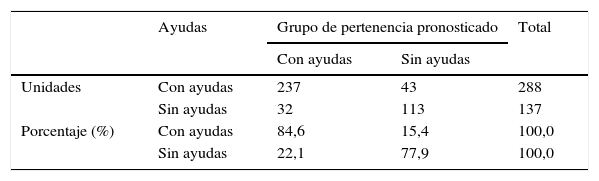

4.2.4Análisis discriminante entidades con ayudas-sin ayudasPara el análisis discriminante se ha utilizado el paquete estadístico SPSS versión 22. En este caso sí se puede contrastar de forma positiva la H8, en cuanto a que existen diferencias significativas entre las entidades con ayudas y sin ayudas en el comportamiento de la solvencia en este periodo, ya que el análisis discriminante corrobora al test de medias. El 81,25% de los casos son clasificados correctamente, el 85,1% de periodos de las entidades con ayudas son clasificadas en su grupo, y el 73% de las entidades sin ayudas en el que le corresponde.

Estos resultados obtienen más valor cuando se estudian detalladamente los errores, ya que de los 43 errores de entidades sin ayudas que se han clasificado con ayudas corresponden a los 2 primeros ejercicios del estudio, 2004-2005. Este dato nos da a entender que el proceso de disminución de la solvencia se hubiera podido detectar con bastante antelación, ya que el 84,6% de entidades que han necesitado ayudas ya mostraban los síntomas antes del inicio de la crisis financiara, y este porcentaje ha ido incrementándose hasta el 90% en 2006. Por otro lado, de los 32 periodos de entidades sin ayudas que se han clasificado con ayudas, 15 corresponde a ejercicios de las 3 entidades más pequeñas: Caixa Ontinyent, Pollensa y Banco Pueyo (tabla 7).

Análisis discriminante cajas entidades con ayudas y sin ayudas

| Ayudas | Grupo de pertenencia pronosticado | Total | ||

|---|---|---|---|---|

| Con ayudas | Sin ayudas | |||

| Unidades | Con ayudas | 237 | 43 | 288 |

| Sin ayudas | 32 | 113 | 137 | |

| Porcentaje (%) | Con ayudas | 84,6 | 15,4 | 100,0 |

| Sin ayudas | 22,1 | 77,9 | 100,0 | |

Clasificados correctamente el 81,2 de los casos.

El sistema financiero español ha sufrido la mayor reestructuración que se ha llevado a cabo hasta la fecha. Uno de los principales motivos que ha hecho desencadenar esta situación ha sido la falta de solvencia de las entidades de crédito españolas a causa de la crisis económica que ha padecido España en particular y el mundo industrializado en general.

En este trabajo se han estudiado los posibles determinantes de esta situación mediante la construcción de modelos econométricos basados en los informes de las cuentas anuales de las entidades de crédito españolas, y en él se explica, y se puede utilizar para predecir, los determinantes de la solvencia de las entidades de crédito españolas. También se han estudiado las diferencias existentes entre las cajas de ahorros y los bancos comerciales y entre las entidades que han necesitado ayudas públicas y las que no, y que han llevado a la mayor inyección de fondos públicos, que significan un porcentaje mayor del 6% del PIB español.

Se han construido 6 indicadores con variables de las cuentas anuales para contrastar 6 de las 8 hipótesis propuestas; las 2 restantes se han contratado mediante el test de medias y el análisis discriminante.

Cuatro de las hipótesis se han aceptado: a) El incremento de la financiación proveniente de los mercados mayoristas, de los bancos centrales y de la deuda subordinada es una de las causas que han provocado la disminución de la solvencia. b) La situación socioeconómica que ha llevado a un incremento de la morosidad, y por tanto de las provisiones para deterioros de las inversiones crediticias, también ha motivado una disminución de la solvencia. c) El incremento del apalancamiento no disminuye la solvencia, por lo menos en el corto plazo, sino todo lo contrario la aumenta, ya que los coeficientes han resultado positivos y significativos en todos los modelos. El efecto incremento de ingresos es mayor que la disminución de los mismos por el incremento del riesgo. Esta circunstancia es relevante, ya que se prevé que se introducirá una ratio de apalancamiento como medida complementaria a la ratio de solvencia para controlarlo (Rodríguez de Codes Elorriaga, 2010). d) Ya existían diferencias en los determinantes de la solvencia que hemos obtenido entre las entidades que han recibido ayudas y las que no, en los periodos anteriores del comienzo de la crisis financiera.

Dos ellas se han aceptado de forma parcial. a) Referente a las variables que se han utilizado para contrastar la hipótesis relacionada con la cuenta de pérdidas y ganancias (ingresos y gastos), no todas muestran los signos esperados. Por una parte los resultados de capital y el margen de interés sí obtienen los signos esperados en sus coeficientes; cuanto mayor son estas partidas contables, en mayor medida contribuyen al incremento de la solvencia; sin embargo, ocurre todo lo contrario en los resultados de las participadas. También es muy interesante el resultado, compartido por otras investigaciones, en cuanto a los gastos de administración y personal, ya que su incremento contribuye al aumento de la solvencia. Este resultado toma mayor importancia vistas las políticas de reducción de gastos de personal que se están llevando a cabo para solventar la crisis financiara actual y aumentar la solvencia. En este caso, las políticas empleadas en este aspecto no contribuirían a este objetivo. b) Si bien sí se ha demostrado que existen diferencias en el comportamiento de los determinantes de la solvencia entre las cajas de ahorros y los bancos, estas diferencias no hace que la solvencia en este periodo sea diferente entre las cajas de ahorro y los bancos.

Dos no se han aceptado. Las inversiones inmobiliarias y las adjudicaciones de bienes inmuebles que las entidades de crédito se han visto abocadas a asumir no tienen un impacto negativo en la solvencia; por el contrario, el signo obtenido en su coeficiente permite decir que la refuerzan. Aunque se deben tener en cuenta las matizaciones expuestas en apartado de resultados.

El resultado de la hipótesis que tenía signo indeterminado: la crisis económica y bursátil que ha afectado a la cartera de los activos financieros de las entidades de crédito no ha afectado a la solvencia de las entidades de crédito españolas. De las 3 variables, 2 resultan significativas y con el signo positivo y una resulta no significativa, por lo que el impacto de la crisis no ha afectado a la solvencia por medio de la cartera de las entidades de crédito españolas.

Aunque sí existen diferencias en el análisis discriminante y en el test de medias de cajas y bancos, estas diferencias no se trasladan a la solvencia. Sin embargo, estas diferencias sí son notorias entre las entidades que han recibido ayudas y las que no. Teniendo en cuenta (ver tabla del anexo 1) que gran parte de ayudas han recaído en cajas de ahorro, se puede decir que las diferencias de solvencia se centran en las cajas de ahorros que han recibido las ayudas, mientras que en las que no han precisado de ellas no existirían diferencias en cuanto a la solvencia.

Este estudio se puede aplicar para predecir la evolución de la solvencia basándose en las cuentas anuales de las entidades de crédito. Así mismo, destacan 3 aspectos importantes: a) las inversiones inmobiliarias no han tenido un impacto negativo en la solvencia hasta 2011; b) el incremento del apalancamiento incrementa de forma importante la solvencia, con una elasticidad de 0,154, y c) el aumento de la inversión en recursos humanos refuerza la solvencia de forma importante con una elasticidad de 0,280.