La crisis financiera internacional impulsada por las noticias vertidas en agosto de 2007 ha tenido efectos devastadores sobre los mercados de capitales internacionales. El objetivo de este artículo se centra en verificar, en este contexto de crisis, si las empresas del mercado continuo español generan rendimientos anormales negativos, a la par que investigar qué factores ligados al gobierno corporativo podrían justificar estas anomalías. Nuestros resultados confirman que: a)cuando un mismo sujeto asume dirección ejecutiva y presidencia de la junta, en contra de todo pronóstico, ha tenido efectos beneficiosos sobre la gestión corporativa, permitiendo que esas anomalías se vayan diluyendo a lo largo del tiempo; b)los elevados niveles de apalancamiento han provocado que los efectos beneficiosos de la deuda hayan desaparecido y estén justificando la relación positiva existente con los rendimientos anormales negativos, y c)la capacidad de control de juntas con numerosos miembros confirma que la gestión corporativa no ha sido eficiente, ya que la trayectoria de los rendimientos de las empresas se ha visto perjudicada.

The international financial crisis that began in August 2007 has had devastating effects on international capital markets. The aim of this paper is to study whether the crisis has led to the Spanish financial market firms obtaining abnormally negative returns, and then to investigate what factors related to corporate governance could justify these anomalies. The results demonstrate that: (i) when the same person assumes the position of managing director and chairman of the board this, contrary to expectations, has had beneficial effects on corporate governance, with these anomalies gradually disappearing over time; (ii) high levels of leverage have led to the disappearance of the benefits of debt and are justifying the positive relationship with negative abnormal returns; and (iii) the ability to control boards with numerous members confirms that corporate management has not been effective, since the trajectory of the yields of the companies has deteriorated.

La crisis1 financiera iniciada en los últimos años de la década de los 2000 ha supuesto un enorme coste para las economías de muchos países y ha desafiado las teorías en materia de valoración y de gobierno corporativo. Entre los diversos factores que la provocaron se encuentra la incapacidad de los órganos de gobierno de las empresas de servicios financieros para evitar que las decisiones arriesgadas y equivocadas adoptadas pusieran en peligro los intereses de los inversores, desencadenando así una crisis financiera que se transformó en una recesión global. Asimismo, los propios consejos de administración de las empresas también han sido responsables directos debido al fuerte incremento en la retribución de sus consejeros durante la década de los 2000, que, sin duda, favoreció la excesiva toma de riesgos a corto plazo por parte de las empresas de servicios financieros. Tampoco podemos obviar los cambios acontecidos en el entorno macroeconómico (Conyon, Judge y Useem, 2011) y sus efectos devastadores sobre la economía en su conjunto.

El papel que han jugado en este escenario los organismos reguladores y supervisores, así como el alcance de su responsabilidad y falta de actuación, han tenido una elevada influencia en esta situación de crisis. No fueron capaces de advertir la magnitud del problema, dando paso a un relajamiento de la normativa reguladora. Ya desde hace varias décadas los productos financieros se han vuelto diversos y muy complejos; en cambio, las autoridades competentes seguían disponiendo de recursos escasos, y ello les imposibilitaba llevar a cabo su actividad supervisora así como cuantificar adecuadamente los riesgos que estos activos conllevan. Particularmente y desde el sector financiero, ha habido excesiva confianza en los nuevos productos emitidos por las entidades financieras, así como en las agencias calificadoras del crédito.

Esta crisis económica y financiera es un buen ejemplo de un golpe repentino directo al entorno financiero, que ha afectado a casi todas las industrias, haciendo que las organizaciones cambien sus objetivos estratégicos en su lucha por la supervivencia (Pollard y Hotho, 2006). En consecuencia, se da paso a una fase exploratoria sobre el proceso de desarrollo de las estrategias a seguir por las empresas durante esta crisis a través de la relación entre las medidas de performance a adoptar y los factores estratégicos que conduzcan al éxito (Kunc y Bhandari, 2011).

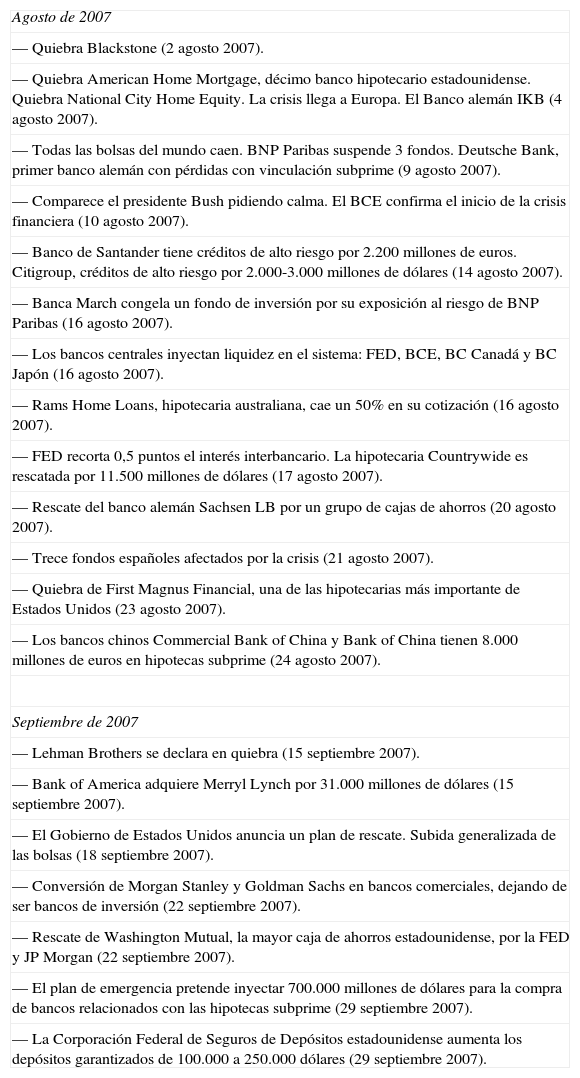

Dado el entorno globalizado en que nos encontramos, esta crisis, que se desencadenó en Estados Unidos, fue extendiéndose al resto de economías mundiales, trasladándose directamente a sus mercados de capitales, entre ellos el mercado financiero español. A priori era de esperar que todo el cúmulo de noticias vertidas en agosto de 2007 sobre el inicio de la crisis financiera, en la medida en que afecta a la economía en general y al sector financiero en particular, impactara en el rendimiento de las empresas cotizadas en el mercado bursátil.

A la luz de los argumentos expuestos, el objetivo de este trabajo consistirá, en primer lugar, en cuantificar los efectos del anuncio de la crisis financiera en las empresas cotizadas en la bolsa española. Para ello, analizamos su patrón de comportamiento y la presencia/ausencia de rendimientos anormales significativos en torno al anuncio de las noticias de talante económico-financiero hechas públicas a lo largo del mes de agosto de 2007 (véase Anexo 1). En segundo lugar, investigamos si un conjunto de variables ligadas al gobierno corporativo, y adicionalmente el endeudamiento, la solvencia, la rentabilidad y el valor de mercado, podrían explicar la presencia de las anomalías anteriores. Así podremos arrojar luz sobre cuáles han podido ser las causas que justifiquen, en parte, la recisión global.

La contribución de esta investigación es múltiple: a)analizamos, para la bolsa española, qué efectos se han producido en la trayectoria de los rendimientos de los activos financieros tras el anuncio de la crisis financiera iniciada en agosto de 2007; b)estudiamos si se producen rendimientos anormales a partir del anuncio de estas noticias considerando 2 horizontes temporales (a corto plazo [12meses] y a largo plazo [28meses]), y c)investigamos a través de un conjunto de variables de gestión corporativa, entre otras, si las decisiones tomadas por los consejos ejecutivos de las empresas explican, en parte, el efecto producido por la crisis financiera, medido por los rendimientos anormales.

A lo largo de la literatura financiera consultada no identificamos estudios que traten estas cuestiones para el mercado de capitales español, ni de forma conjunta, ni de forma separada. Muchas han sido las investigaciones que han estudiado el efecto de la crisis financiera, pero ninguna se centra en la estimación de rendimientos anormales, y ninguna los vincula a un conjunto de variables que pudieran justificarlos.

En cuanto a los resultados obtenidos en la investigación: a)obtenemos rendimientos anormales negativos y significativos para los sectores: petróleo y energía; materiales básicos, industria y construcción; bienes de consumo y servicios financieros e inmobiliarios; b)el nivel de endeudamiento ha ejercido un papel desfavorable, por su signo positivo (significativo al 1%), a la hora de justificar los rendimientos anormales negativos obtenidos para todos los sectores; c)la coincidencia de la dirección ejecutiva y la presidencia de la junta en un mismo sujeto, por su signo negativo (significativo al 1%), manifiesta que se ha llevado a cabo una gestión corporativa con eficacia, logrando amortiguar el efecto negativo de los rendimientos anormales para todos los sectores (excepto servicios de consumo, al 10%); d)el tamaño de la junta, por su signo positivo y escasa significatividad, revela que juntas directivas muy numerosas podrían justificar sensiblemente estas anomalías, y e)la participación accionarial por parte de los ejecutivos manifiesta una débil capacidad explicativa (al 10% y solo en 2 sectores) para explicar esta tipología de rendimientos.

El trabajo se estructura de la siguiente manera. En la sección segunda se establece el marco teórico de trabajo. En la sección tercera proporcionamos los datos y los estadísticos descriptivos. En la sección cuarta presentamos la metodología utilizada en la investigación. En la sección quinta mostramos los hallazgos empíricos obtenidos. Finalmente, la sección sexta se dedica a la exposición de las principales conclusiones.

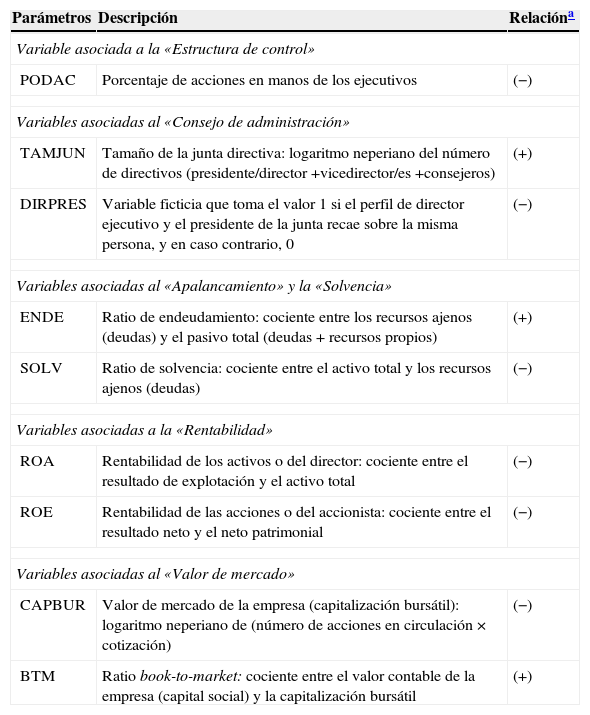

Marco teóricoEn esta sección revisamos distintas teorías financieras que nos permitan seleccionar variables que podrían ayudarnos a justificar los posibles rendimientos anormales que pudiéramos cuantificar como significativos. Definimos así un conjunto de variables relacionadas con distintas características empresariales (tabla 1) que contrastaremos a través de un modelo econométrico (véase la sección «Modelo de regresión para contrastar las variables explicativas») para explicar el proceso de formación de los precios de las empresas cotizadas en la bolsa española una vez detectadas estas rentabilidades anormales.

Descripción de las variables explicativas

| Parámetros | Descripción | Relacióna |

|---|---|---|

| Variable asociada a la «Estructura de control» | ||

| PODAC | Porcentaje de acciones en manos de los ejecutivos | (−) |

| Variables asociadas al «Consejo de administración» | ||

| TAMJUN | Tamaño de la junta directiva: logaritmo neperiano del número de directivos (presidente/director+vicedirector/es+consejeros) | (+) |

| DIRPRES | Variable ficticia que toma el valor 1 si el perfil de director ejecutivo y el presidente de la junta recae sobre la misma persona, y en caso contrario, 0 | (−) |

| Variables asociadas al «Apalancamiento» y la «Solvencia» | ||

| ENDE | Ratio de endeudamiento: cociente entre los recursos ajenos (deudas) y el pasivo total (deudas+recursos propios) | (+) |

| SOLV | Ratio de solvencia: cociente entre el activo total y los recursos ajenos (deudas) | (−) |

| Variables asociadas a la «Rentabilidad» | ||

| ROA | Rentabilidad de los activos o del director: cociente entre el resultado de explotación y el activo total | (−) |

| ROE | Rentabilidad de las acciones o del accionista: cociente entre el resultado neto y el neto patrimonial | (−) |

| Variables asociadas al «Valor de mercado» | ||

| CAPBUR | Valor de mercado de la empresa (capitalización bursátil): logaritmo neperiano de (número de acciones en circulación×cotización) | (−) |

| BTM | Ratio book-to-market: cociente entre el valor contable de la empresa (capital social) y la capitalización bursátil | (+) |

Fuente: elaboración propia.

Como mantiene Stiglitz (1974), si los mercados fueran perfectos, las decisiones financieras de la empresa no afectarían a su valor y no existirían rendimientos anormales en las empresas cotizadas motivados por decisiones o variables empresariales. Sin embargo, la realidad de los mercados financieros nos proporciona evidencia de la existencia de rendimientos anormales significativos.

A continuación proporcionamos argumentos teóricos sobre ciertas magnitudes empresariales que a lo largo de la literatura financiera2 han justificado, entre otros, la obtención de rendimientos anormales.

Estructura de controlEn las últimas décadas, y dentro del ámbito de la gestión corporativa, advertimos que tanto la composición de los órganos de gobierno como los mecanismos de control3 de la empresa han suscitado la atención de gran parte de la investigación financiera. El gobierno corporativo se ha considerado como un mecanismo interno para reducir la discrecionalidad en las decisiones que toma la dirección minimizando determinadas prácticas como, por ejemplo, las posibilidades de manipulación de la información y, en consecuencia, la mejora de su calidad (Callao, Gasca y Jarne, 2008).

Se ha estudiado profundamente la relación, conflictiva y contrapuesta, entre accionistas y directivos y su influencia sobre el valor de la empresa. De esta forma, directivos que no deseen exponerse excesivamente a decisiones arriesgadas y que dispongan de una participación4 relevante en el capital de la empresa decidirán, por un lado, acometer políticas que no conduzcan a maximizar el valor, y por otro, llevar a cabo comportamientos oportunistas.

Al hilo de lo anterior, apreciamos que el hecho de que los cargos directivos tengan participación en el accionariado5 de la empresa adquiere una atención especial, ya que este tipo de tomas de control son más notorias en el mercado español respecto a los mercados europeo y norteamericano6. No cabe duda de que esta circunstancia pueda afectar al valor de mercado de la empresa (Fernández y Gómez, 1999), y por tanto resulta interesante investigar los efectos, en materia de valoración, que se derivan de las decisiones tomadas por los altos cargos ejecutivos que al mismo tiempo son accionistas.

Todos estos argumentos ponen de manifiesto que la estructura de control de la empresa es una variable relevante, y por tanto consideramos oportuno someterla a análisis en este trabajo. A tal fin, se investigará si estas tomas de control pudieran, en parte, justificar los rendimientos anormales que tras anunciar la crisis de agosto de 2007 pudieran ser significativos. A tal efecto diseñamos la variable PODAC, que se define como el porcentaje de acciones en manos de los ejecutivos. Esperamos que la relación que se pudiera establecer entre este tipo de participación y los rendimientos anormales significativos sea negativa, ya que una mayor participación accionarial, a priori, debería mejorar la gestión empresarial por la implicación que supone ser gestor y propietario al mismo tiempo. Al participar el directivo en la propiedad de la empresa implícitamente se incentiva a los consejeros a velar mucho más por los intereses de los accionistas.

Composición del consejo de administraciónLa valoración de la calidad de la actuación supervisora de las decisiones gerenciales llevada a cabo por el consejo y sus repercusiones se ha centrado, entre otros aspectos, en el estudio del tamaño del consejo y la separación entre gobierno y dirección.

En cuanto al tamaño de la junta, se ha demostrado que la dimensión del consejo conlleva problemas de coordinación y procesamiento de la información. Con frecuencia, esta contingencia supera a los beneficios asociados a la presencia de un mayor número de miembros en el Consejo. Tal y como se ha documentado, existe una relación inversa entre el tamaño del consejo de administración y el valor de la empresa, especialmente para consejos de tamaño elevado7.

Por otro lado, respecto a la separación dentro del Consejo de la figura de presidente y director ejecutivo, resulta interesante analizar qué efectos tiene la participación o no del presidente en la dirección de la empresa. Algunas investigaciones estudian la separación entre gobierno y dirección, y argumentan que la función de control del gobierno pierde eficacia cuando recae sobre las mismas personas que dirigen (Callao et al., 2008; Combined Code, 2003).

Para valorar la repercusión de estas magnitudes en la obtención de rendimientos anormales en el mercado continuo, proponemos 2 variables. La primera, el tamaño de la junta (TAMJUN)8, se calcula como el logaritmo neperiano del número total de consejeros. Con ella analizamos si el tamaño del consejo tiene repercusión directa en la generación de rendimientos anormales. Argumentamos que, en consejos de elevado tamaño, la capacidad de control se diluye y, por tanto, podría ser menos efectiva. Así justificamos la relación positiva que establecemos entre tamaño de la junta y rendimientos anormales, propuesta en este trabajo.

El segundo parámetro es una variable dummy (DIRPRES)9 que tomará valor 1 cuando las figuras de presidente y director ejecutivo recaigan sobre la misma persona, y valor 0 en caso contrario. Pretendemos estudiar si la coincidencia de gobierno y dirección de la empresa podría justificar parte de los rendimientos anormales. El signo esperado es positivo, lo cual implica que, en caso de fusionarse los 2 cargos en un mismo sujeto, el mercado reaccionará penalizando los rendimientos de la empresa, cuya justificación podría encontrarse en el hecho de que la función de control de gobierno se vería seriamente afectada, perdiendo parte de su eficacia.

Endeudamiento y solvenciaLa evidencia empírica pone de manifiesto que el mercado reacciona positivamente frente al anuncio de emisiones de deuda, a la par que guarda una relación positiva con el valor de mercado de la empresa, especialmente en entidades con pocas oportunidades de crecimiento. Por otro lado, se sabe que la gestión directiva casi siempre mejora con el incremento del volumen de endeudamiento10.

La situación que nos aborda nos conduce a argumentar en otra línea muy distinta. Cuando el mercado se encuentra en un ciclo económico de crisis donde las empresas han adquirido un considerable volumen de deuda, en muchos casos los beneficios derivados de la misma son insuficientes para compensar los costes de agencia (véase Jensen y Meckling, 1976, y Myers, 1977). En cualquier caso, el valor de mercado de la empresa se puede ver seriamente dañado. En esta línea, creemos que el endeudamiento ligado a un contexto de crisis podría provocar que el mercado reaccionara de forma desfavorable provocando rendimientos anormales significativos. Por tanto, el signo que establecemos entre apalancamiento y rendimientos anormales es positivo. La variable que proponemos para someter a juicio estas cuestiones es el ratio de endeudamiento (ENDE), calculado como el cociente entre la deuda y el valor total de la estructura financiera.

La otra cara de la moneda la ocupa la solvencia11 de la empresa y puede ser interpretada como la capacidad que la empresa tiene para garantizar con sus activos la deuda contraída. En este sentido, para una empresa con una determinada estructura de activo, cuanto mayor es su nivel de endeudamiento menor es su solvencia. Por tanto, nivel de endeudamiento y solvencia son 2 variables que están íntimamente relacionadas. Para estudiar la solvencia (SOLV) proponemos un ratio que se calcula como el cociente entre el activo total y los recursos ajenos de la empresa. Consideramos que la relación que se puede establecer entre el nivel de solvencia y los rendimientos anormales es proporcionalmente inversa. Justificamos este signo dado que un buen nivel de solvencia desencadenará el hecho de que esta anomalía, en caso de ser significativa, fuera reduciéndose.

Rentabilidad del director versus accionistaLa rentabilidad de las empresas ha sido, junto con el endeudamiento, una de las variables que más atención ha acaparado en la producción científica del área financiera12. En este estudio también vamos a tenerla en especial consideración por los efectos genéricos que suele producir sobre los activos cotizados. Proponemos la inclusión en el modelo de 2 indicadores de eficiencia económico-financieros13: la rentabilidad económica de la empresa (ROA) y la rentabilidad financiera (ROE).

La rentabilidad económica la calculamos con el resultado de explotación dividido entre el valor del activo total; en cambio, la rentabilidad financiera resulta de dividir el resultado neto entre el neto patrimonial de la empresa.

Su análisis y el vínculo establecido con los rendimientos anormales lo hacemos de forma conjunta, ya que las implicaciones que de los 2 ratios se derivan son de similar interpretación en cuanto a su vinculación con los rendimientos anormales. Pensamos que la relación establecida debe ser de signo negativo, y hallamos justificación en el hecho de que una empresa que ofrece una buena rentabilidad respecto a sus activos, así como para sus accionistas, debería tener un efecto decremental sobre los rendimientos anormales en caso de ser significativos. El mercado debería valorar positivamente (negativamente) el hecho de que las empresas generan un buen (mal) nivel de rentabilidad tanto en términos económicos como financieros.

Valor de mercado de la empresaCasi siempre se ha estudiado qué factores conducen a explicar el valor de mercado de la empresa, y por consiguiente de qué manera se puede maximizar. En este trabajo nos resulta interesante tomar este valor como posible parámetro que podría justificar la presencia de anormalidades en los rendimientos de los activos financieros.

A tal fin, 2 serán las variables propuestas que pensamos que podrían proporcionarnos información valiosa sobre los objetivos planteados. Por un lado, la capitalización bursátil (CAPBUR)14, definida como el producto del número de acciones en circulación para las empresas multiplicado por su precio cotizado. Esperamos una relación negativa entre el capital cotizado y los rendimientos anormales significativamente no nulos. Si la capitalización bursátil se va revalorizando, el inversor advierte que se está maximizando el valor de la empresa y, por tanto, se están salvaguardando sus intereses. De esta forma, se están tomando decisiones que hacen que las inversiones empresariales estén dando buenos frutos. Por consiguiente, si el valor de mercado va en aumento, los rendimientos anormales deberían ser cada vez menores.

En segundo término, utilizamos las oportunidades de crecimiento de las empresas cuya aproximación se establece con el ratio book-to-market (BTM)15 para verificar si subyace capacidad explicativa sobre esta tipología de rendimientos. Tal y como establece la literatura financiera, lo hemos calculado como el cociente entre el valor contable de la empresa dividido por su valor de mercado o capitalización bursátil. Entre este ratio y los rendimientos anormales, dadas sus características, debería establecerse signo contrario respecto a la variable anterior: capitalización bursátil. El ratio dispone en su numerador un valor que se mantiene estático (valor contable) y se divide sobre un valor dinámico (valor de mercado); por tanto, si este último crece con el tiempo, el ratio book-to-market se va haciendo menor y, por tanto, es un indicador de que las posibilidades de crecimiento futuro se van resintiendo. Al hilo de lo anterior, si efectivamente este ratio va decreciendo el mercado podría reaccionar con rendimientos anormales crecientes significativos.

Datos, selección de la muestra y estadísticos descriptivosEn esta sección detallamos la composición de la muestra, así como el estudio descriptivo de las variables explicativas seleccionadas, cuya justificación ya se ha descrito en la sección anterior.

Selección y características de la muestraLos datos que conforman la muestra están referidos a empresas que cotizan en el mercado de capitales español desde agosto de 2007 hasta diciembre de 2009: 2años y 4meses (28meses en total). Pretendemos cuantificar el efecto del anuncio de las distintas noticias que se hacen públicas a lo largo del mes de agosto de 2007 en los rendimientos de las empresas cotizadas del mercado continuo. Estas noticias versan sobre el inminente inicio de la crisis financiera internacional16 (véase Anexo 1).

Para la estimación del rendimiento abordamos distintos periodos: de 12meses (de septiembre de 2007 a septiembre de 2008: a corto plazo) y de 28meses (de septiembre de 2007 a diciembre de 2009: a largo plazo-muestra completa) posteriores a los acontecimientos de agosto de 2007. Esta secuenciación temporal nos permitirá cuantificar cuál es el alcance de la crisis financiera en la obtención de rendimientos anormales. En cada una las muestras seleccionadas consideramos todas las empresas que han cotizado, independientemente de que lo hayan hecho para toda la submuestra considerada. Para el caso de empresas que no están presentes en todo el período, siguiendo a Cowan y Sergeant (2001), se rellena la ausencia de datos con el rendimiento de un índice representativo17 del mercado estudiado, en este caso el IBEX-35.

La composición sectorial de los datos (tabla 2, panel A) nos desvela que los sectores más numerosos son los relacionados, en primer lugar, con los servicios financieros e inmobiliarios, y le siguen muy de cerca, y en ese orden, los materiales básicos, industriales y de construcción, y los bienes de consumo. Según la información contenida en la tabla 2, panel B, a medida que pasamos de una submuestra a la otra se observa que el sector servicios financieros e inmobiliarios tiene un peso relativo menor (pasa del 28,08 al 25,50%), así como el sector de servicios de consumo, que también desciende pero de forma más moderada (pasa del 12,33 al 12,08%). Estos primeros resultados nos anticipan que la crisis financiera, como cabía esperar, podría afectar en mayor grado al sector financiero, pero es muy pronto para extraer conclusiones relevantes.

Distribución sectorial de la muestra

| Sector | Sept 2007 | Sept 2008 | Dic 2009 |

|---|---|---|---|

| Panel A: Empresas por año natural (en fecha de calendario) | |||

| Petróleo y energía | 12 | 13 | 11 |

| Materiales básicos, industria y construcción | 30 | 32 | 32 |

| Bienes de consumo | 27 | 30 | 31 |

| Servicios de consumo | 16 | 15 | 16 |

| Servicios financieros e inmobiliarios | 34 | 33 | 30 |

| Tecnología y telecomunicaciones | 2 | 7 | 7 |

| Número de empresas cotizadas | 121 | 130 | 127 |

| τ1 | τ2 | |||

|---|---|---|---|---|

| Sector | Tamaño muestral | Tamaño muestral | ||

| N | % | n | % | |

| Panel B: Empresas por submuestra | ||||

| Petróleo y energía | 13 | 8,90 | 15 | 10,07 |

| Materiales básicos, industria y construcción | 36 | 24,66 | 37 | 24,83 |

| Bienes de consumo | 31 | 21,23 | 33 | 22,15 |

| Servicios de consumo | 18 | 12,33 | 18 | 12,08 |

| Servicios financieros e inmobiliarios | 41 | 28,08 | 38 | 25,50 |

| Tecnología y telecomunicaciones | 7 | 4,79 | 8 | 5,37 |

| Número de empresas cotizadas | 146 | 100,00 | 149 | 100,00 |

| Número de meses | 12 | 28 | ||

El desglose obedece a la clasificación sectorial bursátil publicada por la Sociedad de Bolsas. El panel A muestra la evolución del número de empresas cotizadas en una fecha concreta dentro del espacio muestral considerado. En el panel B se proporciona el número de empresas cotizadas en cada una de las 2 submuestras estudiadas. El número se reduce con respecto al panel A, ya que se ha considerado única y exclusivamente a aquellas empresas que han cotizado en el mercado continuo ininterrumpidamente en cada una de las 3 submuestras. La primera submuestra, τ1, se compone de 12 meses (de septiembre de 2007 a septiembre de 2008) y cuenta con un total de 146 empresas cotizadas; la segunda submuestra, τ2, dispone de 28 meses (septiembre de 2007 a diciembre de 2009) y cuenta con un total de 149 empresas.

Fuente: elaboración propia.

Tomando estos primeros resultados, a priori, esperamos por un lado que de existir rendimientos estadísticamente significativos sean mucho más agudos en el sector financiero, y en segundo lugar, y generalizable a todos los sectores, que sean de signo negativo por la influencia que ejerce una crisis sobre el mercado en su conjunto. Esta conjetura se podría justificar en el hecho de que la crisis es de talante financiero y nace en el seno de las instituciones financieras norteamericanas. Ha quedado probado a lo largo de la literatura financiera la influencia ejercida por la bolsa estadounidense sobre el resto de bolsas mundiales18.

Para el cálculo de los excesos de los rendimientos extraemos las series de precios diarios a fecha de cierre de la base adquirida a Bolsas y Mercados Españoles S.A. (BME) totalmente ajustados por dividendos, ampliaciones/reducciones de capital y derechos preferentes de suscripción para el mercado continuo español. La tasa de interés libre de riesgo para calcular los excesos de rendimientos son las operaciones de compraventa simple al contado (por plazos) sobre Bonos del Estado de 1 a 2años, proporcionada por la base de datos del Banco de España.

Los datos contables necesarios para construir las series de las variables explicativas (véase la sección «Estudio descriptivo de las variables explicativas») y poder estimar el modelo de regresión (véase la sección «Metodología y aproximación econométrica en la estimación y contraste de los rendimientos anormales»), se han obtenido fundamentalmente de la base de datos de la Comisión Nacional del Mercado de Valores (CNMV), adicionalmente de la base de datos Sabi y de los archivos de la web de la Bolsa de Madrid. Los datos seleccionados provienen de los estados financieros de las empresas de la muestra a 31 de diciembre de cada uno de los años seleccionados.

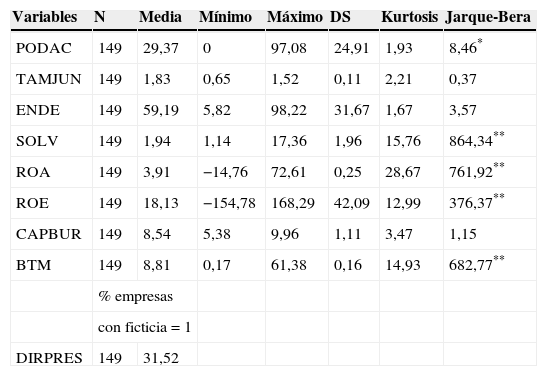

Estudio descriptivo de las variables explicativasLos estadísticos facilitados en la tabla 3 ofrecen una panorámica descriptiva de los datos considerados para la muestra completa de empresas estudiadas. Destaca el rechazo del contraste de normalidad de Jarque-Bera para la mayoría de las variables, siendo significativas (al 1%) todas las asociadas a la rentabilidad del director versus accionista. Uno de los valores que más resalta es el asociado al porcentaje de participación en la empresa por parte de los cargos ejecutivos (PODAC), que presenta un valor medio del 29,37%. Curiosamente, este valor está por encima del valor documentado para los mercados anglosajones, como el estadounidense (entre el 10,6 y el 12,4%, véase Cho, 1998) y el británico (entre el 13,3 y el 16,7%, véase Short y Keasy, 1999). Estos primeros resultados nos indican que el mercado de capitales español se caracteriza por una elevada concentración de la propiedad.

Estadísticos descriptivos de las variables

| Variables | N | Media | Mínimo | Máximo | DS | Kurtosis | Jarque-Bera |

|---|---|---|---|---|---|---|---|

| PODAC | 149 | 29,37 | 0 | 97,08 | 24,91 | 1,93 | 8,46* |

| TAMJUN | 149 | 1,83 | 0,65 | 1,52 | 0,11 | 2,21 | 0,37 |

| ENDE | 149 | 59,19 | 5,82 | 98,22 | 31,67 | 1,67 | 3,57 |

| SOLV | 149 | 1,94 | 1,14 | 17,36 | 1,96 | 15,76 | 864,34** |

| ROA | 149 | 3,91 | −14,76 | 72,61 | 0,25 | 28,67 | 761,92** |

| ROE | 149 | 18,13 | −154,78 | 168,29 | 42,09 | 12,99 | 376,37** |

| CAPBUR | 149 | 8,54 | 5,38 | 9,96 | 1,11 | 3,47 | 1,15 |

| BTM | 149 | 8,81 | 0,17 | 61,38 | 0,16 | 14,93 | 682,77** |

| % empresas | |||||||

| con ficticia = 1 | |||||||

| DIRPRES | 149 | 31,52 | |||||

Los descriptivos de la tabla se corresponden con la muestra completa, esto es, la que se compone de 149 datos. La muestra está formada por empresas pertenecientes a los distintos sectores de la economía que cotizan en el mercado de capitales español en el periodo que va desde septiembre de 2007 hasta diciembre de 2009.

Nivel de significatividad de los contrastes: 5% (*) y 1% (**).

Fuente: elaboración propia.

Observamos que solamente para el 31,52% de las empresas el director ejecutivo y el presidente de la junta recae sobre el mismo individuo (DISPRES). En consecuencia, la configuración de los consejos suele suscitar controversias y problemas de diversa índole: uno de ellos sería el tamaño del mismo, y otro, la coincidencia de estos 2 perfiles directivos en un mismo sujeto (véase Jensen, 1993 y Kose y Lemma, 1998).

Especial atención requiere el valor medio del apalancamiento (ENDE), dado que proporciona cifras elevadas, del orden del 59,19%, como se ha documentado en gran parte de la literatura financiera (véase Jensen, 1986, Hart y Moore, 1995 y Lang, Ofek y Stulz, 1996).

Metodología y aproximación econométrica en la estimación y contraste de los rendimientos anormalesEn esta sección presentamos, en primer lugar, la metodología para estimar y contrastar los rendimientos anormales de los activos financieros. En segundo lugar, analizamos si un conjunto de variables de gobierno corporativo, entre otras, son explicativas de los rendimientos anormales que pudieran ser estadísticamente significativos. Cerramos esta sección con la metodología de agrandamiento de la varianza, para identificar posibles problemas de multicolinealidad.

Metodología de estimación de los rendimientos anormalesLa metodología propuesta tiene como finalidad identificar si se producen rendimientos anormales significativos ante las noticias que se hacen públicas a lo largo del mes de agosto de 2007 y que, en gran medida, dan paso al inicio de la tan temida crisis financiera. Elegimos la metodología de Event Study19 tanto a corto como a largo plazo (buy and hold) puesto que, dada la idiosincrasia del estudio, nos permitirá cuantificar los efectos de este hecho económico en la evolución de los rendimientos de los activos cotizados, centrando nuestra atención principalmente en el efecto producido por la obtención de rendimientos anormales.

Tal y como indica la literatura financiera, existen problemas derivados de la medición y contraste de los rendimientos a largo plazo, los cuales precisan de un estudio robusto de los resultados obtenidos aplicando diversos métodos en la estimación de los rendimientos anormales y su posterior contrastación.

Al hilo de estos argumentos, para la estimación del rendimiento asociado a los periodos de 12 y 28meses posteriores a la publicación de las noticias de agosto de 2007 ponemos en práctica 2 procedimientos, esto es, el método de los rendimientos compuestos y a continuación el de los rendimientos compuestos acumulados.

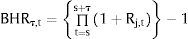

En la primera metodología, rendimientos compuestos, tal y como señala la literatura financiera, los rendimientos calculados se corresponden con una estrategia que consiste en comprar y mantener durante dicho espacio temporal20. En consecuencia, el rendimiento de la empresa j durante un horizonte de τ días se puede medir con la siguiente expresión:

donde s se corresponde con el mes del suceso y Rj,t es el rendimiento de la empresa j en el mes t.Para la estimación de los rendimientos anormales tras hacerse públicas las noticias de agosto de 2007, consideraremos distintas referencias21, a saber: rendimientos ajustados por un índice representativo del mercado continuo español, el IBEX-35; rendimientos ajustados por una empresa construida según capitalización bursátil (tamaño)22 y ratio book-to-market23; y rendimientos de una cartera de control ajustada por capitalización bursátil (tamaño) y ratio book-to-market.

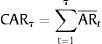

El segundo método, rendimientos compuestos acumulados, enlazando con las anteriores consideraciones, calcula el rendimiento anormal para los τ meses correspondientes a la submuestra considerara (CARτ), acumulando el rendimiento anormal medio en sección cruzada en cada día t tras el suceso (AR¯τ). Estas relaciones matemáticas se dispensan a continuación:

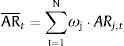

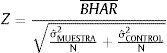

siendo el rendimiento anormal medio en sección cruzada (AR¯τ) el resultado de aplicar la siguiente expresión:donde ARj,t se corresponde con el rendimiento anormal de la empresa j en el mes t posterior al anuncio de las malas noticias de agosto de 2007, calculado como el diferencial entre el rendimiento de la empresa muestral y el rendimiento esperado correspondiente a una determinada referencia, y ωj es la ponderación que le corresponde a la empresa j.A partir del cálculo de los BHR para las empresas consideradas y teniendo en cuenta las referencias estudiadas frente a las que se comparan los rendimientos de las mismas, obtenemos el rendimiento anormal (BHARj,τ). El procedimiento consiste en hacer la diferencia entre el rendimiento compuesto de la empresa de la muestra y el rendimiento compuesto del control que se considere en cada uno de los casos. La relación es la siguiente:

Seguidamente, para contrastar si el rendimiento anormal medio es igual a cero para las muestras seleccionadas en el horizonte τ, utilizamos, primeramente, el estadístico t convencional:

donde σ(BHARτ) es la desviación típica en sección cruzada de los rendimientos anormales de la muestra considerada.También proporcionamos otros 2 estadísticos más: el estadístico t corregido (t♦)24 y el estadístico Z25, este último con la siguiente estructura:

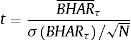

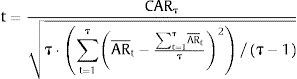

Respecto a los rendimientos acumulados medios, aunque presentan asimetría en menor medida, les afecta al igual que a los BHAR, por el problema de la dependencia en sección cruzada. En consecuencia, empleamos para contrastar la presencia de rendimientos anormales medios acumulados el siguiente estadístico t:

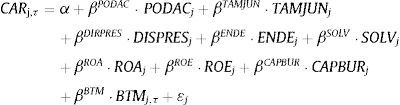

Modelo de regresión para contrastar las variables explicativasPara estudiar el efecto de las variables explicativas seleccionadas al campo empírico (descritas en la sección 2), construimos una aproximación econométrica que nos permita cuantificar en qué medida un conjunto de variables de gobierno corporativo, endeudamiento, solvencia, rentabilidad y valor de mercado (véase tabla 1 y ecuación [8]) contribuyen de forma activa y significativa a explicar los rendimientos anormales que se pudieran observar en el seno de las empresas cotizadas en el mercado de capitales español.

Distintos estudios han puesto de manifiesto la existencia de relaciones entre determinadas características empresariales y la significatividad de rendimientos anormales seguidos del anuncio de alguna noticia de tipo financiero relevante. En esta línea de trabajo, proponemos un modelo de regresión multibeta coincidiendo con los desarrollos econométricos de otros autores; véase, por ejemplo, Brio, Perote y Pindado (2003), Vidal y García-Canal (2003), Fernández et al. (2004), Cabal et al. (2008) y Del Brío et al. (2010), para el mercado de capitales español; y La Porta, Lopez-de-Silanes, Shleifer y Vishny (2002) y Dittmar, Mahrt-Smith y Servaes (2003), para el mercado de capitales internacional.

La coincidencia común estriba en la utilización de los rendimientos anormales negativos acumulados significativos (CARτ) como parámetro a explicar por las variables seleccionadas. El modelo al cual hacemos referencia tiene la siguiente estructura:

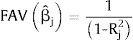

donde CARτ representa los rendimientos anormales medios acumulados (estimados por MCO) para la empresa j en la ventana de evento considerada τ (τ=12,28); α representa el intercepto (término constante) de la regresión; las βj ∀j=PODAC, TAMJUN, DIRPRES, ENDE, SOLV, ROA, ROE, CAPBUR y BTM, representan los valores estimados de los coeficientes de regresión minimocuadráticos en sección cruzada para las variables, y ¿j,τ representa la perturbación aleatoria independiente e igualmente distribuida mediante una N (0,σj2). Posteriormente, medimos la significatividad de los coeficientes βj a través del contraste individual de Wald, y como estadístico robusto realizamos el contraste conjunto de coeficientes de regresión iguales entre sí e iguales a cero, con el contraste conjunto de Wald. Medimos la bondad del ajuste de la regresión a través del R2 ajustado (véase detalles en la sección «Efectos en la valoración de las rentabilidades frente al anuncio de la crisis financiera»).Estudio robusto para las variables: método de agrandamiento de la varianzaLos parámetros explicativos considerados en la ecuación [8] podrían provocar problemas de multicolinealidad y, por tanto, proporcionar resultados que condujeran a emitir conclusiones finales bastante sesgadas. Esto suele suceder cuando en el modelo de regresión se introducen variables que pueden guardar un alto grado de interrelación entre ellas debido a una duplicidad en la información que proporcionan.

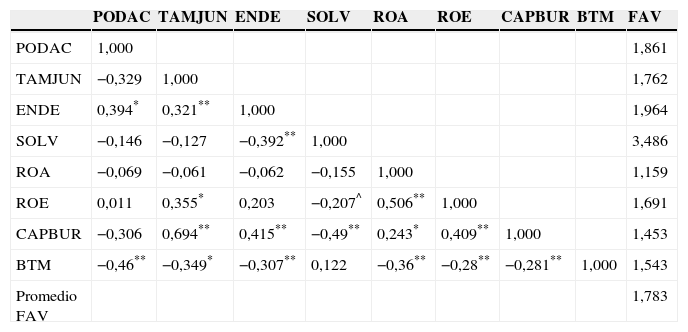

En la tabla 4 se muestra el estudio de las correlaciones entre las variables estudiadas y su nivel de significatividad. Apreciamos que la variable BTM está correlacionada negativa y significativamente (al 1%) prácticamente con todas las variables (excepto con SOLV, cuya relación es positiva), aunque sus valores en el mejor de los casos alcanza el −0,349. En el caso que nos aborda, las variables TAMJUN y CAPBUR tenían un grado de correlación significativa (al 1%) del 0,694, y las variables ROA y ROE, un valor de 0,506 para una significatividad del 1%.

Correlaciones bivariantes

| PODAC | TAMJUN | ENDE | SOLV | ROA | ROE | CAPBUR | BTM | FAV | |

|---|---|---|---|---|---|---|---|---|---|

| PODAC | 1,000 | 1,861 | |||||||

| TAMJUN | −0,329 | 1,000 | 1,762 | ||||||

| ENDE | 0,394* | 0,321** | 1,000 | 1,964 | |||||

| SOLV | −0,146 | −0,127 | −0,392** | 1,000 | 3,486 | ||||

| ROA | −0,069 | −0,061 | −0,062 | −0,155 | 1,000 | 1,159 | |||

| ROE | 0,011 | 0,355* | 0,203 | −0,207^ | 0,506** | 1,000 | 1,691 | ||

| CAPBUR | −0,306 | 0,694** | 0,415** | −0,49** | 0,243* | 0,409** | 1,000 | 1,453 | |

| BTM | −0,46** | −0,349* | −0,307** | 0,122 | −0,36** | −0,28** | −0,281** | 1,000 | 1,543 |

| Promedio FAV | 1,783 |

En esta tabla se detallan los coeficientes de correlación y su nivel de significatividad, así como el resultado del factor de agrandamiento de la varianza (FAV).

Nivel de significatividad de los contrastes: 10% (^), 5% (*) y 1% (**).

Fuente: elaboración propia.

En este trabajo proponemos una alternativa econométrica robusta que consiste en identificar las variables que podrían provocar problemas de multicolinealidad a través del método de agrandamiento de la varianza (FAV)26, a saber:

donde Rj2 representa el coeficiente de determinación ajustado de las distintas regresiones que se realizan con los términos dependientes considerados en el modelo general (véase ecuación [8]). El procedimiento consiste en utilizar los parámetros explicativos del modelo de regresión principal e ir regresándolos cada uno de ellos sobre las restantes variables. Obtendremos tantos modelos econométricos como variables explicativas.Neter, Wasserman y Kutner (1989) señalan que valores individuales para el FAV mayores a 10 indican problemas de multicolinealidad (es decir, cuando >0,90), así como un valor medio superior a 6. Los valores de la FAV presentados en la última columna de la tabla 4 muestran que no existe ningún problema de multicolinealidad en el modelo utilizado tanto a nivel individual como en término medio (del orden de 1.783).

Resultados empíricosReservamos esta sección para analizar, por un lado, el efecto de los rendimientos anormales significativos para las empresas cotizadas en el mercado de capitales español y, por otro, estudiar la contribución de las variables seleccionadas que los pudieran justificar. Para ello, y previo a estimar la ecuación [8], calculamos los rendimientos anormales a través de la ecuación [2] y contrastamos los resultados mediante los contrastes propuestos (véanse ecuaciones [5], [6] y [7]).

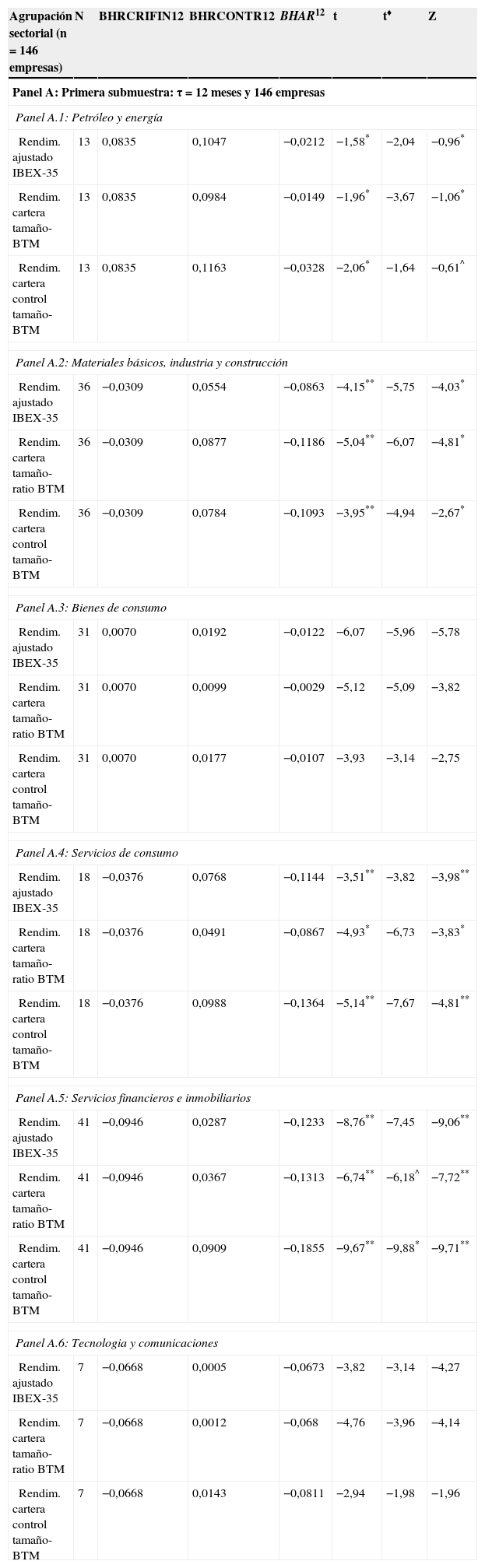

Efectos en la valoración de las rentabilidades frente al anuncio de la crisis financieraEl primer paso es investigar si se obtienen rendimientos anormales significativamente no nulos de manera que se abra la posibilidad de poder seguir estudiando qué factores podrían explicar la existencia de los mismos. En la tabla 5 se vislumbra la primera respuesta y, en términos generales, se obtienen rendimientos anormales negativos y significativos en la mayoría de los sectores considerados. Esto se corrobora por el rechazo de la hipótesis nula en casi todos los casos (al 5%). Estos primeros resultados son extensibles tanto a la muestra que abarca los 12 primeros meses (panel A) así como para los 28 meses de que se compone la muestra total (panel B).

Rendimiento anormal compuesto posterior a los 12 y 28 meses posteriores al anuncio de la crisis financiera

| Agrupación sectorial (n = 146 empresas) | N | BHRCRIFIN12 | BHRCONTR12 | BHAR12 | t | t♦ | Z |

|---|---|---|---|---|---|---|---|

| Panel A: Primera submuestra: τ = 12 meses y 146 empresas | |||||||

| Panel A.1: Petróleo y energía | |||||||

| Rendim. ajustado IBEX-35 | 13 | 0,0835 | 0,1047 | −0,0212 | −1,58* | −2,04 | −0,96* |

| Rendim. cartera tamaño-BTM | 13 | 0,0835 | 0,0984 | −0,0149 | −1,96* | −3,67 | −1,06* |

| Rendim. cartera control tamaño-BTM | 13 | 0,0835 | 0,1163 | −0,0328 | −2,06* | −1,64 | −0,61^ |

| Panel A.2: Materiales básicos, industria y construcción | |||||||

| Rendim. ajustado IBEX-35 | 36 | −0,0309 | 0,0554 | −0,0863 | −4,15** | −5,75 | −4,03* |

| Rendim. cartera tamaño- ratio BTM | 36 | −0,0309 | 0,0877 | −0,1186 | −5,04** | −6,07 | −4,81* |

| Rendim. cartera control tamaño-BTM | 36 | −0,0309 | 0,0784 | −0,1093 | −3,95** | −4,94 | −2,67* |

| Panel A.3: Bienes de consumo | |||||||

| Rendim. ajustado IBEX-35 | 31 | 0,0070 | 0,0192 | −0,0122 | −6,07 | −5,96 | −5,78 |

| Rendim. cartera tamaño- ratio BTM | 31 | 0,0070 | 0,0099 | −0,0029 | −5,12 | −5,09 | −3,82 |

| Rendim. cartera control tamaño-BTM | 31 | 0,0070 | 0,0177 | −0,0107 | −3,93 | −3,14 | −2,75 |

| Panel A.4: Servicios de consumo | |||||||

| Rendim. ajustado IBEX-35 | 18 | −0,0376 | 0,0768 | −0,1144 | −3,51** | −3,82 | −3,98** |

| Rendim. cartera tamaño- ratio BTM | 18 | −0,0376 | 0,0491 | −0,0867 | −4,93* | −6,73 | −3,83* |

| Rendim. cartera control tamaño-BTM | 18 | −0,0376 | 0,0988 | −0,1364 | −5,14** | −7,67 | −4,81** |

| Panel A.5: Servicios financieros e inmobiliarios | |||||||

| Rendim. ajustado IBEX-35 | 41 | −0,0946 | 0,0287 | −0,1233 | −8,76** | −7,45 | −9,06** |

| Rendim. cartera tamaño- ratio BTM | 41 | −0,0946 | 0,0367 | −0,1313 | −6,74** | −6,18^ | −7,72** |

| Rendim. cartera control tamaño-BTM | 41 | −0,0946 | 0,0909 | −0,1855 | −9,67** | −9,88* | −9,71** |

| Panel A.6: Tecnologia y comunicaciones | |||||||

| Rendim. ajustado IBEX-35 | 7 | −0,0668 | 0,0005 | −0,0673 | −3,82 | −3,14 | −4,27 |

| Rendim. cartera tamaño- ratio BTM | 7 | −0,0668 | 0,0012 | −0,068 | −4,76 | −3,96 | −4,14 |

| Rendim. cartera control tamaño-BTM | 7 | −0,0668 | 0,0143 | −0,0811 | −2,94 | −1,98 | −1,96 |

| Agrupación sectorial (n = 149 empresas) | N | BHRCRIFIN28 | BHRCONTR28 | BHAR28 | t | t♦ | Z |

|---|---|---|---|---|---|---|---|

| Panel B: Segunda submuestra: τ = 28 meses y 149 empresas | |||||||

| Panel B.1: Petróleo y energía | |||||||

| Rendim. ajustado IBEX-35 | 15 | −0,0176 | 0,0961 | −0,1137 | −2,64** | −3,04 | −2,08** |

| Rendim. cartera tamaño-BTM | 15 | −0,0176 | 0,1576 | −0,1752 | −3,61** | −3,96 | −2,67** |

| Rendim. cartera control tamaño-BTM | 15 | −0,0176 | 0,1648 | −0,1824 | −3,97** | −4,57 | −3,51** |

| Panel B.2: Materiales básicos, industria y construcción | |||||||

| Rendim. ajustado IBEX-35 | 37 | −0,0039 | 0,1934 | −0,1973 | −4,64** | −6,17 | −3,95* |

| Rendim. cartera tamaño-BTM | 37 | −0,0039 | 0,1065 | −0,1104 | −4,81** | −7,24 | −4,52** |

| Rendim. cartera control tamaño-BTM | 37 | −0,0039 | 0,2744 | −0,2783 | −7,92** | −8,00 | −6,67** |

| Panel B.3: Bienes de consumo | |||||||

| Rendim. ajustado IBEX-35 | 33 | 0,0417 | 0,1096 | −0,0679 | −2,99 | 3,18 | −1,83 |

| Rendim. cartera tamaño-BTM | 33 | 0,0417 | 0,0673 | −0,0256 | −3,72 | −4,05 | −2,86 |

| Rendim. cartera control tamaño-BTM | 33 | 0,0417 | 0,1066 | −0,0649 | −4,78^ | −5,19 | −4,42 |

| Panel B.4: Servicios de consumo | |||||||

| Rendim. ajustado IBEX-35 | 18 | −0,0198 | 0,1368 | −0,1566 | −4,04** | −4,86 | −3,59** |

| Rendim. cartera tamaño-BTM | 18 | −0,0198 | 0,0914 | −0,1112 | −6,72** | −5,61 | −5,87** |

| Rendim. cartera control tamaño-BTM | 18 | −0,0198 | 0,1975 | −0,2173 | −7,24** | −9,42 | −7,01** |

| Panel B.5: Servicios financieros e inmobiliarios | |||||||

| Rendim. ajustado IBEX-35 | 38 | −0,2119 | 0,0697 | −0,2816 | −9,74** | 8,63 | −7,46** |

| Rendim. cartera tamaño-BTM | 38 | −0,2119 | 0,1217 | −0,3336 | −4,95** | 3,28* | −3,96** |

| Rendim. cartera control tamaño-BTM | 38 | −0,2119 | 0,2773 | −0,4892 | −9,81** | 9,17 | −9,92** |

| Panel B.6: Tecnología y comunicaciones | |||||||

| Rendim. ajustado IBEX-35 | 8 | −0,0091 | 0,033 | −0,0421 | −1,75 | −2,40 | −2,78 |

| Rendim. cartera tamaño-BTM | 8 | −0,0091 | 0,1127 | −0,1218 | −2,49 | 3,27 | −8,42 |

| Rendim. cartera control tamaño-BTM | 8 | −0,0091 | 0,0893 | −0,0984 | −3,18 | 2,49 | −5,81 |

El rendimiento anormal compuesto para cada submuestra estudiada (BHAR) se obtiene restando el rendimiento compuesto tras el anuncio de las noticias de crisis financiera (BHRCRIFI) y el rendimiento de control (BHRCONTR) de 3 alternativas: el IBEX-35, una cartera por capitalización bursátil y ratio book-to-market (ratio BTM), y una empresa de control construida en función de la capitalización bursátil y ratio book-to-market. En el panel A se proporcionan datos relacionados con la primera submuestra, τ1, constituida por 12 meses y un total de 146 empresas distribuidas por sectores. Análogamente, en el panel B se dispone la segunda submuestra, τ2, integrada por 28 meses y 149 empresas. En las últimas columnas se detalla el valor del estadístico t convencional, el estadístico t corregido (t♦) de Barber y Lyon (1997), y el estadístico Z propuesto por Cowan y Sergeant (2001).

Nivel de significatividad de los contrastes: 5% (*) y 1% (**).

Fuente: elaboración propia.

Al profundizar en estos primeros resultados apreciamos que los rendimientos anormales están vinculados, esencialmente, a los sectores: petróleo y energía; materiales básicos, industria y construcción; servicios de consumo; y servicios financieros e inmobiliarios. Atendiendo a los estadísticos de contraste, los sectores más castigados por esta contingencia son precisamente los asociados, y en este orden, a la agrupación financiera e inmobiliaria, así como a los servicios de consumo. Estos tempranos hallazgos son coherentes con las implicaciones que supone una crisis de talante financiero, que además eran de esperar.

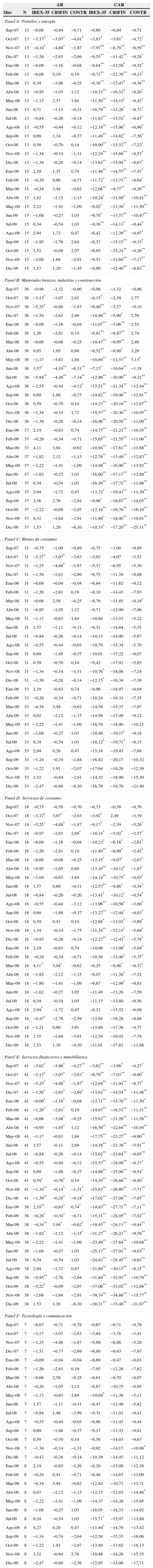

Aunque verificamos la existencia de rendimientos anormales estadísticamente significativos, todavía desconocemos la magnitud de los mismos. Por consiguiente, y para poder avanzar en la investigación se propone analizar los resultados para los rendimientos anormales medios y medios acumulados (obtenidos con las ecuaciones [2] y [3], respectivamente). Dado que no se obtienen valores significativos para todos los sectores, mantenemos la misma separación sectorial para el caso de la adición de los rendimientos. Estos resultados se pueden analizar en la tabla 6, y a primera vista se advierten claras evidencias, estadísticamente significativas, de un mal comportamiento del mercado (a excepción de los sectores: servicios de consumo, y tecnología y telecomunicaciones). Este hecho se observa a partir del segundo mes (octubre 2007) tras anunciar la crisis financiera en adelante, a excepción del sector financiero, que ya desde el primer mes (septiembre 2007) reacciona frente a esas noticias. Se extiende a 2 meses, aproximadamente, y oscilan entre un −2% y un −5% (según la cartera de referencia utilizada).

Rendimiento anormal medio (AR) y anormal acumulado (CAR) para 12 y 28 meses posteriores al anuncio de la crisis financiera

| AR | CAR | ||||||

|---|---|---|---|---|---|---|---|

| Mes | N | IBEX-35 | CRIFIN | CONTR | IBEX-35 | CRIFIN | CONTR |

| Panel A: Petróleo y energía | |||||||

| Sep-07 | 13 | −0,66 | −0,84 | −0,71 | −0,66 | −0,84 | −0,71 |

| Oct-07 | 13 | −3,17* | −3,07* | −4,01* | −3,83* | −3,91* | −4,72* |

| Nov-07 | 13 | −4,14* | −4,88* | −1,87 | −7,97** | −8,79** | −6,59** |

| Dic-07 | 13 | −1,58 | −2,63 | −2,69 | −9,55** | −11,42** | −9,28* |

| Ene-08 | 13 | −0,09 | −1,16 | −0,04 | −9,64** | −12,58* | −9,32* |

| Feb-08 | 13 | −0,08 | 0,19 | 0,19 | −9,72** | −12,39** | −9,13* |

| Mar-08 | 13 | 0,34 | −3,08 | −0,25 | −9,38** | −15,47* | −9,38** |

| Abr-08 | 13 | −0,95 | −1,05 | 1,12 | −10,33** | −16,52* | −8,26* |

| May-08 | 13 | −1,17 | 2,37 | 1,84 | −11,50** | −14,15* | −6,42* |

| Jun-08 | 13 | 0,71 | −1,11 | −0,31 | −10,79** | −15,26* | −6,73* |

| Jul-08 | 13 | −0,84 | −0,26 | −0,14 | −11,63** | −15,52* | −6,87* |

| Ago-08 | 13 | −0,55 | −0,44 | −0,12 | −12,18** | −15,96* | −6,99* |

| Sep-08 | 13 | 0,69 | 1,14 | −0,37 | −11,49** | −14,82* | −7,36* |

| Oct-08 | 13 | 0,59 | −0,70 | 0,14 | −10,90** | −15,52** | −7,22* |

| Nov-08 | 13 | −1,34 | −0,14 | −1,31 | −12,24** | −15,66** | −8,53* |

| Dic-08 | 13 | −1,39 | −0,28 | −0,14 | −13,63** | −15,94** | −8,67* |

| Ene-09 | 15 | 2,19 | 1,37 | 0,74 | −11,44** | −14,57** | −7,93* |

| Feb-09 | 15 | −0,28 | 0,86 | −0,71 | −11,72* | −13,71** | −8,64* |

| Mar-09 | 15 | −0,34 | 3,94 | −0,62 | −12,06** | −9,77** | −9,26** |

| Abr-09 | 15 | 1,82 | −2,12 | −1,15 | −10,24* | −11,89* | −10,41** |

| May-09 | 15 | 2,22 | −1,41 | −1,09 | −8,02* | −13,30* | −11,50** |

| Jun-09 | 15 | −1,68 | −0,27 | 1,03 | −9,70* | −13,57** | −10,47** |

| Jul-09 | 15 | 0,34 | −0,54 | 1,03 | −9,36** | −14,11* | −9,44* |

| Ago-09 | 15 | 2,94 | 1,72 | 0,47 | −6,42 | −12,39** | −8,97* |

| Sep-09 | 15 | −1,95 | −2,76 | 2,64 | −8,37 | −15,15** | −6,33* |

| Oct-09 | 15 | 1,52 | −0,09 | 2,07 | −6,85 | −15,24** | −4,26** |

| Nov-09 | 15 | −2,68 | 1,64 | −2,91 | −9,53 | −13,60** | −7,17** |

| Dic-09 | 15 | 1,53 | 1,20 | −1,45 | −8,00 | −12,40** | −8,62** |

| Panel B: Materiales básicos, industria y construcción | |||||||

| Sep-07 | 36 | −0,98 | −1,32 | −0,86 | −0,98 | −1,32 | −0,86 |

| Oct-07 | 36 | −3,13^ | −1,07 | 2,63 | −4,15* | −2,39 | 1,77 |

| Nov-07 | 36 | −5,25* | −0,88 | −1,87 | −9,40** | −3,27 | −0,10 |

| Dic-07 | 36 | −1,58 | −2,63 | 2,69 | −10,98** | −5,90* | 2,59 |

| Ene-08 | 36 | −0,09 | −1,16 | −0,04 | −11,07** | −7,06** | 2,55 |

| Feb-08 | 36 | 1,26 | −2,81 | 0,19 | −9,81** | −9,87** | 2,74 |

| Mar-08 | 36 | −0,66 | −0,08 | −0,25 | −10,47** | −9,95** | 2,49 |

| Abr-08 | 36 | 0,95 | 1,05 | 0,80 | −9,52** | −8,90* | 3,29 |

| May-08 | 36 | −1,17 | −3,63 | 1,84 | −10,69** | −12,53** | 5,13* |

| Jun-08 | 36 | 3,57* | −4,10** | −6,31** | −7,12* | −16,64** | −1,18 |

| Jul-08 | 36 | −5,84** | −4,26** | −7,14** | −12,96** | −20,90** | −8,32** |

| Ago-08 | 36 | −2,55 | −0,44 | −4,12* | −15,51** | −21,34** | −12,44** |

| Sep-08 | 36 | 0,69 | 1,88 | −0,37 | −14,82** | −19,46** | −12,81** |

| Oct-08 | 36 | 0,59 | −0,70 | 0,14 | −14,23** | −20,16** | −12,67** |

| Nov-08 | 36 | −1,34 | −0,14 | 1,72 | −15,57** | −20,30** | −10,95** |

| Dic-08 | 36 | −1,39 | −0,28 | −0,14 | −16,96** | −20,58** | −11,09** |

| Ene-09 | 37 | 2,19 | −0,63 | 0,74 | −14,77** | −21,21** | −10,35** |

| Feb-09 | 37 | −0,28 | −0,34 | −0,71 | −15,05** | −21,55** | −11,06** |

| Mar-09 | 37 | 4,11 | 3,94 | −0,62 | −10,94** | −17,61** | −11,68** |

| Abr-09 | 37 | −1,82 | 2,12 | −1,15 | −12,76** | −15,49** | −12,83** |

| May-09 | 37 | −2,22 | −1,41 | −1,09 | −14,98** | −16,90** | −13,92** |

| Jun-09 | 37 | −1,62 | −0,27 | 1,03 | −16,60** | −17,17** | −12,89** |

| Jul-09 | 37 | 0,34 | −0,54 | 1,03 | −16,26** | −17,71** | −11,86** |

| Ago-09 | 37 | 2,94 | −1,72 | 0,47 | −13,32* | −19,43** | −11,39** |

| Sep-09 | 37 | 3,36 | 2,76 | −2,64 | −9,96* | −16,67** | −14,03** |

| Oct-09 | 37 | −2,22 | −0,09 | −2,07 | −12,18** | −16,76** | −16,10** |

| Nov-09 | 37 | 0,32 | −1,64 | −2,91 | −11,86* | −18,40** | −19,01** |

| Dic-09 | 37 | 1,53 | 1,20 | −6,10 | −10,33* | −17,20** | −25,11** |

| Panel C: Bienes de consumo | |||||||

| Sep-07 | 31 | −0,75 | −1,00 | −0,89 | −0,75 | −1,00 | −0,89 |

| Oct-07 | 31 | −3,17^ | −3,07^ | −2,63 | −3,92 | −4,07 | −3,52 |

| Nov-07 | 31 | −1,25 | −4,88* | −1,87 | −5,17 | −8,95 | −5,39 |

| Dic-07 | 31 | −1,58 | −2,63 | −2,69 | −6,75 | −11,58 | −8,08 |

| Ene-08 | 31 | −0,09 | −0,04 | −0,04 | −6,84 | −11,62 | −8,12 |

| Feb-08 | 31 | −1,26 | −2,81 | 0,19 | −8,10 | −14,43 | −7,93 |

| Mar-08 | 31 | −0,66 | 2,58 | −0,25 | −8,76 | −11,85 | −8,18^ |

| Abr-08 | 31 | −0,95 | −1,05 | 1,12 | −9,71 | −12,90 | −7,06 |

| May-08 | 31 | −1,17 | −0,63 | 1,84 | −10,88 | −13,53 | −5,22 |

| Jun-08 | 31 | 1,57 | −1,11 | −0,31 | −9,31 | −14,64 | −5,53 |

| Jul-08 | 31 | −0,84 | −0,26 | −0,14 | −10,15 | −14,90 | −5,67 |

| Ago-08 | 31 | −0,55 | −0,44 | −0,03 | −10,70 | −15,34 | −5,70 |

| Sep-08 | 31 | 0,69 | −1,88 | −0,37 | −10,01 | −17,22 | −6,07 |

| Oct-08 | 31 | 0,59 | −0,70 | 0,14 | −9,42 | −17,92 | −5,93 |

| Nov-08 | 31 | −1,34 | −0,14 | −1,31 | −10,76^ | −18,06 | −7,24 |

| Dic-08 | 31 | −1,39 | −0,28 | −0,14 | −12,15^ | −18,34 | −7,38 |

| Ene-09 | 33 | 2,19 | −0,63 | 0,74 | −9,96 | −18,97 | −6,64 |

| Feb-09 | 33 | −0,28 | −0,34 | −0,71 | −10,24 | −19,31 | −7,35 |

| Mar-09 | 33 | −4,34 | 3,94 | −0,62 | −14,58 | −15,37 | −7,97 |

| Abr-09 | 33 | 0,02 | −2,12 | −1,15 | −14,56 | −17,49 | −9,12 |

| May-09 | 33 | −2,22 | −1,41 | −1,09 | −16,78 | −18,90 | −10,21 |

| Jun-09 | 33 | −1,68 | −0,27 | 1,03 | −18,46 | −19,17^ | −9,18 |

| Jul-09 | 33 | 0,34 | −0,54 | 1,03 | −18,12^ | −19,71^ | −8,15 |

| Ago-09 | 33 | 2,94 | 0,28 | 0,47 | −15,18 | −19,43 | −7,68 |

| Sep-09 | 33 | −1,24 | −0,74 | −2,64 | −16,42 | −20,17 | −10,32 |

| Oct-09 | 33 | −1,22 | 1,91 | −2,07 | −17,64 | −18,26 | −12,39 |

| Nov-09 | 33 | 3,32 | −0,64 | −2,91 | −14,32 | −18,90 | −15,30 |

| Dic-09 | 33 | −2,47 | −0,80 | −6,10 | −16,79 | −19,70 | −21,40 |

| Panel D: Servicios de consumo | |||||||

| Sep-07 | 18 | −0,75 | −0,58 | −0,76 | −0,75 | −0,58 | −0,76 |

| Oct-07 | 18 | −3,17^ | 3,07* | −2,63 | −3,92* | 2,49 | −3,39 |

| Nov-07 | 18 | −5,25* | −4,88* | −1,87 | −9,17* | −2,39 | −5,26* |

| Dic-07 | 18 | −0,97 | −2,63 | 2,69^ | −10,14* | −5,02* | −2,57* |

| Ene-08 | 18 | −0,09 | −1,16 | −0,04 | −10,23* | −6,18* | −2,61* |

| Feb-08 | 18 | −1,26 | −2,81 | 0,19 | −11,49** | −8,99* | −2,42* |

| Mar-08 | 18 | −0,66 | −0,08 | −0,25 | −12,15* | −9,07* | −2,67* |

| Abr-08 | 18 | −0,95 | −1,05 | 0,80 | −13,10** | −10,12* | −1,87^ |

| May-08 | 18 | −1,04 | −0,63 | 1,84 | −14,14** | −10,75* | −0,03^ |

| Jun-08 | 18 | 1,57 | 0,89 | −0,31 | −12,57** | −9,86* | −0,34^ |

| Jul-08 | 18 | −0,84 | −0,26 | −0,20 | −13,41* | −10,12* | −0,54^ |

| Ago-08 | 18 | −0,55 | −0,44 | −3,12 | −13,96** | −10,56* | −3,66^ |

| Sep-08 | 18 | 0,69 | −1,88 | −0,37 | −13,27** | −12,44* | −4,03* |

| Oct-08 | 18 | 0,59 | 0,43 | 0,14 | −12,68* | −12,01^ | −3,89* |

| Nov-08 | 18 | 1,34 | −0,14 | −1,75 | −11,34** | −12,15^ | −5,64* |

| Dic-08 | 18 | −0,93 | −0,28 | −0,14 | −12,27** | −12,43^ | −5,78* |

| Ene-09 | 18 | 2,19 | −0,63 | 0,74 | −10,08 | −13,06^ | −5,04* |

| Feb-09 | 18 | −0,28 | −0,34 | −0,71 | −10,36 | −13,40* | −5,75* |

| Mar-09 | 18 | 4,11* | 3,94^ | −0,62 | −6,25 | −9,46* | −6,37* |

| Abr-09 | 18 | −1,82 | −2,12 | −1,15 | −8,07 | −11,58* | −7,52 |

| May-09 | 18 | −1,80 | −1,41 | −1,09 | −9,87 | −12,99^ | −8,61 |

| Jun-09 | 18 | −1,62 | −0,27 | 1,02 | −11,49 | −13,26 | −7,59 |

| Jul-09 | 18 | 0,34 | −0,54 | 1,03 | −11,15 | −13,80 | −6,56 |

| Ago-09 | 18 | 2,94^ | −1,72 | 0,47 | −8,21 | −15,52 | −6,09 |

| Sep-09 | 18 | −4,47* | −2,76 | −2,59 | −12,68 | −18,28 | −8,68 |

| Oct-09 | 18 | −1,21 | 0,90 | 3,91 | −13,89 | −17,38 | −4,77 |

| Nov-09 | 18 | 1,35 | −1,64 | −3,01 | −12,54 | −19,02 | −7,78 |

| Dic-09 | 18 | 1,53 | 1,20 | −4,10 | −11,01 | −17,82 | −11,88 |

| Panel E: Servicios financieros e inmobiliarios | |||||||

| Sep-07 | 41 | −3,62* | −3,96* | −4,27** | −3,62** | −3,96* | −4,27* |

| Oct-07 | 41 | −3,17* | −3,07* | −2,63* | −6,79** | −7,03** | −6,90* |

| Nov-07 | 41 | −5,25* | −4,88* | −1,87* | −12,04** | −11,91** | −8,77* |

| Dic-07 | 41 | −1,58^ | −2,63* | −2,69* | −13,62** | −14,54** | −11,46** |

| Ene-08 | 41 | −0,09^ | −1,16* | −0,04 | −13,71** | −15,70** | −11,50* |

| Feb-08 | 41 | −1,26* | −2,81* | 0,19 | −14,97** | −18,51** | −11,31** |

| Mar-08 | 41 | −0,66 | −3,08* | −0,25 | −15,63** | −21,59** | −11,56** |

| Abr-08 | 41 | −0,95 | −1,05* | 1,12 | −16,58** | −22,64** | −10,44** |

| May-08 | 41 | −1,17 | −0,63 | 1,84 | −17,75** | −23,27** | −8,60** |

| Jun-08 | 41 | 3,57 | −0,11 | 2,69 | −14,18** | −23,38** | −5,91** |

| Jul-08 | 41 | −0,84 | −0,26 | −0,14 | −15,02** | −23,64** | −6,05** |

| Ago-08 | 41 | −0,55 | −0,44 | −0,12 | −15,57** | −24,08** | −6,17* |

| Sep-08 | 41 | 0,69 | −1,88 | −0,37 | −14,88** | −25,96** | −6,54* |

| Oct-08 | 41 | 0,59* | −0,70^ | 0,14 | −14,29** | −26,66** | −6,40* |

| Nov-08 | 41 | −1,34** | −0,14^ | −1,31^ | −15,63** | −26,80** | −7,71** |

| Dic-08 | 41 | −1,39** | −0,28* | −0,14* | −17,02** | −27,08** | −7,85** |

| Ene-09 | 38 | 2,19** | −0,63* | 0,74^ | −14,83** | −27,71** | −7,11** |

| Feb-09 | 38 | −0,28* | −0,34* | −0,71 | −15,11** | −28,05** | −7,82** |

| Mar-09 | 38 | −4,34** | 3,94* | −0,62^ | −19,45** | −24,11** | −8,44** |

| Abr-09 | 38 | −1,82* | −2,12 | −1,15^ | −21,27** | −26,23** | −9,59** |

| May-09 | 38 | −2,22 | −1,41 | −1,09 | −23,49** | −27,64** | −10,68** |

| Jun-09 | 38 | −1,68 | −0,27 | 1,03 | −25,17** | −27,91** | −9,65** |

| Jul-09 | 38 | 0,34 | −0,54 | 1,03 | −24,83** | −28,45** | −8,62** |

| Ago-09 | 38 | 2,94 | −1,72 | 0,47 | −21,89** | −30,17** | −8,15** |

| Sep-09 | 38 | −9,95** | −2,76 | −2,64 | −31,84** | −32,93** | −10,79** |

| Oct-09 | 38 | −5,22^ | −0,09 | −2,07 | −37,06** | −33,02** | −12,86** |

| Nov-09 | 38 | −2,68 | −1,64 | −2,91 | −39,74** | −34,66** | −15,77** |

| Dic-09 | 38 | 1,53 | 1,20 | −6,10 | −38,21** | −33,46** | −21,87** |

| Panel F: Tecnología y comunicación | |||||||

| Sep-07 | 7 | −0,67 | −0,71 | −0,78 | −0,67 | −0,71 | −0,78 |

| Oct-07 | 7 | −3,17 | −3,07 | −2,63 | −3,84 | −3,78 | −3,41 |

| Nov-07 | 7 | −1,25 | −4,88 | −1,87 | −5,09 | −8,66 | −5,28 |

| Dic-07 | 7 | −1,51 | −0,77 | −2,69 | −6,60 | −9,43 | −7,97 |

| Ene-08 | 7 | −0,09 | −0,04 | −0,04 | −6,69 | −9,47 | −8,01 |

| Feb-08 | 7 | −1,26 | −2,81 | 0,19 | −7,95 | −12,28 | −7,82 |

| Mar-08 | 7 | −0,66 | 2,58 | −0,25 | −8,61 | −9,70 | −8,07 |

| Abr-08 | 7 | −0,26 | −1,05 | 1,12 | −8,87 | −10,75 | −6,95 |

| May-08 | 7 | −1,17 | −0,63 | 1,84 | −10,04^ | −11,38 | −5,11 |

| Jun-08 | 7 | 1,57 | −1,11 | −0,31 | −8,47 | −12,49 | −5,42 |

| Jul-08 | 7 | −0,84 | 1,48 | −3,99 | −9,31 | −11,01 | −9,41 |

| Ago-08 | 7 | −0,55 | −0,44 | −0,03 | −9,86 | −11,45 | −9,44 |

| Sep-08 | 7 | 0,69 | −1,88 | −0,37 | −9,17 | −13,33 | −9,81 |

| Oct-08 | 7 | 0,59 | −0,70 | 0,14 | −8,58 | −14,03 | −9,67 |

| Nov-08 | 7 | −1,34 | −0,14 | −1,31 | −9,92 | −14,17 | −10,98^ |

| Dic-08 | 7 | −0,47 | −0,28 | −0,14 | −10,39 | −14,45 | −11,12 |

| Ene-09 | 8 | 2,19 | −0,63 | −1,26 | −8,20 | −15,08 | −12,38 |

| Feb-09 | 8 | −0,28 | 0,41 | −0,71 | −8,48 | −14,67 | −13,09 |

| Mar-09 | 8 | −4,34 | 3,94 | −0,62 | −12,82 | −10,73 | −13,71 |

| Abr-09 | 8 | 0,67 | −2,12 | −1,15 | −12,15 | −12,85 | −14,86^ |

| May-09 | 8 | −2,22 | −1,41 | −1,09 | −14,37 | −14,26 | −15,95 |

| Jun-09 | 8 | −1,68 | −0,27 | 1,03 | −16,05 | −14,53 | −14,92 |

| Jul-09 | 8 | 0,34 | −0,54 | 1,03 | −15,71^ | −15,07 | −13,89 |

| Ago-09 | 8 | 4,27 | 0,28 | 0,47 | −11,44^ | −14,79 | −13,42 |

| Sep-09 | 8 | −1,14 | −0,74 | −2,64 | −12,58 | −15,53 | −16,06 |

| Oct-09 | 8 | −1,22 | 1,91 | −2,07 | −13,80 | −13,62 | −18,13 |

| Nov-09 | 8 | 3,32 | −0,64 | 2,78 | −10,48 | −14,26 | −15,35 |

| Dic-09 | 8 | −2,47 | −0,80 | −2,36 | −12,95 | −15,06 | −17,71 |

En esta tabla se facilitan los rendimientos anormales medios (AR) para cada mes después del anuncio de las noticias en agosto de 2007, calculado con la ecuación [3] teniendo en cuenta las distintas referencias propuestas: el IBEX-35, una cartera construida según capitalización bursátil (tamaño) y ratio book-to-market (CRIFIN), y una empresa de control en función de la capitalización bursátil (tamaño) y ratio book-to-market (CONTR). También se proporcionan los meses que transcurren desde que se anuncia la crisis financiera, así como el tamaño de la muestra analizada en cada momento (n). Las siguientes columnas presentan los rendimientos medios anormales (AR) y los rendimientos medios anormales acumulados (CAR). La significatividad de los rendimientos anormales se establece mediante el contraste convencional t, y para los rendimientos anormales acumulados se emplea la ecuación [7].

Nivel de significatividad de los contrastes: 10% (^), 5% (*) y 1% (**).

Fuente: elaboración propia.

A partir de ese momento, el comportamiento para los distintos sectores es claramente diferenciador y, por tanto, complejo de analizar. Ello implica dificultades a la hora de emitir un diagnóstico claro y generalizado. Los sectores petróleo y energía; materiales básicos, industria y construcción, y servicios de consumo comienzan a acumular rendimientos anormales a partir de octubre de 2007 hasta el final de la muestra, aunque no siempre de forma ascendente. Para el caso del sector del petróleo (tabla 6, panel A), llega a acumular rendimientos negativos y significativos hasta el final de la muestra entre un −8% y un −12,4% (según referencia considerada). Estos últimos datos no son los más notables, ya que en diciembre de 2008 alcanza la cota más alta (15,94%). El sector materiales básicos (tabla 6, panel B), además de mostrar rendimientos medios significativos, tal y como se ha dicho a partir del segundo mes, los registra también en los meses de junio y julio de 2008. De manera acumulativa, y de forma similar en el sector petróleo, se comienzan a generar rendimientos negativos significativos a partir del segundo mes (aunque de forma escalonada para según qué cartera de referencia analizada) hasta el final de la muestra entre un −10,33% y un −25,11%, siendo este último el valor más destacado. El sector servicios de consumo (tabla 6, panel D), a diferencia de los 2 anteriores, no llega a acumular rendimientos negativos significativos hasta el final de la muestra. En el peor de los casos finaliza en mayo de 2009, siendo el valor acumulado más alto del 14,14%.

Si bien es cierto que los sectores anteriores tardan en reaccionar un mes desde que se hacen públicas las noticias sobre el inicio de la crisis financiera en agosto de 2007, cabe señalar que el sector financiero e inmobiliario (tabla 6, panel E), en contraposición, genera rendimientos anormales negativos y significativos ya desde el primer mes. A diferencia de los sectores analizados hasta el momento, presenta rendimientos medios negativos significativos en diversos espacios temporales. Empieza con el inicio de la muestra hasta abril de 2008 y posteriormente, a partir de octubre de 2008 hasta abril de 2009. Estos primeros resultados nos desvelan información relevante que cabe analizar. Esta segunda etapa de valores medios significativos se registra justo un mes después de anunciarse la bancarrota de Lehman Brothers (véase Anexo 1) y se extiende a los 7meses posteriores, hecho este último que solo se aprecia para el sector financiero e inmobiliario. En cuanto a los rendimientos acumulados, son de signo negativo, tal y como se había previsto, y además significativos para toda la muestra y con valores bastante elevados. El valor acumulado de estos rendimientos va en aumento y de forma ininterrumpida, y es un claro síntoma del empeoramiento del mercado, siendo los valores más altos precisamente los de diciembre de 2009 (entre −21,87% y −38,21%).

El sector servicios de consumo y el de tecnología y comunicaciones (tabla 6, paneles C y D, respectivamente) presentan algunos valores significativos muy puntuales con significatividades muy bajas (al 10%). Esto nos indica que han sido sectores que han amortiguado relativamente los efectos de la crisis financiera (al menos para la muestra considerada) o que, a diferencia de los otros, han ajustado más rápidamente la información relevante a sus precios cotizados.

Ante estas primeras evidencias destacamos que para el mercado de capitales español el anuncio de las noticias del mes de agosto de 2007 que abren una etapa de crisis financiera ha generado rentabilidades anormales negativas y significativas una vez conocidas las mismas. Los sectores que reaccionan a esta situación y se ven afectados son: petróleo y energía; materiales básicos, industria y construcción; bienes de consumo y financiero e inmobiliario. Destacar que este último es el sector que se ve más duramente sacudido por este suceso, no solamente por su reacción tan temprana sino también por la cantidad de valores altamente significativos. Esto es un claro ejemplo de que la crisis financiera ha tenido, en el sector financiero, un calado más profundo.

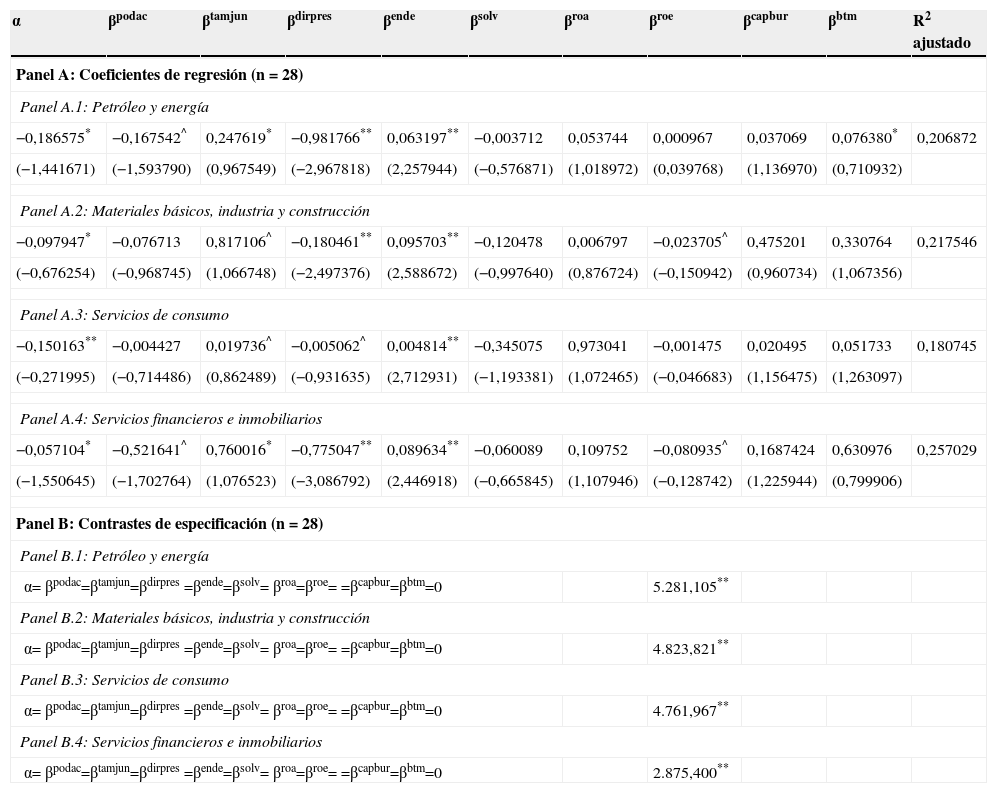

Capacidad explicativa de las variables sobre los rendimientos anormalesHemos comprobado la existencia de un mal comportamiento del mercado por los rendimientos anormales significativos obtenidos. En consecuencia, procedemos a regresar el modelo (véase ecuación [8]) y analizar si los factores explicativos27 propuestos los pueden justificar. Los resultados que se facilitan en la tabla 7 pueden ayudar a arrojar luz sobre las hipótesis de la que parte este trabajo. Este análisis se realiza únicamente para los 4 sectores de los 6 estudiados, ya que los que no manifiestan rendimientos anormales significativos, lógicamente quedan excluidos.

Capacidad explicativa de las variables sobre los rendimientos anormales posteriores al anuncio de la crisis financiera

| α | βpodac | βtamjun | βdirpres | βende | βsolv | βroa | βroe | βcapbur | βbtm | R2 ajustado |

|---|---|---|---|---|---|---|---|---|---|---|

| Panel A: Coeficientes de regresión (n = 28) | ||||||||||

| Panel A.1: Petróleo y energía | ||||||||||

| −0,186575* | −0,167542^ | 0,247619* | −0,981766** | 0,063197** | −0,003712 | 0,053744 | 0,000967 | 0,037069 | 0,076380* | 0,206872 |

| (−1,441671) | (−1,593790) | (0,967549) | (−2,967818) | (2,257944) | (−0,576871) | (1,018972) | (0,039768) | (1,136970) | (0,710932) | |

| Panel A.2: Materiales básicos, industria y construcción | ||||||||||

| −0,097947* | −0,076713 | 0,817106^ | −0,180461** | 0,095703** | −0,120478 | 0,006797 | −0,023705^ | 0,475201 | 0,330764 | 0,217546 |

| (−0,676254) | (−0,968745) | (1,066748) | (−2,497376) | (2,588672) | (−0,997640) | (0,876724) | (−0,150942) | (0,960734) | (1,067356) | |

| Panel A.3: Servicios de consumo | ||||||||||

| −0,150163** | −0,004427 | 0,019736^ | −0,005062^ | 0,004814** | −0,345075 | 0,973041 | −0,001475 | 0,020495 | 0,051733 | 0,180745 |

| (−0,271995) | (−0,714486) | (0,862489) | (−0,931635) | (2,712931) | (−1,193381) | (1,072465) | (−0,046683) | (1,156475) | (1,263097) | |

| Panel A.4: Servicios financieros e inmobiliarios | ||||||||||

| −0,057104* | −0,521641^ | 0,760016* | −0,775047** | 0,089634** | −0,060089 | 0,109752 | −0,080935^ | 0,1687424 | 0,630976 | 0,257029 |

| (−1,550645) | (−1,702764) | (1,076523) | (−3,086792) | (2,446918) | (−0,665845) | (1,107946) | (−0,128742) | (1,225944) | (0,799906) | |

| Panel B: Contrastes de especificación (n = 28) | ||||||||||

| Panel B.1: Petróleo y energía | ||||||||||

| α= βpodac=βtamjun=βdirpres =βende=βsolv= βroa=βroe= =βcapbur=βbtm=0 | 5.281,105** | |||||||||

| Panel B.2: Materiales básicos, industria y construcción | ||||||||||

| α= βpodac=βtamjun=βdirpres =βende=βsolv= βroa=βroe= =βcapbur=βbtm=0 | 4.823,821** | |||||||||

| Panel B.3: Servicios de consumo | ||||||||||

| α= βpodac=βtamjun=βdirpres =βende=βsolv= βroa=βroe= =βcapbur=βbtm=0 | 4.761,967** | |||||||||

| Panel B.4: Servicios financieros e inmobiliarios | ||||||||||

| α= βpodac=βtamjun=βdirpres =βende=βsolv= βroa=βroe= =βcapbur=βbtm=0 | 2.875,400** | |||||||||

En el panel A se suministran los coeficientes de regresión por MCO y entre paréntesis el estadístico t, obtenidos por la ecuación: CARj,τ=α+βPODAC·PODACj+βTAMJUN·TAMJUNj+βDIRPRES·DISPRESj+βENDE·ENDEj+βSOLV·SOLVj+βROA·ROAj+βROE·ROEj+βCAPBUR·CAPBURj+βBTM·BTMj,τ+¿j.

La variable explicada son los rendimientos anormales acumulados medios (CARj,τ) y las variables explicativas son los parámetros propuestos y que se detallan en la tabla 1. La regresión se ha efectuado considerando la muestra completa que se compone de 28 meses y solamente se computan los sectores que han mostrado rendimientos anormales significativos y que se pueden ver en los resultados de la tabla 6. La bondad del ajuste se mide a través del R2 ajustado. En el panel B se detallan los contrastes de especificación de coeficientes beta iguales entre sí, e iguales a cero.

Nivel de significatividad de los contrastes: 10% (^), 5% (*) y 1% (**).

Fuente: elaboración propia.

En términos generales y para los 4 sectores considerados, los coeficientes de regresión (tabla 7, panel A) señalan que la composición del consejo de administración y el nivel de endeudamiento podrían justificar, en cierta medida, los rendimientos extraordinarios experimentados a partir del anuncio de la crisis financiera.

Particularmente y respecto a la estructura de control, la participación accionarial de los cargos ejecutivos (PODAC) ofrece un peso poco relevante dada su escasa significatividad (10%) y solo para los sectores de petróleo y energía (−0,1675) y servicios financieros e inmobiliarios (−0,5216). El signo esperado (negativo) se cumple en los coeficientes de regresión para todos los sectores. La toma de control en el capital de las empresas por parte de los directivos, en cierta medida, está explicando la presencia de esas anormalidades en sus rendimientos. Se intuye que su participación en el capital social de la empresa lo vincula mayormente a la misma, y en consecuencia mejora su gestión e implicación, y ello amortigua el efecto negativo de esas rentabilidades.

En cuanto a las variables asociadas al consejo de administración, se advierte que, por un lado, el tamaño de la junta (TAMJUN) es significativo y positivo, tal y como se había previsto en los 4 sectores aunque con distintos niveles. Para los sectores petróleo y energía, y servicios financieros e inmobiliarios, al 5%, y para materiales básicos, industria y construcción, y servicios de consumo, únicamente al 10%. Esta circunstancia se cuantifica con mayor peso en el sector financiero, dado el valor de su coeficiente (0,7600) y su significatividad. Según nuestro criterio, la relación establecida era de signo positivo, y en los resultados de regresión, se verifica. Estas evidencias nos revelan que efectivamente la capacidad de control, en cierto grado, se ha visto diluida y, así, ha sido menos efectiva. La elevada presencia de cargos ejecutivos, en última instancia, no ha beneficiado al conjunto de sectores estudiados, puesto que están justificando los rendimientos anormales, que en algunos casos disponen de una significatividad estadística al 5%.

Por otro lado, la variable que mide los efectos derivados del hecho de que director ejecutivo y presidente de la junta recaigan sobre el mismo individuo (DIRPRES) también resulta ser significativa y al 1% en todos los sectores, a excepción de servicios de consumo (al 10%). El signo obtenido ha sido negativo, en contraposición al signo esperado28. Contrariamente a lo previsto en las hipótesis de este trabajo, el mercado valora con signo negativo la concentración de poder. El mercado nos está indicando que la coincidencia de esas 2 figuras en un mismo sujeto ha logrado que la función de gobierno se haya visto afectada positivamente, es decir, se haya desarrollado eficazmente. De los 4 sectores, los que mayormente se han visto beneficiados por tal circunstancia son: petróleo y energía (−0,9817) y servicios financieros e inmobiliarios (−0,7751).

Las variables que miden el apalancamiento y la solvencia ofrecen resultados destacables que cabe analizar con detenimiento. Tal y como se esperaba, los resultados de regresión corroboran que el nivel de endeudamiento (ENDE) arroja un signo positivo y con una significatividad elevada (1%) para los 4 sectores. Hasta ahora, esta resulta ser la variable con mayor poder explicativo sobre los rendimientos anormales. Sus valores oscilan entre 0,0048 para el sector servicios de consumo y 0,0957 para el sector de materiales básicos, industria y construcción. En consecuencia, cuando la crisis financiera estalla en agosto de 2007, las empresas más endeudadas son las que se ven mayormente afectadas. Ahora, el sector que presenta un volumen de endeudamiento mayor va a ser penalizado por el mercado en mayor medida en la generación de rendimientos anormales negativos. Estos resultados apoyan nuestra teoría de que en un contexto de crisis financiera hay que controlar el volumen de endeudamiento y, por tanto, hay que establecer medidas que proporcionen a las empresas cotizadas una estructura financiera óptima que le permita no incurrir en estos rendimientos extraordinarios que tanto les perjudican.

Respecto a la solvencia (SOLV), indicar que aunque el signo obtenido coincide con el esperado, no aporta capacidad explicativa, y por tanto ese ratio no tiene capacidad explicativa sobre los rendimientos anormales.

El siguiente grupo de variables estudiadas están asociadas a la rentabilidad de la empresa. Se espera un signo negativo en ambas variables, pero finalmente los coeficientes de regresión, en contraposición, señalan un signo positivo para la rentabilidad de los activos (ROA), aunque no significativo. En cambio, para la rentabilidad de los accionistas (ROE) se cumple el signo esperado (negativo) al menos, para los sectores que muestran valores significativos y que pasamos a detallar. Los sectores materiales básicos, industria y construcción (−0,0237) y servicios financieros e inmobiliarios (−0,0809) son significativos, aunque al 10%. El signo de la rentabilidad del accionista revela que las empresas que han obtenido una baja rentabilidad en estos sectores son las que se han visto más perjudicadas desde que se dan a conocer las noticias sobre el inicio de la crisis financiera en agosto de 2007. Los coeficientes estimados señalan al sector financiero e inmobiliario como el que ha sufrido esta contingencia con mayor dureza (−0,0809) respecto a materiales básicos, industria y construcción (−0,0237).

Finalmente, los parámetros que analizan el valor de mercado de la empresa muestran resultados poco destacables. Aunque se cumple la relación positiva establecida entre esta tipología de rendimientos y la capitalización bursátil (CAPBUR), no proporcionan valores significativos. Solo para el sector financiero e inmobiliario, el ratio book-to-market es significativo al 5%, y su signo es coincidente con el signo que esperábamos (positivo). Esta relación positiva manifiesta que las empresas del sector del petróleo y energía con elevados ratios book-to-market están provocando un patrón anormal en sus precios cotizados. Por esta circunstancia, las posibilidades futuras de crecimiento se ven mermadas y por tanto la relación book-to-market se incrementa, provocando rendimientos anormales significativos.