La crisis financiera que ha afectado a todo el mundo ha tenido una incidencia especial en España. Las cajas de ahorros, que llevan más de 100años desarrollando su gestión financiera, han desaparecido, por lo menos tal como venían desarrollando su actividad. Esta caída ha sido motivada por las políticas marcadas por el Banco de España, el Ministerio de Economía y el Fondo de Reestructuración Ordenada Bancaria (FROB) para salvar el sistema financiero español. El objetivo de estos organismos, según sus recomendaciones y la normativa emitida, era un proceso de bancarización de las cajas de ahorros y que todas las entidades financieras ganaran en tamaño, y de esta forma se deberían poner las bases para incrementar la solvencia y salir de la crisis financiera.

Este trabajo analiza los determinantes de la solvencia de las entidades financieras españolas en el periodo 2006-2009, y se incluye entre ellos el tamaño y el tipo de entidad para comprobar cuáles son las masas patrimoniales que han sido determinantes en este periodo, y de esta manera comprobar si los objetivos del Banco de España en cuanto a bancarización y fusiones son correctos.

Los resultados muestran los principales determinantes de la solvencia, y entre ellos sí se encuentran el tamaño y el tipo de entidad, por lo que la hoja de ruta marcada por el Banco de España en la actual reestructuración sí es acertada, por lo menos en estos 2aspectos.

The financial crisis that has affected the entire world has had a special impact in Spain. Savings banks that are over a hundred years building its financial management, have disappeared, at least as it had been developing its activity. This fall has been driven by the policies laid down by the Bank of Spain, the Ministry of Economy and the Fondo de Reestructuración Ordenada Bancaria (FROB) to save the Spanish financial system. The aim of these bodies, as their recommendations and the standards issued, was that the savings banks to become banks and all financial institutions increase in size, so it should lay the groundwork for increased solvency and this way out of the financial crisis.

In this paper we analyze the determinants of solvency of Spanish banks in the period 2006-2009 and included including the size and type of entity to check if the objectives of the Bank of Spain are correct in this respect.

The results show the main determinants of solvency and among themselves that are the size and type of institution. So the roadmap laid down by the Bank of Spain and the Ministry of Economy in the current restructuring, apparently yes that is correct.

La actual crisis financiera internacional, iniciada en 2007, ha afectado de forma muy importante a los sectores financieros de muchos países. Se compara con la gran depresión del crack bursátil del 29, y algunos la denominan la gran recesión. Esta situación ha dañado de forma importante la solvencia de las entidades financieras españolas.

El Banco de España, el Ministerio de Economía y el Fondo de Reestructuración Ordenada Bancaria (FROB) pusieron en marcha una reestructuración para sanear, fortalecer en solvencia y mantener las entidades financieras españolas que pudieran ser solventes en el futuro, para lo cual el gobierno español dictó varios decretos-ley que afectaban a las entidades financieras, de tal manera que forzó una serie de fusiones y cambios en la estructura de la propiedad de las entidades financieras españolas. El objetivo era que ganaran tamaño todas las entidades financieras y que acometieran un proceso de bancarización con el propósito de ganar en solvencia y rentabilidad, por lo que se puede entender que estas instituciones asumían que el incremento de tamaño y el cambio de estructura de propiedad, transformando las cajas en bancos, llevaría a un incremento en la solvencia de las entidades financieras.

Este proceso se instrumentalizó, a instancias del Banco de España y del Ministerio de Economía, mediante diferentes normativas, entre las que destacan el Real Decreto-Ley 9/2009, de 26 de junio de 2009; el artículo 54 de la Ley 26/2009, de 23 de diciembre, de Presupuestos Generales para el año 2010; el Real Decreto-Ley 6/2010, de 9 de abril; el Real Decreto ley 11/2010, de 9 de julio; el Real Decreto ley 2/2011, de 18 de febrero, y el Real Decreto ley 2/2012, de 3 de febrero.

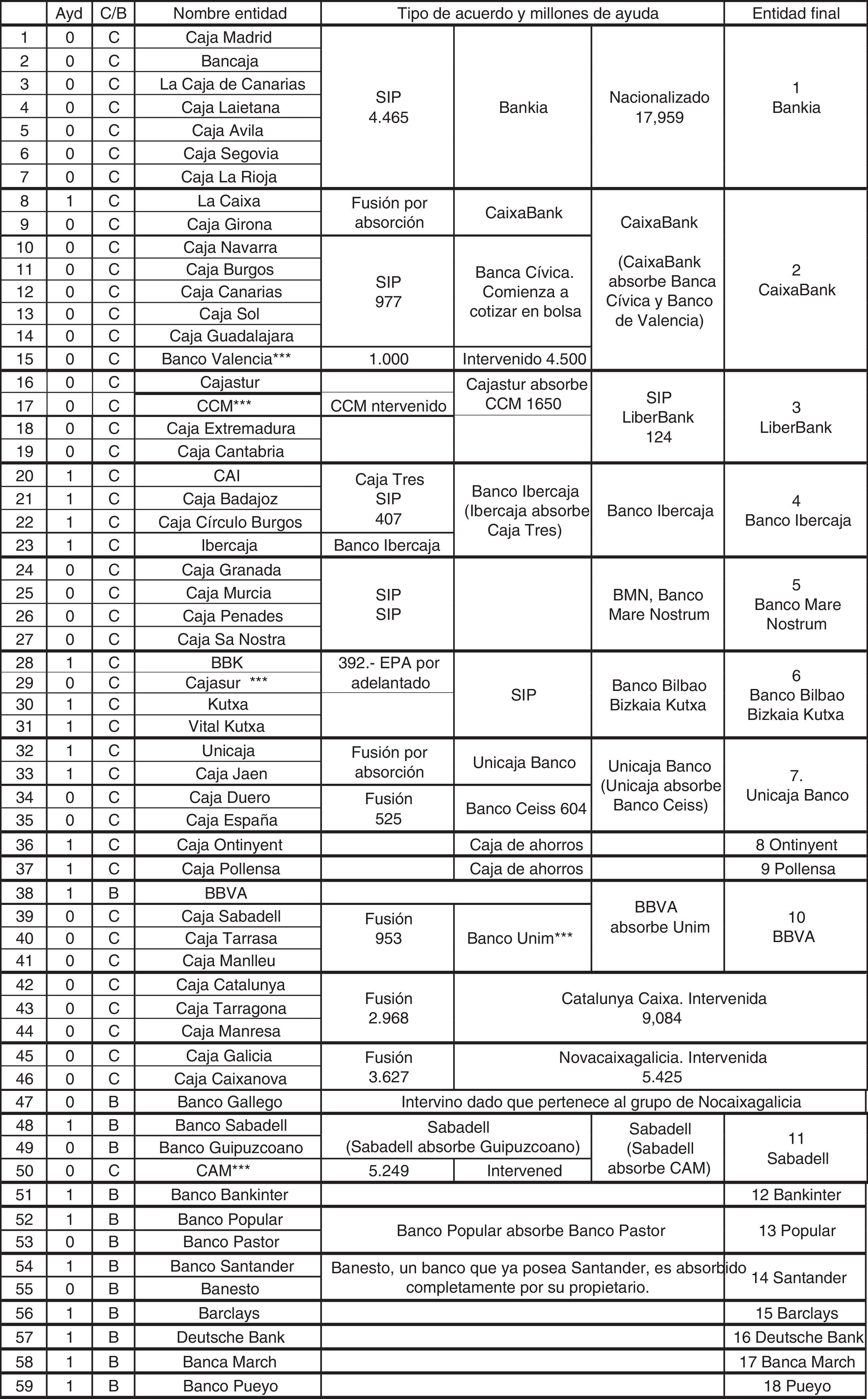

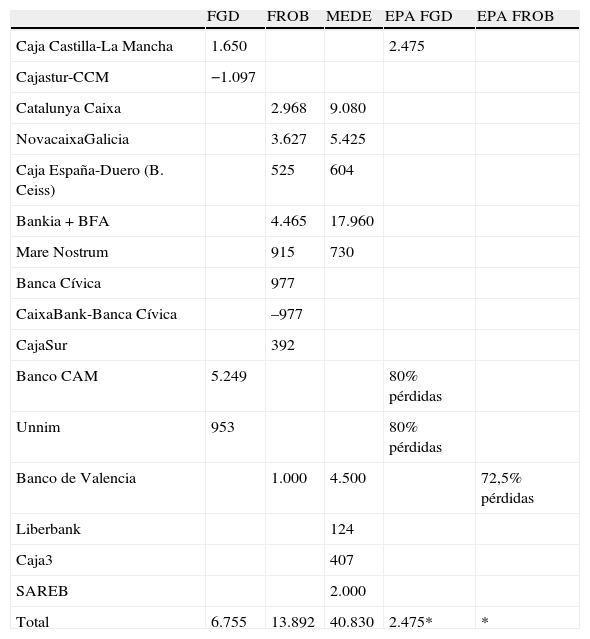

A mediados de 2013, tras más de 2años desde el comienzo de la reestructuración, de las 59entidades (45cajas y 14bancos) comerciales significativas en el sistema financiero español, tan solo quedan 18grupos. El proceso se ha llevado a cabo mediante fusiones y sistemas institucionales de protección (SIP). Algunos de estos procesos se han complementado con ayudas de fondos públicos mediante el FROB, del Fondo de Garantía de Depósitos (FGD) y del Mecanismo Europeo de Estabilidad (MEDE). Las ayudas públicas recibidas por las entidades financieras por parte del FROB, del FGD y del MEDE ascienden a más de 60.000millones de euros Además, algunas entidades se han visto obligadas a fusionarse para poder subsistir mediante el apoyo en solvencia de otras entidades más fuertes (tabla 1).

Fusión de entidades

La columna Ayd identifica las entidades que han recibido apoyo financiero (0). La columna C/B indica si la entidad es un banco (B) o una caja de ahorros (C). SIP se refiere al sistema institucional de protección. Los números relativos a Tipo de acuerdo y millones de ayuda representa los millones de euros de la ayuda recibida.

aCuentan con EPA (esquema de protección de activos).

bCajaSur recibe 392 millones de euros del FORB como EPA por adelantado al ser absorbida por BBK.

Tras los últimos acontecimientos motivados por la reestructuración y con la nueva normativa todas las cajas de ahorros se verán abocadas a transformase en fundaciones especiales. Todas las cajas de ahorros, excepto Caixa Ontinyent y Pollensa, han trasferido sus activos y pasivos a otra entidad que se rige como los bancos comerciales con la estructura de sociedad anónima, y las cajas de ahorros que no han sido nacionalizadas o absorbidas son accionistas mayoritarias. Además se ha tenido que constituir la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, S.A (SAREB), más conocida como «banco malo», que se dedica a adquirir los activos tóxicos y venderlos en un plazo máximo de 15años.

Estas circunstancias son suficientemente importantes para iniciar una investigación sobre el proceso y las causas que han llevado a esta situación.

El objetivo de este trabajo es averiguar los determinantes que han sido significativos en la evolución de la solvencia desde antes del inicio de la crisis financiera internacional (año 2006) hasta el inicio de la reestructuración (año 2009). Este periodo ha sido elegido porque son los 4años últimos de crecimiento de las entidades financieras españolas, ya que, como dicen Ontiveros y Berges (2010), las cuentas anuales de las entidades de nuestro país no se vieron afectadas de forma significativa los 2primeros años de la crisis internacional. Por lo tanto, se trata de un periodo homogéneo de continuo crecimiento. Sin embargo, la evolución de las masas patrimoniales en dicho periodo sí pudo determinar la evolución de la solvencia.

Otro propósito es comprobar si entre estos determinantes se pueden incluir junto a las masas patrimoniales el tamaño de la entidad y el tipo (caja de ahorros o banco). El tamaño y la bancarización han sido 2 de las principales exigencias que se han incluido en la hoja de ruta marcada por el Banco de España y el Ministerio de Economía en la reestructuración financiara española, con el objetivo de fortalecer la solvencia en los bancos y en las cajas de ahorros.

Por lo tanto, los 2objetivos marcados son:

- 1.

Determinar cómo han influido las masas patrimoniales de los balances de las entidades financieras en la solvencia de las mismas en el periodo 2006-2009.

- 2.

Estudiar si, además de las masas patrimoniales, entre los determinantes de la solvencia de las entidades financieras está el tamaño y la estructura de propiedad.

Para ello estructuramos este trabajo de la siguiente manera. Después de este primer apartado se explican la evolución y la importancia de las cajas de ahorros y el proceso de restructuración actual. En el tercer punto se examinan los determinantes en la literatura existente. En el cuarto apartado se explica la metodología utilizada. En el quinto apartado se exponen los resultados, y en el sexto, las conclusiones.

Sistema financiero españolDespués de más de 150años, las cajas de ahorros prácticamente han desaparecido como tales; tan solo quedan 2 de las más pequeñas, que representan menos del 0,01% del activo de las entidades financieras españolas. Desde el 24 de febrero de 1834 en que el Conde de Villacreces fundó la caja de ahorros más antigua de España en Jerez de la Frontera, o desde el 1 de febrero de 1835 en que abría sus puertas al público la Caja de Ahorros y Previsión de Madrid, el sistema financiero español ha estado muy vinculado a las cajas de ahorros, en un primer momento centradas en el ahorro familiar y posteriormente en todo tipo de servicios comerciales. El volumen de negocio de las cajas de ahorro a finales del 2009 llegó a ser el 50% del total del sistema financiero español. Además, hay que destacar su obra social y su labor como prestadoras de servicios financieros en plazas que no son rentables, como en pequeños pueblos; labor que los bancos, al estar sometidos al imperio de la ley de los dividendos y de los accionistas, es imposible que realicen.

Este desenlace ha venido motivado por la actual crisis económica y financiera, que empezó en el verano del 2007 con las hipotecas subprime, continuó en el otoño de 2008 con la quiebra del banco americano Lehman Brothers y desembocó con la crisis de la deuda soberana. España, aunque no se vio muy afectada por los 2 primeros acontecimientos, sí se ha visto afectada por la crisis de la deuda soberana.

Sin embargo, el sistema financiero español sufrió problemas específicos, como el exceso de inversión inmobiliaria y un crecimiento basado en financiación mayorista con un gran apalancamiento (Maudos, 2011, 2012). Estas circunstancias provocaron un incremento muy importante de la morosidad, así como problemas de liquidez, ante la imposibilidad de financiarse en los mercados mayoristas, y un incremento de las provisiones, motivado por la depreciación de las inversiones inmobiliarias y financieras.

Estas circunstancias han afectado de manera considerable la solvencia de las entidades financieras, y de forma muy especial a las cajas de ahorro españolas. Las autoridades bancarias europeas han exigido un incremento de la solvencia a todas las entidades financieras, y para conseguir este objetivo, en España el Banco de España, el FROB y el Ministerio de Economía han pilotado la mayor reestructuración financiera que se ha producido en España, apoyada con la mayor inyección de fondos públicos realizada hasta la fecha.

Las ayudas públicas recibidas por las entidades financieras por parte del FROB, del FGD y del MEDE ascienden a más de 60.000millones de euros. Son las siguientes (tabla 2):

- •

Caja Castila-La Mancha: 1.650millones del FGD (dación en pago de 1.097millones en activos, según valor en libros, aportados después de la fusión por Cajastur); EPA del FGD de hasta 2.475 millones de euros.

- •

Catalunya Caixa: 2.968millones de euros del FROB y 9.080 del MEDE.

- •

NovacaixaGalicia: 3.627millones de euros del FROB y 5.425 del MEDE.

- •

Caja España-Duero (banco Ceiss): 525millones de euros del FROB y 604 del MEDE.

- •

Bankia + BFA: 4.465 y 17.960millones del MEDE.

- •

Mare Nostrum: 915millones de euros del FROB y 730millones del MEDE.

- •

Banca Cívica: 977millones de euros del FROB (reembolsados al FROB por CaixaBank, tras la absorción).

- •

CajaSur: 392millones de euros en EPA por el FROB pagados por adelantado en el momento de la absorción.

- •

Banco CAM: 5.249millones del FGD; EPA por el 80% de las pérdidas una vez descontadas las provisiones.

- •

Unnim: 953millones de euros del FGD; EPA por el 80% de pérdidas una vez descontadas las provisiones.

- •

Banco de Valencia: 1.000 millones del FROB y 4.500 del MEDE; EPA del 72,5% de pérdidas en la cartera de autónomos, pymes, avales y otros compromisos, una vez descontadas las provisiones.

- •

SAREB: 2.000millones del MEDE.

- •

Liberbank: 124millones del MEDE.

- •

Caja3: 407millones del MEDE.

Resumen de aportaciones pata la reestructuración financiera española

| FGD | FROB | MEDE | EPA FGD | EPA FROB | |

| Caja Castilla-La Mancha | 1.650 | 2.475 | |||

| Cajastur-CCM | −1.097 | ||||

| Catalunya Caixa | 2.968 | 9.080 | |||

| NovacaixaGalicia | 3.627 | 5.425 | |||

| Caja España-Duero (B. Ceiss) | 525 | 604 | |||

| Bankia + BFA | 4.465 | 17.960 | |||

| Mare Nostrum | 915 | 730 | |||

| Banca Cívica | 977 | ||||

| CaixaBank-Banca Cívica | –977 | ||||

| CajaSur | 392 | ||||

| Banco CAM | 5.249 | 80% pérdidas | |||

| Unnim | 953 | 80% pérdidas | |||

| Banco de Valencia | 1.000 | 4.500 | 72,5% pérdidas | ||

| Liberbank | 124 | ||||

| Caja3 | 407 | ||||

| SAREB | 2.000 | ||||

| Total | 6.755 | 13.892 | 40.830 | 2.475* | * |

* Pendiente de cuantificar las aportaciones finales totales.

Los fondos del MEDE provienen del acuerdo llegado mediante el Memorándum de Entendimiento (MoU) con la Comisión Europea y el BCE por el que se otorgaba una línea de crédito de hasta 100.000millones para sanear las entidades financieras españolas.

Las entidades que se han fusionado buscando una mayor solvencia son:

- •

Caixa Girona con La Caixa.

- •

Banco Guipuzcoano con Banco Sabadell.

- •

Banco Pastor con Banco Popular.

- •

Banesto absorbido por Banco Santander (tabla 1).

Según la literatura estudiada, el tamaño en las entidades financieras puede ser significativo en cuanto a solvencia, por lo que los procesos de fusiones pueden favorecer el incremento de la misma. Según Hernando, Nieto y Wall (2009), los bancos adquiridos muestran ratios de eficiencia inferiores a los de su mercado. Por otro lado, las fusiones eliminan las entidades más débiles (Palomo Zurdo y Sanchís Palacio, 2010).

Entre las ventajas que comporta un mayor tamaño, según Vives Torrents (2011), está la facilidad del supervisor al concentrar la supervisión en un número menor de entidades. Como desventaja se apunta lo que se conoce como demasiado grandes para quebrar (too big to fail), ya que las entidades que se conviertan en sistémicas pueden asumir un mayor riesgo sabiendo que no las van a dejar caer. Cubillas Martín, Fonseca Díaz y González Rodríguez (2011) como ventaja consideran la disminución del riesgo por la mayor diversificación y el incremento del poder de mercado. Tanna, Pasiouras y Nnadi (2011) exponen que al ganar en tamaño se gana en eficiencia. Como desventaja también incluyen el too big to fail por los incentivos para asumir mayores riesgos.

En trabajos sobre etapas anteriores de fusiones en las cajas españolas, Fuentes Egusquiza (2003) demuestra que el incremento de tamaño no produce un efecto positivo en la rentabilidad, en la eficiencia, en la productividad ni en el nivel de capitalización. Apellaniz Gómez, Serrano Cinca y Apellaniz Gómez (1996) analizan el periodo de fusiones de 1990 y concluyen que no existen diferencias entre las cajas fusionadas y no fusionadas en cuanto a morosidad, y que sí existe diferenciación en cuanto a beneficios a favor de las entidades que no se fusionaron. Bernad, Fuentelsaz y Gómez (2013) evalúan el efecto de las fusiones en la rentabilidad en las cajas de ahorros españolas en la década de los ochenta y principios de los noventa, y afirman que a largo plazo la rentabilidad se incrementa en la mayoría de las fusiones.

En el actual proceso de reestructuración financiera se ha producido una bancarización. De las 46cajas de ahorro que existían en 2009, en 2012 tan solo quedan 2, que significan menos del 0,01% del sistema financiero; el resto han acometido fusiones y han cedido sus activos y pasivos a un banco que es el que gestiona la actividad empresarial de los servicios financieros. Esta posición se ha reforzado ya que, según el MoU de Bruselas y los acuerdos sobre el rescate bancario del sistema financiero español, las cajas tendrán que rebajar considerablemente su peso en el capital de sus bancos.

Encontramos diversos trabajos en la literatura en los que relacionan la eficiencia y el riesgo asumido por las entidades con la estructura de la propiedad de las mismas (bancos o cajas de ahorros). Azofra Palenzuela y Santamaría Mariscal (2004) relacionan el grado de designación de cargos en los gobiernos de las cajas de ahorros y su eficiencia, y dicen que cuanto más politizados están los órganos de gobierno menos eficientes son. Fonseca Díaz (2005) estudia la relación entre la participación pública de las cajas de ahorros y el riesgo asumido por las mismas, y concluye que cuanto mayor es la participación pública en los órganos de gestión, mayor es su riesgo. Maudos (2012) propone la mejora de la gobernanza y la despolitización de las cajas de ahorros españolas. Por lo tanto, a la luz de la literatura estudiada, puede que el tipo de entidad —cajas de ahorros con su gobierno corporativo altamente politizado y bancos con la gestión determinada por las leyes del mercado— sea un determinante significativo en cuanto a la evolución de la solvencia.

En cuanto a los determinantes que pueden influir en la solvencia del sistema financiero español proveniente de los análisis de las masas patrimoniales en la crisis actual, en general la mayor parte de autores coinciden en los mismos. Así, Berges Lobera, Manzano Romero y Valero López (2011) se refieren a la actividad de promoción y construcción, las inversiones crediticias, la morosidad, la cobertura, la liquidez y la dependencia de la financiación exterior. Maudos (2011, 2012) considera las altas tasas de crecimiento del crédito, el exceso de capacidad instalada y la dependencia de la financiación mayorista, y destaca que la morosidad es un elemento de presión sobre la solvencia del sistema financiero.

Carbó Valverde y Rodríguez Fernández (2009) incluyen entre los errores que han conducido a la actual crisis financiera las políticas agresivas de las entidades financieras, el elevado apalancamiento, lo que ha llevado a realizar titulizaciones de activos con una calidad cada vez más deteriorada y dificultades para afrontar el pago de la deuda a corto plazo. Esto ha conllevado políticas monetarias expansivas de los bancos centrales para suministrar liquidez al sistema y, sobre todo, el incremento de la morosidad en las entidades financieras españolas.

Carbó Valverde y Maudos (2010) subrayan como problemas de la situación del sistema financiero español algunos aspectos como la elevada concentración del riesgo inmobiliario, el incremento de la morosidad y el deterioro de los activos, la dificultad en el acceso a las fuentes de financiación mayorista, la reducción de márgenes y de beneficios y el exceso de capacidad instalada, y también subrayan diferencias entre bancos y cajas de ahorros.

A raíz de lo expuesto en la literatura, entre los determinantes derivados del análisis de las masas patrimoniales de las entidades que pueden influir en la solvencia de las entidades de crédito se han considerado los siguientes:

- -

Inversiones crediticias. Estudia el crecimiento de la inversión y el apalancamiento.

- -

Empresas participadas. Mide la rentabilidad en las inversiones en participadas.

- -

Activos ponderados por riesgo. Mide la calidad de los activos.

- -

Débitos a bancos centrales. Mide la dependencia de los bancos centrales.

- -

Débitos en pasivos negociables. Mide la dependencia de los mercados mayoristas.

- -

Morosidad. Mide la morosidad y sus provisiones.

- -

Depósitos de clientes. Mide el crecimiento de financiación interior.

- -

Exposición al sector inmobiliario. Mide la exposición al sector inmobiliario.

- -

Beneficios respecto fondos propios. Mide los beneficios respecto de los fondos propios.

Los datos utilizados para el estudio son las cuentas anuales y las memorias de las entidades que conforman la muestra, desde el último año antes del comienzo de la crisis internacional (2006) hasta el último año antes del comienzo de la reestructuración española (2009).

El estudio se basa en las cuentas anuales presentadas por las entidades financieras y que han sido aprobadas por el consejo de administración y la asamblea o la junta general de las entidades, han pasado el control interno de la auditoria interna, han sido auditadas por empresas independientes, han sido supervisadas y tienen el visto bueno por parte del Banco de España. Estas circunstancias no siempre son suficientes para que las cuentas reflejen la imagen fiel del patrimonio de las entidades financieras, ya que en las entidades que han sido intervenidas, los nuevos gestores del FROB o del Banco de España han reformulado las cuentas y habitualmente han aflorado pérdidas importantes. Esta circunstancia no la podemos tener en cuenta en este estudio, aunque sí puede ser objeto de otra investigación a partir de los resultados obtenidos en este estudio una vez visto el resultado final de la reestructuración financiera.

Sobre la función de auditoria interna de las cajas de ahorros, Arcenegui Rodrigo y Molina Sánchez (2007) destacan el bajo compromiso del consejo de administración con la función de control, por el hecho de que las cajas de ahorros españolas ya no poseen claros propietarios.

Por lo tanto, las variables seleccionadas son:

Inversiones crediticias (INVCRE-PIB). Crecimiento de los créditos respecto al crecimiento del PIB nominal.

Empresas participadas (PARACT). Relación entre las participadas y el activo.

Activos ponderados por riesgo (APRACR). Activos ponderados por riesgo respecto del activo remunerado.

Depósitos de bancos centrales (DBCACT). Depósitos de bancos centrales sobre activo.

Débitos en pasivos negociables (DPNACT). Débitos en pasivos negociables sobre activo.

Morosidad (MOR-COB). Tasa de morosidad ajustada con la cobertura.

Depósitos de clientes (DEPCLI-RC). Incremento depósitos de los clientes, ajustado por el incremento de la renta per cápita

Exposición al sector inmobiliario (INVINMO3-ACT). Incremento del conjunto de las 3cuentas en que contabilizan las inversiones inmobiliarias1 respecto al activo.

Beneficios respecto fondos propios (ROE).

El tipo (TIPO) de entidad se incorpora mediante una variable ficticia en la que 1 son bancos y 0 son cajas de ahorros.

El tamaño (TAM) ha sido medido como el logaritmo del activo total de la entidad.

La solvencia, que es la variable dependiente, se calculada como fondos propios respecto de activos ponderados por riesgo (FPAPR).

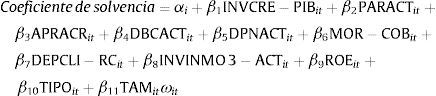

La disponibilidad de información para una muestra de 59entidades de crédito y 4periodos temporales permite explotar la doble dimensión temporal y de sección cruzada de la muestra mediante un modelo econométrico de datos de panel. En este caso, junto con las masas patrimoniales que pueden determinar la solvencia se considera que existen unas características específicas de cada entidad, constantes a lo largo del tiempo pero no medibles u observables, que pueden afectar a dicha relación, ∝i, de manera que el modelo de efectos fijos finalmente especificado es

Una vez determinados los componentes, se examinará si existen diferencias entre bancos y cajas de ahorros, por medio de un análisis discriminante.

La muestra de entidades financieras utilizada comprende las 45cajas de ahorros (todas las existentes en el periodo analizado excepto la CECA) y los 14bancos comerciales más importantes: Banca March, Banco Gallego, Banco Guipuzcoano, Banco Pastor, Banco Popular, Banco Pueyo, Banco Sabadell, Banco Santander, Banco de Valencia, Banesto, Bankinter, Barclays, Deutsche Bank y BBVA.

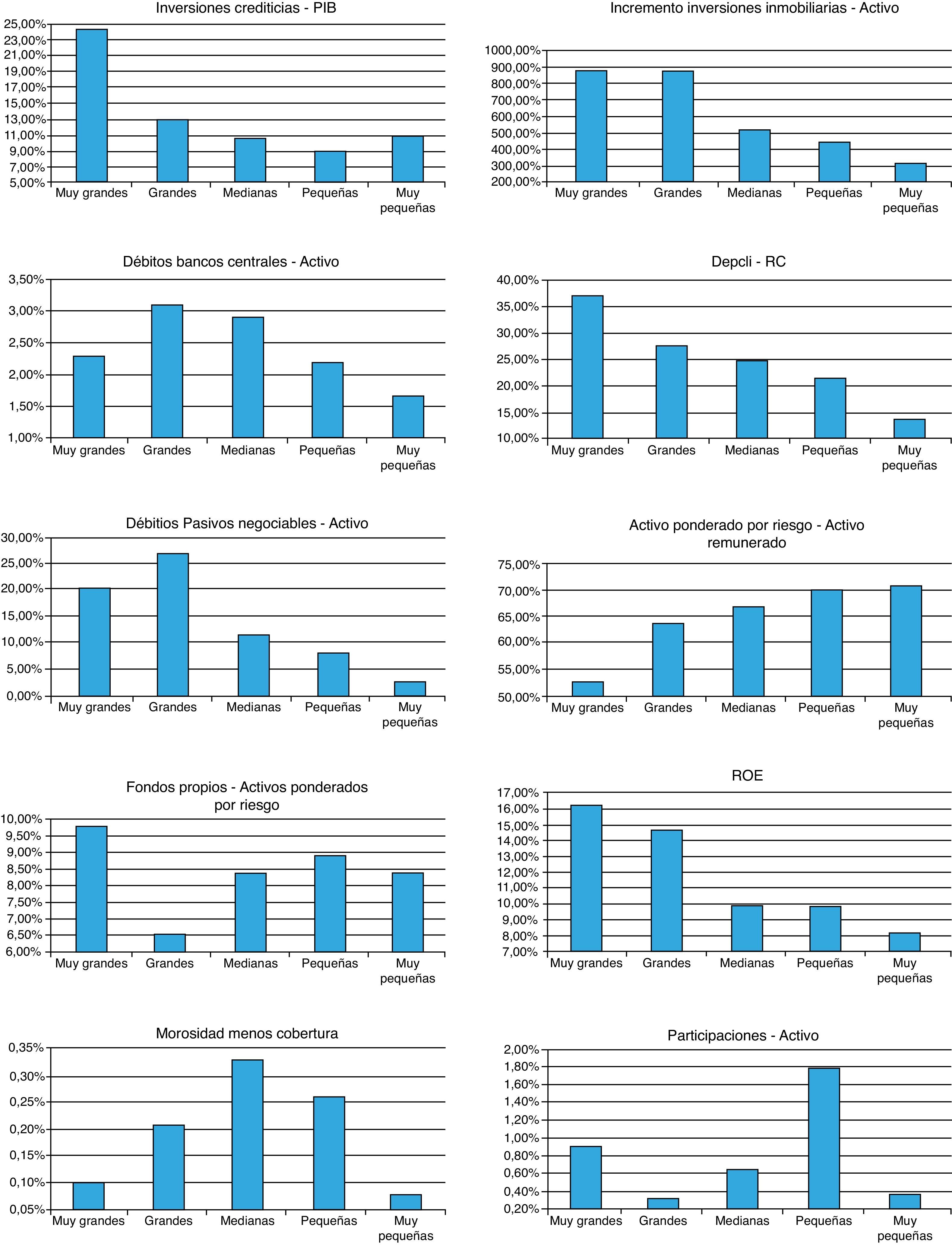

Solo para el análisis descriptivo las entidades se han clasificado en 5categorías, atendiendo a su tamaño. Los grupos se han elaborado partiendo de las más grandes, con un activo superior a 135.000millones y dividiendo esta cifra por 3 para formar el siguiente grupo.

- -

Muy grandes. Entidades con un activo mayor de 135.000millones de euros; en este caso se encuentran 2cajas y 2bancos: Caja Madrid, La Caixa, BBVA y Santander.

- -

Grandes. Entidades en las que su activo está entre los 45.000 y los 134.999millones de euros; son: Bancaja (la de mayor tamaño, con 111.459millones de euros), Banesto, Banco Sabadell, CAM, Bankinter, Caja Catalunya, Caja de Ahorros de Galicia e Ibercaja (la de menor tamaño, con 44.691millones de euros). En total, 9entidades: 5cajas y 4bancos.

- -

Medianas. Entidades en las que su activo oscila entre los 15.000 y los 44.999millones de euros. La entidad de mayor tamaño es Barclays Bank, con 35.235millones de euros; otras entidades son: Unicaja, Banco Pastor, Caixa Nova, BBK, Caja Sol, Caja España, Caixa Penedès, Banco de Valencia, Caja Murcia, Caja Duero, KUTXA, Caja Navarra, CajaSur y CajAstur, que es la más pequeña, con 15.726millones de euros de activo. En total, 15entidades: 12cajas y 3bancos.

- -

Pequeñas. Las que su activo está entre los 5.000 y los 14.999millones. La de mayor tamaño es Sa Nostra, con 14.114 millones de euros de activo; otras son: Caja Canarias (Caja General), Caja Granada, Caixa Sabadell, Caja Burgos (Municipal), Banca March, Caixa Tarrassa, CAI, Banco Guipuzcoano, Caja Cantabria, Caixa Tarragona, La Caja de Canarias (Insular), Caixa Laietana, Vital Kutxa, Caixa Girona, Caja Extremadura, Caja Ávila, Caixa Manresa, Caja Segovia y Caja Círculo, (Burgos). Un total de 20entidades: 2bancos y 18cajas.

- -

Muy pequeñas. Entidades con un activo menor de 5.000millones de euros. La mayor es el Banco Gallego, con unos activos de 4.382millones de euros; las demás entidades son: Caja Badajoz, Caja Rioja, Caja Manlleu, Caja Guadalajara, Caixa Ontinyent, Caja Jaén, Banco Pueyo, y la más pequeña Caixa Pollensa, con un activo de 327millones de euros. Un total de 9entidades: 7cajas y 2bancos.

La evolución de las variables estudiadas en este periodo ha sido la siguiente:

- –

Los créditos a clientes aumentaron un 20,41% más de lo que aumentó el PIB nominal.

- –

El conjunto de las 3cuentas en las que se contabilizan los activos inmobiliarios pasaron del 0,28% del activo en 2006 al 1,79% en 2009.

- –

La dependencia de los bancos centrales aumentó un 101,53% en el periodo.

- –

Los recursos invertidos en las empresas participadas se incrementaron un 27%.

- –

Los débitos negociables se redujeron del 20,38% del activo en 2006 al 18,52% en 2009.

- –

Los fondos propios se incrementaron en un 48,96%.

- –

La morosidad evolucionó de forma negativa: en 2006 la cobertura era mayor que la morosidad en un 0,95% de las inversiones crediticias, y en 2009 la morosidad era el 1,83% de las inversiones crediticias una vez descontada su cobertura en 2009.

- –

Los depósitos de los clientes se incrementaron en un 33,37% más de lo que se incrementó la renta per cápita nominal.

- –

La rentabilidad sobre fondos propios (ROE) disminuyó del 19,09 al 7,65% en 2009.

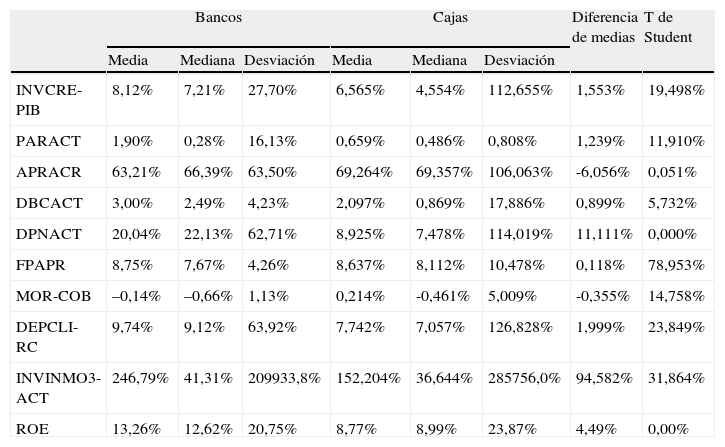

En la tabla 3 presentamos las medias, medianas y desviaciones de cajas y bancos, así como la diferencia de medias y la t de Student que determina la probabilidad de que las 2muestras puedan proceder de 2poblaciones subyacentes con igual media.

Indicadores descriptivos de solvencia

| Bancos | Cajas | Diferencia de medias | T de Student | |||||

| Media | Mediana | Desviación | Media | Mediana | Desviación | |||

| INVCRE-PIB | 8,12% | 7,21% | 27,70% | 6,565% | 4,554% | 112,655% | 1,553% | 19,498% |

| PARACT | 1,90% | 0,28% | 16,13% | 0,659% | 0,486% | 0,808% | 1,239% | 11,910% |

| APRACR | 63,21% | 66,39% | 63,50% | 69,264% | 69,357% | 106,063% | -6,056% | 0,051% |

| DBCACT | 3,00% | 2,49% | 4,23% | 2,097% | 0,869% | 17,886% | 0,899% | 5,732% |

| DPNACT | 20,04% | 22,13% | 62,71% | 8,925% | 7,478% | 114,019% | 11,111% | 0,000% |

| FPAPR | 8,75% | 7,67% | 4,26% | 8,637% | 8,112% | 10,478% | 0,118% | 78,953% |

| MOR-COB | –0,14% | –0,66% | 1,13% | 0,214% | -0,461% | 5,009% | -0,355% | 14,758% |

| DEPCLI-RC | 9,74% | 9,12% | 63,92% | 7,742% | 7,057% | 126,828% | 1,999% | 23,849% |

| INVINMO3-ACT | 246,79% | 41,31% | 209933,8% | 152,204% | 36,644% | 285756,0% | 94,582% | 31,864% |

| ROE | 13,26% | 12,62% | 20,75% | 8,77% | 8,99% | 23,87% | 4,49% | 0,00% |

APRACR (activos ponderados por riesgo: activos ponderados por riesgo respecto del activo remunerado. DBCACT (depósitos de bancos centrales): depósitos de bancos centrales sobre activo. DEPCLI-RC (depósitos de clientes): incremento de depósitos de los clientes, ajustado por el incremento de la renta per cápita. DPNACT (débitos en pasivos negociables): débitos en pasivos negociables sobre activo. FPAPR: fondos propios respecto de activos ponderados por riesgo). INVCRE-PIB (inversiones crediticias): crecimiento de los créditos respecto al crecimiento del PIB nominal. INVINMO3-ACT (exposición al sector inmobiliario): incremento del conjunto de las 3 cuentas en que contabilizan las inversiones inmobiliarias respecto al activo. MOR-COB (morosidad): tasa de morosidad ajustada con la cobertura. PARACT (empresas participadas): relación entre las participadas y el activo. ROE: beneficios respecto a fondos propios.

Fuente: Elaboración propia.

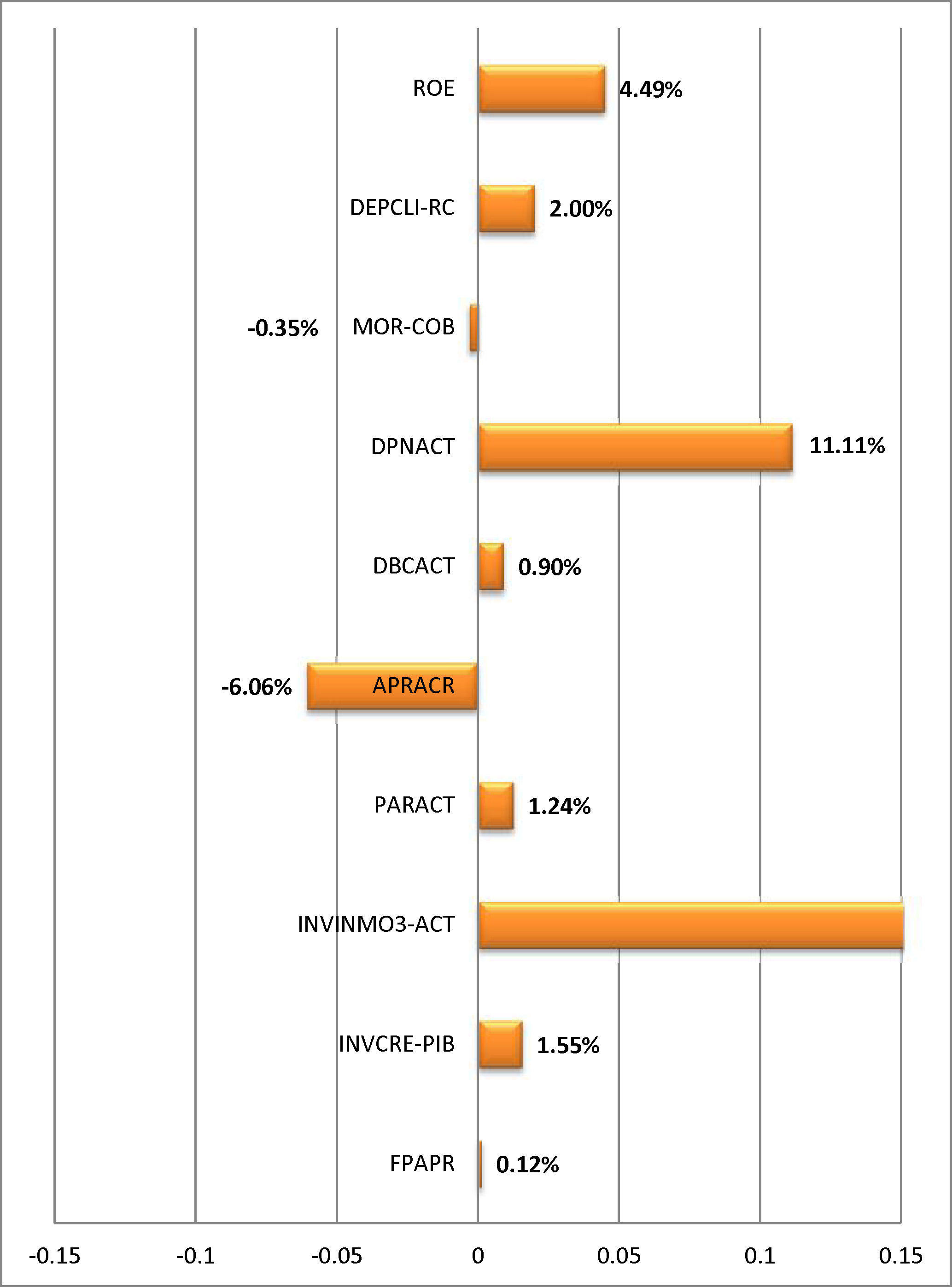

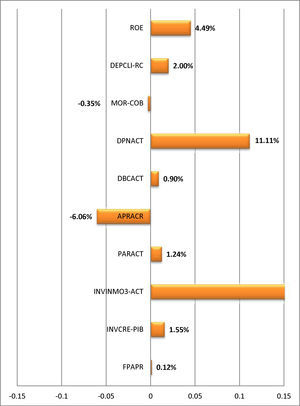

En la figura 1 se representan las diferencias de medias de los determinantes utilizados para medir la solvencia. La barra aparece en la derecha cuando los bancos obtienen una mayor media, y en la izquierda cuando son mayores las medias de las cajas de ahorros.

Diferencias de medias de los determinantes utilizados para medir la solvencia. APRACR (activos ponderados por riesgo): activos ponderados por riesgo respecto del activo remunerado. DEPCLI-RC (depósitos de clientes): incremento de depósitos de los clientes, ajustado por el incremento de la renta per cápita. DPNACT (débitos en pasivos negociables): débitos en pasivos negociables sobre activo. FPAPR: fondos propios respecto de activos ponderados por riesgo. INVINMO3-ACT (exposición al sector inmobiliario): incremento del conjunto de las 3 cuentas en que contabilizan las inversiones inmobiliarias respecto al activo.

Fuente: Elaboración propia.

Los bancos tienen mayor rentabilidad de recursos propios, mayor crecimiento de los depósitos de los clientes, menor morosidad, mejor ratio en los activos ponderados por riesgo y mayor incremento en la inversión en las participadas.

Por otra parte, en los bancos la dependencia de la financiación mayorista es mayor que en las cajas, tienen mayor financiación proveniente de los bancos centrales, el incremento que han sufrido en sus cuentas de inversiones inmobiliarias es también mayor y sus inversiones crediticias también han aumentado en mayor medida que en las cajas. Con todas estas variables, los bancos presentaban una mayor solvencia que las cajas en el periodo del estudio.

En cuanto al tamaño existe correlación, de manera que cuanto mayor es la entidad mayor es el incremento que ha tenido en las siguientes variables:

- -

Incremento de inversiones crediticias menos el incremento del PIB nominal.

- -

Incremento de inversiones inmobiliarias respecto al incremento del activo.

- -

Incremento de los depósitos de clientes menos el incremento de la renta per cápita nominal.

- -

Rentabilidad sobre fondos propios (ROE).

- -

Activos ponderados por riesgo respecto de los activos remunerados.

En cuanto a la dependencia de los bancos centrales también se da esta correlación: cuanto más grande es la entidad, más necesitan de estos recursos, con la excepción de las muy grandes. Esta característica también se da en la dependencia de los mercados mayoristas, ya que cuanto mayor es la entidad, los recursos provenientes de los pasivos negociables son mayores, excepto en las entidades muy grandes.

Al analizar la solvencia medida por la ratio fondos propios activos ponderados por riesgo, vemos que las entidades que tienen mayor solvencia son las muy grandes; sin embargo, las que tienen menor solvencia son las grandes. Las entidades medianas, pequeñas y muy pequeñas se encuentran entre las 2anteriores. No existe una correlación clara con el resto de variables estudiadas (fig. 2).

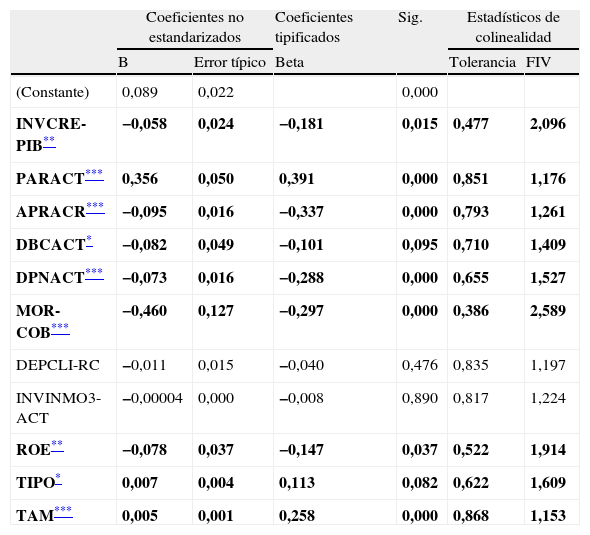

Análisis de regresiónSegún los objetivos planteados en los apartados anteriores, el propósito es estudiar qué componentes del balance de las entidades financieras, de entre los que la literatura expone como más concluyentes, son los determinantes de la solvencia de las entidades financieras en el periodo estudiado de 2006 a 2009.

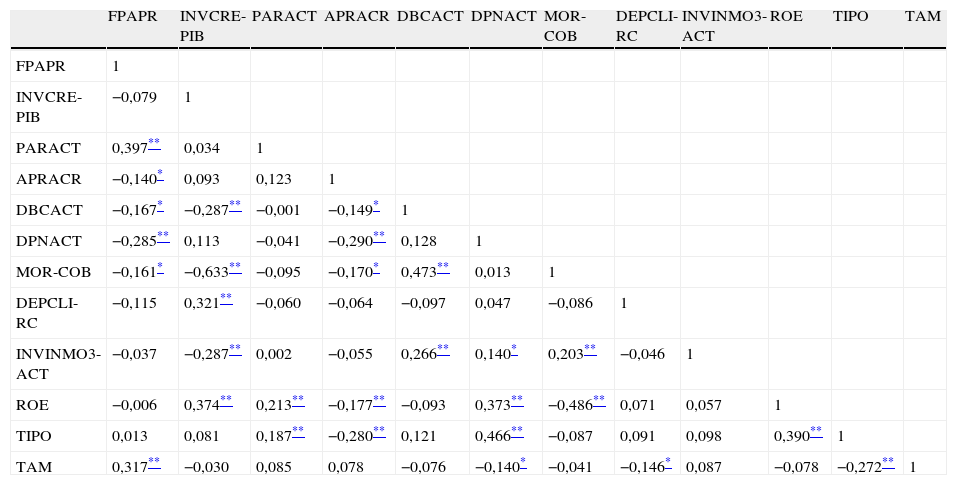

Los resultados del modelo propuesto se presentan en la tabla 4. Como se puede observar, no existen problemas de colinealidad ni de correlación entre variables (tabla 5).

Regresión

| Coeficientes no estandarizados | Coeficientes tipificados | Sig. | Estadísticos de colinealidad | |||

| B | Error típico | Beta | Tolerancia | FIV | ||

| (Constante) | 0,089 | 0,022 | 0,000 | |||

| INVCRE-PIB** | −0,058 | 0,024 | −0,181 | 0,015 | 0,477 | 2,096 |

| PARACT*** | 0,356 | 0,050 | 0,391 | 0,000 | 0,851 | 1,176 |

| APRACR*** | −0,095 | 0,016 | −0,337 | 0,000 | 0,793 | 1,261 |

| DBCACT* | −0,082 | 0,049 | −0,101 | 0,095 | 0,710 | 1,409 |

| DPNACT*** | −0,073 | 0,016 | −0,288 | 0,000 | 0,655 | 1,527 |

| MOR-COB*** | −0,460 | 0,127 | −0,297 | 0,000 | 0,386 | 2,589 |

| DEPCLI-RC | −0,011 | 0,015 | −0,040 | 0,476 | 0,835 | 1,197 |

| INVINMO3-ACT | −0,00004 | 0,000 | −0,008 | 0,890 | 0,817 | 1,224 |

| ROE** | −0,078 | 0,037 | −0,147 | 0,037 | 0,522 | 1,914 |

| TIPO* | 0,007 | 0,004 | 0,113 | 0,082 | 0,622 | 1,609 |

| TAM*** | 0,005 | 0,001 | 0,258 | 0,000 | 0,868 | 1,153 |

R cuadrado=0,452; error típico de la estimación=0,0193910; F=15,921; significación=0,000; n=224.

APRACR (activos ponderados por riesgo: activos ponderados por riesgo respecto del activo remunerado. DBCACT (depósitos de bancos centrales): depósitos de bancos centrales sobre activo. DEPCLI-RC (depósitos de clientes): incremento de depósitos de los clientes, ajustado por el incremento de la renta per cápita. DPNACT (débitos en pasivos negociables): débitos en pasivos negociables sobre activo; FIV: factor de inflación de la varianza; FPAPR: fondos propios respecto de activos ponderados por riesgo). INVCRE-PIB (inversiones crediticias): crecimiento de los créditos respecto al crecimiento del PIB nominal. INVINMO3-ACT (exposición al sector inmobiliario): incremento del conjunto de las 3 cuentas en que contabilizan las inversiones inmobiliarias respecto al activo. MOR-COB (morosidad): tasa de morosidad ajustada con la cobertura. PARACT (empresas participadas): relación entre las participadas y el activo. ROE: beneficios respecto a fondos propios. TAM (tamaño): ha sido medido como el logaritmo del activo total de la entidad. TIPO; tipo de entidad; se incorpora mediante una variable ficticia en la que 1 son bancos y 0 cajas de ahorros.

En negrita, las variables que han resultado significativas estadísticamente.

Fuente: Elaboración propia.

Correlaciones

| FPAPR | INVCRE-PIB | PARACT | APRACR | DBCACT | DPNACT | MOR-COB | DEPCLI-RC | INVINMO3-ACT | ROE | TIPO | TAM | |

| FPAPR | 1 | |||||||||||

| INVCRE-PIB | −0,079 | 1 | ||||||||||

| PARACT | 0,397** | 0,034 | 1 | |||||||||

| APRACR | −0,140* | 0,093 | 0,123 | 1 | ||||||||

| DBCACT | −0,167* | −0,287** | −0,001 | −0,149* | 1 | |||||||

| DPNACT | −0,285** | 0,113 | −0,041 | −0,290** | 0,128 | 1 | ||||||

| MOR-COB | −0,161* | −0,633** | −0,095 | −0,170* | 0,473** | 0,013 | 1 | |||||

| DEPCLI-RC | −0,115 | 0,321** | −0,060 | −0,064 | −0,097 | 0,047 | −0,086 | 1 | ||||

| INVINMO3-ACT | −0,037 | −0,287** | 0,002 | −0,055 | 0,266** | 0,140* | 0,203** | −0,046 | 1 | |||

| ROE | −0,006 | 0,374** | 0,213** | −0,177** | −0,093 | 0,373** | −0,486** | 0,071 | 0,057 | 1 | ||

| TIPO | 0,013 | 0,081 | 0,187** | −0,280** | 0,121 | 0,466** | −0,087 | 0,091 | 0,098 | 0,390** | 1 | |

| TAM | 0,317** | −0,030 | 0,085 | 0,078 | −0,076 | −0,140* | −0,041 | −0,146* | 0,087 | −0,078 | −0,272** | 1 |

APRACR (activos ponderados por riesgo: activos ponderados por riesgo respecto del activo remunerado. DBCACT (depósitos de bancos centrales): depósitos de bancos centrales sobre activo. DEPCLI-RC (depósitos de clientes): incremento de depósitos de los clientes, ajustado por el incremento de la renta per cápita. DPNACT (débitos en pasivos negociables): débitos en pasivos negociables sobre activo. FPAPR: fondos propios respecto de activos ponderados por riesgo). INVCRE-PIB (inversiones crediticias): crecimiento de los créditos respecto al crecimiento del PIB nominal. INVINMO3-ACT (exposición al sector inmobiliario): incremento del conjunto de las 3 cuentas en que contabilizan las inversiones inmobiliarias respecto al activo. MOR-COB (morosidad): tasa de morosidad ajustada con la cobertura. PARACT (empresas participadas): relación entre las participadas y el activo. ROE: beneficios respecto a fondos propios. TAM (tamaño): ha sido medido como el logaritmo del activo total de la entidad. TIPO; tipo de entidad; se incorpora mediante una variable ficticia en la que 1 son bancos y 0 cajas de ahorros.

Fuente: Elaboración propia.

Las variables APRACR, MOR-COB, TAM, DPNACT y PARACT han resultado significativas, con p≤0,01.

Los resultados confirman que la calidad de los activos, medida por la variable APRACR, resulta una variable significativa y determinante de la solvencia y en el sentido previsto, ya que el signo negativo nos indica que ante una disminución de esta ratio (mejor calidad de los activos) incrementa la solvencia de las entidades.

Así mismo, otra de las variables determinantes significativas es la morosidad corregida por la cobertura de la misma y también con el signo esperado. El signo del coeficiente es negativo, por lo que a menor morosidad las entidades obtendrán una mayor solvencia, y además con un coeficiente muy elevado: 0,46.

La dependencia de los mercados mayoristas medida por la ratio valores negociables activo, DPNACT, ha resultado ser otra de las variables significativas con signo negativo, por lo que las entidades que incrementan su financiación con recursos de los mercados mayoristas verán disminuida su solvencia.

La variable PARACT, que mide la ratio de participadas sobre activo, ha resultado significativa y con signo positivo, por lo que las entidades con mayor nivel de empresas participadas obtienen un mejor nivel de solvencia en este periodo.

La variable TAM ha resultado significativa con signo positivo, de tal manera que cuanto más grandes son las entidades, mayor es su solvencia.

Con un p≤0,05 obtenemos las variables INVCRE-PIB y ROE, El incremento de las inversiones crediticias, en mayor medida de lo que se incrementó el PIB, INVCRE-PIB, ha resultado ser una variable significativa con signo negativo, de tal manera que las entidades que han aumentado los préstamos a los clientes en mayor porcentaje que lo que ha aumentado el PIB nominal han visto reducida su solvencia.

Una mayor rentabilidad medida por el ROE no significa que las entidades obtengan una mayor solvencia, sino todo lo contrario. Así se desprende del signo negativo obtenido en el coeficiente de esta variable.

Con p≤0,1 han resultado significativas las variables TIPO y DBCACT. La dependencia de la financiación de los bancos centrales, DBCACT, ha resultado así mismo ser una de las variables significativas, en este caso también de forma negativa: cuanto mayor es la financiación de las entidades por parte de los bancos centrales, menor es su solvencia. El signo del coeficiente del modelo es negativo.

La variable TIPO también es uno de los determinantes significativos del modelo. En este caso también de la forma prevista, ya que el signo positivo obtenido nos indica que los bancos obtienen una mayor solvencia que las cajas de ahorros.

Por último, las variables, INVINMO3-ACT y DEPCLI-RC no han resultado significativas en el modelo.

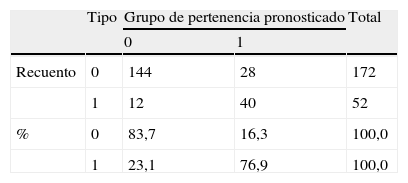

Análisis discriminanteDesde una perspectiva alternativa, se ha realizado un análisis discriminante con el fin de estudiar si los 2grupos de entidades presentan distribuciones conjuntas significativamente distintas en cuanto a la composición de las variables significativas de la solvencia. Se han clasificado utilizando los factores que se revelaron significativos en la determinación de la solvencia del modelo de regresión anterior. Los resultados obtenidos se presentan en la tabla 6.

Al aplicar el análisis discriminante encontramos 2grupos diferenciados entre cajas de ahorros y bancos, con un porcentaje de aciertos global del 82,1%. El 83,7% de las cajas están incluidas en el grupo de diferenciación de cajas, mientras que el 76,9% de los bancos están incluidos en el grupo de bancos. Este análisis muestra, por tanto, la existencia de diferencias significativas en los determinantes de la solvencia entre cajas y bancos. Es decir, que dependiendo del tipo de entidad, la política corporativa lleva como norma a generar distribuciones de factores determinantes de solvencia diferentes

ConclusionesEn el periodo estudiado, que se caracteriza por un crecimiento mucho mayor del volumen de negocio de las entidades financieras que el crecimiento económico (el crecimiento del activo de las entidades financieras fue un 24,97% superior al crecimiento del PIB nominal), prácticamente todas las masas patrimoniales estudiadas contribuyen con su crecimiento a la disminución de la solvencia. Tan solo una buena gestión de la calidad de los activos que consiga disminuir los activos ponderados por riesgo es el único parámetro que aumenta la solvencia.

En la regresión y en el análisis discriminante se demuestra que existen diferencias en cuanto a solvencia entre los bancos y las cajas de ahorros españolas, y se ha comprobado que los bancos obtienen una mejor solvencia que las cajas. Por lo tanto, según los resultados obtenidos, la política corporativa ha sido determinante en cuanto a la solvencia de las entidades financieras. En este periodo los bancos han gestionado mejor la solvencia que las cajas de ahorros. Consecuentemente, los objetivos del Banco de España y del Ministerio de Economía con el proceso de bancarización de las cajas de ahorros resulta ser una política acertada en cuanto a incrementar la solvencia de las entidades financieras españolas.

Lo mismo ocurre en cuanto al tamaño de las entidades ya que, según el modelo de regresión, la variable tamaño ha sido uno de los determinantes significativos con signo positivo, por lo que incrementa la solvencia cuando incrementa el tamaño. En este caso el objetivo propuesto por el Banco de España de incrementar el tamaño de las entidades financieras mediante fusiones, con el propósito de incrementar la solvencia, también resulta ser acertado.

Los determinantes que afectan negativamente a la solvencia son los siguientes: la morosidad y la dependencia de los mercados mayoristas son las 2variables que tienen un mayor impacto en la solvencia. También han resultado importantes el incremento de los créditos menos el PIB nominal, la dependencia de los bancos centrales y la rentabilidad. Por último, el incremento de depósitos de los clientes también afecta, pero de forma mucho menor.

En cuanto a los determinantes que aumentan la solvencia, han resultado significativos con un impacto muy importante los activos ponderados por riesgo-activo y las participadas.

Es extraño, y puede ser un asunto a estudiar en futuras investigaciones, la no significatividad de la variable de inversiones inmobiliarias, ya que tanto la literatura como los profesionales del sector coinciden en que es el principal problema del sistema financiero español. Una de las causas puede ser el retardo en que se pueden aflorar las pérdidas en estas inversiones en algunas entidades y en otras no. Esta circunstancia se ha comprobado en la reformulación de las cuentas de la CAM, de la Caja Castilla-La Mancha, de CajaSur, de NovacaixaGalicia, de CatalunyaCaixa y de Bankia-BFA.

Si bien los resultados validan de alguna manera los objetivos del Ministerio de Economía y del Banco de España en la reestructuración que se está llevando a cabo, algo ha fallado, ya que se ha tenido que modificar la legislación un número elevado de veces, y sobre todo en junio de 2012. Después de más de 3años en el proceso de restructuración se ha tenido que pedir un rescate o línea de crédito especial a la Unión Europea mediante el BCE, para resolver la solvencia de las entidades financieras españolas. Esta cuestión también puede ser una futura línea de investigación.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.