El presente artículo estudia las distorsiones sectoriales de la dinámica de acumulación de capital en España, entre los años de 1999 y 2014, desde un enfoque de economía política. La inversión ha estado impulsada en gran medida por la revalorización de los activos relacionados con la construcción, lo que ha generado una profunda reconfiguración de la estructura económica. Por lo tanto, se precisa de un estudio desagregado por activos y sectores. El aspecto esencial radica en la composición del capital: los sectores más dinámicos han sido aquéllos con una relativamente baja composición técnica del capital, dando lugar a disminuciones absolutas en la productividad del trabajo, así como un efecto precio que ha distorsionado por completo la reproducción en el tiempo de la economía española.

This paper explores the sectoral distortions in Spain's capital accumulation dynamics between 1999 and 2014 from a political economy standpoint. Investment has been driven in large part by the revaluation of construction-related assets, which has profoundly reshaped the economic structure. As such, it is necessary to conduct a study disaggregated by asset and sector. The crux of the matter is capital composition: the most dynamic sectors display a relatively low technical capital composition, giving rise to an absolute reduction in labor productivity, as well as a price effect that has completely distorted reproduction over time in the Spanish economy.

L’article actuel étudie les distorsions sectorielles de la dynamique de l’accumulation de capital en Espagne entre les années 1999 et 2014 à partir d’une approche de l’économie politique. L’investissement a été motivé en grande partie par la réévaluation des actifs liés à la construction, ce qui a conduit à une reconfiguration profonde de la structure économique. Par conséquent, une étude dégroupée par des actifs et des secteurs est nécessaire. L’aspect essentiel repose sur la composition du capital: les secteurs les plus dynamiques ont été ceux qui ont une composition technique du capital relativement faible, entraînant des baisses absolues de la productivité du travail, ainsi qu’un effet prix qui a totalement déformé la reproduction de l’économie espagnole dans le temps.

Este artigo analisa as distorções setoriais da dinâmica de acumulação de capital na Espanha entre 1999 e 2014 a partir da perspectiva da economia política. O investimento tem sido impulsionado, em grande parte, pela revalorização dos ativos relacionados com a construção, o que tem gerado uma profunda reconfiguração da estrutura econômica. Por isso, se requer um estudo desagregado por ativos e setores. O aspecto essencial é a composição do capital: os setores mais dinâmicos foram aqueles com relativamente baixa composição técnica do capital, levando a reduções absolutas na produtividade do trabalho, bem como um efeito preço distorceu completamente a reprodução no tempo da economia espanhola.

本文从政治经济学的角度, 分析了西班牙1999-2014年期间资本积累过程中的动态产业扭曲状况。投资推动的原动力, 很大程度上来自于那些与建筑业有关资产的升值, 并带动了经济结构的深度重组, 因此, 需要对资产与产业进行分类详细研究。在此情况下, 资本组成就成为文章的重要方面: 那些发展动力最为突出的产业, 往往是资本有机构成相对较低的部门, 由此导致了劳动生产率的绝对下降, 并同时带来了价格效应, 产生了西班牙经济再生产过程中的全部扭曲。

En el presente este artículo se analiza la dinámica de acumulación de capital en España, entre los años de 1999 y 2014, a nivel agregado y sectorial con el propósito de revelar las principales distorsiones de su reproducción en el tiempo. El análisis priorizará el periodo de crecimiento existente hasta 2008, que permite comprender a su vez la manera en cómo se manifiesta la crisis posterior. Desde un enfoque de economía política, se parte de la hipótesis de que la composición del capital, como los ratios capital-trabajo y capital-producto, resulta indispensable para comprender la reconfiguración sectorial acontecida durante un periodo en el que se ha culminado la integración de la economía española en la eurozona.2 Asimismo, la alusión a las distorsiones y los desequilibrios no se funda en la idea del equilibrio como situación normal o tendencial. Muy al contrario, la reproducción económica es profundamente turbulenta (Shaikh, 2016), por lo que se pretende abordar lo específico que haya ocurrido dentro de la normalidad, que es el desequilibrio.

La elección de los años posteriores a 1999 se justifica por varias razones que, por extensión, revelan la pertinencia de esta investigación a partir de un marco heterodoxo. En primer lugar, el análisis de esta fase muestra las peculiaridades del proceso de acumulación en un contexto de tipos de cambio fijos, establecidos en 1999,3 seguido por la completa integración monetaria en un área más desarrollada productivamente (ameco, 2016).4 Este aspecto es relevante, puesto que significa que el Euro valida socialmente la producción doméstica a un nivel que no se corresponde con el desarrollo productivo de España, ya que el primer determinante del tipo de cambio, que conecta espacios nacionales de valorización, es la productividad relativa (Astarita, 2011). En segundo lugar, se trata de un periodo caracterizado por un problema subyacente de rentabilidad, tanto por un nivel históricamente reducido de la tasa de ganancia como por un ritmo de caída que se acelera respecto de los primeros años (véase Mateo, 2017). En tercer lugar, la dinámica de acumulación está impulsada por una burbuja inmobiliaria que se intensifica a finales de los años noventa con la aprobación de la Ley del suelo en 1998, lo que da lugar a reconfiguración de la estructura por activos y sectorial de la inversión. Y finalmente, las series del stock de capital recopilados por la Fundación bbva (fbbva, 2015) finalizan en 2014 (y los flujos de inversión asociados en 2013).

Este periodo comprende dos subfases, la de crecimiento y la de crisis. Aunque la primera finaliza en la segunda mitad de 2008, se tomará el lapso 1999-2007 como referencia. La expansión económica en este periodo (1999-2007) ha sido muy intensa, con tasas de crecimiento promedio del producto interno bruto (pib) y del pib per cápita de 3.77 y 2.27% anual, respectivamente, sustancialmente superiores a la eurozona-12 y la Unión Europea-28 (ameco, 2016). Según el Instituto Nacional de Estadística (ine) (2015), la formación bruta de capital fijo creció a un ritmo promedio del 6.0% anual, superior no sólo al pib, sino también al consumo de los hogares (3.5%), el gasto público (5.0%) y las exportaciones (4.7%). Sólo fue sobrepasado por el extraordinario auge de las importaciones (7.0%), lo que se explica por las condiciones de inserción externa en la eurozona. Por tanto, el proceso de acumulación ha sido también cuantitativamente el motor de la economía española, con la particularidad de que ha sido impulsado por la revalorización de los activos de la construcción, sobre todo residenciales, lo que se refleja en el alza del 169% de los precios de la vivienda (Ministerio de Fomento [mf], 2016; Mateo, 2017; Rodríguez y López, 2011). El colapso económico de 2008 generó una larga depresión de la que todavía no se ha recuperado España.5

El marco teórico se basa en la economía política marxista. Ahora bien, no se pretende llevar a cabo una estimación empírica de categorías marxistas, lo que requeriría reformular minuciosamente el conjunto del Sistema de Cuentas Nacionales desde el prisma del trabajo productivo e improductivo (véase Shaikh y Tonak, 1994). El espacio económico de referencia será el conjunto de la economía española excluyendo únicamente la actividad financiera e inmobiliaria, que se corresponden, en la nomenclatura de la Contabilidad Nacional de España (cne), con el grupo K, ramas 64-66 (r64-66), “Actividades financieras y de seguros”, y L, r68, “Actividades inmobiliarias” cuya mayor parte son “rentas inmobiliarias imputadas”.6

Se tomará el stock de capital neto no residencial recopilado por la fbbva (2015), mientras que el índice de trabajo (L) se refiere al empleo equivalente (a jornada completa) de carácter asalariado (ine, 2015), y por dificultades estadísticas, no se elimina el trabajo por cuenta propia.7

El tema de análisis resulta pertinente porque constata, además, una cierta carencia en cuanto a la investigación de la dinámica del proceso de acumulación en España en este lapso de tiempo, y particularmente desde un enfoque de economía política. Este último tipo de estudios ha tenido más bien un carácter de largo plazo, para el conjunto de la economía enfatizando la dinámica de la rentabilidad del capital, pero sin cubrir la totalidad del periodo actual (Guerrero, 2006; Cámara, 2007; Nieto, 2006), y los más recientes se centran en la distribución del ingreso (Boundi, 2014); así como la estructura de la propiedad y la desigualdad (Murillo, 2015). En relación con los trabajos desde la economía neoclásica, Mas, Pérez y Uriel (2006) se limitan a la relación entre la inversión y la productividad del capital; Mas et al. (2013) analizan el periodo de 1964 a 2011, mientras que el bde (2009) se limita a mencionar aspectos sectoriales al margen de la composición del capital.

Para su lectura, el artículo empieza delimitando el marco teórico de los aspectos esenciales de la acumulación de capital (apartado II) que serán utilizados posteriormente en el trabajo empírico. En el apartado III se analizan los resultados desde una perspectiva macroeconómica, para abordar después (IV) la estructura de los activos de capital y los principales sectores de la economía. Finalmente, se exponen las principales conclusiones y se desarrollan ciertas cuestiones metodológicas a la luz del marco teórico adoptado.

IIASPECTOS TEÓRICOSEl proceso de acumulación de capital hace referencia a la dinámica en el tiempo de la producción capitalista en cuanto es concebida como generación de plusvalor (pv), bajo la forma de ganancias (g). La inversión (I) de una parte del beneficio se explica así por el propósito del capital de reducir los costos productivos, es decir, abaratar el coste de reproducción del trabajador, lo cual supone incrementar el margen sobre los salarios (W) del nuevo valor creado (Y). Por tanto, g= Y-W. Esta inversión incrementa el stock de capital (K), de lo que se sigue que I = ΔK.8

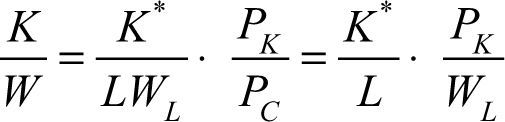

La tasa de acumulación (k) incorpora la contratación de trabajadores (L), lo que hace referencia a dos expresiones que vinculan ambas variables. Por una parte, el ratio capital-trabajo (K/L):

Donde K* es el stock de capital a precios constantes (K/PK), y PK su deflactor de precios. Por otra parte, el flujo anual de salarios recibidos por estos trabajadores se puede relacionar con K, lo que da lugar al ratio capital-salarios, a precios corrientes: K/W. Los ratios K/W y K/L se encuentran estrechamente relacionados, pues tienden a incrementarse con el desarrollo de la acumulación de capital y la productividad del trabajo, si bien el ratio capital-salarios debería crecer a un ritmo inferior (Marx, 1867, cap. XXIII).

Donde WL = salario real por trabajador, PC = índice de precios del consumo, por lo que LWLPC es la suma total de salarios a precios corrientes (W). El ratio K/W depende así, tanto de K/L como del ratio PK/WL (brevemente, PkW, o precios de K respecto del salario nominal por trabajador), que según Wolff (2001): indica cuanto salario debe pagarse con el fin de obtener una unidad de capital (…) este término refleja principalmente la cantidad descendente del trabajo (directo e indirecto) requerido para producir una unidad de capital (…) Un incremento en la productividad laboral ocasionará de hecho una disminución de los requerimientos de trabajo (directos más indirectos) por unidad de capital, y así el ratio PK/W descenderá (Wolff, 2001, p. 321).

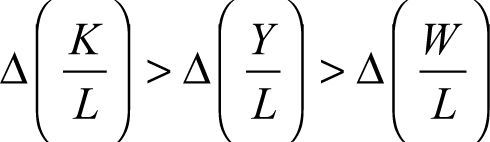

Por tanto, cabe esperar que la tasa de crecimiento de K/W sea menor que la correspondiente a K/L debido a que la mecanización del proceso productivo debería reducir los requerimientos de trabajo por unidad de capital, lo que supone ΔK/W < ΔK/L.

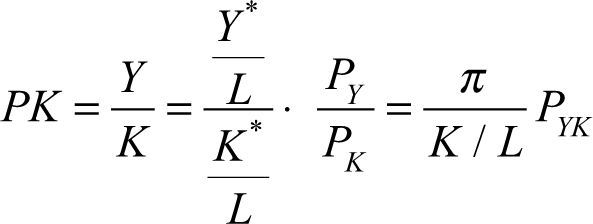

A su vez, el stock de capital se puede vincular con el producto, haciendo referencia así a lo que Shaikh (1990a) denomina como composición materializada de capital, o bien productividad (laboral) del capital (PK) o ratio producto-capital (Y/K), considerando el capital como una relación social que incluye al propio trabajo (Mohun, 2009). A diferencia del ratio capital-salarios, esta relación evita depender del patrón de distribución del ingreso. Además, la cantidad de capital utilizada para producir Y constituye un determinante básico de los costos unitarios del capital fijo, que a su vez determina el consumo de capital fijo (González y Mariña, 1992). Esta categoría indica la capacidad de la relación social capitalista de generar valor, e incorporado en el producto total.

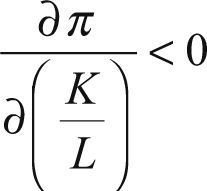

PK depende del producto a precios constantes (Y*) por trabajador (productividad laboral, π) respecto del ratio K/L, así como el ratio de precios (PYK=PY/PK). Nótese que la productividad laboral y el ratio capital-trabajo no son independientes, ya que precisamente es el incremento de la cantidad de medios de producción por trabajador lo que permite incrementar los niveles de productividad, por lo que K/L → π. El problema es que, de manera gradual, la cantidad de capital por trabajador que se necesita para elevar la productividad laboral se acrecienta, lo que implica una caída de la eficiencia productiva de la inversión [EPI = π/(K/L)], que a su vez presiona a la baja el ratio producto-capital.

Si la evolución de la productividad es equilibrada entre los sectores, los deflactores de precios de los medios de producción (PK) y los bienes-salario (PC) deberían ser similares al deflactor general del pib (PY). Bajo estas condiciones, la productividad del capital, que expresa la rentabilidad máxima (con W= 0), depende en última instancia de la capacidad lograda de generar excedente con la inversión materializada en el ratio capital-trabajo (Shaikh, 1990b). De acuerdo a la teoría laboral del valor, existe una contradicción entre la necesidad de incrementar K/L para ampliar el plustrabajo (o margen sobre salarios [π − wL]), y la reducción relativa del fundamento de la valorización (L), que al mismo genera la tendencia a la relativa pauperización de los trabajadores, o aumento del beneficio relativo (BR= g/Y).

Sin embargo, como se mostrará posteriormente, la dinámica de la acumulación en España durante el periodo estudiado se distancia ampliamente de este marco general (y abstracto). El aspecto más relevante del proceso fue la inflación de activos relacionados con la construcción, fundamentalmente de tipo residencial, por lo que se puede hablar de una burbuja inmobiliaria (Mateo, 2017; Rodríguez y López, 2011). Ello ha supuesto una serie de distorsiones en la estructura de los activos del stock de capital, y reflejado en la configuración sectorial, por lo cual se puede abordar el cambio en la productividad laboral en términos de su reconfiguración interna.

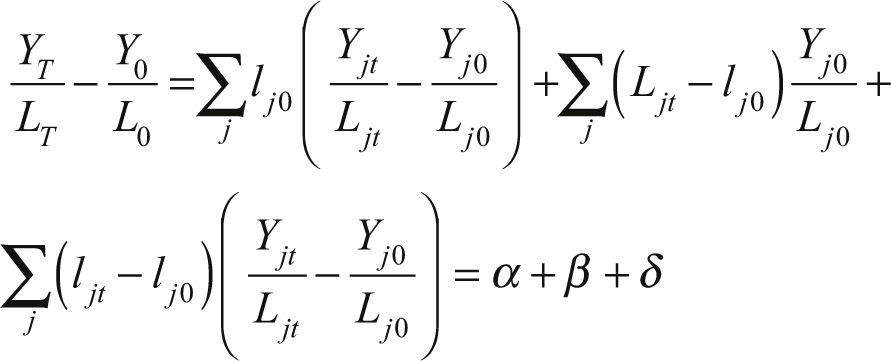

Donde el aumento de la productividad, π = Y/L: [(Y/L)t – (Y/L)0] durante ‘i’ años (desde 0 hasta t), para los ‘j’ sectores y la participación del trabajo en términos sectoriales lj = Lj/L, se desagrega en tres efectos (α, β y δ, cada uno precedido por ∑): i) intra-sectorial (α), como si la estructura sectorial hubiera permanecido igual (lj0); e inter-sectorial, siendo ii) estática (β), al cambiar recursos (ljt – lj0) hacia sectores con mayor productividad (Y/L)j0: y iii) dinámico (δ), en este caso hacia industrias con mayor tasa de crecimiento de la productividad: (Y/L)jt – (Y/L)j0, por lo que Δ π = α + β + δ.9

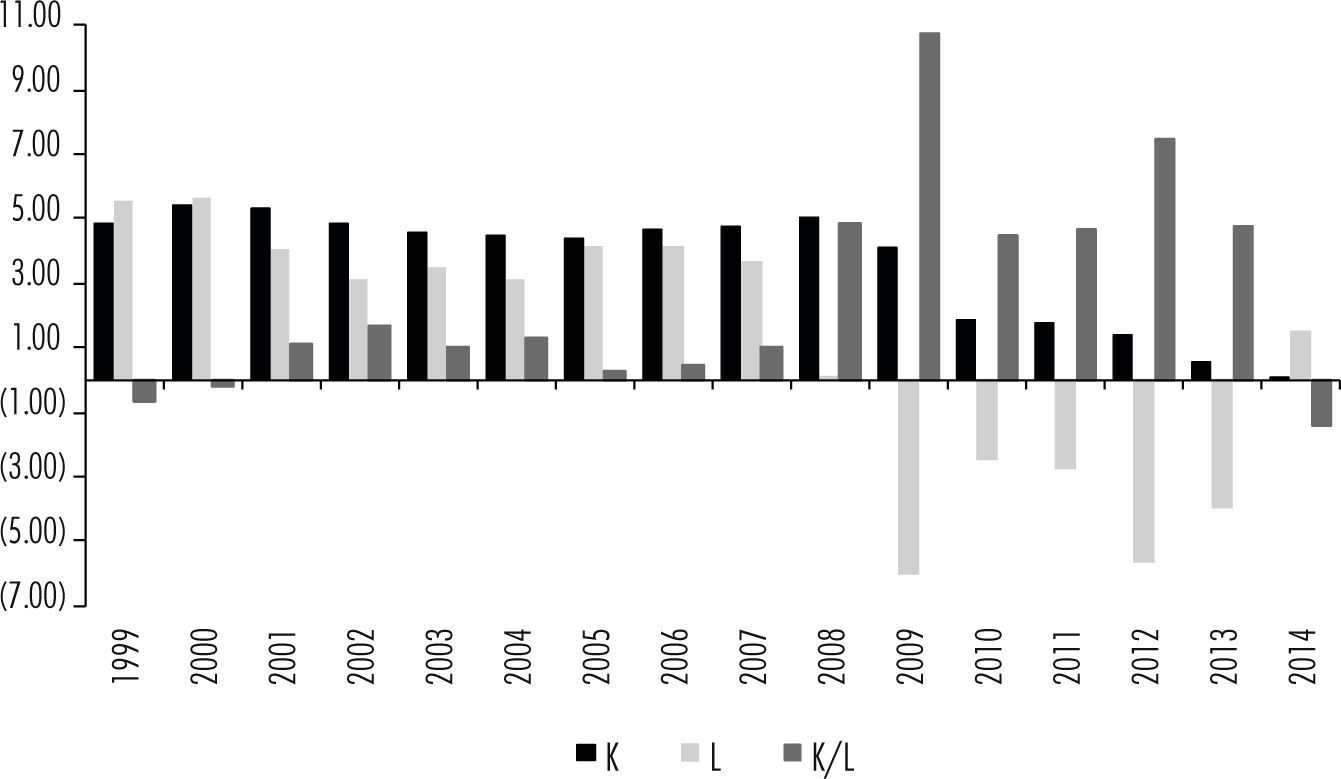

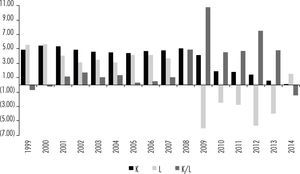

IIIANÁLISIS MACROECONÓMICOCambio técnico y productividad en EspañaEl periodo 1999-2007ha estado caracterizado en España por un destacado incremento del stock de capital neto no residencial, alcanzando un promedio anual de 4.8%. Sin embargo, esta dinámica no tuvo un carácter intensivo en capital, ya que el empleo de trabajo asalariado creció al 3.9%. En consecuencia, la mecanización del proceso productivo ha tenido una evolución contradictoria, apenas creciendo a una tasa anual del 0.8%.

Esta dinámica se ha modificado radicalmente con la crisis, ya que entre 2008 y 2014 la tasa de acumulación de capital se desploma (véase gráfica 1). De crecer casi al 5% hasta 2007 pasó a hacerlo sólo al 1.6% anual, y con un perfil descendente. En verdad, la gran caída se produce en 2010, y en 2014 este stock sólo aumenta un 0.07%. Como resultado, a partir de 2008 se produjo una caída absoluta del empleo total y asalariado del -3.2 y -3.1% anual promedio, respectivamente. De un máximo en 2008 de 16 624 millones de asalariados en el ámbito de referencia, seis años después sólo había 13 626 millones, lo que supone una caída del -18%. Paradójicamente, el ratio K/L se incrementó al 5% anual, precisamente debido a este mayor descenso relativo del denominador (L).

Tasas de variación anual del ratio capital-trabajo y sus determinantes (%)

Notas: stock de capital (K), trabajo (L), y ratio capital-trabajo (K/L).

Fuente: ine (2015) y fbbva (2015).

Por tanto, el comportamiento de K/L resulta ciertamente anómalo, ya que si en ocho años de fase expansiva ni siquiera se incrementó un 7% en total, en cambio, creció un 34.3% durante el sexenio de la depresión. Ello ilustra la intensa volatilidad del empleo, que en última instancia pasa a determinar el grado cuantitativo de la mecanización. No obstante, en este resultado anómalo se ha de considerar que la crisis ha causado un descenso en la utilización de la capacidad instalada.10

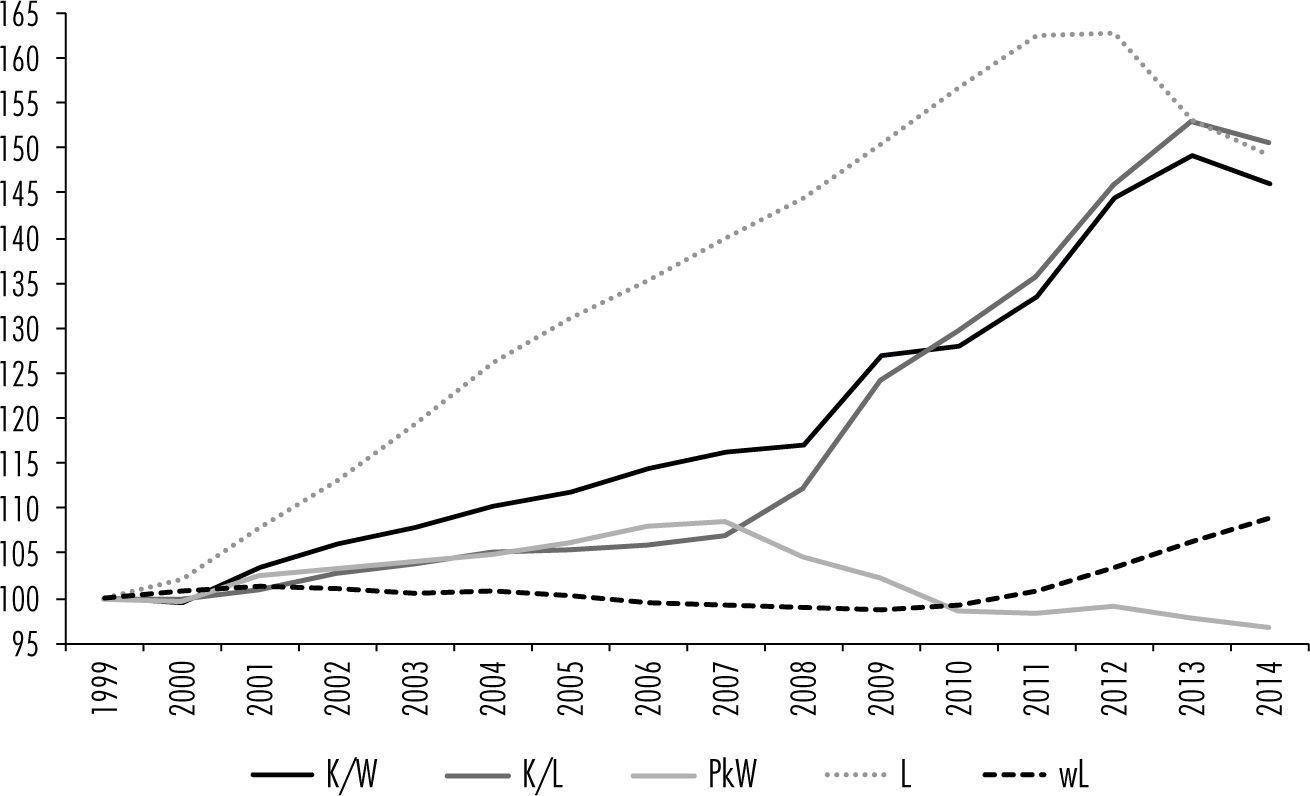

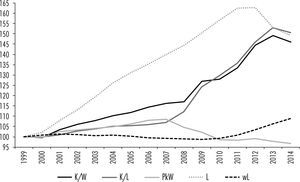

La distorsión del proceso de acumulación en España se revela asimismo en la relación entre los ratios capital-trabajo y capital-salarios (véase gráfica 2). Hasta 2007, el aumento de este último es superior en casi 9.2%. La razón es que el parámetro PkW, en lugar de disminuir como consecuencia del desarrollo productivo, de hecho se incrementó un 8.6%. En esta dinámica se ha de considerar que el salario real incluso desciende un 1.3% hasta 2008 a pesar del intenso crecimiento y de la caída de la tasa de desempleo, la cual disminuye un tercio, pues era del 15% en 1999 y llegó a caer por debajo del 10% entre junio de 2005 y marzo de 2008 (bde, 2016a). Esta evolución revela un cierto carácter trabajo-intensivo en el proceso de acumulación, ya que no se han reducido los requerimientos de trabajo por unidad de capital.

Ratios capital-trabajo y capital-salarios y sus determinantes (1999= 100)

Notas: series del trabajo (L), salario real por trabajador (WL) (con el deflactor de precios del pib, ya que el índice de precios al consumo casi no recoge el auge del precio de la vivienda), ratios capital-trabajo (K/L) (CTC), capital-salarios (K/W) (CVC) y el deflactor de precios del stock de capital respecto del salario nominal por trabajador (PkW).

Fuente: ine (2015) y fbbva (2015).

Desde el estallido de la crisis, sin embargo, las categorías poseen un perfil más en consonancia con lo que cabría esperar para una fase de auge. Se produce una caída de PkW que alcanza el -7.3% acumulado, o -1.2% anual, permitiendo un mayor incremento del ratio K/L respecto de K/W, por lo que el nivel relativo de ambas categorías respecto de 1999 (1999= 100) es favorable al primero (K/L) en casi 5%.

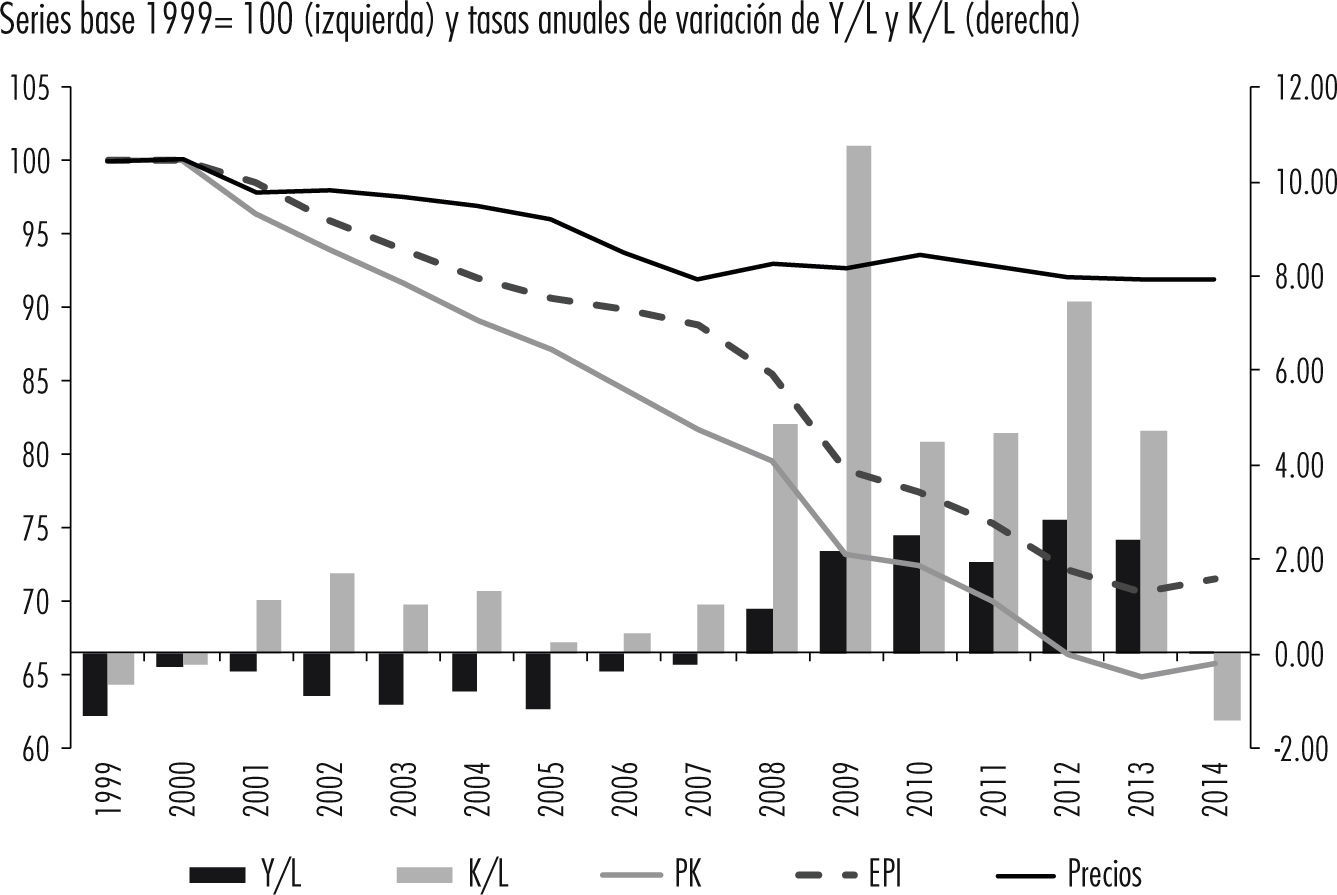

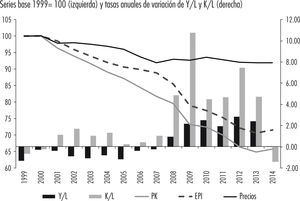

Por otra parte, en cuanto el ratio de la mecanización ha dependido en mayor medida de la evolución del empleo, la productividad laboral alcanzada con la inversión se vio influida por este hecho, que a su vez incide sobre la productividad del capital (véase gráfica 3). En primer lugar, no debe de extrañar la senda contradictoria de la productividad laboral, ya que desciende durante la fase expansiva -5%, pero crece un 12.5% durante la crisis, con un balance global ciertamente mediocre, apenas un 7.8% de alza en 15 años. En este periodo, además, el deflactor de precios del stock de capital aumenta relativamente respecto del correspondiente al pib en un 8.7% durante los años de crecimiento, manteniéndose constante posteriormente, lo cual revela un relativo atraso productivo interno y/o un encarecimiento de los activos del capital importados. En segundo lugar, la Eficiencia Productiva de la Inversión (epi) siempre ha descendido en este periodo, pero en mayor medida en la fase de crisis, cuando el ritmo llega al -2.9% anual, por encima del -1.4% del periodo de auge. Expresado alternativamente, cuando el grado de mecanización se recupera durante la fase de crisis, aunque sea de la forma anómala y contradictoria ya mencionada, la caída de la epi se acelera, con un descenso total del -16.2% total en 2008-2014.

Ratio producto-capital y sus determinantes, la eficiencia productiva de la inversión y el ratio de precios (1999= 100)

Series base 1999= 100 (izquierda) y tasas anuales de variación de Y/L y K/L (derecha)

Notas: productividad del capital (Y/K) (PK), eficiencia productiva de la inversión (ratio productividad laboral (Y/L) respecto de la relación capital-trabajo (K/L), epi) y ratio de precios del producto y el capital (Pyk), en índices (1999= 100).

Fuente: ine (2015) y fbbva (2015).

Para recapitular, se debería considerar que no sólo los requerimientos laborales por unidad de capital aumentan, con una caída del ratio producto-capital, sino que ocurre en presencia de tipos de cambio fijos. Por ello, esta situación revela un problema subyacente en la capacidad productiva interna, así como en la eficiencia en la esfera de los medios de producción, relacionado con las actividades de mayor nivel tecnológico.

IVANÁLISIS DESAGREGADO DEL PROCESO DE ACUMULACIÓN DE CAPITALEn este apartado, el proceso de acumulación se aborda desde la perspectiva tanto de la composición de la inversión por tipo de activo, como de la reconfiguración sectorial de la economía española.

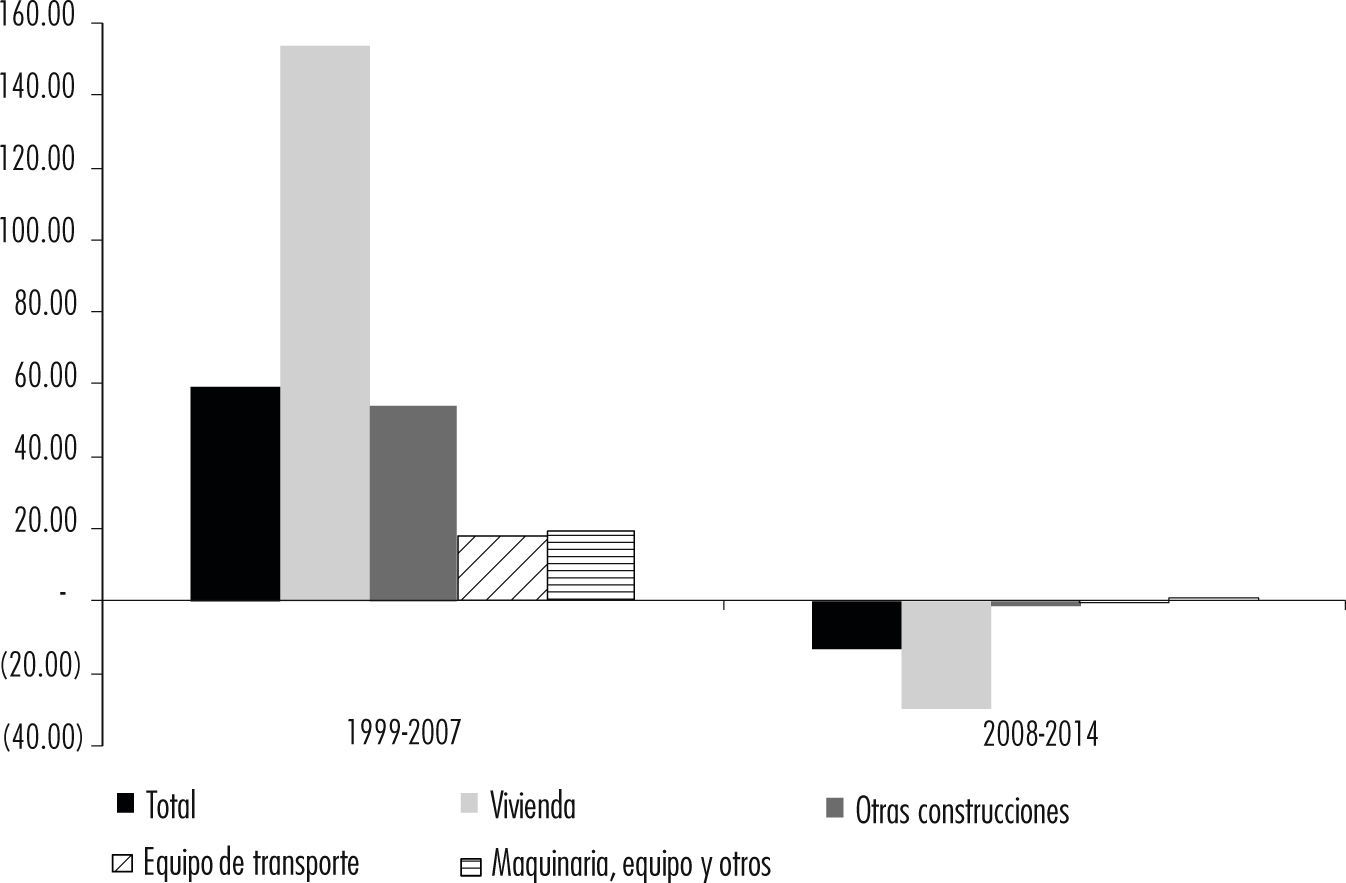

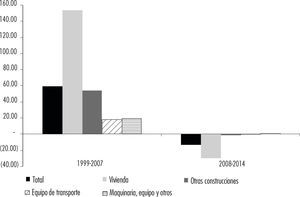

Activos del capitalLa consideración del rol central de la revalorización de activos residenciales requiere en primer lugar un análisis de la estructura de precios y flujos de inversión por tipo de activo. La gráfica 4 muestra el efecto precio subyacente del proceso de acumulación, donde se aprecia un profundo dualismo entre los precios de los activos relacionados con el auge especulativo (la construcción) y el resto. Los activos de la construcción se encarecieron en un 153% (viviendas) y 54.1% (otras construcciones), mientras que el segundo grupo de activos antes mencionado sólo tuvo un aumento de sus precios del 17-34%, con excepciones. Posteriormente, la crisis de 2008 alteró radicalmente esta evolución, pero no esta heterogeneidad distorsionada. El deflactor de los activos residenciales experimenta una caída promedio del -5.6% por año hasta 2014, que se refleja en una variación total del -29.5% y la correspondiente a otras construcciones al -0.2% anual. Mientras tanto, en el caso de los activos relacionados con la maquinaria y los equipos, los precios en general se mantuvieron relativamente estancados, con máximos del 1.5% de incremento anual en 2008-2014.

Deflactores de precios de los activos del stock de capital (incluyendo la vivienda)

Fuente: fbbva (2015), mf (2016).

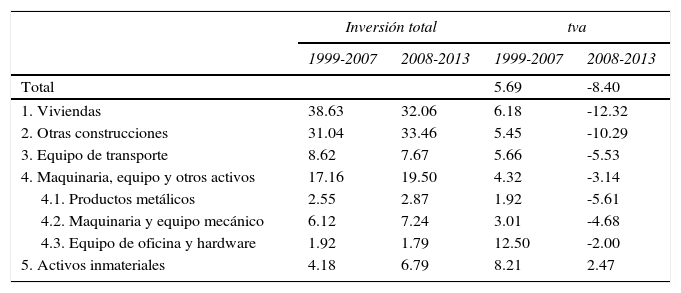

El precio de los activos residenciales, exhibe pues una elevada volatilidad, difícil de justificar en términos del desarrollo productivo y la cantidad de tiempo de trabajo socialmente necesario. De hecho, probablemente se ha producido un efecto de retroalimentación entre precios y flujos de inversión. Es decir, los precios han atraído más inversión y, al mismo tiempo, la inversión ha impulsado los propios precios (véase Mateo y Montanyà, 2017). Esta distorsión de la inversión se puede apreciar al analizar su composición por activos, que muestra que los activos con mayores incrementos en sus precios han sido los más dinámicos del proceso de acumulación (véase cuadro 1).11 Así, los relacionados con la construcción han recibido casi el 70% del total de la inversión durante el auge, y todavía durante la recesión han representado unos dos tercios, lo que demuestra la persistencia de los desequilibrios.

Inversión por tipo de activo Estructura de la inversión total y tasas de variación anual (tva) (%)

| Inversión total | tva | |||

|---|---|---|---|---|

| 1999-2007 | 2008-2013 | 1999-2007 | 2008-2013 | |

| Total | 5.69 | -8.40 | ||

| 1. Viviendas | 38.63 | 32.06 | 6.18 | -12.32 |

| 2. Otras construcciones | 31.04 | 33.46 | 5.45 | -10.29 |

| 3. Equipo de transporte | 8.62 | 7.67 | 5.66 | -5.53 |

| 4. Maquinaria, equipo y otros activos | 17.16 | 19.50 | 4.32 | -3.14 |

| 4.1. Productos metálicos | 2.55 | 2.87 | 1.92 | -5.61 |

| 4.2. Maquinaria y equipo mecánico | 6.12 | 7.24 | 3.01 | -4.68 |

| 4.3. Equipo de oficina y hardware | 1.92 | 1.79 | 12.50 | -2.00 |

| 5. Activos inmateriales | 4.18 | 6.79 | 8.21 | 2.47 |

Notas: la base de datos de la fbbva sólo ofrece datos de inversión hasta 2013.

Fuente: fbbva (2015).

En contraste, la maquinaria, el equipo y otros activos fueron el destino de sólo el 17.1% del total de la inversión, además con una tendencia descendente, pues en siete años (de 1999 a 2006) perdieron 7%, pasando del 22.2 al 15.1% del total. La inversión a precios constantes (volumen) posee menores diferencias, ya que la tasa promedio de crecimiento anual del primer grupo es de 5.4-6.1%, ligeramente mayor que el segundo (4.3%), pero menos que la inversión en activos intangibles, que mostró un destacado dinamismo (8.2%).

Se observa que la crisis, al menos hasta 2013-2014, no ha modificado las condiciones de la acumulación de capital con la profundidad que cabría esperar a tenor del protagonismo de la construcción en la inversión total. Sin embargo, en términos de volumen sí se ha producido una reconfiguración destacada a partir del alcance de la caída de la inversión en los distintos activos de la construcción, entre -10 y -12% anual hasta 2013, muy superior al resto de los activos.12

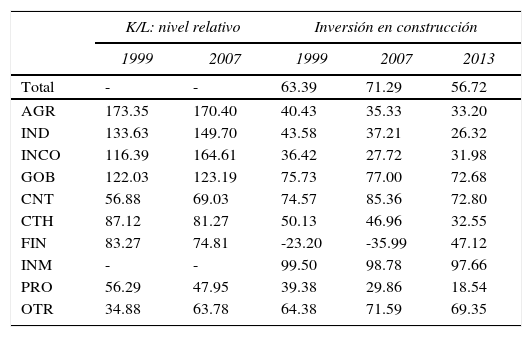

Principales sectores de actividadLa reestructuración sectorial es la otra cara de las distorsiones por activos de la dinámica de acumulación en España. Y en este proceso, el efecto precio ha jugado también un rol central. El aspecto más destacable ha sido el incremento del peso relativo en el pib (a precios corrientes) de los sectores relacionados con el auge de la construcción, así como ciertos servicios.13 Los desequilibrios sectoriales del proceso de acumulación se pueden observar en el cuadro 2, en la cual se han agrupado las actividades en función de su nivel relativo del ratio capital-trabajo. En primer lugar, las ramas agrícola, industria, información y comunicaciones, junto a las del gobierno, que poseen un ratio K/L en torno al 116-174% del promedio del conjunto de la economía productiva entre 1999 y 2007. Debajo, construcción, comercio y otros, y finanzas,14 cuyo ratio K/L oscila entre un tercio y el 87% del total.

Nivel relativo del ratio capital-trabajo y composición del total de inversion por sectores

| K/L: nivel relativo | Inversión en construcción | ||||

|---|---|---|---|---|---|

| 1999 | 2007 | 1999 | 2007 | 2013 | |

| Total | - | - | 63.39 | 71.29 | 56.72 |

| AGR | 173.35 | 170.40 | 40.43 | 35.33 | 33.20 |

| IND | 133.63 | 149.70 | 43.58 | 37.21 | 26.32 |

| INCO | 116.39 | 164.61 | 36.42 | 27.72 | 31.98 |

| GOB | 122.03 | 123.19 | 75.73 | 77.00 | 72.68 |

| CNT | 56.88 | 69.03 | 74.57 | 85.36 | 72.80 |

| CTH | 87.12 | 81.27 | 50.13 | 46.96 | 32.55 |

| FIN | 83.27 | 74.81 | -23.20 | -35.99 | 47.12 |

| INM | - | - | 99.50 | 98.78 | 97.66 |

| PRO | 56.29 | 47.95 | 39.38 | 29.86 | 18.54 |

| OTR | 34.88 | 63.78 | 64.38 | 71.59 | 69.35 |

Notas: ratios capital-trabajo (K/L) sectoriales respecto del promedio total y niveles sectoriales de inversion residencial y en otras construcciones en relación a la inversión total recibida. El nivel de K/L de inm carece de significado económico.

AGR: Agricultura y otros; IND: Industria; INCO: Información y comunicaciones; GOB: Administración pública, sanidad y educación; CNT: Construcción; CTH: Comercio, transporte y hosteleria; FIN: Finanzas; INM: Inmobiliarias; PRO: Profesionales y otras; OTR: Otros servicios.

Fuente: ine (2015) y fbbva (2015).

Ahora bien, los datos del cuadro 2 ameritan dos matices. En primer lugar, el sector agrícola tiene una mayor participación del trabajo no asalariado, por lo que en términos del ratio capital-trabajo total, su nivel relativo respecto del promedio es inferior. En 1999 esta categoría representaba un 88%, que aumentó en 2007-2008 hasta el 105%, para descender posteriormente hasta el valor inicial. En segundo lugar, información y comunicaciones está relativamente mecanizada en términos del ratio K/L, pero no así en cuanto a la composición materializada (K/Y). Comienza el periodo con un índice relativo del 66% del promedio, llega al 80% en 2006-2008 y oscila después siempre sin superar ese límite (ine, 2015).

La participación de la inversión en viviendas y otras construcciones (columnas 3 a 5 del cuadro 2) posee una cierta relación directa con el nivel de mecanización, aunque existen elementos a subrayar. Los sectores agrícolas, industriales y de la información y comunicaciones poseen un nivel relativo de inversión en activos de la construcción sustancialmente inferior al promedio (26-43% del total), mientras que las actividades gubernamentales, a pesar de su mayor ratio K/L, son intensivas en este tipo de inversión, lo cual revela la participación del sector público en el auge de la construcción.15 Por su parte, la construcción y los otros servicios son intensivos en tales activos (64-85% del total de la inversión recibida), mientras que comercio, transporte y hoteles apenas tienen una participación ligeramente superior a las del primer grupo (47-50%) y, en el caso de los servicios profesionales, un nivel relativamente reducido.

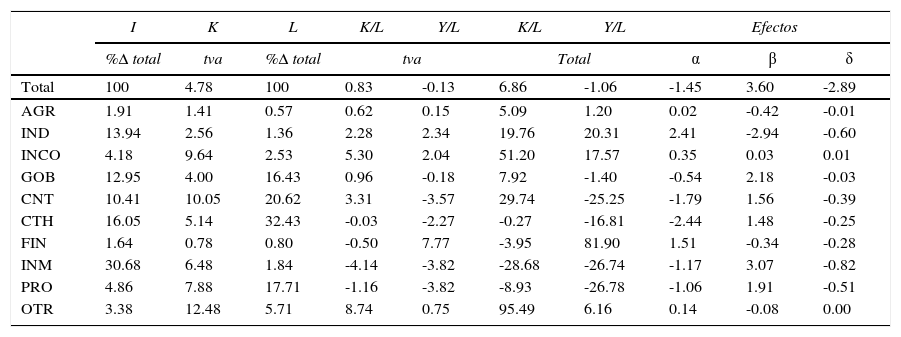

Las distorsiones sectoriales, por su parte, se muestran en el cuadro 3. El primer aspecto que se debe mencionar es el bajo nivel de inversión canalizada a las actividades industriales, que ni siquiera alcanzó el 14% del total, a la luz del peso relativo del sector.16 Al mismo tiempo, el 41% del total de inversiones se dirigió a la construcción y las actividades inmobiliarias. Por tanto, en torno a dos tercios de la inversión, incluyendo la de tipo residencial, tuvo como destino sectores con niveles relativamente bajos de mecanización (K/L). Tales flujos de inversión han originado una tasa de aumento del stock de capital fuertemente diferenciado en dichos términos sectoriales (columna 2). Las actividades más dinámicas en este caso han sido generalmente aquellas que poseen niveles relativamente bajos del ratio K/L, a excepción de información y comunicaciones. Así, mientras los sectores del primer grupo tienen niveles inferiores al promedio, en el segundo la tasa de acumulación es superior al 5%, y que en el caso de la construcción y los otros servicios, llega a superar el 10% anual, con la excepción del ámbito financiero.

Distorsiones sectoriales en el proceso de acumulación (1999-2007) (%)

| I | K | L | K/L | Y/L | K/L | Y/L | Efectos | |||

|---|---|---|---|---|---|---|---|---|---|---|

| %Δ total | tva | %Δ total | tva | Total | α | β | δ | |||

| Total | 100 | 4.78 | 100 | 0.83 | -0.13 | 6.86 | -1.06 | -1.45 | 3.60 | -2.89 |

| AGR | 1.91 | 1.41 | 0.57 | 0.62 | 0.15 | 5.09 | 1.20 | 0.02 | -0.42 | -0.01 |

| IND | 13.94 | 2.56 | 1.36 | 2.28 | 2.34 | 19.76 | 20.31 | 2.41 | -2.94 | -0.60 |

| INCO | 4.18 | 9.64 | 2.53 | 5.30 | 2.04 | 51.20 | 17.57 | 0.35 | 0.03 | 0.01 |

| GOB | 12.95 | 4.00 | 16.43 | 0.96 | -0.18 | 7.92 | -1.40 | -0.54 | 2.18 | -0.03 |

| CNT | 10.41 | 10.05 | 20.62 | 3.31 | -3.57 | 29.74 | -25.25 | -1.79 | 1.56 | -0.39 |

| CTH | 16.05 | 5.14 | 32.43 | -0.03 | -2.27 | -0.27 | -16.81 | -2.44 | 1.48 | -0.25 |

| FIN | 1.64 | 0.78 | 0.80 | -0.50 | 7.77 | -3.95 | 81.90 | 1.51 | -0.34 | -0.28 |

| INM | 30.68 | 6.48 | 1.84 | -4.14 | -3.82 | -28.68 | -26.74 | -1.17 | 3.07 | -0.82 |

| PRO | 4.86 | 7.88 | 17.71 | -1.16 | -3.82 | -8.93 | -26.78 | -1.06 | 1.91 | -0.51 |

| OTR | 3.38 | 12.48 | 5.71 | 8.74 | 0.75 | 95.49 | 6.16 | 0.14 | -0.08 | 0.00 |

Notas: datos en porcentaje de la composición de la variación total (Δ) de la inversión (I) y el empleo asalariado (L); tasas anuales de variación (TVA) del stock de capital (K), los ratios capital-trabajo (K/L) y la productividad (Y/L); variación total de K/L e Y/L, y efectos de productividad: intraindustrial (α), intersectorial estático (β) y dinámico (δ).

AGR: Agricultura y otros; IND: Industria; INCO: Información y comunicaciones; GOB: Administración pública, sanidad y educación; CNT: Construcción; CTH: Comercio, transporte y hosteleria; FIN: Finanzas; INM: Inmobiliarias; PRO: Profesionales y otras; OTR: Otros servicios.

Fuente: ine (2015) y fbbva (2015).

La contratación de trabajadores en España ha estado más concentrada todavía que las inversiones, ya que un tercio de los puestos de trabajo asalariados fueron creados por las ramas de comercio, transporte y hoteles, una quinta parte en la construcción y cerca del 18% en los servicios profesionales, lo que representa un poco más del 70% del empleo asalariado generado.17 Estos tres grupos de actividades poseen niveles de mecanización por debajo del promedio, y de ellos, sólo la construcción incrementó su ratio K/L, a un ritmo del 3.3% anual, lo que resultó en un aumento total de casi el 30%. Los otros sectores que mostraron un aumento significativo en K/L fueron los otros servicios, junto a información y comunicaciones, con tasas de crecimiento promedio del 8.7 y 5.3%, respectivamente.

Hay dos elementos a enfatizar respecto de la mecanización. En primer lugar, los sectores más dinámicos en la tasa de acumulación son trabajo intensivos, esto es, con niveles relativamente bajos de la relación capital-trabajo, que normalmente se asocian con un contenido tecnológico inferior. En segundo lugar, una inversión sesgada hacia las actividades con menor desarrollo tecnológico no ha servido para equilibrar la estructura sectorial del ratio K/L, ya que las disparidades se han ampliado a lo largo de la fase de crecimiento. Sólo la construcción y los otros servicios han logrado cierta convergencia, pero en este último caso, habiendo empezado con un nivel extremadamente reducido en términos relativos, apenas un 35% del promedio del ratio capital-trabajo en 1999, que sería del 64% del total en 2007.

En la segunda parte del cuadro 3 (columnas 4 a 7) se analizan la relación entre K/L y la productividad laboral. Como se mostró en el apartado III, el comportamiento agregado de la eficiencia productiva de la inversión fue ciertamente deficiente, por lo que ahora se revela que a su vez oculta profundas asimetrías sectoriales.

- i)

Sólo las finanzas logran un ritmo de incremento anual en la productividad laboral “aparente” por encima del 3%. Sin embargo, su extraordinario comportamiento (7.7% de crecimiento anual) es indicativo, más bien, de la amplitud del auge especulativo-residencial financiado por los bancos, tanto a hogares como a empresas no financieras, y así con un carácter más bien ficticio. Es decir, no apoyado en la generación de plusvalía, de ahí la contrapartida en forma de crisis de la deuda en la economía española y su atraso relativo en el desarrollo de las fuerzas productivas.

- ii)

Los sectores que pudieron aumentar la productividad laboral fueron las ramas industria e información y comunicaciones (2-2.3% anual), junto al ámbito gubernamental y agrícola (0.1-0.7% promedio). Ahora bien, se imponen ciertas clarificaciones:

- a)

El aumento en la productividad logrado fue en general inferior al correspondiente al ratio K/L que se produjo en el mismo año. Este índice de la eficiencia productiva descendió un -2% acumulado en 1999-2007 en las administraciones públicas, -3.7% en la agricultura, -22.2% en información y comunicaciones, aunque en el caso de la industria sólo fue un 0.4% en total;

- b)

la industria española ha experimentado esta reestructuración en beneficio de las actividades no transables, por lo que se ha especializado en actividades de contenido tecnológico bajo-medio (De Juan y López, 2004; García y Tello, 2011; Murillo, 2015). En consecuencia, se ha reducido el nivel relativo del ratio K/L comparado con otros países de la Unión Europea (UE) (bde, 2009), lo que se refleja en su productividad relativa. Respecto del promedio del ámbito no financiero en España, ha pasado de representar el 133% en 1999 a 158% en 2014. La participación de las ramas manufactureras de bajo y medio contenido tecnológico en el valor añadido de la industria manufacturera en su conjunto representa alrededor de dos tercios del total, por sólo 6-7% en el caso de las ramas de elevado componente tecnológico (ocde, 2016). En relación con el total de la economía, las manufacturas de alta y media-alta tecnología muestran un nivel muy bajo, y con una tendencia sustancialmente descendente, desde el 6.4% en 1999 hasta el 4.2% en 2009, además con un mayor grado de penetración de las importaciones (Gandoy y Álvarez, 2015).18 No obstante, las importaciones de estos productos representan el 56 y 49% del total, respectivamente (ocde, 2016).19

- a)

- iii)

Al margen de la excepcionalidad de las finanzas, los sectores con una relación capital-trabajo inferior al promedio han experimentado caídas en sus niveles de productividad a pesar del dinamismo en cuanto a los niveles de inversión, con la salvedad de los otros servicios, cuya productividad se ha incrementado débilmente, a un 0.7% anual durante el auge.

En consecuencia, los sectores económicos de la parte baja de la ilustración, con menor nivel tecnológico en términos de K/L, recibieron dos tercios de la inversión (67%), incluyendo la residencial, y generaron casi el 80% del total de empleo asalariado (85% en el caso del empleo total). Pero paradójicamente, experimentaron caídas en la productividad laboral, entre -16 y -25% entre 1999 y 2007. Existen dos excepciones: i) otros servicios, con el menor nivel de K/L; y ii) las finanzas que, sin embargo, se relacionan con las distorsiones asociadas con el auge de la construcción.

En términos de los efectos sobre la productividad (tres últimas columnas), el análisis de la responsabilidad por la dinámica estancada de la productividad debe tener en cuenta el ámbito sectorial. Si tomamos el conjunto de la economía, resalta el papel del cambio estructural, ya que δ= -2.89. Sin embargo, conforme se estrecha dicho espacio de referencia para ir deduciendo las actividades inmobiliarias y del ámbito financiero e inmobiliario, este parámetro δ pasaría a ser -2.07 y -1.79. A su vez, si únicamente se descuenta el sector financiero, el efecto intraindustrial sería sustancialmente menos responsable del deficiente comportamiento de la productividad, pues α= -0.29, frente a valores de -1.45 y -1.80 según tomemos toda la economía o bien únicamente excluyamos lo inmobiliario, respectivamente. Asimismo, si se excluyen las actividades financieras e inmobiliarias, el efecto estructural estático pasaría a ser igualmente mucho menos importante, ya que β= 0.53 y 0.87, respectivamente, en lugar de β= 3.60 para toda la economía. No obstante, la justificada exclusión de las actividades no productivas revela la doble responsabilidad, simétricamente compartida, en el deficiente comportamiento de la dinámica de la productividad, tanto por la evolución de los propios sectores económicos como por la asignación de recursos en la economía española.

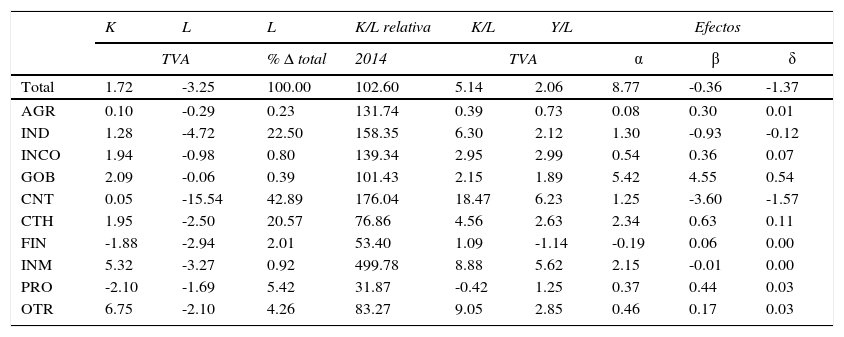

Por otra parte, la crisis que se desencadena en 2007-2008 propicia una cierta reconfiguración sectorial, si bien persisten amplias distorsiones (véase cuadro 4). La tasa de acumulación cae por debajo del 2% anual hasta 2014, y sólo mantienen un ritmo elevado las ramas inmobiliaria y de otros servicios (5.3 y 6.7%, respectivamente). La consecuencia de ello ha sido un aumento del desempleo, cuyas fuentes han estado muy concentradas. En efecto, el 85.9% de la caída del empleo asalariado se deriva de tres actividades: en primer lugar, la construcción, responsable del 42.9%, y que ha perdido el 63.7% de su empleo asalariado, y después, la industria y las actividades comerciales, del transporte y hoteles, que suponen el 22.5 y 20.5% del total. Por extensión, ello muestra el origen del extraordinario incremento del ratio capital-trabajo en la construcción durante el sexenio de crisis, que crece mucho más que en el resto de sectores (columna 5), y por ello en 2014 representa el 176% del promedio nacional (columna 4).

Capital, trabajo y productividad por sectores (2008-2014)

| K | L | L | K/L relativa | K/L | Y/L | Efectos | |||

|---|---|---|---|---|---|---|---|---|---|

| TVA | % Δ total | 2014 | TVA | α | β | δ | |||

| Total | 1.72 | -3.25 | 100.00 | 102.60 | 5.14 | 2.06 | 8.77 | -0.36 | -1.37 |

| AGR | 0.10 | -0.29 | 0.23 | 131.74 | 0.39 | 0.73 | 0.08 | 0.30 | 0.01 |

| IND | 1.28 | -4.72 | 22.50 | 158.35 | 6.30 | 2.12 | 1.30 | -0.93 | -0.12 |

| INCO | 1.94 | -0.98 | 0.80 | 139.34 | 2.95 | 2.99 | 0.54 | 0.36 | 0.07 |

| GOB | 2.09 | -0.06 | 0.39 | 101.43 | 2.15 | 1.89 | 5.42 | 4.55 | 0.54 |

| CNT | 0.05 | -15.54 | 42.89 | 176.04 | 18.47 | 6.23 | 1.25 | -3.60 | -1.57 |

| CTH | 1.95 | -2.50 | 20.57 | 76.86 | 4.56 | 2.63 | 2.34 | 0.63 | 0.11 |

| FIN | -1.88 | -2.94 | 2.01 | 53.40 | 1.09 | -1.14 | -0.19 | 0.06 | 0.00 |

| INM | 5.32 | -3.27 | 0.92 | 499.78 | 8.88 | 5.62 | 2.15 | -0.01 | 0.00 |

| PRO | -2.10 | -1.69 | 5.42 | 31.87 | -0.42 | 1.25 | 0.37 | 0.44 | 0.03 |

| OTR | 6.75 | -2.10 | 4.26 | 83.27 | 9.05 | 2.85 | 0.46 | 0.17 | 0.03 |

Notas. datos en porcentaje, de las tasas anuales de variación (TVA) del stock de capital (K), trabajo (L), ratio capital-trabajo (K/L), productividad (Y/L); estructura sectorial en porcentaje de la variación (Δ) del empleo; niveles sectoriales de K/L respecto del promedio; y efectos de productividad: intraindustrial (α), intersectorial estático (β) y dinámico (δ)

AGR: Agricultura y otros; IND: Industria; INCO: Información y comunicaciones; GOB: Administración pública, sanidad y educación; CNT: Construcción; CTH: Comercio, transporte y hosteleria; FIN: Finanzas; INM: Inmobiliarias; PRO: Profesionales y otras; OTR: Otros servicios

Fuente: ine (2015) y fbbva (2015).

En esta fase, sólo las actividades financieras tuvieron descensos en la productividad (columna 6), debido a la profunda reestructuración bancaria, aunque financiada con recursos públicos. Mientras, la productividad en la construcción creció a un 6.2% anual, seguida por información y comunicaciones (2.99%) y otros servicios (2.85%). A diferencia del periodo de crecimiento, el auge de la productividad en estos años se explica por la destrucción de empleo, de ahí que sea el efecto intraindustrial el elemento fundamental, con α= 6.8 en el ámbito de referencia, y que llega a 8.7 para el total de la economía. Por el contrario, el cambio estructural ha tenido una incidencia negativa sobre la recuperación de la productividad, en mayor medida el de carácter dinámico (δ= -1.36) que el estático (β= -0.41), datos que prácticamente no varían aunque se amplíe el ámbito de análisis hasta el total de la economía, como se muestra en la primera fila de las últimas columnas del cuadro 4. Por tanto, a la luz de estos resultados, no es posible identificar una recuperación económica en la economía española, tanto por los fundamentos de la recuperación de la productividad (destrucción de empleo), como por los efectos de la reconfiguración sectorial.

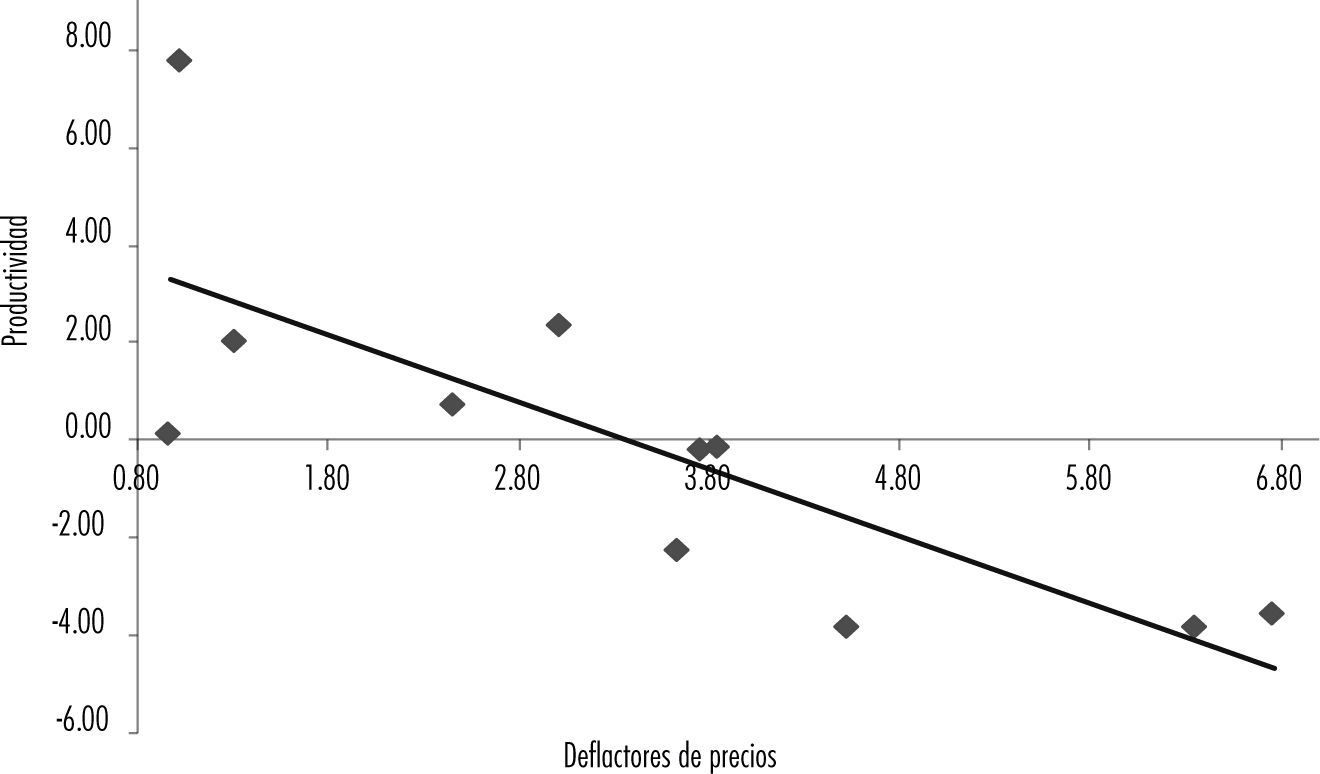

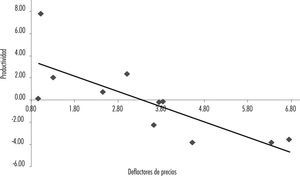

Finalmente, se hace referencia a la inflación sectorial durante la fase de expansión. Excluyendo las finanzas, el grupo de sectores con menor ratio relativo de K/L han sido relativamente más inflacionarios. El sector de otros servicios ha tenido aumentos de su índice de precios del 2.4% anual en 1999-2007, el comercio, transporte y hoteles por encima del 3.5%, los servicios profesionales llegan al 4.5%, mientras que la construcción y las actividades inmobiliarias se encuentran por encima del 6% anual. En cuanto al grupo de sectores con un ratio K/L superior, sólo la industria y el sector gubernamental tienen deflactores de precios con crecimientos significativos, del 3-3.7% anual. En este sentido, el aspecto más ilustrativo se revela en la relación inversa que existe entre la inflación sectorial y el comportamiento de la productividad durante el periodo de crecimiento (véase gráfica 5). Las actividades con una inflación superior al 3.5% anual han tenido caídas absolutas en la productividad laboral, las cuales, recordemos, se asocian con las actividades con menor nivel relativo del ratio capital-trabajo.

Deflactores de precio y productividad por sector de actividad Series en porcentaje para el periodo 1999-2007

Notas: tasas anuales de variación de los deflactores sectoriales de precios y los correspondientes índices de productividad, incluyendo el promedio total de la economía, las finanzas y el ámbito inmobiliario.

Fuente: ine (2015).

Entre el grupo de sectores con mayor nivel de K/L, sólo el sector del gobierno tuvo una leve caída de la productividad, y precisamente su deflactor de precios ha tenido un aumento del 3.7% anual, en cualquier caso ligeramente inferior al promedio del total de la economía (3.8%). En cuanto a los otros servicios, fue la única actividad del segundo grupo que tuvo una cierta senda ascendente de la productividad (0.75% anual), y su inflación fue también la menor del grupo con menos nivel de K/L.

CONCLUSIONESComo se ha expuesto, el proceso de acumulación de capital en España durante el periodo 1999-2007ha estado caracterizado por una serie de rasgos muy particulares. En primer lugar, la tasa de acumulación fue de hecho el motor del crecimiento económico hasta 2007 en España, pero se han revelado importantes distorsiones. Así, se dio un crecimiento intensivo en trabajo (3.9% de aumento anual en 1999-2007), por lo que el ratio capital-trabajo apenas se incrementa un 6.9% en total. En consecuencia, los requerimientos de trabajo por unidad de capital (PkW) no disminuyeron, sino que se incrementaron un 8.6%, debido a lo cual el ratio capital-salarios creció casi 10% más que K/L. Este proceso ocurrió, además, en un contexto en el cual la productividad laboral descendió un -5% durante el periodo de auge.

A su vez, se produjo un incremento relativo del deflactor del stock de capital respecto del índice implícito de precios del pib durante el auge, lo que revela un problema subyacente en el acceso (sea produciendo o por tener que importar) a los activos del acervo de capital. De manera correspondiente, la larga depresión (2008-2014) trajo consigo una relación opuesta entre estas variables: un aumento de K/L (34%) basado en el abrupto descenso del empleo (-18%), que al menos impulsó la productividad laboral un 12.5% y redujo PkW, por lo que el incremento de K/W fue contenido.

En segundo lugar, el balance macroeconómico sólo se puede aprehender si se aborda el efecto precio de la burbuja inmobiliaria, junto a las distorsiones sectoriales. Existe una profunda divergencia en términos de los deflactores de precios cuando se analizan los activos del acervo de capital: aquéllos relacionados con la construcción frente a maquinaria y equipo. El efecto precio subyacente en la burbuja inmobiliaria se revela cuando se constata que los activos con un mayor aumento en los precios han sido los más dinámicos en el proceso de acumulación (70% de la inversión total en 1999-2007, y todavía dos tercios durante la recesión).

Asimismo, se ha producido una distorsión sectorial. Una vez más, dos tercios de la inversión total, incluyendo la de tipo residencial, fue canalizada hacia los sectores con menores niveles relativos de K/L: construcción; comercio, transporte y hoteles; servicios profesionales y otros servicios. Contradictoriamente, en la medida que la inversión fue impulsada por los precios, estas actividades (con menor nivel tecnológico) experimentaron caídas absolutas en la productividad laboral, entre -16 y -25%, con las excepciones de otros servicios (que tenía el nivel más bajo de mecanización). En este sentido, los mismos sectores con menor ratio capital-trabajo por lo general han tenido mayores incrementos relativos de precios, por encima del 3.5% promedio por año (con la misma excepción de los otros servicios), destacando las actividades inmobiliarias y de la construcción.

Estas cuestiones abordadas en el artículo tienen diversas implicaciones desde un enfoque de economía política marxista. La dinámica durante la etapa expansiva resulta peculiar en términos de inversión y productividad, lo que se refleja en las pautas de la fase recesiva. Ahora bien, ambas son coherentes con los fundamentos de este enfoque teórico. De hecho, su perspectiva holista implica considerar la experiencia española a la luz de una dinámica de acumulación global en la cual se inserta, y en cuyo espacio se deben contrastar empíricamente, las tendencias enunciadas por Marx. Por ello, estas particularidades se explican por los problemas subyacentes de rentabilidad, la integración en la eurozona (con un tipo de cambio apreciado y gran caída de los tipos de interés), junto a aspectos coyunturales y propios de las condiciones propias de la economía española (orografía, historia, decisiones de política económica, etcétera).

El aspecto analíticamente relevante, sin embargo, no es que la productividad se incremente o no, y con ella otras variables como los salarios o la rentabilidad, pues en ningún caso puede refutar o verificar un marco teórico, sino en la necesidad de integrar las distorsiones concretas en la normalidad de una acumulación turbulenta para la cual es funcional. Y precisamente, una de cuyas posibles expresiones es la generación de una burbuja de precios que sólo cabe aprehender a partir de identificar la producción capitalista como un proceso de valorización.

Académico visitante en The New School (Nueva York), investigador del emui (España) y profesor en la Universidad de Valladolid (España).

Aclaremos, no se pretende explicar las causas, para lo cual remitimos a Mateo (2017).

Aunque el tipo de cambio nominal de la peseta española no se modifica desde 1997, en 1999 se establecen oficialmente los tipos de cambio de la eurozona.

A pesar de que es un indicador imperfecto, se debe tener en cuenta que el producto interno bruto (pib) por empleado en España en 1999 representaba el 75% del promedio de la eurozona-12, y entre 67 y 72% en relación con Alemania, Francia, Austria y Finlandia (ameco, 2016). De acuerdo al Banco de España [bde] (bde, 2009), el ratio K/L en España es 18% inferior al de dicha eurozona.

Incluso en términos nominales, el pib total de 2015, que representó 1 075 billones de euros, era un 3.6% inferior al correspondiente a 2008, el cual alcanzó 1 116 billones (ine, 2016).

De aquí en adelante toda referencia respecto del promedio de la economía implica excluir las ramas financiera e inmobiliaria, siempre y cuando no se especifique lo contrario aludiendo al “total”. No obstante, estos sectores se incluyen en ciertas ilustraciones con el propósito de representar los propios desequilibrios de la economía española.

Además, el monto salarial que se utiliza incorpora partes de la plusvalía, como sucede con ciertos ingresos de ejecutivos, al igual que una fracción del excedente registrado por la contabilidad nacional corresponde a la producción mercantil simple.

Nótese que esta exposición teórica se encuentra en un cierto grado de abstracción en el que se soslayan impuestos, depreciación, etcétera, ya que el propósito es establecer el marco de referencia para los apartados empíricos.

En relación con la productividad y esta expresión, véase Mas y Robledo (2010). Sin embargo, será utilizado en la sección IV sólo de manera complementaria al análisis general.

En la industria, el promedio fue de 80.6% hasta septiembre de 2007, cuando disminuyó desde un 82% que tuvo en dicho mes hasta oscilar en torno al 70-74% entre 2009-Q1 y 2013, con un repunte en el último año (bde, 2016b).

Esta relación directa es típica de una burbuja especulativa en la que el factor más dinámico es un efecto-precio. Sería de esperar, en condiciones normales como las expresadas en el apartado teórico, que la inversión impulsara la productividad, lo que reduciría los costos y, de esta forma, los precios relativos.

Considérese que la inversión en infraestructuras de transporte en España está altamente distorsionada. En gran medida, responde a una estructura empresarial caracterizada por su bajo tamaño y dispersión geográfica. Al mismo tiempo ha funcionado como un mecanismo, dirigido por el Estado, que en gran medida ha pretendido ofrecer posibilidades rentables de inversión a las grandes empresas por encima de cualquier otra consideración. Se puede afirmar que el transporte ha sido un complemento de la burbuja de activos.

Brevemente, las actividades de la construcción e inmobiliarias pasan del 14% del pib al superar el 18% entre 2007 y 2009, las ramas del comercio, transporte y hoteles han mantenido una proporción superior al 20%, mientras que los servicios profesionales experimentaron un incremento desde el 5.6% hasta mantenerse por encima del 6.5% desde 2007. El conjunto de actividades industriales no sólo tuvo una baja participación, sino que cayó del 19 al 15% entre 1999 y 2014 (véase Mateo y Montanyà, 2017).

Al tomar el stock de capital fijo, el sector financiero aparece en las actividades con menores niveles de K/L, pero se debe tener en cuenta tanto las particularidades de su actividad, como la manera que se ha beneficiado de la inflación de activos.

Como se señaló anteriormente, el sector público ha complementado en gran medida la valorización del capital asociada a la inflación de activos, y en estrecha relación con la infraestructura de transporte. Es decir, refleja la socialización de las inversiones de elevados costes fijos.

Además, el 35-38% de esta inversión se ha destinado a manufacturas de bajo nivel tecnológico, y las de bajo y medio-bajo representaron más de dos tercios del total (68-69%) entre 1999 y 2007, de acuerdo a la clasificación de la ocde (2016).

Se debe señalar que en términos del empleo total esta concentración resulta más acusada, ya que la construcción y los servicios profesionales representan el 22.8 y 20.1% del total, respectivamente. Como resultado, el 76.9% del empleo total generado se produjo en los tres sectores mencionados. A su vez, nótese que el porcentaje cae respecto de la serie base 2008 (ine, 2014), en la cual el 77.5% del empleo asalariado ocurrió en este ámbito sectorial, que llegaba al 82.8% en el caso del empleo total.

Ahora bien, un problema añadido es que, curiosamente, las industrias de este segmento avanzado en España tenían en 2013 un nivel de productividad inferior al que poseían las industrias de contenido tecnológico medio, y a su vez con un número inferior de trabajadores por unidad empresarial (véase Gandoy y Álvarez, 2015).

La producción industrial total aumentó sólo un 1.87% entre diciembre de 1999 y 2007 (bde, 2016a), pero al mismo tiempo es cierto que España incrementó su participación en la producción industrial de Europa, aunque es uno de los países, junto a Grecia y Portugal, con menor peso relativo de las industrias de mayor nivel tecnológico (véase Álvarez et al., 2013).