Se plantea el objetivo de identificar, a través de una muestra representativa de microempresas (mipyme) de sectores económicos que dependen del turismo, cuáles son los rangos de sueldos y el sector a que pertenecen aquellos que generan una mayor recaudación fiscal o, caso contrario,son mayormente subsidiados por el gobierno.

Las obligaciones fiscales para las mipymes en México son múltiples, por ello se identifica la necesidad de realizar artículos de investigación específicos, que aporten elementos de evaluación para los inversionistas. El trabajo presenta un alcance geográfico del municipio de Benito Juárez, Quintana Roo, México que alberga el destino turístico de Cancún.

La estructura se inicia con un esbozo de la importancia de las mipymes y la situación económica en Quintana Roo; se establece el fundamento para considerar a las mipymes como mexicanas y el origen normativo de sus obligaciones fiscales; posteriormente se plantea la mecánica para calcular el impuesto federal a los sueldos, determinando una muestra representativa estratificada respecto a los principales sectores; se hace una estimación de la recaudación calculada conforme a la muestra y, finalmente se presentan las conclusiones. La información presenta un valor agregado ya que en sí misma, constituye una guía con respecto al pago de impuesto federal a los sueldos que se generan en México.

The objective was given to identify which salary scales exist within micro-enterprises (SME's) of the economical sector depending on tourism, through representative sample taking, as well as determining the sector to which the SME's belong that generate greater revenue or, on the contrary, those that are largely subsidized by the government.

The tax requirements for Mexican SME's are multiple. There is therefore a necessity for specific research and articles on this subject that can provide investors with elements of evaluation. The article focuses on Benito Juarez County, Quintana Roo, Mexico, home to tourist destination Cancún.

The article begins with an outline of the importance of the SME's and a basis is established according to which we can consider SME's as being Mexican together with the origin of tax obligations. Furthermore a mechanism is introduced which calculates the federal tax fee on incomes, according to the main sectors a stratified sample of SME's is being determined, in accordance with the sample an estimation of revenue is made and finally the conclusions are presented. The presented information has added value as it constitutes a manual with regard to the payment of federal income tax generated in Mexico.

En México, las micro-, pequeñas y medianas empresas (mipymes) son consideradas de relevancia para el desarrollo del país (Comisión Intersecretarial de Política Industrial, 2003) por ser el sector con mayor número de unidades económicas. De acuerdo con el Censo económico 2009 INEGI, 2009, 2010a, 2010b), en México el 99,8% de las empresas se clasifican como micro-, pequeñas y medianas empresas.

El centro turístico de Cancún, situado en el estado de Quintana Roo, presenta una clara dependencia de la economía turística, cuantificada en 83,26%, según indicadores de la Secretaría de Turismo de Quintana Roo (SEDETUR, 2010), en el año 1999 el estado contaba con 542 hoteles y 44.025 habitaciones. Para el cierre del año 2009 las cifras son de 851 hoteles y 80.840 habitaciones, es decir, que en 10 años el número de hoteles se incrementó aproximadamente un 57% y, con respecto al número de cuartos se aprecia un incremento cercano al 84%. En lo que respecta a la ocupación hotelera, el promedio obtenido es cercano al 65%; la derrama económica del turismo, en el año 2009, representó 5.033 millones de dólares.

Considerando lo anterior, conforme a la información oficial se identifica al sector de servicios de alojamiento y relacionados como directriz en la composición de la actividad económica (Campero, 2002), sin embargo, dentro de la categorización oficial también existen los demás sectores, que dependen en gran medida del principal, razón por la cual se estima necesario conocer específicamente la aportación de estos otros sectores no turísticos en la recaudación fiscal, agrupándolos en comercio, servicios y manufactura.Tomando en cuenta la gran representatividad de las mipymes, las mismas que han sido de especial interés en México y otros países (India Government of, 2010; Obando, 2008; OCDE, 2010a,b), se cuantificaron las aportaciones que estas empresas realizan, a través de la recaudación fiscal, específicamente en las retenciones del impuesto sobre la renta (Ley del Impuesto sobre la Renta [LISR], 2011 [Congreso de la Unión, 2011a] sobre los sueldos y salarios del capital humano que colabora en este tipo de organizaciones de negocios.

Se presentan datos obligatorios que se deben conocer, desde cómo considerar un negocio como obligado para el pago de impuestos en México, qué constituye el domicilio fiscal, en dónde se encuentra el establecimiento permanente y los principales supuestos en que se origina la obligación para retener ISR sobre sueldos.

En la parte del análisis referente a número de empleos y rango de sueldos que sirvió de base para estimar la cuantía del ISR, fue considerada la información obtenida de 465 empresas domiciliadas en el estado de Quintana Roo. A partir de estos datos se identifican los rangos para efectos fiscales con relación a la ley aplicable en materia federal para el año 2011.

Los resultados muestran la importancia que las mipymes significan para la recaudación fiscal federal, invitando a la reflexión acerca de la conveniencia para generar políticas públicas encaminadas a fortalecerlas, entendiendo por ello la permanencia de este tipo de organizaciones y, además, el fortalecimiento de la hacienda pública mediante la tributación generada.

2Obligación fiscal de las microempresasLa obligación para el pago de impuestos en México se encuentra en la Constitución Política de los Estados Unidos Mexicanos (CPEUM), en su artículo 31, fracción iv (Congreso de la Unión, 2011b), indicando que todos los mexicanos deben contribuir para los gastos públicos, de una forma proporcional y equitativa.

Es importante precisar que por una parte, la CPEUM describe la necesidad de pagar impuestos de manera proporcional y equitativa, sin embrago es necesario consultar las leyes especiales en materia fiscal para comprender con una mayor claridad lo que debe entenderse por obligado para pagar impuestos en México.

El concepto que señala la obligación para el pago de impuestos se denomina legalmente como residencia y se establece en el artículo 9 del Código Fiscal de la Federación indicando, como se agrega a continuación, quiénes se consideran residentes fiscales:

- I.

A las siguientes personas físicas:

- a.

Las que hayan establecido su casa habitación en México. Cuando las personas físicas de que se trate también tengan casa habitación en otro país, se considerarán residentes en México, si en territorio nacional se encuentra su centro de intereses vitales. Para estos efectos, se considerará que el centro de intereses vitales está en territorio nacional cuando, entre otros casos, se ubiquen en cualquiera de los siguientes supuestos:

- i.

Cuando más del 50% de los ingresos totales que obtenga la persona física en el año de calendario tengan fuente de riqueza en México.

- ii.

Cuando en el país tengan el centro principal de sus actividades profesionales.

- i.

- b.

Las de nacionalidad mexicana que sean funcionarios del Estado o trabajadores del mismo, aun cuando su centro de intereses vitales se encuentre en el extranjero.

No perderán la condición de residentes en México las personas físicas de nacionalidad mexicana que acrediten su nueva residencia fiscal en un país o territorio en donde sus ingresos se encuentren sujetos a un régimen fiscal preferente en los términos de la LISR. Lo dispuesto en este párrafo se aplicará en el ejercicio fiscal en el que se presente el aviso a que se refiere el último párrafo de este artículo y durante los 3 ejercicios fiscales siguientes.

No se aplicará lo previsto en el párrafo anterior, cuando el país en el que se acredite la nueva residencia fiscal tenga celebrado un acuerdo amplio de intercambio de información tributaria con México.

- a.

- II.

Las personas morales que hayan establecido en México la administración principal del negocio o su sede de dirección efectiva.

Salvo prueba en contrario, se presume que las personas físicas de nacionalidad mexicana son residentes en territorio nacional.

Las personas físicas o morales que dejen de ser residentes en México deberán presentar un aviso ante las autoridades fiscales, a más tardar dentro de los 15 días inmediatos anteriores a aquel en el que suceda el cambio de residencia fiscal.

Por lo anterior, las mipymes que estén en alguno de los supuestos mencionados deberán observar las leyes fiscales, específicamente para el alcance de este artículo, la LISR, la cual establece en su artículo 1.°, la obligación de pagar este impuesto, indicando lo siguiente:

Las personas físicas y las morales están obligadas al pago del impuesto sobre la renta en los siguientes casos:

Las residentes en México, respecto de todos sus ingresos cualesquiera que sea la ubicación de la fuente de riqueza de donde procedan.

Los residentes en el extranjero que tengan un establecimiento permanente en el país, respecto de los ingresos atribuibles a dicho establecimiento permanente.

Los residentes en el extranjero, respecto de los ingresos procedentes de fuentes de riqueza situadas en territorio nacional, cuando no tengan un establecimiento permanente en el país, o cuando teniéndolo, dichos ingresos no sean atribuibles a este.

En párrafos anteriores se abordó el significado de la residencia para efectos fiscales, sin embargo, conforme a lo que establece la LISR, también las mipymes deben considerar la posible existencia del concepto denominado establecimiento permanente el cual obligaría al pago de impuestos, definido como cualquier lugar de negocios en el que se desarrollen, parcial o totalmente, actividades empresariales o se presten servicios personales independientes, entre otros, las sucursales, agencias, oficinas, fábricas, talleres, instalaciones, minas, canteras o cualquier lugar de exploración, extracción o explotación de recursos naturales.

De igual forma, se considera que un residente en el extranjero tiene un establecimiento permanente en el país (Lagunas, Boggio, Gullén y Vallejo, 2010), cuando actúe en el territorio nacional a través de una persona física o moral que sea un agente independiente, si este no actúa en el marco ordinario de su actividad. Entendiendo que un agente independiente no actúa en el marco ordinario de sus actividades cuando:

Tenga existencias de bienes o mercancías, con las que efectúe entregas por cuenta del residente en el extranjero.

- I.

Asuma riesgos del residente en el extranjero.

- II.

Actúe sujeto a instrucciones detalladas o al control general del residente en el extranjero.

- III.

Ejerza actividades que económicamente corresponden al residente en el extranjero y no a sus propias actividades.

- IV.

Perciba sus remuneraciones independientemente del resultado de sus actividades.

- V.

Efectúe operaciones con el residente en el extranjero utilizando precios o montos de contraprestaciones distintos de los que hubieran usado partes no relacionadas en operaciones comparables.

Tratándose de servicios de construcción de obra, demolición, instalación, mantenimiento o montaje en bienes inmuebles, o por actividades de proyección, inspección o supervisión relacionadas con ellos, se considerará que existe establecimiento permanente solamente cuando los mismos tengan una duración de más de 183 días naturales, consecutivos o no, en un periodo de 12 meses.

3Metodología para calcular impuestos a los sueldosConforme a la ley (Congreso de la Unión, 2011a), se consideran sueldos todas las prestaciones que deriven de una relación laboral, incluyendo la participación de los trabajadores en las utilidades de las empresas y las prestaciones percibidas como consecuencia de la terminación de la relación laboral. También se asimilan a los sueldos:

Las remuneraciones y demás prestaciones obtenidas por los funcionarios y trabajadores de la federación, de las entidades federativas y de los municipios, aun cuando sean por concepto de gastos no sujetos a comprobación, así como los obtenidos por los miembros de las fuerzas armadas.

Los rendimientos y anticipo que obtengan los miembros de las sociedades cooperativas de producción, asícomo los anticipos que reciban los miembros de sociedades y asociaciones civiles.

Los honorarios a miembros de consejos directivos, de vigilancia, consultivos o de cualquier otra índole, así como los honorarios a administradores, comisarios y gerentes generales.

Los honorarios a personas que presten servicios preponderantemente a un prestatario, siempre que los mismos se lleven a cabo en las instalaciones de este último.

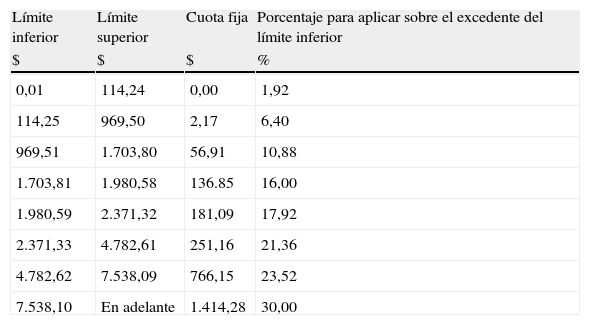

La primera parte de la metodología para calcular el impuesto mensual a los salarios se basa en la tarifa del artículo 113 LISR, sin embargo cada año se publican otras tarifas complementarias en función de distintos periodos de tiempo trabajados.

A continuación se muestra la tarifa para calcular el ISR de un trabajador de 7 días laborables (tabla 1):

Tarifa para calcular el impuesto determinado en 7 días de trabajo

| Límite inferior | Límite superior | Cuota fija | Porcentaje para aplicar sobre el excedente del límite inferior |

| $ | $ | $ | % |

| 0,01 | 114,24 | 0,00 | 1,92 |

| 114,25 | 969,50 | 2,17 | 6,40 |

| 969,51 | 1.703,80 | 56,91 | 10,88 |

| 1.703,81 | 1.980,58 | 136.85 | 16,00 |

| 1.980,59 | 2.371,32 | 181,09 | 17,92 |

| 2.371,33 | 4.782,61 | 251,16 | 21,36 |

| 4.782,62 | 7.538,09 | 766,15 | 23,52 |

| 7.538,10 | En adelante | 1.414,28 | 30,00 |

Fuente: Diario Oficial de la Federación.

El siguiente ejemplo es para 7 días de trabajo, sin embargo es el mismo para distintos periodos de tiempo laboral, con la única observación de que se deberá utilizar la tarifa correspondiente a los días de trabajo calculados. Dependiendo de las políticas fiscales en cada estado mexicano, es posible que existan impuestos de carácter local.De ser este el caso, la cantidad de los impuestos locales se deberá restar del impuesto federal que se calcule.

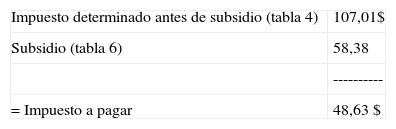

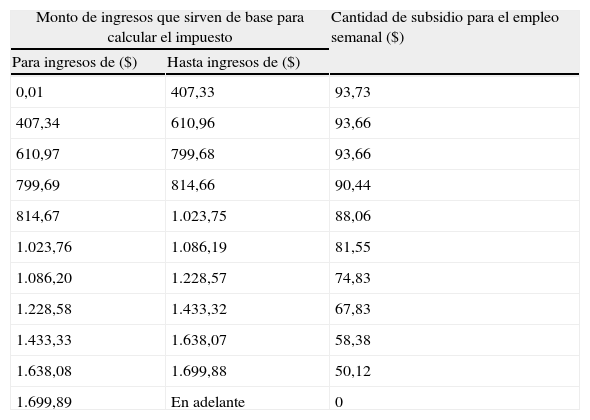

Además existe por decreto presidencial desde el año 2007, la posibilidad de que los trabajadores tengan derecho a un subsidio que pueden disminuir del impuesto que se determine y en donde las tarifas para los subsidios también son publicadas cada año y son correspondientes a los días trabajados.A continuación se indica la tarifa para subsidio de 7 días trabajados:

El primer paso para calcular el impuesto de un trabajador semanal es ubicar el renglón de la tarifa en donde la base gravable se encuentre comprendida entre el límite inferior y el límite superior. A continuación se muestra la metodología completa:

4Estimado de impuesto a los sueldos de mipymesPara poder estimar la contribución fiscal, se llevó a cabo un estudio que consideró como base la información al mes de julio del 2010, con respecto a los resultados del Censo económico de 2009 y con una nueva herramienta de información proporcionada por el INEGI, el Directorio Estadístico Nacional de Unidades Económicas (DENUE).

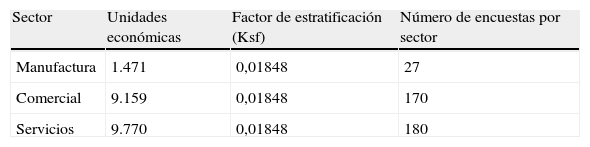

Según datos de INEGI (2010b), se identificaron y referenciaron geográficamente las unidades económicas catalogadas como mipymes, en particular las del municipio Benito Juárez en donde se ubica el centro turístico de Cancún. Se establece así que en el 2009 existían 53.185 unidades económicas (Ue) en Quintana Roo, de las cuales 35.516 eran microempresas, de esta cifra, 20.400 se localizan en el municipio Benito Juárez y se dividen en los siguientes sectores: industrial con 1.471 que representan el 7%; comercial con 9.159 que representan el 45% y de servicios,representado por 9.770 equivalente al 48%.

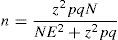

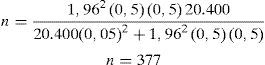

La información anterior permitió considerar como población de estudio las 20.400 empresas identificadas, determinando la muestra estadística de la siguiente forma:

Considerando un nivel de confianza de 95%, grado máximo de variabilidad positiva el 0,5 y como grado máximo de variable negativa a 0,5, el error máximo considerado es de 5%, en donde:Z = 95% y se calcula de 1,96 con las funciones de Excel

n = tamaños de la muestra de empresas a encuestar

z = nivel de confianza de 95%, su resultado es 1,96 de nivel de confianza

p = 0,5 grado máximo de variabilidad positiva

q = 0,5 grado máximo de variabilidad negativa

E = error máximo 5%

Desarrollando la fórmula anterior se obtuvo la muestra siguiente:

El muestreo se estratificó debido a la existencia de 3 sectores de Ue predominantes: manufactura, servicios y comercio, donde la participación no es homogénea, ya que «la estratificación aumenta la precisión de la muestra e implica el uso deliberado de diferentes tamaños de muestra para cada estrato, a fin de lograr reducir la varianza de cada unidad de la media muestral» (Kish, 1995).En su libro de muestreo, Kish afirma que en un número determinado de elementos muestrales n = ∑nh la varianza de la media muestral de ŷ puede reducirse al mínimo si el tamaño de la muestra para cada estrato es proporcional a la desviación estándar dentro del estrato; por lo cual se empleó la siguiente fórmula para obtener un factor de estratificación:

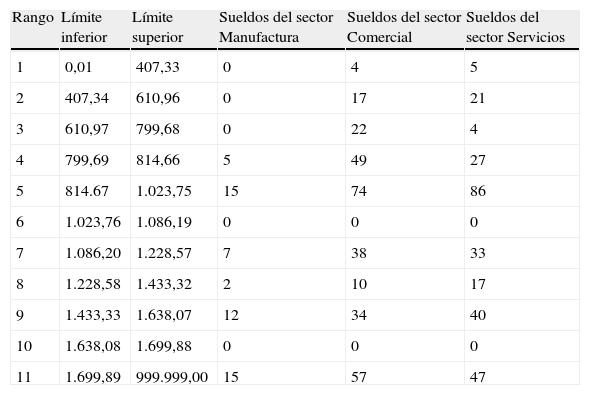

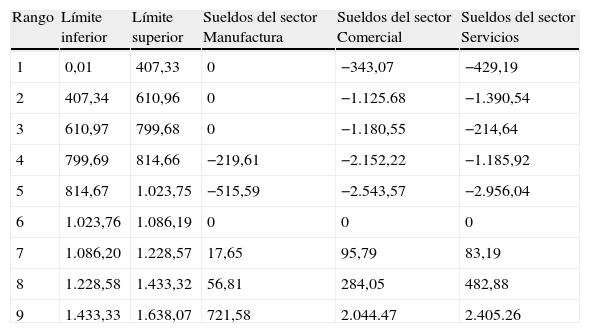

Considerando que se cuenta con los datos, representados por la determinación de la muestra, se puede concluir que el factor para estratificar es el siguiente:Por lo tanto el ksh será igual a 0,01848 con el que se determinan el número de encuestas por sector de la siguiente forma:Considerando el número de encuestas por sector que se detallan en la tabla 2, se procedió a categorizar los sueldos en cada uno de los casos, con base en los renglones de la tabla 1, con lo que se obtienen los resultados de la tabla 3.

Número de empleados por rango de sueldos

| Rango | Límite inferior | Límite superior | Sueldos del sector Manufactura | Sueldos del sector Comercial | Sueldos del sector Servicios |

| 1 | 0,01 | 407,33 | 0 | 4 | 5 |

| 2 | 407,34 | 610,96 | 0 | 17 | 21 |

| 3 | 610,97 | 799,68 | 0 | 22 | 4 |

| 4 | 799,69 | 814,66 | 5 | 49 | 27 |

| 5 | 814.67 | 1.023,75 | 15 | 74 | 86 |

| 6 | 1.023,76 | 1.086,19 | 0 | 0 | 0 |

| 7 | 1.086,20 | 1.228,57 | 7 | 38 | 33 |

| 8 | 1.228,58 | 1.433,32 | 2 | 10 | 17 |

| 9 | 1.433,33 | 1.638,07 | 12 | 34 | 40 |

| 10 | 1.638,08 | 1.699,88 | 0 | 0 | 0 |

| 11 | 1.699,89 | 999.999,00 | 15 | 57 | 47 |

Fuente: elaboración propia.

Posteriormente de haber identificado las categorías a las que corresponden los sueldos que cubren las mipymes seleccionadas, el siguiente paso fue calcular los impuestos para cada una de las categorías. La metodología utilizada considera un promedio para los sueldos comprendidos entre cada rango, considerando que este tipo de métodos ha sido utilizado anteriormente en estudios para analizar la evasión fiscal de algunos sectores económicos (Fuentes, 2008). Posteriormente se realizó el cálculo para el promedio obtenido de cada una de las categorías como lo establecido por Pérez, Campero y Fol, 2011 obtenido del límite inferior y límite superior y el resultado, impuesto a cargo del trabajador o bien subsidio a favor del trabajador, en cualquier caso se multiplicó por el número de trabajadores en cada categoría y de esta forma se obtuvo el total estimado. Para determinar el promedio de la última categoría, ya que no fue posible debido a que el límite superior desviaría por completo el promedio, el promedio se determinó utilizando la suma total de los sueldos de la última categoría entre el total de trabajadores.

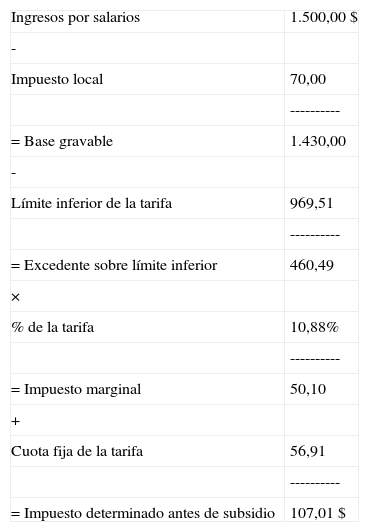

La mecánica para determinar el impuesto y el subsidio para los sueldos se muestra en las tablas 4 y 5 del presente artículo, obteniendo los resultados que se recogen en la tablas 6 y 7.

Cálculo del impuesto determinado antes del subsidio

| Ingresos por salarios | 1.500,00 $ |

| - | |

| Impuesto local | 70,00 |

| ---------- | |

| = Base gravable | 1.430,00 |

| - | |

| Límite inferior de la tarifa | 969,51 |

| ---------- | |

| = Excedente sobre límite inferior | 460,49 |

| × | |

| % de la tarifa | 10,88% |

| ---------- | |

| = Impuesto marginal | 50,10 |

| + | |

| Cuota fija de la tarifa | 56,91 |

| ---------- | |

| = Impuesto determinado antes de subsidio | 107,01 $ |

Fuente: elaboración propia.

Tarifa para estimar el subsidio al impuesto en 7 días de trabajo

| Monto de ingresos que sirven de base para calcular el impuesto | Cantidad de subsidio para el empleo semanal ($) | |

| Para ingresos de ($) | Hasta ingresos de ($) | |

| 0,01 | 407,33 | 93,73 |

| 407,34 | 610,96 | 93,66 |

| 610,97 | 799,68 | 93,66 |

| 799,69 | 814,66 | 90,44 |

| 814,67 | 1.023,75 | 88,06 |

| 1.023,76 | 1.086,19 | 81,55 |

| 1.086,20 | 1.228,57 | 74,83 |

| 1.228,58 | 1.433,32 | 67,83 |

| 1.433,33 | 1.638,07 | 58,38 |

| 1.638,08 | 1.699,88 | 50,12 |

| 1.699,89 | En adelante | 0 |

Fuente: Diario Oficial de la Federación.

Determinación de impuesto o subsidio por sueldos semanales por sector y por categoría

| Rango | Límite inferior | Límite superior | Sueldos del sector Manufactura | Sueldos del sector Comercial | Sueldos del sector Servicios |

| 1 | 0,01 | 407,33 | 0 | −343,07 | −429,19 |

| 2 | 407,34 | 610,96 | 0 | −1.125.68 | −1.390,54 |

| 3 | 610,97 | 799,68 | 0 | −1.180,55 | −214,64 |

| 4 | 799,69 | 814,66 | −219,61 | −2.152,22 | −1.185,92 |

| 5 | 814,67 | 1.023,75 | −515,59 | −2.543,57 | −2.956,04 |

| 6 | 1.023,76 | 1.086,19 | 0 | 0 | 0 |

| 7 | 1.086,20 | 1.228,57 | 17,65 | 95,79 | 83,19 |

| 8 | 1.228,58 | 1.433,32 | 56,81 | 284,05 | 482,88 |

| 9 | 1.433,33 | 1.638,07 | 721,58 | 2.044.47 | 2.405.26 |

Considerando la determinación de impuesto o subsidio por cada sector y categoría, es importante destacar que en lo que respecta al sector manufactura, los rangos de sueldos solo corresponden a 6 de las 11 categorías mientras que en lo referente a comercio y servicios se identifica que son 9 los rangos en que se tiene registrados a los trabajadores. También resulta importante destacar que en todos los sectores analizados, aquellos sueldos que se encuentran comprendidos en los primeros 5 rangos no generan impuestos sino que, por el contrario, el resultado de esas categorías correspondería a un subsidio que incluso, según fundamento legal (Congreso de la Unión, 2011a) además de que estas cantidades no son recaudadas por el gobierno también se le deben entregar a los trabajadores junto con el sueldo normal de un período determinado, para este análisis, de una semana. En este caso los sectores a los que corresponden estas cantidades se encuentran concentrados en las mipymes de servicios y las comerciales.

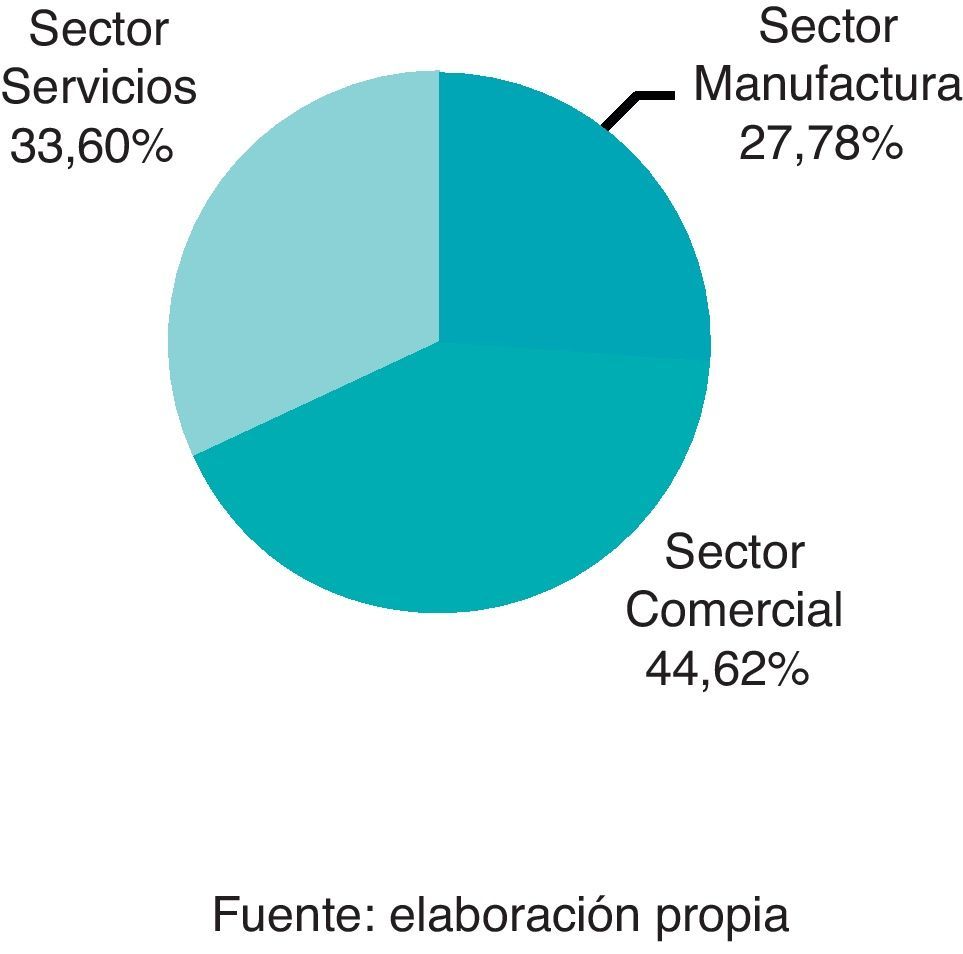

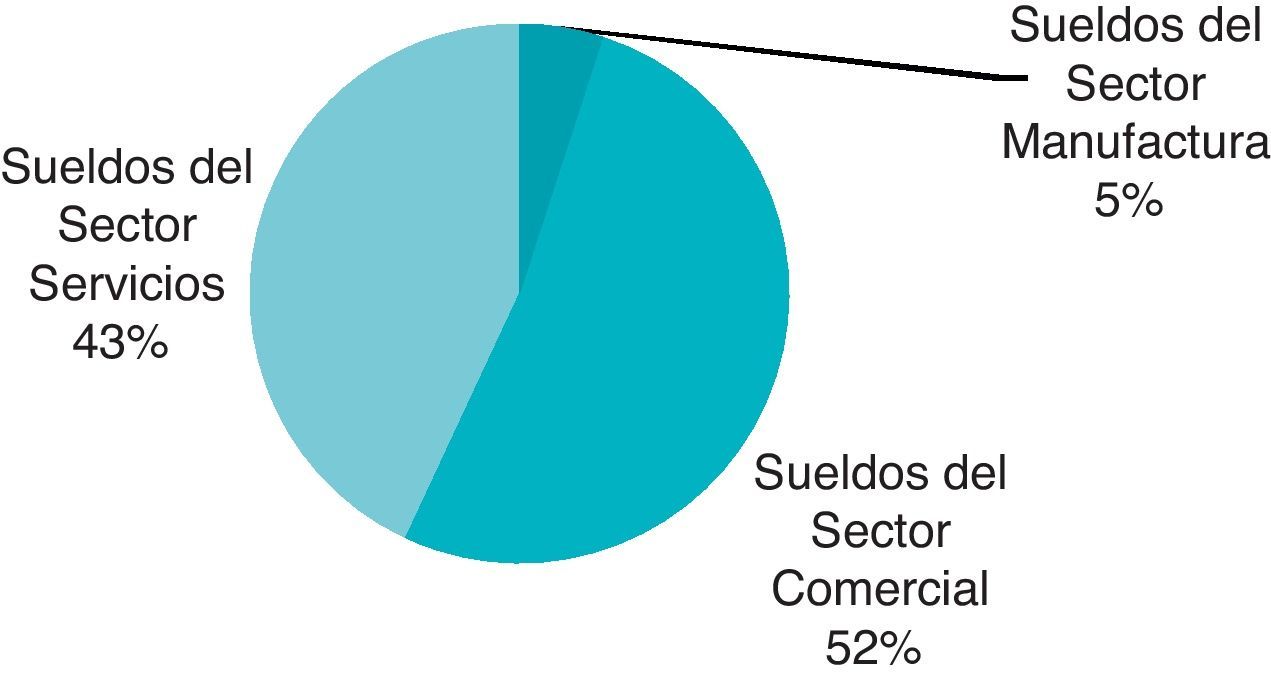

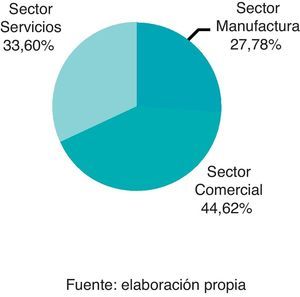

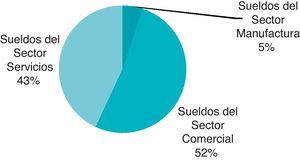

En contraparte, el impuesto que sí se genera para recaudarse por parte del gobierno se encuentra dentro de los rangos de sueldos 7 al 11, es decir, que según se obtiene de la muestra analizada, la recaudación depende de aquellos trabajadores a los cuales se les asigna un sueldo a partir de 1.086 pesos semanales. Se logró identifica que en un período de 7 días trabajados, la mayor contribución fiscal corresponde a los sueldos generados por el sector comercial, representando el 44,62%, seguido por el sector de los servicios en donde se obtuvo 33,60% y, finalmente al sector manufactura le correspondió el 27,78% del total de los impuestos de las mipymes analizadas. En ambos casos, determinadas con los datos del estudio contemplado en el trabajo (figs. 1 y 2).

Aunque en los sectores comercial y de servicios existe una mayor proporcionalidad en los impuestos, resulta también interesante destacar que en el sector manufactura, los impuestos mayormente se concentran en trabajadores cuyos sueldos se sitúan en los 3 rangos más altos, resultando que el 48% se encuentra en los rangos de sueldos 9 y 11. La situación anterior no es correspondiente al sector comercial y de servicios ya que la concentración de los impuestos en los rangos 9 y 11 solo la constituyen cerca del 30%.

En lo que respecta al subsidio de gobierno, se concentra en los primeros 5 rangos de sueldos, impactando en mayor medida en el sector comercial.

Considerando lo anterior es claro que en las mipymes mexicanas no se tiene una proporcional tributación ya que con la muestra y los datos analizados se puede apreciar una diferencia significativa en los impuestos y los subsidios, especialmente en aquellas empresas del sector manufactura en donde se presenta una marcada tendencia a los rangos comprendidos del 4 al 9. Además, si se comparan los impuestos generados en este sector y el número de empleados del mismo, la contribución fiscal es porcentualmente más representativa que en los sectores comercial y de servicios.

Por otra parte, si bien la muestra analizada permitió identificar los rangos de sueldos, una aportación significativa es conocer que pese a que los sectores comercial y de servicios generan más empleos, no necesariamente generan mayor contribución fiscal debido a que un gran número de los empleados ocupados se contratan en los rangos de sueldos más bajos, del 1 al 4, lo que arrojó en esta muestra analizada que no se genera recaudación y sí recae la carga de un subsidio que se le debe entregar a cada trabajador.