El documento parte de una discusión sobre la desigualdad en América Latina a partir de los Índices de Desigualdad de Desarrollo Humano, aterrizando el tema en México. El objetivo fue plantear la relación entre la desigualdad económica y la estructura impositiva del país. La Metodología del Marco Lógico de la cepal y el esquema iterativo de planteamiento de hipótesis se emplearon tanto para analizar las causas de la ineficiencia del sistema tributario y sus efectos sobre los niveles de igualdad en México, como para identificar el impacto de las últimas reformas tributarias, particularmente, la homologación de la tasa impositiva del impuesto al valor agregado en Baja California. La conclusión es que los efectos regresivos del sistema impositivo superan los efectos progresivos, por lo tanto, en el corto plazo es necesario una reforma tributaria que parta de indicadores matemáticos adecuados y tasas impositivas óptimas sobre los deciles de la población con mayores ingresos con la finalidad de reducir los niveles de desigualdad en México.

The document begins with a discussion on inequality in Latin America from the Human Development Index, landing the issue in Mexico. The aim was to raise the relationship between economic inequality and the tax structure of the country. The logical framework methodology of cepal and the iterative scheme of hypotheses were used to analyze the causes of the inefficiency of the tax system and its effects on the levels of equality in Mexico, and to identify the impact of recent tax reforms particularly the approval of the tax rate of value added tax in Baja California. The conclusion is that the regressive effects of the tax system exceeds the progressive effects, therefore, a tax reform with appropriate mathematical indicators and tax rates that levied optimally to the deciles of the population with higher incomes are essential to reduce inequality.

El tema de la desigualdad está dirigiendo la agenda política y económica global en el siglo xxi. Como bien refiere Thomas Pikkety en su libro titulado Capital in the Twenty-First Century,1 la desigualdad se puede comprender a partir de la literatura, la ciencia política, la filosofía, la historia, la economía, entro otras disciplinas, incluso, a partir del conocimiento empírico que no aplica una metodología científica.

Asimismo, no existe consenso sobre cuáles son las causas económicas de la desigualdad económica y social. Sin embargo, prevalece un cierto acuerdo respecto a ser un tema asociado con una estructura específica de remuneración a los factores de producción: tierra-renta, trabajo-salario, y capital-ganancia. La política fiscal incide en este pago a los factores de producción. Por lo que, la política hacendaria y la política de gasto público son indispensables para reducir los niveles de desigualdad y cumplir el pacto social apoyado en el federalismo.

De acuerdo con el Panorama fiscal de América Latina y el Caribe 2013 de la cepal, en la región latinoamericana no ha operado una relación de causalidad entre los niveles de recaudación hacendaria y desarrollo económico.2 De forma tal que, el aumento de los ingresos tributarios no ha sido el instrumento que logre reducir la desigualdad, entendida como el acceso inequitativo a los derechos económicos y sociales de un individuo dentro de una sociedad, en América Latina.

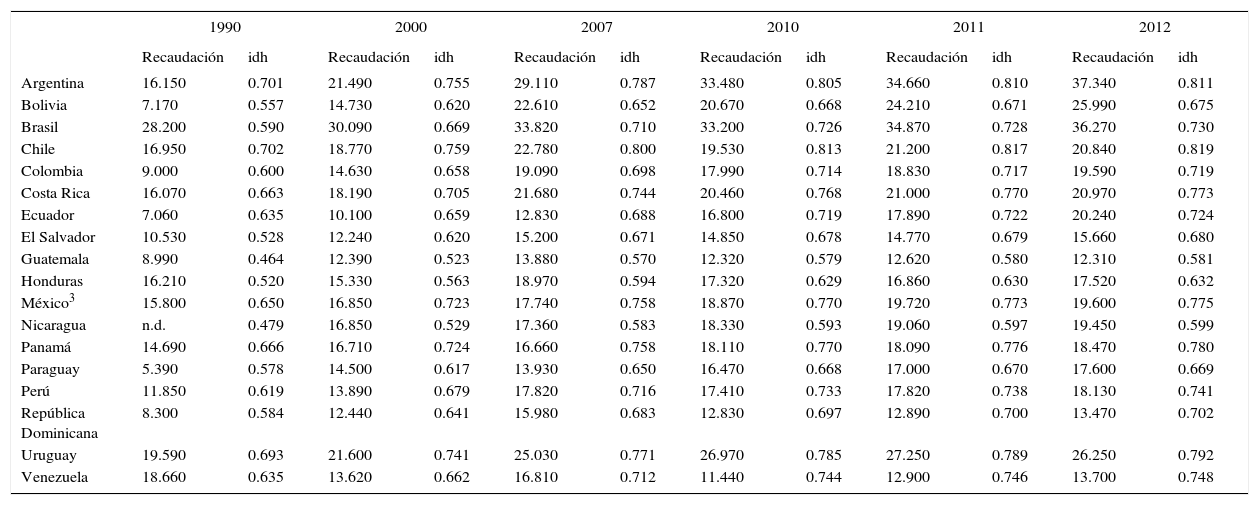

Sin embargo, una serie de datos permiten inferir que, si bien la relación no es causal, entre la recaudación hacendaria y el desarrollo económico y social existe una correlación positiva. Por ejemplo, de acuerdo con estimaciones del Informe sobre Ingresos Tributarios 2014 de la Organización para la Cooperación y el Desarrollo Económico (ocde).3 Chile y Argentina, que son los países latinoamericanos con los más altos Índices de Desarrollo Humano (idh: esperanza de vida, logro educativo, e Ingreso per cápita), incrementaron su proporción de ingresos tributarios sobre el pib, de 17.0% a 20.0% (Chile), y, de 16.1% a 37.5% (Argentina) entre 1990 y 2012. Paralelamente, según datos del Informe sobre el Desarrollo Humano 2013,4 estas economías aumentaron el valor absoluto de sus idh: de 0.702 a 0.811 en Chile, y, de 0.701 a 0.819 en Argentina, respectivamente. También, México, aun cuando descendió en la clasificación del idh en América Latina, al pasar del quinto lugar en 2012 a la séptima posición en 2013, debido al ascenso de Venezuela y Costa Rica, ha presentado una relación positiva entre los niveles de recaudación y desarrollo. Así, la política tributaria es un factor clave en la reducción de la desigualdad económica y de un país (cuadro 1).

| 1990 | 2000 | 2007 | 2010 | 2011 | 2012 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Recaudación | idh | Recaudación | idh | Recaudación | idh | Recaudación | idh | Recaudación | idh | Recaudación | idh | |

| Argentina | 16.150 | 0.701 | 21.490 | 0.755 | 29.110 | 0.787 | 33.480 | 0.805 | 34.660 | 0.810 | 37.340 | 0.811 |

| Bolivia | 7.170 | 0.557 | 14.730 | 0.620 | 22.610 | 0.652 | 20.670 | 0.668 | 24.210 | 0.671 | 25.990 | 0.675 |

| Brasil | 28.200 | 0.590 | 30.090 | 0.669 | 33.820 | 0.710 | 33.200 | 0.726 | 34.870 | 0.728 | 36.270 | 0.730 |

| Chile | 16.950 | 0.702 | 18.770 | 0.759 | 22.780 | 0.800 | 19.530 | 0.813 | 21.200 | 0.817 | 20.840 | 0.819 |

| Colombia | 9.000 | 0.600 | 14.630 | 0.658 | 19.090 | 0.698 | 17.990 | 0.714 | 18.830 | 0.717 | 19.590 | 0.719 |

| Costa Rica | 16.070 | 0.663 | 18.190 | 0.705 | 21.680 | 0.744 | 20.460 | 0.768 | 21.000 | 0.770 | 20.970 | 0.773 |

| Ecuador | 7.060 | 0.635 | 10.100 | 0.659 | 12.830 | 0.688 | 16.800 | 0.719 | 17.890 | 0.722 | 20.240 | 0.724 |

| El Salvador | 10.530 | 0.528 | 12.240 | 0.620 | 15.200 | 0.671 | 14.850 | 0.678 | 14.770 | 0.679 | 15.660 | 0.680 |

| Guatemala | 8.990 | 0.464 | 12.390 | 0.523 | 13.880 | 0.570 | 12.320 | 0.579 | 12.620 | 0.580 | 12.310 | 0.581 |

| Honduras | 16.210 | 0.520 | 15.330 | 0.563 | 18.970 | 0.594 | 17.320 | 0.629 | 16.860 | 0.630 | 17.520 | 0.632 |

| México3 | 15.800 | 0.650 | 16.850 | 0.723 | 17.740 | 0.758 | 18.870 | 0.770 | 19.720 | 0.773 | 19.600 | 0.775 |

| Nicaragua | n.d. | 0.479 | 16.850 | 0.529 | 17.360 | 0.583 | 18.330 | 0.593 | 19.060 | 0.597 | 19.450 | 0.599 |

| Panamá | 14.690 | 0.666 | 16.710 | 0.724 | 16.660 | 0.758 | 18.110 | 0.770 | 18.090 | 0.776 | 18.470 | 0.780 |

| Paraguay | 5.390 | 0.578 | 14.500 | 0.617 | 13.930 | 0.650 | 16.470 | 0.668 | 17.000 | 0.670 | 17.600 | 0.669 |

| Perú | 11.850 | 0.619 | 13.890 | 0.679 | 17.820 | 0.716 | 17.410 | 0.733 | 17.820 | 0.738 | 18.130 | 0.741 |

| República Dominicana | 8.300 | 0.584 | 12.440 | 0.641 | 15.980 | 0.683 | 12.830 | 0.697 | 12.890 | 0.700 | 13.470 | 0.702 |

| Uruguay | 19.590 | 0.693 | 21.600 | 0.741 | 25.030 | 0.771 | 26.970 | 0.785 | 27.250 | 0.789 | 26.250 | 0.792 |

| Venezuela | 18.660 | 0.635 | 13.620 | 0.662 | 16.810 | 0.712 | 11.440 | 0.744 | 12.900 | 0.746 | 13.700 | 0.748 |

La diferencia respecto a las cifras proporcionadas por el Diario Oficial de a Federación corresponden a los idh.

Fuente: The Organisation for Economic Co-operation and Development (oecd) Tax Revenue Trends 1990-2012, Paris, ed. Revenue Statistics in Latin America, oecd/idb/eclac, oecd Publishing, 2014, pp. 32-33.

Malik, Khalid, Informe sobre Desarrollo Humano 2013. El ascenso del Sur: Progreso humano en un mundo diverso, Washington, D.C., ed. Programa de las Naciones Unidas para el Desarrollo, 2013, pp. 148-152.

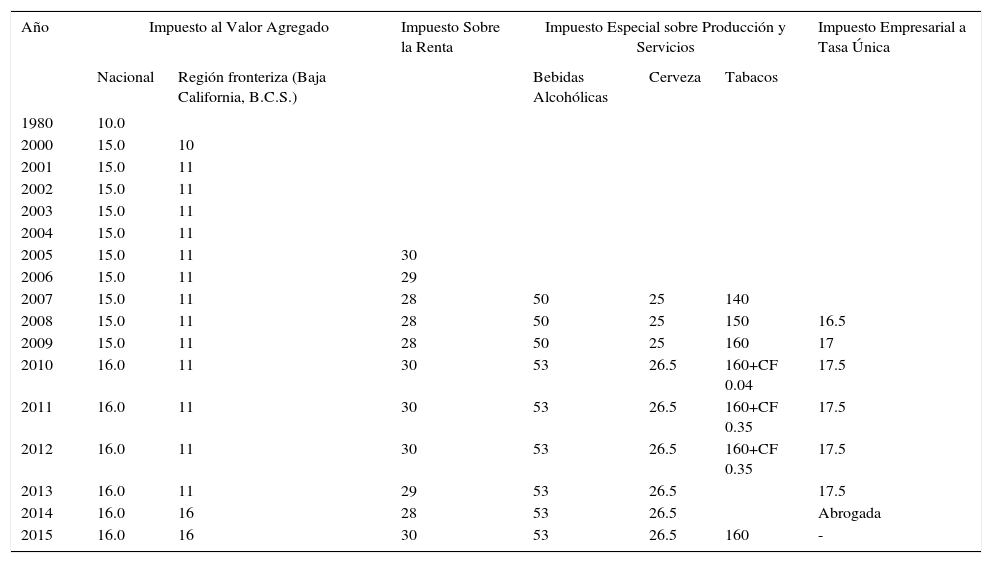

En México la estructura impositiva ha estado enfocada en alcanzar la progresividad del sistema tributario mediante el Impuesto Sobre la Renta (impuesto directo). Esperando que el efecto progresivo del isr supere la regresividad del Impuesto al Valor Agregado (iva, impuesto indirecto). Recordando que el iva mantiene características regresivas porque una persona debe pagar un impuesto al consumo de 16%, independientemente de su nivel de ingreso corriente. En el Anexo, cuadro 1.A, se presentan las tasas impositivas de México, durante el período 1980-2014.

De acuerdo con el Centro de Estudios de Finanzas Públicas, el esquema isr-ietu-ide (isr: Impuesto Sobre la Renta, ietu: Impuesto Empresarial a Tasa Única, ide: Impuesto a los Depósitos en Efectivo, considerados impuestos directos) ha sido el rubro de mayor participación en los ingresos tributarios de México, representó 5.2% del pib en 2012; seguido por el iva (Impuesto al Valor Agregado, definido como un impuesto indirecto), sumó 3.6% del pib en 2012.5

Si los efectos progresivos de los impuestos directos superan los efectos regresivos de los impuestos indirectos, la estructura impositiva garantizara la equidad horizontal (mismo trato impositivo a los individuos en idéntica situación económica) y la equidad vertical (trato impositivo desigual a personas en condiciones diferentes). La política hacendaria contribuirá con el desarrollo económico y social del país. Sin embargo, existe un factor que puede limitar este desarrollo, el tratamiento diferenciado en materia de exención de impuestos y la evasión fiscal.

Planteamiento del Problema Fiscal en México a partir de un proceso iterativoEn el apartado anterior observamos cómo la política fiscal contribuye en los niveles de desigualdad a partir de equilibrar los efectos regresivos de los impuestos indirectos y los efectos progresivos de los impuestos directos. En los párrafos siguientes mediante el proceso iterativo, propuesto por George E. Box,6 desarrollaremos una discusión sobre la funcionalidad de la política fiscal en México.

Modelo 1. En México la política fiscal en materia tributaria es eficiente.

Deducción. La política impositiva garantiza una distribución equitativa del ingreso corriente.

Dato. En México el primer decil de la población con los menores ingresos mantiene el 2% del ingreso corriente y el décimo decil de la población cuenta con el 34% de éste.7

Inducción(Hipótesis). En México la política tributaria no contribuye con la equidad horizontal y vertical de los contribuyentes.

Modelo 2. La incidencia fiscal en México garantiza una distribución equitativa del ingreso.

Deducción. Los efectos progresivos del impuesto sobre la renta superan los efectos regresivos del impuesto al consumo.

Dato. La incidencia fiscal de los impuestos indirectos es mayor en los primeros deciles de la sociedad.

“En el caso del iva, los hogares del primer decil, aportan en promedio más del 18 por ciento del total de sus ingresos; mientras que los hogares del último decil, en promedio, aportan solamente 6.75 por ciento”.8

“En las familias del primer decil, que reportan consumo sobre algún bien gravado, ya sea por iva o por ieps, tiene una carga fiscal total que representa 19 por ciento de sus ingresos; mientras que una familia del decil con mayores ingresos aporta solamente el 7 por ciento”.9

“Los individuos que pertenecen a los hogares que se encuentran en los últimos seis deciles son los que realmente contribuyen en la recaudación del impuesto y, particularmente, gran parte de la recaudación recae en los trabajadores que pertenecen a las familias del último décil (más de 67%)”.10

Inducción (Hipótesis). Estimación incorrecta en México de las tasas impositivas sobre el consumo (iva) y el ingreso (isr).

Modelo 3. La homologación del iva a 16% en la franja fronteriza contribuye con el bienestar social.

Deducción. Los principales actores a los que afecta la reforma: productores y consumidores locales incrementaran sus excedentes económicos.

Dato. La homologación del iva impulsará un incremento de los precios en 5%. La caída de las ventas de las empresas de comercio minoristas y mayoristas de Baja California estará entre un 4% a 5.7%. Y la contracción del pib estatal, entre 1.8% y 2.0%. Además, con el efecto multiplicador el descenso del pib alcanzará entre 2.2% y 2.6%.11

Inducción(Hipótesis). A partir de la homologación del iva en Baja California tanto el excedente del consumidor como del productor descenderán.

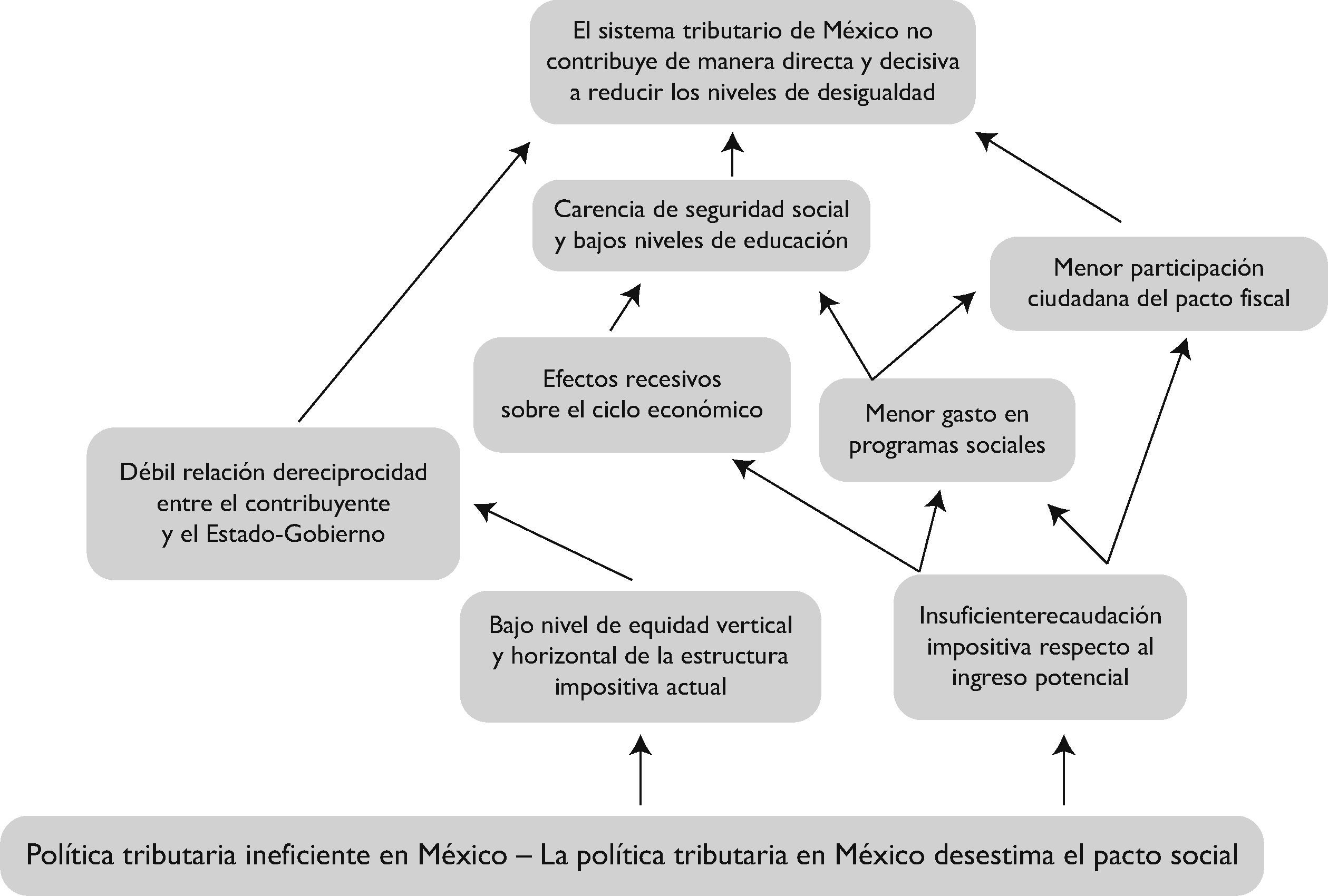

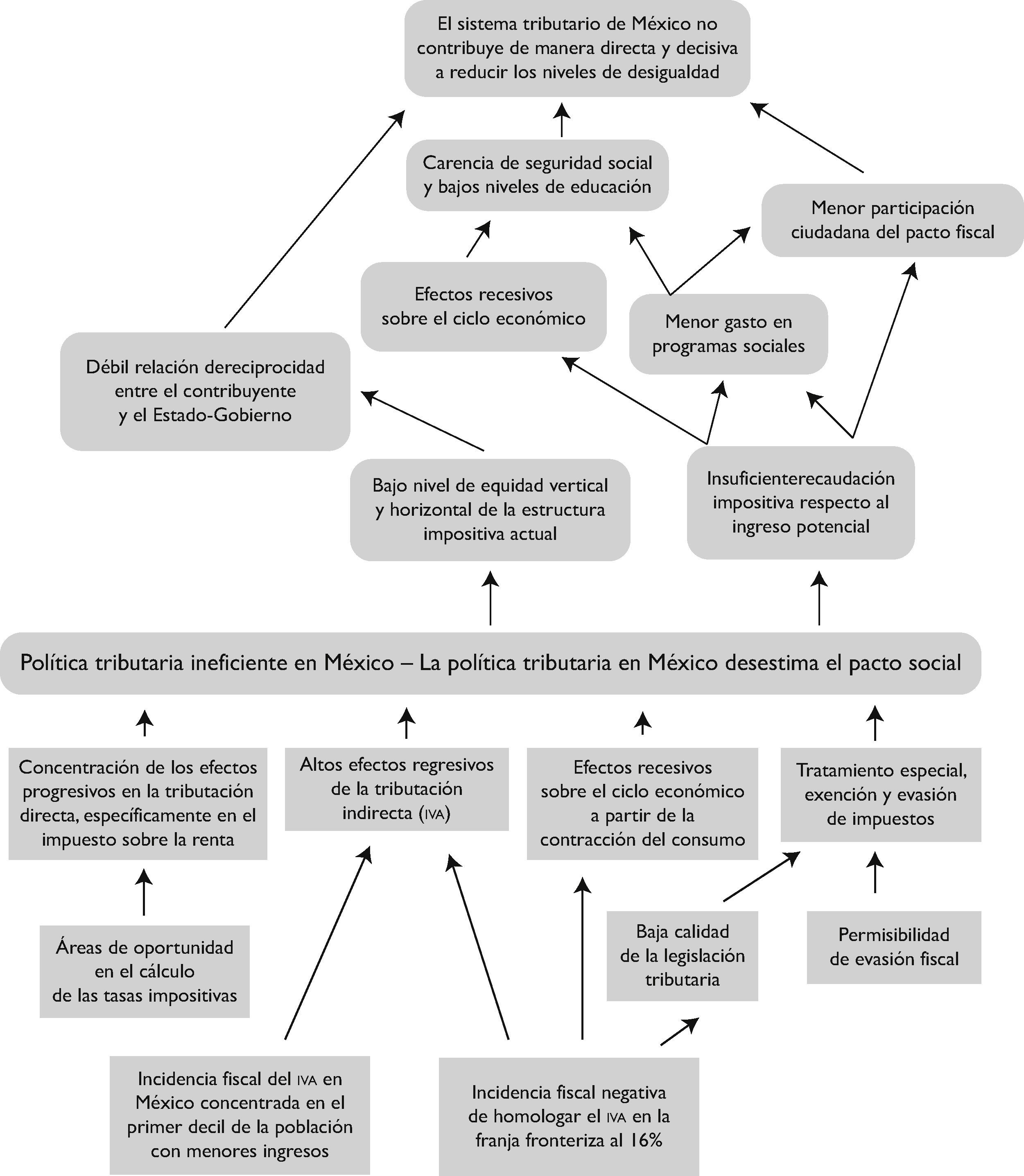

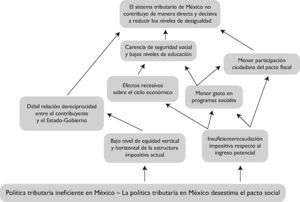

Planteamiento del Problema Fiscal en México a partir del marco lógicoDe acuerdo con la Metodología del Marco Lógico,12 a continuación se construye un “árbol del problema” de la Política Fiscal en México con la finalidad de plantear las causas y los efectos de la política tributaria ineficiente en México. La política tributaria en México está desestimando el pacto social sostenido en el federalismo y ha resultado en los siguientes procesos. Por un lado, un bajo nivel de equidad vertical y horizontal de la estructura impositiva actual, una débil relación de reciprocidad entre el contribuyente y el Estado-Gobierno. Por otro lado, una insuficiente recaudación impositiva respecto al ingreso potencial, que deriva en efectos recesivos sobre el ciclo económico, carencia de seguridad social y bajos niveles de educación. Los gastos en programas sociales descienden y la ciudadanía participa menos del pacto fiscal.

El resultado del planteamiento anterior es que el sistema tributario mexicano no contribuye de manera directa y decisiva a reducir los niveles de desigualdad. Esta idea está representada de forma esquemática en el Diagrama 1.

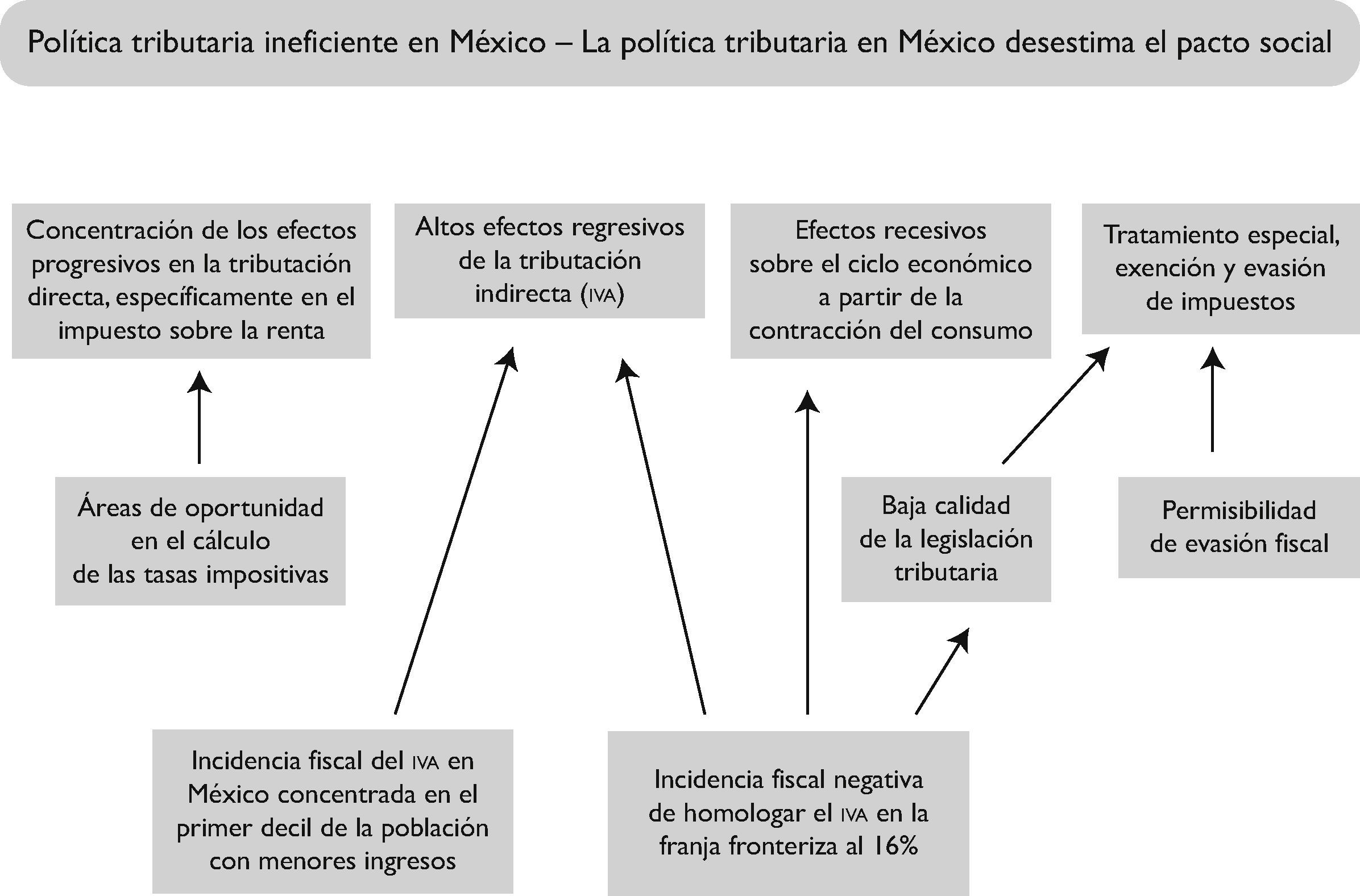

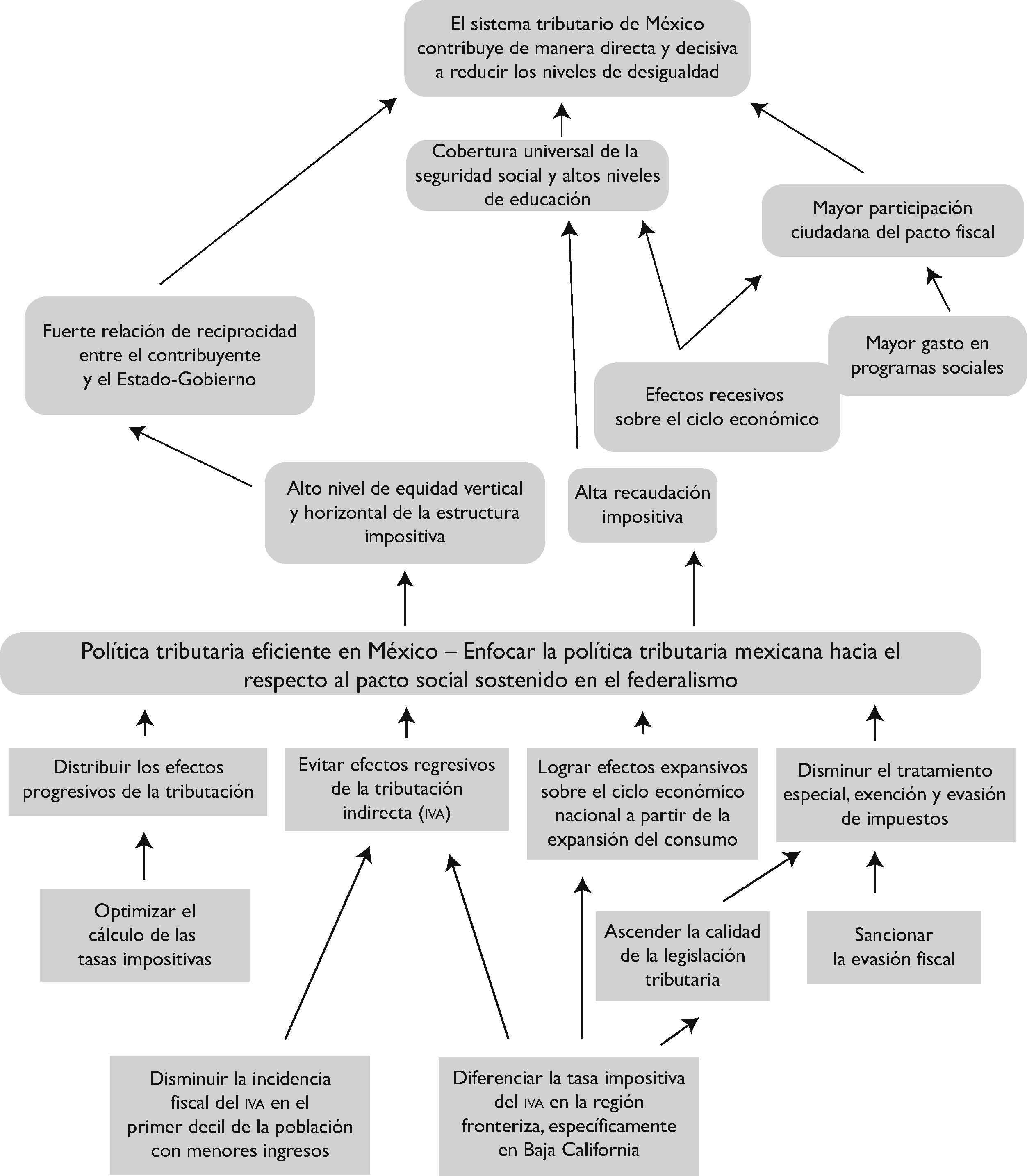

Ahora bien, las causas del por qué la política tributaria en México está desestimando el pacto social sostenido en el federalismo las podemos ubicar en los siguientes hechos ubicados en el Diagrama 2: la concentración de los efectos progresivos en la tributación directa, específicamente en el impuesto sobre la renta, los altos efectos regresivos de la tributación indirecta(iva, a partir de la cual la incidencia fiscal del iva en México está concentrada en el primer decil de la población con menores ingresos), los efectos recesivos sobre el ciclo económico a partir de la contracción del consumo (particularmente, en Baja California por la homologación del iva a 16% en la franja fronteriza), y el tratamiento especial, exención y evasión de impuestos que resulta de la baja calidad de la legislación tributaria.

Los efectos y las causas de la política tributaria ineficiente en México conforman el árbol de nuestro problema (Diagrama 3). A partir del árbol de causas, los objetivos que podrían mantener un sistema tributario que contribuya de manera directa y decisiva a reducir los niveles de desigualdad son (Ver Diagrama 4):

- 1.

Disminuir la incidencia fiscal del iva en el primer decil de la población con menores ingresos.

- 2.

Optimizar el cálculo de las tasas impositivas.

- 3.

Evitar efectos regresivos de la tributación indirecta (iva).

- 4.

Distribuir los efectos progresivos de la tributación directa.

- 5.

Alto nivel de equidad vertical y horizontal de la estructura impositiva.

- 6.

Disminuir el tratamiento especial, exención y evasión de impuestos.

- 7.

Diferenciar la tasa impositiva del iva en la región fronteriza.

- 8.

Diferenciar la tasa impositiva del iva en la región fronteriza.

- 9.

Impulsar efectos expansivos sobre el ciclo económico nacional a partir de la expansión del consumo.

- 10.

Efectos progresivos sobre el ciclo económico.

- 11.

Alta recaudación impositiva.

- 12.

Fuerte relación de reciprocidad entre el contribuyente y el Estado-Gobierno.

- 13.

Mayor gasto en programas sociales.

- 14.

Cobertura universal de la seguridad social y altos niveles de educación.

- 15.

Mayor participación ciudadana del pacto fiscal.

La relación entre la desigualdad económica y la estructura impositiva es un vínculo estratégico en la agenda de desarrollo nacional. En México, el problema de la regresividad de las tasas impositivas hace necesario un conjunto de políticas públicas dirigidas a favorecer los deciles con menores ingresos de la población. Para ello es necesario desarrollar los estimadores de impacto sobre el consumo e ingreso de los impuestos directos e indirectos. El indicador de éxito de una reforma tributaria debe centrarse en el valor público, es decir, la relación directa entre los niveles de recaudación y bienestar nacional.

La homologación del iva en Baja California ha determinado un factor de contracción sobre el ciclo económico en la medida en que ha generado un descenso en el consumo. Esto contrapone las políticas de crecimiento sostenidas en el factor multiplicador del gasto. En un contexto global recesivo las políticas endógenas de crecimiento resultan indispensables.

En general el desarrollo nacional requiere una administración hacendaria que, entre otros elementos, aumente la recaudación en los deciles de mayores ingresos de la población. Desde el primer trimestre del 2015, esta necesidad es mayor porque los ingresos petroleros han descendido significativamente.

Las metodologías que se plantearon en el texto para el estudio de la Política Tributaria fueron didácticas con el propósito que los alumnos vayan desarrollando una herramienta útil y sencilla de análisis que debe terminar en un análisis profundo del tema.

Tasas Impositivas

| Año | Impuesto al Valor Agregado | Impuesto Sobre la Renta | Impuesto Especial sobre Producción y Servicios | Impuesto Empresarial a Tasa Única | |||

|---|---|---|---|---|---|---|---|

| Nacional | Región fronteriza (Baja California, B.C.S.) | Bebidas Alcohólicas | Cerveza | Tabacos | |||

| 1980 | 10.0 | ||||||

| 2000 | 15.0 | 10 | |||||

| 2001 | 15.0 | 11 | |||||

| 2002 | 15.0 | 11 | |||||

| 2003 | 15.0 | 11 | |||||

| 2004 | 15.0 | 11 | |||||

| 2005 | 15.0 | 11 | 30 | ||||

| 2006 | 15.0 | 11 | 29 | ||||

| 2007 | 15.0 | 11 | 28 | 50 | 25 | 140 | |

| 2008 | 15.0 | 11 | 28 | 50 | 25 | 150 | 16.5 |

| 2009 | 15.0 | 11 | 28 | 50 | 25 | 160 | 17 |

| 2010 | 16.0 | 11 | 30 | 53 | 26.5 | 160+CF 0.04 | 17.5 |

| 2011 | 16.0 | 11 | 30 | 53 | 26.5 | 160+CF 0.35 | 17.5 |

| 2012 | 16.0 | 11 | 30 | 53 | 26.5 | 160+CF 0.35 | 17.5 |

| 2013 | 16.0 | 11 | 29 | 53 | 26.5 | 17.5 | |

| 2014 | 16.0 | 16 | 28 | 53 | 26.5 | Abrogada | |

| 2015 | 16.0 | 16 | 30 | 53 | 26.5 | 160 | - |

Fuente: Cámara de Diputados del H. Congreso de la Uniòn, Ley del Impuesto al Valor Agregado, México, ed. Poder Legislativo, 11-12-2013.

Secretaria de Hacienda y Crédito Publico, Decreto por el el que se reforman, adicionan y derogan diversas disposiciones de la Ley del Impuesto al Valor Agregado, México, ed. Diario de la Federación, Miércoles 11 de diciembre de 2013.

Servicio de Administración Tributaria, Ley del Impuesto Sobre la Renta (isr), México, ed. Secretaría de Hacienda y Crédicto Público, SHCP, 2012. http://www.sat.gob.mx/fichas_tematicas/reforma_fiscal/Paginas/ley_impuesto_renta.aspx.

Secretaría de Gobernación, Decreto por el que se establece el impuesto general de importaciónpara la región fronteriza y franja fronteriza, México, ed. Diario Oficial de la Federación, 24/12/2008.

Secretaría de Gobernación, Ley del Impuesto al Valor Agregado, México, ed. Diario Oficial de la Federación, Viernes 29 de diciembre de 1978. pp. 34-48.

Díaz, Miguel Ángel, Evaluación de la política tributaria en México, 2007-2014, Finanzas Públicas, Vol. 4, núm. 7. México., D.F., ed. Centro de Estudios de las Finanzas Públicas, 2012, pp. 15-47.

Instituto Tecnológico Autónomo de México y Facultad de Economía, unam

Piketty, Thomas, Capital in the Twenty-First-Century, United States of America, ed. Harvard College, 2014, pp. 237-430.

cepal,Panorama fiscal de América Latina y el Caribe Reformas tributarias y renovación del pacto fiscal, Santiago de Chile, ed. cepal, LC./L.3580, 2013, pp. 1-55.

The Organisation for Economic Co-operation and Development (oecd)Tax Revenue Trends 1990-2012, Paris, ed. Revenue Statistics in Latin America, oecd/idb/eclac, oecd Publishing, 2014, pp. 32-33.

Malik, Khalid, Informe sobre Desarrollo Humano 2013. El ascenso del Sur: Progreso humano en un mundo diverso, Washington, D.C., ed. Programa de las Naciones Unidas para el Desarrollo, 2013, pp. 148-152.

Díaz, Miguel Ángel, Evaluación de la política tributaria en México, 2007–2014, Finanzas Públicas, vol. 4, Núm. 7. México., D.F., ed. Centro de Estudios de las Finanzas Públicas, 2012, p. 22.

Box, George E, J. Stuart Hunter y William G. Hunter, Estadística para Investigadores. Diseño, innovación y descubrimiento, México, ed. Reverté, 2008. pp. 1-15.

Instituto Nacional de Estadística Geografía e Informática, inegi, Encuesta Nacional de Ingresos y Gastos de los Hogares, 2012, Aguascalientes, México, ed. inegi, 16 de Julio de 2013, Boletín de Prensa. 278/13.

Díaz, Miguel Ángel, op cit, p. 41.

Ibídem, p. 43.

Ibídem, p. 43.

Fuentes, Noé, Impacto de la homologación del iva en Baja California, ed. El Colegio de la Frontera Norte, 2013, p. 5.

Ortegón, Edgar; Juan Francisco Pacheco y Adriana Prieto, Metodología del marco lógico para la planificación, el seguimiento y la evaluación de proyectos y programas, Santiago de Chile, ed. Instituto Latinoamericano y del Caribe de Planificación Económica y Social (ILPES), cepal, NACIONES UNIDAS. SERIE 42, 2005, pp. 1-47