A diferencia del resto de entidades del sistema financiero español, las Cajas de Ahorros desarrollan una función social, además de la financiera. Dada esta peculiaridad, este trabajo pretende profundizar en la relación entre la responsabilidad social corporativa (RSC) y el resultado financiero en este sector, donde apenas ha sido tratada hasta la actualidad. En concreto, tratando de superar algunas limitaciones importantes de la evidencia empírica previa, su principal objetivo es analizar la doble dirección de la causalidad entre ambas variables, dado que la realización de actividades sociales puede tanto influir en los resultados alcanzados, como ser influida por estos. Utilizando el gasto en obra social como medida de la RSC, es decir, actividades sociales que siempre conllevan un coste para las cajas, y la rentabilidad económica y financiera como indicadores del resultado empresarial, los hallazgos encontrados tras realizar distintas estimaciones con un panel de datos (1996-2006) sugieren la existencia de una relación interactiva negativa. Por tanto, nuestros resultados avalan la hipótesis de sinergia negativa entre el gasto en obra social y rentabilidad en el sector de las Cajas de Ahorros.

In contrast with other financial institutions in Spain, Saving Banks play a social function as well as a financial function. Considering this fact, and the limited evidence up to date, our paper aims to make an in-depth study of the Corporate Social Responsibility (CSR)-financial performance relationship in this sector. More specifically, the main goal is to analyze such a relationship in both directions, trying to overcome the major limitations of previous studies. After employing different panel data methods (1996-2006), results showed a negative interactive relationship between CSR, measured as «obra social» — a CSR practice that incurs a cost for the Saving Banks — and financial performance, measured as ROA (return on assets) and ROE (return on equity). Consequently, results support the negative synergy hypothesis in Spanish Saving Banks.

Aunque el debate sobre la responsabilidad social corporativa (RSC)1 nace a principios de los años sesenta (Friedman, 1962), es en los últimos años, a raíz de los grandes escándalos financieros y las prácticas abusivas de algunas empresas, cuando resurge con fuerza. Los aspectos éticos, sociales y medioambientales comienzan entonces a estar en la agenda de gobiernos e instituciones, tanto nacionales como internacionales, así como en el punto de mira de organizaciones no gubernamentales, grupos de consumidores, inversores, sindicatos y otros agentes sociales (Bénabou y Tirole, 2010). Además, la creciente atención dada a la RSC en estos ámbitos se ve acompañada de su desarrollo como disciplina académica y de investigación (Crane et al., 2008). En consecuencia, el concepto de RSC empieza a adquirir un notable protagonismo tanto en el mundo profesional como en el académico, aumentando de este modo la consciencia de que está emergiendo un nuevo paradigma que acentúa la responsabilidad social de las organizaciones (Lindgreen et al., 2009). Específicamente, se trata de una concepción estratégica de la empresa basada en que la RSC puede constituir una palanca clave de creación de valor, afectando así al desempeño empresarial (Van Beurden y Gössling, 2008).

La investigación empírica sobre la relación entre la RSC y el resultado financiero comienza a principios de los años setenta (Moskowitz, 1972), y lo hace como una especie de antídoto frente a una corriente de opinión bastante escéptica respecto a la RSC (Friedman, 1970). Desde entonces han transcurrido cuarenta años, y el estudio de dicha relación continúa atrayendo el interés de la comunidad académica (Mishra y Suar, 2010). En concreto, tras una revisión de la extensa evidencia empírica publicada hasta la fecha, es posible advertir que la mayor parte de los estudios previos ha tratado de analizar principalmente el efecto de las actividades sociales sobre el desempeño financiero de las empresas. Aunque dicha relación causal todavía está lejos de estar bien establecida en la literatura, parece existir suficiente evidencia que sustenta un efecto positivo de la RSC en el resultado empresarial (Orlitzky et al., 2003; Allouche y Laroche, 2005; Van Beurden y Gössling, 2008; Peloza, 2009). Sin embargo, todavía no está resuelta la cuestión respecto a la dirección de la causalidad (Salzmann et al., 2005; Orlitzky, 2008; Makni et al., 2009; Chih et al., 2010; Yang et al., 2010). En esta línea, algunos estudiosos del tema han sugerido que la secuencia causal de la relación también podría ser la inversa; es decir, que los resultados financieros determinen la RSC y que, por tanto, el comportamiento socialmente responsable de las empresas dependa de los recursos financieros disponibles (Preston y O’Bannon, 1997; Campbell, 2007).

Así, a pesar de la existencia de múltiples trabajos empíricos, los hallazgos encontrados respecto a la secuencia causal y el signo de la relación RSC-resultado financiero no son totalmente concluyentes. Las principales razones de la falta de consenso en este campo de investigación parecen ser las siguientes (Margolis y Walsh, 2003; Garriga y Melé, 2004; Van Beurden y Gössling, 2008; García-Castro et al., 2010): a) la ausencia de un marco teórico sólido que constituya la referencia de los contrastes realizados; b) las limitaciones en la composición y el tamaño de las muestras; c) las diferencias conceptuales y metodológicas en la definición de la RSC; d) la utilización de metodologías inadecuadas, y e) la omisión de variables de control relevantes. Este conjunto de limitaciones justifica la necesidad de efectuar nuevos análisis, más profundos y con mayor rigor científico, sobre la relación RSC-resultado financiero (Mishra y Suar, 2010). No cabe duda que un mejor entendimiento de la naturaleza de dicha relación resulta de interés para los académicos, las empresas, los policymakers y la sociedad en general.

De este modo, tratando de superar las limitaciones previas, el principal objetivo de este trabajo es proporcionar evidencia empírica sobre la doble dirección de la causalidad entre la RSC y el resultado empresarial en el subsector financiero de las Cajas de Ahorros españolas durante el período 1996-2006. Para ello se parte del marco teórico de Preston y O’Bannon (1997), que es un enfoque riguroso y bien definido para explicar teóricamente la secuencia causal y el signo de la relación RSC-resultado financiero, y que ha servido de sustento a numerosos estudios empíricos (Moore, 2001; Simpson y Kohers, 2002; Allouche y Laroche, 2005; Marom, 2006; Yang et al., 2010, entre otros). No obstante, la mayor parte de estos trabajos solo ha utilizado parcialmente dicho marco teórico y se ha limitado a analizar el efecto de la RSC en el resultado financiero o, en menor medida, el efecto inverso, siendo muy escasos los estudios sobre la relación bidireccional entre ambas variables y su posible interdependencia. Por tanto, esta última cuestión apenas ha sido tratada en la literatura previa y requiere más investigación (Orlitzky et al., 2003; Allouche y Laroche, 2005; Van Beurden y Gössling, 2008; Makni et al., 2009; Yang et al., 2010).

Nuestro trabajo pretende contribuir al enriquecimiento de la amplia literatura existente sobre las posibles relaciones entre la RSC y el resultado financiero del siguiente modo:

Primero, porque la mayoría de los estudios precedentes se han basado en muestras de empresas americanas o inglesas, y el vínculo entre la RSC y el resultado financiero podría ser diferente para otras empresas que difieran de la idiosincrasia de aquellas. De ahí la necesidad de una mayor investigación entre las organizaciones europeas en general, y entre las españolas en particular (Gómez-García, 2008; Reverte, 2009; Olcese, 2011).

Segundo, porque utiliza una muestra de empresas pertenecientes a una única industria —el sector de las Cajas de Ahorros—. Este aspecto es especialmente relevante por 2 razones: a) porque considerando que lo habitual han sido estudios de empresas situadas en diferentes sectores de actividad, recientemente la comunidad académica ha establecido que, aun con el riesgo de no alcanzar conclusiones generalizables al resto de sectores de la economía, la investigación sobre la relación RSC-resultado financiero tendrá una mayor consistencia si toma como referencia una industria concreta (Chand y Fraser, 2006; Van Beurden y Gössling, 2008; Chih et al., 2010; Mishra y Suar, 2010), y b) porque a pesar de la importancia de las Cajas de Ahorros dentro del sistema financiero español y de la incorporación de las actividades sociales como un elemento más de su misión, los estudios sobre la relación RSC-resultado financiero en este sector son muy escasos hasta el momento. Así, respecto al efecto de las inversiones de índole social sobre la performance de las cajas, el trabajo de Cabeza-García et al. (2010) concluye una influencia negativa y significativa sobre la rentabilidad empresarial. En cuanto a la relación inversa, aunque algunos trabajos previos han discutido teóricamente la importancia de los resultados a la hora de explicar la realización de actividades sociales por parte de las cajas (Ballarín, 1991; Cals, 2005), hasta la fecha no existe ningún trabajo que analice empíricamente dicha cuestión. De hecho, solo se ha constatado la correlación existente entre la rentabilidad y la distribución del gasto social por áreas de aplicación (López Iturriaga et al., 2007). Además, tampoco ha sido abordado el estudio de la doble dirección de la causalidad en el sector de las Cajas de Ahorros.

Tercero, porque utiliza una medida de la RSC propia y específica para el sector de las Cajas de Ahorros. A este respecto, la literatura sugiere que podría ser inadecuado emplear medidas universales de esta variable, valorando en gran medida la definición de la RSC en un contexto operativo concreto (Rowley y Berman, 2000; Simpson y Kohers, 2002; Van Beurden y Gössling, 2008; Mishra y Suar, 2010). Específicamente, este trabajo considera el gasto en obra social como medida del gasto en RSC de las cajas españolas.

Cuarto, porque se trata de un estudio longitudinal, con un horizonte temporal acorde con el largo período de maduración de las prácticas de RSC, que emplea una metodología apropiada para controlar el posible problema de endogeneidad inherente a la relación RSC-resultado financiero: el método generalizado de los momentos (GMM), desarrollado para los modelos dinámicos de datos de panel por Arellano y Bond (1991). De cara a garantizar la validez y la consistencia de los resultados parece especialmente relevante tratar de corregir dicho problema (Paton y Elsayed, 2005; Salzmann et al., 2005; Gómez-García, 2008). En este sentido, un estudio reciente concluye que la explicación más importante de los resultados heterogéneos encontrados en la literatura previa es la falta de control por la endogeneidad (García-Castro et al., 2010).

El resto del trabajo se ha estructurado como sigue: la sección 2 recoge el marco teórico sobre las distintas relaciones entre la RSC y el resultado financiero. En la sección 3 se resume y analiza la literatura empírica existente al respecto. La sección 4 describe en qué consiste la función financiera y social de las Cajas de Ahorros, así como el diseño de la investigación empírica y los resultados de los análisis efectuados. Finalmente, la sección 5 recoge las principales conclusiones del trabajo.

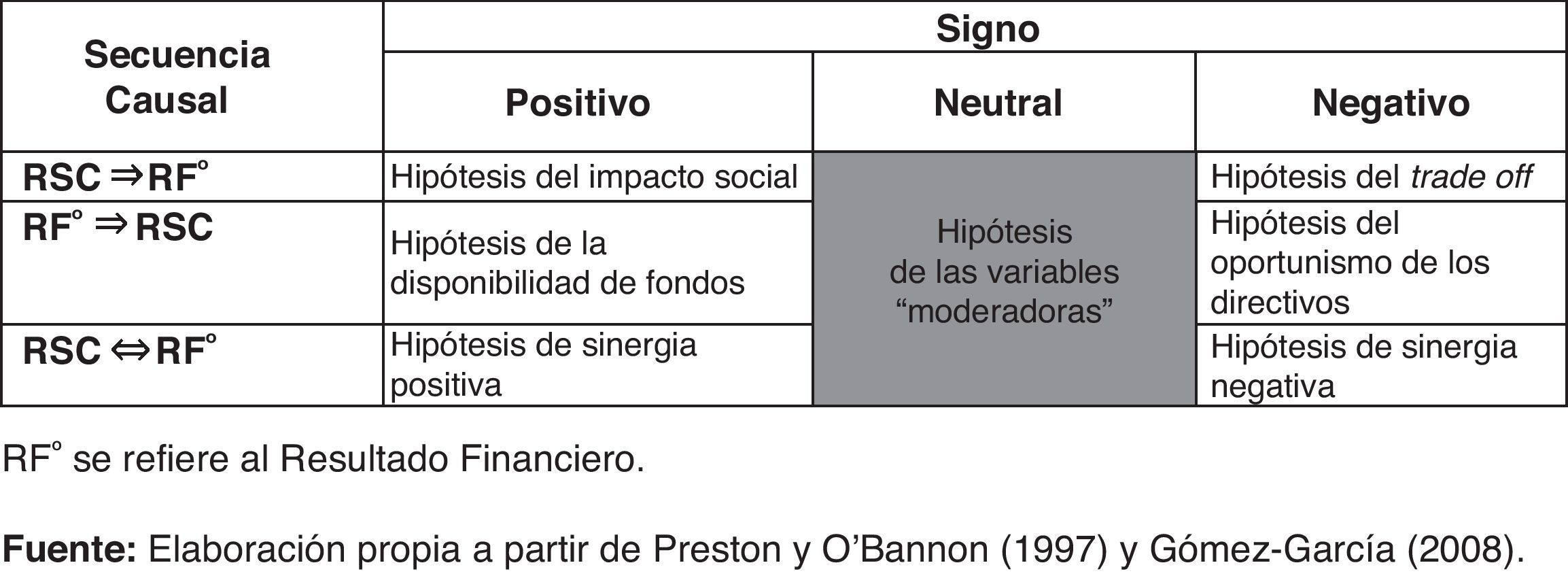

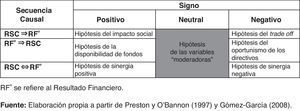

2Responsabilidad social corporativa y resultado financiero: marco teóricoLas teorías más ampliamente aceptadas en lo que se refiere a la secuencia causal y al signo de la relación entre la RSC y el resultado financiero de una empresa se encuentran en el trabajo de Preston y O’Bannon (1997). En cuanto a la secuencia causal, aunque habitualmente los contrastes se han efectuado considerando la RSC como variable independiente, estos autores proponen que la misma también puede ser tomada como variable dependiente. Además, es posible que el vínculo entre ambas variables sea sinérgico y que, por tanto, exista una interdependencia entre ellas. Respecto al signo, el estudio mencionado considera que las distintas relaciones pueden ser positivas o negativas.

A partir de lo anterior, el marco teórico de Preston y O’Bannon (1997) distingue 6 hipótesis respecto a la relación entre la RSC y el resultado financiero de una empresa. Sin embargo, dado que no propone nada sobre la posible relación neutral entre dichas variables (resultados estadísticamente no significativos o resultados mixtos), el estudio de Gómez-García (2008) trata de cubrir este vacío incorporando una nueva hipótesis. Estas 7 posibles relaciones teóricas, que aparecen recogidas en la figura 1, constituyen el marco teórico de nuestro trabajo.

Primero, según la hipótesis del impacto social, niveles más altos [bajos] de RSC conducen a niveles más altos [bajos] de resultado financiero. La teoría de los stakeholders sugiere esta asociación positiva —véase Freeman (1984)— porque la RSC permite satisfacer a los distintos stakeholders, lo que conduce a mejorar la reputación externa de la empresa y, por tanto, el resultado financiero. La realización de actividades de RSC constituye una herramienta estratégica para obtener beneficios económicos, basándose en la idea de que las compañías deben tener un propósito social que sea consistente con sus intereses económicos a largo plazo (Porter y Kramer, 2006; Baron, 2009; Mishra y Suar, 2010). Específicamente, la RSC puede ser un modo de diferenciación por parte de la empresa (Maignan y Ralston, 2002; Baron, 2008), que conllevaría un efecto positivo sobre su reputación, valor de mercado para inversores socialmente responsables e imagen de marca, así como en la confianza social en la misma, lo que en último término podría influir favorablemente sobre el resultado gracias a un aumento de la legitimidad de la empresa y a un logro de mejores condiciones de negociación con los distintos stakeholders (Varadarajan y Menon, 1988; Hart y Christensen, 2002; Bénabou y Tirole, 2010). De forma simétrica, el fallo a la hora de cubrir las necesidades de los diferentes grupos de interés generaría un deterioro de la reputación, lo que provocaría un incremento de la prima de riesgo y, por ende, del coste de capital de la empresa, lo que finalmente tendría un efecto adverso en su nivel de desempeño (Cornell y Shapiro, 1987).

Segundo, la hipótesis de la disponibilidad de fondos propone que niveles más altos [bajos] de resultado financiero conducen a niveles más altos [bajos] de RSC. Así, aunque las empresas pueden desear el seguimiento continuo de las reglas normativas de una buena ciudadanía corporativa, su comportamiento real al respecto va a depender de la disponibilidad de recursos. La actividad social a menudo es un área sujeta a una discrecionalidad directiva relativamente alta (Carroll, 1979), por lo que tanto el inicio como el mantenimiento de políticas voluntarias socialmente responsables puede depender de la existencia o no de recursos financieros sobrantes. De este modo, disponer de un mejor resultado económico implicaría más posibilidades de poseer excedentes, los cuales ofrecerían a las empresas la oportunidad de invertir más en cualquiera de las dimensiones que abarca la RSC (Waddock y Graves, 1997; Campbell, 2007). En otras palabras, si el desempeño financiero de una empresa es alto podría convertirse en un factor de fomento de las inversiones en actividades sociales, mientras que un nivel de resultados bajo podría actuar como un factor inhibidor de las mismas.

Tercero, según la hipótesis de sinergia positiva, existe una relación interactiva positiva entre la RSC y el resultado financiero. Así, esta hipótesis sugiere que existe un círculo virtuoso entre las variables implicadas, de manera que una mayor RSC conduce a un mejor resultado financiero (hipótesis del impacto social), lo que a su vez permite una mejor gestión y comunicación de la RSC (hipótesis de la disponibilidad de fondos); véase Preston y O’Bannon (1997).

Cuarto, la hipótesis del trade off establece que niveles más altos [bajos] de RSC conducen a niveles más bajos [altos] de resultado financiero. Esta hipótesis refleja el argumento neoclásico de Friedman (1962, 1970), según el cual las empresas solo tienen una responsabilidad social: aumentar sus beneficios. Así, al incrementar la RSC las organizaciones incurren en costes innecesarios y, situándose en una posición de desventaja respecto a sus competidores, reducen su rentabilidad. Los principales argumentos que justifican esta relación son los siguientes (Friedman, 1970; Becchetti et al., 2008). Primero, bajo la creencia de que la única responsabilidad de las empresas con la sociedad es la maximización de los beneficios para los accionistas, de acuerdo con el marco legal y la costumbre ética de cada país, la utilización de los recursos de una compañía para fines de interés social implica una minoración de los fondos disponibles para actividades esencialmente económicas y palpablemente generadoras de riqueza. Este uso ineficiente de los recursos se traduciría en menores niveles de resultados. Segundo, el desarrollo de actividades de RSC implica importantes cargas administrativas y costes adicionales para las empresas que las abordan, provocando una situación de desventaja competitiva respecto a las empresas rivales que no las realizan, con el consiguiente efecto negativo sobre los resultados empresariales.

Quinto, según la hipótesis del oportunismo de los directivos, niveles más altos [bajos] de resultado financiero conducen a niveles más bajos [altos] de RSC. Esta hipótesis se basa en la idea de que los directivos de las empresas pueden perseguir sus propios objetivos privados, incluso en detrimento del resto de stakeholders de la empresa (Williamson, 1985). De hecho, en el contexto de una estructura de compensación ejecutiva vinculada a los beneficios generados a corto plazo, la persecución de los intereses particulares de los directivos podría llevar a una relación negativa entre el resultado financiero y el resultado social (Preston y O’Bannon, 1997; Cespa y Cestone, 2007). Así, cuando el desempeño económico de una empresa sea elevado, los directivos podrían reducir las actividades de RSC para maximizar sus ingresos personales a corto plazo. No en vano, la disminución de los gastos de índole social permitiría incrementar la rentabilidad de la empresa y, en consecuencia, la propia compensación personal de sus directivos. Por el contrario, si el desempeño financiero es bajo, los directivos podrían intentar justificar estos malos resultados embarcándose en programas sociales atractivos.

Sexto, la hipótesis de sinergia negativa establece que existe una relación interactiva negativa entre la RSC y el resultado financiero. De la misma forma que puede existir un círculo virtuoso, si se combinan las hipótesis del trade-off y del oportunismo de los directivos se encuentra un círculo vicioso entre las variables implicadas. Así, una mayor RSC conduce a un peor resultado financiero, lo que a su vez podría incentivar a los directivos a abordar una mayor actividad de RSC; véase Preston y O’Bannon (1997).

Séptimo, de acuerdo con la hipótesis de las variables «moderadoras» (Gómez-García, 2008), pueden no existir relaciones claras y/o estadísticamente significativas entre la RSC y el resultado financiero. Ello es debido a que algunas variables tales como el tamaño empresarial, el nivel de riesgo, la edad o el sector de actividad podrían explicar dichas relaciones, lo cual justificaría que algunos estudios no encuentren resultados concluyentes respecto al signo (Aupperle et al., 1985; McGuire et al., 1990; McWilliams y Siegel, 2001; Yang et al., 2010).

3Responsabilidad social corporativa y resultado financiero: antecedentes empíricosLa investigación empírica sobre las distintas relaciones entre la RSC y el resultado financiero nace en el año 1972 y se extiende hasta el año 2011, habiéndose encontrado también algunos estudios que efectúan, a su vez, revisiones o metaanálisis de la evidencia previa al respecto (Margolis y Walsh, 2003; Orlitzky et al., 2003; Allouche y Laroche, 2005; Wu, 2006; Gómez-García, 2008; Margolis et al., 2007; Van Beurden y Gössling, 2008; Peloza, 2009), y que servirán de referencia en la valoración de los resultados obtenidos.

Tras efectuar una revisión de dicha investigación empírica utilizando las bases de datos Abi Inform Global, Business Source Premier, EconLit y ScienceDirect, es posible indicar que, entre los años 1972 y 2011, un total de 223 estudios han examinado empíricamente las posibles relaciones entre el desarrollo de una conducta socialmente responsable por parte de las empresas y su resultado financiero. Específicamente, Bragdon y Marlin (1972) y Moskowitz (1972) publicaron los 2 primeros trabajos de investigación, a los que siguieron otros 19 estudios en los años setenta, 33 en los ochenta y 88 en los noventa. Además, entre los años 2000 y 2011 se publicaron 81 nuevos trabajos.

Respecto a la causalidad de la relación, la RSC ha sido tratada como variable independiente, explicando el resultado financiero de las empresas, en 193 de los 223 estudios totales; es decir, en un 87% de la investigación empírica previa. Entre estos estudios, un 55% de los resultados demuestra una relación positiva y significativa (p.ej., Bragdon y Marlin, 1972; Conine y Madden, 1986; Coffey y Fryxell, 1991; Klassen y Whybark, 1999; Simpson y Kohers, 2002; Husted y Allen, 2007; Peters y Mullen, 2009; Surroca et al., 2010), un 13% encuentra una relación negativa (p.ej., Vance, 1975; Mahapatra, 1984; Jaggi y Freedman, 1992; Wright y Ferris, 1997; Patten, 2002; López et al., 2007; Becchetti et al., 2008; Lima et al., 2011), mientras que el 32% restante concluye una relación neutral o no significativa (p.ej., Fogler y Nutt, 1975; Chen y Metcalf, 1980; Aupperle et al., 1985; O’Neill et al., 1989; Pava y Krausz, 1996; McWilliams y Siegel, 1997, 2000, 2001; Paton y Elsayed, 2005; García-Castro et al., 2010). Por otro lado, la RSC ha sido considerada como variable dependiente, explicada por el resultado financiero, en 19 trabajos (un 8% de la investigación empírica previa). Entre ellos, un 58% de los resultados soporta una influencia positiva y significativa (p.ej., Levy y Shatto, 1980; Fry et al., 1982; Mills y Gardner, 1984; Cottrill, 1990; Brown y Perry, 1994; Konar y Cohen, 1997), mientras que el 42% restante encuentra una relación neutral (p.ej., Buehler y Shetty, 1976; Marcus y Goodman, 1986; Lerner y Fryxell, 1988; Patten, 1991; Johnson y Greening, 1999; Chih et al., 2010). Finalmente, solo el 5% de la investigación previa (11 trabajos) analiza la relación bidireccional entre la RSC y el resultado financiero, de modo que 6 estudios demuestran una interacción positiva significativa (McGuire et al., 1988; Preston y O’Bannon, 1997; Waddock y Graves, 1997; Orlitzky et al., 2003; Allouche y Laroche, 2005; Wu, 2006) y los 5 restantes no encuentran una interrelación clara —resultados mixtos basados en relaciones de signo opuesto— y/o estadísticamente significativa entre dichas variables (McGuire et al., 1990; Moore, 2001; Seifert et al., 2004; Makni et al., 2009; Yang et al., 2010).

En cuanto al signo de las posibles relaciones entre la RSC y el resultado financiero —con independencia de la secuencia causal analizada—, una clara conclusión de la revisión efectuada es que existen resultados diversos, tanto positivos como negativos y neutros, si bien predomina el signo positivo (en el 56% del total de estudios). De hecho, solo en el 12% de los casos la relación entre ambas variables es negativa, mientras que en el 32% restante no se obtiene una relación clara entre ellas. Si se realiza un breve análisis por décadas, los resultados arrojan que, en la década de los setenta, el 62% de los estudios encuentra una relación positiva, mientras que en el 33% el resultado es neutral. Por tanto, tan solo un trabajo presenta resultados negativos. En los años ochenta, los resultados positivos ceden un cierto protagonismo en favor de la relación neutral, con un 39 y un 43%, respectivamente, mientras que la relación negativa es hallada en el 18% de los casos. Por su parte, en los años noventa llama la atención el importante crecimiento del número de trabajos publicados respecto a las 2 décadas previas. Del mismo modo, se observa de nuevo el predominio de la relación positiva en el 52% de los casos, seguida con el 34% por la relación neutral y el 14% por la negativa. Finalmente, entre los años 2000 y 2011, en el 64% de los estudios se encuentra una relación positiva, en el 27%, neutral, y tan solo el 9% presenta una relación negativa.

A modo de síntesis, del análisis de los antecedentes empíricos sobre las posibles relaciones entre la RSC y el resultado financiero de las empresas es posible extraer las siguientes conclusiones:

- •

Acerca de la secuencia causal RSC → resultado financiero, la revisión de los resultados obtenidos hasta la fecha indica que, en general, existe un claro efecto positivo de la RSC en el resultado financiero de las empresas. Esta relación positiva también ha sido apoyada por algunos estudios recientes de metaanálisis que sugieren que el hecho de ser socialmente responsable y responder a las necesidades y expectativas de los diferentes stakeholders deriva en una ventaja competitiva y mejora el rendimiento financiero de la empresa (Orlitzky et al., 2003; Allouche y Laroche, 2005; Wu, 2006; Margolis et al., 2007). Por otro lado, se advierte la existencia de pocos estudios que encuentren una vinculación negativa entre dichas variables. A partir de lo anterior, es posible concluir que la mayoría de la literatura empírica previa apoya la idea de que, como mínimo, una buena gestión y comunicación de la RSC no conlleva un bajo resultado financiero. Por tanto, parece rechazarse la hipótesis del trade-off a favor de la hipótesis del impacto social.

- •

En cuanto a la secuencia causal inversa, es decir, la relación resultado financiero → RSC, en ningún caso se encuentra evidencia de la relación negativa, por lo que en base a la muestra de estudios analizada se rechaza la hipótesis del oportunismo de los directivos a favor de la hipótesis de la disponibilidad de fondos.

- •

Respecto a la interacción RSC ↔ resultado financiero, aunque solo 11 estudios analizan la relación bidireccional, la mayoría concluye que la RSC y el resultado financiero se afectan mutuamente a través de un círculo virtuoso, encontrando, por tanto, soporte para la hipótesis de sinergia positiva. Los metaanálisis realizados por Orlitzky et al. (2003), Allouche y Laroche (2005) y Wu (2006) también sustentan dicha hipótesis. Por otro lado, la revisión efectuada permite rechazar de forma indirecta la hipótesis de sinergia negativa.

- •

Por último, es evidente que en un número importante de estudios (y entre ellos, en algunos de los más recientes) las posibles relaciones entre la RSC y el resultado financiero no resultan estadísticamente significativas, o bien se obtienen resultados mixtos que, por tanto, no son concluyentes respecto al signo de la interrelación entre ambas variables. Aquí es donde entraría en juego la hipótesis de las variables «moderadoras» propuesta por Gómez-García (2008).

La población del estudio está compuesta por el conjunto de cajas pertenecientes a la Confederación Española de Cajas de Ahorros (CECA) en el periodo 1996-2006; es decir, un total de 47 entidades. Sobre esta población se obtienen datos económico-financieros relativos a dicho período a partir de los Anuarios de la CECA. Dado que se cuenta con información relativa al periodo analizado para todas las cajas, a excepción de la Caja de Ahorros y Préstamos de Carlet2 y la Caja de Ahorros de Vigo, Orense y Pontevedra—Caixanova3—, para las que solo existe información de 5 (1996-2000) y 7 años (2000-2006), respectivamente, el número total de observaciones asciende a 507.

4.2La función social y financiera de las Cajas de Ahorros españolasLas Cajas de Ahorros son entidades con una fuerte raíz local, cuya misión es proporcionar servicios financieros a todos los estratos de la población —función financiera—, así como destinar parte de sus beneficios al desarrollo y bienestar de la sociedad —función social— (Balado, 2006). De hecho, aunque son entidades de crédito plenas, operativamente equiparables al resto de las que integran el sistema financiero español —bancos y cooperativas de crédito—, están constituidas bajo la forma jurídica de fundación privada con finalidad social (Quintás, 2006).

En los últimos años, las Cajas de Ahorros se han convertido en una pieza clave de nuestro sistema financiero, debido a un incremento sustancial en el volumen de fondos gestionados. Así, en el período 1996-2006 las cajas mejoraron su posición en términos de inversión crediticia (tabla 1), pasando de una cuota relativa del 38,3% en el año 1996 a un 48,7% en 2006, mientras que la cuota de los bancos fue del 57,8 y del 45,9%, respectivamente. Si bien hasta el año 2003 los bancos superaron a las cajas en inversión crediticia, a partir del 2004 fueron perdiendo cuota progresivamente hasta el 2006, cuando las cajas se situaron por delante. Respecto a las cooperativas de crédito, su participación fue mucho menos significativa, aunque experimentó un sensible incremento al pasar del 4% en 1996 al 5,4% en 2006.

Cuota relativa en inversión crediticiaa (%) (1996-2006)

| 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | |

| Cajas de Ahorros | 38,3 | 38,3 | 38,3 | 38,6 | 40,5 | 41,4 | 43,0 | 46,3 | 47,6 | 47,9 | 48,7 |

| Bancos | 57,8 | 57,7 | 57,1 | 56,9 | 54,7 | 53,8 | 51,9 | 48,3 | 47,1 | 46,6 | 45,9 |

| Cooperativas de Crédito | 4,0 | 4,1 | 4,5 | 4,5 | 4,7 | 5,4 | 5,2 | 5,4 | 5,3 | 5,5 | 5,4 |

Fuente: Elaboración propia a partir del Boletín Estadístico del Banco de España (1996-2006).

En cuanto a los depósitos captados de clientes (tabla 2), las Cajas de Ahorros pasaron de una cuota relativa del 39,4% en el año 1996 a un 52% en el 2006, mientras que la participación de los bancos cayó un 15,2% (pasó del 56,7 al 41,5%). En concreto, desde al año 2000 las cajas gozaron de un protagonismo especialmente relevante, con cuotas de mercado que superaron ampliamente las de los bancos. La participación de las cooperativas de crédito, de nuevo mucho menos importante, se incrementó un 2,6%.

Cuota relativa en depósitos captados (%) (1996-2006)

| 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | |

| Cajas de Ahorros | 39,4 | 40,0 | 48,9 | 44,4 | 50,8 | 50,1 | 51,3 | 52,8 | 53,5 | 52,2 | 52,0 |

| Bancos | 56,7 | 55,8 | 53,4 | 50,7 | 43,0 | 43,6 | 42,3 | 40,7 | 39,9 | 41,2 | 41,5 |

| Cooperativas de Crédito | 3,9 | 4,1 | 4,7 | 4,9 | 6,2 | 6,3 | 6,4 | 6,5 | 6,6 | 6,6 | 6,5 |

Fuente: Elaboración propia a partir del Boletín Estadístico del Banco de España (1996-2006).

Las Cajas de Ahorros han logrado este incremento en el volumen de negocio siguiendo unas pautas operativas que permiten conceptualizarlas como intermediarios financieros con personalidad jurídica propia. Entre los principales rasgos distintivos de esta personalidad, considerados también como los elementos más importantes que integran su misión, se encuentran la preocupación por el fomento del hábito del ahorro entre toda la población, la contribución al desarrollo de las zonas donde están implantadas, así como la distribución de parte de sus beneficios en proyectos de interés social a través de la obra social.

En efecto, la aportación a la obra social constituye un elemento esencial de la misión de las Cajas de Ahorros desde sus orígenes y se configura como un medio de retorno a la sociedad del excedente que obtienen mediante la prestación de servicios benéficos, culturales o sociales a grandes capas de la población (López Iturriaga et al., 2007). Concretamente, dentro de la obra social de las cajas españolas se pueden distinguir 4 áreas de aplicación fundamentales: Cultura y tiempo libre, Asistencia social y sanitaria, Educación e investigación y Patrimonio histórico, artístico y natural.

La contribución de las Cajas de Ahorros a la obra social viene determinada por los parámetros del marco jurídico, que fija el porcentaje de aplicación a reservas en función de la solvencia, y por los beneficios obtenidos a los que se aplica dicho porcentaje (Cals, 2005). Respecto al marco jurídico, la legislación estatal vigente durante el período 1996-2006 (Ley 13/85, modificada con posterioridad por las leyes 13/92 y 44/2002) establece que «las Cajas de Ahorros deberán destinar a reservas o a fondos de provisión no imputables a riesgos específicos un 50%, como mínimo, de aquella parte de los excedentes de libre disposición que no sea atribuible a los cuotapartícipes», pudiendo dedicar el resto a un Fondo de la Obra Social, dado que no existe obligación legal de aportación alguna (Quintás, 2006). En cuanto a los beneficios generados, su favorable evolución permitió que, aun cuando la normativa de solvencia se había reforzado, se dedicase a obra social un importante volumen de fondos.

Así, tal y como refleja la tabla 3, los recursos económicos destinados a la obra social por el conjunto de Cajas de Ahorros españolas aumentaron considerablemente durante el período 1996-2006, pasando de casi 515 millones de euros en el año 1996 a casi 1.693 millones en 2006 (un 229% de crecimiento acumulado). No obstante, si se considera su evolución en términos relativos sobre el beneficio neto, es posible advertir una sensible caída, en torno al 1,9%.

Recursos destinados a obra social por las Cajas de Ahorros (1996-2006)

| 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | |

| Millones de euros | 514,9 | 619,6 | 722,0 | 771,9 | 868,8 | 936,8 | 984,7 | 1.039,7 | 1.197,1 | 1.379,7 | 1.692,9 |

| % Beneficio neto | 25,7 | 25,7 | 26,4 | 25,7 | 26,2 | 26,8 | 26,8 | 27,6 | 28,8 | 27,2 | 23,8 |

Fuente: Elaboración propia a partir de los Anuarios de la CECA (1996-2006).

La literatura previa sugiere que podría ser inadecuado emplear una medida universal de la RSC porque, por un lado, simplificaría en exceso un constructo complejo y, por otro lado, implicaría que «el período, el sector y las variables contextuales» no marcan una diferencia al respecto (Rowley y Berman, 2000; Simpson y Kohers, 2002; Van Beurden y Gössling, 2008). Debido a ello, se considera de gran valor medir la RSC en un contexto operativo concreto (Gómez-García, 2008; Mishra y Suar, 2010).

Por esta razón, en el presente trabajo relativo al sector de las Cajas de Ahorros se ha considerado como medida de la RSC el gasto en obra social. En concreto, este indicador refleja la cuantía invertida en obra social por las cajas en relación al beneficio neto del ejercicio4, es decir, la proporción de recursos efectivamente empleados en el ejercicio para financiar las distintas actividades de la obra social. Se trata, pues, de una medida agregada del gasto en RSC, que considera la inversión realizada en las 4 áreas de aplicación de la obra social y que, por tanto, se refiere exclusivamente a actividades sociales que conllevan un coste económico para las cajas.

En el marco de las tendencias actuales según las cuales la RSC se ha convertido en un factor clave en la misión de las empresas, se da la paradoja de que las Cajas de Ahorros, una de las entidades más antiguas de nuestro país, ya vienen dedicando un importante esfuerzo a este fin desde su creación. El propio Congreso de los Diputados, en su Informe para Potenciar y Promover la Responsabilidad Social en las Empresas (2007), declaraba: «Constatamos también la importancia de reconocer vínculos sustantivos entre […] el enfoque fundacional de las Cajas de Ahorros y la RSC». Específicamente, a este respecto, tanto el expresidente de la CECA (Quintás, 2006) como otros estudiosos del tema (Carbó y López, 2004; Balado, 2006) han sugerido que la obra social es uno de los ámbitos en los que se manifiesta la RSC de las cajas, dado que no tienen obligación legal de aportar recursos a la misma y constituye un compromiso libremente adoptado entre la entidad y los ciudadanos con el fin de contribuir al progreso de la sociedad, desencadenándose así un proceso de estrecha colaboración entre ambos para lograr mayores cuotas de bienestar en la cultura, el medio ambiente, la educación, la investigación, la protección del patrimonio, la asistencia social y la sanidad, entre otros. Por tanto, la obra social constituye un principio seminal de los planteamientos actuales de la RSC (Balado, 2006; Quintás, 2006).

El uso del gasto en obra social como medida de la RSC tiene las siguientes ventajas. Por un lado, se consigue un grupo equitativamente homogéneo de circunstancias contextuales al considerar exclusivamente el sector de las Cajas de Ahorros (p.ej., una contaminación medioambiental directa limitada, un contexto donde la seguridad de los productos y de los empleados representan preocupaciones mínimas, unas configuraciones de stakeholders similares o un marco regulatorio común). Por otro lado, el procedimiento utilizado para calcular este indicador por parte de las distintas cajas es homogéneo. Así, el volumen de recursos invertidos en el desarrollo de la obra social se determina sumando la dotación al Fondo de la Obra Social de un ejercicio a los remanentes no empleados en los ejercicios anteriores.

4.4Medidas del resultado financieroDos medidas contables del resultado financiero se han empleado para cuantificar la performance empresarial en el sector de las Cajas de Ahorros5: la rentabilidad económica y la rentabilidad financiera. Ambos indicadores son los más utilizados por la comunidad académica para medir el resultado financiero en este tipo de estudios (Peters y Mullen, 2009).

La rentabilidad económica (RE) se ha definido como el cociente entre el beneficio neto del ejercicio después de impuestos6 y el volumen de activo total. Esta definición de la RE es la tradicionalmente empleada por el Banco de España y, de acuerdo con una nomenclatura más internacional, se corresponde con el ROI (return on investment).

Por su parte, la rentabilidad financiera (RF) se ha medido como el cociente entre el beneficio neto del ejercicio después de impuestos y el volumen de fondos propios. También es la definición utilizada por el Banco de España y, en este caso, se corresponde con el ROE (return on equity). La rentabilidad sobre los fondos propios adquiere verdadero sentido como objetivo dominante de las Cajas de Ahorros cuando el elemento prioritario de su misión es la realización de actividades sociales, dado que solo una caja que consiga de forma consistente una rentabilidad sobre los fondos propios superior a la de sus competidores estará cumpliendo de la mejor forma posible con las demandas de su obra social (Ballarín, 1991).

4.5Variables de controlComo variables de control con potencial para afectar a las distintas relaciones entre la RSC y el resultado financiero se han considerado las tradicionalmente analizadas bajo la hipótesis de las variables «moderadoras» y, por ende, las históricamente incluidas como variables de control en la mayoría de los trabajos empíricos previos al respecto (Gómez-García, 2008)7:

El tamaño (TAMAÑO), definido como el activo total de la caja y expresado en millones de euros (introducido en el análisis empírico en forma de logaritmo). Tradicionalmente, el tamaño se ha asociado de forma positiva con el desempeño social debido a la mayor exposición de las grandes empresas a la opinión pública y a su mayor impacto en la vida socioeconómica de los lugares donde desarrollan su actividad, al volumen más elevado de recursos de que pueden disponer y al hecho de que a medida que las compañías crecen, concentran una mayor atención por parte de los stakeholders y, en consecuencia, necesitan responder más eficazmente a sus demandas (Watts y Zimmerman, 1986; Hillman y Keim, 2001). En este sentido, la mayoría de los estudios empíricos ha encontrado una relación positiva y significativa entre el tamaño empresarial y la realización de actividades de RSC (Pava y Krausz, 1996; Waddock y Graves, 1997; McWilliams y Siegel, 2000; Arora y Dharwadkar, 2011). No obstante, el trabajo de Udayasankar (2008) defiende que las empresas pequeñas pueden estar más motivadas a participar en iniciativas de RSC debido a que, por un lado, son menos visibles y por ende obtienen una mayor utilidad marginal de la reputación positiva basada en el comportamiento socialmente responsable, y por otro lado, tienen un acceso restringido a distintos tipos de recursos y pueden enfocar la RSC como un medio estratégico para conseguir recursos críticos.

Por otro lado, también existe un «efecto tamaño» sobre el rendimiento empresarial, dado que las empresas grandes pueden generar economías de escala y alcance, disfrutar de un mayor poder de mercado, así como obtener financiación más fácilmente (Leech y Leahy, 1991). No obstante, su compleja estructura organizativa y la diversidad de intereses dentro las mismas también pueden provocar reducciones en sus niveles de desempeño, debido a la existencia de asimetrías informativas, costes de control y de agencia e, incluso, a los efectos de las deseconomías de escala (Leech y Leahy, 1991; Himmelberg et al., 1999; De Miguel et al., 2004). Por tanto, la evidencia empírica al respecto no es concluyente, de manera que en algunos estudios se encuentra un efecto positivo del tamaño sobre la performance empresarial (Dunne y Hughes, 1994; Jo y Harjoto, 2011), mientras que en otros se apoya una relación negativa (Donker et al., 2007; García-Castro et al., 2010).

El nivel de riesgo (RIESGO), medido a partir del cociente entre el volumen de fondos ajenos y el activo total de la caja. A este respecto, por un lado se podría esperar una relación positiva entre dicha variable y la realización de actividades de RSC a fin de reducir el riesgo total de la empresa, evitando, por ejemplo, otros posibles riesgos derivados de un descontento de los trabajadores, de daños medioambientales o de sanciones derivadas de regulaciones gubernamentales en esta materia (Waddock y Graves, 1997; Orlitzky y Benjamin, 2001; Arora y Dharwadkar, 2011). Sin embargo, también se puede considerar que cuanto menor es el riesgo de una empresa, más ciertas serán sus estimaciones sobre los flujos de cajas futuros y, en consecuencia, sus directivos tendrán menos incertidumbre sobre las oportunidades de futuro —y los costes de oportunidad— de las acciones de RSC. Así, cuanto menor sea el riesgo empresarial, más precisos y creíbles serán la planificación financiera y los cash flow esperados y, por tanto, más capital se podrá destinar a la realización de actividades sociales (Orlitzky y Benjamin, 2001; Jo y Harjoto, 2011).

El nivel de riesgo medido a través del endeudamiento también puede afectar al resultado empresarial. Así, por un lado, puede ejercer un efecto positivo, reduciendo los conflictos de intereses entre accionistas y directivos, debido a la supervisión por amenaza de quiebra y por el control que los obligacionistas pueden desarrollar (Jensen y Meckling, 1976; Parrino y Weisbach, 1999). Por otro lado, también es posible argumentar una relación negativa asociada tanto a un comportamiento oportunista de los directivos cuando obtienen fondos ajenos y no los invierten en proyectos rentables, como a los costes de agencia derivados del conflicto de intereses entre accionistas internos y externos. Los resultados de Kapopoulos y Lazaretou (2007) y Hu y Izumida (2008) parecen ir en este sentido.

La edad (EDAD), es decir, el número de años en funcionamiento de la caja (introducida en el análisis empírico en forma de logaritmo). Por un lado, existe el reconocimiento de que las acciones de RSC muestran sus frutos en el largo plazo, por lo que el paso del tiempo puede corresponderse con una mayor importancia de este tipo de prácticas, no solo por obligación moral y la opción sostenible que representa, sino también desde una perspectiva de interés estratégica (Godos-Díez y Fernández-Gago, 2011). Acorde con ello, algunos estudios empíricos encuentran que cuanto mayor es la antigüedad de una empresa, mayor será su implicación en actividades sociales como consecuencia de la reputación alcanzada y de su experiencia en la realización de este tipo de actividades (Roberts, 1992; Moore, 2001; Villiers y Van Staden, 2011). Por otro lado, otros estudios han argumentado que las empresas más jóvenes pueden estar más incentivadas a abordar iniciativas socialmente responsables, a fin de diferenciarse de sus competidores y obtener una ventaja competitiva (Fisher y Schot, 1993).

Finalmente, la edad de la empresa también puede influir en el resultado empresarial por un efecto asociado al ciclo de vida; es decir, los beneficios de las empresas más antiguas pueden aumentar por ganancias de productividad derivadas de un efecto aprendizaje o por una buena reputación empresarial que estimule las ventas de la compañía. Así, por ejemplo, Leech y Leahy (1991) encuentran que las empresas de más edad muestran un mayor rendimiento. No obstante, también es posible que las empresas más antiguas sean más burocráticas y menos dinámicas, utilicen tecnologías menos desarrolladas o presenten comportamientos oportunistas de sus directivos en mayor medida, todo lo cual podría conllevar un efecto negativo en el nivel de resultados (Mueller, 1972). Los resultados de algunos trabajos empíricos van en este sentido (Evans, 1987; Dunne y Hughes, 1994).

4.6MetodologíaPara alcanzar los objetivos del estudio se van a estimar 2 modelos causales —el modelo 1 sobre los determinantes del gasto en obra social de las cajas y el modelo 2 sobre los determinantes del resultado financiero—, utilizando 3 métodos de estimación diferentes para comprobar la robustez de los hallazgos encontrados: a) la regresión agrupada o pooled de datos; b) el análisis estático de datos de panel, y c) el análisis dinámico de datos de panel (García-Castro et al., 2010). Todas las estimaciones se efectúan con el programa estadístico STATA.

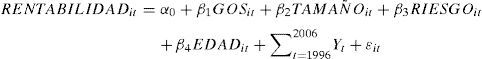

El enfoque más simple para analizar un panel de datos consiste en estimar una regresión por mínimos cuadrados ordinarios mediante un pooled de datos, omitiendo las dimensiones del espacio y el tiempo de los datos agrupados. Por tanto, se asume que todos los coeficientes son iguales para cada una de las cajas de la muestra y para cada período de tiempo. Este método de estimación parte del supuesto de que la varianza de los términos de error es la misma para cada una de las observaciones y que los términos de error no están correlacionados para los distintos períodos. Por tanto, no considera ni el problema derivado de la heterogeneidad inobservable, ni el problema de endogeneidad8. Así pues, nuestros 2 modelos econométricos quedarían especificados del siguiente modo:

• Modelo 1

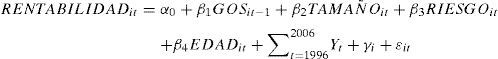

• Modelo 2

donde GOSit es el gasto en obra social de la caja i en el año t; RENTABILIDADit es alternativamente REit (rentabilidad económica de la caja i en el año t) o RFit (rentabilidad financiera de la caja i en el año t); TAMAÑOit es el logaritmo natural del total de activo; RIESGOit es el cociente entre los fondos ajenos y el activo total de la caja i en el año t, y EDADit es el logaritmo natural del número de años de la caja i hasta el año t; y donde α0 es el término constante, ∑t=19962006Yt es un conjunto de variables dummy temporales que recogen cualquier efecto temporal invariante de la caja no incluido en la regresión, y ¿it es el término de error.En segundo lugar, tratamos de tener en cuenta la heterogeneidad inobservable mediante un análisis estático de datos de panel, incluyendo efectos fijos o aleatorios en el modelo. Específicamente, el estimador de efectos fijos asume que los efectos individuales inobservables de las cajas son parámetros fijos a estimar al estar correlacionados con los regresores, mientras que el estimador de efectos aleatorios considera que las cajas constituyen una muestra aleatoria, de manera que los efectos individuales inobservables son asumidos estocásticos y no correlacionados con los regresores, incluyéndose en el término de error. El contraste de Hausman9 permite determinar cuál de estos 2 estimadores —efectos fijos o efectos aleatorios— resulta más apropiado en cada caso. De este modo, nuestros modelos quedarían definidos como sigue:

• Modelo 1

• Modelo 2

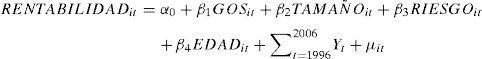

donde μit= γi+ ¿it, teniendo en cuenta que γi recoge el efecto individual inobservable que asumimos constante para la caja i a lo largo de t; es decir, captaría la heterogeneidad inobservable entre las cajas.Finalmente, se realiza un análisis dinámico de datos de panel a partir del método generalizado de los momentos (difference GMM), desarrollado para los modelos dinámicos de datos de panel por Arellano y Bond (1991). Esta metodología permite solucionar 2 problemas relevantes presentes en nuestro estudio: a) la presencia de heterogeneidad inobservable, de manera que los efectos individuales inobservables son eliminados tomando primeras diferencias de todas las variables, y b) el problema de endogeneidad10, que se resuelve utilizando instrumentos internos basados en los valores retardados de las variables explicativas potencialmente endógenas (en el modelo 1 serían la rentabilidad y el nivel de riesgo, mientras que en el modelo 2 serían el gasto en obra social, el nivel de riesgo y el tamaño), teniendo en cuenta que, en cada caso, se consideran los retardos adecuados para eliminar posibles correlaciones con el término de error.

Es necesario añadir que, dada la definición de las 2 variables principales del estudio —el gasto en obra social y la rentabilidad (económica y financiera)—, existe una clara relación inversa entre ellas, de modo que un incremento del beneficio neto reduce el gasto en obra social pero mejora la rentabilidad de las cajas. En consecuencia, para evitar este problema y cualquier sesgo derivado del mismo, en los modelos a estimar a partir del GMM se ha incorporado la principal variable independiente retardada un período11. Así, la especificación de nuestros 2 modelos econométricos a la hora de realizar el análisis dinámico de datos de panel sería la siguiente:

• Modelo 1

• Modelo 2

donde RENTABILIDADit-1 es alternativamente REit-1 (rentabilidad económica de la caja i en el año t-1) o RFit-1 (rentabilidad financiera de la caja i en el año t-1) y GOSit-1 es el gasto en obra social de la caja i en el año t-1.La consistencia del estimador GMM depende de la validez de los instrumentos empleados. Para ello se consideran los 3 contrastes de especificación sugeridos por Arellano y Bond (1991). El primero es el test de sobre-identificación de Hansen, que contrasta la ausencia de correlación entre los instrumentos y el término de error, o dicho de otra manera, la validez conjunta de los instrumentos utilizados. El segundo test examina la hipótesis de ausencia de correlación serial de segundo orden en los residuos en primeras diferencias (m2). En tercer lugar, los 2 contrastes de Wald de significación conjunta de las variables explicativas (z1) y de las variables ficticias temporales (z2). Adicionalmente, se tiene en cuenta el posible problema de heterocedasticidad utilizando la opción robust para el comando xtabond2 del programa STATA.

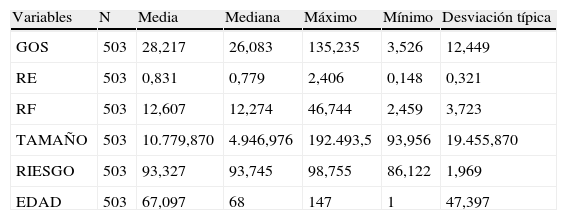

4.7Resultados del estudioAntes de presentar los resultados de los análisis realizados, la tabla 4 muestra los principales estadísticos descriptivos (media, mediana, valor máximo y mínimo, y desviación típica) de las variables utilizadas en el estudio, mientras que la tabla 5 recoge las correlaciones bivariadas entre ellas12.

Estadísticos descriptivos

| Variables | N | Media | Mediana | Máximo | Mínimo | Desviación típica |

| GOS | 503 | 28,217 | 26,083 | 135,235 | 3,526 | 12,449 |

| RE | 503 | 0,831 | 0,779 | 2,406 | 0,148 | 0,321 |

| RF | 503 | 12,607 | 12,274 | 46,744 | 2,459 | 3,723 |

| TAMAÑO | 503 | 10.779,870 | 4.946,976 | 192.493,5 | 93,956 | 19.455,870 |

| RIESGO | 503 | 93,327 | 93,745 | 98,755 | 86,122 | 1,969 |

| EDAD | 503 | 67,097 | 68 | 147 | 1 | 47,397 |

La muestra se compone de 47 Cajas de Ahorros españolas en el periodo de tiempo 1996-2006. GOS es el gasto en obra social respecto al beneficio neto del ejercicio (en tanto por ciento). RE indica la rentabilidad económica de la caja en el ejercicio (en tanto por ciento). RF indica la rentabilidad financiera de la caja en el ejercicio (en tanto por ciento). TAMAÑO indica el activo total en el ejercicio (en millones de euros). RIESGO es el cociente entre volumen de fondos ajenos y activo total del ejercicio (en tanto por ciento). EDAD indica el número de años en funcionamiento.

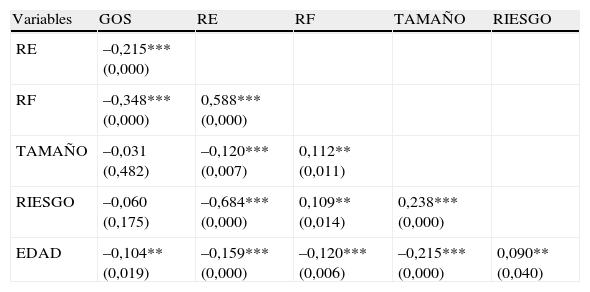

Matriz de correlaciones

| Variables | GOS | RE | RF | TAMAÑO | RIESGO |

| RE | –0,215*** (0,000) | ||||

| RF | –0,348*** (0,000) | 0,588*** (0,000) | |||

| TAMAÑO | –0,031 (0,482) | –0,120*** (0,007) | 0,112** (0,011) | ||

| RIESGO | –0,060 (0,175) | –0,684*** (0,000) | 0,109** (0,014) | 0,238*** (0,000) | |

| EDAD | –0,104** (0,019) | –0,159*** (0,000) | –0,120*** (0,006) | –0,215*** (0,000) | 0,090** (0,040) |

La muestra se compone de 47 Cajas de Ahorros españolas en el periodo de tiempo 1996-2006. GOS es el gasto en obra social respecto al beneficio neto del ejercicio (en tanto por ciento). RE indica la rentabilidad económica de la caja en el ejercicio (en tanto por ciento). RF indica la rentabilidad financiera de la caja en el ejercicio (en tanto por ciento). TAMAÑO indica el logaritmo del activo total en el ejercicio. RIESGO es el cociente entre volumen de fondos ajenos y activo total del ejercicio. EDAD indica el logaritmo del número de años en funcionamiento.

** Estadísticamente significativo al 5%. *** Estadísticamente significativo al 1%.

Dado que entre algunas variables explicativas existen correlaciones estadísticamente significativas, para descartar cualquier problema de multicolinealidad se ha realizado un análisis de los factores de inflación de la varianza (FIV). Siguiendo la regla empírica de Kleinbaum et al. (1998), en este caso no parece existir tal problema, pues ningún FIV es superior a 10.

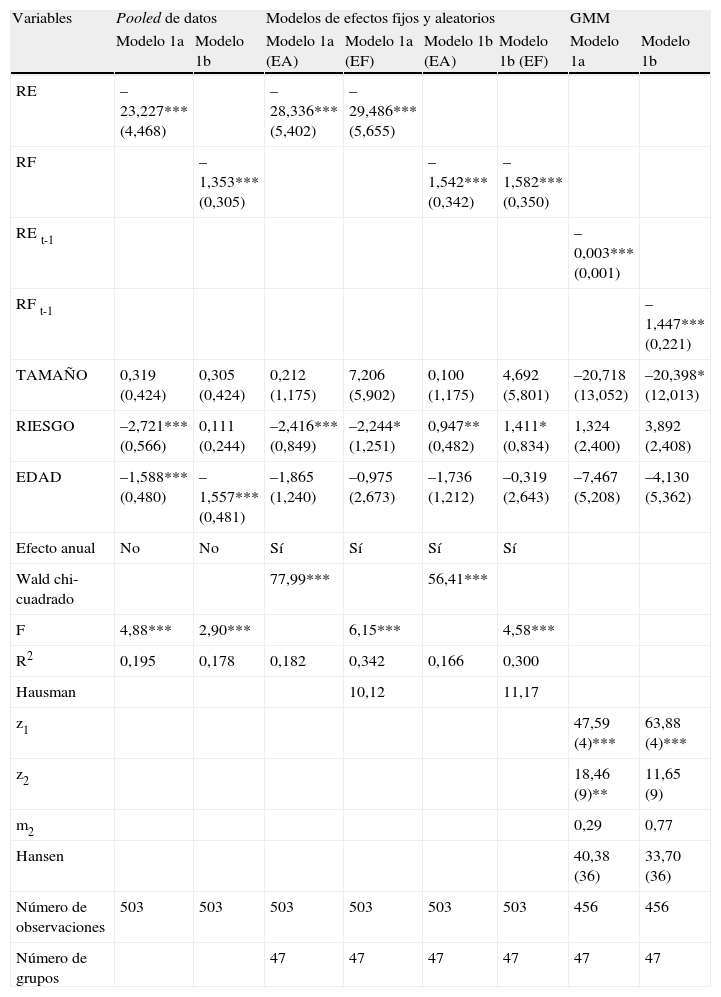

A continuación se presentan los resultados de las estimaciones relativas al estudio de la doble dirección de la causalidad entre el gasto en obra social y el resultado financiero de las Cajas de Ahorros españolas en el período 1996-2006. En concreto, la tabla 6 muestra los resultados de las estimaciones del modelo 1 (determinantes del gasto en obra social) tras aplicar un pooled de datos, un análisis estático de datos de panel incluyendo efectos fijos y aleatorios, y un análisis dinámico de datos de panel a partir del estimador GMM. A la vista de esta tabla es posible advertir que, con independencia de la metodología empleada, los resultados de todas las estimaciones de los modelos 1a y 1b ponen de manifiesto, respectivamente, que tanto la rentabilidad económica como la financiera influyen negativa y significativamente sobre el gasto en obra social de las cajas (al 1%). Este resultado, tal y como se puede observar, no se ve afectado al considerar la variable independiente principal (RE o RF) retardada un período (modelos 1a y 1b, GMM). Por tanto, nuestros hallazgos estarían en línea con la hipótesis del oportunismo de los directivos; es decir, que ante unos buenos resultados económicos, los órganos de gobierno de las cajas optarán por reducir los gastos en obra social a fin de optimizar su función de utilidad particular.

Determinantes del gasto en obra social de las Cajas de Ahorros españolas (modelo 1)

| Variables | Pooled de datos | Modelos de efectos fijos y aleatorios | GMM | |||||

| Modelo 1a | Modelo 1b | Modelo 1a (EA) | Modelo 1a (EF) | Modelo 1b (EA) | Modelo 1b (EF) | Modelo 1a | Modelo 1b | |

| RE | –23,227*** (4,468) | –28,336*** (5,402) | –29,486*** (5,655) | |||||

| RF | –1,353*** (0,305) | –1,542*** (0,342) | –1,582*** (0,350) | |||||

| RE t-1 | –0,003*** (0,001) | |||||||

| RF t-1 | –1,447*** (0,221) | |||||||

| TAMAÑO | 0,319 (0,424) | 0,305 (0,424) | 0,212 (1,175) | 7,206 (5,902) | 0,100 (1,175) | 4,692 (5,801) | –20,718 (13,052) | –20,398* (12,013) |

| RIESGO | –2,721*** (0,566) | 0,111 (0,244) | –2,416*** (0,849) | –2,244* (1,251) | 0,947** (0,482) | 1,411* (0,834) | 1,324 (2,400) | 3,892 (2,408) |

| EDAD | –1,588*** (0,480) | –1,557*** (0,481) | –1,865 (1,240) | –0,975 (2,673) | –1,736 (1,212) | –0,319 (2,643) | –7,467 (5,208) | –4,130 (5,362) |

| Efecto anual | No | No | Sí | Sí | Sí | Sí | ||

| Wald chi-cuadrado | 77,99*** | 56,41*** | ||||||

| F | 4,88*** | 2,90*** | 6,15*** | 4,58*** | ||||

| R2 | 0,195 | 0,178 | 0,182 | 0,342 | 0,166 | 0,300 | ||

| Hausman | 10,12 | 11,17 | ||||||

| z1 | 47,59 (4)*** | 63,88 (4)*** | ||||||

| z2 | 18,46 (9)** | 11,65 (9) | ||||||

| m2 | 0,29 | 0,77 | ||||||

| Hansen | 40,38 (36) | 33,70 (36) | ||||||

| Número de observaciones | 503 | 503 | 503 | 503 | 503 | 503 | 456 | 456 |

| Número de grupos | 47 | 47 | 47 | 47 | 47 | 47 | ||

La muestra se compone de 47 Cajas de Ahorros españolas en el periodo de tiempo 1996-2006. RE indica la rentabilidad económica de la caja (en tanto por ciento). RF indica la rentabilidad financiera de la caja (en tanto por ciento). TAMAÑO indica el logaritmo del total activo en el ejercicio. RIESGO es el cociente entre volumen de fondos ajenos y activo total del ejercicio. EDAD indica el logaritmo del número de años en funcionamiento. z1 y z2 son un contraste de la significación conjunta de las variables explicativas y de las variables ficticias temporales, respectivamente (asintóticamente distribuidas como una χ2 bajo la hipótesis nula de no relación). m2 es la correlación serial de segundo orden usando residuos en primeras diferencias, asintóticamente distribuida como N (0,1) bajo la hipótesis nula de no correlación serial. Hansen es un test que contrasta las restricciones de sobre-identificación, asintóticamente distribuido como χ2 bajo la hipótesis nula de no correlación entre los instrumentos y el término de error. Los errores estándares se muestran entre paréntesis. EA denota efectos aleatorios y EF efectos fijos. En todos los modelos la variable dependiente es GOS, que es el gasto en obra social de la caja respecto al beneficio neto (en tanto por ciento). El modelo 1a recoge el efecto de la RE y el modelo 1b el efecto de la RF.

* Estadísticamente significativo al 10%. ** Estadísticamente significativo al 5%. *** Estadísticamente significativo al 1%.

Respecto a las variables de control incorporadas en este modelo, dado que en algunos casos los resultados difieren entre los distintos métodos de estimación, solo se van a interpretar los obtenidos tras aplicar el GMM, dado que es la metodología que ofrece los resultados menos sesgados y más eficientes. A este respecto, en línea con los argumentos de Udayasankar (2008), nuestros hallazgos indican que el tamaño de las Cajas de Ahorros parece influir negativa y significativamente sobre sus niveles de gasto en obra social (al 10%).

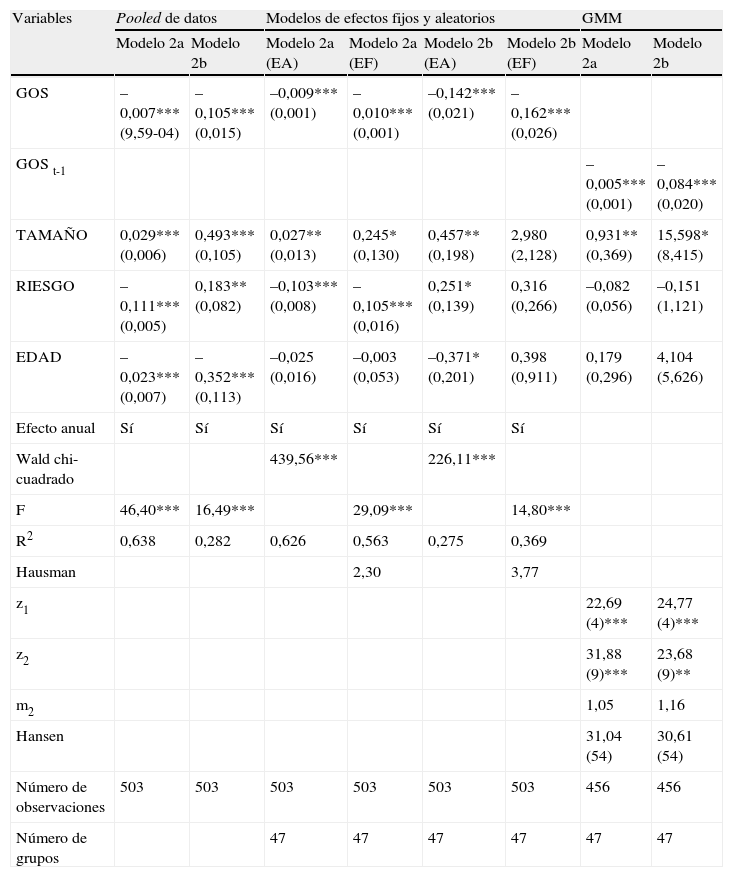

La tabla 7 presenta las estimaciones del modelo 2 (determinantes de la rentabilidad) tras aplicar las distintas metodologías. En este caso, todos nuestros resultados coinciden en indicar que la inversión en obra social que realizan las Cajas de Ahorros españolas influye de modo negativo y significativo sobre los niveles de rentabilidad económica (modelo 2a) y financiera (modelo 2b) generados por estas entidades (al 1%). Como se puede observar, esta influencia negativa se mantiene cuando se considera el efecto retardado del gasto en actividades sociales (modelos 2a y 2b, GMM). Por tanto, nuestros hallazgos encuentran soporte para la hipótesis del trade off. De este modo, las actividades de la obra social, en la medida en que constituyen un conjunto de acciones de RSC que siempre conllevan un coste económico para las cajas, serían actividades consumidoras de recursos sin contraprestación económica explícita en la cuenta de resultados y, en último término, con un efecto adverso sobre los niveles de rentabilidad.

Determinantes del resultado financiero de las Cajas de Ahorros españolas (modelo 2)

| Variables | Pooled de datos | Modelos de efectos fijos y aleatorios | GMM | |||||

| Modelo 2a | Modelo 2b | Modelo 2a (EA) | Modelo 2a (EF) | Modelo 2b (EA) | Modelo 2b (EF) | Modelo 2a | Modelo 2b | |

| GOS | –0,007*** (9,59-04) | –0,105*** (0,015) | –0,009*** (0,001) | –0,010*** (0,001) | –0,142*** (0,021) | –0,162*** (0,026) | ||

| GOS t-1 | –0,005*** (0,001) | –0,084*** (0,020) | ||||||

| TAMAÑO | 0,029*** (0,006) | 0,493*** (0,105) | 0,027** (0,013) | 0,245* (0,130) | 0,457** (0,198) | 2,980 (2,128) | 0,931** (0,369) | 15,598* (8,415) |

| RIESGO | –0,111*** (0,005) | 0,183** (0,082) | –0,103*** (0,008) | –0,105*** (0,016) | 0,251* (0,139) | 0,316 (0,266) | –0,082 (0,056) | –0,151 (1,121) |

| EDAD | –0,023*** (0,007) | –0,352*** (0,113) | –0,025 (0,016) | –0,003 (0,053) | –0,371* (0,201) | 0,398 (0,911) | 0,179 (0,296) | 4,104 (5,626) |

| Efecto anual | Sí | Sí | Sí | Sí | Sí | Sí | ||

| Wald chi-cuadrado | 439,56*** | 226,11*** | ||||||

| F | 46,40*** | 16,49*** | 29,09*** | 14,80*** | ||||

| R2 | 0,638 | 0,282 | 0,626 | 0,563 | 0,275 | 0,369 | ||

| Hausman | 2,30 | 3,77 | ||||||

| z1 | 22,69 (4)*** | 24,77 (4)*** | ||||||

| z2 | 31,88 (9)*** | 23,68 (9)** | ||||||

| m2 | 1,05 | 1,16 | ||||||

| Hansen | 31,04 (54) | 30,61 (54) | ||||||

| Número de observaciones | 503 | 503 | 503 | 503 | 503 | 503 | 456 | 456 |

| Número de grupos | 47 | 47 | 47 | 47 | 47 | 47 | ||

La muestra se compone de 47 Cajas de Ahorros españolas en el periodo de tiempo 1996-2006. GOS es el gasto en obra social respecto de la caja al beneficio neto (en tanto por ciento). TAMAÑO indica el logaritmo del total activo en el ejercicio. RIESGO es el cociente entre volumen de fondos ajenos y activo total del ejercicio. EDAD indica el logaritmo del número de años en funcionamiento. z1 y z2 son un contraste de la significación conjunta de las variables explicativas y de las variables ficticias temporales, respectivamente (asintóticamente distribuidas como una χ2 bajo la hipótesis nula de no relación). m2 es la correlación serial de segundo orden usando residuos en primeras diferencias, asintóticamente distribuida como N (0,1) bajo la hipótesis nula de no correlación serial. Hansen es un test que contrasta las restricciones de sobre-identificación, asintóticamente distribuido como χ2 bajo la hipótesis nula de no correlación entre los instrumentos y el término de error. Se muestran los errores estándares entre paréntesis. EA denota efectos aleatorios y EF efectos fijos. En los modelos 2a la variable dependiente es RE, que es la rentabilidad económica de la caja (en tanto por ciento), mientras que en los modelos 2b es RF, que indica la rentabilidad financiera (en tanto por ciento).

* Estadísticamente significativo al 10%. ** Estadísticamente significativo al 5%. *** Estadísticamente significativo al 1%.

Finalmente, los resultados encontrados respecto a las variables de control introducidas en este segundo modelo sugieren que el tamaño empresarial también ejerce una influencia estadísticamente significativa en los niveles de rentabilidad económica y financiera de las cajas (al 5 y al 10%, respectivamente). En concreto, de acuerdo con los hallazgos de algunos estudios previos (Dunne y Hughes, 1994; Jo y Harjoto, 2011), el efecto de esta variable parece ser de carácter positivo.

Aunque no se muestran los resultados por razones de espacio, con carácter complementario se han repetido las estimaciones GMM de los 2 modelos anteriores, desglosando el gasto en obra social en sus 4 componentes fundamentales: Cultura y tiempo libre, Asistencia social y sanitaria, Educación e investigación y Patrimonio artístico, histórico y natural. En este caso, los resultados indican una influencia negativa de la rentabilidad financiera sobre el gasto social en las 4 áreas de aplicación, si bien solo es estadísticamente significativa en el caso de Cultura y tiempo libre y Educación e investigación. Respecto al efecto de la rentabilidad económica, se encuentran resultados mixtos. Por otro lado, el gasto en obra social, con independencia del área funcional, siempre influye de manera negativa tanto en la rentabilidad económica como en la financiera, aunque el efecto, de nuevo, solo es estadísticamente significativo en las áreas de Cultura y tiempo libre y Educación e investigación.

Así pues, al encontrar un soporte general para las hipótesis del oportunismo de los directivos y del trade off es posible sugerir que existe una relación interactiva negativa entre la RSC y el resultado en el subsector financiero de las Cajas de Ahorros españolas durante el período 1996-2006. En resumen, los resultados obtenidos avalan la hipótesis de sinergia negativa en dicho sector; es decir, que existe un círculo vicioso entre las variables implicadas, de manera que un menor gasto en obra social conduce a un mejor resultado financiero de las cajas, lo que a su vez se traduce en una menor inversión en iniciativas sociales por parte de estas.

5ConclusionesDada la escasez de trabajos empíricos sobre la posible relación bidireccional entre la RSC y el resultado financiero y la falta de unanimidad en los resultados encontrados, nuestro trabajo pretende contribuir al enriquecimiento de este campo de investigación profundizando sobre la doble dirección de causalidad entre ambas variables en el sector de las Cajas de Ahorros españolas durante el período 1996-2006, tratando de superar las principales limitaciones de la evidencia empírica previa. La realización de actividades de RSC en este subsector financiero queda constatada al ser un elemento clave de su misión la devolución voluntaria a la sociedad de una parte de los excedentes generados, mediante la prestación de servicios benéficos, culturales o sociales a través de la obra social. A pesar de ello, los estudios sobre la relación entre el gasto en obra social y el resultado financiero son muy escasos hasta el momento.

Después de controlar por ciertas características organizativas tales como el tamaño, el nivel de riesgo y la edad de las Cajas de Ahorros, los hallazgos encontrados ponen de manifiesto un efecto negativo y significativo del gasto en obra social sobre la rentabilidad, tanto económica como financiera, de las Cajas españolas13. De acuerdo con la hipótesis del trade off, nuestros resultados indican que las actividades de la obra social podrían no estar generando las contraprestaciones económicas suficientes para contrarrestar el impacto negativo de unos mayores costes, provocando que el gasto en obra social no pueda ser considerado como un factor de rentabilidad. Además de las cargas adicionales que implica la mera prestación de los distintos servicios benéficos, culturales y sociales, también es necesario tener en cuenta los costes de oportunidad, pues durante el período 1996-2006 una media del 26% del beneficio neto de las cajas se destinó a costear la obra social (Anuarios de la CECA, 1996-2006), lo que habría limitado los recursos disponibles para actividades puramente financieras y generadoras de riqueza.

Por tanto, nuestros resultados sugieren que las Cajas de Ahorros, aun siendo socialmente responsables al efectuar las distintas acciones de la obra social, no han sido capaces de explotar una ventaja competitiva, ni de capitalizar ante los ciudadanos el esfuerzo realizado a este respecto, lo que al final ha podido contribuir a que un mayor gasto en obra social se haya traducido en peores niveles de rentabilidad. Esto podría tener 2 posibles justificaciones: a) el hecho de que todas las cajas llevan a cabo obra social, lo cual disminuye el potencial diferenciador de estas actividades como fuente de reputación, imagen de marca y confianza, y puede provocar que los agentes receptores de tales acciones las perciban como algo usual, consustancial y cuasi obligatorio de estas entidades14, y b) el hecho de que, a diferencia de otras actividades de RSC que en muchas ocasiones no conllevan cargas económicas para las empresas (p.ej., mejorar el clima laboral, mejorar la relación con clientes y proveedores…), las acciones de la obra social son actividades de RSC que siempre suponen un coste para las cajas15.

Por otro lado, nuestros resultados apoyan la idea de que el resultado financiero de las Cajas de Ahorros españolas es un factor determinante de la realización de actuaciones de obra social. En concreto, acorde con la hipótesis del oportunismo de los directivos, nuestros hallazgos sugieren que cuanto mayor sea la rentabilidad económica y financiera generada por las cajas, menor será su inversión en la función benéfico-social16. Ello es indicativo de que los órganos de gobierno de las cajas podrían haber percibido que la obra social es un factor de coste importante para estas entidades, de modo que en un entorno cada vez más competitivo, aun cuando los resultados de las cajas evolucionaban favorablemente, optaron más por reinvertir en el negocio financiero que en la obra social, dado que esta no constituye un elemento básico de su propia función de utilidad.

No obstante, además del posible oportunismo de los directivos, otra posible justificación de la relación negativa encontrada entre la rentabilidad y el gasto en obra social de las cajas puede hallarse en la regulación progresivamente más exigente del Banco de España en relación con el coeficiente de fondos propios (capital mínimo), regulación alineada con la normativa financiera internacional (Basilea I y Basilea II) y con el énfasis puesto en la solvencia y la liquidez. Así, los mayores requisitos de solvencia y liquidez a que estaban sometidas las Cajas de Ahorros podrían haber forzado a estas entidades a centrar más la atención en su capitalización —actividad financiera— en detrimento de la actividad benéfico-social. En efecto, en el período 1996-2006 la Administración Pública, con la obligación de destinar como mínimo el 50% de los excedentes a reservas, imponía una cierta austeridad en el gasto de los beneficios de las cajas con la clara finalidad de asegurar una mayor solvencia propia y garantía de los depósitos de sus clientes. Así, aun cuando sus beneficios crecían, las cajas hicieron un aporte extra a reservas —en torno al 74%— frente a la exigencia legal de un mínimo del 50%, apostando más por la consolidación económica y la solvencia de la entidad, que por la devolución a la sociedad, a través de la obra social, de la mayor parte legalmente admisible de los beneficios derivados de su actividad.

De este modo, combinando los 2 hallazgos previos, es posible concluir que, de acuerdo con la hipótesis de sinergia negativa, existe una clara relación interactiva negativa entre la RSC y el resultado financiero en el sector de las Cajas de Ahorros españolas durante el período 1996-2006; esto es, un círculo vicioso entre ambas variables, de manera que un menor gasto en obra social conduce a un mejor resultado financiero de las cajas, lo que a su vez incentiva a sus directivos a abordar una menor inversión en obra social en pro de la función financiera.

Este estudio tiene 2 implicaciones principales a nivel académico. Primera, contribuye a enriquecer la literatura sobre la relación RSC-resultado financiero, avanzando más allá que la mayoría de los estudios previos al analizar la doble dirección de la causalidad en las Cajas de Ahorros españolas. Específicamente, partiendo de un sector que desarrolla una doble función —la social y la financiera—, nuestro trabajo apoya la hipótesis de sinergia negativa. Aunque factores específicos de nuestro país en el período objeto de estudio podrían explicar la diferencia en resultados con la mayoría de los estudios previos, las características distintivas y la regulación propia del sector de las Cajas de Ahorros también podrían ser especialmente relevantes. De ahí la importancia de controlar en este tipo de estudios por factores tales como el período, el país de origen y el sector de actividad. Segunda, nuestro trabajo demuestra que, corrigiendo las principales limitaciones de la evidencia empírica previa sobre la relación RSC-resultado financiero, es posible encontrar unos resultados diferentes a los hallados mayoritariamente en este campo de investigación.

Respecto a las implicaciones prácticas, destacar que ante la crisis y los procesos de reestructuración que actualmente están llevando a cabo las cajas, el Informe de la Fundación Empresa y Sociedad (2011) reconoce que se están produciendo importantes recortes en la dotación a obra social. En un futuro inmediato parece razonable esperar que tales recortes se potencien todavía más debido a la necesidad real de una mayor capitalización de estas entidades, a la «bancarización» de algunas de ellas y la llegada de nuevos accionistas, así como a la conversión de otras en entes públicos. Ante este conjunto de circunstancias, es previsible esperar que la obra social se vaya reduciendo a proporciones escasas del beneficio neto. Este hecho conllevaría, según nuestros hallazgos, un incremento en los niveles de rentabilidad de las cajas, al que también podrían contribuir los propios procesos de reestructuración y «bancarización», dirigidos fundamentalmente a mejorar su competitividad. Acorde con nuestro estudio, dicho incremento en los resultados se traduciría, a su vez, en una pérdida del énfasis en la función social de las cajas a favor del negocio financiero.

Desde el punto de vista práctico, el escenario definido no debería llevar a la exclusión de la obra social como actividad diferenciadora de las cajas que es, sino conducir a planteamientos orientados a su óptima explotación ante los agentes directos con los que se relacionan estas entidades (depositantes, prestatarios y la sociedad en general). Así, en un entorno sumamente competitivo, un buen marketing de la obra social podría traducirse en una mayor apreciación por parte de la sociedad, y en consecuencia, en mayores retornos económicos. Por otro lado, y al margen de la exigente regulación existente en el sector, el hecho de que ante unos niveles de rentabilidad crecientes los órganos de gobierno de las cajas hayan mostrado un menor cumplimiento de la función social haría necesaria la adopción de medidas oportunas por parte de las instituciones públicas a fin de evitar o, al menos, controlar el posible oportunismo directivo en este sector.

Nuestro trabajo, en todo caso, no está exento de limitaciones. En primer lugar, el haber considerado un solo país y una sola industria limita la generalización de los resultados obtenidos, lo que aconseja ser cautos a la hora de extrapolar nuestros hallazgos. En segundo lugar, puede existir dificultad a la hora de efectuar una comparación directa con los resultados de otras investigaciones al no emplear las medidas de RSC habitualmente utilizadas por la comunidad académica (p.ej., el índice de Reputación Corporativa de Fortune o los índices KLD, SAM, CGI…). Finalmente, siempre puede resultar incompleto cualquier intento de medir un concepto multidimensional como la RSC a través de un indicador.

De cara a futuras líneas de investigación, sería interesante explorar la posibilidad de que exista una relación no lineal entre el gasto en obra social y el resultado financiero de las Cajas de Ahorros españolas. Aunque las hipótesis recogidas en el marco teórico de nuestro trabajo se insertan en un marco lineal, también es plausible considerar la existencia de una relación cuadrática entre dichas variables. Así, podría ser útil conocer el nivel óptimo de internalización de las externalidades positivas y negativas, tanto a nivel de sector como de empresa. Esta información podría ser la base para lograr una gestión stakeholder más metódica, con el objetivo final de situar a las cajas en aquella región en que dicha relación es positiva. De igual forma, nos planteamos analizar el posicionamiento de la obra social de las nuevas entidades resultantes de los procesos de reestructuración y cómo la misma puede verse afectada en virtud de las distintas alternativas de reestructuración seguidas. Asimismo, también sería de interés comparar nuestros resultados con los derivados de emplear muestras integradas por las Cajas de Ahorros de otros países europeos. Esta comparación permitiría averiguar si existen o no diferencias sustantivas respecto a la relación bidireccional entre el gasto en obra social y el resultado financiero, y, en su caso, generalizar, en mayor medida, los resultados obtenidos.

FinanciaciónLos autores agradecen la ayuda financiera recibida de la Consejería de Hacienda de la Junta de Castilla y León mediante un proyecto de investigación concedido por Resolución HAC/1191/2009 de 26 de mayo, así como la ayuda financiera recibida del Ministerio de Ciencia e Innovación (proyecto ECO2009-09283ECON).

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Los autores agradecen los comentarios y sugerencias de mejora efectuados por el editor de la revista y los dos revisores anónimos, así como el trabajo realizado por Javier Marbella Lescún en la construcción de la base de datos del estudio.

A pesar de la no existencia de un concepto unánime, se podría definir la RSC como las acciones voluntarias de una empresa más allá de sus obligaciones económicas y legales, para mejorar así las condiciones sociales y medioambientales en sus negocios y en su interacción con los distintos stakeholders (Comisión Europea, 2002). Por tanto, la RSC implica una nueva filosofía empresarial, que trata de buscar la excelencia en la relación de la empresa con todos sus grupos de interés a través de la superación de las exigencias legales y de la máxima calidad de sus comportamientos en los ámbitos social y medioambiental.

La Caja de Ahorros Carlet fue absorbida mediante un proceso de fusión por parte de Bancaja en el año 2001.

Esta Caja de Ahorros es el resultado de las fusiones de las entidades Caixavigo (fundada en 1880), Caixa Ourense (1932) y Caixa de Pontevedra (1930), que tuvieron lugar entre los años 1999 y 2000.

El gasto en obra social no está cargado en la cuenta de Pérdidas y Ganancias de las Cajas de Ahorros. En consecuencia, se decide o se destina por las cajas después de calcular el beneficio neto del ejercicio.