Con este trabajo se trata de dar respuesta a la pregunta de si las cajas de ahorros se han guiado bajo directrices de homogeneidad en su actividad y modelo de negocio en su proceso de reordenación. Como este es un proceso reciente −y aun inconcluso− se ha optado por un enfoque retrospectivo que mida el desempeño económico y social que realizaban estas entidades con anterioridad a su concentración, al objeto de alcanzar una clasificación de entidades que permita su comparación, atendiendo a criterios económicos y sociales. Se ha trabajado con el total de las 45 cajas de ahorros censadas en España en 2009, aplicando una metodología multicriterio al período comprendido entre 1999 y 2009. Los resultados obtenidos apoyan la hipótesis de que la concentración en este sector no ha seguido criterios de homogeneidad en su modelo de negocio.

The main objective of this paper is to answer the question of if Spanish savings banks have used criteria of homogeneity in its restructuration. Since this process is recent - and still unconcluded - a retrospective approach has been chosen to measure the economic and social performance of these entities before the sector's concentration, in order to reach a classification of entities that allows to compare them, attending to economic and social criteria. For that purpose, the researchers have worked with the total of 45 savings banks registered in Spain in 2009, applying a multicriteria methodology to the period 1999-2009. The obtained results support the hypothesis that the concentration in this sector has not followed homogeneity criteria in its business model.

Este trabajo se justifica por la radical transformación que ha experimentado el sector de las cajas de ahorros españolas como consecuencia de la irrupción de la crisis financiera iniciada en 2007. Un fenómeno significativo de dicha reestructuración han sido los procesos de fusiones o de constitución de un Sistema Institucional de Protección (SIP), así como la creación de bancos (algunos de ellos con cotización en la Bolsa de Valores)1 para el desarrollo de la actividad financiera de las cajas de ahorros (Carbó, 2011).

La excepcionalidad y dimensión de este proceso –el mayor y más intenso en la historia bicentenaria de estas entidades– dirige el interés por analizar si los agrupamientos culminados o proyectados han seguido criterios de homogeneidad en su modelo de negocio, tal y como recomienda el Banco de España para la constitución de los SIP. De este modo, siguiendo la Directiva 2006/48/CE que desarrolla esta figura y que en su artículo 80 indica «que el sistema institucional de protección se base en una amplia participación de entidades de crédito con un perfil de actividades predominantemente homogéneo», es imprescindible que los nuevos grupos de entidades surgidos tras el reordenamiento del sector sigan siendo eficientes y ganen en competitividad, para continuar desempeñando la importante función financiera y social que les corresponde (Palomo et al., 2011).

Bajo esta premisa, el objetivo de la presente investigación será contrastar la hipótesis de que los criterios de agrupamiento que han dado lugar a los procesos de fusión o SIP desarrollados en el sector de las cajas de ahorros hasta mayo de 2012 (fecha de cierre de este trabajo) han tenido –o no– en cuenta los pretendidos criterios de homogeneidad que perfilaban el desempeño de esas entidades en el período 1999-2009, previo a la reestructuración.

Para contrastar la hipótesis anterior, resulta imprescindible la elaboración de una clasificación o ranking que mida la caracterización y desempeño económico-social de las cajas de ahorros, durante los años previos al comienzo de un proceso que previsiblemente culminará en poco tiempo.

Tradicionalmente se realizan clasificaciones de las entidades financieras, al igual que de otras muchas actividades empresariales, en función de una serie de criterios mayoritariamente económicos o financieros extraídos de la contabilidad. Así, en el caso de las entidades bancarias, son habituales las clasificaciones o jerarquizaciones en función de su volumen de activos, de créditos, de depósitos o de recursos propios (Palomo y Mateu, 1999; Marbella et al., 2008). Asimismo, también se utilizan diversas ratios como indicadores de eficiencia (Kumbhakar et al., 2001; Carnero et al., 2010), de solvencia (Alvarado et al., 2009; García et al., 2010a), de morosidad (Aznar et al., 2011; Cermeño et al., 2011), o de productividad (Arévalo et al., 2002; Callejón y Santos, 2005), entre otras.

Con el objeto de poder clasificar correctamente entidades financieras como las cajas de ahorros (cuya personalidad jurídica, objeto social y ausencia de ánimo de lucro divergen de los clásicos criterios de valor y beneficio que pueden tener otras formas empresariales), resulta preciso poder combinar o valorar conjuntamente variables económicas y sociales (Chaves y Soler, 2005). Con ello se trata de dar cabida a parámetros claves y definitorios de su caracterización tradicional como cajas de ahorros (la obra social y su papel en la cercanía al usuario y consiguiente mitigación de la exclusión financiera).

En este sentido, las técnicas de análisis multicriterio permiten trabajar con múltiples criterios simultáneamente (Fernández, 2002), usualmente en conflicto entre si, por lo que permitirán obtener una clasificación económica-social que será la base para contrastar la hipótesis de partida.La aportación del trabajo al conocimiento científico tiene un doble enfoque: por una parte, se proporciona una perspectiva para la clasificación de las cajas de ahorros españolas, que integra tanto variables económicas como sociales y que permite, entre otras cosas, estudiar la relación existente entre el tamaño de las entidades, su desempeño y el cumplimiento de su función social; y, por otra parte, se consigue valorar cuantitativamente una realidad que, a priori, parece evidente: que las cajas de ahorros no han conducido su proceso de concentración por criterios de eficiencia económica o social, sino por otros motivos.

El trabajo se ha estructurado en 4 apartados diferentes, además de este primero de introducción. En el segundo apartado se ofrece una breve presentación de la reciente evolución de las cajas de ahorros en España, en especial en lo que afecta a su reordenación mediante las operaciones de fusiones y constitución de SIP, llevadas a cabo por estas entidades desde el año 2010. En el tercer apartado se justifica la metodología utilizada en el estudio. En el cuarto se procede a la realización del estudio empírico y se analizan los resultados obtenidos. En el quinto y último apartado se ofrecen las conclusiones del estudio realizado.

2La reestructuración de las cajas de ahorros españolas2.1Fundamentación teóricaEl sector bancario español se ha visto involucrado en el mayor proceso de reestructuración de su historia como consecuencia de la crisis financiera; y ello ha afectado, principalmente, al sector de las cajas de ahorros como consecuencia de los mayores desequilibrios en sus balances, derivados de la expansión crediticia que registraron en el período previo a la crisis (Gutiérrez, 2011).

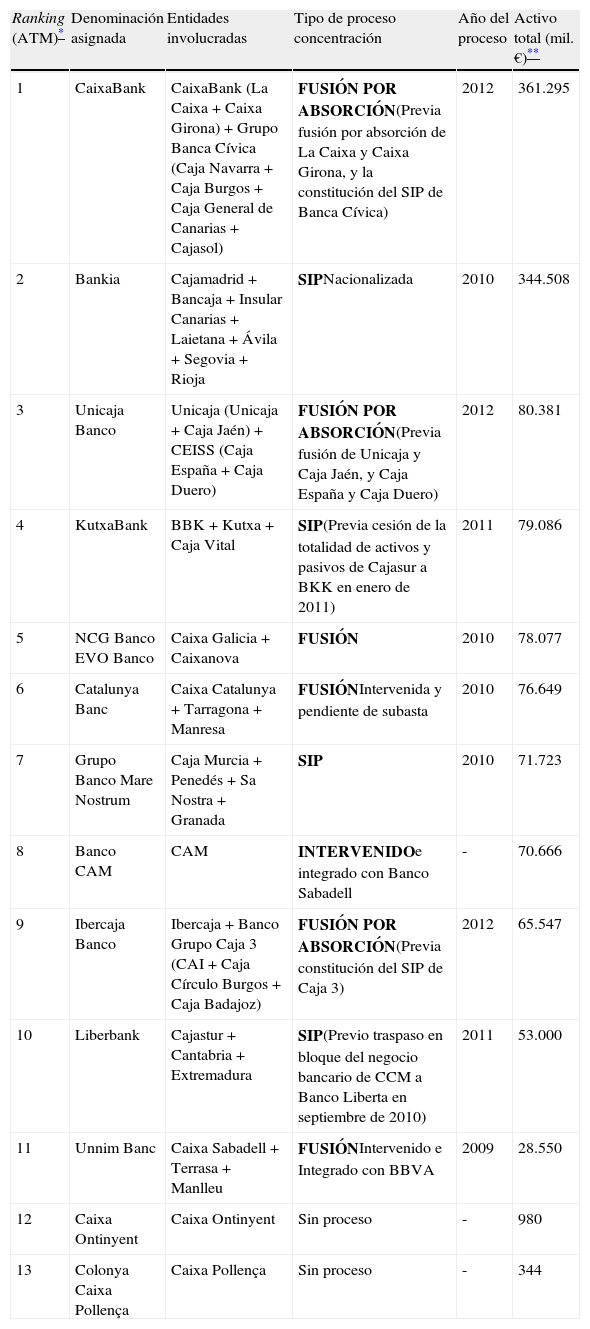

Las cajas de ahorros han llevado a cabo la mayor consolidación bancaria realizada en España hasta la fecha, habiendo utilizado las estrategias de crecimiento externo frente a las de desarrollo interno para reestructurar el sector (tabla 1).

Resultados del proceso de concentración de las cajas de ahorros (mayo 2012)

| Ranking (ATM)* | Denominación asignada | Entidades involucradas | Tipo de proceso concentración | Año del proceso | Activo total (mil. €)** |

| 1 | CaixaBank | CaixaBank (La Caixa+Caixa Girona)+Grupo Banca Cívica (Caja Navarra+Caja Burgos+Caja General de Canarias+Cajasol) | FUSIÓN POR ABSORCIÓN(Previa fusión por absorción de La Caixa y Caixa Girona, y la constitución del SIP de Banca Cívica) | 2012 | 361.295 |

| 2 | Bankia | Cajamadrid+Bancaja+Insular Canarias+Laietana+Ávila+Segovia+Rioja | SIPNacionalizada | 2010 | 344.508 |

| 3 | Unicaja Banco | Unicaja (Unicaja+Caja Jaén)+CEISS (Caja España+Caja Duero) | FUSIÓN POR ABSORCIÓN(Previa fusión de Unicaja y Caja Jaén, y Caja España y Caja Duero) | 2012 | 80.381 |

| 4 | KutxaBank | BBK+Kutxa+Caja Vital | SIP(Previa cesión de la totalidad de activos y pasivos de Cajasur a BKK en enero de 2011) | 2011 | 79.086 |

| 5 | NCG Banco EVO Banco | Caixa Galicia+Caixanova | FUSIÓN | 2010 | 78.077 |

| 6 | Catalunya Banc | Caixa Catalunya+Tarragona+Manresa | FUSIÓNIntervenida y pendiente de subasta | 2010 | 76.649 |

| 7 | Grupo Banco Mare Nostrum | Caja Murcia+Penedés+Sa Nostra+Granada | SIP | 2010 | 71.723 |

| 8 | Banco CAM | CAM | INTERVENIDOe integrado con Banco Sabadell | - | 70.666 |

| 9 | Ibercaja Banco | Ibercaja+Banco Grupo Caja 3 (CAI+Caja Círculo Burgos+Caja Badajoz) | FUSIÓN POR ABSORCIÓN(Previa constitución del SIP de Caja 3) | 2012 | 65.547 |

| 10 | Liberbank | Cajastur+Cantabria+Extremadura | SIP(Previo traspaso en bloque del negocio bancario de CCM a Banco Liberta en septiembre de 2010) | 2011 | 53.000 |

| 11 | Unnim Banc | Caixa Sabadell+Terrasa+Manlleu | FUSIÓNIntervenido e Integrado con BBVA | 2009 | 28.550 |

| 12 | Caixa Ontinyent | Caixa Ontinyent | Sin proceso | - | 980 |

| 13 | Colonya Caixa Pollença | Caixa Pollença | Sin proceso | - | 344 |

Fuente: elaboración propia a partir de comunicados de las entidades, anuario estadístico de la Confederación Española de Cajas de Ahorros (CECA, varios años) y prensa económica.

Dicho crecimiento externo puede definirse como un desarrollo hacia fuera de la empresa y hace referencia a las estrategias de integración empresarial, tanto en sentido estricto (a través de procesos de fusiones, adquisiciones, y toma de participaciones), como en el sentido híbrido entre las anteriores y las alianzas estratégicas (en las que cabría englobar los denominados sistemas institucionales de protección o SIP, por su especial naturaleza). En todo caso se cumple el criterio de disminución del número de empresas del mercado y un aumento del tamaño de las que se mantienen en el mismo.

La principal justificación dada para explicar el uso de estas estrategias de desarrollo externo es que se produce un incremento en el tamaño de la entidad resultante, con las consiguientes ventajas económicas y estratégicas que ello genera: economías de escala, gama y alcance (Rhoades, 1998; Berger et al., 2001; Fuentes, 2003); disminuciones de los gastos de explotación; eliminación de duplicidades de la red de oficinas; mayor diversificación del riesgo global de la empresa; utilización de recursos excedentarios; incremento del poder de mercado en la fijación de precios, mayor prestigio de los directivos y mejor reputación de la entidad en el mercado (Zhang, 1998; Dermine, 2000); mayor poder de negociación con la autoridad supervisora y mayor respaldo por parte de la misma ante problemas de liquidez o solvencia (too big to fail), entre otras (Sánchez y Sastre, 1995; Sanchis y Safón, 1996).

Se trata en definitiva de incrementar el tamaño para mejorar la competitividad y la solvencia de las entidades mediante la capilaridad de su red de sucursales, la reducción de sus costes y la fidelización del cliente, que tendrá acceso a un servicio mejor.

Estos procesos terminan por eliminar a las entidades menos competitivas, de modo que las sobrevivientes resultan más rentables y eficientes; aumentando los niveles de rentabilidad y eficiencia empresarial (Cuervo, 1999; Palomo et al., 2010).

No obstante, en la literatura académica no hay acuerdo sobre la afirmación anterior, pues en algunos estudios no se ha encontrado una relación empírica entre tamaño y eficiencia (Peristiani, 1997; Rhoades, 1998); asimismo, si se analizan casos como el de «Bankia» parece evidente que el mayor tamaño no ha llevado a una mayor eficiencia.

En todo caso, al estar inconcluso el proceso no es posible percibir hasta la fecha el efecto originado en las entidades objeto de este trabajo por las fusiones o los SIP realizados; por ello, el objetivo de la presente investigación no será la realización de comparaciones pre y postunión con la intención de analizar sus efectos, como estudia generalmente la literatura (Smail et al., 2009), sino que se tratará de contrastar si en dichas uniones se han tenido en cuenta criterios de similitud en el grado de desempeño económico-social de las entidades vinculadas. Para ello, resulta imprescindible conocer los resultados del proceso de reestructuración bancaria acaecida en el sector de las cajas de ahorros.

2.2Resultados de la reestructuración: el nuevo mapa de las cajas de ahorrosLa reordenación bancaria del sector de las cajas de ahorros españolas se ha concretado en 3 fusiones puras y 3 por absorción, 4 integraciones mediante la modalidad de SIP (uno de los cuales –Bankia– ha sido nacionalizado), 2 entidades sin proceso y una caja intervenida en agosto de 2011, la Caja de Ahorros del Mediterráneo (CAM), integrada finalmente con el Banco Sabadell. A lo anterior deben añadirse los procesos acaecidos con anterioridad (entre los que se encuentran la constitución de Banca Cívica y Caja 3 mediante SIP o las fusiones de la Caixa y Caixa Girona, o la de Unicaja con Caja Jaén, entre otras), y las 2 cajas rescatadas por el Banco de España en 2009 y 2010, respectivamente: Caja Castilla-La Mancha y CajaSur, posteriormente absorbidas por otras entidades. En total, el número de cajas de ahorros se ha reducido de las 45 entidades existentes en diciembre de 2009 a 12 cajas o grupos de entidades en mayo de 2012. Asimismo, es importante resaltar que 2 de ellas han sido adquiridas por Bancos (tabla 1), y que casi todas, a excepción de Caixa Ontinyent y Caixa Pollença, han optado por la constitución de bancos para el desarrollo de su actividad financiera.

Este proceso se ha basado en estrategias de desarrollo externo, siendo una de las fórmulas más utilizadas la de los SIP, en la que los integrantes mantienen su identidad propia y su capacidad operativa en el plano comercial, así como su independencia económica, pero poniendo en común en diverso grado su solvencia y resultados de la actividad (Fajardo, 2011). La utilización de dicha modalidad de concentración ha permitido la realización de integraciones interregionales, que en el pasado hallaban dificultades.

3La aplicación de la metodología multicriterio a las cajas de ahorros españolasUna vez mostrada la magnitud de la reordenación del sector de las cajas de ahorros, y la hipótesis de partida de que los agrupamientos o fenómenos de concentración (particularmente los desarrollados en la modalidad de SIP) no han seguido los pretendidos criterios de «homogeneidad» propuestos en la normativa legal que los ampara, procede establecer la metodología planteada en este trabajo para medir los parámetros de índole económica y social que se pueden considerar para definir dicha «homogeneidad».

Se aplica una metodología que permite analizar simultáneamente multiplicidad de criterios, generalmente de diferente naturaleza y en conflicto entre si, de allí el nombre de multicriterio.

Existe una gran cantidad de métodos que permiten tratar problemas multicriterio discretos (con un número finito de alternativas) como el que se presenta aquí, pero son los métodos Preference Ranking Organization Methods for Enrichment Evaluations (PROMETHEE) los que resultan más fácilmente comprensibles para el decisor. Es de destacar la amplia gama de problemas reales a los cuales se han aplicado los métodos de referencia; evidencia de ello son los que describen en sus trabajos autores como Mareschal y Brans (1991), Arévalo et al. (2002), Kosmidou y Zopounidis (2008) y Doumpos y Zopounidis (2010). No obstante, la aplicación de una metodología multicriterio para estimar el desempeño económico-social del sector de las cajas de ahorros españolas es novedosa.

3.1Metodología aplicada: los métodos Preference Ranking Organization Methods for Enrichment Evaluations y Geometrical Analysis for Interactive AidLos citados métodos PROMETHEE son atractivos pues cuentan con gran número de aplicaciones reales y han adquirido gran aceptación, principalmente debido a que son fácilmente comprensibles por el decisor y de sencilla aplicación (Brans y Mareschal, 1994; Brans y Vincke, 1995; Goumans y Lygerou, 2000).

Son métodos de decisión multicriterio discreta, dado que el conjunto de alternativas de decisión (en este trabajo las cajas de ahorros) es finito. Las alternativas son comparadas por pares, es decir, se efectúan comparaciones binarias teniendo en cuenta las evaluaciones de cada una de ellas bajo el conjunto de criterios seleccionado.

Una de las ventajas que poseen es que permiten trabajar con criterios cualitativos y cuantitativos al mismo tiempo, así como medidos en diferentes unidades. Adicionalmente, podrían incorporarse las preferencias del decisor mediante los pesos o ponderaciones, que indicarían la importancia relativa que le asigna a cada uno de los criterios.

Al aplicar la metodología se resuelven 2 problemas: 1) de ordenamiento: estableciendo un ranking entre las alternativas que puede ser completo (PROMETHEE II) cuando todas son susceptibles de comparación, o parcial (PROMETHEE I) cuando permite la existencia de incomparabilidades entre ellas; 2) de selección: una vez proporcionados los resultados de aplicar la metodología al decisor, sobre él recae la responsabilidad final de seleccionar aquella alternativa o alternativas que considere como mejores soluciones de compromiso.

El trabajar con incomparabilidades suele resultar muy útil, pues se observa entre qué alternativas o grupos de alternativas existe rivalidad. Por el contrario, si se desea que todas las alternativas sean comparables, aun a coste de perder algo de información, se aplicaría PROMETHEE II (preorden completo o total).

Para llegar a esos resultados deben seguirse diversos pasos que consisten en: 1) elaboración de la matriz de índices de preferencia multicriterio (en este trabajo se han elaborado 11 matrices de índices de preferencia multicriterio, una para cada uno de los años que comprende la serie que se está estudiando, 1999-2009, ambos años inclusive); 2) obtención de la relación de superación valorada; 3) explotación de la relación de superación. El esfuerzo que se demanda al decisor durante esas etapas es muy pequeño, ya que el software que lo respalda (DecisonLab) resulta muy interactivo, fácil de comprender y de aplicar.

Una vez obtenidos los distintos preórdenes y expresadas las conclusiones del estudio de ordenación de alternativas, todavía puede ayudarse al decisor en la labor de selección de la o las alternativas que considera como mejores soluciones de compromiso −eficientes en el sentido Paretiano− (Fernández, 2006).

Sería interesante ampliar el estudio introduciendo estructuras matemáticas más complejas que los tradicionales preórdenes, parciales o totales, con los que trabaja la metodología de referencia; esto es, seudoórdenes, semiórdenes o cuasiórdenes (Fernández y Escribano, 2006; Fernández y Jiménez, 2009). De esta forma se permitiría al decisor una representación más realista del esquema de preferencias que subyace en su mente y que podría exteriorizar con la ayuda imprescindible del analista (Fernández, 1993).

Los métodos PROMETHEE se complementan con la técnica de modelización visual Geometrical Analysis for Interactive Aid (GAIA). Mediante esta técnica es posible observar en un plano bidimensional, llamado plano GAIA, las alternativas como una nube de puntos (las cajas de ahorros), los criterios de decisión como ejes orientados en diferentes direcciones y el eje de decisión (identificado como eje Pi) que recoge toda la información relevante ya que a su vez refleja las preferencias proyectadas sobre el mismo. Una ventaja del plano GAIA es que sintetiza de manera sencilla la información, pasando del plano n-dimensional al bidimensional, otorgando una medida de la información que preserva el plano al efectuar esa proyección.

De una forma interactiva y en tiempo real, si se modifica el vector de ponderaciones puede observarse cómo el eje de decisión Pi se va desplazando y cambia su orientación para apuntar hacia la alternativa o conjunto de alternativas que se recomienda al decisor.

3.2Datos y adaptaciones consideradasPara aplicar la metodología multicriterio a las entidades objeto de estudio se han tomado los datos públicos de las cajas de ahorros correspondientes a los ejercicios económicos comprendidos entre 1999 y 2009 (un amplio período que abarca hasta el último ejercicio previo a los procesos de concentración realizados desde el año 2010 en adelante). Una vez extraídos los datos originales de cada período, se han agrupado para contemplar en el estudio a las 45 cajas de ahorros existentes a 31 de diciembre de 2009 (excluida la Confederación Española de Cajas de Ahorros –CECA−), teniendo en cuenta que algunas de ellas son resultados de procesos de fusión acontecidos en el período temporal analizado2. En tales casos, de forma regresiva se ha tenido en cuenta el agregado resultante de las cajas fusionadas a efectos del ejercicio correspondiente, aunque lo anterior suponga la creación ocasional de entidades ficticias.

Asimismo, se han deflactado los datos para trabajar con series adecuadamente homogéneas utilizando para ello 2 deflactores: el de los costes laborales de las actividades financieras, empleado para homogeneizar los gastos de personal; y el del valor agregado de la intermediación financiera, utilizado para deflactar el resto de variables consideradas. Ambos deflactores han sido calculados a través de los datos obtenidos del Instituto Nacional de Estadística.

3.3Selección y justificación de las variablesLa metodología multicriterio obliga a realizar una selección de variables en función del objeto o finalidad perseguida. Este hecho conlleva una apreciable subjetividad dada la multitud de indicadores que pueden ser seleccionados. Se puede operar con datos directos, como dimensión económica, laboral, etc. en sus múltiples perspectivas; o con ratios económicas u otros índices e indicadores de índole financiera, productiva, etc. Por ello, es preciso efectuar un análisis de campo pormenorizado y detallado para realizar una adecuada selección de los elementos que compondrán la matriz de decisión, es decir, las alternativas y los criterios de evaluación, teniendo en cuenta, asimismo, la disponibilidad de datos fidedignos y cuantificables.

En este sentido, teniendo conocimiento de que las entidades objeto de estudio combinan, por su naturaleza jurídica, la faceta económica o bancaria propiamente dicha con la faceta social, se han seleccionado los indicadores3 que se han considerado adecuados para reflejar tanto la dimensión económica como la dimensión social. Es importante recordar que estos indicadores constituyen, desde el punto de vista del análisis multicriterio, los distintos criterios de evaluación bajo los que se considerarán las alternativas y que se caracterizan porque, dada su naturaleza intrínseca, la mayoría de ellos se encuentran en conflicto entre si. A continuación se efectúa una descripción de los criterios seleccionados:

- 1)

Eficiencia técnica. Se ha elegido este tradicional indicador del desempeño de las entidades financieras. Concretamente se ha calculado la eficiencia operativa de las entidades objeto de estudio mediante la utilización de un índice agregado de eficiencia. Dicha medida es ampliamente utilizada por instituciones como el Banco de España para el cálculo de la eficiencia de las entidades bancarias. Asimismo, es una técnica que se emplea con frecuencia para realizar comparaciones, tanto en el ámbito nacional (Sanchis y Melían, 2009) como internacional (Molyneux et al., 1996). En este sentido, la productividad de las cajas de ahorros se medirá considerando como output el margen bruto (una vez descontadas las partidas «otros productos de explotación» y «otras cargas de explotación»), siendo el input los gastos de administración y su amortización.

Debe tenerse en cuenta que el estudio empírico planteado se basa en un análisis a lo largo de 11 años (1999-2009), por lo que debe realizarse con la debida cautela y rigor por la entrada en vigor de 2 modificaciones contables y de información financiera que aparecen reflejadas en 2 Circulares del Banco de España. Por una parte, la Circular 6/2008, de 26 de noviembre, del Banco de España a entidades de crédito, de modificación de la Circular 4/2004, de 22 de diciembre sobre normas de información financiera pública y reservada, y modelos de estados financieros; y por otra, la citada Circular 4/2004 surgida con una doble finalidad: modificar el régimen contable de las entidades de crédito españolas, adaptándolo al nuevo entorno contable derivado de la adopción por parte de la Unión Europea de las Normas Internacionales de Información Financiera; y mantener, en la medida de lo posible, los criterios contables y enfoques de la Circular 4/1991, de 14 de junio, sobre Normas de Contabilidad y Modelos de Estados Financieros4.

En todos los casos se valorará la eficiencia bancaria de las entidades por el porcentaje que representan los ingresos netos obtenidos por sus actividades típicamente bancarias sobre los costes no financieros (Calvo y González, 1999).

Un menor valor de la ratio descrita implica mayor eficiencia, es decir, un menor consumo de recursos para la obtención de un determinado margen. Por tanto, esta variable se incluye en el análisis multicriterio bajo la premisa de su minimización.

- 2)

Solvencia. El indicador de solvencia es clave en todo análisis de entidades financieras, y especialmente relevante en las situaciones de crisis. Dado que no es posible disponer de información pública y completa sobre las principales ratios de solvencia (ratio BIS, Tier I y Tier II) se ha optado por trabajar con la ratio que divide los recursos propios entre el volumen de activos totales medios (Arévalo et al., 2002; García et al., 2010b). De este modo se puede tener una adecuada aproximación que vincula la solvencia con la dimensión de la entidad. Consiguientemente, esta variable debería ser maximizada, puesto que de esa forma primaría a las entidades con mayor solvencia.

- 3)

Brecha financiera. Este indicador muestra la relación entre los créditos y los débitos o depósitos de la entidad (Doumpos y Zopounidis, 2010; Palomo y Sanchis, 2008); existiendo brecha cuando su valor es mayor que la unidad o el 100%, lo cual indica que el volumen de créditos supera a los depósitos captados. La brecha financiera puede caracterizar un determinado comportamiento en el modelo de negocio –mayor brecha financiera se puede corresponder con un modelo más activo, expansivo y apalancado que puede ser adecuado en épocas de bonanza económica–, si bien aumenta la vulnerabilidad ante un cambio de ciclo económico. Considerando lo anterior, se ha optado por minimizar este indicador a efectos del análisis.

- 4)

Grado de extraterritorialización. Se ha decidido tener en cuenta este indicador por la crucial importancia de la red comercial en el negocio de banca minorista que desarrollan las cajas de ahorros. Precisamente, uno de los fenómenos más destacados en el panorama bancario español durante la última década ha sido el fortísimo crecimiento de su red de oficinas y, particularmente, su decidida apuesta por demarcaciones geográficas ajenas a su territorio de origen, como consecuencia de su interés por extenderse en un mercado cada vez más global.

Para medir adecuadamente este proceso se ha optado por el índice de Herfindahl-Hirschman (HH)5, que puede utilizarse para analizar el grado de concentración general de los mercados bancarios (Alegría y Schaeck, 2008; Mercieca et al., 2009), pero también puede ser empleado para estudiar el grado de concentración geográfica de las redes de oficinas (Berges, 2003; Palomo y Sanchis, 2008; Gutiérrez et al., 2012), ya que de esta forma se puede ver el grado de extraterritorialización de cada una de las entidades que conforman el sector bancario, es decir, la dimensión relativa de la red de oficinas que se encuentra fuera del territorio de origen de cada entidad6.

El índice HH es también un indicador sintético que mediante un coeficiente resume el grado o intensidad de la expansión geográfica para entidades con claro origen territorial y un modelo de negocio fundamentado en la dimensión de la red comercial. El valor del índice será un número comprendido entre 0 y 1, de modo que cuanto menor sea su valor (más próximo a 0) implicará que mayor es la desterritorialización o extraterritorialización; es decir, que es proporcionalmente mayor el número de oficinas de la entidad fuera de su provincia de origen. Las entidades con índice igual a 1 serán aquellas que solo tienen oficinas en su provincia de origen, habiendo centrado su actividad en sus territorios originarios7.

Este indicador se ha decido minimizar, lo que implica favorecer en la clasificación a las entidades que más se han expandido territorialmente, al aportar esto mayor competencia, además de contribuir a una menor exclusión financiera; por lo cual, aunque cabe la discusión al respecto, se considera, a priori, un factor positivo.

- 5)

Obra social. Este indicador es el más representativo de la finalidad social y de la personalidad jurídica de estas entidades financieras con carácter fundacional y sin ánimo de lucro, por lo que se considera imprescindible su inclusión. Para una adecuada medición se ha elaborado la ratio que se obtiene del cociente entre la dotación anual de fondos para la obra social y el resultado del ejercicio (Marbella et al., 2008). Por tanto, el objetivo será maximizar este indicador.

Una vez identificados los conceptos que se incluyen en el análisis multicriterio, se obtienen una serie de datos individualizados, así como una tabla global (matriz de decisión) que recoge los resultados para cada entidad a lo largo de la serie temporal analizada.

Para cada año de la serie en que se estudian las cajas de ahorros se ha elaborado una matriz de decisión multicriterio en la que como alternativas se indican las 45 cajas de ahorros españolas, los criterios de decisión son los 5 indicadores elegidos y ya comentados; y los resultados surgen de los cálculos explicados precedentemente.

En este estudio se han considerado que todos los criterios poseen la misma ponderación o peso para el decisor. Se ha aplicado el software Decision LAB a cada uno de los problemas individuales, y para cada uno de ellos se han obtenido los preórdenes parciales, preórdenes totales, matrices de intervalos de estabilidad de pesos, ejes de decisión GAIA, porcentaje de información preservada por el plano GAIA, y otras opciones complementarias que permite el software de referencia.

Con 45 alternativas, las representaciones de los grafos de los preórdenes parciales son bastante complejas de comprender, principalmente por la gran cantidad de incomparabilidades que aparecen; por ello se ha decidido analizar los resultados que arrojan los preórdenes totales. Es cierto que, en estos últimos, se pierde información, pero teniendo en cuenta el objetivo final que se persigue al aplicar estas metodologías esta pérdida es irrelevante (Fernández et al., 2000).

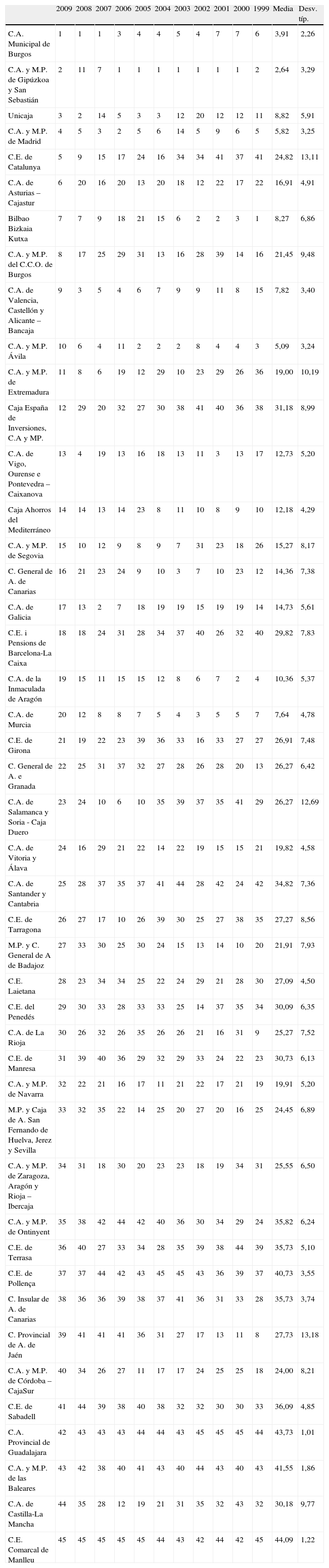

Así, la tabla 2 muestra el ordenamiento total (preorden completo del PROMETHEE II) obtenido para cada una de las 45 cajas de ahorros en cada uno de los años sometidos a estudio.

Ordenamientos totales (preórdenes totales del PROMETHEE II) obtenidos para cada caja de ahorros en cada uno de los años que componen la serie (clasificados según su posición en el ranking de 2009)

| 2009 | 2008 | 2007 | 2006 | 2005 | 2004 | 2003 | 2002 | 2001 | 2000 | 1999 | Media | Desv. típ. | |

| C.A. Municipal de Burgos | 1 | 1 | 1 | 3 | 4 | 4 | 5 | 4 | 7 | 7 | 6 | 3,91 | 2,26 |

| C.A. y M.P. de Gipúzkoa y San Sebastián | 2 | 11 | 7 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 2 | 2,64 | 3,29 |

| Unicaja | 3 | 2 | 14 | 5 | 3 | 3 | 12 | 20 | 12 | 12 | 11 | 8,82 | 5,91 |

| C.A. y M.P. de Madrid | 4 | 5 | 3 | 2 | 5 | 6 | 14 | 5 | 9 | 6 | 5 | 5,82 | 3,25 |

| C.E. de Catalunya | 5 | 9 | 15 | 17 | 24 | 16 | 34 | 34 | 41 | 37 | 41 | 24,82 | 13,11 |

| C.A. de Asturias – Cajastur | 6 | 20 | 16 | 20 | 13 | 20 | 18 | 12 | 22 | 17 | 22 | 16,91 | 4,91 |

| Bilbao Bizkaia Kutxa | 7 | 7 | 9 | 18 | 21 | 15 | 6 | 2 | 2 | 3 | 1 | 8,27 | 6,86 |

| C.A. y M.P. del C.C.O. de Burgos | 8 | 17 | 25 | 29 | 31 | 13 | 16 | 28 | 39 | 14 | 16 | 21,45 | 9,48 |

| C.A. de Valencia, Castellón y Alicante – Bancaja | 9 | 3 | 5 | 4 | 6 | 7 | 9 | 9 | 11 | 8 | 15 | 7,82 | 3,40 |

| C.A. y M.P. Ávila | 10 | 6 | 4 | 11 | 2 | 2 | 2 | 8 | 4 | 4 | 3 | 5,09 | 3,24 |

| C.A. y M.P. de Extremadura | 11 | 8 | 6 | 19 | 12 | 29 | 10 | 23 | 29 | 26 | 36 | 19,00 | 10,19 |

| Caja España de Inversiones, C.A y MP. | 12 | 29 | 20 | 32 | 27 | 30 | 38 | 41 | 40 | 36 | 38 | 31,18 | 8,99 |

| C.A. de Vigo, Ourense e Pontevedra – Caixanova | 13 | 4 | 19 | 13 | 16 | 18 | 13 | 11 | 3 | 13 | 17 | 12,73 | 5,20 |

| Caja Ahorros del Mediterráneo | 14 | 14 | 13 | 14 | 23 | 8 | 11 | 10 | 8 | 9 | 10 | 12,18 | 4,29 |

| C.A. y M.P. de Segovia | 15 | 10 | 12 | 9 | 8 | 9 | 7 | 31 | 23 | 18 | 26 | 15,27 | 8,17 |

| C. General de A. de Canarias | 16 | 21 | 23 | 24 | 9 | 10 | 3 | 7 | 10 | 23 | 12 | 14,36 | 7,38 |

| C.A. de Galicia | 17 | 13 | 2 | 7 | 18 | 19 | 19 | 15 | 19 | 19 | 14 | 14,73 | 5,61 |

| C.E. i Pensions de Barcelona-La Caixa | 18 | 18 | 24 | 31 | 28 | 34 | 37 | 40 | 26 | 32 | 40 | 29,82 | 7,83 |

| C.A. de la Inmaculada de Aragón | 19 | 15 | 11 | 15 | 15 | 12 | 8 | 6 | 7 | 2 | 4 | 10,36 | 5,37 |

| C.A. de Murcia | 20 | 12 | 8 | 8 | 7 | 5 | 4 | 3 | 5 | 5 | 7 | 7,64 | 4,78 |

| C.E. de Girona | 21 | 19 | 22 | 23 | 39 | 36 | 33 | 16 | 33 | 27 | 27 | 26,91 | 7,48 |

| C. General de A. e Granada | 22 | 25 | 31 | 37 | 32 | 27 | 28 | 26 | 28 | 20 | 13 | 26,27 | 6,42 |

| C.A. de Salamanca y Soria - Caja Duero | 23 | 24 | 10 | 6 | 10 | 35 | 39 | 37 | 35 | 41 | 29 | 26,27 | 12,69 |

| C.A. de Vitoria y Álava | 24 | 16 | 29 | 21 | 22 | 14 | 22 | 19 | 15 | 15 | 21 | 19,82 | 4,58 |

| C.A. de Santander y Cantabria | 25 | 28 | 37 | 35 | 37 | 41 | 44 | 28 | 42 | 24 | 42 | 34,82 | 7,36 |

| C.E. de Tarragona | 26 | 27 | 17 | 10 | 26 | 39 | 30 | 25 | 27 | 38 | 35 | 27,27 | 8,56 |

| M.P. y C. General de A de Badajoz | 27 | 33 | 30 | 25 | 30 | 24 | 15 | 13 | 14 | 10 | 20 | 21,91 | 7,93 |

| C.E. Laietana | 28 | 23 | 34 | 34 | 25 | 22 | 24 | 29 | 21 | 28 | 30 | 27,09 | 4,50 |

| C.E. del Penedés | 29 | 30 | 33 | 28 | 33 | 33 | 25 | 14 | 37 | 35 | 34 | 30,09 | 6,35 |

| C.A. de La Rioja | 30 | 26 | 32 | 26 | 35 | 26 | 26 | 21 | 16 | 31 | 9 | 25,27 | 7,52 |

| C.E. de Manresa | 31 | 39 | 40 | 36 | 29 | 32 | 29 | 33 | 24 | 22 | 23 | 30,73 | 6,13 |

| C.A. y M.P. de Navarra | 32 | 22 | 21 | 16 | 17 | 11 | 21 | 22 | 17 | 21 | 19 | 19,91 | 5,20 |

| M.P. y Caja de A. San Fernando de Huelva, Jerez y Sevilla | 33 | 32 | 35 | 22 | 14 | 25 | 20 | 27 | 20 | 16 | 25 | 24,45 | 6,89 |

| C.A. y M.P. de Zaragoza, Aragón y Rioja – Ibercaja | 34 | 31 | 18 | 30 | 20 | 23 | 23 | 18 | 19 | 34 | 31 | 25,55 | 6,50 |

| C.A. y M.P. de Ontinyent | 35 | 38 | 42 | 44 | 42 | 40 | 36 | 30 | 34 | 29 | 24 | 35,82 | 6,24 |

| C.E. de Terrasa | 36 | 40 | 27 | 33 | 34 | 28 | 35 | 39 | 38 | 44 | 39 | 35,73 | 5,10 |

| C.E. de Pollença | 37 | 37 | 44 | 42 | 43 | 45 | 45 | 43 | 36 | 39 | 37 | 40,73 | 3,55 |

| C. Insular de A. de Canarias | 38 | 36 | 36 | 39 | 38 | 37 | 41 | 36 | 31 | 33 | 28 | 35,73 | 3,74 |

| C. Provincial de A. de Jaén | 39 | 41 | 41 | 41 | 36 | 31 | 27 | 17 | 13 | 11 | 8 | 27,73 | 13,18 |

| C.A. y M.P. de Córdoba – CajaSur | 40 | 34 | 26 | 27 | 11 | 17 | 17 | 24 | 25 | 25 | 18 | 24,00 | 8,21 |

| C.E. de Sabadell | 41 | 44 | 39 | 38 | 40 | 38 | 32 | 32 | 30 | 30 | 33 | 36,09 | 4,85 |

| C.A. Provincial de Guadalajara | 42 | 43 | 43 | 43 | 44 | 44 | 43 | 45 | 45 | 45 | 44 | 43,73 | 1,01 |

| C.A. y M.P. de las Baleares | 43 | 42 | 38 | 40 | 41 | 43 | 40 | 44 | 43 | 40 | 43 | 41,55 | 1,86 |

| C.A. de Castilla-La Mancha | 44 | 35 | 28 | 12 | 19 | 21 | 31 | 35 | 32 | 43 | 32 | 30,18 | 9,77 |

| C.E. Comarcal de Manlleu | 45 | 45 | 45 | 45 | 45 | 44 | 43 | 42 | 44 | 42 | 45 | 44,09 | 1,22 |

Fuente: elaboración propia.

El análisis de estos resultados se desarrolla desde varios enfoques.

En un primer enfoque se observa la jerarquía que ofrece el método multicriterio para cada uno de los años de la muestra. Dado que se aprecian variaciones significativas en la posición relativa de cada entidad en los sucesivos años, procede calcular la posición media relativa para el período temporal completo. Asimismo, se ha calculado la desviación típica en la variación de dicha posición relativa. A este respecto cabe destacar los siguientes resultados a modo de ejemplo ilustrativo:

- -

La entidad mejor clasificada para el período completo es la Caja de Guipúzcoa y San Sebastián («La kutxa»), que es una entidad de tamaño mediano entre el total de cajas de ahorros; mientras que Caja Manlleu ocupa la última posición y se corresponde con una de las entidades más pequeñas del conjunto.

- -

En función de la desviación típica, la mayor dispersión en las clasificaciones que obtiene cada año corresponde a Caja Jaén, mostrando además una trayectoria descendente a lo largo del período. La menor dispersión se encuentra en Caja Guadalajara que, sin embargo, se encuentra a lo largo de todo el período en las últimas posiciones. Ambas entidades son de tamaño relativo pequeño en comparación con el resto.

- -

Si se analizan las 2 mayores cajas de ahorros por activos totales medios (la Caixa y Cajamadrid), se aprecia que la primera ocupa, en término medio, el puesto 29 entre las 45 entidades, mientras que Cajamadrid se encuentra entre el tercer y el cuarto puesto. Este resultado, así como ocurre con lo indicado más arriba para otras cajas, muestra la mezcla o combinación de aspectos económicos y sociales como se indicó en el apartado tercero; y lleva a una clasificación que se aleja de la clásica o tradicional univariante, por lo que ofrece una perspectiva más amplia sobre el desempeño de estas entidades.

Un segundo enfoque podría centrarse en conocer la clasificación relativa para cada año, pero como se ha indicado más arriba, los continuos cambios obligan a trabajar con valores medios y dispersión. En todo caso, no se ha obtenido correlación entre la dimensión de las entidades y su mayor o menor dispersión sobre su clasificación anual.

Otro enfoque permite analizar la variación absoluta entre la clasificación que obtienen las entidades al comienzo y al final de período completo de análisis. A este respecto, las entidades que avanzan mayor número de posiciones entre 1999 y 2009 son Caixa Catalunya, Caja España, Caja Extremadura y La Caixa.; mientras que las entidades que más posiciones han descendido son Caja Jaén, Cajasur, Caja Rioja y Caja de Aragón. Cabe indicar que una de estas entidades, Cajasur, fue intervenida por el Banco de España en abril de 2010. Otra entidad que fue intervenida en la primavera de 2009, Caja Castilla-La Mancha, mostraba igualmente un considerable deterioro en su posición global. Sin embargo, en el caso de la CAM, la tercera en ser intervenida (agosto de 2011), se aprecia un menor descenso en su clasificación entre el comienzo y el final del período.

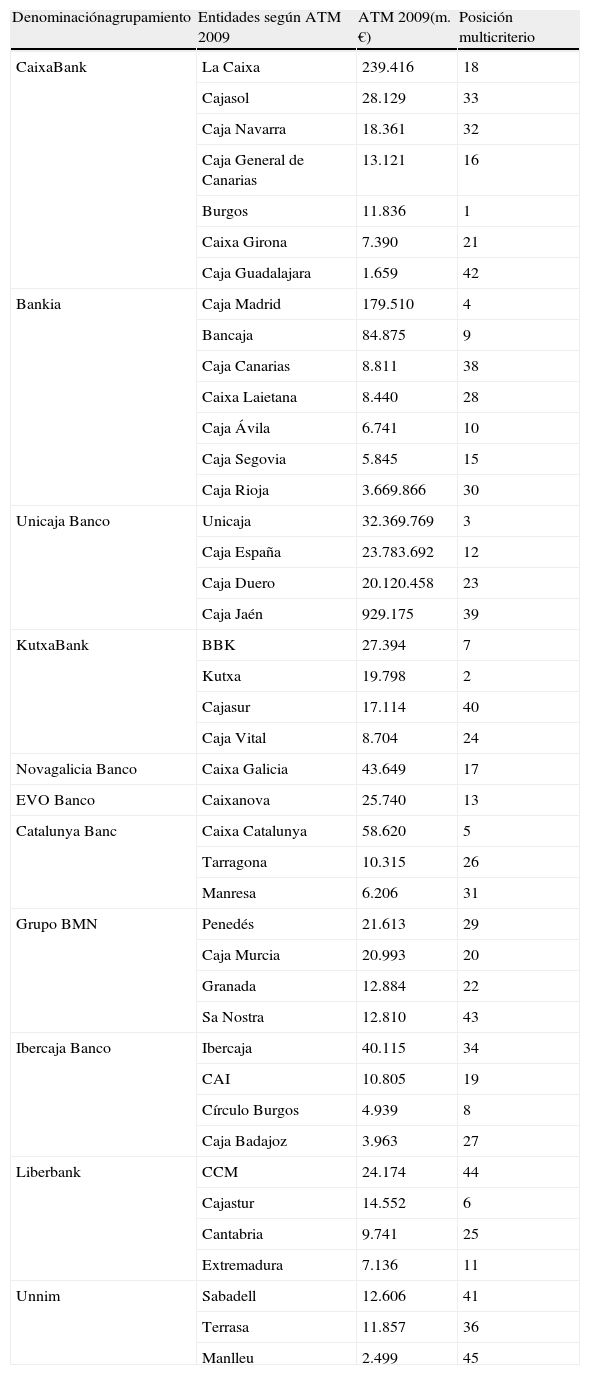

Tras esta interpretación previa de las clasificaciones obtenidas por las distintas cajas de ahorros a lo largo del período analizado, se procede ahora a analizar en qué medida los procesos acaecidos vienen motivados por razones de homogeneidad del modelo de negocio de las entidades resultantes. Para ello, en la tabla 3 se contrastan los distintos rankings de entidades que se han hallado para cada uno de los ejercicios objeto de estudio con los resultados del proceso de reestructuración de las cajas de ahorros, por lo que las siguientes entidades no se incorporan al análisis: la CAM, por haber sido integrada en el Banco Sabadell, y las cajas de Ontinyent y Pollença, que no se han visto involucradas en ningún proceso de reordenación. La comparativa se centra en el año 2009, para facilitar el análisis; no obstante, los resultados pueden extrapolarse al resto de años estudiados.

Posición en la clasificación o ranking multicriterio de las entidades participantes en los diversos procesos de concentración de las cajas de ahorros (Año 2009)

| Denominaciónagrupamiento | Entidades según ATM 2009 | ATM 2009(m. €) | Posición multicriterio |

| CaixaBank | La Caixa | 239.416 | 18 |

| Cajasol | 28.129 | 33 | |

| Caja Navarra | 18.361 | 32 | |

| Caja General de Canarias | 13.121 | 16 | |

| Burgos | 11.836 | 1 | |

| Caixa Girona | 7.390 | 21 | |

| Caja Guadalajara | 1.659 | 42 | |

| Bankia | Caja Madrid | 179.510 | 4 |

| Bancaja | 84.875 | 9 | |

| Caja Canarias | 8.811 | 38 | |

| Caixa Laietana | 8.440 | 28 | |

| Caja Ávila | 6.741 | 10 | |

| Caja Segovia | 5.845 | 15 | |

| Caja Rioja | 3.669.866 | 30 | |

| Unicaja Banco | Unicaja | 32.369.769 | 3 |

| Caja España | 23.783.692 | 12 | |

| Caja Duero | 20.120.458 | 23 | |

| Caja Jaén | 929.175 | 39 | |

| KutxaBank | BBK | 27.394 | 7 |

| Kutxa | 19.798 | 2 | |

| Cajasur | 17.114 | 40 | |

| Caja Vital | 8.704 | 24 | |

| Novagalicia Banco | Caixa Galicia | 43.649 | 17 |

| EVO Banco | Caixanova | 25.740 | 13 |

| Catalunya Banc | Caixa Catalunya | 58.620 | 5 |

| Tarragona | 10.315 | 26 | |

| Manresa | 6.206 | 31 | |

| Grupo BMN | Penedés | 21.613 | 29 |

| Caja Murcia | 20.993 | 20 | |

| Granada | 12.884 | 22 | |

| Sa Nostra | 12.810 | 43 | |

| Ibercaja Banco | Ibercaja | 40.115 | 34 |

| CAI | 10.805 | 19 | |

| Círculo Burgos | 4.939 | 8 | |

| Caja Badajoz | 3.963 | 27 | |

| Liberbank | CCM | 24.174 | 44 |

| Cajastur | 14.552 | 6 | |

| Cantabria | 9.741 | 25 | |

| Extremadura | 7.136 | 11 | |

| Unnim | Sabadell | 12.606 | 41 |

| Terrasa | 11.857 | 36 | |

| Manlleu | 2.499 | 45 |

Fuente: Elaboración propia.

ATM: activos totales medios.

En la tabla 3 puede comprobarse que las entidades que se han unido o agrupado, ya sea mediante SIP o mediante fusiones, no se encuentran en posiciones suficientemente próximas entre si dentro de la clasificación general o ranking obtenido. Si se analiza por ejemplo CaixaBank puede verse que, si bien es cierto que La Caixa y Caixa Girona se encontraban en lugares cercanos en la clasificación, al haberse unido posteriormente con Banca Cívica se ha perdido dicha homogeneidad, pues este grupo incorpora entidades muy diversas, que van desde la Caja de Burgos, que ocupaba el primer puesto, hasta Cajasol que ocupa el puesto 33 e integra a Caja Guadalajara, en la posición número 42.

Lo mismo ocurre con otros grupos como Bankia, que integra entidades muy heterogéneas, estando algunas en lugares preferentes de la clasificación, como es el caso de Caja Madrid o de Bancaja, y otras en puestos bastante inferiores, como caja Canarias o Caja Rioja.

Entre los diversos grupos formados, los más homogéneos según la clasificación obtenida serían Novagalicia Banco8, y Unnim Banc, integrado este último por entidades que se encuentran en los últimos lugares de la clasificación. De hecho, este grupo ha sido nacionalizado e integrado en el banco BBVA.

5ConclusionesEl intenso proceso de concentración acaecido en el sector de las cajas de ahorros desde el año 2010 y la forma en que entidades heterogéneas en dimensión y con diversa ubicación geográfica han dado lugar a los actuales agrupamientos (SIP y fusiones), plantea el interés por dar respuesta a la pregunta de si las entidades involucradas en los distintos procesos de reestructuración han seguido criterios de eficiencia económica y de homogeneidad en su actividad y modelo de negocio. Como el proceso es reciente e inconcluso, se optó por un enfoque retrospectivo que midiese el desempeño económico y social que realizaban estas entidades con anterioridad a su concentración, al objeto de alcanzar una clasificación de entidades que permitiese, aplicando una metodología multicriterio al período comprendido entre 1999 y 2009, comparar la posición de las instituciones financieras en dicho ranking con los diversos procesos de integración en los que se han visto involucradas. La clasificación realizada ha permitido contrastar empíricamente la hipótesis de que los procesos de integración acaecidos en el sector de las cajas de ahorros no responden a cuestiones de homogeneidad en el modelo de negocio.

Los resultados han mostrado clasificaciones u ordenamientos (rankings) anuales para el período analizado como se pretendía, teniendo en cuenta que se trata de un análisis multicriterio y, por tanto, aglutinador de elementos que pueden llegar a ser muy divergentes, ya que se recogen variables económicas, de resultados, de solvencia y sociales. Por ello, cabe considerar que este tipo de análisis que combina técnicas multicriterio con elementos estrictamente de índole financiera puede ser propuesto como medida aproximada del desempeño de estas entidades que son, por un lado, entidades financieras que compiten en un mercado con alta rivalidad y fuerte presión sobre sus márgenes; mientras que, por otro lado, se trata de entidades que deben ser fieles a su concepción originaria como entidades sin ánimo de lucro y especialmente orientadas a la consecución de la obra social que las ha caracterizado desde su origen.

En cualquier caso, obviamente este tipo de ordenamientos totales son discutibles, pues dependen de las variables seleccionadas y, por tanto, de la relativa subjetividad que incorpora el investigador. Asimismo, los datos utilizados son los publicados oficialmente conforme a los criterios contables aplicados por las entidades, por lo que no se puede valorar el impacto de posibles manipulaciones contables como las descubiertas o pendientes de investigación tras los procesos de intervención de algunas entidades. No obstante, son susceptibles de ser sometidos a un estudio de robustez, efectuando un análisis de sensibilidad respecto de alguno o varios de los elementos subjetivos incorporados al análisis. Asimismo, resulta bastante novedoso, al menos en lo que al ámbito de España se refiere, la utilización de herramientas de decisión multicriterio aplicadas a cuestiones de evidente trascendencia e impacto mediático como es el sistema bancario y, en particular las cajas de ahorros.

En este sentido, se ha querido aportar la idea de que las habituales clasificaciones de las entidades financieras basadas en la dimensión (principalmente por activos totales, aunque también por número de oficinas o por parámetros de dimensión societaria o laboral), en los beneficios, o en diversas ratios de rentabilidad pueden no ser suficientes para evaluar el desempeño de una entidad. Los criterios sociales son también importantes, y cabría tener en cuenta lo que aporta o restringe el grado de desarrollo económico de la región o ámbito territorial donde concentra su actividad una entidad. La clasificación realizada ha permitido contrastar empíricamente la hipótesis de que los procesos de integración acaecidos en el sector de las cajas de ahorros no responden a cuestiones de homogeneidad en el modelo de negocio de las entidades constituyentes como habría sido deseable y «recomendado» por la normativa al respecto y el supervisor, sino que presumiblemente han sido otros los criterios que han podido guiar la reestructuración del sector.

Si bien el supervisor considera imprescindible que los nuevos grupos de entidades surgidos tras el reordenamiento del sector sigan siendo eficientes y ganen en competitividad para continuar desempeñando la importante función financiera y social que les corresponde, parece ser que la situación actual muestra que las entidades no eran homogéneas antes de los agrupamientos. Para comprobar si dicha situación se modifica después de tales agrupamientos será preciso trabajar en el futuro con una serie de datos suficientemente extensa que permita contrastar adecuadamente estas percepciones.

Por último, debe resaltarse que, a pesar del profundo proceso integrador que recoge la tabla 1, este no se ha dado por finalizado, por lo que futuros trabajos permitirán una nueva contrastación de las hipótesis planteadas, que permitirá poder llegar a conclusiones definitivas respecto a la investigación realizada.

Precisamente, las fusiones y agrupamientos de cajas de ahorros desarrolladas desde el año 2010 han llevado a la constitución de varios bancos que han recogido el negocio bancario de las cajas que los han originado. Su constitución como sociedades anónimas e incluso su salida a bolsa a partir de junio de 2011 ha sido el modo de transformar su capacidad para ser solventes.

En concreto se han considerado los siguientes procesos: la absorción de la C.A. y M.P. Municipal de Pamplona por la de Navarra en el año 2000; la fusión de la C.A. Provincial de Pontevedra con la de Vigo y Ourense en el mismo año, con la consiguiente formación de la C.A. de Vigo, Ourense e Pontevedra (Caixanova); la integración de la C.A. y Préstamos de Carlet en Bancaja en el año 2001; y la fusión del M.P y C.A. de Huelva y Sevilla con la Caja de San Fernando de Sevilla y Jerez en el año 2007, creando el M.P y C.A. de San Fernando de Huelva, Jerez y Sevilla (CAJASOL).

La elección de los indicadores se ha basado en la revisión bibliográfica de trabajos en materia de entidades financieras y, particularmente, de entidades financieras con un componente social como las cajas de ahorros y las cooperativas de crédito, habitualmente caracterizadas como entidades financieras de economía social.

De este modo, con el fin de mantener la homogeneidad de la información temporal y posibilitar el análisis evolutivo, la ratio explicada con anterioridad (margen bruto descontando las partidas «otros productos de explotación» y «otras cargas de explotación») se aplicará exclusivamente a los años 2008 y 2009, y se equiparará a las siguientes, en función de la Circular a aplicar:

- Para los años comprendidos entre 1999 y 2004, cuyos estados financieros fueron elaborados por las entidades según las directrices de la Circular 4/1991, será equivalente a la relación entre los gastos de explotación (medidos por la agregación de los gastos generales de administración, la amortización y saneamiento de activos materiales e inmateriales y otras cargas de explotación) y el margen ordinario.

- Para los ejercicios restantes (2005-2007), elaborados según la Circular 4/2004, la ratio equiparable se calculará sumando los gastos de personal, otros gastos generales de administración, la amortización y otras cargas de explotación, y dividiendo dicho sumatorio por el margen ordinario.

El cálculo del índice HH para cada entidad se realiza mediante el sumatorio de los cuadrados de los cocientes entre las oficinas de cada provincia sobre el total de oficinas de cada entidad. Es decir: HHj=∑i=1nNijNj2

Siendo:

Nij: número de oficinas de la entidad «j» en su provincia de origen «i».

Nj: número total de oficinas de la entidad «j».

n: número total de provincias: 52 provincias.

Este aspecto es especialmente relevante en las entidades analizadas en esta investigación, ya que las cajas de ahorros son entidades bancarias de «ámbito territorial» dado que su origen está claramente vinculado a una determinada comunidad autónoma, provincia, comarca o localidad. El paulatino proceso de liberalización del sector bancario, iniciado en los años ochenta, permitió la progresiva expansión de la red de oficinas de las cajas de ahorros hacia otras provincias y/o comunidades autónomas. Este proceso ha sido especialmente característico y significativo en estas entidades, alcanzando algunas de ellas presencia en todo el territorio nacional, como se ha analizado con anterioridad.

Una precisión importante a este respecto es que se toma como provincia de origen aquella donde radica la sede social de la entidad, teniendo en cuenta que posibles fusiones o agrupaciones anteriores han podido llevar a radicar algunas sedes sociales en las capitales de cada comunidad autónoma. Este criterio de la provincia de origen es comúnmente referido por la Confederación Española de Cajas de Ahorros (CECA), organización patronal de las entidades objeto de estudio.